США и Великобритания единодушны в вопросе учетных ставок

Банки кидают VIP вкладчиков

Другой, весьма простой вариант мошенничества — это убедить клиентов с солидными суммами сделать вклад под выгодный процент, в реальности направив эти деньги на покупку своей элитной недвижимости, автомобилей или ценных бумаг. Понятно, что деньги через кассу не проводятся, при взносе средств оформляются нетиповые договоры. Так, Мастер-банк украл у нескольких десятков своих топовых клиентов около 1 млрд. рублей. Подобные случаи были и в банках Российский кредит, Пробизнесбанке, Банке Москвы… Интересно, что иногда кинутыми топовыми клиентами становились даже масштабные юридические лица: так, в случае Внешпромбанка ими были Роснефтегаз, Транснефть, Роснефть и многие другие. В подавляющем большинстве случаев вернуть вкладчикам деньги не удалось.

Вкладчики «Траста» и кредитные ноты

Похожий вариант придумал банк «Траст», который в декабре 2014 года рьяно агитировал VIP клиентов переоформлять застрахованные в АСВ вклады в структурированные кредитные ноты. Причем эмитентом этих нот выступал не сам «Траст», а голландская компания C.R.R.B.V, что внушало некоторым вкладчикам надежность. После банкротства банк просто отказался выкупать эти ноты на 20 млрд. рублей и списал их в начале 2015 года. Подробнее об этой истории здесь. В настоящее время иски клиентов банка рассматриваются судом, но часть заявлений были сразу отклонены. АСВ в данном случае вкладчикам никак не помогло.

Что входит в сферу ответственности АСВ?

У корпорации несколько важных функций:

- Страхование вкладов на сумму не более 1 400 000 рублей (1,4 миллиона). При этом страхуются исключительно вклады, размещенные на территории России. Защищаются вклады независимо от выбранной валюты, главное – чтобы сумма была не больше установленного максимума.

- Корпорация проводит мероприятия, предупреждающие банкротство банков. Это снова государственная поддержка и стимулирование притока инвестиций.

- Управление и обеспечение функционирования системы обязательного страхования вкладов. АСВ привлекает к страхованию все банки за счет их собственных средств, но только не за счет уменьшения процентов, получаемых вкладчиками. Тем самым АСВ должно создавать достаточный уровень защиты для клиентов, гарантируя им возврат денег даже в случае банкротства банка.

- У АСВ есть полномочия конкурсного управляющего, в случае ликвидации банка. Еще агентство контролирует соблюдениее всех формальных процедур и законности проводимой операции банкротства и дальнейшим управлением обанкротившимся финансовым учреждением.

Инвестиции в желтые алмазы

Как АСВ ведет свою деятельность?

Агентство создает базу банков-участников, которые на добровольной основе ежеквартально вносят страховые взносы в АСВ – в размере 0,1% от общей суммы вкладов, размещенных на счетах банка. Причем эти деньги отчисляются исключительно из собственных средств банка.

Заключив договор и внося постоянные взносы, банк становится застрахованным и попадает в список надежных, где вкладчики могут с уверенностью рассчитывать на своевременную выплату средств или возмещение их в непредвиденной ситуации.

Здесь очень важно ответственное отношение самого банка. Ведь если информация о вкладчиках будет передана неправильная, а отчисления в виде страховых взносов будут осуществлены не в полном объеме, тогда в случае банкротства часть вкладчиков может лишиться возмещения

Здесь возникают претензии по отношению к АСВ, которое не может удовлетворить некоторые требования законным путем.

Продукты Банки.ру

Показать еще

Скрыть

Как работает система страхования вкладов?

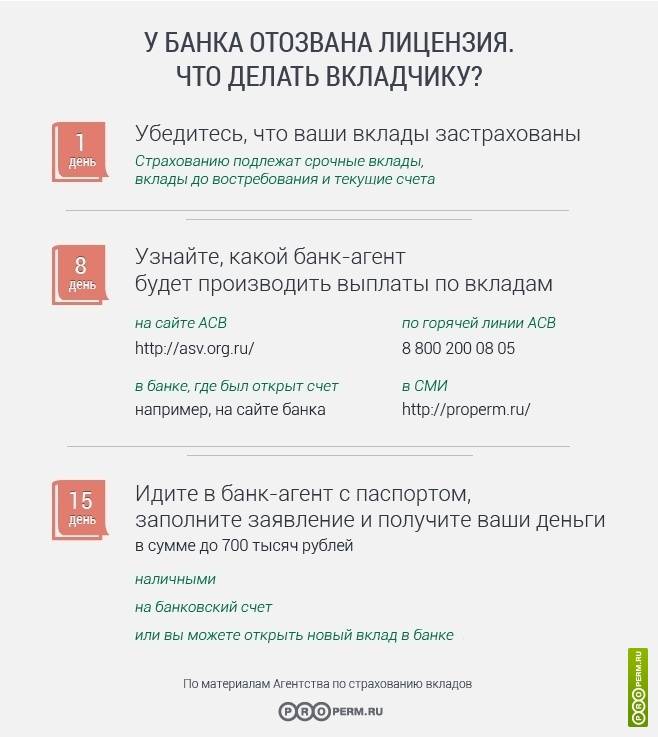

Когда наступает страховой случай, например, банк по той или иной причине лишается лицензии, гражданин, открывший вклад, получает возмещение в установленном размере.

По закону такое возмещение равно ста процентам суммы вкладов в банке, но не более 700 тысяч рублей

Таким образом, количество открытых вкладов не имеет значения. Даже если у вас несколько вкладов в одном банке или в разных банковских организациях, при наступлении страхового случая вы ничего не потеряете.

Однако, есть один важный нюанс. Если у вас в одном и том же банке и вклад, и кредит, то из суммы вашего долга по кредиту будет вычтена сумма вклада, поэтому благоразумней держать деньги в банках, не имеющих отношения к вашим кредитным обязательствам.

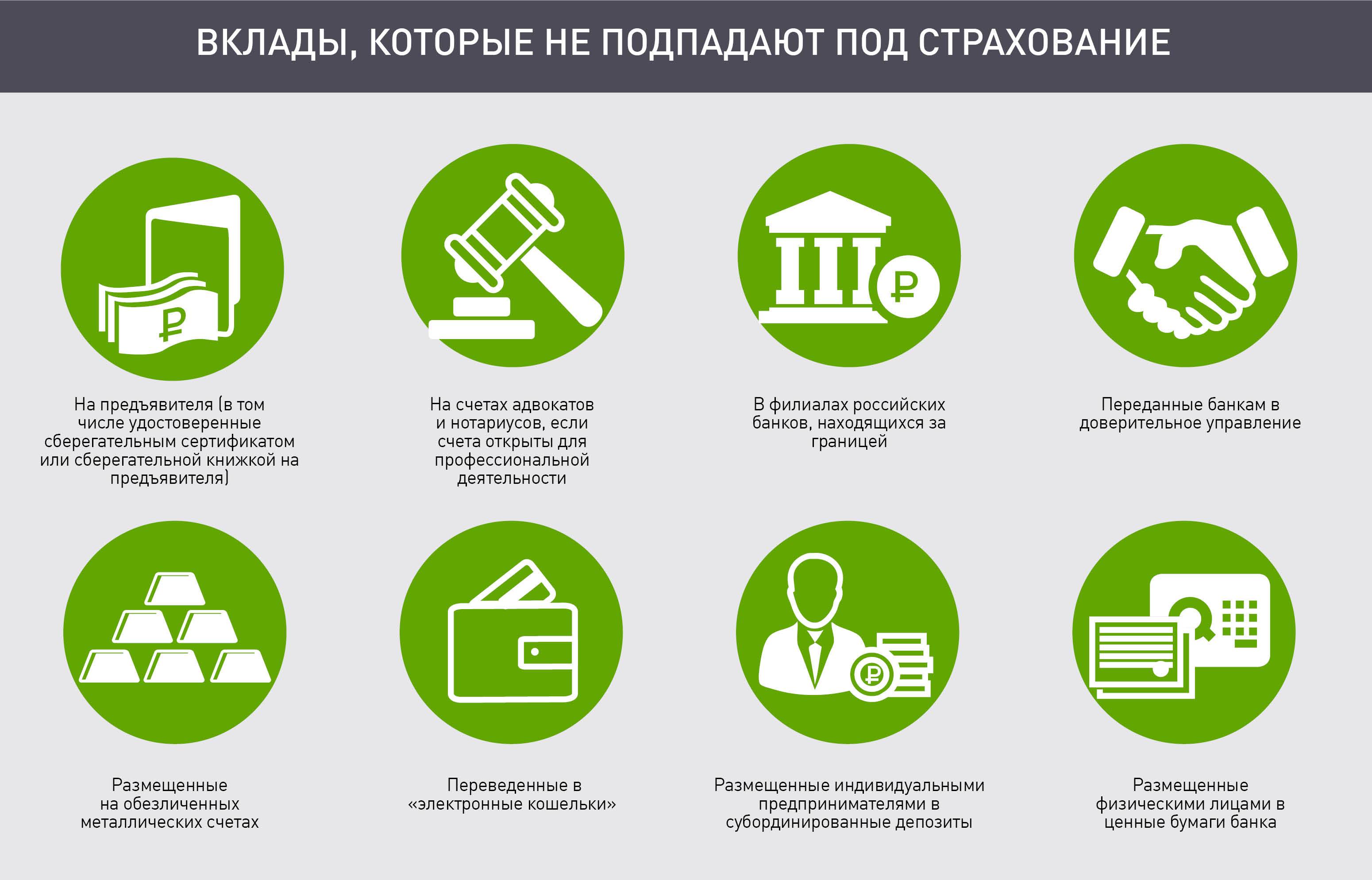

Есть несколько исключений, которые не подлежат страхованию:

- денежные средства на счетах физических лиц — индивидуальных предпринимателей;

- средства на счетах адвокатов;

- нотариусов;

- вклады на предъявителя;

- вклады в зарубежных филиалах российских банков.

Предоставлением возмещения при наступлении страхового случая занимается Агентство по страхованию вкладов (АСВ), государственная организация.

Для того, чтобы получить компенсацию, необходимо предоставить Агентству заявление и документы удостоверяющие личность. Затягивать с предоставлением документов не стоит! Это можно сделать с момента наступления самого страхового случая и до завершения ликвидации банка, которая обычно длится около двух лет.

Если вы затянете с представлением документов и не уложитесь в положенный срок, то возмещение получите только в исключительном случае. Например, если в этот период вы были тяжело больны или находились в длительной командировке и можете подтвердить это документально.

Агентство по страхованию вкладов работает достаточно быстро: в среднем на произведение выплаты уходит около трех дней с момента получения от вкладчика документов.

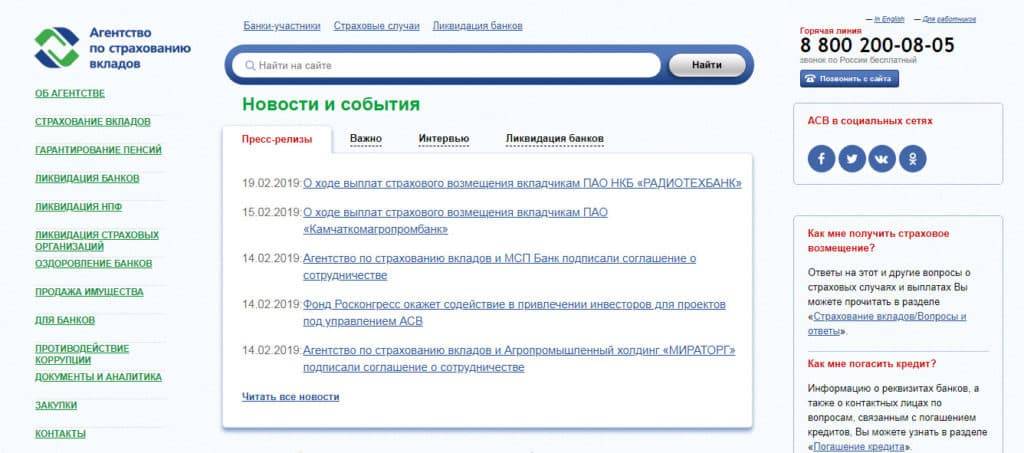

На официальном сайте Агентства по страхованию вкладов можно узнать адрес и телефон подразделения в вашем городе.

Как вы уже смогли убедиться, копить деньги дома в условиях современного мира весьма невыгодно. Таким образом ваши деньги обесцениваются день ото дня, а кроме того, вы рискуете вовсе их утратить, в случае если ваша квартира будет ограблена.

Программа финансовой защиты населения разработана не на пустом месте. Подобного рода системы страхования вкладов успешно используются в большинстве развитых стран мира. Возможность получить денежную компенсацию из независимого источника гарантирует вкладчикам сохранность их сбережений.

Первой страной, где была введена эта система, стали США. Сразу после Великой депрессии, когда огромное число людей обанкротилось, стало понятно, что необходимо разработать надежную программу поддержки граждан на случай тяжелой экономической обстановки.

Если вы решили разместить свои накопления в банке, воспользуйтесь следующими советами:

- обязательно уточните, есть ли у банка лицензия на привлечение денежных средств физических лиц;

- если ваши накопления превышают 700 тысяч рублей, поделите их на две части, положив на два вклада, тогда при наступлении страхового случая вы получите возмещение по всей сумме;

- при наступлении страхового случая не нервничайте и не переживайте, а спокойно соберите документы и предъявите их Агентству по страхованию вкладов;

- если вы держите деньги в том же банке, где брали кредит, не удивляйтесь, что ваши накопления пойдут на возмещение долга по кредиту.

Копить деньги в банке намного приятней, чем кажется, когда знаешь, что всегда сможешь получить их назад. Пользуйтесь банковскими услугами с удовольствием!

Откуда у АСВ деньги?

Деньги на выплаты вкладчикам у АСВ есть всегда. Система страхования вкладов берет деньги из фонда обязательного страхования вкладов. Туда деньги попадают из трех источников:

Страховые взносы банков. Банки, принимающие вклады, платят в АСВ страховые взносы. На момент написания статьи таких банков 830. Каждые три месяца они перечисляют в фонд 0,1 процента от суммы всех застрахованных вкладов, которые хранит банк. Если в банке хранится миллиард — он платит миллион рублей. А начиная с июля будет платить 1,2 миллиона.

Кредиты Центрального банка России. Когда в страховом фонде заканчиваются деньги, АСВ берет кредит в Банке России. Недавно совет директоров агентства одобрил получение третьего кредита — на 170 миллиардов рублей. Меньше 10 миллиардов рублей в фонде никогда не бывает.

Прибыль от инвестиций. АСВ инвестирует средства страхового фонда в государственные ценные бумаги, депозиты Центрального банка, акции и облигации российских компаний. Прибыль агентство направляет на покрытие собственных расходов, а за счет излишков может пополнять фонд.

Чьи деньги страхует АСВ?

Система страхования вкладов защищает деньги физических лиц независимо от их гражданства. Если вы открыли вклад или завели карточку в банке, который работает с АСВ, — можете претендовать на страховку.

АСВ страхует:

- Срочные вклады (на любой срок).

- Деньги на открытых в банке счетах.

- Деньги на банковских картах — личных, зарплатных, студенческих или пенсионных.

- Вклады в валюте.

- Вклады до востребования.

- Счета индивидуальных предпринимателей.

Еще под страховую защиту попадают счета опекунов или попечителей, деньги на которых официально предназначаются подопечным (банк называет их бенефициарами).

На особых условиях застрахованы средства на эскроу — условных счетах для расчетов по сделкам купли и продажи недвижимости во время их регистрации.

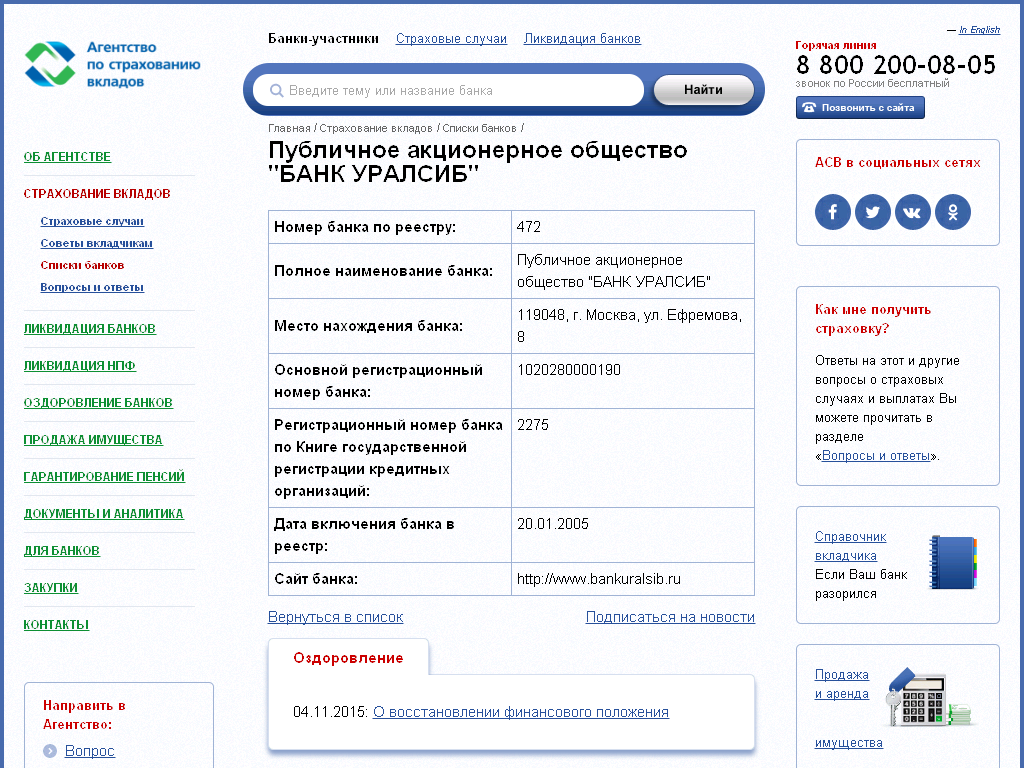

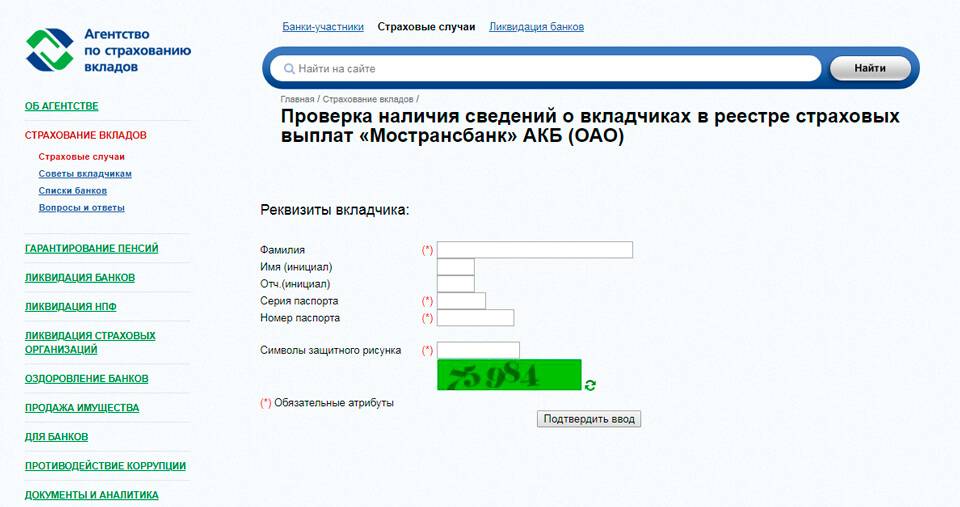

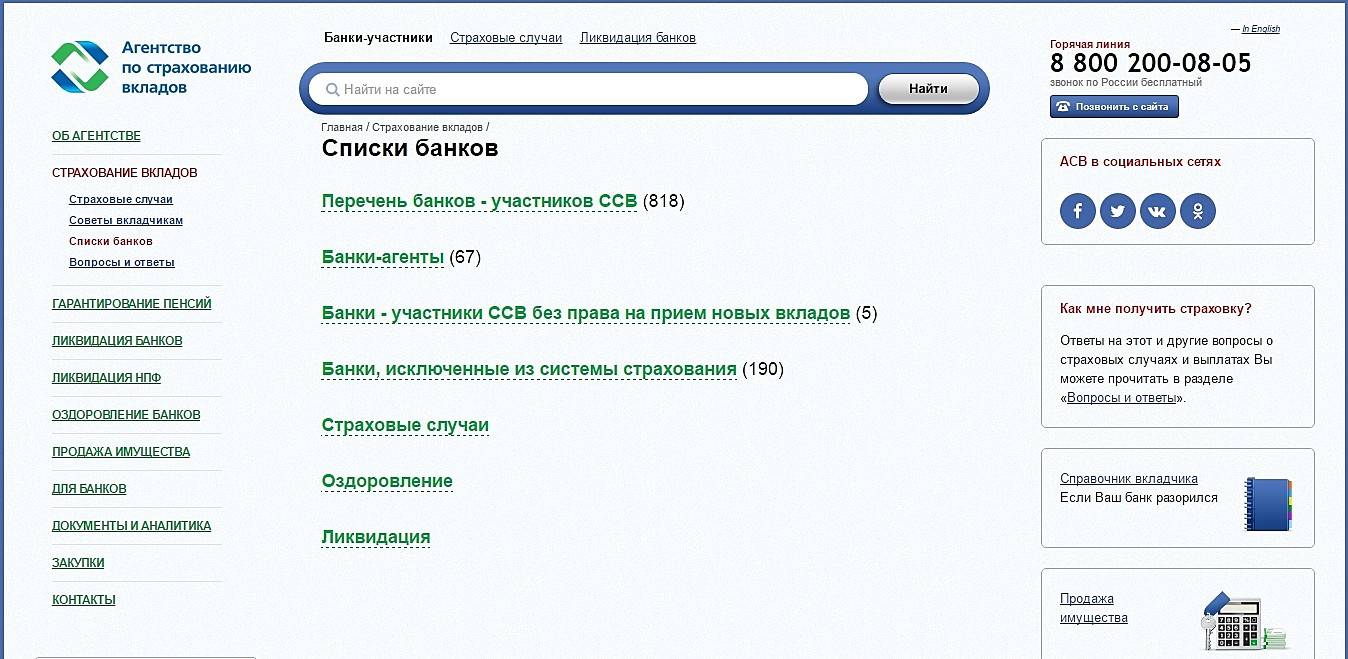

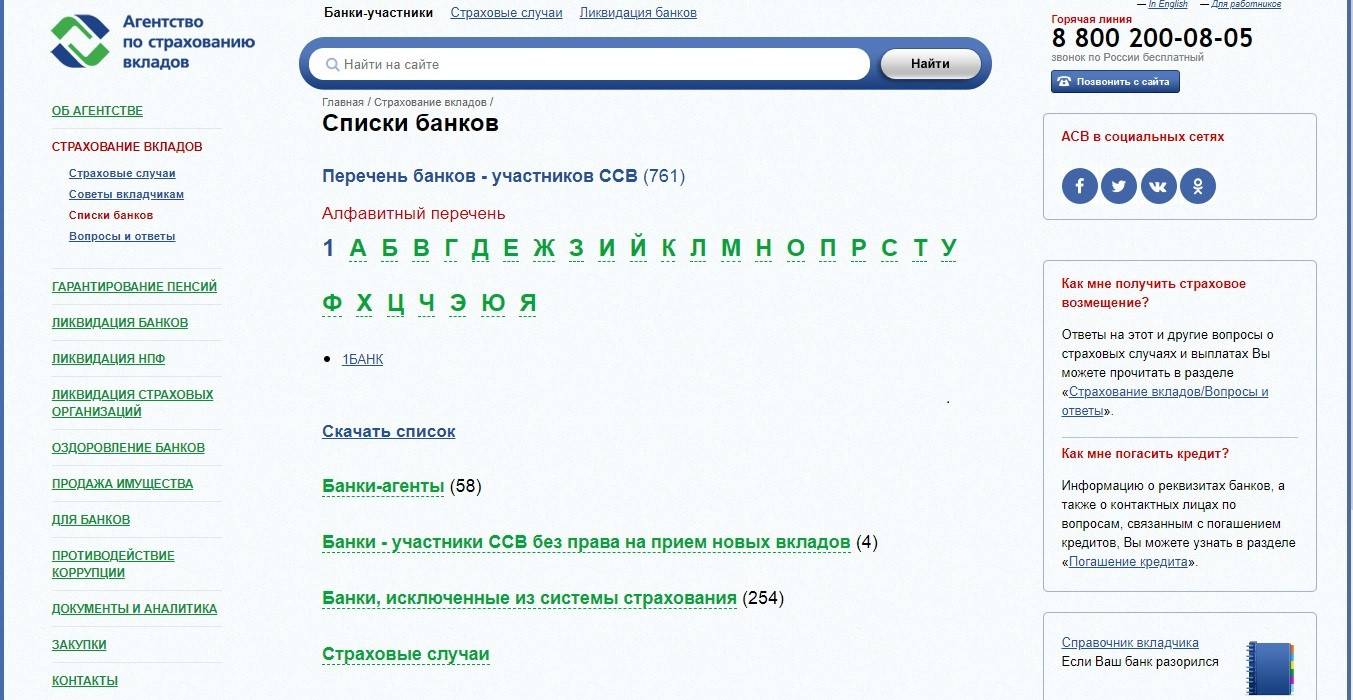

Как проверить, страхует ли банк вклады?

Согласно закону «О страховании вкладов» от 2003 года (ФЗ-177), банки, получившие лицензию Центробанка на размещение на собственных счетах вкладов от физических лиц, должны заключить соглашение с АСВ на страхование рисков. Следовательно, все банки должны быть застрахованными.

Однако, стараясь избегать излишних затрат, минимизировать собственные издержки, некоторые мелкие банки отказываются от страхования или вносят только часть средств, указывая в документации меньшие обороты, чем они есть в действительности. Или вовсе не получают лицензии, тем самым освобождают себя от обязанности страховаться. Как правило, они существуют недолго, а клиентов привлекают огромными процентами по вкладам. Чтобы не прогадать, необходимо обязательно проверять наличие выбранного банка в списках организаций, застрахованных в АСВ. Сделать это можно на официальной странице АСВ.

А также стоит отметить, что большинство банков специально делает акцент на страховании вкладов в АСВ. Это повышает уровень надежности банка в глазах вкладчиков, и дает возможность привлечь все новых и новых клиентов. Следовательно, информацию о страховании можно найти на странице банка. Но доверять таким данным без проверки на сайте АСВ нельзя.

Закроет ли банк мой кредит?

Если в лопнувшем банке у вас оформлен и вклад, и кредит, АСВ вычтет из страховки остаток задолженности по кредиту и начисленные по нему проценты. Автоматически кредит не закроется, потому что взаимозачет обязательств запрещает закон. Вы будете обслуживать кредит в другом банке, который выберет агентство.