Формы и способы санации

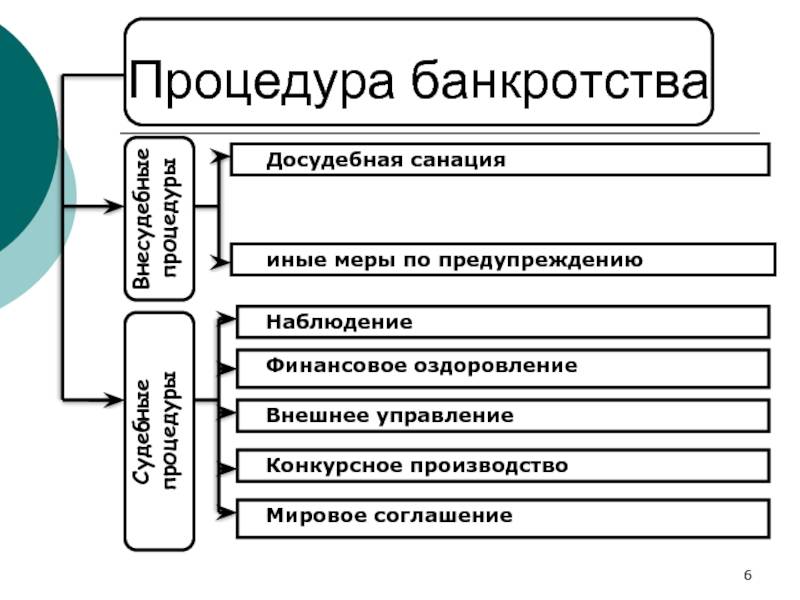

Основной способ досудебной санации описан в и заключается в получении финансовой помощи от кредиторов, учредителей или иных лиц на определенных условиях. По сути, санация является аналогом мирового соглашения, заключенного до возбуждения дела о банкротстве.

Условия финансовой помощи определяются проектом санации. Как правило, средства предоставляются другим юридическим лицом в обмен на часть активов или в долг под проценты. Предоставившее финансовую помощь лицо называется санатором, между ним и представителем должника заключается соглашение на основе утвержденного проекта санации.

Распространены следующие способы восстановления платежеспособности компании банкрота:

- преобразование;

- разделение;

- присоединение.

Преобразование

Преобразование компании предполагает принятие радикальных мер по восстановлению платежеспособности компании.

К мерам по восстановлению платежеспособности компании могут относиться диверсификация производства или обновление материальной или технологической базы с использованием средств, предоставленных санатором, или изменение организационно-правовой структуры компании должника для улучшения структуры капитала.

Также преобразование может проводиться в форме замещения активов аналогично данной процедуре в рамках внешнего управления, когда активы компании передаются в собственность вновь созданного акционерного общества для последующей продажи акций и повышения таким образом капитализации дочерней фирмы.

Разделение

Разделение практикуется для многопрофильных компаний должников и представляет собой создание нескольких юридических лиц, каждый из которых принимает на себя часть обязательств материнской компании вместе с сектором деятельности. Профильные активы обычно остаются в компании, а непрофильные переводятся на дочерние ОАО с последующей их продажей. Такой подход позволяет избежать банкротства и избавиться от нерентабельных активов.

Присоединение (слияние)

Присоединение (или слияние) – это способ санации, при котором должник поглощается более крупной финансово устойчивой компанией (санатором), руководство которой готово погасить претензии кредиторов должника в обмен на получение его активов.

Присоединение является одним из вариантов продажи предприятия, но в отличие от реализации активов при конкурсном производстве фирма должника сохраняет свою целостность, трудовой коллектив и функциональность, а реабилитация производства и выход на высокие прибыли позволят быстро окупить затраты на погашение долгов.

Существуют три варианта присоединения:

- горизонтальное;

- вертикальное;

- конгломератное.

При горизонтальном присоединении фирму должника поглощает компания того же профиля деятельности, например, когда крупный девелопер поглощает мелкую банкротящуюся строительную фирму. Горизонтальное присоединение выгодно для компаний-санаторов, желающих расширить производство и уставной капитал.

Вертикальное присоединение предполагает слияние фирм разных, но взаимосвязанных отраслей, например, когда металлургический комбинат присоединяет банкротящуюся горно-обогатительную компанию. Данный метод позволяет санатору уменьшить зависимость от поставщиков.

Конгломератное присоединение предполагает сложную схему взаимодействия фирмы должника и компании санатора, конечным результатом такого присоединения является диверсификация производства в компании санатора вместе с частичной продажей низколиквидных и нерентабельных активов.

Примеры новостей о возможных проблемах

10 августа, сотрудник УК «Альфа-Капитал» Сергей Гаврилов написал письмо о том, что 15 ведущих банков страны имеют серьезные финансовые проблемы, занимаются перекрестным финансирование друг друга и призвал избавиться от акций этих банков. Такая круговая помощь получила термин «Московское Кольцо». Данное письмо было опубликована газета Ведомости, что вызвало огромный ажиотаж и обсуждение в финансовой сфере. Позже, Альфа-Капитал объявил, что это личная точка зрения господина Гаврилова и никакого московского кольца не существует. Что было дальше? Дальше было то, что три из названных в письме банков попали под санацию.

Сайт «Ведомости» неоднократно предсказывал попадание банков под процедуру оздоровления. Так, 14 декабря они написали, что в ПромСвязьБанк ожидается временное внешнее руководство, а уже 15 декабря Банк России объявил о санации банка.

Что такое санация банка

Любая банковская организация заинтересована в привлечении клиентов, каковыми являются заемщики и вкладчики. Увы, для этого иногда приходится рисковать, обещая вкладчикам высокие проценты по вкладам, а заемщикам — низкие ставки по кредитам. Такие необдуманные шаги руководства в итоге могут иметь плачевные последствия, вплоть до банкротства учреждения. И как раз в подобные кризисные моменты имеет смысл санировать банк.

Итак, санация банковского учреждения представляет собой комплексные меры по нормализации его финансового состояния. Это такие мероприятия, как:

- финансовая поддержка от сторонних организаций;

- передача некоторой доли банковских активов либо их продажа (как правило, в первую очередь банк избавляется от проблемных активов с высокими рисками);

- действия, направленные на увеличение банковского капитала и т. п.

Проще говоря, санация — это действия, направленные на то, чтобы избежать банкротства организации.

Центробанк России является регулятором всей банковской деятельности в стране, поэтому он должен внимательно отслеживать работу каждого кредитного учреждения в интересах вкладчиков и заемщиков. Конечно, со стороны регулятора проще отозвать лицензию у банка-нарушителя. Но в ряде случаев он идет навстречу банку, способствуя его финансовому оздоровлению. К примеру, это оправдано, когда ситуация с данным банком еще не безнадежная, а его ликвидация лишь ухудшит ситуацию в банковской системе.

Для защиты от банкротства требуются финансовые средства, и здесь возникает вопрос: где их брать? Решить эту проблему могут частные инвесторы или государство. Разумеется, деньги просто так никто давать не будет. Обычно в обмен просят банковские активы либо акции. Но эти подробности мы рассмотрим позже.

Основания для проведения санации банка

К основаниям для проведения оздоровительных мер банковского учреждения можно отнести следующие:

- Непродуманные действия руководства банка. В первую очередь по вопросам инвестирования капитала. В основном под удар попадают именно рискованные инвестиции. Например, приобретение проблемных активов, либо был сделан упор на неверно выбранные финансовые инструменты. Примером этому может, служит 2009 год. Когда, например, банк «Открытие», и «БинБанк» решили принять участие в оздоровлении коллег. Но на деле получилось, что они переоценили свои возможности и не справились с поставленной задачей. А вместе с тем, внушительная часть капитала уже была потрачена;

- Нарастающая паника. Как бы странно это не звучало, но именно паническое состояние клиентов может привести к тому, что банк теряет свой капитал в короткий промежуток времени. Естественно, что люди бояться за свои сбережения, и уже после появления новостей о проблемах учреждения, толпа стремительно снимает деньги. Подобная ситуация произошла с банком «Открытие». Где в течение 3-х месяцев произошел отток капитала порядка 30%;

- Мошеннические действия руководства банка по выводу средств. К сожалению, и подобные явление имеют место быть. Примером тому служат руководство Банка «Москвы», «Югры» и т.д. В большинстве случаев мошеннические умыслы сотрудников банка направлены именно на оздоровление собственного кармана. Наверняка никто из них даже не задумывается о клиентах, которые им доверили свои сбережения. И как результат — финансовое учреждение на грани банкротства;

- Еще одним основанием для проведения санации служит внешнее и внутреннее состояние экономического рынка. Состояние мировой экономики в целом обязательно повлияет на деятельность каждого банка внутри страны.

Однако перечень указанных причин не является исчерпывающим. В России действует Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 08.06.2018).

В нем определены 6 причин, которые неизбежно влекут за собой процесс проведения санации банка. К ним относятся:

- Если банковское учреждение в течение полугода неоднократно нарушает свои кредитные обязательства;

- Если в течение 3-х дней от банка не поступают денежные средства в счет погашения налогов или других обязательных платежей по причине недостатка денежных средств;

- Размер капитала банковского учреждения не соответствует предписаниям и требованиям Центрального банка;

- Наблюдается сокращение объема капитала банка более чем на 20% в течение года;

- Нарушен норматив минимального объема текущей ликвидности более чем на 10% в течение одного месяца;

- Если стоимость активов банка становится ниже уровня уставного капитала.

В Законе прописано, что если руководство банка обнаруживает хотя бы одну из приведенных шести ситуаций, оно обязано в незамедлительном порядке обратиться в ЦБ РФ с письмом о проведении процедуры санации.

Передние фары в современных автомобилях становятся слишком дорогими

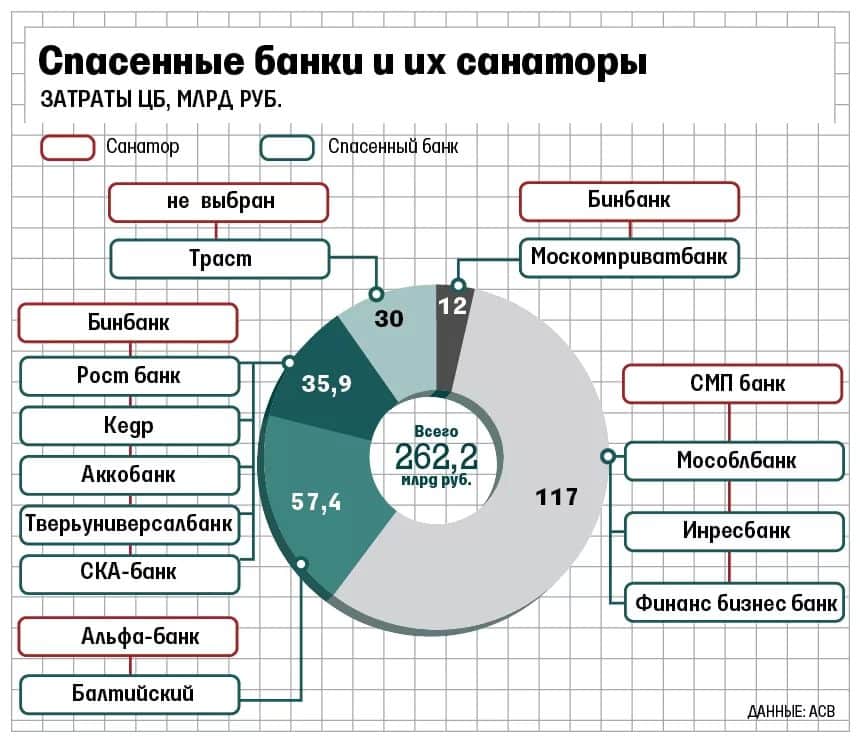

Случаи санации с участием ФКБС

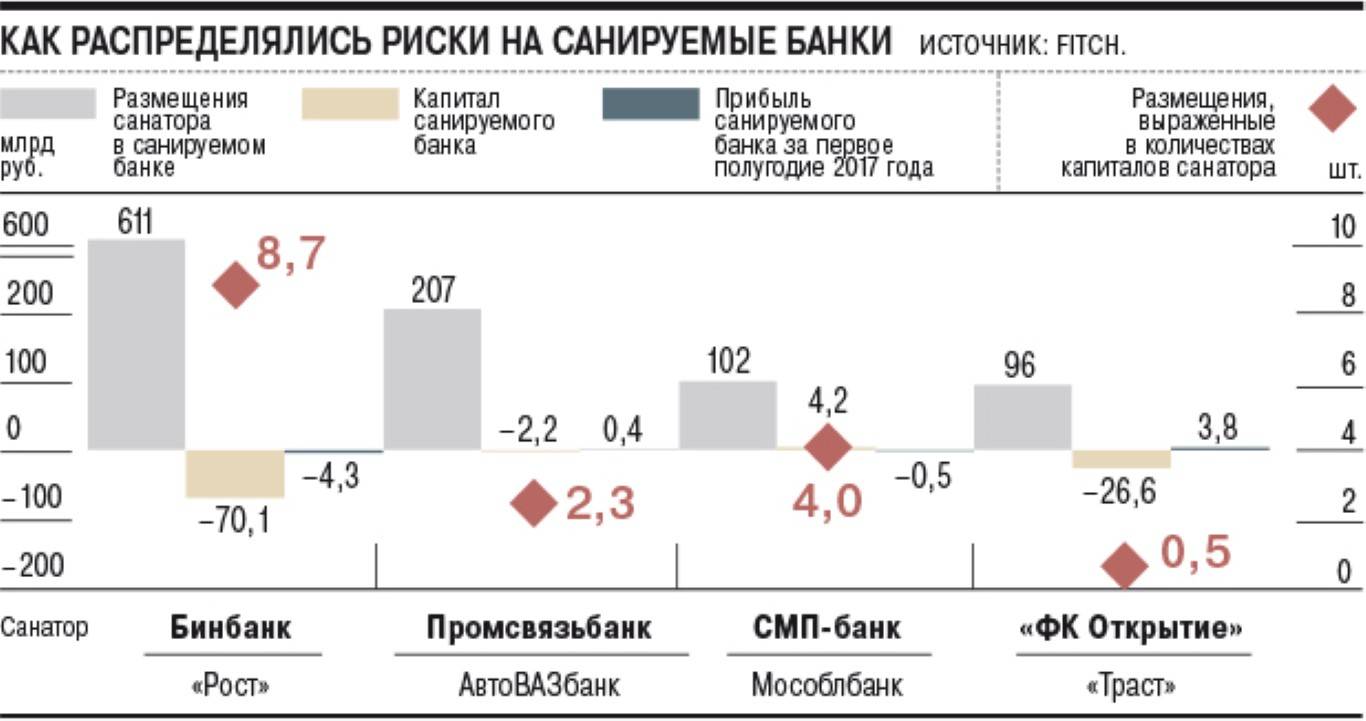

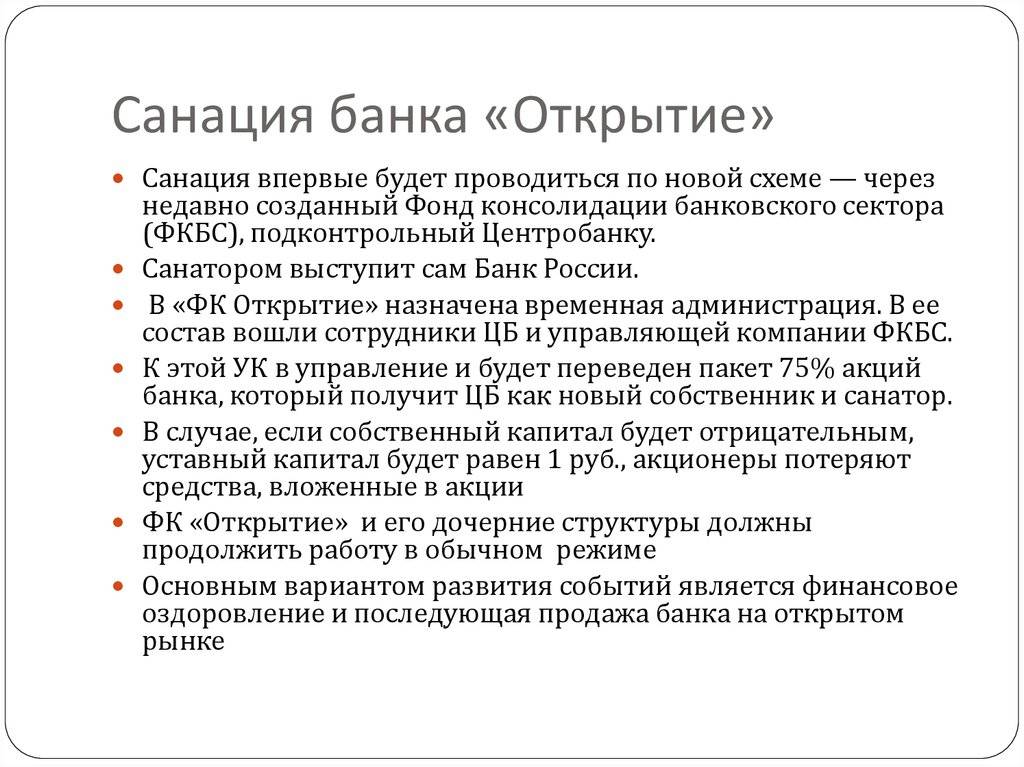

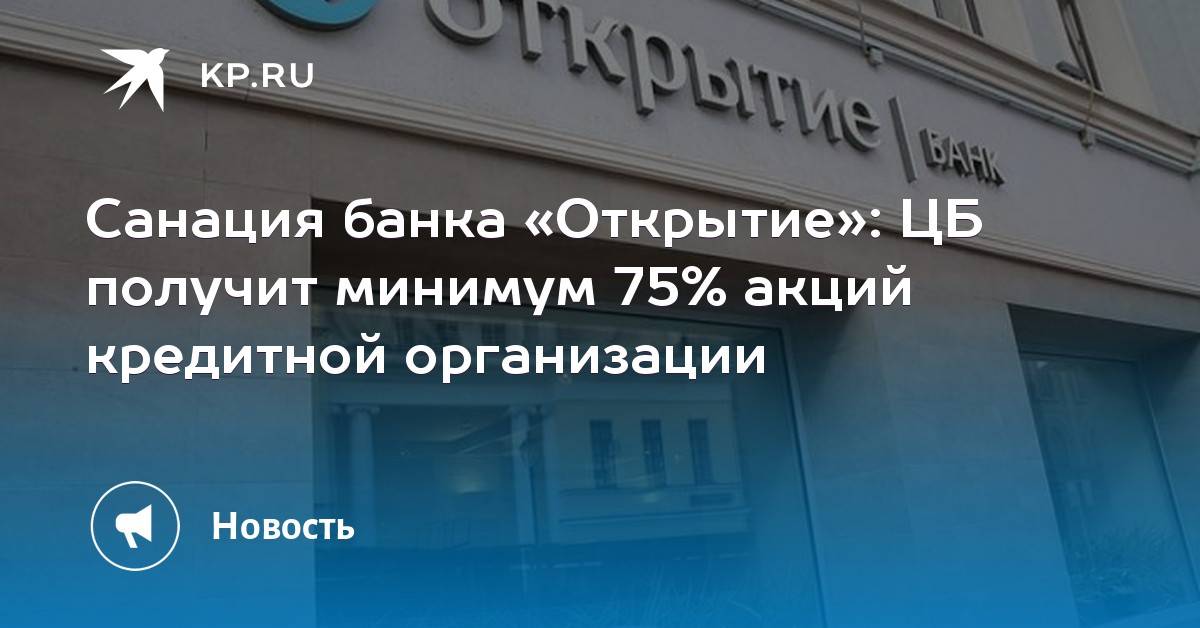

29 августа 2017 года первым банком, санированным при участии ФКБС, стал банк ФК «Открытие» (крупнейшая частная кредитная организация в России; занимала на тот момент восьмое место по размеру активов). Перед этим, на фоне понижения рейтинга Аналитического кредитного рейтингового агентства (АКРА) и слухов о возможных финансовых проблемах у банка, частные и корпоративные клиенты в июле — августе 2017 года вывели из него 528 млрд рублей. Это привело к резкому сокращению ликвидных активов банка. В октябре сообщалось, что размер дыры в капитале кредитной организации составил порядка 190 млрд рублей. 29 ноября функции управляющей администрации в «Открытии» были переданы ФКБС. 7 декабря Банк России сообщил, что докапитализирует «Открытие» на 456,2 млрд рублей. 11 декабря было объявлено, что регулятор стал владельцем 99,9% акций банка (а не 75%, что было бы возможно, если бы в капитале «Открытия» не была обнаружена дыра)

21 сентября 2017 года ЦБ запустил санацию Бинбанка (12-е место по размеру активов) с участием ФКБС. По сообщению пресс-службы Банка России, сделано это было по просьбе самих владельцев Бинбанка. Основной собственник, Микаил Шишханов, пояснил, что «не рассчитал бизнес-силы». Банк был докапитализирован на 57 млрд рублей. 1 октября 2019 года Бинбанк был присоединен к ФК «Открытие».

15 декабря 2017 года было объявлено, что под управление ФКБС переходит Промсвязьбанк (девятое место по величине активов). Дыра в его капитале оценивалась в 100-200 млрд рублей. 19 января 2018 года министр финансов РФ Антон Силуанов сообщил, что Промсвязьбанк в рамках санации будет превращен в опорный банк по гособоронзаказу и крупным госконтрактам. Впоследствии было принято решение использовать банк для господдержки российских компаний, подпавших под иностранные санкции. 21 марта 2018 года Банк России объявил, что Агентство по страхованию вкладов выкупит 99,9% акций Промсвязьбанка на сумму 113,4 млрд рублей. Спустя несколько дней, 29 марта, банк перешел во владение АСВ. 24 апреля того же года руководителем Промсвязьбанка стал экс-глава Российского экспортного центра Петр Фрадков.

22 февраля 2018 года под управление ФКБС был передан банк «Советский» (106-е место по размеру активов), санатором которого ранее являлся Татфондбанк, сам лишившийся лицензии в 2017 году. 15 марта под управление фонда перешли «Траст» (19-е место) и «Рост Банк» (15-е место), санацией которых прежде занимались «Открытие» и бывший владелец Бинбанка Микаил Шишханов. Докапитализация «Траста» и «Рост Банка» составила в общей сложности 650 млн рублей. В июле 2018 года у банка «Советский» была отозвана лицензия, а «Рост Банк» присоединен к «Трасту». На базе последнего был создан банк непрофильных активов.

26 апреля 2018 года с помощью ФКБС началась санация Азиатско-Тихоокеанского банка (АТБ; 60-е место по размеру активов). Проблемы у него начались после отзыва лицензии у дочернего ПАО «М2М Прайвет банка». 28 сентября, после докапитализации на 9 млрд рублей, ЦБ РФ стал владельцем 99,9% акций АТБ. Планируется, что банк станет первым из санированных при помощи ФКБС, который будет продан регулятором. Аукцион запланирован на 14 марта 2019 года.

Что такое санация

Комплекс организационных и денежных операций, с целью возвращения платежеспособности финансовой организации, называется санирование.

Эта процедура заключается в комплексе мер, сокращающих издержки, устраняющих рисковые операции и другие.

Полный перечень проводимых мероприятий во время санации описан в правоустанавливающих документах и нормативных актах:

- проведение реструктуризации существующей кредитной задолженности банка;

- сокращение количества отделений банков;

- увольнение части персонала, работающего в финансовой организации;

- рационализацию структуры банка.

Зачастую она осуществляется вместе с реорганизацией учреждения и назначением в неё временного управляющего.

По действующему законодательству процедура оздоровления, для восстановления корректной работы банка, осуществляется страховым агентом, с которым у банка заключено соглашение о страховании вкладов.

Кто принимает решение о санации банка

Проводят санирование банка также по его самостоятельному решению либо на основании полученного от ЦБ РФ предписания, на основании обращения агентства страхования вкладов.

Процедура актуальна, когда по прогнозам проведение таких мероприятий позволит не допустить банкротства финансовой организации и сохранить её «наплаву».

Как происходит санация проблемных банков? Каков ее механизм? Ответы в этом видео:

Эту процедуру назначают тем банкам, деятельность которым оказывает существенное влияние на экономику всего государства либо отдельного региона.

По завершению «оздоровления», такая организация продолжает функционировать, однако с другим названием и новым собственником.

Обычно санируемые банки являются финансовыми компаниями, которые продолжительный период времени исправно работали, но по причине определенных обстоятельств были вынуждены нарушить свои обязательства, когда на их счету осталось недостаточности денежных средств, для совершения операций.

Это становится причиной снижения их ликвидности. Успешной считается проведенная санация, когда в результате было предотвращено банкротство учреждения, а также характеристики были восстановлены до корректного уровня.

Основания для санации

Главные причины инициализации проведения восстановительных процедур, для нормализации работы банка – это:

- Если в течение полугода при неоднократном обращении заемщика в банк, последний не выполнял его требования, в плане погашения задолженности;

- Неоднократное игнорирование требований и обращений кредитора;

- Не проведение финансовых операций по обязательным платежам более 3 дней, спустя дату, установленную по графику платежей, если причиной этого является отсутствие денежных средств;

- Снижение уровня банковского капитала за год на 20% и более;

- Уменьшение размера остатка средств до уровня, ниже уставного капитала;

- Нарушение действующих нормативных требований, касательно размера капитала, находящегося в собственности банковской организации;

- Не соблюдение нормативных показателей уровня платежеспособности.

Что делать представителям банка при выявлении нарушений

В случаях, когда руководством банка было самостоятельно выявлено одно или несколько признаков, указывающих на нестабильность финансовой организации, они должны своим решением инициировать процедуру санации.

Схема санации банков. Фото: kredituysa.ru

Схема санации банков. Фото: kredituysa.ru

Алгоритм их действий состоит в следующем:

- Своевременное выявление причины, которая снижает ликвидность;

- В течение десяти дней с момента обнаружения проблемы, руководство банка направляет владельцам материалы, по поводу способов и конкретных мероприятий, которые предполагается применять для санации;

- За пять дней с момента написания ходатайства, требуется уведомить об этом ЦБ РФ;

- Собственники принимают решение о санации;

- Дальше происходит разработка плана «оздоровления», реализуя который устранятся проблемные моменты (при положительном решении);

- При отказе собственников инициировать необходимые мероприятия «оздоровления», руководитель учреждения должен подать ходатайство непосредственно в Центральный Банк для инициации процедуры с их стороны.

Что могут контролирующие органы

Главные инстанции, которые контролируют деятельность кредитных организаций – это:

- Центральный Банк (ЦБ);

- Агентство страхования вкладов (АСВ).

Полномочия данных организаций заключаются в контроле порядка осуществления всех финансовых и кредитных операций и определение уровня ликвидности банка.

До начала процедуры санации обычно проводятся мероприятия, направленные на выявление возможных признаков нестабильности. Инициировать их может сам банк либо контролирующие органы.

Как лечат банки?

Если вкратце, проблемному банку находят другого владельца, который приведет его дела в порядок. Этим новым собственником — инвестором или санатором — может стать гораздо более крупный коммерческий банк или сам Банк России.

Схему с привлечением коммерческого банка-санатора часто называют кредитной. Санатор получает от Банка России специальный льготный кредит, за счет которого и проводит оздоровление проблемного банка. Такой процесс лечения долгий — он рассчитан на 10–15 лет. Реальное выздоровление наступает только в финале, когда санируемый банк закрывает все бреши в своих финансах и начинает работать с соблюдением всех обязательных нормативов.

С 2017 года Банк России начал использовать второй механизм санации — прямое участие в капитале. Это значит, что регулятор делает прямые инвестиции в капитал проблемного банка с помощью Фонда консолидации банковского сектора. Финансовые затраты в таком случае меньше, а процесс оздоровления существенно короче. Санируемый банк наращивает капитал в короткие сроки (до одного года) и сразу начинает соответствовать всем требованиям регулятора.

Как определить, что скоро будет санация

Теперь о практической стороне вопроса. Санация не принесет пользы для вкладчиков, поэтому хотелось бы заранее объяснить, как определить финансовое положение организации. Есть несколько базовых признаков, по которым можно определить, что в банке не все стабильно:

Повышение процентной ставки и агрессивная политика привлечения средств. Это основной признак, который говорит о том, что у банка не хватает денег. Повышение ставки — вынужденная мера, агрессивная реклама — тоже.

Много просроченной задолженности. Это можно посмотреть в отчете о финансовых результатах, она публикуется на сайте банков

Нужно обращать внимание на строки с задолженностью (краткосрочной и долгосрочной) и смотреть динамику. Если она увеличивается, банк привлекает все больше средств

А если собственный капитал в течение этого времени остается на одном и том же уровне, то у банка серьезные проблемы.

Средний срок депозита. Это уже более закрытая информация, но она есть в отчетах ЦБ и различных аналитических сводках. С её помощью можно понять, через сколько месяцев банк окончательно останется без денег вкладчиков, если все перестанут приносить деньги. Если больше года — все относительно нормально, меньше — уже повод задумываться, потому что банки в основном хотят привлекать среднесрочные вклады.

Это признаки скорого кризиса и того, что банк в один момент может обанкротиться. Нужно внимательно следить за отчетностью всех банков, за исключением ТОП-20, которые в любом случае будут финансироваться. Если вы хотите долго и плодотворно сотрудничать со средним банком, придется постоянно следить за его финансовым положением.

Почему не все банки санируют?

Санация банка — это сложный процесс. Он требует времени, привлечения высококлассных экспертов и значительных финансовых вложений. Поэтому не каждый банк может быть вылечен. И чтобы банк начали лечить, должны быть выполнены три условия:

- Банк имеет системное значение

То есть его крах может повлиять на работу всего финансового рынка и подорвать доверие к банкам в целом. Обычно это или очень крупный банк в масштабах всей страны, или важный для конкретного региона либо отрасли. Если в банке размещены значительные средства государственных и социально важных компаний и фондов, это дополнительный аргумент в пользу санации.

- Банк не нарушал закон

Лечение возможно, если руководство и собственники вели рискованную политику, но банк был законопослушным и честным как с клиентами, так и с регулятором. Если он выполнял свою главную функцию — был финансовым посредником между инвесторами и не зависимыми от него заемщиками.

К сожалению, случалось, что недобросовестные банкиры собирали деньги клиентов и вкладывали их в собственные бизнес-проекты, выводили на свои счета, участвовали в других сомнительных операциях. Такие кредитные организации приносят явный вред и не могут оставаться на рынке. Впрочем, сегодня сколько-нибудь заметных банков с такой криминальной моделью ведения бизнеса уже не осталось.

- Санация экономически оправдана

Санация — процесс дорогой, поэтому, прежде чем ее начинать, Банк России всегда тщательно оценивает возможные затраты.

В случае отзыва у банка лицензии государство в лице Агентства по страхованию вкладов (АСВ) компенсирует гражданам и индивидуальным предпринимателям их вклады до 1,4 млн рублей. На возврат остальных вложенных в банк денег можно рассчитывать только в ходе длительной процедуры банкротства.

Если банк не является ни системно значимым, ни поддающимся лечению, а масштаб вложений в его оздоровление сравним или даже выше страховой ответственности АСВ, то шансов на оздоровление не остается.

Таким образом, санация — это не только спасение конкретного банка, но и повышение устойчивости банковской системы в целом. Каждый случай уникален, и нет единого рецепта для всех. Прежде чем принять какое-либо решение, регулятор тщательно взвешивает все за и против, оценивая возможные последствия как для клиентов, так и для всего рынка. А часто выбора просто нет: бывают такие нарушения, что по закону Банк России просто обязан отозвать у банка лицензию.