Crypto Facilities

0 Комментариев

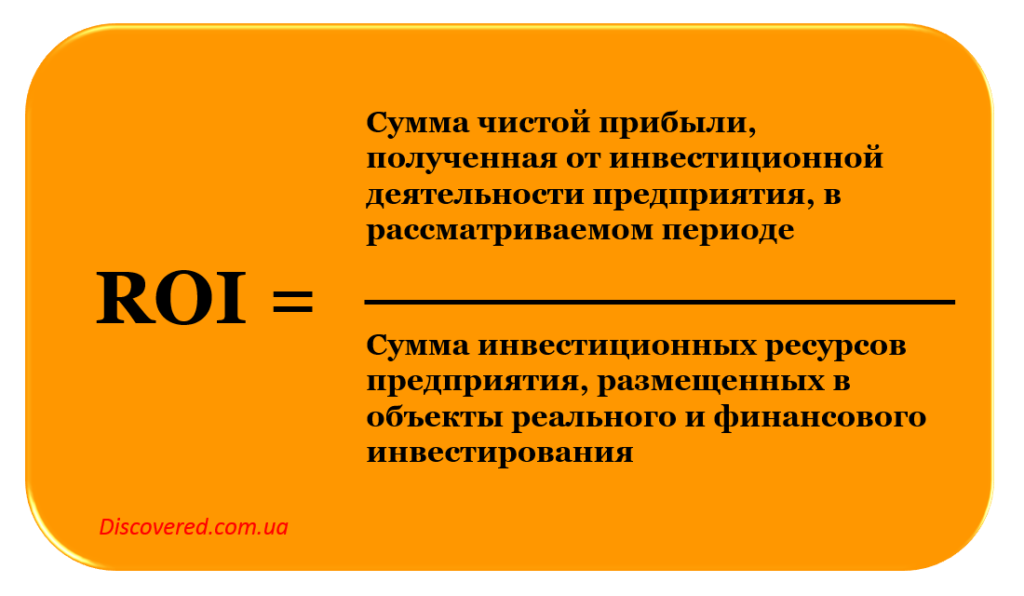

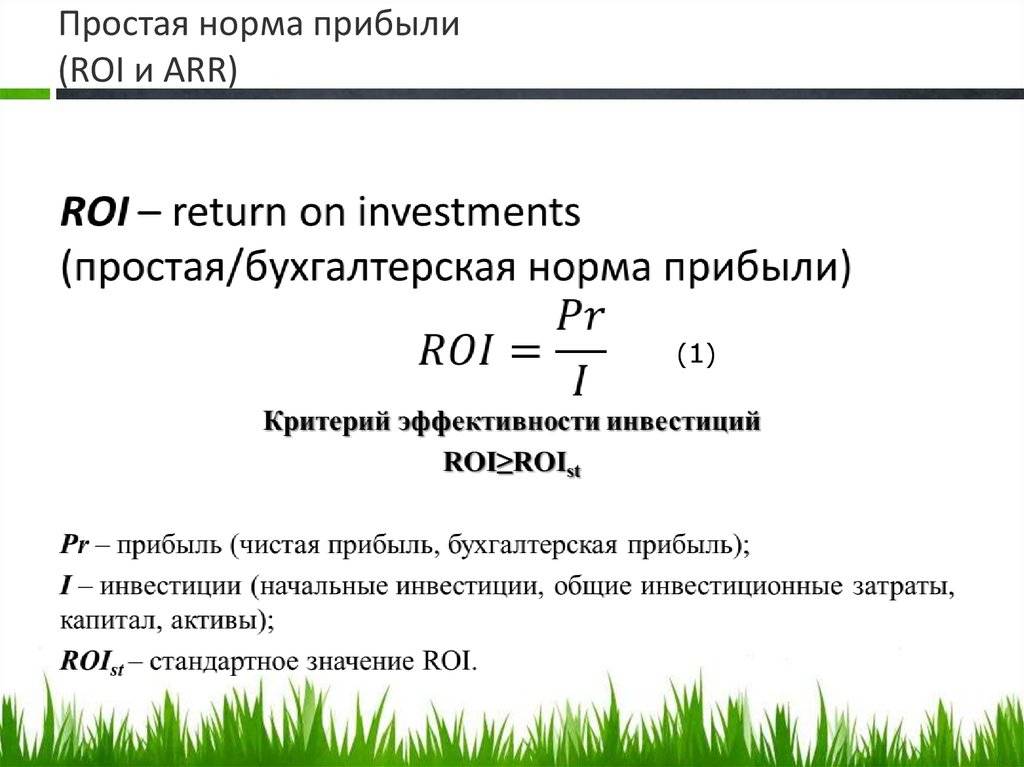

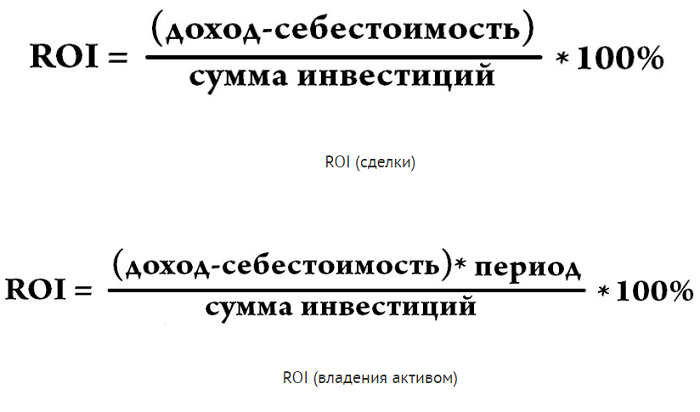

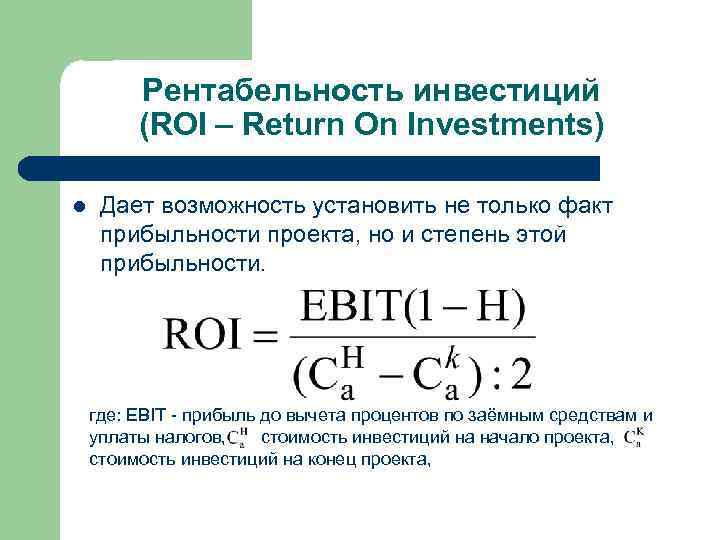

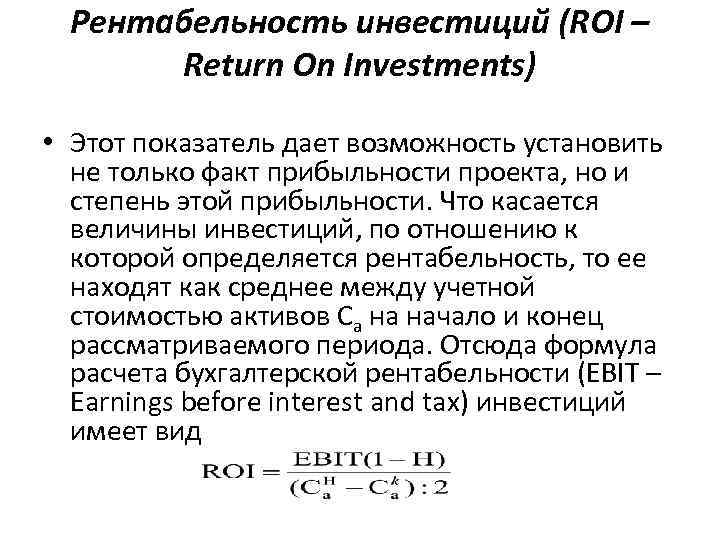

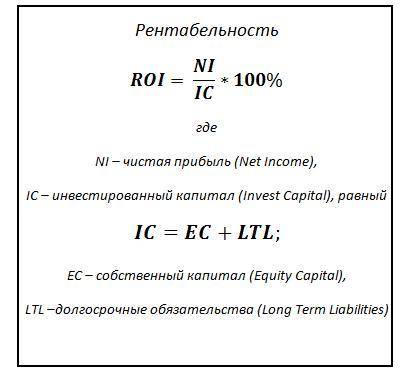

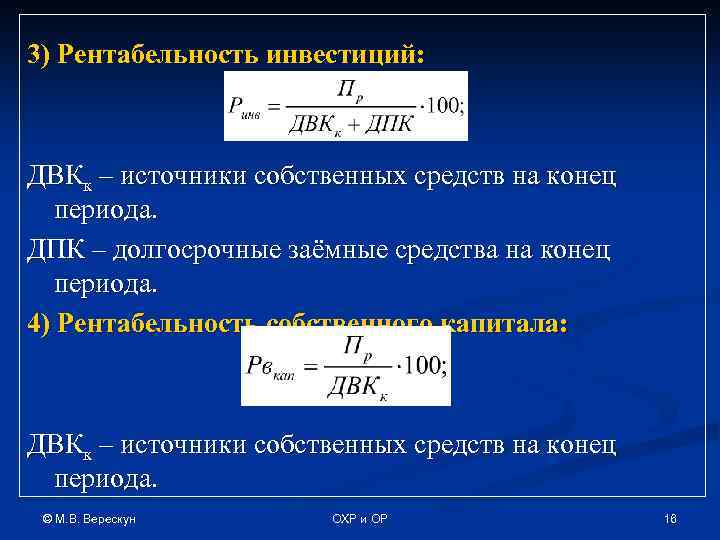

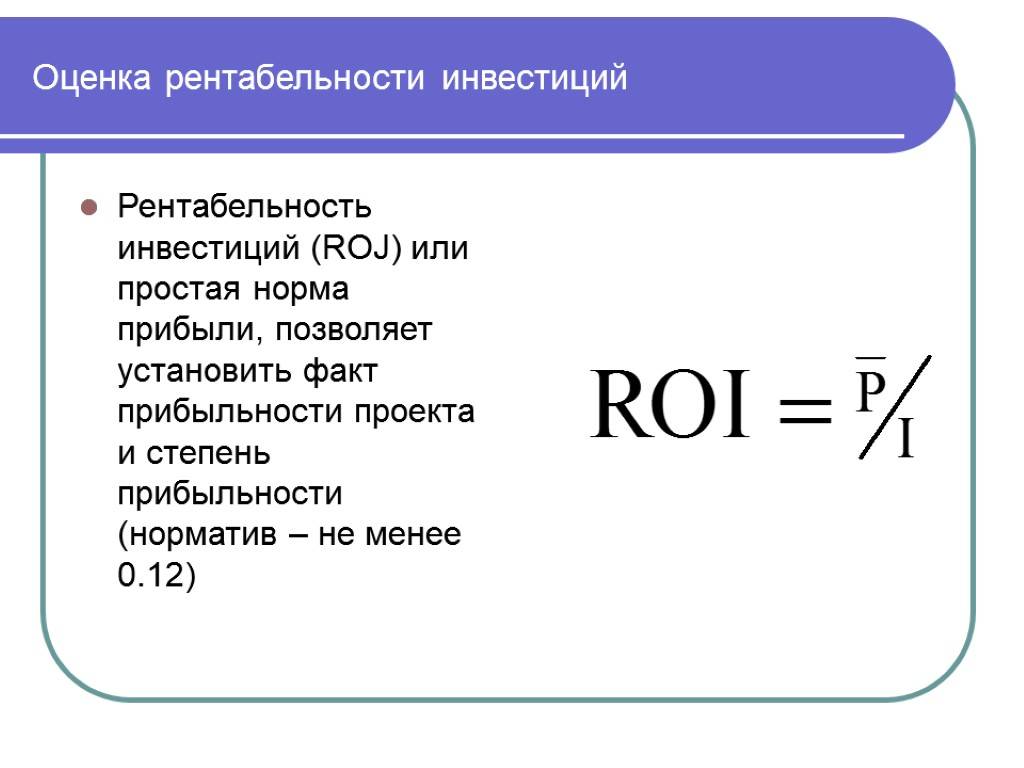

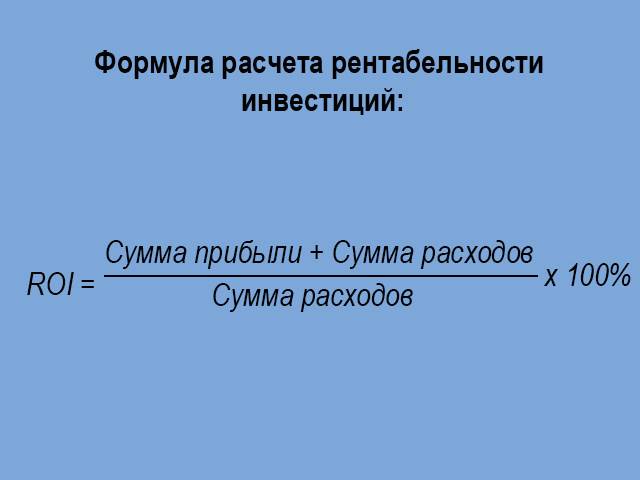

Формула расчета

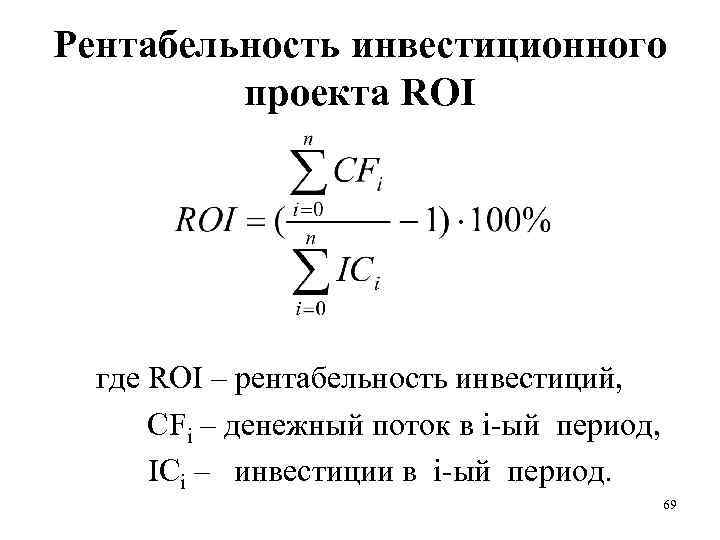

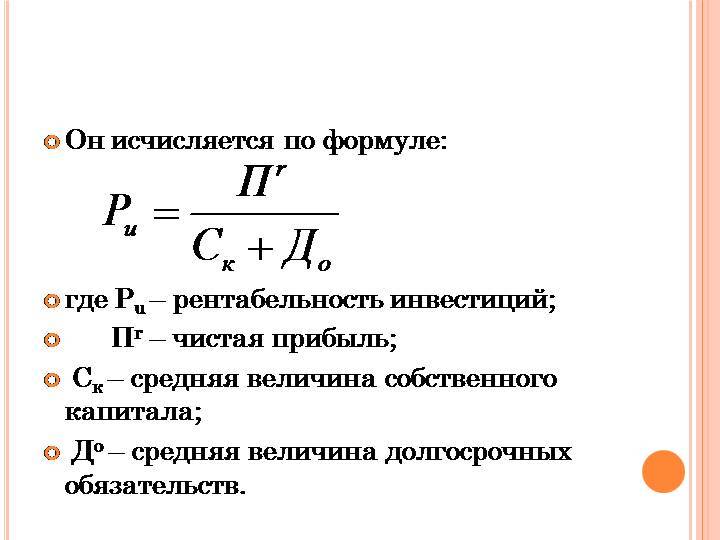

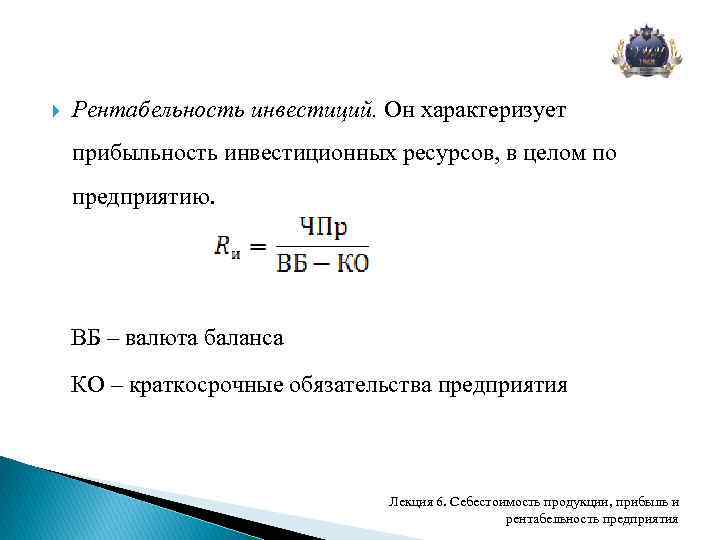

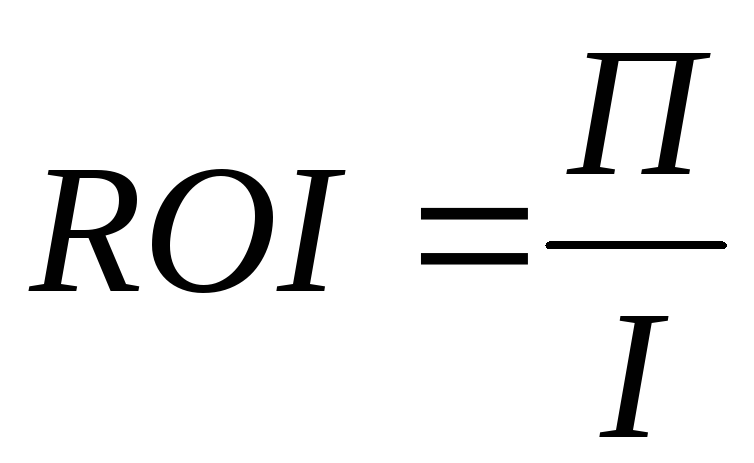

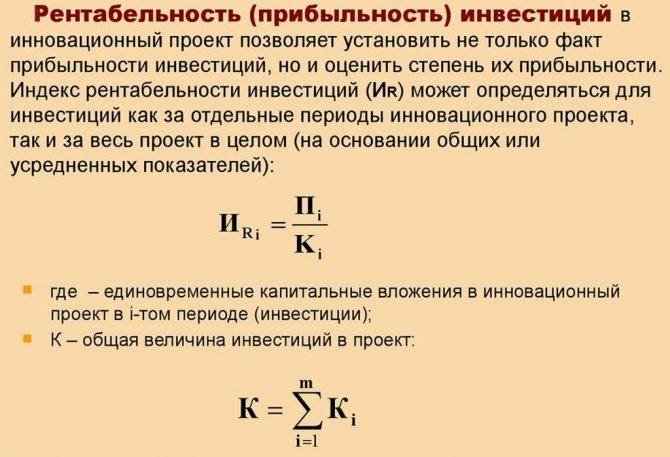

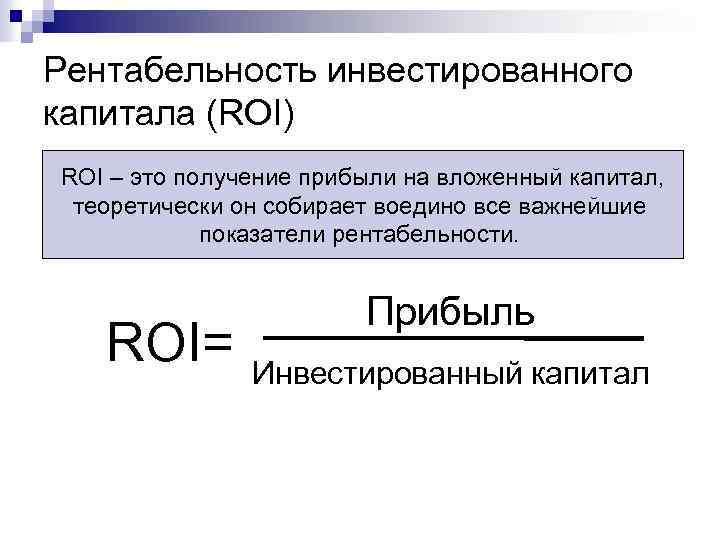

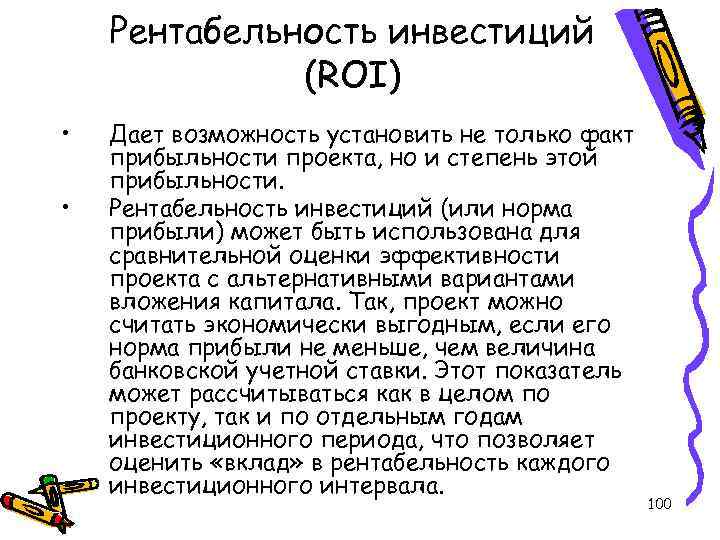

Индекс рентабельности инвестиций показывает, способны ли доходы от реализации проекта оправдать расходы, которые инвестор вложил в этот проект. Расчет ROI производится по формуле:

ROI = ЧП / И * 100%

где ЧП – чистый дисконтированный доход за интересующий нас период,

И – вложенные за этот же период инвестиции.

Значение чистой прибыли, в свою очередь, можно определить так:

ЧП = Общая прибыль — Себестоимость

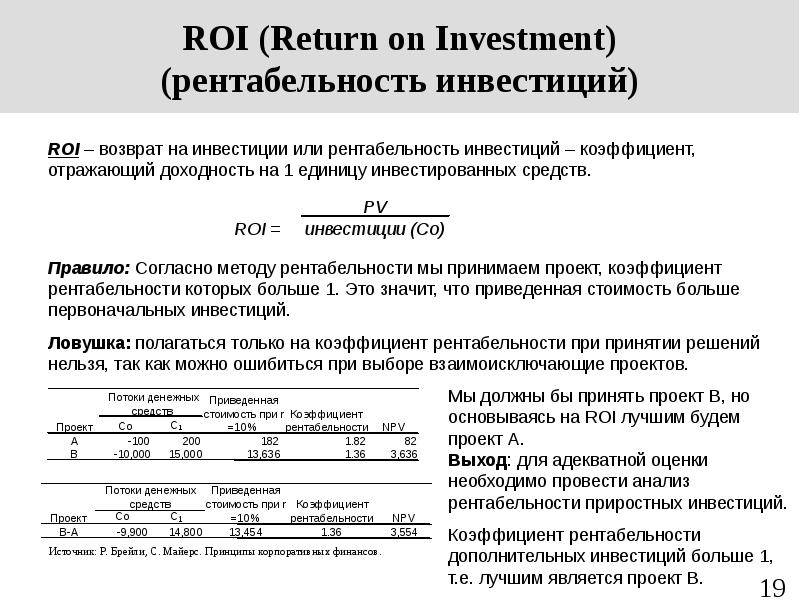

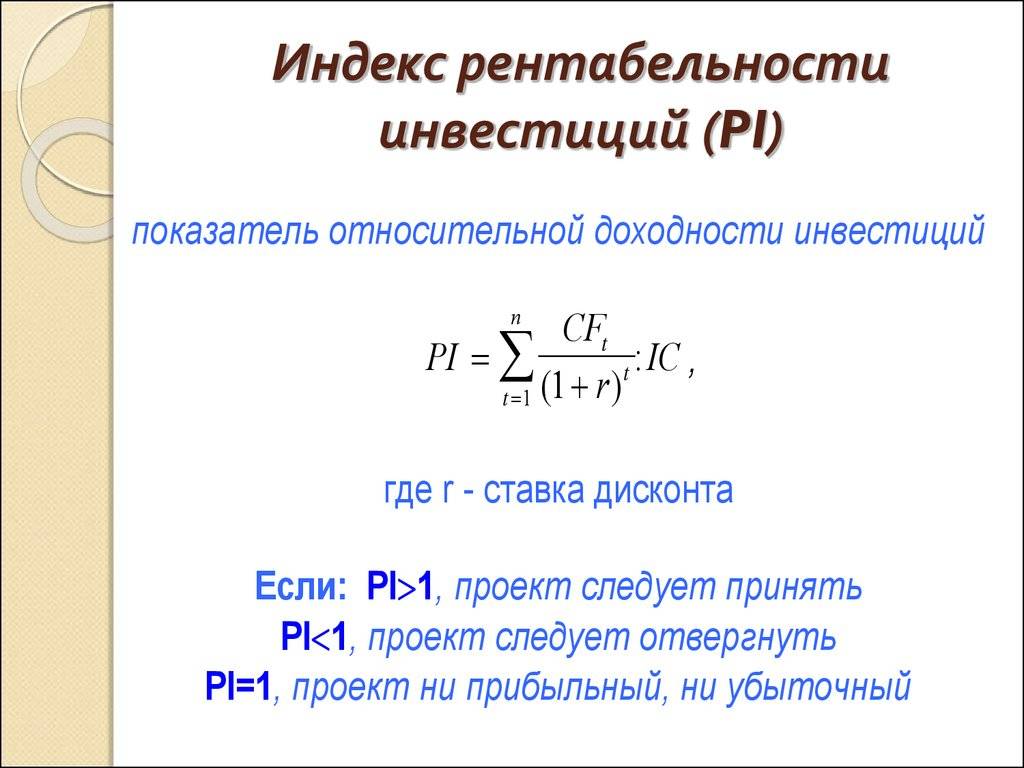

Граничным значением показателя принимается 100%. Если индекс получается большим или равным этому значению – проект может считаться успешным и доходным, меньше 100% — убыточным.

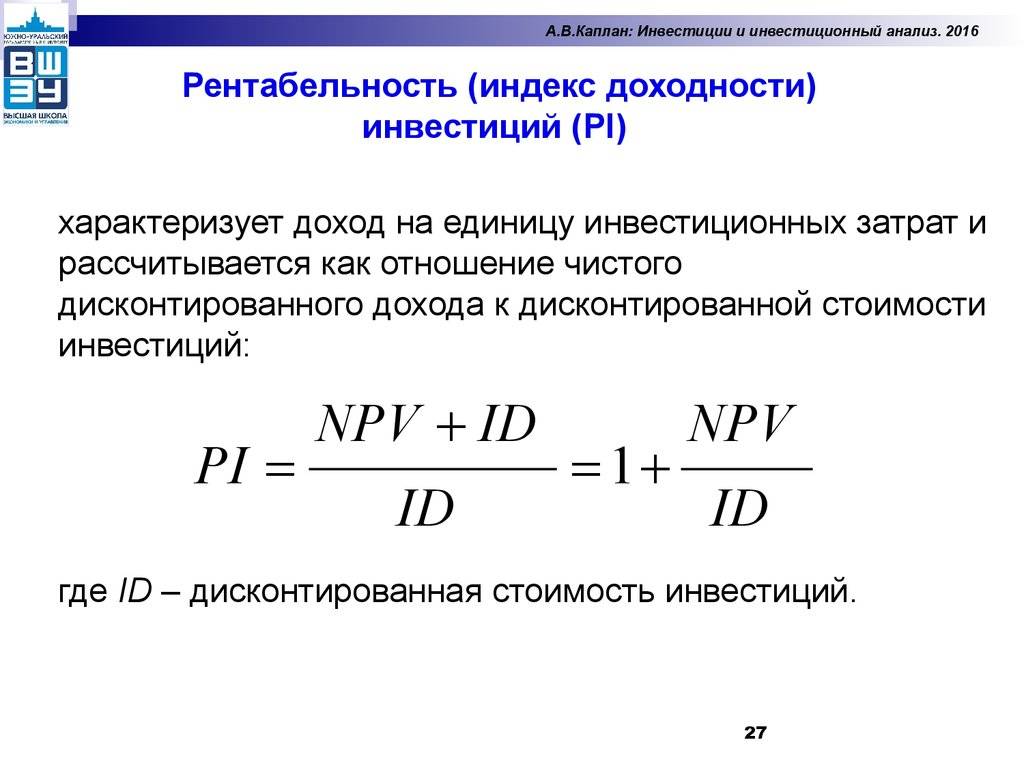

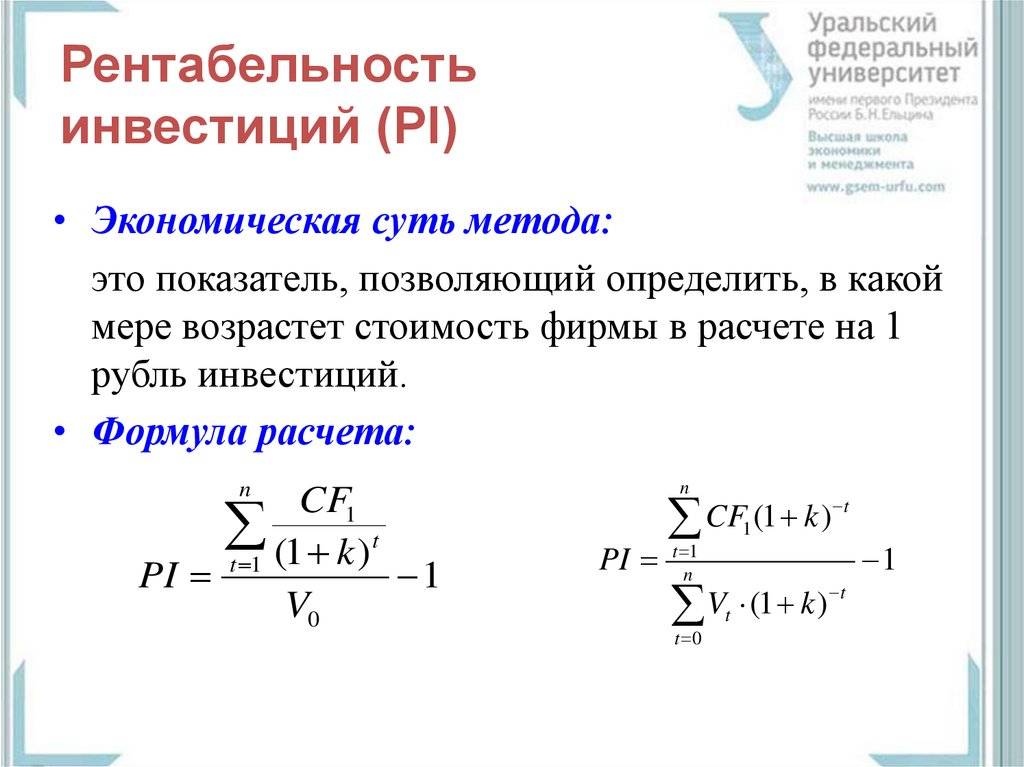

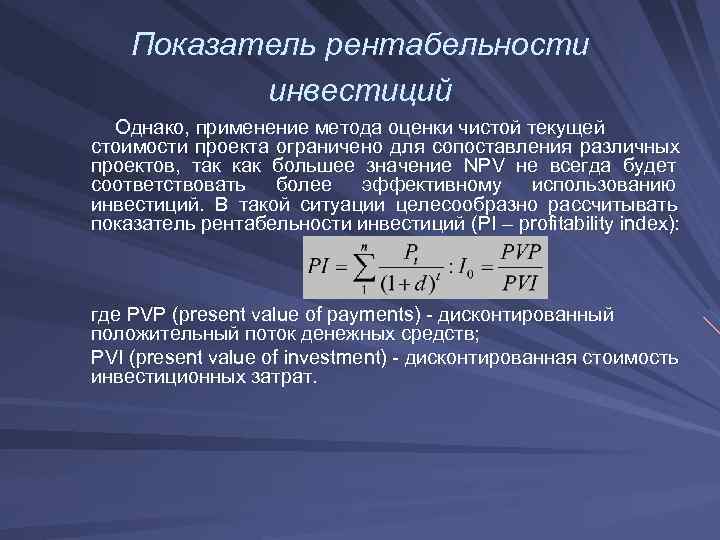

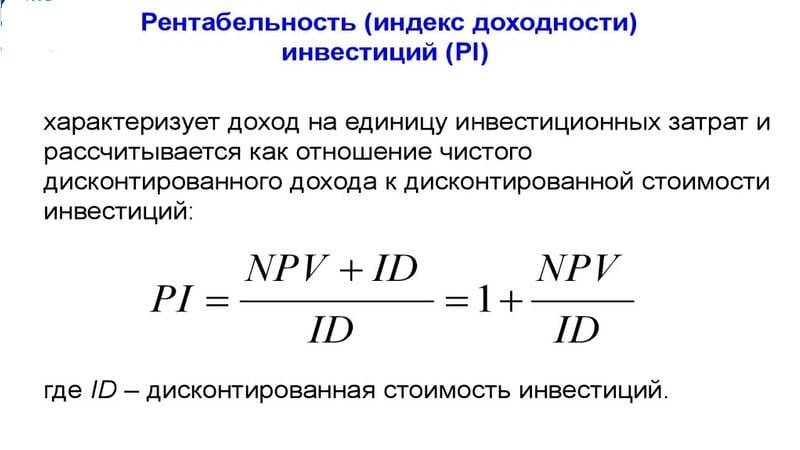

В некоторых источниках можно встретить альтернативное обозначение индекса рентабельности инвестиций — PI (Profitability Index).

Показатель удобно использовать для оценки целесообразности проекта на его начальном этапе.

JPMorgan Chase & Co

JPMorgan Chase входит в число старейших финансовых учреждений в Соединенных Штатах. С историей, насчитывающей более 200 лет, сегодня банк находится здесь:

JPMorgan Chase входит в число старейших финансовых учреждений в Соединенных Штатах. С историей, насчитывающей более 200 лет, сегодня банк находится здесь:

- является ведущей мировой компанией по предоставлению финансовых услуг, активы которой составляют 2,6 триллиона долларов.

- присутствие на более чем 100 рынках.

- более 250 000 сотрудников.

- банк обслуживает миллионы потребителей, представителей малого бизнеса и многих наиболее известных в мире корпоративных, институциональных и государственных клиентов.

- является лидером в сфере инвестиционного банкинга, обработки финансовых транзакций и распоряжения активами, оказывает финансовую поддержку потребителям и малому бизнесу.

- акции банка являются компонентом промышленного индекса Доу-Джонса.

Показатели рентабельности инвестиций

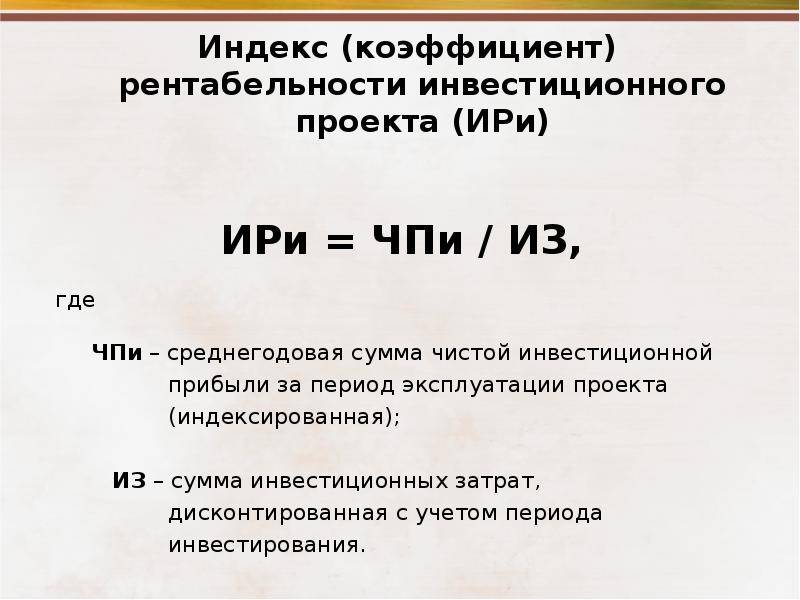

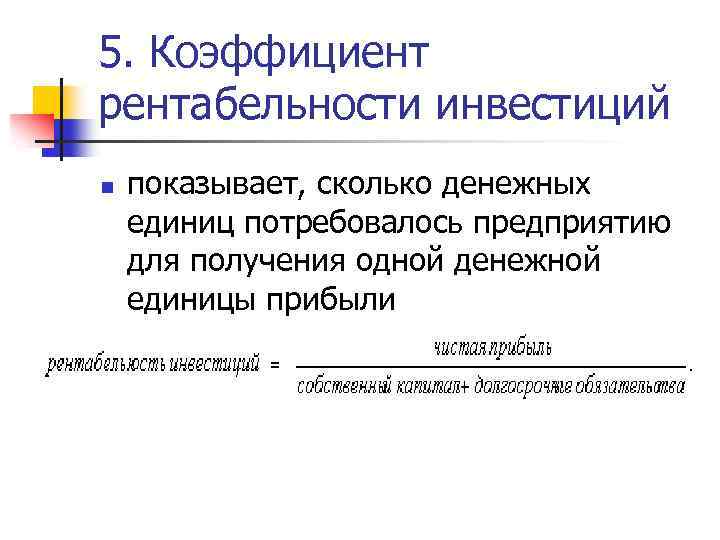

Финансовые аналитики считают, что инвестиции следует вкладывать в компании или идеи с показателем рентабельности более 20%. Кроме этого, выгодность инвестиционных проектов оценивается по индексу PI:

| Показатель | Описание |

| PI >, 1 | Проект считается перспективным и будет приносить высокую прибыль. В такой проект можно инвестировать денежные средства |

| PI = 1 | Нужно тщательнее изучить целесообразность инвестирования денежных средств и проанализировать другие показатели |

| PI <, 1 | Инвестиции являются невыгодными |

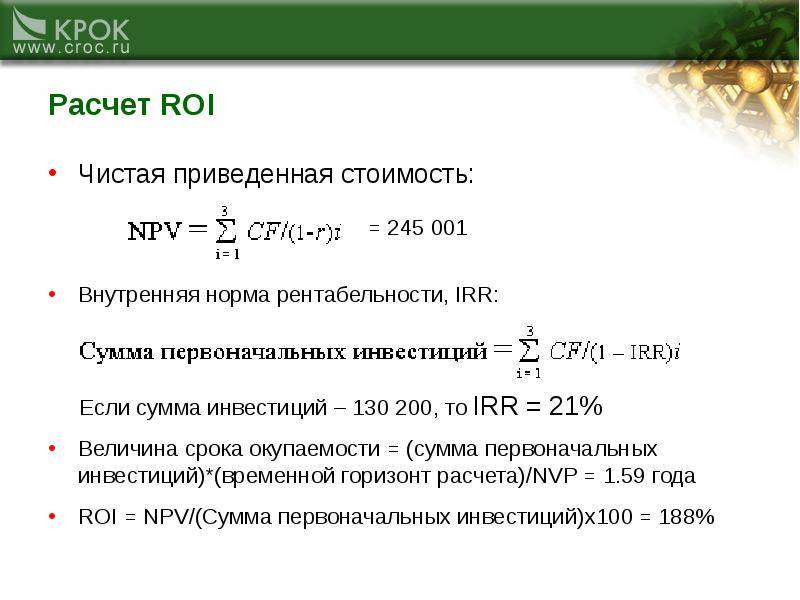

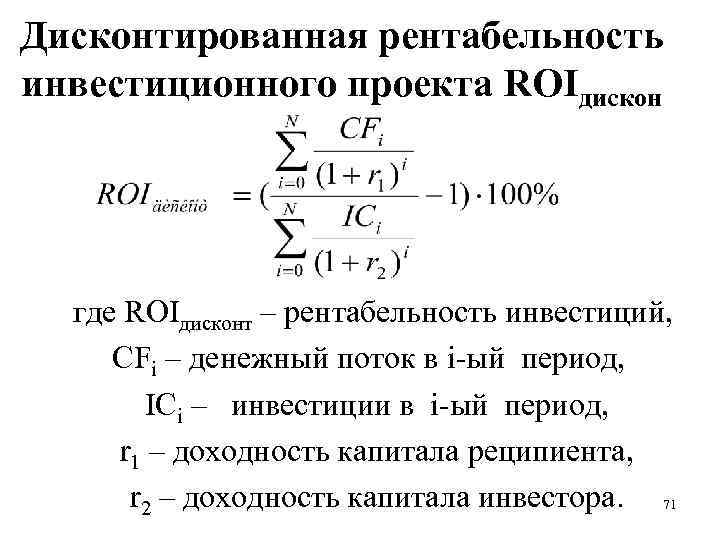

Дисконтированная ставка, учитываемая при расчётах показателей индекса рентабельности, может изменяться. Чем дольше срок действия инвестиционного проекта, тем труднее прогнозируется данный показатель. Это увеличивает погрешности в результатах прибыльности инвестиций. Итоговый вывод по рентабельности вложений необходимо делать, основываясь на несколько показателей:

- PI (среднегодовую рентабельность).

- NPV (чистую стоимость).

- IRR (внутреннюю норму доходности).

При этом, хорошие показатели будут такими:

- NPV >, 0,

- PI >, 1,

- IRR >, кредитных ставок банка.

В случае, если самостоятельно рассчитать PI сложно, можно обратиться к услугам специалистов, которые грамотно произведут точные расчёты. Необходимо рассчитывать рентабельность инвестиций и при выборе инвестиционного проекта, и при его завершении, для того, чтобы узнать, насколько правильны были прогнозы.

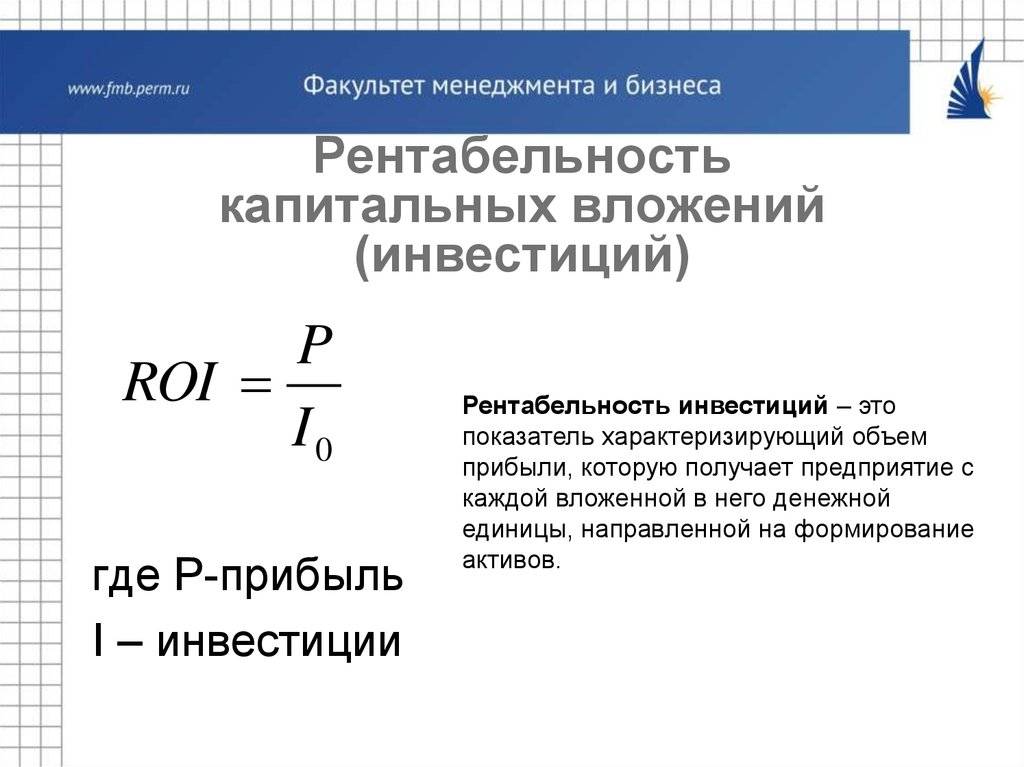

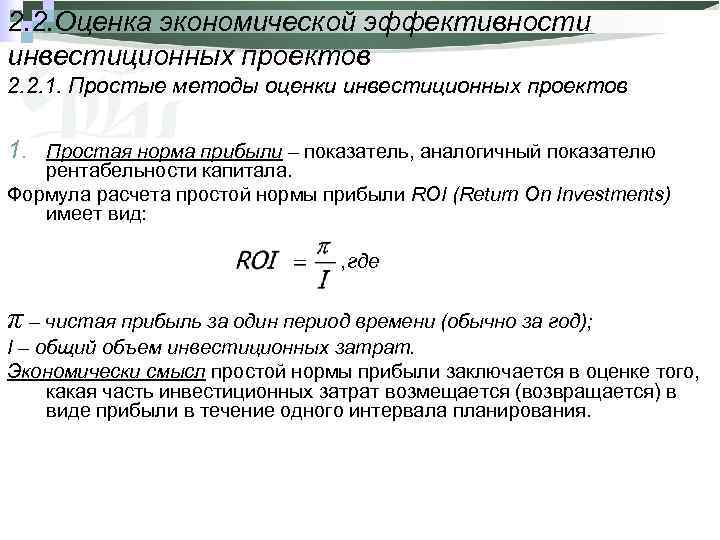

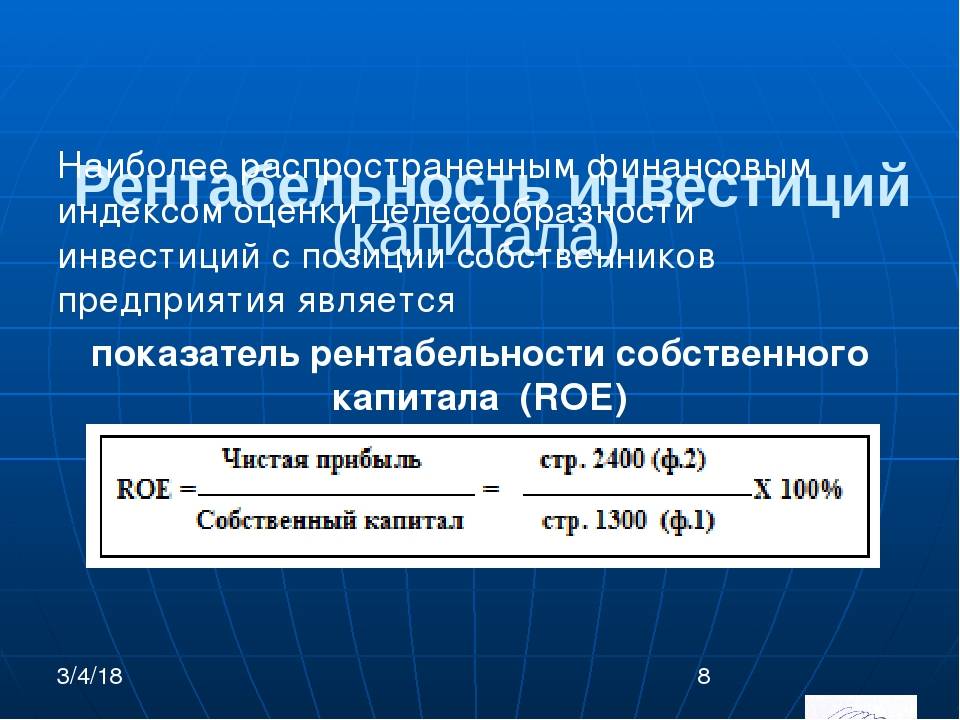

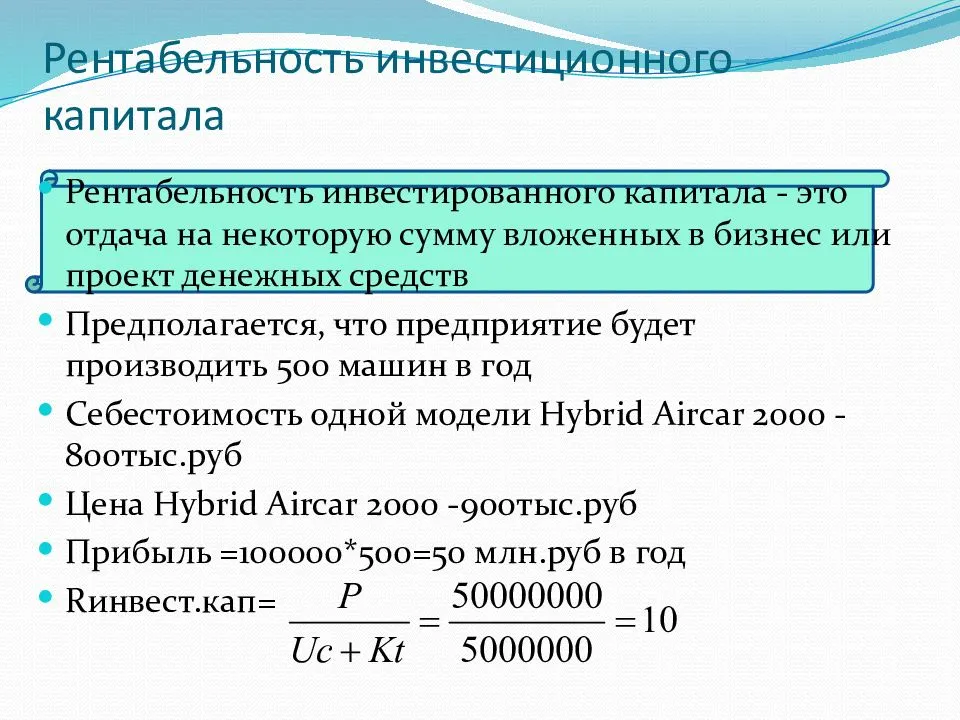

Основное понятие и формула рентабельности инвестиций

Даже начинающий предприниматель знает, что цель инвестиций заключается в поиске эффективной ячейки для размещения, которая впоследствии принесла бы значительную прибыль. Именно коэффициент рентабельности является главным параметром, который характеризует уровень продуктивности капиталовложений. Из этого следует, что эффективность инвестиций представляет собой финансовый показатель, который дает возможность установить прибыльность или убыточность осуществленного инвестирования.

Многие профессионалы для определения прибыльности вложений используют другое определение, которое звучит так: какие необходимо потерпеть убытки для получения желаемой прибыли. Для составления формулы расчета существуют определенные сокращения – коэффициент инвестиционной рентабельности отражается как ROI. Данная аббревиатура довольно часто встречается в различных графиках и расчетах аналитиков. Вычисление доходности инвестиций в математическом понимании выглядит так:

Для новичков будет интересно узнать, что в финансовой практике выгодность капитальных вложений является актуальным понятием. Для установления рассматриваемого показателя применяются такие значения как эффективность и прибыльность инвестиционного проекта. С помощью анализа можно решить ряд вопросов, а именно:

- принять или отклонить конкретную стратегию, используя за базу полученные при расчете показания уровня рентабельности;

- сравнить несколько проектов между собой и выбрать из них наиболее эффективный;

- установить количественный показатель прибыли, который доступен для инвестора с единицы капитальных вложений.

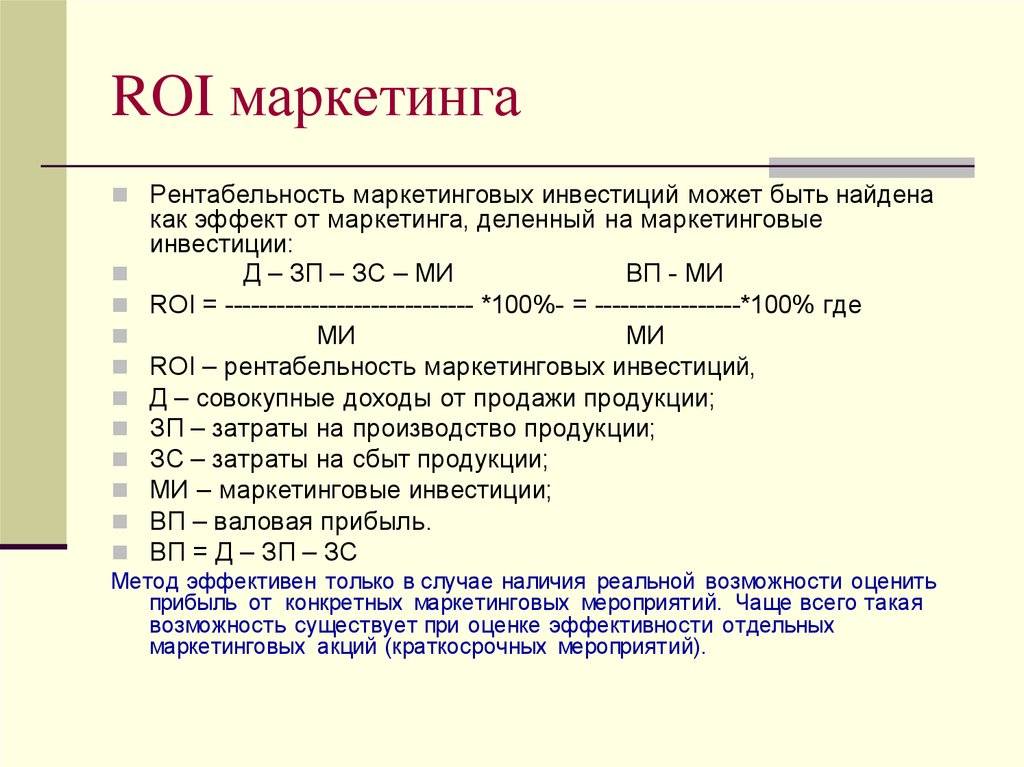

Как же тогда сложным рынкам рассчитать эффективность маркетинга

Прежде, чем разобраться в измерении маркетинговых мероприятий, надо понять принцип взаимодействия потребителя и нашего бизнеса (начиная с просмотра материалов на сайте и заканчивая поведением потребителя после осуществления сделки). Отношение к бренду может формироваться не один год и складывается из регулярного взаимодействия и действия маркетинговых мероприятий.

Существует такое понятие, как показатель CLV, с помощью которого можно оценить эффективность рекламы и маркетинга.

CLV или Customer Lifetime Value – ценность клиента на протяжении всего жизненного цикла компании. Это имеет отношение к прибыли, которую приносит клиент в течение всего времени взаимодействия. Это может выглядеть следующим образом: CLV / LTV.

Некоторым образом, это можно назвать прогнозированием чистой прибыли и раскрывает ценность отношений с клиентом (настоящих и возможных в будущем). Модели построения прогноза могут отличаться сложностью и точностью.

«Значимость клиента» в соотношении CLV / LTV является стимулом для формирования маркетинговой стратегии компании, стимулируя изменить расстановку акцентов (концентрироваться не на квартальной или месячной прибыли, а планировать долгосрочные взаимоотношения).

CLV / LTV – это верхний предел затрат на приобретение клиентов (поэтому данный показатель является для маркетинга одним из самых важных). Таким образом, CLV можно считать одним из ключевых параметров при расчете маркетинговой рентабельности.

Значение CLV (Customer Lifetime Value) = Приведенная стоимость будущих денежных потоков (прибыли) от приобретения клиента на протяжении всего времени его/её отношений с компанией.

CLV ($) = Margin ($) * (Retention Rate (%) ÷ ) * Retention Rate (%))

CLV (рублей) = Маржа/прибыль (рублей) * (Коэффициент Удержания (%) ÷ ) * Коэффициент Удержания (%))

Коэффициент удержания (КУ) – если КУ = 0 (клиент никогда не обращается к вам повторно), то и итоговый показатель не превысит нулевого значения.

Если КУ = 1, то потребитель услуги/продукции становится постоянным клиентом (например, он будет пользоваться услугами вашей гостиницы всегда, когда будет приезжать в ваш город). Иначе говоря, он становится лояльным клиентом, готовым приносить прибыль вашей компании в течение неограниченного времени.

Например, КУ клиентов отеля – минимум 0,5 (50%) или максимум 0,8 (80%).

Дисконтная ставка составляет 10%.

Прибыль, которую приносит клиент: минимум – 5 000 руб. и максимум – 30 000 руб. (в качестве примера: срок/период формирования среднестатистических показателей 4-х отелей – 10 лет).

В бессрочном периоде значение прибыли/маржи = марже, разделенной на дисконтную ставку. Теперь воспользуемся формулой, приведенной выше:

CLV min = 5000 руб. х (50% / 1,1) = 2272 руб.

CLV max = 30 000руб. х (80% / 1,1) = 21 818 руб.

CLV – это показатель прибыли, которую приносит отелю 1 гость (или прибыль компании от 1 клиента).

Давайте разберемся, как рассчитать roi:

Предположим, наши расходы на привлечение 1 клиента составили 1 тыс. руб. Значит,

Минимальная эффективность = 2272 / 1000 = 227%

Максимальная эффективность = 21 818 / 1000 = 2 181%

Этот пример показывает, что маркетинговые расходы окупаются (причем, окупаются более, чем прилично!).

Обратите внимание, что в наших примерах не учтены некоторые факторы, например, расходы на содержание маркетингового отдела и некоторые другие затраты. Но, если знать, как рассчитать roi, то организация легко введет свои коэффициенты.. Кроме этого, не стоит забывать о кросс-продажах, например, посещение ресторана, расположенного при отеле, заказ экскурсии и т.д., – это приведет к изменению значений (как в большую, так и в меньшую сторону).

Кроме этого, не стоит забывать о кросс-продажах, например, посещение ресторана, расположенного при отеле, заказ экскурсии и т.д., – это приведет к изменению значений (как в большую, так и в меньшую сторону).

Выстраивание долгосрочных отношений с клиентом – самый эффективный способ их удержания.

Оставить заявку

Формулы расчета

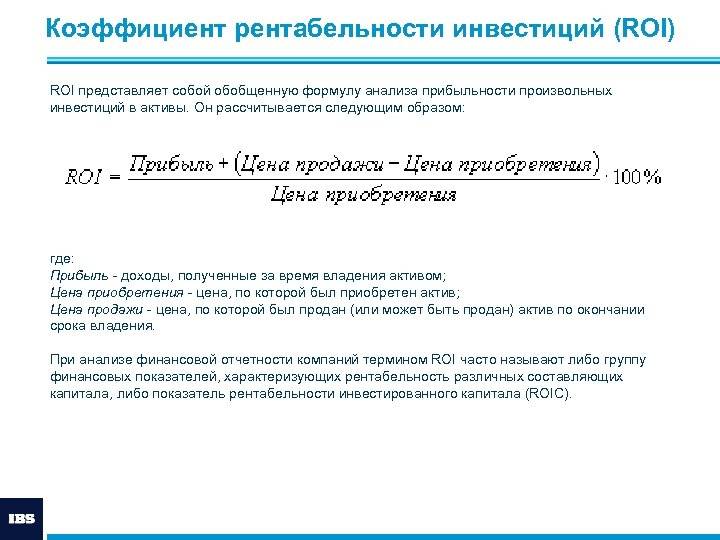

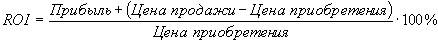

Рассчитать выгодность вложений можно несколькими способами. Общая формула расчета коэффициента рентабельности инвестиций такая:

Она включает следующие составляющие:

- Прибыль – все доходы, которые получены за время инвестирования.

- Цена приобретения и цена продажи – цены, по которым актив покупается и продается,соответственно.

Формула применима к любому виду деятельности, необходимо лишь знать себестоимость продукции, доход компании и затраты на маркетинг и другое.

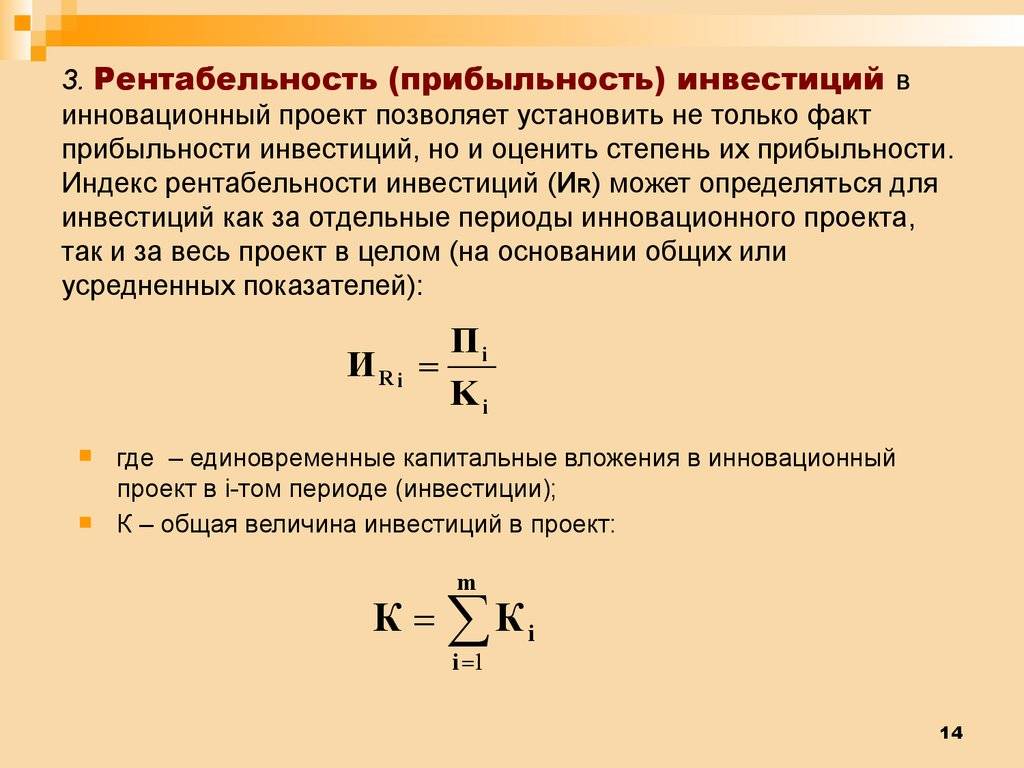

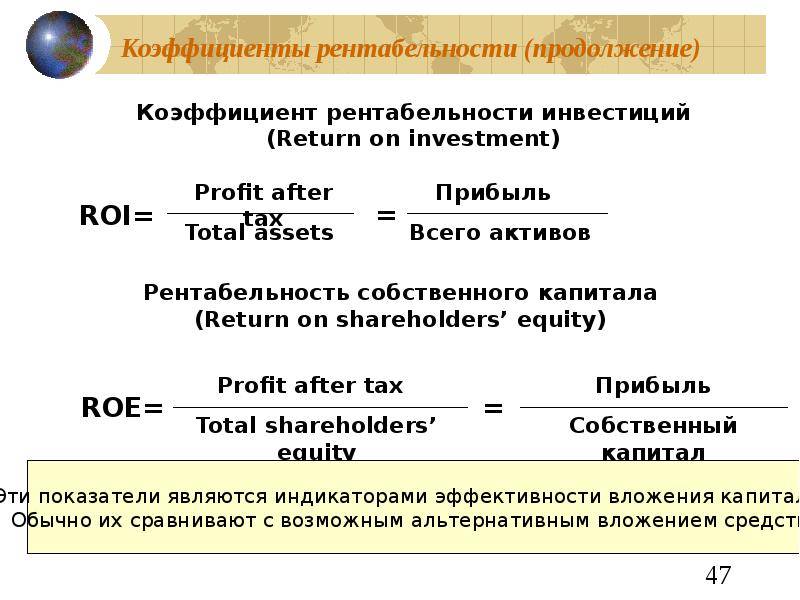

Индекс рентабельности инвестиций может рассчитываться по такой формуле:

PI = NPV / I, в которой учитываются следующие показатели:

- NPV – чистая стоимость инвестиций (включает норму дисконтирования, срок существования проекта).

- I – сумма инвестиций.

Рассчитывая рентабельность инвестиций, формула любого типа показывает степень отдачи денежных вложений. Этот показатель важен для любой сферы – высчитывают рентабельность инвестиций в маркетинг, в производство, выгодность продаж и вложений собственного капитала, персонала и другое.

Важно, чтобы коэффициент рентабельности инвестиций был посчитан правильно, ведь неточный расчет может привести к потере денег. Чтобы определить доходность вложений, нужно проанализировать все ресурсы

Это делается в несколько этапов:

- Составляется финансовый анализ компании.

- Рассчитывается величина инвестиций.

- Рассчитывают количество вкладов, учитывая инфляцию и другие возможные трудности.

Общая формула выглядит так:

Анализ CFA — Процентный (вертикальный) анализ отчета о финансовом положении

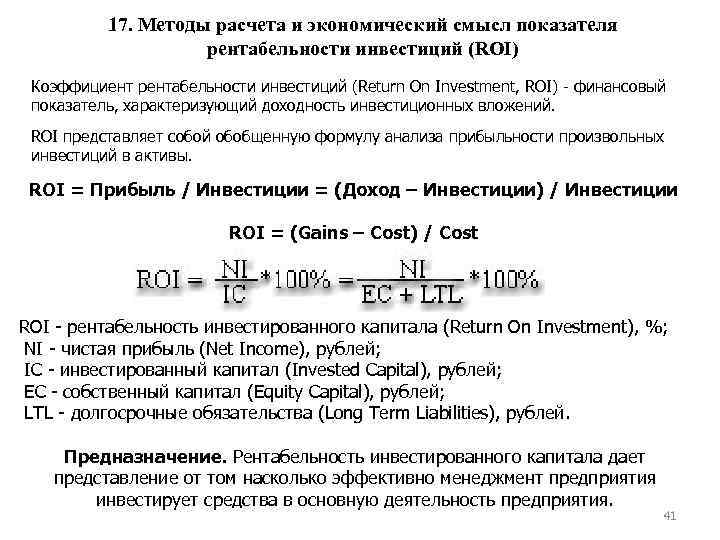

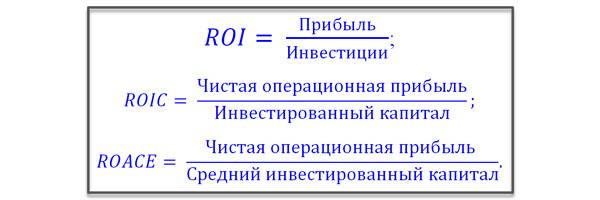

Сущность показателя и основные формулы

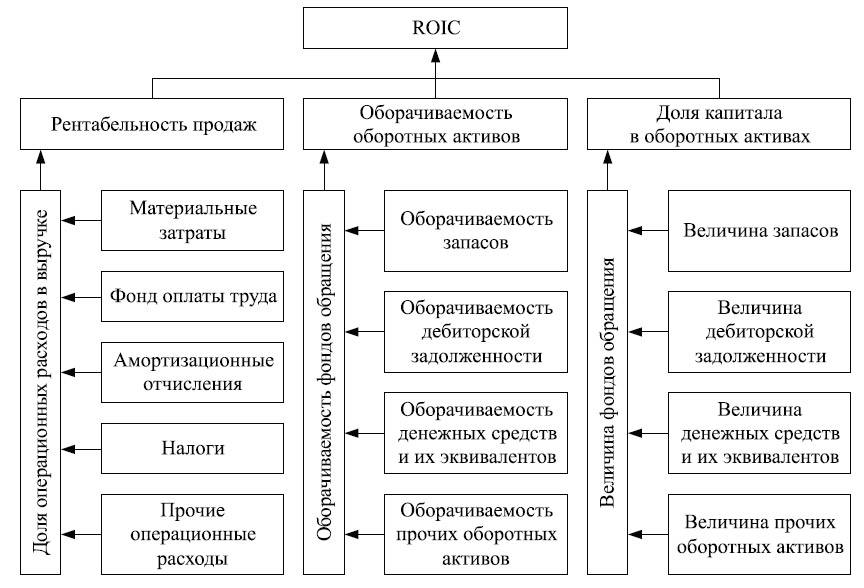

Понятийный состав показателей финансово-инвестиционных стратегий российских компаний отличается запутанностью терминологического аппарата. Стороннему наблюдателю сложно разобраться в том, что заложено финансовым идеологом компании в набор критериев эффективности инвестиций. Это связано с тем, что финансовые директора в России, даже если и прошли школу финансового менеджмента западного уровня, не всегда руководствуются лучшими репликами показателей. К тому же, надо честно признать, что рекомендации Минфина РФ часто усиливают путаницу из-за специфики перевода или в силу иных причин.

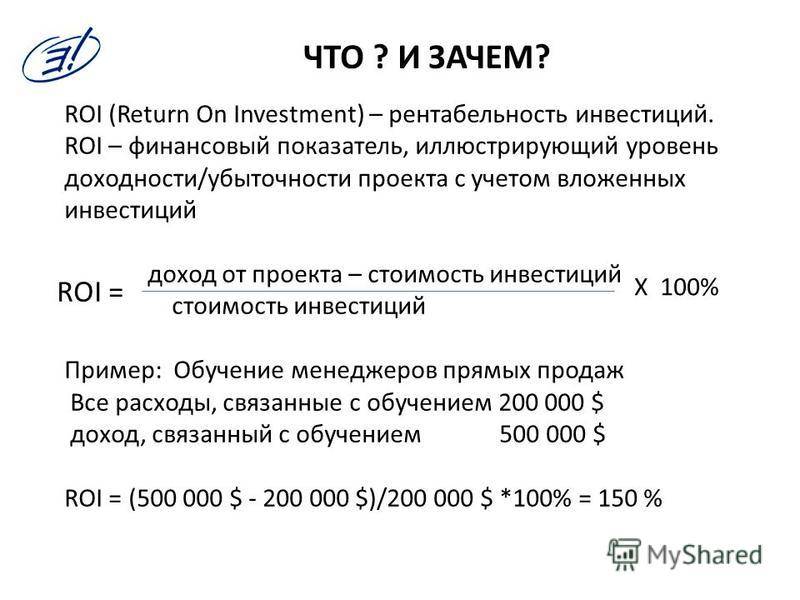

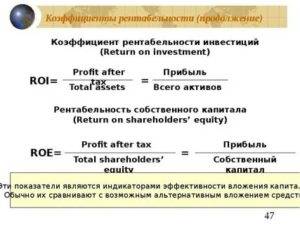

Очевидно одно: пока в нашей стране не будет создано цельной научной концепции, воплощенной в массовую методологию финансового управления и анализа, мы, финансисты, будем мучиться. Часто приходится наблюдать картину просто некорректного формулирования категорий, имеющую место в настоящее время. Какой выход возможен в текущий момент? Тщательнее разбираться с переводами западных формулировок показателей. Взять, к примеру, рентабельность инвестиций, краткая аббревиатура этого критерия в управленческой школе обозначается ROI (производное от return on investment).

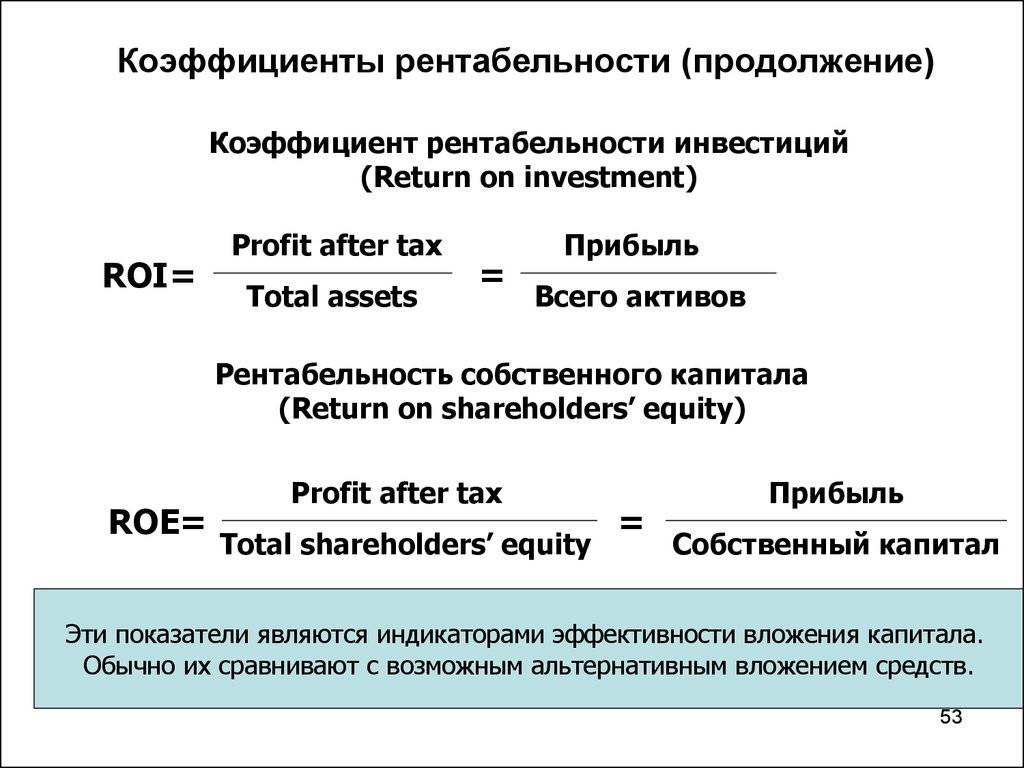

Как только не переводится ROI. Возврат, отдача на инвестиции, окупаемость инвестиций, и, наконец, рентабельность. Действительно, данный относительный показатель принадлежит группе критериев рентабельности в силу того, что позволяет измерить долю единиц прибыли, приходящейся на единицу осуществленных капитальных вложений. В этом заключено принципиальное экономическое содержание ROI как инвестиционного проекта, так и всей инвестиционной деятельности компании.

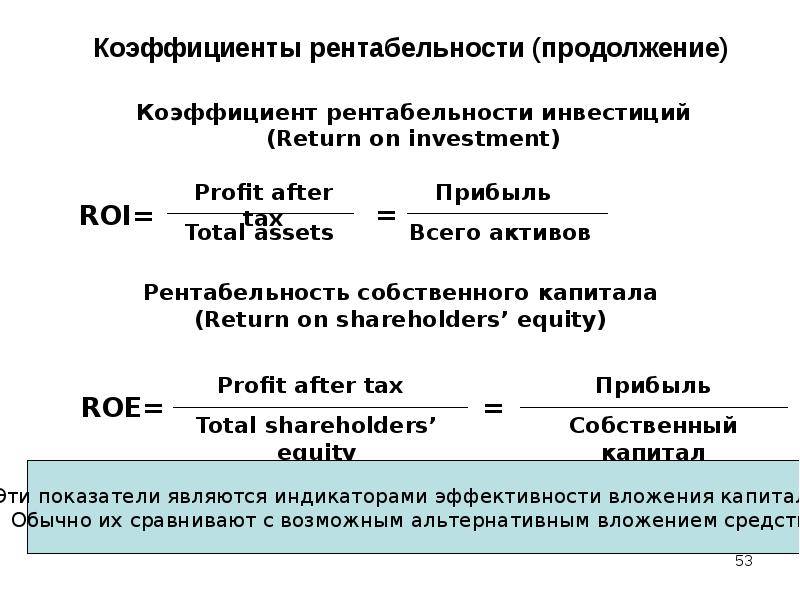

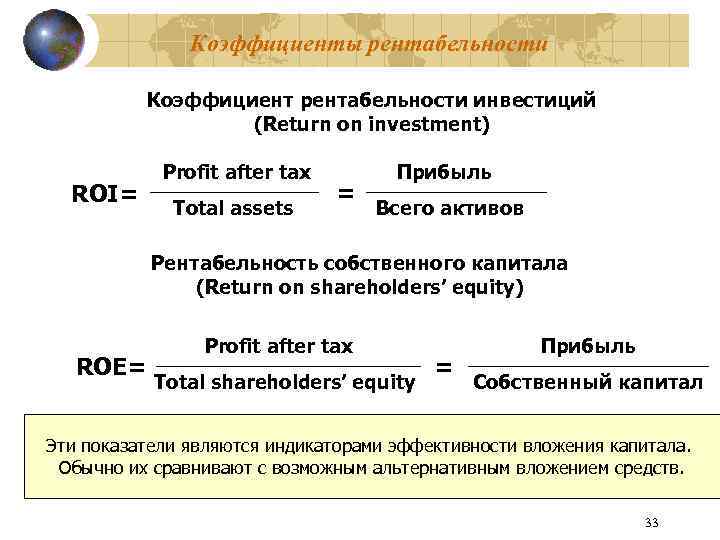

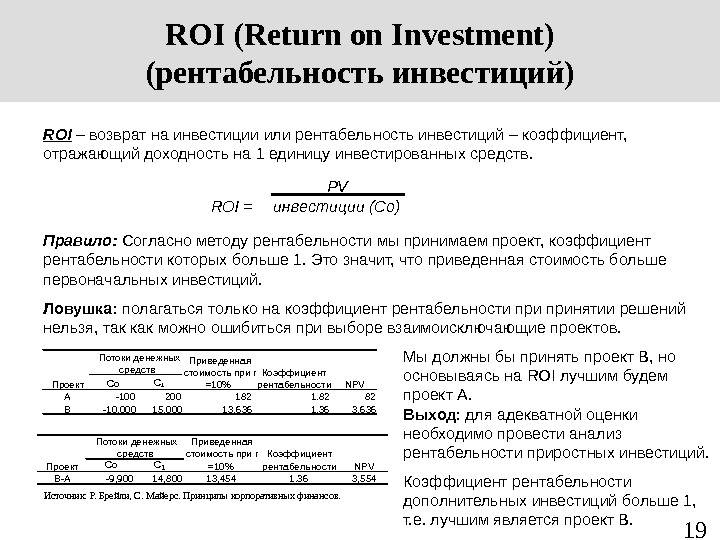

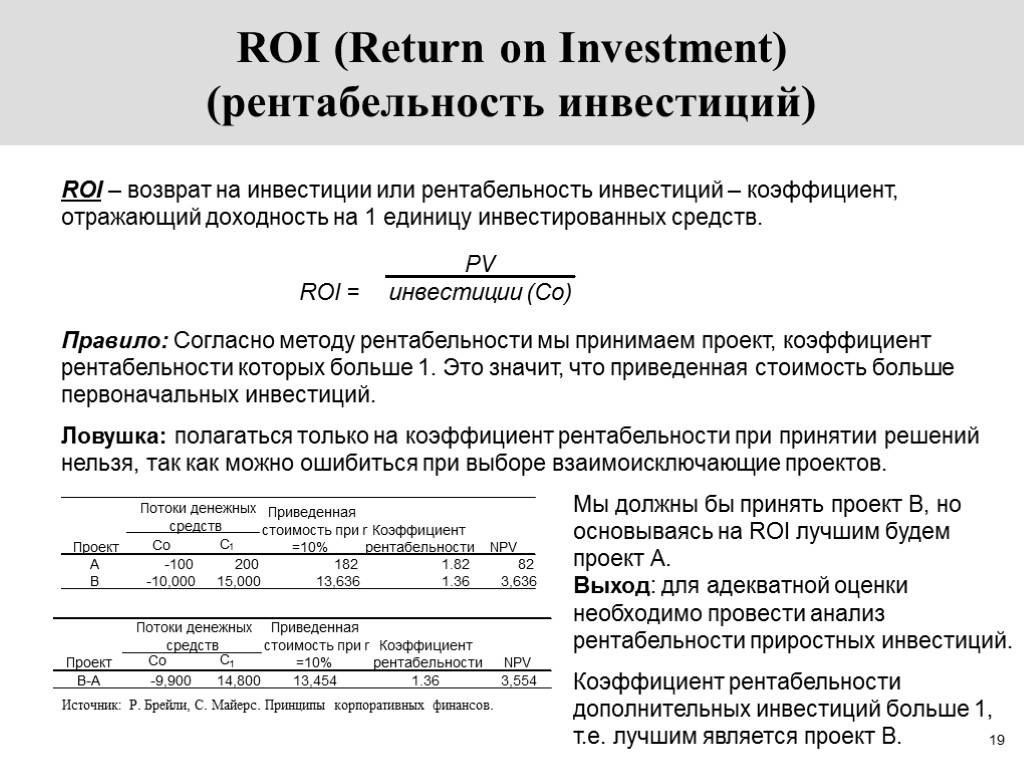

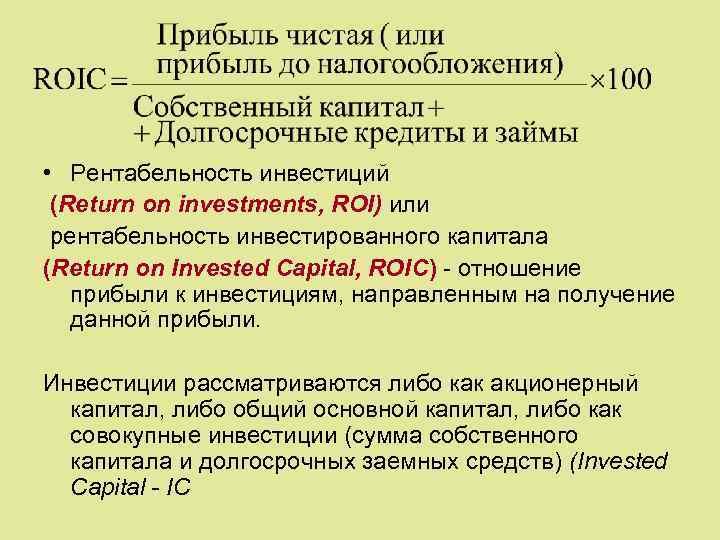

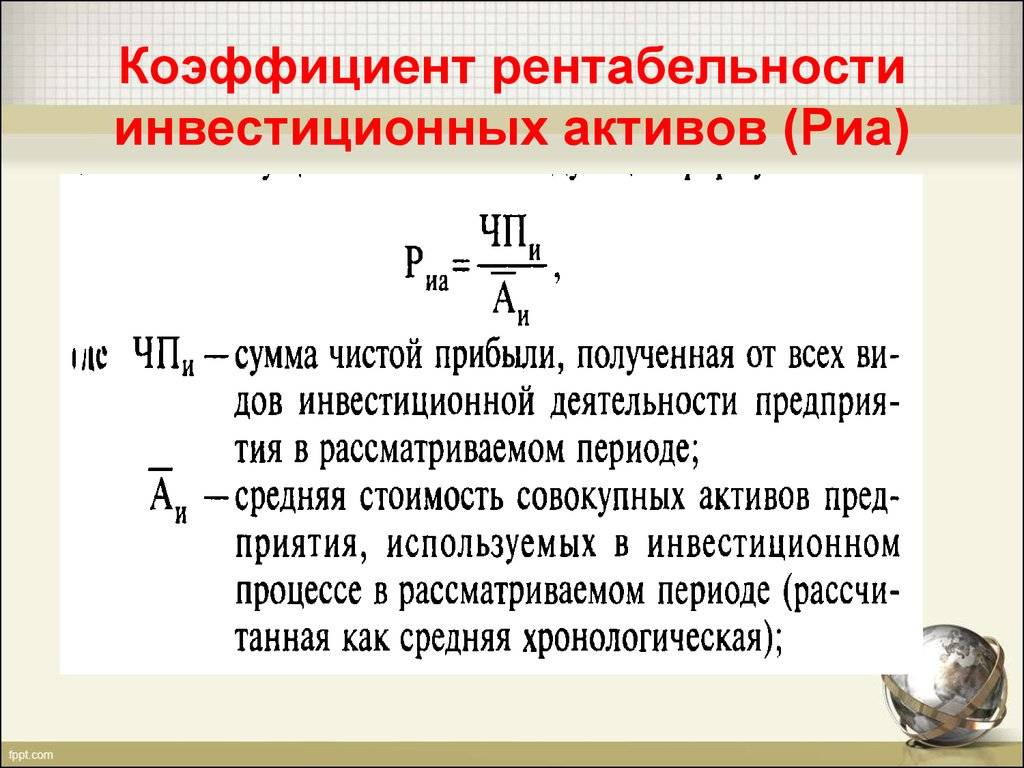

Содержательные формулы рентабельности инвестиций

Содержательные формулы рентабельности инвестиций

За пятнадцатилетнюю историю развития показателя в России он претерпел определенные изменения. Формула расчета также изменилась, ее варианты в упрощенном виде показаны выше. Рентабельность – это всегда некая способность приносить прибыль, и когда мы слышим это слово, сразу в сознании всплывает алгоритм расчета, по которому прибыль делится на расчетную базу: выручку, активы, капитал. В нашем случае базой выступают инвестиции. Но финансовое выражение инвестиций всегда имеет особую учетно-экономическую природу, позволяющую использовать конкретные числовые значения.

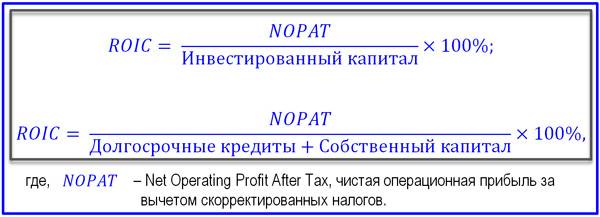

Для принятия базы расчета показателя важен способ принятия хозяйственных событий в учет: метод начисления или метод денежных потоков. Когда коэффициент рентабельности инвестиций ROI только начал применяться в практике, методисты предлагали использовать комбинированный метод. Прибыль считалась по методу начисления, а инвестиции – по значению реализованных инвестиционных вложений, т.е. по CFInvest. В развитие показателя рентабельность инвестиций получила интерпретацию в форме ROIC (Return On Invested Capital), обозначающего рентабельность инвестированного капитала. Формула показателя представлена ниже.

Формула ROIC

Формула ROIC

Резюме

Способы измерить эффективность маркетинговых мероприятий и целей только через показатели ROI доказали свою несостоятельность. Другими словами, ROI не измеряет, насколько хорошо вы строите отношения с потребителями и насколько хороши ваша маркетинговая стратегия и вложения в рекламу в долгосрочном периоде времени.

Однако такие подходы, как измерение «ценности клиента» и показатели CLV / LTV дают более точное представление о том, стоит ли вкладываться в маркетинг, рекламу и иные мероприятия, направленные на привлечение новых клиентов/гостей.

Как вы думаете, какой лучший способ измерить успех ваших маркетинговых кампаний, чтобы сделать компанию успешной? Что особенного вы применяли и как отслеживали эффективность вложений в рекламу и маркетинг в целом?

Если не ROI, то как сложным рынкам рассчитать эффективность маркетинга?

Чтобы правильно оценивать эффективность разнообразных маркетинговых мероприятий, руководитель должен понимать, как и где клиенты взаимодействуют с компанией. Отношения покупателя и продавца включают множество этапов, начиная от знакомства с брендом в Интернете и заканчивая покупкой в магазине и гарантийным обслуживанием. Для обеспечения долговременного и взаимовыгодного сотрудничества важен правильный маркетинг на каждом из этих этапов.

Рассчитать эффективность рекламы можно с помощью коэффициента CLV (также обозначается CLV/LTV).

CLV (CustomerLifetimeValue) — это пожизненная ценность клиента. Речь идёт о совокупности прибыли, которую клиент приносит компании за всё время взаимодействия с ней.

Отчасти CLV позволяет прогнозировать, сколько фирма может заработать благодаря конкретному клиенту, тем самым определяя ценность отношений с ним. Предполагаемая прибыль определяется по-разному: существуют как совсем простые формулы с приблизительным результатом, так и довольно точные аналитические методы.

Введение данного коэффициента способствует переориентированию маркетинговой стратегии компании: специалисты больше внимания начинают уделять развитию долгосрочных взаимоотношений с клиентами, чем конкретным показателям текущей прибыли.

CLV можно считать одним из ключевых параметров, позволяющих оценивать рентабельность маркетинговой стратегии и эффективность рекламных мероприятий. Это связано с тем, что данный показатель позволяет довольно точно оценить затраты на маркетинг, определив максимально допустимый уровень расходов на приобретение новых клиентов.

Значение CLV (CustomerLifetimeValue) = Приведенная стоимость будущих денежных потоков (прибыли) от приобретения клиента на протяжении всего времени его/её отношений с компанией.

CLV ($) = Margin ($) * (Retention Rate (%) ÷ ) * Retention Rate (%)

CLV (рублей) = Маржа/прибыль (рублей) * (Коэффициент удержания (%) ÷ ) * Коэффициент удержания (%)

Если коэффициент удержания (КУ) равен 0, клиент прекращает взаимоотношения с вашей компанией. В таком случае CLV тоже будет нулевым.

КУ,равный 1, говорит о появлении постоянного клиента. От таких взаимоотношений компания регулярно будет получать прибыль. Например, если гостю понравился отель в городе, куда он периодически ездит в командировки, то каждый раз он будет останавливаться именно здесь.

Допустим, минимальный КУ для отеля равен 0,5, или 50 %, а максимальный — 0,8, или 80 %.

Ставка Дисконтирования (или Дисконтная Ставка) = 10%.

Минимальная прибыль, приносимая клиентом, составляет 5000 рублей, а максимальная — 30 000 рублей (цифры основаны на среднестатистических данных для четырёхзвёздочного отеля на десятилетний период).

Текущий уровень прибыли безотносительно периода — это маржа, разделённая на ставку дисконтирования. По приведённой выше формуле CLV можно рассчитать ценность клиента:

CLV min = 5000 рублей* (50 % / 1,1) = 2272 рубля

CLV max = 30 000* (80 % / 1,1) = 21 818 рублей

Эти цифры показывают, какую выгоду может получить организация от взаимоотношений с одним клиентом.

На основе полученных данных можно рассчитать и окупаемость рекламы.

Допустим, привлечение одного клиента стоит 1000 рублей. Значит:

Эффективность min = 2272 / 1000 = 227 %

Эффективность max = 21 818 / 1000 = 2 181 %

Такие высокие коэффициенты говорят о том, что вложения в маркетинг хорошо окупаются.

Естественно, приведённые выше расчёты произведены без учёта многих факторов, в частности затрат на работу маркетинговой службы. Но при желании руководитель может ввести в базовую формулу другие коэффициенты, связанные со спецификой работы организации.

Нельзя забывать и о том, что ценность клиента может серьзно изменяться из-за дополнительных продаж: когда гость отеля обедает в ресторане, заказывает экскурсии и т. д., то получаемая компанией прибыль растёт.

Можно сделать вывод, что для эффективной работы и увеличения прибыли бизнесу необходимо выстраивать долгосрочные отношения с клиентами.

Нюансы при расчете ROI

1. Выберите правильную модель атрибуции для точных расчетов.

В простом случае пользователь кликает на объявление и совершает покупку. Этот доход явно относится к расчету ROAS, который мы упоминали выше. Но что, если пользователь кликает не покупает сразу?

Например, пользователь кликает на ваше объявление, переходит на сайт, но закрывает его, а через три недели видит сообщение о вашем продукте в Facebook, кликает на него, переходит на сайт, запоминает URL-адрес и опять таки закрывает сайт. Затем через месяц он идет прямо на ваш сайт, введя URL в поисковой строке и совершает покупку.

Должен ли этот клиент учитываться при расчете ROAS по первоначальному объявлению, по которому он в первый раз кликнул? Или ценность получает объявление на Facebook, поскольку именно на него кликнули перед покупкой? Или все же стоит разделить доход между первоначальной рекламой и постом в Facebook?

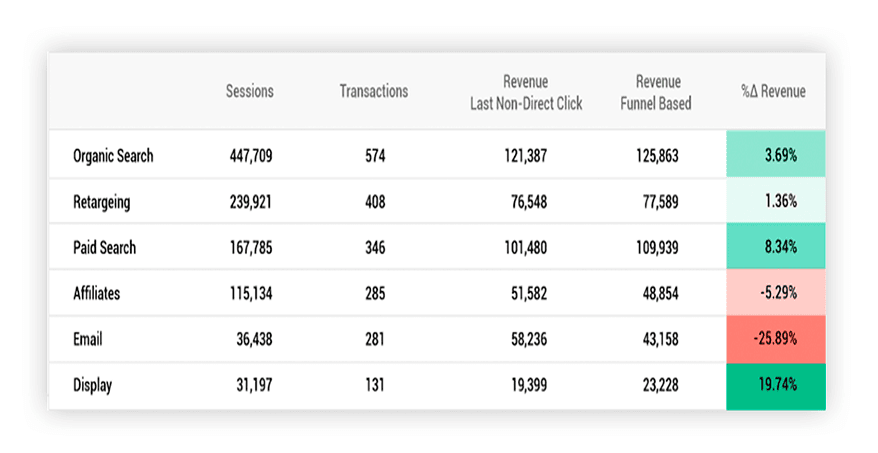

Ваша модель атрибуции определяет, какую долю ценности получит первоначальное объявление по этому клиенту. Чтобы объективно распределить ценность заказа, необходимо учитывать не только последнюю сессию, но и в принципе каждую сессию покупателя. Вот почему мы предлагаем нашим клиентам использовать модель атрибуции на основе воронки.

Посмотрите на отчет ниже, который мы создали для одного из наших клиентов. Мы обнаружили, что ценность (доход от заказов), присвоенная рекламным каналам в результате атрибуции на основе воронки, отличается от полученной в результате использования Last Non-Direct Click модели. То есть, если вы используете атрибуцию по последнему непрямому клику, ROAS будет отличаться от реальных цифр.

2. Учитывать все факторы, влияющие на выручку.

Давайте рассмотрим несколько ситуаций, которые могут повлиять на доход.

Ваш лучший менеджер по продажам перешел в другую компанию. Вы сменили поставщика, что сказалось на сроках доставки определенных товаров. В то же время вы запустили рекламную кампанию и у вас появилось много потенциальных покупателей, но товаров нет в наличии. В результате вы снизили ROMI, но это не имеет ничего общего с рекламой и маркетингом.

Чтобы увидеть реальный пример важности модели атрибуции на основе воронки, прочитайте наш кейс о том, как компания «Сантехника-Онлайн» оптимизировала расходы на рекламу, создав эффективную систему оценки рекламных кампаний. Читать кейс

Читать кейс

3. Учет различий в затратах (сложно посчитать средний чек).

Представьте, что в прошлом месяце вы заплатили $100 за доставку заказа в Европу. Но в этом месяце ваша служба доставки подняла цены, и теперь вам нужно заплатить $100 за доставку клиентам в США и $200 за доставку того же продукта европейским клиентам. В результате ваш показатель возврата инвестиций ROMI может снизиться, хотя ваш отдел маркетинга все делает правильно.

4. Не забывайте о полном цикле продаж.

Для некоторых покупок клиенту требуется несколько месяцев, чтобы принять решение. Клиент может взаимодействовать с вашей онлайн-рекламой в январе и совершить покупки офлайн в марте. Или ваш клиент может оплатить продукт на вашем сайте. Транзакция будет засчитана после получения банковского подтверждения, что может занять пару дней. В такой ситуации транзакция не будет относиться к правильному сеансу и в результате источник, который привел к этой транзакции, не будет оцениваться правильно, а ROAS не будет корректным.

Данные сеансов, собранные с помощью алгоритма OWOX BI, имеют максимальную продолжительность 30 дней. Вы также можете выбрать дату начала и загрузить исторические данные за период до 6 месяцев.

Бесплатно попробовать OWOX BI

Что такое рентабельность инвестиций

Рентабельность дает оценку эффективности инвестиционных проектов. Это доходность, оправдывающая вложение, обычно выражена в процентах.

Что показывает

Рентабельность инвестиций показывает доход с единицы вложенных средств (5 копеек с рубля, 1 руб. 5 коп., или 5 %). Не путайте: когда получили с каждого вложенного рубля всего 5 коп. – это убытки.

Зачем нужно считать рентабельность инвестиций ROI

В ходу у инвесторов несколько методик, рассчитывающих рентабельность инвестиций.

Одни авторы рассматривают процесс в статике, где:

- есть конечный результат деятельности (чистая прибыль, равная прибыли за минусом налогов);

- нет рисков и инфляции.

И предлагают пользоваться формулой, определяющих рентабельность на основе результатов прошлого периода (по балансу).

ROI = (Прибыль – Затраты)/Затраты * 100%

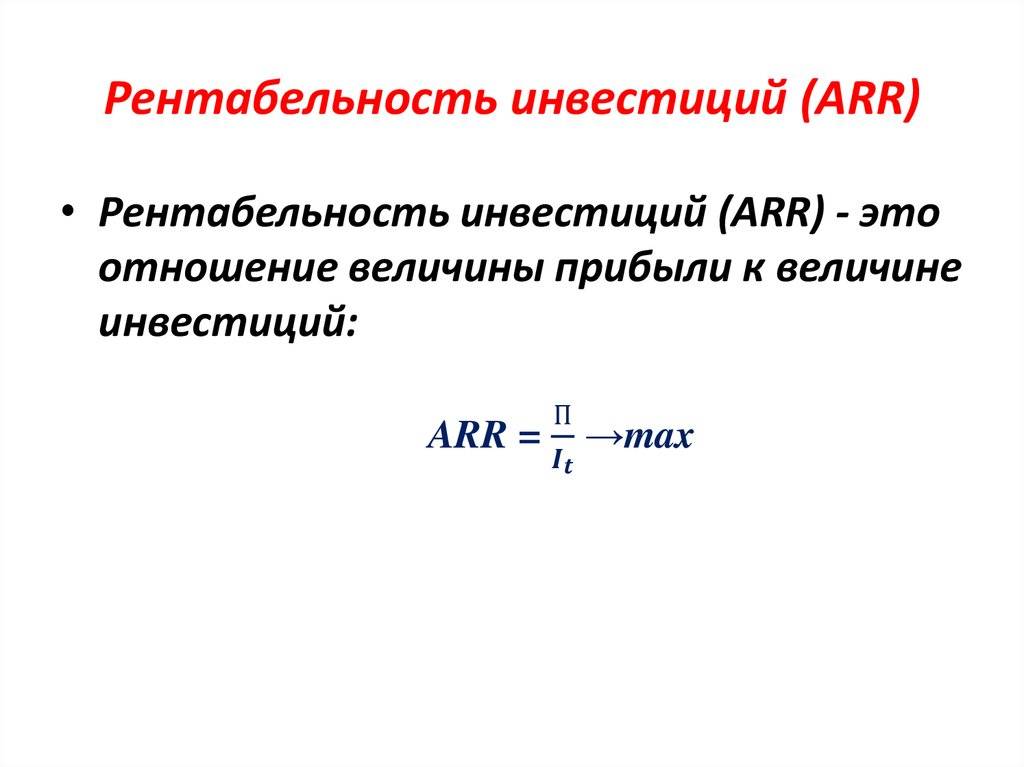

Еще один вариант – простая норма рентабельности инвестиций ARR:

ARR = (Прибыль – отчисления в бюджет)/ Средняя величина инвестиций

В этих методах не учитывается временная зависимость. Окупаемость инвестиционного проекта зависит от денежного потока, т.е. разбитых на части денежных поступлений (могут быть как равномерными, так и нет).

Кроме того, рентабельность связана с различными рисками, например:

- смена политического курса, фискальной политики, законодательства в сфере инвестиций;

- колебание валютного курса, снижение-повышение учетной ставки;

- невозвратные издержки (их не принимают в расчет при разработке инвестиционного проекта, но они есть) и др.

Я считаю ROI – коэффициент, определяющий внутреннюю норму доходности, иначе. Учитываются:

- дисконтные поступления;

- активы, которым дается 3 оценки стоимости;

- период инвестиций.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля (8 Р − 5 Р).

Чтобы посчитать рентабельность ресурса «Молоко», делим прибыль на стоимость ресурса: 3 / 5 = 0,6, или 60%.

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей (10 Р − 5 Р).

Рентабельность ресурса «Молоко» при производстве мороженого: 5 / 5 = 1, или 100%.

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

А нужно ли вообще рассчитывать ROI и что это даст

ROI – это коэффициент, показывающий окупаемость инвестиций. Иначе говоря, это показатель успешности вложений. Учитывая, что тематика нашего блога – «маркетинг», то мы расскажем о roi в маркетинге, приведем подходящую для этих расчетов формулу и примеры. Маркетологи США называют этот коэффициент ROМI.

Для начала мы предлагаем определить 3 типа бизнесменов:

- Никогда ничего не слышали о таком коэффициенте.

- Слышали, но уверены в его бесполезности, поэтому никогда не задумывались о том, как рассчитать roi.

- Знают о ROI и уверены, что это основа бизнеса.

Мы не стремимся оправдать или опровергнуть данный показатель, так как полемика по этому вопросу продолжается, написана масса статей, поддерживающих ту или иную точку зрения. Наше мнение – в маркетинге считать ROI просто необходимо.

Рекомендуемые статьи по данной теме:

- Как посчитать стоимость лида, а потом снизить завышенные показатели

- Методы исследования в маркетинге: зачем, как, какой

- Нужен ли вашей компании отдел маркетинга и чем занимается эта служба

Согласитесь, если правильно использовать рекламу, то ее можно сравнить с печатным станком: больше вложили – больше получили. Знаете, как ROI показан в маркетинговой презентации? «Поменяю 100 рублей на 500». Немного наивно, но ваш результат должен быть именно таким.

Существует несколько направлений бизнеса, в которых эффективность ROI неоспорима:

- Прямые продажи (рассылки по почте, заказы через сайт или по каталогам). В этом случае, ROI помогает сравнить размер вложений с итоговыми показателями. Если вы будете знать, как рассчитать roi, то поймете, каким образом можно повлиять на кривую продаж с целью повышения результативности.

- Стимулирование продаж (проведение акций и скидок). Если сравнить показатели проведённых мероприятий, то с помощью расчета ROI вы увидите их эффективность и получите возможность сделать соответствующие выводы.

- Повышение лояльности потребителей (идентификация данных для налаживания длительного сотрудничества). Хорошим примером можно считать автоматические системы, собирающие данные об особенностях поведения клиентов. Если вы нацелены на работу с представителями бизнеса, то вам надо знать, как рассчитать roi или по определенным товарам, или по конкретным клиентам.

- Налаживание обратной связи (реагирование на обращение клиентов). В этом случае вы сможете определить, насколько эффективно нейтрализовано недовольство потребителей. К примеру, после решения проблемы (устранения претензий), клиент продолжает пользоваться услугами вашей компании. Однако рассчитать показатель, который может лечь в основу долгосрочного планирования практически невозможно.

Мы перечислили случаи, при которых использование ROI является наиболее эффективным. Сотрудники маркетингового отдела должны помнить, что получить абсолютно достоверные данные практически нереально. Причина в том, что существует множество факторов, отражающихся на колебании кривой продаж (например, политическая и экономическая обстановка в стране, социально положение потенциальных клиентов и другие).

Калькулятор онлайн

Этот удобный инструмент рассчитает рентабельность ваших ставок. Просто заполните данные и нажмите на кнопку «Считать». Наш калькулятор сделает все остальное за вас.