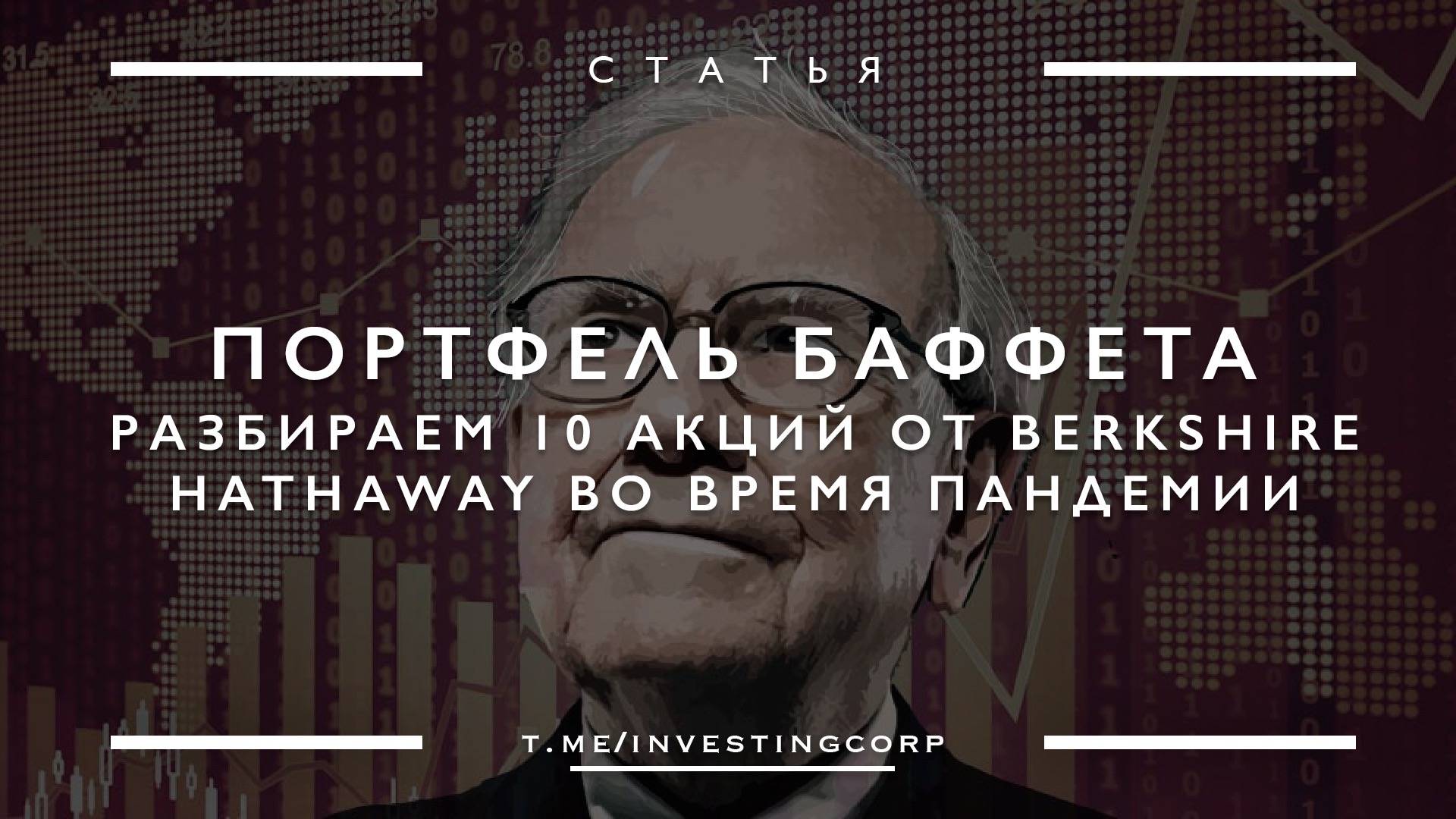

Акции в портфеле компании Уоррена Баффета Berkshire Hathaway Inc. по состоянию на 30 июня 2020 года (отчет опубликован 14 августа 2020 года)

| Компания | Символ | Стоимость на 30.06.2020 | Кол-во акций | % портфеля |

| APPLE INC (COM) | AAPL | 89,432,750,000 | 245,155,566 | 44.18% |

| BANK AMER CORP (COM) | BAC | 21,968,954,000 | 925,008,600 | 10.86% |

| COCA COLA CO (COM) | KO | 17,871,999,000 | 400,000,000 | 8.83% |

| AMERICAN EXPRESS CO (COM) | AXP | 14,433,339,000 | 151,610,700 | 7.13% |

| KRAFT HEINZ CO (COM) | KHC | 10,384,494,000 | 325,634,818 | 5.13% |

| MOODYS CORP (COM) | MCO | 6,777,528,000 | 24,669,778 | 3.35% |

| WELLS FARGO & CO NEW (COM) | WFC | 6,082,118,000 | 237,582,705 | 3.00% |

| US BANCORP DEL (COM NEW) | USB | 4,858,836,000 | 131,961,832 | 2.40% |

| DAVITA HEALTHCARE PARTNERS I (COM) | DVA | 3,014,883,000 | 38,095,570 | 1.49% |

| BANK OF NEW YORK MELLON CORP (COM) | BK | 2,796,615,000 | 72,357,453 | 1.38% |

| CHARTER COMMUNICATIONS INC N (CL A) | CHTR | 2,659,074,000 | 5,213,461 | 1.31% |

| VERISIGN INC (COM) | VRSN | 2,650,654,000 | 12,815,613 | 1.31% |

| JPMORGAN CHASE & CO (COM) | JPM | 2,088,925,000 | 22,208,427 | 1.03% |

| VISA INC (COM CL A) | V | 1,929,278,000 | 9,987,460 | 0.95% |

| GENERAL MTRS CO (COM) | GM | 1,889,429,000 | 74,681,000 | 0.93% |

| LIBERTY MEDIA CORP DELAWARE (COM C SIRIUSXM) | LSXMK | 1,488,525,000 | 43,208,291 | 0.74% |

| AMAZON COM INC (COM) | AMZN | 1,471,279,000 | 533,300 | 0.73% |

| MASTERCARD INC (CL A) | MA | 1,349,798,000 | 4,564,756 | 0.67% |

| COSTCO WHSL CORP NEW (COM) | COST | 1,313,919,000 | 4,333,363 | 0.65% |

| KROGER CO. (COM) | KR | 742,672,000 | 21,940,079 | 0.37% |

| STORE CAP CORP (COM) | STOR | 581,325,000 | 24,415,168 | 0.29% |

| PNC FINL SVCS GROUP INC (COM) | PNC | 562,935,000 | 5,350,586 | 0.28% |

| Barrick Gold Corp. (COM) | GOLD | 563,550,000 | 20,918,701 | 0.28% |

| AXALTA COATING SYS LTD (COM) | AXTA | 542,779,000 | 24,070,000 | 0.27% |

| STONECO LTD (COM CL A) | STNE | 549,103,000 | 14,166,748 | 0.27% |

| TEVA PHARMACEUTICAL INDS LTD (SPONSORED ADR) | TEVA | 527,592,000 | 42,789,295 | 0.26% |

| LIBERTY MEDIA CORP DELAWARE (COM A SIRIUSXM) | LSXMA | 512,980,000 | 14,860,360 | 0.25% |

| GLOBE LIFE INC (COM) | GL | 471,636,000 | 6,353,727 | 0.23% |

| M & T BK CORP (COM) | MTB | 471,626,000 | 4,536,174 | 0.23% |

| SYNCHRONY FINL (COM) | SYF | 446,036,000 | 20,128,000 | 0.22% |

| RESTORATION HARDWARE HOLDINGS INC (COM) | RH | 425,208,000 | 1,708,348 | 0.21% |

| LIBERTY GLOBAL PLC (SHS CL A) | LBTYA | 422,117,000 | 19,310,000 | 0.21% |

| SUNCOR ENERGY INC NEW (COM) | SU | 323,738,000 | 19,201,525 | 0.16% |

| SIRIUS XM HLDGS INC (COM) | SIRI | 293,500,000 | 50,000,000 | 0.15% |

| LIBERTY GLOBAL PLC (SHS CL C) | LBTYK | 158,033,000 | 7,346,968 | 0.08% |

| BIOGEN INC (COM) | BIIB | 172,041,000 | 643,022 | 0.08% |

| JOHNSON & JOHNSON (COM) | JNJ | 46,000,000 | 327,100 | 0.02% |

| PROCTER & GAMBLE CO (COM) | PG | 37,712,000 | 315,400 | 0.02% |

| VANGUARD S&P 500 ETF | VOO | 12,187,000 | 43,000 | 0.01% |

| MONDELEZ INTL INC (CL A) | MDLZ | 29,553,000 | 578,000 | 0.01% |

| LIBERTY LATIN AMERICA LTD (COM CL A) | LILA | 25,572,000 | 2,630,792 | 0.01% |

| LIBERTY LATIN AMERICA LTD (COM CL C) | LILAK | 12,121,000 | 1,284,020 | 0.01% |

| SPDR S&P 500 ETF TRUST | SPY | 12,149,000 | 39,400 | 0.01% |

| UNITED PARCEL SERVICE INC (CL B) | UPS | 6,604,000 | 59,400 | 0.00% |

| Общая стоимость на 30.06.2020 ($) | 202,411,166,000 |

Спор на миллион

Клич был кинут. Но никто не спешил его принимать. Возможно кто и хотел, не имел в наличии собственного миллиона.

Вскоре вызов был принят. Смельчаком оказался управляющий инвестиционной компанией Protégé Partners Тед Сейдс.

Но с одним условием. Он выбирает фонды, но не афиширует их публично.

Логика наверное в этом есть. Если бы Тед победил — это бы обеспечило ему громкую рекламу.

В случае проигрыша, не будет никакого негатива к его «родному» хедж-фонду со стороны инвесторов. Проиграл и проиграл. Все произойдет тихо. И через некоторое время все про это забудут.

Ударили по рукам. Каждая из сторон вложила в облигации США 640 тысяч долларов. К концу срока спора, по истечении десятилетнего периода, капитал составил бы ровно миллион.

Отсчет пари пошел с 1 января 2008 и должен завершиться 31 декабря 2017 года.

Доводы Баффета — или что помогло ему выиграть

Большинство инвесторов, обращает внимание именно на показатели доходности фонда. И практически никто, на сопутствующие расходы

Если вы дружите с математикой, то легко можете убедиться в этом.

Давайте сравним.

У выбранного индексного фонда ежегодная комиссия всего 0,04%. На этом расходы заканчиваются.

Клиенты хедж фондов платят 2% ежегодно, плюс 15% от прибыли.

Например, при доходности рынка 10% за год, управляющему нужно сделать 14% прибыли, чтобы инвесторы получили аналогичную доходность в 10%.

Объясню по простому на цифрах….

При вложении 100 тысяч, фонд заработал для вас 14 тысяч долларов. С этих денег он заберет ежегодную комиссию 2% или 2 тысячи. Дополнительно 15% от полученной прибыли в 14 тысяч. Это будет еще 2,1 тысяча. Итого торговые издержки — 4,1% или 4,1 тысяча. Реальная прибыль, получаемая инвестором составить чуть меньше 10 тысяч.

На отдельных годах удается выходить на высокий размер прибыли. Это не проблема. Проблема в том, что постоянно поддерживать такую планку никому невозможно.

Представьте, что в течение 10 лет подряд активный управляющий должен переигрывать рынок на 40-50%, как минимум.

В случае, когда фонд несет потери, к полученным убыткам суммируется еще ежегодная плата. Просел фонд на 4%, плюсуем фиксированные 2% и вот убыток вырос на 50%.

Если простыми словами, то инвесторы хедж фондов всегда получают урезанную прибыль и увеличенные убытки.

На стороне Уоррена еще была многолетняя статистика. Американский рынок (на который в основном и ориентируется индекс S&P 500) в среднем растет на 10-11% в год. На длительном интервале времени (в нашем случае 10 лет) вероятность исхода подобного сценария находилась очень близко к 100%.

Баффет учел все эти факторы, которые и позволили ему победить.

Хотя если быть честным, сама рыночная ситуация складывалась в пользу индекса. Из 10 лет — 9 лет рынок рос непрерывно. Из года в год. Такого не было практически никогда.

Смог бы тогда он победить? Конечно, не с таким впечатляющим отрывом. Но скорее всего да.

Как бы то не было, но своей цели Баффет добился. Выиграл пари на миллион.

Удачных инвестиций!

Цитаты Уоррена Баффетта о жизни

Баффет часто делится мудростью не только о бизнесе и инвестициях, но и других аспектах человеческой жизни.

Баффетт постоянно повторяет, что делать нужно то, что нравится, тогда и успех придёт.

Уоррен Баффетт знаменит тем, что всегда жил по средствам и экономил там, где это возможно. Также он инвестировал свободные деньги и они росли, как снежный ком десятилетиями.

Очень мудрая цитата Баффетта о привычках, которые рушат многих людей (это могут быть наркотики, алкоголь, азартные игры и многое, многое другое).

Баффет постоянно подчёркивает важность накопления знаний и навыков. Под инвестициями в себя Баффетт подразумевает заботу о своём здоровье

Под инвестициями в себя Баффетт подразумевает заботу о своём здоровье.

Очень важны наши привычки:

Время один из главных ресурсов в нашей жизни.

Если делать правильные шаги, то результат придёт со временем.

Пари на $1 млн

Уоррен Баффет готов спорить с кем угодно, что обычным инвесторам лучше всего вкладывать деньги в индексные фонды. Он даже заключил пари по этому поводу на $1 млн.

В 2006 году Баффет на собрании Berkshire Hathaway обрушился с критикой на хедж-фонды, заявив, что они себя не оправдывают из-за высоких комиссий. Миллиардер предложил пари каждому, что он без труда подберет инвестицию, которая обыграет корзину хедж-фондов. Один известный управляющий хедж-фондов Тед Сайдз согласился принять вызов. Он заявил, что выберет оптимальную корзину хедж-фондов и обыграет любую инвестицию Баффета.

Для чистоты эксперимента они решили остановиться на временном периоде длиною 10 лет. Эксперимент стартовал 1 января 2008 года, о результат пари можно будет говорить после 31 декабря 2017 года. Выигрыш финансисты решили направить на благотворительность.

Баффет остановил свой выбор на низкозатратном индексном фонде Vanguard S&P 500. Он сделал ставку на предположение, что высокие комиссии, взимаемые хедж-фондами, не дадут им в течение нескольких лет подряд превзойти по доходности индексный фонд.

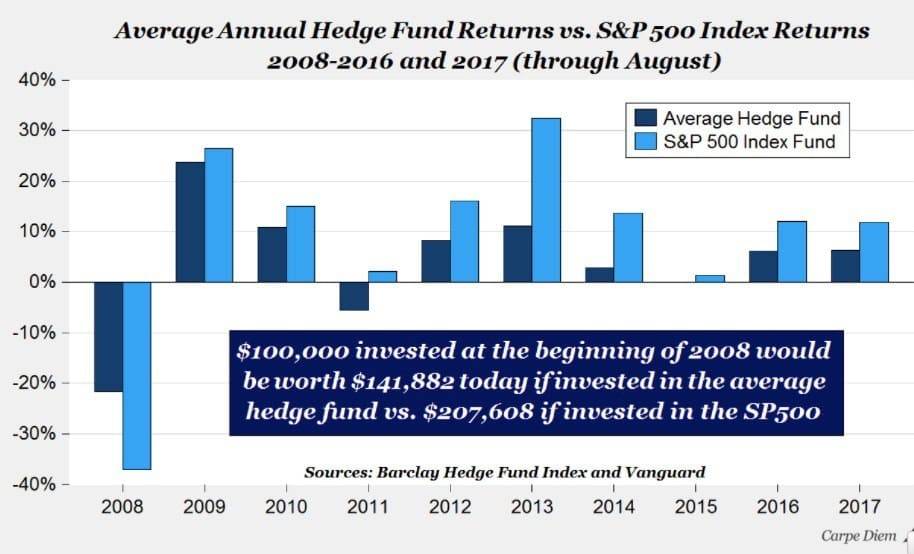

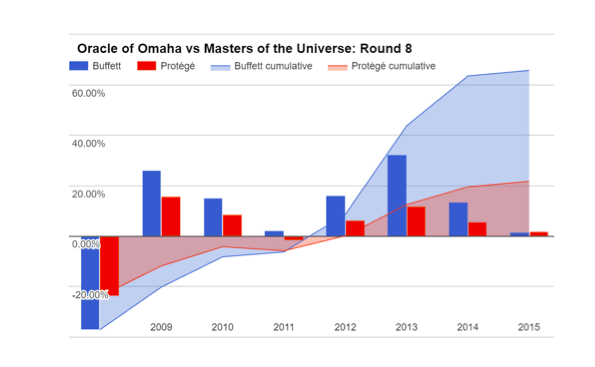

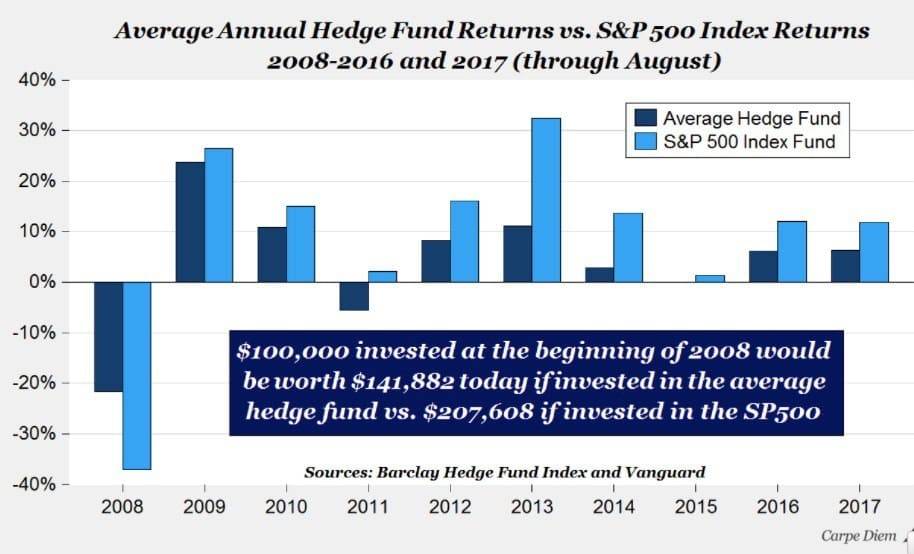

Время начала спора было выбрано Баффетом, мягко говоря, не совсем удачно. В 2008 году разразился ужасный финансовый кризис, и за этот год Vanguard упал почти на 45%. Теду Сайдзу повезло немного больше: корзина хедж-фондов потеряла 25%.

Команда, которая под руководством Сайдза выбирала хедж-фонды, была вполне довольна: за одни год они добились преимущества в 20%. Однако в последующие годы Vanguard отыграл упущенное, к концу 2015-го он вырос на 66% по сравнению с 2008 годом. Корзина хедж-фондов за этот период выросла всего на 22%.

До подведения итогов спора осталось еще несколько недель, но вполне очевидно, что отправлять деньги на благотворительность придется Теду Сайдзу. Похоже, что за эти годы он поменял свои взгляды на фондовый рынок. В недавнем интервью одной известной американской радиостанции финансист заявил, что вкладывать нужно в индексы, поскольку нельзя постоянно обыгрывать рынок.

Другие подходы актуальны только для тех, кто хорошо понимает, что делает. Инвестирование в индекс – довольно скучное занятие, вряд ли им можно похвастаться на вечеринке, однако для большинства инвесторов это лучший способ приумножения капитала.

Кому Баффет завещал свои миллиарды

Баффету под 90 лет, поэтому он уже давно составил завещание. После его смерти основной капитал — акции Berkshire Hathaway будут переданы в благотворительные фонды. Также он распорядился по поводу управления трастом своей супруги. Баффет предложил управляющему трастом вести дела следующим образом: 10% денег инвестировать в краткосрочные облигации правительства, а 90% направить в низкозатратный индексный фонд Vanguard, который следует индексу S&P 500. Выгоду от такого подхода финансист объясняет отчасти тем, что не придется тратиться на высокооплачиваемых управляющих.

Услуги по управлению инвестиционными и хедж-фондами в США оцениваются в 1-1,5% в год. В России за управление берут 2-4%. Это значит, что каждый год инвестиции таких фондов должны быть эффективнее рынка на 1-4% процента, и в этом случае они только сравняются с ним. Высококвалифицированные управляющие могут справляться с такой задачей в течение нескольких лет подряд, некоторым просто везет, но большинство проигрывает рынку.

Если сравнивать с обычными инвестиционными фондами хедж-фонды, то последние берут еще больше комиссий, поэтому им еще сложнее обеспечить приемлемый результат для инвестора.

Авторитетное агентство Standard & Poor’s (S&P) регулярно публикует статистику, которая дает возможность составить четкое представление о том, насколько успешно управляющие по всему миру соревнуются с рынками. И каждый год держатели акций видят, что рынки побеждают. По данным S&P, опубликованным в конце 2015 года, около 84% фондов, вкладывающих средства клиентов в американские акции, отстали от рынка, если рассматривать пятилетний период. За 10 лет результат почти такой же – хуже рынка 83% фондов. В Европе 70% фондов не смогли обогнать рынок ни за какой период.

Такая статистика подтверждает, что обычно выгоднее вкладывать в индексный фонд. Доверять деньги управляющим – гораздо менее перспективное занятие.

Пассивное инвестирование

Многие инвесторы считают, что, активное управление капиталом позволяет получать более высокую доходность, чем пассивное инвестирование. Однако, такую ситуацию можно сравнить с игрой в казино. Не производя деньги, оно занимается их перераспределением между гостями, которые играют друг с другом в игру с нулевой суммой. В инвестировании игра с нулевой суммой — это именно попытка обойти других игроков на рынке, а не вложение денег в обычном его понимании.

В результате этой игры есть удачливые или умелые победители (инвесторы с показателями доходности выше рынка), а также менее счастливые или неумелые проигравшие (инвесторы с показателями доходности ниже рынка). Кроме того, есть крупье, который всегда с доходом (его роль отводится управляющим активами, брокерам и другим посредникам). Если крупье отсутствует, количество счастливчиков и проигравших является примерно одинаковым, но общая сумма комиссионных ощутимо уменьшает доход победителей и увеличивает убытки побежденных.

Во сколько обходятся услуги крупье? Инвесторы оплачивают услуги профессиональных управляющих по-разному. В среднем, затраты составляют около 1% от активов под управлением в год (хотя, большинство хедж-фондов берут больше). Затраты на торговлю, целью которой является ребалансировка портфеля, тоже могут быть разными, в среднем они составляют еще 1% от активов под управлением. На первый взгляд, 2% от ста — это довольно мало.

Однако, чтобы просто сберечь сотню, можно просто держать деньги под подушкой. Тогда вложить и вернуть эту сотню можно без каких-нибудь активных действий, это ничего не будет стоить. Дополнительные затраты нужны для генерации дохода на вложенный капитал. Если учесть, что доходность рынка акций в целом составляет около 5% годовых в реальном выражении, то при комиссии в 2% инвестор теряет 40% от своего дохода. А это уже совсем не мало.

Профессиональные управляющие, способные обеспечивать доходность не меньше чем на 2% выше, чем у рынка, оправдывая тем самым свою комиссию, — это большая редкость. Примером является сам Баффетт, который за 50 лет управления Berkshire Hathaway обеспечил своим инвесторам доходность около 20% в год (в долларах США), при росте индекса S&P 500 в среднем на 10% в год.

В последние 20 лет наблюдается значительный рост доли пассивных фондов (ETFs), но бóльшую часть инвестиций продолжают контролировать активные управляющие. Многие инвесторы живут надеждой стать следующим Баффеттаом или найти его. Ведь более половины на вопрос, оценивают ли они свои способности как «выше средних», уверенно дают положительный ответ.

Результат спора на миллион

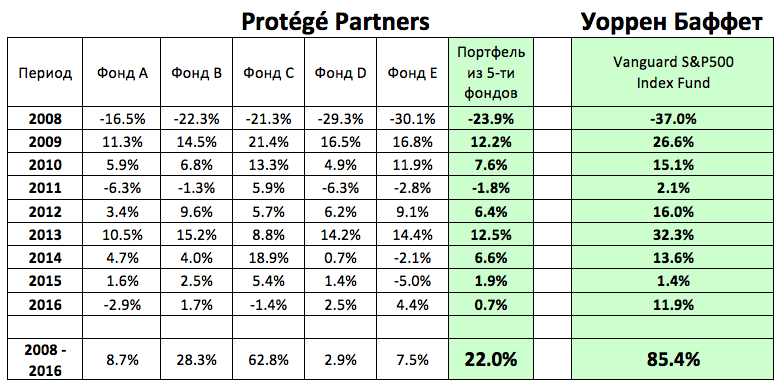

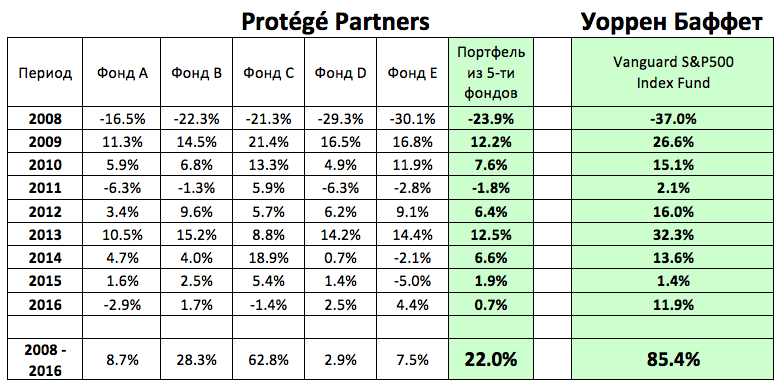

То что Уоррен Баффет выиграет пари, стало понять уже по истечении 9 года. Были опубликованы промежуточные результаты доходности с 2008 по 2016 года.

Доходность лучшего из выбранных фондов была меньше на 35% от индексного ETF. А средний «показатель по больнице» среди хедж фондов почти в 4 раза отставал от индекса.

Статистика доходности хедж фондов и ETF Баффета за 9 лет

Официально о победе в «споре на миллион» стало известно 1 января 2018 года.

Обратите внимание, в тяжелом кризисном 2008 году, индексный фонд падал намного сильнее. Но за 10 лет, за счет постоянно чуть большей получаемой прибыли, вышел в победители

Со значительным отрывом.

Акции

Альберт Эйнштейн называл самой мощной силой во Вселенной силу сложного процента. Если бы на заре нашей эры кто-то инвестировал одну копейку под 2% годовых, то сегодня размер его капитала равнялся бы примерно $25 трлн, что составляет около 30% мирового ВВП.

Акции – это тот инструмент, который больше всего позволяет инвестору получать пользу от эффекта сложного процента. Баррель нефти и через сто лет останется тем же баррелем, а гектар земли или унция золота – гектаром или унцией. Реальная стоимость таких активов не растет, их подорожание происходит, в лучшем случае, при росте инфляции.

Зато, рост стоимости акций, подтверждающих право собственности на производственные активы, происходит одновременно с ростом экономики, благодаря чему, инвестор дополнительно получает и дивидендную доходность.

В прошлом веке, даже с учетом двух мировых войн, Великой депрессии, различных локальных конфликтов и кризисов в экономике, рост акций в целом составил 5% в год в реальном выражении (для расчета среднего показателя бралась выборка из 23 стран). Корпоративным чемпионом стали США, где показатель средней доходности составил 6,5% годовых в реальном выражении.

По-другому можно реализовать силу сложного процента посредством инструментов с фиксированной доходностью (облигаций). Хотя, их типичная доходность намного ниже доходности акций. Эту разницу, составляющую 3–4% в год, экономисты называют «загадкой премии за риск». Со временем эффект сложного процента делает ее только больше. В целом, средняя годовая доходность акций в два-три раза превышает доходность облигаций. Поэтому, не трудно понять, почему Баффет рекомендует использовать для долгосрочных инвестиций именно акции.

США

Рекомендация относительно Америки как лучшего региона для инвестирования отчасти объясняется приоритетами самого Баффетта. Корпорация Berkshire Hathaway (теперь уже международный конгломерат) продолжает инвестировать преимущественно в американскую экономику, реализуя международное присутствие посредством транснациональных корпораций, которые работают в американском правовом поле.

Это далеко не случайность. Успешные инвестиции требуют наличия не только культуры и традиций бизнеса, но также развитой институциональной среды, способной выступить гарантией неприкосновенности права частной собственности, главенства закона, независимой судебной системы.

В первой половине прошлого века, во время становления индустриального капитализма, инвестировать в американский бизнес было выгоднее всего. Во второй половине, в определенный период, более высокие показатели экономического роста стали показывать новые капиталистические страны, в основном, азиатские, которые находились на этапе догоняющего развития. Им помогли в этом некоторые естественные преимущества, например, дешевая местная рабочая сила.

Сегодня, во время становления экономики знаний, дешевая трудовая сила уже не является преимуществом. Эта роль отошла технологическому лидерству и развитой институциональной среде. Есть все основания полагать, что Баффетт прав, заявляя, что лучшие дни Америки еще впереди.

Те, кто инвестирует в российскую экономику через активные или пассивные фонды, подвергаются значительным институциональным рискам. Выступая недавно на экономическом форуме в Петербурге, Лорен Грэхэм, профессор Массачусетского технологического института (MIT), специализирующийся на истории советской и российской науки, привел в пример ряд открытых в России технологий, которые не были превращены в технологическую базу глобальных отечественных компаний.

В России умеют изобретать, но не умеют внедрять, из-за отсутствия здесь традиционной институциональной среды, без которой превратить изобретения в прибыльные компании невозможно.

В 2010 году коллега Грэхэма, президент MIT Рафаэль Райф, в разговоре с российскими коллегами объяснил успехи своей компании взаимодействием двух элементов: творческого потенциала изобретателей и правовой среды, благодаря которой инновации внедряются в жизнь. О нежелании россиян понимать второй элемент, он сказал, что они хотят получать молоко без коровы.

Изменение институциональной среды не входит в круг возможностей инвестора. Однако, мы живем во времена трансграничного перемещаемого капитала, когда инвестор может выбирать институциональную среду, отвечающую его задачам (то есть, способную обеспечить максимальную прибыль при минимальных рисках.

Во многих развитых странах государство вынуждает человека заботиться о своем будущем посредством обязательной накопительной системы пенсионного обеспечения, которая подразумевает аккумулирование части текущего заработка работника-инвестора на персональном инвестиционном счете. В нашей же стране работники должны заботиться о своем финансовом будущем сами. Кто-то об этом просто не думает, кто-то надеется на государство, рассчитывая получать в старости пресловутую пенсию, а кто-то решает взять заботу о своей будущей финансовой состоятельности в свои руки. Возможно, именно последним особенно следует взять на вооружение советы инвестиционного гуру.