Банковские вклады

Классические вклады – это скорее защита денег от инфляции, но не инструмент для обогащения. Чтобы спокойно жить на проценты, надо уже быть миллионером. Например, для ежемесячной прибыли в 1 000$ необходимо держать на депозите не менее 8 млн. рублей. Теоретически эти деньги можно накопить за 20-30 лет. Чтобы стать богатым в ближайшей перспективе, такой срок не подходит. Поэтому рассматриваем вклады, как «подушку безопасности» на время активной деятельности по улучшению финансового благосостояния.

Перед

тем, как хранить деньги в банке изучаем следующие моменты:

- страхование вкладов – банк должен быть

участником государственного ССВ (системы страхования вкладов), в противном случае

законность деятельности ставится под сомнение; - выплата процентов – ежемесячная, в конце срока;

- сроки депозита – чем длительней, тем больше

процентная ставка; - доходность – ежегодные проценты (сейчас на

уровне 7-8.5%); - надежность банка – отдавать предпочтение крупным

организациям, даже в ущерб паре пунктов ставки; - не хранить все деньги в одном банке –

распределите свой капитал между несколькими финансовыми учреждениями, если

целью является сохранить деньги на 1-2 года или создать «подушку безопасности»

на период становления собственного бизнеса.

При

выборе банка, пользуйтесь специализированными сайтами sravni.ru или banki.ru.

Здесь удобные рейтинги, которые постоянно обновляются, следовательно,

информация всегда актуальна.

Открытие

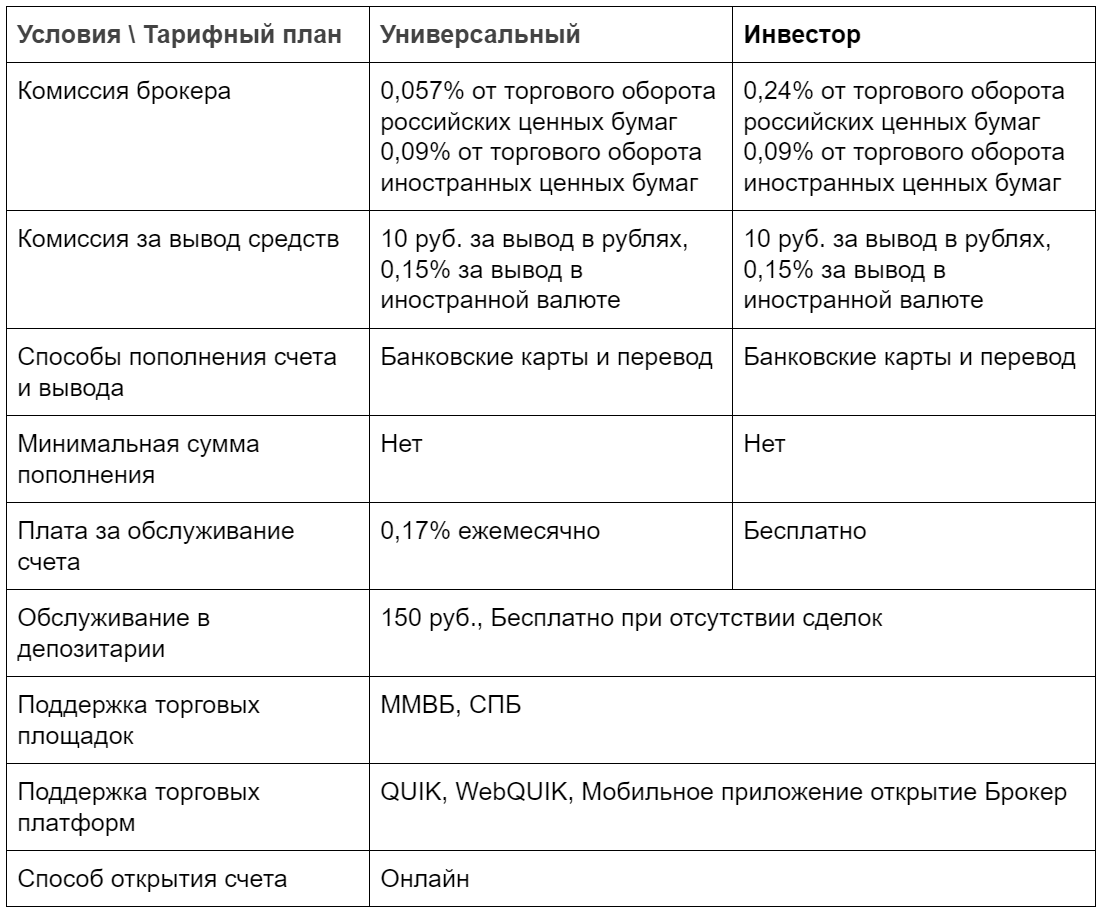

Открытие ведет брокерскую деятельность более 24 лет и в настоящее время замыкает пятерку крупнейших брокеров на территории РФ. Не следует путать брокерскую компанию и банки, по отношению к которым она являются дочерней компанией. Также, как в случае с банком Тинькофф, клиенты часто жалуются на обслуживание в банке Открытие. Но банки не связаны непосредственно с деятельностью брокера. Да, с банками часто возникали проблемы, но с брокерами все в порядке.

Преимущества:

-

Высокий рейтинг надежности;

-

Доступ к иностранным рынкам;

-

Низкие комиссии для стартового тарифа.

Недостатки:

За вывод взимается комиссия, хоть и небольшая — всего 10 руб. или 0,15%.

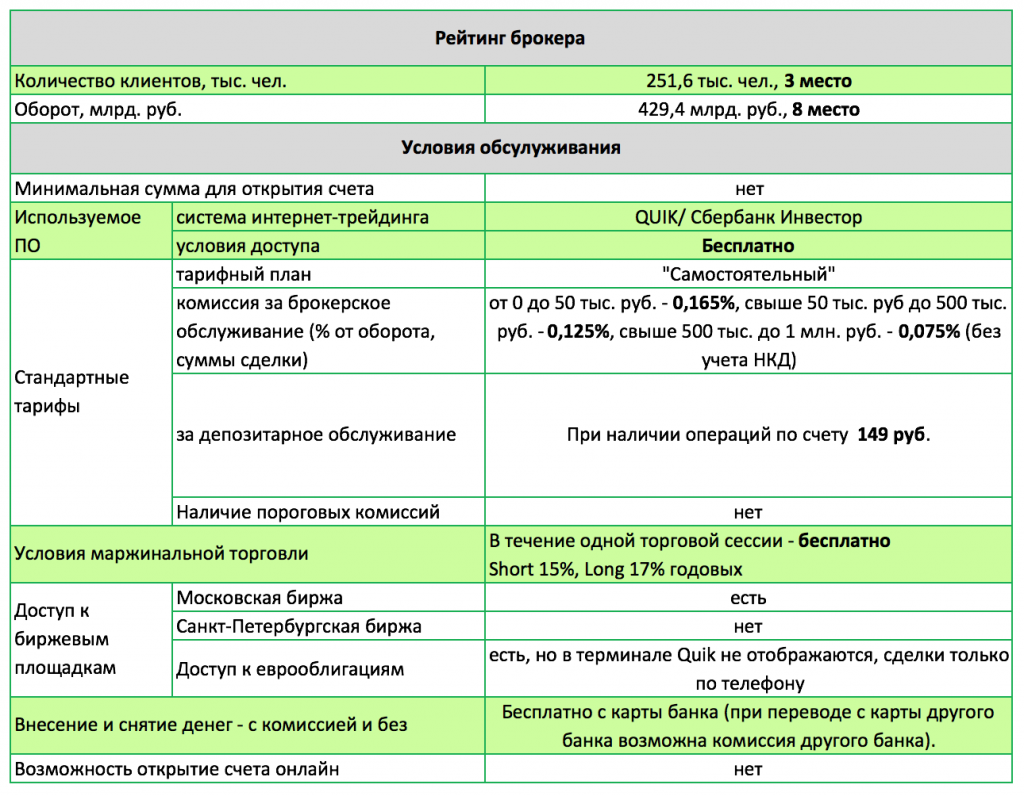

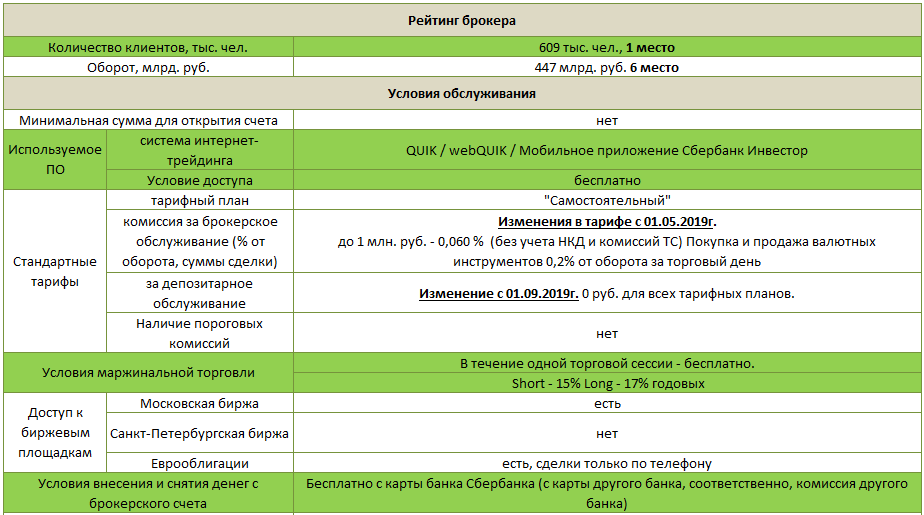

Недостатки и плюсы брокера Сбербанк

Минусы:

- Очень тяжело торговать через Сбербанк Инвестор без стакана котировок. Как русская рулетка, действительно !

- В Сбербанк Инвесторе нельзя менять тип графика (только линейный).

- Очень долго, через sms-подтверждение, в Сбербанк Инвесторе оформляется покупка или продажа активов.

- Нет доступа на Санкт-Петербургскую биржу. А там можно торговать акциями зарубежных компаний.

- Навязывание доверительного управления на каждом шагу. И вообще такое ощущение, что все позиционируется именно так, что человек рано или поздно сам придет и попросит за него торговать. А зарабатывать будет чуть выше вклада в банке.

- Брокерский счет закрыть невозможно, не посещая офис банка.

Плюсы

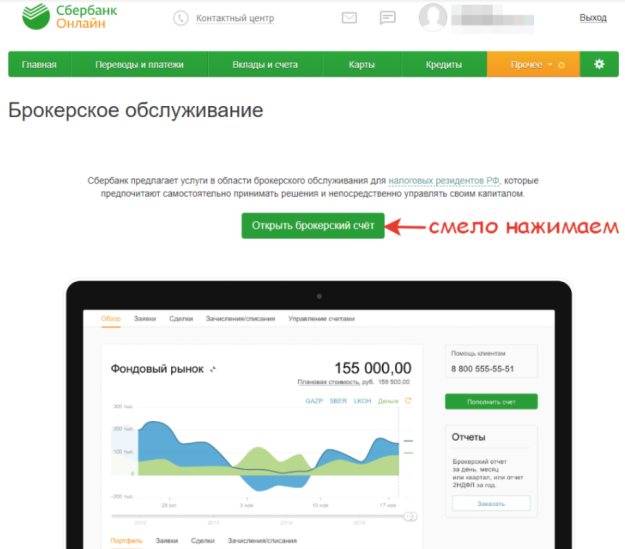

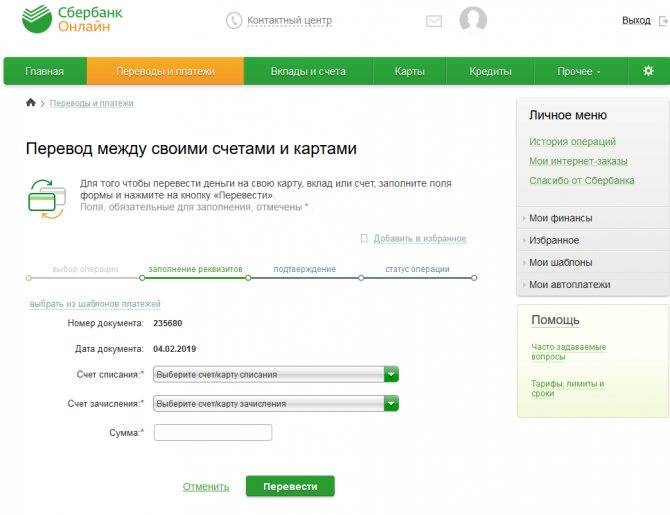

- Быстрое открытие брокерского счета без похода в офис с очередями.

- При открытии брокерского счета в Сбербанке вы можете спокойно потом поменять некоторые моменты в работе, не приходя в офис (Если изначально отказывались от использования заемных средств, то можно поставить галочку на использование.Спокойно перейти с тарифа “Инвестиционный” на тариф “Самостоятельный”. Выбрать или убрать какие-то из рынков: фондовый, срочный, валютный. Быстрое пополнение брокерского счета).

- Вывод денег на банковский счет без комиссии, хотя это даже не плюс, ведь в этом же банке обслуживаемся.

- В конце 2019 года Сбербанк отменил депозитарную комиссию в размере 149 руб/мес-это большой плюс

- Возможность торговли через терминал Quik и Webquik.

- Отсутствие какого-то номинала на брокерском счета. Можно открыть брокерский счет без пополнения его, а потом хоть по рублю ложить каждый месяц. Но все равно, торговать не сможете, просто ничего на маленькую сумму купить практически невозможно, а уж заработать тем более.

- Если вы годами не будете торговать, то никаких абонентских плат за активность брокерского счета не будет с вас взыматься.

Сбербанк Инвестор: тарифы

Сбербанк предлагает определиться с тарифом:

- инвестиционный − этот тариф дороже в обслуживании;

- самостоятельный.

Лучше остановиться на втором тип, комиссии нормальные, особенно после сентября 2019 года, когда была отменена комиссионная издержка за депозитарное обслуживание. На этом тарифе на фондовом рынке, комиссия на сумму до 1 млн. рублей за день 0,6%, на валютном Мосбиржи комиссия при объеме сделок до 100 млн рублей 0,2%. На срочном платим 50 копеек за контракт и 10 за принудительное завершение сделки.

Далее потребуется решить, готовы ли вы давать ценные бумаги в долг, для того чтобы Сбербанк использовал овернайт. Пользователь получает за предоставление активов дополнительный доход, около 2% годовых, но таким образом ваши ценные бумаги пребывают в более рискованном положении. Если Сбербанк обанкротиться, назад их можно не получить, каждый выбирает для себя. И далее потребуется решить, будете ли вы использовать заемные средства. Если вы хотите себя оградить от лишних соблазнов при наличии торгового плеча, галочку можно снять.

Sberbank сразу моментально открывать ИИС. Помним что один пользователь − один счет. Если счет имеется, но у другой организации, нужно галочку убрать, чтобы избежать штрафов.

Далее вам высылают код договора − это логин для вхождения в персональный кабинет брокерского сервиса Сбербанк.

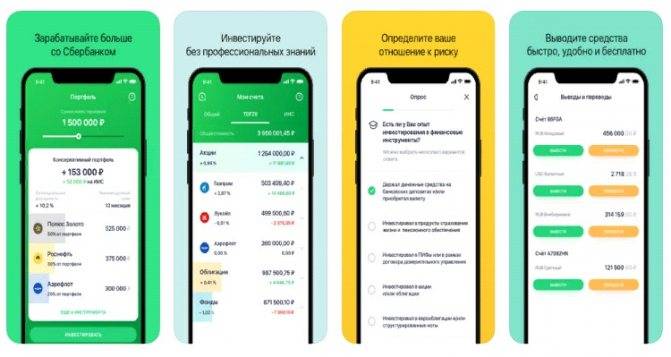

Нужно понимать, что инвестировать можно с нескольких инструментов: классический QUIK или веб-версия/мобильная, приложение Сбербанк инвестор. Рассматриваем как раз мобильное приложение.

Объединенные Арабские Эмираты (438 тыс. дирхамов ≈ 7,5 млн руб.)

Доход в Дубае, одном из популярных эмиратов ОАЭ, колеблется в широком диапазоне, при этом средняя месячная зарплата его жителя составляет порядка 314 тыс. руб. Повседневные расходы в Эмиратах меньше по сравнению с Нью-Йорком и Лондоном. Так, годовая аренда уютной квартиры с двумя спальнями колеблется на уровне 1,7 млн руб. Стоимость обеда в ресторане среднего класса составляет 6,2 тыс. руб. Государство заботится о капитале своих граждан, поэтому в ОАЭ нет налога на личный и корпоративный доход, а НДС составляет всего 5%.

Инвестиции

Существует множество видов инвестиций для того, чтобы стать богатым. Они подбираются с учетом индивидуальных особенностей человека: темперамента, возраста, характера (склонность к риску). Но механизм инвестирования идентичен во всех случаях. Для наглядности, разобьём его на несколько этапов:

- Составление финансовой цели. Понятие «богатство» разное для каждого человека. Для кого-то это деньги, для кого-то имущество. Но для всех, без исключения – финансовая цель, с разной стоимостью и сроками достижения. На первом этапе составляется список задач. Для каждой определяется цена и период реализации. Например, пенсионные сбережения – 30 лет и 20 млн. рублей, загородный дом – 5 лет и 5 млн. рублей.

- Определение суммы и доходности вложений. Человек хочет через 30 лет, после выхода на пенсию получать 50 000 рублей в месяц. Капитал, дающий в месяц такую сумму, рассчитывается по формуле 50 000 х 12 = 600 000/0,06 = 10 млн. рублей. Но за этот срок инфляция снизит покупательскую способность денег, поэтому необходимая сумма умножается на коэффициент 2,66 (средний уровень инфляции). Итого: 26,6 млн. рублей. Предполагаемая доходность инвестиций – 12% в год. Значит, потребуется откладывать не менее 20 000 рублей в месяц.

- Выбор инвестиционной стратегии – активная или пассивная. В первом случае, вложения подвергаются постоянному частому анализу. Во втором – «купил и держи».

- Распределение инвестиционного портфеля. Инвестировать можно в акции, ценные бумаги, банковские вклады, недвижимость. Соотношение зависит от целей, срока вложений и склонности к рискованным финансовым операциям.

- Выбор инвестиционных инструментов. Для пассивных инвесторов – это ПИФы, фонды ETF. Для активных подойдут любые фондовые биржи, где можно чуть ли не ежедневно покупать/продавать ценные бумаги.

- Регулярное обновление инвестиционного портфеля. Даже для пассивных инвесторов этот шаг обязательный, потому что экономика очень динамична, а стоимость портфеля должна оставаться, как минимум, на первоначальном уровне.

Тема инвестиций требует детального изучения и тщательной подготовки. Не пренебрегайте финансовым образованием.

Стать богатым нельзя без базовых экономических понятий.

Почему купить акции — это удачный ход

ОАО «Сбербанк России» сегодня является крупнейшим банком российского государства, активы которого составляет более четверти всех банковских активов. Объем выданных кредитов по этому банку скоро может стать около 1/3 всех кредитов, выданных в РФ. Кроме того, банк получает очень серьезную поддержку государства ввиду того, что большинство акций находиться в его собственности. Прогноз на будущее для сбербанка положителен.

Все эти моменты делают ценные бумаги Сбербанка очень ликвидными на фондовом рынке. Специалисты отмечают ежегодно растущие дивиденды, выдаваемых банком своим акционерам.

Поэтому покупка акций Сбербанка, учитывая их последние котировки и прогноз на будущее, очень выгодное капиталовложение.

https://youtube.com/watch?v=8fgNmSrUrTk

Как купить акции Сбербанка и продать их физическому лицу?

Для того, чтобы приобрести акции Сбербанка, необходимо или стать брокером, или выбрать существующего, заключить с ним брокерский договор и оставить заявку на покупку акции Сбербанка по определенной цене. Необходимо отметить, что в настоящее время можно купить 2 вида акций: обычные и привилегированные. Они имеют разный номинал и разные выплаты по дивидендам. Но цена и тех, и других растет с одинаковой скоростью, прослеживается явная положительная динамика роста.

Инвестиции в простые акции являются долговременными, но дают право голоса частному лицу на некоторых собраниях акционеров. Привилегированные стоят дешевле, но дают дивиденды выше, такие инвестиции могут стать более прибыльными.

ОАО «Сбербанк России», согласно официальному сайту сбербанк.ру, также имеет право оказывать брокерские услуги на покупку ценных бумаг компаний, в их числе и Сбербанк. Для покупки акций для клиента открывается специальный счет в Сбербанке, через который будет производиться торговля. Брокерский договор с банком можно заключить в любом его отделении.

Акции Сбербанка реализуются через Российскую торговую систему и Московскую фондовую биржу (ММВБ-РТС).

ММВБ — это биржа-универсал, которая объединяет в себе несколько биржевых структур. Здесь проходит основная торговля ценными бумагами крупнейших предприятий России. На ней можно проследить последние актуальные котировки акций онлайн, позволяет сделать технический анализ на предмет куда направить инвестиции, какая прослеживается динамика ценных бумаг, какой можно сделать прогноз на дальнейшее развитие биржевых событий. Здесь формируется знаменитый индекс ММВБ как универсальный показатель ликвидности акций крупных российских компаний, в которые входит и Сбербанк. На этой платформе также можно проследить новый выпуск ценных бумаг предприятиями на фондовом рынке ММВБ.

Прогноз и анализ как составляющие финансового дохода

Ценные бумаги любого предприятия покупают для разных целей и вариантов, основным из которых является получение финансовой прибыли от вложенных денег. Такую пассивную прибыль приносят начисляемые на каждую акцию дивиденды. Согласно уставу в Сбербанке это происходит раз в прошедший год, когда проводится собрание акционеров сбербанка (источник — сбербанк.ру). На этом мероприятии анонсируется сколько чистой прибыли получил банк в прошедшем году и решается куда тратится данная прибыль: или выплачиваются дивиденды акционерам, или эта сумма идет на инвестиции для развития предприятия.

Необходимо понимать, что на расчетный счет зачисляются дивиденды за вычетом налогов. Налог на получение дивидендов в настоящий момент — 9 процентов от дивидендов как для юрлица, так и для физического лица. Но при реализации акций сумма налога для физического лица будет составлять 13%, а для юридического — уже 20% от полученной разницы между ценой покупки и их продажей.

Кроме дивидендов, дополнительный доход дает торговля купленными бумагами, если цена на них за этот период выросла. Конечно это достаточно рискованное вложение капитала, но при правильном подходе есть возможность получить прибыль в процентном отношении большую, нежели при простом размещении вклада в данном банке. Для правильного результата нужно в первую очередь отслеживать котировки акций Сбербанка на фондовом рынке ММВБ, проводить глубокий технический анализ сложившейся ситуации, учитывать, какая динамика прослеживается в формировании цены, то есть стать настоящим специалистом по финансам.

Итак, чтобы легко и выгодно купить, а в дальнейшем и продать акции Сбербанка, необходимо заключить брокерский договор с лицензированным брокером, который, изучая последние котировки, делая анализ прошедших событий, строя прогноз на будущую финансовую ситуацию, поможет Вам стать счастливым акционером или обладателем серьезной денежной суммы.

В астрономии

В честь Алжира назван астероид (858) Эль Дьезар (англ. 858 El Djezaïr), открытый в 1916 году французским астрономом Фредериком Си в Алжирской обсерватории

Сбербанк Инвестор: анализа софта

Рассмотрим функционал:

«Мои счета» — это обзор инвестиционного портфеля на момент открытия вкладки, можно посмотреть, сколько денежных средств, бумаг, можно изменить валюту.

«Рынок» − котировки по всем базовым активам от облигаций до внебиржевого рынка. Можно при необходимости сортировать инструменты. Есть лупа для поиска нужного инструмента.

Вкладка «Идеи аналитиков Сбербанк»

Обратите внимание, что все идеи сортируются по степени риска.

«Заявки и сделки».

«Прочее» вкладка с различными настройками. Именно здесь можно открыть чат, чтобы задать вопрос.

Обратите внимание, если кликнуть на определенный актив, перед вами откроется отдельный обзор, в котором есть график, но по сути информации полезной нет. Отсутствует возможность переключиться на свечной график, стаканы здесь отсутствуют

И вообще информация по активу скромная.

Если кликнуть на «Купить», по умолчанию брокер резервирует на счете плюс 2% от текущей цены, покупая по текущему курсу, но делает резерв на случай, если произойдет резкое волатильное движение.

На валютном рынке, если вы нацелены купить через Сбербанк Инвестор брокер будет резервировать 3,10% от суммы сделки, минусы такой работы − минимальный размер лота тысяча условных единиц, меньше купить нельзя. В Тинькоффе можно покупать от 1 доллара/евро.

Методы формирования

Среди множества методов формирования портфеля выделяются четыре основных варианта, которые представлены в таблице ниже.

|

Метод формирования |

Характеристика метода |

|

Метод тактического размещения |

Его главная цель — обеспечить постоянный уровень риска в инвестиционном портфеле в долгосрочной перспективе |

|

Метод стратегического распределения |

Он используется при принятии долгосрочных инвестиционных решений |

|

Метод безопасного распределения |

Включает в себя настройку структуры капитала таким образом, чтобы риск и ожидаемая доходность данной инвестиции оставались неизменными |

|

Метод распределения интеграции |

Благодаря этому методу можно оценить как общие условия отдельных инвестиций, так и их цели |

Мальта (€26,4 тыс. ≈ 1,8 млн руб.)

На островном государстве размером 316 кв. км. проживает около 24 тыс. экспатов — это связано с тем, что Мальта по уровню цен выигрывает у многих других европейских городов. Средней по стране зарплаты (76,3 тыс. руб. в месяц) почти хватает на покрытие ежедневных расходов. По сравнению с мировыми мегаполисами, на Мальте встречаются очень выгодные предложения, касающиеся аренды недвижимости. К примеру, месячная стоимость квартиры-студии составляет от 49,3 тыс. до 68,2 тыс. руб. При этом многие молодые люди живут вместе с родителями до тех пор, пока не накопят на приобретение своего жилья. В случае необходимости они могут воспользоваться гостиницей — одна ночь в ней обойдется в 3,6 тыс. руб.

В чём преимущества расчёта через аккредитив при покупке недвижимости — 3 положительных момента

Аккредитивная форма расчётов при покупке недвижимости обладает неоспоримыми преимуществами.

Более подробно я познакомлю вас с тремя из них.

Момент 1. Удобство безналичного расчета

Сторонам сделки нет нужды пересчитывать значительные суммы наличных денег, доставлять и хранить их. Эти обязанности возьмёт на себя кредитная организация. Расчёты с использованием этого способа позволяют не беспокоиться о подлинности банкнот.

Удобен аккредитив и в междугородних расчётах. Продавец и покупатель могут находиться в разных городах, однако деньги поступят точно в срок в оговоренном размере.

Момент 2. Гарантия совершения сделки

Чистоту и законность сделки гарантирует банковское учреждение. Денежные средства для оплаты сделки резервируются на спецсчёте. Как только все аккредитивные условия будут соблюдены, депонент отправится в банк бенефициара.

Лишь после перехода предмета сделки в собственность покупающей стороны и представления всего предусмотренного условиями комплекта документации продавец получит свои деньги. Чтобы отказаться от сделки либо откорректировать её условия, нужно согласие обеих сторон.

Истечение срока аккредитива при незавершённой сделке служит основанием для автоматического возврата денег покупателю. Будьте внимательны!

Совет! Устанавливайте срок, максимально возможный по подходящему для вас тарифу. Так вы сможете избежать неприятностей.

Момент 3. Контроль банковской операции

Законодательство РФ возлагает на банковскую организацию ответственность по выполнению договорных обязательств в части аккредитивных расчётов. В связи с этим проплата совершается только после тщательной проверки представленных документов.

Продукты брокера

Кроме стандартного брокерского обслуживания, «Сбербанк» предлагает дополнительные инвестиционные продукты и услуги. Среди них, к примеру, есть интересные структурные инструменты или услуги по покупке и продаже валюты по актуальной рыночной цене с бесплатным выводом в течение одного дня на валютный счет в банке.

Структурные продукты

«Сбербанк брокер» предлагает к покупке ряд структурных продуктов:

- ETF (торгуемые биржевые фонды). Ликвидные инструменты, позволяющие с минимальными вложениями совершать сделки с диверсифицированными портфелями из ценных бумаг, товаров или индекса.

- Структурные ноты (доступно только квалифицированным инвесторам). Цена этих инструментов привязана к базовому элементу (активу). Это может быть нефть, индекс, драгоценный металл, портфель ценных бумаг и т.д.

- ПИФы (паевые инвестиционные фонды). Ценные бумаги позволяют вкладывать деньги в некий пул инвестиционных инструментов, например недвижимость, портфель из акций или облигаций и т.д. Такие инструменты уступают по ликвидности ETF, но зато предоставляют больший выбор и возможность вложения в идеи конкретной управляющей компании.

IPO

«Сбербанк» брокер позволяет участвовать в первичных размещениях ценных бумаг, но заявки на участие рассматриваются отдельно и принимаются заранее.

Еще

«Сбербанк» брокер активно предлагает так называемые облигации федерального займа для населения (ОФЗ-Н). Особого смысла в их покупке у частного инвестора, который имеет доступ на биржу, нет. Но как альтернатива депозиту такой продукт имеет право на существование, так как он более ликвиден и выгоден, чем банковский вклад.

Необходимые документы

Для получения денег за проданный объект недвижимости, продавцу необходимо предъявить всю документацию, которая подтверждает и гарантирует завершение сделки. Перечень указывается в договоре (в пункте об условиях расчётов).

Документы для оплаты по аккредитиву:

- при приобретении жилья — «вторички». Договор купли-продажи и Выписка из Росреестра;

- при незаконченном строительстве. Договор долевого участия и Выписка из Росреестра.

Документация передается при сопроводительном письме.

Как выбиратьРиск банкротства

Брокер — финансовая организация, которая занимается коммерческой деятельностью. Как любая коммерческая организация, брокер может обанкротиться. Как и у любой финансовой организации, у брокера могут отозвать лицензию.

У брокера должна быть лицензия Центробанка, и обычно таких лицензий несколько: на брокерскую, дилерскую, депозитарную деятельность, управление активами. Кому и когда была выдана лицензия с конкретным номером можно проверить в этом файле с сайта ЦБ РФ.

Купленные через брокера бумаги хранятся в депозитарии в виде электронных записей. Обычно депозитарий — обособленный отдел в самой брокерской компании.

Если брокер перестанет работать, вы не потеряете права на свои ценные бумаги. Их можно будет перевести в депозитарий другого брокера. Но если брокер неправильно учитывал активы клиентов, все заметно усложнится — вплоть до утраты бумаг и судебных разбирательств.

В отличие от банков, по брокерским счетам нет государственных гарантий — никакого агентства по страхованию инвестиций.

В остальном ситуация не отличается от российского банковского сектора: есть госбанки, есть лидеры среди частных компаний и есть «длинный хвост» из всех остальных.

В выборе могут помочь рейтинги Московской биржи:

Ведущие операторы рынка по числу активных клиентов, январь 2019

| Наименование участника торгов | Количество клиентов |

|---|---|

| Сбербанк | 38 918 |

| Тинькофф-банк | 30 869 |

| «Финам» | 21 695 |

| ФГ БКС | 20 635 |

| ВТБ | 19 702 |

| «Открытие» | 19 169 |

| УК «Альфа-капитал» | 14 811 |

| «Альфа-банк» | 8176 |

| «Промсвязьбанк» | 3700 |

| Банк ГПБ | 3083 |

Сбербанк

38 918

Тинькофф-банк

30 869

«Финам»

21 695

ФГ БКС

20 635

ВТБ

19 702

«Открытие»

19 169

УК «Альфа-капитал»

14 811

«Альфа-банк»

8176

«Промсвязьбанк»

3700

Банк ГПБ

3083

Ведущие операторы рынка по объему клиентских операций, январь 2019

| Наименование участника торгов | Количество клиентов |

|---|---|

| ГК «Регион» | 4 178 288 161 143 |

| ФГ БКС | 1 511 581 022 024 |

| «Открытие» | 1 443 759 214 973 |

| «Ренессанс-брокер» | 894 809 002 204 |

| «Универ капитал» | 755 845 990 377 |

| «Алор +» | 515 917 207 445 |

| ИК «Велес капитал» | 451 738 823 626 |

| Сбербанк | 438 849 488 031 |

| «Финам» | 433 320 520 506 |

| «Банк кредит Свисс (Москва)» | 413 847 549 115 |

ГК «Регион»

4 178 288 161 143

ФГ БКС

1 511 581 022 024

«Открытие»

1 443 759 214 973

«Ренессанс-брокер»

894 809 002 204

«Универ капитал»

755 845 990 377

«Алор +»

515 917 207 445

ИК «Велес капитал»

451 738 823 626

Сбербанк

438 849 488 031

«Финам»

433 320 520 506

«Банк кредит Свисс (Москва)»

413 847 549 115

Альпари индекс топ 20

Ноя 03, 2014

Андрей Малахов

Как и куда инвестировать

Альпари индекс топ 20 – это новый на сегодняшний день инновационный продукт на рынке мощных инвестиционных электронных инструментов. Вообще Форекс инвестиции от известной в данной сфере компании Альпари, которая имеет пятнадцатилетний стаж на рынке инвестиций, достаточно популярны и стабильны. Все время привлекая большее количество клиентов к оригинальным финансовым инструментам, Альпари представила новый продукт – Альпари индекс топ 20.

- — выгодные условия торговли на Форекс (подробнее об условиях), реальный доступ к рынку

- — только для опытных инвесторов и агрессивных инвестиций

- — здесь открыл свой счет для копирования торговых сигналов

- — «Пентаграмма прибыли»

Суть продукта Альпари индекс топ 20

Является ли этот продукт реальной инновацией или его уже раньше использовали, но в другом виде? Как работает этот электронный продукт сейчас, и что произойдет с ним в перспективе резкого развития современных электронных технологий инвестирования? И в чем собственно суть работы Альпари индекса топ 20?

Продукт компании Альпари индекс топ 20 пока еще достаточно молодой и только лишь набирает основные обороты. Альпари сегодня одна из немногих компаний, которая предлагает не только единый ПАММ-счет, а полноценный ПАММ-портфель, который объединяет ограниченное количество разных ПАММ-счетов, создавая единую систему инвестирования, отличающуюся высокой эффективностью. Данный тип инвестиций в значительной мере диверсифицирует торговые инвестиционные риски. Такое положение дел становится реальным потому, что сам инвестор свободно может лично подбирать совершенно любые ПАММ счета с наиболее приемлемым соотношением потенциальных торговых рисков и реальной доходности и, само собой, тем объемом финансовых инвестиций, которые инвестор может себе позволить финансово провести.

Портфели счетов в Альпари индексе топ 20

В целом по портфелям ПАММ счетов можно сказать, что у продукта Альпари индекс топ 20 не похож принцип взаимодействия счетов на привычный и популярный у большинства брокеров ММСИС. Управляющий счетами и портфелями, у которого есть собственная уникальная торговая система, инвестирует в структуру Альпари индекс топ 20 некоторые собственные финансовые средства. Управляющий данным инвестиционным портфелем меняет собственные ПАММ-счета, которые включены в его прибыльный ПАММ-портфель и процентную долю каждого ПАММ-счета своего или своих клиентов, применяя, как личный финансовый резерв, так и привлеченные средства инвесторов.

Инвестор же в свою очередь, изучает, действительно ли эффективна работа выбранного портфельного управляющего и выставляет предложение своих средств данному управляющему наиболее привлекательного ПАММ-портфеля.

Торговля на портфелях в Альпари индексе топ 20

На индивидуальных ПАММ-счетах, которые включены в общий портфель ПАММ проводится непосредственно сама торговля. Прибыли, а также все возможные финансовые потери пропорционально делятся между участниками выбранного ПАММ-портфеля в соответствии с уровнем вложенных средств. При этом управляющий имеет полное право получить оговоренное ранее вознаграждение, в виде части прибыли всех инвесторов данного портфеля. Здесь альпари индекс топ 20 мало чем отличается в делении прибыли от прочих ПАММ портфелей.

Нынешняя очень жесткая и грубая конкурентная борьба на Форексе за каждого нового инвестора выглядит невероятно агрессивно. Это явный показатель того, что рынок Форекса полон множеством активных инвестиционных продуктов. Однако, это же в определенной степени подтверждает недостаточно сильное и компетентное регулирование надзорными органами данной информационной области электронной экономики.

В данной сфере остается только полагаться на практический опыт и навыки, который подобные Альпари компании получают в результате своей основной инвестиционной деятельности. И чем большее количество времени компания работает на Форексе, тем, чаще всего, качественнее информационный продукт можно ожидать от её специалистов, в частности брокеров. Конечно, и прочие факторы играют здесь роль при выборе компании, которой можно без опаски доверить свои финансовые сбережения. Но вот вкладывать в Альпари индекс топ 20 или нет свои личные деньги, решать каждому инвестору лично.

А как вы относитесь к Альпари индекс топ 20?

Андрей Малахов, профессиональный инвестор, финансовый консультант

JUST2TRADE

Брокерская компания Just2Trade предоставляет инвесторам доступ к крупнейшим фондовым биржам, в числе которы NYSE, Nasdaq, LSE, Cboe, American Stock Exchange, Euronext и многие другие — всего 20 бирж, на долю которых приходится более половины торгового объема фондового рынка в мире.

Преимущества:

-

Брокер поддерживает все крупнейшие фондовые биржи США;

-

Доступ к более 7000 акций иностранных компаний;

-

Отсутствует комиссия, если выводите деньги на счет Банка Финам или China UnionPay;

-

Квалифицированная поддержка клиентов;

-

Высокая ликвидность;

Недостатки:

-

Есть комиссия за вывод. Максимальная комиссия составляет 2.8%;

-

Есть ограничения на минимальную сумму пополнения — $100 или эквивалентная сумма.

Кого в итоге лучше выбрать

Решение всегда за Вами. Если Вы ищете брокера с точки зрения удобства пополнения счета, вероятно, Вам подойдет «Сбербанк» с его развитой сетью банкоматов и отделений даже в самых небольших населенных пунктах страны.

Но тем же новичкам хорошо подойдет и компания «Тинькофф Инвестиции», предлагающая максимально прозрачные тарифы и удобное мобильное приложение с большим количеством инвестиционных идей.

В отличие от Сбербанка, у брокера Тинькофф — есть выход на Санкт-Петербургскую биржу и, соответственно, возможность покупать определенные бумаги иностранных компаний.

Благодарю Вас за внимание и надеюсь, что статья поможет принять взвешенное решение. Всем профита!

Всем профита!

Вывод

В крупных городах Сбербанку сложно конкурировать с другими брокерами, обычные комиссии за сделки и за депозитарное обслуживание у Сбера все-таки выше, даже несмотря на их снижение с 1 апреля 2019. А вот в небольших городах конкурентов у Сбербанка немного, особенно при инвестировании больших сумм. Сбербанк-брокер хорошо подойдет для стратегии «Купил и забыл».

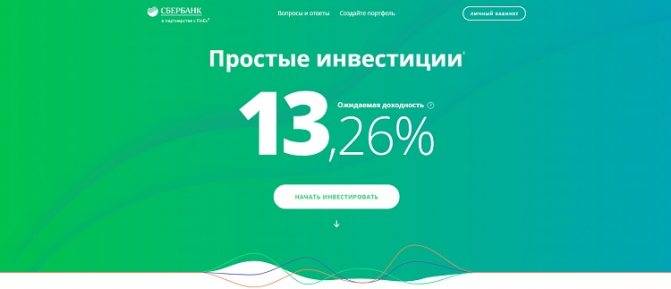

Мобильное приложение «Сбербанк Инвестор» показалось мне вполне удобным и функциональным.

При первом открытии приложения система восторженно призывает нас к инвестированию без профессиональных знаний:

Кажущаяся легкость открытия брокерского счета и совершения сделок создает иллюзию, что стоит только что-нибудь купить на свой вкус или последовать какой-нибудь инвестиционной идее – и нас ждут невиданные богатства.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments