Средневзвешенная стоимость инвестиций

Это вспомогательный показатель, необходимый при расчете множества важных показателей, например процентной прибыли и среднегодовой доходности.

(далее СВСИ) выражается в валюте портфеля (в рублях) и представляет собой усредненную сумму инвестированных в портфель (или инструмент) денежных средств. При этом усреднение ведется с учетом периодов времени, на которых происходило инвестирование.

Рассмотрим простой пример: вы владеете портфелем год, при этом в начале первого полугодия вы пополнили его на 1000 рублей, а в начале второго — еще на 1000. СВСИ в таком случае составит 1500 рублей. Если бы вы пополнили портфель второй раз не в середине года, а в начале 4 квартала (значит, ¾ года в портфель было вложено 1000 рублей), то СВСИ составит 1250 рублей.

В более общем виде СВСИ рассчитывается по следующей формуле:

(T1 * Sнач + T2 * (Sнач + Sвв) + T3 * (Sнач + Sвв – Sвыв) + … + Tn * (Sнач + ΣSвв – ΣSвыв)/ ΣT,

где T1, T2, T3,Tn – количество дней в подпериоде

Sвв — введенные денежные средства (из портфеля, инструмента)

Sвв — выведенные денежные средства (в портфель, инструмент)

ΣT – суммарное количество дней на рассматриваемом временном отрезке

При расчете СВСИ мы принимаем во внимание следующие важные моменты:

- На определенном отрезке времени может оказаться так, что суммарные выведенные (из портфеля или инструмента) денежные средства превышают введенные. Например, мы купили 20 лотов Сбербанка по 70 рублей, а затем продали 15 лотов по 150. На промежутке времени после продажи стоимость вложений в оставшиеся 5 лотов составит 20 x 70 рублей — 15 x 150 рублей = -850 рублей. Если подобные отрезки времени сделают общую СВСИ отрицательной, то рассчитанные на ней показатели потеряют смысл. Поэтому, когда по формуле значение Sнач + Sвв – Sвыв становится отрицательным, мы принимаем его за в общей сумме.

- СВСИ для ценной бумаги рассчитывается только на основе сделок по ее покупке/продажи. Связанные сделки по зачислению и списанию денежных в расчетах не участвуют, т.к. деньги представляют собой самостоятельный актив.

- СВСИ всех акций (или облигаций) рассчитывается как сумма СВСИ по каждой акции (облигации) портфеля.

- СВСИ для всего портфеля рассчитывается отдельно, т.к. в ней дополнительно учитываются сделки по вводу/выводу денежных средств. Поэтому, если например портфель состоит из единственной бумаги, то доходность по этой бумаге не обязательно будет совпадать с доходностью портфеля целиком.

- Как следствие, денежные средства, находящиеся в портфеле и не вложенные в ценные бумаги, уменьшают его доходность.

- Маржинальное кредитование: при открытии лонга с плечом в портфеле образуется отрицательная денежная сумма, скомпенсированная открытой позицией по бумаге, и для расчета СВСИ по портфелю будет применима та же общая формула. Однако при расчете СВСИ по инструменту деньги не учитываются, а значит доходность по бумаге, купленной с плечом, не будет учитывать это плечо. При этом общая доходность по портфелю будет рассчитана с учетом плеча.

- Короткие позиции: при открытии шорта в портфеле возникает отрицательное количество бумаг, скомпенсированное деньгами от продажи, и для расчета СВСИ по портфелю будет применима та же формула. Однако при расчете СВСИ по инструменту денежные средства не учитываются. Поэтому в случае короткой позиции слагаемые в формуле на соответствующем отрезке “меняют знак” — для шорта мы вычитаем выведенные средства (сумма продаж) из введенных средств (сумма покупок).

- СВСИ по портфелю считается на промежутке времени с момента первой сделки (включая пополнение деньгами) и до сегодняшнего дня. СВСИ по отдельной бумаге считается с даты первой покупки/продажи по ней и до сегодняшнего дня, если это открытая позиция, или до даты закрытия позиции, если это закрытая позиция.

- Сегодняшний день при расчете СВСИ всегда принимается как полный, завершившийся. Например, если бумага была куплена вчера, а продана сегодня, то отрезок времени, на котором происходит расчет, составит 2 дня.

Программы сбережений

Инфляция, как и наиболее значимый фактор, влияющий на показатель доходности инвестиционного капитала

Каким образом существующая в национальной экономике инфляция влияет на показатель доходности капитала и показывает расчетная формула ставки дисконтирования. Используя ее, потенциальный инвестор с высокой точностью сможет выяснить рыночную стоимость своего актива через определенный в формуле временной отрезок, соотнося ее с текущей стоимостной оценкой. Полученный благодаря такому расчетному механизму результат позволит оценить степень эффективности использования инвестиционного капитала.

Такой метод анализа основывается на сопоставлении динамики (движения) денежных потоков, финансовых средств оставшихся у инвестора после оплаты им всех операционных расходов и произведенных инвестиционных затрат. Образовавшееся в итоге положительное сальдо и окажется в итоге чистой инвестиционной прибылью (доходом). Полученное в формуле расчета ставки дисконтирования значение будет иметь прогнозный характер, так как результат напрямую привязан к прогнозному периоду, самостоятельно выбранному и устраивающему инвестора. Обычно прогнозируемый период классифицируется, как среднесрочный, и находится внутри временной вилки 5-10 лет. Значение ставки дисконтирования высчитывается по годам, а затем каждая годовая сумма складывается с суммой в последующий период.

Всерьез упростить для финансовых аналитиков процесс расчета ставки дисконтирования способные текущие макроэкономические индикаторы. В их число входят привязанные к инфляционному индексу показатели доходности по банковским депозитам и выплатам по различным финансовым долговым обязательствам корпоративных заемщиков.

Формула расчета дисконтированной ставки неотличима формулы сложного процента, так как имеет аналогичный алгоритм нахождения этого показателя доходности размещенного в коммерческом банке депозита. В самой формуле фигурирует 3 переменных величины:

- PV(t0), значение дисконтированной стоимости вначале инвестиционного периода;

- FV(t), конечная сумма, включающая доход инвестора;

- i-ставка дисконта.

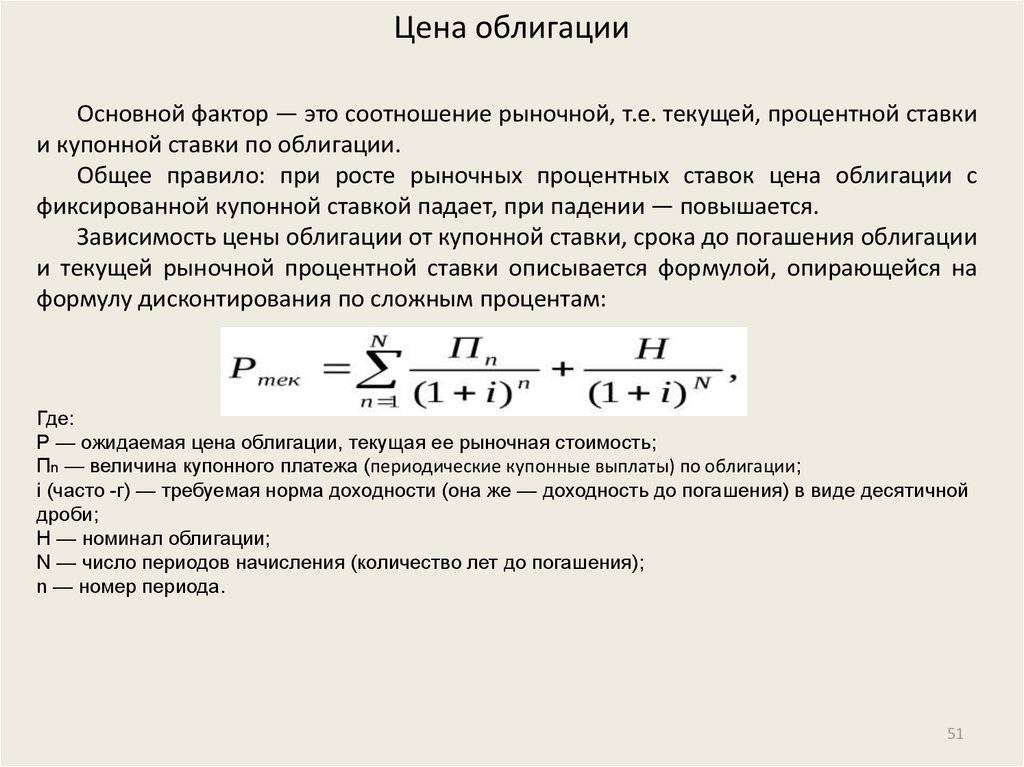

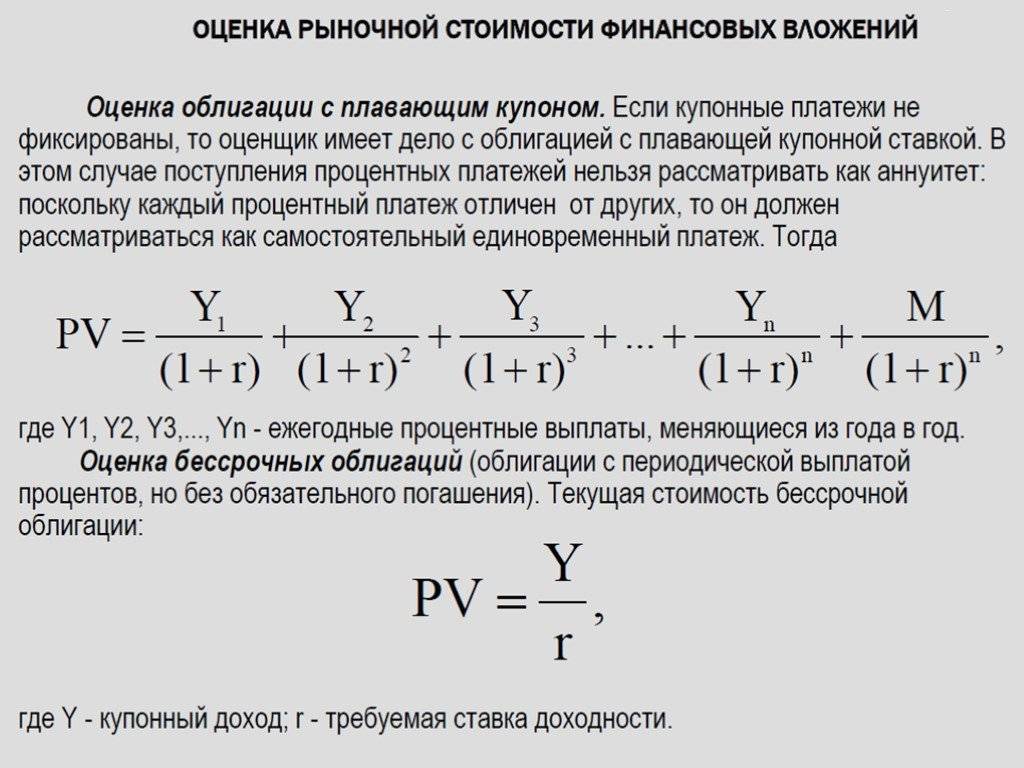

И тогда формула для годового инвестиционного периода будет выглядеть следующим образом: PV(t0)= FV(t)/(1+i) ¹ . Если расчет производится на 2 года, то показатель степени делителя будет равен 2, 3 года 3, и т.д. Выполнение расчета всегда удобно производить на примерах с известной уже доходностью депозитов в банках и облигаций.

Если коммерческий банк обещает выплачивать по депозиту его владельцу 5% годовых, а номинал самого депозитного вклада равен 1 000 рублей, то дисконтированная стоимость через год будет приблизительно 952,4 рубля (1000/(1+0,05)). Если же депозит размещается на срок 2 года, то по тому же расчетному алгоритму1000 / (1 + 0.05)² размер дисконтированной стоимости окажется равным 907 рублей с одновременным снижением покупательной способности из-за происходящих в экономике инфляционных процессов. Допустим, что ставка инфляции 4%, тогда величина дисконтированной стоимости, найденной по той же формуле, окажется равной примерно 961,5 рублей, а покупательная способность денег на депозите увеличится всего на 9 рублей (961-952).

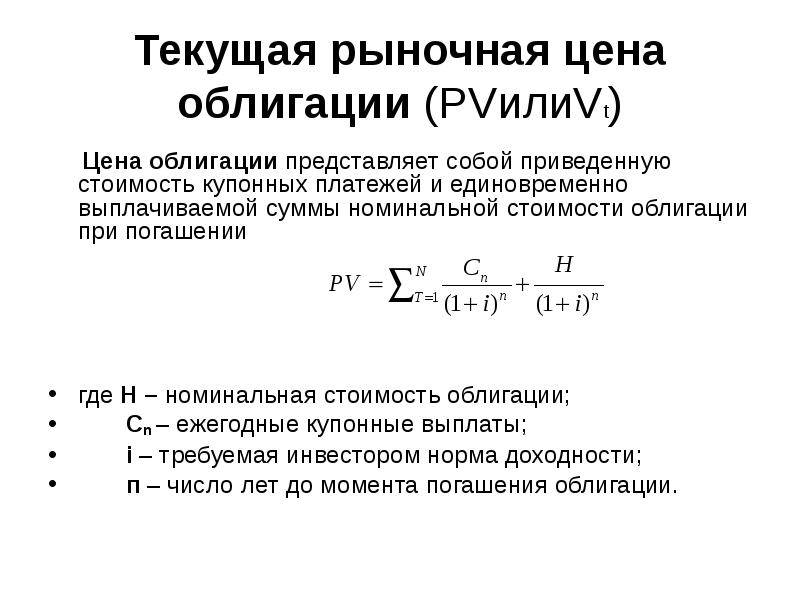

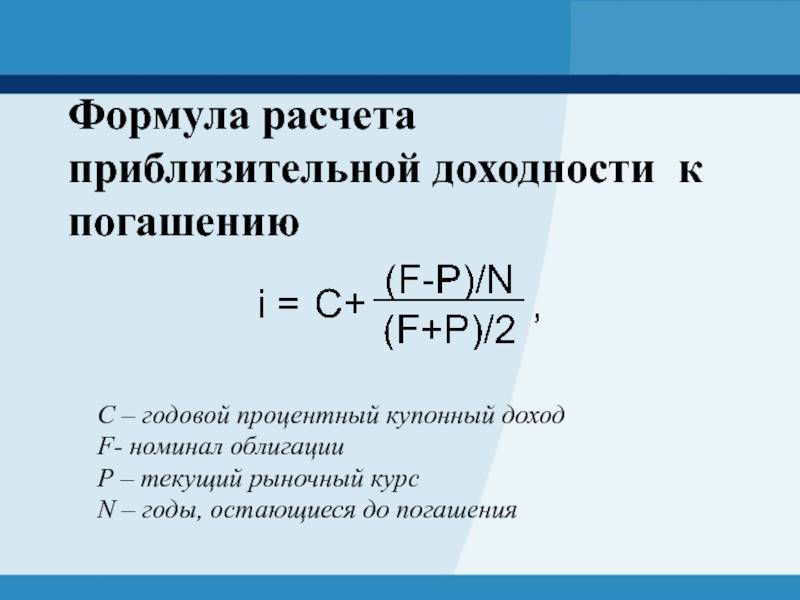

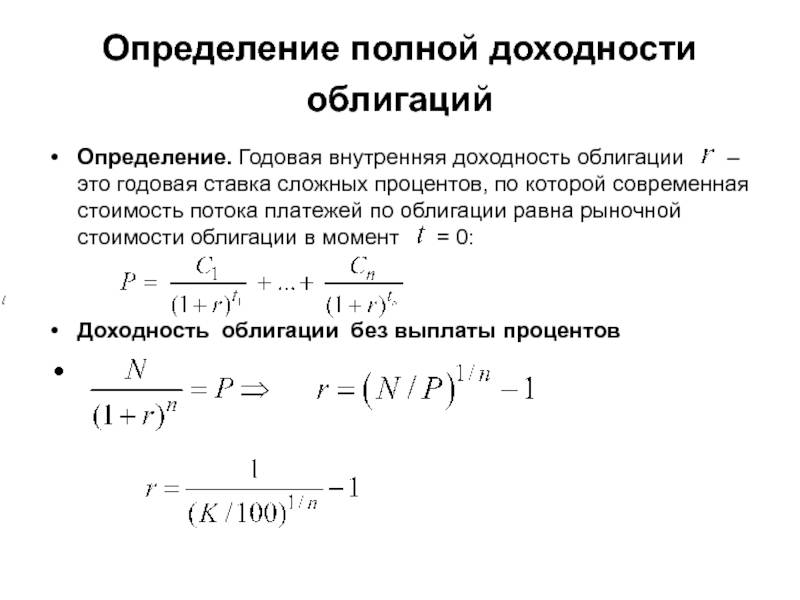

В примерах с инвестированием в долговые обязательства (облигации) для нахождения дисконтированной стоимости применяется абсолютно тот же механизм (формула) расчета, но с той лишь оговоркой, что итоговое значение получается суммированием квартальных значений дисконтированной стоимости, так как доход по облигациям выплачивается каждый квартал года.

Если взять точно такие же исходные данные, как в примере с депозитом, инвестиционная сумма 1 000 рублей, и доходность 5% годовых, то общий годовой доход в 50 рублей распадется на 4 выплаты в 12,5 рублей каждая. При введении в расчетный механизм нахождения дисконтированной стоимости той же инфляционный ставки 4% получаем, что реальная стоимость инвестиции с учетом текущей покупательной способности составит примерно те же 9 рублей (50-41).

Оценка реальной стоимости компаний

Представьте, что у вас есть миллион рублей и вы хотите купить готовый бизнес с максимальной выгодой. Вы не хотите лично заниматься этим бизнесом — пусть он работает сам, а вы будете получать прибыль. Ваши варианты:

Оцениваем стоимость готового бизнеса

| Автомойка | Шаурма | ИТ-стартап | |

|---|---|---|---|

| Стоимость | 500 000 Р | 500 000 Р | 500 000 Р |

| Годовая прибыль | 38 000 Р | 200 000 Р | −22 000 Р |

Автомойка

Стоимость

500 000 Р

Годовая прибыль

38 000 Р

Шаурма

Стоимость

500 000 Р

Годовая прибыль

200 000 Р

ИТ-стартап

Стоимость

500 000 Р

Годовая прибыль

−22 000 Р

Очевидно, что покупка ИТ-стартапа сейчас создаст вам только убытки. А если сравнивать автомойку и шаурму, то шаурма выгоднее. Может быть, владеть ИТ-компанией престижнее, чем шаурмой. И, может быть, у ИТ-стартапа какие-то заоблачные перспективы — например, перепродаться за сумму втрое больше. Но это всё соображения другого порядка. Конкретно сейчас с точки зрения денег ИТ-стартап — худшее вложение, а шаурма — лучшее.

Попробуем другой вопрос: акции какой компании выгоднее купить: «М-видео», ФСК ЕЭС или «Твиттер»?

Ответ разумного инвестора: «Сперва мне нужно оценить реальную стоимость этих компаний».

После оценки станет очевидно, что «М-видео» по выгодности похож на автомойку, ФСК ЕЭС — на шаурму, а «Твиттер» — на ИТ-стартап. Именно так соотносятся прибыли компаний с их рыночной стоимостью:

Оцениваем стоимость акций

| «М-видео» | ФСК ЕЭС | «Твиттер» | |

|---|---|---|---|

| Стоимость | 69 282 674 686 Р | 248 559 737 997 Р | 13 670 000 000 $ |

| Годовая прибыль | 5 546 000 000 Р | 68 382 000 000 Р | −438 700 000$ |

«М-видео»

Стоимость

69 282 674 686 Р

Годовая прибыль

5 546 000 000 Р

ФСК ЕЭС

Стоимость

248 559 737 997 Р

Годовая прибыль

68 382 000 000 Р

«Твиттер»

Стоимость

13 670 000 000 $

Годовая прибыль

−438 700 000 $

В примере с шаурмой, автомойкой и ИТ-стартапом у людей не возникает сомнений, что хорошо, а что плохо. Но на фондовой бирже всё не так очевидно. Там мы слышим красивые названия брендов, которые затмевают ум. Приятно инвестировать в «М-видео» или «Твиттер», не очень приятно — в какие-то буквы. Однако есть эмоции, а есть разум. И он говорит, что нужно анализировать отчетность, а не молиться на бренд.

Пример расчета стоимости компании в Excel для ПАО “КАМАЗ”

Темп изменения выручки (g) = LN(C6/B6)

Средний размер выручки =СРЗНАЧ(B6:C6)

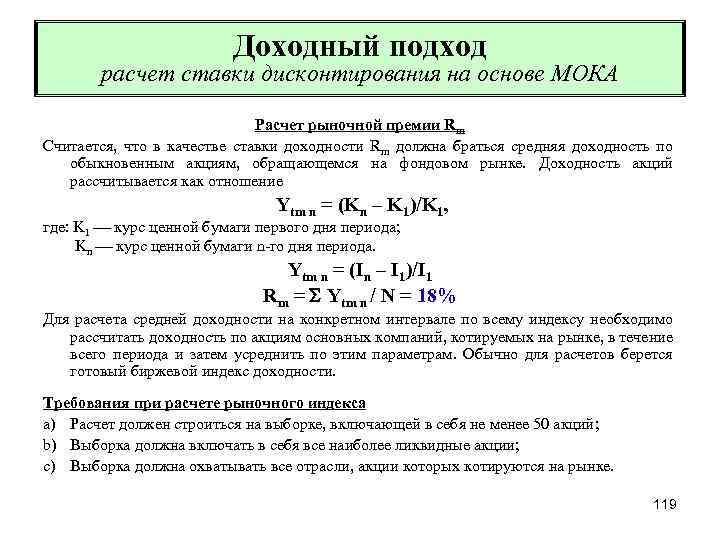

На следующем этапе необходимо рассчитать ставку дисконтирования. Так как ПАО “КАМАЗ” не имеет достаточно волатильных акций на фондовом рынке, то для расчета нормы дисконта можно применить кумулятивный метод оценки. Для этого необходимо оценить риски по следующим направлениям ⇓.

|

Вид риска |

Интервал оценки, % | Параметры риска | Значение оценки для предприятия, % |

Пояснение к оценке |

| Безрисковая ставка * |

8,5 |

Доходность по облигациям ОФЗ ЦБ РФ | 8,5 | – |

| Ключевая фигура, качество и глубина управления |

0-5 |

Распределенность управленческих решений |

1,0 |

Структура управления распределена между 11 членами совета директоров |

| Размер предприятия и конкуренция на рынке |

0-5 |

Оценка размера предприятия (микро, среднее, крупное) и характерное для них влияние конкурентного риска на рынке |

1,0 |

ПАО «КАМАЗ» относится к крупных и стратегическим предприятиям, уровень риска конкуренции низкий |

| Финансовый анализ компании |

0-5 |

Оценка финансового состояния предприятия и структуры заемных и собственных средств |

3,0 |

Финансовое состояние предприятия не стабильное: высокая доля поддержки государства (субсидии), высокая доля заемного капитала, выручка имеет неравномерное поступление |

| Товарная и территориальная диверсификация |

0-5 |

Оценка ассортимента продукции и сбытовой сети |

1,0 |

Предприятие имеет контракты с международными партнерами, функционирует как на региональном так и на международном рынке. Ассортимент продукции широкий |

| Диверсификация клиентуры (объем рынка) |

0-5 |

Оценка спроса на рынке на производимую продукцию, количество потенциальных клиентов и объем рынка |

0,5 |

Развит ка корпоративный так и потребительский сегмент потребления |

| Устойчивость прибыли |

0-5 |

Оценка факторов формирования выручки и чистой прибыли предприятия. Прогнозирование направления изменения |

3,0 |

Наблюдается положительный тренд роста чистой прибыли за последние 4 года. Поступление прибыли неравномерно. Высокий процент изменение прибыли |

|

∑ Итого ставка дисконтирования: |

18,0 |

*безрисковая процентная ставка берется как доходность государственных облигаций ОФЗ (см. → изменение доходности) или доходность высоконадежных вкладов в ПАО “Сбербанк” с кредитным рейтингом А3.

Коэффициент капитализации = ставка дисконтирования – средний темп роста

Коэффициент капитализации = 18-15 = 3%

Стоимость компании = D6/C8

Стоимость компании составила 486508123 тыс. руб.

На рисунке ниже рассчитаны основные показатели для оценки стоимости компании ⇓.

⊕ Скачать пример использования метода капитализации для оценки бизнеса в Excel

Выводы

Метод капитализации дохода применяется для оценки компаний с устойчивыми денежными поступлениям за период 5 и более лет. В ситуации высокой конкуренции прибыли компаний имеют сильную волатильность, что затрудняет адекватное применение данного метода. Также подход имеет множество корректировок дохода и экспертных решений в оценке рисков, что делает его субъективным в принятии решений. Наибольшую точность метод имеет при рыночной оценке коэффициента капитализации и стоимости компании в сопоставлении с аналогичными.

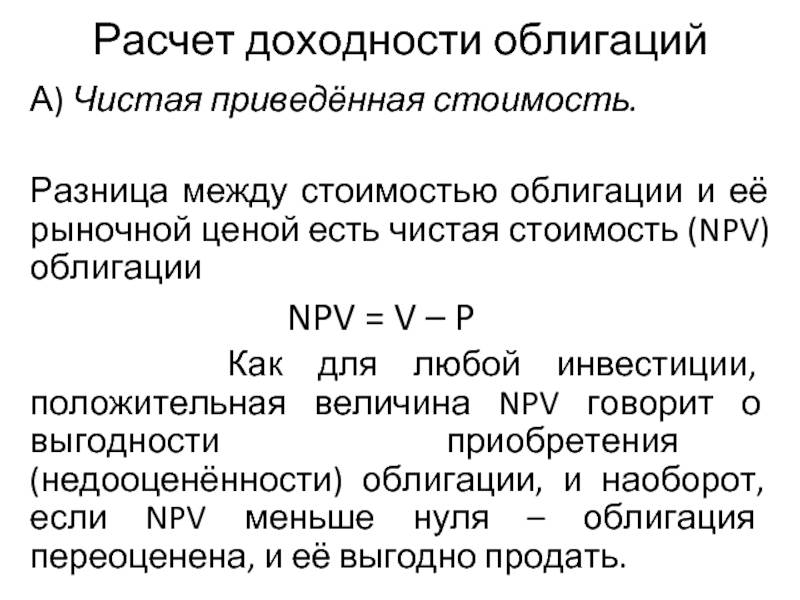

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV. Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV, Net Future Value)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI». Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value)

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Методика расчета чистой прибыли

Как рассчитать данный показатель? Для ИП это делается просто: сложить все доходы, расходы и вычесть из доходов расходы и налоги. Таким образом, получите сумму чистого дохода. Для крупных компаний методика подсчета усложняется. Рассмотрим подробнее пример расчета чистой прибыли убытка предприятия. ООО «Гарант», занимается производством мебели, расчет за 2018 год (в рублях):

- Получено выручки от продаж всего – 3425800.

- Себестоимость продукции – 1700 000.

- Сдача помещений в аренду – 500000.

- Покупка ценных бумаг – 100000.

- Доходы, полученные от ценных бумаг – 500000.

- Прочие расходы – 400000.

Сначала надо суммировать цифры по каждой составной части дохода и расхода. В данном случае это прибыль:

- валовая (ВП) – 3425800 – 1700000 = 1725800;

- финансовая (ФП) – 500000 – 100000 = 400000;

- операционная (ОП) – 500000 – 400000 = 100000;

- налоги (Н) – 500000 + 1725800*20% = 245160;

Формула расчета в нашем примере выглядит так: ЧП = ФП + ОП + ВП – Н. ЧП составляет – 400000 + 1725800 – 245160 = 1880640. Это условные цифры. Эксперты считают, что уровень ЧП не должен быть ниже 14 процентов. Это предел, норма, за которой следует убыток.

Следом за вышеуказанным параметром в оценке эффективности работы субъекта бизнеса важным показателем является рентабельность. По нему предприниматель может определить, насколько экономически обоснованно и выгодно используются производственные ресурсы. Это своеобразный коэффициент полезного действия, соотношение затрат и полученных доходов. Можно определить рентабельность по чистой прибыли организации.

Для расчета коэффициента рентабельности продукции необходимо полученную прибыль разделить на издержки ее производства. Рентабельность производства в целом и целесообразность им заниматься определяется соотношением всех затрат и конечной ЧП.

Для сравнения уровня работы предприятий в одной отрасли применяют такой экономический показатель, как маржа чистой прибыли. Соотношение выручки и чистого дохода позволяет определить, сколько его получено с одного рубля. При продаже бизнеса и переходе его к новым владельцам используется понятие скорректированная прибыль.

Потенциальные собственники могут изменить, скорректировать операции по распределению чистого дохода: увеличить выплаты, направить средства на приобретение оборудования, амортизацию и т.д. Поэтому скорректированная прибыль – тот показатель, который остается неизменным после внесения корректив. Чтобы оперативно управлять бизнесом, предпринимателю приходится постоянно заниматься расчетами. Вам поможет удобный и простой в использовании онлайн калькулятор.

Итак, вы получили информацию, как найти чистую прибыль, грамотно провести анализ экономической эффективности бизнеса. Это позволит вам успешно руководить предприятием и добиваться желаемых целей.

Читайте далее:

Прибыль от реализации продукции – это что такое

Формула расчета нераспределенной прибыли

Понятие и виды рентабельности предприятия

В чем разница между маржой и валовой прибылью

В чем измеряется рентабельность продаж (единицы измерения)

Главные действующие лица

Сам по себе фондовый рынок представляет собой лишь платформу, на которой действуют основные игроки. К ним относятся:

- эмитенты – выводят свои ценные бумаги на рынок;

- инвесторы – приобретают активы эмитентов;

- профессиональные игроки – дилеры, брокеры, маркетмейкеры и некоторые другие.

Профессионалы в данном случае представляют собой особую группу лиц и компаний, деятельность которых сводится к выполнению посреднических функций. Основная их роль заключается в том, чтобы обеспечить инвесторам и эмитентам доступ к ресурсам биржи. За свою работу они получают определенное денежное вознаграждение в виде процента от заключенных сделок, фиксированных сборов и т.п.

Стать брокером или дилером не так просто. В России для этого необходимо получить лицензию от специального структурного подразделения банка России. К претендентам на получение лицензии предъявляется внушительный список серьезных требований, при этом малейшее нарушение, допущенное брокером или дилером в процессе работы, может стать причиной аннулирования разрешительных документов. В других странах также существуют государственные надзорные и регулирующие органы, серьезно контролирующие деятельность как самих бирж, так и брокеров.

Такая система регуляции фондового рынка гарантирует серьезный уровень безопасности, что для частных инвесторов имеет огромное значение. На сегодняшний день рынок ценных бумаг считается наиболее надежной и стабильной структурой мировой экономики. По подсчетам специалистов, риск быть обманутым на продуктовом рынке в несколько раз выше опасности встретить мошенника на фондовой бирже.

Какой вид дохода выбрать для оценки?

Выбор того или иного вида дохода зависит от того с каким другим бизнесом проводится сравнение и какая финансовая отчетность имеется. Если предприятия располагают только

выручкой от продаж, то данный показатель берется за капитализируемую базу. Можно выделить, что в оценке может использоваться различные виды данных ↓.

| Вид данных | Направление применения |

| Ретроспективные данные (исторические) | Для оценки существующих компаний с финансовой отчетностью за несколько последних лет.

Используются исторические значения дохода (чистой прибыли) предприятия за прошедшие периоды (3-7 лет). Данные усредняются и корректируются с учетом инфляции на текущий момент. |

| Прогнозные данные | Применяется для оценки будущей стоимости инвестиционного проекта и его инвестиционной привлекательности.

Используются ретроспективные данные для прогнозирования будущих значений прибыли. Глубина прогноза, как правило, составляет 1-3 года. |

| Комбинирование ретроспективных и прогнозных данных | Применяется для оценки инвестиционной привлекательности предприятия.

Используются и как ретроспективные данные, так и прогнозные. |

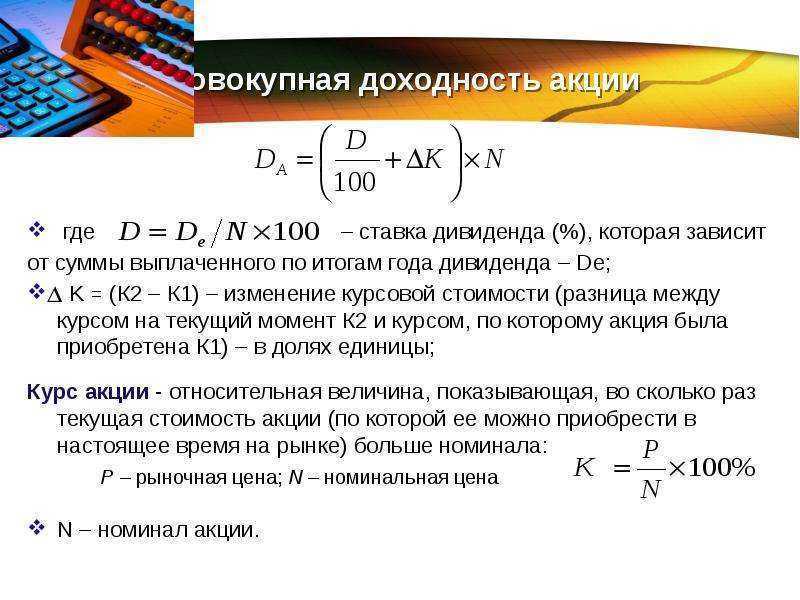

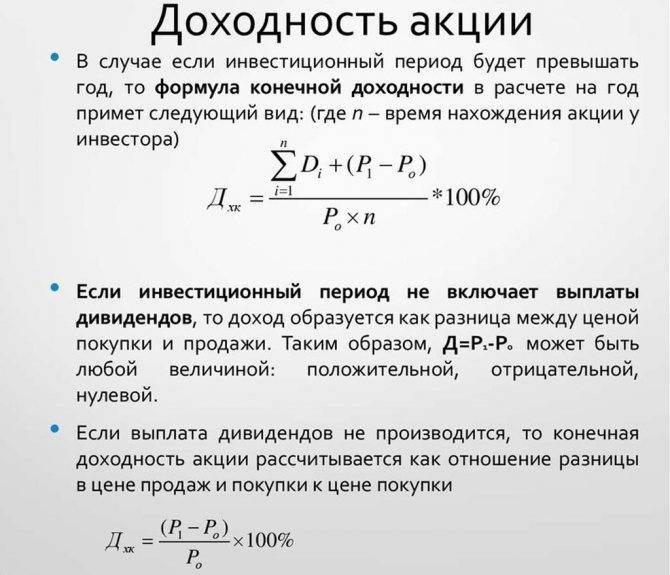

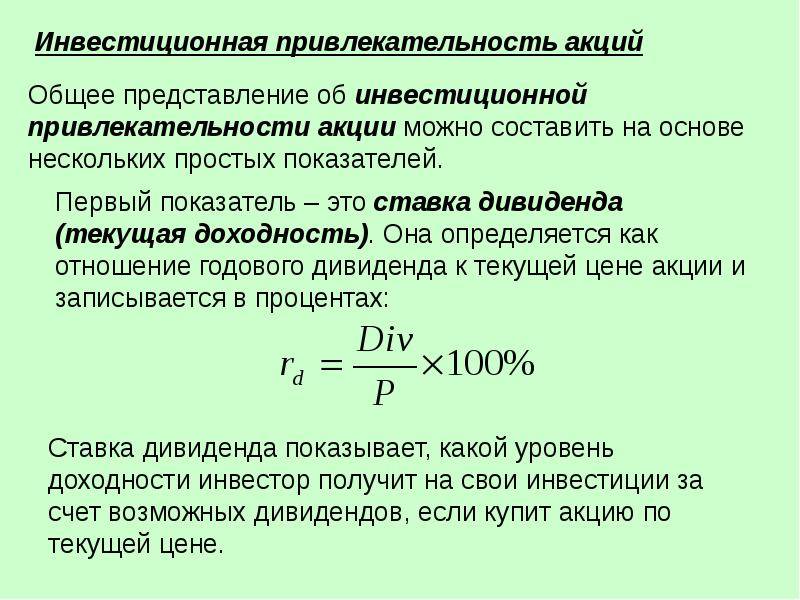

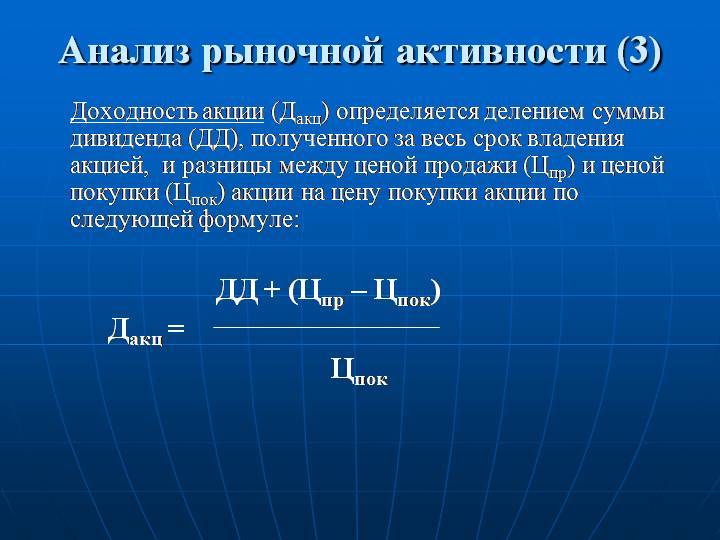

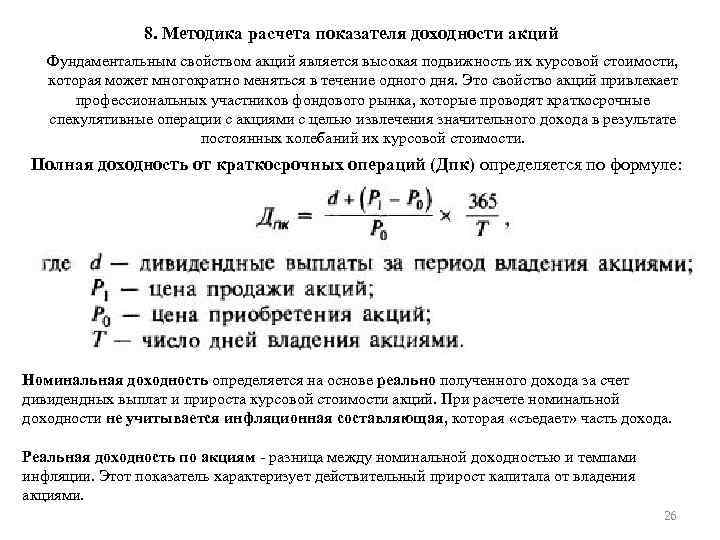

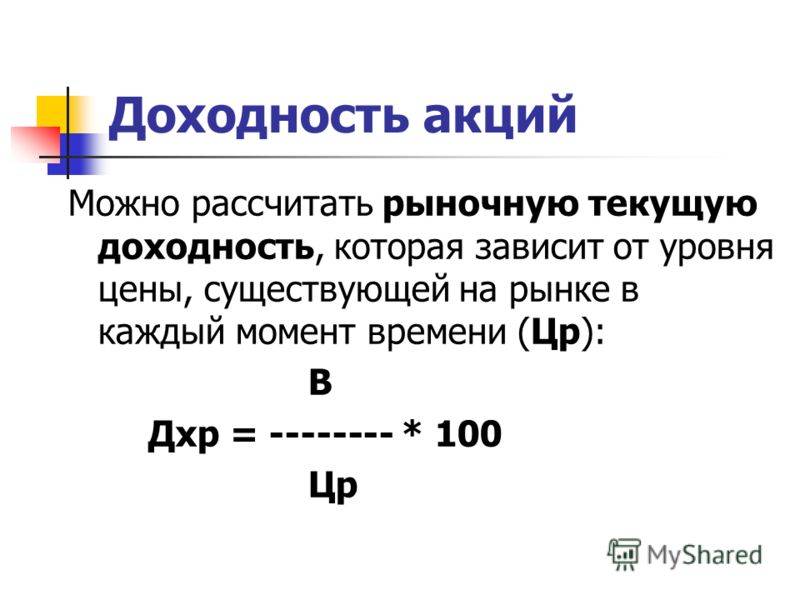

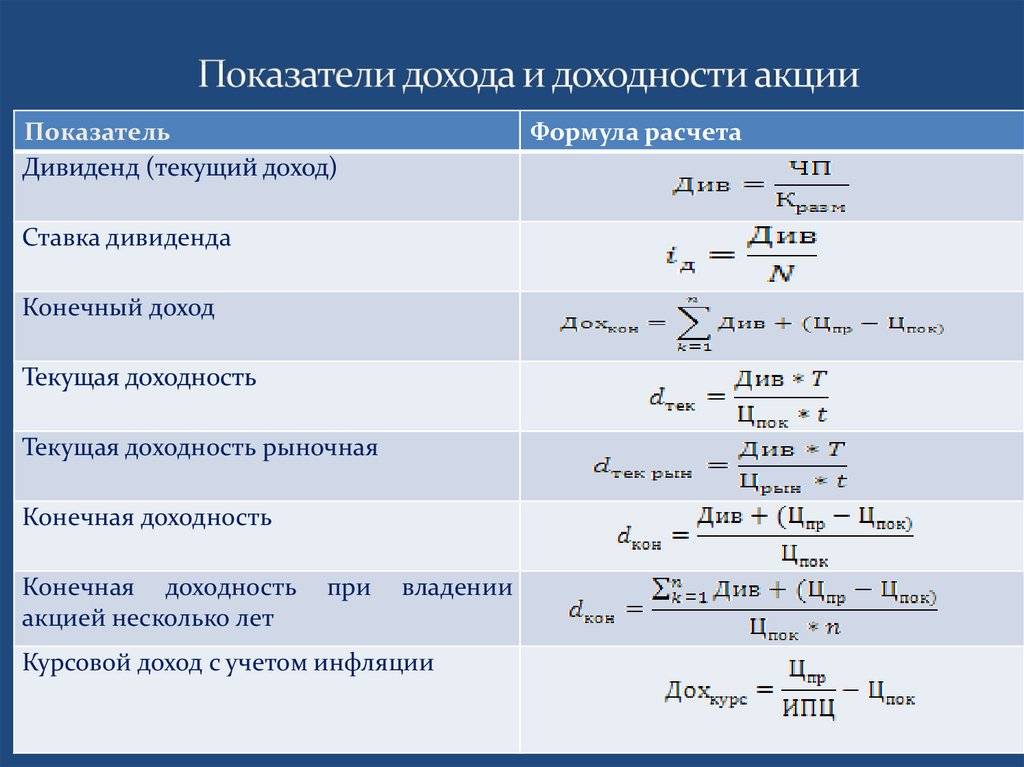

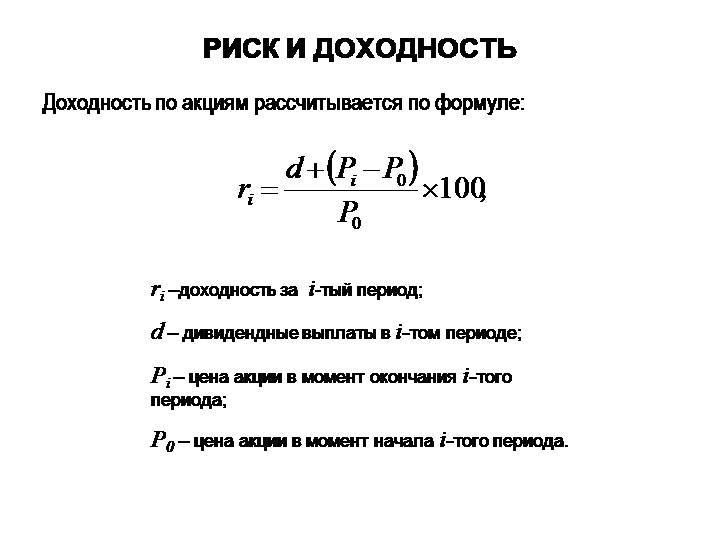

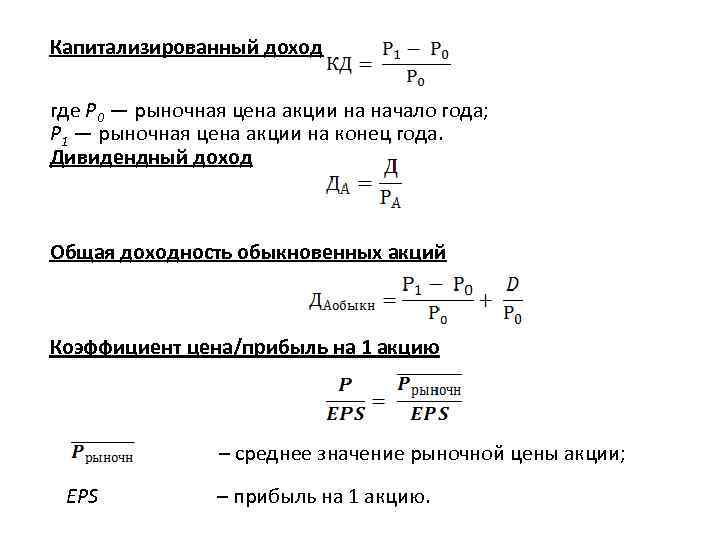

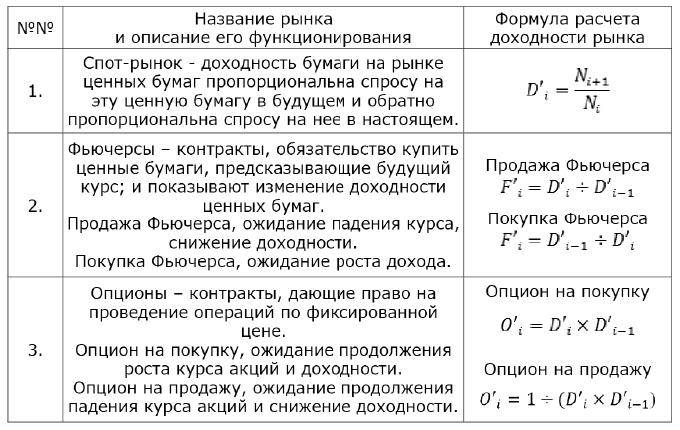

Факторы, влияющие на доходность акций

Главный из факторов, влияющих на показатель, — это чистая прибыль бизнеса. Однако на практике мы часто сталкиваемся со случаями, когда финансовые результаты компании напрямую не влияют на рыночную стоимость ее бумаг. Это характерно для той категории ценных бумаг, которая подвержена резкому колебанию курса.

Поэтому, кроме прибыли, сталкиваемся с другими факторами, к примеру:

- отраслевая принадлежность компании;

- ситуация на фондовом рынке;

- размер инфляции;

- налоговая политика страны;

- размер процентных ставок;

- перспективы самой компании;

- особенности дивидендной политики компании.

Совокупность всех перечисленных факторов существенно влияет на прибыльность.

Заключение

Акции являются более рискованным финансовым инструментом, чем другие виды ценных бумаг, но и доход по ним выше. На дивидендную политику компании влияет много факторов, которые частный инвестор может только отслеживать, а не контролировать: изменения в законодательстве, решения менеджмента, финансовые результаты и пр. Данная статья носит информационный характер и не является руководством к действию. Автор не несёт ответственность за убытки инвестора, который решит купить акции компаний, упомянутых в тексте.