Индекс DXY у переломного уровня и близок к продолжению нисходящего импульса

TradingView

TradingView

DXY – превосходный индикатор для определения дальнейшего импульса в «активах-убежищах», таких как золото, серебро или биткойн. Конечно, когда на рынках случается выраженный кризис, ожидаемым кажется бегство капитала к наличным деньгам и в первую очередь к доллару.

Однако в последнее время, напротив, происходит бегство из доллара. Одним из главных аргументов в пользу такого ослабления DXY является бесконечное «количественное смягчение», проводимое ФРС, раз за разом объявляющей о новых триллионных пакетах стимулирующих мер.

Пока доллар демонстрировал слабость, биткойн продолжал расти – тоже с самого мартовского обвала. Аналогичным образом и в последние дни валютный индекс доллара не сумел преодолеть сопротивления на 94,64 пункта и продолжил свое свободное падение.

Последняя поддержка, отделяющая доллар от продолжения нисходящего тренда, находится на уровне 93 пунктов. В случае ее пробоя новые минимумы для индекса доллара неизбежны, а биткойну это только добавит восходящего импульса.

Кто может быть эмитентом

Физические лица или индивидуальные предприниматели ценные бумаги выпускать не могут. Эмитентами подобных активов могут выступать:

| Эмитент | Описание |

| Государство и Министерство финансов | Являются наиболее надёжными эмитентами. Если произойдёт дефолт облигаций федерального займа (ОФЗ), подорвётся доверие к государственной экономике в целом, так как владеют государственными облигациями в основном зарубежные инвесторы. Государство рассчитывается по ОФЗ в любом случае, может эмитировать новый тираж для покрытия старых долгов.

Чаще всего выпускает облигации Министерство финансов. Средства привлекаются на различные цели: покрываются социальные обязательства, запускается крупный проект, сдерживается инфляция. |

| Муниципальные органы власти | Надёжны в такой же степени, как Министерство финансов. Государство не допускает дефолт муниципальных облигаций, так как дорожит престижем и безопасностью. Однако, технический дефолт, когда номинал облигации выплачивается позже срока, допускается. Поэтому такие эмитенты считаются более рисковыми.

Деньги привлекаются муниципалитетами, чтобы выплачивать зарплату бюджетникам, развивать внутреннюю инфраструктуру региона, вложиться в крупный проект. Долги возвращаются из средств налогоплательщиков или субсидий Минфина |

| Корпорации | Средства заимствуются, чтобы покрыть кассовый разрыв, увеличить уставный капитал, обновить оборудование и т. д. Самыми надёжными эмитентами являются крупные компании такие, как Сбербанк, Газпром и пр. Облигации неизвестных компаний, недавно включённых в листинг Московской биржи, являются наиболее рисковыми |

Если рассматривать акции, самыми надёжными эмитентами являются компании, которые находятся в первом котировальном списке Московской биржи и входят в её индекс. Компании с меньшей надёжностью находятся во втором и третьем эшелоне. Самыми ненадёжными считаются компании, которые не вышли на IPO и предлагают свои активы напрямую (к примеру, молодые стартапы).

Эмиссия ценных бумаг может осуществляться только юридическими лицами, имеющими разрешение на это, и могут быть:

- Частными предприятиями;

- Предприятиями, находящимися в государственной собственности;

- Государственными или местными органами самоуправления.

Эмитентами облигаций могут быть все вышеперечисленные юридические лица, а выпускать акции и опционы имеют право только акционерные общества. Эмитенты могут различаться:

- Формой собственности.

- Направлением деятельности.

- Территориальным расположением.

Сведения, предоставляемые эмитентами

В соответствии с российским законодательством, установлены определённые правила предоставления сведений о ведении деятельности юридическим лицом, выпускающим ценные бумаги. Компания должна регулярно и доступно предоставлять сведения о финансовом положении. Если эмитент находится в котировальных перечнях фондового рынка, он обязан представить полную информацию о своей деятельности.

Российским законодательством установлено, что эмитент должен раскрыть следующие сведения: бухгалтерские и годовые отчёты, перечень аффилированных лиц, и данные, которые влияют на котировку ценных бумаг. Кроме того, компания должна представить отчёты и решение об эмиссии. Когда государственные органы, акционеры или аудиторы подают запрос на получение сведений, предприятие обязано их предоставить.

Данные о выпуске государственных акций и облигаций могут предоставляться в разной форме. Раскрытие информации определяется законодательно и зависит от объёмов эмиссии и видов запросов. Обязательные сведения для раскрытия опубликовываются в СМИ, интернете, новостях и разных изданиях. Если фирме дорога собственная репутация, выпуск ценных бумаг будет способствовать укреплению соответствующего имиджа.

Факторы, влияющие на развивающиеся рынки

Рассмотрение этих факторов удобно совместить с анализом биржевых индексов развивающихся экономик. Например, считается, что российская экономика сильно зависит от спроса на нефть. Как аргумент приводят корреляцию между курсом рубля к доллару и ценой нефти Brent. Но эта корреляция – следствие ещё более глубокой зависимости роста развивающихся рынков от развитых стран. С одной стороны, рост промышленности определяет спрос на сырьё и энергоносители. С другой – увеличение доходов повышает аппетит инвесторов к риску. Страны с сырьевой экономикой находятся в зависимом положении из-за однобокой структуры экспорта. Поэтому даже небольшой спад в темпах роста ВВП развитых стран приводит к намного более резкому падению на развивающихся рынках. Напротив, когда промышленные гиганты наращивают темпы роста, развивающиеся страны показывают ещё лучшие результаты.

На рисунке показана корреляция между фьючерсом на индекс S&P500 (верхний график), ценой нефти Brent (средний график) и iShares MSCI Emerging Markets ETF (нижний график). Наглядное представление о структуре индекса даёт ОПИФ РФИ «Сбербанк – Развивающиеся рынки», инвестирующий в MSCI Emerging Markets ETF.

Активный рост на фондовом рынке США соответствует ещё более бурному повышению цен на нефть и синхронно с ним – индекса развивающихся рынков. Напротив, при спаде американской экономики развивающиеся рынки падают ещё быстрее. Они могут обрушиться даже при небольшом замедлении роста развитых рынков из-за оттока спекулятивного капитала.

Ещё один популярный индекс развивающихся рынков – FTSE Emerging Markets Index. На начало августа 2019 г. Vanguard FTSE Emerging Markets ETF (биржевой тикер VWO), инвестирующий в этот индекс, имел активы свыше $61 млрд (1 место по размеру активов среди ETF развивающихся рынков). Доли стран-лидеров по капитализации:

- Китай – 32%,

- Тайвань – 14%,

- Индия – 10%,

- Бразилия – 8%,

- ЮАР – 6%,

- Таиланд и Россия – по 4%.

Подробная информация об индексе доступна по адресу: etfdb.com/etf/VWO/. Доля РФ в обоих показателях отражает её незначительный вклад в мировую экономику (около 1.8% глобального ВВП). Сопоставление графиков индексов RTS (фиолетового цвета) и MSCI Emerging Markets наглядно показывает принадлежность к развивающимся экономикам: мы растём лучше средних значений и падаем глубже.

Наряду с индексами акций развивающихся рынков, есть также индексы облигаций. Это, например, EMBI и EMBI+ (J.P. Morgan Emerging Bond Index) – средневзвешенные спреды доходности облигаций развивающихся стран к облигациям Казначейства США. Различаются они тем, что первый индекс рассчитывается только на основе облигаций Брейди, а второй содержит ряд дополнительных бумаг. Термин «облигации Брейди» (в честь бывшего министра финансов США Николаса Брейди) обозначает государственные облигации развивающихся стран, номинированные в долларах США. Следящий за EMBI фонд ISHARES JP MORGAN USD EMERGING MARKETS BOND ETF торгуется на Нью-Йоркской фондовой бирже.

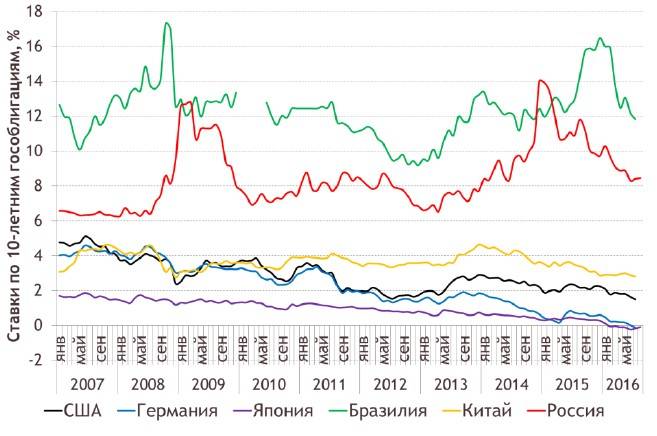

Интересно сравнить динамику ставок 10-летних облигаций развивающихся государств и стран с развитой экономикой.

- Удельный вес промышленного производства ниже, чем в остальных странах в выборке.

- Сильная зависимость от внешней торговли, а в структуре экспорта преобладают сырьё и продукция сельского хозяйства.

Заметно также сходство динамики ставок у Китая, США и Германии, из чего следуют как минимум 2 вывода:

- Отнесение Китая к группе развивающихся стран носит скорее условный характер: это один из мировых экономических лидеров не только по количественным, но и по качественным показателям.

- Большая степень интеграции Китая в мировое хозяйство делает особенно опасной торговую и валютную войну между ним и США.

Отсюда следует ещё один интересный вывод: российская экономика далеко не так подвержена влиянию цен на нефть и газ, как принято считать. Скорее, она зависит от глобального движения капитала. Чем быстрее растёт мировая экономика, тем больше у инвесторов аппетит к риску и готовность вкладывать средства в развивающиеся рынки, включая российский. В некотором смысле, отечественный рынок – спекулятивный актив, как и нефть.