Какие активы можно покупать на индивидуальном счете?

Этот показатель изменяется в зависимости от брокерской компании. В целом спектр широкий:

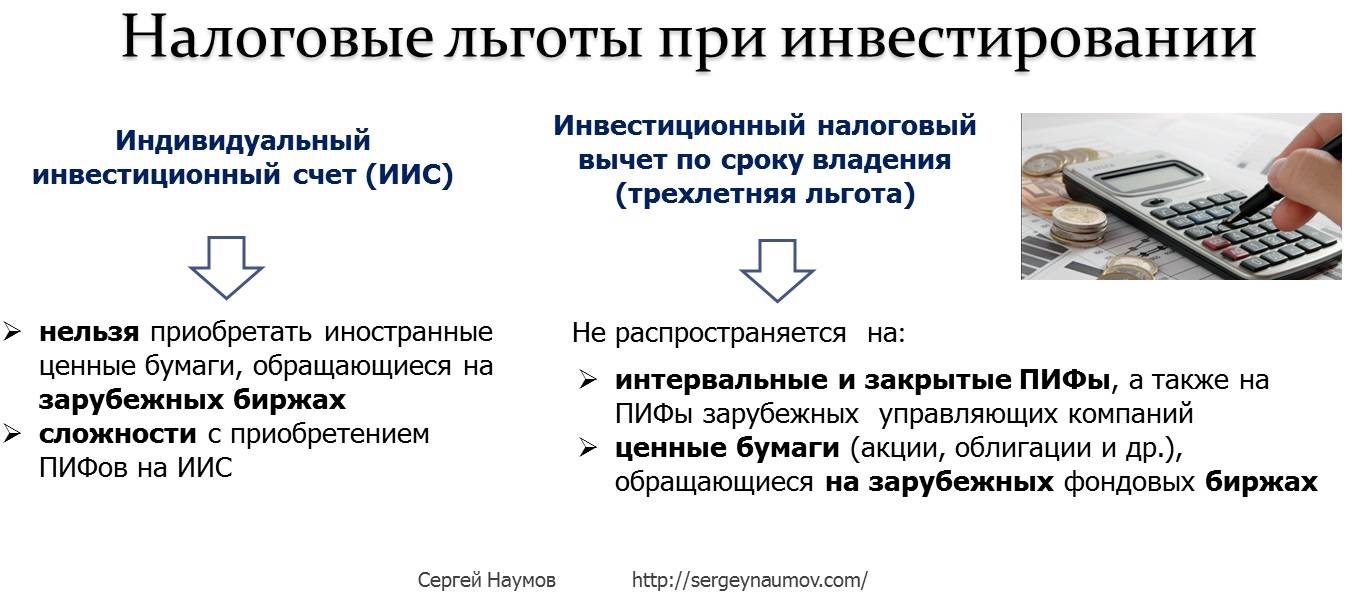

- акции (редко, но доступны иностранные);

- валюты;

- облигации.

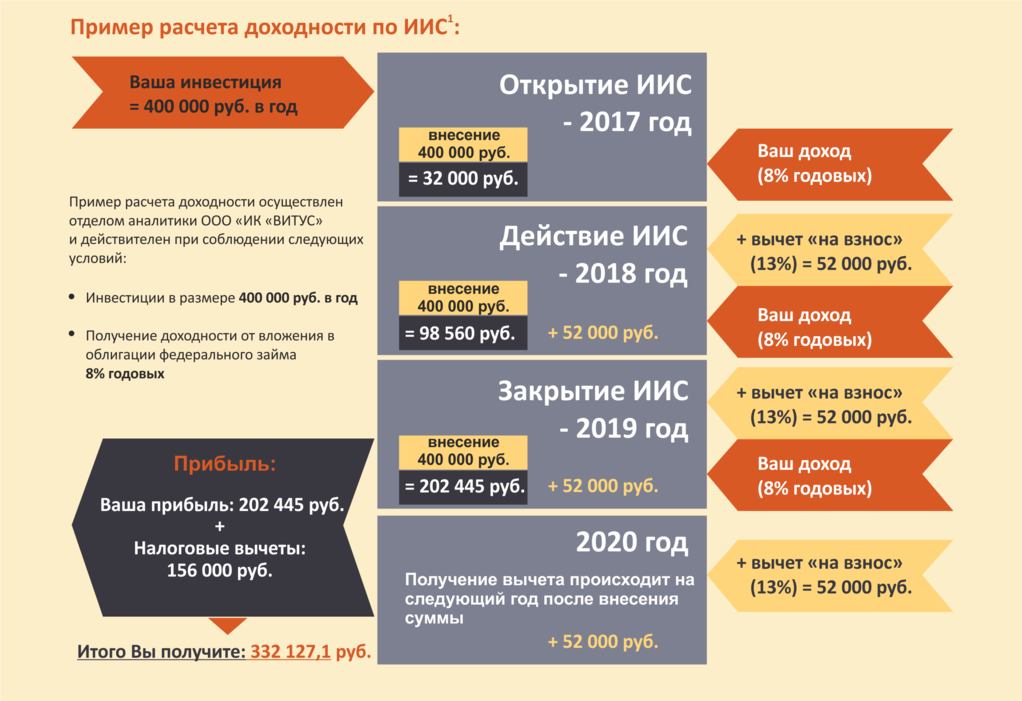

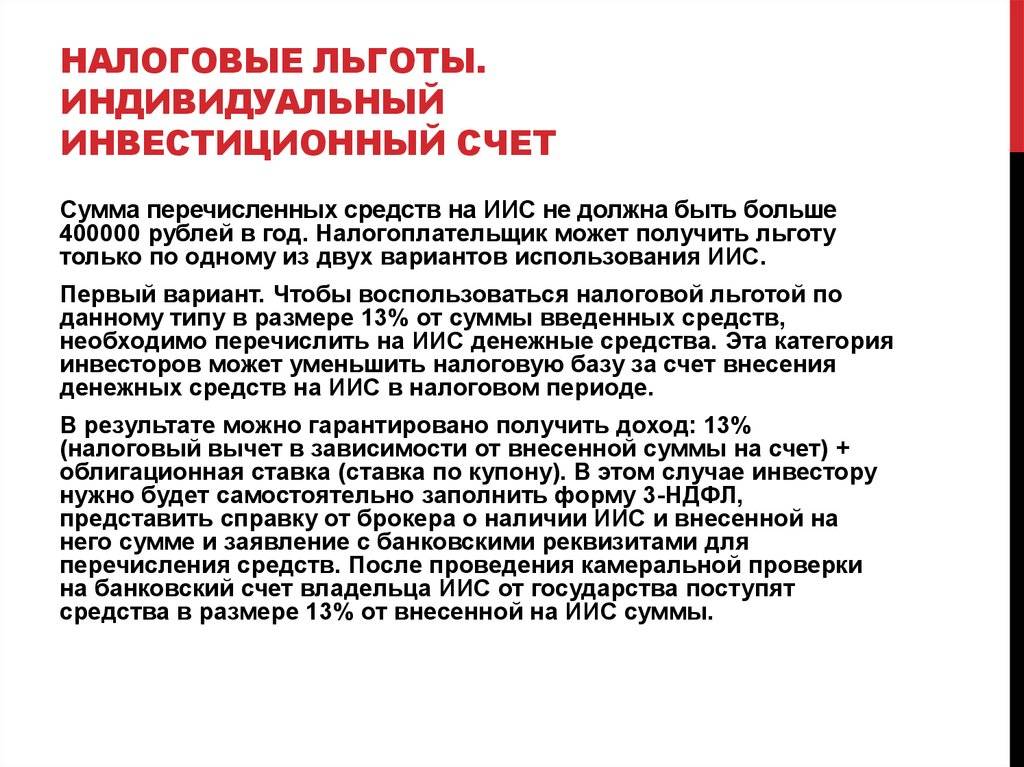

Все что доступно на https://www.moex.com/. С какой суммой лучше открывать ИИС? Его следует открывать даже при отсутствии средств. Постепенно можно закидывать туда средства. Если капитал не большой, тогда учтите, чтобы у компании была низкая комиссия. С каких инструментов лучше начать? Для новичков оптимальный вариант – облигации федерального займа. Прибыльность по ним не самая выгодная, но это лучше чем деньги будут бездействовать на счете. Будьте осторожны, когда брокеры продают идею открыть ИИС, указывают что клиент будет получать доход по ОФЗ и 13% НДФЛ вернете. В реальности это не так. В самые первые 12 месяцев можно получить такой процент доходности, но на последующий год вернуть получится процент не со всей сумме. Например, с новых 400 тыс., а не с 800 тыс. на балансе.

Будьте внимательные при выборе ИИС, обязательно изучайте условия сотрудничества с выбранным брокером, прежде чем подписывать пользовательское соглашение.

Профессиональные налоговые вычеты

Налоговые льготы могут получить не только инвесторы, но индивидуальные предприниматели, нотариусы и адвокаты, занимающиеся частной практикой — то есть физические лица, вкладывающие средства в свой бизнес. Размер вычета равен сумме понесенных расходов, необходимых для обеспечения дохода. Если эти расходы не могут быть подтверждены документами, величина вычета составит 20% от полученных доходов.

Допустим, частный нотариус получил доход в 2016 году в сумме 3 млн. рублей. Сумма его профессиональных расходов составила 850 тыс. рублей. Если он сможет их документально подтвердить, то получит налоговую экономию, равную 110,5 тыс. рублей (850 тыс. × 13%). Если нет, то экономия составит 78 тыс. рублей (3 млн. × 20% × 13%). Профессиональными расходами нотариуса например являются: членские взносы (нотариусы являются членами нотариальных палат); страховые платежи в рамках страхования профессиональной деятельности; оплата труда помощников; материальные расходы (канцтовары, содержание офиса, транспортные траты и т.п.).

Кроме названных, существуют еще стандартные налоговые вычеты разного размера, предоставляемые инвалидам, участникам боевых действий, Великой Отечественной войны, блокадникам, родителям (в том числе приемным) и другим категориям лиц. Но поскольку предоставление этих налоговых вычетов не связано с объектами инвестирования, в рамках этой статьи они описываться не будут.

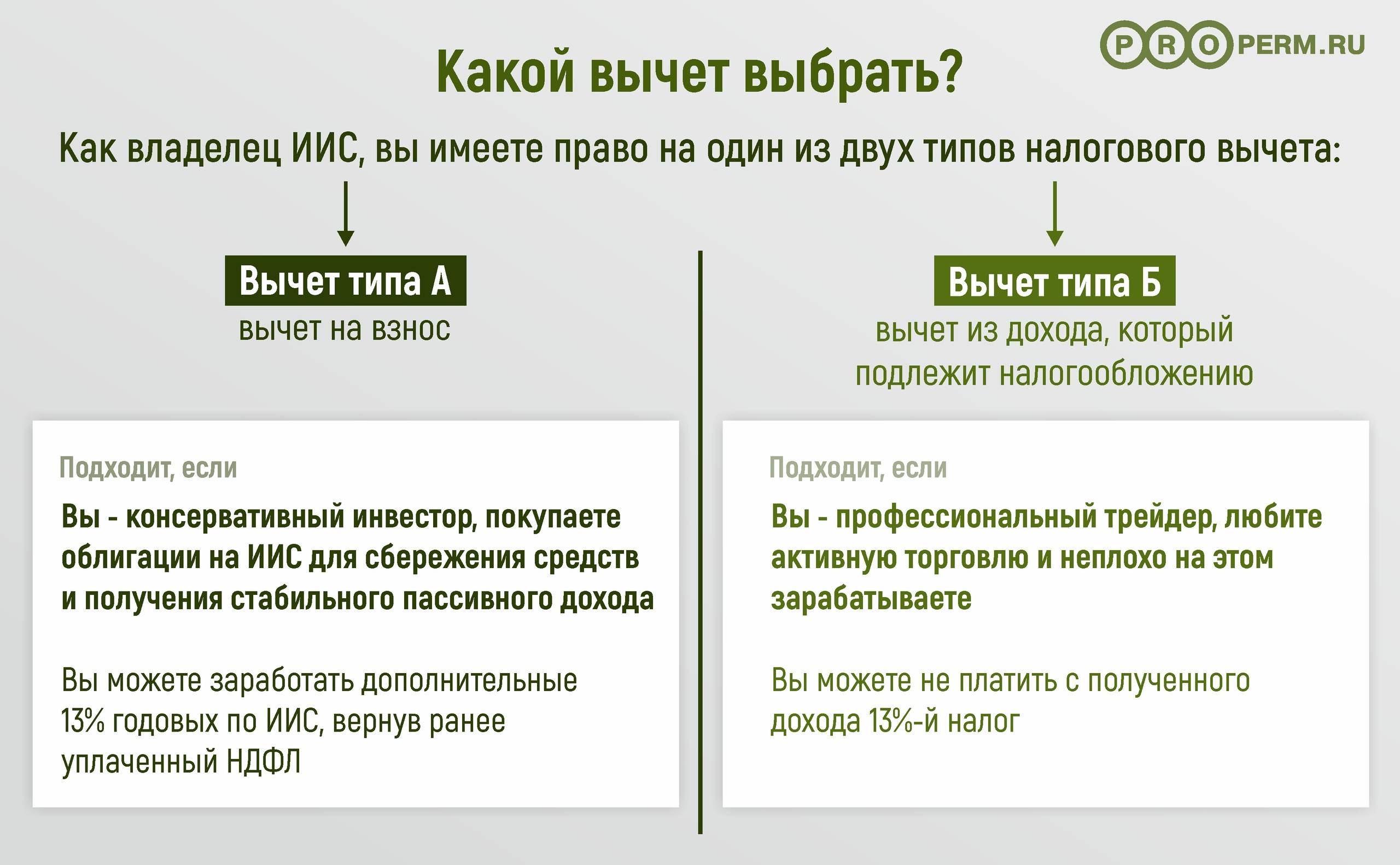

Какой вычет выгоднее

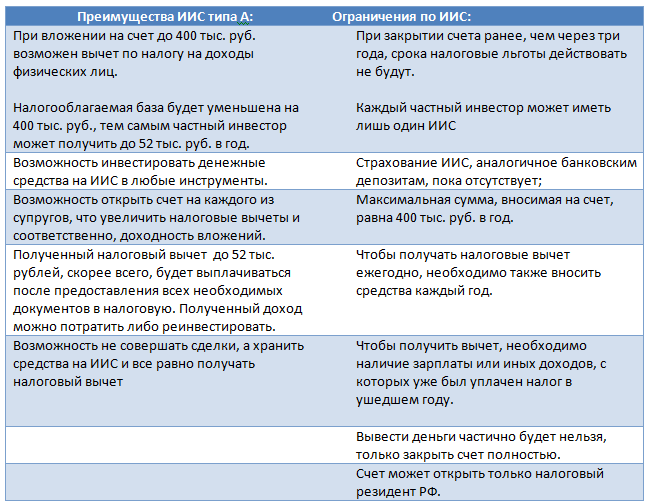

Если у вас белая зарплата и вы не вернули уплаченный НДФЛ с помощью социальных и имущественных вычетов, то вычет на взносы обычно выгоднее. Обычно, но не всегда.

Тут много факторов: есть ли у вас белый доход, сколько НДФЛ вы заплатили по нему, использовали ли другие вычеты, какая доходность получилась по ИИС, какие суммы вы на него вносили.

Вы не рассказали, какая часть доходности ИИС приходится на рост стоимости активов, а какая — на купоны и дивиденды

Это важно, так как налог с дивидендов удерживается в любом случае и его не вернуть, а купонный доход по ОФЗ, субфедеральным и некоторым корпоративным облигациям налогами не облагается

Также я не знаю, хватает ли у вас НДФЛ для получения вычета по максимуму и когда именно вы вносили деньги на ИИС в 2017 и 2018 годах, так что расчет примерный.

Для простоты я допустил, что взносы на ИИС были в начале января — то есть указанная доходность начисляется на весь взнос на протяжении всего года. И что вся доходность связана с ростом котировок ценных бумаг — есть возможность не платить по этому доходу НДФЛ, если использовать вычет на доход.

Сальдируй и богатей

«Если 6 из 10 выбранных мною акций выросли, я доволен», – неоднократно говорил и писал в своих интервью и книгах один из величайших инвесторов мира сего – Питер Линч. Полагаю, в вашем портфеле тоже найдутся убыточные позиции.

Суммирование или сальдирование положительных и отрицательных финансовых результатов различных операций по итогам одного или нескольких налоговых периодов, у одного или нескольких брокеров – хороший способ налоговой оптимизации.

№ 6. Закройте – откройте

Простейший случай. Предположим, вы открыли брокерский счёт и купили 10 акций. К концу года какие-то из них выросли, и вы их продали, а какие-то упали, но вы по-прежнему верите в эти компании и хотите оставить позиции на следующий год. Пожалуйста. Только имейте в виду, что эти акции можно продать и тут же снова купить. Это снизит налоговую базу и позволит сэкономить на налогах.

Некоторые не видят экономического смысла в подобных операциях и считают такие рекомендации проделками брокеров, желающих получить дополнительные комиссии. Это не так.

Во-первых, при совершении операций с ценными бумагами комиссии признаются расходами и уменьшают налогооблагаемую базу (п. 10 ст. 214.1. НК РФ). Во-вторых, закрывая позиции таким образом, вы «откладываете уплату налога на потом», что позволяет вам инвестировать высвободившиеся средства и потенциально получить большую прибыль за счёт эффекта сложного процента.

Этот метод подходит для обычных (в том числе зарубежных) брокерских счетов – не ИИС, так как в последних налоговая база рассчитывается не каждый год, а лишь в момент вывода денег со счёта.

Подходит он и для других финансовых инструментов. Главное, чтобы они были ликвидными и однотипными: доход от покупки пая одного ПИФа можно запросто уменьшить на убыток от покупки другого. Также можно сложить доход и убыток от торговли фьючерсами на акции.

№ 7. Хеджирование и диверсификация

Если вы, скажем, держите в портфеле акции, докупаете их опционами и время от времени торгуете фьючерсами на нефть, просто так сложить полученные финансовые результаты, увы, не удастся – только в соответствии с правилами сальдирования, описанными в п. 15 ст. 214.1 НК РФ. Вот их суть.

Есть три группы инструментов.

Группа А – обращающиеся на организованном рынке ценные бумаги.

Группа Б:

- обращающиеся производные финансовые инструменты (ПФИ) на ценные бумаги;

- обращающиеся ПФИ на фондовые индексы;

- обращающиеся ПФИ на ПФИ на ценные бумаги;

- обращающиеся ПФИ на ПФИ на фондовые индексы.

Группа В – прочие обращающиеся ПФИ (нефть, пшеница и так далее).

И три основных правила:

- прибыль А можно уменьшить на сумму прибыли В и убытка Б.

- прибыль Б – на убыток А;

- прибыль В – на убыток Б;

Финансовые результаты полученные на индивидуальном инвестиционном и обычном брокерских счетах между собой не сальдируются.

Результаты инвестиций в не обращающиеся ценные бумаги тоже учитываются отдельно.

Также бывают ситуации, когда прибыли фактически нет, а налог платить всё равно надо. И это не только пресловутая валютная переоценка корпоративных еврооблигаций и акций на Санкт-Петербургской бирже, но и использование фьючерсов для хеджирования валютных рисков. Увы, таковы правила сальдирования.

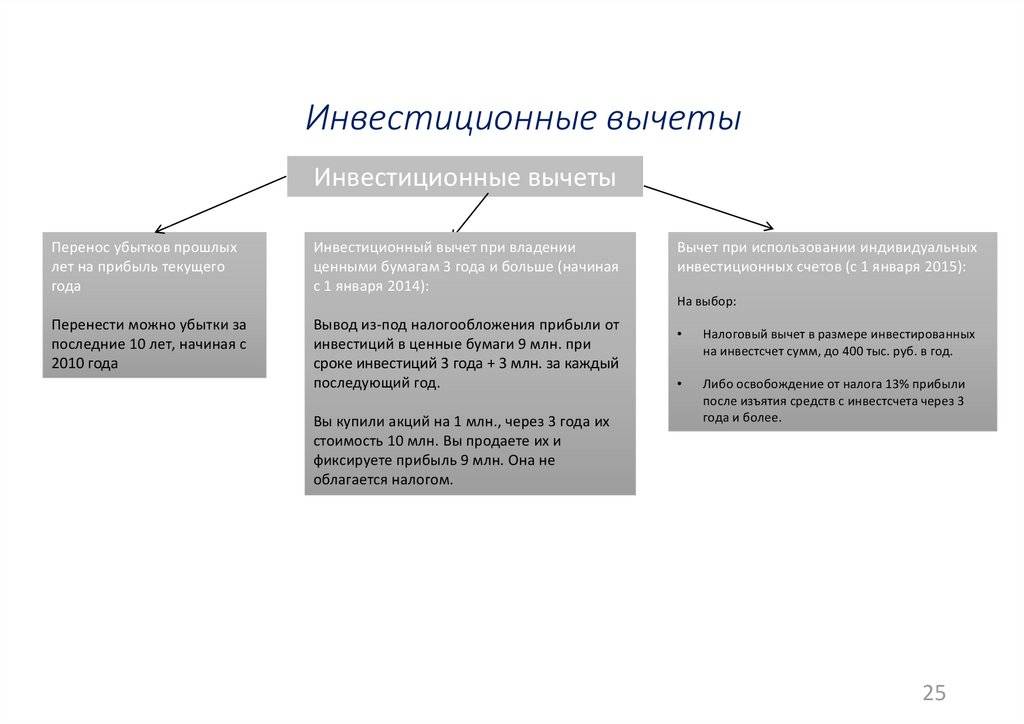

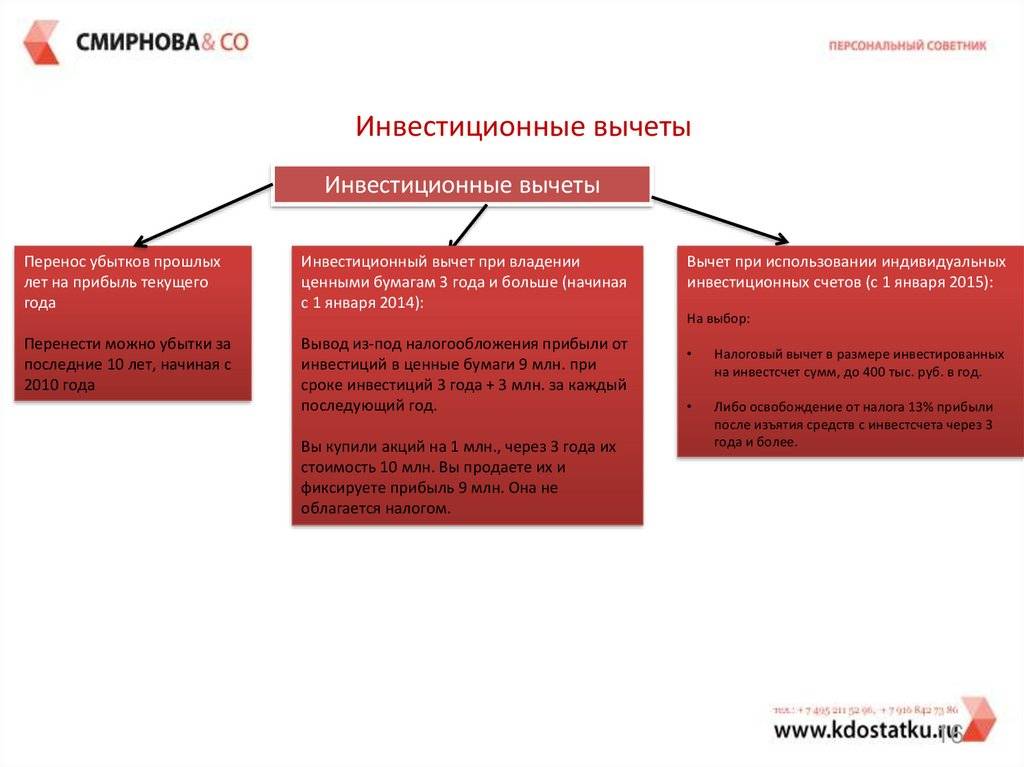

№ 8. Время вперёд: перенос убытков прошлых лет

На фондовом рынке год на год не приходится – бывают и убыточные. Если, начиная с 2010-го, такие годы были у вас, не отчаивайтесь – убытки можно переносить вперёд на срок вплоть до 10 лет. Порядок регламентирован положениями пунктов 15 и 16 ст. 214.1 НК РФ.

Вспоминаем вышеупомянутые группы.

- Остаток от уменьшения прибыли группы А на сумму прибыли В и убытка Б можно перенести в уменьшение будущей прибыли В.

- Остаток от уменьшения прибыли Б на убыток А можно зачесть в счёт будущей прибыли А.

- Остаток от уменьшения прибыли В на убыток Б – в счёт будущей прибыли В.

- Совокупный убыток по всем ПФИ вне зависимости от базисного актива и убыток по обращающимся ценным бумагам переносится на будущие периоды отдельно.

- Убыток по не обращающимся ценным бумагам и ПФИ на будущие периоды не переносится.

- Все убытки переносятся только вперёд: доход 2020 года можно будет уменьшить на убыток 2019, а не наоборот.

- Перенос убытков осуществляется последовательно: если 2013 и 2017 годы были убыточными, из дохода 2020 года первым нужно будет вычесть убыток 2013.

- Убытки, полученные на индивидуальных инвестиционных счетах, на будущее не переносятся.

Всё вышеперечисленное распространяется как российские, так и на зарубежные инвестиции через одного или нескольких посредников. Но в некоторых случаях вам будет необходимо самостоятельно исчислить и уплатить налог, предварительно выразив полученные доходы в рублях по соответствующим курсам Банка России.

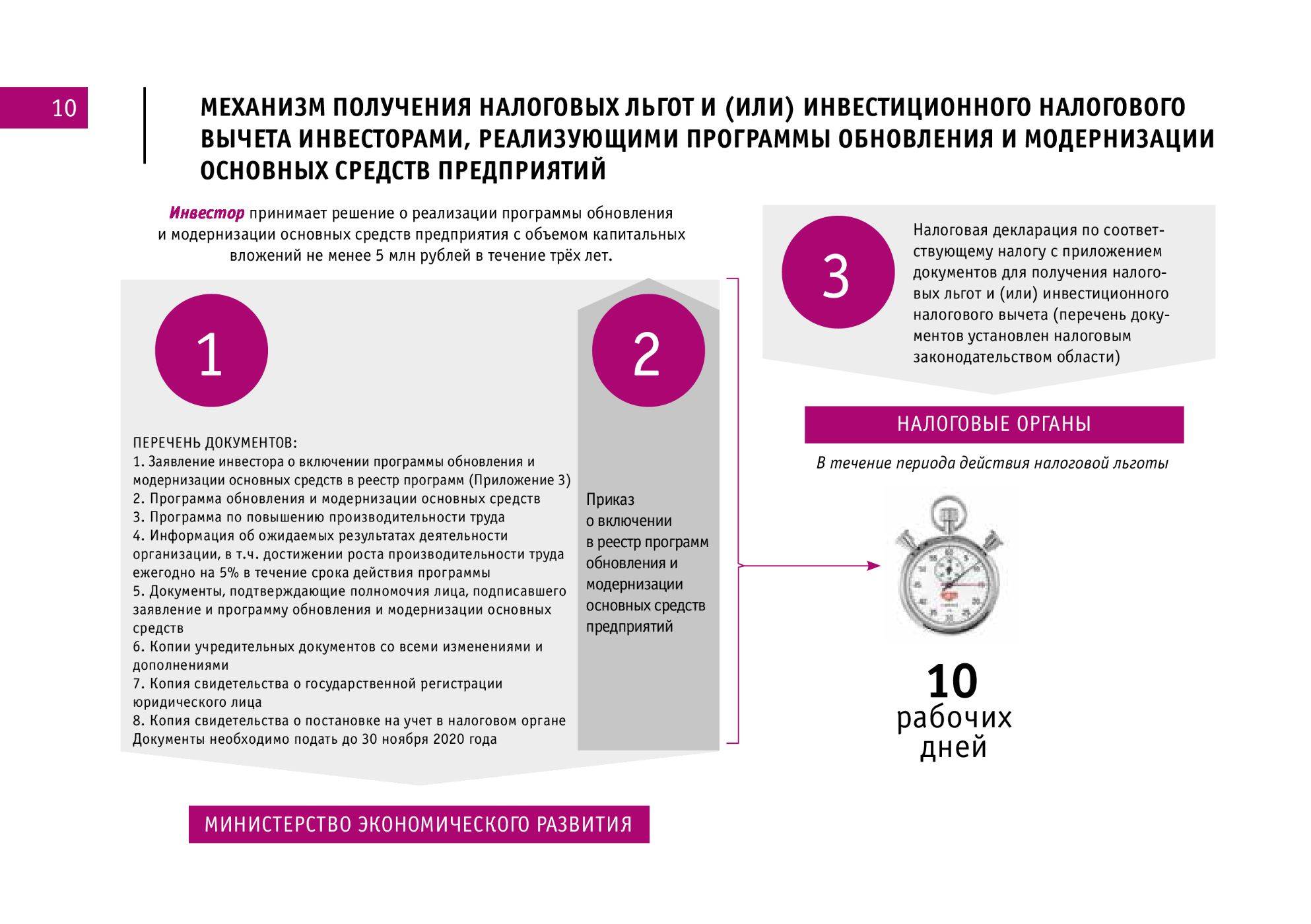

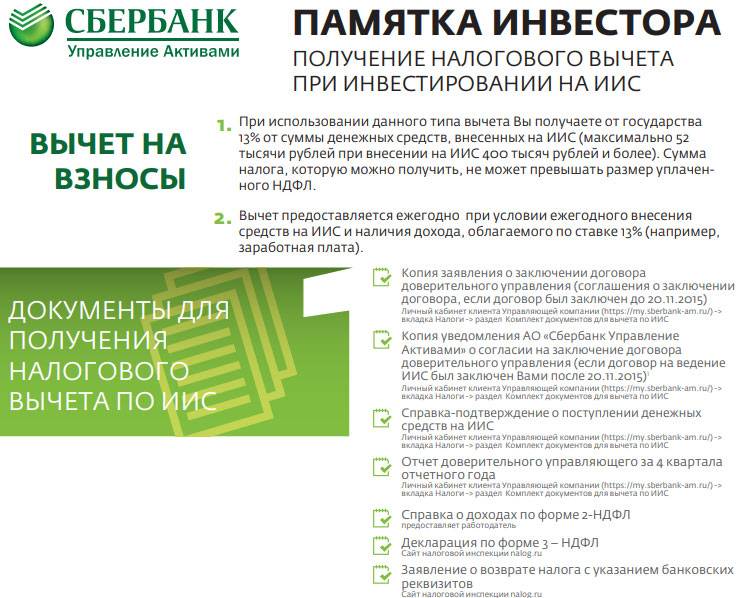

Как получить инвестиционный налоговый вычет ?????

Методика получения ИВ зависит от типа, принятого инвестором. При выбранном Типе А за льготой необходимо обращаться в местную ФНС. Для этого подготавливают необходимый пакет документов для налоговой.

После чего его передают инспектору лично, по почте или через личный кабинет налогоплательщика. Налоговая инспекция проводит камеральную проверку. Она может проходить в течение трех месяцев. По окончании проверки появится сообщение в личном кабинете о ее завершении.

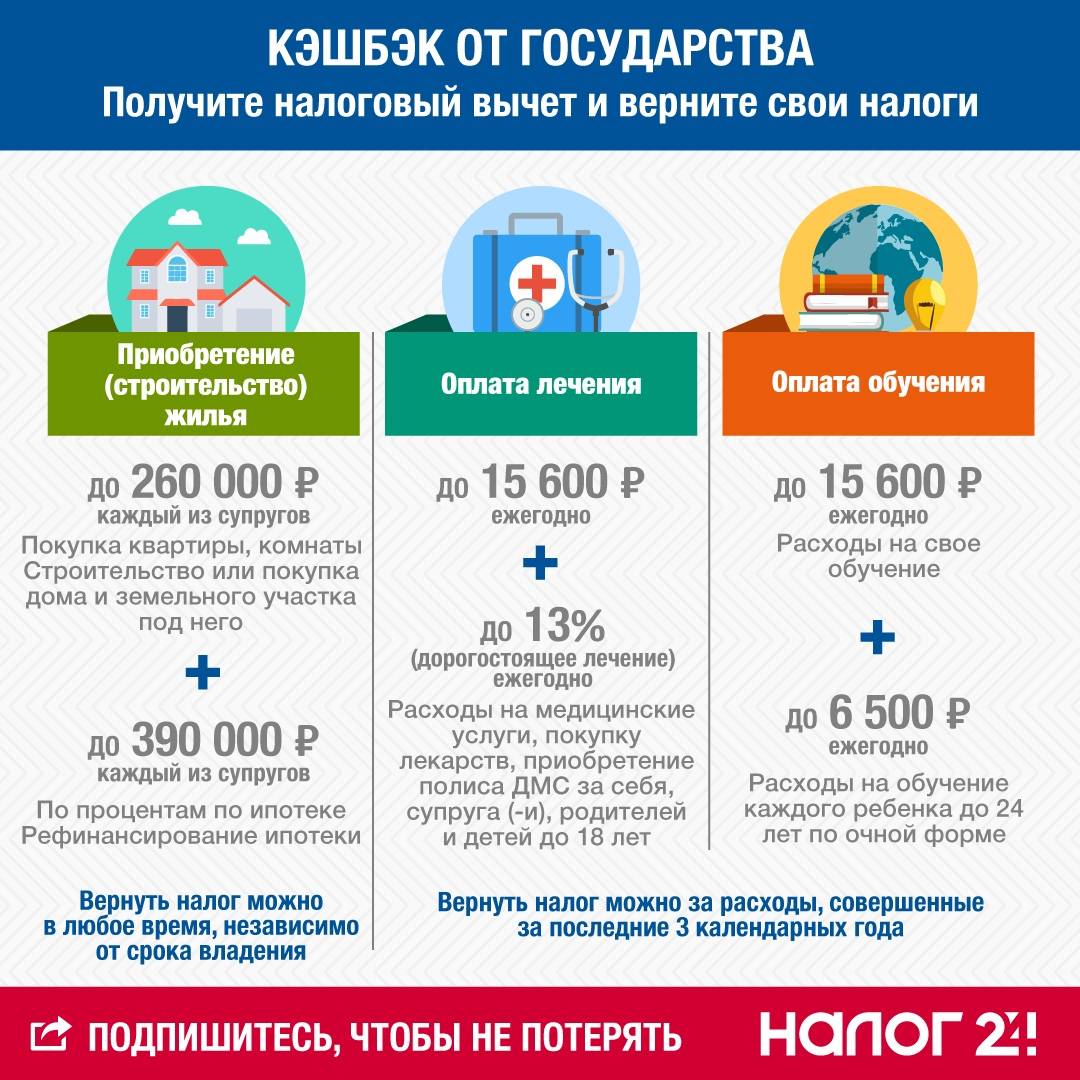

Следует учитывать, что налогоплательщик в этом случае не получает денежные средства. Ему будет положена максимальная компенсация 52 000 рублей. На основной работе производят перерасчет подоходного налога, пока сумма не превысит 52 000 руб.

В случае, когда годовой доход инвестора не превышает компенсационного начисления, ему одновременно с подачей документов в налоговую следует подать заявление на возмещение недостающей суммы.

Ее выплатят через 30 дней после окончания камеральной проверки.

Если был выбран Тип Б. В этом случае, инвестору не требуется самостоятельно собирать документы. Все необходимые бумаги оформит брокер.

Инвестору необходимо только представить справку из ФНС. О том, что он не пользовался льготой в течение действия договора и не получал ИВ Типа А.

Куда обращаться ?

Для получения налогового вычета можно не торопиться с подачей документов. У инвестора достаточно времени для принятия решения, какой тип вычета применить. Он может принять решение, пока длится договор, но не позднее 3 лет с момента его подписания.

От выбранного типа зависит, какой пакет документов, и в какую организацию необходимо обратиться:

- При выборе льготы Типа А инвестор сам собирает документы и передает для дальнейшего оформление в налоговую инспекцию;

- Проще обстоит дело при выборе Типа Б все документы оформляет и подает брокер. Гражданин только передает ему справку из ФНС, все остальное сделает брокер.

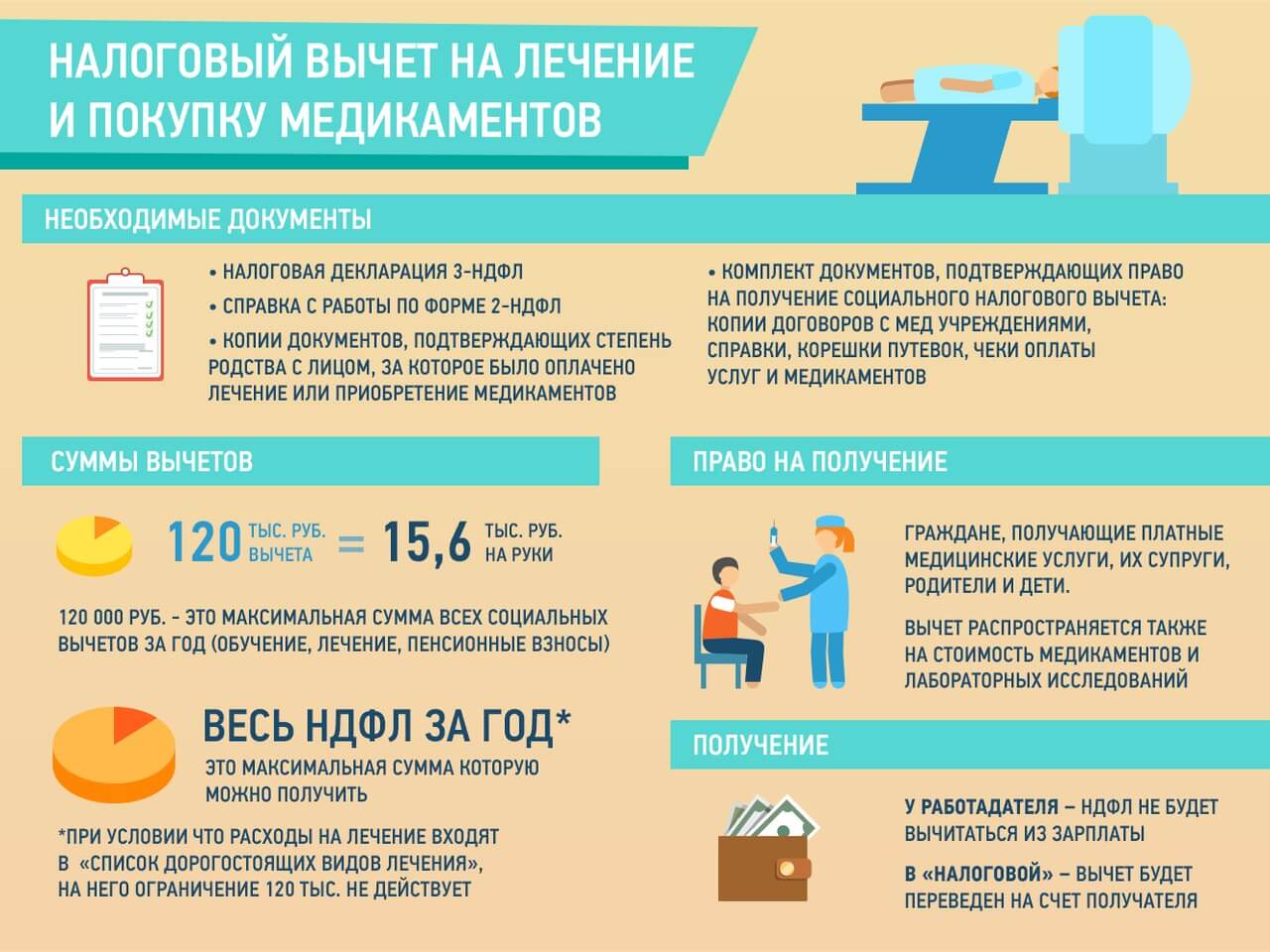

Какие документы необходимы ?

Чтобы получить инвестиционный налоговый вычет, гражданин должен собрать необходимый пакет документов. Он зависит от выбранного типа. При выборе инвестором Тип А, ему придется самому собирать все бумаги и передавать инспектору налоговой службы.

Для этого необходимо:

- С основного места работы получить справку 2-НДФЛ;

- Заполнить налоговую декларацию по форме 3-НДФЛ;

- Делают копии паспорта, брокерского или договора с управляющей компанией на открытие и обслуживание ИИС;

- Копии платежных документов, какие производились перечисления на ИИС;

- Заявление на вычет.

Собранные документы передаются в ФНС по месту жительства, где их обрабатывают. После чего производят вычет.

Если предполагается перечисление средств из бюджета, то есть налог, который оплачивает гражданин на основной работе меньше суммы вычета по ИИС. То в этом случае инвестор с пакетом документов обязан написать заявление на возврат средств из бюджета.

Для получения льготы по Типу Б не требуется самому посещать налоговую. Достаточно написать заявление налоговому агенту (брокеру). Вместе с заявлением предоставляется справка из налоговой.

В ней указываются сведения, что налогоплательщик не имеет другие ИИС и он не пользовался ранее льготами на получение выплат по этому счету. Остальную работу выполнит налоговый агент самостоятельно.

Где и когда можно получить деньги ?

Оформив документы на получение вычета, инвестор может их получить после камеральной проверки. Ее выполняет налоговая инспекция после получения полного пакета документов.

Срок проведения проверки равен трем месяцам. После чего в личном кабинете налогоплательщика появляется сообщение об окончании проверки. А через тридцать дней можно получить выплаты. Однако, получить наличные деньги будет проблематично.

Как правило, государство делает возврат подоходного налога. То есть вычет позволяет уменьшить налогооблагаемую базу. Таким образом, налогоплательщик освобождается от уплаты подоходного налога на основной работе на сумму не более 52 000 руб.

Если инвестор на основной работе получает годовой доход меньше 400 000 рублей, то он имеет право на денежную компенсацию из бюджета. Для ее получения придется написать дополнительное заявление.

Такую компенсацию гражданин может получать каждый год, при условии ежегодного внесения 400 тыс. руб. на ИИС. Но это справедливо только для льготы Типа А.

Если инвестор выбрал Тип Б, то причитающиеся средства будут перечислены на индивидуальный счет по прошествии трех лет. Инвестору при этом не нужно будет оплачивать НДФЛ. За него это сделает брокер, который будет оформлять документы.

Новости

Что такое инвестиционный налоговый вычет

Опираясь на действующие нормативные источники в сфере финансов и налогообложения, можно дать следующее определение интересующего нас понятия.

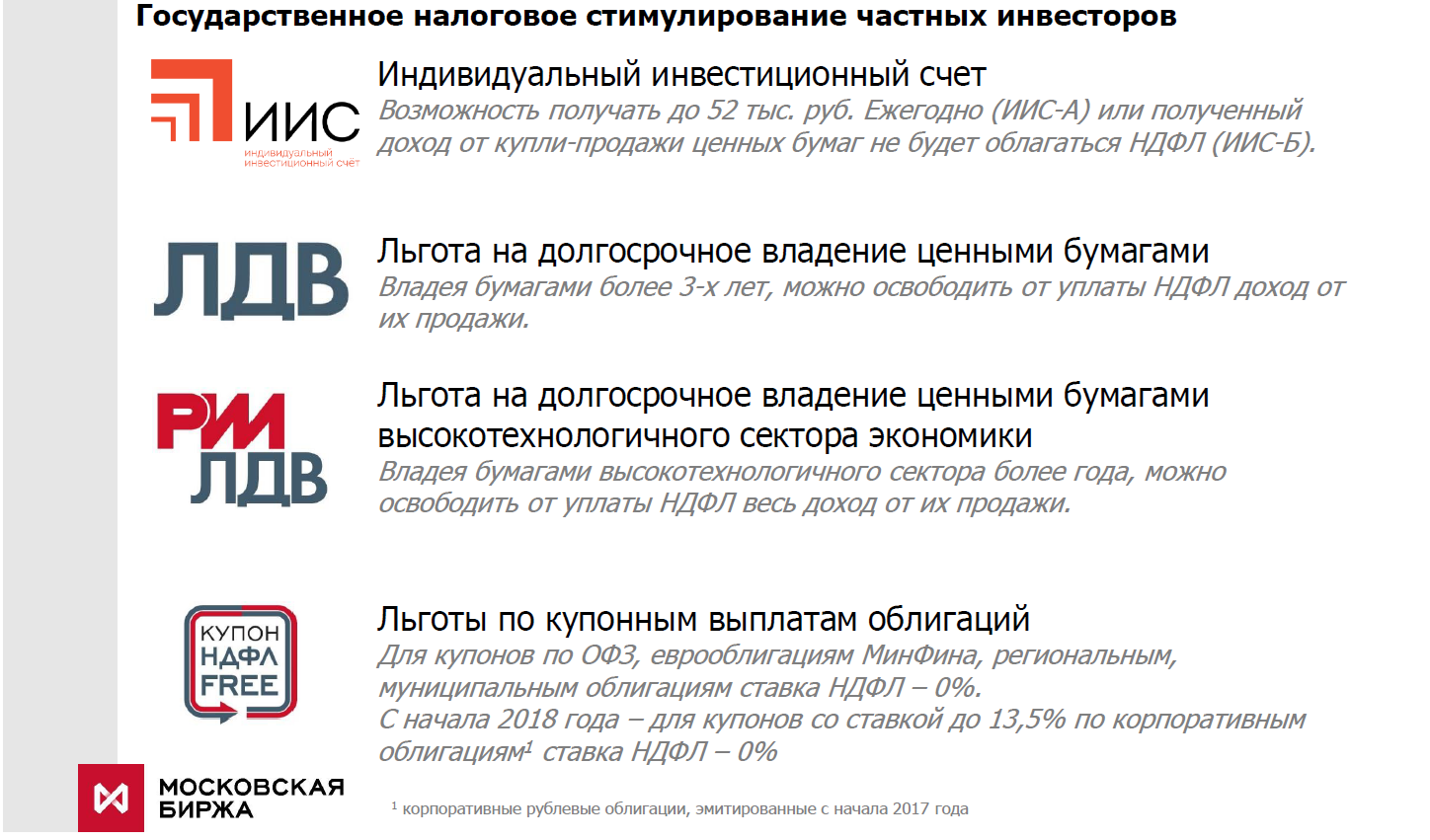

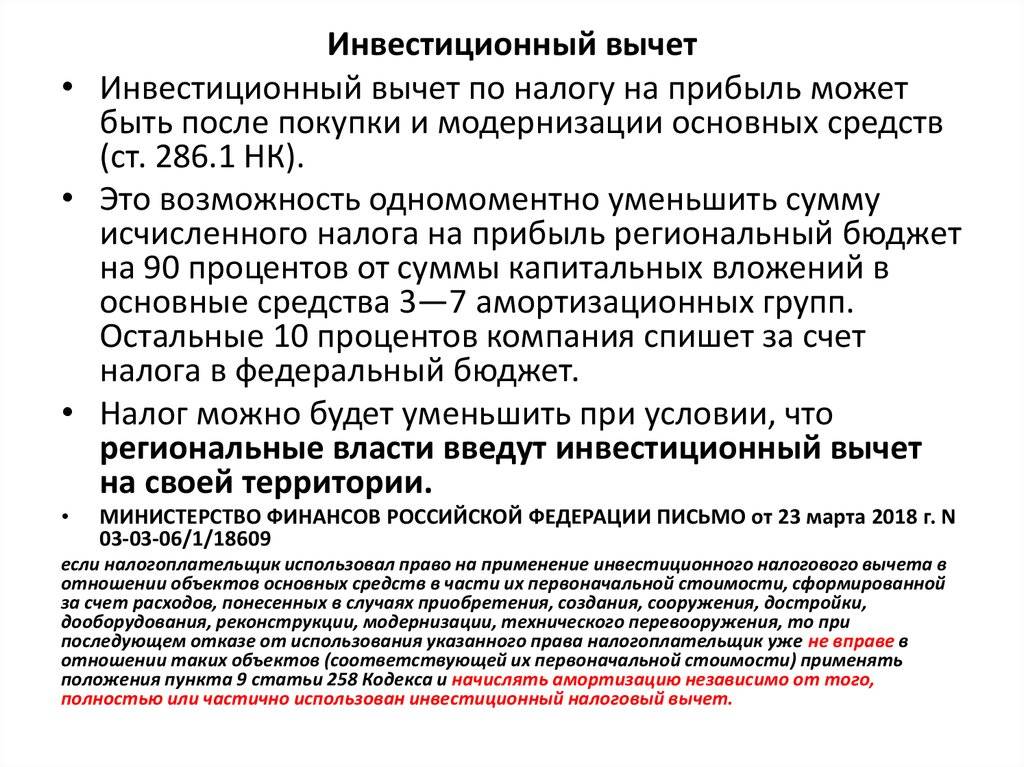

Эта льгота, появившаяся в НК РФ в 2013 году, положена физическим лицам, ведущим инвестиционную деятельность. Она может быть предусмотрена федеральным законодательством либо же вводиться нормативными предписаниями в отдельных регионах.

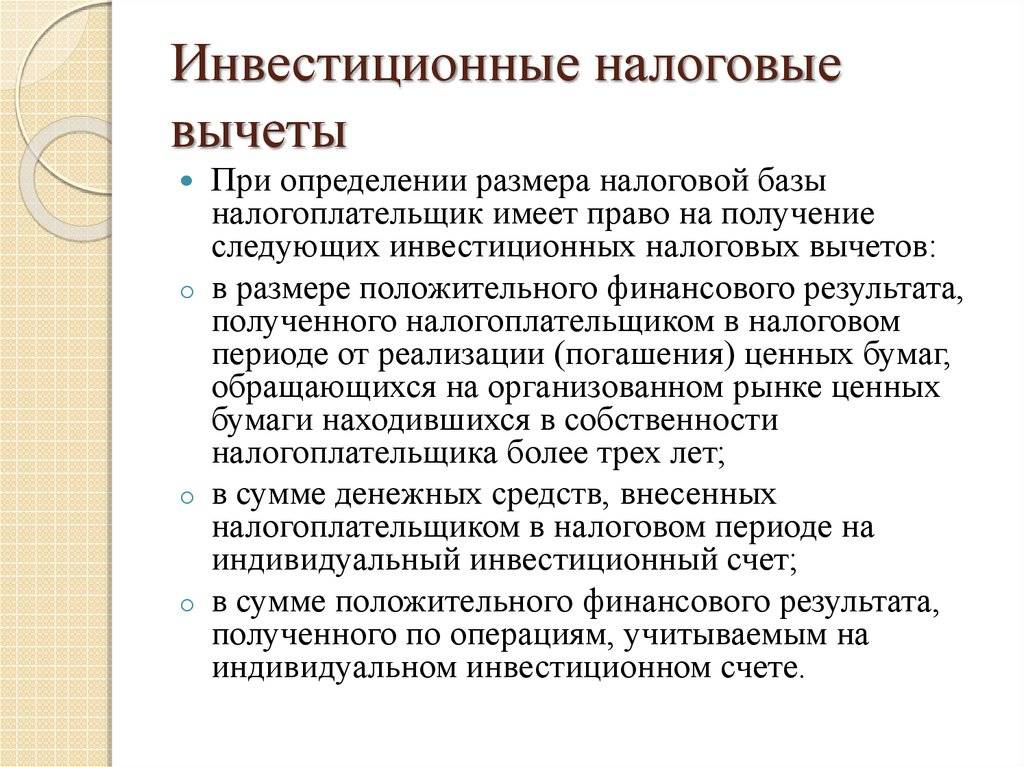

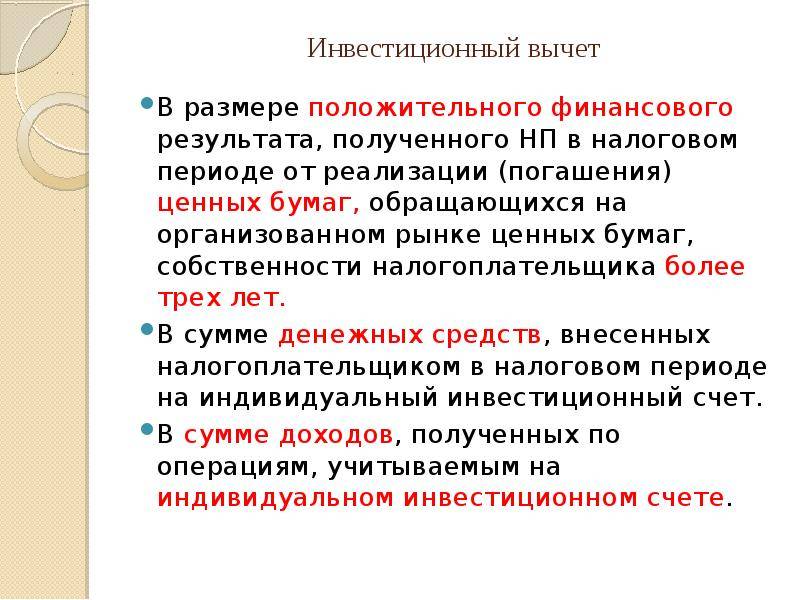

Налогоплательщики имеют право на данный вычет после осуществления следующих действий:

- получение дохода от операций с акциями и облигациями на финансовом рынке;

- внесение денег на ИИС;

- образование прибыли от транзакций по индивидуальному инвестиционному счету.

Инвестор для управления денежными активами открывает счет в посреднической фирме: (1) дилерской, (2) брокерской, (3) управляющей компании или (4) банке.

Налоговые льготы и повышенные процентные ставки делают привлекательным этот способ вложения денег. В этом кроется основное преимущество инвестиционного счета перед стандартным депозитным.

Оформлять льготы следует, если ценные бумаги находятся в собственности не менее 3 лет.

Сумма инвестиционного вычета определяется инспектором ИФНС и по окончании отчетного периода перепроверяется налоговыми органами, принявшими решение о его зачете.

Мнения разделились

Объектом повышенного внимания выступает тема предоставления преференций для иностранцев, осуществляющих вложения в экономику нашей страны. Можно выделить две диаметрально противоположные точки зрения на данную проблему.

- Первая заключается в том, что оказание мер поддержки внешней инвестиционной деятельности целесообразно и может отразиться положительным образом на экономике страны, увеличивая приток капитала.

- Представители же второй точки зрения считают, что налоговые льготы для иностранных инвесторов следует отменить, т.к. они не только неэффективны, но даже вредны, создавая неравные условия конкуренции.

За что платит инвестор

Налогом на доходы физического лица облагается прибыль, полученная им от:

- дивидендов по акциям;

- купонов по облигациям;

- курсовой разницы при продаже ценных бумаг (купил дешево, продал дорого).

В обязанности налогового агента (брокера или депозитария) входит:

- Расчет доходов клиента за отчетный период.

- Расчет расходов (комиссии биржи, за сделку, ведение счета, оплата депозитария и пр.).

- Определение прибыли от сделки (Доходы – Расходы).

- Расчет НДФЛ и перечисление его в бюджет.

При продаже ценных бумаг используется метод FIFO. Он означает, что для расчета налога сначала учитываются бумаги, купленные первыми.

Сроки уплаты НДФЛ:

- Дивиденды на счет инвестора поступают сразу за минусом 13 %.

- В конце года брокер составляет отчет и рассчитывает налог к уплате в бюджет, который перечислит в течение января следующего года. Клиент должен позаботиться, чтобы на брокерском счете были для этого свободные деньги. Пользоваться денежными средствами, которые клиент держит на ИИС, для уплаты НДФЛ за операции с простого брокерского счета нельзя.

- При выводе денег от проданных активов со счета в течение года налог удерживается, не дожидаясь окончания года. Если сумма вывода меньше, чем налогооблагаемая база, то 13 % удерживаются только с выводимых средств. Если клиент выводит больше, чем рассчитанная база, то удерживается полная сумма налога.

Пример. Клиент купил в марте 2019 г. 1 000 лотов Сбербанка по 203 ₽ за акцию. Всего на 2 030 000 ₽. В июне решил зафиксировать прибыль и продал активы по 249 ₽ за акцию (2 490 000 ₽). Прибыль составила 460 000 ₽. Расходы – 2 712 ₽. В этом же месяце вывел со счета 200 000 ₽.

Налогооблагаемая база = 2 490 000 – 2 030 000 – 2 712 = 457 288 ₽. Это больше выводимой со счета суммы 200 000 ₽. Поэтому налог начислят: 200 000 * 13 % = 26 000 ₽.

По облигациям, кроме курсовой разницы, налогом облагается купонный доход. Размер ставки колеблется от 0 до 35 %. Зависит от вида облигации и налоговой льготы, под которую подпадает инвестор.

Налогообложение облигаций:

| № п/п | Вид дохода | ОФЗ, муниципальные облигации | Корпоративные облигации, выпущенные: | |

| до 1.01.2017 | после 1.01.2017 | |||

| 1 | Купонный доход | – | + | – |

| 2 | Доход от разницы между ценой покупки и ценой погашения | + | + | + |

| 3 | Доход от разницы между ценой покупки и ценой продажи | + | + | + |

Пояснения к таблице:

- Купонный доход по корпоративным облигациям, выпущенным до января 2017 г., – 13 %.

- По корпоративным облигациям, выпущенным после 1.01.2017, а также купонная доходность которых выше величины “ключевая ставка ЦБ + 5 %” – 35 %.

- По 2-й и 3-й строкам таблицы могут применяться налоговые льготы, о которых пойдет речь ниже.

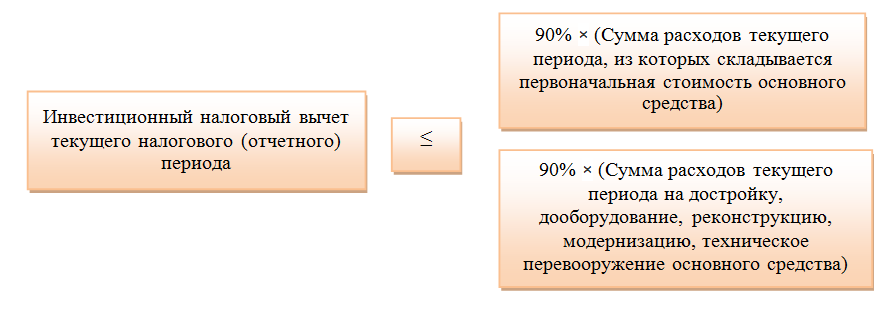

Как проводится расчет вычета

Сумма инвестиционного вычета равна взносу на счет за год, но есть ограничения:

- не более взноса за предыдущий год;

- максимально предоставляются в качестве налогового вычета 400 тысяч рублей;

- предельно допустимый годовой взнос – 1 миллион рублей.

Пример расчета

Рассмотрю несколько примеров в таблице (данные в тысячах рублей).

| № | Взнос за год | Доход за год | Уплачен НДФЛ | Инвестиционный вычет | НДФЛ к возврату | Пояснение |

| 1 | 300 | 600 | 600 * 13% = 78 | 300 | 300 * 13 % = 39 | Предоставлена налоговая льгота по общему правилу |

| 2 | 600 | 1000 | 1000 * 13% = 130 | 400 | 400 * 13% = 52 | Предоставлена максимальная сумма инвестиционного вычета |

| 3 | 1100 | 2000 | 2000 * 13% = 260 | Превышен предельно допустимый взнос за год, налоговый вычет не предоставляется | ||

| 4 | 500 | 200 | 200 * 13% = 26 | 400 | 26 | Возврат 52 тысячи рублей невозможен, так как за год НДФЛ уплачен на сумму 26 тысяч рублей |

Кто может воспользоваться правом на получение вычета

В законодательстве предусмотрено, что инвестиционный вычет доступен для двух категорий налогоплательщиков:

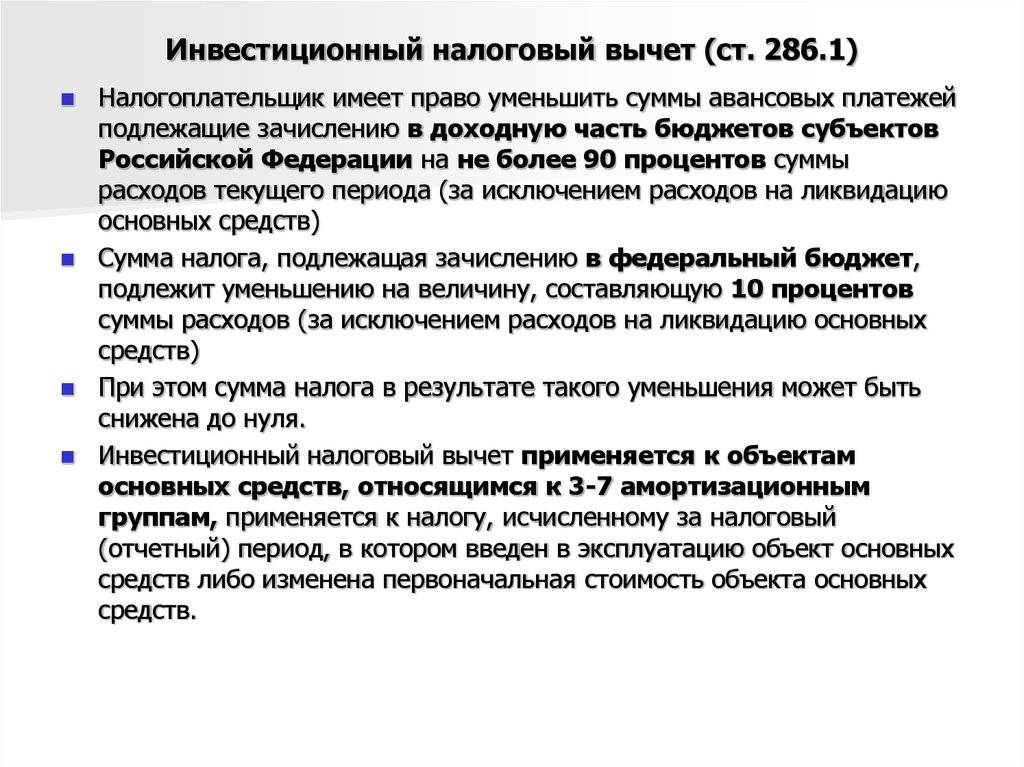

- Согласно статье 219.1 НК РФ вычет могут получить граждане, которые получают доход и перечисляют в бюджет НДФЛ

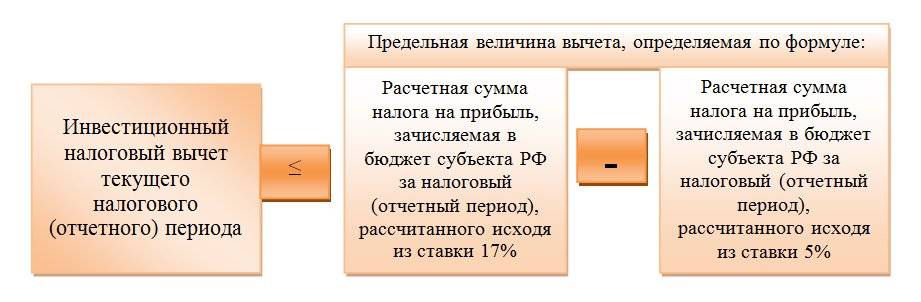

- Статья 286.1 НК РФ говорит о том, что инвестиционный вычет доступен и для компаний. Он уменьшает налог на прибыль

Поскольку инвестиционный вычет касается НДФЛ, то его получатель должен быть либо официально трудоустроен, либо получать доход, декларировать его и перечислять налог.

Возможность получить вычет дается тем гражданам, которые инвестируют свои средства в различные сферы экономики. Именно поэтому государство оказывает поддержку таким инвесторам и предоставляет возможность вернуть часть уплаченных налогов. Тем не менее, инвестиции – это всегда большой риск и нужно взвесить все за и против, прежде чем инвестировать свои деньги в ту или иную сферу.

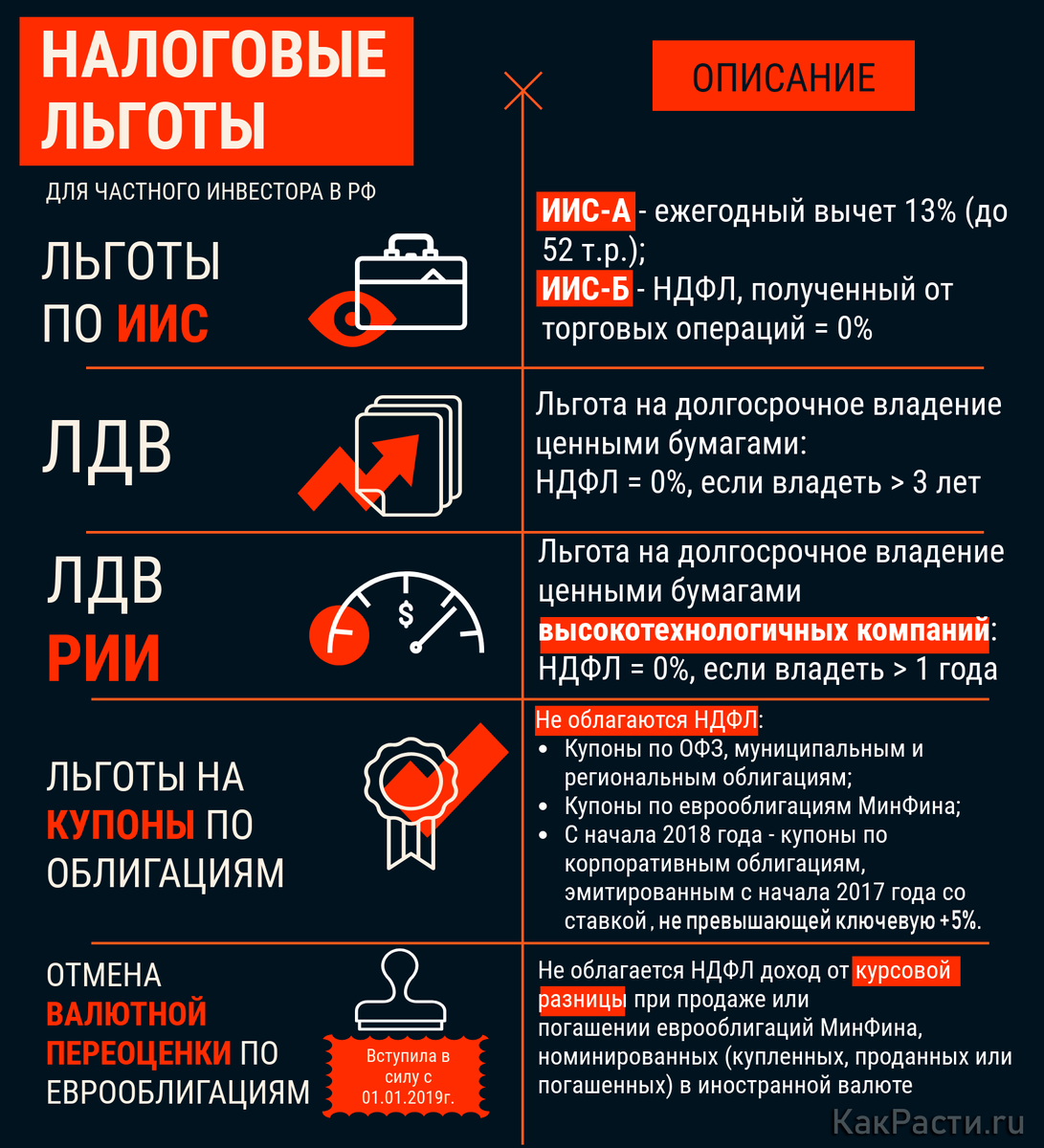

Налоги и ставки для частных инвесторов в России

На текущий момент в нашей стране разграничиваются налоги для частных и квалифицированных инвесторов, общая сумма капитала которых свыше 6 млн. рублей. По сути, прибыль, полученная с разных источников, облагается НДФЛ — 13%, к слову, как и с официальной зарплаты. Для нерезидентов ставка выше и составляет от 15 до 30% в зависимости от способа получения прибыли. Буквально пару недель назад Владимир Путин заявил, что россияне будут платить по-новому налог с депозитов и вложений в ценные бумаги. С его слов налог на инвестиции свыше 1 млн будет составлять 13%. В итоговую стоимость будут включены все инструменты получения прибыли.

Налоговая нагрузка в РФ в сегменте инвестиций считается «средней» и не предусматривает дифференцированный подход в начислениях.

Ближе к тому с каких инструментов взимается плата и особенности ее начисления.

С банковских вкладов

Оплатить налог стоит только в том случае, когда размер прибыли в рублях превышает ключевую ставку от ЦБ на 5%. И самое время узнать не только, что такое ключевая ставка, но и ее актуальный размер — 6%. По сути, если банк предлагает вклад свыше 11%, тогда налог платится, но таких щедрых предложений сейчас не встретишь.

Для сравнения: для налоговых нерезидентов России этот показатель составляет 30%.

Недвижимость (сдача и продажа)

Прибыль, полученная с помощью сдачи аренды, пока дойдет к вам лично в руки уменьшиться на 13% или на 30%, если вы нерезидент. Ровно столько нужно оплатить, если продаете недвижимость. Но есть исключение: налог не взимается в таких случаях:

- Если владели квартирой 5 лет, а право оформлено после 1 января 2016 года.

- Были собственником недвижимости 3 года до 1 января 2016 года.

Ценные бумаги

Актуальный налог на инвестиции для россиян в ценные бумаги составляет 13%. Но здесь есть определенные нюансы. Оплатить ставку нужно в том случае, если получили дивиденды по корпоративным облигациям. Но если у вас прибыль от облигаций федерального займа или прибыль, полученная в рамках муниципальных облигаций, специального режима налогообложения, тогда издержки не взимаются.

Доверительное управление

Эта деятельность регламентируется ГК РФ, в частности, Главой 53 и статьей 276 Налогового Кодекса. Законодательные документы объясняют, что переданное в управление имущество не является прибылью, а, следовательно, управляющий не платит с него налог. Доверительный управляющий выступает в роли налогового агента, и может на себя взять функцию оформления автоматической выплаты для клиента. Время посмотреть, какие продукты для вложений предлагает инвестиционное ателье, брокеры и другие компании.

От инвестиций в золото

Предусмотрено 2 типа налога — НДС (20%) или НДФЛ (13%). Первый платится, если приобретаете коллекционные монеты, которые не являются средством платежа или слитки, и в их цену уже включены 20%. Есть нюанс — если оставить в банковской ячейке, издержки платить не надо, только аренду депозитария. Второй — если покупаете или продаете металл через брокера. Драгоценные металлы являются одними из самых стабильных инструментов для вложений на рынке, а о том, что такое волатильность можно узнать из материала на www.iqmonitor.ru.

На доход от продажи акций

Обратите внимание, что точная и своевременная оплата налогов входит в большинство пакетов от успешных брокеров, и клиент не должен сам их вносить в кассу государства. Сумма автоматически списывается со счета по окончанию определенного периода

Если вы работаете на биржах через иностранного брокера, тогда необходимо самому оплатить 13% от полученной прибыли

Обратите внимание на риск: сумма пересчитывается в рубли, и важно не прогадать на курсе, когда покупка сделана в долларах, евро!.

Для нерезидентов ставка составляет 30%.

Для нерезидентов ставка составляет 30%.

С дивидендов

Прибыль по ценным бумагам организации составляет 13%, по ОФЗ — платить ничего не нужно. По сути, это один из наиболее «затратных» инструментов для вкладчиков и довольно выгодный для государства. Доход от акций компаний с регистрацией в США, которые купленные на Санкт-Петербургской бирже, приносят прибыль владельцам, облагаются 10% с дивидендов, и поступают на счет страны эмитента. 3% клиент платит самостоятельно в казну РФ.

Запомнить

- Биржевой рынок бывает организованным, на нём торгуют через брокера, и неорганизованным. На втором рисков больше.

- На внебиржевом рынке торгуются еврооблигации, бумаги российских и иностранных компаний и акции ETF.

- Неквалифицированный инвестор на внебиржевом рынке может купить государственные и корпоративные еврооблигации, минимальная сумма — $1 тыс. или €1 тыс.

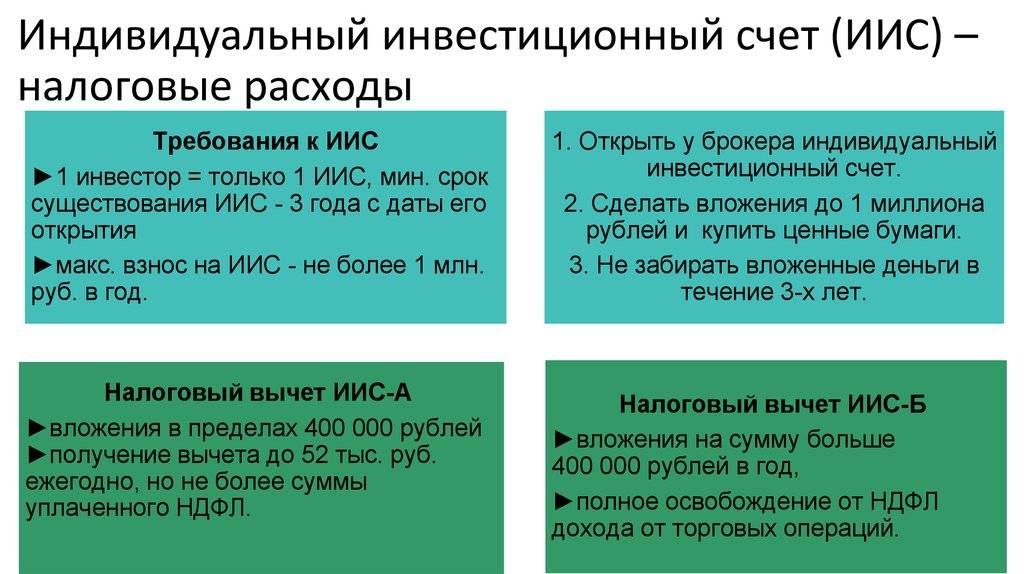

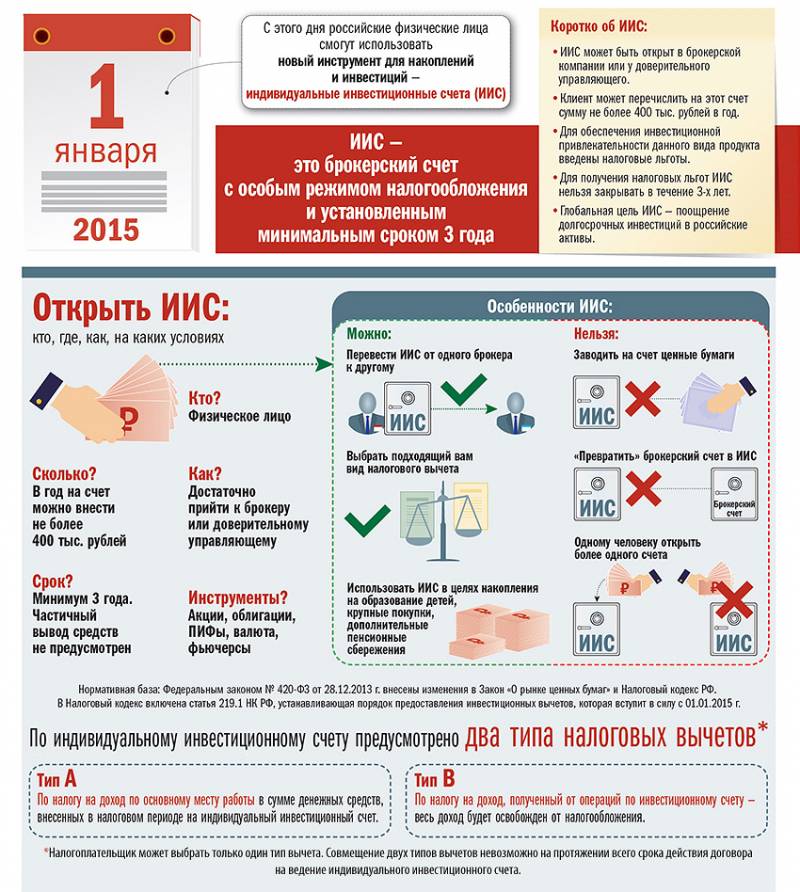

Особенности ИИС

Несколько слов о том, что такое ИИС и какие возможности он дает инвестору.

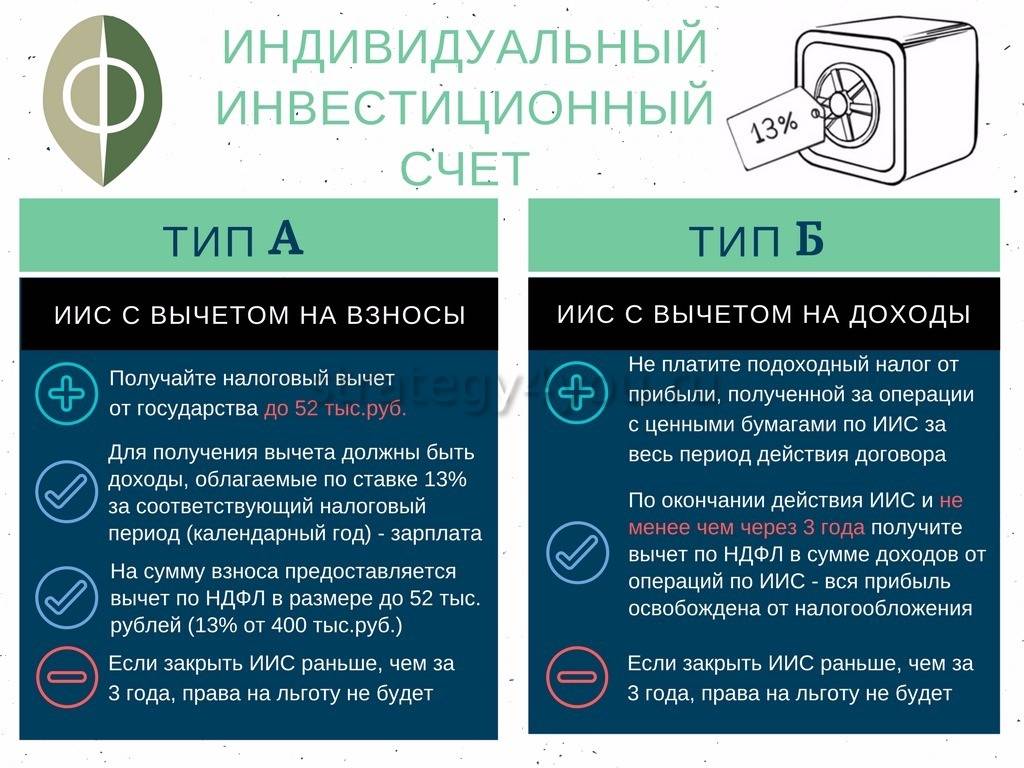

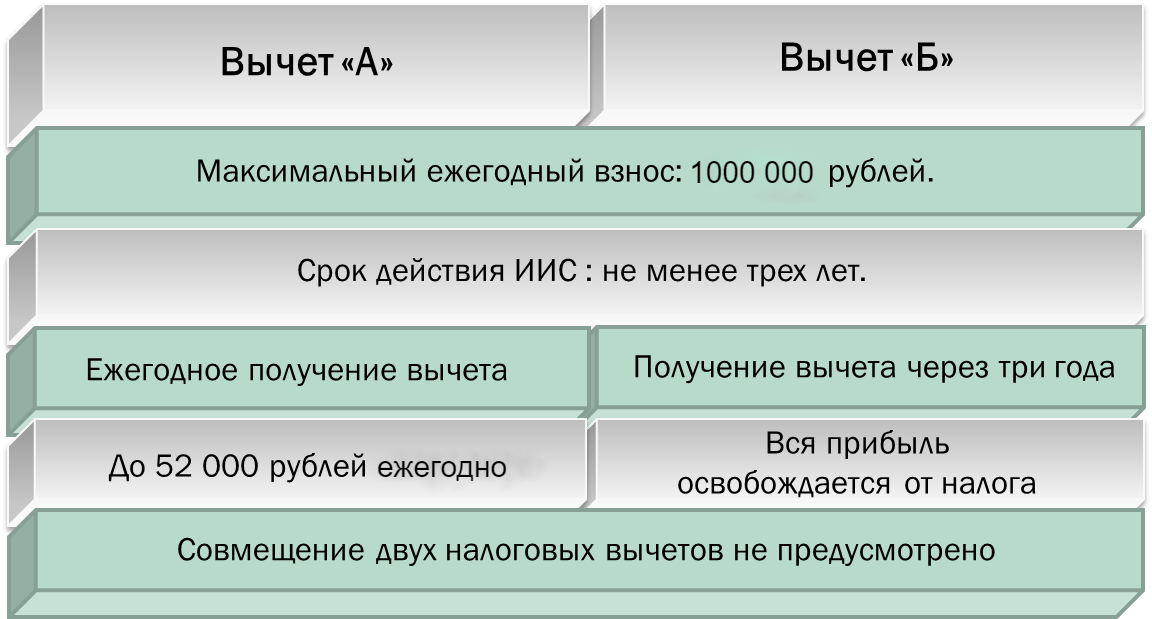

ИИС – брокерский счет со специальным налоговым режимом. Механизм действия следующий:

- Совершеннолетний гражданин РФ открывает счет для инвестирования на фондовом рынке. Это можно сделать через специальные организации (банки, брокерские и управляющие компании), имеющие лицензию.

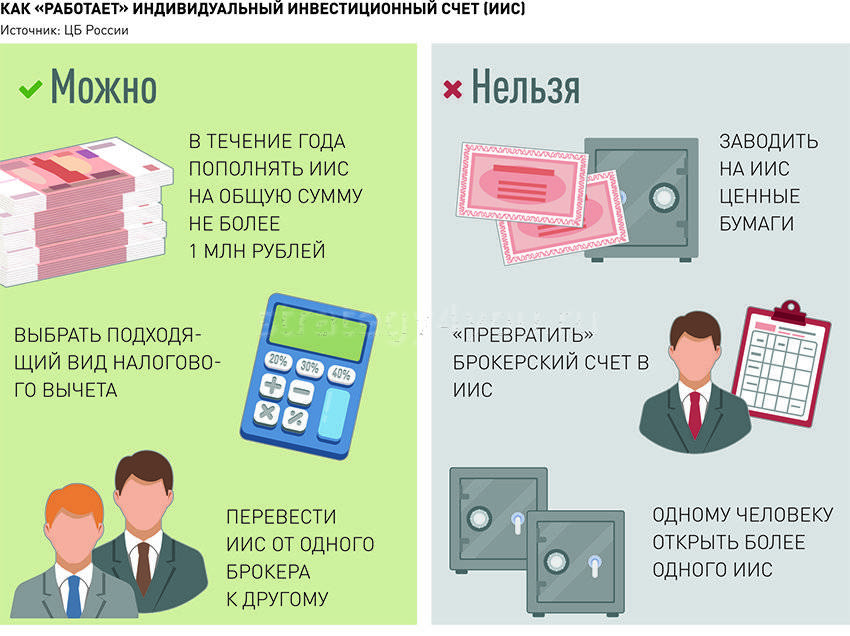

- Периодически пополняет счет рублями и покупает ценные бумаги. Ежегодное пополнение ограничено 1 млн рублей.

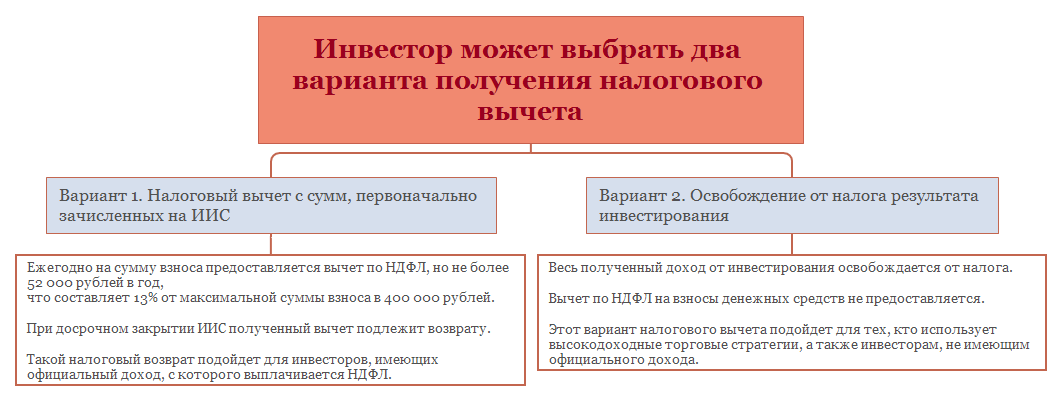

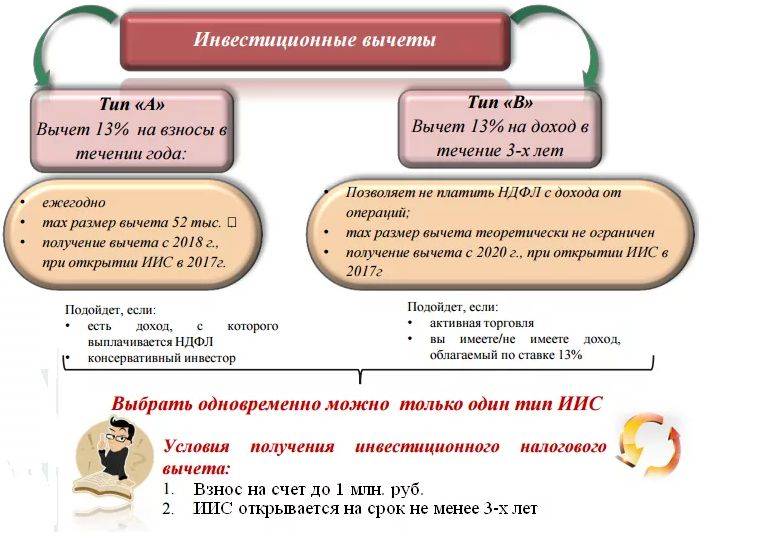

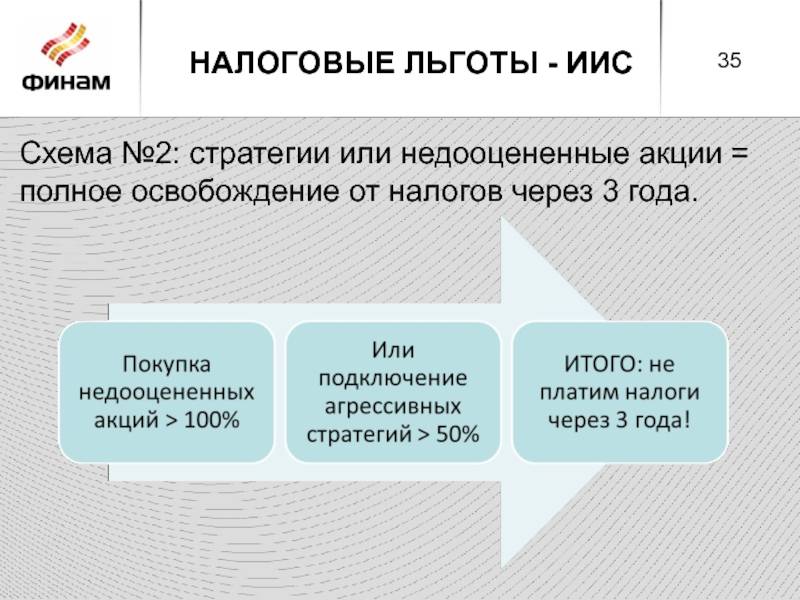

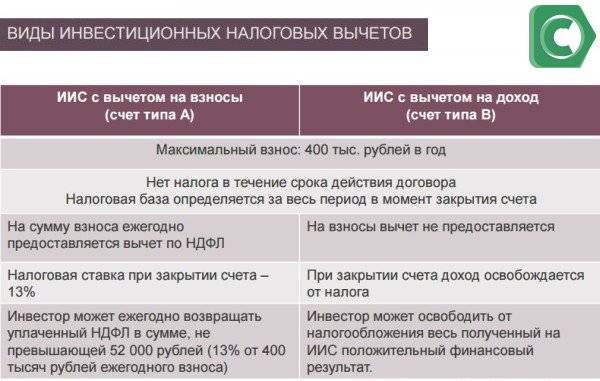

- Выбирает, какой льготой по налогообложению воспользоваться: типом “А” или типом “Б”. В зависимости от выбранного либо получает до 52 000 рублей возврата каждый год, либо освобождается от уплаты НДФЛ с прибыли, полученной от операций с ценными бумагами при закрытии счета.

Аналитики отмечают резкое увеличение количества ИИС, открытых в 2019 году. Это говорит о том, что люди начали осознавать, что банковский вклад и валюта под матрасом не слишком эффективно защищают от обесценивания их сбережений. Но многие до сих пор теряются, когда заходит речь о получении законной льготы. Поэтому сегодня рассмотрим два типа налогового режима для ИИС и подробно остановимся на получении вычета по ним.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Некоторые особенности ИИС:

- открывается минимум на 3 года, в противном случае никакие льготы не положены;

- может быть только один (допускается менять брокера за время открытия счета и переводить активы от одного к другому, не теряя трехлетнего срока владения);

- если закрыли счет раньше минимального срока (3 года), вернете государству все, что удалось получить по льготе;

- можно оформить вычет за 3 предыдущих года, если не сделали этого ранее;

- максимальная сумма взносов – 1 млн рублей ежегодно, максимальная сумма возврата НДФЛ – 52 тыс. рублей (по типу “А”), по типу “Б” – без ограничений;

- льготами могут воспользоваться как работающие, так и неработающие граждане;

- вычет по типу “А” можно получать столько лет, сколько будете держать ИИС и с его помощью инвестировать, либо до момента отмены государством льготного механизма налогообложения;

- вычет по типу “Б” получают в момент закрытия ИИС.

Способ 7 Переносить срок уплаты налога

Тут два варианта: не выводить деньги до конца года или уйти на январь в акции.

Не выводить деньги до конца года. Когда вы выводите деньги со своего брокерского счета, брокер рассчитывает ваш финансовый результат и удерживает налог, который потом перечисляет в бюджет. Алгоритм определения суммы налога к удержанию есть в пункте 11 статьи 226.1 НК РФ.

Для этого брокер сравнивает сумму, которую вы выводите, и налог от финансового результата:

- Если сумма налога от финансового результата больше, чем сумма поручения на вывод денег, то удерживается налог от суммы вывода.

- Если сумма налога от финансового результата меньше суммы вывода, удерживается налог от финансового результата.

- Если вы не выводите деньги с брокерского счета, налог за текущий год удержат только в январе следующего года. А до того времени эти деньги можно инвестировать и получать от них доход.

Покажу на примере. Сергей в 2019 году торговал ценными бумагами и получил прибыль — 1 млн рублей. Он хочет вывести часть денег со своего брокерского счета. Всего с его прибыли брокер должен удержать 130 000 Р: 1 млн × 13%.

Допустим, Сергей хочет вывести 100 000 Р. Сумма поручения меньше, чем весь налог с прибыли, поэтому брокер удержит налог только от суммы вывода — 13% от 100 000 Р.

Если Сергей подает поручение на вывод 200 000 Р, сумма поручения будет больше, чем весь налог с прибыли, который должен удержать брокер. Поэтому брокер удержит налог целиком — 130 000 Р. Сергей выведет только 70 000 Р.

А если Сергей не будет ничего выводить, он заплатит налог только в январе 2020 года — а пока сможет покупать на эти деньги другие ценные бумаги.

Уйти на январь в акции. Есть способ заплатить налог еще позже: не оставить налоговому агенту возможности удержать налог по итогам года.

Брокер рассчитывает финансовый результат и сумму налога по состоянию на 31 декабря каждого года. В течение января брокер пытается удержать налог с брокерского счета из всех доступных брокеру рублевых средств клиента.

Если на счете нет свободных рублей, брокер может списать налог, например, из гарантийного обеспечения. Некоторые брокеры предусматривают в договоре с клиентом возможность сконвертировать находящуюся на счете иностранную валюту, если не хватает рублей для уплаты налога.

С ИИС налог, который возник от операций на обычном брокерском счете, удержать нельзя.

Чтобы не дать брокеру удержать налог, можно в конце декабря купить ценные бумаги на все свободные деньги на брокерском счете. Если брокер до 1 февраля не удержал налог, он подаст в налоговую инспекцию сообщение: налог удержать невозможно. Дальше налоговая сама сформирует уведомление об уплате налога — и уплатить его надо будет до 1 декабря.

С 2016 года декларировать налог, не удержанный брокером, не нужно. Но если вы подаете налоговую декларацию по какому-то другому основанию, например получаете налоговый вычет за лечение или обучение, в нее надо включить сведения о налоге, который не смог удержать брокер. В таком случае налог надо заплатить до 15 июля.

Допустим, Сергей из предыдущего примера решил ничего не выводить с брокерского счета, в конце года купил на все свободные деньги акции, а в следующем году решил получить налоговый вычет за покупку квартиры. Тогда Сергею нужно подать декларацию и до 15 июля уплатить налог, не удержанный брокером, — за минусом суммы вычета по квартире.