Проблемы развивающихся рынков

Корпоративное управление является проблемой на развивающихся рынках для иностранных миноритарных инвесторов. Семьи-основатели, правительства и материнские компании могут владеть контрольными пакетами и назначать некомпетентных менеджеров, которые потребляют льготы. Законы о манипулировании ценами и инсайдерской торговле могут не применяться, в результате чего иностранные инвесторы находятся в невыгодном положении по сравнению с инсайдерами. Кроме того, компании могут неохотно предоставлять прозрачные финансовые результаты, а связанным сторонам могут предоставляться льготы за счет миноритарных акционеров. Существуют свидетельства того, что частота операций со связанными сторонами и контроля над акционерами на развивающихся рынках примерно в два раза выше, чем на развитых рынках.

Помимо вопросов корпоративного управления, инвесторы также должны знать о возможности возникновения заразных кризисов на развивающихся финансовых рынках. Хотя большинство исследований показывают, что эти рынки обеспечивают выгоды в виде доходности и диверсификации в более долгосрочной перспективе, эти выгоды сводятся на нет в краткосрочной перспективе, если инвесторы внезапно уходят с рынков из-за стадного поведения или маржинальных требований из-за первоначального кризиса. На данных финансового кризиса 2008 года также кажется, что кризисы в развитых странах могут распространиться на развивающиеся рынки. В целом, заражение является проблемой, которая должна беспокоить инвесторов на развивающихся рынках.

Проблемы с валютой вызывают беспокойство, потому что обесценивание валюты снижает доход инвестора в национальной валюте. В прошлом развивающиеся правительства девальвировали свою валюту и ограничивали ее конвертируемость, что не позволяет иностранным инвесторам возвращать свои инвестиции обратно в национальную валюту. Валютные кризисы на развивающихся рынках не редкость. С 1994 по 2002 год десять развивающихся стран переживали валютные кризисы, начиная с Мексики и заканчивая Аргентиной. К ним относятся страны России (1998 г.) и Бразилии (1999 г.). Существуют также свидетельства того, что во время валютных кризисов может иметь место региональная инфекция кризиса.

Фондовый и валютный риски могут в некоторой степени компенсировать друг друга. Традиционно доходность акций развивающихся стран и изменения валют были положительно коррелированы, так как инвесторы стран с формирующимся рынком испытывали убытки как по акциям, так и по валютным позициям во время кризисов. Однако более поздние данные указывают на то, что цены на акции обычно растут, когда развивающиеся валюты снижаются, что снижает риск для иностранного инвестора.

Учитывая потенциальную неэффективность на развивающихся рынках из-за слабого раскрытия информации, возможно, что более капитализированные и информированные инвесторы, такие как институциональные инвесторы и аналитики, будут генерировать избыточную прибыль. Существуют свидетельства того, что менеджеры хедж-фондов, говорящие на родном языке и имеющие физическое присутствие в стране, имеют более высокую доходность с поправкой на риск. Это согласуется с выводами о том, что местные аналитики оценивают доходы более точно, чем иностранные аналитики. Однако есть также свидетельства того, что что по отношению к пассивным индексам хедж-фонды могут получать избыточную доходность на развивающихся рынках. В целом, похоже, что некоторые инвесторы могут использовать неэффективность рынка на развивающихся рынках.

Многие развивающиеся страны открыли свои рынки для иностранных инвесторов и в начале 1990-х годов провели рыночные реформы для привлечения капитала и ускорения экономического роста. Рынки перестали быть в значительной степени сегментированными и в значительной степени интегрированными. На интегрированных рынках цены на ценные бумаги будут зависеть от их ковариации с портфелем глобального рынка, поскольку инвесторы могут включать активы страны в хорошо диверсифицированный портфель. Если рынок полностью сегментирован, капитал не может пересекать границы, и цены на активы будут зависеть от отдельного риска.

Как узнать структуру активов?

При выборе биржевого фонда важно заранее определить состав и побочные «ингредиенты». Ведь ориентируясь лишь на упаковку, серьезен риск просчитаться и пустить инвестиции в неправильное русло

Лучший способ защититься от ошибки – воспользоваться инструментами, разрешающими почти молниеносно разобраться в активах, входящих в портфель конкретного фонда и определяющих конечную структуру возможных депозитов:

- Проверка на сайте эмитента. Алгоритм логичен и состоит из нескольких действий. Сначала придется определить владельца компании. В качестве примера – SPDR GOLD ETF, где ключевой актив – золото, а владелец – SPDR. Несколько секунд на размышление и в Google уже вбивается комбинация букв SPDR, а в браузере открывается ссылка на информацию о фонде американской компании. А там уж останется разобраться в действующем портфеле и изучить дополнительные подробности, вроде распределения активов по типам или категориям.

- Сторонние ресурсы. Альтернативный метод поиска – проверка информации на вспомогательном информационном ресурсе ETFdb.com, где в разделе DataBase легко отсортировать информацию о структурах, активах и ценных бумагах. Еще проще – ввести название в поисковую строку, а там уж появится комбинированная информация обо всех важных и второстепенных показателях.

Кроме ETFdb.com стоит обращаться и к конкурентам, вроде Morningstar.com: результаты выводятся примерно одинаковые, но из-за разницы в интерфейсе лучше сразу определиться в любимом инструменте поиска и проверки данных.

Если из перечисленных выше алгоритмов никакой не подошел, не стоит забывать о стандартных поисковых запросах – стоит ввести название фонда или иные детали в поисковик и на верхних строчках выдачи обязательно появится полезная информация с кучей подробностей и советов, в том числе и на русском языке.

???? Аудиоверсия

Аудиоверсия в i-tunes здесь

Список всех подкастов здесь.

Спасибо, что смотрите, читаете и слушаете MoneyPapa!

Если Вы прочитали для себя что-то полезное, то, пожалуйста, поддержите проект MoneyPapa и сделайте следующее:

подпишитесь на мои новости здесь

подпишитесь на меня на ютубе, в инстаграм, в телеграм и в фейсбуке

и лайк, подписка, комментарий!

Так я буду знать, что Вам нравится то, что я делаю и я буду создавать полезные материалы ещё! Заранее большое спасибо!

***

А я желаю Вам благополучия в финансах, в семье и по жизни!

С Вами был Тимур Мазаев, он же MoneyPapa

ADD_THIS_TEXT

Как оценить привлекательность акций той или иной компании

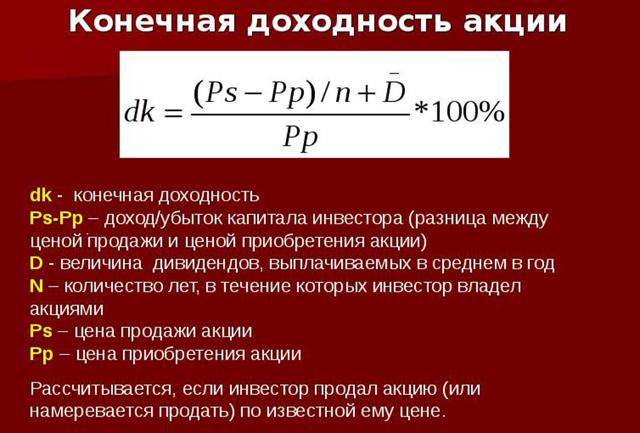

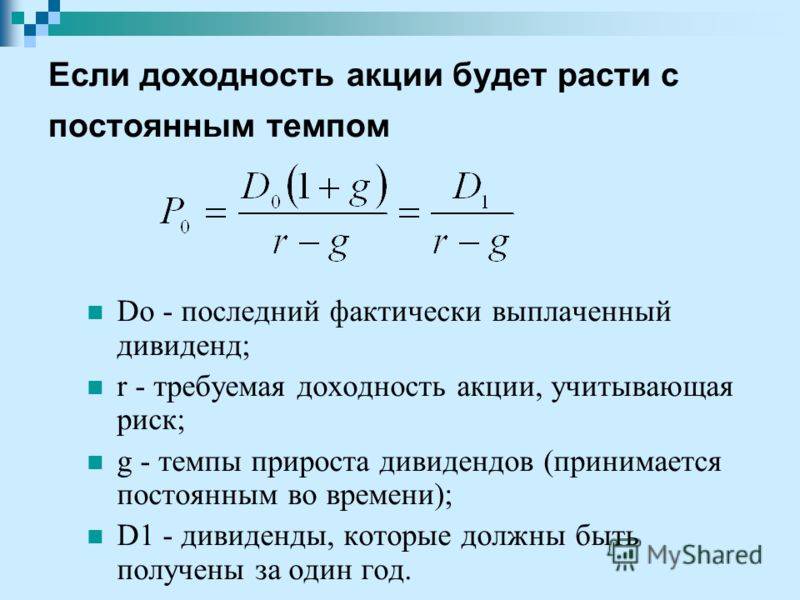

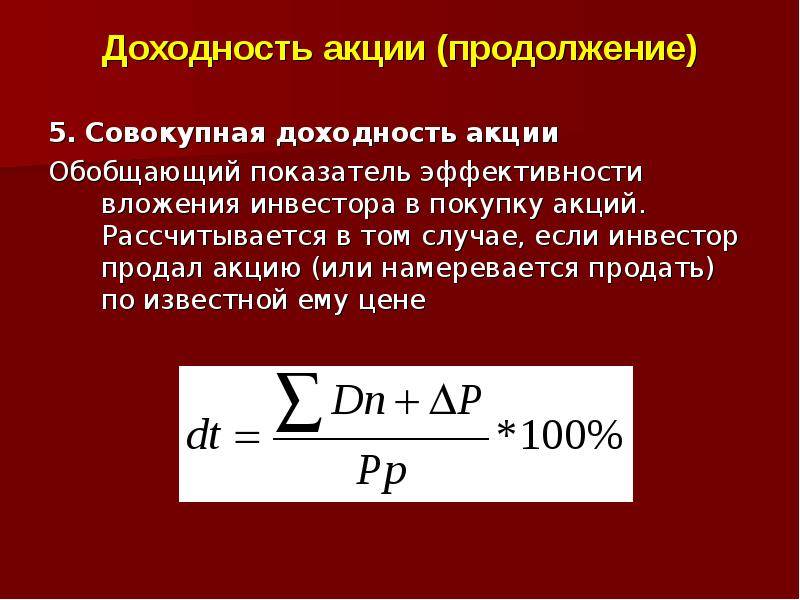

По временной характеристике можно оценить акции по трем видам ее стоимости, в том числе:

- Рыночная стоимость. Показывает ценность акции в настоящем времени.

- Экономическая стоимость нужна для определения будущей стоимости бумаг.

- Номинальная стоимость. Применяется в самом худшем сценарии, то есть при ликвидации предприятия. Это прописанный в уставе тот минимум, на который может рассчитывать инвестор при банкроте компании.

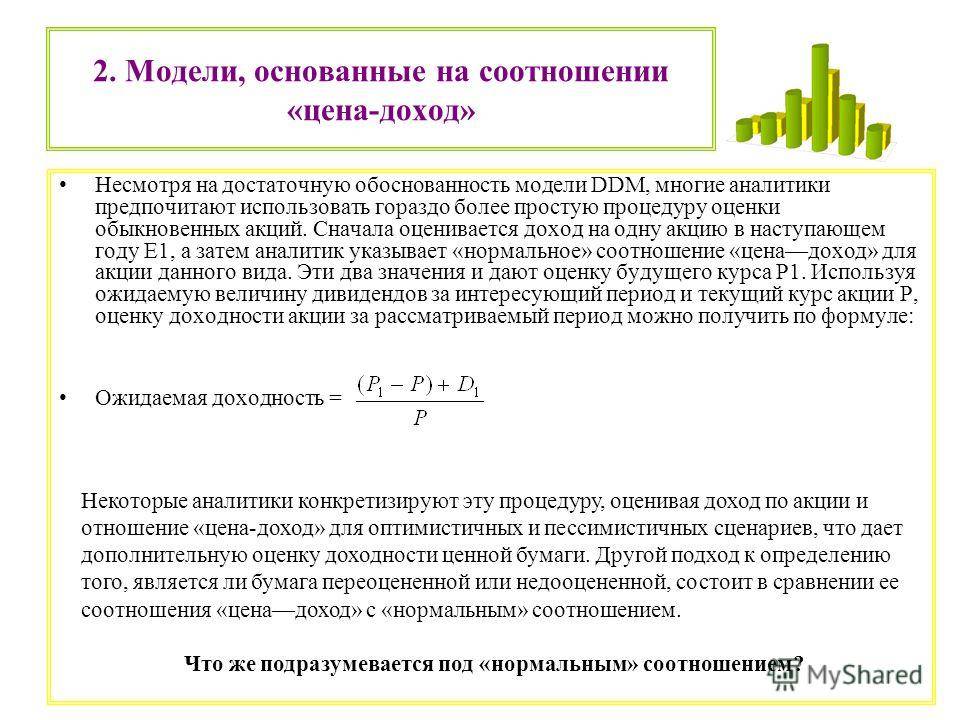

Чтобы вычислить, насколько акции недооценены или переоценены, используются такие понятия, как:

- капитализация (P);

- прибыль (E);

- свободный денежный поток (CF).

Капитализация — это суммарная стоимость акций компании. Для оценки привлекательности ее делят на прибыль и получают некий коэффициент. Чем больше цифра, тем лучше. В обратном случае акции считаются недооцененными на рынке.

Для некоторых аналитиков прибыль сама по себе ничего не значит. Они считают, что при помощи деления капитализации на размер свободного денежного потока можно определить степень привлекательности бумаги. Чем ниже результат, тем лучше.

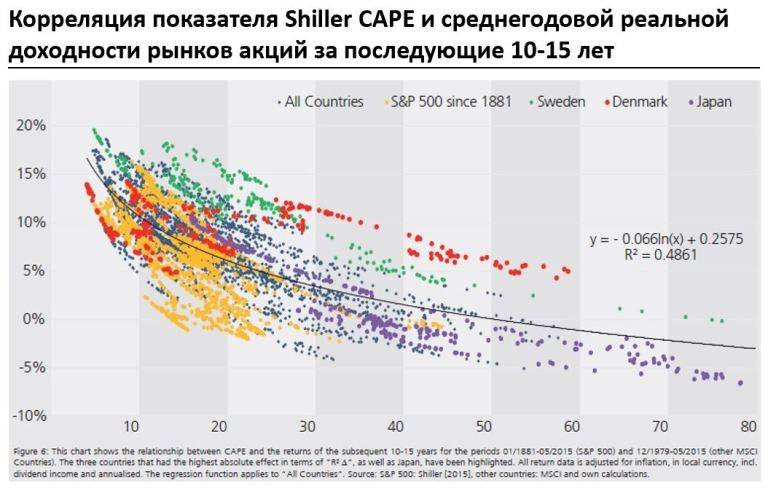

Также вам может помочь средняя доходность за какой-нибудь промежуток времени, скажем, за последние десять лет. Рассчитав результат каждого года и высчитав среднюю арифметическую, вы увидите некую закономерность.

https://youtube.com/watch?v=r0xIodQpGoQ

Что такое акция?

Самое простое и распространенное определение данного понятия гласит, что это особый вид ценных бумаг, который является свидетельством того, что инвестор (акционер, владелец акций) имеет какую-либо долю на предприятии.

Зачем это нужно? Так сложилось исторически, ведь крупные организации нуждаются в дополнительном финансировании, которое они получают путём продажи ценных бумаг. Таким образом фирмы привлекают новые средства, что позволяет им совершать ещё больше сделок и добиваться ещё большего оборота. Получается своеобразный замкнутный круг, благодаря которому организации используют дополнительные средства.

Инвестирование в фонды акций

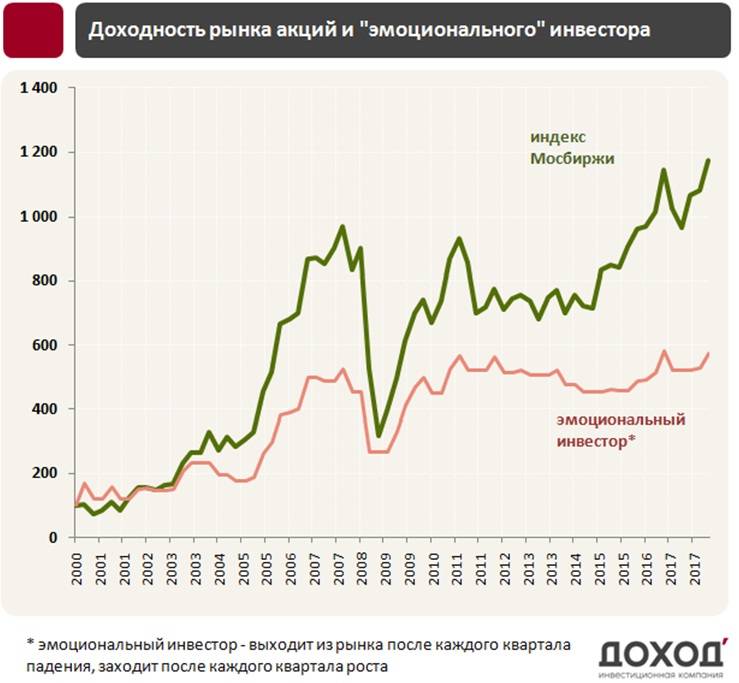

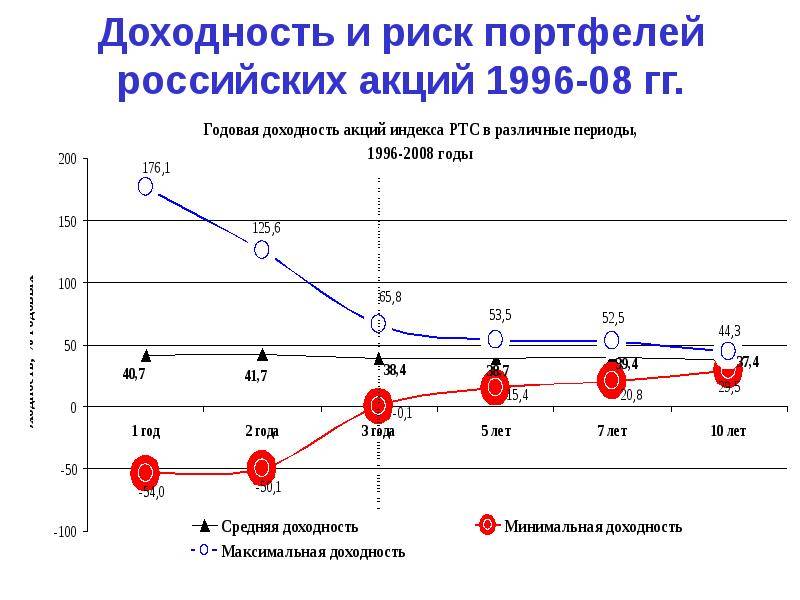

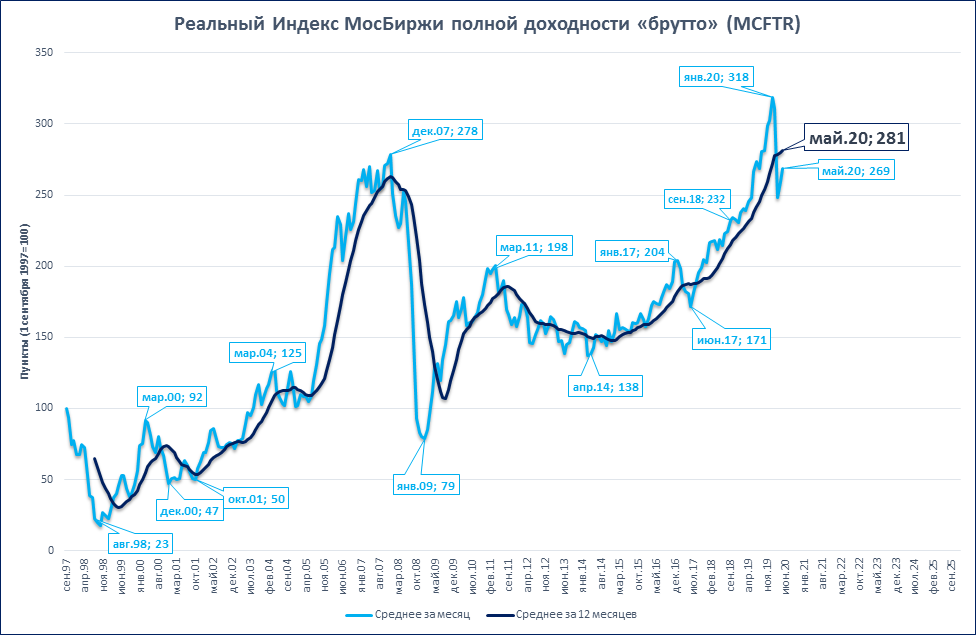

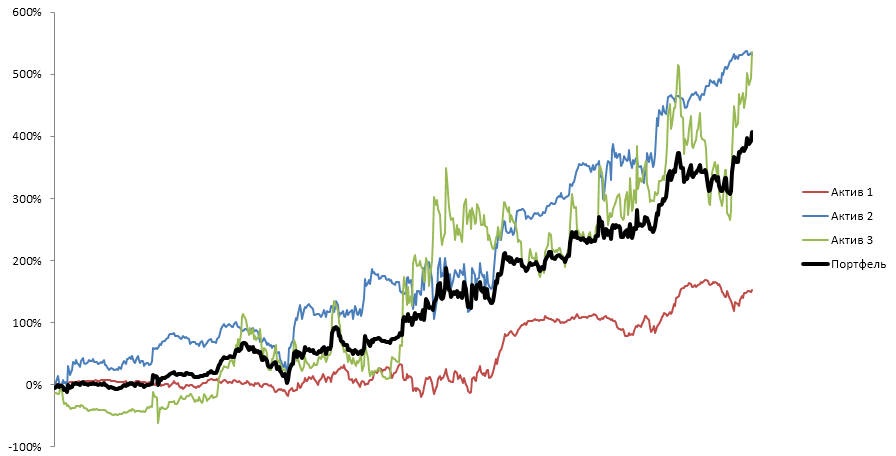

На одной только Московской бирже представлено большое число российских акций — хотя среди них, безусловно, выделяются лидеры, речь о которых шла выше. Однако акции очень волатильны — цена на них может сильно упасть, так что купив 2-3 акции различных российских компаний нельзя быть уверенным, что какую-то из них не постигнет судьба FXCM (вспомним ЮКОС, около 10 лет входивший в десятку лучших российских компаний). С другой стороны, при покупке мы можем понести существенные затраты — акции некоторых компаний относительно дороги (например Магнит или Норильский Никель), а отслеживание состояния дел у каждого эмитента требует знаний, времени и сил.

Для того, чтобы усреднить риски инвестирования, у каждой страны имеется свой индекс, отражающий совокупный курс акций ее ключевых компаний. В России этим индексом является индекс Московской биржи, состоящий из 50 компаний в разных долях — и такой же по составу, но номинированный в валюте индекс РТС. Вложиться в индексы можно двумя основными способами: самостоятельно купить основные акции из индекса либо инвестировать в индексные паевые фонды. Подробнее про индексное инвестирование смотрите здесь.

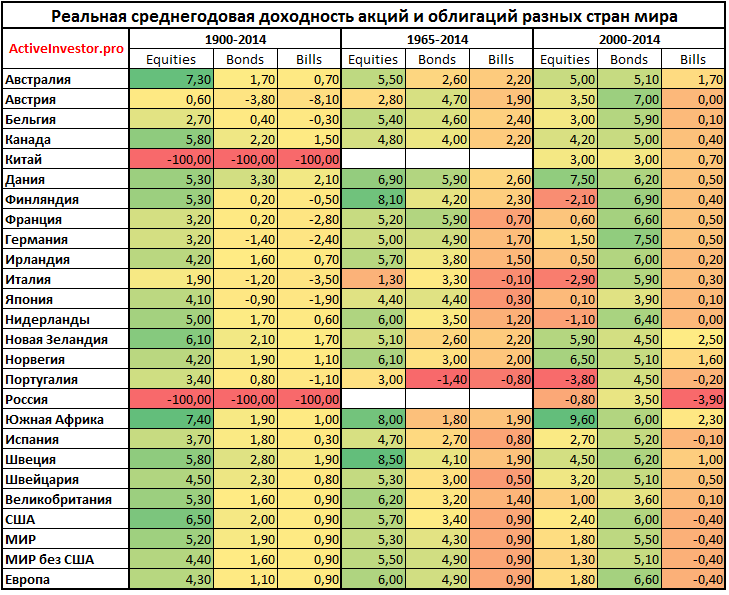

Однако работая лишь на российском рынке, мы сталкиваемся с рядом ограничений. К примеру, он занимает только 1-2% от мирового — а значит, инвестируя весь капитал в российские активы, мы оставляем за бортом 99% возможностей мирового роста. Другая причина в молодости российского фондового рынка — после закрытия в 1917 году торги там были возобновлены лишь 1 сентября 1995 года — т.е. современному рынку России лишь недавно исполнилось 20 лет.

Иностранные акции и их индексы

Одна из наиболее доступных возможностей купить фонд иностранных акций — это использовать биржевые фонды компании Finex. Они продаются на Московской бирже, куда дает доступ любой российский брокер. Комиссии там ниже, чем в российских ПИФах с иностранными акциями, плюс активы номинированы в четырех валютах. Тем не менее число фондов FinEX очень ограничено, комиссии уступают зарубежным аналогам, есть некоторые риски в управлении.

Таким образом, самым выгодным для долгосрочного инвестора, который не хочет заниматься отбором отдельных акций, оказывается покупка биржевых фондов акций (ETF) через зарубежных брокеров, где представлен огромный выбор фондов с минимальными комиссиями за управление. Сами ETF при этом стоят в среднем несколько десятков долларов, хотя порог входа в самого брокера существенно выше. Но несколько тысяч долларов хватит, и это не так уж много.

Купив всего лишь несколько фондов, можно сформировать диверсифицированный портфель из акций сотен лучших компаний всего мира. Иметь сразу доли и Apple, и Facebook, и Google. Поскольку между многими странами прослеживаются различия, грамотно составленный портфель нередко способен компенсировать просадку одних акций доходностью других (к примеру, невысокая доходность европейского рынка последних лет компенсировалась ростом рынка США). Подробнее познакомиться с биржевыми фондами можно здесь.

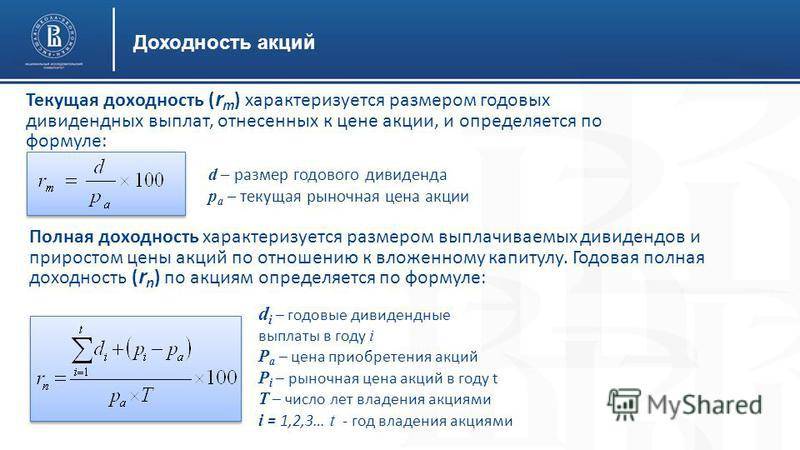

Для чего считают дивидендную доходность

Есть 2 основных типа инвестиций в акции:

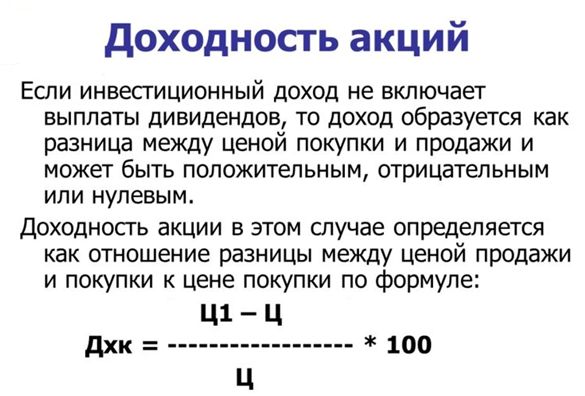

- Долгосрочный, при котором вложения окупаются за счёт получаемых дивидендов. Зная этот показатель, можно оценить примерный срок возврата потраченных на покупку акций средств, и сравнить выгоду от инвестиций в них с другими способами — размещением денег на депозите, покупкой недвижимости и пр.

- Получение дохода за счёт роста котировок. Дивидендная доходность помогает прогнозировать, как будут вести себя акции на рынке.

Первый способ «Купил и держи» — наиболее безопасный. Однако он не подходит для вложений в компании, которые не выплачивают дивиденды. Второй вариант «Купи — продай» содержит больше рисков, но позволяет быстро окупить инвестиции.

Что важно знать вкладчикам:

-

Дата закрытия реестра акционеров, имеющих право на дивиденды, — дата «отсечки». Её предлагает Совет директоров компании, а утверждает Общее собрание акционеров. Решения этих органов управления публикуются в открытых источниках. Также СД принимает решение о предполагаемой величине дивидендов, которая затем утверждается ОСА.

-

Экс-дивидендная дата — дата, не позднее которой нужно купить акции компании, чтобы попасть в список акционеров, имеющих право на дивиденды. Российские брокеры торгуют по модели «Т+2», т. е. купленные акции переходят в собственность инвестора через 2 рабочих дня после сделки. Таким образом, чтобы получить дивидендные выплаты в текущем году, потенциальный покупатель должен приобрести их не позднее 19:00 ч (время закрытия торгов) экс-дивидендной даты.

-

Дата получения дивидендов. Этот срок определяется от даты «отсечки» и регламентируется Законом об АО. В течение 10 рабочих дней дивиденды зачисляются на счёт брокера, который является номинальным держателем акций, а тот уже распределяет их по владельцам. Акционеры, которые держат свои бумаги у реестродержателя, получают дивиденды в течение 25 рабочих дней.

Цена акций на бирже после даты отсечки падает примерно на величину дивидендной доходности. Это логично, поскольку эти средства не останутся на развитие компании, а будут розданы участникам. А новые покупатели не получат права на объявленные дивиденды. Такое падение цены называется «гэп». Его точную величину и продолжительность спрогнозировать трудно, но он примерно сопоставим с дивидендной доходностью.

Зная дату отсечки и ДД, инвесторы могут выбрать одну из следующих стратегий:

-

Купить в день объявления размера дивидендов и продать после отсечки. Основную часть вложений инвестор вернёт за счёт цены акций. Кроме того, он получит за короткий период времени доход в виде дивидендов, который будет выше ставки депозита по краткосрочным вкладам.

- Купить перед отсечкой, продать сразу после неё.

- Приобрести после объявления дивидендов и реализовать, когда закроется гэп. Здесь инвестор получит доход в виде роста котировок и дивидендов. Риск в том, что продолжительность гэпа спрогнозировать трудно, и вложения могут оказаться долгосрочными.

- Купить в гэп и ждать восстановления цены.

- Инвестировать после объявления дивидендов и продать перед экс-дивидендной датой — по максимуму цены. Держатель получает прибыль исключительно в виде разницы котировок.

- Купить акции со стабильными дивидендными выплатами и получать пассивный доход.

Пример оценки программы исследований и разработок с использованием правила IRR.

В предыдущем примере с RAD Corporation первоначальные затраты составляли $1 млн., а положительные денежные потоки по программе НИОКР составляли $150,000 в течение неограниченного срока.

Теперь определим внутреннюю норму доходности программы НИОКР. Для этого нужно сделать следующее:

- Составить уравнение для определения внутренней нормы доходности этой программы исследований и разработок.

- Рассчитать IRR.

Решение 1-й части:

Нахождение IRR эквивалентно нахождению ставки дисконтирования, которая делает NPV равной 0. Поскольку денежные потоки программы НИОКР являются перпетуитетом, вы можете представить уравнение NPV как:

NPV = -Инвестиции + \( \mathbf { \overline{CF}/IRR} \) = 0

NPV = -$1,000,000 + $150,000 / IRR = 0

или как

Инвестиции = \( \mathbf { \overline{CF}/IRR} \)

$1,000,000 = $150,000 / IRR

Решение 1-й части:

Мы можем рассчитать IRR следующим образом:

IRR = $150,000/$1,000,000 = 0.15 или 15%.

Полученная ставка 15% соответствует определению IRR.

В исходном примере 1 вы обнаружили, что ставка дисконтирования в 15% сделала NPV программы НИОКР равной 0. Следовательно, в соответствии с определением внутренней нормы доходности, IRR программы НИОКР должна составлять 15%.

- Если альтернативная стоимость капитала также составляет 15%, программа НИОКР просто окупает свою альтернативную стоимость, не увеличивая и не уменьшая благосостояние акционеров.

- Если альтернативная стоимость составляет менее 15%, правило IRR указывает, что руководство компании должно инвестировать в программу НИОКР, поскольку она окупает свою альтернативную стоимость с избытком.

- Если альтернативная стоимость превышает 15%, правило IRR предписывает руководству компании отказаться от программы НИОКР. Для данной альтернативной стоимости и правило IRR и правило NPV приводят к одному и тому же выводу.

Почему на бирже и в обменниках разные курсы валют

В России официальный валютный курс устанавливает Центральный Банк. Ежедневно до 15:00 он определяет стоимость иностранных валют по отношению к рублю, учитывая спрос и предложение на валютном рынке. Проще говоря, Центробанк ориентируется на биржевой курс.

Обменники ориентируются и на курс ЦБ, и на курс биржи. Когда ЦБ устанавливает курс на завтрашний день, они уже сегодня начинают его корректировать. То же и с биржей: если курс во время торгов сильно меняется, обменники не будут ждать ЦБ и начнут продавать валюту по новой цене.

Пример. В «чёрный вторник», 16 декабря 2014 года, курс доллара во время торгов превышал 80 рублей, а евро — 100. И хотя курс ЦБ на следующий день был на уровне 61 и 76 рублей соответственно, в обменниках продавали доллары за 85 и евро за 90.

На бирже разница между курсами покупки и продажи валюты (она же — спред) минимальна. Обменники такого себе позволить не могут: они зарабатывают на спредах. К тому же они работают с наличными, а это дополнительные расходы. Чтобы не остаться в минусе, обменники делают спреды как можно больше.

Курс доллара в банках, обменниках и на бирже по данным на 10:04 18.10.2018 (banki.ru, tinkoff.ru/invest).

С какой периодичностью компании платят дивиденды

Выплаты доходов по акциям зависят от законодательства страны, в которой зарегистрирована компания.

Дивидендная политика российских компаний

ВАЖНО. Дивиденды, в отличие от купонов по облигациям, не являются гарантированным доходом от вложений

Они зависят от финансового состояния компании. Потенциальный инвестор должен самостоятельно оценивать риски и следить за деятельностью эмитента.

Источником дивидендов является чистая прибыль общества. Для выплат по привилегированным акциям может использоваться резервный фонд, если он сформирован и разрешён к использованию на эти цели уставом эмитента. Компания имеет право раздать участникам нераспределённую прибыль прошлых лет, но эти перечисления также будут привязаны к годовым или промежуточным дивидендам. Рекомендации о выплате участникам даёт Совет директоров общества, а утверждает это решение Общее собрание акционеров.

Какая информация поможет инвестору выбрать ценные бумаги с регулярным доходом:

- Показатели дивидендной доходности за последние несколько лет. Их публикуют биржи и брокеры. Информация включает сведения о размере выплат на 1 акцию и дивидендных датах.

- Финансовые показатели. Для публичных акционерных обществ относятся к информации, которая подлежит обязательному раскрытию в интернете.

- Дивидендная политика компании. Эту информацию можно получить из раздела для акционеров на сайте эмитента или из его устава.

Американские акции с ежемесячным доходом

Законодательство США разрешает выплачивать ежемесячные дивиденды участникам инвестиционных фондов типа ETF, BDC, REIT:

- BDC — фонд, который финансирует компании малого и среднего бизнеса, находящиеся на начальной стадии развития или в трудной ситуации. Те платят проценты инвестору, а он распределяет их среди акций с дивидендами каждый месяц. Ценные бумаги BDC можно приобрести в открытом доступе.

- ETF — инвестиционный фонд со структурой, аналогичной выбранному биржевому индексу. Если он растёт, акции ETF тоже поднимаются в цене. Бумаги ETF торгуются на бирже как обычные акции.

- REIT — фонд, который инвестирует в недвижимость или ипотечные ценные бумаги. Доход получает в виде платы за аренду, выручки от продажи или процентов по закладным. Акции REIT приобретают на биржах.

Частный российский инвестор может приобрести акции американских инвестиционных фондов двумя способами:

- Открыть счёт у иностранного брокера, который имеет прямой доступ к таким ценным бумагам. Пример: организация Interactive Brokers, где нет официального порога входа. Однако такой вариант является слишком дорогим для небольших инвесторов из-за высокой платы за содержание счёта и банковских комиссий за перевод средств. Расходы на инвестиции могут составить до 10 % в год от их суммы. Работать с иностранными брокерами имеет смысл тем, кто планирует приобретать активы на сумму не менее 12 000 $.

- Получить доступ на Санкт-Петербургскую биржу, где торгуются иностранные ценные бумаги, через брокера из России. Этот вариант предпочтительнее первого, потому что комиссионные издержки составят 0,1 % и меньше, в зависимости от суммы инвестиций.

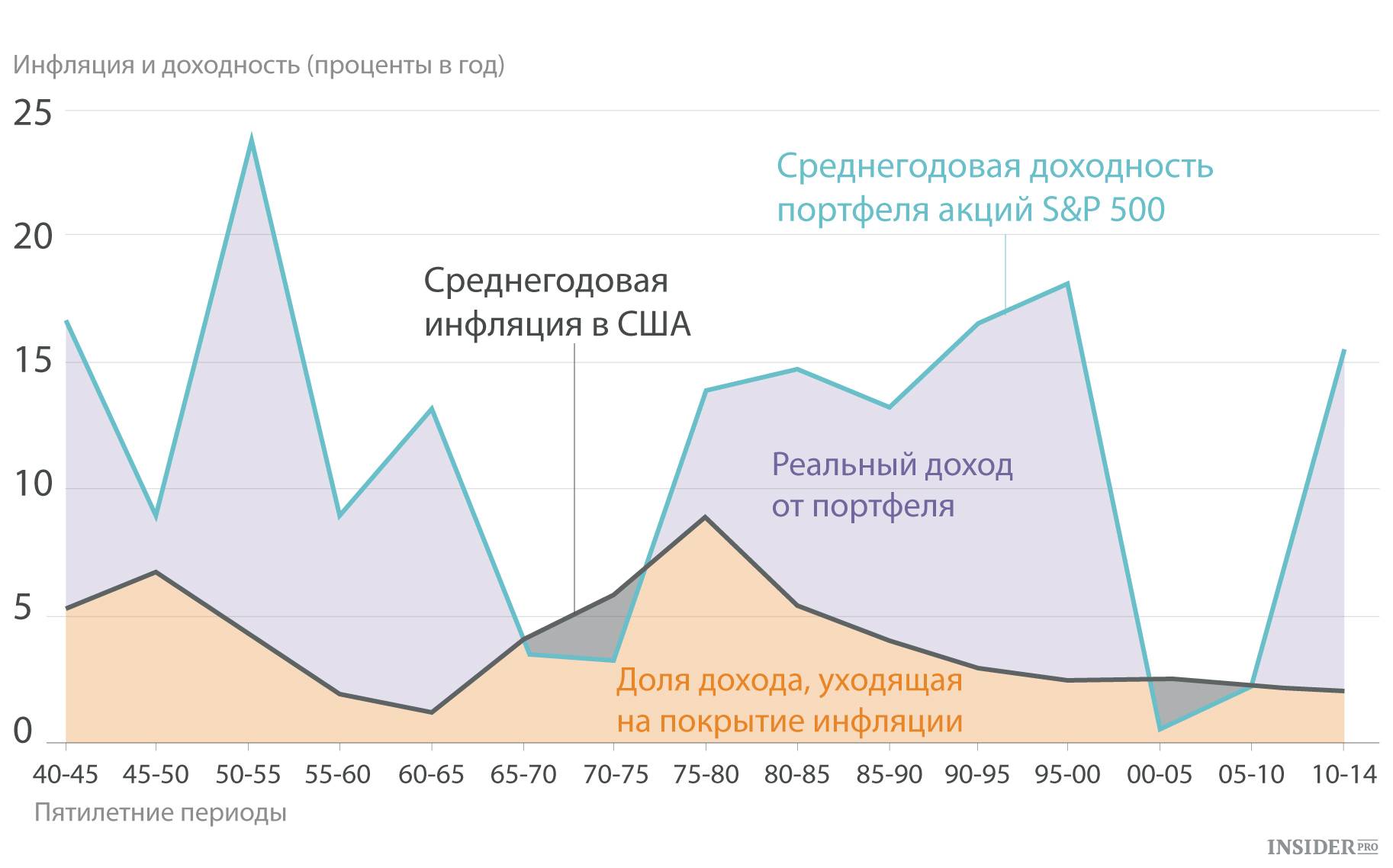

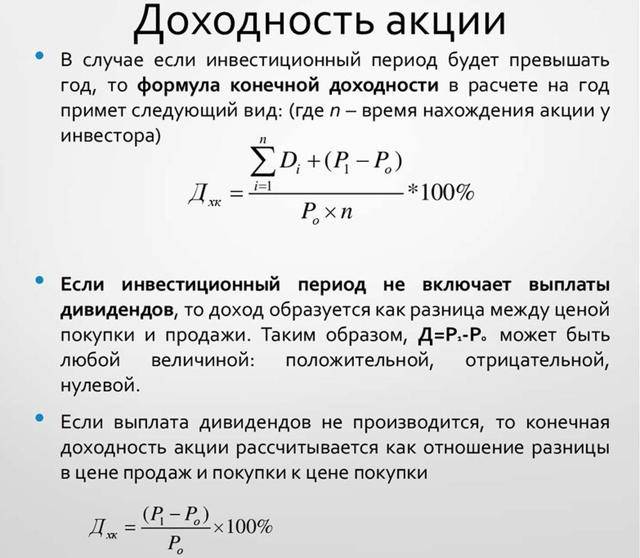

Потенциальная доходность акций: заключение

Рано или поздно нам пришлось бы обсудить, что такое потенциальная доходность акций.

Актуальность темы обусловлена следующими соображениями: не совсем верное отношение инвесторов к различным объектам инвестирования.

К инвестициям в акции желательно относиться так же, как к финансовым вложениям в банковские депозиты.

В последнем случае мы крайне РЕДКО интересуемся, какую доходность смогли обеспечить те или иные депозиты прежним вкладчикам.

Наше внимание, в первую очередь, сосредоточено на уровне доходности, на который мы рассчитываем в будущем…

По отношению к акциям наблюдается совершенно иная картина.

Люди исходят из предположения, что сведения об изменении ПРОШЛЫХ цен на акции якобы предопределяет соответствующие изменения в будущем.

Поэтому они живо интересуются тем, кто, какой доход и в течение какого периода получал от владения акциями ранее.

Но это – НЕВЕРНАЯ стратегия!

Разумеется, акции и депозиты суть не одно и то же.

Однако, покупая акции, стоит в первую очередь прикладывать усилия к ПРОГНОЗИРОВАНИЮ потенциальной доходности акций, которая, ВЕРОЯТНО, может иметь место по истечении срока инвестиций.

При этом прогнозы должны основываться не на ушедших в небытие котировках, а на педантичном анализе финансовой отчетности компании-эмитента…

Именно такой подход будет способствовать регулярному приросту стоимости вашего инвестиционного портфеля и получению в будущем сверхприбылей. Удачных инвестиций!