Самостоятельно

Самостоятельное составление инвестиционного портфеля имеет тот очевидный плюс, что вы не должны платить за эту работу кому-то еще. Но насколько эффективным получится такой портфель? Будет ли он простым перемешиванием разноцветных камней, иногда очень схожих между собой, или же каждый «камень» займет правильное положение в портфеле — после чего можно будет увидеть полную картину?

Допустим, вы решили составить портфель самостоятельно. Что вам понадобится в первую очередь? Очевидно, источники по теме. Однако значительная часть литературы по теме портфельного инвестирования написана на английском, так что большинство прибегнет к российским источникам.

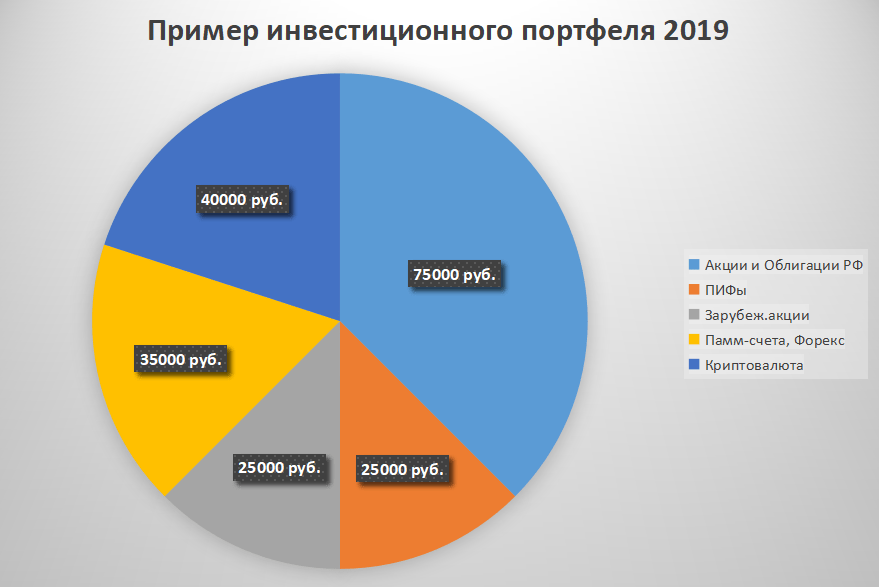

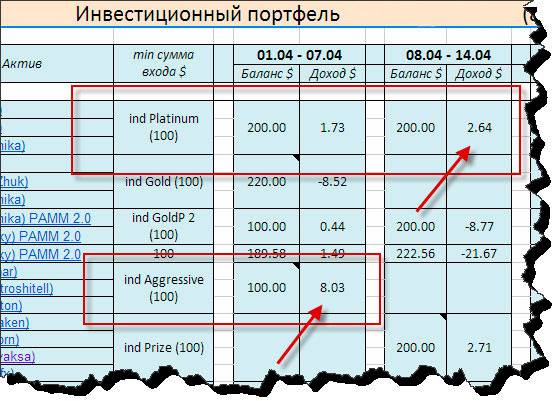

И тут почти неизбежно начнутся проблемы. Спекулируя на популярности темы, многие пишут о ней что попало — иногда без умысла, но чаще стремясь привлечь клиентов. К примеру, в рамках портфельного инвестирования порой можно встретить портфель из ПАММ-счетов, касающихся спекуляций на валюте. В аналогии картинки из камней это горячие угли — если повезет, они дадут немного жару, но со временем рассыпятся в прах, поскольку движение валютных пар непредсказуемо.

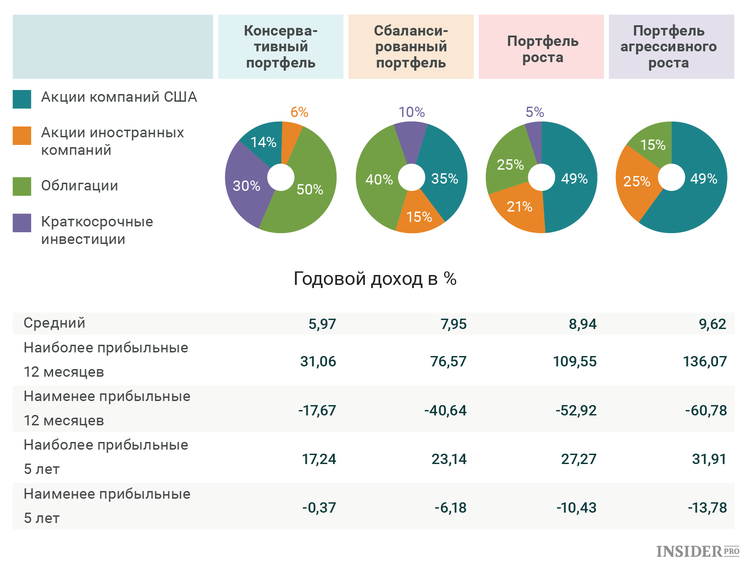

В других случаях возможны правильные графики с неправильной интерпретацией — например, рассмотрение поведения каких-то активов за последние годы и распространение выводов на долгосрочный горизонт. Самый актуальный пример — рост рынка США в последнее десятилетие, на порядок обогнавший долларовый депозит. Подобный инвестиционный портфель имеет тенденцию к весьма низкой доходности.

Эти и другие похожие препятствия ведут к тому, что новичку понадобится приличное время только для того, чтобы найти грамотные источники с верными объяснениями. Именно во множественном числе — можно вспомнить притчу про слепых, ощупывающих слона с разных сторон. Каждый из них был прав, но лишь совокупность мнений могла привести к какому-то представлению о животном.

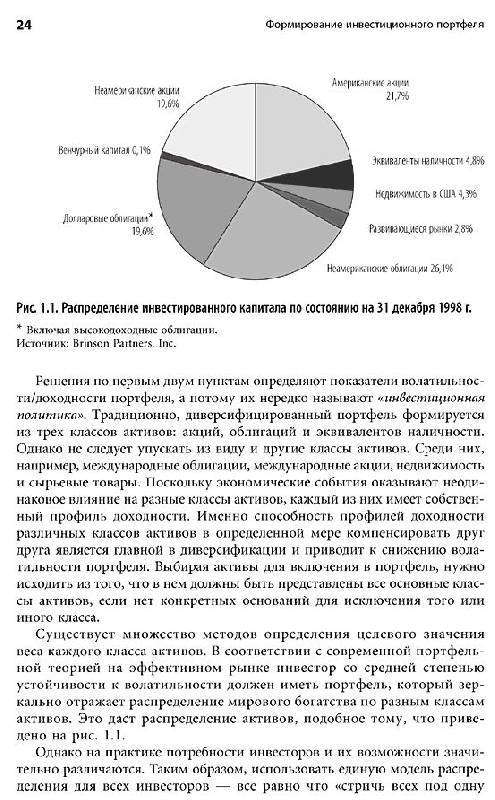

По моему мнению лучший вариант для введения в тему инвестиционного портфеля — это книги признанных профессионалов с многолетним рыночным опытом, переведенные на русский: У. Бернштайна, Д. Богла, Р. Гибсона и ряда других. Из минусов этого варианта можно отметить лишь то, что информация ориентирована на американского инвестора (например, часто встречающийся раздел пенсионных планов) и содержит немного данных по биржевым фондам, которые появились почти одновременно с выходом большинства книг.

Платные материалы?

Отдельно можно сказать про изучение платных материалов. Плата в таком деле — отнюдь не гарантия. К примеру, платный курс по портфельным инвестициям может быть собран из бесплатных источников — и хорошо еще, если они будут неплохого качества.

Бывает и по-другому — например, кто-то посещает платный вебинар, а затем пытается продать его заметно дороже, внеся небольшие корректировки «на свой вкус». Бороться с плагиатом в сети крайне сложно, особенно не имея раскрученного сетевого ресурса. При этом сам плагиатор, переделавший курс, может «плавать» в теме, и разумеется грамотного подхода слушателям не даст. Но зачем? Ведь он достиг цели — продал вебинар. И чтобы продать следующий, может уже указывать, что проводил их неоднократно…

Вывод: хорошие источники долго искать, и еще дольше осваивать по ним тему. Это возможно, но точно не быстро и не просто. Это может быть рекомендацией для студента, особенно экономической и финансовой специальности, но редко подойдет взрослому человеку с семьей и работой.

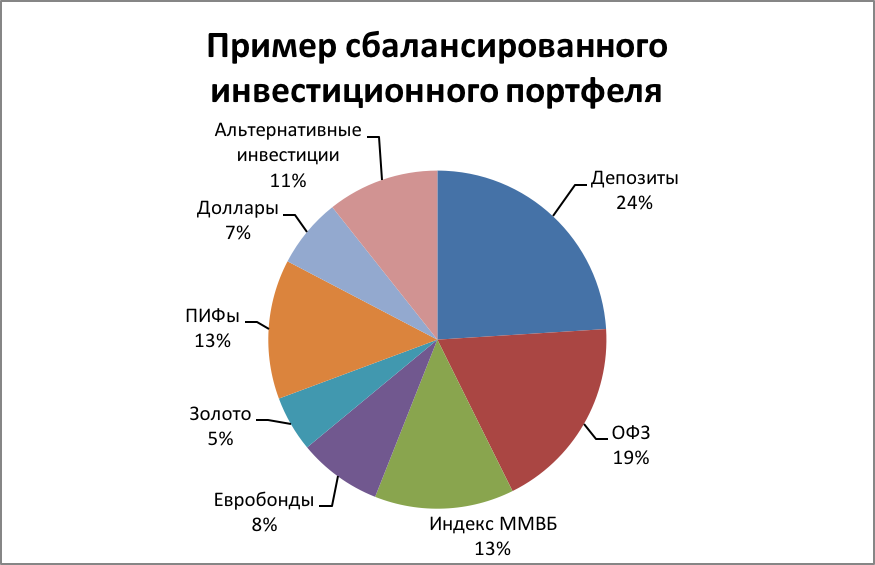

Примеры инвестиционных портфелей

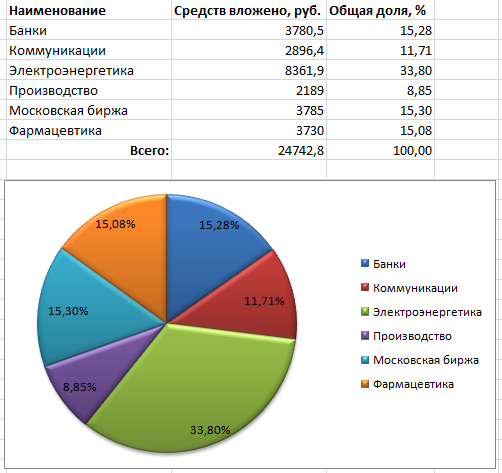

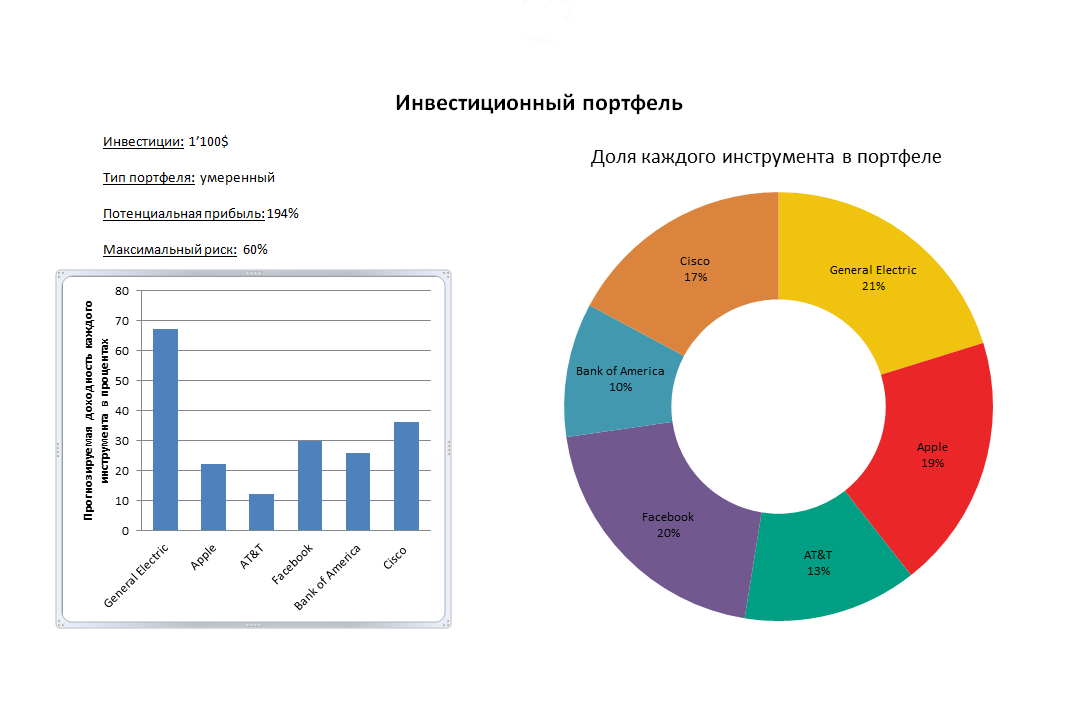

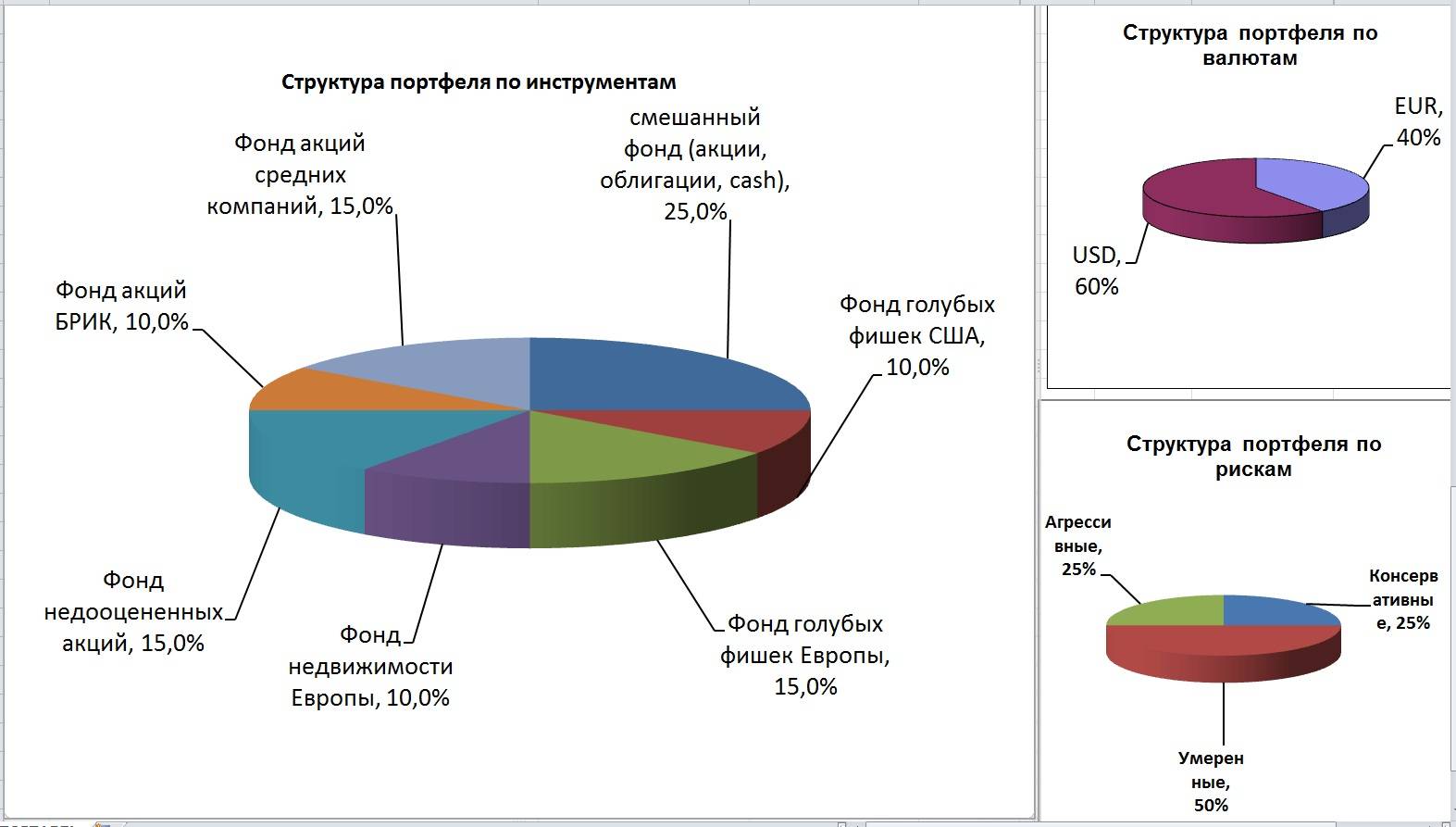

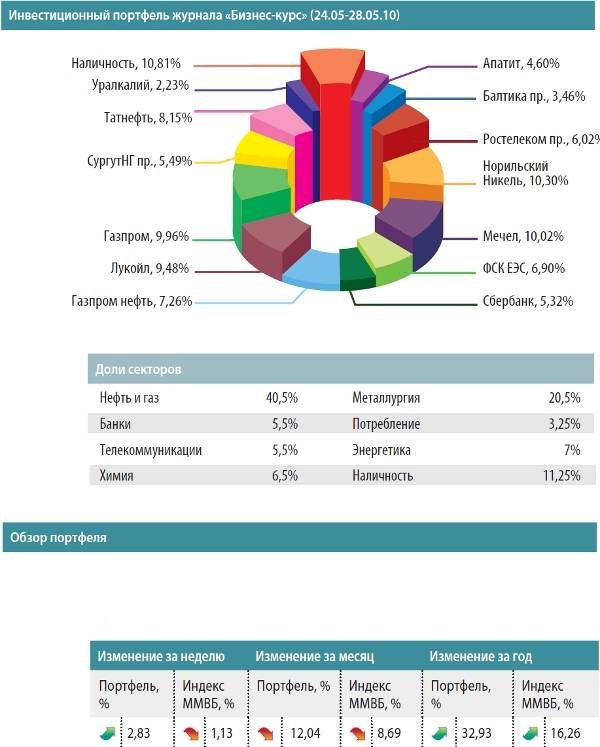

Рассмотрим для примера несколько вариантов инвестиционных портфелей. Поскольку эту статью вы читайте позже, то многое на рынке уже могло поменяться и указывать конкретные акции не имеет смысла. Рынок постоянно изменяется и по хорошему необходимо каждый год вносить небольшие изменения. Поэтому будем указывать процент в секторе.

Во всех примерах говоря краткосрочные ОФЗ мы подразумеваем облигации с датой погашения 1-2 года.

Вариант 1. На сто процентов из акций. Такой вариант хорошо подойдёт для долгосрочного вложения.

- 25% нефтянка;

- 25% металлы;

- 20% банки;

- 10% энергетика;

- 10% ритейл;

- 10% телекомы;

Вариант 2. Более защищённые за счёт небольшой части хеджирования (с включением доли золота и облигаций).

- 25% нефтянка;

- 25% металлы;

- 15% краткосрочные ОФЗ;

- 15% банки;

- 5% золото;

- 5% энергетика;

- 5% ритейл;

- 5% телекомы;

Вариант 3. Консервативный 50/50. Такая пропорция акций и облигаций подойдёт многим инвесторам:

- 40% краткосрочные ОФЗ;

- 10% корпоративные облигации;

- 10% нефтянка;

- 10% металлы;

- 10% золото;

- 5% банки;

- 5% энергетика;

- 5% ритейл;

- 5% телекомы;

Вариант 4. С защитой от девальвации рубля:

- 20% краткосрочные ОФЗ;

- 20% Еврооблигации;

- 20% ETF на индекс Московской биржи;

- 20% ETF на индекс S&P500;

- 10% корпоративные облигации;

- 10% золото;

Такой вариант показал бы отличную доходность с 2012 по 2020 г. Но не факт, что в будущем рубль будет обесцениваться с таким же темпом.

Вариант 5. Малорискованный:

- 50% краткосрочные ОФЗ;

- 20% ETF на идекс;

- 20% корпоративные облигации;

- 10% золото;

Вариант 6. Самый защищённый:

- 70% краткосрочные ОФЗ;

- 20% корпоративные облигации;

- 10% золото;

Какой портфель более доходный? Ответ: тот, что состоит большей частью из акций. Вопрос лишь в том, сможет ли инвестор вытерпеть сильную волатильность.

Секторальные ETF

Теперь мы можем отталкиваться от двух тезисов:

- Равновесный портфель, состоящий из акций большой капитализации, значительно обгоняет классический S&P 500 на длительной дистанции, но обладает повышенной волатильностью.

- Секторальное деление S&P 500 лучше подходит нам в аспекте технологичности.

Полученные знания можно объединить, чтобы повысить эффективность своего портфеля. Применим равновесный подход к каждому отдельному сектору — благо на рынке представлены соответствующие ETF. И проверим, в каком случае это работает. Ведь каждый сектор имеет особенности — и где-то равновесный подход может навредить.

Для сравнения будем использовать равновесные секторальные ETF от Invesco и взвешенные по капитализации от Vanguard.

Равновесные и взвешенные по капитализации секторальные ETF

| Сектор | Равновесный ETF от Invesco | Взвешенный по капитализации от Vanguard |

|---|---|---|

| IT | Technology ETF (RYT) | Information Technology ETF (VGT) |

| Health Care | Health Care ETF (RYH) | Health Care ETF (VHT) |

| Financial Services | Financial Services ETF (RYF) | Financials ETF (VFH) |

| Consumer Discretionary | Consumer Discretionary ETF (RCD) | Consumer Discretionary ETF (VCR) |

| Consumer Staples | Consumer Staples ETF (RHS) | Consumer Staples ETF (VDC) |

| Industrials | Industrials ETF (RGI) | Industrials ETF (VIS) |

| Energy | Energy ETF (RYE) | Energy ETF (VDE) |

| Utilities | Utilities ETF (RYU) | Utilities ETF (VPU) |

| Materials | Materials ETF (RTM) | Materials ETF (VAW) |

IT

Равновесный ETF от Invesco

Technology ETF (RYT)

Взвешенный по капитализации от Vanguard

Information Technology ETF (VGT)

Health Care

Равновесный ETF от Invesco

Health Care ETF (RYH)

Взвешенный по капитализации от Vanguard

Health Care ETF (VHT)

Financial Services

Равновесный ETF от Invesco

Financial Services ETF (RYF)

Взвешенный по капитализации от Vanguard

Financials ETF (VFH)

Consumer Discretionary

Равновесный ETF от Invesco

Consumer Discretionary ETF (RCD)

Взвешенный по капитализации от Vanguard

Consumer Discretionary ETF (VCR)

Consumer Staples

Равновесный ETF от Invesco

Consumer Staples ETF (RHS)

Взвешенный по капитализации от Vanguard

Consumer Staples ETF (VDC)

Industrials

Равновесный ETF от Invesco

Industrials ETF (RGI)

Взвешенный по капитализации от Vanguard

Industrials (VIS)

Energy

Равновесный ETF от Invesco

Energy ETF (RYE)

Взвешенный по капитализации от Vanguard

Energy (VDE)

Utilities

Равновесный ETF от Invesco

Utilities ETF (RYU)

Взвешенный по капитализации от Vanguard

Utilities (VPU)

Materials

Равновесный ETF от Invesco

Materials ETF (RTM)

Взвешенный по капитализации от Vanguard

Materials (VAW)

Real Estate и Communication Services мы не рассматриваем, потому что равновесные ETF от Invesco на них вышли в сентябре 2015 и декабре 2018 соответственно — слишком короткая история для анализа.

Сравним два набора ETF на максимально доступном интервале — 13 лет. Данные приведены без учета реинвестирования дивидендов. Цветом помечены фонды, показавшие результат лучше оппонента.

Сравнение двух ETF за 13 лет

| Сектор | Равный вес, % в год | По капитализации, % в год |

|---|---|---|

| IT (RYT и VGT) | 11,57 | 13,8 |

| Health Care (RYH и VHT) | 12,34 | 11,37 |

| Financials (RYF и VFH) | 2,09 | 1,13 |

| Cons. Discretionary (RCD и VCR) | 6,11 | 10,27 |

| Cons. Staples (RHS и VDC) | 10,09 | 9,15 |

| Industrials (RGI и VIS) | 8,23 | 6,94 |

| Energy (RYE и VDE) | −2,76 | −1,6 |

| Utilities (RYU и VPU) | 7,49 | 7,66 |

| Materials (RTM и VAW) | 6,95 | 6,05 |

IT (RYT и VGT)

Равный вес, % в год

11,57

По капитализации, % в год

13,8

Health Care (RYH и VHT)

Равный вес, % в год

12,34

По капитализации, % в год

11,37

Financials (RYF и VFH)

Равный вес, % в год

2,09

По капитализации, % в год

1,13

Cons. Discretionary (RCD и VCR)

Равный вес, % в год

6,11

По капитализации, % в год

10,27

Cons. Staples (RHS и VDC)

Равный вес, % в год

10,09

По капитализации, % в год

9,15

Industrials (RGI и VIS)

Равный вес, % в год

8,23

По капитализации, % в год

6,94

Energy (RYE и VDE)

Равный вес, % в год

−2,76

По капитализации, % в год

−1,6

Utilities (RYU и VPU)

Равный вес, % в год

7,49

По капитализации, % в год

7,66

Materials (RTM и VAW)

Равный вес, % в год

6,95

По капитализации, % в год

6,05

Равновесный подход работает лучше с Health Care, Financials, Consumer Staples, Industrials, Materials.

Где-то разница между равновесными и взвешенным по капитализации сектором незначительна, как у Utilities и Materials, в остальных случаях она составляет более 1% среднего значения в год.

В случае с секторами IT и Consumer Discretionary, взвешенными по капитализации, полагаю, что их тянули вперед мегакорпорации с большой долей: Microsoft, Apple, Amazon.

Что касается Energy, он показал сильнейшее из всех секторов падение с начала 2020 года: 26,3%. Неудивительно, что у равновесного портфеля, который более волатилен по своей природе, просадка в моменте оказалась сильнее.

Основные индикаторы волатильности

Традиционно во всем мире общепризнанными индикаторами волатильности являются: линии Боллинджера, ATR (Average True Range), CCI (Commodity Channel Index) и индекс волатильности VIX

С чего начать свои первые инвестиции?

Нужно выбрать лучшие акции, которые активнее всех растут и платят самые большие дивиденды.

Начнем со случая, когда у нас очень маленький торговый депозит – на уровне 50-100$. В этом случае у нас нет особых вариантов, и вкладывать мы можем в индексные ETF (обращаемый на бирже фонд), например в SPY (альтернативой могут быть QQQ или DIA).

SPY – это ETF, который состоит из акций индекса S&P 500 в том же соотношении, что и в самом индексе. Таким образом, покупая один инструмент SPY, мы приобретаем портфель из 500 лучших акций. Аналогично, QQQ дублирует индекс NASDAQ 100, а фонд DIA — индекс Dow Jones 30. Эти индексы имеют очень высокую корреляцию между собой, поэтому, достаточно выбрать один из них. Разница есть только в цене.

На данный момент самым дешевым является QQQ, его стоимость составляет 120$. Поэтому, если у нас начальный депозит в 50-100$, то сумма будет покрывать 40-80% от стоимости актива. Есть ли риски в этом? Да, есть, ведь в инвестировании мы должны работать только «на свои», без плеча и маржинальных средств – именно они несут весь риск на фондовом рынке. Но речь идет о первичном вложении (стартовая инвестиция), и для него мы все же воспользуемся маржой. Индексы двигаются довольно медленно, и крайне редко у них бывает просадка больше 50%.

Еще раз напомню, плечи используем только при первом инвестировании, со временем за счет дополнительных вложений и дивидендов мы выйдем на торговлю «на свои». Также, желательно, даже на начальном этапе не брать позицию с плечом больше 1:2. В последствие, чтобы не было желания рисковать, можно будет установить размер маржи для счета 1:1, таким образом, вы не сможете торговать на заемные средства.

Если решение в пользу НПФ. Как сделать правильный выбор и перевести накопления

Расчет двух компонентов пенсии для ИП

Области применения роторного бурения

Описанное в статье буровое оборудование может быть использовано для проходки скважин любых назначений как с отбором керна, так и без него. Оптимальным выбором для серийного бурения разведывательных скважин являются мини буровые установки, смонтированные на прицеп или в кузов грузового авто.

За последние 10 лет сфера применения роторных буровых установок существенно расширилась. Тому есть две причины: разработка и внедрение струйных шарошечных долот; появление мощных компрессоров и использование сжатого воздуха для очистки скважин от шлама. Но на этом развитие роторного бурения не останавливается: разработки в данной области ведутся постоянно.

Размер накопительной части пенсии

Рекомендую

Классификация еврооблигаций

Еврооблигации классифицируются по видам:

- евробонды;

- евроноты.

- Евробонды пользуются популярностью в развивающихся странах. Тип выпускаемых бумаг – предъявительские, без резервируемого обеспечения.

- Евроноты наиболее популярны в странах с развитой экономикой. Тип облигаций – именные ценные бумаги. Для которых предусмотрено резервное обеспечение.

По качеству:

- «Старшие»;

- «Младшие» или субординированные.

Иными словами, владельцы «старших» акций максимально защищены от рисков. Второй тип облигаций — субординированные. В первую очередь они ориентированы на защиту эмитента. То есть при банкротстве компании-эмитента страховые выплаты по младшим облигациям будут осуществляться после всех остальных долговых обязательств.

По сроку действия:

- краткосрочные – от 1 до 5 лет;

- долгосрочные – до 40 лет.

Инвестиции в золото

Рекомендуется держать от 5 до 10% капитала в драгметаллах. При самом невероятном развитии событий, если рухнут все мировые рынки, золото останется единственным эквивалентом стоимости. Зарабатывать на золоте очень сложно. Скорее, инвестиции в золото позволят вам сохранить средства в нестабильные времена.

Цена на «вечный металл» устанавливается в долларах США. При нынешней тенденции к девальвации рубля цена на золото неизменно повышается.