Преимущества и недостатки портфельного инвестирования

Среди преимуществ портфельного инвестирования можно выделить:

- Большое разнообразие возможных стратегий

- Самостоятельное управление своими средствами

- Высокая доходность

- Гибкость и ликвидность портфельных активов

- Доступность для инвесторов с небольшими капиталами

Недостатки:

- Необходимость владеть знаниями в области финансов и рынка ценных бумаг

- Относительно высокие риски

При грамотном управлении и подготовке инвестора портфельные вложения могут приносить хорошую прибавку к капиталу. Если правильно сопоставлять риски и ожидаемую прибыль, то инвестиционный портфель ценных бумаг даст значительно больший результат, чем вложение денег на банковский депозит.

Как выбрать распределение активов в своем портфеле?

Задача инвестора — подобрать такое сочетание активов, которое позволит достичь финансовых целей при том уровне риска, который он способен перенести.

Предположим, что инвестор копит на пенсию. Основные факторы, влияющие на пропорции активов в портфеле в этой стратегии, это возраст инвестора и его устойчивость к риску. Инвесторов по возрасту условно можно разделить на несколько групп: молодой возраст 20-35, средний возраст 36-59, пожилой возраст 60 лет и более. По устойчивости к риску инвесторов можно поделить на высоко устойчивых, умеренно устойчивых и слабо устойчивых.

Молодые инвесторы находятся в наиболее выгодном положении так как обладают важнейшим преимуществом — временем. Поэтому они могут позволить себе рисковать и иметь большую долю рискованных активов в портфеле. Время и активный доход возместят потери от ошибок. Чем позднее человек начинает формировать свой инвестиционный портфель, тем меньше времени у него остается до пенсии, и тем меньше возможностей у него рисковать своими вложениями.

Ниже примеры распределения активов в портфеле. В роли высокорискованных активов выступают в первую очередь акции, товарные активы, недвижимость. В роли низкорискованных — депозиты и облигации.

Отсюда можно вывести два простых правила:

- Чем больше срок инвестирования и устойчивость к риску, тем больше доля рискованных активов в портфеле — акций, недвижимости, товарных активов.

- Чем меньше срок инвестирования и устойчивость к риску, тем больше доля стабильных активов в портфеле — депозитов и облигаций.

Как еще можно подобрать распределение активов в портфеле? Можно воспользоваться рекомендациями на сайте управляющей компании Vanguard. Кроме того в интернете есть онлайн калькуляторы, позволяющие на основе ваших личных данных о возрасте и устойчивости к риску подобрать структуру портфеля. Чтобы найти подобный калькулятор достаточно ввести в гугле фразу Asset Allocation Calculator.

Примеры портфелей и их доходность.

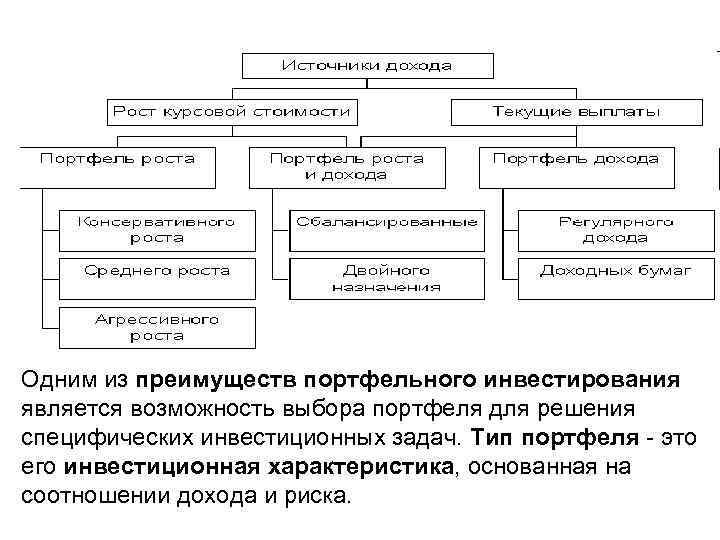

В качестве примера рассмотрим портфель состоящий из двух классов активов — американских акций и облигаций. На диаграмме ниже показаны доходности гипотетических портфелей с 1926 по 2012 год. Распределение активов от 100% в облигациях (синий цвет) до 100% в акциях (красный цвет).

Портфель, состоящий полностью из акций в среднем давал в год 10% годовых, что почти в два раза больше доходности портфеля, состоящего полностью из облигаций. Так же на графике можно оценить волатильность портфеля — максимальную доходность и максимальную просадку портфеля за один год. Даже портфель, наполовину состоявший из облигаций проседал до 22,5%. Смещение портфеля в сторону преобладания акций увеличивает не только доходность, но и просадки, смещение в сторону облигаций снижает просадки и доходность.

Те , кто предпочитает портфели с большей долей облигаций будут вынуждены инвестировать больше, чтобы догнать тех, кто инвестирует в акции. Те же, кто инвестирует в акции, должны быть готовы к сильным просадкам по портфелю. Но можно выбрать «золотую середину», распределив активы поровну.

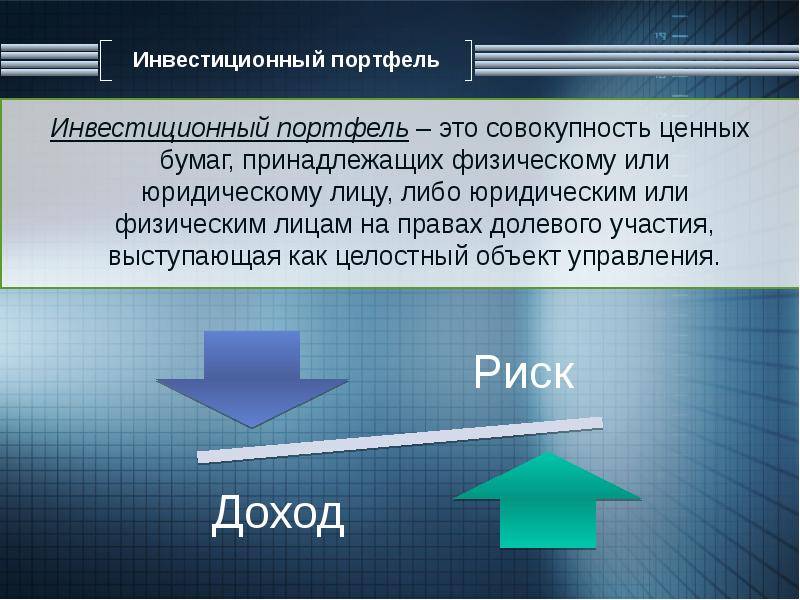

Понятие инвестиционного портфеля

Инвестиционный портфель практически всегда предполагает вложение средств в ценные бумаги различных эмитентов и их производные.

Определение 1

Инвестиционный портфель – набор ценных бумаг, который управляется как единый самостоятельный объект инвестирования.

Оптимально, если инвестиционный портфель отвечает требованиям высокой доходности при минимально возможных рисках

Немало важно, чтобы ценные бумаги, входящие в инвестиционный портфель были достаточно ликвидны, т.е. была возможность в любой момент времени продать часть портфеля и получить доход от разницы между стоимостью покупки и стоимостью продажи бумаг

Важно, что инвестиционный портфель должен быть диверсифицирован. Иными словами, в него должны входить разные бумаги по виду, классу или эмитенту

Довольно редко сочетание таких характеристик ценной бумаги, которые обеспечивали бы одновременно и высокую доходность, и минимальные риски для инвестора. Поэтому сущность инвестиционного портфеля в том и заключается, чтобы распределить ресурсы среди разных групп активов, обеспечив тем самым достижение запланированного результата от инвестирования.

В зависимости от целей и задач формирования инвестиционного портфеля выбирается оптимальное соотношение между типами активов, которые будут в него входить. Основной задачей инвестора становится учет всех своих потребностей и формирование комплекса ценных бумаг таким образом, чтобы в нем сочетались требуемый уровень доходности и приемлемый уровень риска.

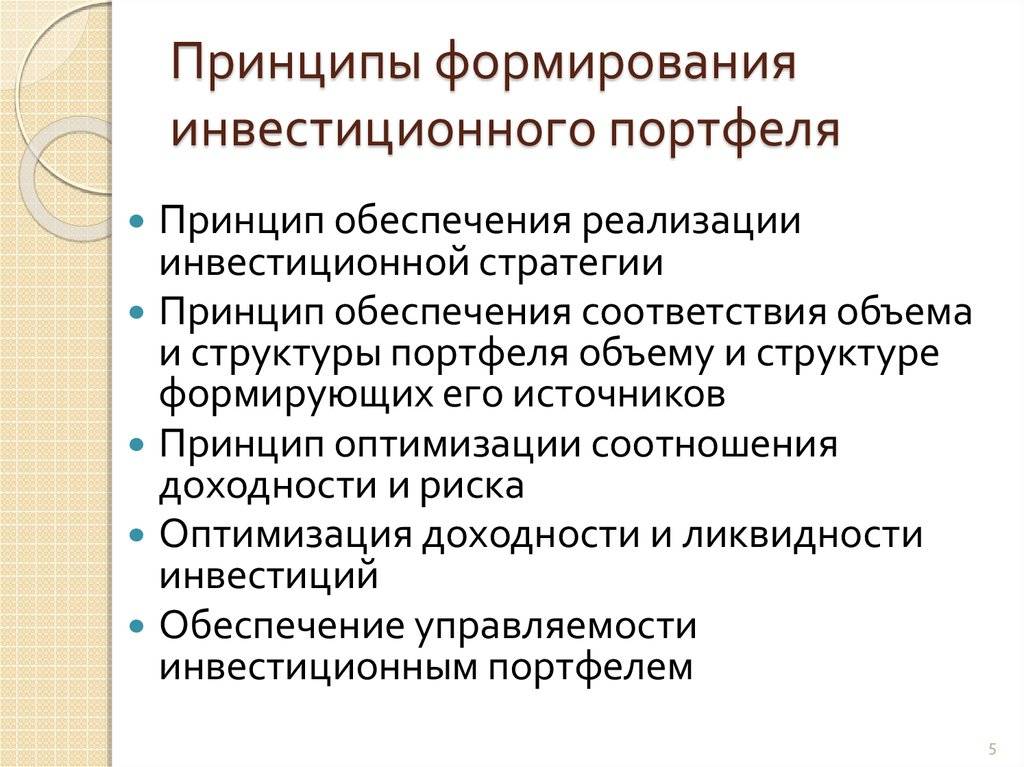

При формировании инвестиционного портфеля стоит учесть некоторые аспекты:

- определение конечной цели инвестирования и расстановка приоритетов (получение максимальной доходности, минимизация рисков, наращение капитала, сохранение капитала и проч.);

- выбор наиболее привлекательных ценных бумаг, которые обеспечат достижение поставленных целей;

- выбор оптимального соотношения разного рода ценных бумаг в портфеле для достижения желаемого результата;

- своевременный мониторинг инвестиционного портфеля с точки зрения его основных параметров.

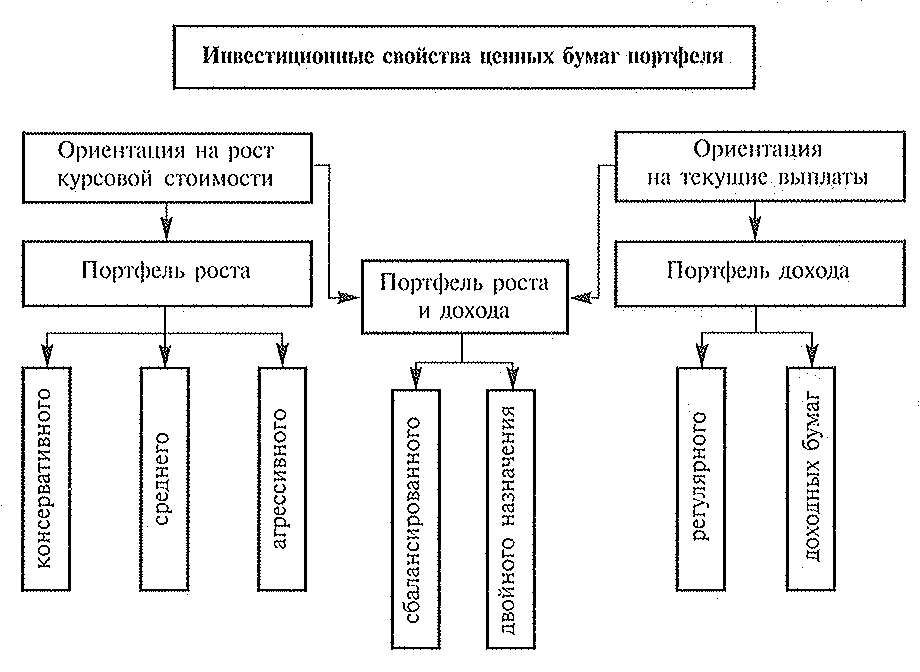

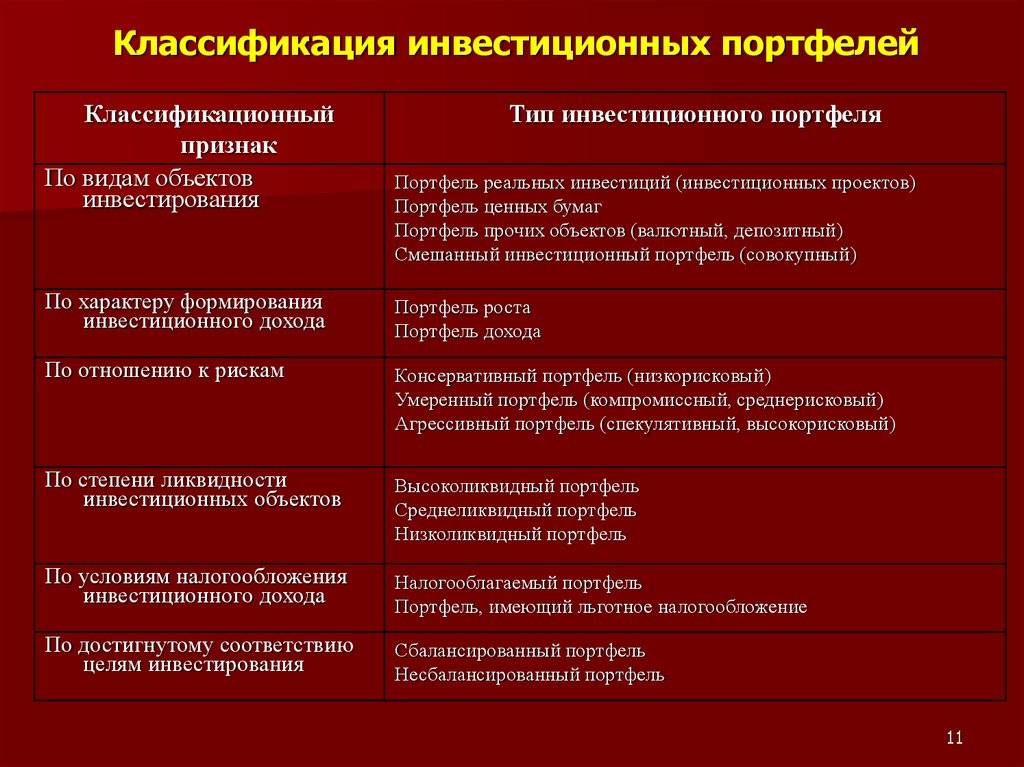

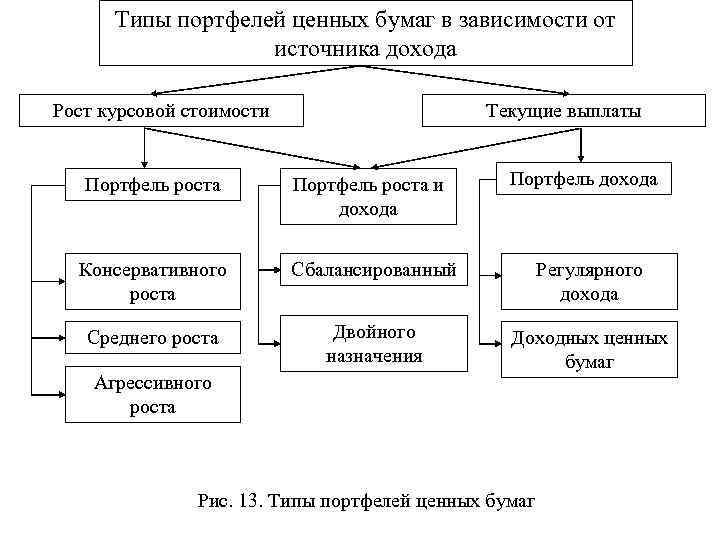

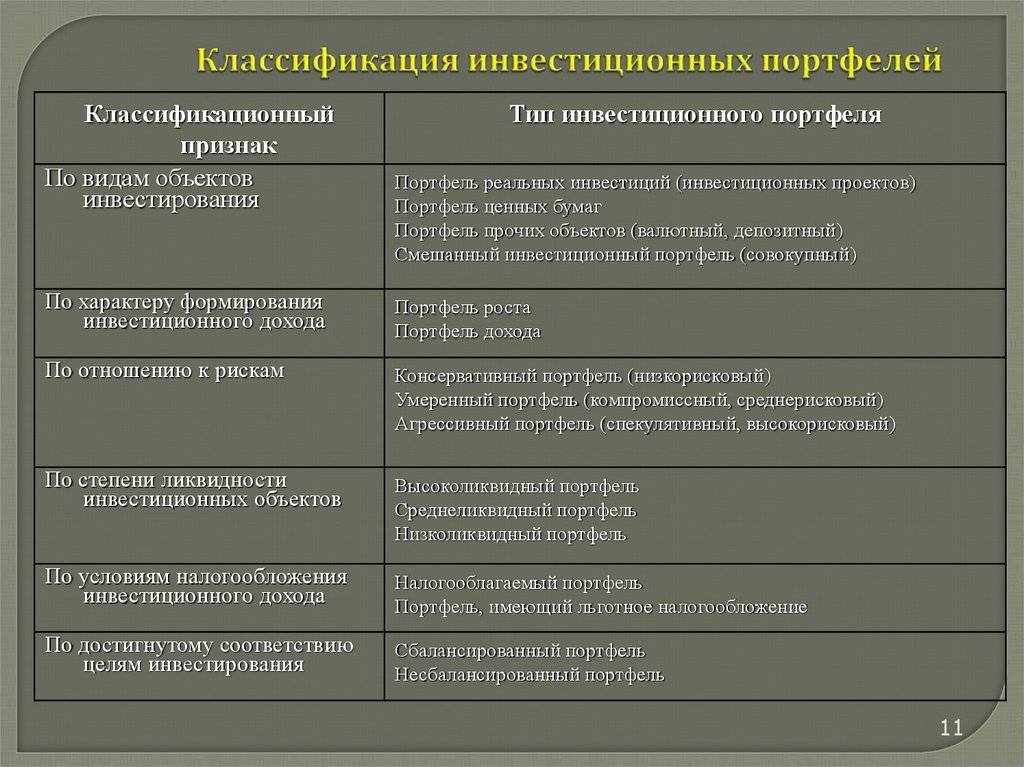

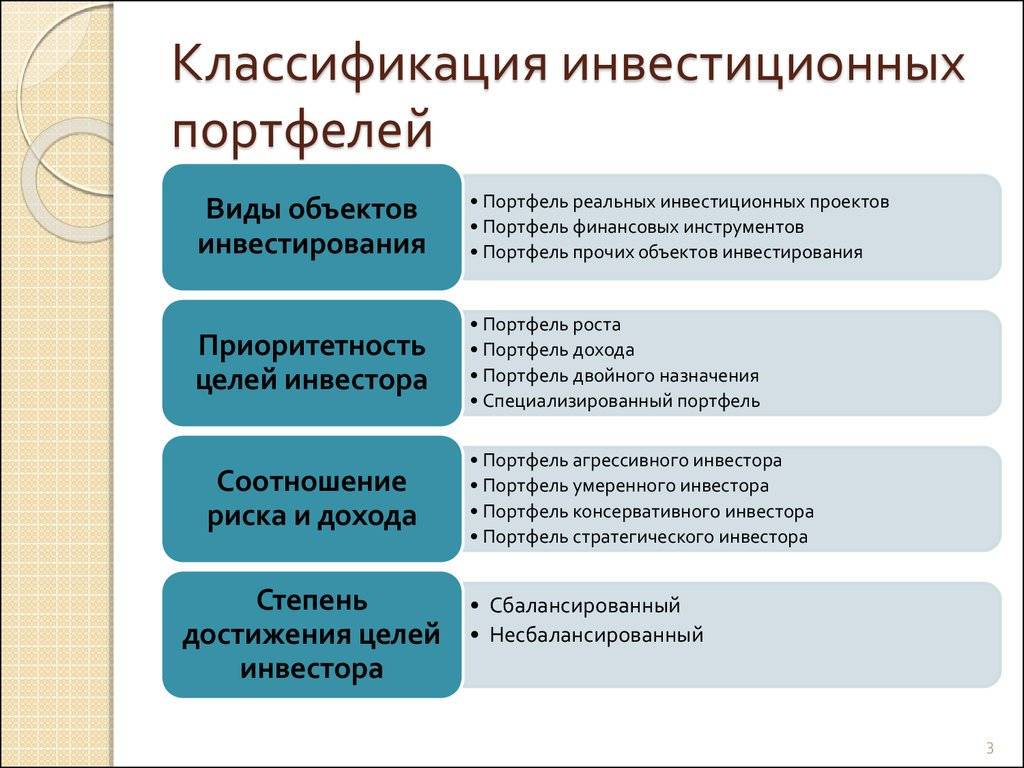

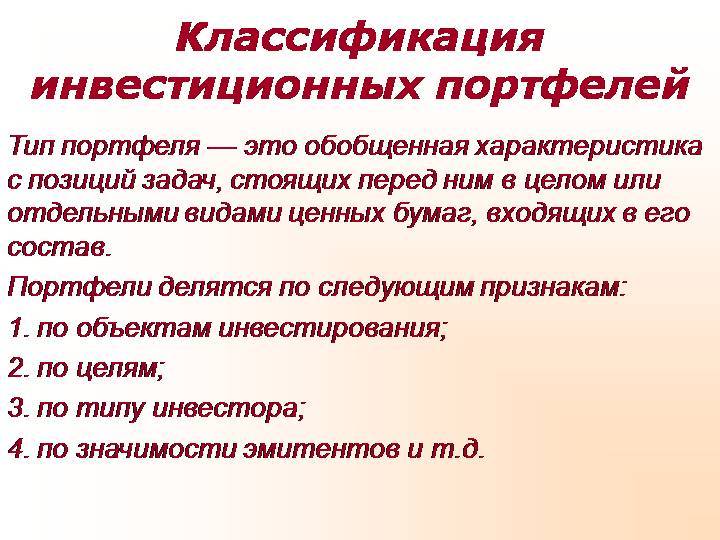

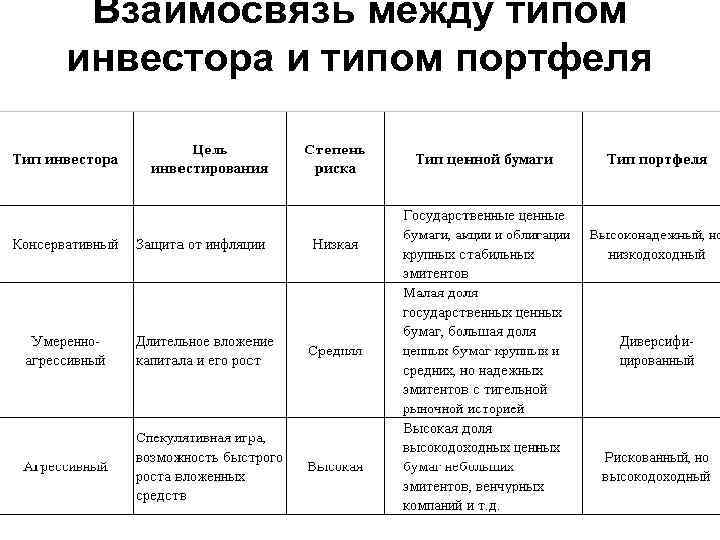

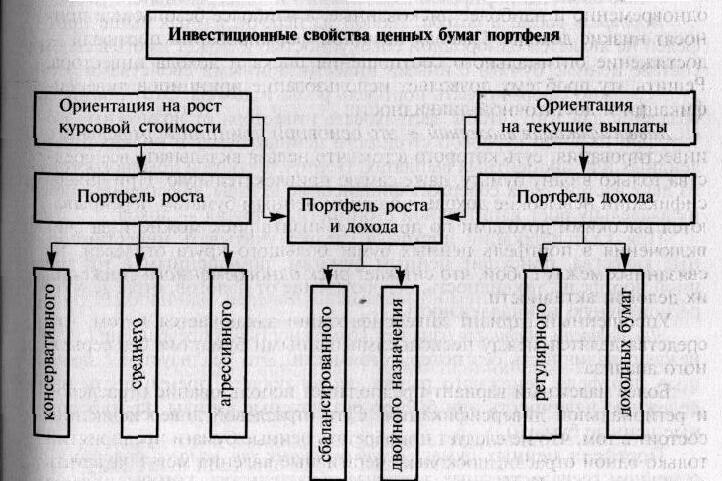

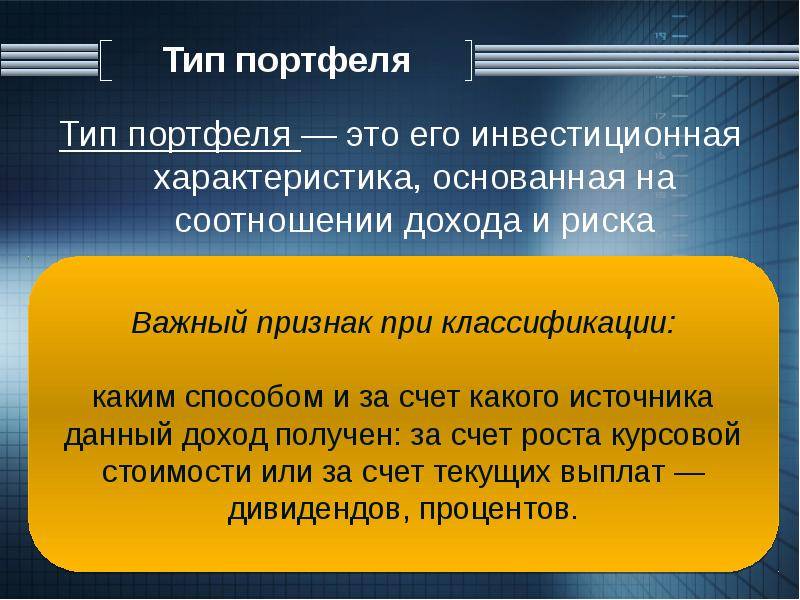

Типы инвестиционных портфелей

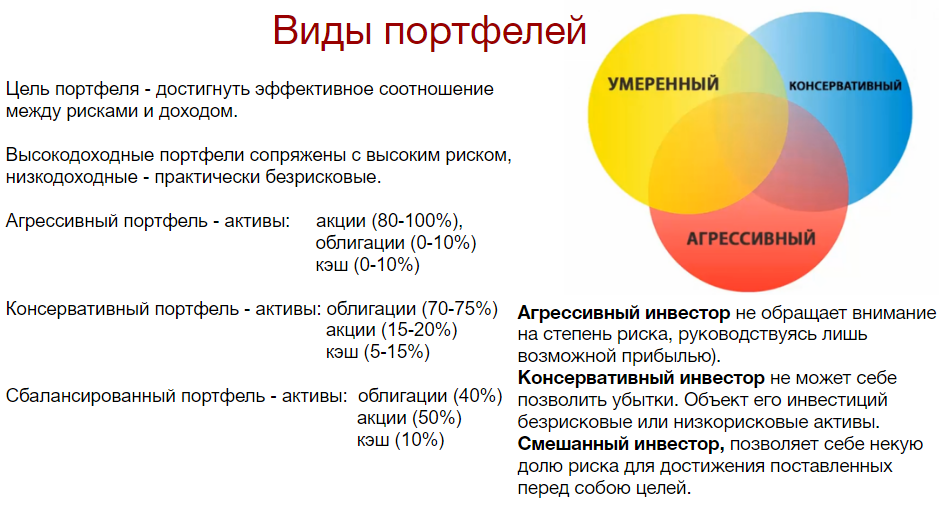

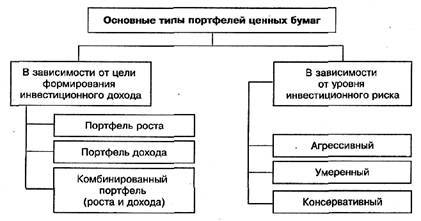

Пропорциональное распределение активов и ценных бумаг в портфеле определяет его тип. Всего выделяют четыре основных типа:

- Агрессивный. Характеризуется высоким уровнем доходности, и, соответственно, риска. В составе такого портфеля львиная доля приходится на акции или инвестиционные активы с высокой волатильностью. Подходит опытным, энергичным и предприимчивым инвесторам, которые всегда держат руку на пульсе и умеют прогнозировать.

- Консервативный. Характеризуется высокой надежностью и средним доходом. В таком портфеле обычно присутствуют ОФЗ, медленнорастущие в цене акции, облигации надежных и проверенных эмитентов и т.д. Данный тип подходит тем, кто в первую очередь думает о сохранности средств и готов смириться со средним, но постоянным, доходом.

- Комбинированный, или как его еще называют умеренный портфель. В его состав обычно включены долгосрочные ценные бумаги надежных эмитентов, приносящие стабильный доход. В ходе работы все малоэффективные инструменты просто отсеиваются, благодаря чему формируется умеренный портфель с хорошей доходностью и оптимальными рисками.

- Малоэффективный портфель. Невысокая доходность вкупе с большими рисками делают его самым редко встречающимся типом. Обычно он складывается у неопытных инвесторов или у тех, кто вкладывает деньги наугад и не следит за ситуацией на бирже.

Каждый из озвученных типов инвестиционных портфелей имеет свои особенности. Формируются они, исходя из характера, опыта и делового стиля инвестора и отвечают его наклонностям.

Свежие комментарии

Что такое инвестиционный портфель?

Инвестиционный портфель – совокупность финансовых и реальных активов, которые инвестор подбирает в различных пропорциях с целью получения максимальной прибыли или диверсификации рисков. Количество и состав активов, которые попадают в инвестиционный портфель, зависят от опыта и интересов инвестора.

Например, портфель может содержать высокодоходные и рискованные инструменты или, наоборот, инструменты, сделки по которым принесут меньше прибыли, но будут более надежными.

Чаще всего инвестиционный портфель – это инструмент управляющего, который работает со средствами клиентов. В зависимости от выбранной стратегии и желаемых сроков получения прибыли в инвестиционный портфель будут включены те или иные инструменты.

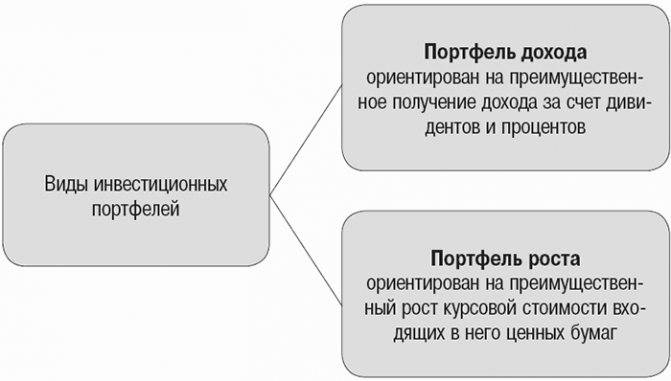

Цели формирования инвестиционного портфеля

- Максимизация капитала предприятия

- Максимизация дохода

- Снижение инвестиционных рисков

Выделенные цели можно назвать альтернативными. Предположим, что рост стоимости капитала зависит от текущей доходности, полученного от инвестиционной деятельности. Увеличение дохода и приращение капитала приводят к возникновению рисков инвестиционной деятельности. Возможно, желая получить максимальную прибыль, руководитель жертвует ликвидностью.

Замечание 2

Оценивая данную особенность инвестиционного портфеля, руководитель принимает решение о цели создания инвестиционного портфеля. Он расставляет приоритеты, учитывая особенности существующей инвестиционной политики предприятия. Рассмотрим виды инвестиционных портфелей более подробно.

Диверсификация инвестиционного портфеля

Диверсификация – это и необходимость, и неотъемлемая черта практически любого инвестиционного портфеля. Под нею понимается защита инвестиций от систематических и несистематических рисков посредством использования самых различных финансовых инструментов (обладающих разными свойствами). Простыми словами, для того, чтобы в результате инвестиционной деятельности получить приемлемую прибыль (или хотя бы сохранить свои средства), инвестору следует вкладывать деньги в различные активы.

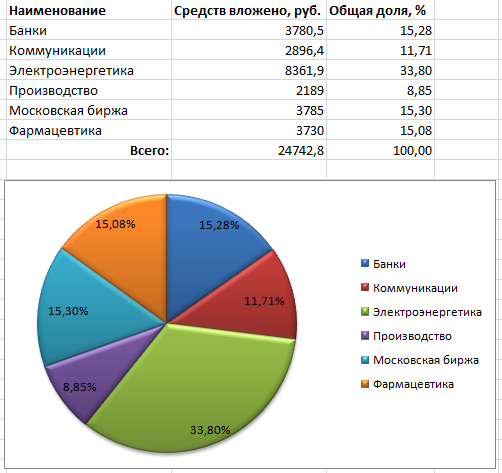

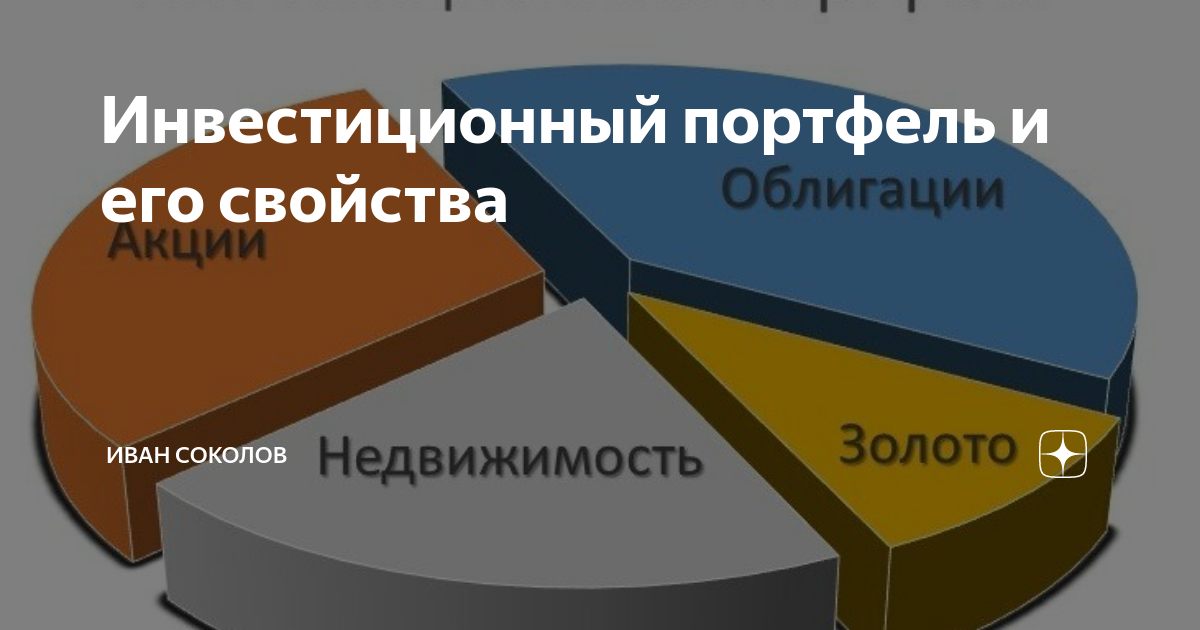

Основные виды диверсификации:

- по отраслям – вложение в самые различные отрасли экономики

- по типам активов – облигации, акции, другие финансовые инструменты

- по инструментам – ценные бумаги, недвижимость, валюта, золото.

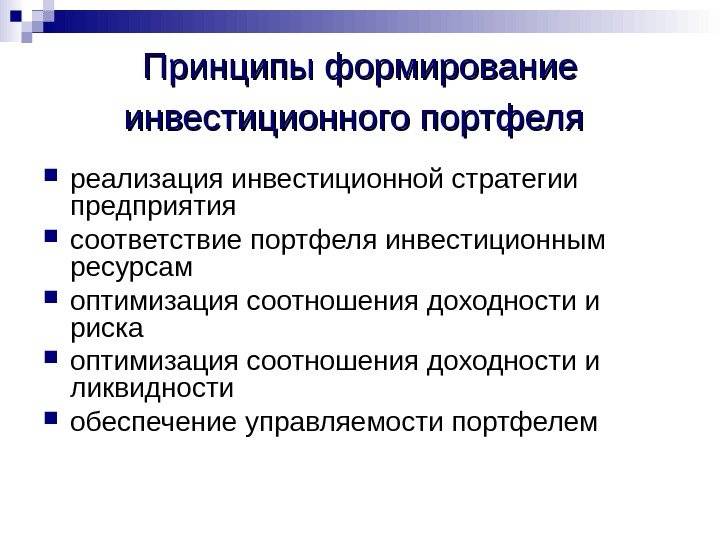

Основные этапы формирования инвестиционного портфеля

Ими являются:

- определение приоритетов, задач, а также стратегии формирования инвестиционного портфеля (другими словами, на данном этапе следует определиться с базовыми принципами инвестирования, такими как: увеличение капитала, максимизация прибыли, минимизация риска, сохранение капитала и т. д.)

- планирование соотношения различных типов активов (на этом этапе следует определиться, каким именно активам (агрессивным или консервативным) нужно отдать наибольшее предпочтение, а также в каком процентном соотношении)

- выбор активов для инвестирования (при подборе объектов инвестирования следует опираться на их степень риска и, конечно же, на их доходность).

- мониторинг инвестиционного рынка (после того, как портфель уже окончательно сформирован, инвестору необходимо регулярно анализировать текущие параметры активов, оценивать их стоимость и незамедлительно реагировать на изменения).

FAQ

7.1. Как копить быстрее

С 1 января 2015 г. у российских инвесторов появилась возможность открывать ИИС (индивидуальный инвестиционный счёт). Его главное преимущество: он позволяет получать налоговые вычеты.

На выбор доступно два варианта вычета:

- Тип-А: на взнос (вычет выплачивается с суммы не более 400 тыс. рублей в год, это 52 тыс. рублей вычета);

- Тип-Б: на прибыль (освобождение от налога на всю прибыль по ИИС, за исключением дивидендов икупонов);

Действующий ИИС может быть только один на человека. Главным условием получения льготы является срок существования счёта более 3 лет. При этом за это время с него нельзя выводить средства.

При этом не берётся налог на прибыль по счёту, пока он открыт. Это даёт инвесторам дополнительную доходность, особенно это заметно при долгосрочных вложениях.

7.2. Экономия на налогах

Налоги в РФ для резидентов составляют 13% на прибыль и дивиденды. Но есть кое-какие возможности, которые позволят абсолютно легально сэкономить на налогах.

Есть два варианта как не платить налог на прибыль по ценным бумагам:

- Воспользоваться налоговым вычетом на ИИС по типу-Б;

- Держать ценные бумаги три года;

Как уменьшить налог на прибыль от инвестиций;

7.3. Стоит ли использовать стоп-лосс инвесторам

Спорный вопрос касательно использования защитных ордеров — стоп-лоссов. Стоит ли их использовать при долгосрочном инвестировании?

Большинство инвесторов склоняются, что не стоит. Биржа крайне эмоциональна. Цены сильно колеблются в зависимости от поступающих новостей. Если инвестор будет ставить стоп-лосс, то может так получиться, что он несколько лет был в плюсе по акции, а потом наступает паника на бирже и все накопления могут быть потеряна за несколько недель. Да ещё и стоп-лосс сработает. В итоге он уйдёт с рынка ни с чем.

Рынок акций склонен к росту. Поэтому нет смысла выходить по дешевым ценам.

7.4. Можно ли посмотреть чужие портфели

Чужие инвестиционные портфели можно посмотреть, если того захочет инвестор. Например, можно посмотреть портфель Уоррена Баффета. Также Рэй Далио выкладывал свой портфель. Но практической ценности в этом нет.

Баффет покупает очень крупные позиции, поэтому ему приходится искать недооцененные акции которые ему готовы продать крупным пакетом. У рядовых инвесторов такой проблемы нет. Они могут покупать и продавать любые пакеты. Особенно когда речь идёт о голубых фишках.

Вряд ли скопировав чужой портфель можно добиться какие-то выдающихся результатов.

Какие риски портфельного инвестирования?

Инвестор должен ясно понимать, что риск и доходность инвестиционного портфеля – это связующие звенья одной цепи. Потенциальное увеличение доходности влечет за собой увеличение риска, и наоборот.

Риски могут определяться факторами, не подвластными инвестору в момент выбора объектов инвестирования. Подобные риски относятся к изменениям ситуации во внешнеэкономической деятельности, их принято называть систематическими.

Систематические риски делятся на:

- политический риск – угроза негативного воздействия на рынок из-за смены правительства, войны и т.д.;

- экологический риск инвестиционного портфеля подразумевает под собой возможные убытки в случае природных катастроф или ухудшения экологической обстановки;

- инфляционный риск возникает в случае высокой инфляции, которая обесценит капитал инвестора;

- валютный риск может возникнуть по причине политических и экономических факторов, которые складываются в стране;

- изменение процентной ставки – это риск, при котором происходит снижение или повышение процентной ставки центрального банка страны, влекущее за собой изменения на рынке инфляций.

Суммарный риск инвестиционного портфеля складывается из всех вышеперечисленных. Для инвестора важна оценка не только отдельно взятых ценных бумаг, но и общий уровень риска на фондовом рынке и в экономике.

Помимо систематических рисков, на которые инвестор влиять не может, есть и несистематические риски, которые вызваны ошибками в управлении портфелем. Причиной этих рисков может быть непрофессиональная оценка инструментов инвестиционного портфеля в момент выбора инвестиционной политики, нерациональная структура инвестируемых средств. Повысив эффективность управления инвестиционной деятельности, можно избежать негативных последствий.

Несистематические риски делятся на:

- кредитный риск наступает в случае несоблюдения обязательств заемщиком или поручителями;

- отраслевой риск может быть связан с изменениями в определенной отрасли экономики;

- деловой риск связан с ошибками в управлении компаниями, в которые вложены деньги.

Пример

Накопительные продукты АО «ВТБ Страхование жизни»

Кому подойдут?

Эти стратегии являются хорошим вариантом для умеренно и умеренно-консервативных инвесторов, которые, с одной стороны, не готовы тратить время на управление своими инвестициями, но с другой – хотят иметь простой инструмент, который был бы устойчив к различным катаклизмам, которые происходят в мире, в политике и экономике, но при этом приносил бы доход на 2-4% выше инфляции.

Ключевые слова

регулированиебанковская системафинансовая стабильность

Похожие статьи

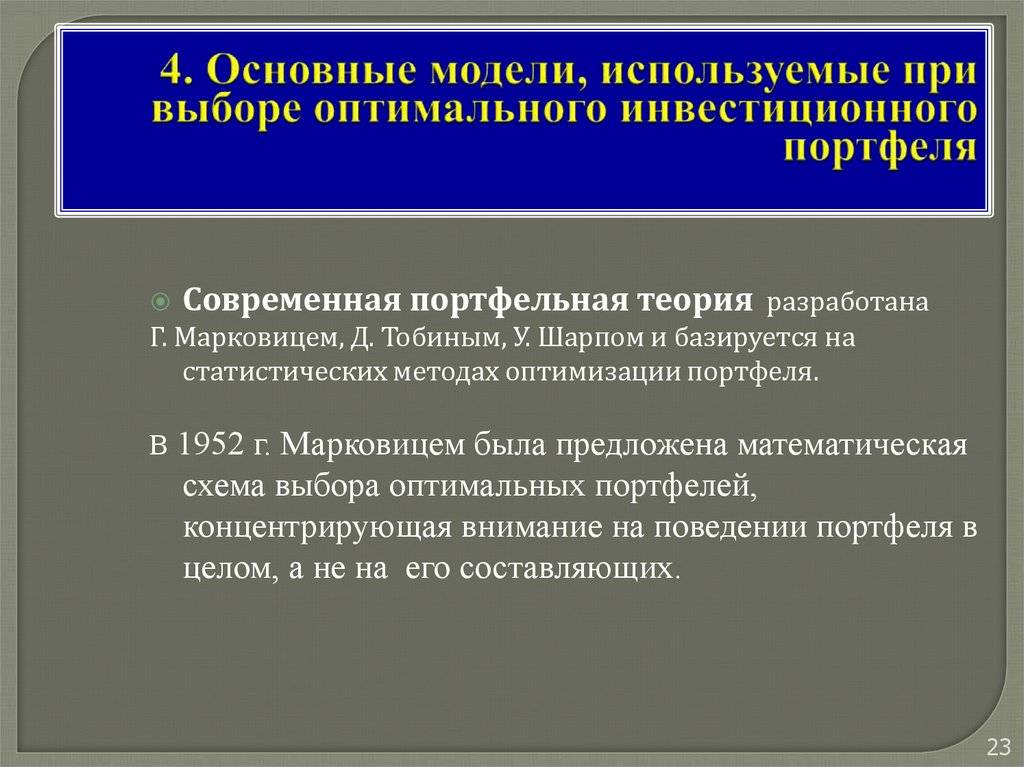

Достоинства и недостатки модели Г. Марковица

Рассмотрим ряд недостатков присущих модели Г. Марковица.

- Данная модель была разработана для эффективных рынков капитала, на которых наблюдается постоянный рост стоимости активов и отсутствуют резкие колебания курсов, что было в большей степени характерно для экономики развитых стран 50-80-х годов. Корреляция между акциями не постоянна и меняется со временем, в итоге в будущем это не уменьшает систематический риск инвестиционного портфеля.

- Будущая доходность финансовых инструментов (акций) определяется как среднеарифметическое. Данный прогноз основывается только на историческом значении доходностей акции и не включает влияние макроэкономических (уровень ВВП, инфляции, безработицы, отраслевые индексы цен на сырье и материалы и т.д.) и микроэкономических факторов (ликвидность, рентабельность, финансовая устойчивость, деловая активность компании).

- Риск финансового инструмента оценивается с помощью меры изменчивости доходности относительно среднеарифметического, но изменение доходности выше не является риском, а представляет собой сверхдоходность акции.

Многие из данных недостатков модели были решены последователями: прогнозирование доходности с помощью многофакторных моделей (Ю. Фама, К. Френч, Росс и др.), нейронных сетей; оценка риска на основе моделей ARCH, GARCH и т.д. Следует отметить одно из главных достоинств модели Г. Марковица: систематизация подхода к формированию инвестиционного портфеля и управление его доходностью и риском.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут(расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

В данной статье мы рассмотрели, как с помощью Excel можно сформировать инвестиционный портфель по модели Г. Марковица и решить две классические задачи: максимизация доходности портфеля при минимальном риске и минимизация риска при заданной доходности. Портфель Марковица позволяет снизить систематические риски за счет комбинации различных активов. Несмотря на сложности использования данной модели в современной экономике данная модель применима для таких низковолатильных активов как недвижимость, облигации товарные фьючерсы и т.д. В настоящее время сократился срок пересмотра активов в портфеле, так если раньше он мог составлять год, то сейчас это 2-6 месяцев

С вами был Иван Жданов, спасибо за внимание

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Анализ эффективности инвестиционного портфеля

Эффективность инвестиционного портфеля – несколько размытое понятие. Для одних – это сохранение денежных средств, для других – постоянное увеличение доходов. Третьи вообще предпочитают создать пассивный доход на 5-10 лет. Но несмотря на это, у анализа эффективности инвестиционного портфеля есть общий момент.

Инвестора в первую очередь интересуют деньги. То есть доходы. Именно поэтому главный принцип портфеля инвестиций – прибыльность. Он не должен приносить убытки. Каждый раз вы должны получать чистую прибыль со своих вложений. Это значит, что нужно перекрывать инфляцию и комиссию брокерской компании, которая позволяет вам осуществлять свою деятельность на бирже.

Но если прибыль уменьшается, и инвестиционный счет показывает убытки, то следует предпринимать шаги по оптимизации инвестиционного портфеля.

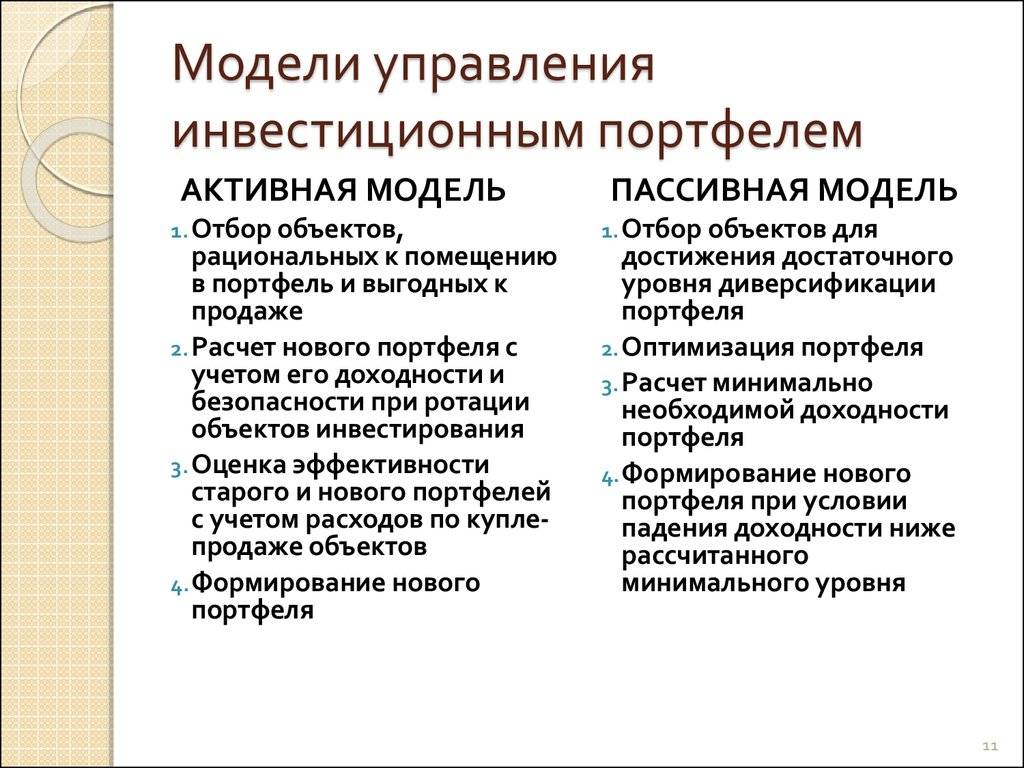

Оптимизация портфеля

Создать оптимальный инвестиционный портфель с первого раза вряд ли получится. Рынок изменчив, и то, что вчера казалось доходным и стабильным, сейчас уже приносит только убытки. Именно поэтому оптимизировать инвестиционный портфель нужно как минимум раз в месяц.

Вы анализируете в течение нескольких недель поведение своих ценных бумаг, и если они показывают стабильно плохие финансовые результаты, вам потребуется сделать несколько вещей:

- Найти причину;

- Сделать прогноз;

- Поступить согласно этому прогнозу.

Здесь все очень просто.

Если акции показывают негативный результат, то причины могут быть следующими:

- Негативная экономическая ситуация в стране;

- Падение отрасли;

- Внутренние проблемы компании;

- Смена руководящих должностей;

- Недооценка акций;

- Избавление от переоценки.

Рассмотрим те причины, при которых нужно менять ценные бумаги:

- Падение отрасли;

- Избавление от переоценки;

- Внутренние проблемы компании;

- Негативная ситуация в стране.

Они расположены так потому, что падение отрасли – основная причина, по которой нужно избавляться от ценных бумаг компании. Если отрасль становится убыточной, то это значит, что дальше будет только хуже.

Когда рынок «открывает глаза» и понимает, что он переоценил ту или иную компанию, то начинается массовая продажа ценных бумаг. После нее не будет резкого взлета, или даже хотя бы постепенно «набора высоты». Именно поэтому, как только видите, что рынок «прозрел», смело продавайте бумаги.

Внутренние проблемы компании – повод избавиться от ценных бумаг при агрессивной игре. Чтобы понять почему, достаточно обратиться к известной Apple. Как только СМИ узнали, что Стив Джобс болен, акции Яблочной компании начали стремительно терять в цене. И если бы не колоссальная популярность бренда и соответствующая переоценка, то они бы не оправились до сих пор.

Негативная ситуация в экономике страны – последняя и не самая однозначная проблема. С одной стороны – от убыточных бумаг следует избавляться, а с другой – в стране в целом кризис, поэтому во многих отраслях и компаниях будет то же самое.

Вот причины для оптимизации портфеля. Сам же процесс оптимизации прост – продавайте бумаги, как только чувствуете, что выжали из них максимум.

Инвестиционный портфель Рэя Далио («Все сезонный»)

Доходность стоимости портфеля: 67% за 5 лет (S&P 500 47%)

Макс. Убыток за год: -3,25%

Макс. Просадка (drawdawn) -11,98%

Капитализация: 5 039 633 000 $

Портфелем управляет его хеджевый-фонд Bridgewater, который управляет активами на сумму более 160 млр. $. Его портфель называется «всезонным» потому что нацелен на создание прибыли в различные фазы экономического цикла. Рассмотрим, какие активы создают доходность в различные этапы цикла:

- Экономика растет (увеличение спроса). Акции развитых рынков растут, ↑ доходность облигаций развивающихся рынков растет ↑ корпоративные облигации ↑ биржевые товары ↑

- Экономика падает (падение спроса). Доходность получается за счет облигаций с защитой от инфляции (такие есть в США) ↑ и государственных облигаций ↑.

- Инфляция растет (деньги дешевеют). Облигации с защитой от инфляции растет ↑ облигации развивающихся рынков ↑ биржевые товары ↑.

- Инфляция падает (деньги дорожают). Акции развитых рынков растут ↑ государственные облигации ↑.

В результате такой инвестиционной политике его портфель имеет следующие пропорции:

- 30% в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 5% в золоте

- 5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть и тд.

Такая стратегия направлена на диверсификации между различными классами активов, чтобы максимально сгладить и снизить колебания доходности.

ТОП 10 акций из портфеля Рэя Далио

Если сравнить портфель с другими инвесторами, то в нем наблюдается большая сглаженность в весах, чем у У. Баффета, К. Айкена или Б. Гейтса, у которых более 50% доминировал какой то актив. Как видно доля золота в портфеле выросла до 11,9% – это связано с кризисом и увеличением доли защитных активов. Также можно увидеть, что есть вложения в развивающиеся рынки Бразилии (EWZ).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| SPY | SPDR S&P 500 ETF Trust | 918.6 | 18.2% |

| GLD | SPDR Gold Trust | 600.6 | 11.9% |

| VWO | Vanguard International Equity Index Funds – Vanguard FTSE Emerging Markets ETF | 465.5 | 9.2% |

| IVV | iShares Trust – iShares Core S&P 500 ETF | 332.0 | 6.6% |

| TLT | iShares Trust – iShares 20+ Year Treasury Bond ETF | 279.1 | 5.5% |

| LQD | iShares Trust – iShares iBoxx $ Investment Grade Corporate Bond ETF | 227.0 | 4.5% |

| EWZ | iShares, Inc. – iShares MSCI Brazil ETF | 192.6 | 3.8% |

| IAU | iShares Gold Trust | 176.0 | 3.5% |

| IEMG | iShares, Inc. – iShares Core MSCI Emerging Markets ETF | 134.6 | 2.7% |

| HYG | iShares Trust – iShares iBoxx $ High Yield Corporate Bond ETF | 115.2 | 2.3% |

Доходность портфеля за 12 лет

Сильно захеджированный портфель, приносящий доход в любые этапы экономического цикла. Портфель подходит для консерватичных инвесторов

На рисунке ниже показано абсолютное сравнение по влиянию ETF.

Экспоненциальное распределение долей активов портфеля

Составление портфеля Р. Далио из ETF

Можно составить имитированный портфель Р. Далио из ETF (торгуемые фонды). Многие ETF включают в себя множество различных видов активов и широко диверсифицированы. Ниже в таблице предложен портфель из ETF↓

| Название актива | Вес в ИП | ETF (тикер) |

| Долгосрочные облигации | 40% | TLT |

| Акции | 30% | VTI |

| Среднесрочные облигации | 15% | IEF |

| Золото | 7,5% | GLD |

| Товары | 7,5% | DBC |

Доходность портфеля составляет 170% за 12 лет, тогда как у S&P 500 было 180%. Несмотря на это риски, если бы мы вложились в портфель Р. Далио и индекс S&P 500 отличались в 5 раз! Просадка по ИП в худший год составила -3,25%, тогда как у индекса было -37%.

В периоды активного роста индекс будет приносить большую доходность, но в периоды кризиса распределение между различными классами сглаживает просадки баланса. Во время все более частых кризисов и экономической нестабильности портфель Рэя Далио себя уверенно показывает.

Как правильно составить инвестиционный портфель?

Ну вот, с суммой определились, со временем тоже, цель записана, можно приступить к поиску инструментов для составления своего инвестиционного портфеля

Самое главное в инвестирование это сохранить имеющийся капитал и только потом приумножить, поэтому составляя портфель важно помнить о диверсификации денежных средств и это третье правило, которое вы должны помнить при инвестировании своих финансов

«Диверсификация — распределение финансов между несколькими активами различных не пересекающихся отраслей. Она снижает риск инвестиционного портфеля, при этом чаще всего не снижая доходность»

Грамотно дифференцированный инвестиционный портфель всегда работает в плюс, делая вас богаче каждый день. Если говорить простыми словами, то диверсификацию можно описать правильной поговоркой: «не кладите все яйца в одну корзину»

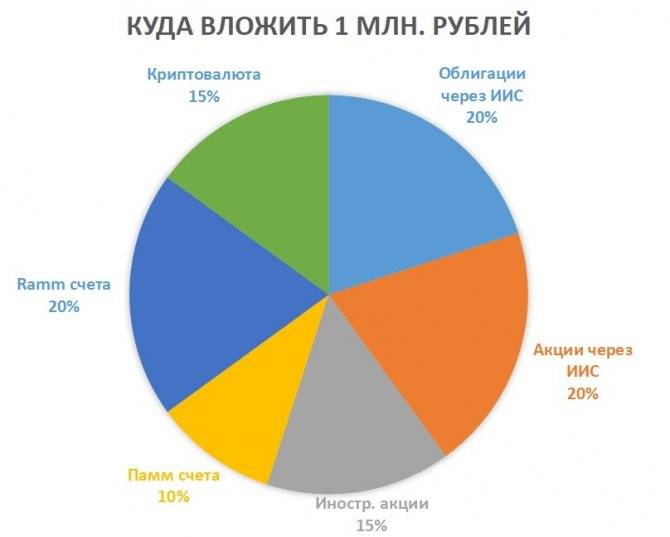

Раскладывайте равными частями по совершенно разным инвестиционным инструментам. Это могут быть банковские вклады, Памм счета, хайп проекты, Доверительное управление, криптовалюты, ценные бумаги и.т.д. Распределять деньги необходимо не только по разным инструментам, но и соблюдать внутреннюю диверсификацию, что — это значит?

«Если вы выбрали для работы ценные бумаги и Памм счета, то это должен быть не один Памм управляющий который, по вашему мнению, прибыльно торгует или ценная бумага компании «» а сразу несколько, чтобы избежать просадки или полной потери денег»

Правильно использовать несколько Памм счетов трейдеров с различной техникой торговли и несколько акций различных компаний как Российских, так и зарубежных эмитентов. Для чего это нужно? Для того чтобы вы всегда оставались на плаву и всегда были в плюсе не зависимо от рынка.

Акции имеют свойство дешеветь, а трейдеры ошибаться и допускать просадки в торговле. Так вот, если один трейдер допускает небольшую просадку, другие управляющие будут вытягивать весь ваш портфель в положительную сторону. Так же и с акциями. Пока одни уменьшают ваш портфель, другие прибавляют к нему в два раза больше. Это золотое правило любого инвестора.