Fin-plan Radar

Мультисервис для инвесторов, обладающий широчайшими возможностями для поиска инвестиционных идей и позволяющий составить эффективный диверсифицированный портфель.

Какими преимуществами обладает ресурс:

- Анализ показателей по акциям и облигациям.

- Анализ финансовых показателей эмитентов.

- Поиск лучших ценных бумаг.

- Мониторинг и анализ избранных активов.

- Составление инвестпортфеля.

- Поиск идей.

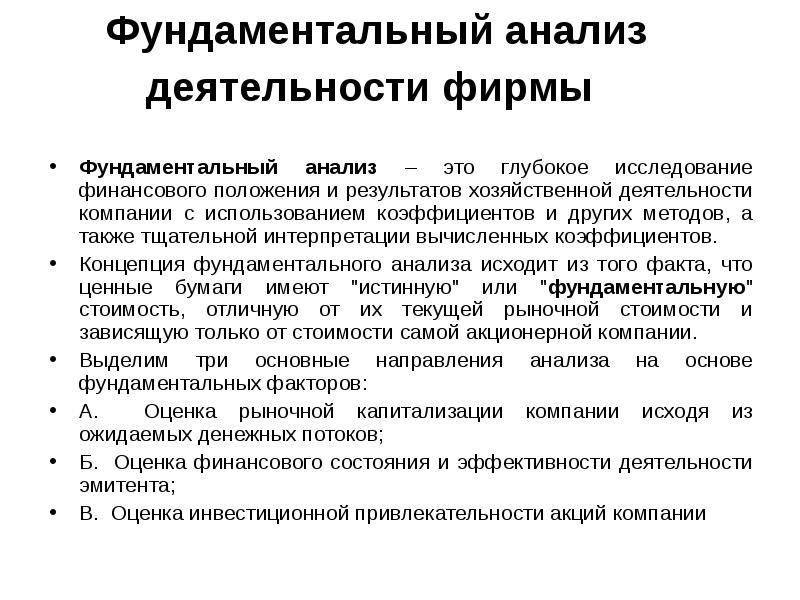

Что такое фундаментальный анализ

Прежде чем делать обзор печатных трудов известных авторов, надо несколько слов сказать о том, что такое фундаментальный анализ, и где его применяют.

Без специальной подготовки провести его очень сложно. Надо не только знать определения всех финансовых терминов, но и понимать, как они рассчитываются, и что показывает то или иное значение. В доступе к информации для анализа проблем не возникает. Отчеты о деятельности публикуют как сами публичные компании, ценные бумаги которых торгуются на биржах, так и специальные интернет-ресурсы для инвесторов.

Но мало видеть конкретные цифры, надо уметь на их основе принять грамотное решение: стоит или не стоит покупать акции этого предприятия.

В помощь как раз и будет специальная литература. В обзоре книг по финансовым рынкам вы получите общее представление об инвестировании. Для практики понадобятся более глубокие знания. К сожалению, при подготовке материала к статье столкнулась с большой проблемой. Практически нет отечественных авторов, которые писали бы на тему нашей сегодняшней статьи. В основном это учебники для экономических вузов. Не все новички могут осилить такую учебную литературу.

Зарубежные авторы уже давно издали свои бестселлеры. Но для фундаментального анализа российского фондового рынка ценнее была бы информация именно с учетом нашей специфики. Но будем исходить из того, что имеем. Надеюсь, что вы найдете в этой подборке книг ту, которая поможет сформировать теоретические и практические знания по фундаментальному анализу.

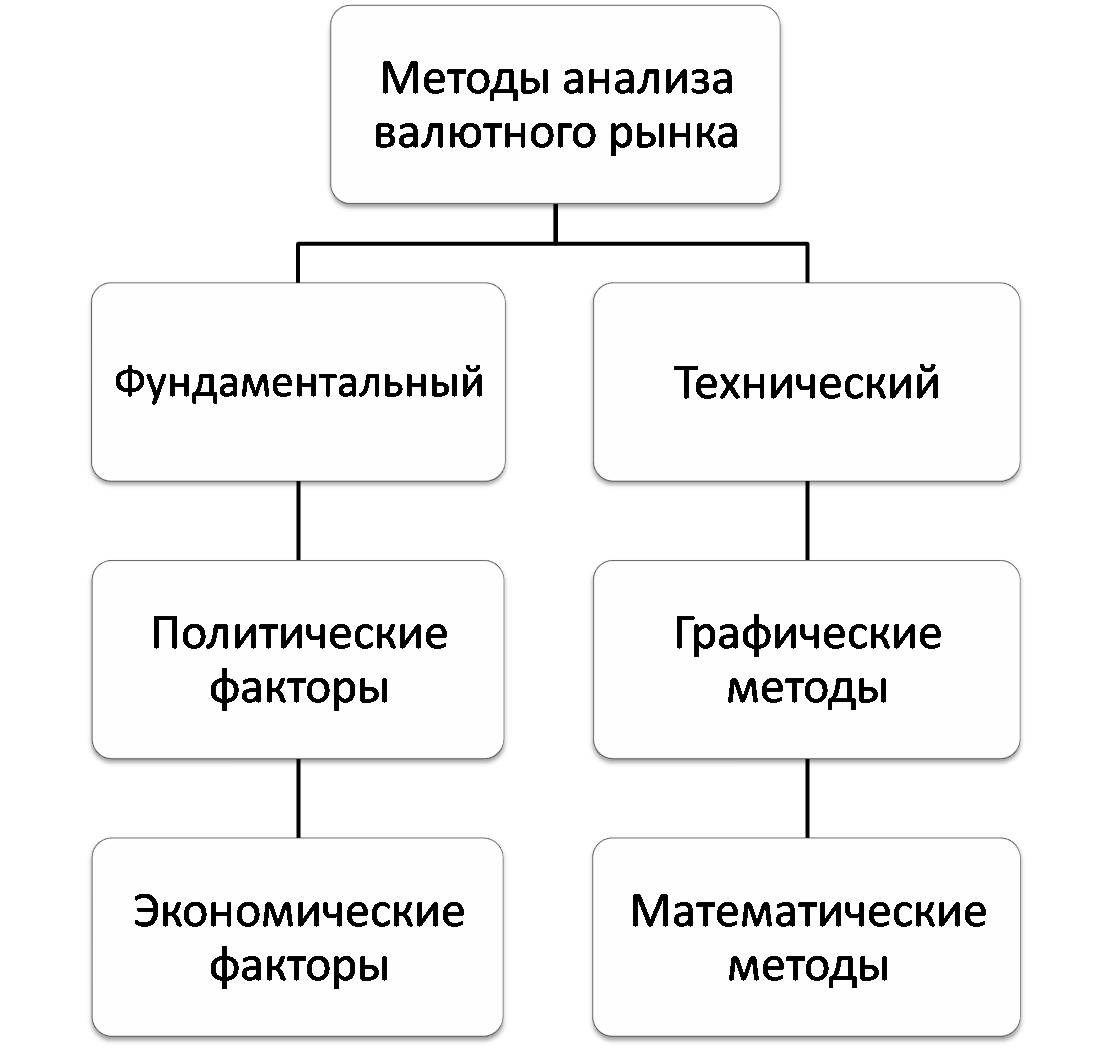

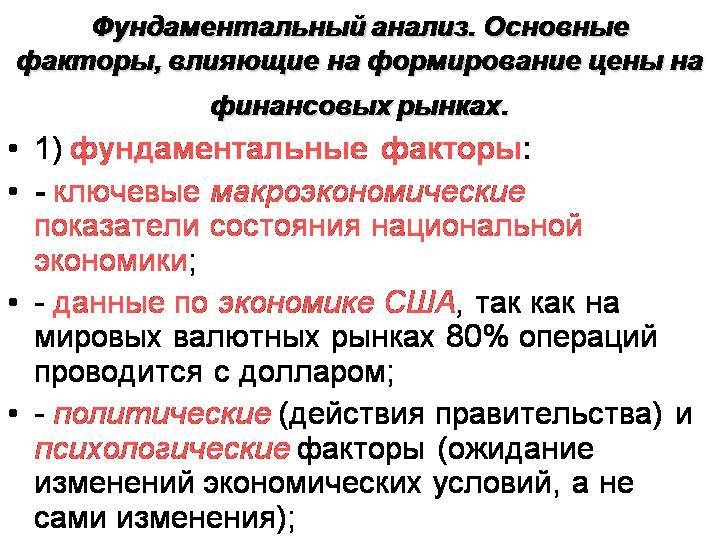

Следует еще обратить ваше внимание на одну деталь. Некоторые авторы пишут об анализе для успешного трейдинга только на валютном рынке, некоторые нацелены исключительно на фондовый рынок

А кто-то описывает фундаментальный анализ для применения на всех финансовых рынках. Учитывайте это при выборе литературы для чтения.

Основные методы торговли «фундаменталистов»

Если вы решили использовать в своей торговле фундаментальный подход, то мы предлагаем ознакомиться с основными принципами такого метода трейдинга:

При выходе любой новости ожидайте в скором будущем бурной реакции рынка – большинство трейдеров одновременно с вами увидят эту новость и будут действовать в соответствии со своими расчетами.

Учитывайте, что реакция насколько бурная, настолько и кратковременная – от получаса до двух часов после публикации.

Если вы не являетесь суперпрофи в фундаментальном анализе, концентрируйтесь только на самых важных новостях, которые точно вызовут реакцию, а результат их достаточно предсказуем.

Если весь рынок после публикации новости торгует вразрез с выбранной вами стратегией, то вы ошиблись (скорее всего, не учли влияние какого-то важного фактора). Срочно меняйте поведение.

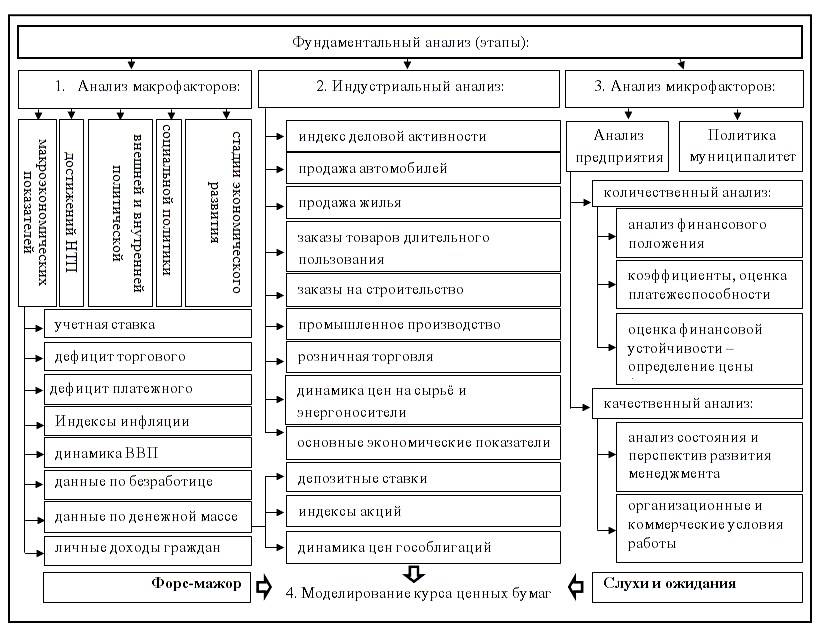

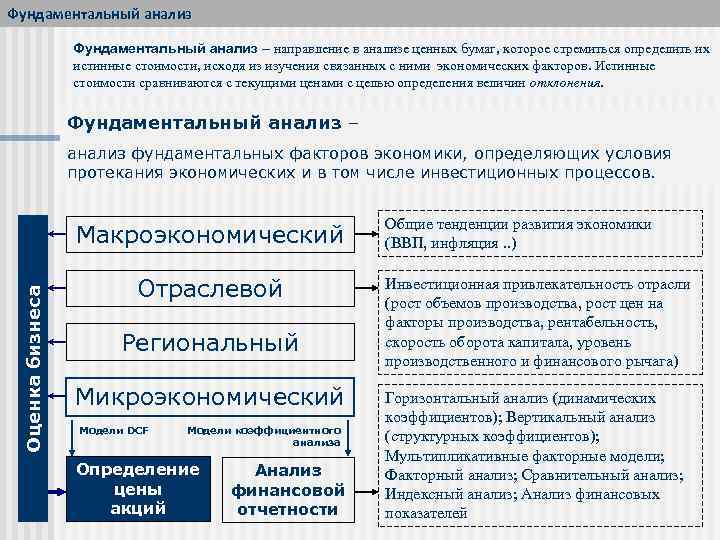

Этапы фундаментального анализа ценных бумаг

Процесс фундаментального анализа должен включать в себя последовательное исследование трех аспектов:

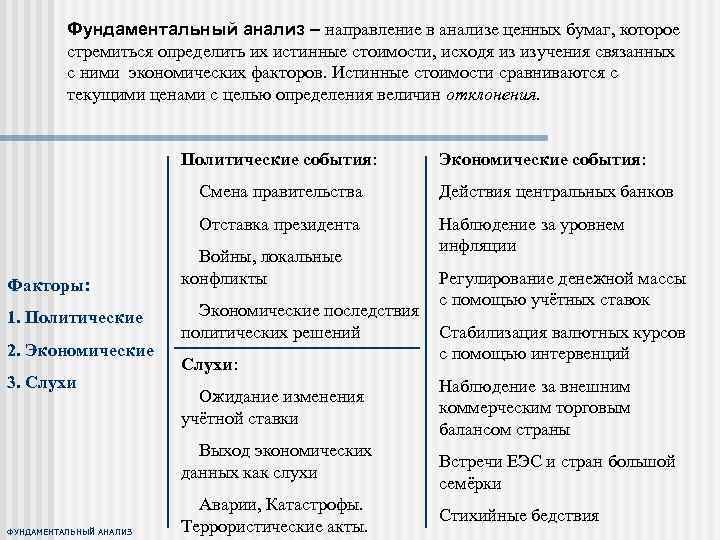

1. Общий анализ экономической ситуации

Здесь необходимо оценить те общие факторы экономики и политики, которые влияют на работу всего финансового сектора в целом и фондовой биржи в частности, оценить, благоприятствует ли ситуация инвестированию.

Инвестору стоит обращать внимание на такие явления, как изменение базовой процентной ставки в стране. Поскольку компании часто зависят от кредитных денег, рост ставки, а значит и удорожание кредита, может привести к удешевлению акций предприятия

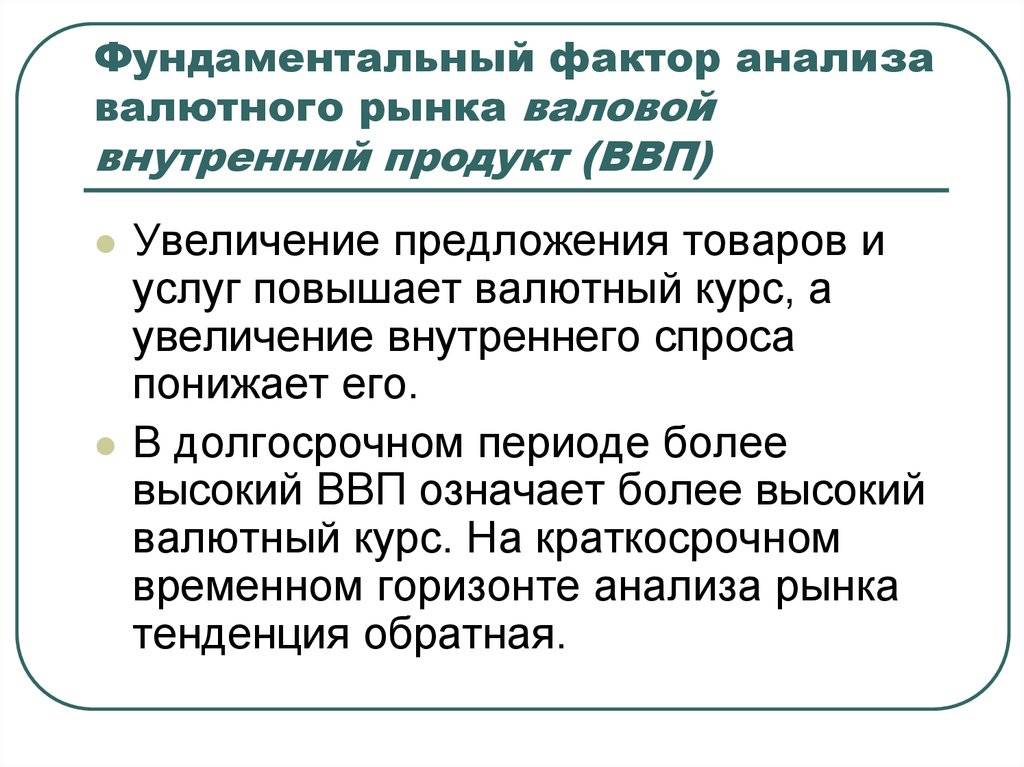

Показателен такой фактор, как динамика ВВП, что говорит об увеличении объемов производства, а значит может привести к удорожанию активов.

При покупке акций авиакомпаний и компаний топливного сектора имеет смысл обращать внимание на цены на нефть, от ее показателей также зависит стоимость акций. Например, на это могут влиять ситуации с политической нестабильностью, смене правящей партии, а также кризисы, дефолты, рост инфляции и т.д

Например, на это могут влиять ситуации с политической нестабильностью, смене правящей партии, а также кризисы, дефолты, рост инфляции и т.д.

2. Исследование состояния отрасли

Здесь стоит обратиться к анализу отраслевых фондовых индексов (Dow Jones, NASDAQ), характеризующих развитие разных секторов экономики: транспортного, промышленного, IT и телекоммуникационного, банковского, страхового и других.

Типы отраслей:

1. Растущие (отличаются высокими темпами роста объемов продаж и увеличением прибыли).

2. Стабильные (устойчивые, наименее подверженные влиянию общих факторов экономики и политики). К акциям стабильных отраслей относятся «голубые фишки», предоставляющие самые лучшие инвестиционные возможности; оборонительные акции, то есть устойчивые даже в неблагоприятных финансовых обстоятельствах; а также доходные акции, по которым есть возможность получить самые высокие дивиденды.

3. Цикличные (доход от инвестиций в ценные бумаги напрямую зависит от периода деловой активности, особо чувствительны к спадам и кризисам в экономике).

4. Увядающие (производящие продукт, который не отвечает требованиям времени и применяющие устаревшие технологии).

5. Спекулятивные (наиболее рисковые для инвестиций, нет возможности получить достоверную и надежную информацию о компании).

3. Изучение конкретной компании

Наконец, проанализировав экономическую ситуацию и выбрав перспективную отрасль, трейдер может определиться с самой привлекательной с точки зрения инвестиций компанией, акции которой он захочет купить.

Но прежде стоит изучить финансовые отчеты о деятельности предприятия, оценить динамику представленных в них показателей, отметить, запускалось ли производство новой продукции, существует ли вероятность слияния или поглощения компании, есть ли у предприятия госсзаказы.

Процесс изучения компании может быть достаточно трудоемким, но, безусловно, стоит того. Только изучив финансовое и хозяйственное положение предприятия за период не менее трех лет, можно принимать решение о покупке акций компании.

Оценка финансовой устойчивости

Для оценки финансовой устойчивости и платежеспособности применяют коэффициенты ликвидности: коэффициент текущей (current ratio), быстрой ликвидности (quick ratio), абсолютной ликвидности (cash ratio). Их главное отличие заключает в том, что коэффициент текущей ликвидности оценивает долгосрочную платежеспособность компании, быстрой ликвидности среднесрочную, а абсолютной – краткосрочную.

Коэффициент текущей ликвидности – показывает, как компания может погасить свои обязательства с помощью все своих активов.

Коэффициент быстрой ликвидности – отражает, как компания может погасить свои долги наиболее быстро реализуемыми активами. К быстрореализуемым активам относят: наличность, ценные бумаги, дебиторская задолженность.

Коэффициент абсолютной ликвидности – показывает возможность компании расплатиться по своим обязательствам с помощью самых ликвидных активов (наличности).

Нормативное значение оценки ликвидности следующие ↓

| Значение | Что показывает |

| Коэффициент текущей ликвидности | |

| Current ratio > 3 | Высокая степень платежеспособности

Возможно не эффективное управление активами |

| 1.5 < Current ratio < 3 | Умеренная платежеспособность |

| Current ratio < 1.5 | Низкая платежеспособность |

| Коэффициент быстрой ликвидности | |

| Quick ratio > 1 | Высокая платежеспособность в среднесрочной перспективе |

| Quick ratio < 1 | Не все обязательства могут быть покрыты в среднесрочной периоде. Возможна утрата финансовой надежности |

| Коэффициент абсолютной ликвидности | |

| Cash ratio > 0.5 | Высокая платежеспособность, может быть риск неэффективного управления капиталом |

| 0.2 < Cash ratio < 0.5 | Оптимальный уровень |

| Cash ratio < 0.2 | Низкая платежеспособность предприятия |

Чем выше значения ликвидности, тем больше компания имеет ресурсов для погашения своих обязательств в среднесрочном и долгосрочном периоде. В тоже время, наличие у компании запасов, финансовых вложений и других активов может снижать прибыльность компании (ROA↓). Ведь эти активы никак не участвуют в создании прибыли.

Вывод по показателю быстрой ликвидности следующий: «У компании должно быть не менее 20% наличности для погашения экстренных обязательств и форс-мажорных ситуаций».

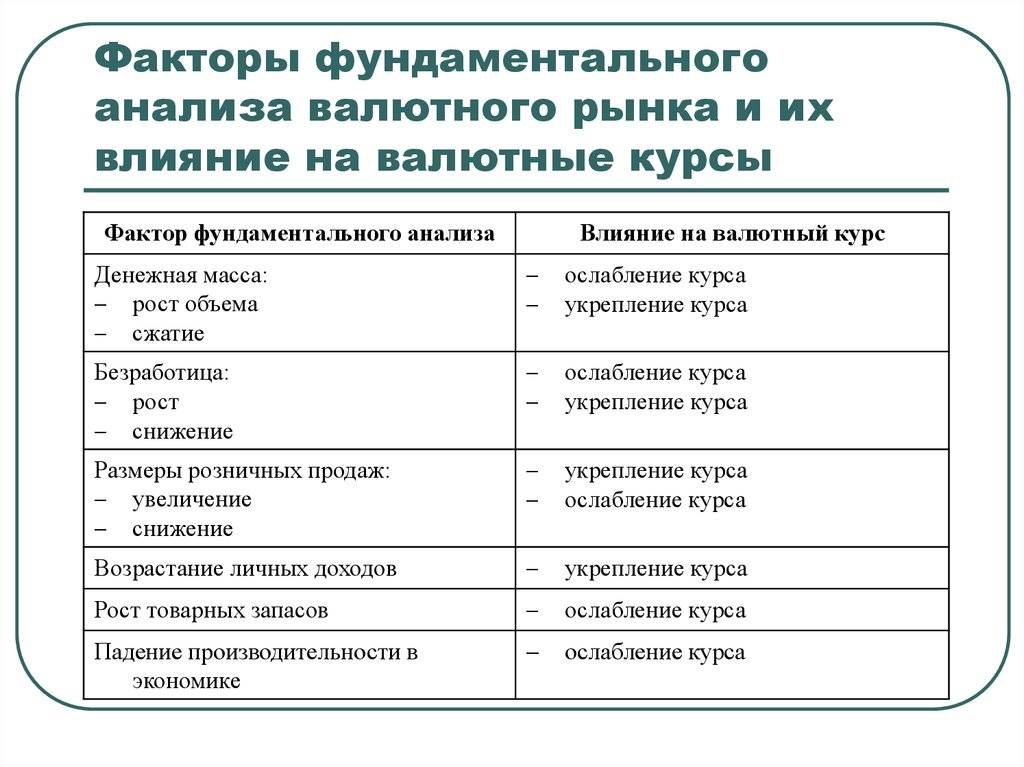

Растет экономика – покупают валюту

Другим важным фактором спроса на валюту является динамика экономического роста страны. По большому счету, когда мы сравниваем две валюты, мы сравниваем экономики двух стран, их инвестиционную привлекательность и торговый потенциал. Для оценки состояния экономики трейдеры используют макроэкономические индикаторы, которые регулярно публикуются в экономическом календаре. Во время выхода важных показателей (ВВП, инфляция, уровень безработицы, платежный баланс и т.д.) на валютном рынке наблюдается повышенная волатильность. В эти моменты рынок становится более «опасным» для новичков, но и более богатым на торговые возможности.

Рис. 3. Экономический календарь.

Большинство аналитиков придерживаются «уравновешенного» взгляда на методику анализа. Действительно, определить правильную точку входа в рынок без технических сигналов невозможно. С другой стороны, без понимания фундаментальных факторов технические индикаторы имеют очень мало смысла: настоящий трейдер должен чувствовать, что движет рынком. Удачной торговли!

Статьи мастер класса «Фундаментальный анализ»

- Фундаментальный анализ Forex: ликбез

- Фундаментальный анализ Forex: Особенности валют, заслуживающие внимания

- Фундаментальный анализ рынка Forex: экономический календарь и особенности торговли на новостях

- Виды валют на Форекс: валюта-убежище и сырьевые валюты

- Модели фундаментального анализа и прогнозирования валютных курсов на FOREX

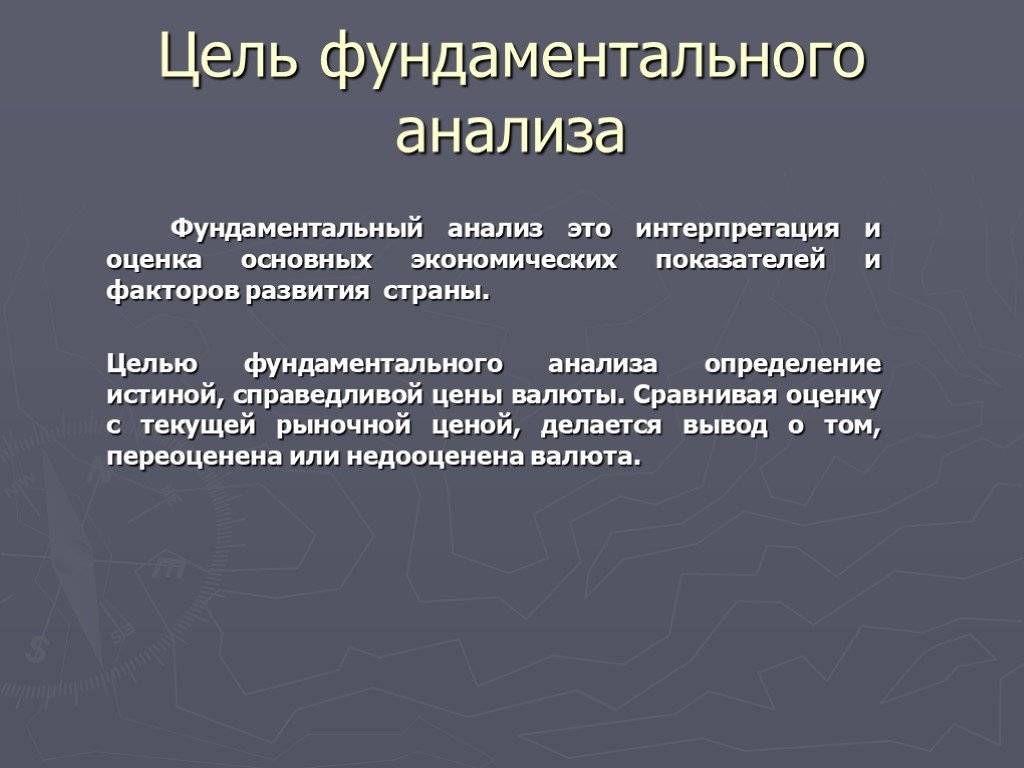

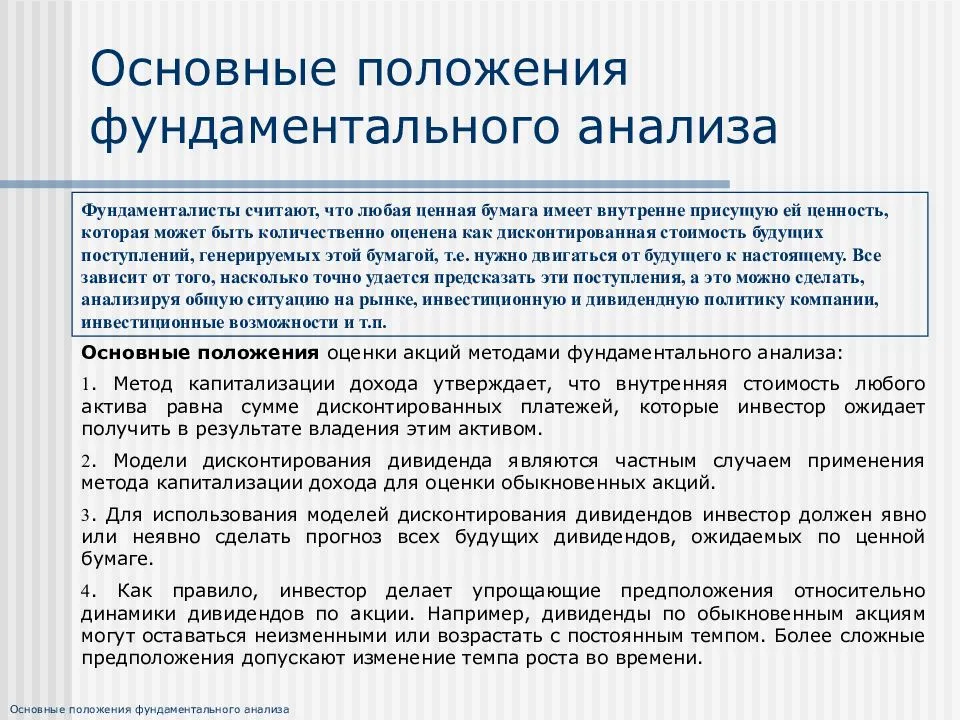

Кратко: что такое фундаментальный анализ простыми словами?

Фундаментальный анализ — это «оценка стоимости финансовых активов глазами экономиста» (Masterforex-V), которым очевидно, что

- на фондовой бирже — цена акций успешных предприятий постоянно растет, а убыточных, наоборот, падает;

- на товарной и фьючерсной бирже — котировки фьючерсов на продукты питания (пшеницу, сою, рис, сахар, кукурузу, ячмень и др.) будут повышаться в цене в зависимости от сезонности (минимальная цена наблюдается после сбора урожая и растет в течение года, т.к. необходимо нести затраты на его хранение) и стремительно вырастут в неурожайный год;

- на форексе курс национальных валют со слабой экономикой будет иметь долгосрочный медвежий тренд по отношению к резервным валютам мира (USD, EUR, CNY, GBP и JPY), которые имеют более развитую экономику. См. для примера (монгольского тугрика к доллару США)

Согласитесь, во всех перечисленных тезисах есть логика и «здравое зерно» рассуждений, хотя 15-летний опыт Академии Masterforex-V доказывает… обратное. Экономистам сложнее всего стать успешными трейдерами форекс, т.к. современный рынок полностью противоречит этим догмам, заложенным фундаментальным анализом их науки.

Дж. Гринблатт “Маленькая книга победителя рынка акций”

Было бы неправильно обойти стороной зарубежных авторов. Тем более что российские инвесторы имеют возможность инвестировать не только в отечественные, но и в зарубежные ценные бумаги. Дж. Гринблатт – практикующий инвестор, его компания ежегодно имеет в среднем 40 % прибыли от вложений.

Книга маленькая. Вы потратите всего пару часов на ее прочтение. Но, возможно, именно она даст вам методику, по которой вы станете по-настоящему эффективным инвестором. Методика эта очень простая, применить на практике ее смогут даже новички.

Смысл такой: вы сортируете все акции на рынке в порядке убывания по двум показателям: рентабельности капитала и коэффициенту P/E. Затем суммируете два рейтинга и составляете портфель из ценных бумаг с наименьшим суммарным рейтингом.

Более подробно о “волшебной формуле” читайте в книге.

Между бизнесом и хобби: что такое альтернативные инвестиции

01. 10. 2020

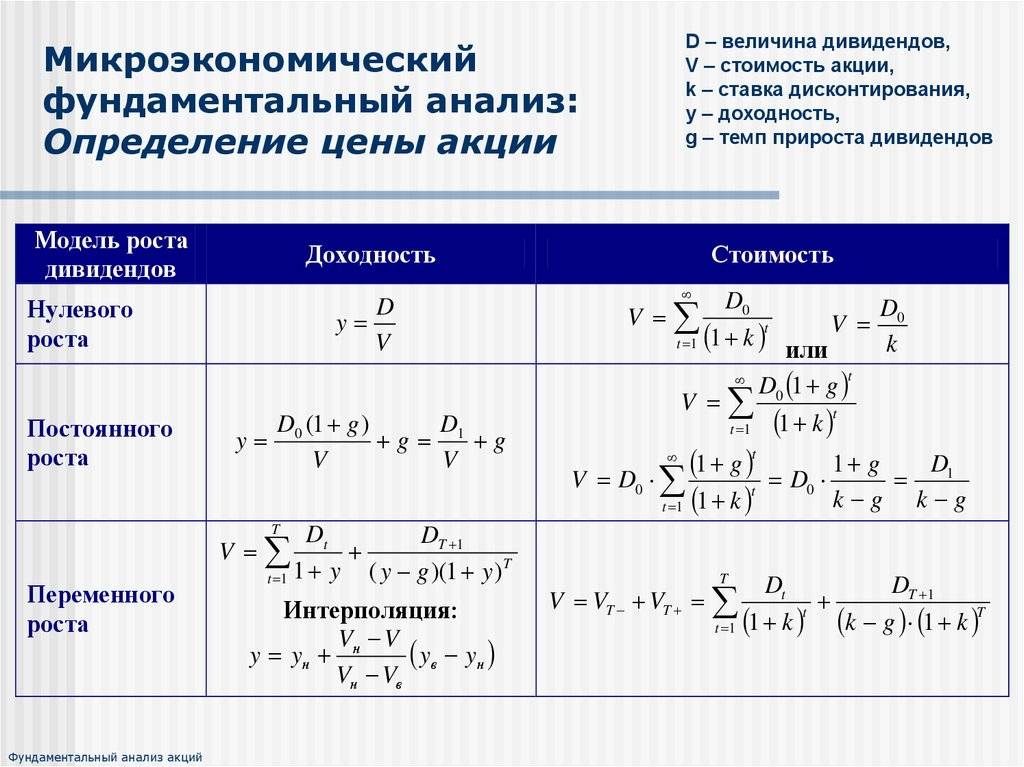

Оценка динамики прибыли на акцию

EPS (англ: Earning Per Share) – коэффициент показывающий отношение чистой прибыли к количеству выпущенных акций. Чем выше значение показателя, тем выше отдача от инвестиций в акции и тем больше их инвестиционная привлекательность. Для объективной оценки сравнение компаний необходимо осуществлять для одной отрасли и с одинаковой структурой капитала. Ведь компания, которая использует заемные средства, будет иметь большую отдачу на капитал и чистую прибыль, чем та которая создает прибыль только своими средствами. Но уровень финансового риска будет различным.

Американские компании очень чувствительны к своим финансовым результатам и их изменениям. Так появление информация о росте EPS для компании Apple (APPL) приводило к росту цены на фондовом рынке. В таблице ниже показана эта зависимость. Так публикация 30 апреля информации о росте EPS на 0.29 (в абсолютном значении) и выручки на 3,6 млрд. $ привело к положительному изменению цены акции на следующий день.

| Дата | Цена за день до отчета | Цена на следующий день | Рост EPS | Рост Выручки в млрд. $ | Изменение цены акции |

| 30 апреля 2020 | 287.73 | 289.07 | +0.29 | +3.6 | Рост 0.47% |

| 28 января 2020 | 308.95 | 324.34 |

+0.45 |

+3.414 | Рост 4.48% |

| 30 октября 2019 | 243.29 | 248.76 | +0.19 | +-0.9 | Рост 2.25% |

| 30 июля 2019 | 209.68 | 213.04 | +0.08 | +0.36 | Рост 1.6% |

| 30 апреля 2019 | 204.61 | 210.52 | 0.1 | +0.61 | Рост 2.89% |

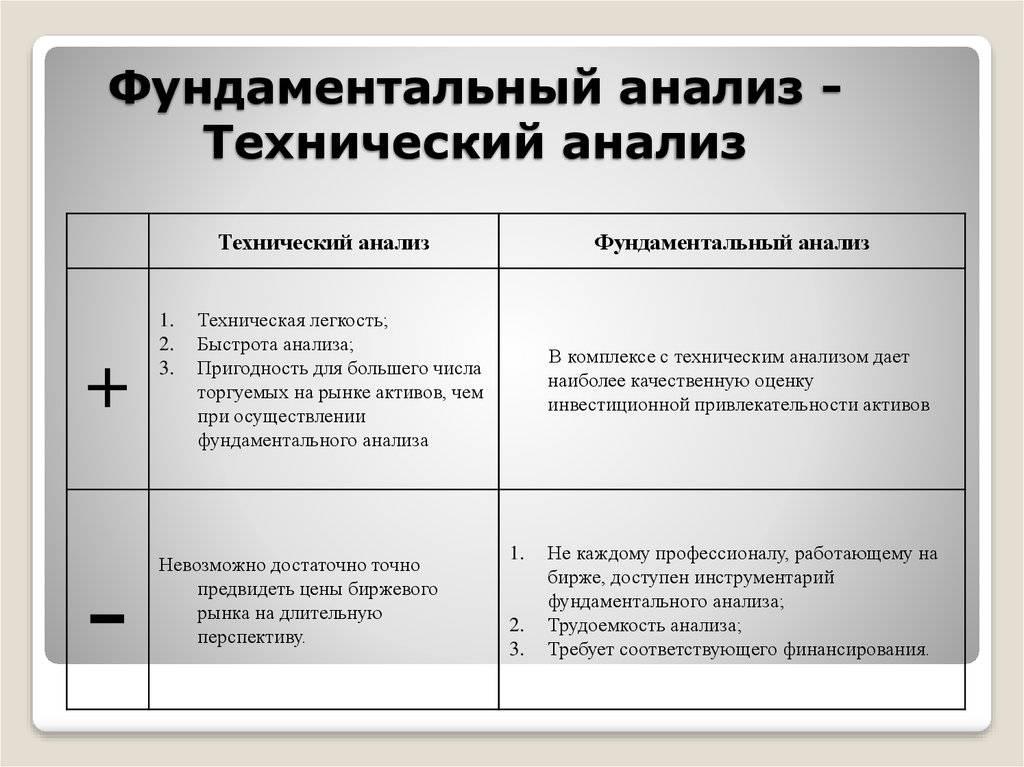

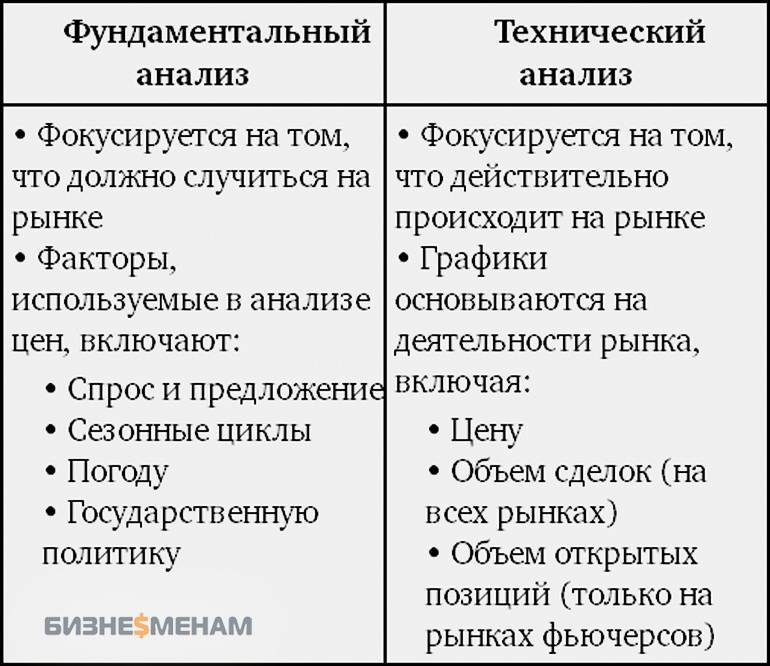

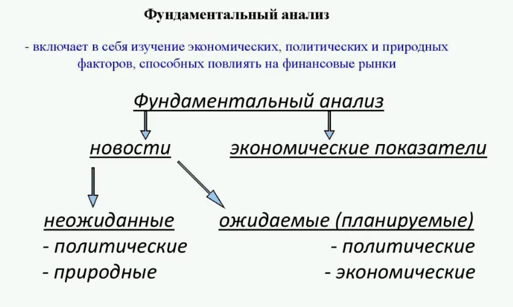

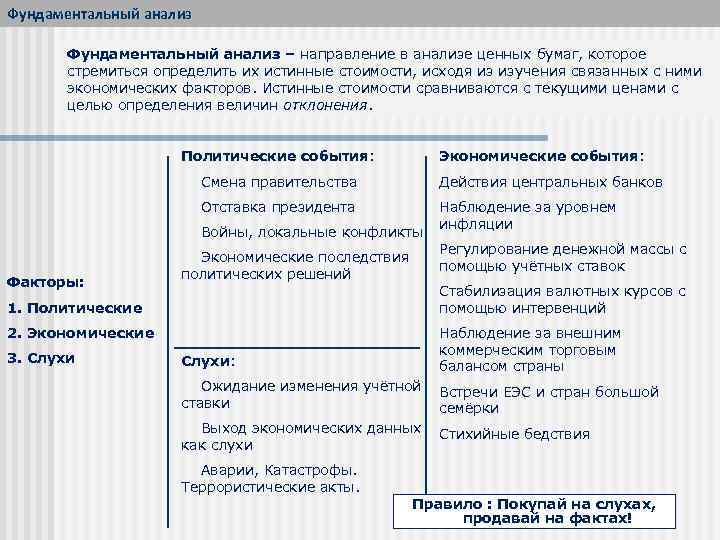

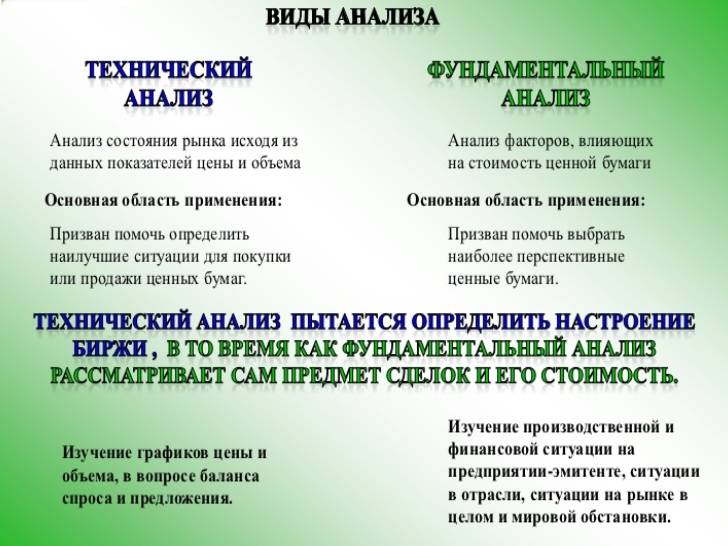

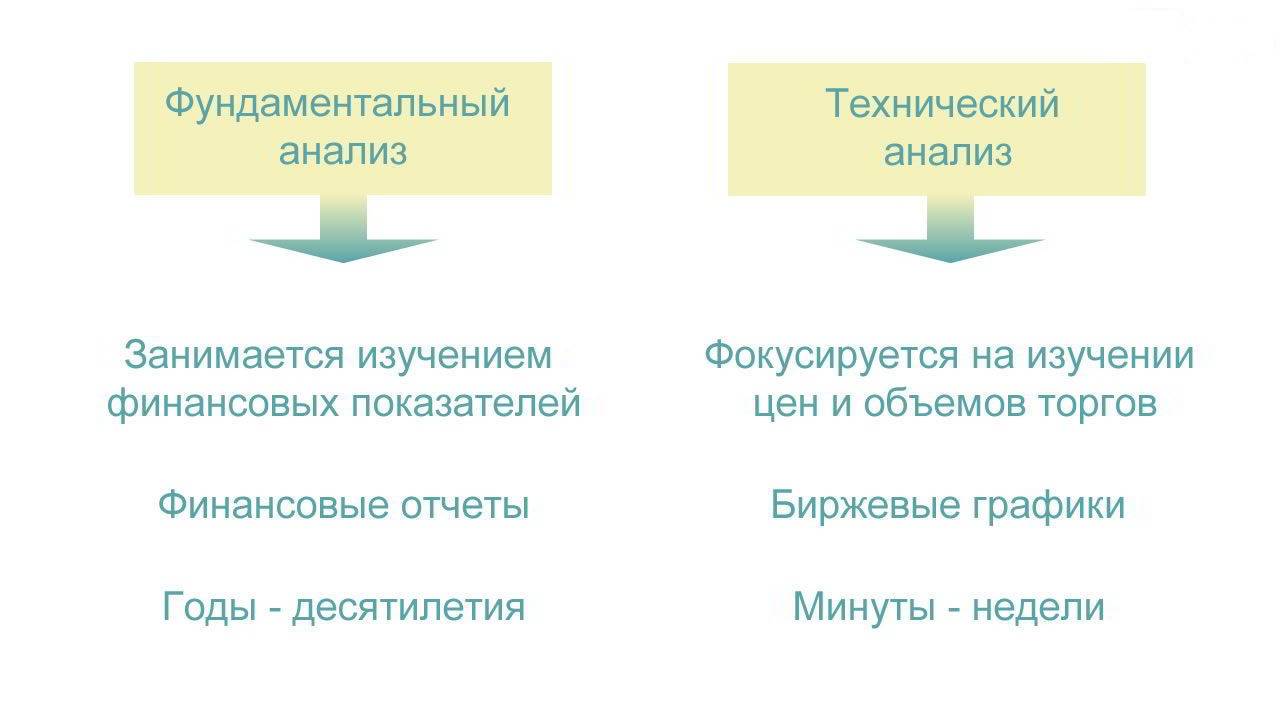

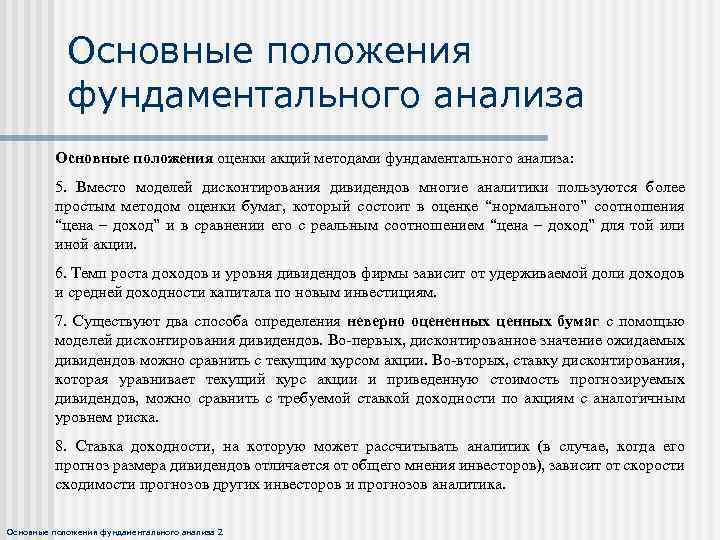

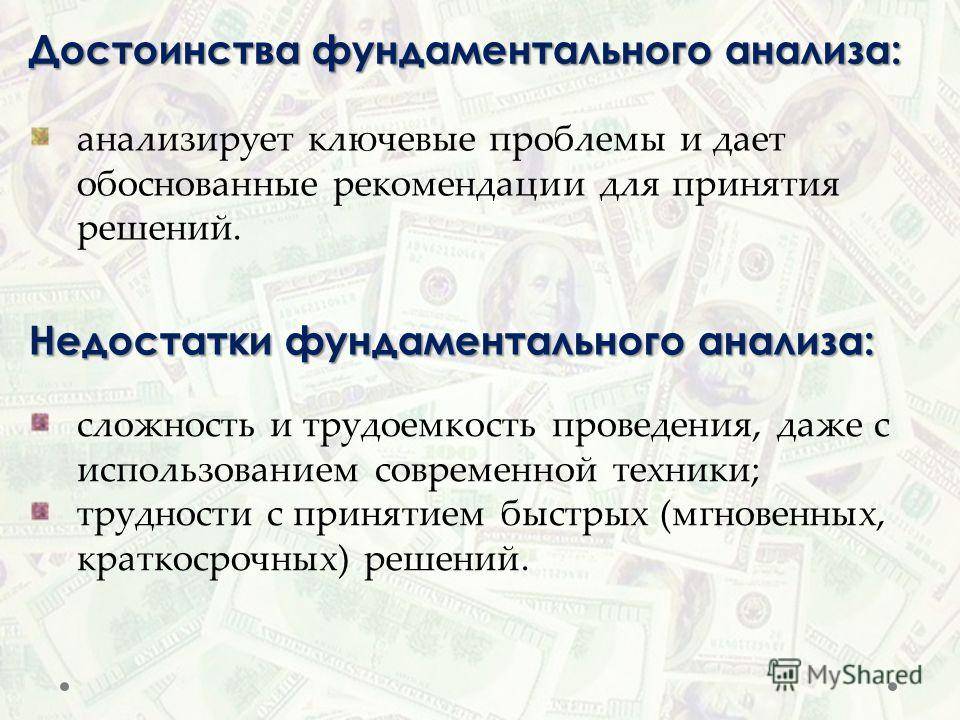

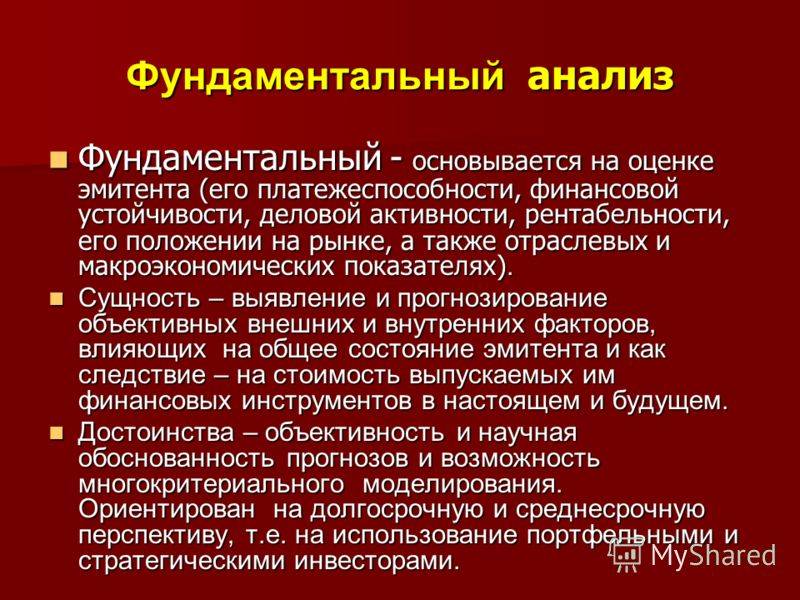

Фундаментальный анализ

Фундаментальный анализ, в свою очередь, основан на рассмотрении финансовых и производственных рыночных показателей, которые могут повлиять на цену торгуемого инструмента. Фундаментальный анализ также имеет ряд преимуществ и недостатков по отношению к техническому анализу. Первым таким плюсом является определение потенциала. Настроение рыночных игроков, текущие и набирающие популярность тренды, показатели производственной деятельности — вся эта информация может дать обширное представление о потенциале рассматриваемого объекта инвестиций, но она закрыта для тех, чья торговля основана только на показателях технического анализа.

Технический анализ в какой-то степени является «оторванным от реальности», так как основные, масштабные движения цен происходят именно при выходе важных макроэкономических и производственных показателей.

Основной недостаток фундаментального анализа заключается в том, что предоставленной им информации недостаточно, чтобы прогнозировать движение цен на каких-то локальных участках. Вы можете определить потенциально хорошую компанию, у которой отличные финансовые показатели и которая имеет реальные перспективы, но вы никогда не сможете определить момент входа в краткосрочный прибыльный трейд с хорошим показателем соотношения риска к прибыли.

Подытожим очевидный факт: для успешной торговли вы должны совмещать как технический, так и фундаментальный анализ. Не будьте консервативными, никогда не влезайте в спор о том, какой из видов анализа более успешен на рынке.

Сторонники как фундаментального, так и технического направлений доказали эффективность своих школ в определенных рыночных условиях. Но главные отличительные черты успешных трейдеров — гибкость и мобильность, а также умение отказываться от статистически плохих сделок и извлекать прибыль из статистически хороших рыночных условий.

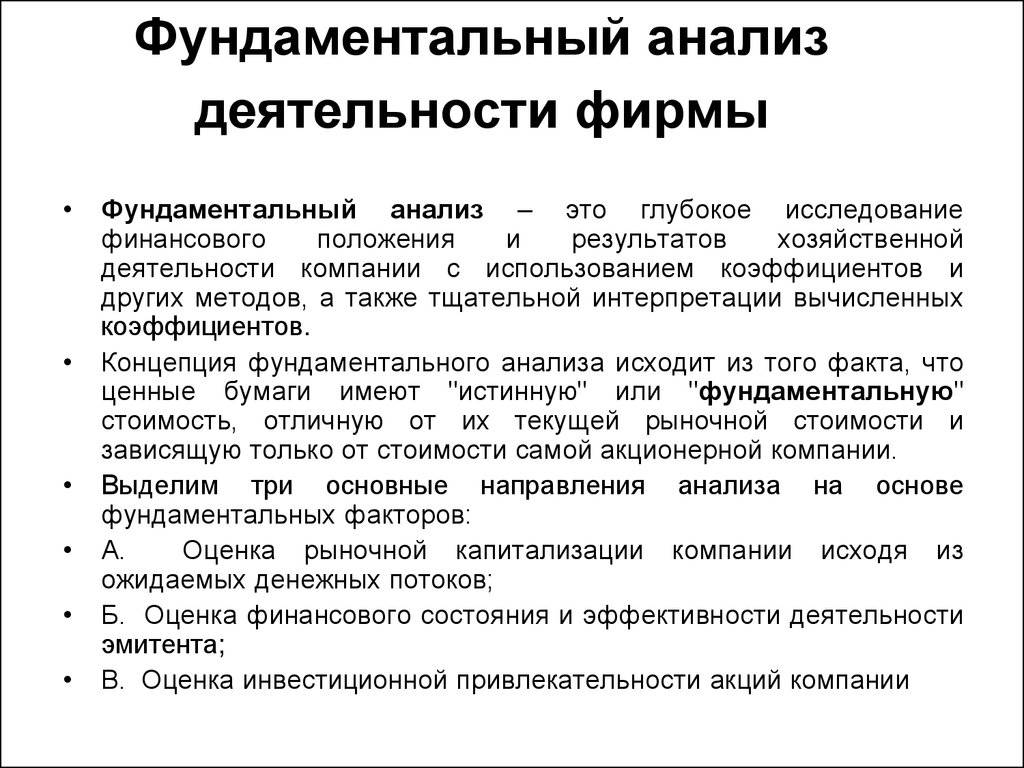

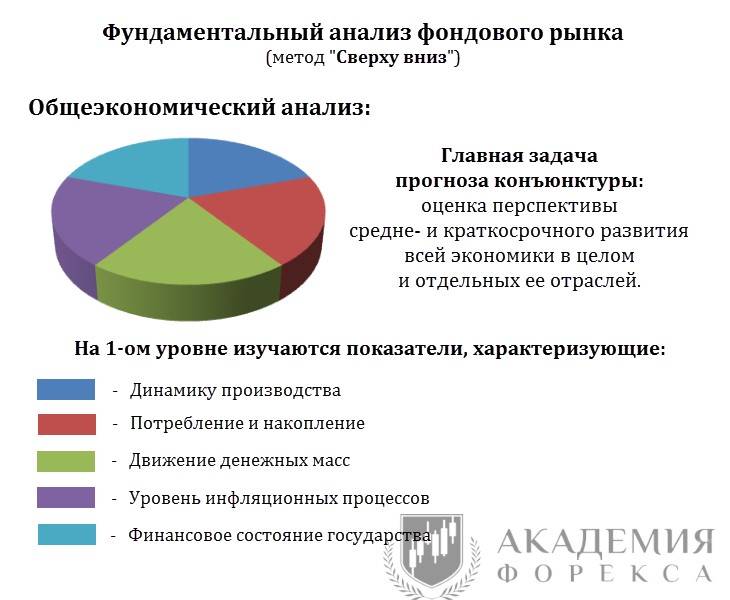

Основы фундаментального анализа фондового рынка

Различают анализ на уровне экономики, отрасли и отдельной компании. В первом случае речь идет об оценке текущего экономического состояния страны и прогнозировании его будущего развития на фоне общемировых тенденций. На следующей стадии рассматривают расстановку сил спроса и предложения в секторе, к которому относится интересующая компания (актив). Последний уровень предусматривает изучение всей доступной информации (открытой, инсайдерской) о конкретном объекте.

Классический фундаментальный анализ фондового рынка всегда начинается с изучения положения дел в национальной экономике. Если она находится в состоянии рецессии или упадка, имеет смысл ограничиться консервативными стратегиями и работать только со стабильными компаниями «долгожителями». При наличии показателей роста можно сосредоточиться на активно развивающихся сегментах. Здоровая игровая агрессивность в такой ситуации вполне уместна. После того, как направления определены, предстоит отобрать самые интересные группы для дальнейшего исследования.

Далее, необходимо будет сравнить каждую компанию с конкурентами и оценить перспективы всех участников блока. Лидеры списка становятся объектами тщательного детального анализа. Трейдер всесторонне изучает финансовые показатели компании, а также старается узнать как можно больше о ее менеджменте. Если возникают серьезные сомнения в компетентности или деловой чистоплотности руководства, лучше не рисковать.

По окончании процедуры на руках у трейдера оказывается максимально полная информация о заинтересовавших его компаниях. Теперь можно определяться с составом инвестиционного портфеля или сразу начинать торговать. Первые два этапа вполне можно пропустить, но профессионалы советуют новичкам проходить весь путь. По мере накопления опыта вы должны научиться более или менее точно определять перспективные объекты и отсеивать отстающих без кропотливого сравнительного анализа. Однако еще нужно достичь такого уровня.

Видео о том что такое фундаментальный анализ

Фундаментальный анализ криптовалют

Фундаментальный анализ криптовалют так же не несет пока политической составляющей, поэтому прекрасно работает и дает подсказку по BTC, ADA, LINK, ZEC, ETC, NEM, Ripple, DASH, Ethereum, DSH, Litecoin, Bitcoin Cash, XTZ, XMR, BNB, OmiseGO, XLM, NEO, IOT, BSV, TRX, EOS, DigixDAO и др.

Комментарии Wiki Masterforex-V по фундаментальному анализу криптовалют:

- криптовалюты пришли надолго в наш мир. Подробности см. в основной статье Причины непотопляемости BTC, или зачем криптовалюты нужны ФРС США?

- все криптовалюты связаны между собой, как и биржевые индексы фондовых бирж, поэтому бычий, медвежий или боковой (флэт) рынок распространяется на все криптовалюты одновременно;

- важен анализ количества монет, их присутствия на ведущих криптовалютных биржах, назначения токенов, метод их добычи, условия эмиссии, информация о владельце и т.д.

- не инвестируйте в криптовалюты, не входящие в ТОП-50 — тем самым исключите многочисленные риски для своих инвестиций.

Суть фундаментального анализа

Финансовые рынки обладают некоторым элементом стихийности: какие-то события, перемены, катастрофы неизбежно приводят к колебаниям курсов валют, изменениям котировок. Эти перемены могут быть долгосрочными (например, во время экономических кризисов), а могут продолжаться всего несколько минут – все зависит от сути события и оказанного им влияния.

Фундаментальный анализ в трейдинге – это метод, с помощью которого биржевики могут изменять свое поведение на торгах. Для проведения фундаментального анализа нужен постоянный поток актуальных новостей, а также знания и определенное чутье трейдера. При этом нужно не только быстро найти и проанализировать новость, но и успеть изменить свое поведение до того, как она утратила актуальность.

«Спящие депозиты» или какова судьба невостребованных банковских вкладов?

22. 10. 2020

Фундаменталисты против технарей: противостояние трейдеров

Сегодня существует два основных «лагеря» трейдеров, между которыми сохраняется определенное противостояние:

- Приверженцы фундаментального подхода, принимающие решения на основе актуальных новостей и берущие на себя определенную степень риска (невозможно абсолютно точно спрогнозировать, какое влияние на котировки окажет то или иное событие). Вместе с тем, фундаментальный подход при грамотном использовании и определенных талантах трейдера может приносить даже сверхприбыли.

- Приверженцы технического анализа – то есть построения средне- и долгосрочных трендов на основании математических исследований колебаний котировок. Такой подход считается более надежным и приносящим трейдеру стабильный доход. Как правило, «технари» мало отслеживают новости и события финансового рынка, полагая, что все возможные колебания уже учтены при построении линии тренда.

Стоит заметить, что наиболее успешные трейдеры обычно используют в работе сочетание двух подходов. Так, в основе их прогнозов лежит технический анализ данных, но при наступлении каких-либо значимых событий линии тренда, а соответственно и поведение биржевика, могут измениться.