Инвестируем в облигации — гид для новичков

Итак, вы решили собрать портфель облигаций. Что делать и с чего начать, как выбирать?

ОСНОВЫ

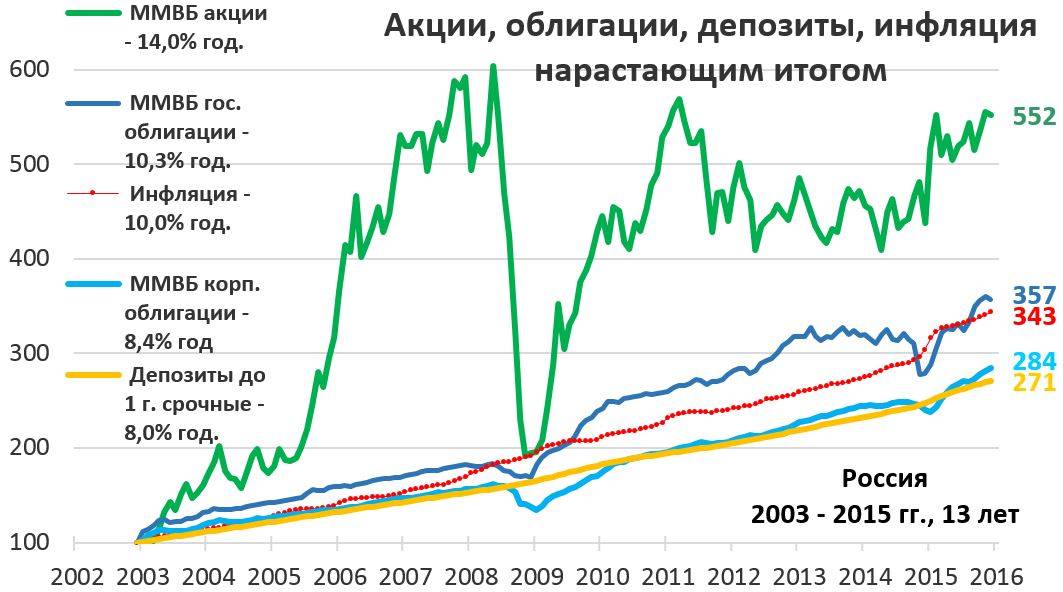

, облигации приносят фиксированный доход, поэтому, по сути, ваш выбор сводится всего к 2–3 параметрам:

- выбирая облигации какого заемщика покупать, вы выбираете свой уровень риска и доход. Существуют разные классы заемщиков. Более низкое кредитное качество компенсируется более высокой доходностью для инвестора;

- исходя из срока погашения, вы определяете чувствительность рыночной стоимости ваших облигаций к процентной ставке ЦБ РФ (или ФРС/ЕЦБ для еврооблигаций);

Напомним: если ЦБ РФ снижает ставки, стоимость облигаций на рынке растет / если повышает, стоимость падает. Тем не менее, додержав их до погашения, вы получаете 100% номинала;

- вы выбираете валюту (и если это не рубли, то можете зарабатывать или терять на колебаниях курса)

ШАГ 1 — ВЫБИРАЕМ УРОВЕНЬ НАДЕЖНОСТИ И СРОК

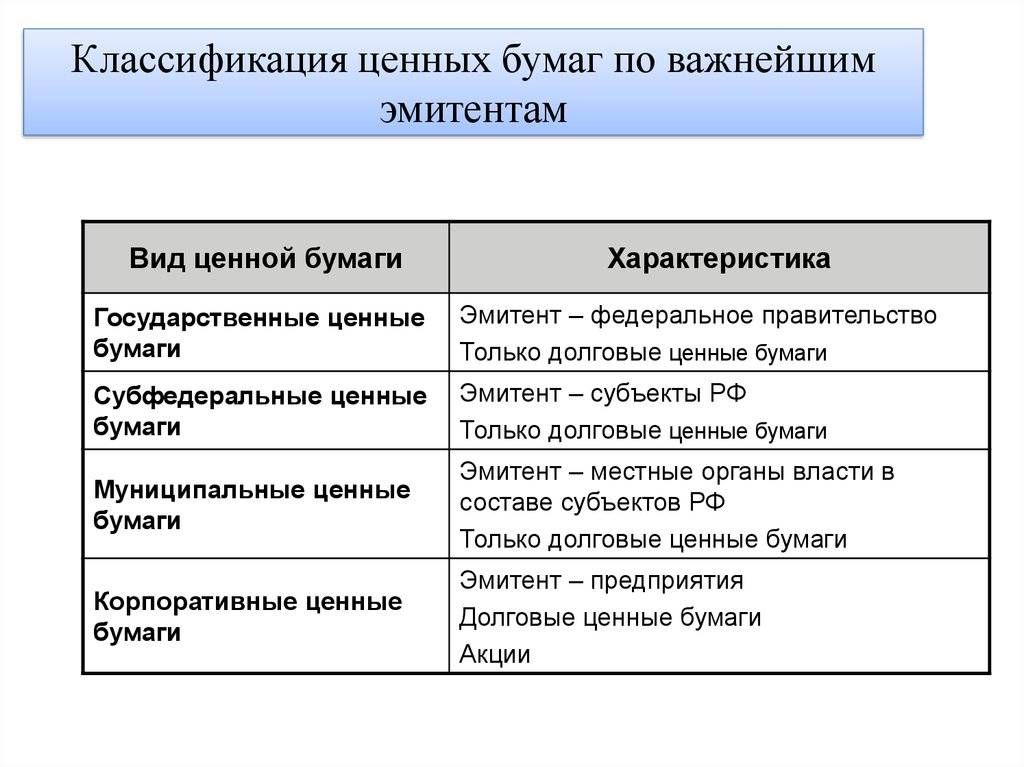

Чтобы не теоретизировать, проще всего классифицировать облигации по доходу:

ОФЗ максимально надежны, приносят чуть больше Ключевой ставки ЦБ РФ, и остается выбрать только срок;

Посмотреть Ключевую ставку ЦБ РФ можно на сайте Центрального Банка или просто в Google — это очень распространенный запрос.

- облигации регионов на 0.3–0.5% доходнее;

- облигации крупных компаний как правило приносят доходность на уровне ключевой ставки ЦБ РФ + 0.5–1.5% и за 3–5 лет вероятность их дефолта не более 3%;

- все, что более доходно, уже несет в себе риск невозврата капитала на уровне 15–40% за 3–5 лет (это просто статистика рейтинговых агентств).

Соответственно, если вы не готовы к риску, разумно купить десяток бумаг из государственных или корпоративных. А если хотите получать 10% годовых и выше, то нужно сразу так рассчитать свои вложения, чтобы дефолт одной из ваших бумаг не был критичен для вашего капитала.

Что касается сроков, то тут нужно смотреть на ситуацию в экономике. Это немного сложнее, но вот общее правило:

- в кризисы ЦБ РФ вынужден повышать ставки чтобы защищать рубль, и поэтому цены на длинные облигации обваливаются, а короткие (1–3 года) практически не несут потерь;

- если ЦБ старается поддерживать экономику и снижает ставки, вы можете купить длинных облигаций (с погашением через 5–7 лет) и заработать 1–1.5% дополнительной доходности на каждый 0.25% снижения ставки.

Помните: эмитент — заемщик обязан вернуть вам сумму займа в момент погашения, но в зависимости от процентных ставок на рынке текущая стоимость облигаций будет изменяться, и вы не всегда сможете продать ваши облигации по номиналу.

ШАГ 2 — СМОТРИМ ЧТО ЕСТЬ НА РЫНКЕ

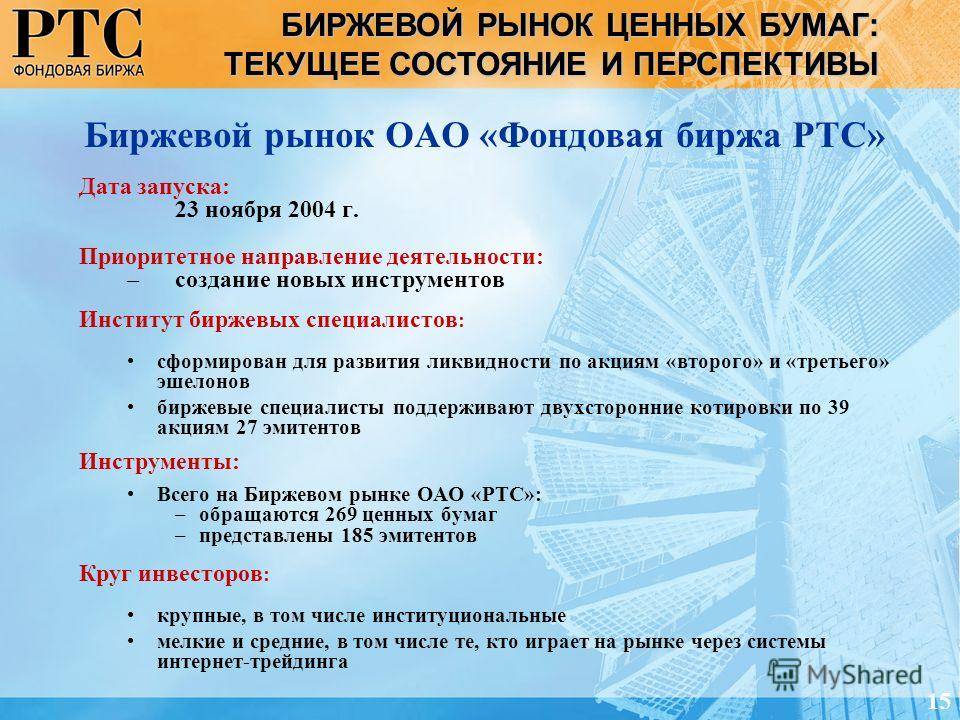

Рынок облигаций — не самый ликвидный. В результате, вам нужно сверяться с ценами облигаций в терминале и ставить заявку по твердой цене. Будьте внимательны и проверьте доходность облигации по ее последней рыночной цене.

Если вы этого не делаете и покупаете “по рынку”, то можете купить по очень завышенным ценам, и это равноценно существенной потере доходности.

ШАГ 3 — ДИВЕРСИФИКАЦИЯ

Особенно в самом начале полезно не складывать все яйца в одну корзину, поэтому выбор только длинных (более 5 лет) или только самых доходных бумаг (высокодоходные облигации или ВДО) сделает портфель уязвимым.

Если вы добавляете в портфель ВДО, всегда покупайте не менее 5–10 разных бумаг на небольшие (2–3%) доли портфеля, чтобы в случае банкротства одного из заемщиков повышенный доход по прочим компенсировал вам убыток.

ШАГ 4 — НЕ ЗАБЫВАЕМ ПРО НАЛОГИ

Помните: купонные выплаты на облигации, выпущенные после 2017 года, а также все госбумаги не облагаются НДФЛ. В результате напрямую сравнивать доходность некоторых бумаг между собой будет некорректно (старые облигации будут облагаться налогом, а новые нет). Чтобы это сделать, посмотрите их описание в приложении или на специализированных сайтах (Investfunds.ru, Cbonds.ru, Rusbonds.ru).

ЗАКЛЮЧЕНИЕ

Облигации — это спокойный инструмент. Пока вы только приноравливаетесь к ним, попробуйте получить первые купоны и понаблюдать за их поведением.

С течением времени вы сможете освоить и получать доход не только от купонов, но и покупать их дешевле, а продавать дороже, тем самым зарабатывая на 1–2% больше нежели просто купонная доходность этих бумаг в год.

Раскрытие информации эмитентом

С момента выпуска ценных бумаг, эмитентстановится «публичной компанией», обязанной раскрывать о себе информацию, предусмотренную законодательством страны и финансовым регулятором для обеспечения прозрачности и открытости. В число таких обязательных данных для раскрытия информации перед инвесторами входит:

- юридические данные о компании (полное фирменное и сокращенное название, место нахождения, ОГЗН и ИНН эмитента, его уникальный код, присвоенный органом регистрации, адрес страницы в сети интернет и т.д.)

- аудиторский отчет по финансовой отчетности (ежеквартальный и ежегодной с указанием оборота компании, дохода, затрат, чистой прибыли и т.д.);

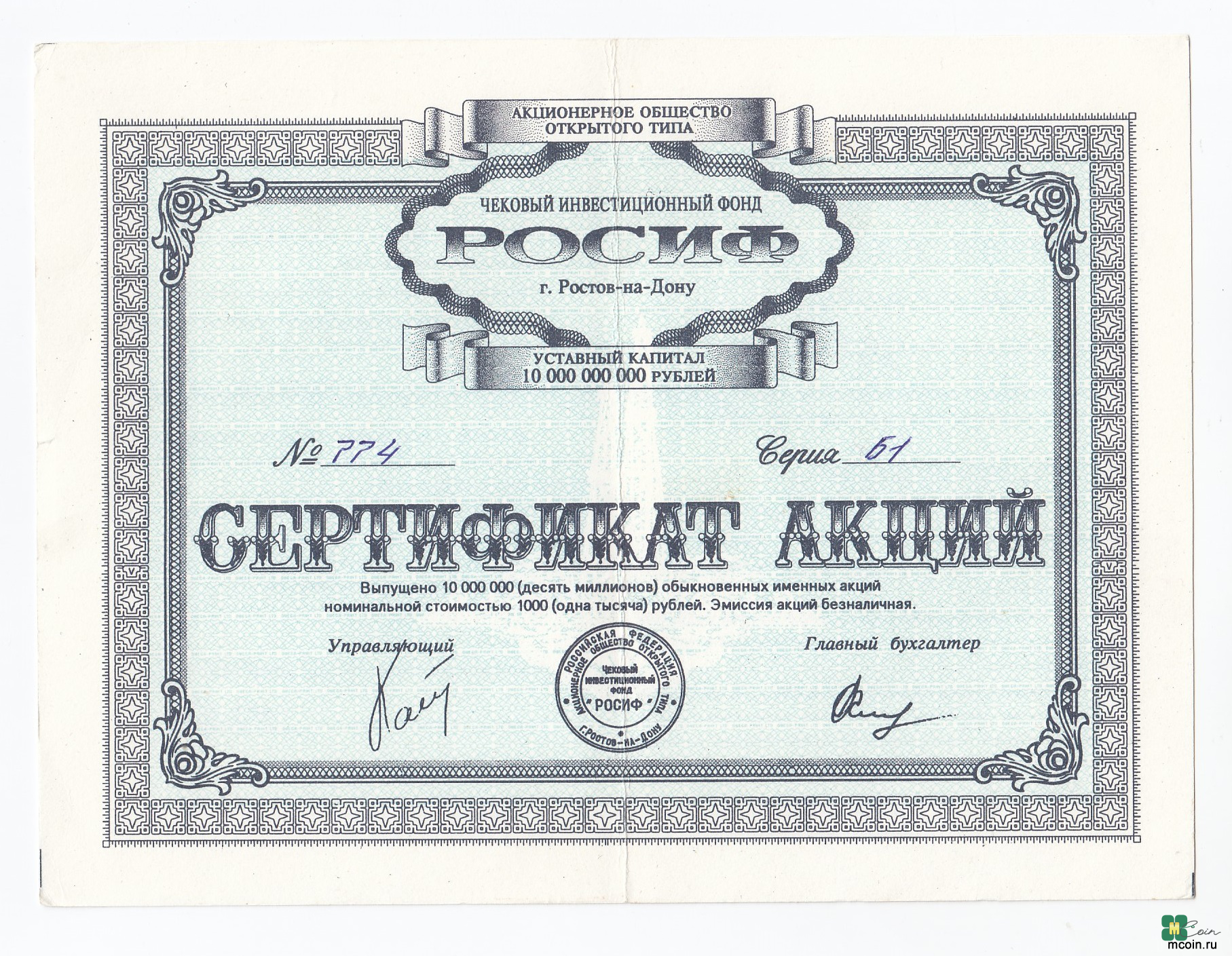

- информация об уставном фонде и числе акций (с указанием их категории, типов и формы акций);

- информация о количестве акций, размещенных на бирже, их номинальной стоимости и правах, предоставляемых акциями;

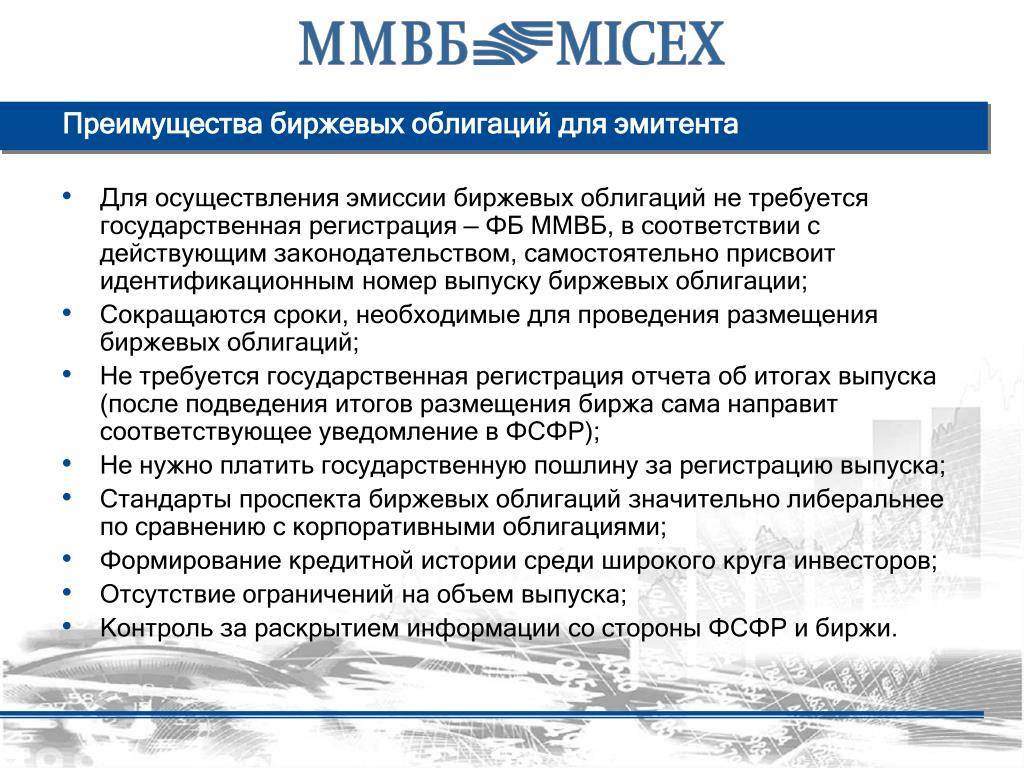

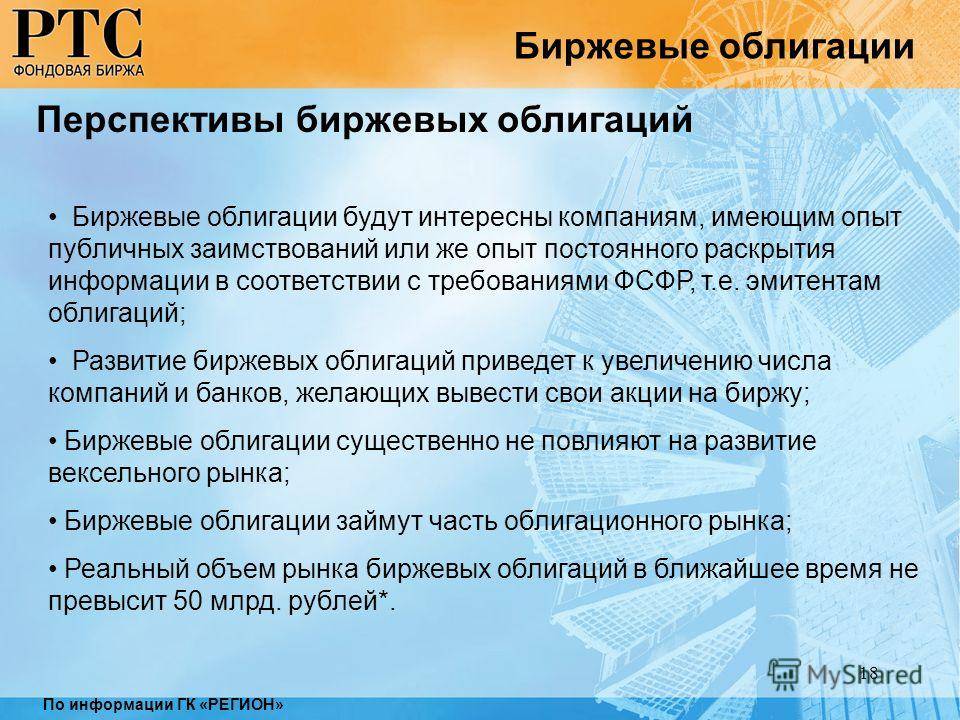

- информация об облигациях (серия и форма облигации, общий объем выпуска, количество размещаемых облигаций, номинальная стоимость одной облигации, сроки погашения облигаций и данные о правах, предоставляемых облигациями);

- — данные об иных ценных бумагах компании, направление использования ею полученных средств, сведения о доходах по ним, порядок и суммы налогообложения и т.д.

За «внесение заведомо недостоверной информации при эмиссии ценных бумаг» в Российской Федерации (ст. 185 УК РФ) и большинстве иных стран мира установлена уголовная ответственность.

Как понять, сколько можно заработать на облигации

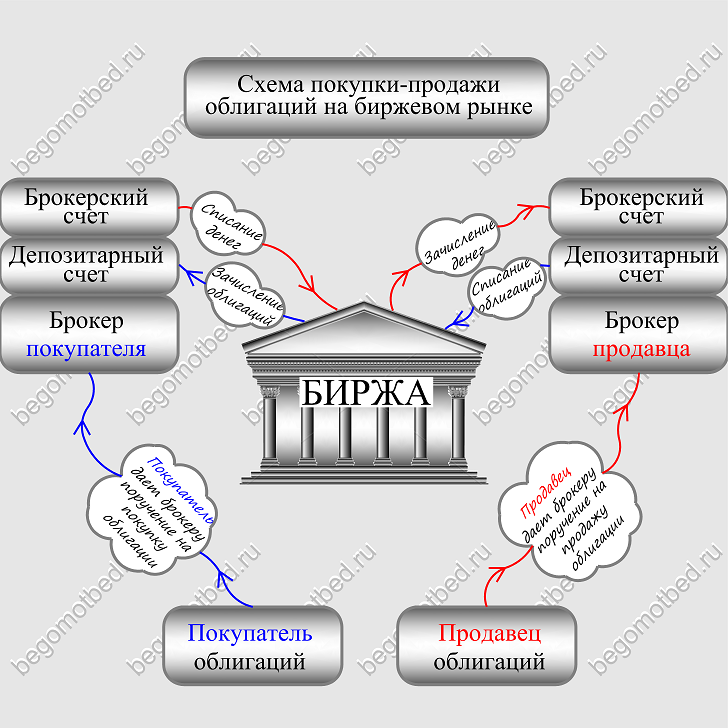

В день выпуска компания продает облигации по номиналу или близко к нему, например за 1000 рублей. Но облигации легко могут раскупить за один день — и если в дальнейшем инвестор захочет купить эту облигацию, он будет покупать ее на бирже у другого инвестора — который хочет ее продать. У популярных облигаций всегда есть достаточное количество желающих купить и продать их.

Цена облигации на бирже может заметно отличаться от номинала — она зависит от того, за сколько инвесторы готовы перекупить эту облигацию. Облигация с номиналом 1000 Р может стоить на бирже и 1100 Р, и 900 Р — и эта цена может меняться каждую минуту.

Вернемся к примеру с теми же облигациями номиналом 1000 Р, погашением через три года и купоном 38 рублей раз в полгода.

Компания продает эти облигации первым владельцам, получает свои 5 млрд рублей долга и заранее знает, сколько и когда нужно вернуть: раз в полгода будут платить 38 Р по каждой из 5 млн облигаций, а в конце срока вернут инвесторам 5 млрд рублей — по 1000 Р на облигацию. А за какую сумму первые владельцы перепродают свои облигации на бирже, компанию уже не волнует: сумма, которую она потратит, от этого не зависит.

Зато цена облигации должна волновать инвестора. Предположим, на бирже цена этих облигаций выросла до 1100 Р. Если инвестор решит купить ее по этой цене, получится такая история: каждые полгода он будет получать те же 38 Р купона, а в конце срока получит не 1100 Р, которые вложил, а 1000 Р — номинал облигации. Доходность для инвестора снизится: ему пришлось вложить больше, чтобы получить те же купоны и вернуть в конце ту же 1000 Р.

И обратная ситуация: если цена этих облигаций упадет ниже номинала, например до 900 Р, эта облигация станет выгоднее для инвестора: ему нужно вложить всего 900 Р, чтобы получить те же купоны и вернуть в конце 1000 Р номинала.

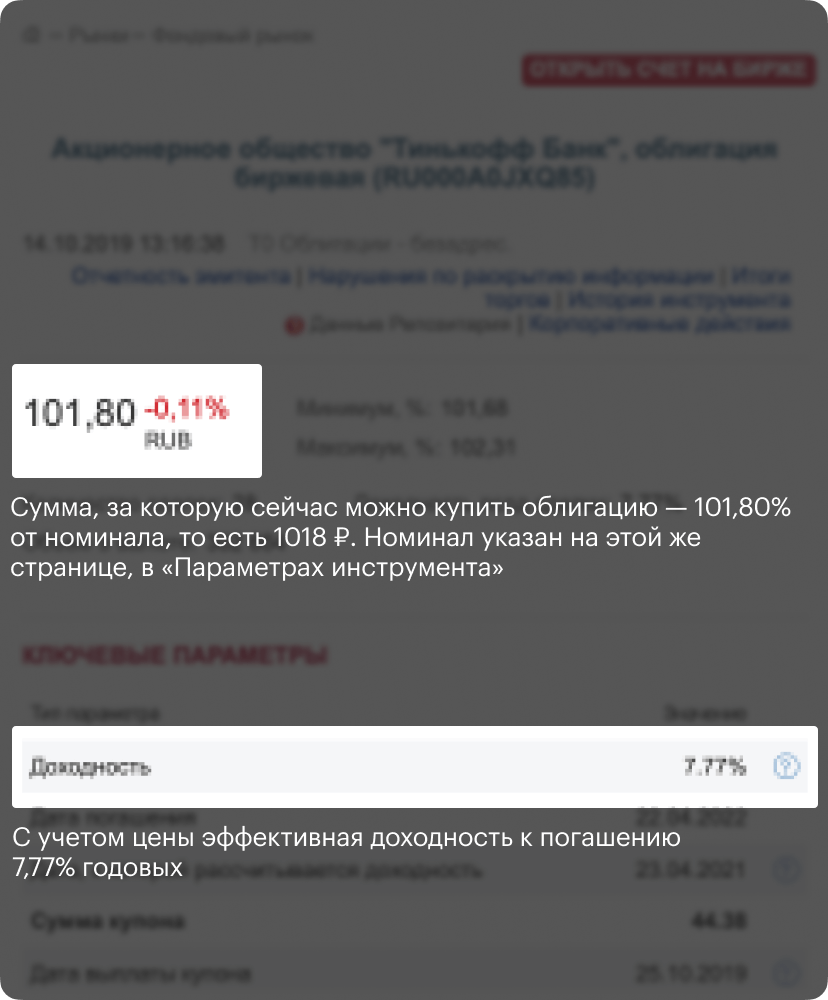

Поэтому инвесторам важно перед покупкой проверять нынешнюю цену облигаций — чтобы понимать, на какую доходность можно рассчитывать. Узнать доходность с учетом нынешней цены облигации можно на сайте Московской биржи — просто вбейте в поиск название бумаги

Узнать доходность с учетом нынешней цены облигации можно на сайте Московской биржи — просто вбейте в поиск название бумаги.

Страница облигации Тинькофф-банка на сайте Мосбиржи. В левом верхнем углу указано, за какую сумму сейчас можно купить эту облигацию — 101,80% от номинала, то есть за 1018 Р. С учетом цены эффективная доходность к погашению — 7,77% годовых, как показано в первой строке таблицы «Ключевые параметры»

Страница облигации Тинькофф-банка на сайте Мосбиржи. В левом верхнем углу указано, за какую сумму сейчас можно купить эту облигацию — 101,80% от номинала, то есть за 1018 Р. С учетом цены эффективная доходность к погашению — 7,77% годовых, как показано в первой строке таблицы «Ключевые параметры»

Страница облигации Тинькофф-банка на сайте Мосбиржи. В левом верхнем углу указано, за какую сумму сейчас можно купить эту облигацию — 101,80% от номинала, то есть за 1018 Р. С учетом цены эффективная доходность к погашению — 7,77% годовых, как показано в первой строке таблицы «Ключевые параметры»

Сведения, предоставляемые эмитентами

В соответствии с российским законодательством, установлены определённые правила предоставления сведений о ведении деятельности юридическим лицом, выпускающим ценные бумаги. Компания должна регулярно и доступно предоставлять сведения о финансовом положении. Если эмитент находится в котировальных перечнях фондового рынка, он обязан представить полную информацию о своей деятельности.

Российским законодательством установлено, что эмитент должен раскрыть следующие сведения: бухгалтерские и годовые отчёты, перечень аффилированных лиц, и данные, которые влияют на котировку ценных бумаг. Кроме того, компания должна представить отчёты и решение об эмиссии. Когда государственные органы, акционеры или аудиторы подают запрос на получение сведений, предприятие обязано их предоставить.

Данные о выпуске государственных акций и облигаций могут предоставляться в разной форме. Раскрытие информации определяется законодательно и зависит от объёмов эмиссии и видов запросов. Обязательные сведения для раскрытия опубликовываются в СМИ, интернете, новостях и разных изданиях. Если фирме дорога собственная репутация, выпуск ценных бумаг будет способствовать укреплению соответствующего имиджа.

Функции эмитента

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

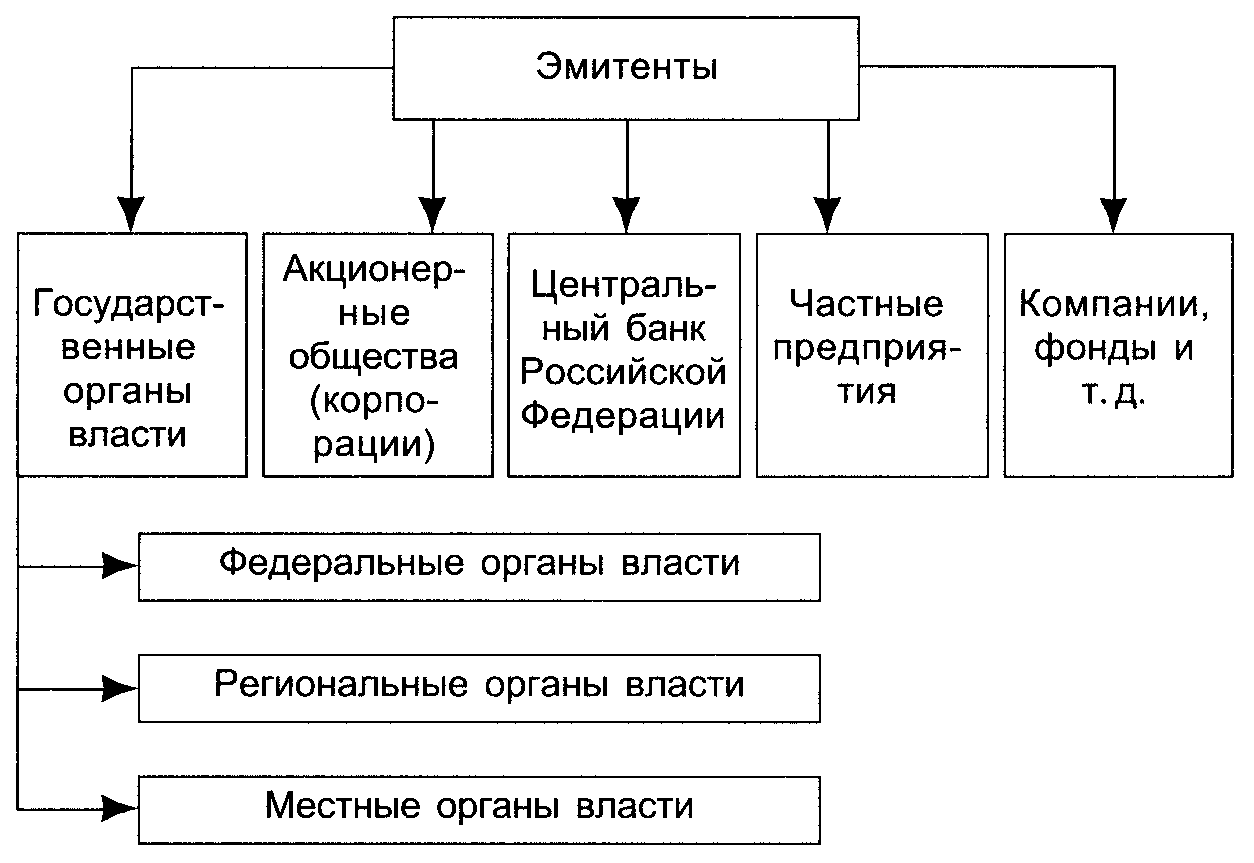

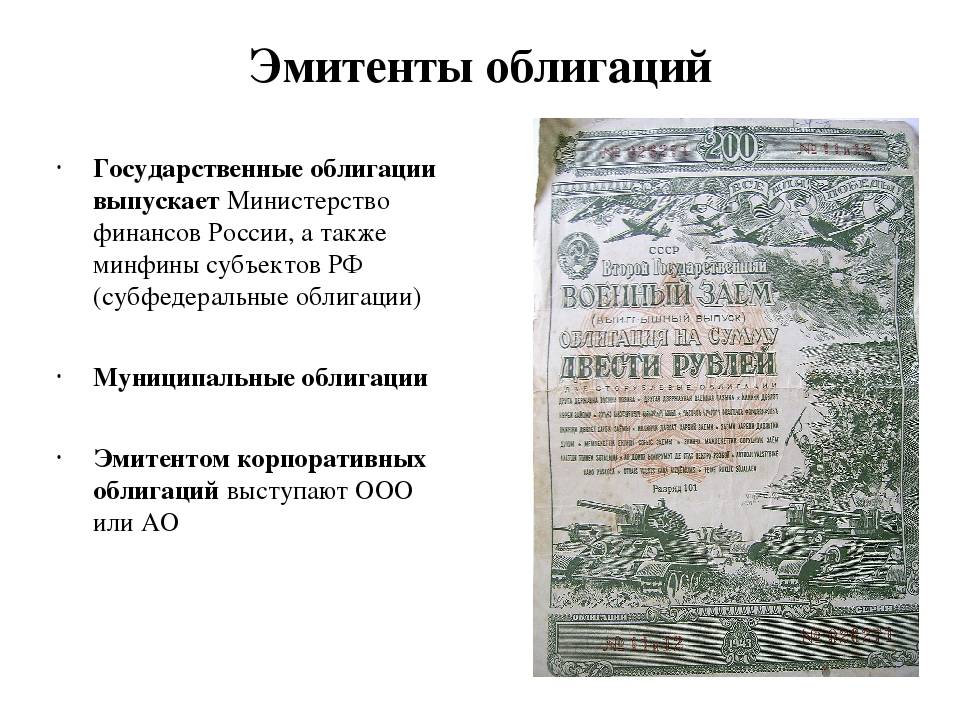

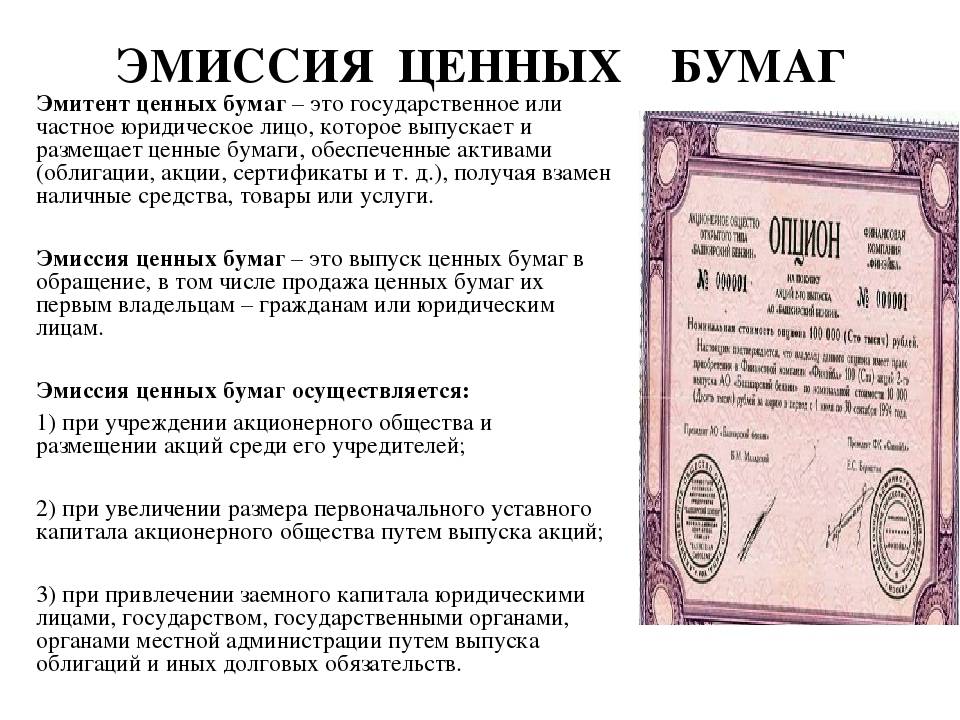

Итак, эмитент ценных бумаг выпускает в обращение акции и облигации. Например, если Сбербанк решит привлечь финансирование, то выпустит облигации – в данном случае он как раз и выступит в роли эмитента. Если же банку понадобится увеличить собственный капитал, будут выпущены акции. Для иных целей существуют и другие ценные бумаги, например, векселя.

В более широком смысле под эмитентом подразумевают организацию, выпускающую хоть что-то. Например, банки являются эмитентами кредитных карт – так как пускают их в обращение, а Центробанк является эмитентом денежной массы. Между прочим, в Конституции РФ зафиксировано, что именно ЦБ России имеет право на эмиссию денег – никто другой в нашей стране не может изготавливать свои монеты и банкноты.

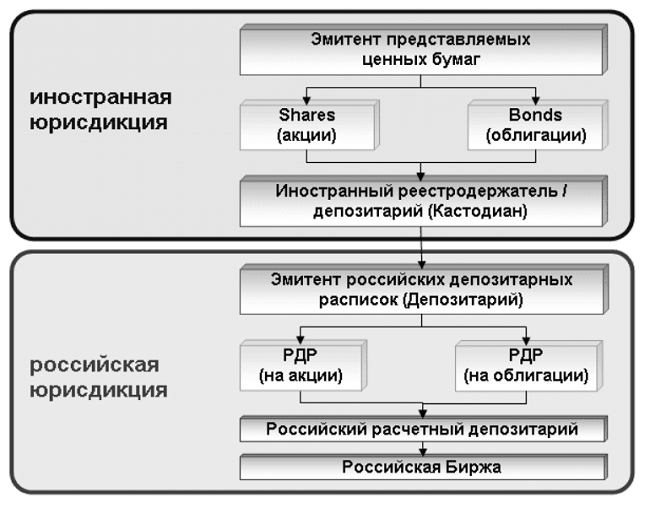

Слово «эмитент» происходит от латинского «emittens» – «выпускающий». На английском языке эмитента называют «issuer». Выпуск чего-либо в обращение именуется эмиссией. Эмитент может выпустить в обращение не только ценные бумаги (облигации, акции, депозитарные расписки), но и деньги (в России таким правом обладает только ЦБ, в США – ФРС и т. д.), кредитные (дебетовые) карты и дорожные чеки.

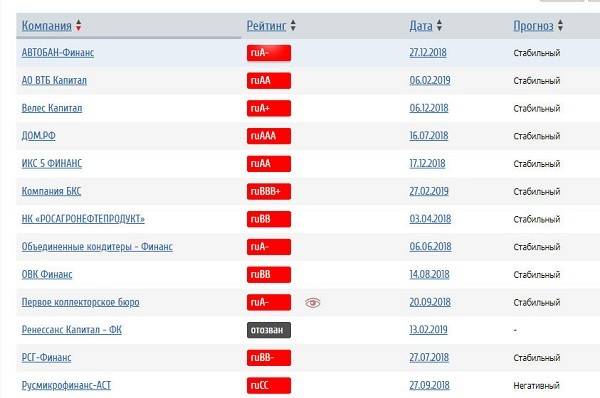

Посмотреть список российских эмитентов можно, например, на сайте Мосбиржи или рейтингового агентства.

В функции эмитента входит не только выпуск бумаг, но и соблюдение обязательств по предоставленным в этих бумагах правам. Проще говоря, если эмитент что-то обещал, то обязан выполнить это. Классический пример – эмиссия облигаций. Компания (или государство) выпускают долговые бумаги. Те, кто их приобретет, фактически станут кредиторами эмитента и смогут рассчитывать на получение вознаграждения (купонный доход). При этом уже не имеет значения, как именно они купили бумагу – напрямую у эмитента или у предыдущего держателя. В любом случае компания, выпустившая облигацию в обращение, несет обязательства перед нынешними держателями долга.

Способы смягчения

Добавить комментарий Отменить ответ

Классификация ценных бумаг

Методов классификации биржевых документов существует достаточно большое количество. Они могут отличаться друг от друга по срокам или форме существования, национальному происхождению, форме выпуска или владения, уровню риска и другим показателям.

Классификация по сроку обращения. Существуют срочные и бессрочные ценные бумаги. Срочные дополнительно делятся на три подвида по сроку их обращения:

- краткосрочные – до 1 года;

- среднесрочные – до 5 лет;

- долгосрочные – свыше 5 и до 30, а в некоторых случаях и до 40 лет.

Срок обращения бессрочных бумаг, соответственно, не связан никаким временным периодом.

Классификация по форме существования. Классическим видом представления документа является бумажная форма. Однако с развитием рынка и появлением новых способов торговли все чаще ценные бумаги выпускаются и в бездокуметарном, или безбумажном виде.

Классификация по форме владения. Ценные бумаги могут быть оформлены на непосредственного держателя или на предъявителя. При передаче предъявительского актива не нужно указывать имя владельца, а именной актив требует специальной регистрации и передается по соглашению сторон с указанием данных держателя.

Классификация по форме выпуска. Ценные бумаги могут выпускаться крупными партиями или поштучно. Бумаги, выпускаемые серийно, подлежат обязательной государственной регистрации и называются эмиссионными. Неэмиссионные регистрации не подлежат и выпускаются небольшими партиями или поштучно.

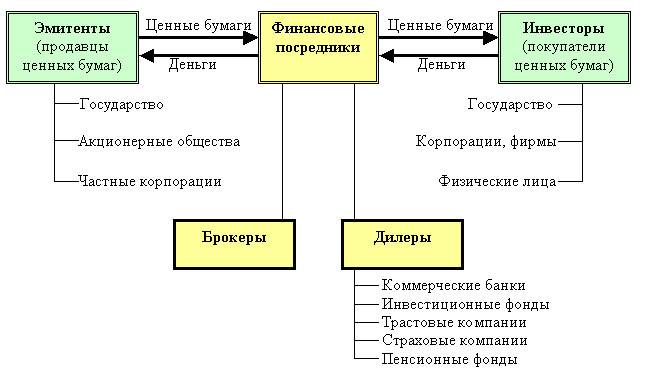

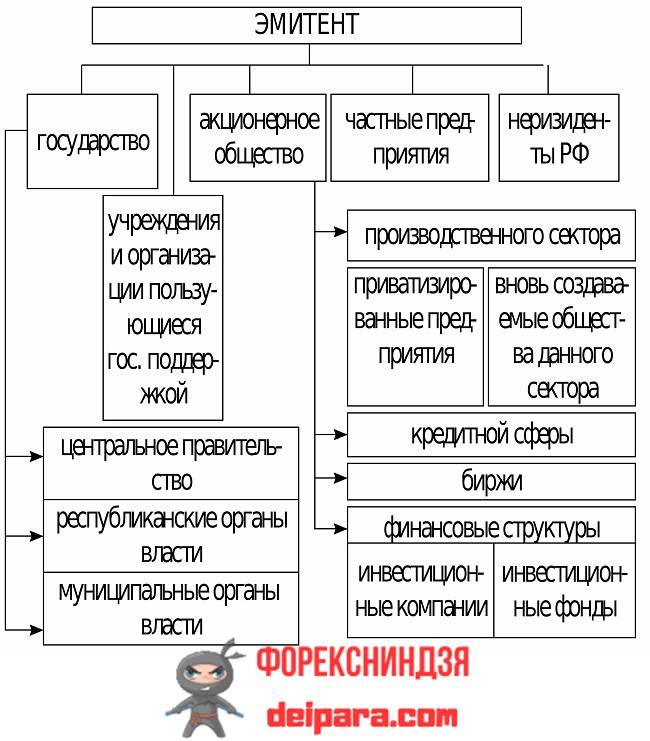

Классификация по виду эмитента. Ценные бумаги могут выпускать как частные лица и компании, так и муниципальные или государственные органы.

Классификация по степени обращаемости. На обращаемость бумаг могут быть наложены ограничения, в результате чего они продаются выпустившим их эмитентом. Но большая часть рыночных активов является свободно обращаемой, т. е. активно участвует в рыночных операциях.

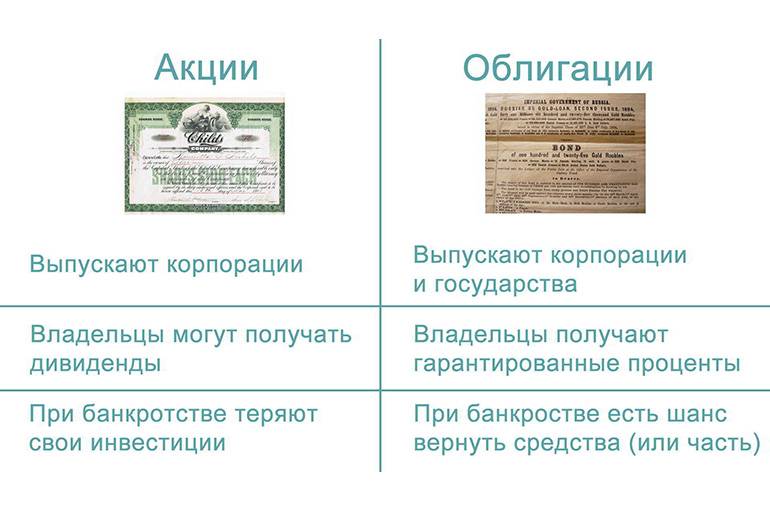

Классификация по форме привлечения капитала. Различают долевые ценные бумаги, отражающие долю в уставном капитале, и долговые, которые можно представить в виде формы займа денежных средств.

Классификация по уровню риска. Работа с ценными бумагами всегда сопровождается различной степенью риска. На этот показатель влияет совокупность других параметров. Различают:

- безрисковые;

- низкорисковые;

- среднерисковые;

- высокорисковые.

Безрисковые бумаги выпускаются в виде государственных казначейских векселей на краткосрочный период. Государственные облигации относятся к низкорисковым активам, корпоративные – к среднерисковым. Обычные акции чаще всего попадают в категорию бумаг с высоким риском.

Для удобства визуального представления характеристик основных ценных бумаг можно сопоставить их в таблице по ключевым видам классификации.

| Вид бумаги | Обращение | Выпуск | Форма существования | Форма владения | Вложение средств |

| Акция | Бессрочное | Эмиссионная | Любая | Именная | Долевое |

| Облигация | Срочное | Эмиссионная | Любая | Любая | Долговое |

| Вексель | Срочное | Неэмиссионная | Документарная | Любая | Долговое |

| Банковский сертификат | Срочное | Эмиссионная | Документарная | Любая | Долговое |

| Закладная | Срочное | Неэмиссионная | Документарная | Именная | Долговое |

Современная рыночная экономика невозможна без грамотно организованных отношений, главным объектом которых являются ценные бумаги. Они позволяют значительно упростить эти отношения и сделать их максимально открытыми и выгодными для всех участников рынка.