Плюсы и минусы

Преимуществами такого вложения являются:

- Драгметалл практически не теряют в цене;

- Внешний вид металла всегда практически не изменен (он не подвергается коррозии и т. д.);

- Доступные условия для хранения, не нужен сложный уход;

- Высокая ликвидность – при необходимости всегда можно продать;

- Всегда ценится, является универсальной валютой.

Самый основной минус этого способа осуществления вложений – его немаленькая стоимость. Не каждый человек имеет свободные средства, чтобы приобрести то количество золота, которое позволит получать стабильный доход.

Следующий минус: прибыли ждать долго. Чтобы размер прибыли был солидным, нужно подождать несколько лет. А золото к тому же считается имуществом, а значит будет облагаться налогом.

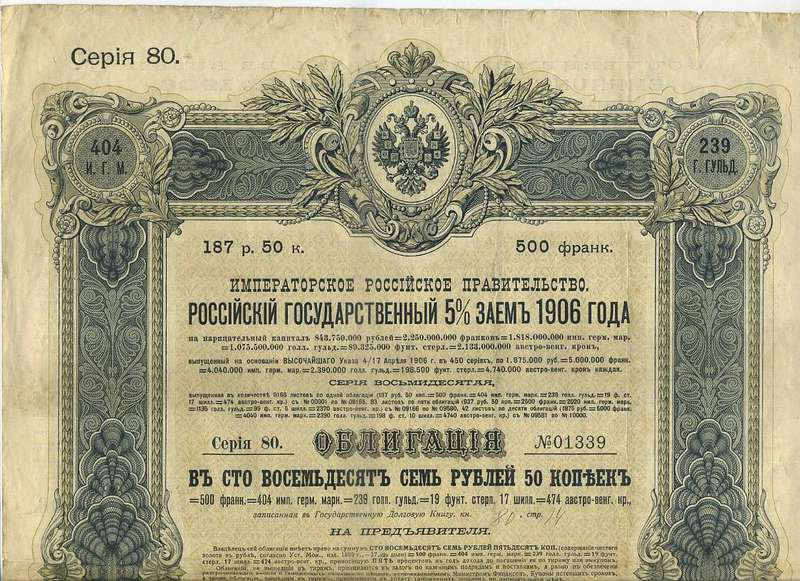

Оценка долгосрочных облигаций

Сверхдлинные облигации для эмитентов могут рассматриваться как попытка переложить свои долги на следующее поколение или даже поколения. В случае 50-летней облигации не так много инвесторов сможет продержать ее весь срок — а экономическая ситуация практически в любой стране наверняка успеет измениться не раз. Долгий срок облигации обуславливает ее повышенную волатильность и делает ее для рядового инвестора больше спекулятивным, чем инвестиционным инструментом.

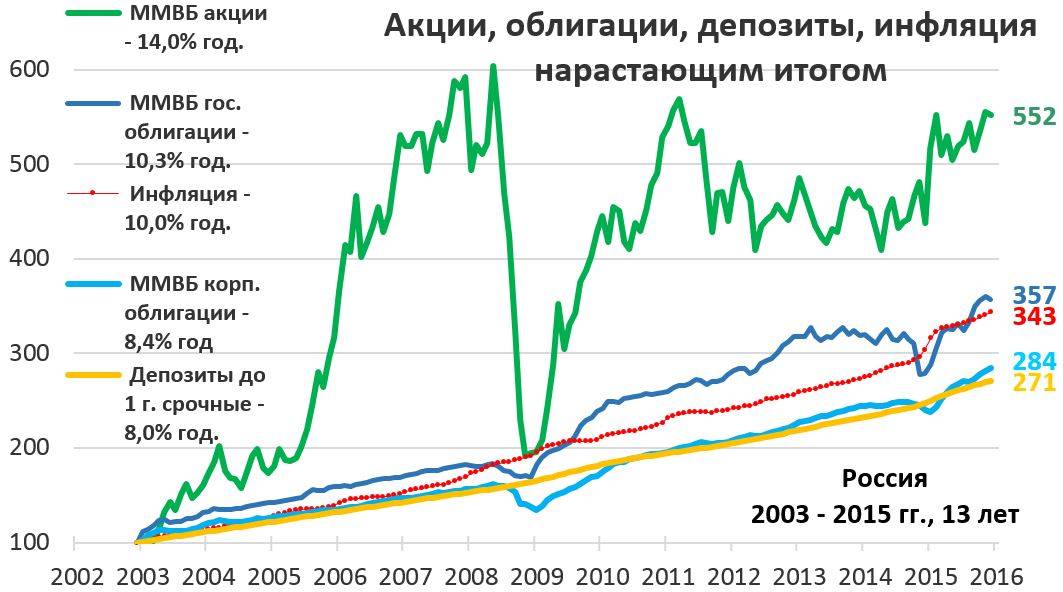

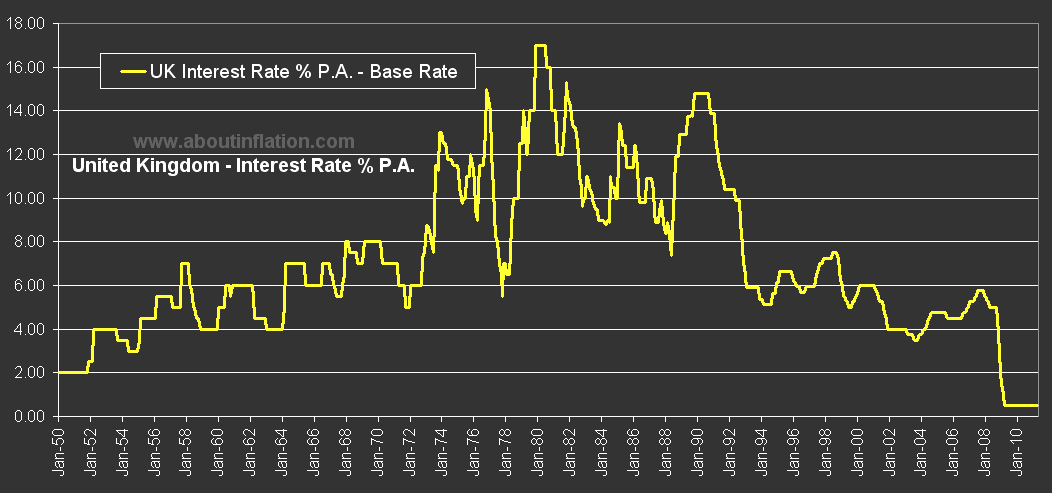

Основным врагом таких облигаций является инфляция — если облигация не индексируется на ее уровень, то инфляция за сравнительно небольшой промежуток времени может съесть доходность, которая сегодня кажется хорошей. И это касается даже самых стабильных государств. Показательный пример — Америка 70-х годов, когда за 10 лет были зафиксированы 3 года с инфляцией около 13% и деньги за этот промежуток потеряли более половины своей стоимости.

Доходность корпоративной облигации

Теперь разберем одну из корпоративных еврооблигаций. Я выберу ту, у которой неплохой оборот на бирже и известный эмитент, — АФК «Система». Я разбираю эту облигацию еще и затем, чтобы вы почувствовали риск, который сопряжен с корпоративными еврооблигациями.

Еврооблигации АФК «Система»

Номинал еврооблигации АФК «Система» — 1000 $ США, но реально сейчас можно купить за 1025 $. При этом мы за год получим два купона по 34,75 $ за каждую еврооблигацию. Итого за год мы сможем получить доходность 34,75 $ × 2 / 1025 $ × 100% = 6,8% годовых.

Это однозначно выгоднее вклада. Но почему у еврооблигации АФК «Система» доходность меньше, чем у еврооблигации Минфина? Или, наоборот, почему у Минфина такая высокая доходность? Тут два фактора.

1. Завышенная цена облигаций Минфина. Дата погашения у RUS-28 еще очень далеко, в 2028 году. Но когда-то этот срок настанет, и чем ближе он будет подходить, тем ниже будет становиться рыночная цена облигации: ведь погашение у нас будет по 100% номинала, а сейчас мы покупаем по 167% номинала. Именно этот риск и компенсируется купонной доходностью больше, чем у АФК «Система».

Купив еврооблигацию Минфина за 167%, мы точно не захотим держать ее в портфеле до погашения за 100%. А в случае снижения рыночной цены мы получим потенциальный убыток, который может даже перекрыть всю возможную прибыль.

С другой стороны, купив еврооблигацию АФК «Система», мы гарантированно получим 6,8% годовых и можем при этом сильно не бояться рыночного изменения цены, ведь в крайнем случае мы просто сможем дождаться срока погашения: здесь мы купили за 1025 $, а погасят нам ее за 1000 $ — пусть это и снизит нашу итоговую доходность, но даже так мы получим более 4% годовых. Но еще есть риски увидеть дефолт со стороны АФК «Система» — тогда можно потерять вообще все деньги.

2. Налог 13%. И еще не забывайте про налог 13%, которым облагается купонный доход корпоративных еврооблигаций. Еврооблигации Минфина от него освобождены, как и ОФЗ. Это значит, что 13% от 6,8% дохода вам придется отдать, а значит, ваш реальный процентный доход составит только 6,8% × 0,87 = 5,9% годовых.

Популярные вопросы

Процедура банкротства физических лиц — пошаговая инструкция и этапы процесса в 2020 году

Каждый человек в сложной жизненной ситуации уверен, что выхода нет, ведь его случай уникален. Проанализировав более 1000 историй из жизни должников, мы можем утверждать, что все они типичны, как и пути решения этих проблем.Подробнее…

Кто и при каких условиях вправе подать на банкротство физических лиц

ВИДЕОРОЛИК. Юристы и арбитражные управляющие Многофункционального Центра Банкротства доступно рассказывают о всех аспектах процедуры банкротства физических лиц. Подробнее…

Какие долги не списываются при банкротстве физических лиц?

Согласно закону, процедура банкротства не предусматривает списание любых кредитных долгов с физических лиц. Юристы Многофункционального Центра Банкротства разъясняют, какие долги не списываются при банкротстве. Подробнее…

Как объявить себя банкротом

О том, как признать себя банкротом физическому лицу, расскажем в этом материале. Подробнее…

Банкротство физического лица, если нет имущества: судебная практика

Потеряли

источник

дохода, кредитные долги нарастают, как снежный ком? Не стоит затягивать

с решением проблемы, иначе кредиторы «запустят механизм» взыскания задолженности. Подробнее…

Пошаговая процедура процесса реструктуризации долгов

С 1 октября 2015 года в России действует процедура несостоятельности (банкротства) физических лиц. Подробнее…

Торги по банкротству — порядок продажи арестованного имущества банкрота

Процедура несостоятельности физического лица проходит по регламентированным в законе этапам, среди них – реализация имущества гражданина-банкрота. Подробнее…

Как бороться с коллекторами

Как избавиться от звонков коллекторов, представителей банков? Этот вопрос терзает всех заемщиков, просрочивших платежи по кредитам. Подробнее…

Банкротство и брак: раздел совместно нажитого имущества супругов

Банкротство супруга у его второй половины вызывает опасения. Прежде всего волнует вопрос: отразится ли признание несостоятельным мужа (жены) на имущественном состоянии семьи? Подробнее…

Банкротство физических лиц при наличии ипотеки: как сохранить ипотечную квартиру

Банкротство при ипотеке подразумевает определенный ход процедуры. Подробнее…

Смотреть еще

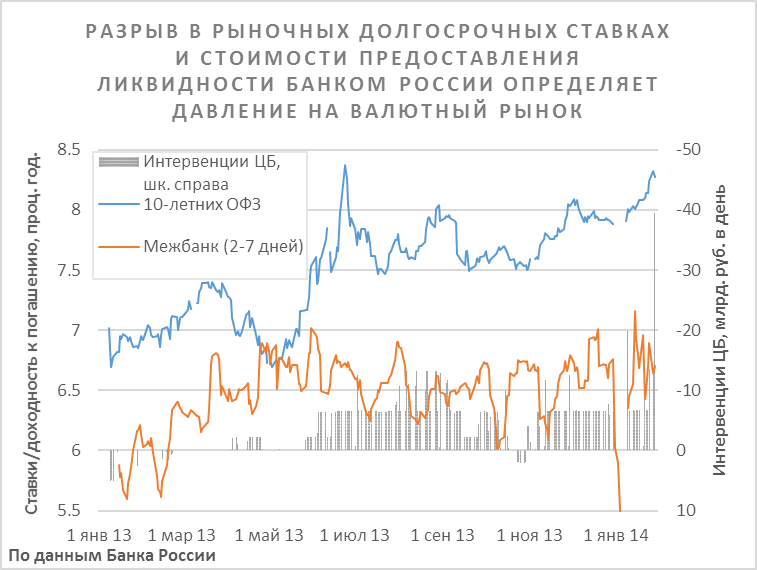

Проблемы вечных облигаций

Цена облигаций с постоянным купоном зависит в том числе от процентных ставок в экономике. Когда ставки снижаются, постоянный высокий купон по старым выпускам облигаций привлекает инвесторов. Вырастает спрос, из-за этого облигации дорожают. А если ставки в экономике будут расти, то старые облигации будут не так интересны, как новые выпуски, и поэтому подешевеют.

Чем больше времени до погашения, тем сильнее эта зависимость. Но у вечных облигаций нет даты погашения, значит, зависимость от изменений ставки очень сильная. На этом можно заработать, а можно потерять — зависит от того, как изменятся ставки. Предсказать будущие ставки вряд ли получится.

Бывают проблемы с ликвидностью. Не все такие облигации популярны, их может быть сложно купить или продать: просто не будет продавцов или покупателей с нужным объемом и адекватными ценами. Например, вы вложите в такую бумагу 100 000 $, через 5 лет решите ее продать — а покупателей не окажется. И эмитент не будет выкупать облигацию у инвесторов, ведь он не обязан это делать. Придется долго ждать, пока кто-то наконец захочет купить у вас облигацию.

Стаканы вечных облигаций РСХБ 01Т1, Совком 1В2, VTB Eurasia DAC 9.5. Ликвидность оставляет желать лучшего. Скриншот торгового терминала QUIK

Некоторые вечные облигации считаются субординированным — менее важным — долгом. Если эмитент обанкротится, владельцы субординированных облигаций (субордов) будут почти в самом конце списка на получение денег — перед акционерами. Не факт, что очередь вообще до них дойдет, то есть вложенные деньги будут потеряны.

Банк, выпустивший субординированные облигации, может отказаться от выплаты купонов по таким бумагам. А если показатель достаточности капитала банка упадет ниже определенного уровня или если банк на санации, то он имеет право отказаться от своих обязательств по субордам — «простить всем свои долги». В случае с госбанками это маловероятно, но все же.

Выпущенные с 1 января 2019 года субординированные облигации предназначены только для квалифицированных инвесторов, и их номинальная стоимость — не менее 10 млн рублей за штуку. Это хорошо: у частных инвесторов теперь меньше шансов потерять деньги, случайно купив суборды вместо обычных облигаций. Но выпуски, появившиеся до 2019 года, не имеют таких ограничений.

Запомнить

- Облигации помогают компаниям и государству получать деньги дешевле, чем в банке, а инвесторам — зарабатывать больше, чем в банке.

- Самые важные параметры облигаций — дата погашения, купон, номинал.

- Реальная доходность облигации зависит не только от размера купона, но и от нынешней стоимости облигации на рынке. Смотрите на доходность к погашению или эффективную доходность.

- Самые надежные облигации — ОФЗ, но доход по ним не выше банковских вкладов. Впрочем, вместе с вычетом 13% по ИИС получается хорошо и безопасно.

- Можно найти облигации и под 20% годовых, но риск остаться без денег по ним — очень высокий. Начинать лучше с ОФЗ, облигаций регионов и крупнейших компаний.

Лучшие брокеры

Для Мосбиржи

- Риком

- Кит

- Открытие

- Финам

- БКС

- Тинькофф

- Промсвязь

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию.

Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Крупнейший брокер и инвестиционная компания в России. Сам с ними не работал, но коллеги отзываются очень положительно.

Из плюсов:

- Не глючащий терминал Transaq

- Возможность пополнения\снятия денег со счета без комиссии (через свой банк)

- Куча первоклассных сервисов (например бесплатно можно скачать историю котировок)

- Возможность открытия счета в зарубежных юрисдикциях.

К минусам отнесу навязчивость продавцов.

Второй крупнейший брокер после Финама.

Из плюсов:

- Низкие комиссии

- Приятная поддержка

- Обмен валюты по биржевому курсу

К минусам отнесу любовь брокера к попыткам продать «структурные продукты».

Молодой и стремительно набирающий популярность брокер.

Плюсы:

- удобное мобильное приложение;

- бесплатное обслуживание счета, если нет сделок.

Минусы:

- высокие комиссии;

- мало инструментов доступно на стандартном тарифе.

Плюсы:

надежность;

Минусы:

- Слабый личный кабинет

- Ограничения на торговлю иностранными активами

Для зарубежных рынков

- Interactive Brokers

- CapTrader

- Exante

- Just2Trade

Фактически единственный настоящий крупный американский брокер, который еще работает с россиянами.

Плюсы:

- Есть поддержка на русском языке

- Хорошие комиссии

- Депозит можно пополнять рублями (мимо валютного контроля)

К минусам отнесу:

- Минимальный депозит 10.000$

- Комиссия за неактивность

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- работает с россиянами

- наличие русскоязычной версии сайта

- вменяемые комиссии

- отсутствие платы за неактивность

- страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Компания является американской «дочкой» Финама и создана чтобы выводить на американский рынок клиентов из СНГ.

Плюсы:

- Максимально простое открытие счета

- Русскоязычная поддержка

- Открытие счета от 200$

Минусы:

- Довольно высокие комиссии

- Разного рода дополнительные платежи

Где и как можно купить

Когда нужно приобрести международные бонды, доступные на российском рынке, то следует использовать для этих целей услуги местного банка или лицензированного брокера. В случае желания купить бумаги через иностранную площадку стоит открыть счет у зарубежного брокера.

Самостоятельно на Московской бирже

Чтобы самостоятельно инвестировать в бонды такого типа на ММВБ, понадобится открыть счет в одном из российских брокерских домов. При выборе лучше смотреть в сторону крупнейших компаний в этой отрасли. После чего скачать и установить специализированную программу для торговли, в которой можно отслеживать котировки бумаг и совершать сделки с ними.

В составе ПИФа

Паевые инвестиционные фонды – это инвестиционные продукты, которые включают в себя разный набор активов. С помощью такого пула инвестору не обязательно платить за стоимость полного лота, которая зачастую превышает 100 тыс. долларов и оказывается недоступной для инвестирования большинству лиц.

На российском рынке доступны Пифы, в состав которых входят международные бумаги. К таким относятся ПИФ «Альфа-Капитал Еврооблигации» или ОПИФО «ВТБ – Фонд Еврооблигаций».

ETF

Этот инструмент похож по своим характеристикам на ПИФ. Однако, в отличие от паевых фондов, Exchange traded funds постоянно котируется и обладает большей ликвидностью. Он также предоставляет минимальный финансовый порог для входа в рынок международных облигаций.

Хороший пример — «FinEx Cash Equivalents UCITS ETF», как в долларах, так и с рублевым хеджем, а также «FinEx Tradable Russian Corporate Bonds UCITS ETF (USD)».

https://youtube.com/watch?v=KFZOO-1ZOCI

Как выбрать

К выбору необходимо подходить, оценивая как доходность, так и риски международных бондов. Наряду с этим нужно понимать, что конкретно требуется от этой инвестиции, например это отдельное вложение или покупка в рамках диверсификации активов.

Не нужно бояться инвестировать через специальные инструменты, которые представлены на рынке в виде паевых и торгуемых фондов. Оценивая структурные продукты, при прочих равных следует выбирать ETF, так как они лучше ПИФов по многим параметрам.

Лучшие брокеры

- Проверенные иностранные брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$\месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Брокера стоит выбирать из числа лидирующих позиций в рейтинге. Большого смысла в поисках Грааля среди маленьких компаний нет. Комиссии конкурентны по всему рынку, а качество обслуживания и уровень надежности выше у крупных игроков брокерского бизнеса.

График котировок SBMX

Следить за динамикой роста и наглядно оценивать состояние фонда SBMX ETF можно на графике, размещенном ниже. С помощью настроек вы можете настроить вид и свойства шкал и вид графика, сравнить с другими инструментами, выводить индикаторы и рисовать линии для технического анализа.

Разница в налогах

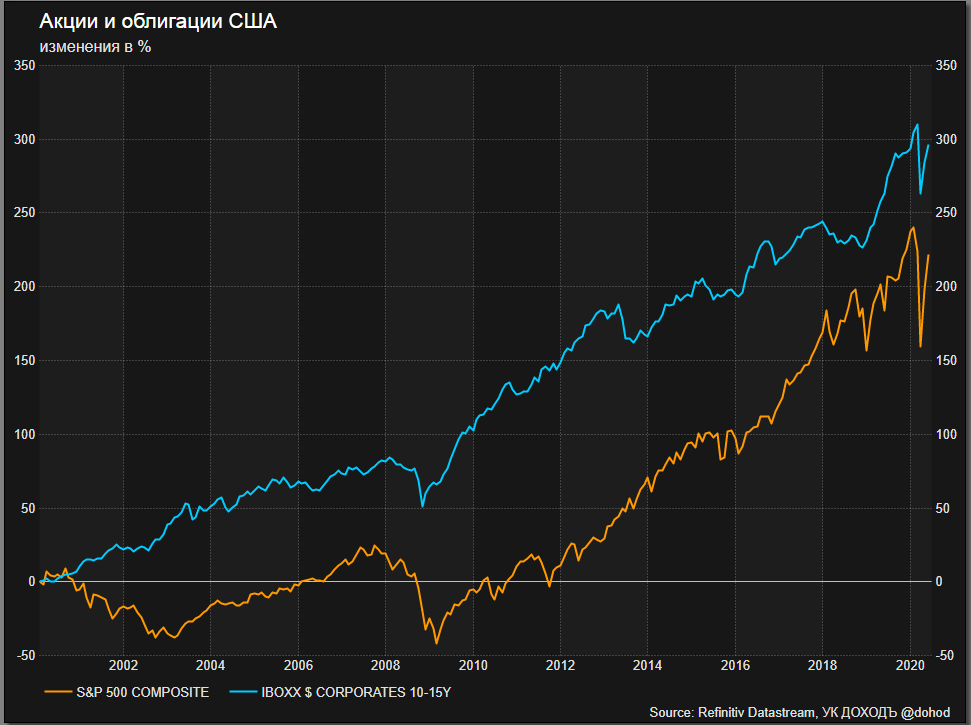

Напоследок рассмотрим два других различия, не обозначенных выше. Вопросы налогообложения напрямую не связаны с сутью акций и облигаций как финансовых инструментов, но обязательно должны быть учтены при принятии тех или иных инвестиционных решений.

С любых доходов физического лица (резидента РФ) на Московской бирже взимается подоходный налог 13%. Исключениями являются купонный доход государственных облигаций (ОФЗ), а также корпоративных бумаг, выпущенных после 1 января 2017 года. Правда, только в том случае, если купон превышает ставку рефинансирования не более, чем на 5%.

В рамках ИИС можно воспользоваться одним из двух типов налогового вычета. Тип А с вычетом на взнос предполагает возврат НДФЛ от внесенной на счет суммы в рублях, но не более 52 000 рублей в год. В этом случае доход от операций с ценными бумагами облагается налогами на общих основаниях.

Для получения возврата этого типа инвестор должен иметь белую зарплату или иной официальный доход. Скажем, если инвестор заработал за 2018 год 300 000 рублей, то вернуть в виде налогового вычета за этот год сможет не более 39 000 (независимо от того, внесет на счет 300 тысяч или больше). Т.е. вернуть можно не больше, чем отдал государству с зарплаты.

Тип Б с вычетом на доход дает возможность освобождения от уплаты НДФЛ от операций с суммой до 1 млн. руб. в год. Единственное исключение — дивиденды, с них в любом случае будет удержан налог.

При инвестировании на биржах США ситуация другая. При получении дивидендов от акций или фондов акций американский брокер удержит 10% налога с дивидендов. Оставшиеся 3% нужно будет доплатить в России, пересчитав прибыль по курсу в рублях и указав ее в налоговой декларации. Если же фонд реинвестирует дивиденды, то выплаты на счет не поступают и платить налог не нужно.

Купонный доход облигаций для нерезидентов (в том числе россиян) налогом не облагается. Однако если вы купите биржевой фонд облигаций, то по правилам биржи купленные паи будут считаться паями акций, а их доход — дивидендным (хотя базовый актив фонда это облигации). В результате брокер удержит 10% налога по дивидендам, однако в конце года может провести перерасчет и возвратить сумму налога или ее большую часть.

Самое важное

И как выбирать

Отличный вариант для новичков — выбирать облигации с датой погашения как раз к тому времени, когда вам нужны деньги. Готовы вложить на два года — выбирайте облигации с датой погашения через два года.

Плюс такого подхода в том, что вы заранее будете знать, когда и сколько получите: с заранее известной периодичностью будете получать купоны, а в конце срока — номинал облигации. И если ваша облигация с номиналом 1000 рублей вдруг резко подешевеет до 900 рублей, вас не будет волновать это падение: все равно в конце срока вы получите номинал — то есть тысячу.

А еще в этом случае нужно будет заплатить комиссию брокера только при покупке облигаций — за погашение и выплату купонов брокеры комиссии не берут.

Давайте разберем алгоритм, где и что смотреть.

Один из простых способов — воспользоваться сервисом на сайте «Доходъ». Сервис не адаптирован под мобильные, поэтому рекомендуем открывать сайт с компьютера.

Предположим, мы хотим вложить деньги в безопасные облигации на срок от полутора до двух лет.

Заходим в расширенные фильтры и выбираем дату погашения: через 1,5—2 года от сегодняшней даты.

Важно: выбирать дату погашения нужно именно в расширенных настройках. Иначе в список попадут еще и облигации с офертой, а это уже отдельная история, которую мы пока рассматривать не будем

В таблице ниже можно посмотреть, какие облигации нам предложит сервис:

Если мы делаем акцент на безопасности, то самый важный критерий — кредитное качество. Этот внутренний рейтинг сервис рассчитывает по кредитным рейтингам, которые выставляют независимые рейтинговые агентства.

По таблице сразу видно: самые безопасные — ОФЗ. Например, если купить ОФЗ 26217, можно получать 6,35% годовых на протяжении 1,9 года. А если купить ОФЗ 26205, можно получать 6,29% годовых на протяжении полутора лет. Доходность слабовата, зато надежно.

Как может выглядеть доход по облигациям

На примере ОФЗ 26217: купоны два раза в год, размер купона — 37,4 Р

| Дата | Расход / доход | Что произошло |

|---|---|---|

| 10.10.2019 | −1033,27 Р | Купили облигацию (текущая цена 102,3% от номинала + 10,27 Р НКД) |

| 19.02.2020 | +37,4 Р | Получили купон по облигации |

| 19.08.2020 | +37,4 Р | Получили купон по облигации |

| 17.02.2021 | +37,4 Р | Получили купон по облигации |

| 18.08.2021 | +1000 Р+37,4 Р | Получили купон и номинал по облигации |

10.10.2019

Расход / доход

−1033,27 Р

Что произошло

Купили облигацию (текущая цена 102,3% от номинала + 10,27 Р НКД)

19.02.2020

Расход / доход

+37,4 Р

Что произошло

Получили купон по облигации

19.08.2020

Расход / доход

+37,4 Р

Что произошло

Получили купон по облигации

17.02.2021

Расход / доход

+37,4 Р

Что произошло

Получили купон по облигации

18.08.2021

Расход / доход

+1000 Р +37,4 Р

Что произошло

Получили купон и номинал по облигации

Можно покрутить таблицу вниз и подобрать более доходные облигации — но важно помнить, что чем выше доходность, тем выше риск. Относительно уверенным можно быть в облигациях с рейтингом по «Доходу» не ниже BB (но это, конечно, субъективное мнение автора)

Есть еще несколько важных вещей, о которых стоит знать.

Налоги. Купоны по некоторым облигациям облагаются налогом — это корпоративные облигации, выпущенные до 2017 года. Брокер сам удержит налог — дополнительно напрягаться не нужно, но удержанный налог снизит итоговую доходность.

В таблице «Дохода» облигации, освобожденные от налога, отмечены зеленым кружком во втором столбце.

Амортизация. Амортизация — это когда эмитент возвращает номинал облигации не в дату погашения, а постепенно, частями.

Например, эмитент вернет не 1000 Р вместе с последним купоном, а по 100 Р вместе с каждым купоном. Плюс — деньги быстрее возвращаются инвестору. Минус — нужно снова искать, куда вкладывать эти деньги. И не факт, что к моменту выплаты получится найти что-то с такой же доходностью.

Амортизация — это не хорошо и не плохо, просто нужно иметь ее в виду и вовремя перекладывать освободившиеся деньги в другие инструменты. Например, практически все субфедеральные облигации имеют амортизацию.

Если вы не хотите думать об амортизации или налогах, такие бумаги можно отключить в расширенных фильтрах «Дохода» — кнопками «Освобождение от НДФЛ» и «амортизируемые»:

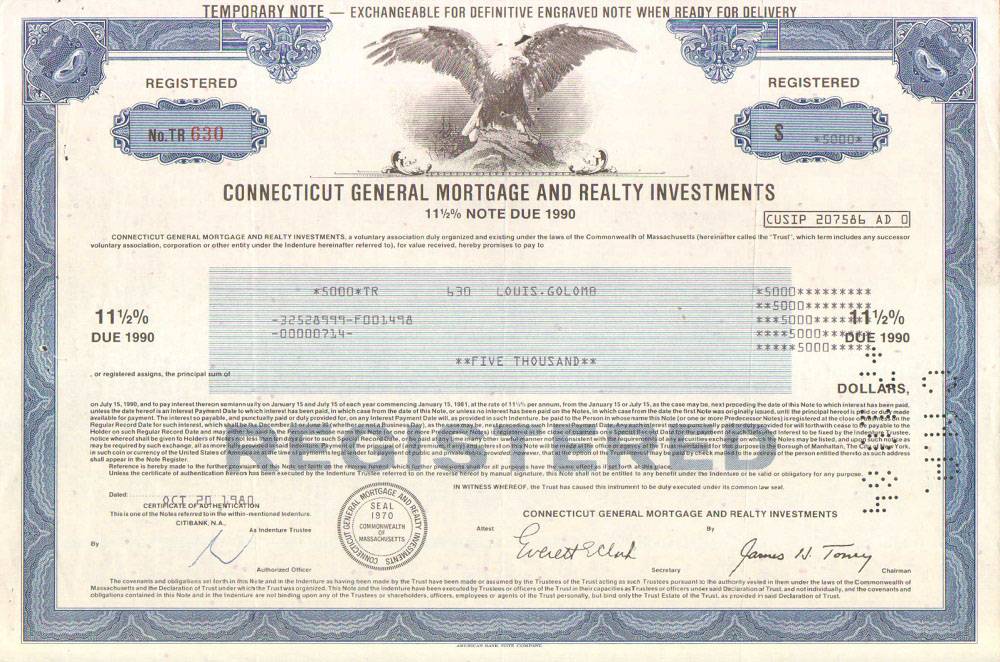

Что это такое

Существует несколько разновидностей международных облигаций. В первую очередь они подразделяются на долгосрочные бонды и персонифицированные инструменты. Первые выпускаются в основном на продолжительные сроки и предусматривают работу через иностранного финансового андеррайтера.

Как правило, такие долгосрочные международные облигации относятся к залогово-обеспеченным. Вторые выпускаются под конкретных инвесторов и обращаются не более 5 лет.

Есть деление на виды относительно метода размещения долговых бумаг международного типа:

- Иностранные облигации. Выпускаются для конкретной страны в ее функциональной валюте.

- Еврооблигации. Инвестиционные долговые расписки, которые выпускаются в любой отличной от национальной валюты эмитента и предоставляются для покупки широкого круга инвесторов из разных стран.

- Глобальные бонды. Международные облигации, которые одним выпуском покрывают сразу несколько иностранных государств и их национальные валюты.

Зачем они нужны эмитенту и инвестору

Для компаний выпуск международных бондов — шанс получить более низкие ставки по заемному капиталу, а также обеспечить диверсификацию кредитных источников. Помимо этого, такие обязательства помогают эмитенту защититься от чрезмерного влияния валютных курсов.

Инвестор, в свою очередь, получает возможность приобрести долговые бумаги зарубежных компаний в своей национальной валюте. Или же, в случае с еврооблигациями, приобрести бонды местной компании, но в иностранной валюте. Оба варианта предоставляют широкий спектр возможностей для диверсификации своего портфеля по разным направлениям.

Как работают

Международные бонды могут быть выпущены по закрытой подписке к конкретным персоналиям. Частному инвестору более интересны бумаги, доступные для широкого круга лиц. Такие инструменты выпускаются через специальных финансовых посредников, которые помогают в размещении и занимаются дальнейшей продажей этих бумаг для индивидуальных кредиторов.

К этому этапу определены уже все условия и характеристики международной облигации. Большую часть объемов таких обязательств выкупают институциональные игроки.

ОФЗ: есть куда расти

Объем выпуска гособлигаций растет быстрее корпоративных

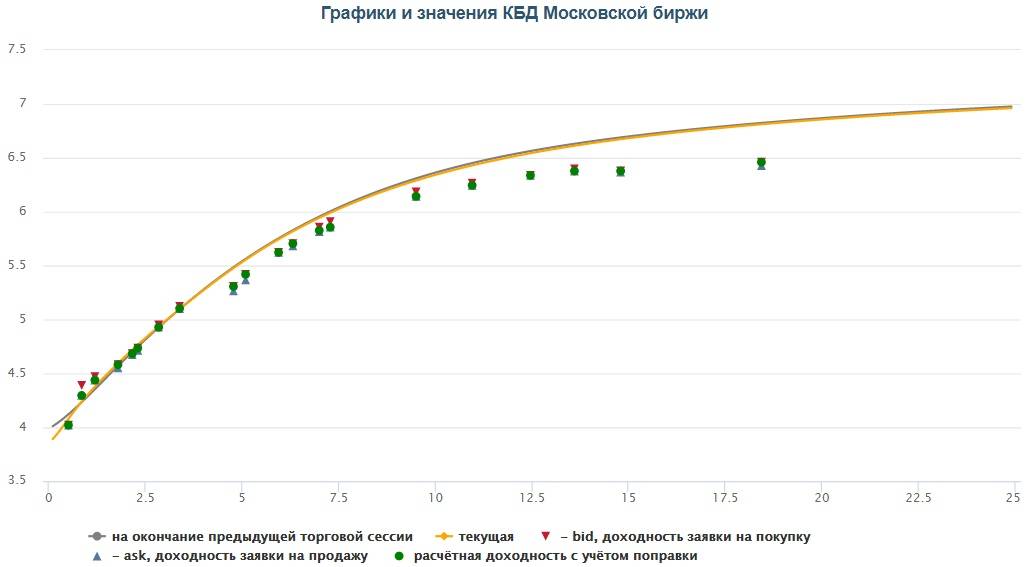

Наиболее свежая доступная статистика большого воодушевления не внушает. Объем размещений корпоративных облигаций (включая банковские) на Московской бирже сократился с 231 млрд рублей в июле до 130 млрд в августе. В то же время объем размещений гособлигаций, включая бумаги ЦБ, вырос с 930 млрд рублей до 1 трлн рублей. При этом доходность ОФЗ выросла с 5,56% на конец июля до 5,85% на 9 сентября. Вслед за ними корпоративным облигациям, входящим в листинг первого уровня, пришлось подрасти с 5,97 до 5,96%, по остальным корпоративным облигациям доходности выросли еще больше.

Впрочем, дальнейшие прогнозы аналитиков внушают некоторые надежды. «Сейчас доходность индекса ОФЗ (RGBI) достигает 5,8 процента, что на 1,5 процентного пункта выше ключевой ставки. Даже если ЦБ больше не будет понижать ключевую ставку, это много. Можно ожидать, что с постепенной нормализацией ожиданий по рублю доходность коротких ОФЗ стабилизируется в диапазоне 4,0–4,5 процента, а дальнего отрезка кривой ОФЗ — в диапазоне 5,5–6,0 процента, — рассуждает аналитик ГК “Финам” Алексей Ковалев. — Первый рублевый корпоративный эшелон (облигации с рейтингами, близким к российским суверенным) будет торговаться со спредом 50–80 базисных пунктов к кривой ОФЗ. Остальные эшелоны — с премиями от 100 базисных пунктов».

Корпорации предпочитают занимать в рублях

Главный управляющий портфелем УК «Атон-менеджмент» Константин Святный, в свою очередь, отмечает, что доходность ОФЗ выросла за лето вдоль всей кривой, угол наклона кривой — максимальный с 2014 года. «Доходность к погашению даже относительно коротких трех-четырехлетних ОФЗ колеблется около пяти процентов годовых, что делает их привлекательными для локальных инвесторов, а снижение геополитических рисков может привлечь на рынок нерезидентов, которые постепенно сокращали свою долю на рынке, — говорит он. — Ставки по депозитам в банках из топ-10 к концу августа упали до исторического минимума, максимальная ставка в Сбербанке — 3,8 процента годовых в рублях. В этих условиях подросшие ставки по ОФЗ становятся интересны и для физических лиц, даже с учетом введения налога с 2021 года. Если инвесторы вернутся к активному вложению средств на рынке ОФЗ, то с определенным лагом по времени приток средств возобновится и на рынок корпоративных облигаций». В то же время г-н Святный опасается, что если санкционные риски останутся на повестке, то рост доходности ОФЗ может продолжиться, волатильность будет повышена. И рынок корпоративных облигаций, скорее всего, останется малоактивным, цены будут снижаться, первичных размещений будет немного. Как раз о снижении интереса компаний к новым размещениям нам и сообщает статистика за август.

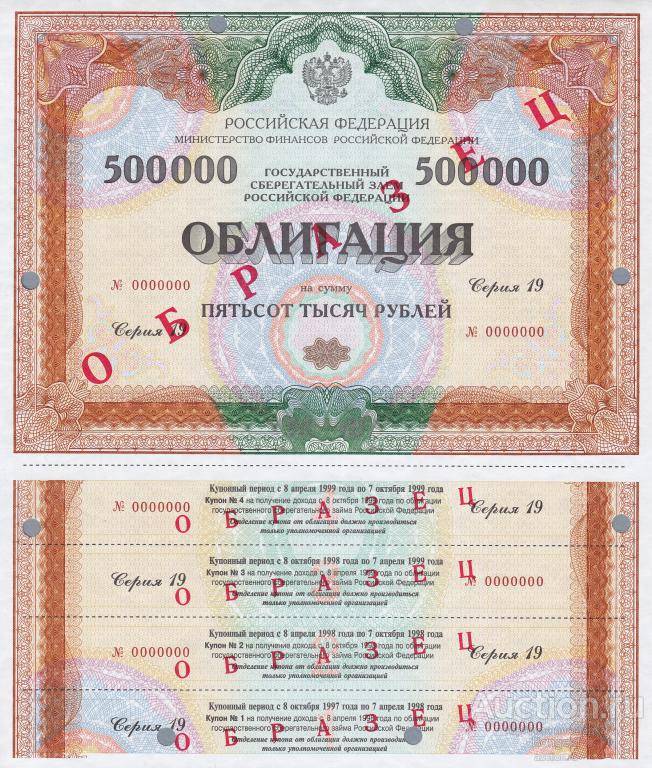

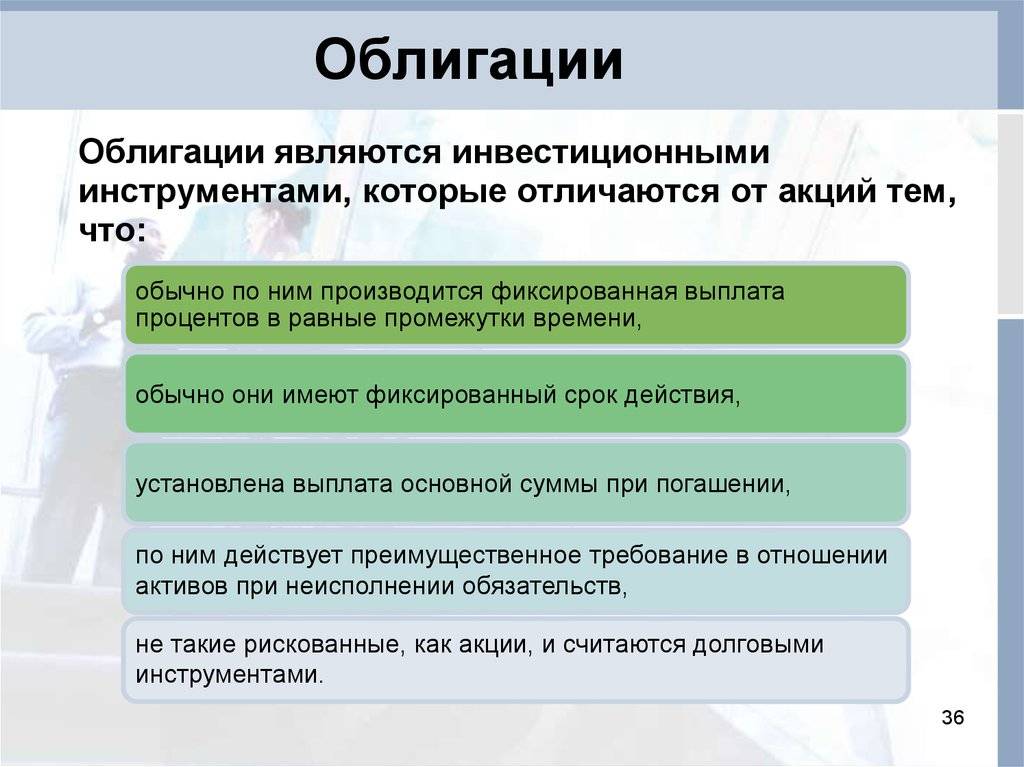

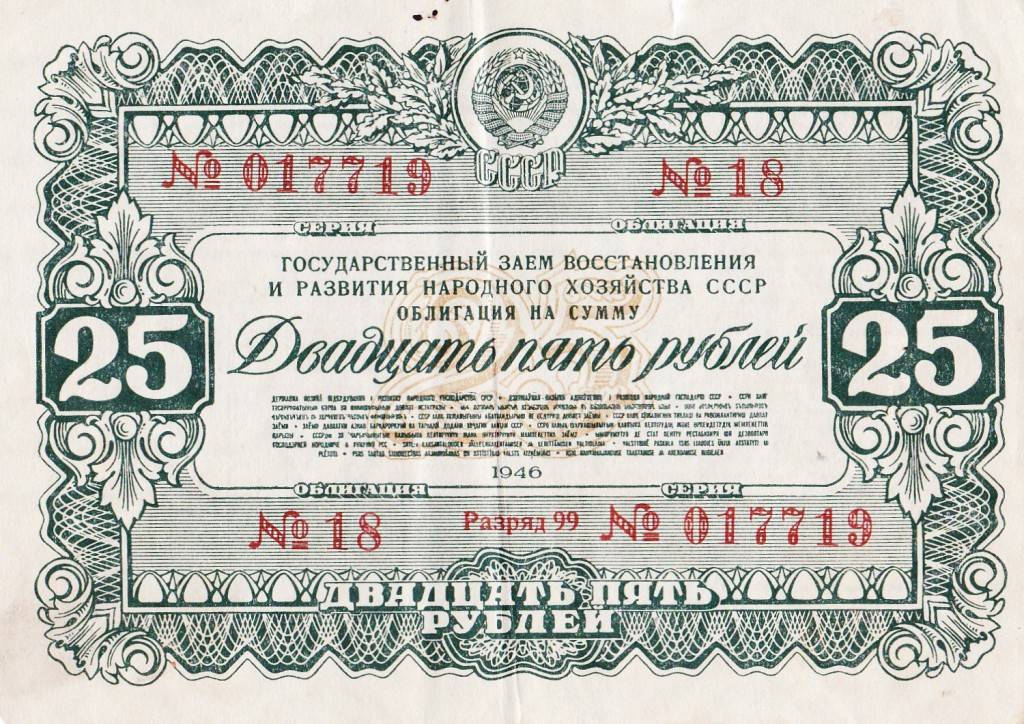

Что такое облигации?

Многие эксперты считают этот вид ценных бумаг оптимальной альтернативой банковским депозитам. В долговых обязательствах государства или компаний работает принцип, подобный вкладам в банке. Покупается определенное количество облигаций, на тысячу, по номиналу, к примеру. В строго определенный срок эмитент обязуется вернуть эту «тысячу», а также регулярно предоставлять денежное вознаграждение текущему держателю долгового обязательства (купон, накопленные проценты).

Это своеобразный договор займа, по условиям которого:

- Заемщик, а фактически эмитент, берет деньги «в долг» у разных организаций (физических лиц), гарантируя их возврат в определенный срок и с процентами.

- Кредитор инвестирует средства в привлекательные активы, рассчитывая получить доход и от роста котировок, и от обещанного эмитентом процента по облигациям.

- Эмитентом может выступать далеко не каждая организация.

Облигации обращаются на бирже. Они продаются и покупаются. Инвестиции в бонды предоставляют их владельцу гораздо большую свободу для маневра, чем банковский вклад. Ведь, при его досрочном закрытии, финансовая организация не выплачивает вкладчику накопленных процентов.

Бонды можно продать в любой момент. К примеру, появилась перспектива заработать на акциях или на Forex-рынке. Для этого срочно нужны деньги. Можно быстро продать акции, не потеряв проценты. К тому же, все сделки можно провести, используя один брокерский счет. Более того, облигации могут использоваться в качестве залога при маржинальной торговле. Благодаря этому брокер предоставляет кредитное плечо для краткосрочных сделок по акциям.

Выпускаемые эмитентом бонды не имеют физической формы, они «существуют» только в электронном виде. После их покупки, инвестор вносится в депозитарий (реестр держателей ценных бумаг).

Обращение облигаций на рынке сопровождается использованием ряда терминов, которые необходимо знать:

- Номинал (номинальная стоимость облигаций) — первоначальная цена бонда при выводе его на биржу. Указана на ценной бумаге. Эмитентом гарантируется выкуп всех облигаций по номиналу в определенный срок (дата погашения).

- Рыночная стоимость — это чистая цена облигации на бирже, отражаемая в процентах к номинальной. К примеру, 105 % означает превышение на 5 %. А 95 % — свидетельствует о наличии дисконта в 5 %.

- НКД — накопленный купонный доход облигации (купон) по процентам с даты выплаты последнего вознаграждения. В тот момент, когда производится выплата, этот показатель обнуляется.

Облигации постоянно находятся в обращении на фондовом рынке. Как и у любой ценной бумаги, их котировка меняется. Это зависит от геополитических и экономических факторов, политики Центробанка. Даже на фоне доминирующего на рынке негатива, государственные бонды остаются вполне ликвидными. Их можно продать по рыночной стоимости, получив купон за срок, который прошел с выплаты последнего вознаграждения.

К сожалению, если облигации продаются с дисконтом, превышающим процентную доходность, можно потерять часть денег. Это бывает, но редко.

Заключение

Основные представители международных облигаций, доступные на российском рынке, — это евробонды, выпущенные местными компаниями или муниципальными субъектами. Отсутствие широкой представленности облигаций иностранных эмитентов связано в первую очередь с санкционной риторикой и нестабильной экономической ситуацией, сложившейся в России.

Однако тех инструментов, которые все-таки присутствуют на Московской бирже, должно быть достаточно даже для искушенных инвесторов в плане как отдельных инвестиций, так и создания разнообразных портфелей бумаг.

Но если доступных инвестиционных решений оказывается недостаточно, то можно открыть счет дистанционно у зарубежных финансовых агентов или воспользоваться структурными продуктами, описанными в этой статье.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях.