Что такое волатильность рубля простым языком и как она влияет на экономику страны

Всем известно, что трейдеры зарабатывают на разнице стоимости активов путем их покупки и дальнейшей продажи, но за более высокую цену. Чтобы понимать, какая сделка окажется выгодной, и в какой актив стоит вложиться сегодня, им приходиться тщательно анализировать биржевой рынок, учитывая все тонкости и нюансы. Более того, в большинстве случаев термины и характеристики, которыми оперируют профессиональные биржевые игроки, относятся и к экономике страны в целом, ведь план дальнейших действий Правительства также зависит от финансового рынка страны и мира.

К одному из важных терминов для заработка на бирже относится понятие волатильности актива, что в переводе с английского означает “изменчивость”, и измеряется в процентном соотношении. В качестве актива могут выступать ценные бумаги, металлы и валюты, стоимость которых постоянно меняется, в зависимости от внешних условий.

Используя математические формулы, можно высчитать ее значение за день, неделю, месяц или даже несколько лет. Однако финансисты стараются избегать “долгоиграющих” прогнозов, и берут за максимальный срок 12 месяцев.

Выделяют два вида параметра: актуальный и потенциальный. Первый показывает реальное изменение стоимости, которое уже произошло. Второй же является неким прогнозом того, как изменится цена рубля в будущем. Примечательно то, что для вычисления второго вида необходим первый. Это связано с тем, что невозможно сделать прогноз без учета прошлого диапазона колебания стоимости актива, чем, собственно, и является волатильность.

Рубль относится к одной из самых изменчивых валют мира, что оказывает прямое влияние на экономику страны. По этой причине данная категория учитывается при определении уровня развития страны и стабильности ее экономики. Девальвация национальной валюты и других государственных активов может привести к тяжелому экономическому кризису, который отразится на всех сферах жизни каждого гражданина.

Более того, нестабильность валюты может привести к перебоям поставок продуктов первой необходимости, увеличения количества граждан, живучих за чертой бедности и даже голоду. Поэтому Правительство ежедневно следит за котировками на финансовом рынке, во избежание дефолта и других экономических проблем. Знание волатильности гос. валюты помогает властям составлять план торгового развития государства, оценки рисков и выборе наиболее безопасного движения денежных потоков.

Волатильность – экономический параметр, который одинаково важен как для биржевых игроков, так и для государства. Именно изменчивость валюты и других активов в отдельно взятый промежуток времен, играет ведущую роль в выборе следующего шага

Причем, неважно, будет это очередная ставка или увеличение государственного резервного фонда. Государству не выгодно допускать критического обесценивания нац.валюты, поэтому в моменты падения стоимости рубля все силы направляются на ее стабилизацию

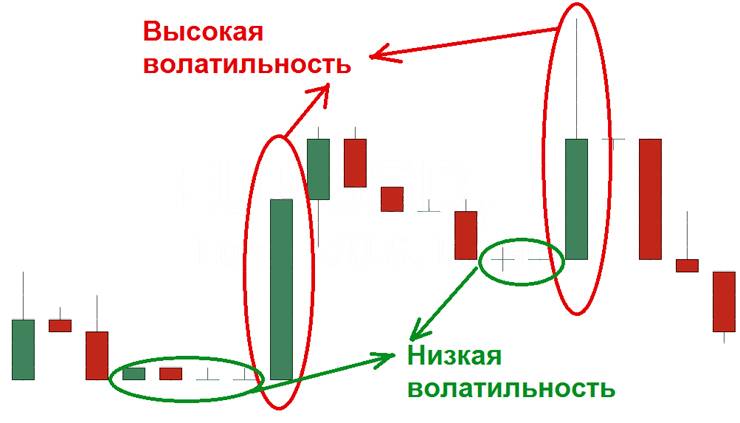

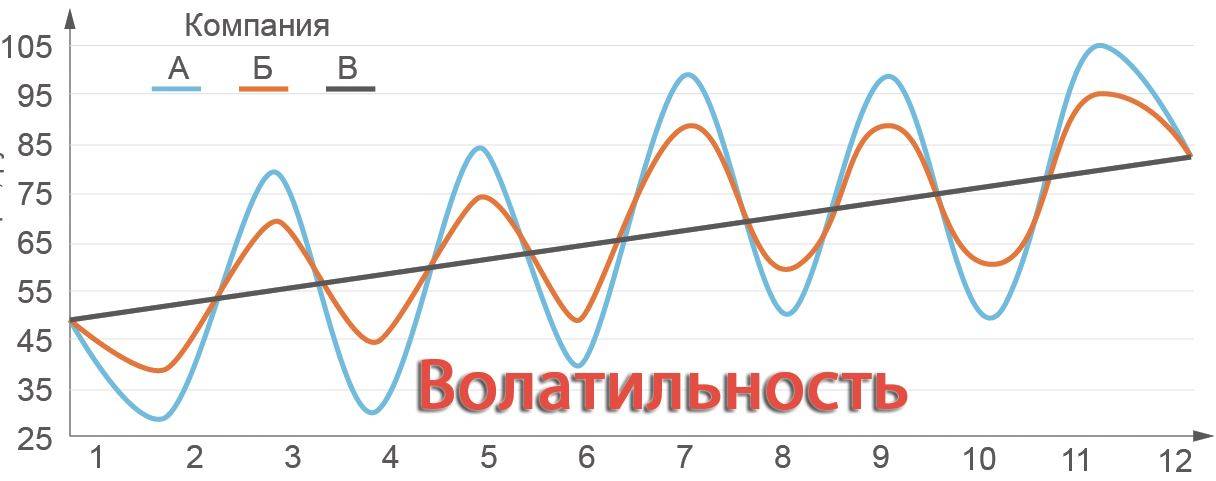

Цикличность волатильности

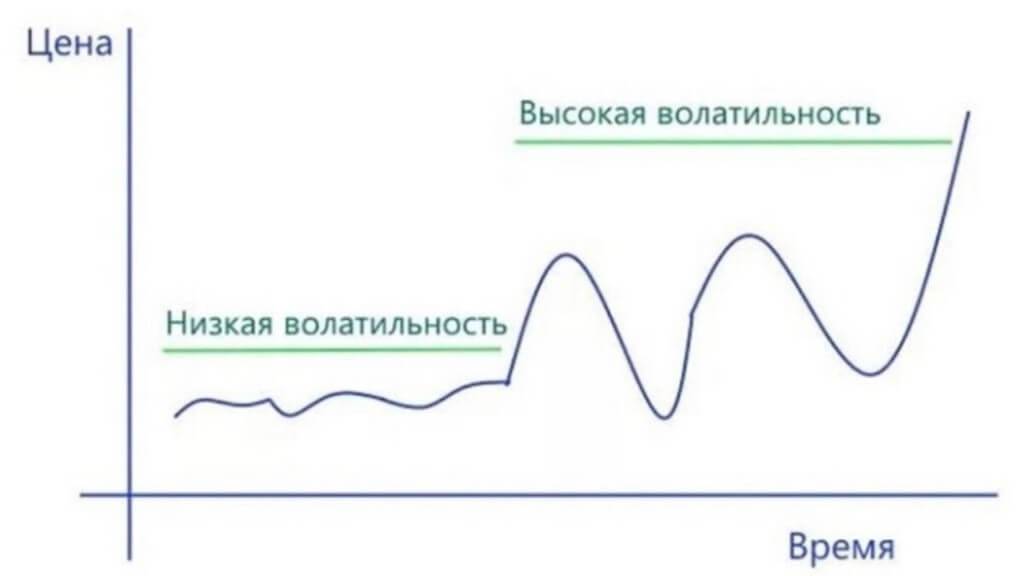

Одним из важнейших свойств волатильности является ее цикличность, то есть повторяемость со временем. На практике это означает, что высокая волатильность сменяется низкой, и наоборот. Этим принципом успешно пользуются опытные трейдеры.

Одним из важнейших свойств волатильности является ее цикличность, то есть повторяемость со временем. На практике это означает, что высокая волатильность сменяется низкой, и наоборот. Этим принципом успешно пользуются опытные трейдеры.

Для лучшего понимания такого термина, как волатильность, стоит привести пример. Под влиянием различных факторов, в том числе и внешнеполитических, в декабре 2014 года установились ужасающие для многих курсы валют: доллар торговался по 80 рублей, а евро – по 100. Люди в панике стали покупать валюту, так как боялись еще большего подорожания. Тот, кто сделал так тогда, сильно потерял. Прошло совсем немного времени, и доллар стал стоить 68 рублей, а евро – 84 рубля. Волатильность составила 30% – это высокий показатель. Здесь нужно отметить, что всякое значение волатильности выше 10% является высоким.

Что это такое

Для начала необходимо понять, что же такое волатильность сама по себе. Википедия определяет ее как финансовый статистический показатель, характеризующий изменчивость цены актива. Грубо говоря, это показатель, который отражает скорость изменения цены на что-либо. Само понятие произошло от слова «volatility», которое с английского переводится как «изменчивость». Так что, изменчивость можно назвать полным синонимом волатильности, если речь идет о стоимости активов.

Волатильность — важный инструмент для управления финансовыми рисками. Представляет собой определенное значение за конкретный период времени, то есть можно измерить количественно. Чаще всего, для подсчета волатильности используют годовые периоды, чтобы значения были точнее.

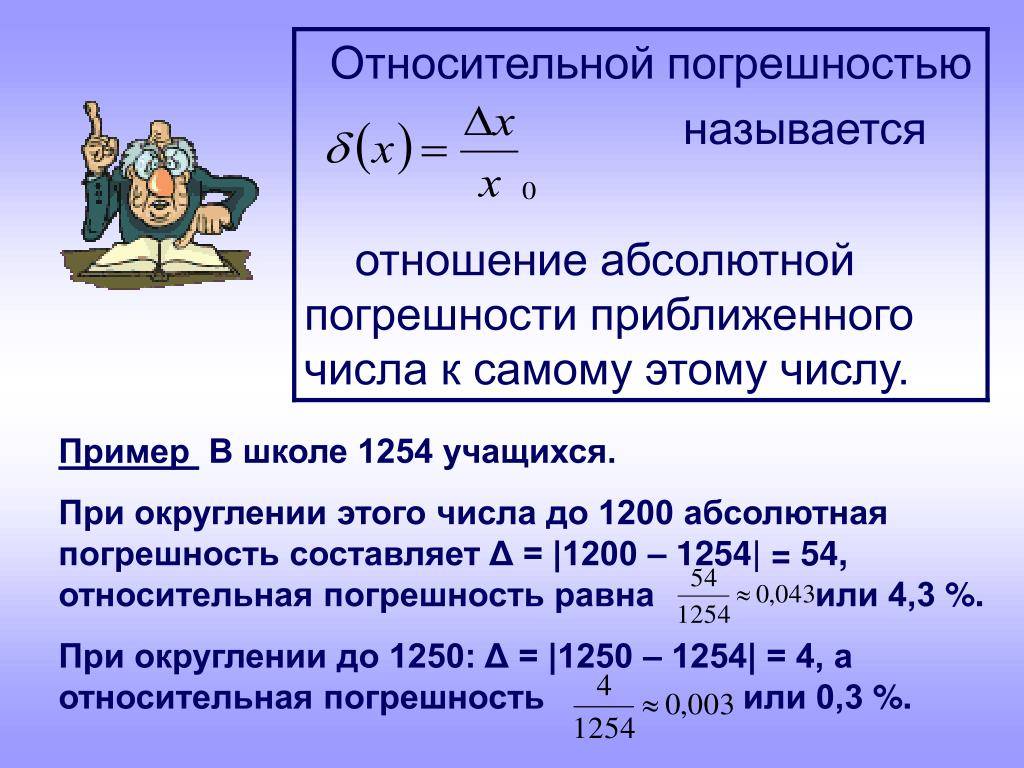

Сами показатели для измерения могут быть как относительными (в процентах), так и абсолютными (в валюте). Нагляднее всего проводить измерение валютной пары, например, изменение курса рубля к американскому доллару в 2019 году.

Например, абсолютная волатильность рубля также будет подсчитываться в рублях. Иногда указывается изначальный курс — выглядит это так: 60,3 +/- 1,3 рубля. Последнее значение и отражает, как сильно изменился курс рубля в абсолютных единицах измерения за конкретный период времени, например, за неделю.

Относительная волатильность — это отношение изменчивости к изначальному значению курса. Этот показатель используется в тех случаях, когда необходимо сравнить изменчивость нескольких валют.

Если значение выражается в процентах, то можно сказать о рамках:

- 1–2% — волатильность низкая, то есть курс валюты практически не менялся, значит, экономика стабильна;

- от 10% — волатильность высокая, что чаще всего происходит при рыночных колебаниях курса, кризисах.

Основной расчет волатильности происходит на годовом отрезке, но можно подсчитать и краткосрочную изменчивость. Например, если недельная волатильность равна аж 55% при среднегодовом значении в 6%, то можно сделать следующий вывод: сейчас валюта испытывает сильные колебания и после прохождения пиковых значений, скорее всего, вернется к среднему показателю.

Значение изменчивости стоимости валюты настолько важно при составлении финансовых прогнозов, что используется наравне с курсом валюты или показателем тренда. Это позволяет прогнозировать изменение курса валют не только на ближайшее время, но и на месяцы и даже год вперед

Калькулятор окупаемости для ГБО 4-го поколения

Калькуляторы окупаемости для оборудования 4-го поколения в большом количестве представлены в сети, найти их не составит труда. Некоторые производители ГБО размещают подобный калькулятор на своих сайтах. Им можно воспользоваться, введя параметры, которые описывались выше.

ГБО 4-го поколения

Стоит отметить, что калькулятор окупаемости сделан для удобства. При желании её можно рассчитать, воспользовавшись специальной формулой, которая и лежит в основе сервиса.

https://youtube.com/watch?v=RA_cVo6mBOY

Поделись с друзьями!

Материалы и инструменты для тонировки стекол автомобиля

В процессе самостоятельной тонировки стекол автомобиля вам понадобятся следующие инструменты:

- Распылитель,

- Мягкая и жесткая выгонки,

- Бумажные салфетки,

- Губка,

- Скрепер,

- Линейка,

- Нож,

- Фен.

Для работы с тонировочной пленкой используют водно-мыльный раствор, приготовленный в такой пропорции: на 1,5 литра воды 5 капель моющего шампуня. Тщательно перемешайте раствор (для этого можно использовать емкость вашего распылителя).

Перед началом тонирования, следует произвести тщательную наружную очистку стекол при помощи приготовленного водно-мыльного раствора.

Последствия волатильности

Высокая волатильность имеет ряд последствий. Зачастую такие последствия несут негативный характер не только на рынок используемого финансового инструмента, но и на весь финансовый рынок.

Один скачок в определенной рыночной зоне вызывает эффект домино, вследствие чего падают объемы торговли международного формата.

Когда ценовая политика изменяется очень быстро, то потребители быстро снижают свои расходы, тем самым снижая доходы предприятия. Такие скачки влекут за собой возникновения кризиса, нищеты. Многие компании рассчитывают на риск-менеджмент, стремясь снизить риски.

Волатильность постоянно изменяется, в зависимости от спроса на определенный финансовый инструмент. Если появляются какие-то изменения в востребованности, то показатели изменчивости понижаются или увеличиваются соответственно.

https://youtube.com/watch?v=hiNuzQuwSKo

Стратегии торговли

В заключение рассмотрим два небольших примера, иллюстрирующих, как можно было заработать на операциях с опционами и торговле волатильностью.

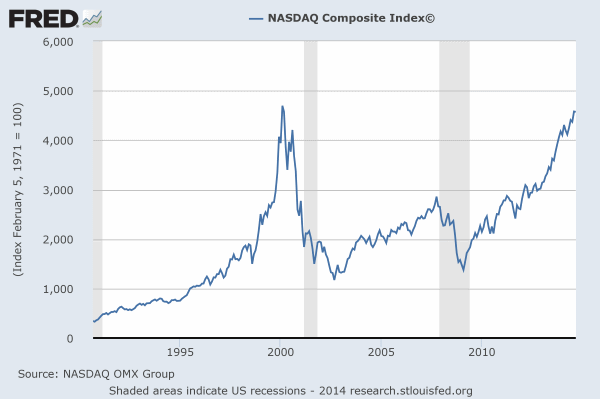

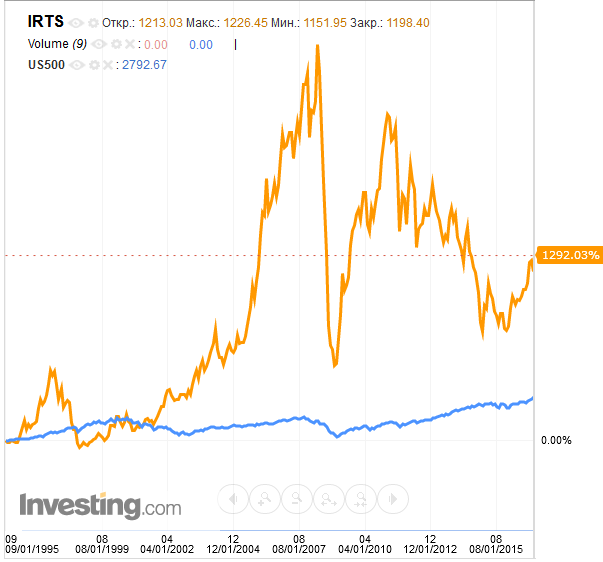

Перенесемся в август 2008 года, когда индекс РТС завис над пропастью перед обвалом фондовых рынков. Остановимся на двух стратегиях с использованием опционов, которые могли принести существенную прибыль.

Первая — одна из самых популярных стратегий — покупка опциона «пут». По своей сути это ставка на то, что базовый актив (в нашем случае индекс РТС) снизится. Убыток ограничен уплаченной премией и реализуется, если актив вырастет или не изменится в цене. Прибыль же неограниченна и реализуется, когда актив падает в цене. Она становится максимальной, если одновременно повышается волатильность, что мы и наблюдали во второй половине 2008-го. Так, например, купив опцион «пут» на индекс РТС в середине августа 2008 года со сроком исполнения полтора-два месяца со страйком 100% рыночной цены, уже через месяц его можно было продать в четыре-пять раз дороже

Как видно, при таком подходе ставка делается не только на рост волатильности, но и важно угадать направление движения актива

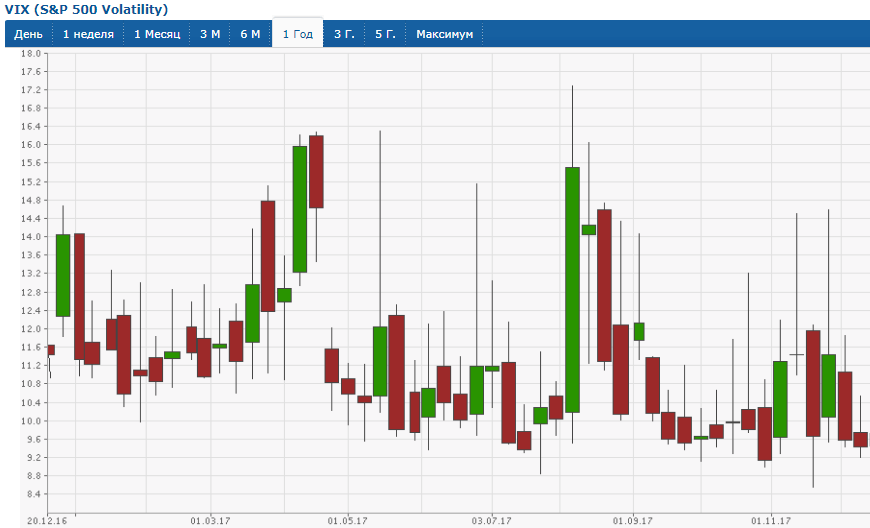

Поэтому рассмотрим вторую стратегию, которая позволяет не гадать с направлением движения рынка, а зарабатывать только на росте или уменьшении волатильности вне зависимости от направления движения базового актива. Она носит название «длинный стрэддл» (long straddle). Делая ставку на рост волатильности, вы одновременно покупаете опцион «пут» и опцион «колл» с одинаковыми датами и ценами исполнения. В этом случае потенциальные убытки априори ограничены уплаченной премией по опционам, а в случае роста волатильности актива увеличивается и доход по данной позиции вне зависимости от того, растет сам базовый актив или падает. Опять же рассмотрим середину августа 2008 года. Даже если бы вы не были уверены, что падение индекса РТС продолжится, то, следуя данной стратегии, могли бы заработать сотни процентов годовых, так как в последующие месяцы волатильность существенно выросла, увеличив стоимость опционов в разы (см. график 3).

Отмечу, конечно, что в данной статье не удалось рассмотреть подробно все возможности и преимущества, которые предоставляют операции на рынке производных инструментов. Но главной задачей было не погружение в теорию вероятности и сложные формулы расчета различных стратегий с использованием опционов, а удовлетворение любопытства читателей к данному рынку и существующим возможностям, которые часто для понимания и реализации выглядят сложнее, чем оказываются на деле.

От редактора

Опцион Насреддина

Несколько лет назад я прочитал статью Олега Коньшина, который когда-то работал в «Финаме», а затем управляющим активами в «Солиде». Тогда я хорошо запомнил, что такое страйк, что такое опцион «вне денег», и решил привести фрагмент этой статьи, опубликованной в журнале РЦБ. Я готов поспорить, что и через 50 лет вы будете помнить, что такое страйк, и готов продать на это событие опцион совсем недорого. Скажем, за $100.

«Суть опционной торговли наиболее ярко представлена в известном историческом анекдоте. Хитроумный герой народного эпоса Ходжа Насреддин, прогуливаясь по рыночной площади, во всеуслышание заявил, что за соответствующую плату может даже животное научить говорить человеческим языком. Падишах, удивленный подобной самоуверенностью, предложил Ходже на практике доказать правоту своих слов — научить говорить осла.

Ходжа Насреддин с готовностью согласился, но при этом заметил, что, поскольку осел отличается исключительной тупостью, то, во-первых, Падишаху придется заплатить много денег, а во-вторых, сам процесс обучения займет много времени — не менее 20 лет. Падишах принял условия, но обещал казнить незадачливого учителя в случае неудачи. Друзья не без основания заподозрили Насреддина в слабоумии. Сам же он чувствовал себя бодро и уверенно, наслаждаясь жизнью на полученные деньги. На недоуменные вопросы, что же он собирается делать, Ходжа мудро отвечал: “Ничего, так как через 20 лет либо Падишах помрет, либо осел”.

На примере этого анекдота можно выделить основные компоненты опционного договора (от англ. option — “выбор”): предмет договора (так называемый страйк) — говорящий осел; Падишах, заплатив премию, получил право требовать исполнения договора через 20 лет; Ходжа Насреддин реализовал мечту любого продавца опциона — получил премию по заведомо нереализуемому страйку (так называемый опцион вне денег). Время — дополнительный участник в споре опционных контрагентов, и именно его взял себе в союзники мудрец».

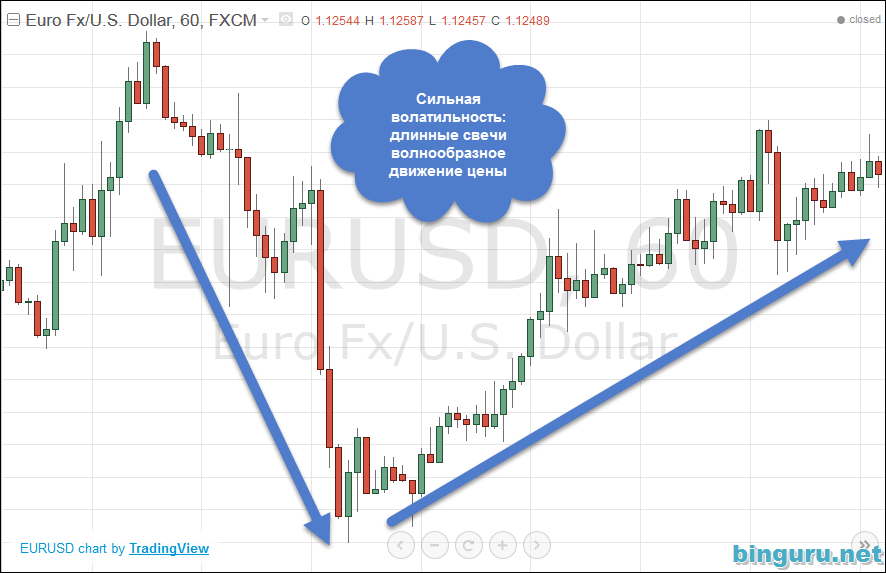

Как использовать волатильность при торговле на Форекс?

Решающее значение волатильность на Форекс имеет при оценке рисков при торговле. Это влечет за собой необходимость изменения торгового лота и корректировки кредитного плеча при маржинальной торговле.

Основываясь на исторических данных волатильности и прогнозируя ожидаемую волатильность, можно выработать несколько практических правил, которые значительно повысят эффективность торговой стратегии:

- выбор валютной пары для торговли необходимо осуществлять в зависимости от текущей торговой сессии, времени дня и прогнозируемой волатильности валюты на этот период времени;

- нельзя ориентироваться на волатильность как на показатель силы и направления тренда;

- волатильность валютной пары может заключаться не только в длительном целенаправленном движении в определенном направлении. Волатильность может складываться и из движения в небольших пределах.

Большое влияние на качество торговли может оказать знание волатильности валют в определенные торговые сессии:

- Европейская сессия – волатильны европейские валюты: GBР/JPY, USD/CHF, GBР/USD и GBР/CHF;

- Американская сессия — GBР/CHF, GBР/JPY, USD/CHF;

- Тихоокеанская сессия – наиболее волатильны пары, в которые входит японская иена — GBР/JPY, USD/JPY, EUR/ JPY и кросс-курс GBР/CHF.

Чем больше волатильность, тем больше возможностей для заработка, однако очень высокая волатильность также увеличивает и торговые риски.

От чего зависит?

Знание термина «волатильность», что означает, и как считается, недостаточно. Инвестор должен четко представлять, от чего зависят колебания стоимости

При оценке изменчивости национальной валюты часто принимается во внимание другая денежная единица — USD или EUR. Сильные изменения цены свидетельствует об отсутствии стабильности на рынке и наличию трудностей при прогнозировании

Уменьшение этого параметра, наоборот, свидетельствует о правильной работе экономики и отсутствии негативных факторов.

Резкий скачок курса рубля относительно стоимости нефти негативно сказывается на размере поступлений в бюджет страны от экспорта нефти в EUR или USD. Низкая стоимость «черного золота» на мировом рынке плохо влияет на экономику государства и, значит, на рубль, который теряет позиции.

Кроме того, на волатильность курса рубля влияют такие факторы:

- уровень кредитных рисков государства;

- изменение процентных ставок регулятора ЦБ и используемая им политика;

- геополитическая ситуация;

- внешняя политика, взаимодействие с другими странами;

- наличие санкций;

- зависимость от экспорта;

- спекулятивные действия на биржевом рынке;

- снижение резервного фонда;

- уход капитала из страны и т. д.

При рассмотрении от чего зависит волатильность рубля, стоит учесть еще ряд факторов влияния, в том числе действия крупных игроков, отток капиталов и т. д.

Виды волатильности

Волатильность валютных пар — ситуация, когда одна валюта дешевеет в сравнении с другой, как правило, к доллару и евро. Она может быть представлена в одном из 3-х видов:

- Историческая, когда грядущая стоимость рассчитывается на основе исторических данных.

- Ожидаемая в своей основе имеет текущую стоимость инструмента и анализируется ее цена в сравнении с нынешними рыночными условиями.

- Историческая ожидаемая — по сути «летопись» всех прогнозов и ожиданий касательно определенного актива.

С помощью последнего вида можно спрогнозировать, какие самые дорогие телефоны в мире будут через 10 лет на основе данных за минувшее десятилетие и с учетом текущего состояние рынка

Говорят о низкой волатильности, например, в случае работы со стабильным инструментом — облигациями, или высокой с криптовалютой, принимая во внимание то, насколько быстро и до каких показателей может измениться цена. Различают виды волатильности и в зависимости от определенного актива

Криптовалюта

В этом случае стандартное отклонение нельзя принимать во внимание, поскольку именно криптовалютный сегмент считается одним из наименее устойчивых и шатких. Это означает, что стоимость ВТС или альткоинов сегодня может вырасти на 100% в сравнении со вчерашним днем, а через минуту упасть на 70% и больше

Практически не поддается прогнозированию на основе исторических данных.

Интересно: волатильность биткоина особенно характерно проявлялась осенью 2017 года, когда актив дорожал, а затем весной 2018, начав свое падение.

Валюта

Стоит говорить о колебании курса: например, сейчас рубль к доллару торгуется в районе 80 рублей, а 10 лет назад этот показатель был всего 30. Процесс тесно связан с ликвидностью, когда какой-то актив либо теряет номинальную стоимость, либо получает более завышенные показатели. На текущий момент показатель волатильности 24,9%. А вот в ноябре прошлого года волатильность рубля снизилась до исторического минимума с докризисного 2014 года и составила 8,4%. Далее следовал срыв сделки ОПЭК, удешевление нефти, коронавирус…

Акции и ценные бумаги

Изменение стоимости на ценные бумаги позволяет в случае ее роста выгодно продать, получив прибыль в размере разницы, либо же проиграть на такую же сумму. Часто инвесторы спрашивают меня, какие самые волатильные акции. Сразу скажу, что это разные списки для американского и российского рынка.

На развитых рынках волатильность не превышает 20-30% в год при условии стоимости акции до 1 доллара.

ТОП-5 волатильных акции на Московской бирже с начала 2020 года

| Компании | Показатель изменений |

|---|---|

| Тучковский КСМ АО | 17,65% |

| Нефтекамский автозавод ПАО | 11,50% |

| Северо-западное параходство ПАО | 12,03% |

| Красноярскэнергосбыт ПАО | 3,33% |

| Павловский автобус ПАО | 6,79% |

Фьючерсы

Индикатор средней стоимостью между максимум и минимумом показывает, какие ценные бумаги могут потерять или наоборот слишком увеличиться в цене. Для каждого фьючерса формируется свой график с момента начала торгов, и для расчета грядущей волатильности используется на графике 2, 10 или 100 свечей. Практично иметь в пакете фьючерсы из многих фондов с разным сроком исполнения для минимизации рисков.

Фондовый рынок

Показатель рыночной цены указывает на то, какие инструменты могут дать прибыль в скором времени, а какие надо продавать прямо в эту минуту. Основное правило: Чем более плавно происходит изменение, — тем волатильность ниже. В этом случае покупка и продажа волатильности прямо отображается не только на текущей цене, но и на том, как она поведет себя в будущем. Как правило, если волатильность резко увеличивается, часто применяется хеджирование — открытие идентичной сделки, но в противоположном направлении.

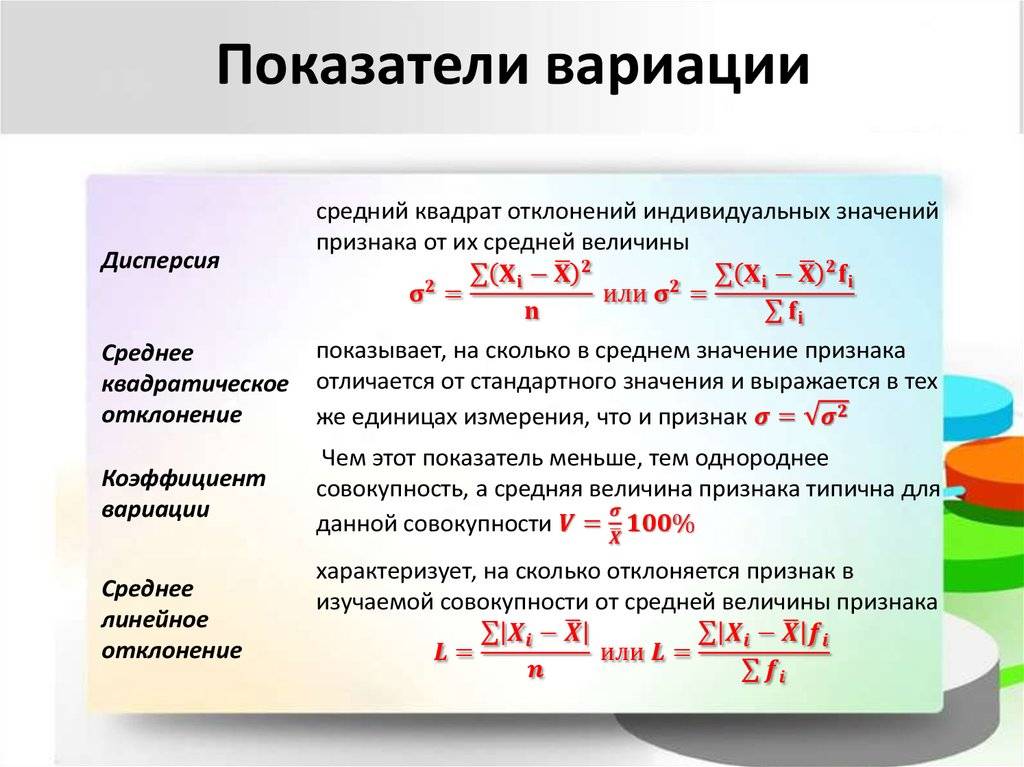

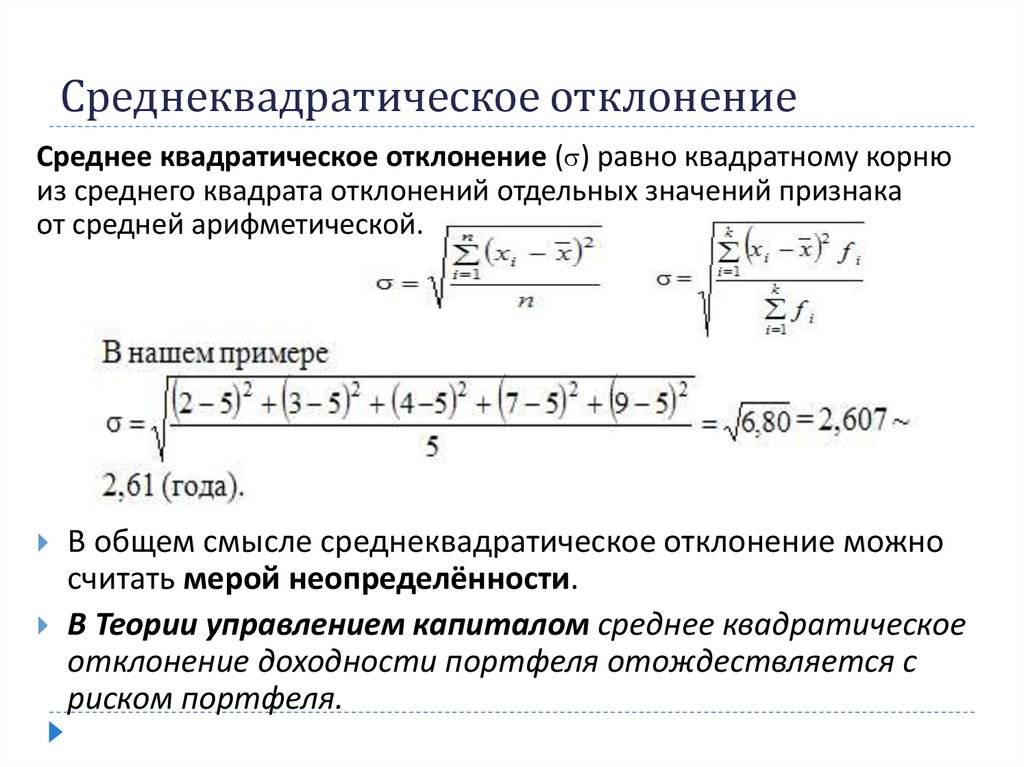

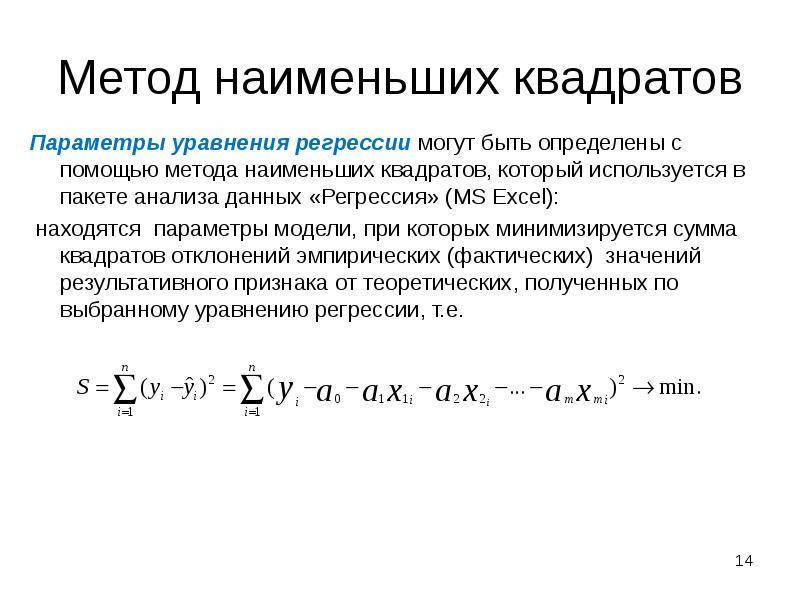

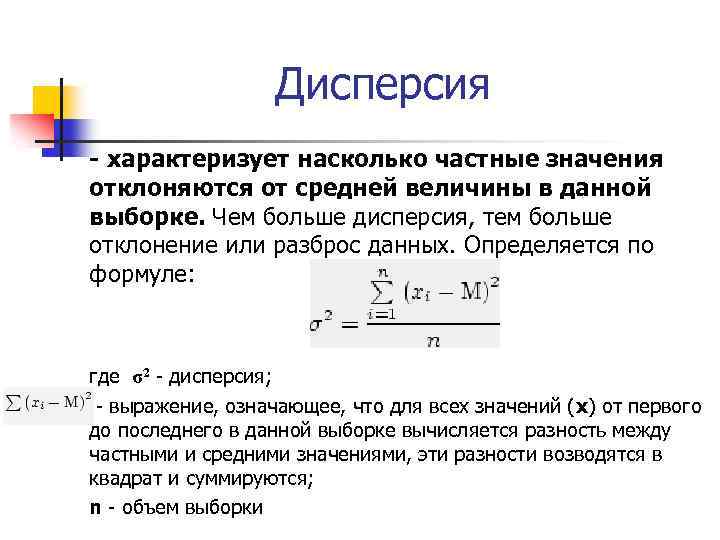

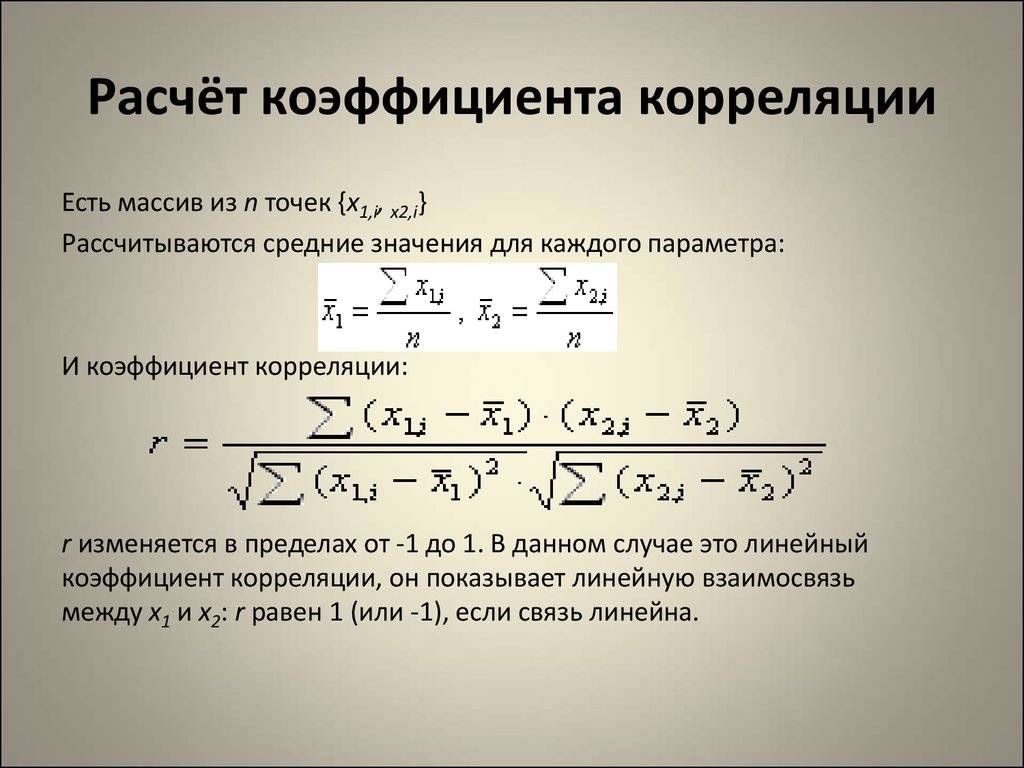

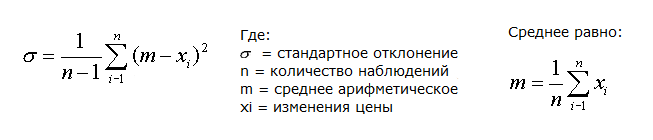

Как подсчитать волатильность (дневную)?

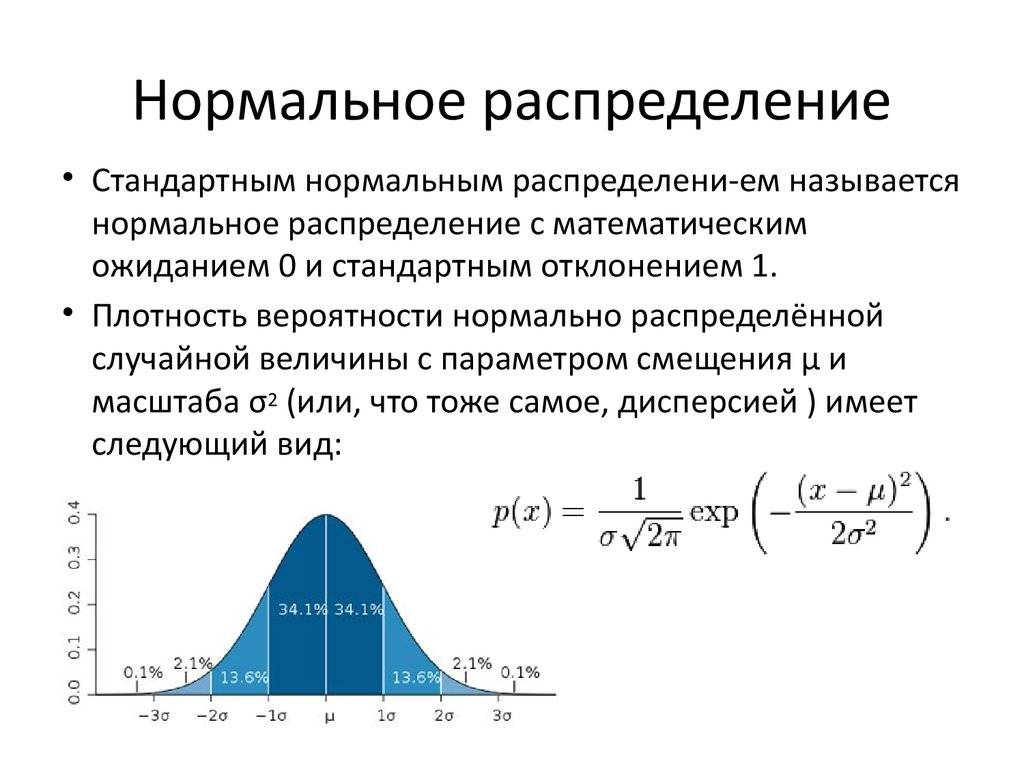

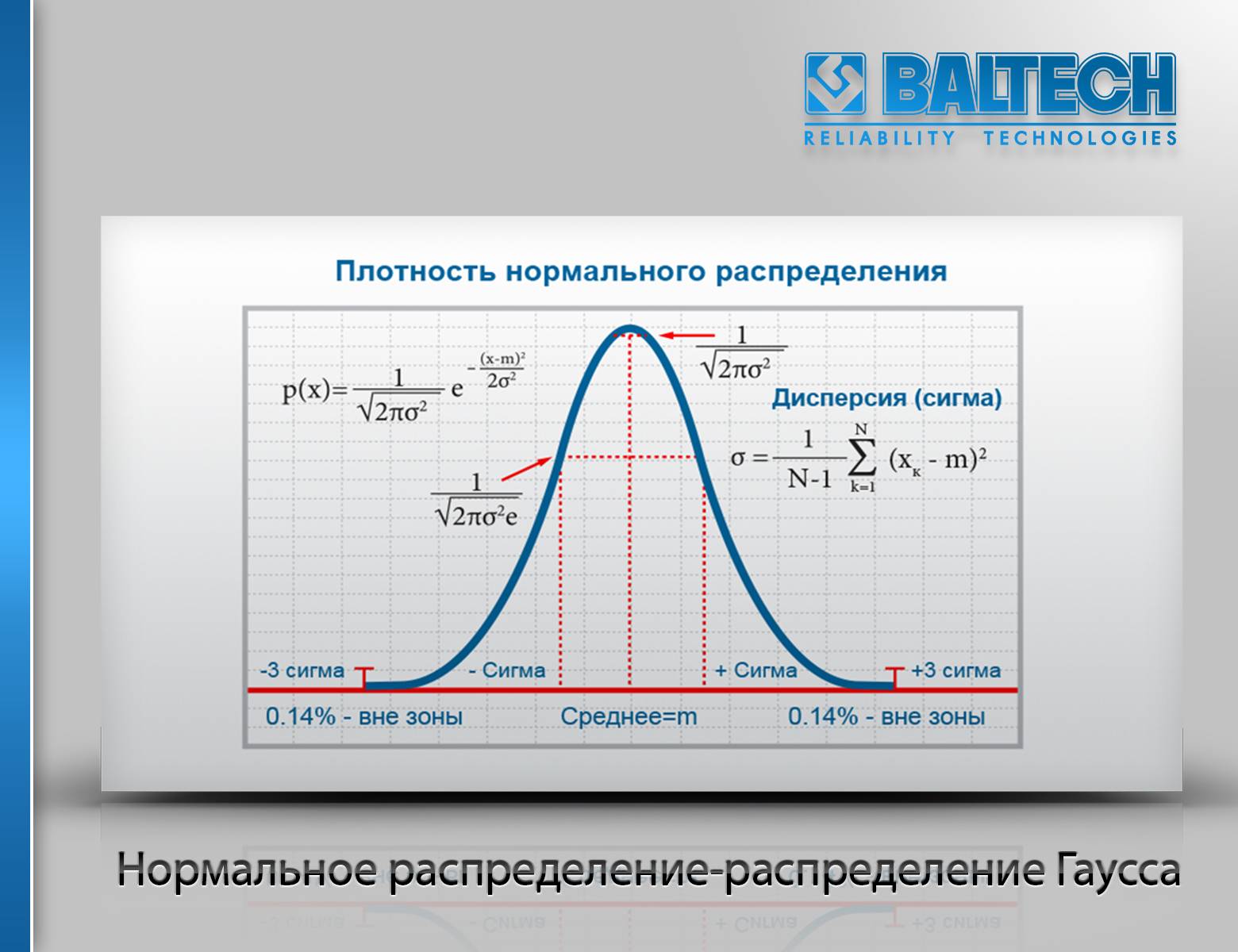

Если мы говорим об измерении волатильности по некоему биржевому активу за некоторый промежуток времени, то для начала необходимо высчитать доходность данного актива на каждый момент времени в выбранном масштабе (то есть, при выборе 1-минутного масштаба – за каждую минуту, получасового – за каждые полчаса, дневного – за день и т.п.). Что в данном случае подразумевается под доходностью? Это приведенное ценовое изменение по отношению к предыдущему значению этого показателя. И вычисляется каждая такая доходность по формуле:

ln (Xn/Xn-1)

(натуральный логарифм отношения текущей цены к предыдущей)

В результате мы получаем некий массив данных, который теперь необходимо объединить в один числовой индикатор. Делается это через подсчет стандартного отклонения по каждому из полученных ранее показателей. Наиболее удобной для этой цели является формула Excel:

СТАНДТОТКЛОН (требуется указать весь интервал высчитанных ранее доходностей)

И если подсчитать волатильность, к примеру, по каждому дню, а затем отобразить полученные результаты графически на месячном масштабе, то применительно к разным активам вы получите различные кривые (как правило, синусоидного типа), которые уже можно будет сравнить друг с другом, чтобы определить предпочтительный сегмент организованного рынка для инвестирования и выстраивания торговой стратегии.

Виды волатильности

При трейдинге различают такие виды волатильности:

- Историческая, определяется по фактическим ценам за фиксированный период прошлого. Рассчитывается как стандартное отклонение, степень рассеяния вокруг среднего значения. Используется при планировании торговли, выявлении благоприятных для прибыли моментов.

- Ожидаемая рыночная, прогнозируемая волатильность. Определяется путем анализа исторической изменчивости и текущего положения. Она не гарантирует точность прогноза, а показывает вероятное колебание при сохранении текущей тенденции.

- Ожидаемая историческая — совокупность прогнозов волатильности за некий промежуток времени. Рассчитывается по текущим значениям с учетом рисков от воздействия экономических факторов, постановлений правительства.

Практическое значение имеют виды за дневной, недельный, месячный, годовой периоды, а также общий показатель изменчивости рынка.

Пример: «черный» вторник рубля 16.12.2014 года вызван ослабевающей экономикой страны, введением санкций и снижением стоимости нефти. К тому же Центробанк повысил ключевую ставку до 17 %, волатильность курса рубля возросла почти до 40 %.

Что такое волатильность рынка

Как уже было сказано выше, волатильность — это средний диапазон движения цены от минимальных значений к максимальным, за определенный период времени.

Для начала давайте разберемся, что такое волатильность, простыми словами…

Возьмем простой пример, знакомый еще со школы. Как вы вычисляли среднее значение? Позавчера вы получили 3 пятерки, вчера 4, а сегодня 1. Сколько, в среднем пятерок вы получили за три дня? Восемь? Нет, не правильно! Это будет общее количество.

А среднее значение вычисляется так: количество делится на время. То есть 3+4+1=8/3. Итого, среднее количество пятерок полученных за один день равняется — 2,666666666666667! Вот такая арифметика. Так же можно подсчитать сколько пятерок вы получали в час, минуту, секунду…

Поэтому у нас в стране средняя зарплата равняется 30 000 рублей! Не верите? А это правда! Где-то в центре менеджер по продажам автомобилей получает 50 000 рублей, а в глубинке, слесарь дядя Ваня — 10 000. 50 000+10 000/2=30 000!

Поэтому трейдер не знающий, что такое волатильность рынка валют, садится в свободное время и зная, что EUR/USD (евро/американский доллар), одна из самых волатильных пар, начинает торговать. Хотя в данный момент пара может быть не волатильна вообще…

И, если вам говорят, что евро/доллар в среднем, за день, проходит 70-100 пунктов, то обязательно уточните в какое именно время… За день берется усредненное значение по часам.

И получается то же, что и с зарплатой — в один час пара может пройти 10 пунктов, а в другой — 50! Среднее значение — 30…

И не стоит забывать момент, что волатильность не означает движение цены строго в одну сторону.

За европейскую и американскую сессии пара действительно может пройти 70 и более пунктов, а вот во время тихоокеанской и азиатской может даже не преодолеть барьер в 20 пунктов.

Вот и подумайте, что будет если вы сядете в азиатскую сессию торговать пробойной или канальной стратегией?

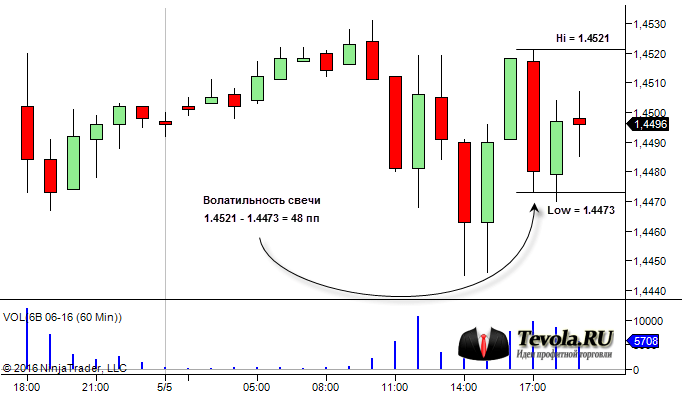

Понятие «волатильность»

В трейдинге волатильностью называют — изменение цены за какой-то относительно короткий отрезок времени.

Говоря простым языком – это ценовой диапазон, в рамках которого и происходит движение цены.

Волатильность – это соотношение максимальной и минимальной цены, измеряемой, обычно, в процентах.

При этом уровень изменений 1 — 2 % считают низкой, а свыше 10 % — высокой волатильностью.

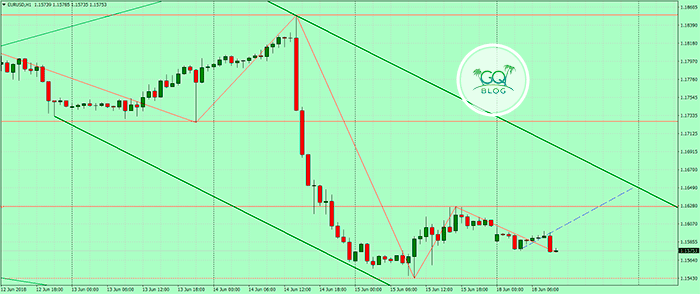

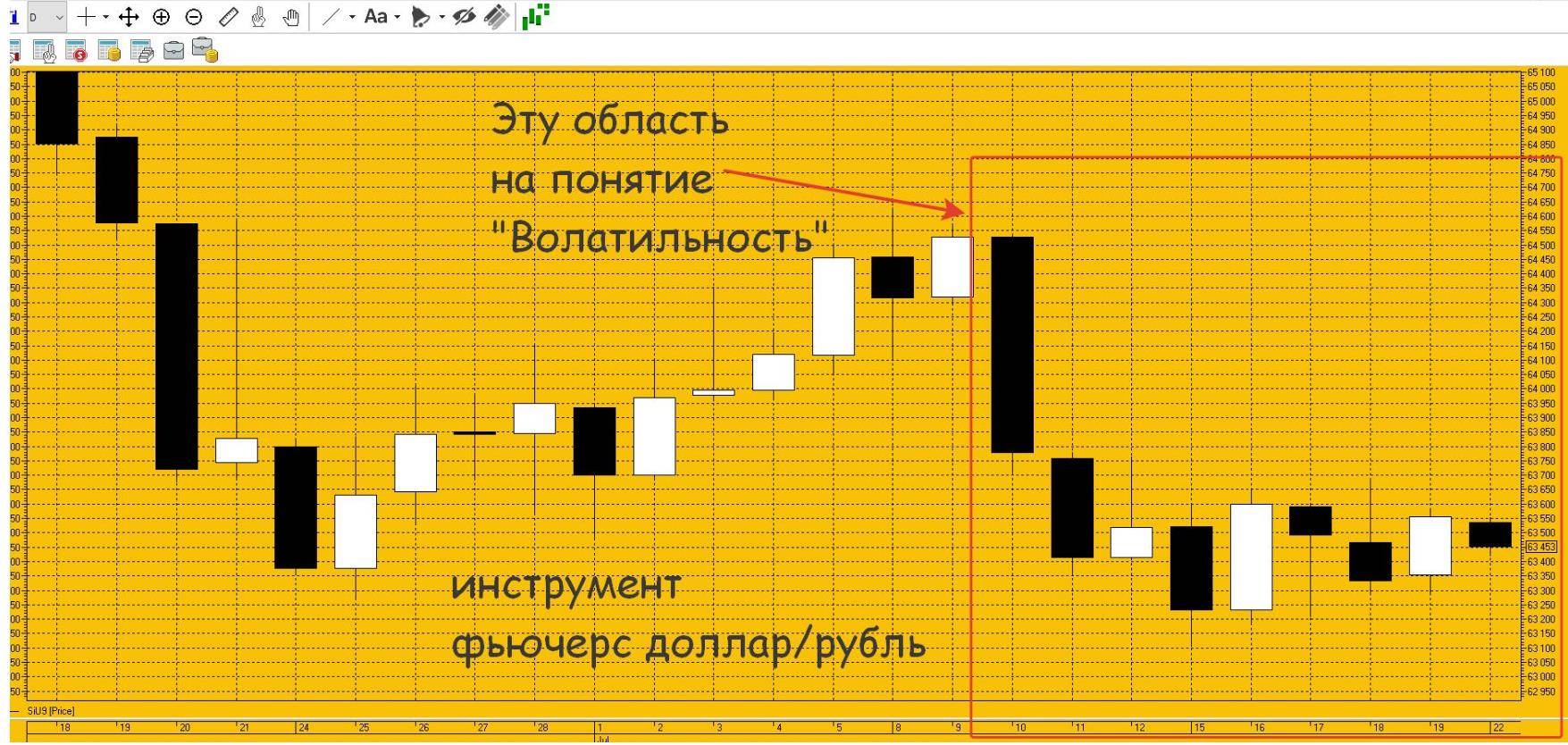

Для примера давайте откроем график фьючерса на доллар/рубль. И выберем область, на которой мы измерим волатильность.

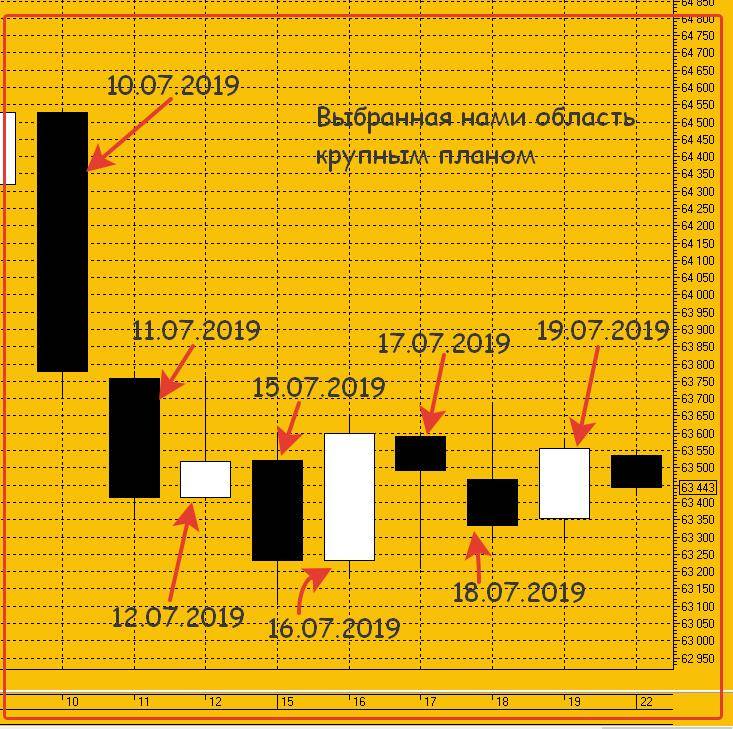

Теперь для удобства я укажу дату на тех свечах дневных, которые мы берем для расчета.

А в таблице вы будете знать какая это свеча, ориентируясь по дате.

Нажмите на таблицу для увеличения картинки.

Исходя из сделанных расчетов, можно сказать, что в выбранных днях такие результаты:

- Максимальная волатильность за 8 дней составляет: 1, 3%

- Минимальная волатильность за 8 дней составляет: 0.48%

- Средняя волатильность за 8 дней составляет: 0,72%

Сразу становится понятно, как может цена сильно меняться всего лишь за один день.

Волатильность может увеличиваться почти в 2 раза (0,72% +0,72%=1,44%).

Цифры касаются конкретно этого примера.

Но очень четко показывают, что волатильность может в 2, а то и в 3, в 4, в 5 раз и даже больше увеличиваться.

![Волатильность: что это простыми словами [валют, акций, крипты, слотов]](https://mulino58.ru/wp-content/uploads/7/f/3/7f3c35998833fc659ef25da6e3b051b3.jpg)

![Волатильность: что это простыми словами [валют, акций, крипты, слотов]](https://mulino58.ru/wp-content/uploads/5/f/7/5f7bb56ff45e0d4fefead9c83abdfb5a.jpg)