Содержание

Что это такое простыми словами?

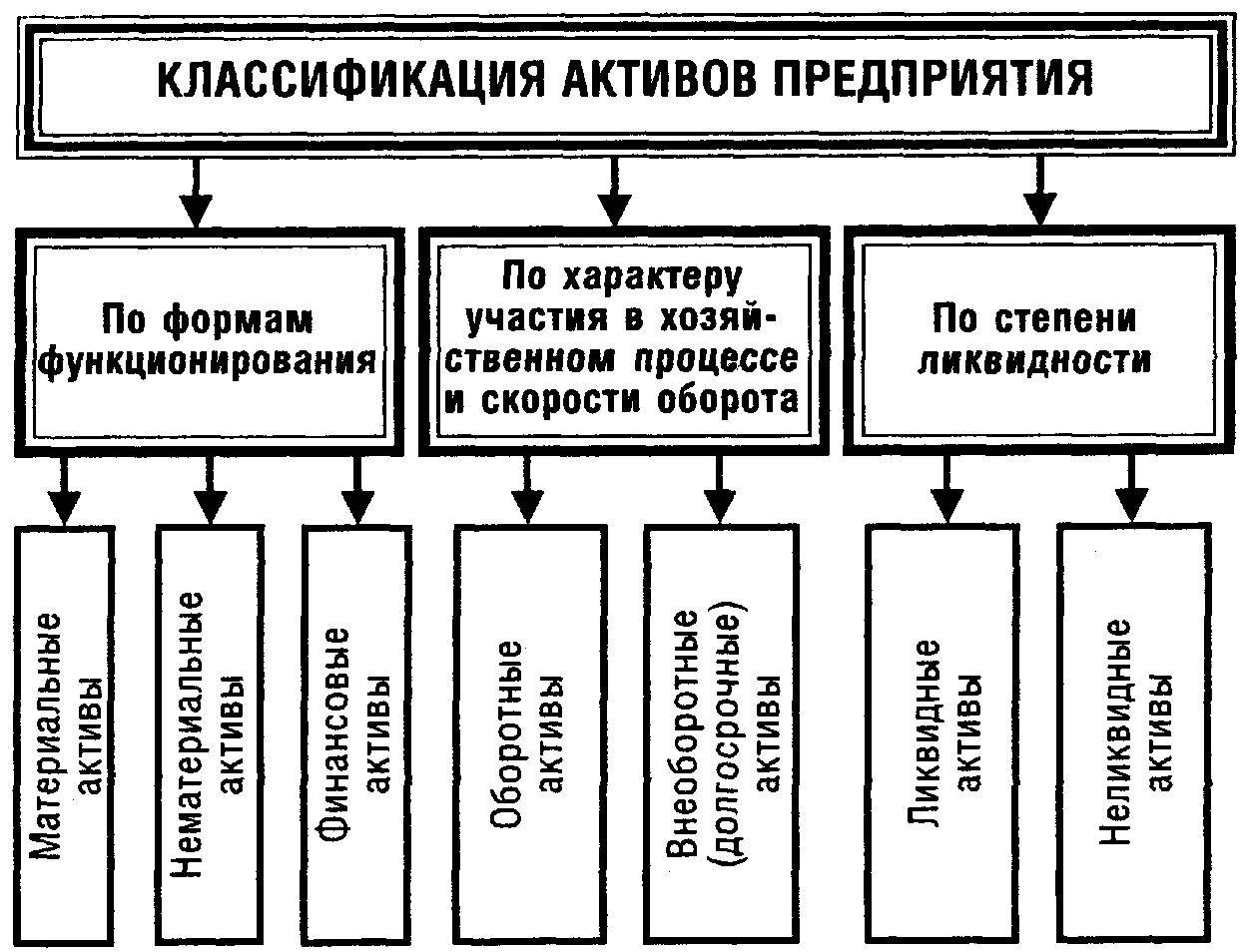

Начнем наш обзор с определения, что же такое ликвидность простыми словами. Это возможность быстрой реализации активов по рыночной цене. К активам относятся любые материальные ценности, которыми владеет компания или физическое лицо – деньги, права на владение, имущество и другое.

Главный показатель того, в чем измеряется ликвидность – скорость реализации материальных ценностей. Выделяются три основных типа:

- Низколиквидный. Получить рыночную цену можно только через длительное время. В эту группу входит бизнес, недвижимое имущество;

- Среднеликвидный. Активы конвертируются по стоимости, близкой к рыночной, в срок от месяца до полугода. В эту группу входят транспортные средства, техника, товары и сырье;

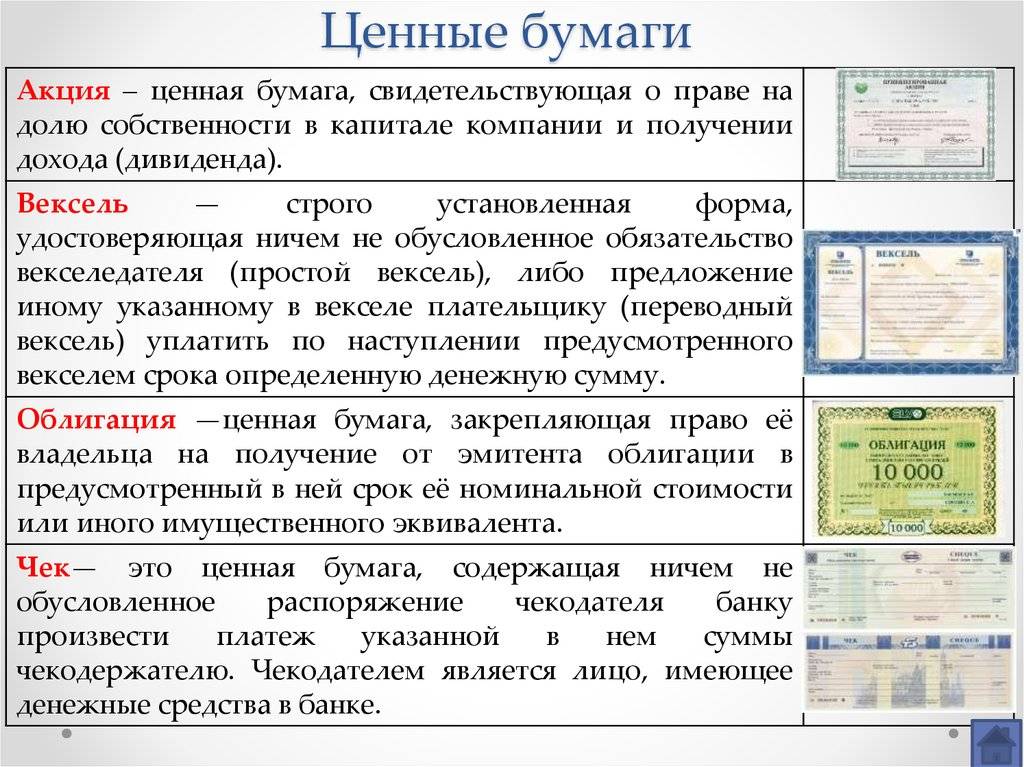

- Высоколиквидный. Активы продаются мгновенно по высокой цене. Яркие примеры – акции, ценные бумаги, валюта и вклады.

Мы рассказали, что это – низкая ликвидность, средняя и высокая простыми словами, теперь вы сможете самостоятельно определить уровень ценности. Пора отметить классификацию, присущую финансовому рынку. Читайте так же: Эквайринг — что это такое и зачем он нужен предпринимателям?

- Ликвидность товара – это набор факторов, позволяющих быстро продать изделие;

- Относительно баланса – это способность предприятия быстро гасить обязательства за счет других активов;

- Ликвидность организации – это правильное соотношение активов и пассивов внутри одной группы;

- Относительно рынка – способность отказа от сильных колебаний при изменении уровня спроса и предложения;

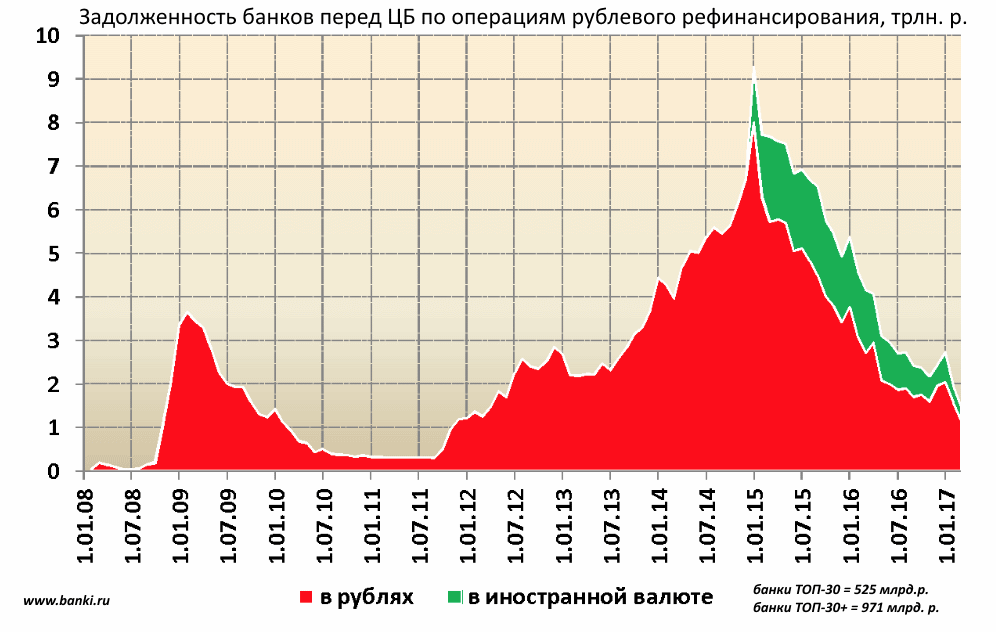

- Что значит это для банка? Возможность выполнения любых взятых на себя обязательств;

- Относительно ценных бумаг – это скорость трансформации акций и облигаций в денежные средства.

Мы рассказали о том, что это – ликвидность компании простыми словами. Обсудим возможные разновидности?

Почему ликвидность так важна?

Понятие ликвидности имеет важное значения для инвесторов, цель которых получить прибыль от вложенных средств. И случае каких-либо негативных обстоятельств на финансовом рынке они должны иметь возможность быстро избавиться от ненужных активов по приемлемым ценам

И перенести полученные деньги в другой наиболее перспективный (и более доходный) финансовый инструмент.

Допустим, если рассматривать рынок недвижимости, то при тенденции к их понижению наиболее быстро можно избавиться от недорогих объектов недвижимости. Т.е. если выбирать между обычными хрущевками и жильем премиум-класса, инвестор выберет первое, в виду их высокой ликвидности.

Тоже справедливо и про рынок акций. В случае возможного обвала фондового рынка (который периодически случается), инвестор должен быстро и с минимальными потерями избавляться от падающего в цене актива. А если у него в портфеле только низколиквидные акции, на которых не находится покупателя, то остается только смотреть как уменьшается стоимость купленных им акций. И в уме подсчитывать убытки.

Отличия

Возможно, по ходу прочтения материала у вас сложилось впечатление, что ликвидность крайне напоминает рентабельность. Действительно, многие новички путают эти понятия, но они совершенно разные. Ещё одно понятие, которое приравнивают к ликвидности – платёжеспособность. Пришло время разобраться в существующих отличиях между терминами.

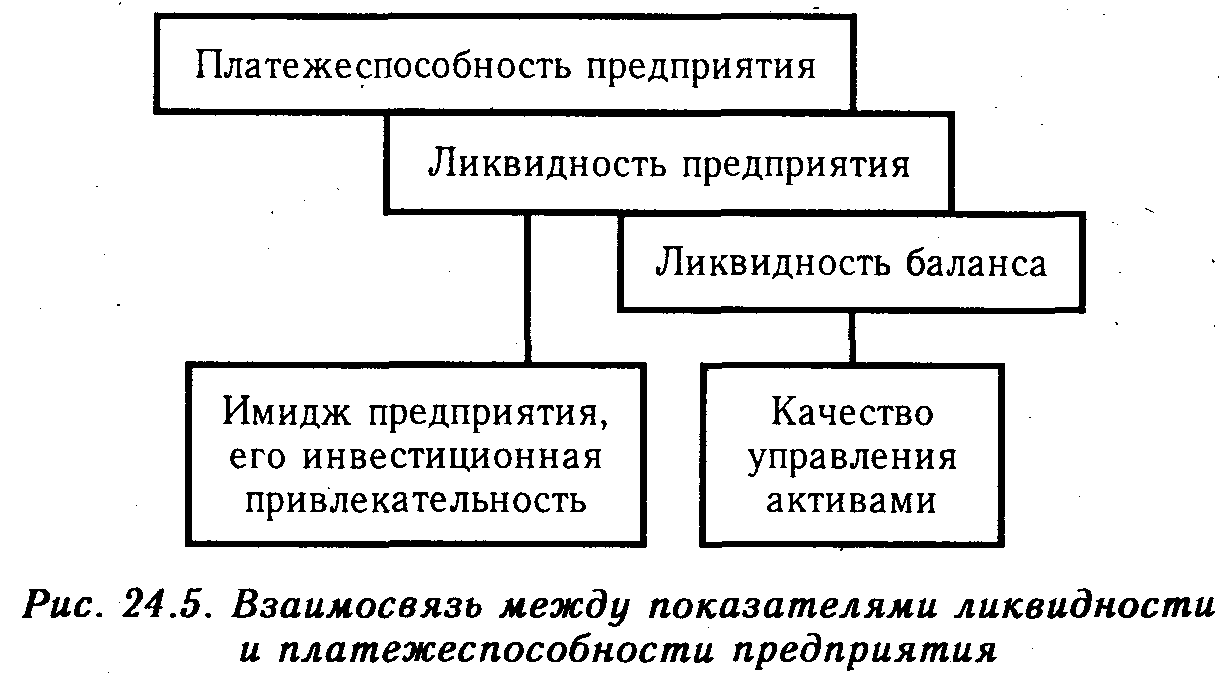

Из всего сказанного выше понятно, что ликвидность является процессом трансформации активов в деньги за короткий промежуток времени. Платёжеспособность — комплексное понятие, характеризующее возможность объекта погашать расходы при помощи имеющихся активов. Как раз таки уровень ликвидности активов и влияет на платёжеспособность организации или конкретного человека, поэтому термины взаимосвязаны.

Рентабельность

же является показателем того, насколько грамотно объект распоряжается своими

активами. Рентабельность становится инструментом для оценки прибыльности

инвестиций.

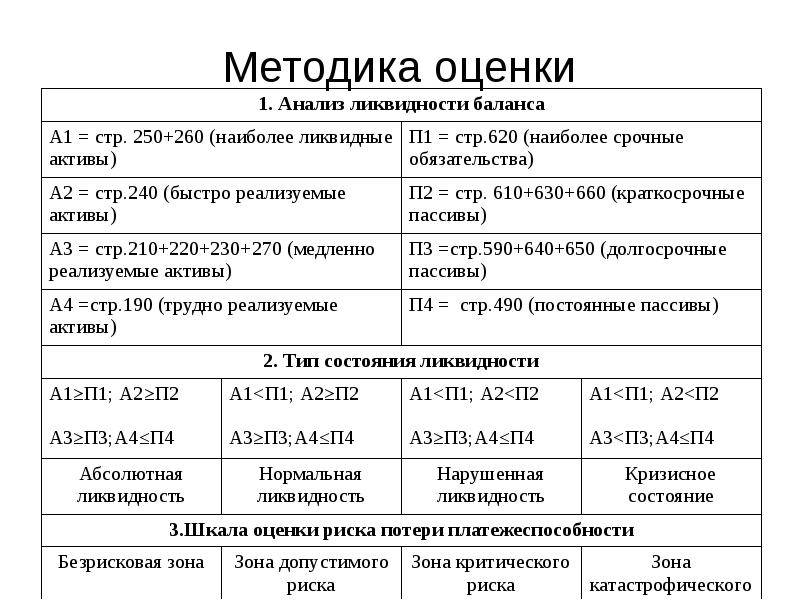

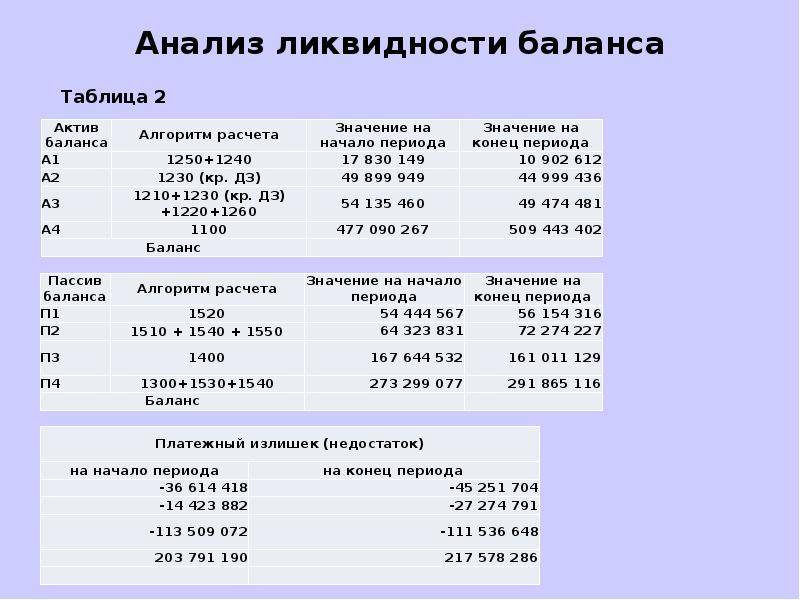

Инфографика: Анализ ликвидности баланса и платежеспособности предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Три формулы ликвидности баланса

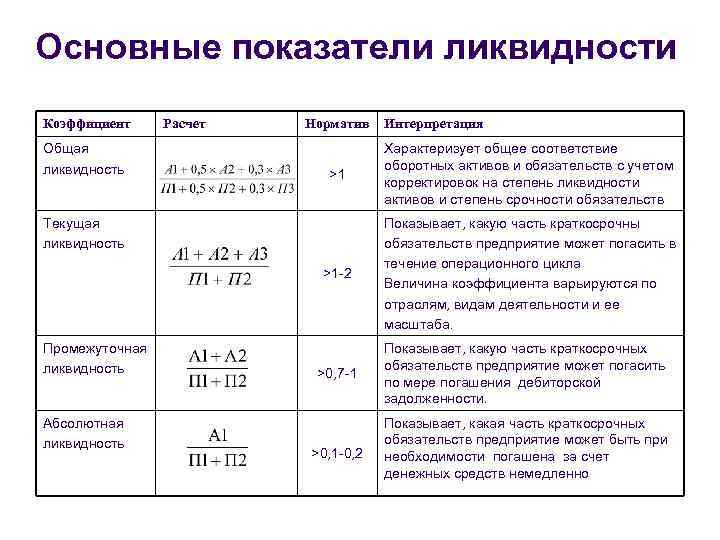

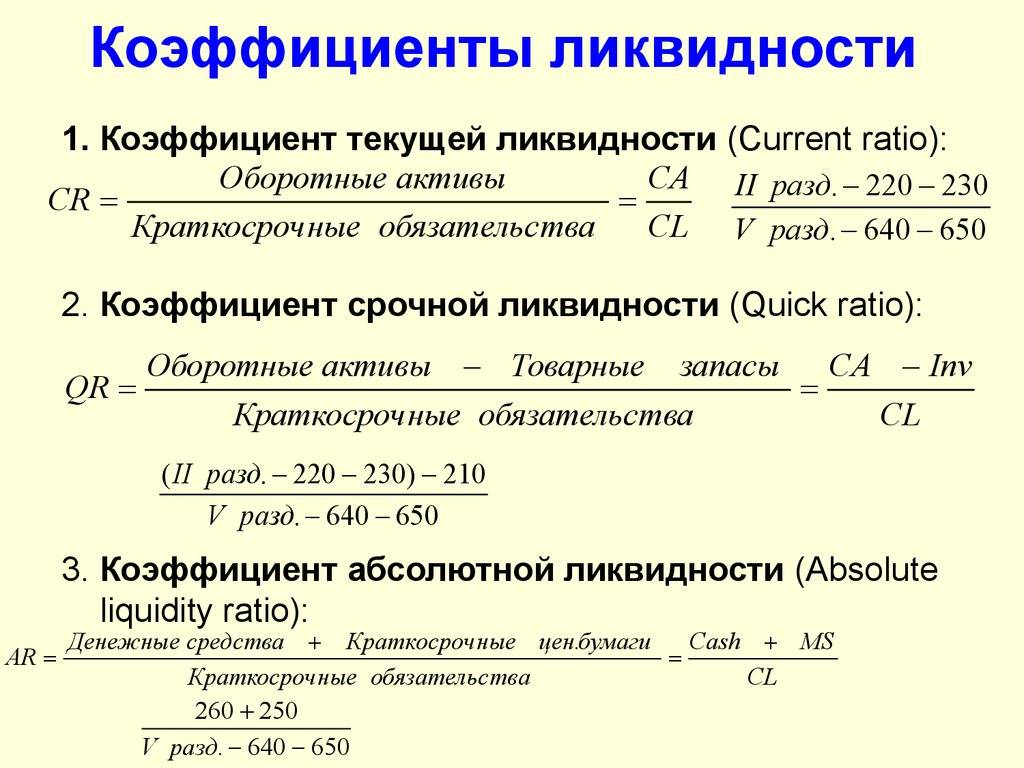

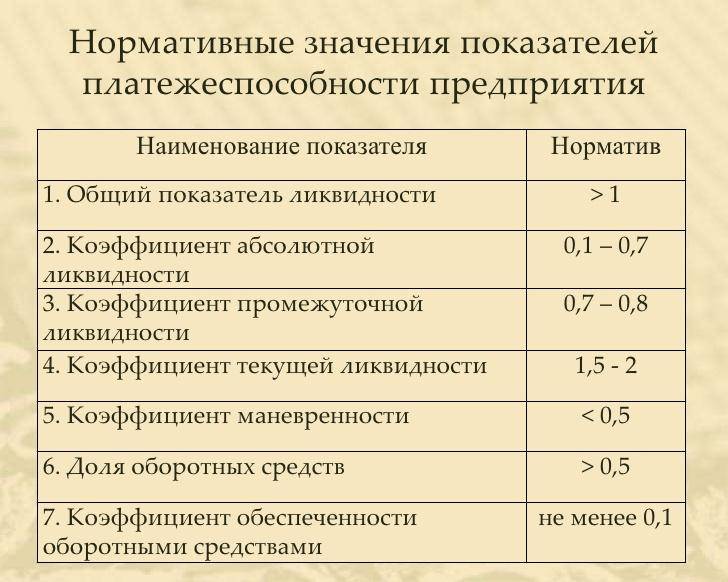

Коэффициент ликвидности – это финансовый показатель, который рассчитывается по балансу бухгалтерского учёта для определения способности компании погашать задолженности оборотными активами. Единицей измерения являются или проценты, или десятичные дроби. Для расчета коэффициента существуют 3 формулы, в которых используют строки баланса.

| Тип коэффициента | Сведения и формула расчёта |

|---|---|

| Текущий | Этот коэффициент показывает возможность погашения краткосрочных обязательств краткосрочными активами. Измеряется по формуле: (строка 1200) / строка 1500-1530-1540). Норма данного коэффициента 1,5-2,5. Если значение коэффициента 1, значит, компания не сможет погашать краткосрочные задолженности, и необходимо пересмотреть структуру активов |

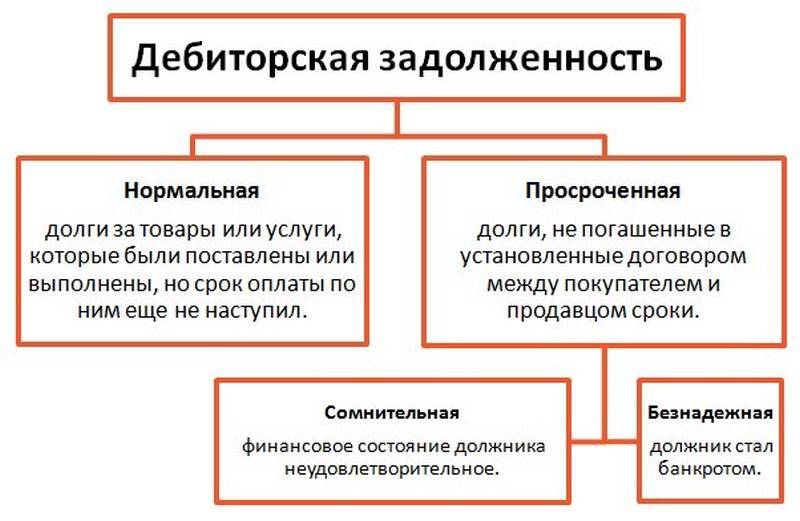

| Срочный (промежуточный) | Коэффициент означает возможность погашения компанией своих обязательств при возникновении сложностей с реализацией продукции. Рассчитывается по формуле: (строка 1230+1240+1250) / (строка 1500-1530-1540). Оптимальный размер значения 0,7-1. При этом большинство активов не должны состоять из дебиторских задолженностей, которые трудно взыскивать с заёмщиков |

| Абсолютный | Определяется возможность погашения краткосрочных пассивов денежными средствами и краткосрочной дебиторской задолженностью. Рассчитывается по формуле: (строка 1250+1240) / (строка 1500-1530-1540). Допустимая норма – значение 0,2 и больше. Это значит, что компания ежедневно может выплачивать свободными денежными средствами около 20% своих краткосрочных задолженностей |

Коэффициенты ликвидности дают возможность перераспределения свободных денежных средств в различные активы. Неликвидные активы могут привести к росту величины долговых обязательств предприятия и недостаточному количеству денежных средств на их погашение. Поэтому, чтобы избежать проблем и свести бюджет, следует удерживать показатели коэффициентов в пределах нормы.

Показатели, обратные коэффициенту абсолютной ликвидности (отрицательные), означают степень возможности банкротства, то есть объём долгов, которые нет возможности выплатить. В этой ситуации, чтобы оценить баланс учитываются забалансовые статьи, например, гарантии сторонних компаний (партнёров и пр.).

Высокие показатели коэффициента могут указывать на нерациональную структуру капитала и на большую долю нерабочих активов. Если поддерживать остаток денежных средств на уровне отчётного дня путём обеспечения равномерного поступления выплат от контрагентов и поставщиков, краткосрочные задолженности можно погасить за несколько дней.

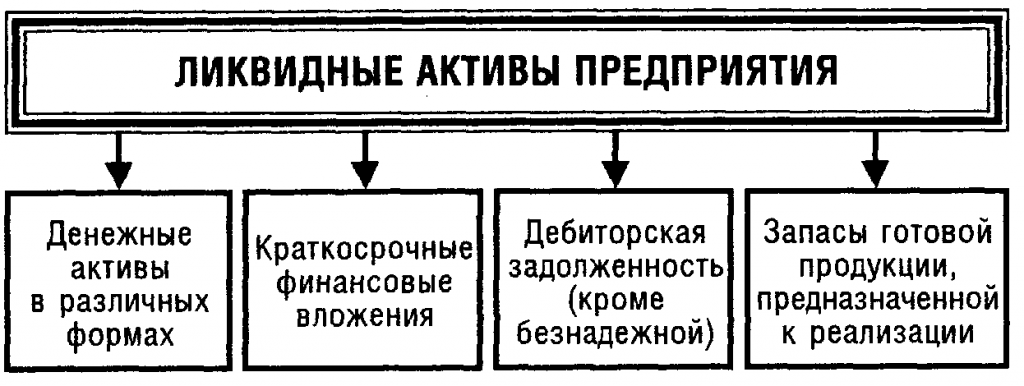

Ликвидность активов и баланса

Как уже говорилось выше, все активы компании можно расположить по степени снижения ликвидности в следующем порядке:

деньги на счетах и наличные;

банковские и государственные ценные бумаги, акции;

дебиторская задолженность и краткосрочные вложения;

готовая к реализации продукция, а также запасы;

материалы;

оборудование;

недвижимость.

Способность оборотных активов к обращению в наличные средства в короткие сроки обеспечивают платежеспособность предприятия.

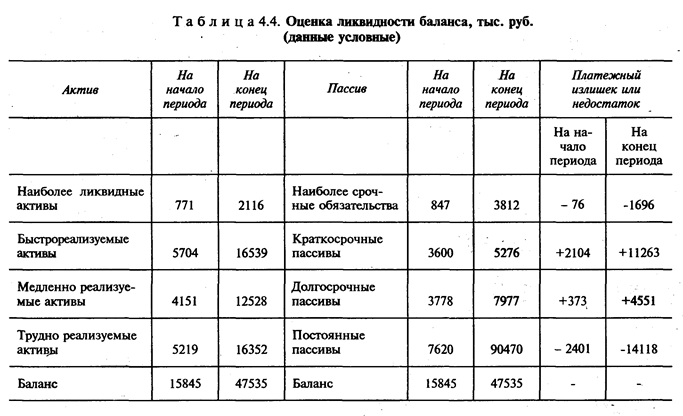

изображение с сайта forexaw.com

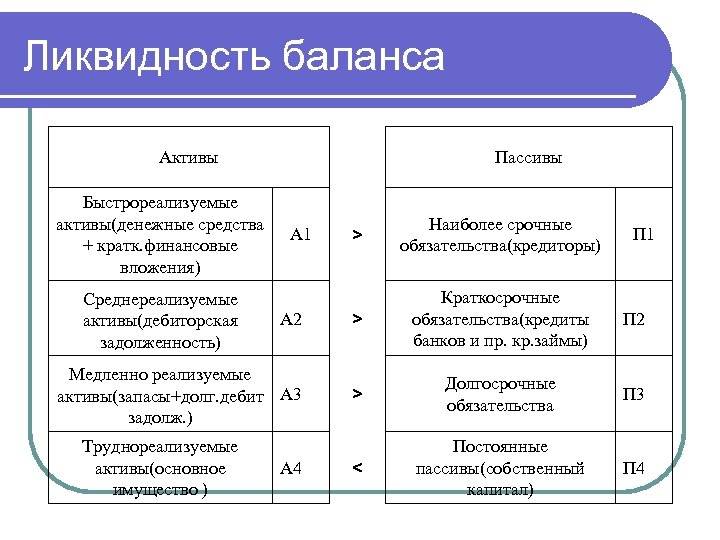

Ликвидность баланса отражает соотношение имеющихся активов к существующим пассивам, а точнее, можно ли за деньги, которые выручат от продажи имеющегося имущества, рассчитаться по долгам в определенные сроки.

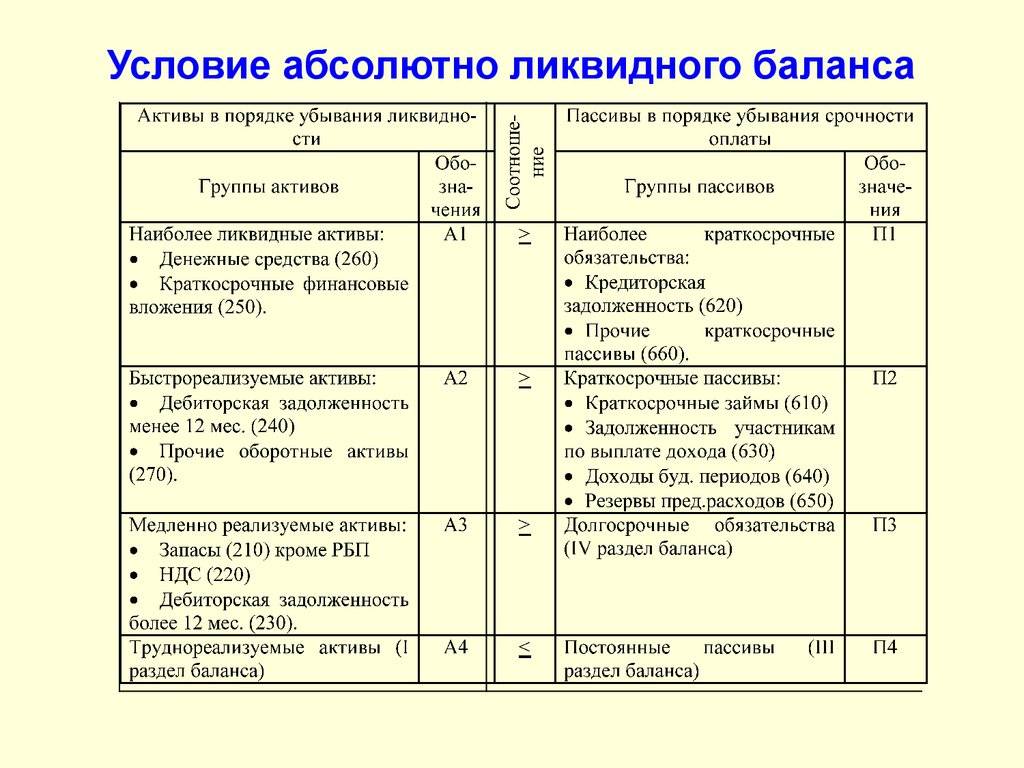

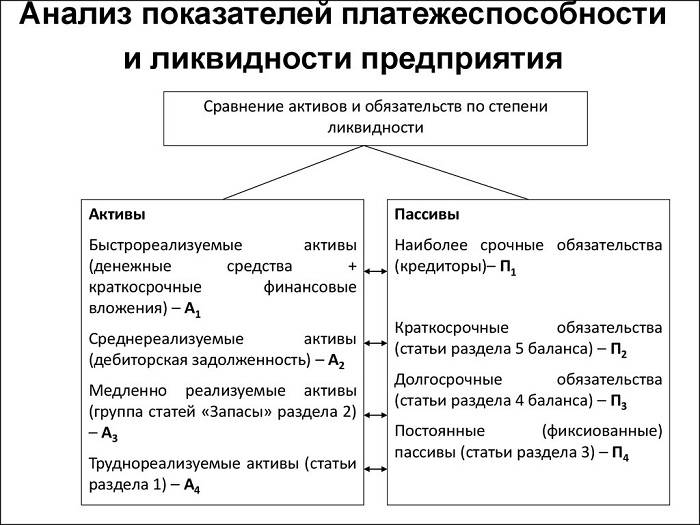

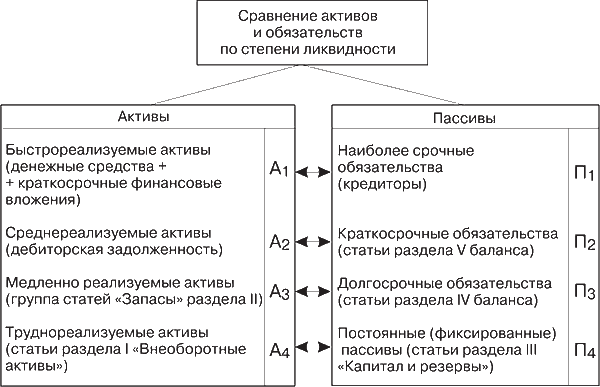

Для этой цели выделяется 4 группы активов:

А1 – способные быть проданными в кратчайшие сроки;

А2 – реализуемые в срок до 12 месяцев;

А3 – остальные оборотные активы;

А4 – необоротные.

Пассивы же при этом группируются в зависимости от сроков их погашения:

П1 –текущие обязательства перед кредиторами, сотрудниками, госбюджетом и т.д., требующие скорейшей выплаты;

П2 –кредиты и займы, сроком до 1 года;

П3 – финансовые обязательства, которые нет необходимости выполнять в текущем году;

П4 –собственный капитал.

Предприятие будет ликвидно при условии, что первые три пункта активов превышают первые три пассивов, а последняя наоборот.

Характеристика и примеры разных видов ликвидности

Ликвидность денег является важным их свойством и заключается в том, что они играют роль определенного финансового эквивалента при операциях с ценными бумагами. Деньги обладают абсолютной ликвидностью, потому с их помощью проводят операции с финансовыми активами.

Главным показателем высокой ликвидности денег является их сохраненная номинальная стоимость. Инфляция негативно влияет на номинальную стоимость денежных знаков, приводит к их обесцениванию.

В зависимости от степени ликвидности можно сделать предположение, как быстро и с какими финансовыми издержками будут проданы активы.

Показатели ликвидности бывают высокими, абсолютными и низкими.

Рассмотрим пошагово разновидности ликвидности денежных знаков и ценных бумаг:

- Показатель абсолютной ликвидности имеют банкноты и наличные средства, так как именно ними мы производим непосредственные расчеты при оформлении покупок и сделок.

- Немного ниже абсолютной ликвидности имеют депозиты до востребования. При оформлении этого вида депозита, разрешается выписка чеков.

Существенным недостатком абсолютной ликвидности является то, что операции с наличными не приносят желаемого дохода, а процент по вкладу является минимальным и с трудом покрывает инфляцию. Анализ абсолютной ликвидности доказал, что реальный доход по депозиту не приносит дохода, то есть равен нулю.

Высокая степень ликвидности у государственных облигаций, срочных депозитов и сберегательных вкладов.

Наличие ликвидных ценных бумаг позволяет решать финансовые вопросы не так быстро, как с наличностью. Однако именно срочные депозиты и сберегательные вклады приносят доходы в виде процентов. Государственные облигации можно легко перевести в наличность по текущему номиналу.

- Низкая ликвидность актива подразумевает, что объект трудно перевести в денежный эквивалент.

- Неликвидными являются активы, которые невозможно обратить в соответствующее стоимости актива, количество денег.

Виды ликвидности

- активы, которые являются неликвидными. К данному виду ценностей относятся те активы, для реализации которых понадобиться уйма времени, либо те, которые реализовать невозможно вовсе. К примеру, разнообразные строения, машины либо специализированное оборудование, которое было подготовлено к установке, нематериальные активы, финансовые вложения долгосрочного характера; дебиторская просроченная задолженность, продукция, которая не нашла своего покупателя и так далее.

- активы низколиквидные представляют собой материальные ценности, на продажу которых по среднерыночной цене затрачивается достаточно много времени. Сюда можно отнести некоторые фонды, значащиеся, как основные, долгосрочную задолженность, некоторые из видов запасов.

- активы ликвидного плана подразумевают под собой ценности, которые продаются относительно быстро. Ких счету зачисленны ценные бумаги, отдельные виды запасов, краткосрочная дебиторская задолженность.

- активы высоколиквидные реализуются предельно быстро. Например, денежные средства, хранимые в кассе или на счетах в банковских учреждений, вложения краткосрочного характера, ценные бумаги от государства, векселя.

Виды ликвидности

Товары бывают высоко- , низко- и неликвидные. К первым относят востребованный продукт с высоким спросом, разрекламированный, акционный, сезонный. За новым Айфоном, который рекламируют несколько месяцев, выстраивается километровая очередь, а в сезон консервации с полок разметают сахар.

Низколиквидным может быть товар по окончании сезона (солнцезащитный крем зимой покупают мало), плохо прорекламированный или с неоправданно высокой ценой. Избыток складских запасов делает товар менее ликвидным.

К неликвидным относят ненужную потребителю продукцию: сломанную, просроченную, технически или морально устаревшую.

Отличия от рентабельности и платежеспособности

Выше мы обсуждали, что это – ликвидность простыми словами в экономике. Далеко не все знают, что понятие не является синонимом рентабельности и платежеспособности. Давайте рассмотрим, какая разница между словами существует.

- Что называется платежеспособностью? Это возможность организации или конкретного лица погасить обязательства за счет любых источников формирования средств;

- В это же время ликвидность подразумевает возможность покрытия долга на определенное время за счет разнообразных ресурсов;

- А что показывает рентабельность? Определение гласит, что это возможность определить прибыльность вложений в качестве соотношения маржи к действующим активам. Рентабельность демонстрирует эффективность управления денежными средствами и не связывает материальные ценности с источниками получения.

Из этого обзора вы смогли узнать, что это такое – ликвидность предприятия простыми словами. Запоминайте несложные инструкции и погружайтесь в мир занимательной экономики – вы убедитесь, что терминология и расчеты доступны даже новичку. Далее, как оплатить налоги по ИНН физическому лицу за 5 минут.

https://youtube.com/watch?v=7s22wlcZZ_A

https://youtube.com/watch?v=7s22wlcZZ_A

Новости

Виды ликвидности предприятия

Если говорить простыми словами, то ликвидность предприятия – это способность отвечать по обязательствам за счет продажи активов, имеющихся в ее распоряжении, а также за счет привлечения денег со стороны (кредитов, займов). Анализ этого показателя характеризует платежеспособность компании и ее финансовую стабильность.

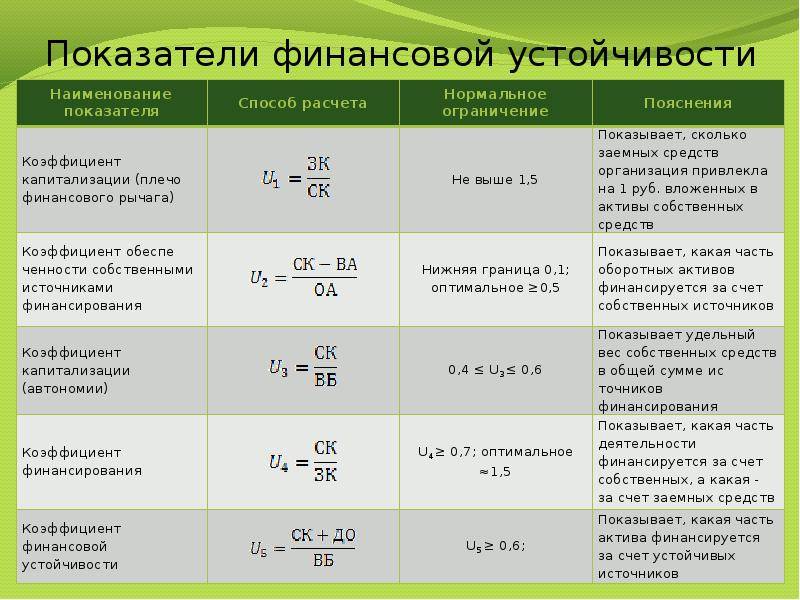

Чтобы проанализировать финансовую стабильность компании пользуются определенными показателями. Рассмотрим их более подробно.

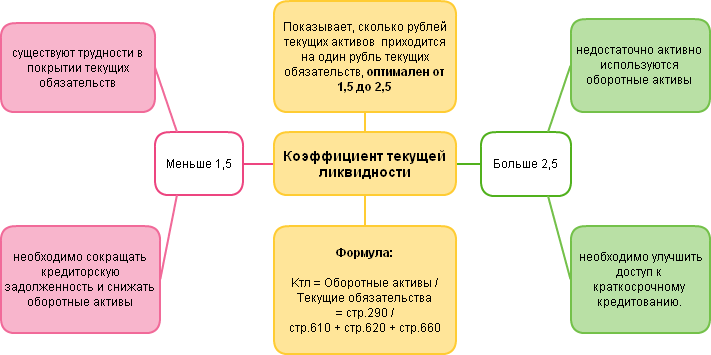

Коэффициент покрытия (или общей, текущей ликвидности)

Показывает способность расплачиваться по долгам, которые надо оплатить в скором вемени. Это наиболее общий параметр. Рассчитывается как отношения всех оборотных активов к текущим обязательствам. Информация при этом берется из баланса.

Ктл = ОА/ТО

Где, Ктл – коэффициент текущей ликвидности;

ОА – оборотные активы;

ТО- текущие обязательства.

Или пользуясь обозначениями, указанными выше,

Ктл = (А1 + А2 + А3)/(П1 + П2)

Допустимое значение его должно быть в рамках от 1,5 до 2,5. Если коэффициент меньше единицы, это может означать, что фирма не в состоянии стабильно отвечать по своим обязательствам. Однако цифра, больше 3 говорит о неразумном использовании имеющихся ресурсов.

изображение с сайта www.pantolet.ru

Коэффициент быстрой (скорой) ликвидности

Он отражает действительную способность компании оплачивать долги без использования своих запасов, например, в случае проблем со сбытом продукции. Определяется он по следующей формуле:

Кбл = (ТА – З)/ТО

Где Кбл – коэффициент быстрой ликвидности;

ТА – текущие активы;

З – запасы;

ТО – текущие обязательства.

Или

Кбл = (А1 + А2)/ (П1 + П2)

Показатель должен быть не меньше 1.

изображение с сайта bocajuniors.ru

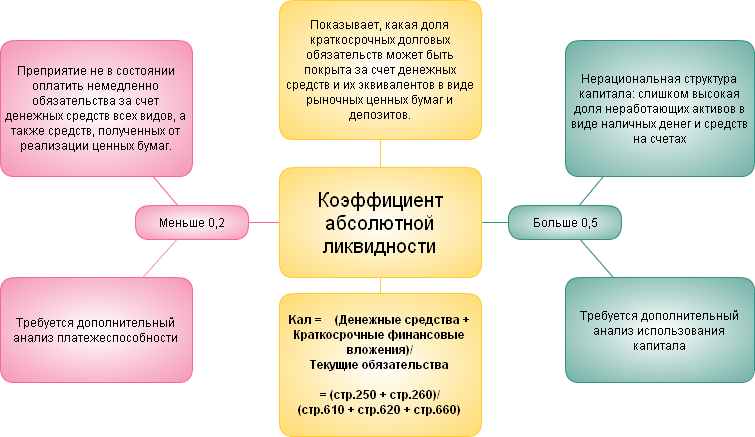

Коэффициент абсолютной ликвидности

Это отношение наличных и безналичных средств, которыми располагает организация в данный момент к ее срочным долгам. Простыми словами, абсолютная ликвидность – это отражение возможности погашения определенной части краткосрочной кредиторской задолженности в кратчайшие сроки. На практике этот показатель не нашел применения, потому что большую часть свободных денег принято вкладывать в производственный процесс, к тому же при составлении договоров займа оговариваются сроки выплат по ним. Однако его может потребовать рассчитать банк для предоставления кредита.

Кал = А1/(П1 + П2)

В отечественной экономтеории нормой считается величина этого коэффициента, равная 0,2.

изображение с сайта www.pantolet.ru

Чем она так важна?

Ликвидность — вторая по значимости (после доходности) характеристика любого актива, в том числе инвестиционного.

Для инвестора, особенного действующего на финансовом рынке, оценка качества инвестиционного портфеля приобретает большее значение, нежели для крупного производственного или торгового предприятия. Причины:

- Индивидуальный инвестор — один по определению. Возможность привлечь альтернативные источники капитала (и таким образом снизить риски) у него ограничена.

- Среднестатистический вкладчик, как правило, не имеет за своей спиной большой «подушки безопасности» в виде основных средств: зданий, сооружений, машин и оборудования.

- В погоне за доходностью он склонен вкладываться в более рисковые активы.

Таким образом, для портфельного инвестора высокая ликвидность означает:

- гибкость инвестиционной стратегии и тактики (возможность скорейшего вывода средств из неэффективных проектов и их реинвестирования);

- скорость оборачиваемости, а, значит, доходность (чем быстрее вы зарабатываете на инвестиционном инструменте, тем выше процентная ставка эффективной доходности);

- персональную финансовую устойчивость.

Правило 1. При равных условиях инвестируйте в активы с высокой степенью ликвидности. Это обеспечит вам свободу маневрирования в процессе управления портфелем вложений.

Правило 2. Доходность и ликвидность взаимосвязаны. Вложения в низколиквидные активы должны генерировать больший инвестиционный доход.

Ликвидность предприятия

Под термином «ликвидность предприятия» современная экономтеория подразумевает возможность конкретной организации оплатить собственные обязательства по краткосрочной задолженности с использование реализации соответствующих активов оборотного типа.

Аналитическое исследование ликвидности дает полноценную оценку платежеспособности рассматриваемой организации.

Коэффициенты ликвидности в данном случае берутся из финансовой отчетности. Именно они могут в полной мере охарактеризовать номинальную возможность организации закрыть текущую задолженность с использование текущих активов. В большинстве случаев вычисления связанны с модификацией баланса, производимой для выявления верной оценки уровня ликвидности каждого вида активов.

Каждой ценности можно присвоить отдельный уровень ликвидности, поэтому определенные составляющие баланса на время модификации выносятся з рамки активов. При установлении ликвидности они не учитываются.

Существует четыре группы:

- наиболее ликвидные обозначаются, как А1;

- продаваемые быстро – А2;

- продаваемые медленно – А3;

- продаваемые с большим трудом – А4.

Пассивы, которые также называются обязательствами, подразделяют также на четыре группы:

- наиболее срочные – П1;

- краткосрочные – П2;

- активы долгосрочные – П3;

- активы постоянные – П4.

Организацию можно считать ликвидной только, если выполнимо следующее условие: А1 больше П1, А2 больше П2, А3 больше П3, А4 меньше П4. Если первые три условия выполняются, третья осуществляется автоматически.

Ликвидность ценных бумаг

Ликвидность ценных бумаг – это возможность превратить их в деньги быстро и выгодно, причем эта возможность постоянна. Именно эта характеристика принимается за основу при понимании, насколько эффективны те или иные ценные бумаги. Высокая ликвидность позволит инвестору мгновенно получить за ценные бумаги наличные средства.

Основная характеристика ликвидности ценных бумаг – это спрэд – разница между ценами на продажу и покупку. Чем спрэд меньше, тем выше ликвидность. На ликвидность оказывает влияние привлекательность ценных бумаг определенного эмитента в инвестиционном плане. Она может быть рассчитана, если известны показатели деятельности предприятия и оценка его ценных бумаг рынком.

Ликвидность рынка

Ликвидность – важный показатель любого рынка. Чтобы совершать сделки на фондовом рынке или столь популярном рынке Форекс, необходимо ориентироваться, какие биржевые инструменты можно быстро купить и столь же быстро продать. Ликвидность рынка – это возможность совершить выгодную сделку с акциями, фьючерсами, валютными парами, не потеряв при этом в цене и во времени. Другими словами, участник рынка получит любой актив по лучшей цене рынка настолько быстро, насколько возможно. Самая высокая ликвидность у денег – их можно мгновенно обменять на товар. У недвижимости – низкая ликвидность.

Степени ликвидности активов

По степени ликвидности любые активы традиционно классифицируются на 3 категории:

- Высоколиквидные.

- Средней степени ликвидности.

- Низколиквидные.

Логично предположить, что большинство современных активов на фондовом рынке обладают высокой степенью ликвидности. Это:

- акции,

- облигации,

- опционы,

- фьючерсы.

Они торгуются в электронном виде и могут быть реализованы за считанные секунды с минимальным спредом.

Вместе с тем не стоит так категорично подходить к разделению активов на ликвидные и неликвидные только исходя из категории инструментов. Среди биржевых активов так же есть более ликвидные (как акции первого эшелона), и менее ликвидные (второго и третьего эшелона).

Как я уже сказал, деньги обладают абсолютной ликвидностью, но вместе с тем одни валюты считаются мировыми резервными и используются как ликвидный инвестиционный актив (например, доллар США, евро, швейцарский франк, британский фунт), другие частично конвертируемые, и их ликвидность обеспечивается только на территории родной страны-эмитента (рубль, юань, индийская рупия, бразильский реал и др.).

Касаемо рынка недвижимости принцип аналогичен: есть более востребованные объекты (как квартиры эконом класса в центре города) и менее ликвидные (нестандартное или старое жилье в неудачном районе).

При составлении инвестиционного портфеля можно, конечно, ориентироваться исключительно на ликвидность и подбирать только самые популярные инструменты вроде акций и краткосрочных облигаций «голубых фишек», долларового депозита и торговли на Форексе.

Но любой опытный инвестор понимает, что грамотный диверсифицированный портфель должен учитывать и другие факторы: потенциальную доходность, уровень риска, отраслевое и валютное распределение и многое другое.

Сбалансированный инвестпортфель может включать ценные бумаги второго и третьего эшелонов, которые обычно дают более высокую доходность, золото (ведь оно по-прежнему остается консервативным инструментом, защищающим от экономических потрясений), недвижимость (поскольку это реально осязаемый актив с долгосрочными перспективами) и т.д.

Степень ликвидности любого инструмента коррелирует с параметром срочности его реализации.

Так, при долгосрочных инвестициях предпочтение можно отдать активам со средней и низкой ликвидностью, а на коротком горизонте – высоколиквидным.

Чем длиннее перспектива инвестирования, тем менее реализуемыми могут быть инструменты.

Опросы

Загрузка …

Ликвидность предприятия

Ликвидность предприятия определяется как отношение долгов к ликвидным активам предприятия. Другими словами ликвидность предприятия — это способность этого предприятия погасить свою задолженность перед кредиторами быстро и эффективно. Зачастую понятие ликвидность предприятия и платежеспособность предприятия обозначают одно и то же.

Оценка ликвидности предприятия является одной из задач и пунктов в комплексном анализе финансового состояния предприятия. Кроме этого показатель ликвидности является одним из самых значимых при оценке эффективности предприятия. Главными инструментами оценки ликвидности предприятия являются коэффициенты ликвидности, о которых мы поговорим чуть . При оценки ликвидности предприятия происходит оценка ликвидности его активов. Все активы предприятия указываются в начале его бухгалтерского баланса. Активы бывают оборотные и внеоборотные, первые являются более ликвидными.

Для удобства принято делить все активы предприятия на 4 степени ликвидности:

- А1 — наиболее ликвидные активы: это могут быть деньги на счетах предприятия и краткосрочные вложения

- А2 — активы которые можно в случае необходимости быстро реализовать. Например, краткосрочная дебиторская задолженность.

- А3 — активы с медленной степенью реализации: НДС, материально-производственные запасы)

- А4 — труднореализуемые активы. Например, внеоборотные активы.

Также делят и пассивы предприятия на группы:

- П1 — срочные долговые обязательства до 3 месяцев.

- П2 — краткосрочные пассивы с погашением до 1 года.

- П3 — долгосрочные пассивы (от 1 года). Например банковские кредиты.

- П4 — постоянные пассивы (доходы будущих периодов, резервы, собственный капитал).

На основе оценки пассивов и активов предприятия оценивается общая ликвидность предприятия. Так предприятие ликвидно, если выполняются следующие закономерности:

- А1 >= П1

- А2 >= П2

- А3 >= П3

- А4 <= П4

При выполнении первых трех условий, можно говорить о том, что текущие активы предприятия превышают краткосрочные внешние долги. А выполнение четвертого условия, говорит о том, что предприятие финансово устойчиво и как следствие ликвидно.

Похожие статьи

- Логистика

- Лизинг

- Котировка

- Квота

- Коммерция

Оставить комментарий Отменить ответ

Анализ ликвидности на предприятии

Рядовой гражданин редко встречается с ситуацией, когда ему надо рассчитать ликвидность и провести анализ полученных показателей. Это работа для экономистов и руководителей предприятия. Но значимость понятия для экономики от этого не становится меньше.

Экономисты на предприятии рассчитывают несколько показателей ликвидности.

В расчетах можно ориентироваться на . Там подробно описана методика проведения анализа финансово-хозяйственной деятельности предприятия с формулами и нормативными значениями.

Группы активов и пассивов

Для целей анализа ликвидности все активы делят на оборотные и необоротные. В первую группу входят: запасы, дебиторская задолженность, финансовые вложения, денежные средства и т. д. К внеоборотным относятся: нематериальные активы, основные средства, доходные вложения в материальные ценности, финансовые вложения и т. д. Самыми ликвидными являются оборотные активы.

Кроме активов, на любом предприятии есть пассивы, к которым относятся капитал и резервы, краткосрочные и долгосрочные обязательства. Соотношение между различными группами активов и пассивов используется для оценки ликвидности работы предприятия.

Группы активов:

- А1 – ликвидные активы;

- А2 – быстрореализуемые активы;

- А3 – медленнореализуемые активы;

- А4 – труднореализуемые активы.

Группы пассивов:

- П1 – срочные обязательства;

- П2 – краткосрочные пассивы;

- П3 – долгосрочные пассивы;

- П4 – устойчивые пассивы.

Предприятие будет ликвидным, если одновременно выполняются следующие правила:

- А1 > П1, т. е. ликвидные активы (деньги и краткосрочные вложения) превышают срочные обязательства (кредиторская задолженность).

- А2 > П2, т. е. быстрореализуемые активы (краткосрочная дебиторская задолженность) больше краткосрочных пассивов (краткосрочные кредиты и займы).

- А3 > П3, т. е. медленнореализуемые активы (запасы, долгосрочная дебиторская задолженность) больше долгосрочных пассивов (долгосрочные кредиты).

- А4 < П4, т. е. труднореализуемые активы (внеоборотные) меньше устойчивых пассивов (доходы будущих периодов, резервы).

Показатели ликвидности

Рассмотрим основные показатели ликвидности.

Коэффициент текущей ликвидности означает способность предприятия расплатиться по своим текущим обязательствам только за счет оборотных средств.

Коэффициент текущей ликвидности = Краткосрочные активы / Краткосрочные обязательства

Считается, что чем выше показатель, тем меньше проблем у предприятия по оплате своих счетов. Оптимальным считается значение равное 2.

Коэффициент срочной ликвидности подразумевает способность предприятия выполнить текущие обязательства, если не удалось быстро продать свою продукцию, работы, услуги.

Коэффициент срочной ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств на счетах) / Краткосрочные обязательства

Рекомендуемое значение – от 0,8 до 1.

Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных обязательств будет покрыта высоколиквидными активами (денежными средствами, ценными бумагами, депозитами).

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Рекомендуемое значение – 0,2.

Заключение

В бизнесе полезно рассчитывать не только валовую, но и чистую маржу, т.к. помимо прямых издержек существуют косвенные, а также процентные доходы и расходы. Отслеживание показателя маржинальности позволит своевременно внести корректировки: пересмотреть расходы, провести сравнительный анализ цен с конкурентами и др.

https://youtube.com/watch?v=3lUR-EVAKKw