Как профессионалы используют хеджирование?

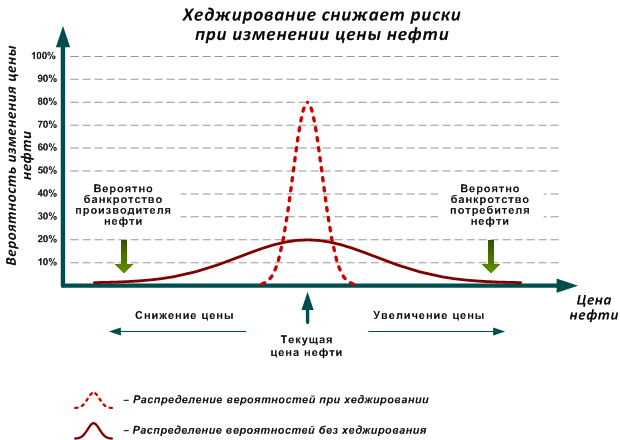

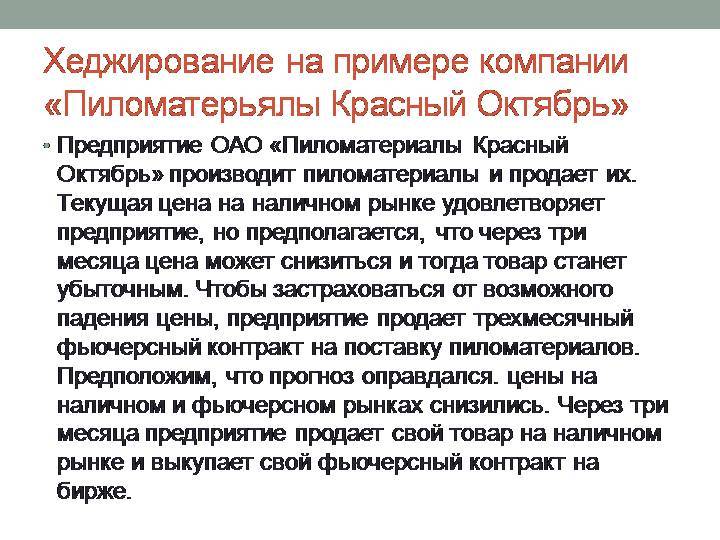

Чтобы лучше понять, как работают инструменты хеджирования, стоит рассмотреть такую ситуацию. Допустим, определенная организация специализируется на перевозках. Главная часть бюджета расходов – закупка авиационного керосина. В данном случае бюджет будет во многом определяться стоимостью топлива. При планировании руководство знает объемы будущих закупок. В случае повышения цены нефти топливо также станет дороже, что окажет отрицательное влияние на бюджет.

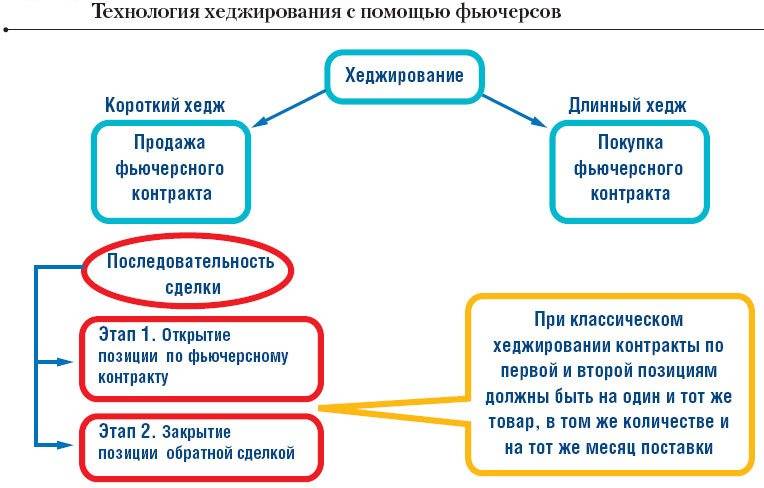

Что делать в этом случае? Использовать для хеджирования фьючерсы. С целью компенсации негативного развития событий компанией покупаются фьючерсные контракты на нефть с учетом того, в каком объеме будут делаться закупки.

Увеличение стоимости нефти в такой ситуации не станет критичным, так как предприятие получит доход от реализации фьючерсов. Полученная прибыль будет направлена на то, чтобы дополнительные расходы на топливо были компенсированы. При снижении котировок нефти фьючерсы спровоцируют убыток. Однако вместе с нефтью топливо также станет дешевле, что позволит сэкономить.

Подобный случай также возможен в организации, которая специализируется на розничной продаж иномарок. К примеру, салон при закупке автомобилей (автосалон) платит в евро, а при их продаже получает деньги в рублях. Есть риски, что курс этих валют станет слабее на несколько процентов всего за пару дней. Тогда салон будет покупать машины дороже, и ему придется повышать цены, а из-за этого может упасть спрос.

Какими должны быть действия в этом случае? Руководство может сформировать портфель, который будет состоять из длинных позиций на срочном рынке на пару валют евро – рубль. При ослаблении рубля салон получит прибыль за счет такого портфеля и сможет покрыть убытки, спровоцированные объемом снижения продаж. По такому принципу и используется хеджирование.

Недостатки хеджирования

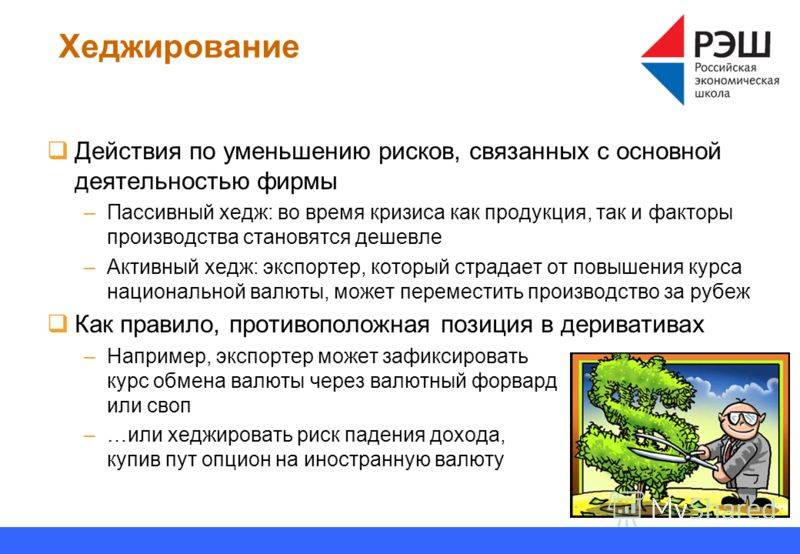

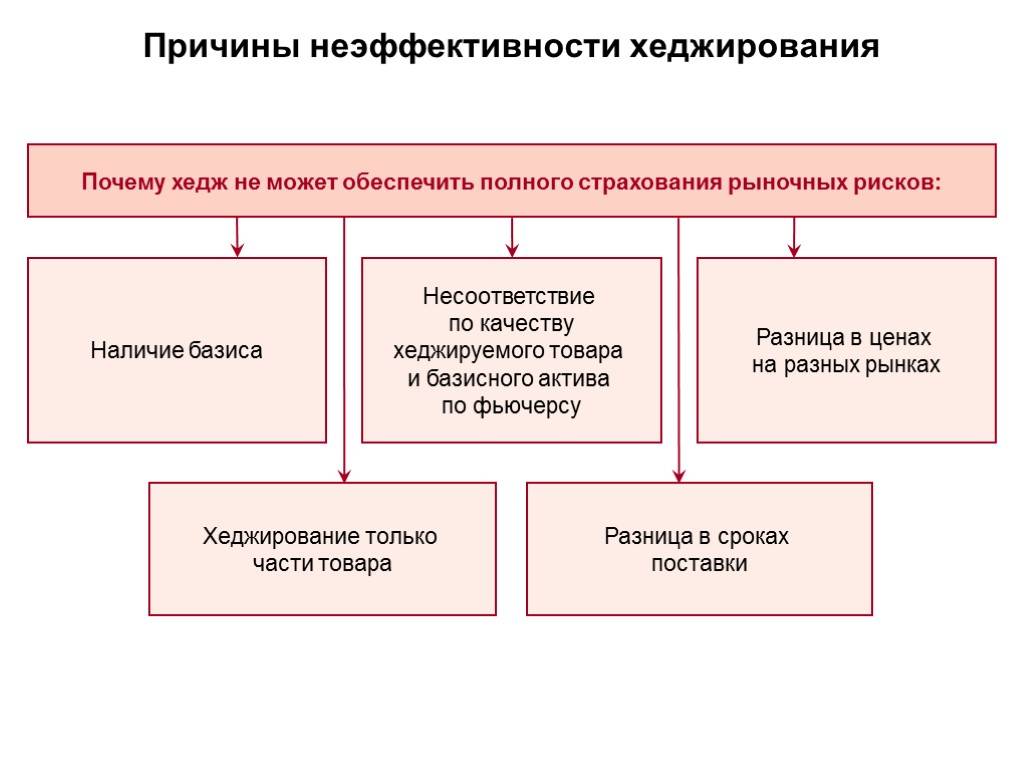

Несмотря на большое количество плюсов, хеджирование – это не решение всех вопросов, так как некоторые минусы у него все же есть:

- Отказ от возможного бонусного дохода осознанно.

- Увеличение расходов на сделки хеджирования.

- Риски изменений в налоговом и экономическом законодательстве, когда хеджирование не только не снизит риски, но и станет причиной убытков.

- Наличие биржевых ограничений.

- Повышение количества сделок и усложнение их структуры.

Заработать в сети

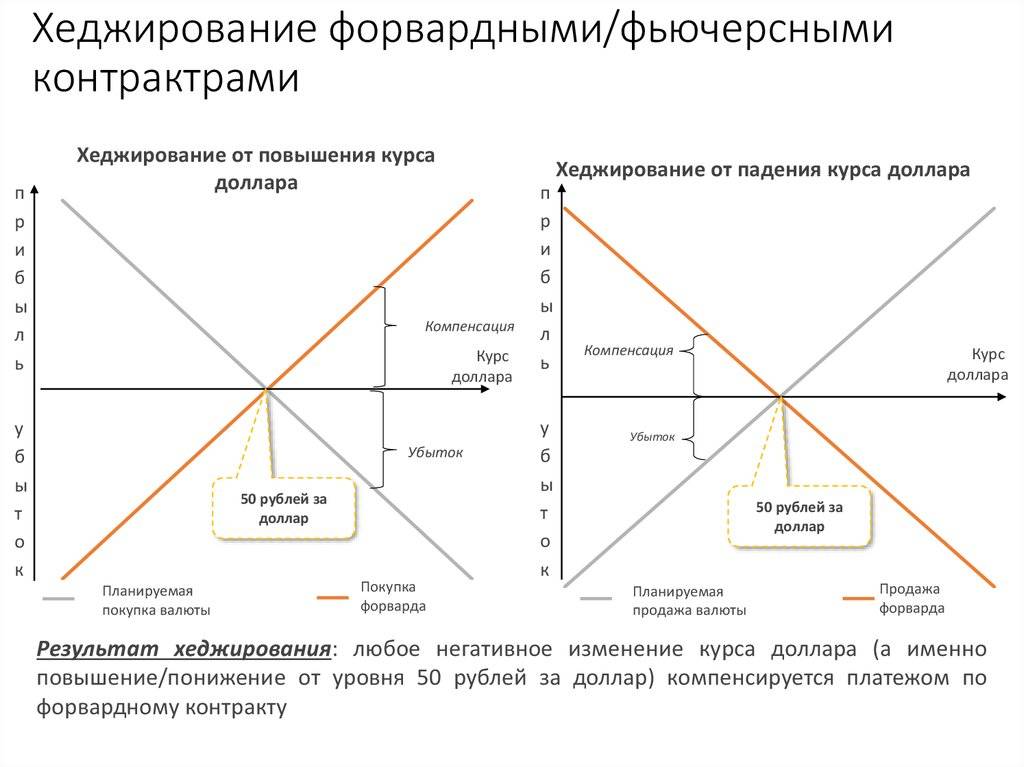

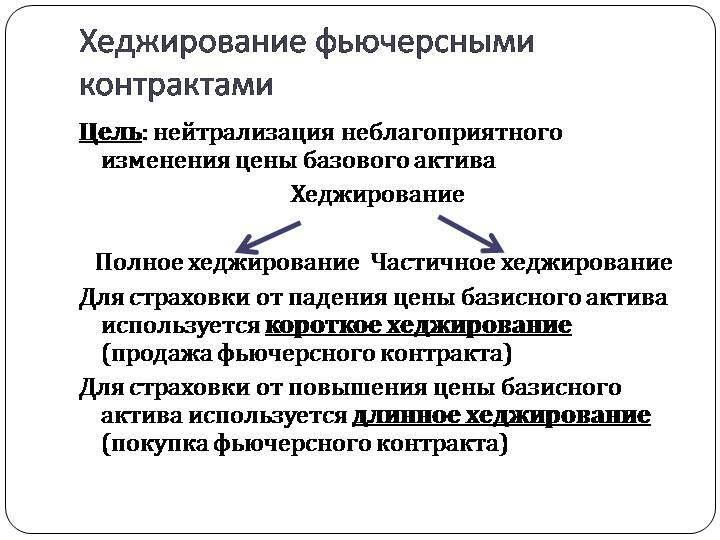

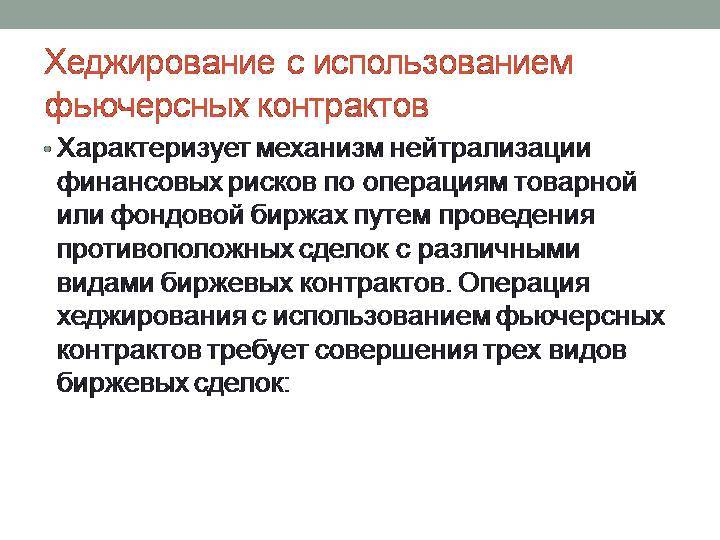

Наиболее часто встречающийся вид хеджирования — хеджирование фьючерсными контрактами. Зарождение фьючерсных контрактов было вызвано необходимостью страхования от изменения цен на товары.

Первые операции с фьючерсами были совершены в Чикаго на товарных биржах именно для защиты от резких изменений конъюнктуры рынка.

До второй половины XX века хеджирование (данный термин был уже тогда закреплён в некоторых нормативных документах) использовалось исключительно для снятия ценовых рисков. Однако, нужно заметить, что целью хеджирования является не снятие рисков, а их оптимизация.

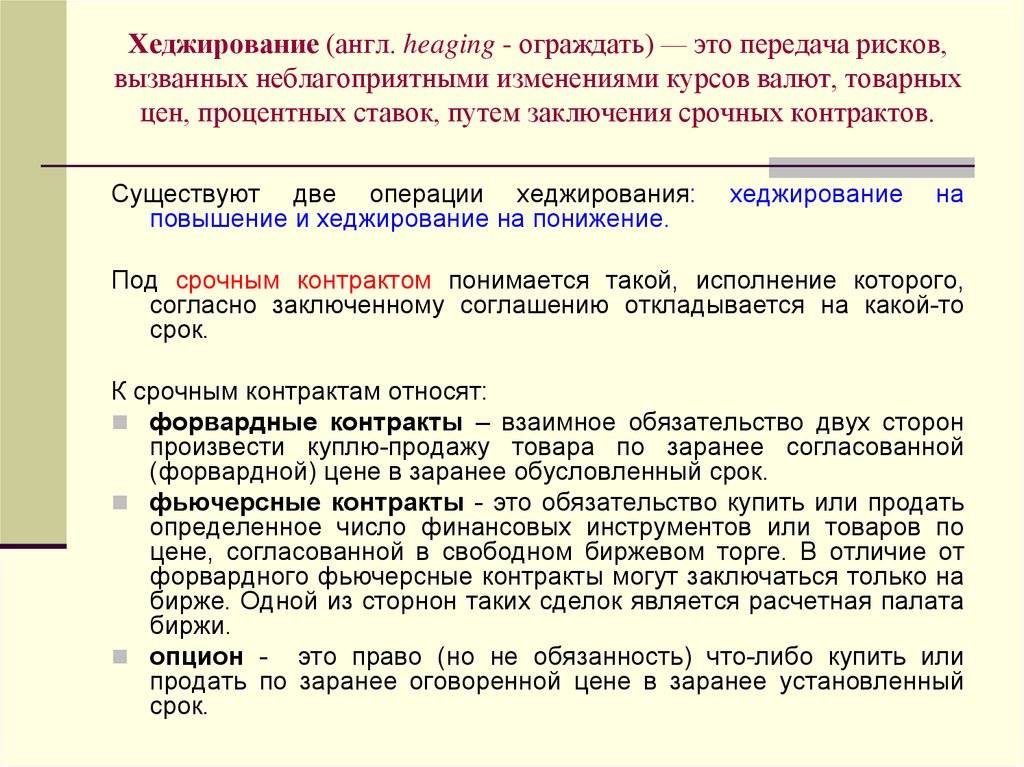

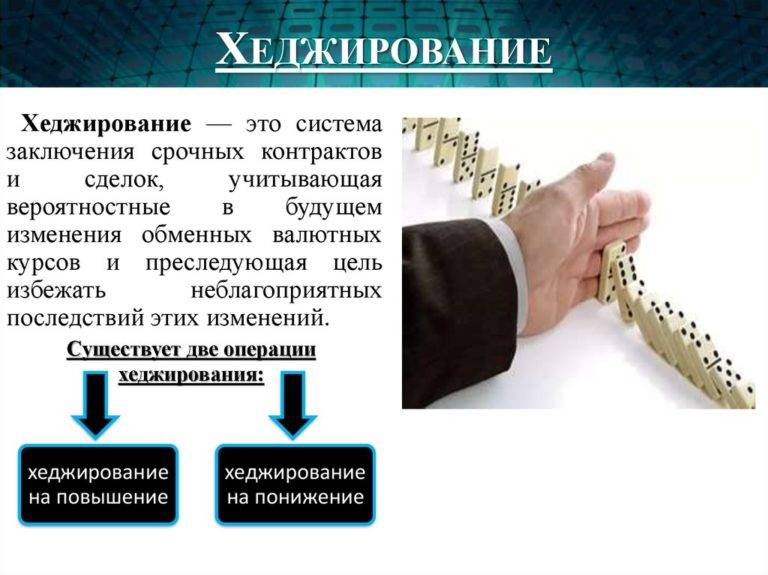

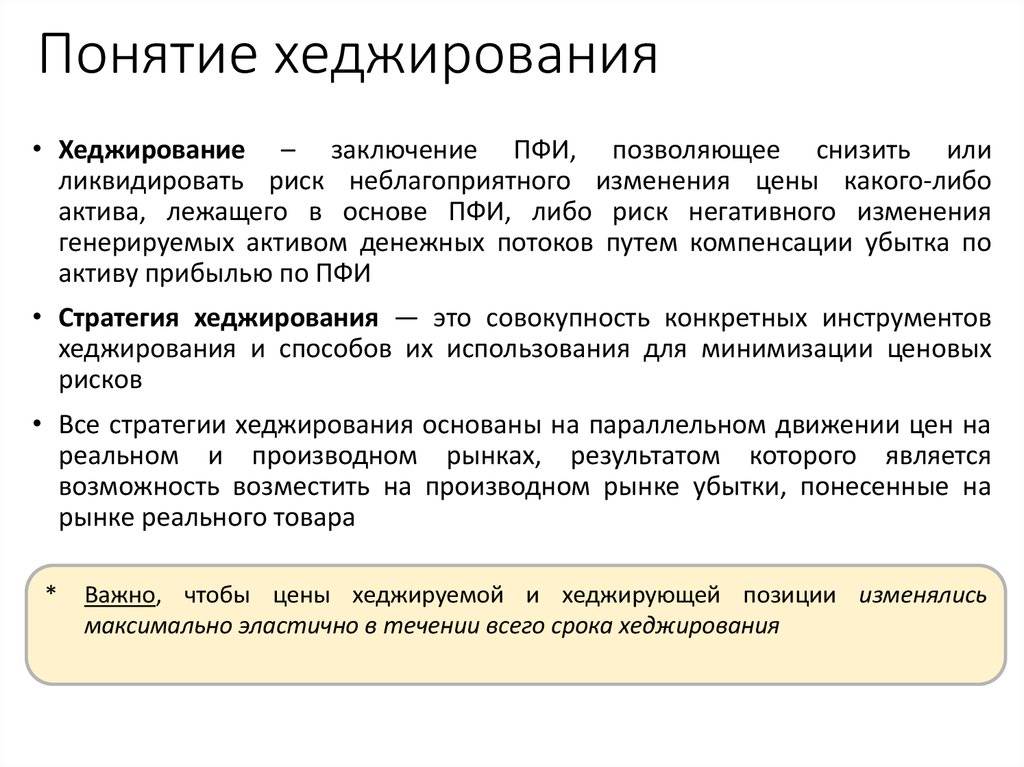

Механизм хеджирования заключается в балансировании обязательств на наличном рынке (товаров, ценных бумаг, валюты) и противоположных по направлению на фьючерсном рынке.

Помимо операций с фьючерсами, операциями хеджирования могут считаться и операции с другими срочными инструментами: форвардными контрактами и опционами. Продажа опциона согласно нормам МСФО не может признаваться операцией хеджирования.

Результатом хеджирования является не только снижение рисков, но и снижение возможной прибыли.

Различают хеджирование покупкой и продажей. Хеджирование покупкой (хедж покупателя, длинный хедж) связано с приобретением фьючерса, что обеспечивает покупателю страхование от возможного повышения цен в будущем.

При хеджировании продажей (хедж продавца, короткий хедж) предполагается осуществить продажу на рынке реального товара, и в целях страхования от возможного снижения цен в будущем осуществляется продажа срочных инструментов.

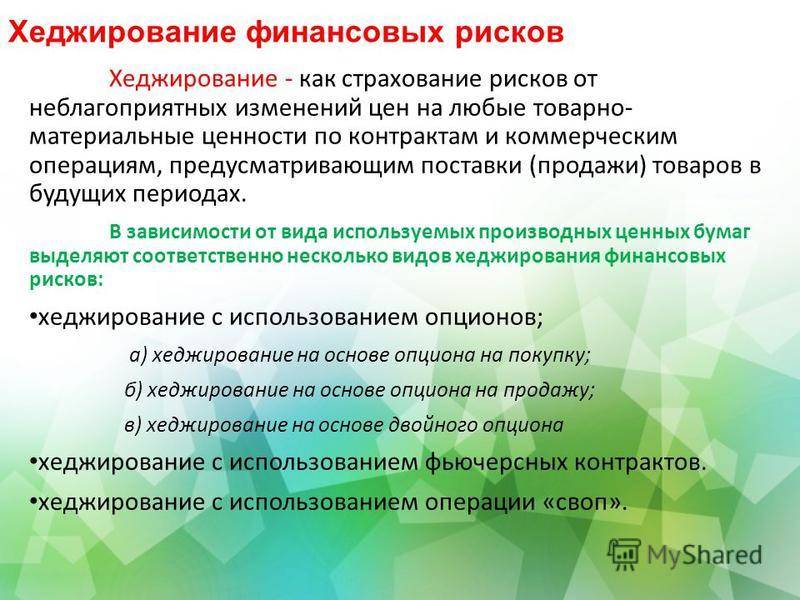

Целью хеджирования (страхования рисков) является защита от неблагоприятных изменений цен на рынке акций, товарных активов, валют, процентных ставок, и прочее.

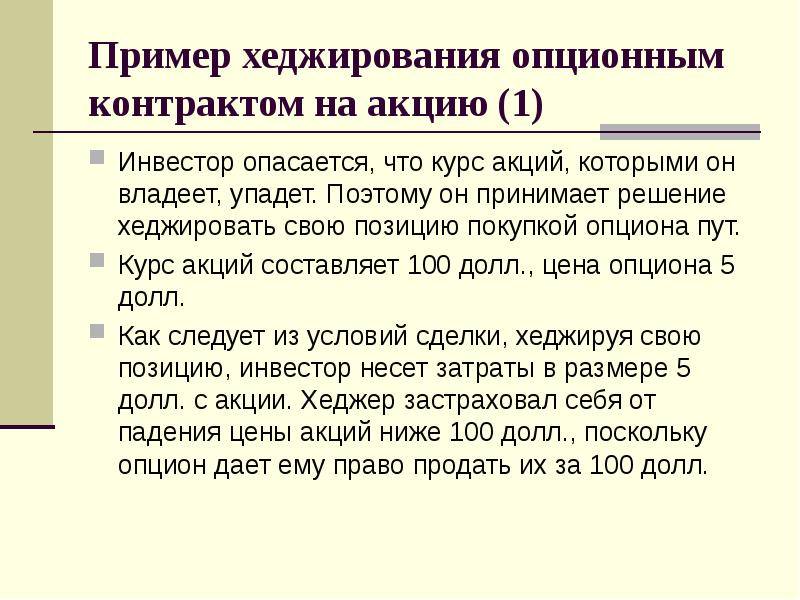

Например, инвестор имеет в портфеле акции «Газпрома», но остерегается снижения цен на этот инструмент, поэтому он открывает короткую позицию по фьючерсу на «Газпром» или покупает опцион пут, и таким образом страхуется от падения цен на этот актив.

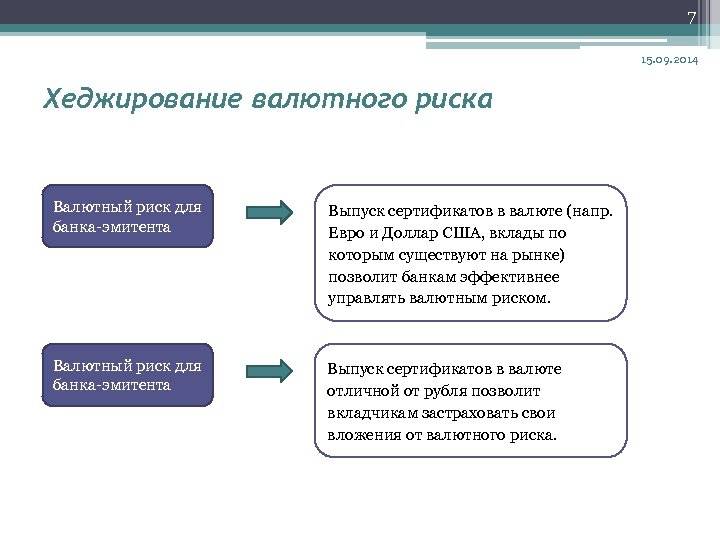

Хеджирование валютных рисков – проверенные методы

Для чего необходимо проводить хеджирование валютных рисков, и что это такое мы рассмотрели. Теперь расскажем об основных методах хеджирования, которые сегодня широко используются.

По причине того, что валютные риски существовали издавна, и будут существовать всегда, то в мировой практике были выработаны специальные механизмы, позволяющие, ели не полностью от них защититься, то максимально минимизировать. Первым делом для себя необходимо определить целесообразность такой защиты, а затем уже выбирать метод хеджирования.

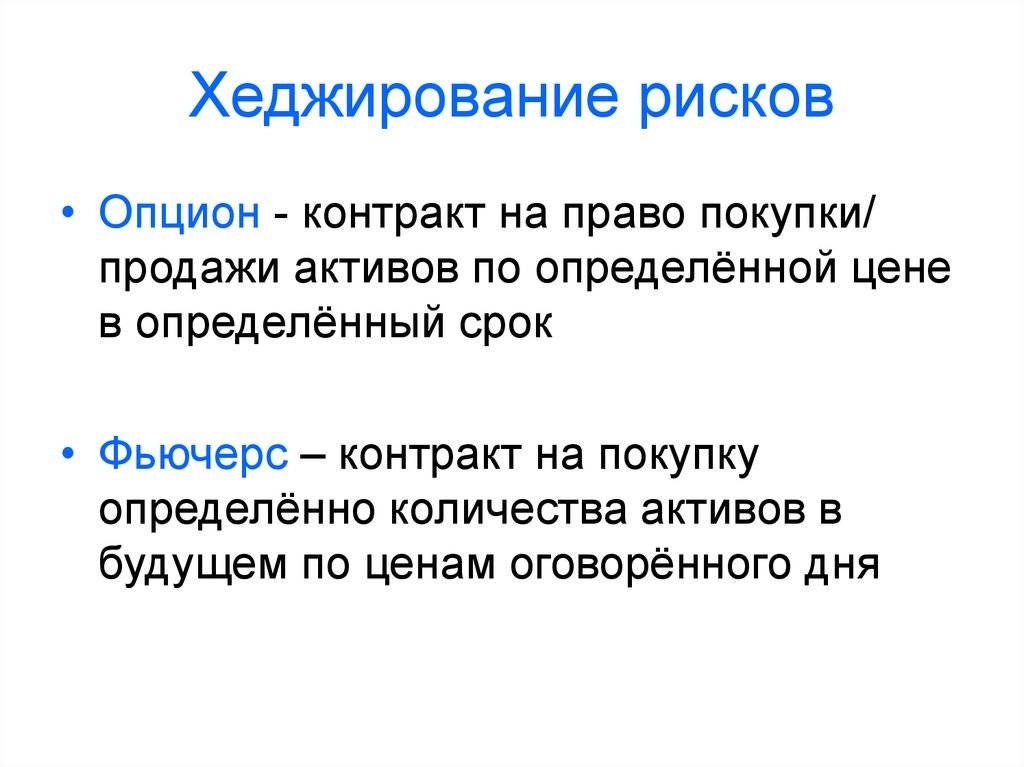

Итак, одним из основных методов хеджирования на валютном рынке является валютный опцион. Что это такое? Валютными опционами, называют сделки между продавцом валют и тем, кто покупает опцион. Данная сделка позволяет продавать либо приобретать сумму валют по определенному курсу за некое вознаграждение (тому, кто продает) в течение обусловленного между участниками сделки времени.

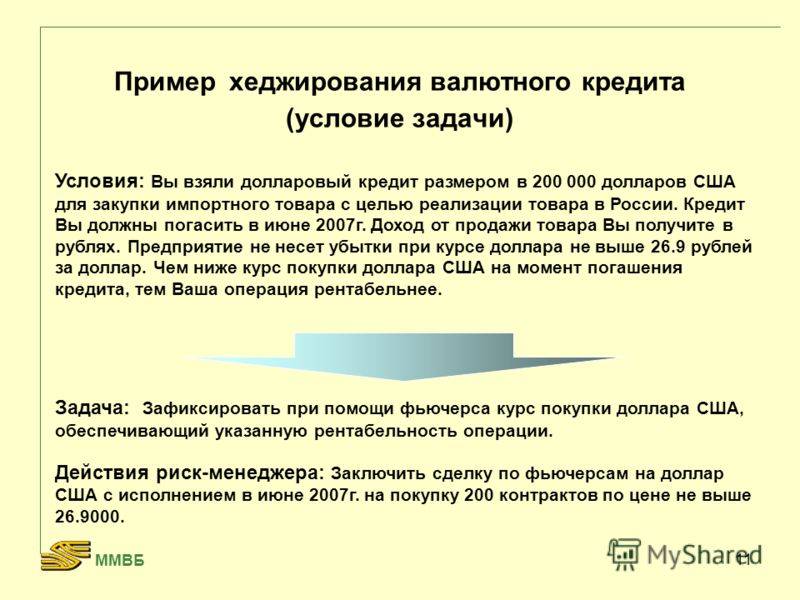

Следующий метод хеджирования валютных сделок – валютный фьючерс, являющийся срочной сделкой на рынке и представляющий собой куплю / продажу валюты по курсу, который фиксируется на момент заключения данной сделки с исполнением ее через какой-либо определенный срок.

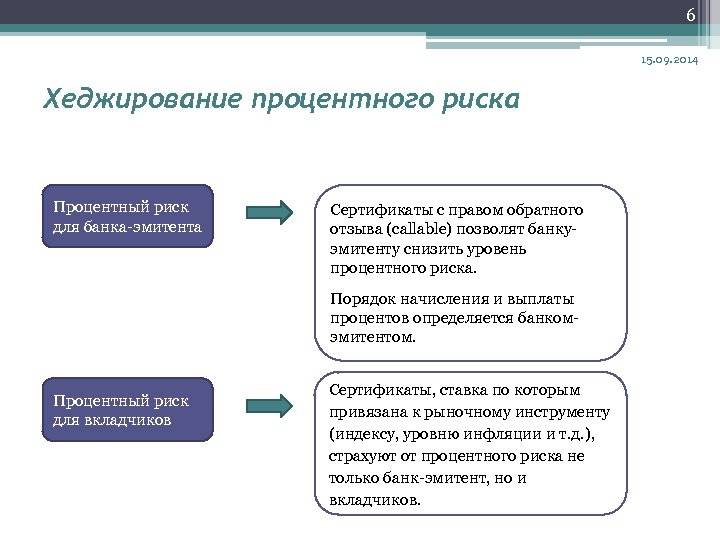

«Свопы», это также метод хеджирования валютных рисков. «Свопы», это операции, сочетающие в себе продажу или куплю валюты с заключением параллельно на определенный срок контр.сделки.

«Свопы», это также метод хеджирования валютных рисков. «Свопы», это операции, сочетающие в себе продажу или куплю валюты с заключением параллельно на определенный срок контр.сделки.

В свою очередь «свопы» подразделяются на:

- долговые,

- процентные,

- валютные,

- с золотом,

- и также различные их вариации и сочетания.

Применение на практике вышеперечисленных методов, дает возможность предотвратить опасность возникновения больших потерь вследствие изменений курсов валют.

Дополнительные возможности при хеджировании валютных рисков

По сути, хеджирование валютных рисков помогает избегать значительных потерь из-за курсовых колебаний.

Хеджирование, помимо этого дает трейдерам и дополнительные возможности:

- позволяет при ведении торговли не изымать из оборота значительное количество денежных средств;

- позволяет реализовывать ту валюту, которая получена, будет только в будущем.

Во время хеджирования валютных рисков страховать себя необходимо не от изменений котировки валютной пары, а надо следить за изменениями стоимости определенной валюты

На что следует обращать внимание? Первым делом, к примеру, во время изменения доллара необходимо найти пару коррелирующую с EUR/USD. Далее, когда открываете позиции, которые противоположны доллару, обязательно следите, чтобы они были в равных долях

Для получения прибыли большей, чем убытки используйте волатильные инструменты.

Хеджирование валютных рисков, также предполагает совершение всех сделок на коротких позициях, а причина тому, что на длинных они, как правило, оказываются убыточными. Если Вы видите, что на рынке наблюдается изменение тренда не в Вашу пользу – оперативно закройте все убыточные позиции и откройте двойную по той валюте, которая поменяла направление.

Также отметим, что стоимость хеджирования следует оценивать с учетом возможных потерь в случаях, когда Вы откажетесь от этой меры безопасности, то есть от хеджа. В таких случаях основанные на производных финансовых инструментах стратегии должны использоваться вместо традиционных методов, так как у них меньшие накладные расходы благодаря более высокой ликвидности, которой обладает срочный рынок.

РЕКОМЕНДУЕМ ПОСМОТРЕТЬ: Хеджирование валютных рисков, основные понятия

ТОП БРОКЕРОВ, ПРИЗНАННЫХ НЕЗАВИСИМЫМИ РЕЙТИНГАМИ

*БО. Не требуется верификация! | обзор/отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

*БО. Выплаты до 218% за сделку! | обзор/отзывы | НАЧАТЬ С 10 $

*БО. Выплаты до 218% за сделку! | обзор/отзывы | НАЧАТЬ С 10 $

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ ПО ДАННЫМ «ИНТЕРФАКС»

2007 год. FinaCom. КОПИРОВАТЬ СДЕЛКИ ТРЕЙДЕРОВ | обзор/отзывы

1998 год. FCA, НАУФОР. | +20% ПО КЕШБЭКУ | обзор/отзывы

2007 год. БОНУС $1500 НА СЧЕТ. |

STARTUP BONUS $1500 | обзор/отзывы

2007 год. The FC. ФОРЕКС / ЦИФРОВЫЕ КОНТРАКТЫ ОТ 1$ | обзор / отзывы

2007 год. The FC. ФОРЕКС / ЦИФРОВЫЕ КОНТРАКТЫ ОТ 1$ | обзор / отзывы

В кредитовании

Кредитование является основным предназначением сделок РЕПО. Такие процедуры являются удобной альтернативой кредитованию по обычным схемам. По сути, продавец берет во временное пользование денежные средства покупателя, продавая ему ценности. На втором этапе сделки, по прошествии определенного времени, продавец выкупает те же ценности обратно, возвращая себе право собственности на них, а покупателю – его денежные средства.

В том случае, если продавец не будет располагать необходимой для выкупа ценностей суммой, они так и останутся собственностью покупателя. Именно поэтому такие процедуры считаются наиболее надежным вариантом кредитования. Дополнительным их преимуществом является фиксированная цена, которая устанавливается в момент заключения сделки и по которой должен будет произойти выкуп ценностей продавцом на втором этапе.

Способы и цели, валютный хедж

С другой стороны, можно сказать, что хеджирование риска — страхование от разнообразных неблагоприятных изменений на валютном рынке, минимизация убытков, связанных с колебаниями курса. То есть хеджируемым может быть не только конкретный товар, но и финансовые активы как уже имеющиеся, так и планируемые к приобретению.

Стоит также сказать, что правильное валютное хеджирование не ставит целью получение максимального дополнительного дохода, как это может показаться вначале. Основной его задачей является минимизация рисков, при этом многие компании сознательно отказываются от дополнительного шанса быстро увеличить свой капитал: экспортер, например, мог бы сыграть на понижении курса, а производитель — на увеличении рыночной стоимости товара. Но здравый смысл подсказывает, что гораздо лучше потерять сверхприбыль, чем вообще лишиться всего.

- Применение контрактов (срочных) на покупку валюты. В данном случае колебания валютного курса никак не отразятся на ваших потерях, равно как и не принесут дохода. Покупка валюты будет происходить строго по условиям контракта.

- Внесение в контракт защитных оговорок. Такие пункты обычно бывают двусторонними и означают, что при изменении валютного курса на момент заключения сделки вероятные убытки, равно как и выгоды, делятся между сторонами договора поровну. Иногда, правда, бывает так, что защитные оговорки касаются только одной стороны, тогда другая остается незащищенной, а валютное хеджирование признается односторонним.

- Вариации с банковским процентом. К примеру, если через 3 месяца вам понадобится валюта для расчетов, а при этом имеются предположения о том, что курс будет меняться в большую сторону, логичным будет обменять деньги по существующему курсу и положить их на депозит. Скорее всего, банковский процент от вклада позволит нивелировать колебания курса, а если прогноз не оправдается, появится вероятность даже немного заработать.

Таким образом, можно сказать, что хеджирование — пример того, как ваши вклады защищаются от вероятного колебания процентной ставки.

Хеджирование валютных рисков

Валютное хеджирование на рынке форекс в целом аналогично примерам выше, но имеет свои особенности. Как было показано, обычно основная и хеджирующая сделка происходят на разных рынках, например на фондовом и на срочном. При хеджировании валютных рисков есть вариант сделать все внутри одного рынка.

Реализовать страховку можно с помощью метода хеджирования рисков, называемого замок. Его суть сводится к тому, что игрок открывает две позиции с одной парой, скажем EUR/USD, в противоположных направлениях: убыток первой сделки компенсируется за счет прибыли от второй. Когда характер изменения цены станет по мнению трейдера очевидным, одна из сделок закрывается.

Для того, чтобы хеджировать валюту таким способом, требуется:

- Выбрать брокера, который разрешает использовать стратегию замков. Или открыть счет у двух разных брокеров

- Следует учитывать, что при открытии двух сделок в разных направлениях деньги будут заморожены в двойном объеме

В чем недостаток метода? На обычных валютных счетах есть так называемый валютный своп. Если по-простому, то работая с валютными парами, мы берем одну валюту в кредит, помещая другую на депозитный счет. В зависимости от направления сделки, валютный своп может быть положительным или отрицательным, внося вклад в результат трейдера. Однако отрицательный своп практически всегда дает больший убыток, чем прибыль по положительному свопу. А значит, при разнонаправленных сделках итог будет отрицательным и медленно убивать депозит.

Данный прием любят новички-трейдеры, однако ни к чему хорошему он как правило не приводит. Впрочем, некоторые брокеры имеют безсвоповые счета, что позволяет «сидеть в замке» очень долгое время. Есть целые стратегии, которые ставят главной целью прибыль не от изменения котировок валют, а от валютного свопа. Наиболее известной является керри трейд.

Хедж-фонды, которые обычно имеют валютные позиции, нередко решают проблему с хеджированием валют проще: у них просто есть активы в разных валютах – долларах, евро, фунтах. При необходимости застраховаться от ненужного изменения по определенной валюте можно использовать хеджирующую сделку с валютным фьючерсом. Например, открыли на валютном рынке длинную позицию по EUR/USD и одновременно продали валютный фьючерс по этой же паре на срочном рынке.

Замечание: валютные риски хеджирует большинство импортеров и экспортеров. Практически все хедж-фонды также хеджируют свои валютные риски, но почти никто не делает основной стратегией заработок на изменении курсов валют.

Инструменты и стратегии хеджирования

Пожалуй, самыми главными инструментами для хеджирования рисков будут опционы, фьючерсы, форварды, своп. Каждый из инструментов предназначен для определенной цели. Наиболее популярным инструментом хеджирования являются опционы (о них мы расскажем более подробней в следующем разделе).

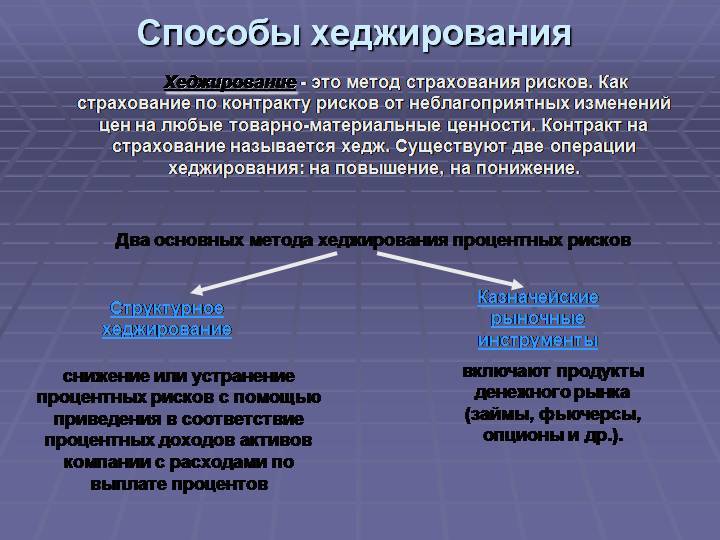

На сегодняшний день существует две основные стратегии хеджирования. Первая связана с иммунизацией портфеля, а вторая с производными инструментами финансового рынка. Мы подробно расскажем о каждой стратегии хеджирования.

Под иммунизацией портфеля имеется ввиду хеджирование только одного актива спот через другой спот-актив с высокой корреляцией ценовой чувствительности. Также хеджирование любых долговых обязательств или каких-либо акций через ценные бумаги прочих компаний является основной частью инвестиционной деятельности на любом финансовом рынке.

Производные финансовые инструменты (их иногда ещё называют деривативы) – это внебиржевые или биржевые срочные контракты, которые основываются на финансовых операциях или договорах. Среди них стоит отметить биржевые опционы, форварды, фьючерсные контракты. Производные на свопы и сами свопы. На самом деле, финансовых инструментов очень много и для любой конкретной ситуации существует свой инструмент.

Хеджирование рисков в России

Согласно последним новостям, Центральный банк Российской Федерации намерен развивать все механизмы хеджирования валютных рисков. Так, в основе кредитно-денежной политики Центрального банка на 2015 год говориться следующее: «Предусматривается активное участие ЦБ РФ в решении вопросов, которые непосредственно качаются развития фондового рынка. Все меры будут направлены на развитие инструментов хеджирования путем усовершенствования законодательства, которое регулирует выпуск и обращение производных финансовых инструментов».

ЦБ совместно с остальными регуляторами будет проводить работу по введению новой системы мониторинга финансовой стабильности рынка, основываясь на оценке системных рисков.

Методы хеджирования валютных рисков

Сегодня на финансовом рынке наиболее распространены такие методы хеджирования валютных рисков:

- Классический;

- Прямой;

- Предвосхищающий;

- Перекрестный;

- Направляющий;

- Межотраслевой.

Классический метод хеджирования можно отнести в категорию «самые древние способы хеджирования». Его использовали еще древние фермеры, заключавшие договора на поставку сельскохозяйственных товаров, которым еще только предстояло вырасти.

Суть такой сделки хеджирования сводится к тому, что стороны вместе с договором подписывают опционное соглашение о том, что продукция будет продана по определенной цене в будущем. Последняя фиксируется документально и не может быть изменена в одностороннем порядке.

Прямой метод страхования — один из самых простых и понятных. Если у трейдера возникают сомнения, что курс актива пошатнется в невыгодную для него сторону, он заключает срочный контракт на продажу, чтобы избежать больших потерь.

Третий способ — предвосхищающий, применяется, чтобы провести страхование рисков на Форекс еще на этапе обдумывания сделки. Если трейдер планирует приобрести актив и сейчас его цена, по его мнению, наиболее выгодна, он может заключить срочный контракт на покупку товара в будущем на теперешних условиях. Оформить предвосхищающий контракт можно и на продажу.

Перекрестная методика используется для ценных бумаг. Спекулянт заключает фьючерс или опцион не на те бумаги, гипотетическое колебание стоимости которых заставляет его понервничать, а на другие активы с похожим поведением на бирже. К ценным бумагам первого рода, например, могут относиться акции определенной корпорации, к другим активам – срочные контракты на рыночный индекс.

Направляющий метод эффективен, если у трейдера есть несколько открытых длинных позиций, по которым он опасается просадки. Чтобы обезопасить себя, он может отрыть несколько коротких позиций по более слабым активам, что поможет, в случае реального снижения цены по основным вкладам, компенсировать убытки.

Последний метод — межотраслевой, позволяет застраховать свой портфель в том случае, если он состоит из ценных бумаг одной определенной отрасли. Если ожидается снижение их стоимости, можно компенсировать потери за счет приобретения ценных бумаг из другой отрасли, имеющих правило расти в цене, во время просадки основных активов.

Дополнительно различают полное и частичное хеджирование. При полном цена актива равна цене фьючерса, что позволяет полностью обезопасить себя от рисков, но не дает возможности получить какой-либо профит.

Во втором случае стоимость товара и фьючерса будет разной, что не даст гарантию полной защиты от потерь, но предоставит шанс заработать.

Происхождение терминов

Изначально в английском языке слово hedge означало «забор», «ограда», в переносном плане – «ограничение». Но уже в XVI веке среди дельцов появилось устойчивое выражение to hedge the bets в значении «избегать», «уклоняться», «увиливать от исполнения обязательств». Такое словоупотребление есть в комедии Шекспира «Виндзорские проказницы», написанной в 1600 году.

Первые задокументированные примеры хеджирования рисков в международной торговле относятся к XVIII веку. Хозяева рудников, добывающих медь в Калифорнии, заключая контракт с английской металлургической компанией, «на берегу» оговаривали неизменность цены на всю партию сырья на протяжении поставок. Гарантом выступал английский банк, имевший представительства в Лондоне и Америке.

Поскольку тихоходный грузовой корабль добирался с западного побережья Америки в Европу несколько месяцев (Панамский канал тогда еще не прорыли), американцы заблаговременно отправляли быстроходным почтовым судном через Атлантику документы с зафиксированной и заверенной посредником ценой на товар. Банк получал определенный процент за страхование риска изменения цены (речь не шла о гибели или повреждении груза, тут работала страховая компания Ллойда).

Когда груз прибывал в Лондон, покупатель расплачивался за медь по текущей рыночной цене. Если она была выше стоимости на момент отгрузки, то разницу забирал банк-посредник. Если цена была ниже, он выплачивал поставщику компенсацию.

Методы и способы хеджирования рисков

Рассмотрим самые популярные и широко используемые методы хеджирования рисков.

1. Классическое хеджирование (чистое хеджирование) — это защита от рисков путем одновременного открытия противоположных позиций на рынке необходимых активов и на рынке срочных инструментов.

Чистое хеджирование позволяет полностью защитить капитал инвестора или трейдера в том случае, если котировки начнут двигаться в нежелательном направлении.

2. Полное хеджирование и частичное хеджирование. Если инвестор или трейдер желает сэкономить на страховой защите — он может хеджировать только часть объема сделки — так он меньше заплатит за опцион или фьючерс. К частичному хеджированию целесообразно прибегать в тех случаях, когда вероятность неблагоприятного изменения цен минимальна. Если же риски велики — лучше не скупиться и хеджировать их в полном объеме, руководствуясь поговоркой «скупой платит дважды».

3. Предвосхищающее хеджирование — это заключение сделки на рынке срочных контрактов до заключения сделки на рынке реальных активов. Для этого метода хеджирования применяются фьючерсы, которые, в этом случае, выступают аналогом традиционных договоров поставки. Причем, могут применяться как поставочные, так и беспоставочные (расчетные) фьючерсы.

4. Селективное хеджирование — это способ хеджирования, предполагающий заключение на срочном рынке и на рынке базового актива разных по объему и времени сделок.

Селективное хеджирование — это инструмент только для опытных биржевых спекулянтов.

5. Перекрестное хеджирование — это метод хеджирования рисков, при котором базовый актив и актив срочного контракта отличаются друг от друга.

Заниматься перекрестным хеджированием также стоит только опытным участникам рынка.

До новых встреч на Финансовом гении! Заходите, просвещайтесь и повышайте свой уровень финансовой грамотности — это никогда не будет лишним для жизни в современном мире.

Комментарии к статье «Хеджирование и его особенности»

Стратегии хеджирования

Для повышения эффективности хеджирования и снижения финансовых рисков можно по-разному применять производные инструменты:

- использовать один дериватив или комбинировать их в удобной «пропорции»;

- хеджировать всю сделку или только ее часть;

- совершать сделку по деривативам раньше, чем по основным активам;

- заключать разные по времени и объему контракты на активы и деривативы;

- применять деривативы на объекты хеджирования, отличные от основного актива (например, собираясь покупать нефть, минимизировать риск опционом на покупку золота).

Хеджирование – эффективный способ страхования от финансовых рисков.

Классификация хеджирования

Методически выделяются следующие виды хеджирования:

- Чистое или классическое.

- Частичное (partial hedging).

- Предвосхищающее (anticipatory hedging).

- Выборочное (selective hedging).

- Перекрёстное (cross hedging).

Чистое хеджирование впервые применили в 1965 году сельхозпроизводители из Чикаго. Весной они заключили крупный контракт на поставку зерна. Но поскольку никто не знал, каким будет урожай (синоптики предрекали тяжелый год), продавцы купили на бирже опцион на продажу зерна в том же самом количестве, что и было прописано в реальном контракте. В итоге они застраховались и от срыва контракта из-за неурожая, и от убытков на случай очень обильного урожая (поскольку цена бы в таком случае рухнула). Инвестиционный фонд, продавший опцион, получил небольшую операционную прибыль (апокалиптические прогнозы не сбылись, и рыночные цены в конце лета мало отличались от заложенных в контракте).

Частичное хеджирование направлено на экономию средств хеджера – он покупает дериватив не на всю сумму контракта, а лишь на часть. Логика простая: если ценовое различие будет незначительным, то не смертельным будет и убыток. А вот если цены скакнут резко, хедж станет спасательным кругом, который поддержит на плаву.

Сходный инструмент – выборочное хеджирование, но в этом случае риски сделки по базовому активу перекрываются несколькими значительно меньшими по объемам сделками из разных областей. Это то самое раскладывание яиц по корзинам, за которое ратовал отец-основатель хеджинга Альфред Уинслоу Джонс.

Предвосхищающее хеджирование предполагает значительный разрыв во времени между заключением фьючерса или покупкой опциона и приобретением (или продажей) реального базового актива. Этот вид хеджирования больше характерен для фондового, а не товарного рынка.

Такая стратегия может пригодиться компаниям, которые берут валютные кредиты на развитие производства, строительство, девелоперскую деятельность. Ставка по валютным кредитам гораздо ниже, чем по рублёвым, они выгодны представителям реального сектора. Однако раз в несколько лет в России случаются «чёрные вторники», августовские дефолты и прочие катаклизмы, сильно огорчающие валютных заёмщиков.

Чтобы снизить потери от возможных скачков курса валюты кредита, заёмщику стоит приобрести «страховой» опцион на покупку американских долларов или евро. Не обязательно на всю сумму кредита, достаточно перестраховаться и обеспечить стабильные выплаты в течение 6-12 месяцев после очередного кризиса. Потом волнение в море финансов уляжется, и кредит можно будет безболезненно гасить из текущей выручки в «подросших» рублях.

Перекрестное хеджирование – базовые активы в основной и страхующей сделках не имеют между собой ничего общего. К примеру, авиакомпания, желая застраховаться от роста цен на авиационный керосин, вкладывает свободные средства в ценные бумаги… парфюмерной компании L’Oreal, надеясь на их бурный рост. Если речь идёт о фондовом рынке, то, с одной стороны, хеджер заключает фьючерс на рост биржевого индекса, а с другой – покупает или продает акции. Данный вид хеджирования требует от инвестора или сотрудников инвестиционного фонда развитой интуиции и знания тенденций товарного и фондового рынков.