Откуда берется цена акции ETF, как она регулируется

ETF – по сути своей, акционерное общество. Его акции свободно ходят на рынке, поэтому на них устанавливается цена по рыночному курсу. А закон рынка – спрос рождает предложение. Чем выше спрос, тем больше цена акции. Если же цена акций резко повысится и приведет к дисбалансу внутри портфеля, с помощью маркетмейкера баланс возвращается на место.

Происходит это так – маркетмейкер приобретает на рынке бумаги обозначенных компаний, обменивает на подорожавшие акции ETF, которые сбывает иным инвесторам. В итоге у финансистов заслуженная прибыль, излишки спроса сброшены, и портфель снова уравнялся со стоимостью пая.

Может оказаться, что базовый актив фонда подобран неудачно, и тогда его акции будут котироваться ниже номинала. Но бывает это крайне редко, поскольку фонды при создании берут за основу самые перспективные и востребованные активы.

Сайты etfunds.ru и etfdb.com

Первый сайт — вероятно, самый большой сайт про etf на русском языке. Новости каждый день, есть обучающий раздел (правда, весьма короткий) и более длинная рубрика по стратегиям инвестирования. Отслеживается выпуск новых интересных etf. Если вы только начинаете знакомиться с etf, то можно заглянуть как в обучающий раздел, так и в раздел стратегий. Второй сайт — поисковая база по ETF с использованием различных критериев. Наконец, один из крупнейших англоязычных ресурсов etf.com — также с возможностью поиска ETF и множеством статей по биржевым фондам. Можно подписаться на рассылку статей. В заключение еще один интересный ресурс по анализу портфеля из ETF:

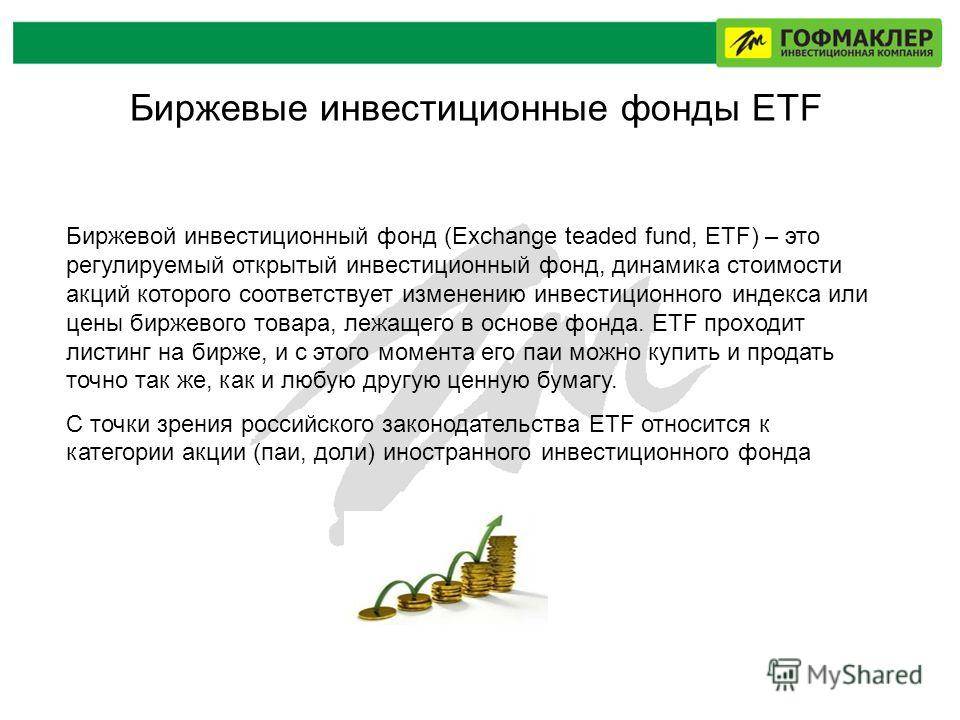

Как образуется и работает ETF

ETF-фонд нужен, чтобы скопировать существующие перспективные индексы либо иные популярные инструменты. Поэтому в его состав входят те же активы и в тех же пропорциях, какие присутствуют в исходном инструменте.

Говоря простыми словами, алгоритм такой:

Выделяется капитал.

На эту сумму покупаются акции всех 500 компаний, входящих в индекс

Важно соблюсти пропорции – если индекс содержит, к примеру, 2% акций «Микрософт», в новоиспеченном фонде их должно быть ровно столько же от общего числа.

Объявляется об открытии нового ETF, ему дается название. Очень желательно, чтобы оно отражало отношение к индексу

Назовем его, допустим, Visual S&P 500. Теперь потенциальные инвесторы, увидев такой фонд на бирже, сразу поймут, что он из себя представляет.

Выпускаются акции фонда Visual S&P 500, ETF проходит листинг для оборота на биржевых площадках.

Разумеется, иногда создателям фонда приходится отслеживать динамику и немного корректировать его состав, но в целом он очень четко следует за исходником.

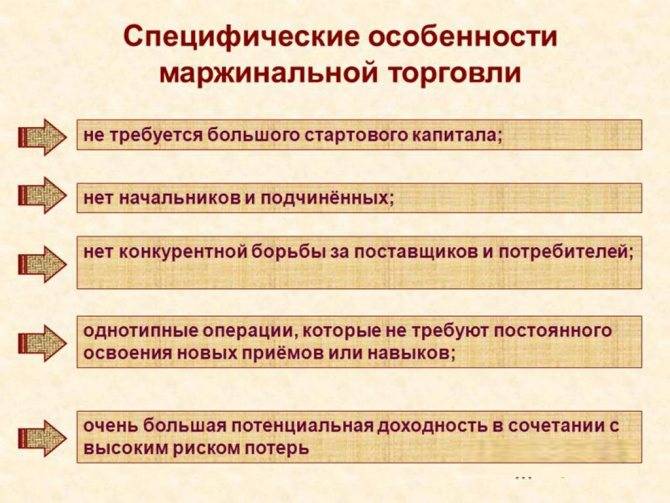

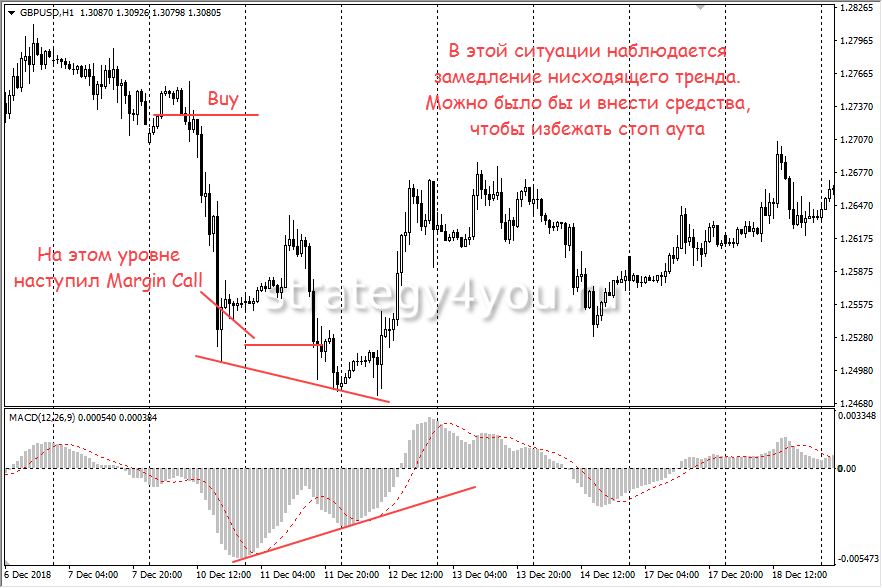

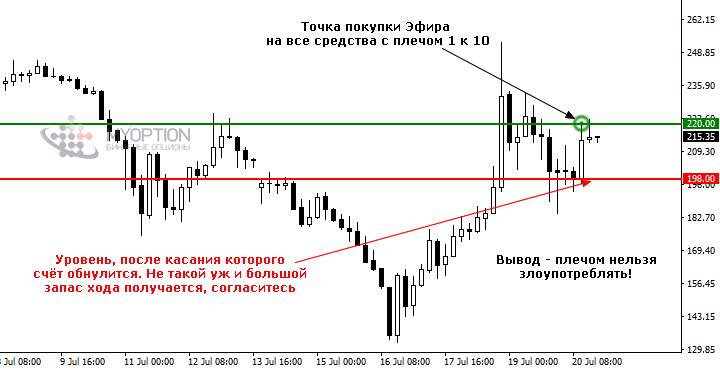

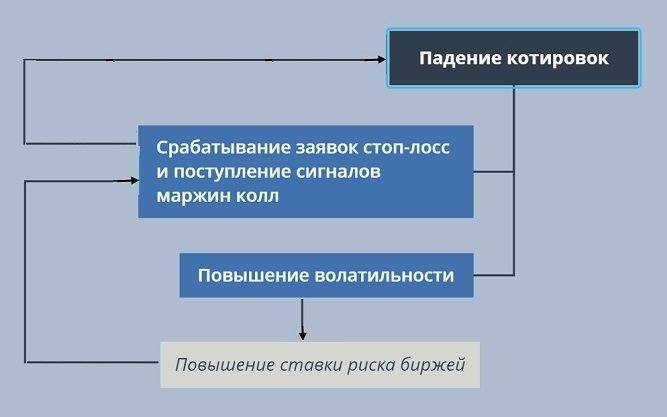

В чём коварство маржинальной торговли

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

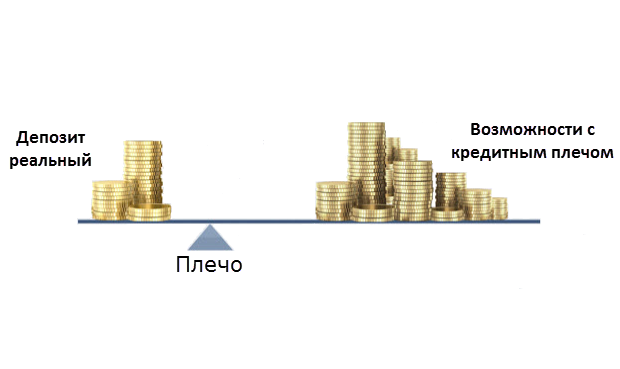

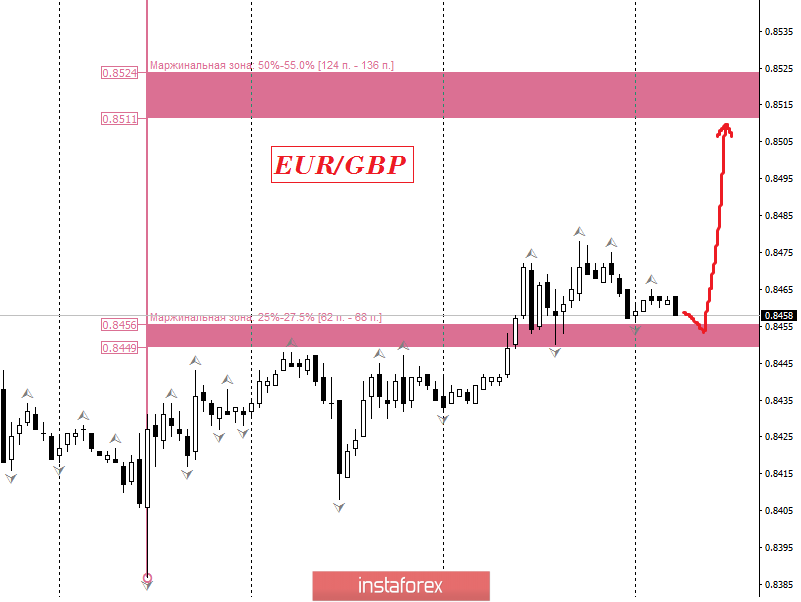

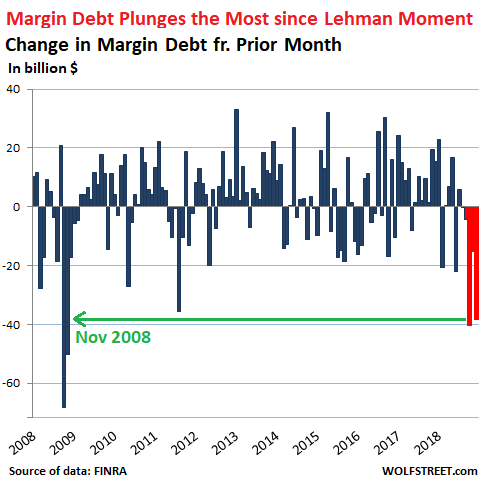

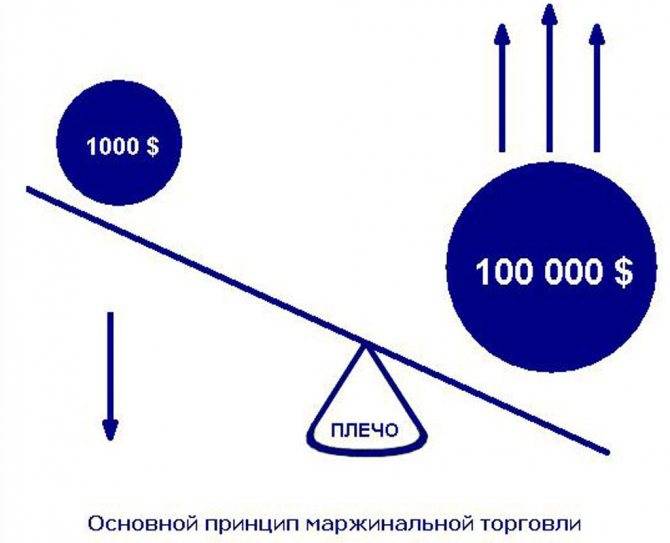

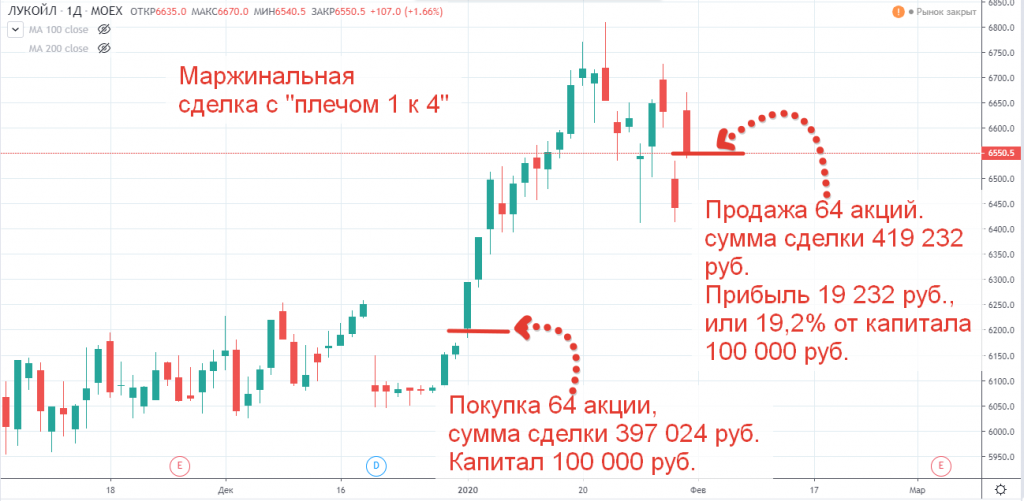

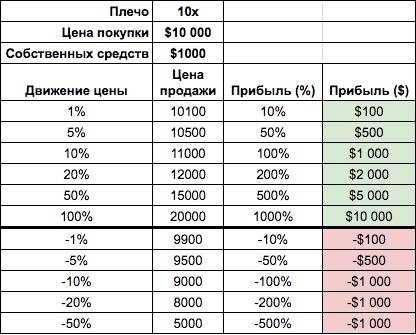

Инвестирование на биржевом рынке позволяет зарабатывать на росте стоимости бумаг, а также на дивидендах и купонах. В долгосрочном плане это приносит большие доходы. Но среди участников рынка есть и те, для кого спекуляция – основное занятие. Их интересуют максимальные возможности получения прибыли в кратчайшие сроки. Ради этого они готовы осознанно рисковать, используя не только свои, но и заёмные средства. Такая торговля называется маржинальной, а отношение суммы заёмных средств к собственным – торговым или кредитным плечом. Недостающие средства либо ценные бумаги предоставляет брокер. Для этого у него есть различные возможности. Например, он может привлекать банковский кредит, краткосрочно занимать бумаги и денежные средства других клиентов по договору РЕПО и т. д. Это чисто технические детали, и клиент в них не обязан вникать.

Точно так же работает маржинальная торговля и с короткими сделками (их ещё называют продажами без покрытия). Такие сделки возможны за счёт привлечения ценных бумаг у брокера по договору РЕПО. Инвестор берёт бумаги взаймы у брокера и продаёт их с обязательством позже выкупить, чтобы вернуть заём и закрыть сделку. Если цена выкупа при этом будет ниже, чем цена продажи, инвестор получит прибыль.

Но что, если бумаги не упадут в цене, а вырастут? Тогда инвестор понесёт убытки, помноженные на величину кредитного плеча +1. Предположим, у инвестора имелось 100 тыс. руб. своих средств. Он начал шортить 400 акций по 1000 руб., используя плечо, равное 3 (100 тыс. + 300 тыс.). В процессе сделки бумаги подорожали до 1250 руб. Тогда убытки инвестора составят 250 х 400 = 100 тыс. руб., т. е., он полностью лишится собственных средств. Вот почему маржинальная торговля в принципе несовместима с риск менеджментом, девиз которого: «На рынке главное – выжить, а прибыль найдёт вас сама».

Виды ETF-фондов с примерами

Коротко опишу, на каких активах строится ETF .

Акции

Могут быть представлены как гигантами с мировой известностью, так и маленькими малоизвестными эмитентами. Этот тип пользуется неизменной популярностью, поскольку порог входа значительно ниже, чем при покупке акций напрямую у эмитента.

Развитые страны

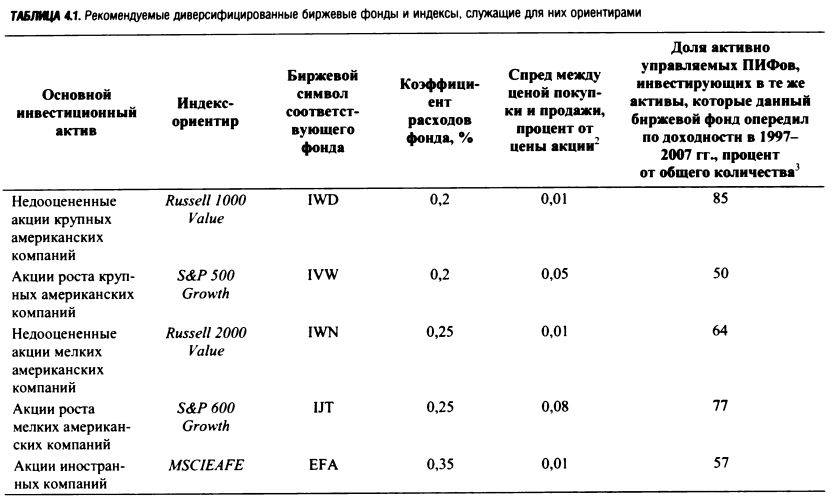

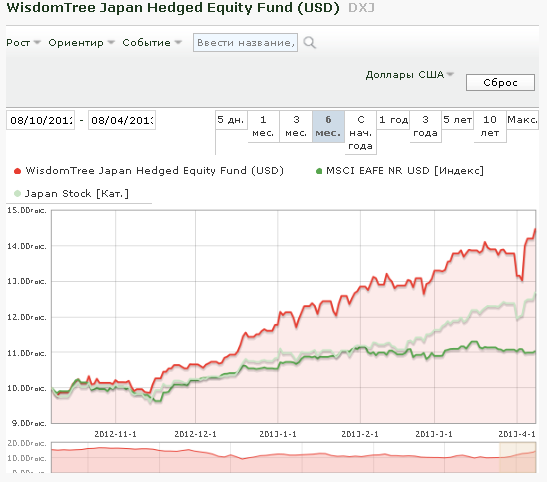

Развитые страны, за исключением США, – те, в которых стабильная экономическая ситуация (Великобритания, Франция, Япония и т.д.). В частности, именно на них нацелены самые крупные ETF – VEA, EFA, IEFA, SCHF, SPDW, IDEV.

Развивающиеся страны

К развивающимся относятся страны, которые еще не вышли на стабильный уровень экономического развития, но демонстрируют постоянный рост в этом направлении (Китай, Колумбия, Бразилия, Индия и т.д.). Примеры – VWO, IEMG, EEM, SCHE, SPEM, BKF.

Дивидендные

Отличаются от других тем, что подбирают в свой состав только те акции, по которым эмитенты регулярно начисляют дивиденды. Пример – VYM, QDEF, DVY, SDY, FVD, DHS, PEY.

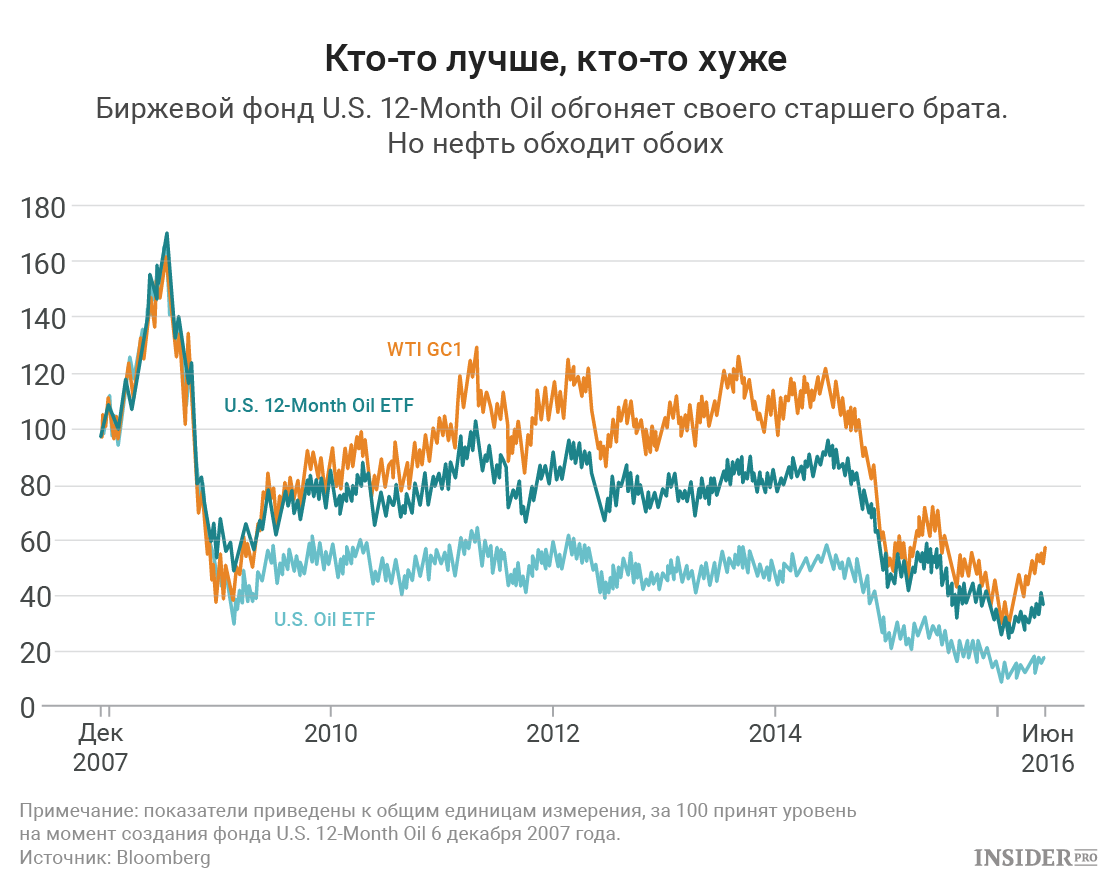

Товарно-сырьевые

Это могут быть фонды как прямых активов, так и производных. До появления ETF сырьевые товары, например, были доступны частным инвесторам только в виде фьючерсов. Теперь же такие сырьевые активы, как нефть, газ и прочие, можно приобрести в биржевых фондах. Что касается товаров, ввиду сложности хранений используются в основном фьючерсные инструменты. Примеры – UNG, DBC.

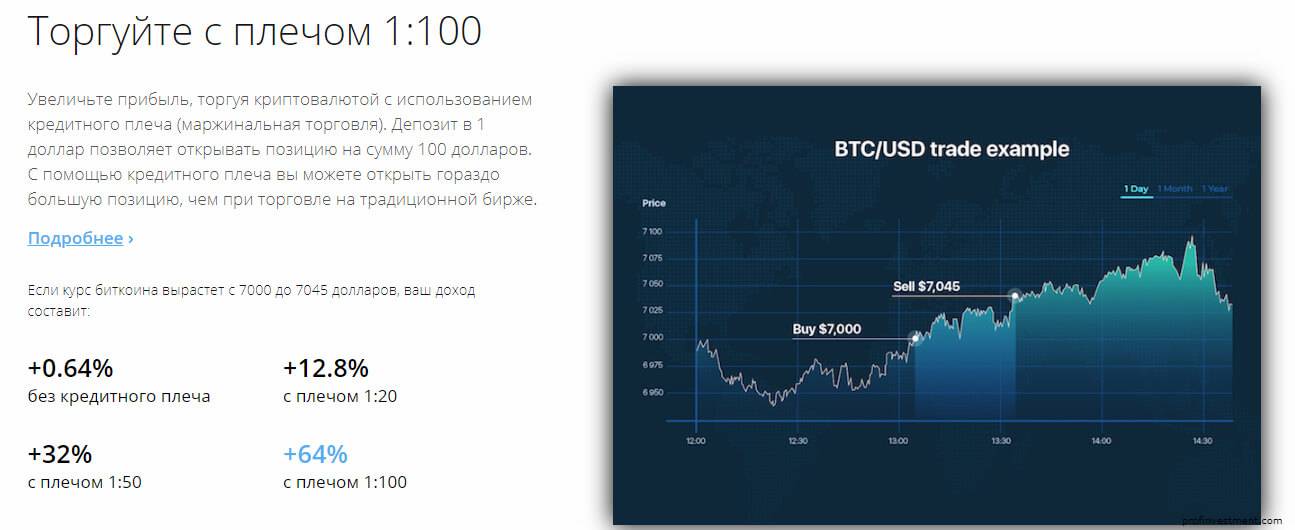

В чём смысл инвестирования в маржинальные ETF

Три основные причины, по которым вы должны рассмотреть возможность инвестирования в ETF с кредитным плечом.

1. ETF с плечом могут приносить гораздо большую прибыль, чем базовые индексы

К концу 2019 года три основных индексы достигли рекордных пиковых значений. Индекс Nasdaq Composite вырос на 36%, индекс S&P 500 – на 28,5%, а индекс Dow Jones – на 22%. Инвестирование в маржинальные ETF, которые отслеживают эти индексы, позволило бы удвоить или даже утроить вашу прибыль.

Основываясь на своих рыночных прогнозах, вы можете выбрать ETF с коэффициентами доходности, которые принесут вам максимум прибыли. На рынке представлено более двухсот маржинальных ETF с базовыми активами в виде облигаций, сырьевых товаров, валют, акций и недвижимости, в которые вы можете инвестировать.

2. Маржинальные ETF лучше подходят для краткосрочных инвестиций

Вы можете получить большую прибыль за короткое время, инвестируя в ETF с кредитным плечом. Колебания рынка происходят на протяжении каждой торговой сессии и ETF с кредитным плечом предоставляют вам шанс воспользоваться ежедневными взлётами и падениями цен на акции. Волатильные рыночные условия могут создать для вас отличные инвестиционные возможности в этом секторе ETF.

Чтобы сбалансировать кредитное плечо, ETF с кредитным плечом обновляются раз в день. Увеличение ставки доходности может обеспечить более высокую прибыль от одной сделки, однако покупка и удержание ETF с кредитным плечом также может увеличить шансы на экспоненциальное увеличение убытков.

3. Инвестирование в маржинальные ETF требует меньше капитала

ETF с кредитным плечом позволяют вам достигать своих финансовых целей, используя меньшие суммы собственных средств. Предположим, ваша финансовая цель заключается в покупке нового автомобиля, который стоит 25 000$. Вы можете инвестировать в обычные ETF, такие как Vanguard S&P 500 ETF (NASDAQ: VOO), который отслеживает индекс S&P 500.

Общая стоимость 100 акций Vanguard S&P 500 ETF при цене 225$ за акцию составит 22 500$. Если индекс S&P 500 вырастет на 11,2%, вы сможете продать все акции и купить на эти деньги новый автомобиль.

Рассмотрим тот же сценарий с привлечением маржинальных ETF, таких как ProShares Ultra S&P 500 (NASDAQ: SSO), который отслеживает тот же индекс со ставкой доходности 200%. Чтобы купить тот же новый автомобиль, вам пришлось бы потратить всего лишь половину своего капитала в 11 250$ с доходностью 222,4%.

Сколько акций можно купить?

Лот

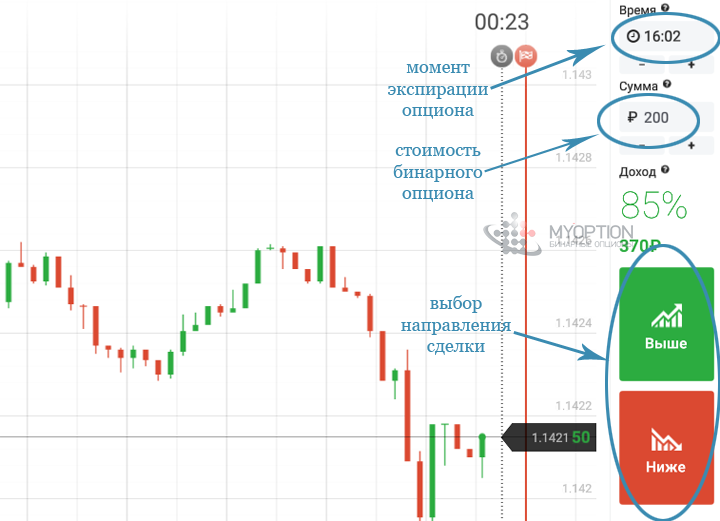

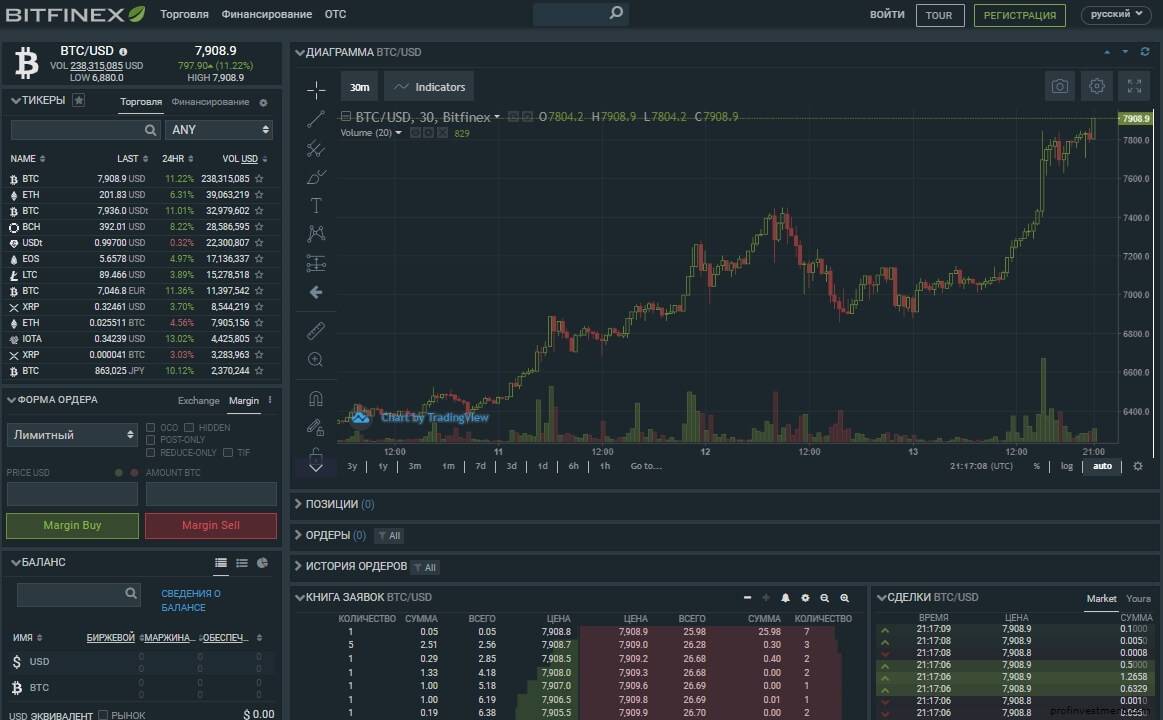

Применение маржи в трейдинге

Для инвестора маржинальная торговля — это возможность торговать за пределами существующего капитала. И это работает со всеми активами.

Советы по торговле

Вот пару советов от меня, как торговать на Форексе с заемными средствами эффективнее:

- Используйте маржу там, где это возможно. Особенно если вы активный трейдер. Только наши цели инвестирования решают, подходит ли нам маржинальная торговля и на каких условиях.

- Будьте избирательны в том, что покупаете. Не все инструменты безопасны. Форекс и криптовалюты — прибыльные, но очень волатильные и непредсказуемые инструменты. Эти параметры нужно учитывать перед тем, как открыть сделку.

- Чем длиннее плечо — тем короче таймфрейм. Грамотный специалист по инвестициям обычно порекомендует открывать сделки с маржей только на короткие периоды времени. Один-два месяца максимум. Иначе слишком высок риск непредвиденного поведения рынка снижению чистой прибыли от инвестиций (либо их полной потери).

- Избегайте маржин-коллов. Из-за одной неудачной сделки могут сорваться куча потенциально прибыльных. Следите за ситуацией. Заранее рассчитайте минимальные требования к счету — для надежности денег нужно на 30% больше, чем требуется по марже.

- Сначала пройдите тест-драйв. Лучший способ начать торговать на Форексе с кредитным плечом — обкатать в симуляторе. Так мы ощутим все его прелести и неудобства, не рискуя реальными деньгами.

Пример маржинальной торговли

Прогнозируя рост или падение цены, он открывает длинную либо короткую сделку. Если цена идет куда надо, трейдер получит прибыль. Если нет, просадка перекрывает лежащую на депозите тысячу, сделка закроется, трейдер потеряет деньги.

Виды инвестиций: их плюсы и минусы в диверсификации

Маржинальные ETF с самой большой прибылью и самым большим убытком

Ниже приведены последние котировки маржинальных ETF, которые помогут вам лучше ориентироваться в самых прибыльных и самых убыточных фондах на бирже.

ETF с самой большой прибылью

Сессия с 16:00 5 августа 2020 года по 15:59 6 августа 2020 года.

| Символ | Цена открытия | Цена закрытия | Изменение | Изменение в процентах | Объём |

| AGQ

ProShares Ultra Silver |

60,58 | 69,12 | 8,54 | 14,09% | 4,99 млн |

| FNGU

MicroSectors Fang Index 3X Leveraged ETN со сроком погашения до 8 января 2038 года |

146,04 | 152,85 | 6,81 | 4,66% | 45,30 тыс. |

| TECL

Direxion Technology Bull 3X Shares |

295,51 | 307,55 | 12,04 | 4,07% | 33,87 тыс. |

| TQQQ

ProShares UltraPro QQQ |

126,44 | 131,02 | 4,58 | 3,62% | 23,54 млн |

| ROM

ProShares Ultra Technology |

219,74 | 226,82 | 7,08 | 3,22% | 30,14 тыс. |

| INDL

Direxion Daily MSCI India Bull 3x Shares |

28,55 | 29,35 | 0,80 | 2,80% | 11,05 тыс. |

| FNGO

MicroSectors Fang Index 2X Leveraged ETN со сроком погашения до 8 января 2038 года |

114,59 | 117,61 | 3,02 | 2,63% | 3,12 тыс. |

| QLD

ProShares Ultra QQQ |

176,48 | 180,75 | 4,27 | 2,41% | 94,07 тыс. |

| UGL

ProShares Ultra Gold |

81,46 | 83,29 | 1,83 | 2,24% | 35,72 тыс. |

| DGP

DB Gold Double Long ETN со сроком погашения до 15 февраля 2038 года |

53,03 | 54,14 | 1,11 | 2,09% | 68,20 тыс. |

| UDOW

ProShares UltraPro Dow30 |

73,36 | 74,71 | 1,35 | 1,84% | 2,52 млн |

| UPRO

ProShares UltraPro S&P 500 |

54,90 | 55,85 | 0,95 | 1,73% | 5,70 млн |

| SPXL

Direxion Daily S&P 500 Bull 3X Shares |

51,74 | 52,63 | 0,89 | 1,72% | 7,35 млн |

| FLGE

Credit Suisse FI Large Cap Growth Enhanced ETN |

426,10 | 433,03 | 6,93 | 1,62% | 2,27 тыс. |

| FRLG

Large Cap Growth Index-Linked ETN с погашением в 2028 году |

184,09 | 187,06 | 2,97 | 1,61% | 0,73 тыс. |

| TMF

Direxion Daily 20-Yr Treasury Bull 3x Shrs |

45,47 | 46,20 | 0,73 | 1,60% | 81,71 тыс. |

| DDM

ProShares Ultra Dow30 |

44,80 | 45,37 | 0,57 | 1,27% | 1,01 млн |

| SSO

ProShares Ultra S&P500 |

144,45 | 146,15 | 1,70 | 1,17% | 94,06 тыс. |

| UBT

ProShares Ultra 20+ Year Treasury |

143,92 | 145,57 | 1,65 | 1,14% | 12,91 тыс. |

| EDC

Direxion Emerging Markets Bull 3X Shares |

61,09 | 61,58 | 0,49 | 0,80% | 14,56 тыс. |

ETF с самым большим убытком

Сессия с 16:00 5 августа 2020 года по 15:59 6 августа 2020 года.

| Символ | Цена открытия | Цена закрытия | Изменение | Изменение в процентах | Объём |

| BOIL

ProShares Ultra Bloomberg Natural Gas |

41,07 | 38,74 | -2,33 | -5,68% | 1,35 млн |

| GUSH

Direxion Daily S&P Oil & Gas Exp. & Prod. Bull 2X Shares |

35,90 | 34,68 | -1,22 | -3,40% | 1,81 млн |

| CURE

Direxion Daily Healthcare Bull 3X Shares |

65,45 | 64,07 | -1,38 | -2,11% | 81,42 тыс. |

| LABU

Direxion Daily S&P Biotech Bull 3X Shares |

61,16 | 59,95 | -1,21 | -1,98% | 1,97 млн |

| DFEN

Direxion Daily Aerospace & Defense Bull 3X Shares |

12,24 | 12,00 | -0,24 | -1,97% | 2,51 млн |

| ERX

Direxion Energy Bull 2X Shares |

14,50 | 14,25 | -0,25 | -1,73% | 3,64 млн |

| DIG

ProShares Ultra Oil & Gas |

73,45 | 72,23 | -1,22 | -1,67% | 29,56 тыс. |

| JNUG

Direxion Daily Junior Gold Miners Index Bull 2X Shares |

180,34 | 177,73 | -2,61 | -1,45% | 2,29 млн |

| NUGT

Direxion Daily Gold Miners Index Bull 2X Shares |

113,22 | 111,72 | -1,50 | -1,33% | 3,97 млн |

| RUSL

Direxion Daily Russia Bull 2X Shares |

18,81 | 18,58 | -0,23 | -1,23% | 10,43 тыс. |

| UVXY

ProShares Trust Ultra VIX Short Term Futures ETF |

23,00 | 22,73 | -0,27 | -1,18% | 22,66 млн |

| RXL

ProShares Ultra Health Care |

131,95 | 130,50 | -1,45 | -1,10% | 6,39 тыс. |

| BIB

ProShares Ultra Nasdaq Biotechnology |

72,67 | 71,99 | -0,68 | -0,94% | 16,70 тыс. |

| NAIL

Direxion Daily Homebuilders & Supplies Bull 3X Shares |

43,65 | 43,31 | -0,34 | -0,78% | 65.47 тыс. |

| SOXL

Direxion Daily Semiconductor Bull 3x Shares |

250,00 | 248,30 | -1,70 | -0,68% | 70,31 тыс. |

| UCO

ProShares Ultra Bloomberg Crude Oil |

32,95 | 32,77 | -0,19 | -0,57% | 5,90 млн |

| TNA

Direxion Small Cap Bull 3X Shares |

33,45 | 33,27 | -0,18 | -0,54% | 14,60 млн |

| URTY

ProShares UltraPro Russell2000 |

39,64 | 39,45 | -0,20 | -0,50% | 1,03 млн |

| REML

Credit Suisse AG Credit Suisse X-Links Monthly Pay 2xLeveraged Mortgage REIT Exchange Traded Notes (ETN) со сроком погашения 11 июля 2036 года |

4,00 | 3,99 | -0,02 | -0,37% | 67,45 тыс. |

| USD

ProShares Ultra Semiconductors |

69,89 | 69,66 | -0,23 | -0,33% | 14,17 тыс. |

Универсальный счет (Universal AccountSM)

Универсальный счет позволяет торговать как ценными бумагами, так и биржевыми товарами/фьючерсами, а потому состоит из двух основоположных счетов: счет для ценных бумаг, регулируемый правилами Комиссии США по ценным бумагам и биржам (SEC), и счет для фьючерсов, регулируемый правилами Комиссии США по срочным товарным сделкам (CFTC).

Независимо от того, на каком счете находятся ваши активы (на счете для ценных бумаг или для фьючерсов), они защищены федеральными законами США, которые определяют, каким образом брокеры должны обеспечить защиту вашего имущества и средств. Активы на счете для ценных бумаг находятся под защитой на основании правил SEC и SIPC. Активы на фьючерсном счете защищены правилами CFTC, которые требуют изоляции клиентских средств. Также, вы надежно защищены благодаря нашему устойчивому финансовому положению и нашему консервативному подходу к управлению рисками. Предлагаем вам посетить страницу Устойчивость и безопасность.

В услуги Универсального счета входит наше право автоматически переводить средства между счетом ценных бумаг и фьючерсным счетом с целью соблюдения маржинальных требований, установленных для какого-либо из данных счетов. По желанию вы можете установить, каким образом мы будем осуществлять переводы избыточных средств между счетами на странице «Свип-перевод избытка средств » в Управлении счетом. Вам будет доступно три варианта: переводить избыток средств на счет для ценных бумаг, переводить на счет для фьючерсов или не переводить ничего.

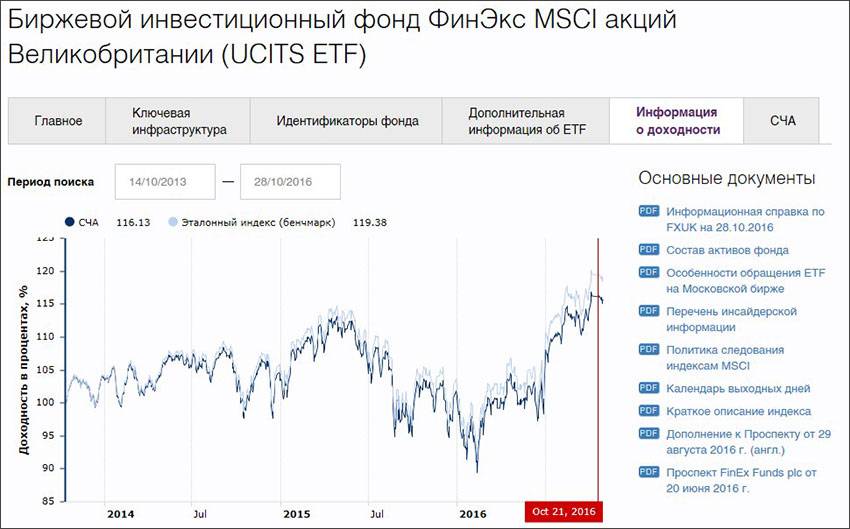

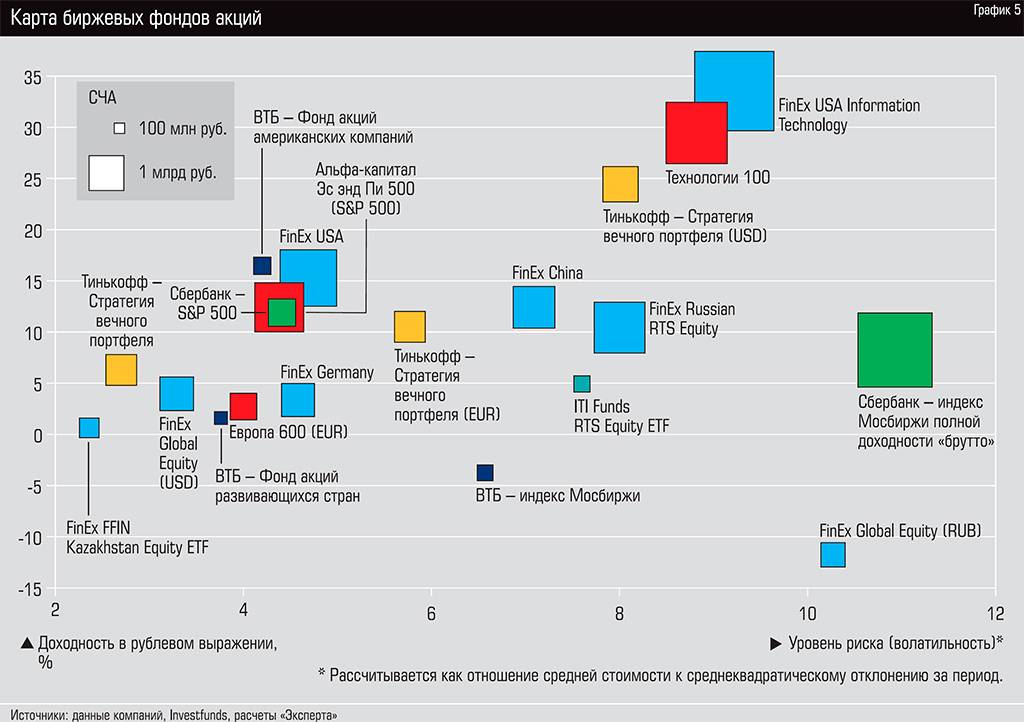

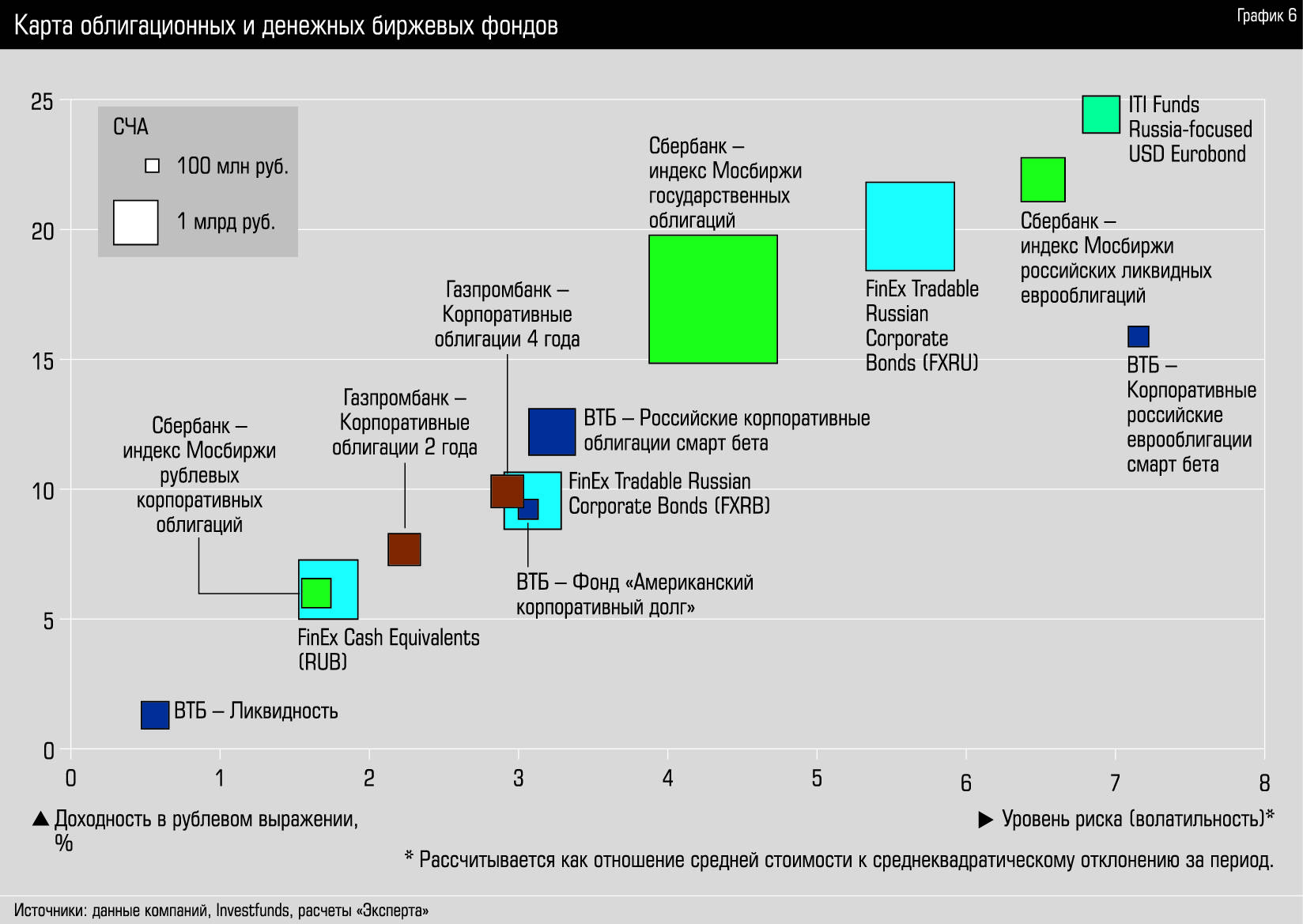

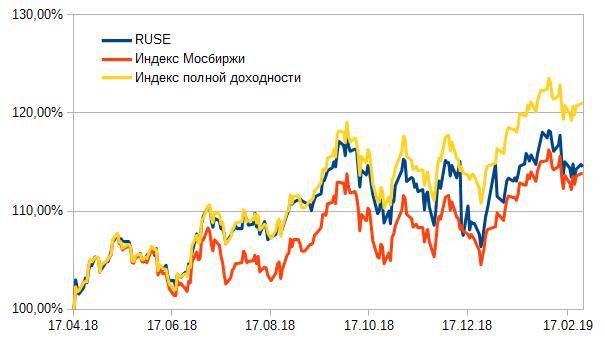

Доходность и риски фондов

Доходность фондов ETF зависят от многих показателей. Большое значение имеет структура фондов, стоимость чистых активов, оборачиваемость портфеля, стратегия управления и много других показателей, на которых строится анализ. Рассмотрим примеры, позволяющие оценить перспективность инвестиций.

Наиболее популярными являются фонды, следующие за индексом S&P 500. Так, фонд SPY, работающий по стратегии «Взял и держи», за последние три года показал доходность 71,58% и 106% за 5 лет. Таким образом, инвестиции за это время увеличились в два раза.

В то же время фонд ЕЕН, формирующийся так же на базе компаний с высокой капитализацией, но использующий в стратегии показатели технического анализа, имел доходность в 230, 396 и 443% за год, три и пять лет соответственно. В отличие от развитых стран, развивающиеся экономики показали рост за 5 лет в пределах 13%, а Россия – отрицательные показатели доходности.

Фонды облигаций имеют более низкие показатели. Так фонд TTL, отражающий динамику 20-летних облигаций США, показал годовую доходность 17%, за 5 лет 43%. На рынке недвижимости фонд VNQ имеет доходность за год 57%, а пятилетняя установилась на отметке 120%.

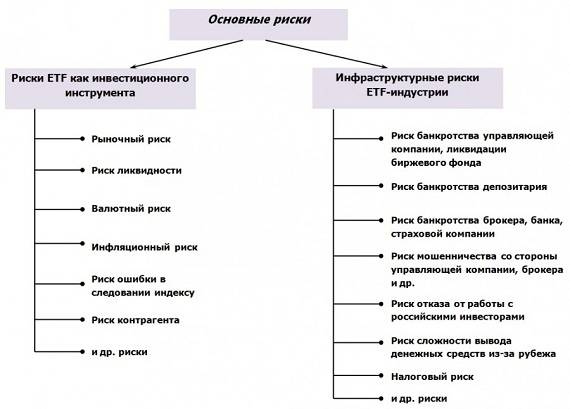

Эти высокодоходные примеры только подчеркивают возможные риски фондов ETF. К таким рискам можно отнести:

- рыночные риски – убытки от падения инструмента;

- риск ликвидности – невозможность продажи пая или его продажа с большой неустойкой;

- валютный риск – характерен для валютных ETF и отражает возможность отрицательной динамики курса валют;

- инфляционный риск – риск того, что доходность фонда окажется ниже уровня инфляции;

- риск ошибки в следовании индексу – характеризует разницу в доходности между базовым активом и соответствующим фондом ETF;

- риск банкротства контрагента, возникающий в результате получения дополнительного дохода от одалживания ценных бумаг, когда банкротство заемщика делает невозможным возврат ценных бумаг.

Кроме этого существуют инфраструктурные риски, которые приведены ниже.

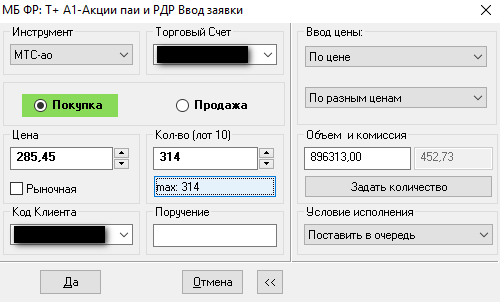

Как купить и продать в кредит

Покупать и продавать ценные бумаги или заключать контракты на бирже с превышением объема собственных средств очень просто. Обычно это не требует согласований и подписания дополнительных документов. У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание.

Обычно от вас даже не требуется самостоятельный расчет размера обеспечения или размера плеча. Вы просто видите в торговом терминале количество акций или других инструментов, которое можете купить или продать уже с учетом возможностей кредитования.

Если вы воспользуетесь этой возможностью и купите с плечом, то на кредит начнут ежедневно начисляться проценты. Как только вы продадите часть бумаг, купленную в кредит, проценты начисляться перестанут.

Например, вот заявка на покупку акций мтс. Поле «max: 314» означает, что я могу купить 314 лотов по 10 акций. В поле «Объем» мы видим, что стоимость этих акций будет чуть меньше 900 000 Р. На счете у меня в этот момент около 140 000 Р. Итоговое количество и сумма сделки уже рассчитаны с учетом кредитного плеча.

На счете у меня в этот момент около 140 000 Р

На счете у меня в этот момент около 140 000 Р

Поле «max: 314» означает, что я могу купить 314 лотов по 10 акций

В поле «Объем» мы видим, что стоимость этих акций будет чуть меньше 900 000 Р. Итоговое количество и сумма сделки уже рассчитаны с учетом кредитного плеча

В терминале можно переключить режим, чтобы максимальное количество рассчитывалось без использования кредитного плеча.

Маржинальная торговля подразумевает не только кредитование деньгами для покупки. Возможна и продажа акций, которых у вас нет, то есть продажа акций, взятых взаймы у брокера. Но в какой-то момент их придется купить на рынке обратно, чтобы вернуть долг.

Кроме того, одни ценные бумаги — «маржинальные» — могут использоваться как обеспечение для покупки в кредит других бумаг, даже немаржинальных. Потому что для получения кредита нужны не денежные средства, а подходящие для залога бумаги.

Широкая доступность маржинального кредитования объясняется тем, что это кредитование под очень ликвидный залог по типовым правилам. Одалживая вам деньги, брокер почти не рискует, ведь у него есть залог.

Цена этого залога известна в каждый момент на протяжении торговой сессии, а реализация залога по рыночной цене почти не занимает времени и ресурсов.

В сделках со срочными контрактами, такими как фьючерсы, маржинальное кредитование на уровне брокера не требуется вовсе. Кредитное плечо заложено в самой сути этих контрактов из-за частичного обеспечения — это уже серьезная финансовая магия на уровне биржи, об этом нам пока рано.

Банкротство ETF-провайдера

Нужно понимать что ETF-провайдер и ETF-фонды − это не одна сущность. Можно провести аналогию с управляющей компанией жилого дома, которая занимается обслуживание дома, но не владеет квартирами. Сам по себе ETF-фонд не может обанкротиться, поскольку у него активы, а не долги. Что может произойти? Если на рынке грянет кризис, и индексы начнут падать, и активы начнут дешеветь, соответственно стоимость фонда снизится, и вложения клиентов постепенно будут обесцениваться. Представить, что цена скатиться до 0 сложно, поскольку это диверсифицированный пакет из разных активов.

Банкротство провайдера не затронет финансовые интересы инвесторов, поскольку активы провайдера отделены от активов фонда. Учет ведется в депозитарии, фонд может, передан другому депозитарию или может быть погашен, все зависит от ситуации. Бывают ситуации, когда ETF-провайдер закрывает фонд из-за отсутствия активов, нерентабельности.

Когда провайдер решает закрыть фонд он должен сообщить владельцам акций об этом, чтобы клиенты успели продать акции ETF-маркетмейкеру. Или как вариант инвесторы могут ничего не делать, и просто подождать погашения акций ETF, они распродаются и инвестор получает на счет деньги.

Досрочная ликвидация ETF сопряжена минусами. Изначально в российском законодательстве, когда вы смогли купить ETF на длительный срок, планировали держать 20 лет, предусмотрена налоговая льгота, держите больше 3 лет НДФЛ с дохода не платите. Если ETF фонды закрываются принудительно, поступят на баланс деньги, доход, предстоит заплатить НДФЛ. Второй момент, если фонд закрывается на падающем рынке, соответственно его закрывают из-за низкой стоимости активов принудительно.