Содержание

БПИФ Информатика+ — основные условия

Старт торгов на Мосбирже — апрель 2020 года.

Фонд торгуется в рублях и долларах.

Тикер на бирже — SCIP.

Провайдер БПИФ Информатика Плюс — УК «Система капитал» (дочка АФК Система).

Дивиденды — реинвестируются.

Что это за индекс будет ниже.

БПИФ владеет акциями не напрямую, а через иностранный ETF — iShares Expanded Tech-Software Sector ETF (ISIN US4642875151).

Российские управляющие компании решили идти по простому (и выгодному для них) пути. Зачем самостоятельно отслеживать индекс-бенчмарк? Достаточно использовать уже готовые решения в виде иностранных фондов, с аналогичной стратегией.

Покупаем иностранный ETF (его акции). Внутри все действия по ребалансировки, включении-исключении компаний за нас будет делать зарубежный провайдер. Управляющей компании (в нашем случае провайдеру SCIP) остается только перепродать акции российским инвесторам. Не забыв накрутить свой интерес в виде комиссий «за управление» и прочие расходы.

А сколько стоит сие удовольствие для инвестора?

Комиссии фонда:

- плата за управление — 0,75% в год;

- депозитарий — 0,2%;

- прочие — 0,1%.

Итого:

Это явные расходы. Есть еще скрытые: комиссии за управление самого иностранного ETF — 0,46%. Которые соответственно ложатся полным грузом на владельцев паев SCIP.

Фондовые индексы

Конечно, покупать десятки бумаг в портфель – занятие не из веселых. К счастью, нам и не надо, ведь давно придуманы фондовые индексы и фонды на них.

Фондовый индекс (market index) – это набор ценных бумаг одного класса, который имеет свою цену и может отражать собой весь рынок какой-нибудь страны, сектора экономики этой страны, части или вообще всего мира.

Каждая бумага в индексе имеет свой вес (долю в %), а значит изменение её цены влияет на цену индекса соразмерно этому весу, за счёт чего и достигается снижение риска отдельных эмитентов. Чаще всего вес отдельных бумаг в индексе определяется по рыночной капитализации – чем больше стоимость компании (всех её акций) или размер её долга (в случае индекса облигаций), тем большую долю она займет в индексе. Бывают и другие методы взвешивания.

Индексы периодически проходят ребалансировку, в ходе которой меняется состав индекса и веса эмитентов, чтобы отразить текущую ситуацию на рынке.

Вот некоторые примеры индексов:

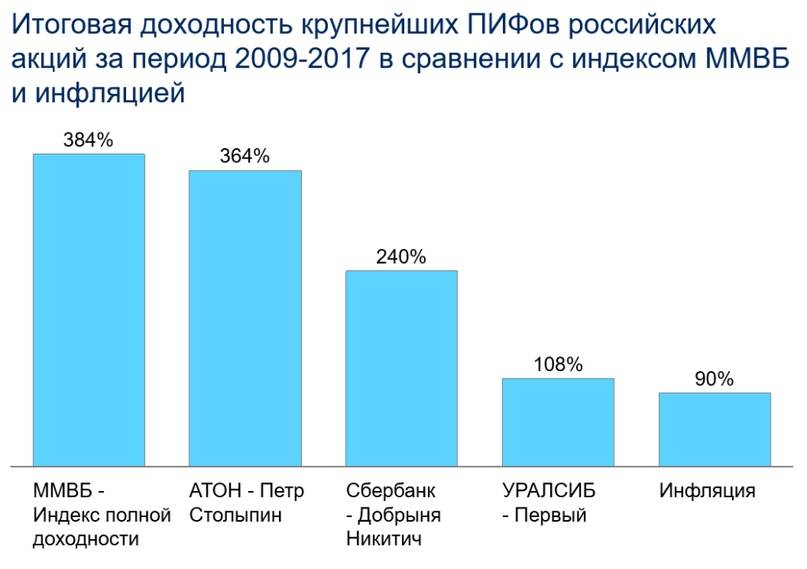

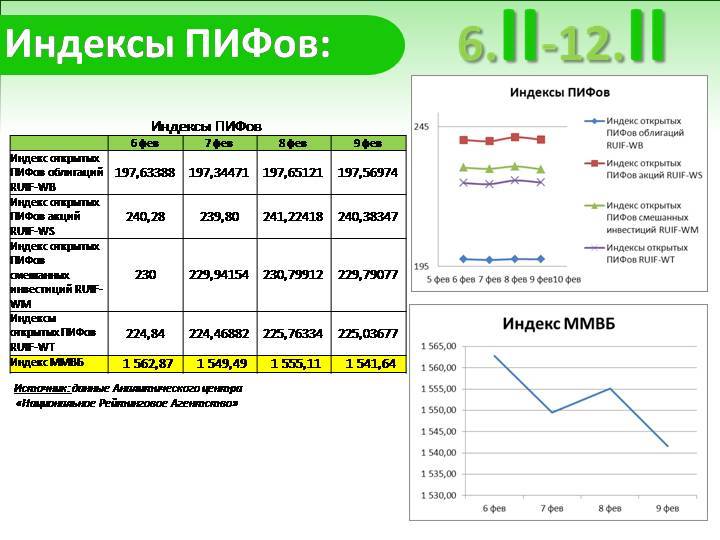

- Индексы ММВБ – индекс акций на Московской бирже, на данный момент состоит из 42 эмитентов. Этот индекс рассчитывается в рублях, а индекс РТС – в долларах (состав индексов одинаковый). У Московской биржи есть и много других индексов, в том числе индексы полной доходности (рассчитываются с включением дивидендов) MCFTR и RTSTR, индексы государственных и корпоративных облигаций.

- S&P 500 – индекс крупных компаний США. Как можно понять из названия, состоит из 500 компаний. Другие известные индексы на рынок США: Dow Jones Industrial Average (старейший, 30 компаний), NASDAQ (100 технологических компаний), MSCI USA (620 крупных и средних по капитализации компаний).

- MSCI World Index – индекс из акций 1632 компаний 23 развитых стран, покрывает 85% капитализации рынка в каждой из стран.

- MSCI Emerging Markers Investable Market Index – индекс из акций 2710 компаний 24 развивающихся стран, покрывает 99% капитализации рынка в каждой из стран.

- FTSE 100 (акции компаний Великобритании), DAX (Германии), Nikkei 225 (Японии) и т. д. Аналогичные страновые индексы от MSCI и других индекс-провайдеров.

- Bloomberg Barclays Global-Aggregate Total Return Index – индекс облигаций инвестиционного рейтинга всего мира.

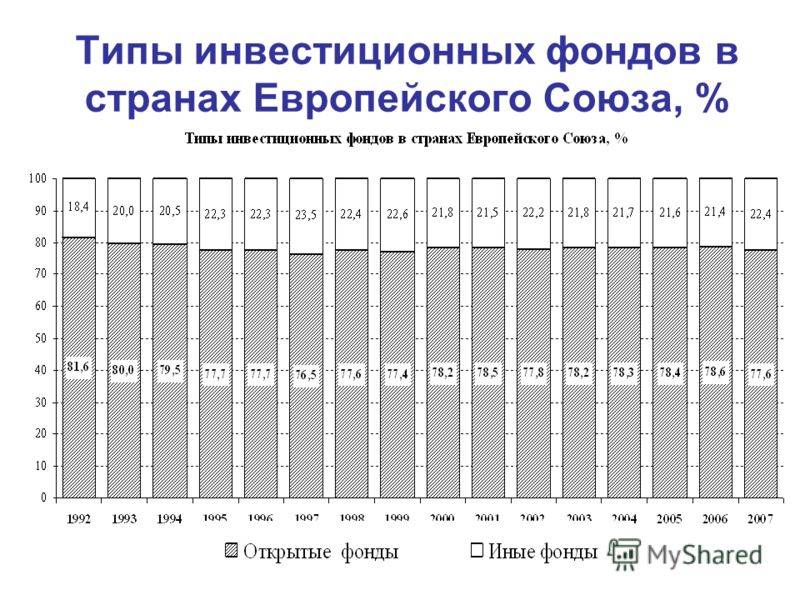

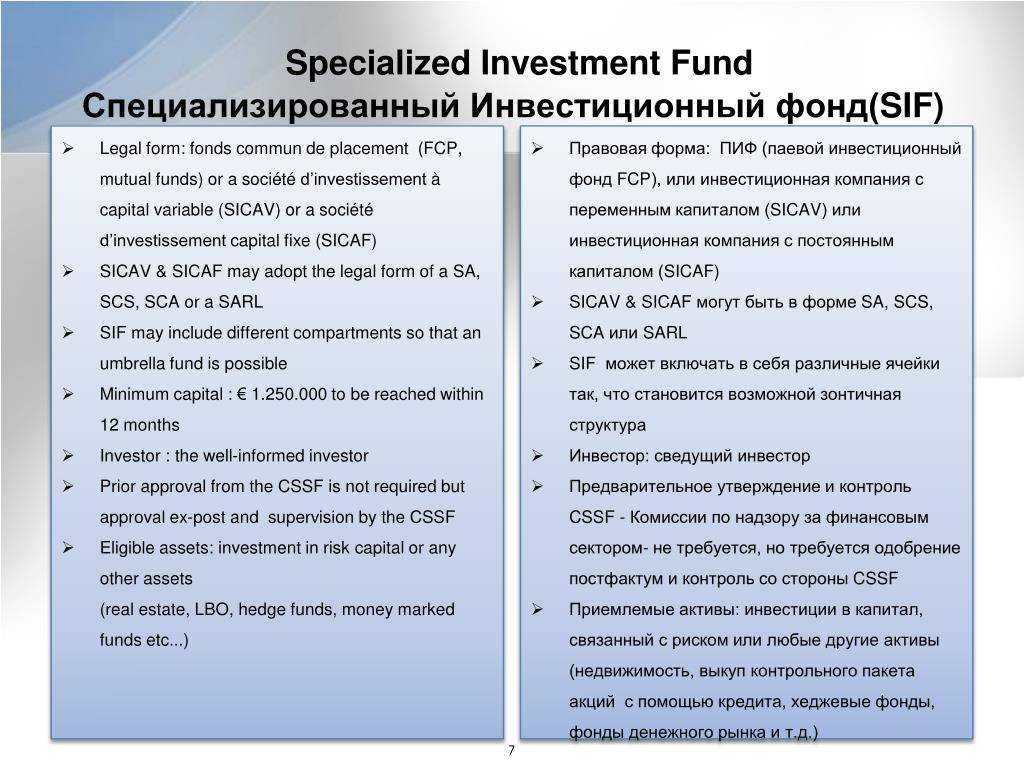

Европейские коллективные инвестиции

- SICAV

- UCITS

Франция и Люксембург

- Инвестиционные фонды

- FCP ( Fonds commun de Placement ) (некорпоративный инвестиционный фонд или общий фонд)

- SICAF (Société d’investissement à capital fixe) (Инвестиционная компания с основным капиталом)

- SICAV (Société d’investissement à capital variable) (Инвестиционная компания с переменным капиталом)

Нидерланды и Бельгия

-

- БЕВАК (Инвестиционная компания с основным капиталом)

- БЕВЕК (Инвестиционная компания с переменным капиталом)

- ПРИВАК (Закрытая инвестиционная компания)

Украина

-

- Instytut spilnogo investuvannya, ISI (Инвестиционные фонды)

- Частный инвестиционный фонд (Пайовый инвестиционный фонд)

- Государственный инвестиционный фонд (Корпоративный инвестиционный фонд)

- Instytut spilnogo investuvannya, ISI (Инвестиционные фонды)

Оба фонда находятся в ведении Инвестиционной компании (КУА — компания с управлением действиями). Фонды и компании, регулируемые и контролируемые ДКЦПФР (Государственная комиссия по ценным бумагам и фондовому рынку)

Греция

Можно сказать, что паевой инвестиционный фонд — это совокупность денег, принадлежащая множеству инвесторов. В противном случае M / F является обычным кассиром для многих инвесторов, которые доверяют третьей стороне управление своим богатством. Более того, они приказывают этой третьей стороне, которая в Греции называется AEDAK (Mutual Fund Management Company SA), размещать свои деньги во многих различных инвестиционных продуктах, таких как акции, облигации, депозиты, репо и т. Д. Эти компании в Греции могут предоставлять услуги в соответствии со статьей 4 Закона 3283/2004. Лица, владеющие паями (акциями) паевого инвестиционного фонда, называются держателями паев. В Греции держатели долей, которые являются лицами, участвующими в одних и тех же единицах M / F, имеют точно такие же права, что и держатели долей (согласно Закону о депозитах на общем счете 5638/1932). Держатели паев должны подписать и принять документ, в котором описывается цель Паевого инвестиционного фонда, порядок его работы и все, что касается фонда. Этот документ является регламентом M / F. Имущество каждого M / F по закону должно находиться под контролем банка, законно работающего в Греции (греческого или иностранного). Банк является хранителем M / F и, кроме попечительства фонда, также контролирует законность всех перемещений управляющей компании. Наблюдательным и регулирующим органом управляющих компаний MF и компаний портфельных инвестиций является Комиссия рынка капитала Греции . Он находится в ведении Министерства национальной экономики и контролирует работу всех M / F, доступных в Греции. Все инвесторы должны быть очень осторожны и относиться к риску, который они берут на себя. Они должны иметь в виду, что все вложения имеют определенную степень риска. Безрисковых инвестиций не существует. Вы можете узнать больше о греческих паевых инвестиционных фондах на сайте Ассоциации греческих институциональных инвесторов или на сайте Греческой (греческой) комиссии рынка капитала.

Швейцария

- открытый

- Anlagefonds (некорпоративный инвестиционный фонд или общий фонд)

- SICAV (Société d’investissement à capital variable) (Инвестиционная компания с переменным капиталом)

- закрытый

- Kommanditgesellschaft für Kapitalanlagen (Коммандитное товарищество )

- Société d’investissement à capital fixe | SICAF (Société d’investissement à capital fixe) (Инвестиционная компания с основным капиталом)

Подписка на статьи

Определения ключевых терминов

Средний годовой совокупный доход

Паевые инвестиционные фонды в США обязаны сообщать среднегодовые совокупные ставки доходности за периоды в один, пять и десять лет по следующей формуле:

P (1 + T) n = ERV

Где:

P = гипотетический первоначальный взнос в размере 1000 долларов США

T = средний годовой совокупный доход

n = количество лет

ERV = конечная погашаемая стоимость гипотетического платежа в размере 1000 долларов США, произведенного в начале одно-, пяти- или десятилетних периодов в конце одно-, пяти- или десятилетних периодов (или дробной части).

Рыночная капитализация

Рыночная капитализация равна количеству акций компании в обращении, умноженному на рыночную цену акций. Рыночная капитализация — это показатель размера компании. Типичные диапазоны рыночной капитализации:

- Мега капитализация — компании стоимостью 200 миллиардов долларов и более

- Большая / большая капитализация — компании стоимостью от 10 до 200 миллиардов долларов.

- Средняя капитализация — компании стоимостью от 2 до 10 миллиардов долларов.

- Малая капитализация — компании стоимостью от 300 до 2 миллиардов долларов.

- Микрокэп — компании стоимостью от 50 до 300 миллионов долларов.

- Nano cap — компании стоимостью менее 50 миллионов долларов

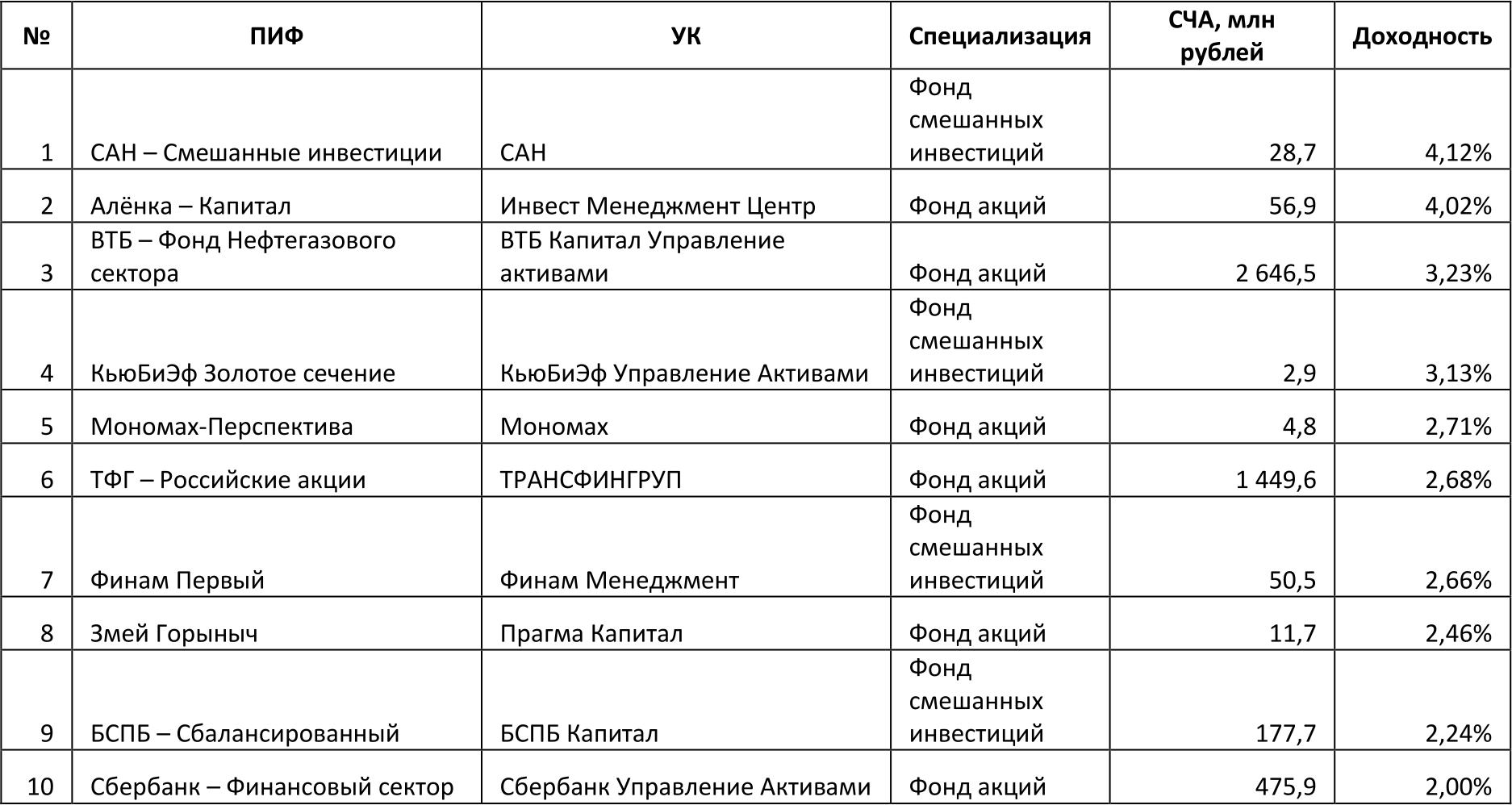

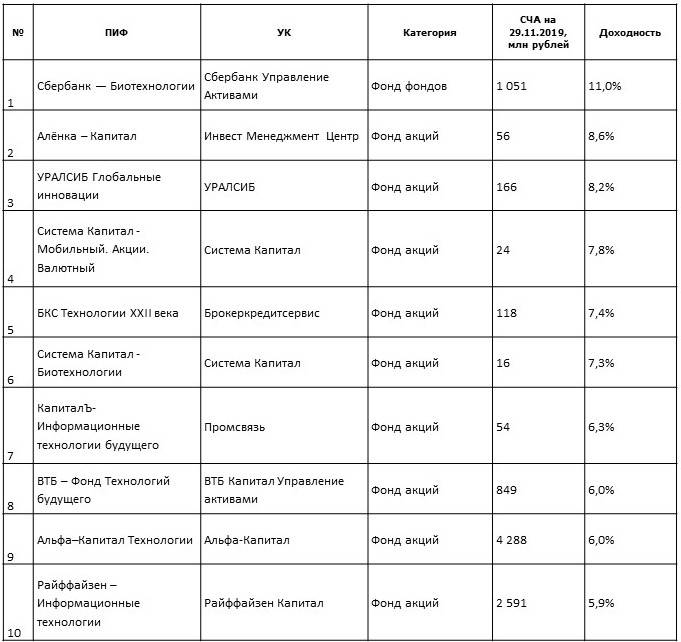

Стоимость чистых активов

Стоимость чистых активов фонда (СЧА) равна текущей рыночной стоимости авуаров фонда за вычетом обязательств фонда (эта цифра также может называться «чистыми активами» фонда). Обычно он выражается в виде суммы на акцию, рассчитываемой путем деления чистых активов на количество акций фонда в обращении. Фонды должны рассчитывать стоимость своих чистых активов в соответствии с правилами, изложенными в их проспектах. Большинство вычисляет свою NAV в конце каждого рабочего дня.

Оценка ценных бумаг, находящихся в портфеле фонда, часто является самой сложной частью расчета стоимости чистых активов. Правление фонда обычно наблюдает за оценкой ценных бумаг.

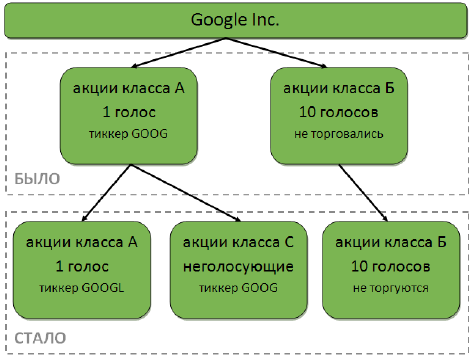

Поделиться классами

Единый паевой инвестиционный фонд может предоставить инвесторам выбор из различных комбинаций начальной загрузки, внутренней нагрузки и платы за распределение и услуги, предлагая несколько различных типов акций, известных как классы акций. Все они инвестируют в один и тот же портфель ценных бумаг, но у каждого разные расходы и, следовательно, разная стоимость чистых активов и разные результаты деятельности. Некоторые из этих классов акций могут быть доступны только определенным типам инвесторов.

Типичные классы акций для фондов, продаваемых через брокеров или других посредников в США:

- Акции класса А обычно взимают плату за предварительные продажи вместе с небольшой комиссией за распространение и услуги.

- Акции класса B обычно не имеют предварительной нагрузки на продажу; скорее, они имеют высокие условные отложенные продажи (CDSC), которые постепенно снижаются в течение нескольких лет, в сочетании с высокой комиссией 12b-1 . Акции класса B обычно автоматически конвертируются в акции класса A после того, как они удерживаются в течение определенного периода.

- Акции класса C обычно имеют высокую комиссию за распространение и обслуживание, а также умеренную условную плату за отсрочку продаж, которая прекращается через один или два года. Акции класса C обычно не конвертируются в другой класс. Их часто называют долями «уровня нагрузки».

- К первому классу обычно предъявляются очень высокие минимальные инвестиционные требования, поэтому они известны как «институциональные» акции. Это акции без нагрузки.

- Класс R обычно используется в пенсионных планах, таких как планы 401 (k) . Обычно они не взимают плату за нагрузку, но взимают небольшую плату за распространение и услуги.

Фонды без нагрузки в Соединенных Штатах часто имеют два класса акций:

- Акции класса I не взимают комиссию за распространение и обслуживание.

- Акции класса N взимают комиссию за распространение и обслуживание в размере не более 0,25% от активов фонда.

Ни один из классов акций обычно не требует предварительной или внутренней нагрузки.

Оборот портфеля

Оборот портфеля — это показатель объема торговли ценными бумагами фонда. Он выражается в процентах от средней рыночной стоимости долгосрочных ценных бумаг портфеля. Оборот — это меньшее из покупок или продаж фонда в течение данного года, деленное на среднюю долгосрочную рыночную стоимость ценных бумаг за тот же период. Если период меньше года, оборот обычно рассчитывается в годовом исчислении.

Виды экономической ренты: доход с надела

Получение дополнительного дохода может касаться аграрных отношений. Экономическая рента земли выступает в качестве части прибавочного продукта, который создается производителями, осуществляющими свою деятельность на определенной территории. Она представляет собой определенную сумму, которую собственник участка получает от арендатора. Последний является предпринимателем, взявшим определенную территорию во временное пользование за плату.

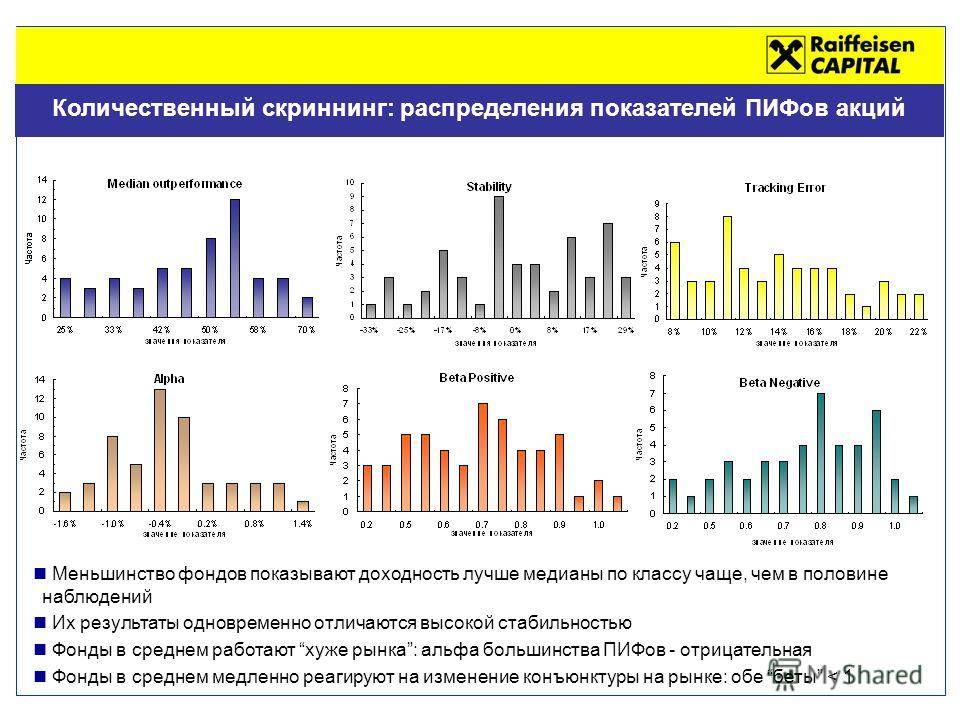

Как я выбираю фонды

Первым делом стоит определиться не с конкретными фондами, а с целью. Для накоплений на квартиру через 5 лет и на пенсию через 20 лет набор фондов может быть абсолютно разный. Еще нужно определиться с уровнем риска — какой портфель был бы комфортен: консервативный, устойчивый к просадкам или с большей доходностью и риском. Помочь сделать правильный выбор могут конкретные вопросы.

Какое соотношение акций и облигаций выбрать? Тут все зависит от горизонта инвестирования и отношения инвестора к риску. Если копить на пенсию, есть такая стратегия: откладывать в облигации процент, равный вашему возрасту.

Например, если вам 30 лет, то 30% — фонды облигаций, остальное — фонды акций. Мы подробно расписывали примеры таких пенсионных планов. С другой стороны, слепо придерживаться этого правила не стоит — мы тоже писали почему. Общее правило такое: чем больше горизонт инвестирования, тем большая часть портфеля может состоять из акций.

Если копить на какую-то конкретную и не такую долгосрочную цель, например на квартиру через пять лет, есть смысл повысить долю облигаций в портфеле — чтобы на момент этой целевой траты не пострадать от возможного падения акций. И с приближением даты целевой траты стоит постепенно повышать долю фондов на облигации в портфеле.

Также стоит вкладываться в основном в облигации, если вы еще не знаете свою устойчивость к риску и не уверены, что сможете перенести существенные просадки портфеля, например на 20—30%.

В какой валюте собираем портфель? Обычно портфель стоит собирать в той валюте, которая требуется для достижения цели. Скорее всего, это российский рубль, поэтому часть денег стоит вкладывать в фонды на российские активы, которые привязаны к курсу рубля, например на индекс Мосбиржи, и облигации российских компаний.

Но в долгосрочной перспективе рубль обесценивается сильнее, чем доллар или евро, поэтому стоит добавить к портфелю валютные инструменты и вложить туда, например, половину средств для инвестирования. Различные инструменты инвестиций в долларах мы рассматривали в статье «Вложить валюту на Московской бирже».

Сколько разных ETF включить в свой портфель? Иными словами — насколько мне будет лень возиться с разными инструментами и докупать или продавать их? Можно начать с двух, а потом по мере желания и сил добавлять новые, постепенно диверсифицируя портфель. При этом нет смысла держать в портфеле сразу несколько фондов акций США или российских корпоративных облигаций: почти одинаковые фонды не увеличат диверсификацию, но усложнят управление портфелем.

Когда допустимый уровень риска — соотношение акций и облигаций, а также валютный состав и сложность, то есть количество разных ETF, определены, осталось выбрать конкретные фонды.

Вот какие условия выдвинем к фондам:

- Активы разных фондов должны быть максимально независимыми друг от друга — чтобы хорошо диверсифицировать портфель.

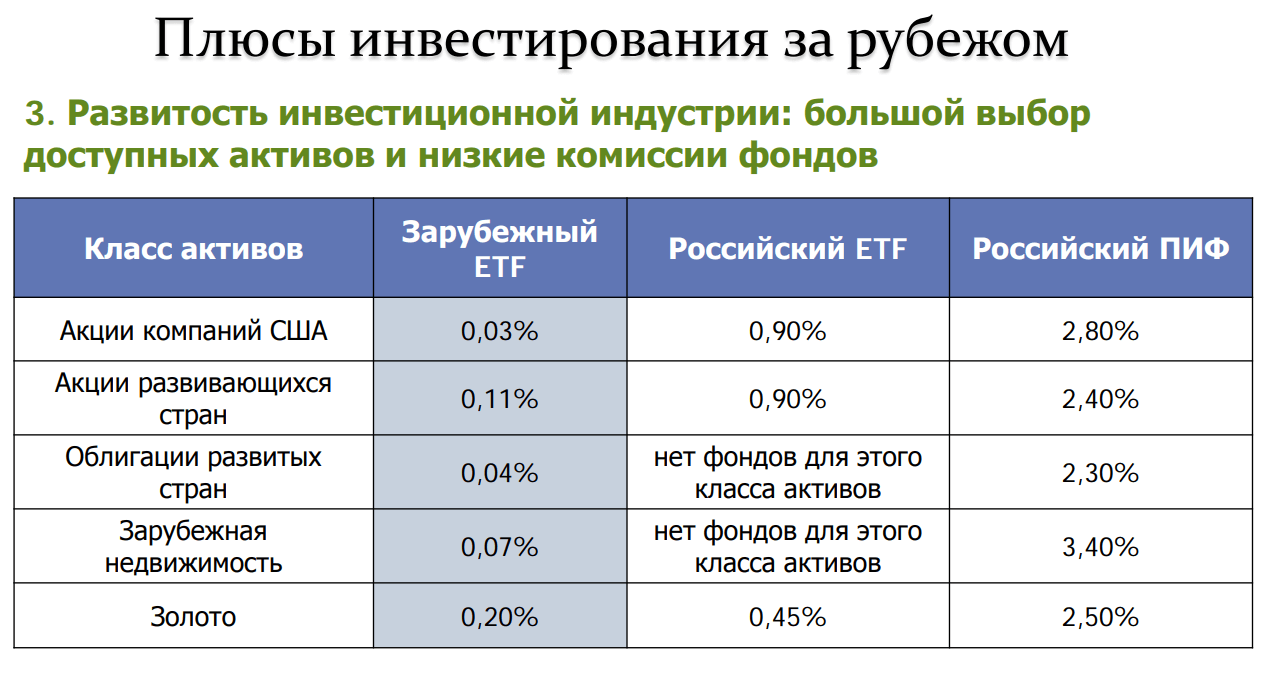

- Комиссии за управление должны быть минимальными — зачем платить большие комиссии?

Далее остается только купить фонды в нужном соотношении и забыть о них. Раз в несколько месяцев или даже раз в год проводить ребалансировку портфеля, то есть восстанавливать доли активов в портфеле в соответствии с планом.

iShares iBoxx Investment Grade Corporate Bond ETF (тикер: LQD)

Биржевой фонд, в который входит более чем 2000 отличных облигаций от ведущих компаний, включая JPMorgan Chase & Co (JPM) и Comcast Corp (CMCSA), является логической отправной точкой для инвесторов в финансовые инструменты с фиксированным доходом. Фонд имеет почти 35 млрд долларов в активах и пользуется большой популярностью.

Несмотря на то, что активов много, данный ETF имеет явное смещение в сторону банковских акций – они составляют примерно 26% портфеля.

Данный факт представляет опасность для многих облигационных фондов инвестиционного класса, поскольку финансовые учреждения являются одними из наиболее частых пользователей рынка облигаций с целью привлечения капитала. Нужно знать об этом, если вы хотите ограничить свою зависимость от банковского сектора.

Текущая доходность: 3,3%.

Понятие и виды ренты

Важно! Она представляет собой некоторый дополнительный источник дохода, не имеющий отношение к предпринимательству, причем он поступает регулярно, а размер его оговаривается с другой стороной заранее. Существует три вида ренты:

Существует три вида ренты:

- пожизненная;

- постоянная;

- содержания с иждивением.

Каждый вид обладает своими особенностями, которые должны изучаться любым человеком, выступающим стороной такой сделки.

Что говорится в законодательстве

Описывается данное понятие в ГК, причем информация о ренте появилась в законодательстве за счет того, что многие граждане заключали контракты, на основании которых у них появлялся определенный доход.

Относительно недавно невозможно было найти в законодательстве каких-либо правил или требований, которые имели бы отношение к ренте, но оперативно были внесены поправки, поэтому имеется даже отдельный раздел в ГК, который относится только к этой процедуре.

Основные понятия

Если планируется пользоваться рентой, то требуется учитывать некоторые особенности этого процесса:

- владелец конкретного имущества на основании контракта передает его другому лицу, которое в свою очередь уплачивает конкретные платежи собственнику;

- сумма, которая с определенной периодичностью перечисляется владельцу недвижимости, оговаривается заранее, причем она может выплачиваться в разных формах, а также может использоваться в качестве оплаты или метода содержания человека;

Договор ренты — что это и как его заключать? Советы нотариуса в этом видео:

- для вступления такого контакта в силу требуется, чтобы имущество было передано в собственность плательщика;

- получатель дохода не имеет каких-либо обязанностей, поэтому договор считается обязывающим односторонне;

- при оформлении пожизненной ренты обычно указывается необходимость для плательщика содержать владельца имущества до его смерти;

- непременно документ заверяется нотариально.

Важно! Если в документе оговаривается отчуждение, то документ обязательно регистрируется, для чего надо обращаться в Росреестр.

Глоссарий

Для лучшего понимания материала вы должны оперировать основными терминами.

Что такое акции

Акция – это ценная бумага, которая подтверждает, что у собственника есть доля в капитале акционерного общества. По сути, с акцией физическое или юридическое лицо становится совладельцем компании.

С покупкой ценных бумаг акционер принимает все риски начиная от банкротства организации и заканчивая дивидендными выплатами.

Зачем покупать акции

Акции покупаются для того, чтобы на них заработать. Владельцы большого пакета имеют право участвовать в деятельности предприятия, принимать важные решения. Обладатели же небольшого пакета получают выплаты ежегодно, ежеквартально или раз в полгода.

Что такое дивиденды

Дивиденды – это выплаты держателям акций из чистой прибыли, которую получило предприятие. Инвесторы получают процент раз в год, в 6 месяцев и в 3. Размер и периодичность определяется на собрании акционеров.

В некоторых случаях на собрании может приняться решение о том, что дивиденды не будут выплачиваться. Это происходит из-за отсутствия дохода или может быть связано с решением направить свободный капитал на развитие.

Обыкновенные и привилегированные акции, в чем отличия

Обыкновенная акция позволяет физическому или юридическому лицу участвовать в собрании акционеров и голосовать. Также обычная акция позволяет получать выплаты, если они предусмотрены.

Как выбрать компанию с высокими дивидендами по акциям

Прежде чем останавливать свой выбор на конкретной компании, необходимо ознакомиться с графиком изменения стоимости дивидендной акции за последние 5 лет. В идеале, стоит смотреть данные за 10 лет. Если наблюдается отрицательная динамика, лично я не вижу смысла в приобретении ценной бумаги.

Далее смотрите, какой общий тренд по выплатам дивидендов за последние несколько лет

Обращайте внимание, привязаны к чистой прибыли или нет и в каких размерах. Затем отмечаете регулярность

В завершение необходимо провести анализ, просмотреть новости не только компании, но и сферы, в которой она работает, и мнения специалистов. Если проведенный анализ дает неутешительные результаты, стоит рассмотреть другую компанию для инвестирования.

Как заработать на дивидендах

Существует два способа, позволяющих получить прибыль от дивидендных акций:

- Приобрести и держать их не менее года. Здесь дивиденды и, если повезет, рост стоимости акции, что при продаже значительно увеличит вложенный капитал.

- Купить ценную бумагу перед собранием акционеров на 3 дня, после отсечки – продать. Недостаток – сначала стоимость искусственно возрастает, а затем снова падает, как только было принято решение о выплате дивидендов.

Как заработать на росте стоимости

Угадать, пойдет ли стоимость акции вверх или опустится, практически невозможно. В связи с этим момент продажи и покупки определяется инвестором самостоятельно, на основе опыта и, как ни странно, интуиции.

Оффшорные коллективные инвестиции

Оффшорные коллективные инвестиции

Похожие статьи и страницы:

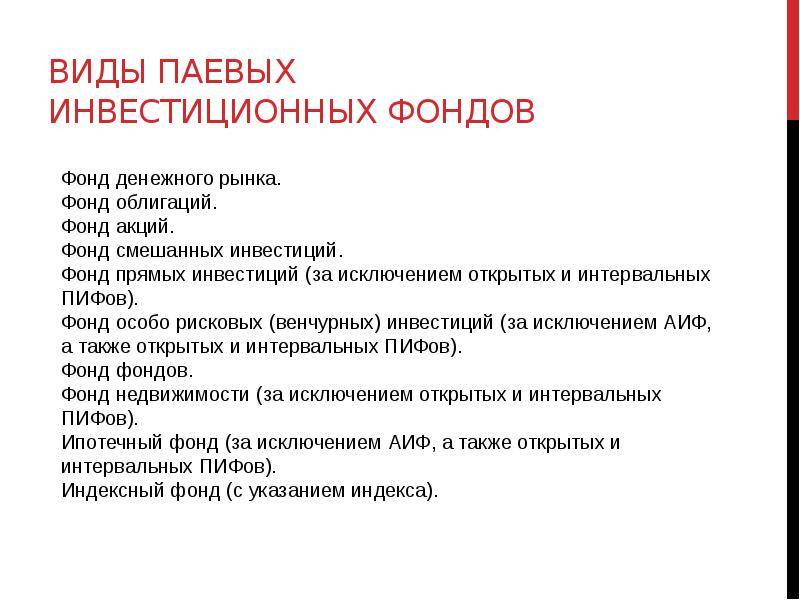

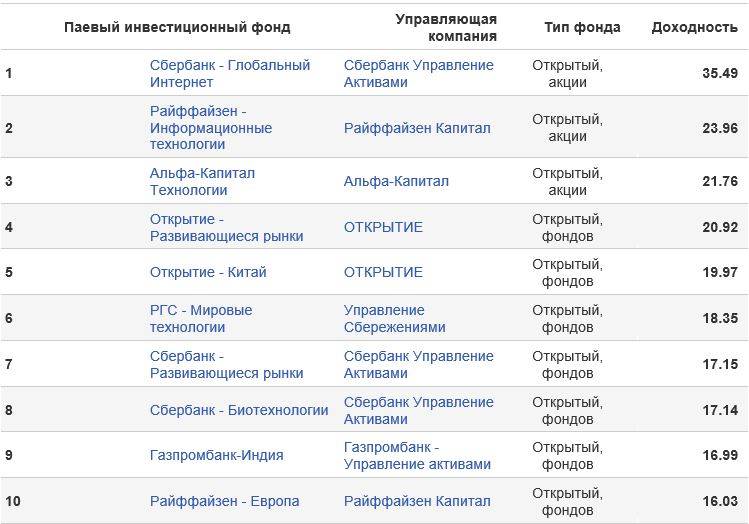

Типы и стратегии ПИФов

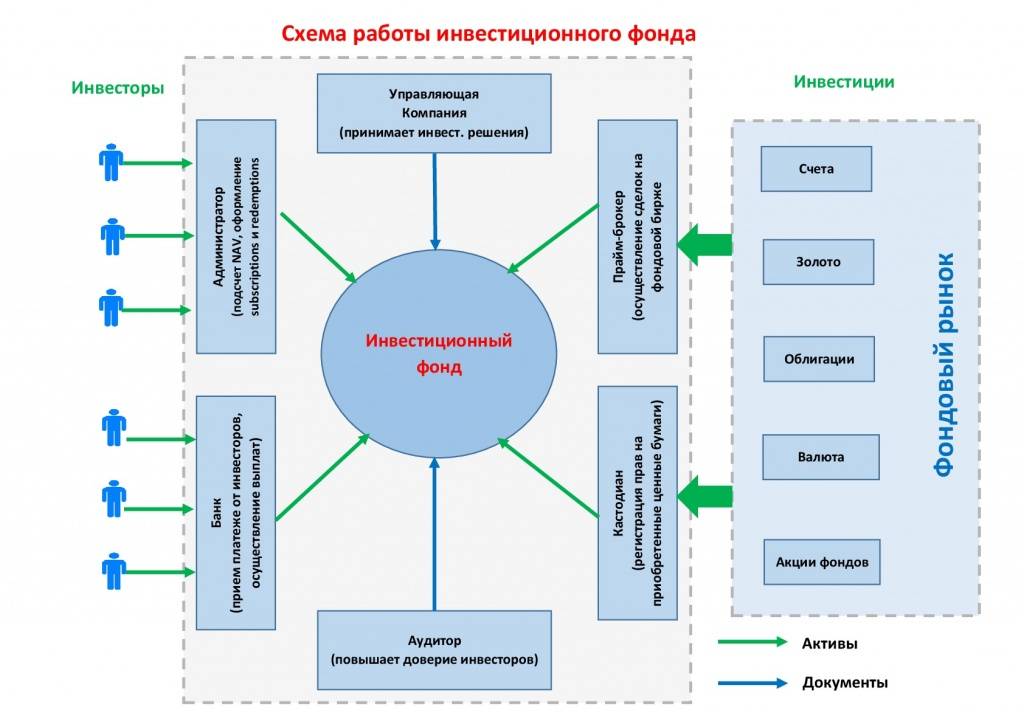

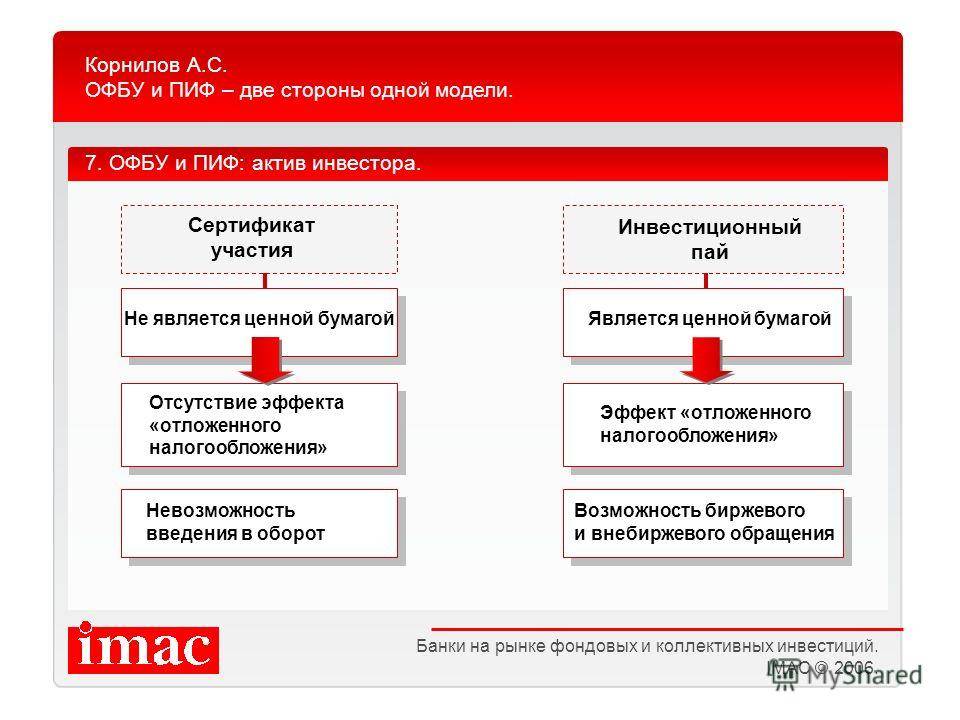

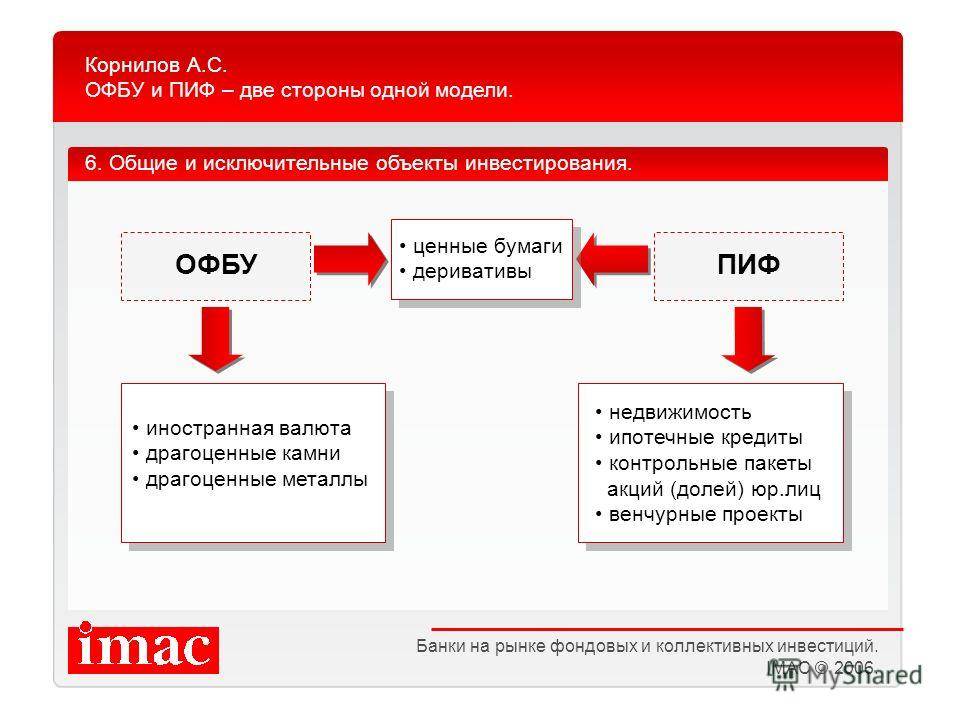

По своей сути ПИФ – это так называемый «денежный мешок» группы инвесторов, которые доверили заботу о нем управляющей компании за определенное вознаграждение. Причем имущество фонда принадлежит пайщикам на праве общей долевой собственности, а не управляющей компании.

В соответствии с законодательством Российской Федерации факт аннулирования лицензии управляющей компании или аннулирования лицензии специализированного депозитария (при определенном условии) является основанием для прекращения фонда. В случае аннулирования лицензии управляющей компании прекращение фонда осуществляет специализированный депозитарий этого фонда. В случае аннулирования лицензий управляющей компании и специализированного депозитария прекращение паевого фонда осуществляет временная администрация, назначенная в соответствии с законодательством. Лицо, осуществляющее прекращение ПИФа, обязано реализовать его имущество и осуществить расчеты с кредиторами в определенной очередности согласно законодательству, в том числе и пайщиками фонда.

Имущество паевого инвестиционного фонда не принадлежит управляющей компании, поэтому на него не может быть обращено взыскание по долгам управляющей компании, в том числе и при ее банкротстве.

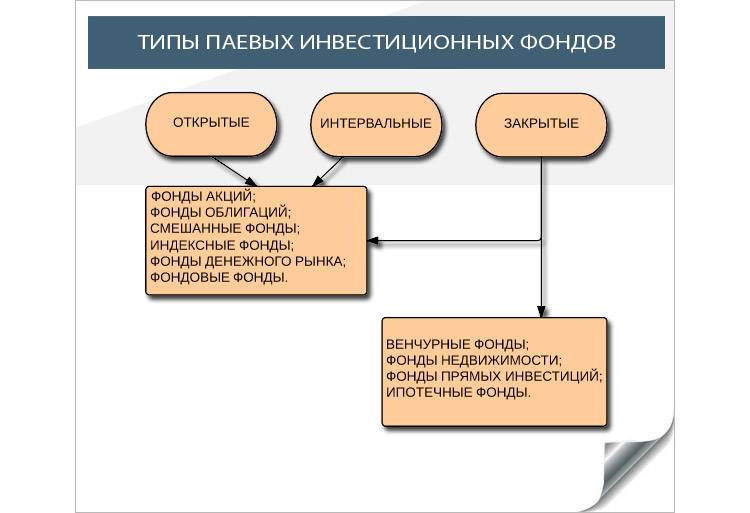

Между собой паевые инвестиционные фонды различаются по «ликвидности» и по объектам вложений.

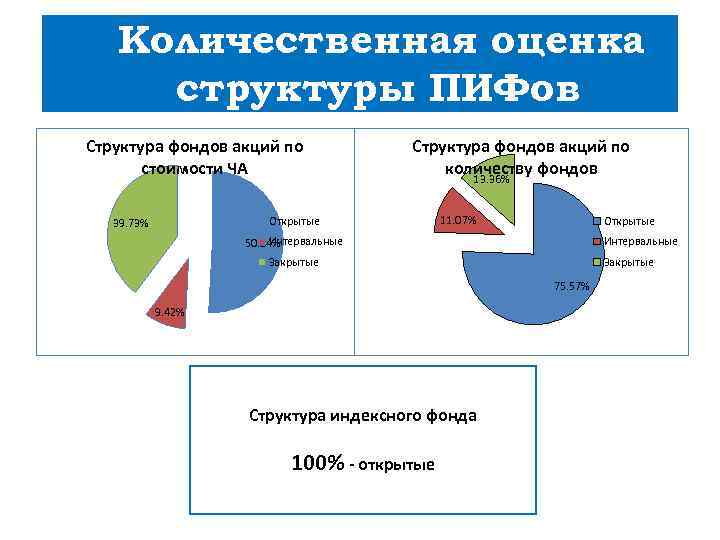

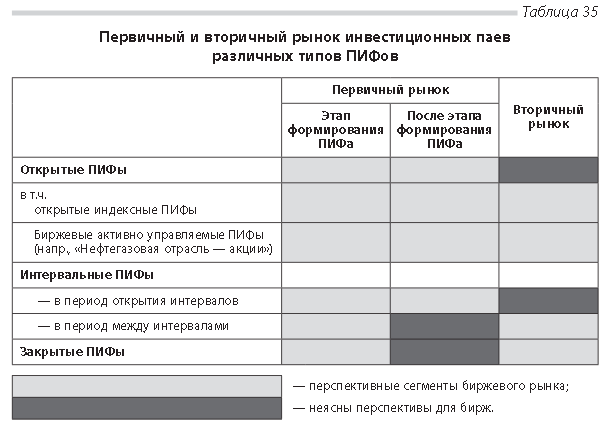

ПИФы делятся на четыре типа: открытые, биржевые, интервальные и закрытые.

В открытом ПИФе пайщик может погасить инвестиционные паи в любой рабочий день.

В биржевом ПИФе пайщик может в любой рабочий день продать инвестиционные паи уполномоченному управляющей компанией лицу или вправе продать их на бирже, указанной в правилах доверительного управления ПИФом.

В интервальном ПИФе погасить инвестиционные паи можно только в определенные периоды (интервалы) – раз в квартал, раз в полгода и так далее (но не реже одного раза в год).

В закрытом ПИФе у пайщика нет права требовать от управляющей компании погашения инвестиционных паев до окончания срока деятельности фонда (несколько лет) за исключением отдельных случаев, предусмотренных законодательством. Эти фонды требуют значительных сумм вложений и создаются для решения определенных финансовых целей. Подробнее о ЗПИФах мы уже писали в нашем Журнале.

Управляющие формируют портфель фонда в соответствии с требованиями к составу активов, которые предусмотрены его инвестиционной декларацией, являющейся составной частью правил доверительного управления ПИФом. Инвестиционные инструменты зависят от принятой инвестиционной стратегии фонда.

Управляющая компания ТКБ Инвестмент Партнерс в рамках своей линейки открытых паевых инвестиционных фондов использует следующие стратегии инвестирования:

Рублевые:

- Акции. Инвестирование в акции российских и зарубежных компаний, ведущих бизнес на территории РФ и стран СНГ

- Облигации. Инвестирование в ликвидные облигации самых надежных компаний, преимущественно российских и номинированных в национальной валюте, а также в государственные ценные бумаги РФ

- Сбалансированная стратегия. Предполагает инвестирование при сбалансированном соотношении доходности и риска. Нацелена на получение рублевой доходности за счет распределения инвестиций между разными классами активов и валют.

Валютные:

- Глобальные акции. Инвестирование в диверсифицированный портфель акций мировых компаний

- Валютные облигации. Инвестирование в доступные на международных рынках валютные облигации (государственные и корпоративные), а также инвестирование в валютные депозиты российских банков

- Сбалансированная глобальная. Формирование сбалансированного инвестпортфеля из четырех классов глобальных активов: акций и облигаций мировых компаний, недвижимости (через покупку акций Real Estate Investment Trust) и золота.

- Золото. Вложения через фондовую биржу NYSE Arca в паи (акции) иностранного биржевого инвестиционного фонда (ETF) SPDR Gold Trust, отражающего динамику цен на золото.

Ведущий международный фондовый индексный фонд

Точно так же, как расходы на здравоохранение должны вырасти на фоне растущего глобального среднего класса, многие компании-победители наверняка найдут свой путь сегодня за пределами США. По этой причине приобретение небольшого пакета акций ETF Schwab Emerging Markets может действительно окупиться.

Что делает этот индексный фонд уникальным среди многих других международных индексных фондов, так это то, что он исключает развитые рынки, такие как Европа и Великобритания, где доминируют крупные транснациональные корпорации. С одной стороны, воздействие на некоторые крупнейшие европейские компании может быть хорошим, поскольку оно снижает риск снижения из-за слишком большой подверженности акциям развивающихся стран. С другой стороны, это снижает потенциал роста компаний, которые концентрируются на Китае, Тайване, Бразилии, Индии и других перспективных экономиках. Кроме того, при соотношении расходов всего 0, 13% — 1, 30 долл. США в год на каждую вложенную 1000 долл. США — это недорогой способ достижения концентрированного воздействия на эти будущие экономические сверхдержавы.

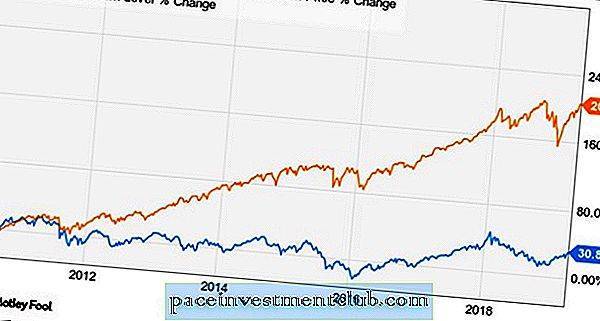

Не делайте из этого никаких костей: это качели для заборов. Остальная часть вашего портфеля должна быть там, где вы компенсируете любые потенциальные убытки, если этот индексный фонд не принесет. И с самого начала рынок был обеспокоен:

Но большая часть этой слабой работы связана с ужасным началом, которое это имело. В течение первых пяти лет и изменений после запуска фонд потерял почти 23% своей стоимости, а S & P 500 прибавил 85%:

Это не удивительно, учитывая, что многие развивающиеся рынки изо всех сил пытались оправиться после мирового финансового кризиса. Но с тех пор, как его ноги вернулись, фонд начал приносить прибыль, которую развивающиеся страны должны получать в течение десятилетий:

Как говорится, ничего не рисковало, ничего не получалось. И да, на рынках, таких как Китай, Бразилия и Индия, все еще много риска, но сегодняшние развивающиеся рынки станут экономическими державами в ближайшие десятилетия. Этот фонд — идеальный способ получить концентрированный доступ к этим развивающимся рынкам, при условии, что вы сохраняете размер своих инвестиций в пределах того, что вы готовы рисковать.

ИТОГ

Выводы

Современные технологии и развитие финансового рынка позволяют любому россиянину стать инвестором и владельцем пакета акций. Для этого требуется немногое – доступ в интернет, небольшая сумма сбережений и желание получить доход больше, чем по банковским вкладам. Уверенные в своих знаниях и навыках инвесторы могут самостоятельно управлять средствами, приобретая пакеты акций, для новичков существуют ПИФы – паевые фонды, где вопросами вложения средств занимаются специалисты.

Доход от вложений в акции может быть весьма высоким, но при этом стоит понимать, что риски в этом случае также существенно возрастают. Поэтому необходимо трезво рассчитывать свои силы и возможности, внимательно выбирать фонд или компанию и хладнокровно подходить к вопросу возможных потерь. Стоит помнить, что в краткосрочном периоде такие вложения (в особенности при пассивном управлении) очень редко приносят значимый доход и ориентироваться в своих ожиданиях на срок не менее 6 месяцев.