Условия попадания в S&P 500

Для попадания в индекс, компания должна соответствовать определенным критериям:

- это должна быть американская компания;

- рыночная капитализация не менее 6,5 млрд. долларов;

- доля акций в публичном доступе (free-float) — от 50%;

- высокая ликвидность — за последние 6 месяцев, минимальный оборот в день не должен опускаться ниже 250 тысяч бумаг.

Есть еще много других требований к условиям. Это основные. Критерии попадания в индекс могут меняться со временем. Как в большую, так и меньшую сторону.

Но даже если компания удовлетворяет всем критериям — это не гарантирует ей попадание в индекс СИПИ 500.

Понятие ETF

Представьте ситуацию, что вы загорелись идеей сформировать себе капитал, вкладывая деньги в акции и облигации, т. е. превратиться в инвестора. Вы зашли через брокера на фондовую биржу, и от количества ценных бумаг закружилась голова (только на Московской бирже их более 200). После прочтения книг по инвестированию у вас прочно в голове засела мысль, что необходима диверсификация. Как же ее сделать?

Распределите имеющиеся у вас деньги по разным странам, валютам, размеру компаний, классу активов (акции, облигации, товар, недвижимость и пр.). Учтите, что некоторые акции не продают по одной штуке, а лотами из нескольких десятков и тысяч бумаг. Получается, для диверсификации своего портфеля вы должны иметь солидный первоначальный капитал.

Не забываем, что сформированный капитал нуждается в постоянном мониторинге, ребалансировке, т. е. нельзя оставлять его в неизменном виде на многие годы. Поэтому вооружаемся таблицами, графиками, статистикой, следим за мировыми новостями, слушаем аналитиков и постоянно пытаемся поймать низкие цены, чтобы купить, и высокие, чтобы продать.

При таком подходе к инвестированию рекомендую бросить вашу текущую работу, потому что времени на нее все равно не останется. Вы превратитесь в активного инвестора – трейдера. Но далеко не всем подходит такой вариант развития событий.

Мечта большинства – регулярно (например, раз в месяц) переводить деньги на свой брокерский счет, покупать ценные бумаги и забывать о них до следующего года. А через год пересматривать портфель и проводить ребалансировку, т. е. что-то докупать, что-то продавать в соответствии со своим распределением активов.

Именно для таких пассивных инвесторов и придумали в свое время ПИФы, а сейчас их активно вытесняют ETF. За последние 10 лет среднегодовой прирост последних составляет 25 %.

Индекс – это эталонный портфель, состоящий из ценных бумаг. Например, только из акций крупнейших компаний страны, облигаций, акций отрасли IT и пр. Изменение индекса сигнализирует о состоянии экономики той или иной страны, отрасли. Например, индекс МосБиржи год назад был равен 2 373,75, через год значение выросло до 2 791,74, т. е. рост составил почти 18 %. На начало 2019 года в него входило 40 компаний. Среди них Газпром, Лукойл, Сбербанк, Роснефть и другие гиганты нашей экономики.

В индекс S&P 500 входят акции 500 крупнейших компаний США. ETF на такой индекс включает в свою корзину акции всех 500 компаний. Согласитесь, что далеко не все могут сформировать себе аналогичную корзину в индивидуальном порядке. Элементарно денег не хватит. Вместо вас, это сделает крупная управляющая компания, у которой есть первоначальный капитал, чтобы такой индексный портфель создать. Частный инвестор покупает долю (акцию) этого портфеля и сразу становится владельцем всех 500 компаний США.

Одни акции растут, другие падают, точно так же ведет себя и ETF, т. е. почти полностью повторяет динамику изменения индекса. В этом и состоит его главное преимущество. Вам не надо ежедневно изучать аналитику, ждать благоприятной точки входа и выхода. Вы просто следите, как растут ваши акции ETF. В долгосрочной перспективе это неизменный процесс, даже если в течение года они падают.

Индекс МосБиржи

Если вы патриот, или недолюбливаете “загнивающий” запад, или вам по должности не позволено иметь иностранные активы, то вы можете инвестировать в Россию-матушку путем покупки индекса МосБиржи. Можно покупать акции самостоятельно, копируя веса в индексе и проводя время от времени ребалансировку портфеля. А можно не париться и купить ETF на индекс с комиссией за управление. Со 100.000 рублей вы заплатите 900 рублей за год! Много это или мало – каждый решает для себя сам.Итак, рассмотрим какие же варианты ETF на индекс IMOEX есть на Московской бирже.

Актуальный список компаний, входящих в индекс МосБиржи (IMOEX) можно посмотреть здесь.

ETF SBMX

В 2018 году компания «Сбербанк управление активами» выпустила первый биржевой паевой инвестиционный фонд, созданный по российскому праву, который торгуется на Московской бирже под тикером SBMX.

Фонд повторяет по составу и пропорциям индекс Московской биржи полной доходности «брутто». Полная доходность брутто в названии означает реинвестирование всех полученных денежных потоков в виде дивидендов.

Стоит отметить, что SBMX не платит налог с полученных дивидендов, что очень выгодно выделяет его среди остальных ETF на индекс МосБиржи.

Подробную информацию о фонде можно посмотреть на официальной странице ETF SBMX.

- Комиссия за управление: 1%

- Эмитент ETF: Сбербанк

- Дата запуска: 17.09.2018

Мне нравится1Не нравится1

ETF FXRL

ETF FXRL от FinEx инвестирует в акции Российских эмитентов, включенных в долларовый индекс РТС. РТС – это тот же индекс МосБиржи, но номинированный в долларах. Если меняется курс рубля к доллару, то изменяется долларовая, а не рублевая цена FXRL. При росте курса доллара, падает долларовая цена фонда.

Полученные дивиденды не выплачиваются, а реинвестируются, то есть используются для покупки дополнительных ценных бумаг. Фонд платит налог с полученных дивидендов по ставке 10%, что делает его не таким выгодным, как SBMX от Сбербанка.

Подробную информацию о фонде можно посмотреть на официальной странице ETF FXRL.

- Комиссия за управление: 0,9%

- Эмитент ETF: FinEx

- Дата запуска: 02.03.2016

Мне нравитсяНе нравится

Что лучше: SBMX от Сбербанка или FXRL от FinEx?

FXRL от FinEx’а присутствует на Московской бирже с 2016, а SBMX от Сбербанка появился только в 2018 году. Но несмотря на это активов в обращении у SBMX находится более чем в 2 раза больше, чем у FXRL. Это и не удивительно, ведь наш родной Сбербанк предлагает БПИФ, который освобождается от уплаты налогов с дивидендов, в отличие от ирландского FinEx. Однозначно SBMX является лучшим вариантом для инвестиций в индекс МосБиржи через ETF.

Есть ещё 2 варианта ETF на индекс: RUSE и VTBX. К сожалению или к счастью, они оба проигрывают SBMX от Сбербанка.

Фонд RUSE раз в год выплачивает дивиденды в долларах. При этом он платит налог с полученных дивидендов по ставке 15%, затем с полученных дивидендов инвестор должен заплатить ещё 13%, так что получается двойное налогообложение дивидендов

Если вам очень важно ежегодно получать дивиденды на руки, а инвестировать в индекс, покупая акции отдельных компаний вы не хотите, то RUSE – ваш вариант

VTBX довольно молодой фонд (дата запуска: 02.03.2020), который отслеживает динамику Индекса МосБиржи полной доходности «нетто» (MCFTRR). Это означает, что он, в отличие от SBMX, не освобождается от уплаты налогов на дивиденды. Зачем он нужен и чем он лучше существующих ETF’ов можно только догадываться.

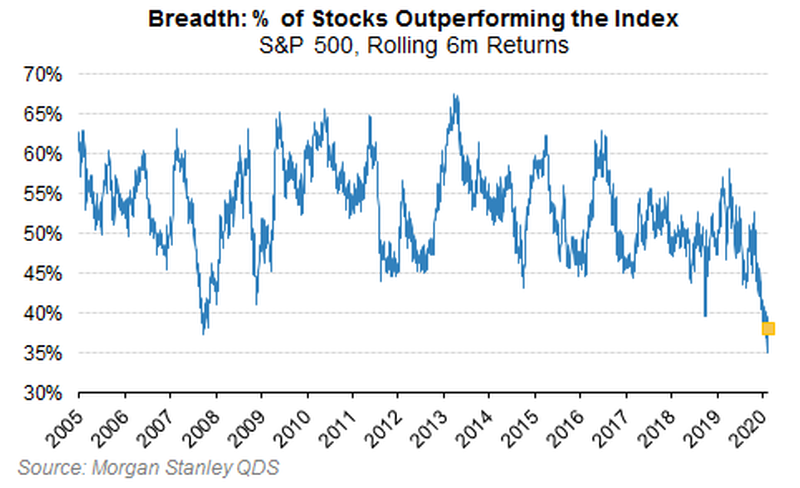

Как выявить начало падения индекса S&P 500?

Для новичков, если вы не проходите обучение трейдингу в Академии Masterforex-V совет один, и его хорошо озвучил Эрик Найман в своей книге «Малая энциклопедия трейдера»: «Присоединяйтесь к тренду с его середины, когда тренд становится очевидным»

Для профи:

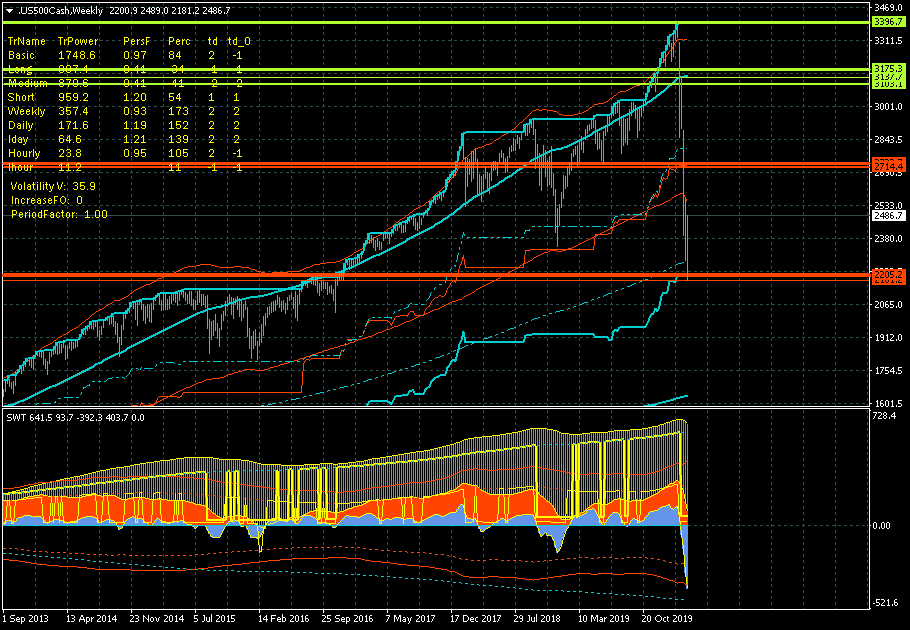

обратите внимание как индекс отскочил от важного уровня МФ;

наличие дивергенции АО Зотика, (которая была и в 2008 году) перед падением.

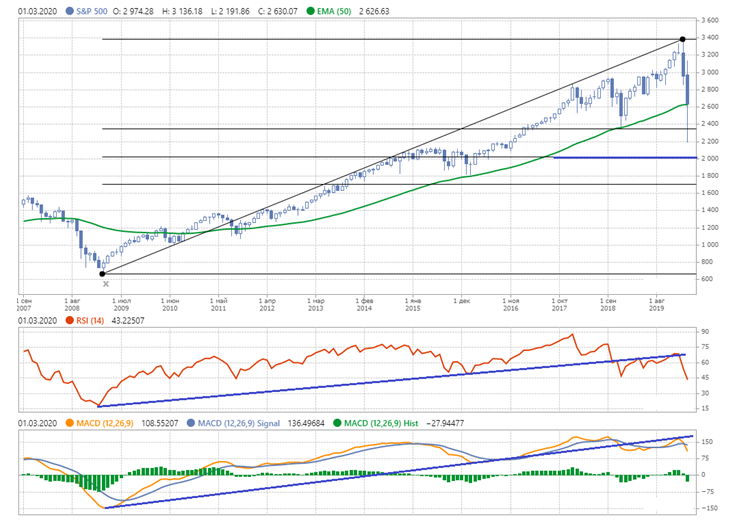

Рис.6. График таймфрейма W1 индекс S&P 500 с авторскими индикаторами Masterforex-V

Рис.6. График таймфрейма W1 индекс S&P 500 с авторскими индикаторами Masterforex-V

Это всего лишь 2 инструмента из более чем 30, при помощи которых можно найти разворот тренда на любом таймфрейме. Далее, по МФ, вы просто «идете за рынком», фиксируя многочисленные фигуры продолжения тренда — флаг, вымпел, клин, симметричные треугольники, прямоугольники и т.д., пока не обнаружите серьезный откат (4-ю подволну) и «последний рывок» по текущему тренду без поддержки объемов (5-ю по волновой теории Эллиотта)

Как купить индекс S&P 500?

Самый простой способ вложиться в индекс — это покупка биржевых фондов. Которые покупают компании в той же пропорции. И постоянно отслеживающие изменения в составе бенчмарка (индекса).

Есть 3 варианта как это сделать.

На Московской бирже.

Через покупку ETF или БПИФ на американский рынок.

Доступные фонды:

- ETF FXUS от провайдера Finex;

- БПИФ SBSP от Сбербанка;

- БПИФ AKSP от Альфа-капитал;

- БПИФ VTBA от ВТБ.

Российские биржевые фонды отличаются очень высокой платой за управление (в среднем 1% в год). И не очень высоким качеством управления. Но взамен инвесторы получают налоговые льготы в виде ИИС и НДВ.

На Санкт-Петербургской бирже (СПБ).

На СПБ обращается несколько (очень урезанный список) иностранных ETF. В том числе и на индекс S&P 500. С очень достойным качеством управления и просто смешными (по российским меркам) комиссиями. Сотые доли процента в год. Сравните с 1% по российским продуктам и ощутите разницу.

Минусов два:

- Доступ могут получить только квалифицированные инвесторы.

- Налоговые Льготы недоступны.

Через зарубежного брокера.

Если очень хочется владеть именно иностранными ETF, а доступ на СПБ недоступен, открываем счет через зарубежного брокера (делается в течении 3-5 дней). Как таковых особых требований для открытия счета к инвестору нет.

Плюсы:

- Качественные биржевые фонды с очень низкой платой за управление. Например, ETF VOO от провайдера Vanguard — ставка 0,03% в год.

- ETF выплачивают ежеквартальные дивиденды.

Минусы:

- Дорогое брокерское обслуживание. Комиссии за сделку — 1-2$. Есть минимальная ежемесячная плата — 10 баксов. Соответственно, желательно иметь для старта хотя бы 10-15К.

- Потеря налоговых льгот.

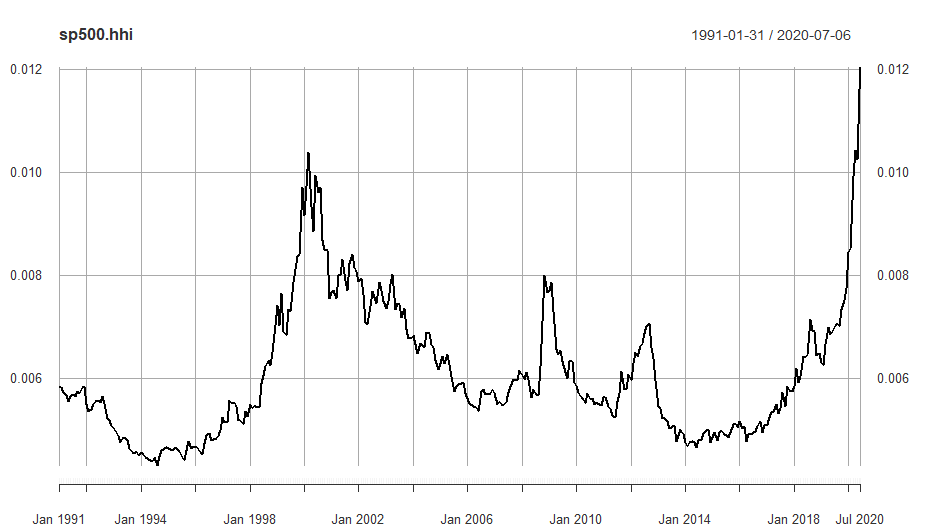

Как рассчитывается индекс S&P500

Главным оценочным критерием индекса S&P 500 является капитализация. Расчет индекса происходит по рыночной капитализации компаний, которые входят в S&P 500. Соответственно, сумма капитализаций всех компаний будет равна ста процентов. Значение индекса высчитывается путем сложения рыночных цен акций компаний, которые в него входят, умноженных на процентное отношения капитализации этих предприятий.

Это означает, что компании с более высокой рыночной капитализацией будет оказывать более масштабное влияние на формирование окончательного значения индекса.

Когда цены на акции меняются, то значение индекса тоже меняется.

Ключевые компании

S&P 500 был создан в 1997 году одной из компаний сети McGraw-Hill. До этого существовали и другие индексы, например, S&P 90. Когда S&P 500 запустили в него входило 425 промышленных корпораций, 60 энергетических и 15 железнодорожных предприятий. Финансовые компании были включены в расчет позже. Отметим, что в индекс входят только публично торгуемые корпорации. На 500 предприятий, включенных в индекс, приходится 80% капитализации фондового рынка штатов. Так что S&P 500 не зря называют индексом широкого рынка.

Ключевыми компаниями S&P 500 можно назвать такие предприятия:

- Apple

- Microsoft

- Amazon

- ExxonMobil

- Johnson & Johnson

- Berkshire Hathaway

- JPMorgan Chase

- Alphabet (оно же Google)

Комитет индекса постоянно мониторит состояние рынка. Все позиции индекса не являются стабильными, состав меняется приблизительно пять десятков раз за год, в зависимости от сделок слияния или ликвидации.

Как инвестировать в индекс

S&P 500 – это числовой аналитический показатель, а не торговый инструмент. Его нельзя купить на фондовом рынке. Но инвесторы все равно имеют возможность инвестировать в индекс и зарабатывать на нем. Рассмотрим доступные варианты для россиянина.

ETF и БПИФы

Прямой доступ на американские биржи, где торгуются индексные фонды, следующие за S&P 500, открыт либо квалифицированному инвестору, либо через зарубежного брокера. Если эти варианты вам не подходят, то остается только МосБиржа и торгуемые на ней ETF и БПИФы.

На Московской бирже можно купить индексные фонды, которые включают в свой состав акции американских компаний из S&P 500:

- FXUS от компании FinEx следует не за S&P 500, а за Solactive, но они очень похожи. Фонд покрывает 85 % фондового рынка США, включает 507 акций. Комиссия – 0,9 %. Котировка на 30.09.2020 – 4 771 руб. Доходность за 5 лет в рублях – 118,22 %, в долларах – 81,39 %.

- БПИФ “Сбербанк – S&P 500”. Максимальная комиссия – 1 %. Котировка на 30.09.2020 – 1 381,6 руб.

- БПИФ “Альфа – Капитал Эс энд Пи 500”. Вознаграждение управляющей компании – не более 1,4 %. Инвестирует через покупку акций иностранного ETF. Котировка на 30.09.2020 – 11,54 $.

- БПИФ “ВТБ – Фонд Акций американских компаний”. Инвестирует через покупку акций иностранного ETF. Комиссия УК – 0,9 %. Котировка на 30.09.2020 – 902,8 руб.

Все перечисленные фонды можно купить на ИИС и воспользоваться налоговыми льготами: либо вернуть до 52 000 руб. в виде возврата ранее уплаченного НДФЛ, либо освободиться от налога на полученную прибыль от операций с ценными бумагами.

ПИФы

Если нет брокерского счета, можно купить паи одного из ПИФа, в составе которого есть ценные бумаги американских компаний.

Например, “Фонд Глобальные акции” от УК “Сбер Управление Активами”. Инвестирует в инвестиционный фонд SPDR S&P 500 ETF TRUST, обыкновенные и привилегированные акции американских компаний и депозитарные расписки.

Один пай стоит 2 558,73 руб. (на 28.09.2020). Взимаются комиссии:

- за управление – 1 % в год;

- при покупке и погашении пая (размер зависит от суммы и места сделки);

- другие – не более 0,65 % в год.

При выборе между ETF и ПИФом я отдаю предпочтение первому. Во-первых, нет никаких проблем с открытием брокерского счета, все делается онлайн за 5 минут. Во-вторых, комиссии значительно меньше. В-третьих, ваша доходность не зависит от компетентности управляющего, ETF просто следует за S&P 500 и повторяет его изменения.

Самостоятельное формирование индекса

Когда мы говорили с вами об индексе РТС, в который входит всего 38 акций, то рассматривали вопрос самостоятельной покупки ценных бумаг из списка. Даже в этом случае процесс требует наличия солидного капитала и времени на постоянное отслеживание котировок и ребалансировку портфеля. Представьте, как это будет происходить, когда акций не 38, а 505.

Преимущества самостоятельной покупки акций – в получении дивидендов (в фондах они сразу реинвестируются управляющей компанией) и отсутствии комиссий за управление. Но вы легко перекроете все плюсы своим потраченным временем и брокерскими комиссиями на купле-продаже активов во время ребалансировки. Считаю, такой вариант инвестирования сложным и нецелесообразным.

Start Trading With Top Industry Brokers

| Brokers | Regulation | Minimum Deposit | |

|---|---|---|---|

| Cyprus Securities and Exchange Commission (Cyprus), Australian Securities and Investments Commission (Australia), International Financial Services Commission (Belize) | $5 | Start Trading | |

| Malta Financial Services Authority (Malta), Dubai Financial Services Authority (United Arab Emirates), Financial Market Supervisory Authority (Switzerland), The Securities and Futures Commission (Hong Kong) | $1000 | Start Trading |

S&P 500 Discussions

Your ability to comment is currently suspended due to negative user reports. Your status will be reviewed by our moderators.

Please wait a minute before you try to comment again.

Disclaimer: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures), cryptocurrencies, and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn’t bear any responsibility for any trading losses you might incur as a result of using this data.

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Как инвестировать в индекс S&P 500?

Когда дело доходит до инвестирования в акции с целью получения дохода, эксперты склонны выделять две группы игроков.

Первую группу трейдеров составляют спекулянты. Они получают доход от частой перепродажи акций. Такая деятельность требует больших ресурсов, как временных, так и умственных. Спекулянтам не интересны долгосрочные прогнозы, они играют на колебаниях цен с горизонтом не более одного месяца, используя в основном технический анализ.

Долгосрочные инвесторы отличаются более глубоким знанием механизмов работы не только рынка, но и конкретных компаний. Они работают с горизонтом год и более, а в качестве основного источника дохода используют дивиденды (редко перепродают активы). Для работы с рынком, вопреки убеждению многих экспертов, необязательно быть программистом или экономистом, главное, хотеть выгодно вложить деньги, чтобы они работали.

Вложить деньги в S&P 500 реально, и сделать это можно через отслеживающие фондовые индексы ETF. Если мы говорим о том, что индекс снизился или увеличился, то по большому счету имеет в виду, как именно изменилась цена портфеля, собранного из акций предприятий, входящих в о S&P 500.

Индекс S&P 500, если отследить его динамику, по умолчанию считается неплохим вариантом для инвестиций. Он растет, обгоняя инфляцию. Но купить акции всех пятисот компаний практически нереально, не говоря уже о том, сколько на это уйдет времени, и о том, что состав индекса периодически пересматривается. Гораздо проще приобрести активы у ETF – фонда, отслеживающего индекс. У такого фонда есть акции всех компаний корзины, он представляет собой готовый портфель активов. Таким фондом для нашего индекса стал, например, SPY. Есть и другие, но этот считается самым надежным и крупным.

Котировки SPY немного ниже основного индекса ввиду поправки на затраты

Предположим вы купили актив SPY. Такой актив, к слову, называется паем. Цена этого пая будет с течением времени меняться точно так же как и сам индекс. Кроме этого, инвестор будет иметь возможность получать дивиденды.

Для определения доходности вложения в SPY, воспользуемся аналитическими отчетами. В худшие годы вложение в фонд, отслеживающий индекс, с учетом покрытия инфляции давали только около пяти процентов прибыли. Но после 2000 года эти показатели выросли и стабилизировались. Средняя доходность остановилась на уровне 11%. Прибыль сравнима с вложением в недвижимость.

Тут стоит отметить еще и такую особенность – SPY и другие подобные ему фонды отличаются консервативностью. Получить прибыль за два три-года иногда не получается, приходиться выжидать, пока пройдет неблагоприятный период.

А если вы хотите получить доход по-быстрому?

К сожалению, S&P 500 не очень подходит для любителей быстрого дохода. В индексе находятся самые крупные, а значит – надежные предприятия. Они имеют запас, чтобы пережить кризис, они не отреагируют существенным падением на кризис, они не закроются и не обанкротятся в ближайшее время. Вот какие преимущества дает вам вложение в S&P 500. Но, при этом, индекс никак не фиксирует доходность этих компаний. Фирмы могут быть влиятельными, крупными и малоприбыльными одновременно.

Для инвесторов решением могут стать отраслевые фонды, которые отслеживают только компании индекса определенной направленности. Например, SPDR S&P Pharmaceuticals имеет портфель из акций предприятий в сфере биотехнологий. Но вкладываясь в такой фонд, инвестор должен чувствовать рынок. Биржи отлично помнят пузырь доткомов, который лопнул в 2000 году.

Что такое S&P 500

Определение S&P 500 (произносится по-русски как “эсэндпи 500”) не будет принципиально отличаться от любого другого определения биржевого индекса. Различия в составе и принципе расчета.

Попадают в него ценные бумаги при соблюдении определенных критериев. Требования устанавливаются компанией, которая и рассчитывает индекс, – Standard & Poor’s (отсюда аббревиатура S&P в названии).

Любой биржевой индекс нужен, чтобы определить настроение инвестора, понять, растет или падает фондовый рынок. S&P 500 часто сравнивают еще с одним известным и более старым индексом – Dow Jones (его еще называют промышленным). Но второй включает в состав только 30 компаний США, так называемые “голубые фишки”, представляющие далеко не все отрасли экономики. S&P 500 имеет более широкий охват. Согласитесь, 30 и 500 – это большая разница.

Есть и еще одно отличие от Dow Jones, но его мы разберем в разделе про методику расчета.

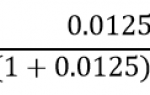

Как рассчитывается комиссия ETF

Любой эмитент, предлагающий такой инструмент как ETF, взимает комиссию за управление. Комиссия указывается в процентах за год, но снимается ежедневно пропорционально периоду владения акциями ETF.

Для примера: у многих ETF от FinEx комиссия за управление 0,9%. Это означает, что купив ETF на сумму 10.000 рублей, ежедневно удерживаемая комиссия составит 10.000*0,009/365 = 25 копеек.

Удобно то, что комиссия заложена в цену акции ETF. Это означает, что никто не будет списывать деньги с вашего брокерского счета. Если к примеру вы купили ETF на индекс, который за год вырос на 10%, то доходность ваших акций ETF составит 9,1% (10-0,9%).

Архив материалов

Мнения из сети

-

Кудрин предрек обвал экспорта российской нефти

-

Мавзолей Ленина освободят от символа пораженчества?

-

На «Восточном» нужно ждать новых арестов?

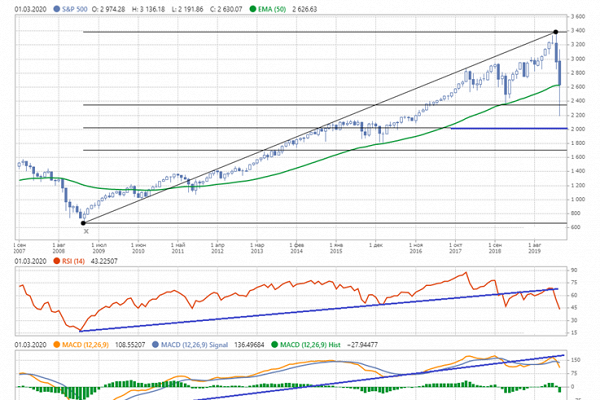

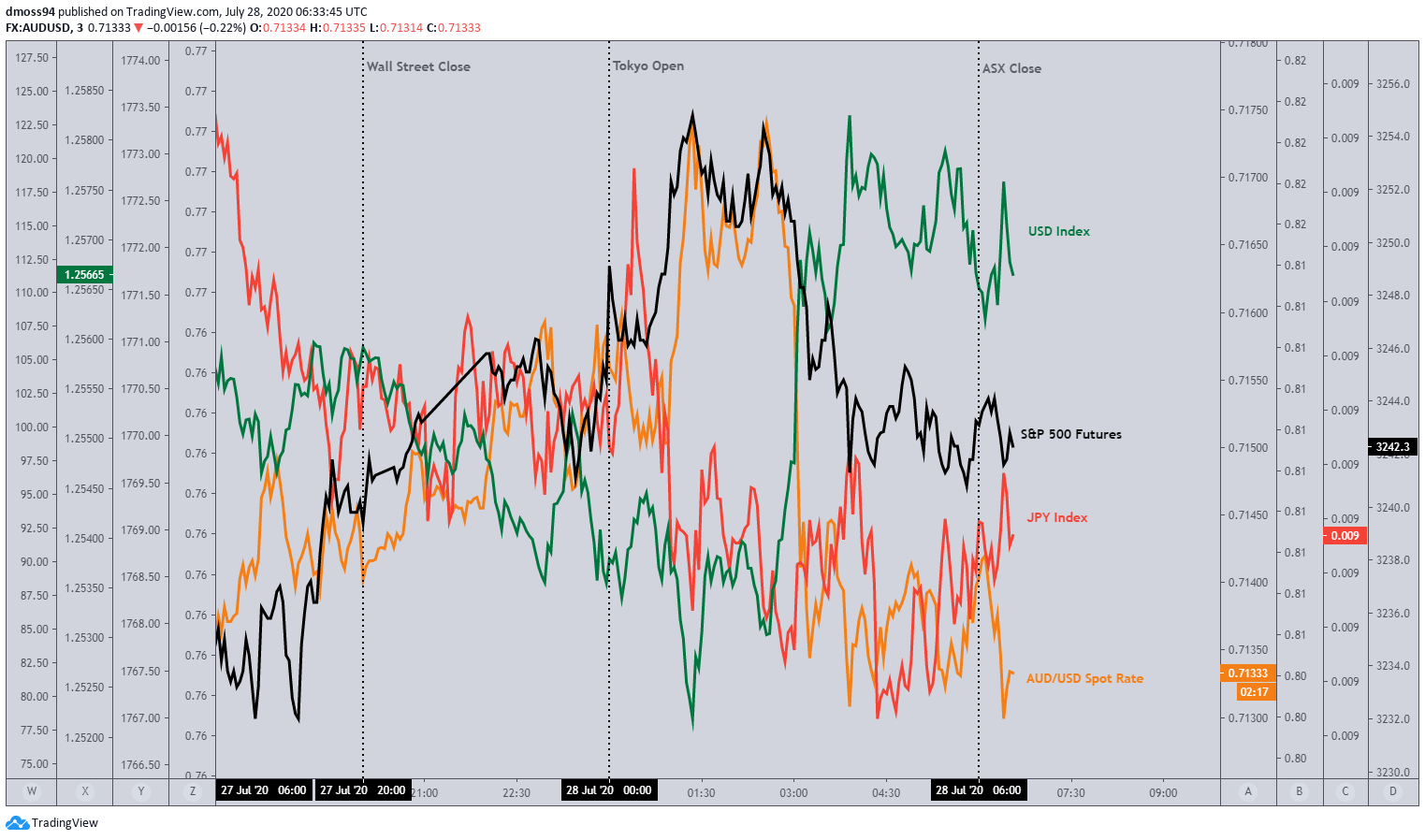

Корреляция S&P 500 и других мировых индексов

Мировая экономика является единым организмом, потому мы наблюдаем тесную взаимосвязь и высокую корреляцию мировых биржевых индексов.

Рис. 5. Индексы S&P 500 и британский FTSE 100. На платформе MTBankFX это инструменты USA500.IDX/USD и GBRIDX/GBP соответственно.

Как видно на изображении, оба индекса примерно одинаково образуют пики и впадины, а также проводят время в трендах и флэтах.

Дополнительную информацию об индексе S&P 500, методах торговли по данному индексу и сравнению его с валютными рынками можно получить в записи вебинара «Эффективные подходы работы на фондовом рынке и рынке Форекс» на канале YouTube MTBankFX.