Общие черты всех БПИФов:

- Дивиденды и купоны реинвестируются;

- Рыночные риски — это возможное снижение стоимости ценных бумаг в составе БПИФа;

- Кредитные риски — это возможное неисполнение кредитных обязательств компании-эмитента;

- Порог входа (стоимость пая) — от 1000 рублей (VTBА можно купить за 642,6р);

- Ежегодная комиссия — от 0,8% до 1,1%;

- Освобождение от НДФЛ при владении паем более 3 лет;

- Максимальная сумма прибыли, освобождаемая от НДФЛ — 3 млн.р. в год;

- Доступны для покупки обычному частному лицу — не нужно иметь статус квалифицированного инвестора.

SBCB — БПИФ РФИ “Сбербанк-Индекс Мосбиржи российских ликвидных еврооблигаций”

БПИФ повторяет состав и структуру индекса, заключённого в названии. Допускаемое отклонение — 3%. Этот индекс состоит как из государственных, так и корпоративных еврооблигаций. Он пересматривается ежеквартально. Все купоны от облигаций реинвестируются обратно в фонд. Комиссия — не более 0,8% годовых. Причём это сумма всех возможных комиссий, вознаграждений управляющей компаний (УК) и прочих расходов.

VTBB — БПИФ РФИ “ВТБ — Российские корпоративные облигации смарт бета”

Портфель фонда формируется на основе индекса корпоративных облигаций МосБрижи. Совокупная комиссия — 0,8% годовых.

Сама управляющая компания ВТБ Капитал определяет средневзвешенную доходность к погашению — 8,94%.

SBGB — БПИФ РФИ “Сбербанк-Индекс МосБиржи государственных облигаций”

Это инвестиции в государственные облигации. Структура фонда аналогична индексу RGBITR, состоящего из наиболее ликвидных облигаций федерального займа (ОФЗ). Пересмотр индекса происходит раз в квартал. Купоны реинвестируются.

Комиссия — не более 0,8% в год.

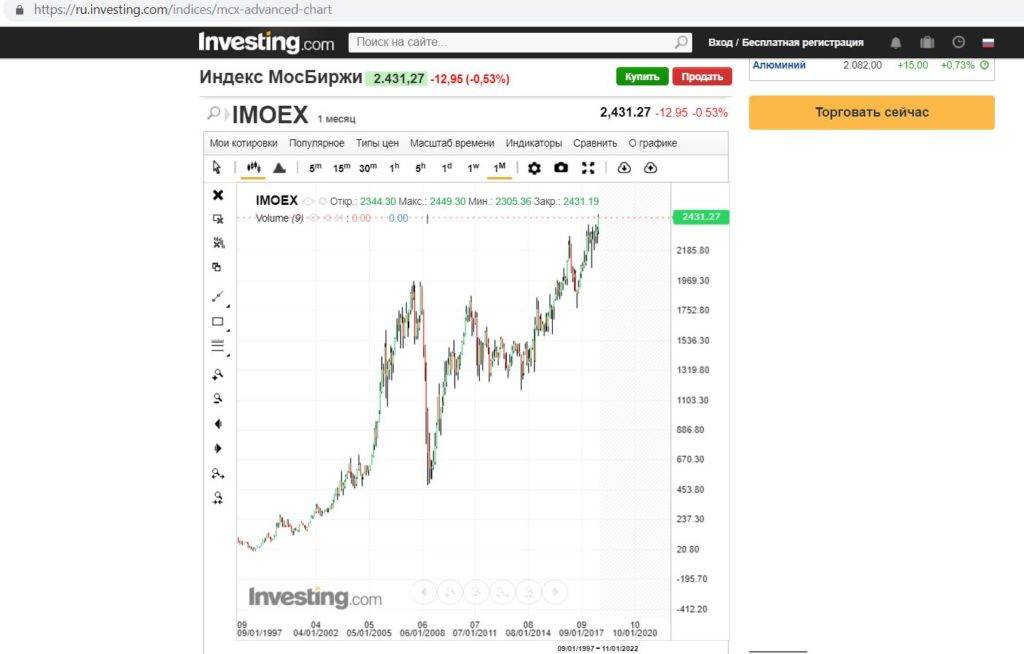

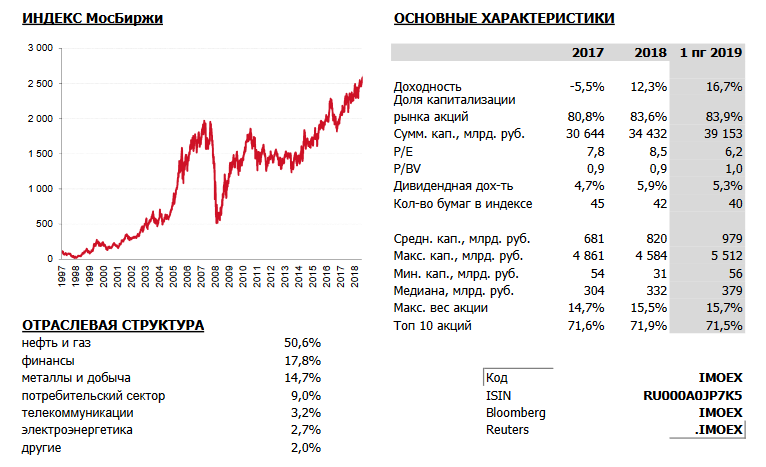

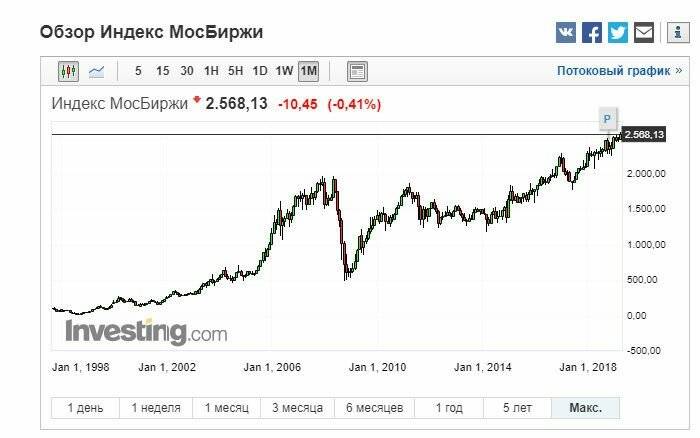

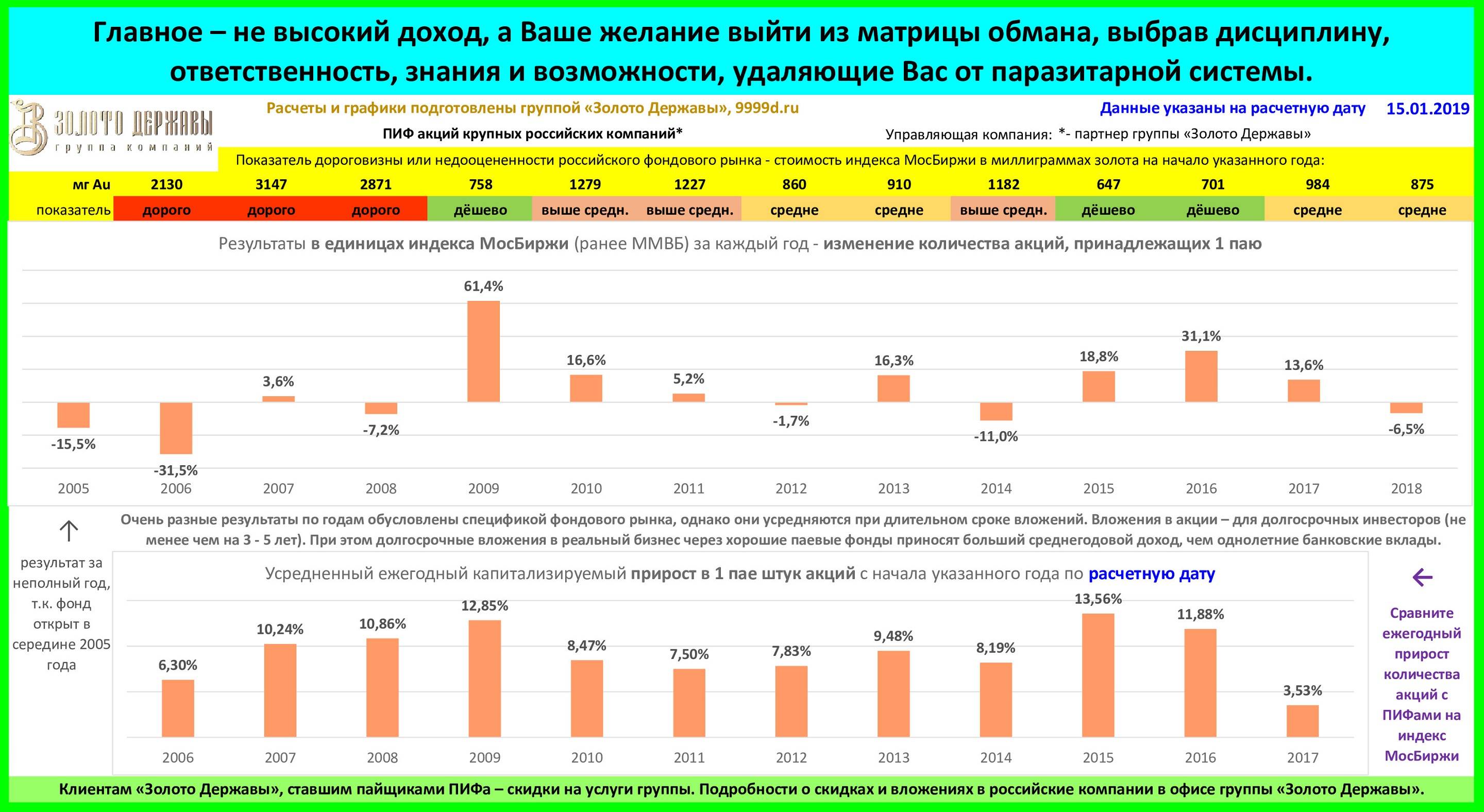

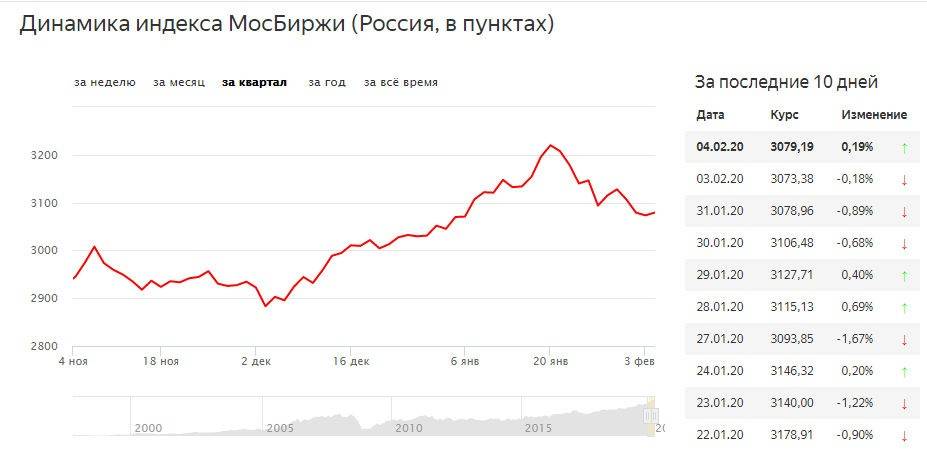

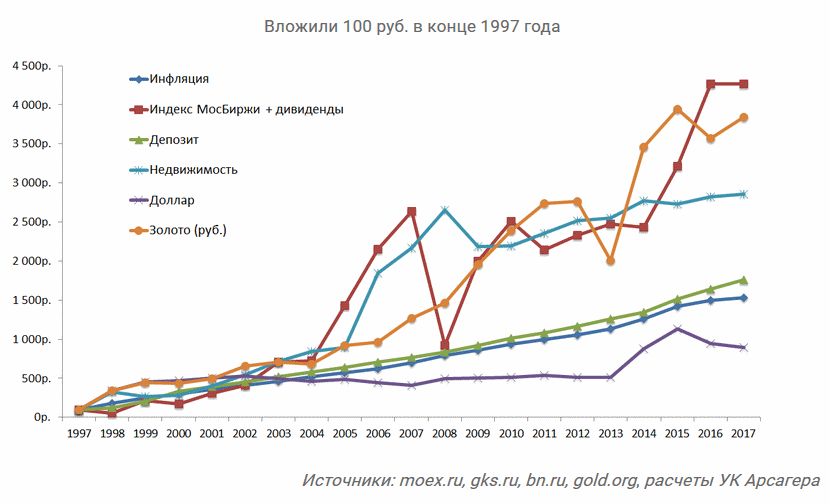

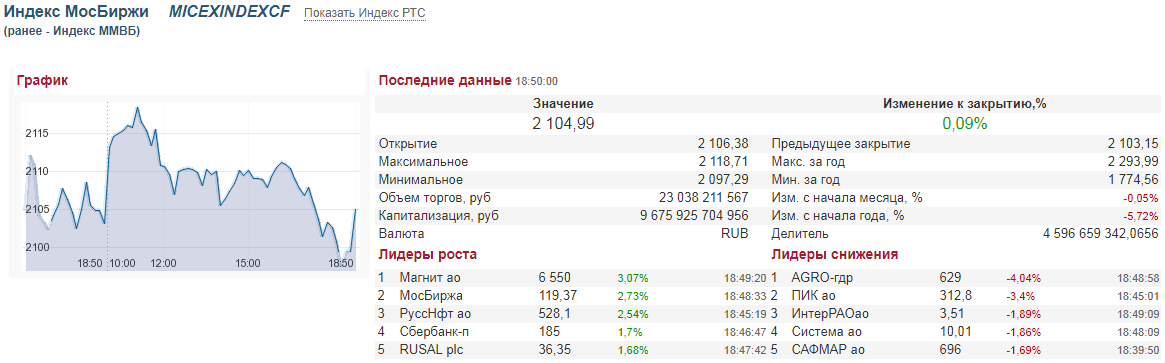

SBMX — БПИФ РФИ “Сбербанк-Индекс МосБиржи полной доходности «брутто»

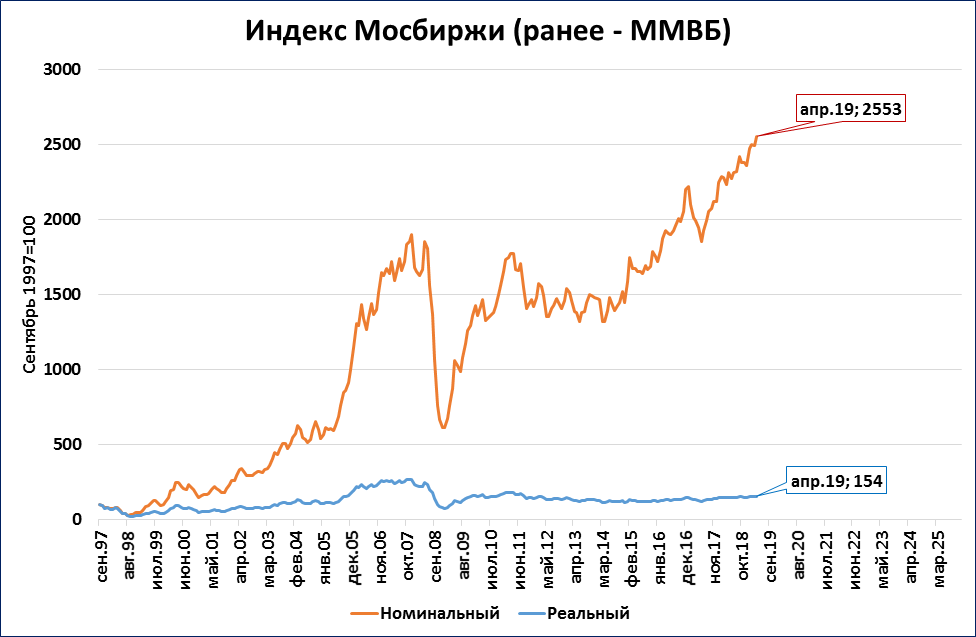

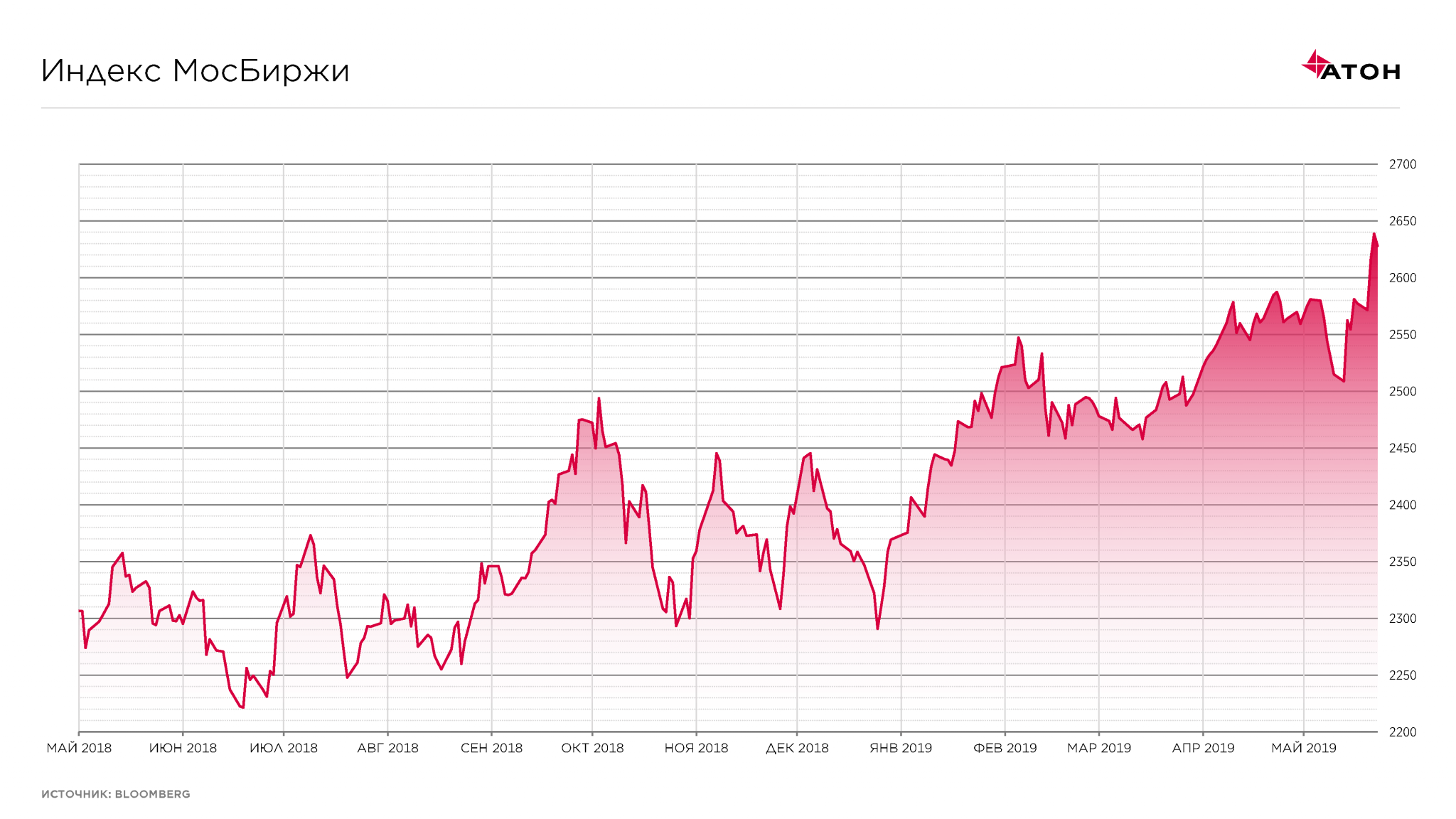

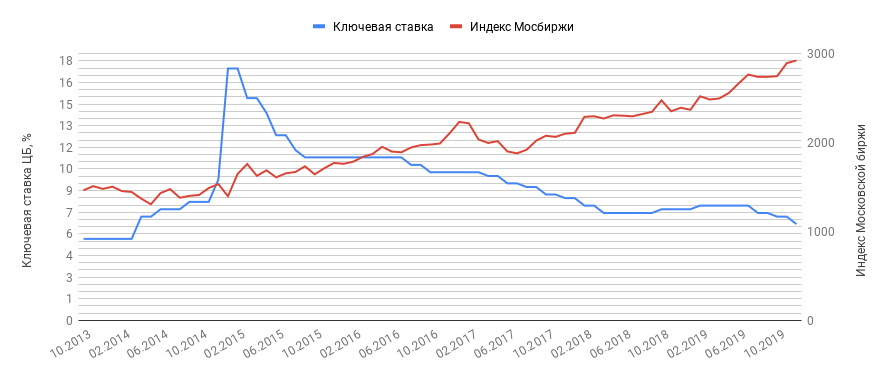

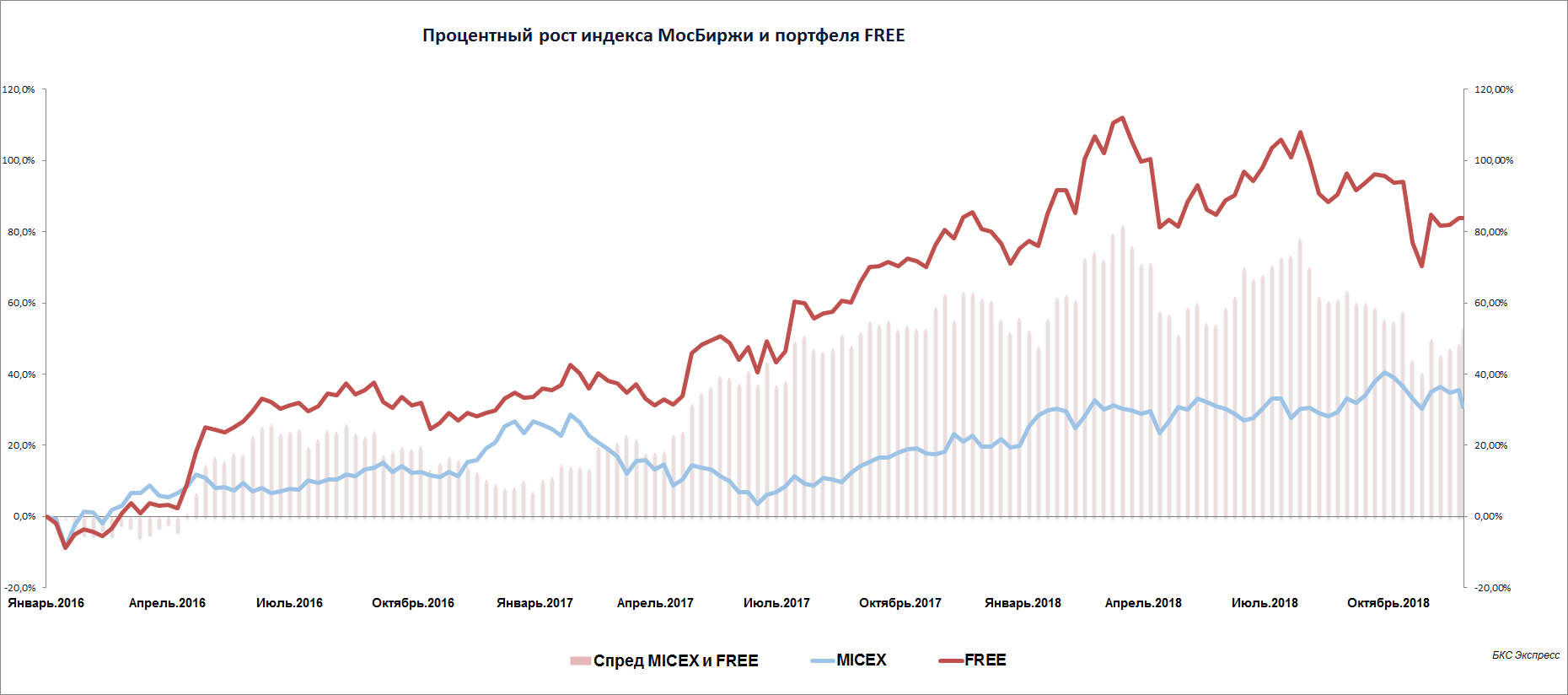

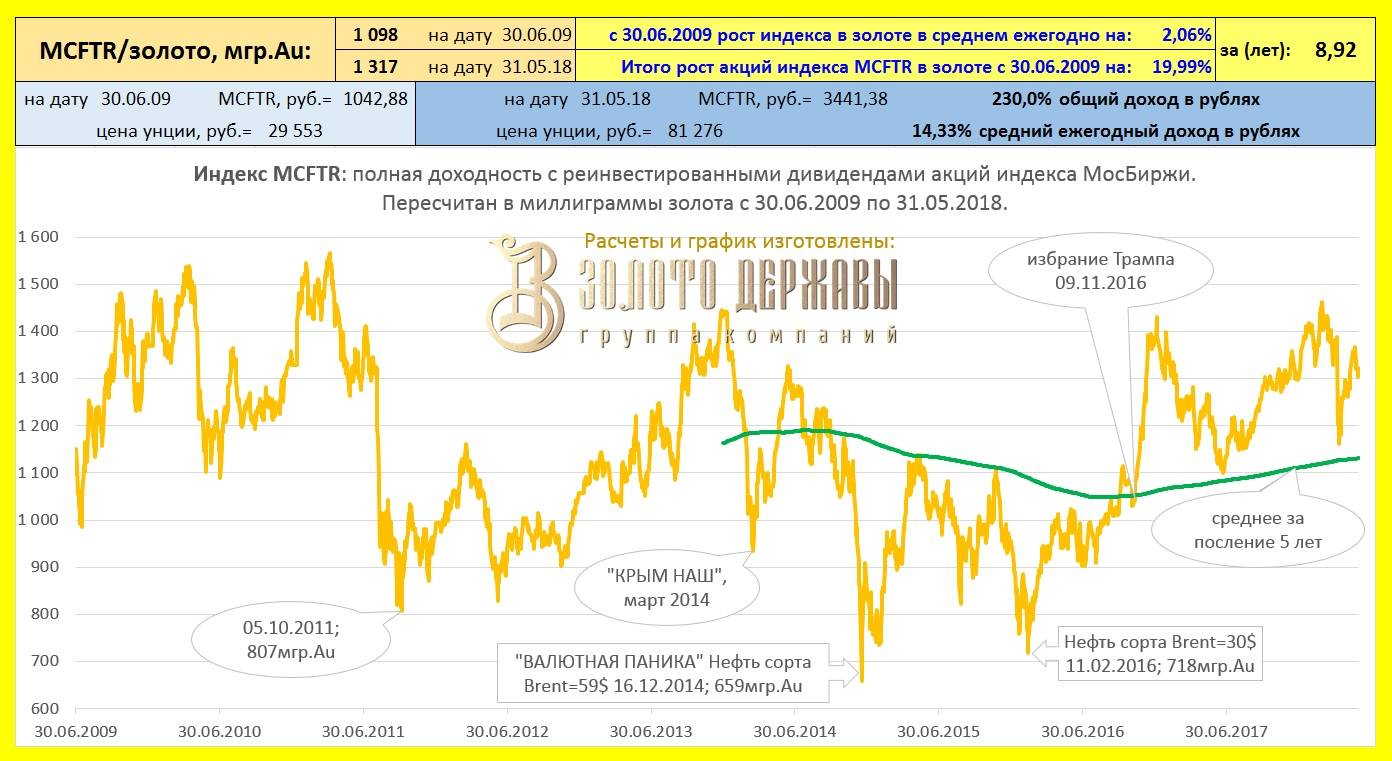

В состав индекса, который копирует БПИФ SBMX, входит акции и расписки крупнейших и динамично развивающихся российских компаний — Лукойл, Сбербанк, Газпром, Норильский Никель и др. Индекс пересматривается раз в квартал. С 1 июля 2018 года по 1 июля 2019 года Индекс МосБиржи MCFTR вырос на 30%. Комиссия — не более 1,1% в год.

БПИФ SBMX — это альтернатива ETF-фонду FXRL. Правда комиссия у последнего на 2 десятые процента ниже.

SBSP — БПИФ РФИ “Сбербанк – S&P 500”

Инвестирует в акции компаний, входящих в американский фондовый индекс Standart&Poor’s 500 Index. Это 500 предприятий с самой высокой рыночной капитализацией: Amazon, Apple, Microsoft, и др. Валюта: рубли и доллары. Комиссия и прочие расходы — не более 1% в год.

AKNX — Альфа-Капитал — Технологии 100

БПИФ, который вкладывает деньги в паи иностранного инвестиционного фонда. Этот фонд в свою очередь ориентируется на индекс, состоящий из 100 крупнейших высокотехнологичных предприятий, чьи акции торгуются на бирже США — NASDAQ.

Комиссия — 0,9% в год.

AKSP — Альфа-Капитал S&P 500

Очередной БПИФ, “копирующий” структуру американского индекса, который состоит из 500 крупнейших компаний.

Комиссия — 0,69% среднегодовой стоимости чистых активов фонда. Стоимость чистых активов фонда определяется в долларах США.

VTBA — БПИФ РФИ “ВТБ-Фонд Акций американских компаний”

Фонд инвестирует в тот же S&P 500, но только через покупку ETF IsharesCore S&P 500. По заявлениям управляющей компании ВТБ капитал это позволяет отражать динамику американского индекса с наименьшими транзакционными издержками и следовать ему максимально точно, минимизируя так называемые ошибки следования. Все дивиденды реинвестируются без уплаты 30% налога в США. Можно купить за рубли или за доллары.

Комиссия — 0,9% годовых.

VTBE — БПИФ РФИ “ВТБ-Фонд Акций развивающихся стран”

Фонд отслеживает индекс MSCI Emerging Markets.

Покупая паи данного фонда, вы инвестируете в развивающиеся страны Азии, Латинской Америки, Африки, Ближнего Востока и др. Это инвестиции в 2800 публичных предприятия с большой и малой капитализацией. Этот БПИФ можно покупать и за доллары.

Комиссия — не более 0,8% годовых.

VTBH — БПИФ РФИВТБ – Фонд «Американский корпоративный долг»

Состоит из более чем 1000 корпоративных американских облигаций. По сути этот БПИФ «повторяет» иностранный ETF — IShares $ High Yield Corp Bond UCITS. В состав фонда входят не только ценные бумаги, рейтинг эмитентов которых высок. Есть эмитенты с низким рейтингом, а это дополнительные риски. Для консервативного инвестирования этот инструмент вряд ли подходит, даже несмотря на заявленную комиссию — не более 0,5% в год.

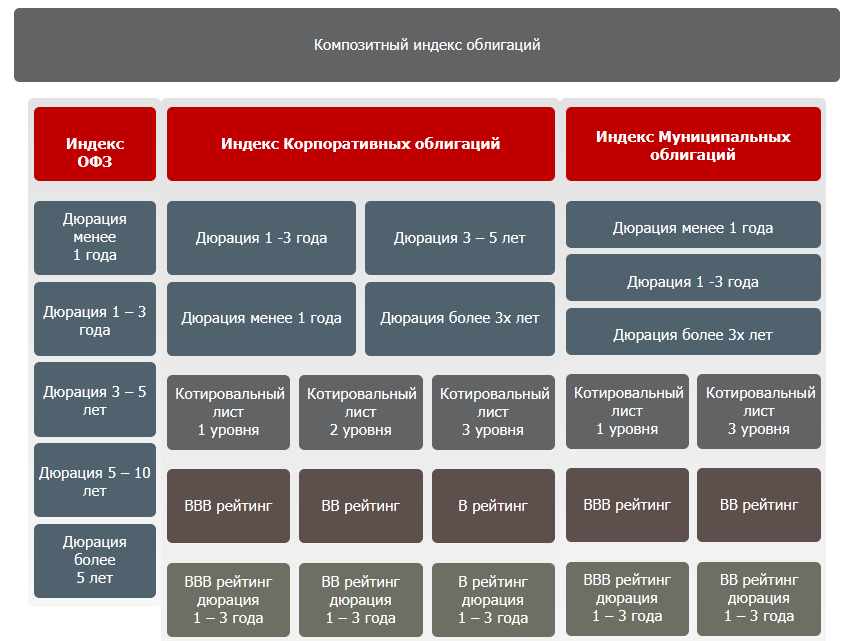

Индексные БПИФ облигаций

На сегодняшний день мы имеем 6 БПИФ рублевых облигаций (еврооблигации мы не рассматриваем, так как это отдельный класс ценных бумаг).

|

Тикер |

Название |

СЧА, млн. руб |

Комиссия (TER) |

|

SBGB |

Сбербанк — Индекс МосБиржи государственных облигаций |

8 908 |

0,80% |

|

SBRB |

Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций |

2 280 |

0,80% |

|

VTBB |

ВТБ – Российские корпоративные облигации смарт бета |

1 354 |

0,80% |

|

VTBM |

ВТБ – Ликвидность |

861 |

0,49% |

|

GPBS |

Газпромбанк — Корпоративные облигации 2 года |

552 |

0,45% |

|

GPBM |

Газпромбанк — Корпоративные облигации 4 года |

568 |

0,45% |

Некоторые из них, такие как VTBM, GPBS и GPBM, могут быть интересны в отдельных случаях, но являются специфическими и явно не конкурируют с традиционными облигационными ПИФами.

Поэтому в дальнейшем мы будем рассматривать три биржевых фонда: SBGB, SBRB и VTBB.

Нетрудно заметить, что по размеру привлечённых средств БПИФ пока значительно уступают аналогичным ОПИФ. Но, как представляется, это только начало пути.

Сравнение по доходности и другим параметрам мы вынуждены делать в условиях очень ограниченного срока наблюдения за фондами. Самому «старому» облигационному БПИФ SBGB едва исполнилось полтора года.

Но преимущество индексных фондов как раз в том, что их поведение более предсказуемо и легко экстраполируется, если есть доступ к показателям индекса.

С октября 2019 года мы можем наблюдать за показателями всех трех БПИФ. И на этом сроке мы видимо, что SBGB является лидером и предсказуемо отстает от бенчмарка примерно на размер комиссии

Что важно, среди явных аутсайдеров – популярные ОПИФ облигаций: «Открытие – Облигации» и «ВТБ – Фонд Казначейский». Индексные фонды корпоративных облигаций так же не радуют, но это вполне понятно и предсказуемо

Куда деваться с таким индексом.

В итоге на более длинных сроках можно сравнивать сам индекс GRBITR с наиболее популярными ОПИФ. Мы выбрали для этих целей, как и ранее, «ВТБ – Фонд Казначейский» и «Открытие – Облигации».

|

Показатель |

Период |

ВТБ – Фонд Казначейский |

Открытие – Облигации |

RGBITR |

Инфляция |

|

Доходность |

YTD |

5,41% |

5,38% |

6,44% |

2,63% |

|

Среднегодовая доходность |

1 год |

11,17% |

11,77% |

16,66% |

3,21% |

|

Среднегодовая доходность |

5 лет |

11,59% |

10,26% |

13,35% |

4,39% |

|

Среднегодовая доходность |

10 лет |

10,44% |

9,47% |

9,22% |

6,52% |

|

Среднегодовая доходность |

16.3 лет |

11,33% |

11,15% |

9,78% |

8,12% |

|

Стандартное отклонение |

16.3 лет |

7,16% |

6,13% |

6,68% |

|

|

Максимальная просадка |

16.3 лет |

-20,40% |

-13,96% |

-15,17% |

|

|

Дата просадки |

16.3 лет |

2009-01 |

2008-12 |

2014-12 |

На самом большом из доступных сроков наблюдения по доходности лидирует «ВТБ – Фонд Казначейский». «Открытие – Облигации» — на втором месте. Бенчмарк проигрывает им обоим. Но нас интересуют новые реалии, когда ставки низкие (а комиссии УК остаются высокими). Поэтому в таблице наиболее полезно сравнивать показатели на сроках 5 лет и менее. И как раз на периодах 5 лет, 1 год и 6 месяцев текущего года (YTD) мы видим однозначное преимущество RGBITR. Представляется, что к концу 2020 года это преимущество будет еще более заметным.