В чём суть ETF. Кратко

ETF (англ. Exchange Traded Fund), дословно – торгуемый на бирже фонд. ETF фонды инвестируют в какой-либо набор акций, облигаций или других активов согласно заранее продуманному алгоритму, позволяющему рассчитывать на получение доходности.

Далее эти фонды выпускают собственные акции, которые мы можем купить на бирже. Стоимость 1 такой акции равняется стоимости приобретенных активов, поделенной на количество выпущенных акций. Выпустить необеспеченные акции фонд не может. Другими словами, изменение цены купленной акции отражает изменение стоимости активов, в которые инвестирует ETF. Купив акции ETF, мы приобретаем пропорциональную часть заранее составленного портфеля.

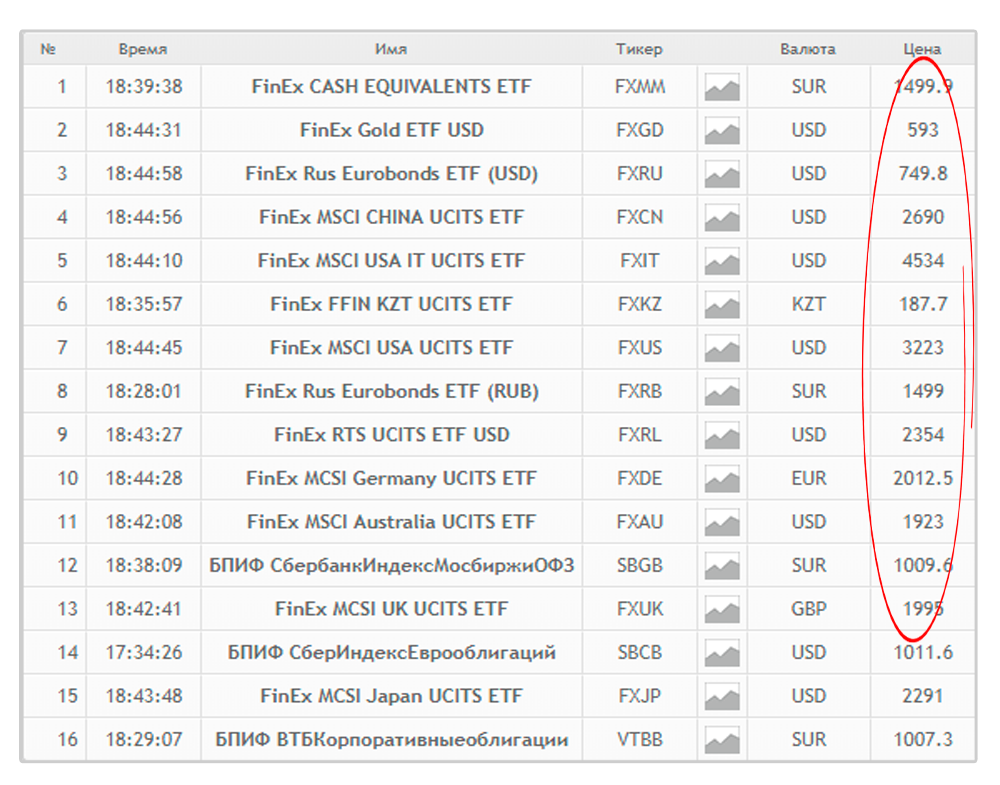

Для обеспечения соответствия реальной стоимости акции (по которой мы сможем её купить или продать на бирже) её расчётной стоимости (СЧА – стоимость чистых активов на одну акцию), на бирже всегда присутствует маркетмейкер (его присутствие обязательно, ETF без него существовать не могут). Задача маркетмейкера – установление цены, максимально близкой к стоимости чистых активов, приходящихся на одну акцию, таким образом, цена акции ETF на вторичном рынке не определяется соотношением спроса и предложения. Маркетмейкера в стакане котировок найти очень просто, самые большие заявки на покупку и продажу выставлены как раз им. Взгляните на скриншот, где я собрал стаканы котировок всех 12 ETF фондов, доступных на Московской Бирже, маркетмейкера там не потеряешь:

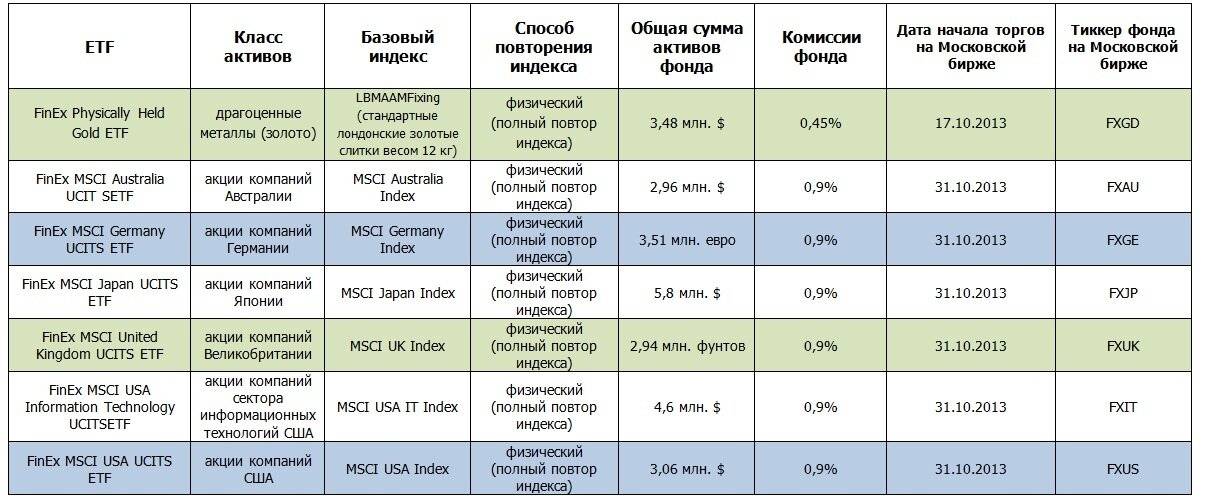

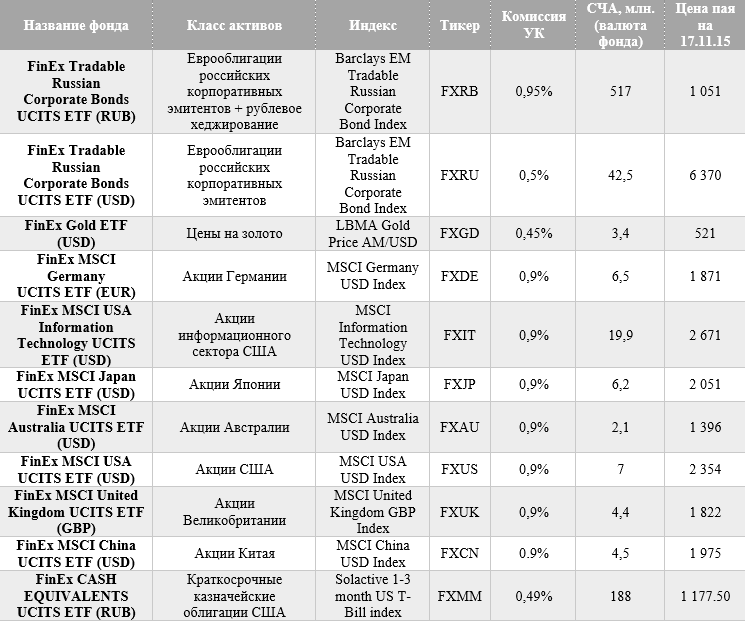

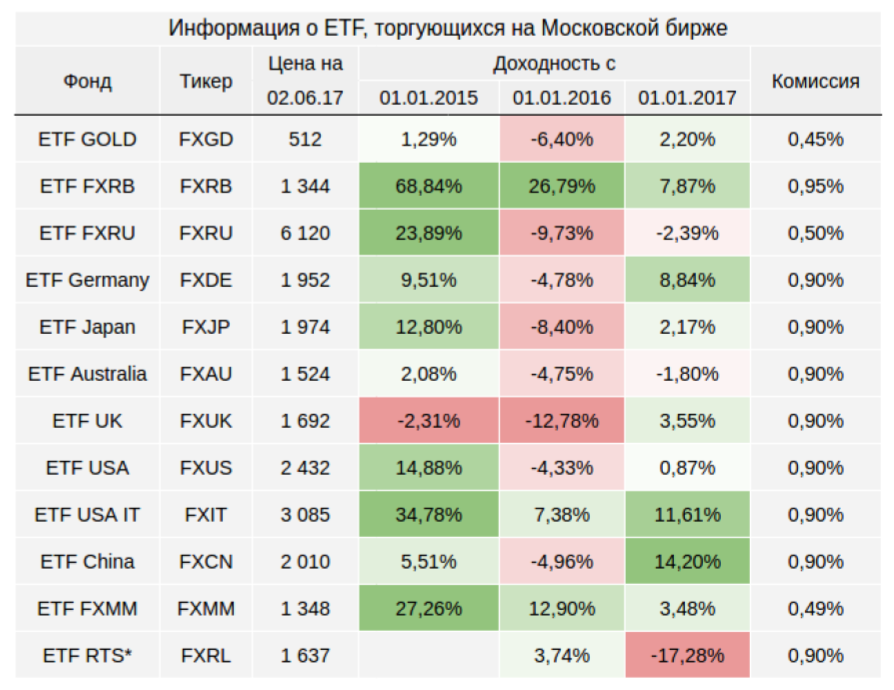

Различных алгоритмов придумано уже очень много. Они обычно составляются индекс-провайдерами. ETF берет какой-нибудь индекс (иными словами, инструкцию) и инвестирует согласно этой инструкции. За свою работу по следованию алгоритму ETF фонд получает небольшую комиссию с покупателей своих акций (комиссия не взимается единомоментно, а учитывается в стоимости акций, у фондов FinEx она колеблется от 0,45-0,95% в год, в зависимости от конкретного ETF). Чем точнее фонд следует индексу, тем лучше.

Что нужно знать про ETF — основные характеристики и параметры

В отличие от акций, ETF имеют ряд дополнительных характеристик и параметров. Если по акциям главное это цена и возможно размер дивидендов, то у ETF немного другой порядок измерений.

Дивиденды. Вся прибыль, получаемая от дивидендов компаний, входящих в ETF реинвестируется. Это отражается в цене пая фонда. Например, если за год совокупные отчисления дивидендов составили 6%, то на эти деньги покупается новые активы. И стоимость одного пая или акции вырастает на 6%.

Налогообложение. Учитывая, что инвесторы не получают прибыль в виде дивидендов или купонов по облигациям, фактически они не имеют доход. А значит освобождены от уплаты налогов. Обязанность возникает только при продаже паев фонда. Как курсовая разница между ценой продажи и покупки. По ставке 13% от полученной прибыли.

То есть, если купили ETF на 10 000 рублей, а через пару лет продали за 15 тысяч, с разницы (5 000 рублей) нужно уплатить НДФЛ — 13% или 650 рублей.

Если продержать бумаги в собственности более 3 лет, то имеется льготы на налогообложение. 3 миллиона рублей за каждый год владения. Например, при инвестировании на срок 10 лет, инвестор освобождается от уплаты налогов на сумму 30 миллионов.

Метод репликации: физический или синтетический.

Физический метод означает, что все средства вложены именно в базовые активы: акции, облигации и прочее имущество. Которое всегда будет иметь определенную стоимость.

Синтетическая репликация — фонд не владеет активами в прямом смысле. Следование за ценой достигается другими инструментами.

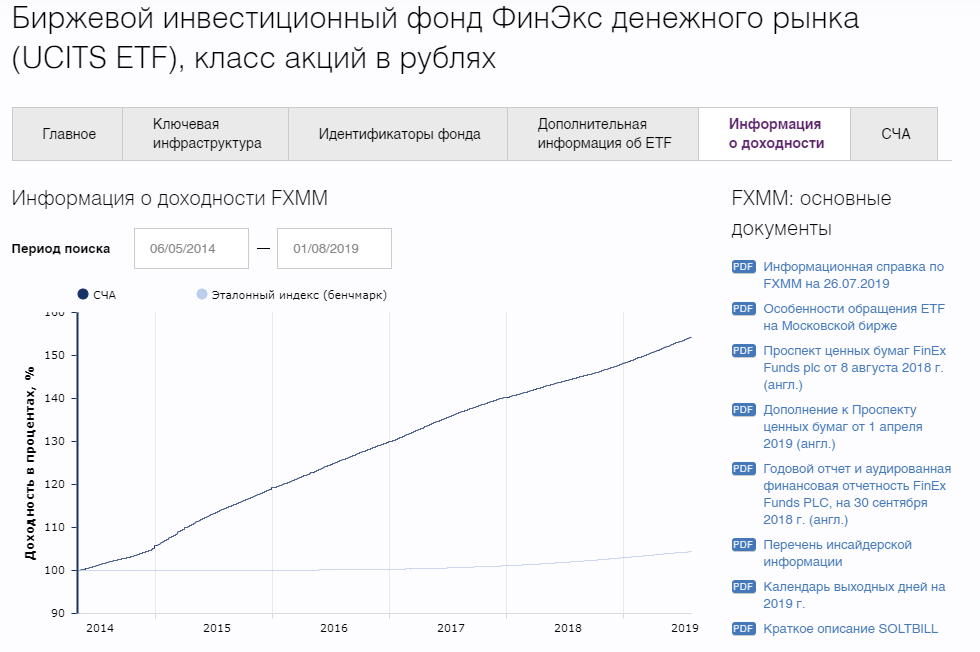

Ошибка слежения. Выражается в процентах. Означает отклонения графика ETF от бенчмарка (эталона, то есть индекса, который копирует фонд). В идеале, чем меньше расхождение, тем точнее следует ETF за индексом.

ETF FXAU — ошибка слежения 0,23%

Например, ETF FXGD копирует цену золота. Но физически драгоценным металлом не владеет. Иными словами, стоимость одного пая привязана к курсу золота на мировых рынках. И его изменение сразу отражается на стоимости самого ETF. Его можно сравнить с ОМС (обезличенными металлическими счетами). Вы покупаете не само золото, а курс, соответствующий определенному количеству грамм. И сколько бы золото не стоило бы через 5-10 лет, вы всегда имеете на своем счете низменное количество привязанное к текущей стоимости.

Волатильность. Или по другому — возможные риски. На сколько может упасть цена в течение года. Для фонда акций это около 15 — 20%. Для рынка краткосрочных облигаций — в пределах 0,5 — 1%.

Общий уровень комиссии. Указывается годовая комиссия — от 0,45 до 0,95%. Списывается каждый день, пропорционально. А точнее, уменьшает цену одной акции фонда. В день получается всего 0,001-0,002%.

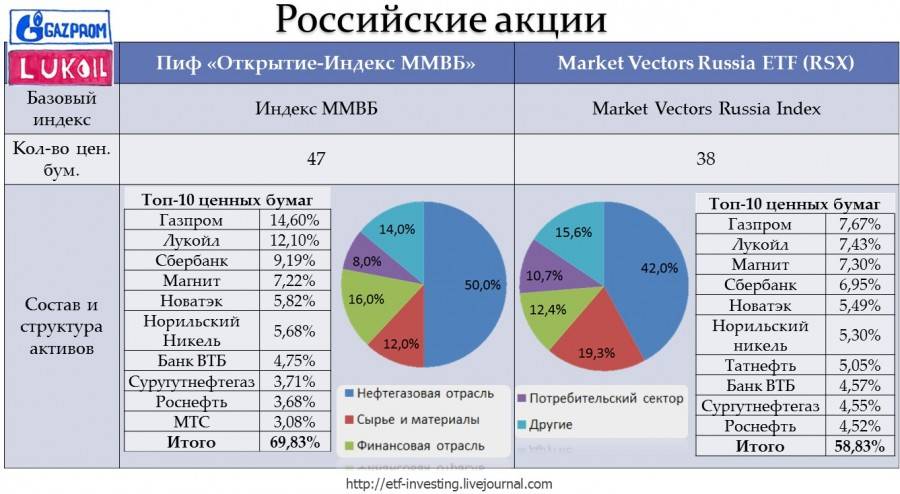

Сравнение индексных фондов

Таблица ниже сравнивает индексные фонды по основным параметрам. Добавлен еще коэффициент детерминации для фондов, по которым удалось его найти. Данный коэффициент показывает, насколько точно фонд повторяет динамику индекса — чем ближе значение этого коэффициента к 100%, тем лучше.

Индексные фонды на индекс московской биржи

Теперь сравним самый важный показатель — насколько хорошо фонды воспроизводят динамику индекса Московской биржи. График ниже показывает динамику фондов в сравнении с индексом Мосбиржи полной доходности брутто. Старт отсчета взят с начала торгов биржевого ПИФА Сбербанка. Биржевые фонды ВТБ и Тинькофф не взяты в силу слишком малого срока работы. ПИФ от Раффайзен так же не исключен, поскольку ориентирован на другой индекс.

Сравнение с индексом брутто (то есть до вычета налогов) вполне оправдано, поскольку ПИФы не платят налог на получаемые дивиденды. А вот для иностранных ETF это правило не действует — они получают дивиденды за вычетом налога по ставке для иностранных юрлиц.

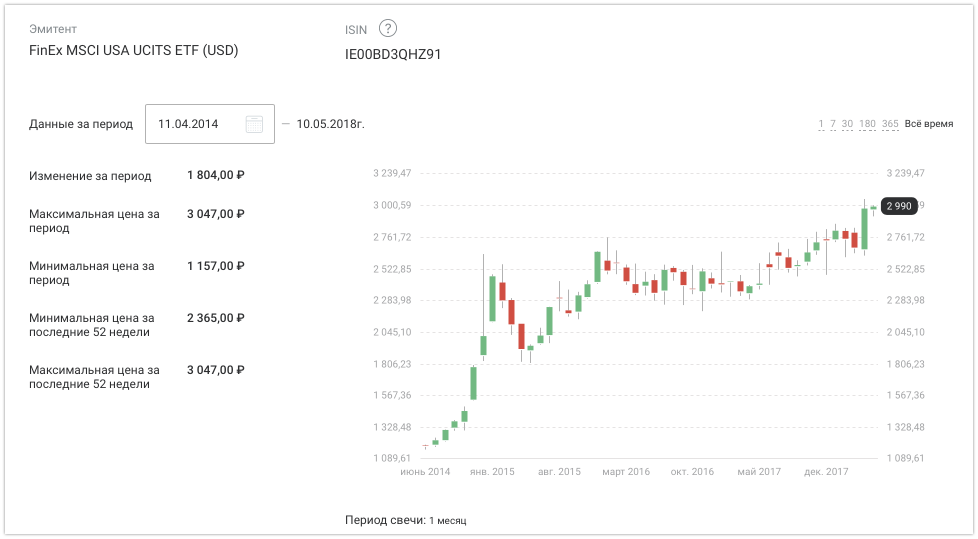

Сравнение доходности индексных фондов

По накопленной доходности фонды распределились следующим образом:

- Индекс Московской биржи — 41,3%

- Сбербанк — Индекс МосБиржи полной доходности брутто — 37,7%

- ВТБ — Индекс МосБиржи — 37,5%

- FinEx Russian RTS Equity UCITS ETF (USD) — 37,0%

- Открытие — Индекс МосБиржи — 35,9%

- Солид — Индекс МосБиржи — 33,9%

- АК БАРС Индексный — 30,7%

- ITI Funds RTS Equity UCITS ETF SICAV (USD) — 24,7%

Сразу стоит отметить несколько моментов. При расчете доходности не учитывалась скидка и надбавка ПИФов и комиссии биржевого брокера. Однако, величины скидок и надбавок в сотни раз больше комиссий брокера.

Ближе всего по доходности к индексу оказались фонды Сбербанка, ВТБ и Finex. Все же биржевые ПИФы имеют определенное преимущество по сравнению с иностранными ETF — ПИФы не платят налог на дивиденды, а ETF вынуждены их платить. Плохой результат фонда ITI Funds обусловлен тем, что он выплачивает дивиденды, а не аккумулирует их, поэтому дивиденды никак не учитываются в цене его акций и росте СЧА. Предсказуемо плохой результат показали традиционные ПИФы с высокими комиссиями — Солид, АкБарс и Открытие.

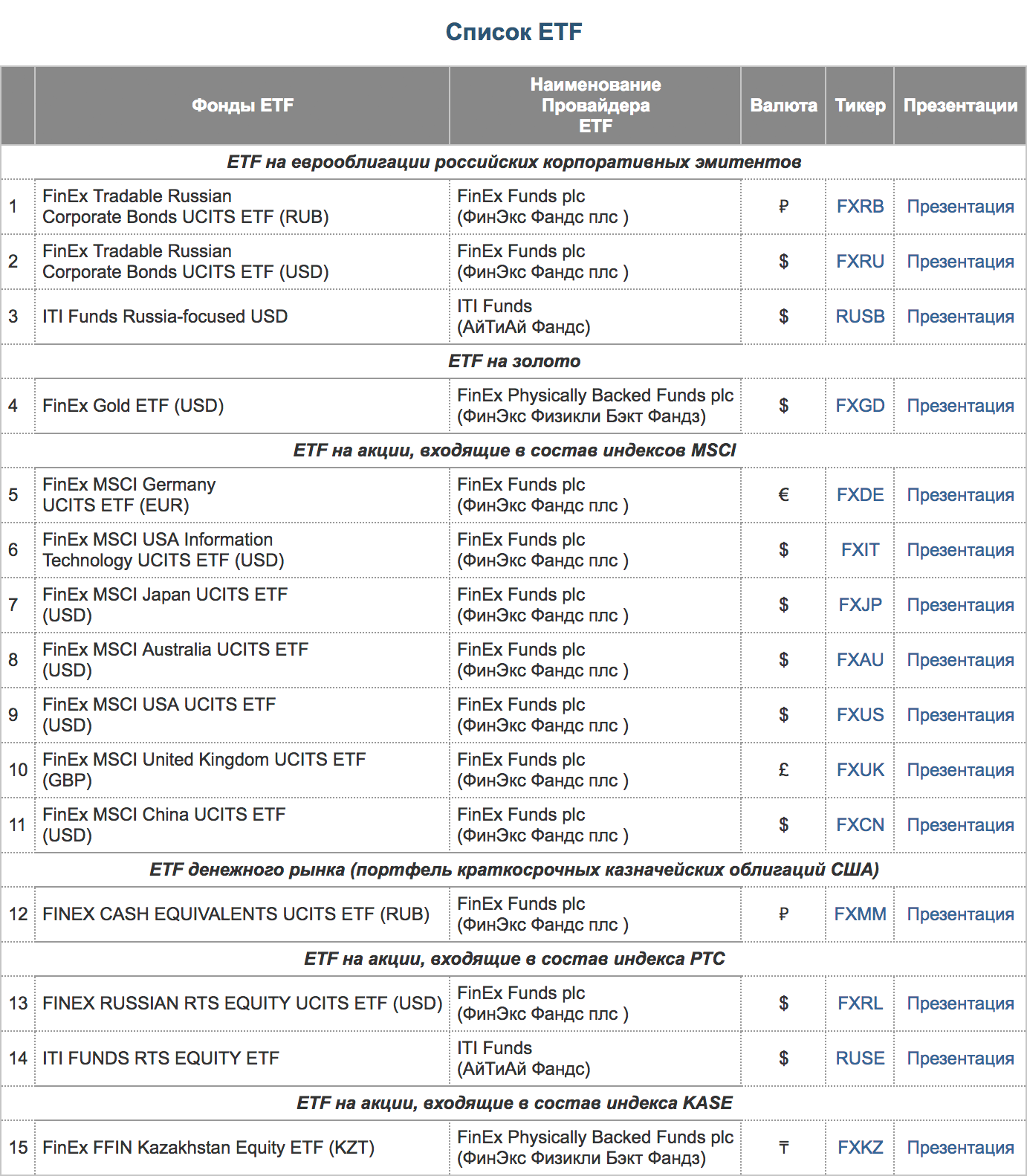

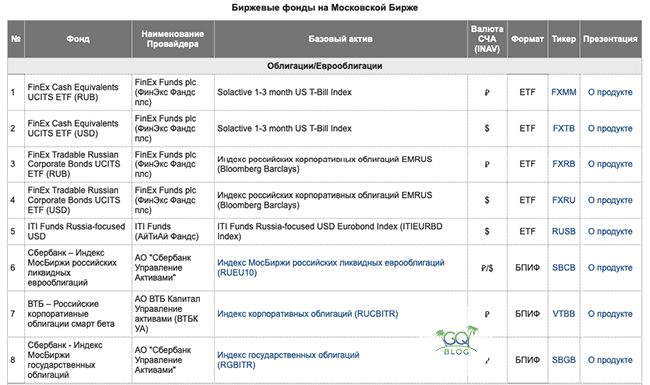

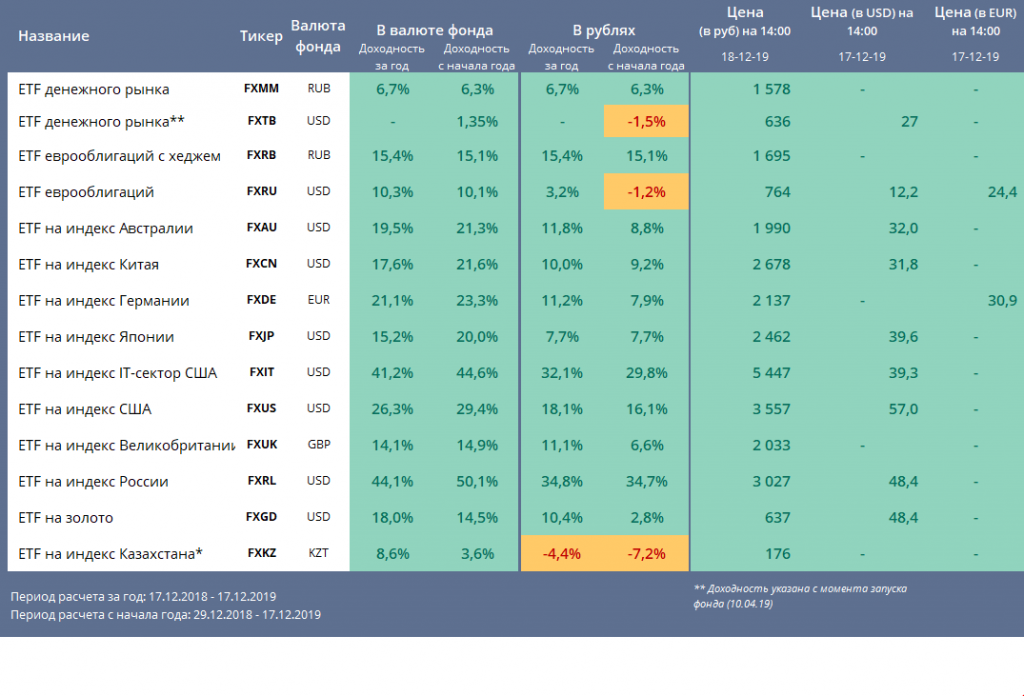

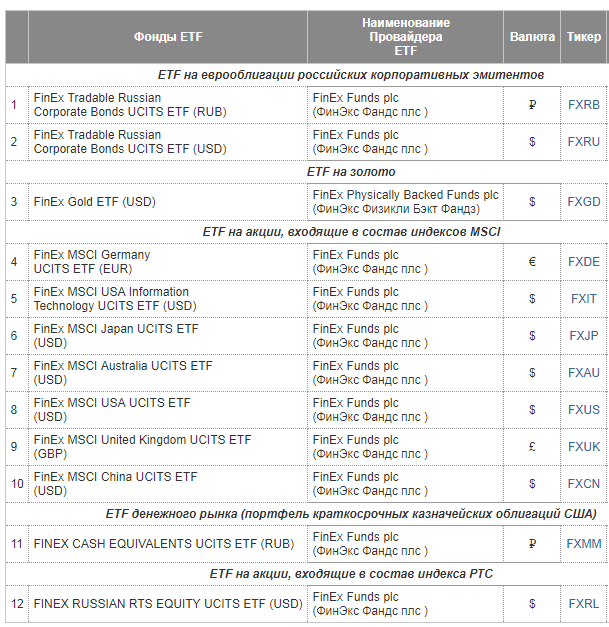

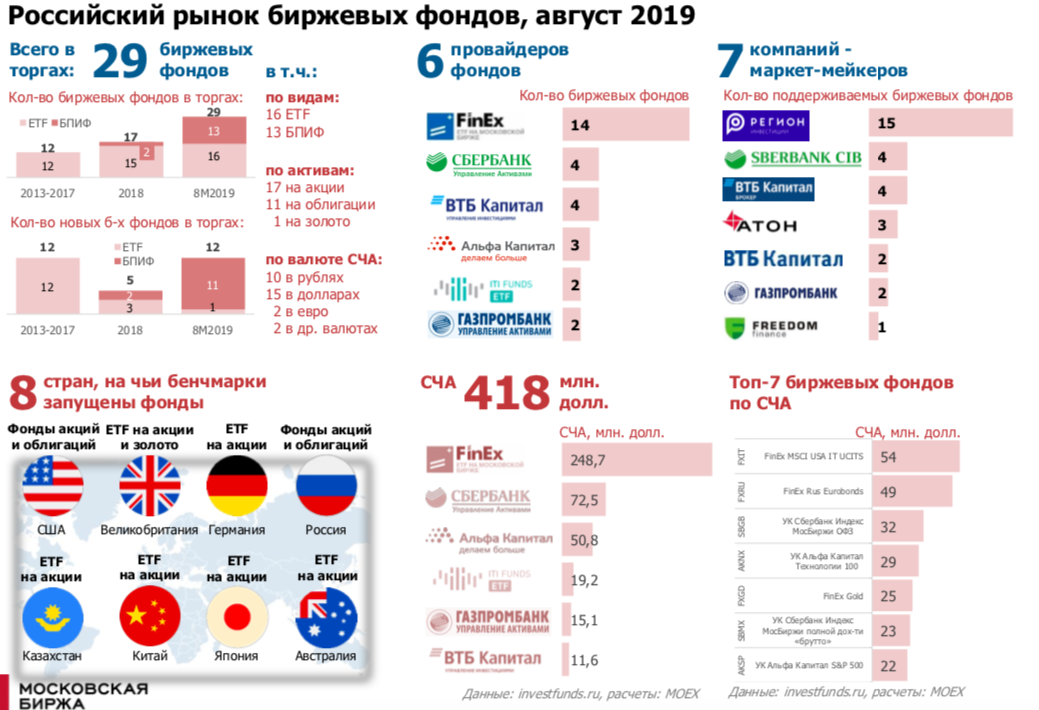

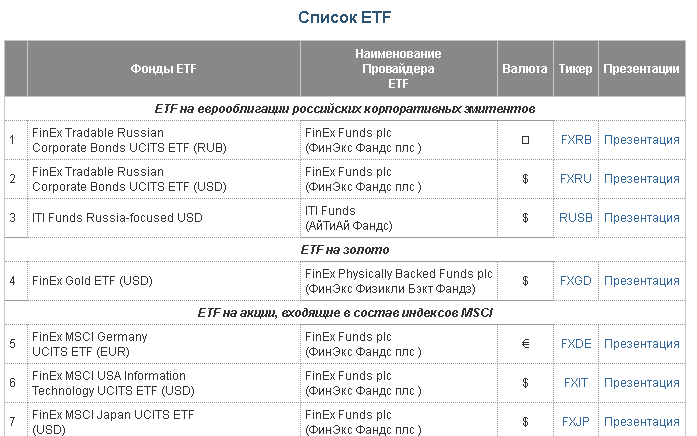

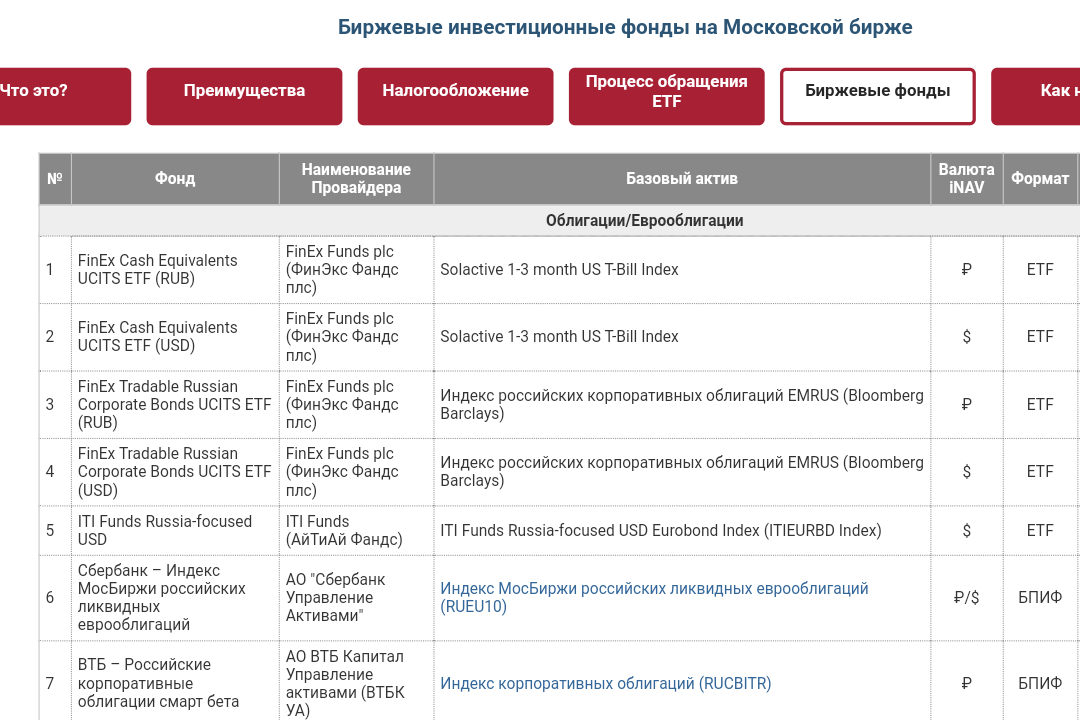

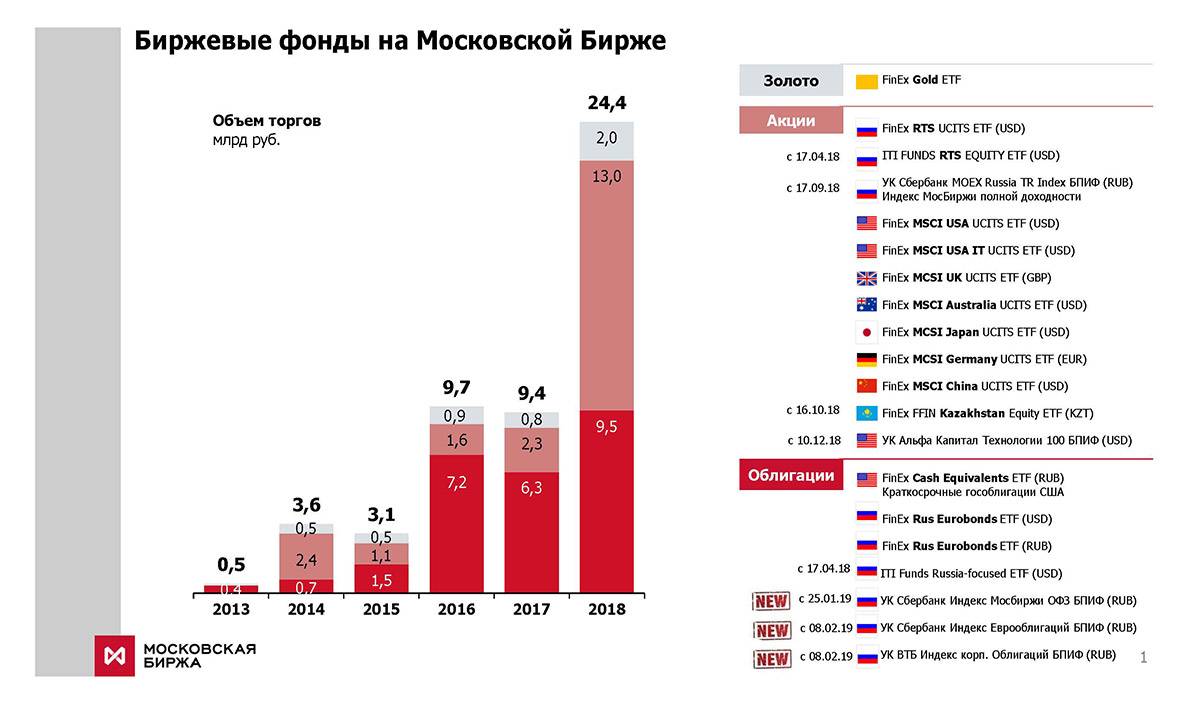

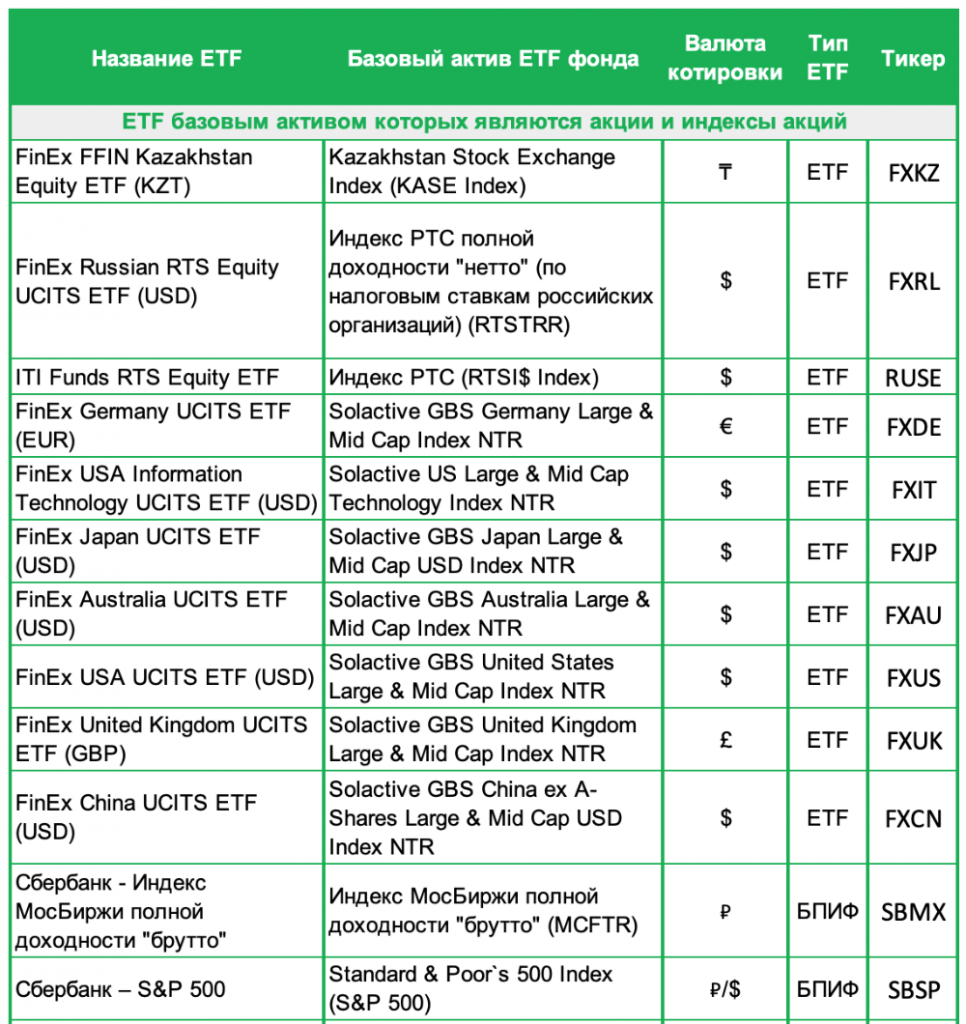

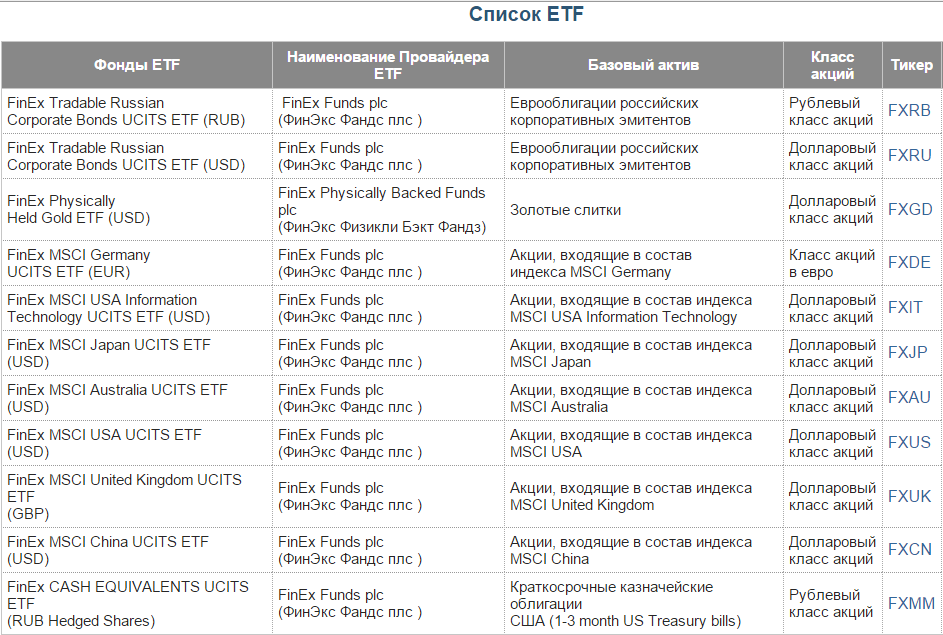

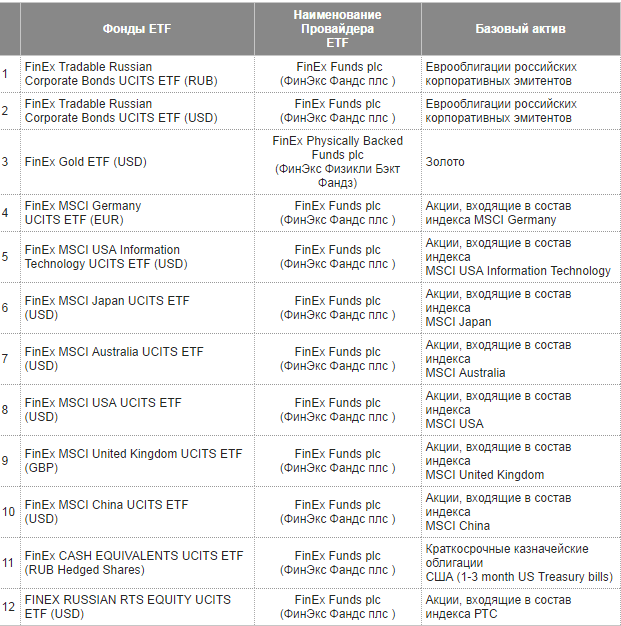

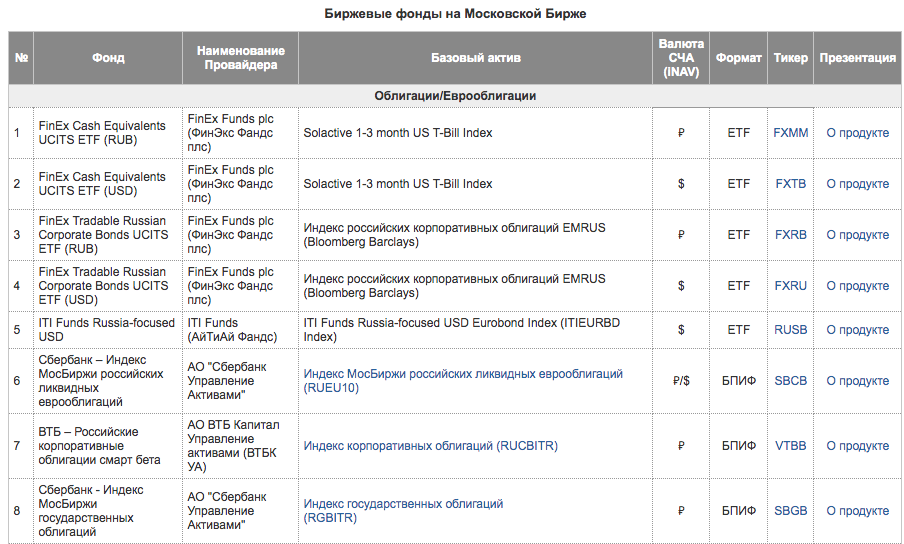

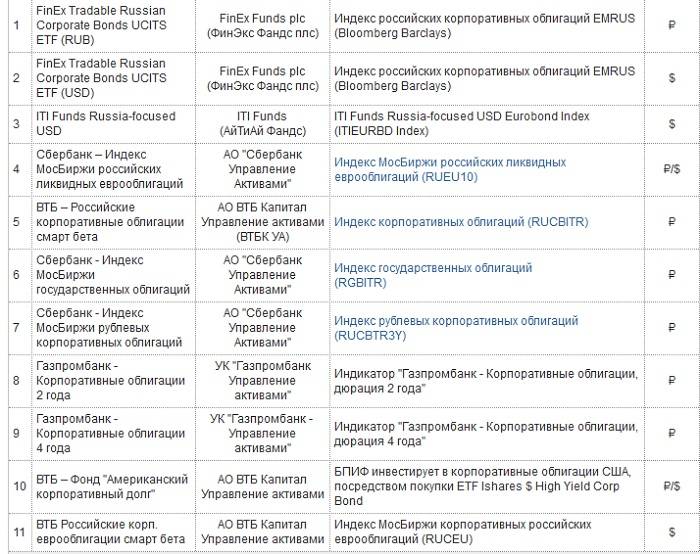

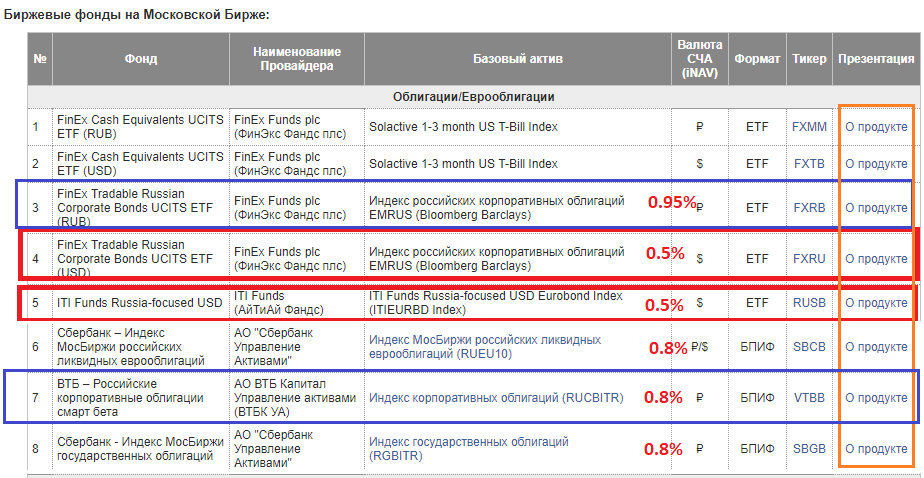

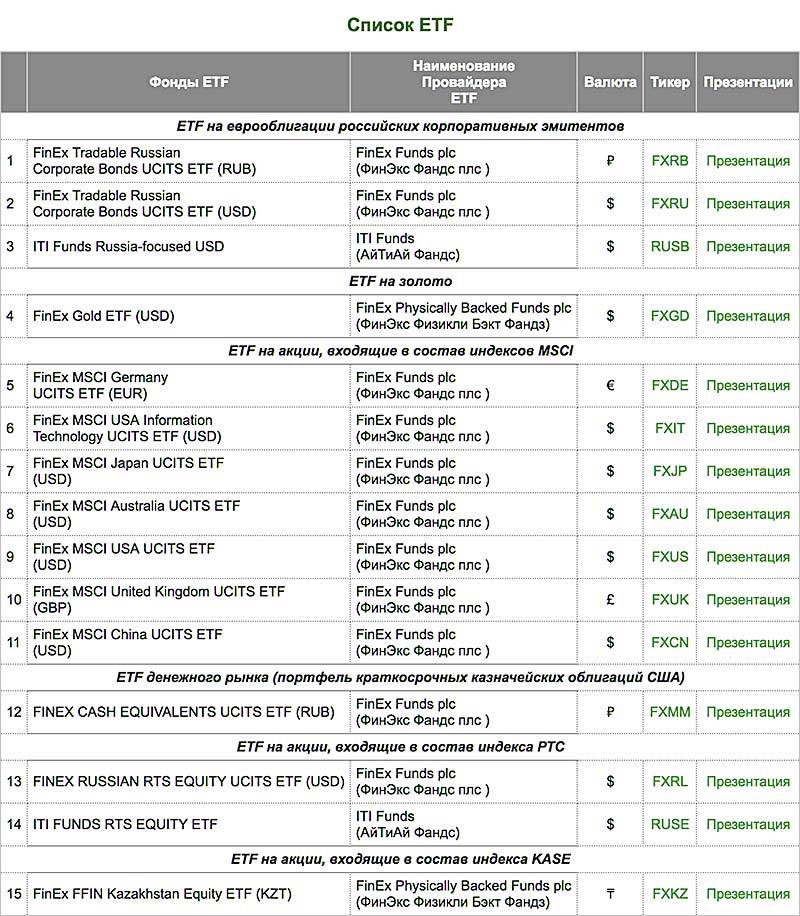

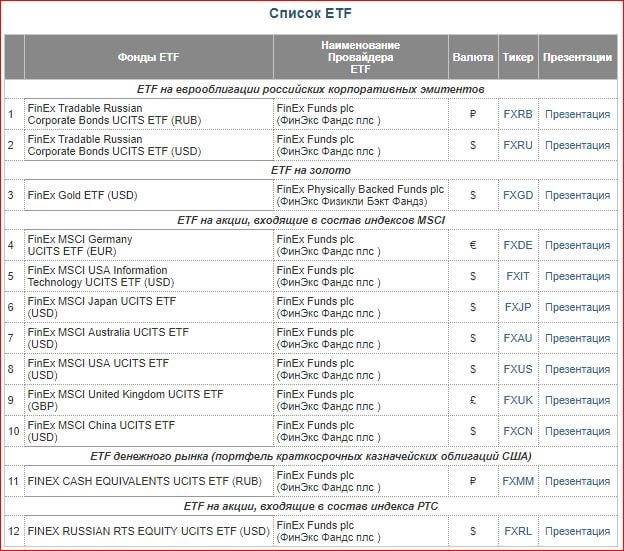

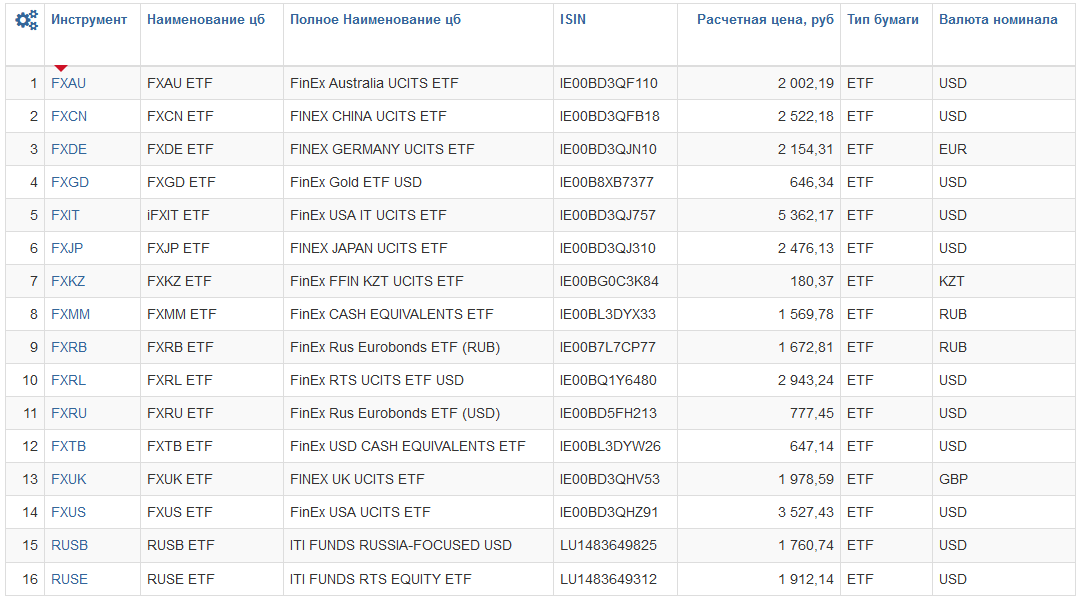

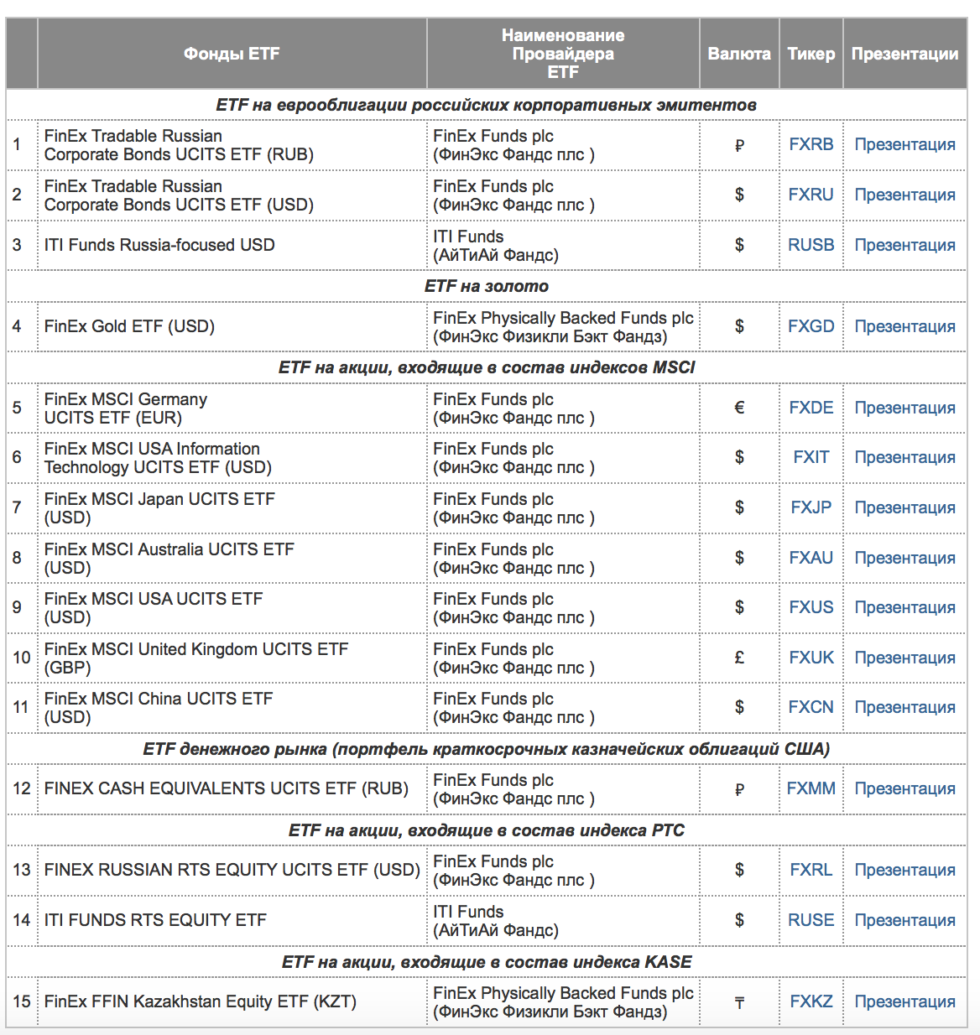

ETF на Московской бирже

ETF фонды на Московской бирже условно можно разделить на четыре группы:

- аналоги депозитов – группа корпоративных облигаций;

- потенциально доходные продукты – группа акций США и IT-сектора США, а так же ведущих мировых экономик;

- золото – группа драгоценных металлов;

- американские госбумаги – группа инструментов денежного рынка.

Несмотря на отношение к различным группам, фонды имеют ряд общих характеристик:

- выплата дивидендов производится 2 раза в год;

- метод репликации физический — приобретение ценных бумаг соответствующего индекса;

- отсутствие влияния банкротства контрагентов на 100% обеспеченность ценными бумагами фонда;

- ограниченные операционные риски;

- акции ETF не могут служить долговым инструментом.

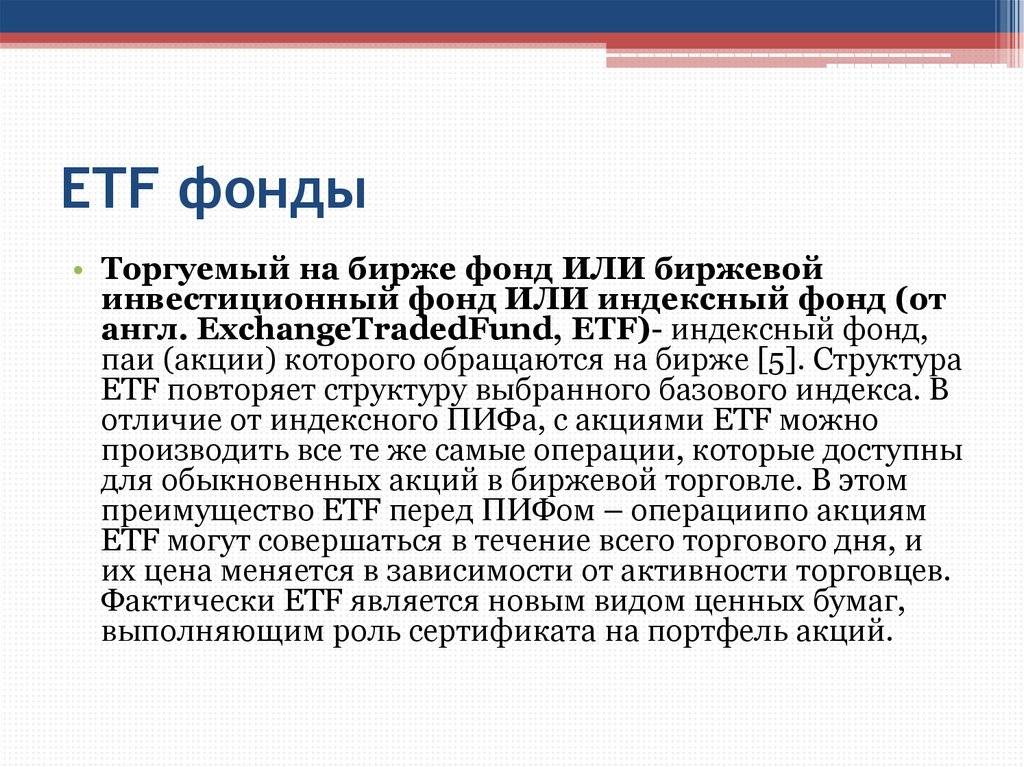

Что такое ETF

ETF— это биржевые фонды, которые инвестируют в определенные ценные бумаги. Если вы купите акцию ETF, вы автоматически станете владельцем части ценных бумаг, которые входят в этот фонд. Каждый ETF сам решает, по какому принципу выбирать ценные бумаги.

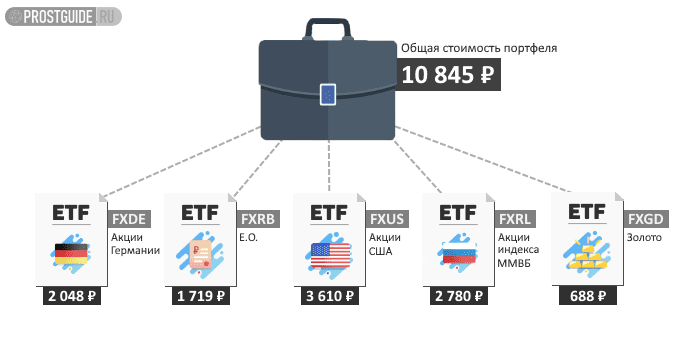

Например, вы сказали, что хотите купить акции мировых компаний с самой высокой капитализацией. Вы можете и сами их найти, выбрать и купить, но одна такая акция может стоить десятки тысяч рублей — чтобы купить акции каждой компании, понадобится внушительный инвестиционный капитал.

Гораздо проще найти ETF, который инвестирует как раз в мировые компании, и купить его акции. По сути, вы станете владельцем акций тех же компаний. В каких пропорциях эти акции закуплены в ETF, в таких пропорциях они будут и в вашем портфеле. Но одна акция ETFобойдется намного дешевле, чем минимальные пакеты акций всех этих компаний.

ETFможет быть любым — на акции, облигации, еврооблигации, золото, валюту, недвижимость.

Инвестиция или спекуляция

Грань между инвестицией и спекуляцией размыта. Обычно критерием разграничения указывают фактор времени. Если операция длится более года — это инвестиция, и экономический эффект она даст через значительный срок после вложения. Если до года — это спекуляция. Например, «Современный экономический словарь» указывает:

В то же время, когда говорят о биржевой торговле, то говорят о привлечении, например, «портфельных инвесторов», которые чутко следят за ситуацией на рынке и могут с него уйти, не обращая внимания на длительность сделок.

По характеру заключаемых договоров, производимых действий, целям, юридическим последствиям биржевые инвестиции и спекуляции не отличаются.

Бенджамин Грэм предлагал инвестицией считать операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией.

Часто разграничение проводят по критерию организации нового бизнеса (реальная инвестиция, средства тратятся на покупку оборудования, сырья, обучение персонала) или участия в уже существующем бизнесе (спекуляция, средства тратятся на покупку корпоративных прав, ценных бумаг).

Иногда критерием разделения служит цель операции. Спекуляцией считают операцию, у которой целью является разница в цене (акции, пая, товара). Сделка может длиться долго, но доход формируется только один раз при продаже или погашении актива. Инвестицией считают операцию, целью которой является доход в форме процентов (дивидендов), начисляемых на приобретённый актив. Начисления носят систематический характер и время обращения купленного актива не ограничивается.

Свежие комментарии

Налогообложение ETF

В плане налогообложения акции ETF ничем не отличаются от обычных акций, скажем «Газпрома» или «Сбербанка». Если мы получили прибыль от продажи бумаги, то нужно будет заплатить налог в 13% (брокер является налоговым агентом и удержит его самостоятельно).

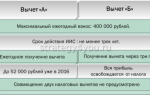

Однако существует налоговая льгота при владении бумагой больше 3-х лет (данная льгота не действует на ИИС). Предельный размер вычета рассчитывается по формуле N*3 млн. руб., где N – это срок владения бумагой. Т.е. если мы продержали бумагу 3 года, то предельный размер вычета будет 9 млн. руб., если 4 года – 12 млн. руб.

Допустим, мы купили акции ETF на 10 млн. руб., продержали их три года и продали за 15 млн. руб. Наша прибыль в 5 млн. руб. меньше предельного размера вычета в 9 млн. руб., и налоги с этой суммы нам платить не нужно.

На ИИС можно выбрать налоговый вычет от положительного финансового результата, в этом случае также не нужно будет платить налоги с дохода от продажи ETF.

Данные вычеты помогут защититься от налогов при валютной переоценке, если вы покупаете ETF за доллары США. Налогооблагаемая база у нас рассчитывается в рублях. При сильной девальвации может случиться так, что в долларах вы получили фактический убыток, но из-за разницы курса есть рублевая доходность, с которой нужно уплатить 13% налог (в обратную сторону это правило тоже работает, если получена доходность в долларах, а курс рубля вырос по отношению к доллару, и в рублях получился фактический минус, то налог платить не нужно). Подробно валютную переоценку мы разбирали в статье про еврооблигации.