Участники финансового рынка – кто они

Какую бы роль ни играл участник на финансовом рынке, его главной целью является извлечение выгоды для себя. Если не брать в расчет какого-нибудь убежденного инвестора, вкладывающего средства в отечественную космонавтику исключительно ради гордости за достижения своей страны, эта выгода носит материальный характер. Рассмотрим, кто эти люди и как они зарабатывают на движении капитала.

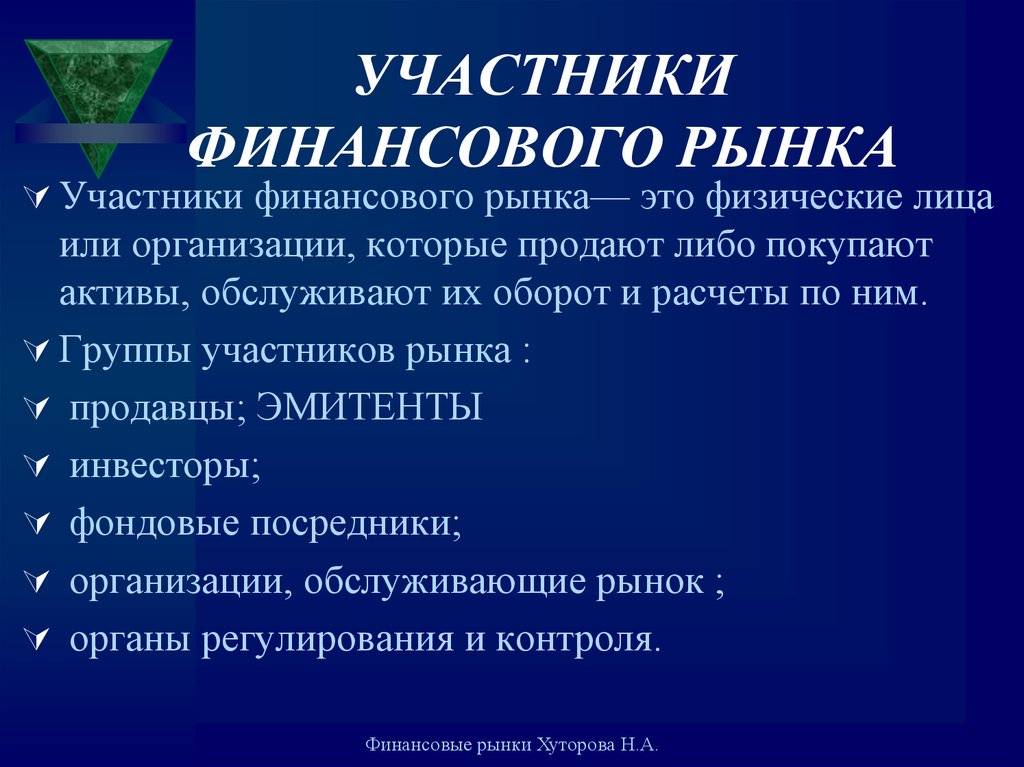

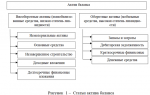

На финансовом рынке существует две большие категории:

- Продавцы и покупатели (объединены, так как одно лицо может быть попеременно обоими);

- Посредники.

Первая категория действует в собственных интересах и с использованием своих капиталов. С ней тесно связано понятие трейдер и трейдинг. Учитывая сложность финансового рынка, он нуждается в некоторой прослойке в виде посредников, в задачу которых входит быть связующим звеном между продавцом и покупателем. Он может просто давать консультации покупателю либо брать на себя задачи по купле-продаже, являясь его официальным представителем.

Этот список можно видоизменить в зависимости от вида рынка. Например, в страховой сфере выделяют страхователей и страховщиков, в кредитной – кредиторов и заемщиков, в фондовой – эмитентов (тех, кто выпускает ценные бумаги) и инвесторов.

Рассмотрим эти категории в отдельности.

Кто такие трейдеры

При слове трейдер представляется человек, сидящий перед несколькими мониторами и внимательно следящий за изменениями графиков и схем. Это действительно так, ведь современный «торговец» больше не сидит в яме на бирже, перед его глазами благодаря интернет-платформам предстает вся необходимая информация для заключения сделок.

Трейдер внимательно отслеживает изменения курса валют, акций или других ценных бумаг, читает новости. Он должен быть очень дисциплинирован, чтобы иметь терпение дождаться выгодной котировки. Таким образом, его работа состоит из двух частей: он внимательно анализирует и затем совершает сделку.

Трейдеры бывают профессионалами и любителями. Профессионалы отличаются специализированным образованием и постоянным местом работы в брокерских фирмах, банках или аналитических центрах. Они обязаны иметь лицензию на соответствующую деятельность, которая в настоящее время выдается ЦБ России.

Существует несколько разновидностей трейдеров: арбитражеры, инвесторы, спекулянты, хеджеры. Специфика их деятельности определяется теми целями, которые они ставят перед собой при осуществлении сделок. В будущем мы посвятим трейдерам отдельную статью.

Трейдеры-любители составляют уже целую армию желающих разбогатеть на торговле финансовыми инструментами. Для этого не нужно обладать каким-либо образованием, для старта достаточно нескольких тысяч рублей и желания осваивать новую сферу деятельности. Обычно начинающие трейдеры обращаются за консультацией к коллегам-профессионалам или пользуются услугами посредников-брокеров.

Чем занимаются брокеры

Брокерам также нужна лицензия от Центрального Банка РФ для осуществления купли-продажи ценных бумаг.

В настоящее время интернет пестрит предложениями брокерских компаний, обращенных к простым интернет-пользователям, желающим приумножить свои средства. Обычно на их портале есть возможность создать свой личный кабинет, открыть свой счет, просмотреть видеоуроки по правилам торговли и даже пройти практическое обучение в демоверсии платформы с учебными счетами.

Новоиспеченный трейдер по аналогии с тарифами мобильных операторов выбирает наиболее подходящий для себя тариф торговли и может установить прямо на свой компьютер браузерную версию торговой платформы, предлагаемой брокером. Например, платформу MetaTrader 4 или 5. Также специальную версию платформы можно загрузить в мобильное устройство.

Хороший брокер всегда будет заинтересован в том, чтобы его клиент преуспел в торговле, так как выручка пользователя определяет величину комиссионных. А успех во многом зависит от грамотности трейдера, поэтому брокеры часто предлагают клиентам проходить бесплатное обучение.

Дилеры и дилинговые компании

В отличие от брокеров, дилеры являются более самостоятельными посредниками между продавцом и покупателем. Если брокер – это раб, который не становится собственником активов, не может не вывести их на биржу и осуществляет торговлю только за счет клиента, то дилеры могут поставить активы себе на баланс, придерживая их для себя, и весь бизнес ведут только за свой счет. По российским законам дилером может быть только юридическое лицо. Чаще всего эту роль играют банки, фонды, страховые организации.

Типы финансовых рынков и их роли

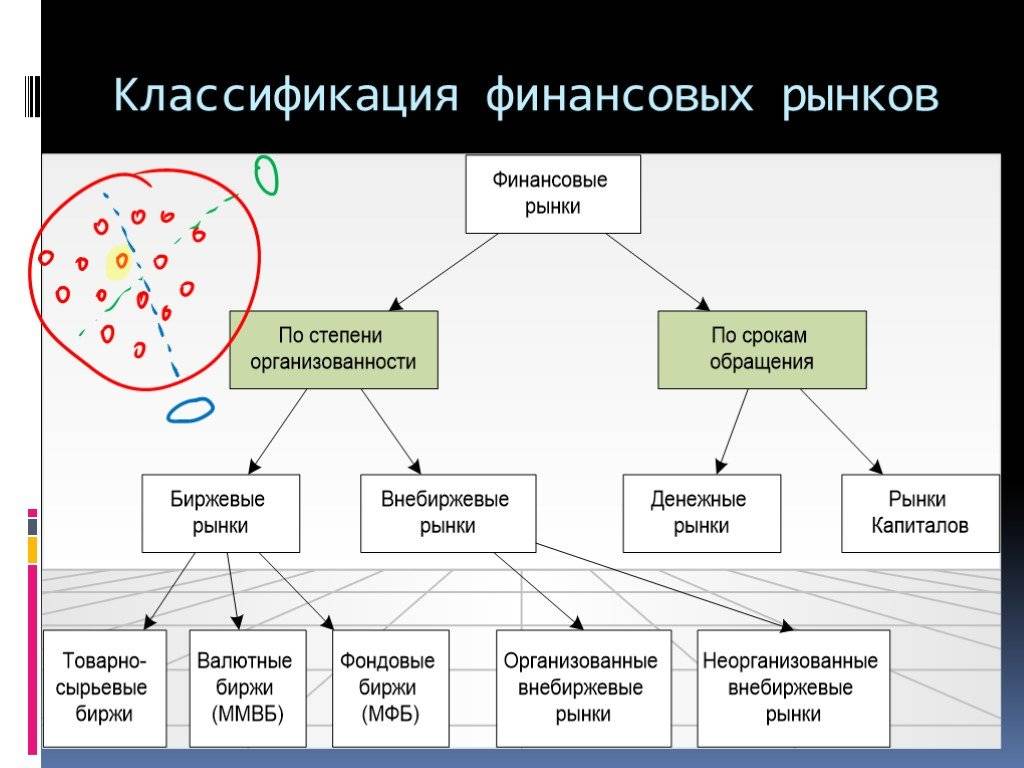

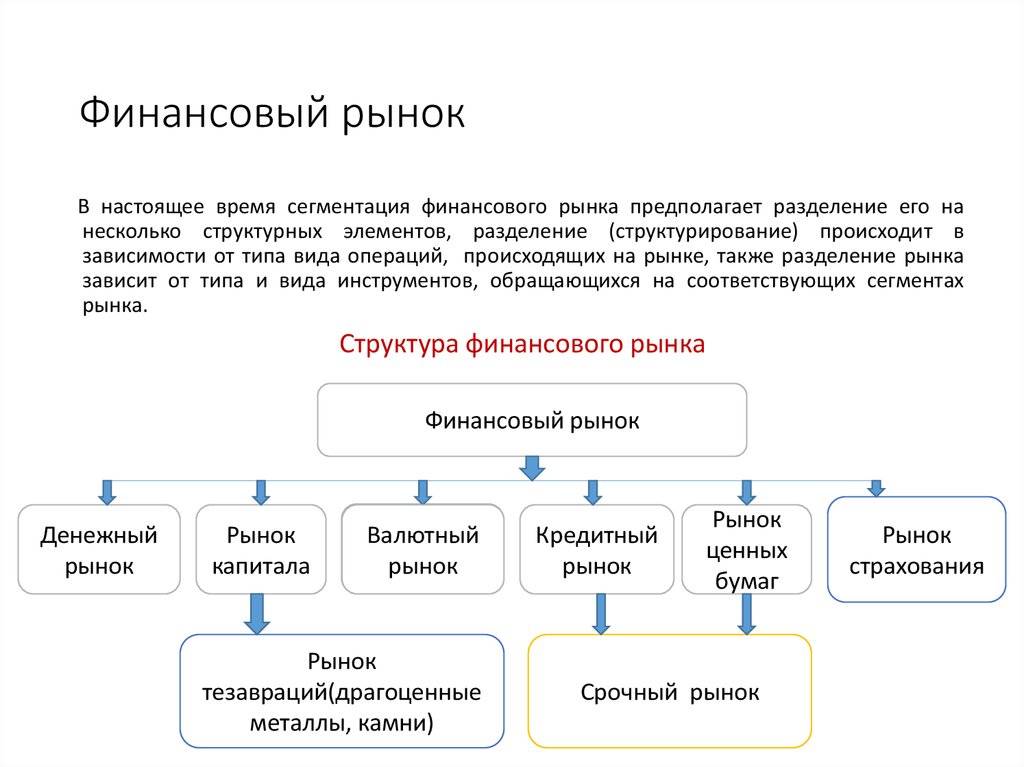

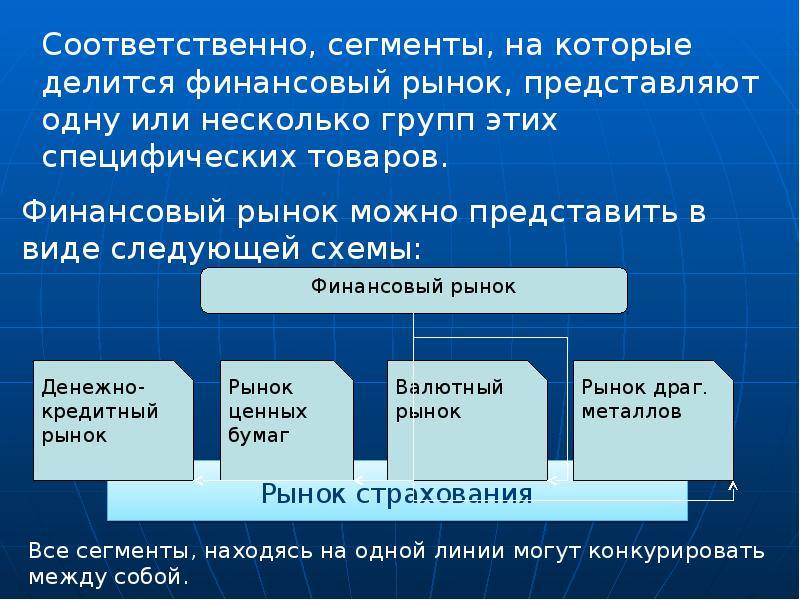

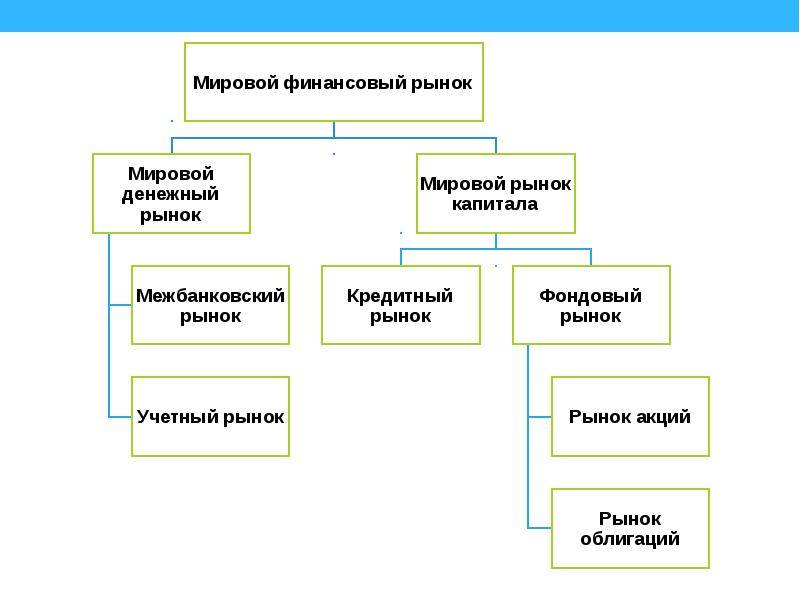

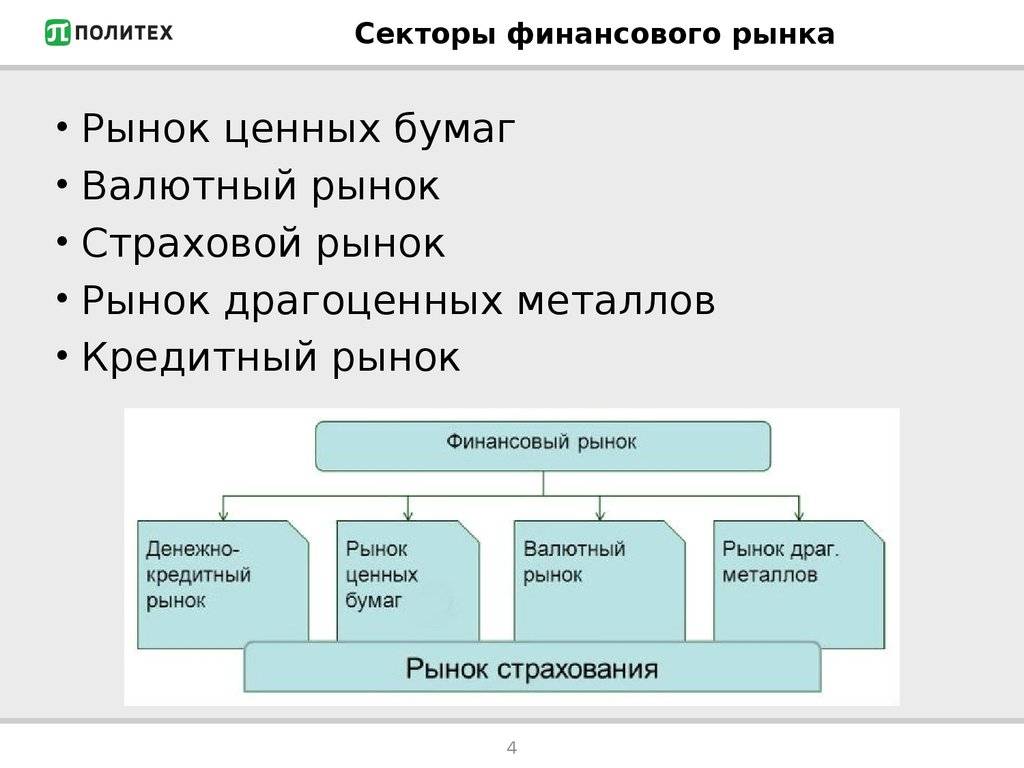

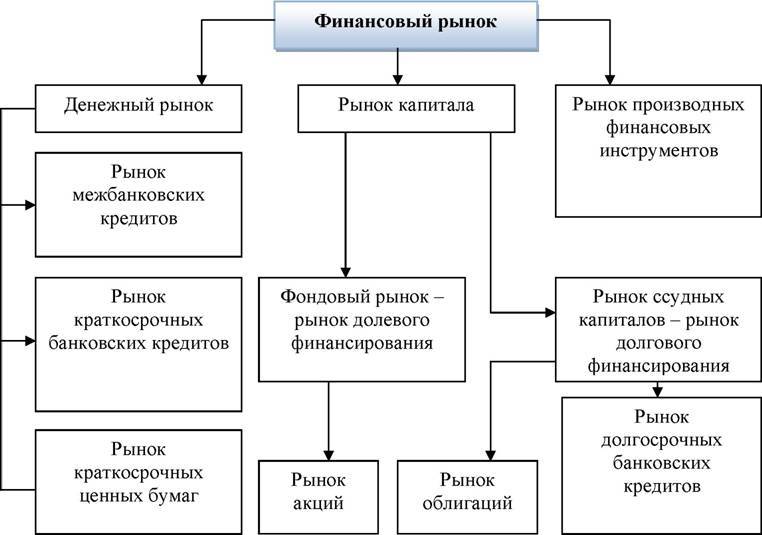

Есть несколько разновидностей рынков:

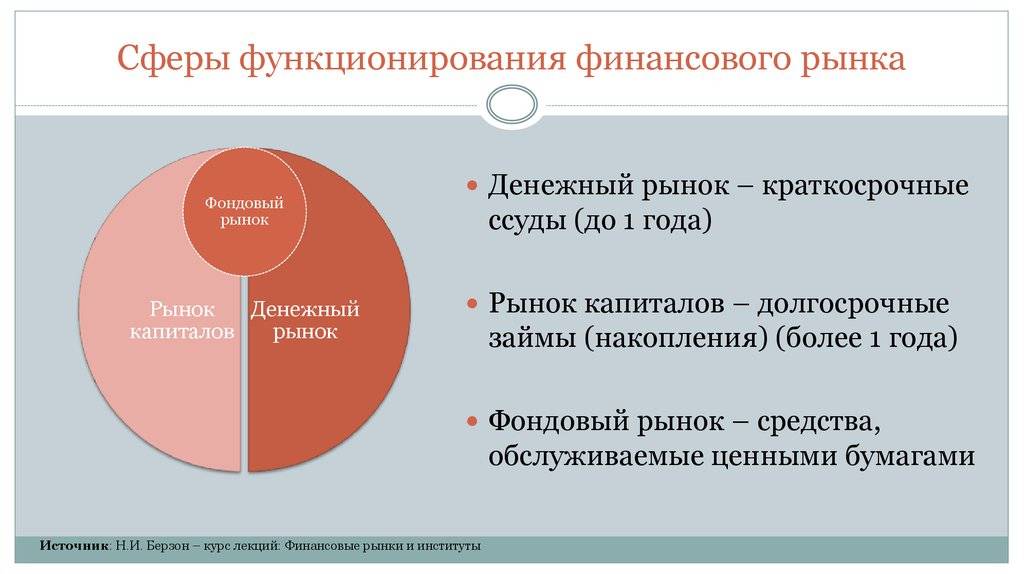

- Рынки капитала. Любому учреждению или корпорации требуется капитал (фонды) для финансирования своей деятельности и осуществления собственных долгосрочных инвестиций. Для этого компания получает деньги за счет продажи бумаг в названии компании. Они покупаются и продаются на рынках капитала.

- Фондовые рынки. Дают возможность покупать и продавать акции публично продающих компаний. Они предоставляют компаниям доступ к капиталу с куском доли собственности в компании и потенциал прибыли, основанный на будущих результатах компании.

- Рынки облигаций. Представляет собой долговые инвестиции, в которые инвестор ссужает деньги предприятию (корпоративному или правительственному), что заимствует средства с фиксированной ставкой. Облигации используются для финансирования проектов. В номинальном выражении намного больше мировых фондовых рынков. Основными категориями облигаций являются корпоративные, муниципальные и казначейские облигации, банкноты и векселя.

- Денежный рынок. В денежные рынках ценных бумаг участвует прочая документация депозитами, банковские акцепты коммерческие бумаги, евродоллары, федеральные фонды. Инвестиции в денежный рынок также называются денежными вложениями из-за их коротких сроков погашения. Этот рынок используется широким кругом участников: от компании, собирающей деньги, продавая коммерческую бумагу на рынок инвестору. Этот рынок рассматривается как безопасное место для размещения денег благодаря высоколиквидному характеру ценных бумаг и краткосрочным срокам погашения. Поскольку они чрезвычайно консервативны, денежные ценные бумаги предлагают более низкие доходы. Но на этом рынке существуют риски, о которых должен знать любой инвестор, включая риск дефолта по бумагам, таким как коммерческий документ.

- Наличный или спотовый рынок. Инвестирование в наличные деньги — это очень сложный процесс, с возможностями как больших потерь, так и больших прибылей. На рынке наличных продаются за наличные и доставляются немедленно. Точно так же контракты, купленные и проданные на спотовом рынке, сразу же действуют. в отличие от других рынков, где торги определяются по форвардным ценам. Рынок наличных денег является сложным и деликатным. Сам характер продаваемых продуктов требует доступа к далеко идущей подробной информации и высокому уровню макроэкономического анализа и торговых навыков.

- Производные рынки. Производная называется так по какой-либо причине: ее стоимость получена из ее базового актива или активов. Производным является договор, но цена сделки определяется ценой основного актива. Примеры общих производных инструментов — форварды, фьючерсы, опционы, контракты на разницу. Эти инструменты не только сложны, но и являются стратегиями, предлагаемыми участниками этого рынка. Существует также множество производных инструментов, на внебиржевом (нерыночном) рынке, которые профессиональные инвесторы, учреждения и менеджеры хедж-фондов используют в разной степени, но играют незначительную роль в частных инвестициях.

- Межбанковский рынок. Это финансовая система и торговля валютами между банками и финансовыми учреждениями. Торговля идет на валютном рынке.

- Внебиржевой рынок. Это тип вторичного рынка также упоминается как дилер рынка. Термин «внебиржевой» относится к акциям, которые не торгуются на бирже. Ни одна из этих сетей не является обменом. Фактически, они описывают себя как поставщиков информации о стоимости для бумаг. Большинство бумаг, торгующих таким образом, являются из очень небольших компаний.

- Третий и Четвертый рынки. Они связаны с значительными объемами акций, которые должны быть совершены за сделку. Эти рынки занимаются сделками между брокерскими дилерами и учреждениями через внебиржевые электронные сети.

- Срочный рынок. Рынок деривативов — это финансовый рынок, торгующий ценными бумагами, которые получают свою стоимость от своего базового актива. Стоимость производного контракта определяется ценой базового объекта. Этот финансовый рынок торгует производными инструментами.

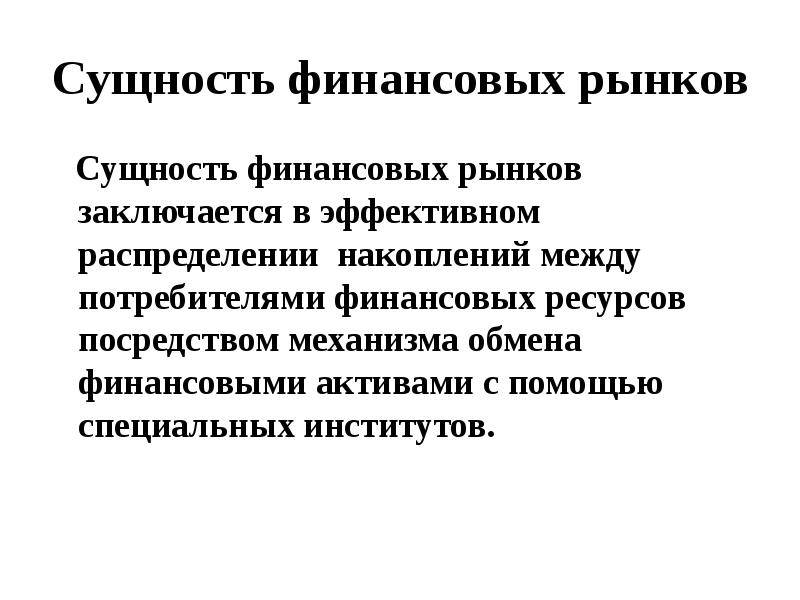

Что такое финансовый рынок

Благодаря целому спектру разношерстных интересов, на рынке можно выявить и разбить на составляющие многообразные типы взаимоотношений.

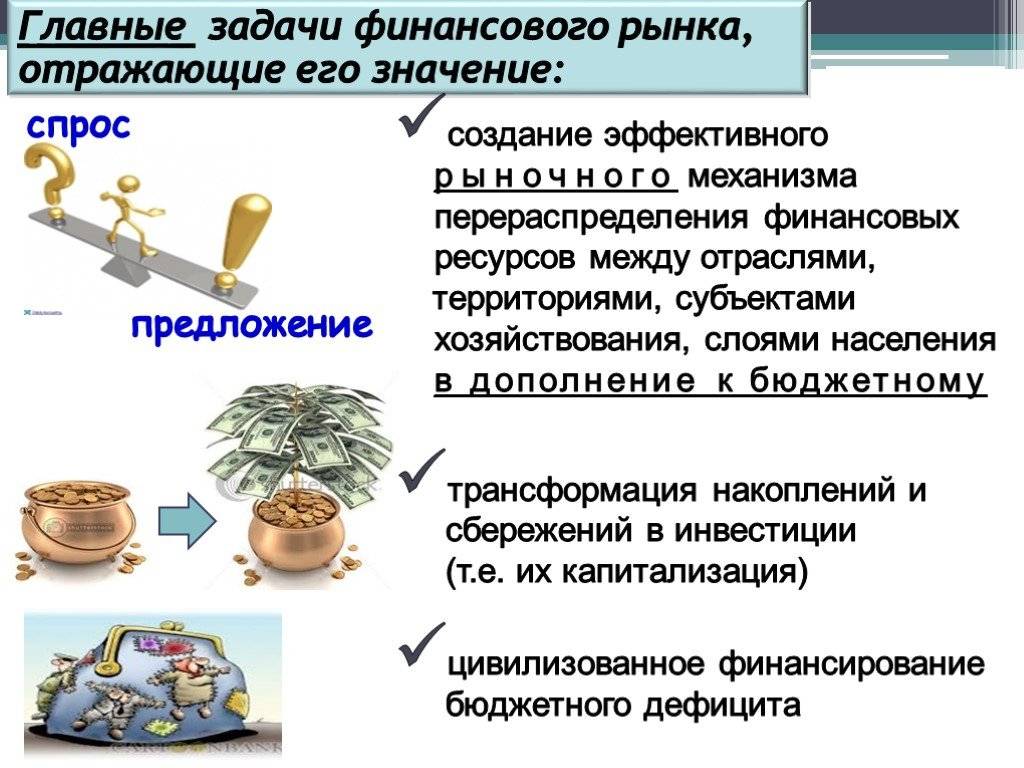

Одной из важных характеристик нашего века является потребность в таком понятии, как своевременность. Как известно, спрос рождает предложение, и гибкий финансовый рынок вовремя снабжает деньгами того, кто в них нуждается и готов заплатить за деньги больше, чем они того стоят, в силу острой в них нужды или в надежде на многократное увеличение дохода в будущем.

Именно степенью активности денежных капиталов характеризуется «здоровье» экономики государства. Можно провести аналогию с циркуляцией крови в организме. Как в здоровом организме кровь активно бежит от одного органа к другому, насыщая их кислородом, так и в процветающей экономике ликвидные средства быстро перемещаются от одного «хозяина» к другому, отзываясь на нужды и потребности участников рынка.

Благодаря постоянному движению, перераспределению и накоплению капитала, предложение и спрос на него стремятся к уравновешиванию.

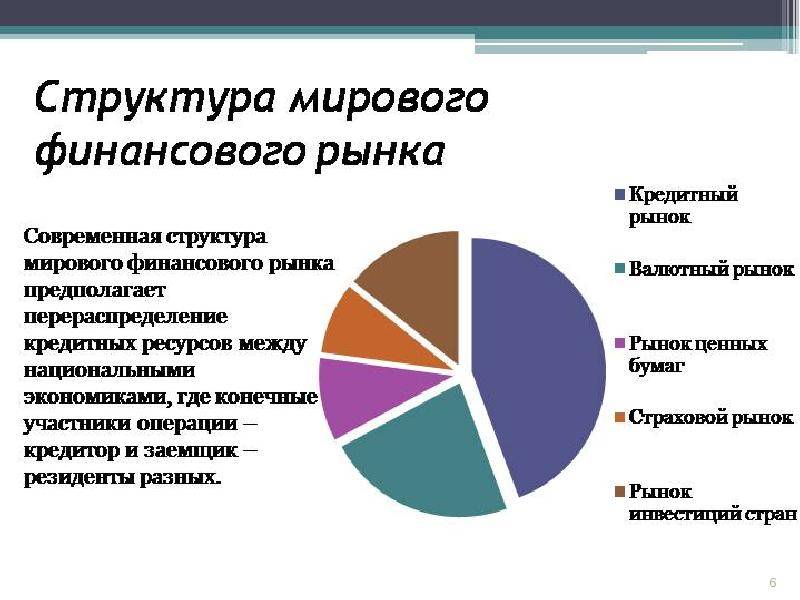

В современном мире почти ни одна страна не может существовать в изоляции от других. С экранов все чаще звучит понятие глобализации. Теперь и национальные финансы не крутятся внутри одного государства, а вышли за его пределы, что позволяет нам говорить о мировом финансовом рынке.

Денежные ресурсы перераспределяются здесь на конкурентной основе между государствами, их регионами и отраслями.

Приведем несколько примеров движения капитала, чтобы проиллюстрировать, как работает финансовый рынок.

Пример 1. Предположим, что предприниматель задумал расширить производство мебели, но прямо сейчас ему не на что купить необходимое оборудование. Тогда, если его бизнес имеет форму публичного акционерного общества, он может выпустить дополнительные акции.

Инвесторы, веря в успех его фирмы, покупают акции с целью размещения своих денег и с желанием заработать на повышении курса акций. Оборудование закупается, торговля увеличивается, равно как и прибыль, акции растут в цене, инвесторы продают их дороже, чем купили, обеспечив себе прибыль.

Пример 2. Чтобы открыть свой бизнес, человек обращается в какой-либо банк и берет сумму в кредит. Банк, являясь коммерческим предприятием, предоставляет заем под процент. Эти деньги он сам занимает у Центрального банка также под процент, но более низкий, чем сам дал заемщику. Соответственно, коммерческий банк в итоге заработает на разнице в процентах.

С понятием финансового рынка неразрывно связаны финансовые инструменты.

Преимущества и недостатки

Преимущества деривативов:

- если в обычных сделках на фондовом рынке инвестор зарабатывает только на росте цены активов и получении дивидендов/купонов, то в деривативных это можно сделать и на падении рынка;

- порог входа значительно меньше, чем в обычной сделке, за счет необходимости внесения только гарантийного обязательства;

- из предыдущего преимущества вытекает следующее – возможность заработать большие суммы при минимальном капитале и в короткие сроки.

Недостатки:

- сложность прогнозирования движения рынка, непредсказуемость природных, политических, социальных факторов приводят к тому, что деривативные сделки связаны с большим риском;

- новичкам требуется серьезная подготовка для участия в такого рода сделках, учеба на собственных ошибках может стоить слишком дорого;

- не является инструментом долгосрочного и пассивного инвестора, требует времени не только на изучение теории, но и на отслеживание рыночной ситуации.

Снизить возможные риски можно путем диверсификации инвестиционного портфеля, т. е. включения в него разных классов активов и направления на участие в срочных сделках незначительной части капитала.

Инвестирование в банковские депозиты

Минимум знаний потребуется при вложении денег в банковские депозиты. На первый взгляд всё просто — принёс деньги в банк и положил на депозит. Но и тут потребуются некоторые знания.

Важным нюансом при инвестировании в банковские вклады является вложение денежной суммы в банк не более страховой суммы покрытия страховым Фондом, в случае банкротства банка.

Кроме того, нельзя все деньги вкладывать в один банк. Деньги нужно распределить по нескольким банковским учреждениям в пределах размера страховой суммы. Как видно, что даже в таком простом инвестировании есть нюансы в которых следует разбираться, чтобы сохранить свои деньги.

Поэтому, вкладывая деньги на депозит в банк обязательно проверьте информацию о том является ли банк участником Агентства по страхованию вкладов — asv.org.ru.