Госдолг России. Сумма Госдолга РФ в 2019 году

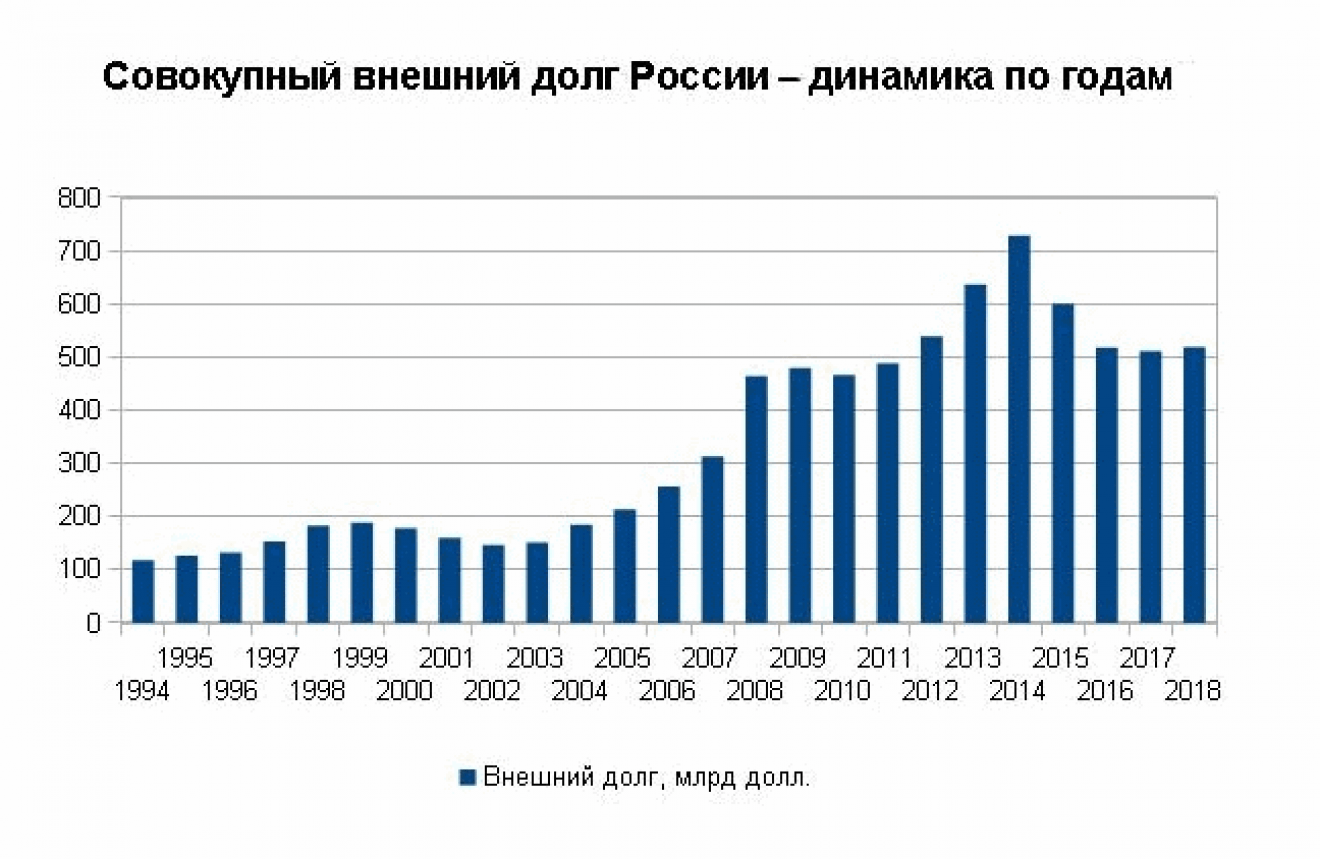

После распада СССР в 1991 году Российская Федерация взяла на себя обязательства по долгам Советского Союза взамен на отказ бывших союзных республик от зарубежных активов СССР. Длительное время советский долг — до 110 млрд долларов — составлял большую часть внешнего долга России.

В 1990-е годы в связи с тяжелой экономической ситуацией Россия стала набирать новые кредиты за границей. Пик российского государственного долга пришелся на 1998 год — он составил 146,4% ВВП (из сообщения МИД РФ).

На 1 января 2000 года внешний госдолг достиг 146 млрд долларов (суммарный внешний и внутренний госдолг — 84% ВВП). На начало 2007 государственный внешний долг был снижен до 52 млрд долларов (5% ВВП).

На 1 июля 2019 года государственный внешний долг России составляет 53,9 миллиарда долларов, сообщает Министерство финансов РФ. Государственный внешний долг России находится в пределах 16-16,5% ВВП, это очень мало, признают аналитики. Для сравнения, у некоторых стран еврозоны он превышает 100% ВВП.

Общий внешний долг России (включая негосударственный) на 1 июля 2019 года составляет 482,4 млрд долларов, приводит данные ЦБ РФ. Он полностью покрыт золотовалютными резервами, а этим не может похвастаться ни одна развивающаяся экономика мира.

За первую половину 2019 года Россия нарастила внешний госдолг. При этом растет и профицит федерального бюджета. Строго говоря, никакой нужды занимать за рубежом у Минфина нет, отмечает telegram-канал Anews «Ясно Понятно».

Однако заимствования на внешнем рынке, во-первых, дешевы, во-вторых, носят «имиджевый» характер — позволяют заявить о себе на мировом рынке долга. Минфин РФ, судя по всему, решил воспользоваться благоприятными обстоятельствами и занимал по принципу «на черный день», указывает «Ясно Понятно».

Влияние госдолга на рубль

Новые санкции в отношении госдолга РФ постепенно оказывают свое влияние на отечественную валюту, которая в последние недели вновь стала слабеть после непродолжительного периода укрепления

Хотя надо отметить, что в целом для российской экономики новые санкции не являются чем-то опасным. Как уже отмечалось выше, острой необходимости во внешних деньгах у российского правительства нет. При желании власти быстро могут отказаться от займов. Огромные золотовалютные резервы на сумму в 0,5 трлн долларов легко могут покрыть краткосрочные потребности в деньгах.

В этом плане в большем проигрыше останутся международные инвесторы, которые лишатся возможности вкладывать средства в доходный и надежный инструмент.

Структура госдолга на 1 июля 2019 года (Данные Минфина)

При этом надо отметить, что сегодня у страны особой нужды во внешних заимствованиях нет. Страна имеет профицитный бюджет, отлично приспособилась жить в условиях санкционного давления и даже адаптировалась к низким ценам на нефть. Поэтому внешние займы сегодня – это не столько необходимость в деньгах, сколько попытка поддерживать связи с международными рынками капитала. Такая политика частично помогает и частным компаниям из России, когда они пытаются получить финансирование за рубежом. К ним повышается доверие со стороны международных инвесторов.

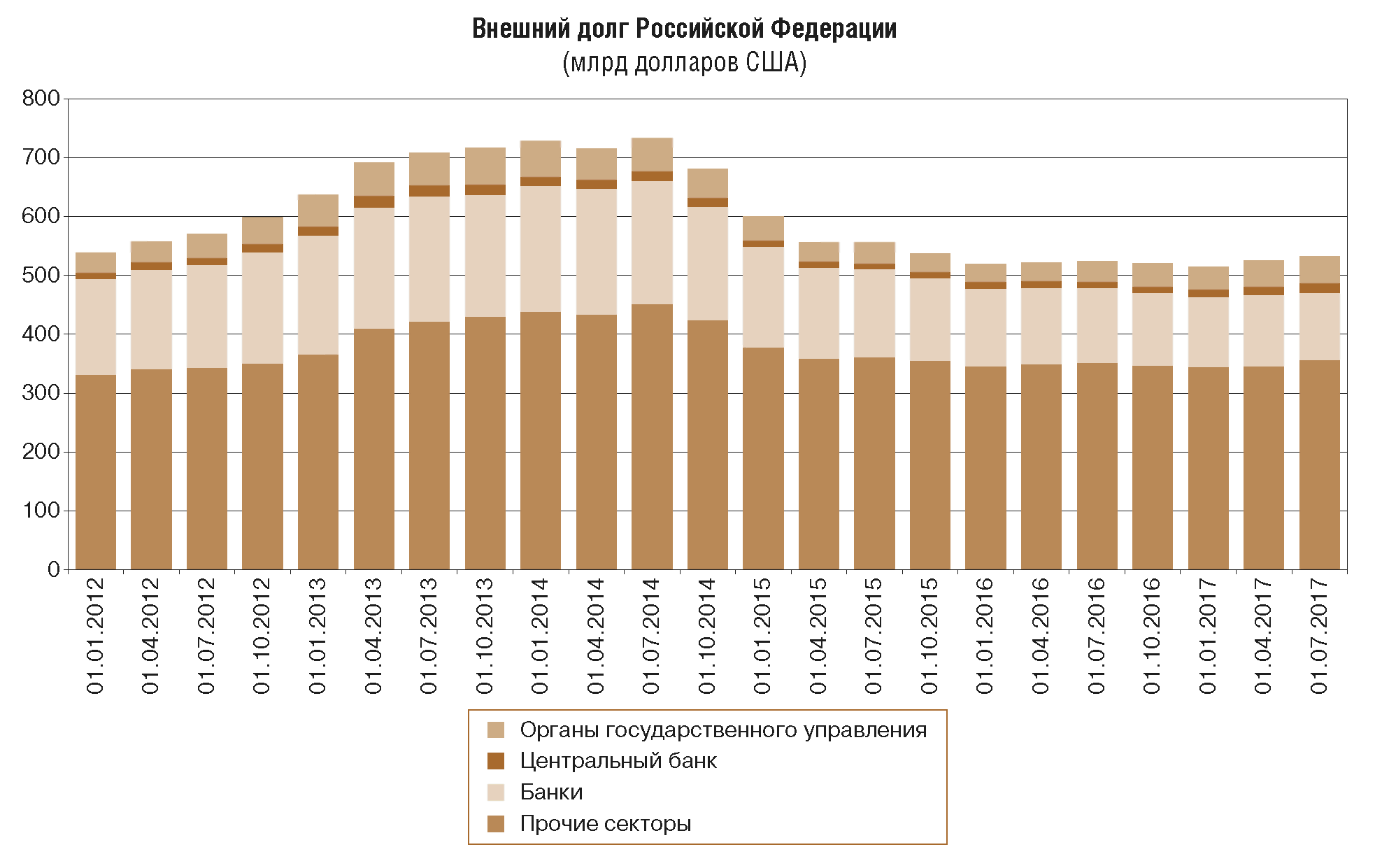

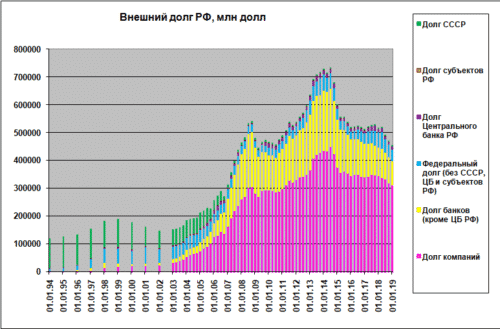

А теперь давайте взглянем на внешний долг России немного шире

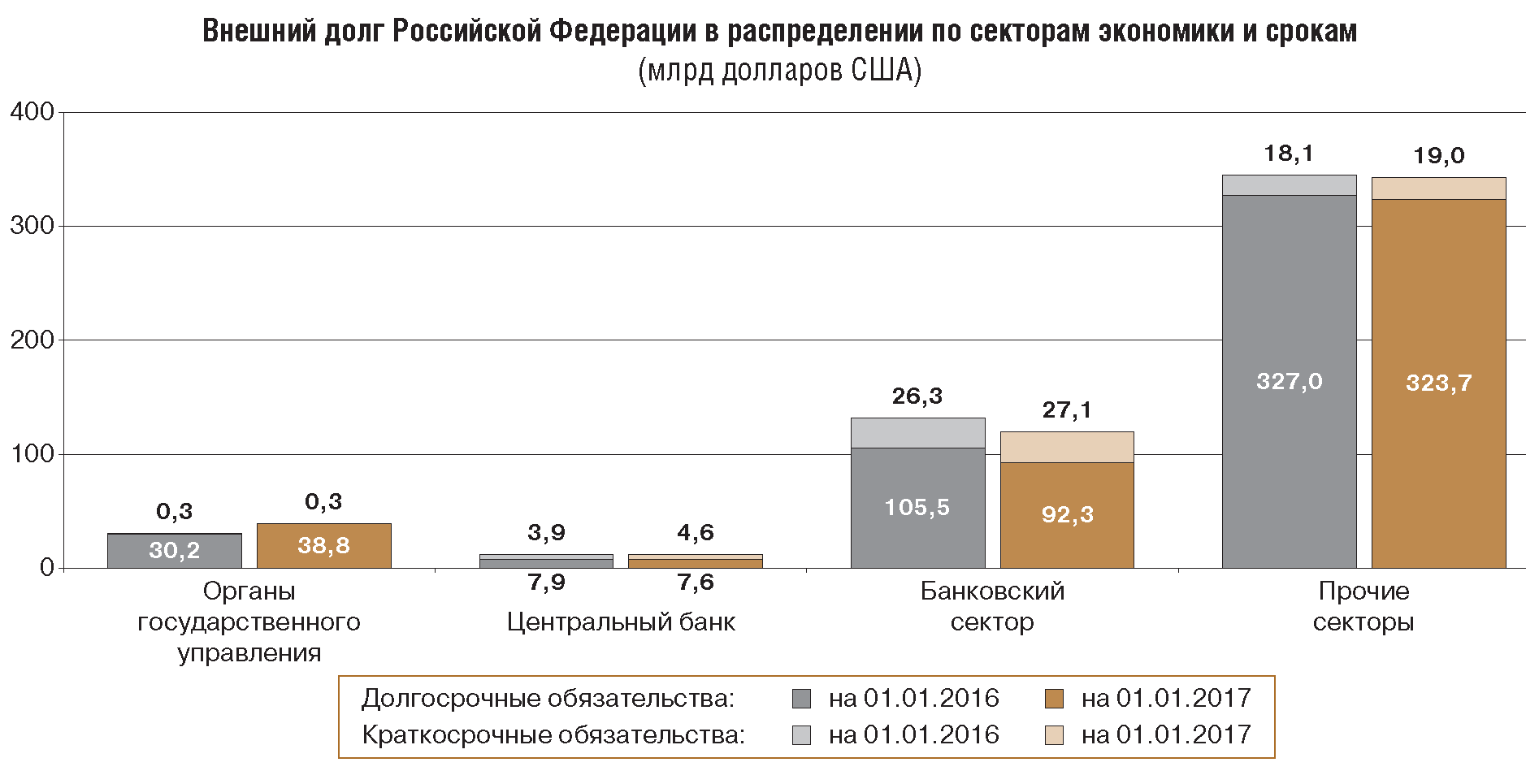

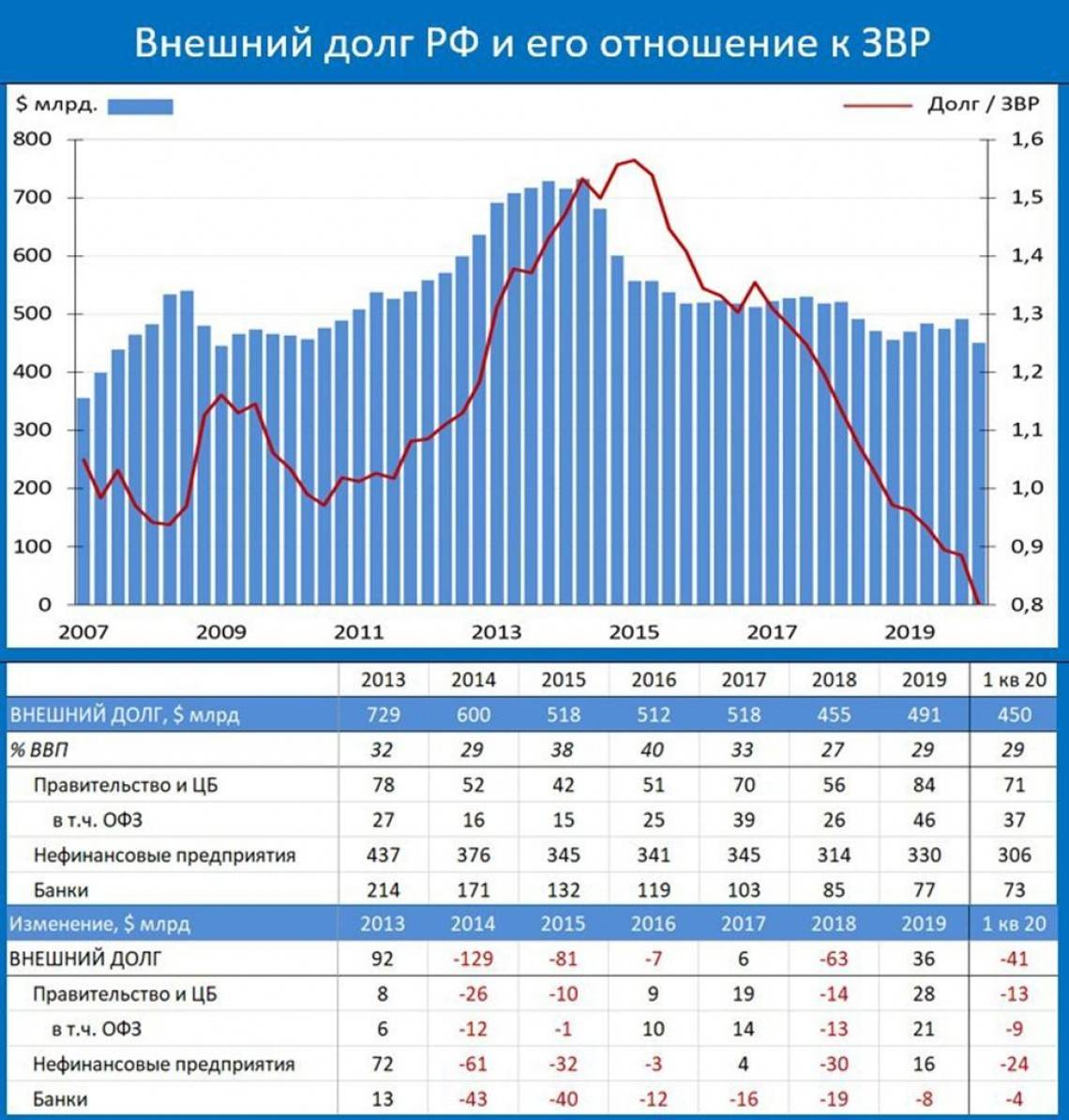

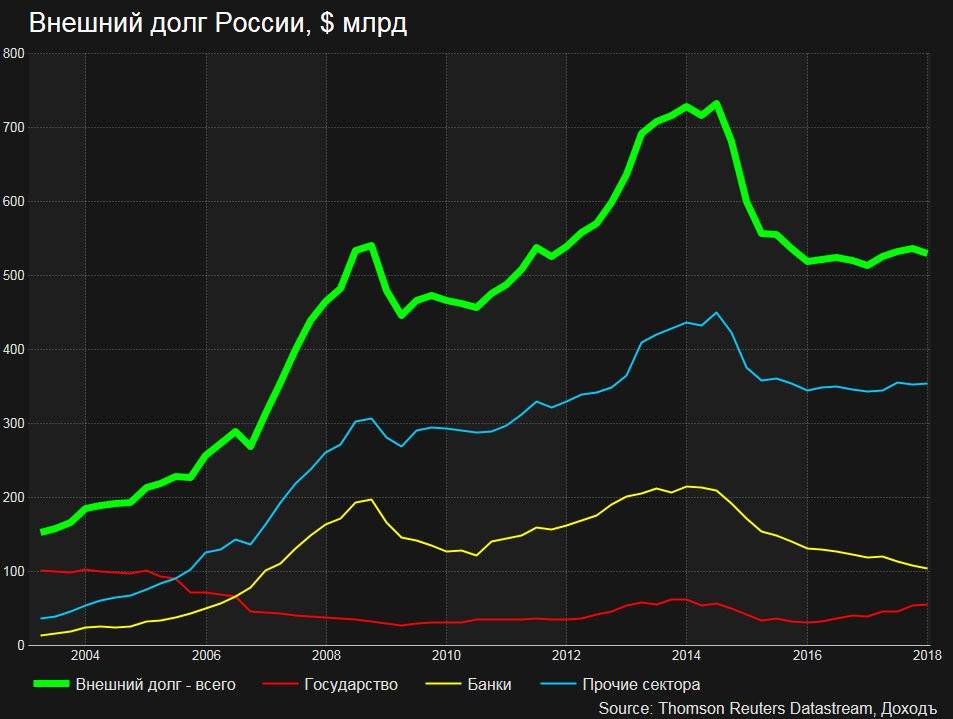

Если ранее мы принимали во внимание только долг органов государственного управления, то теперь мы учтем общий внешний долг страны, куда входят не только госдолги, но и задолженность банков, прочих секторов

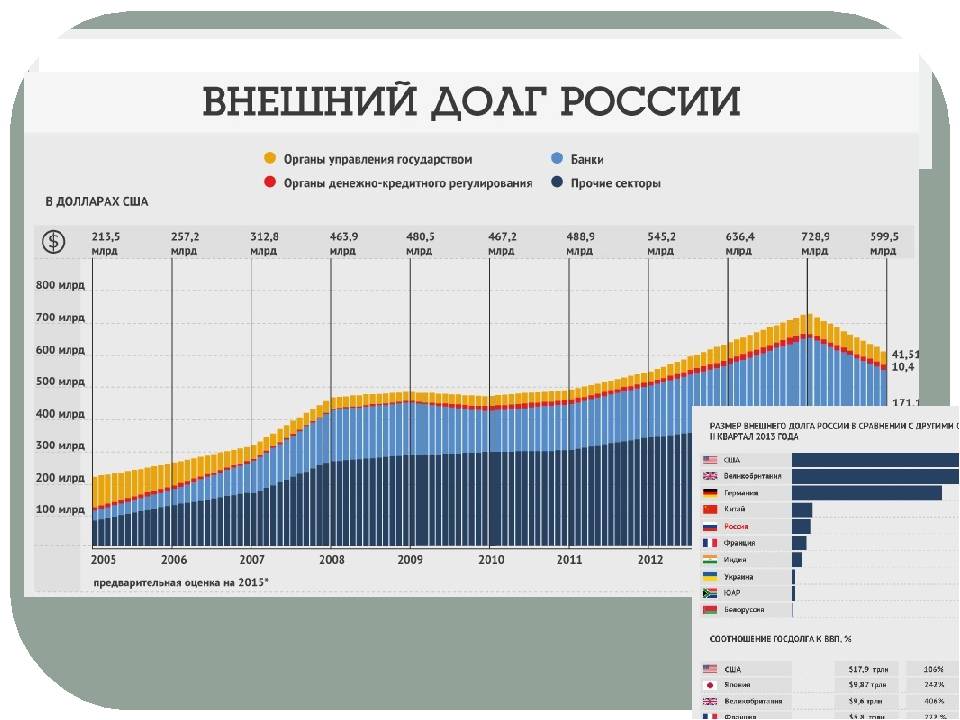

С этой точки зрения размер внешнего долга РФ составляет на 1 апреля 2019 года 468 млрд долларов. Как видно из таблицы, итоговая задолженность неуклонно снижается в последние годы. Например, еще в 2014 году показатель превышал 700 млрд долларов. Однако санкционное давление сыграло свою роль. Занимать за рубежом российским компаниям становится все сложнее. Поэтому они все чаще погашают свои старые задолженности, а за новыми долгами обращаться не спешат.

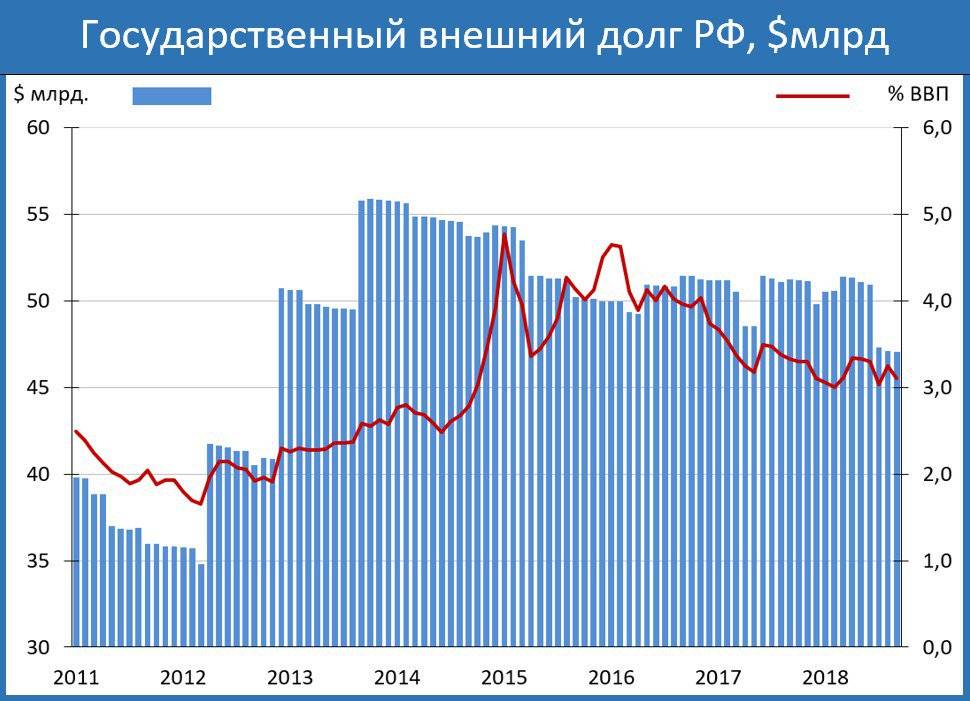

Государственный внешний долг

Государственный долг России (млрд. долл.)

Внешний государственный долг России c 1991 по 2018 год представлен в таблице.

| Дата | Сумма, млрд долл. США |

|---|---|

| 1991, 25 декабря | 67,8 |

| 1997, 31 декабря | ▲123,5 |

| 2000, 1 января | ▲158,7 |

| 2001, 1 января | ▼143,7 |

| 2002, 1 января | ▼133,5 |

| 2003, 1 января | ▼125,7 |

| 2004, 1 января | ▼121,7 |

| 2005, 1 января | ▼114,1 |

| 2006, 1 января | ▼76,5 |

| 2007, 1 января | ▼ 52,0 |

| 2008, 1 января | ▼ 44,9 |

| 2009, 1 января | ▼ 40,6 |

| 2010, 1 января | ▼ 37,6 |

| 2011, 1 ноября | ▼ 36,0 |

| 2012, 1 января | ▼ 34,7 |

| 2013, 1 января | ▲ 54,4 |

| 2013, 1 октября | ▲ 62,7 |

| 2014, 1 января | ▼ 61,7 |

| 2014, 1 апреля | ▼ 53,6 |

| 2014, 1 июля | ▲ 57,1 |

| 2014, 1 октября | ▼ 49,3 |

| 2015, 1 января | ▼ 41,6 |

| 2015, 1 апреля | ▼ 33,6 |

| 2015, 1 июля | ▲ 36,4 |

| 2015, 1 октября | ▼ 32,4 |

| 2016, 1 января | ▼ 30,8 |

| 2016, 1 апреля | ▼ 30,6 |

| ▲ 50,8 | |

| 2017, 2 февраля | ▲ 51,2 |

| 2018, 1 марта | ▼ 50,6 |

Структура государственного внешнего долга

| Наименование | Сумма, млн. долларов США | Эквивалент, млн. евро |

|---|---|---|

| Государственный внешний долг Российской Федерации (включая обязательства бывшего СССР, принятые Российской Федерацией) | ▲ 51 475,7 | ▼ 45 866,2 |

| Задолженность перед официальными двусторонними кредиторами — не членами Парижского клуба | ▼ 664,3 | ▼ 591,9 |

| Задолженность перед официальными двусторонними кредиторами — бывшими странами СЭВ | ▼ 399,9 | ▼ 356,3 |

| Задолженность перед официальными многосторонними кредиторами | ▼ 870,0 | ▼ 775,2 |

| Задолженность по внешним облигационным займам | ▲ 37 659,7 | ▼ 33 555,8 |

| Задолженность по ОВГВЗ (облигации внутреннего государственного валютного займа) | ▼ 5,3 | ▼ 4,8 |

| Прочая задолженность | ▲20,6 | ▼18,3 |

| Государственные гарантии Российской Федерации в иностранной валюте | ▼11 855,9 | ▼10 563,9 |

возможны неточности из-за округления

Оценки состояния государственного долга

После кризиса 1998 года государственный долг стремительно сокращался, уменьшая и общий внешний долг. В результате длительных переговоров, к концу августа 2006 Россия осуществила досрочные выплаты 22,5 млрд долларов по кредитам Парижского клуба, после чего её государственный долг составил 53 млрд долларов (9 % ВВП). В 2008 году внешний долг составлял всего 5 % ВВП страны. На 19 декабря 2013 года — 55,8 млрд долларов, что является одним из самых низких показателей в Европе. По относительным показателям, российский внешний госдолг составляет 5-10 % от объёма ВВП страны. Государственный внешний долг РФ остаётся очень низким, в пределах 10 % к ВВП страны.

Статистика внешнего долга России

После распада Советского Союза, Российская Федерация унаследовала долг СССР ($104,0 млрд.) в обмен на отказ бывших союзных республик от зарубежных активов распавшейся страны.

Переход промышленности и сельского хозяйства от плановой системы управления к рыночным инструментам давался молодой стране с трудом. Поэтому Россия в 90-е годы была вынуждена активно брать кредиты у международного банка и МВФ. И если в 1994 году самостоятельных кредитов было всего на 14,0 млрд. долларов США (без учета долга СССР), то уже к 1998 году задолженность превысила размер валового продукта и составила 146,4% ВВП. В абсолютных цифрах – 188,534 млрд. долларов (на конец года).

Это был пик задолженности. Страна стала слезать с кредитной иглы, что позволило уменьшить к началу 2000 года внешний госдолг до 146 млрд. долларов. Но одновременно стала меняться структура внешних заимствований. На международном кредитном рынке со стороны РФ появились новые игроки: Центральный банк, коммерческие банки, субъекты корпоративного сектора экономики. В результате совокупный внешний долг стал стремительно расти при одновременном падении задолженности Правительства.

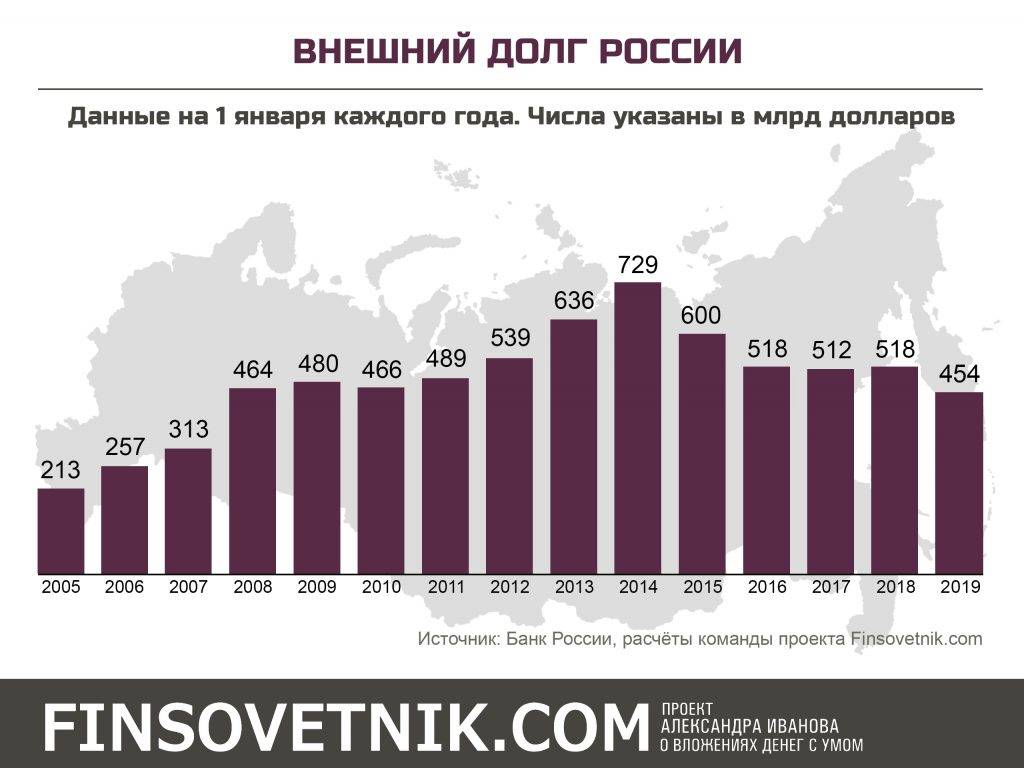

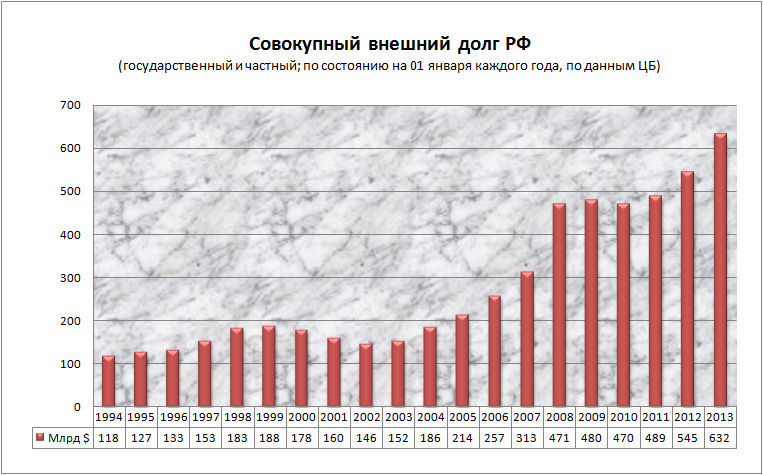

Статистика внешнего долга России по годам приведена на графике.

График внешнего долга России по годам.

График внешнего долга России по годам.

В 2014 году на Россию были наложены санкции, в связи с чем она была вынуждена соблюдать строгую финансовую дисциплину в макроэкономике (на уровне государства) до 2019 г. В результате правительственный долг на 2019 год снизился до $47,5 млрд.

В 2019-2020 годах появилась новая тенденция: при профиците бюджета государство вновь начало брать кредиты и выпускать облигации, хотя нужды брать займы, у Министерства финансов не было и нет.

По мнению отечественных и зарубежных финансистов, заимствования носят скорее имиджевый характер, чем попытка заработать на дешевых финансовых ресурсах. Появление прагматизма у Правительства позволяет скорее согласиться с тем, что государство пополняет бюджет за счет разницы стоимости кредитов внутри страны и за рубежом.

Есть и другая точка зрения – состояние экономики России напоминает полусонное царство. Дешевыми кредитами правительство стремиться расшевелить бизнес, придать большую динамику в развитии. Кто прав — покажет время.

Данные по госдолгу России

| Показатель | Значение | Период |

|---|---|---|

| Государственный долг к ВВП | 12.2 % | 2018 |

| Международная инвестиционная позиция | 461 USD млрд. | 3 кв./20 |

| Государственный долг |

13054 RUB млрд. | 166.567 млрд. USD |

2 кв./20 |

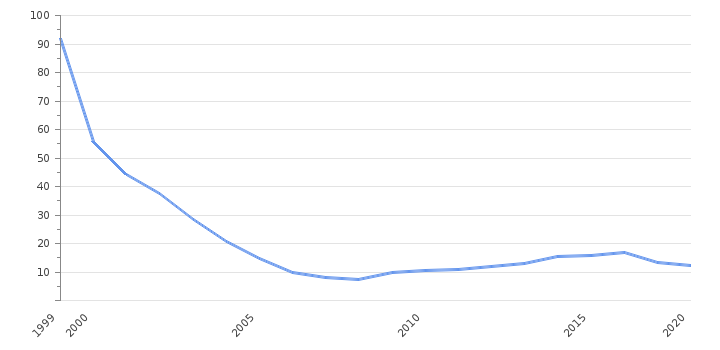

Последние данные по Государственному долгу к ВВП в России (%)

Какое соотношение госдолга России к ВВП?

- Государственный долг к ВВП в России упал до 12.2 % в 2018. Максимальный уровень достигал 92.1 %, а минимальный 6.5 %

- Данные публикует Ежегодно Федеральное казначейство.

История данных (%) по годам

Данные

Период

Дата

| 12.2 | 2018 | 22.01.2020 |

| 13.5 | 2017 | 22.01.2019 |

| 17 | 2016 | 11.08.2017 |

| 15.9 | 2015 | 31.12.2015 |

| 15.6 | 2014 | 31.12.2014 |

| 13.1 | 2013 | 31.12.2013 |

| 11.8 | 2012 | 31.12.2012 |

| 10.9 | 2011 | 31.12.2011 |

История по Государственному долгу к ВВП по президентам (%)

Государственный долг к ВВП в России по президентам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Владимир Путин (2) | 07.05.2002 — | 17.0000 | 12.6000 | 17.0000 | 12.6000 | -25.88% |

Последние данные по Международной инвестиционной позиции в России (USD млрд.)

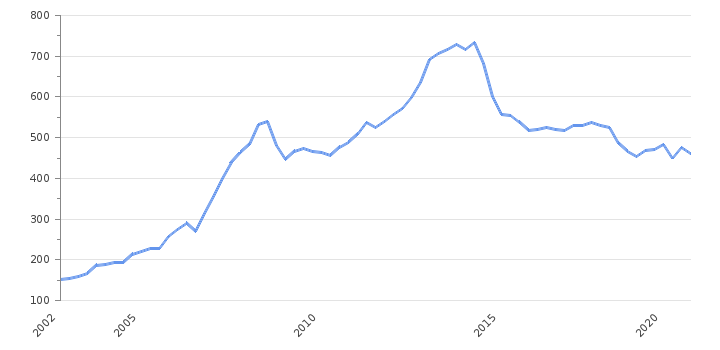

Какой внешний долг России?

- Объем международной инвестиционной позиции в России упал до 461 USD млрд. в третьем квартале 2020. Максимальный объем достигал 733 USD млрд., а минимальный 151 USD млрд..

- Данные публикует Ежеквартально Центральный Банк.

История данных (USD млрд.) по годам

Данные

Период

Дата

| 461 | 3 кв./20 | 17.10.2020 |

| 477 | 2 кв./20 | 18.07.2020 |

| 450 | 1 кв./20 | 18.04.2020 |

| 482 | 4 кв./19 | 25.01.2020 |

| 472 | 3 кв./19 | 29.10.2019 |

| 467.8 | 1 кв./19 | 13.04.2019 |

| 453.7 | 4 кв./18 | 26.01.2019 |

| 467.1 | 3 кв./18 | 13.10.2018 |

История по Международной инвестиционной позиции по президентам (USD млрд.)

Международная инвестиционная позиция в России по президентам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Владимир Путин (2) | 07.05.2002 — | 529.6000 | 524.9000 | 537.5000 | 524.9000 | -0.89% |

Последние данные по Государственному долгу в России (RUB млрд.)

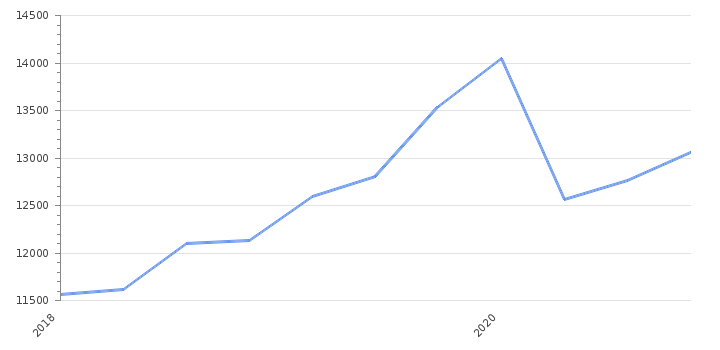

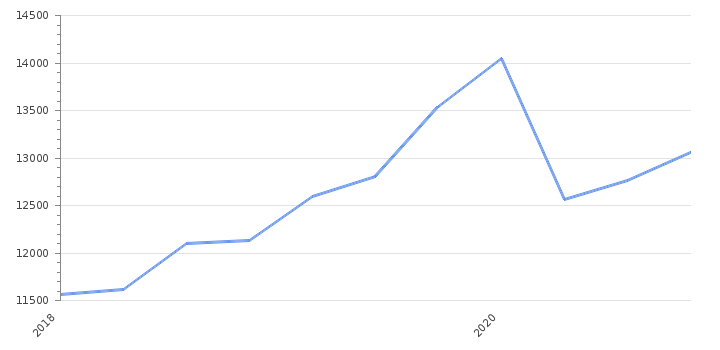

Какой объем государственного долга в России?

- Государственный долг в России вырос до 13054 RUB млрд. (166.567 млрд. USD) во втором квартале 2020. Максимальный объем госдолга достигал 14052 RUB млрд., а минимальный 2455 RUB млрд.

- Данные публикует Ежеквартально Министерство финансов.

История данных (RUB млрд.) по годам

Данные

Период

Дата

| 13054 | 2 кв./20 | 03.10.2020 |

| 12760 | 1 кв./20 | 04.07.2020 |

| 12565 | 4 кв./19 | 04.04.2020 |

| 14052 | 3 кв./19 | 04.01.2020 |

| 13538 | 2 кв./19 | 29.10.2019 |

| 12803.2 | 1 кв./19 | 29.06.2019 |

| 12591.3 | 4 кв./18 | 06.04.2019 |

| 12131.6 | 3 кв./18 | 05.01.2019 |

История по Государственному долгу по президентам (RUB млрд.)

Государственный долг в России по президентам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Владимир Путин (2) | 07.05.2002 — | 11559.7000 | 11559.7000 | 11559.7000 | 11559.7000 | 0.00% |

Другие бюджетные показатели в России

| Индикатор | Период | Факт. значение | Пред. значение |

|

Бюджетные расходы |

авг. 2020 |

322.025 млрд. USD |

284.275 |

|

Государственный бюджет от ВВП |

2019 |

1.8 % |

2.9 |

|

Военные расходы |

2018 |

64.193 млрд. USD |

66.527 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2019 |

70.4 % |

74 |

|

Ирландия |

2019 |

58.8 % |

63.6 |

|

Люксембург |

2019 |

22.1 % |

21 |

|

Испания |

2019 |

95.5 % |

97.6 |

|

Исландия |

2019 |

37 % |

37.4 |

|

Норвегия |

2019 |

40.6 % |

39.4 |

|

Беларусь |

1 кв./20 |

26.5 % |

27.1 |

|

Бельгия |

2019 |

98.6 % |

99.8 |

|

Болгария |

авг. 2020 |

20.7 % |

20.7 |

|

Хорватия |

2019 |

73.2 % |

74.7 |

|

Кипр |

2019 |

95.5 % |

101 |

|

Чехия |

2019 |

30.8 % |

32.6 |

|

Дания |

2019 |

33.2 % |

33.9 |

|

Эстония |

2019 |

8.4 % |

8.4 |

|

Еврозона |

2019 |

84.1 % |

85.8 |

|

Европейский Союз |

2019 |

79.3 % |

80.4 |

|

Финляндия |

2019 |

59.4 % |

59.6 |

|

Франция |

2019 |

98.1 % |

98.1 |

|

Германия |

2019 |

59.8 % |

61.9 |

|

Греция |

2019 |

177 % |

181 |

|

Венгрия |

2019 |

66.3 % |

70.2 |

|

Италия |

2019 |

135 % |

135 |

|

Латвия |

2019 |

36.9 % |

37.2 |

|

Литва |

2019 |

36.3 % |

33.8 |

|

Македония |

2018 |

40.7 % |

39.5 |

|

Мальта |

2019 |

43.1 % |

45.6 |

|

Молдова |

2018 |

27.4 % |

28.9 |

|

Черногория |

2018 |

62.27 % |

62.5 |

|

Нидерланды |

2019 |

48.6 % |

52.4 |

|

Польша |

2019 |

46 % |

48.8 |

|

Португалия |

2019 |

117 % |

122 |

|

Румыния |

2019 |

35.2 % |

34.7 |

|

Россия |

2018 |

12.2 % |

13.5 |

|

Сербия |

2019 |

52 % |

53.7 |

|

Словакия |

2019 |

48 % |

49.4 |

|

Словения |

2019 |

66.1 % |

70.4 |

|

Швеция |

2019 |

35.1 % |

38.8 |

|

Швейцария |

2019 |

41 % |

41 |

|

Турция |

2019 |

33.1 % |

30.4 |

|

Украина |

2019 |

50.3 % |

60.9 |

|

Великобритания |

2019 |

80.7 % |

82.4 |

|

Албания |

2019 |

65.9 % |

67.9 |

|

Босния и Герцеговина |

2018 |

24.8 % |

26 |

|

Республика Косово |

2018 |

17.12 % |

16.22 |

Последствия

- Перенос бремени долга страны на последующие поколения (если ВВП растет меньшими темпами, чем долг).

- Доходы внутри населения перераспределяются. Те, кто вкладываются в облигации – поучают проценты по выплатам, а те, кто такой возможности не имеют, просто платят налог в бюджет, часть которого идет на погашение долга.

- Государственные ценные бумаги вытесняют с экономики частные инвестиции.

- Устойчивость экономики государства снижается, что приводит к рискам обвала валюты или кризису. Например, у США огромный государственный долг, но их преимущество в том, что процент выплат очень низкий. Но в годы кризиса процент по кредитам возрастает, что увеличит на нагрузку на экономику государства.

- Рост государственного долга снижает рост ВВП страны на душу населения.

- Увеличение заложенности обратно пропорциональна объему внешних инвестиций в государство, что затормаживает его экономическое развитие.

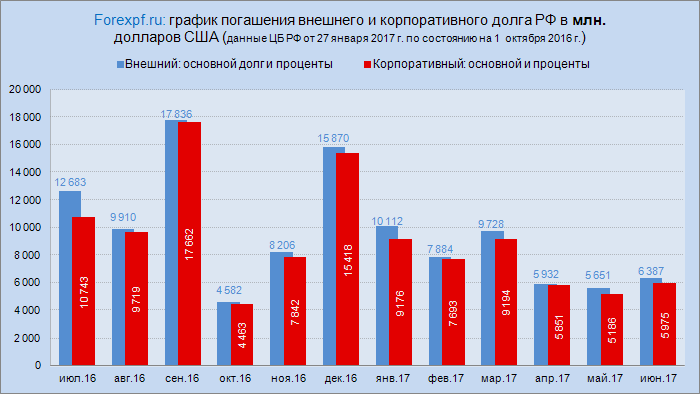

Внешний государственный и частный долг России (ЦБ РФ)

| Дата проведения оценки | Внешний долг госсектора, млрд $ | Внешний долг частного сектора, млрд $ |

|---|---|---|

| 1.04.2018 | 255,3 | 264,4 |

| 1.04.2017 | 255,1 | 266,4 |

| 1.04.2016 | 267,7 | 252,4 |

| 1.04.2015 | 278,9 | 278,3 |

| 1.04.2014 | 375,4 | 340,4 |

| 1.04.2013 | 355,0 | 336,6 |

| 1.04.2012 | 230,9 | 326,5 |

| 1.04.2011 | 203,8 | 304,4 |

| 1.04.2010 | 178,6 | 284,1 |

| 1.04.2009 | 150,1 | 295,3 |

| 1.04.2008 | 183,5 | 298,9 |

| 1.04.2007 | 154,2 | 201,3 |

| 1.04.2006 | 155,9 | 117,2 |

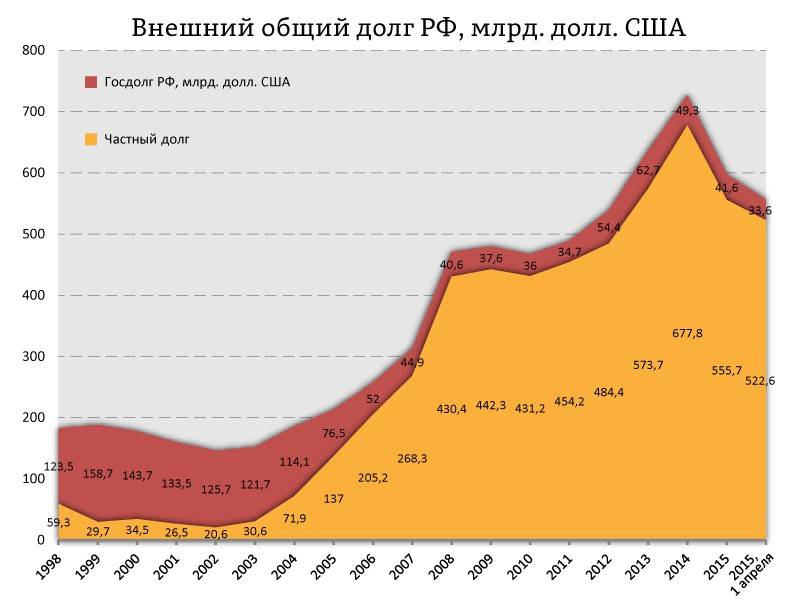

Как видно из таблицы, государственный внешний долг РФ активно рост вплоть до 2014 года. Однако после изменения геополитической обстановки в мире размер задолженности стал снижаться. Это стало следствием ограничения доступа отечественных компаний к внешнему финансированию.

Если посмотреть только задолженность органов госуправления РФ без учета долгов ЦБ и госкомпаний, то также заметно, что Россия резко перестала занимать после 2014 года и вернулась на международный рынок капитала лишь в 2017 году. Как полагают специалисты, этот шаг был необходим, чтобы покрыть дефицит бюджета страны и заодно проверить, будут ли иностранные инвесторы покупать госдолг РФ в условиях санкционных ограничений в отношении РФ.

Санкции против госдолга РФ

Недавно стало известно о новой партии санкций, которая затронула госдолг России. С 26 августа 2019 года санкции США вступят в силу. В частности, они требуют от международных организаций не давать Москве в долг. Это условие относится, например, к Всемирному банку и Международному валютному фонду.

Кроме того, санкции запрещают американским банкам принимать участие в первичном размещении госдолга РФ, если он номинирован не в рублях. Кредиты властям России также запрещены, если они передаются не в рублях.

Надо отметить, что разговоры о возможных санкциях в отношении российского госдолга шли давно. Предполагалось, что ограничения могут пойти по двум направлениям. Первое – это полный запрет на владение российским госдолгом. Эксперты и аналитики называли его наиболее опасным, поскольку участникам рынка пришлось бы спешно продавать все бумаги, которые у них сегодня есть на руках, несмотря на убытки. От такого сценария всем было бы плохо, поэтому считалось, что до такого экстремального сценария дело все же не дойдет. Второй вариант предполагал, что запретят покупку только новых выпусков госдолга России.

На деле получилось, что США применили третий вариант с различными исключениями и лазейками. В теории те же американские банки могут не принимать участие в первичном размещении бумаг российского правительства, но санкции им не запрещают покупать те же самые бумаги уже на вторичном рынке.

Правда, есть риск, что инвесторы не станут искушать судьбу, чтобы не попасть на штраф за обход санкций. К американским санкциям прислушиваются даже иностранные компании, хотя соблюдать ограничения должны только бизнес-структуры США. При этом, как показывает практика, порой к ответственности за нарушение санкционного режима привлекают даже иностранных лиц, если они имеют какие-либо активы на территории США. Именно поэтому часто инвесторы предпочитают перестраховаться в вопросе соблюдения санкций только ради того, чтобы не попадать в поле зрения чиновников.

Оценки состояния и динамика внешнего долга РФ

Из-за введения санкций, наложенных на Российскую Федерацию, в цифровом эквиваленте размер долга сокращается, однако в относительных показателях растет. Эксперты считают, что объяснить это можно снижением ВВП, падением курса рубля и сокращением экспорта энергоносителей из-за снижения мировых цен на них.

Согласно мнениям экспертов, динамика роста внешнего долга России не является критичной в соотношении с задолженностью некоторых других мировых держав.

По прогнозам, внешний государственный долг России на 2018- 2019 гг будет продолжать расти. Несмотря на запланированные на этот период оплаты.

ВВП и внешний долг России: По относительным показаниям, госдолг составляет примерно 5-10% от всего ВВП, этот показатель ниже только у 4 мировых держав.

Госгорпорации должны сами себе

Почему корпорации продолжают платить по внешнему долгу, тогда как у них не остается денег на собственные крупные проекты, во многом государственного значения, такие как освоение Арктического шельфа для «Роснефти» или модернизация БАМа для РЖД?

Вопрос тем более интересный, если учесть, что информация о контрагентах за рубежом, которым должны российские компании, не раскрывается полностью, а ситуация с выводом средств в офшоры в России настолько тяжелая, что обсуждается несколько лет на президентском уровне. Так может кредиторы, которым должны наши компании, — это их же собственные офшорные «дочки», через которые наш крупный бизнес годами, если не десятилетиями, прокручивал свои средства и за счет них же кредитовал свои проекты в России?

«Само собой, потому что российские корпорации, которые частные, все находятся в иностранной юрисдикции. А государственным, например корпорации «Росатом», принадлежат компании за рубежом, которым принадлежат месторождения в России. То есть, там везде завязана иностранная схема правления. И естественно, через нее циркулируют деньги», — рассказал в беседе с Pravda.Ru депутат Государственной думы Евгений Федоров.

«Это может присутствовать, потому что в значительной степени российские инвестиции — это в реальности просто возврат вывезенного ранее из России капитала под маркой иностранного капитала. Так что, здесь офшорные деньги, офшорные банки, банки Кипра тоже являются кредиторами российских компаний. Формально кредиторами.

Но все-таки задолженность присутствует, и эта проблема существует реально, нельзя ее сводить только к тому, что российские компании занимали, если не сами у себя, то, по крайней мере, у российских компаний, которые оформлены как иностранные компании или связаны с какими-то крупными, офшорными банками. Платить будут, и никто отменять это не собирается, похоже», — сказал в беседе с Pravda.Ru руководитель Центра экономических исследований Института глобализации и социальных движений Василий Колташев.

Внешний долг на сегодняшний день

По официальным данным Минфина, внешний долг России на 2020 год составляет $481 473,0 млн. С одной стороны, это много. Но если смотреть структуру задолженности, ситуация совершенно иная. Правительство РФ по выпущенным в оборот облигациям и прямым займам должно $69 460,0 млн. В том числе:

- по кредитам международным банкам (МБРР, МБР, НБР БРИКС и др.) и фондам (МВФ) – $22 270,0 млн.;

- владельцам ценных бумаг – $46 139,0 млн.

Внешний долг ЦБ РФ составил $12 890 млн.

Задолженность банков значительно сократилась и составляет всего 76 560,0 млн. долларов США. Это напрямую связано с санкциями против банковской системы, в результате чего доступ к краткосрочным кредитам (коротким деньгам) полностью перекрыт. С одной стороны плюс, с другой – минус. Ведь на краткосрочных кредитных деньгах банки, как это не покажется странным, но зарабатывали и платили налоги в бюджет.

Корпоративный внешний долг вырос и составляет $322 563,0 млн. Его объем самый значительный. Но это тот случай, когда можно не волноваться: в сумму задолженности входят инвестиции зарубежных компаний в конкретные предприятия, и кредиты компаний у зарубежных банков, и задержки в оплате по импорту, оговоренные договорами поставки. Таким образом, текущая задолженность может сильно колебаться в отдельные месяцы одного года.

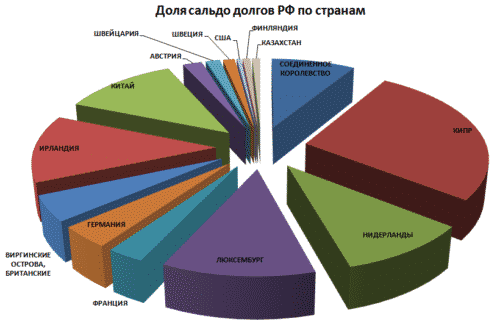

Структура внешнего долга

Структуру внешнего долга можно рассматривать по нескольким параметрам. Наибольший интерес вызывают источники возникновения и перечень стран с удельным весом госдолга, перед которыми возникла задолженность.

По источникам госдолг подразделяется:

- на обязательства перед держателями ценных бумаг, которые выпустило правительство;

- кредиты у международных структур: банков и фондов;

- гарантийные обязательства при оформлении займа корпоративным сектором у субъектов международного права. Выдаются в основном крупным государственным корпорациям (Газпром, Роснефть и т.д.);

- долги по внешнеторговому обороту – товар в страну ввезен, но валюта на счет продавца еще не ушла.

В разрезе стран, которым должна Россия, на ведущих позициях офшоры, через которые и идут в основном торговые потоки: Кипр, Исландия, Люксембург, а так же Великобритания и Голландия. Китай предоставил кредит на строительство нефте- и газопроводов. С другими странами стандартная задолженность по внешнеторговым операциям.

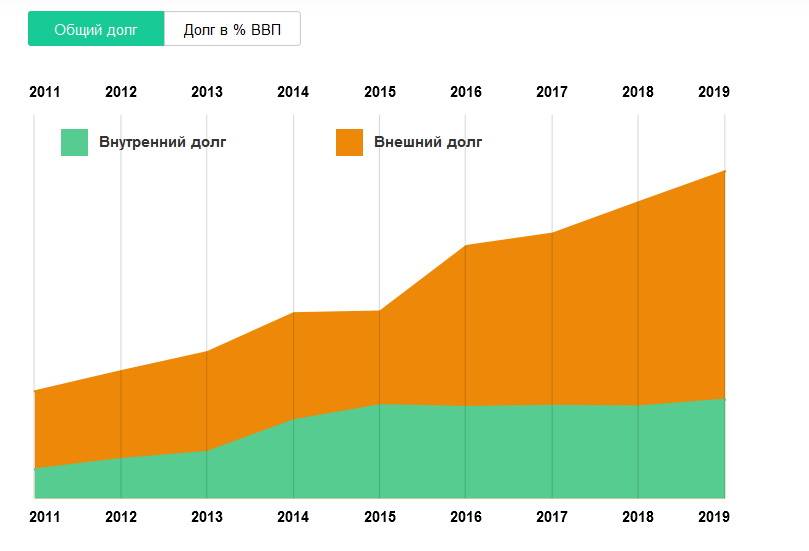

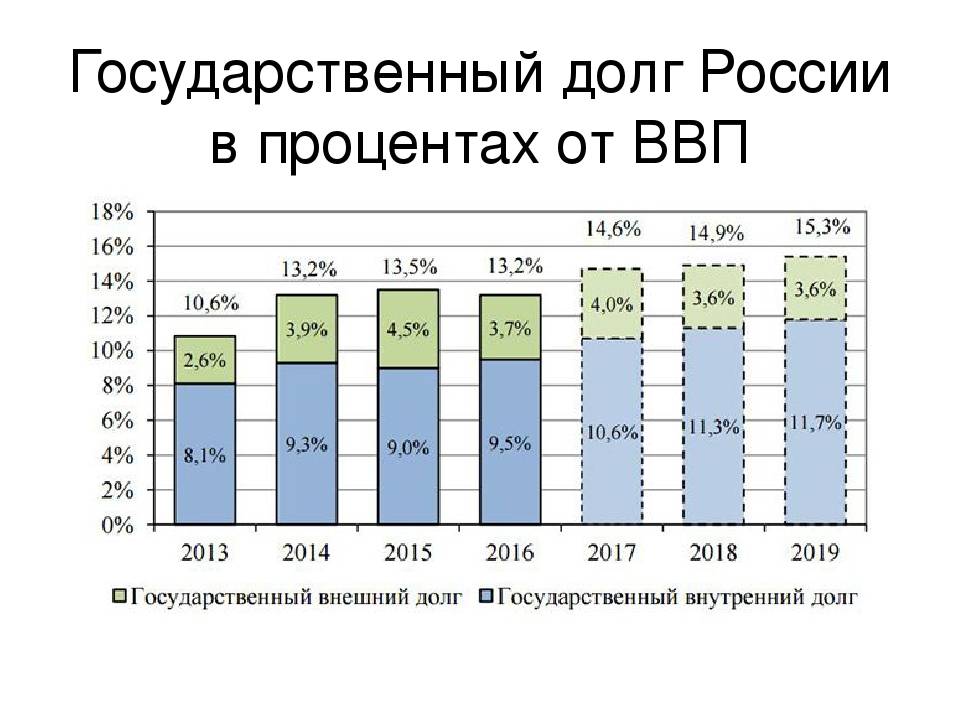

Сравнение внешнего и внутреннего госдолга РФ

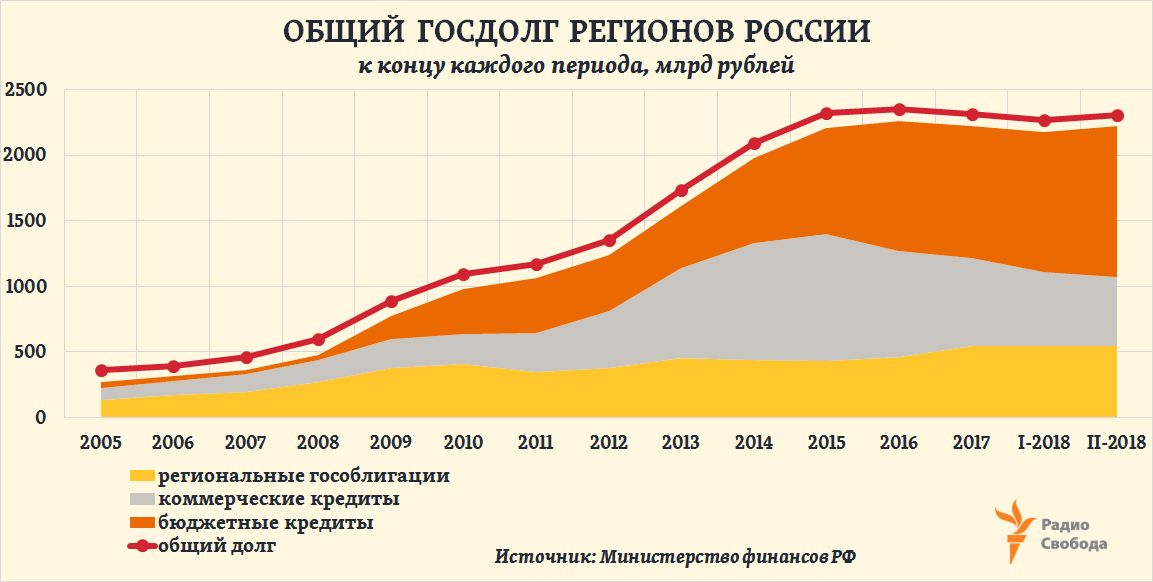

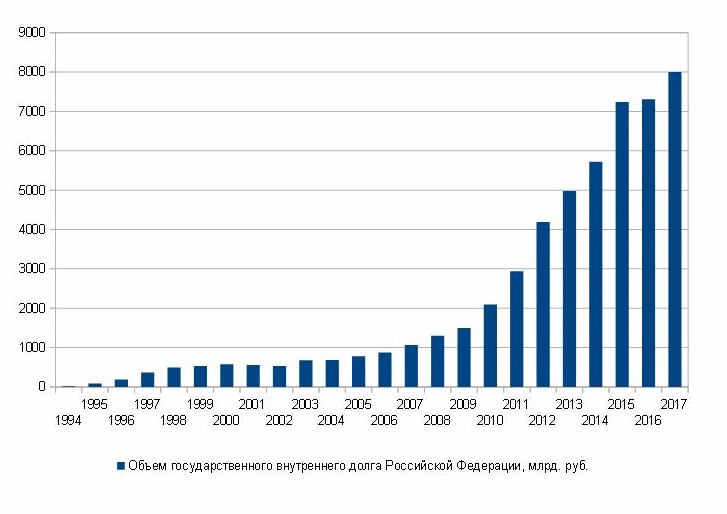

Вот так выглядит динамика внешнего долга России по сравнению с внутренним госдолгом:

Первая диаграмма построена по данным ЦБ, вторая по данным Минфина. Актуальное состояние внутреннего долга РФ: https://www.minfin.ru/ru/perfomance/public_debt/internal. Поскольку внутренний долг на сайте Минфина измеряется в национальной валюте (рублях), то сравнение с внешней задолженностью в долларах при плавающем валютном курсе лучше делать на конец каждого года. На конец 2017 года внешний долг больше внутреннего в 3.75 раза.

Разница в графиках очевидна — поскольку на внутренний госдолг санкций быть не может, то по нему в последние 10 лет наблюдался заметный рост — за период 2007-2017 годов внутренний долг РФ вырос в 8 раз. Внешний долг — менее чем вдвое. Наиболее устойчивый период в обоих случаях был в 2000-2005 годы, когда нефтяные доходы покрывали все государственные нужды без необходимости внутренних и внешних займов.

Скромный внешний долг России

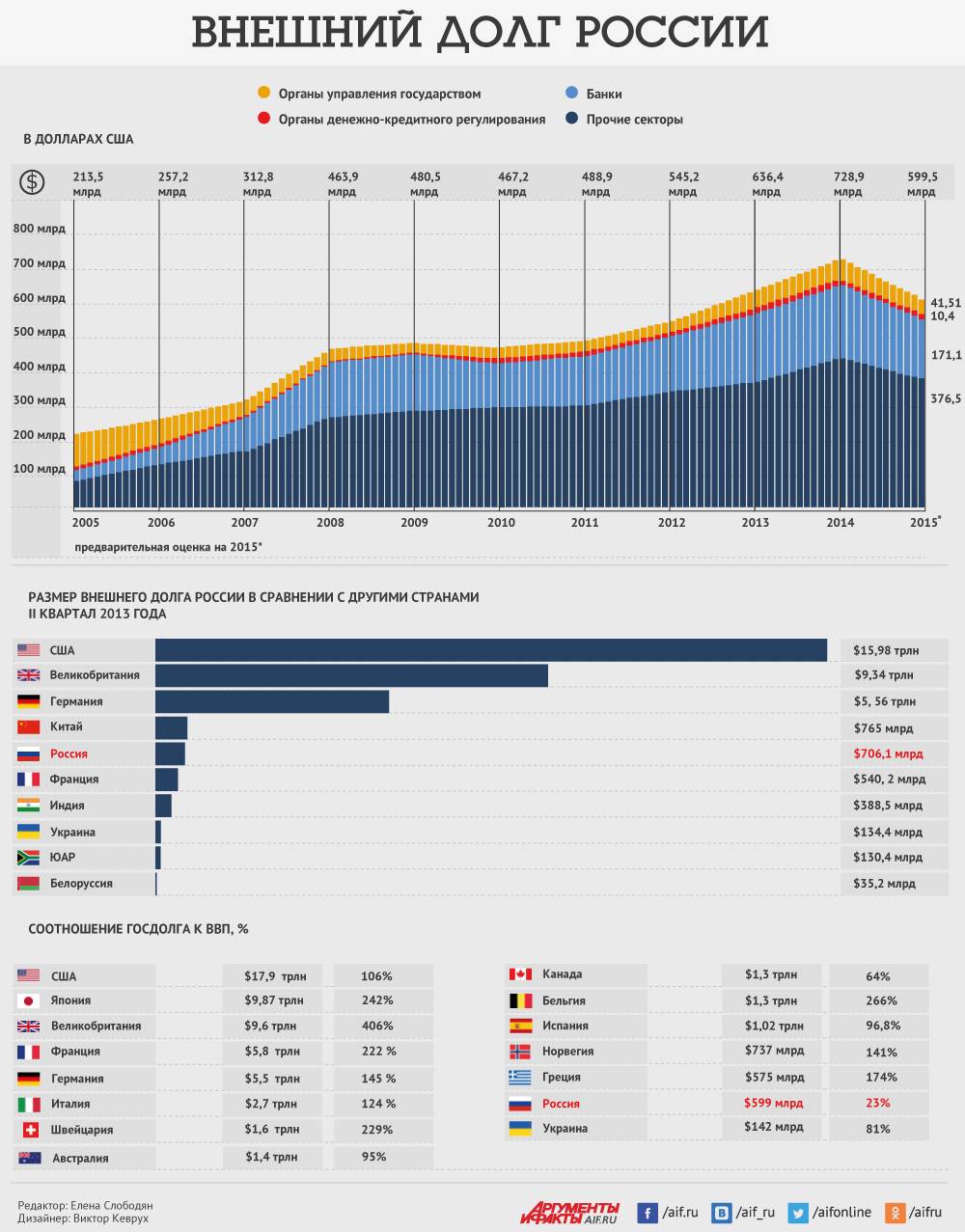

Россия продолжает платить по внешнему долгу, невзирая на складывающуюся некомфортную ситуацию для выполнения финансовых обязательств. Внешний долг России, как известно, невелик, а по сравнению с внешним долгом США — мал микроскопически. Эта сумма на момент 20 января 2015 года, по информации Центрального банка России, составила 599,5 миллиардов долларов, вместе с долгами частных компаний и банков.

Для примера — внешний долг США составляет свыше 18 триллионов в американской валюте, и это без учета долга на балансе госструктур, который равен еще примерно 5 миллиардам долларов.

Из чего строится российский долг? Часть приходится на органы государственного управления (и на данный момент составляет 41,5 миллиардов долларов), часть приходится на ЦБ и составляет 10,4 миллиардов, долги банков равны 171,1 миллиардам долларов, а самая большая доля внешней задолженности приходится на российские частные компании и выливается в сумму 376,5 миллиардов в американской валюте.

И сейчас, несмотря на спад в экономике, на существенное давление со стороны Запада на российский финансовый сектор, российские компании продолжают ответственно платить по долгам, не пытаясь каким-то образом договариваться со своими иностранными контрагентами об отсрочке выплат.

Последние данные по Государственному долгу в России (RUB млрд.)

Какой объем государственного долга в России?

- Государственный долг в России вырос до 13054 RUB млрд. (166.567 млрд. USD) во втором квартале 2020. Максимальный объем госдолга достигал 14052 RUB млрд., а минимальный 2455 RUB млрд.

- Данные публикует Ежеквартально Министерство финансов.

История данных (RUB млрд.) по годам

Данные

Период

Дата

| 13054 | 2 кв./20 | 03.10.2020 |

| 12760 | 1 кв./20 | 04.07.2020 |

| 12565 | 4 кв./19 | 04.04.2020 |

| 14052 | 3 кв./19 | 04.01.2020 |

| 13538 | 2 кв./19 | 29.10.2019 |

| 12803.2 | 1 кв./19 | 29.06.2019 |

| 12591.3 | 4 кв./18 | 06.04.2019 |

| 12131.6 | 3 кв./18 | 05.01.2019 |