Что такое интернет (электронный) банкинг? Особенности, недостатки и преимущества

Медиа-центр

Инвестиционные новости | Статьи

На стратегической сессии Банка России обсудили вопросы «выхода» венчурных инвесторов из технологических проектов

16.10.2020

15 октября заместитель генерального директора — инвестиционный директор РВК Алексей Басов выступил на второй стратегической сессии Банка России по обсуждению Консультативного доклада «Развитие альтернативных механизмов инвестирования: прямые инвестиции и краудфандинг».

Эксперты обсудили вопросы конкурентоспособности российской юрисдикции для прямых и венчурных инвестиций

16.10.2020

14 октября состоялась стратегическая сессия Банка России по обсуждению Консультативного доклада «Развитие альтернативных механизмов инвестирования: прямые инвестиции и краудфандинг», в ходе которой обсуждались вопросы конкурентоспособности российской юрисдикции для прямых и венчурных инвестиций.

Фонд «С-Групп Венчурс» завершил сделку по выходу из компании РМТ

16.10.2020

Управляющая компания «С-Групп Капитал Менеджмент», управляя имуществом ЗПИФ особо рисковых (венчурных) инвестиций «С-Групп Венчурс», совершила сделку по выходу из российского производителя термоэлектрических микромодулей (ТЭММ) ООО «РМТ».

Все инвестиционные новости

РВК планирует запустить до двух венчурных фонда до конца 2020 года

22.10.2020

Российская венчурная компания (РВК) планирует запустить до двух венчурных фонда до конца 2020 года, сообщил в интервью РИА Новости замгендиректора, инвестиционный директор РВК Алексей Басов.

РВК одобрила втрое больше сделок из-за пандемии

22.10.2020

Российская венчурная компания (РВК) на фоне пандемии увеличила число одобрений сделок в три раза, рассказал в интервью РИА Новости замгендиректора, инвестиционный директор РВК Алексей Басов.

В РВК рассказали, как пенсионеры смогут вкладывать в будущий «Яндекс»

22.10.2020

Закон о праве негосударственных пенсионных фондов (НПФ) участвовать в инвестициях на венчурном рынке позволит пенсионерам вкладывать в будущий «Яндекс», заявил в интервью РИА Новости замгендиректора, инвестиционный директор Российской венчурной компании (РВК) Алексей Басов.

Все cтатьи

Подпишись на официальный канал Лайфхакера

Что такое венчурные инвестиции — определение + обзор перспективных секторов экономики для венчурных инвесторов ????

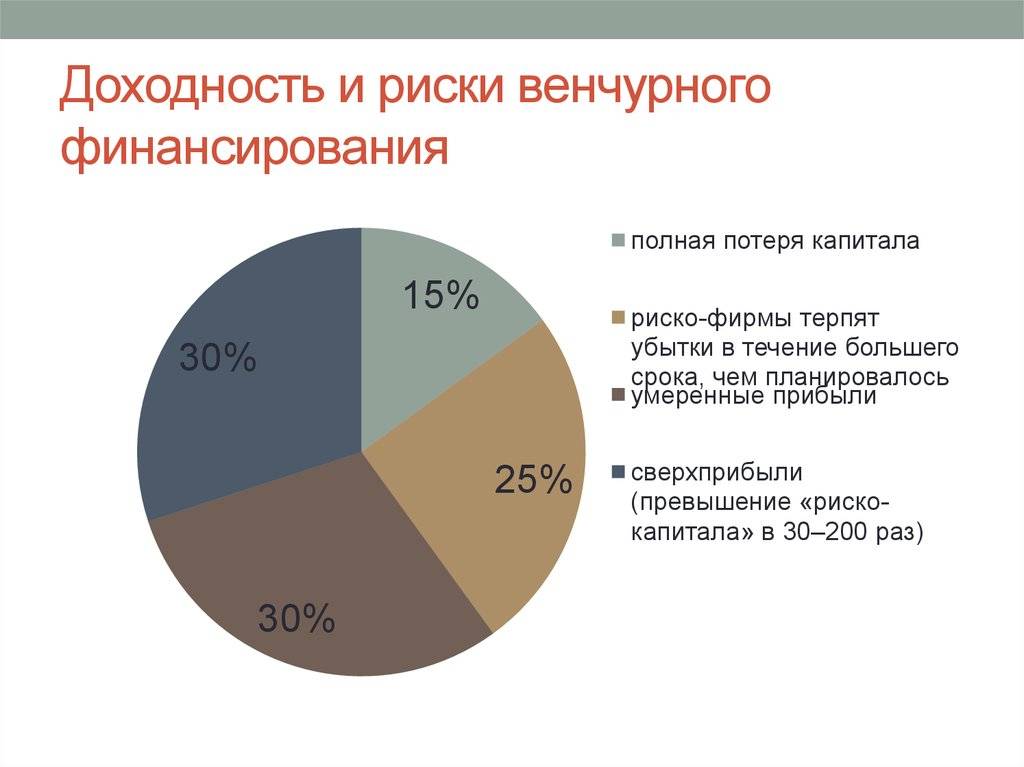

Термин «венчур» заимствован из английского языка, обозначающий «риск» или «рискованное начало». Венчурное вложение денег не приносит мгновенную прибыль своему инвестору. Такие инвестиции являются долгосрочными и высокорискованными.

Риск заключается в том, что деньги вкладываются в абсолютно новые идеи, технологии или продукт. Принесет это убыток или прибыль инвестору покажет только время. В случае убыточности нового предприятия инвестор просто теряет свои вложенные средства. Но в случае удачи инвестор получает сверхприбыль, то есть гораздо больше вложенного.

На первоначальной стадии инвестор осуществляет свои капиталовложения в новое дело, а когда предприятие выходит на достаточно высокий уровень прибыльности и развития, он имеет возможность продать свою часть (долю) в компании по более высокой цене. То есть рост стоимости доли (акции) компании, принадлежащая инвестору, и есть его основной источник получения прибыли.

P.S. Венчурное инвестирование – это не всегда вложения в уставной капитал компании, в редких случаях такое финансирование может быть в виде кредита.

Венчурными инвесторами могут быть как отдельные частные лица, так и крупные организации и корпорации, а также синдикаты и фонды, не зависимо от сферы их деятельности.

5 наиболее привлекательных секторов экономики для венчурных инвестиций

Сектора экономики, в которые выгодно вкладывать деньги венчурным инвесторам

Наиболее привлекательной сферой экономики для привлечения венчурных инвестиций являются информационные технологии, интернет, программное обеспечение, мобильная связь и телекоммуникации. В этом секторе предприниматели готовы вкладывать крупные деньги в новые разработки и инновации.

Здравоохранение, фармацевтика, биотехнологии имеют больший интерес на западе, чем в России. Но в последнее время наметилась тенденция к увеличению инвестиций в этот сектор.

Промышленность и строительство не так быстро и динамично развиваются как предыдущие два сектора. Такие сферы экономики считаются инертными и консервативными, но в то же время обладающими возможностью принести большую прибыль для рискованных людей.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается про инвестиции в бизнес и стартапы, а также приведены лучшие стартап-направления в России, куда можно вложить деньги.

Что такое венчурный фонд и какова схема его работы, в кого инвестируют венчурные фонды, и на чем зарабатывают опытные инвесторы — об этом читайте далее

Кто занимается таким видом инвестиций

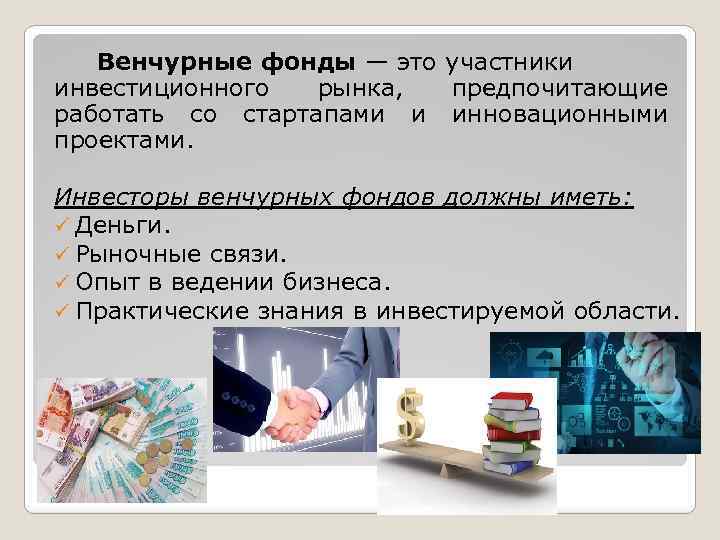

Инвестор венчурного проекта — интеллектуальный денежный мешок, который представляет все возможные риски и соглашается на них ради большой выгоды. Венчур вкладывает средства в большое число проектов с разной степенью прибыльности. Это возможно только для владельцев акционерного капитала, поэтому основными лицами на рынке венчурных инвестиций являются специальные фонды и частные инвесторы (бизнес ангелы).

Такого рода инвестиции — залог инновационного развития, в котором заинтересовано каждое государство. Прибегая к различным механизмам поддержки (прямым инвестициям, субсидированию процентной ставки и так далее), в зависимости от экономической ситуации, государством развивается инфраструктура венчурного инвестирования, создаются условия для развития венчурной отрасли через создание открытых акционерных обществ, региональных венчфондов. Последние тенденции развития этого рынка свидетельствуют о появлении большого числа частных игроков, что повлекло на приход на рынок значительного числа акций и потенциально успешных проектов инвестирования.

В какие сферы следует вкладывать

Анализируя рынок, где будет развиваться стартап, инвестор учитывает основные критерии:

- Размер и темпы роста;

- Возможности последующего увеличения вкладов;

- Барьеры на вход;

- Насколько рынок зарегулирован;

- Насколько он соответствует интересам инвесторов, экспертизе управляющих, а также партнеров фонда.

Инвестор финансирует сферы бизнеса, входящие в рамки его компетенций.

В какой момент целесообразны венчурные инвестиции

Венчурный капитал применяется для внедрения на рынок инноваций, так как он способен обеспечить максимальную скорость развития бизнеса и возврата инвестиционных вложений.

Венчурный капитал создается из свободных средств из различных источников:

- Банковских организаций;

- Страховых компаний;

- Пенсионных фондов;

- Индивидуальные инвесторы;

- Корпораций;

- Благотворительных организаций.

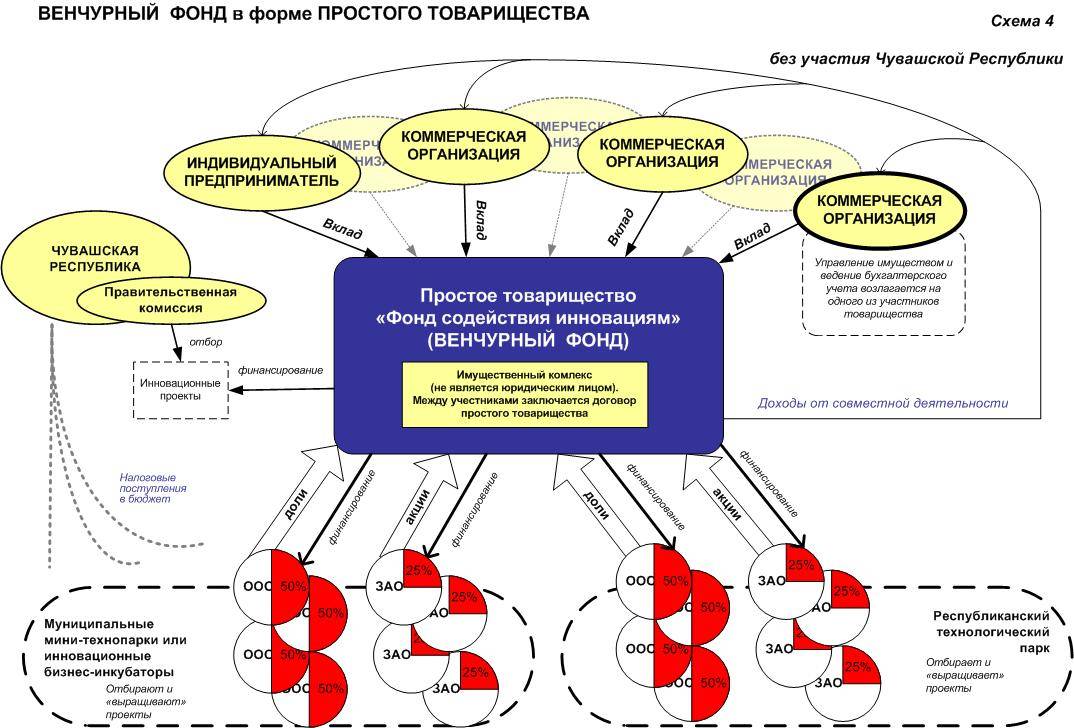

Финансовые средства от представленных источников передаются компании или проекту в качестве инвестиций. Для более эффективного контроля привлеченных средств создаются венчурные фонды.

Венчурный фонд — это коллектив инвесторов, который путем диверсификации рисков осуществляет финансирование венчурных проектов для получения сверхприбыли.

На основе вышесказанного сделаем выводы:

- Венчурные инвестиции осуществляют финансирование развивающихся проектов.

- Основные инвесторы венчурных инвестиций — банки, частные лица, благотворительность, корпорации, страховые компании, а также пенсионные фонды.

- Основные риски — незнание продукта, рынка, конкурентные риски.

- По причине необходимости тщательно анализировать риски, а также сопровождать процесс финансирования, инвесторы вкладывают средства именно в те отрасли, в которых сами хорошо разбираются.

Развитие венчурных фондов обладает большими перспективами, поскольку именно они предоставляют возможность быстро внедрить на рынок инновационные проекты, а также содействуют быстрому развитию стартапов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Часто задаваемые вопросы по теме публикации

Новички в сфере инвестирования и люди, загоревшиеся идеей, не всегда понимают, как правильно поступить в бизнесе, чтобы и самим в прибыли оказаться, и окружающим было хорошо. На практике часто возникают дополнительные вопросы, и для вас мы собрали ответы на самые распространенные.

1 вопрос. Кто такие бизнес-ангелы и в чем заключается их отличие от венчурных фондов?

Напомним, что такое венчурные инвестиции. Это финансовые операции, проводимые группой предпринимателей. Бизнес-ангелами являются предприниматели, которые привыкли действовать самостоятельно.

Они точно так же вкладывают свои деньги в молодые проекты в надежде, что они станут крупными компаниями с большим уставным капиталом. Собственно, «ангелы» – громко сказано, конечно. Их притязания во многом имеют исключительно материальный характер. Тем не менее, они в состоянии помочь бизнесменам без начального капитала. А венчурные инвесторы – кто это? Сущность их работы та же, но есть несколько отличий.

На данный момент бизнес-ангелы – это опытные предприниматели, которые хорошо себя чувствуют в любом секторе квадранта денежного потока. Если говорить простыми словами, у них есть опыт ведения собственного бизнеса, крупного системного дела и удачных инвестиций. Они хорошо разбираются в людях, особенно в бизнесменах. Можно сказать, что у них чутье на хорошие проекты. Интересный факт: 99% бизнес-ангелов – мужчины. И каждый пятый из этих мужчин уже давно стал миллионером.

Сущность работы бизнес-ангелов та же, что и венчурных фондов. Отличия в другом. Представим их в виде таблицы.

|

Бизнес-ангел |

Венчурный фонд |

|

Источник финансирования |

|

|

Собственный |

Средства привлекаются |

|

Средний объем инвестиций в один проект |

|

|

1$ млн |

5$ млн |

|

Географическое местоположение автора идеи |

|

|

Имеет значение |

Практически не имеет значения |

|

Степень управления |

|

|

Неформальный контроль договорного характера |

Высокий контроль |

|

Мониторинг |

|

|

Детальный и проработанный |

стратегический |

|

Количество сделок |

|

|

Как правило, не более 3 в год |

До 20 в год |

|

Формат инвестирования |

|

|

Первичное финансирование. При этом зачастую посредственные знания в области работы компании, но превосходные предпринимательские навыки |

Большой вклад, помощь в организации команды, отличные знания и большой практический опыт в сфере деятельности спонсируемой компании |

Отличия есть, но для подавляющего большинства новых компаний они незначительны. Как венчурные инвестиционные фонды, так и бизнес-ангелы способны продвинуть их на должный уровень. При этом на привлечение бизнес-ангелов уходит не так много времени, как при одобрении заявки на использование венчурного капитала.

2 вопрос. Кого финансируют венчурные фонды?

Со временем финансовые приоритеты меняются. К примеру, в начале 20 века инвесторы охотно вкладывались в нефтяную промышленность, в лекарственные препараты и оружие. Но сегодня приоритетным направлением является здравоохранение, информационные технологии и телекоммуникации.

Кого будет охотнее финансировать тот или иной венчурный фонд, зависит от политики самой компании. Некоторые венчурные организации предпочитают конкретное направление деятельность, другие являются более разносторонними. Поэтому стоит ознакомиться с положениями в документации фонда, только потом делать выводы.

3 вопрос. Как начать инвестировать в венчурный бизнес?

Надо признать, что венчурный бизнес является деятельностью повышенного финансового риска. Инвестор несколько раз подумает, прежде чем вкладываться, особенно, особенно без соответствующих знаний. Но есть общества, которые обучают работе в рамках венчурного бизнеса. После курса вы будете наверняка знать свое направление, как выбирать проекты, важные аспекты и нюансы деятельности.

Перед тем как начать вкладываться в венчурный бизнес, стоит уделить время некоторым ключевым моментам:

- изучение соответствующей литературы;

- размер капитала, который вы готовы инвестировать;

- сфера деятельности, в которой вы лучше всего разбираетесь.

Если вы сами не имеете достаточного набора знаний и навыков, у вас есть возможность обратиться к бизнес-ангелам и профессиональным венчурным фондам. Они будут вносить весомый вклад в развитие вашего бизнеса, но и брать свой процент за это. Весьма интересное решение, которое в последнее время становится все более популярным.

Что такое венчурные фонды: принцип работы

Само понятия венчурного фонда связано с английским словом «venture», которое переводится как «рискованное предприятие». Именно в этом состоит специфика работы подобных компаний. Они вкладывают деньги в активы, обладающие средней или высокой степенью риска. За счет вложений фонд покупает контрольный пакет акций предприятия и управляет им вплоть до выхода на окупаемость. При этом заведомо известно, что порядка 70-80% этих фирм не смогут окупиться и выжить в обозримой перспективе.

Однако фонды все равно вкладывают свои капиталы в рискованные компании, потому что в остальных 20-30% случаях они окупаются настолько хорошо, что покрывают все понесенные ранее убытки. Источником являются средства частных лиц, индивидуальных предпринимателей и коммерческих компаний. Цели их вложения связаны с получением пассивного и/или активного дохода.

На законодательном уровне у венчурных фондов есть разрешение заниматься высокорисковой деятельностью, причем они могут выступать даже в качестве кредиторов компаний или индивидуальных предпринимателей. Но существует несколько видов деятельности, которыми не могут заниматься – в первую очередь это банковская и страховая сфера.

В остальных случаях такие финансовые компании стремятся финансировать фирмы, появившиеся на рынке сравнительно недавно (несколько лет или месяцев назад), или которые начали заниматься принципиально новыми проектами, требующими больших вложений. При этом зачастую венчурные фонды инвестируют в сферы различных технологий, открытия инженеров, исследователей, ноу-хау и т.п..

Венчурные фонды не обязаны раскрывать информацию о своих доходах. Как правило, они публикуют данные в закрытом режиме только для своих партнеров. Известно, что доходность зависит от конкретных экономических условий страны. При этом венчурные фонды России имеют доходность примерно 35-37% годовых, что считается нормальным показателем.

- средства предоставляются на достаточно длительные сроки, которые позволяют успешно пройти первые, наиболее важные стадии развития, чтобы выйти на стабильную прибыль (3-8 лет);

- нет необходимости выплачивать проценты, как в случае с банковскими кредитами;

- риски потери средств ложатся полностью (или в большей степени) на венчурную компанию, сама фирма не рискует, потому что не делает больших вложений;

- отсутствуют требования по предоставлению имущества в залог и какие-либо другие материальные обязательства.

Компании предоставляют хорошие возможности и для инвесторов – они могут вкладывать средства в разные проекты, самостоятельно выбирая степень риска и ожидаемую доходность, которая практически всегда существенно больше, чем в других видах инвестирования.

С кем работают фонды

Более тысячи заявок ежегодно получает каждая венчурная компания. Однако только десять процентов из них рассматриваются – не получают финансирование, но подвергаются тщательному анализу. Те же девяносто, которые отсеиваются сразу, могут быть отклонены по следующим показателям – неправильно составленный бизнес-план, документ или запрос, а также несоответствие политики венчурной компании.

Из тщательно проанализированных десяти процентов заявок в конечном итоге остается только несколько штук – ими и начинает заниматься фонд. При этом у вкладчиков, как правило, не более тридцати процентов акций, поскольку владельцы предприятий и/или проектов должны иметь стимул в развитии своего дела.

Авторам проектов

Венчурный капитал и венчурный бизнес

Первое понятие неразрывно связано с двумя предыдущими. Если венчурные инвестиции и финансирование – это вложенные в некий проект деньги, то венчурный капитал – это денежный фонд, предназначенный для такого финансирования. Иными словами, это то же самое финансирование, но еще им не ставшее.

Венчурный бизнес же является так называемым связующим звеном между технологиями и наукой. Он обладает рядом особенностей. Так, например, зачастую инвестируют не предприятия, а отдельных людей, разрабатывающих что-либо новое. Кроме того, поскольку у вкладчика есть личная заинтересованность в развитии данного предприятия, он принимает самое активное участие в нем – консультирует, дает советы, поддерживает и так далее. Об основной особенности данного бизнеса можно легко догадаться – это бизнес, где очень высока доля риска.

Организация венчурного фонда такова, как неоднократно уже повторялось, что дать стопроцентную гарантию благополучного исхода невозможно. Тысячи проектов, показавшихся перспективными и привлекательными, не оправдали ожиданий и вложенных средств и канули в Лету. Но вот несколько примеров удачных инвестиций, только подтверждающих успешность данного вида бизнеса: популярный сервис «Твиттер», в который вложили пять миллионов долларов, а на выходе получили пятнадцать миллиардов в той же валюте. Мессенджер WhatsApp потребовал вложений на двести пятьдесят тысяч долларов, а принес своим инвесторам шестнадцать миллиардов.

Создание законодательной базы венчурного инвестирования

До начала Второй Мировой войны инвестиции, которые совершались в такой форме, в основном поступали за счет вливания финансовых средств состоятельных частных лиц или со стороны достаточно обеспеченных семей. Закон затрагивал вопросы, изложенные на бумаге в Конгрессе, и позволял венчурной индустрии работать уже на более профессиональной основе.

Доклад СФРС в 1958 году, озвученный в Конгрессе США, затрагивал серьезный вопрос о существовании достаточно большого пробела на рынке капиталов в области долгосрочного финансирования компаний сферы малого бизнеса, нацеленных на свое дальнейшее развитие. Результатом озвученного доклада стало появление закона «Об инвестициях в малый бизнес», позволившему американскому агентству, занимающемуся делами малого бизнеса, выдавать лицензии для частных компаний, желающих производить инвестиции в малый бизнес.

Основной задачей компаний, производящих инвестиции в новые технологии и сферу малого бизнеса, до сих пор является осуществление действий по упрощению привлечения капитала для обеспечения финансирования деятельности небольших компаний, занимающихся изучением и внедрением новых технологий.

В целом промышленная политика имела серьёзные отличия от политики других развитых стран. К примеру, политика таких развитых в промышленности стран, как Германия и Япония, была направлена на укрепление своих позиций на мировом рынке в области автомобильной промышленности и бытовой электроники. В результате, по сравнению с распыленным методом расстановки приоритетов частными инвесторами и государством, эти страны все больше начинали зависеть от центрального банка.

Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта ????

Новичку важно не просто найти единомышленников, которые верят в его продукт или идею, а главное тех людей, способных вложить свои денежные средства в ее разработку и продвижение на рынке. Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов

Здесь есть несколько вариантов:

Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов. Здесь есть несколько вариантов:

Вариант 1. Знакомые

Вероятнее всего у начинающего предпринимателя нет знакомых миллионеров, поэтому поиск ведется среди ближайшего круга окружения. Чем больше Вы об этом говорите, тем высока вероятность того, что это услышит потенциальный инвестор, готовый поверить и вложить в Вашу идею.

В разных уголках мира и в различных странах проводятся форумы, на которые съезжаются многие потенциальные инвесторы с одной целью, ищущие новые бизнес идеи для вложения собственных денежных средств.

Также можно воспользоваться интернетом и порталами инвестиционных проектов. На них размещено много полезной информации, есть возможность поместить свой проект или идею и самому найти спонсора или ждать пока он выйдет на Вас. Наиболее популярными порталами являются startup.ua и inproex.ru.

Вариант 3. Краудфандинг

Одним из вариантов коллективных инвестиций является краудфандинг, работающий в режиме онлайн. Это такой сервис, специализирующий на размещении идей и продвижения своих проектов.

Количество участников сведено к минимуму:

- Автор идеи;

- Куратор;

- Спонсор.

Кураторами могут быть различные организации, которые имеют интерес и готовы поддержать проект. Под поддержкой стоит понимать финансирование рекламы для продвижения продукта, предоставление оборудования и технических средств.

Краудфандинговые платформы включают в себя всю информацию о продукте:

- необходимую сумму;

- описание идеи в форме фото и видео, то есть презентация;

- сроки достижения прибыльности;

- наличие вознаграждений;

- информация об авторе и его банковские реквизиты.

В зависимости от сервиса платформа сотрудничает с разными платежными системами.

Пользователь имеет право прослеживать активность остальных участников, получать сведения о проектах, созданных или профинансированных ним. Также есть возможность пообщаться с автором проекта или идеи, которая понравилась.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается, как найти инвестора для открытия малого бизнеса с нуля.

Задать вопрос:

Претендент может направить вопросы по требованиям Документации на электронный адрес Организатора Отбора, а также по форме ниже. В течение 5 (пяти) рабочих дней Организатор Отбора отвечает на полученные вопросы. Все полученные вопросы и ответы размещаются на Официальном сайте.

Каковы крупнейшие венчурные фонды России

В список венчурных фондов России, которые правомерно отнести к наиболее известным, можно включить такие компании как:

- Runa Capital. По некоторым данным указанный венчурный фонд — все же крупнейший в РФ. Примечательно, что его деятельность сконцентрирована как раз на внутреннем рынке. Фонд возглавляет известнейшая в российском бизнесе личность — владелец корпорации Parallels Сергей Белоусов. В числе самых крупных проектов, профинансированных Runa Capital – веб-сервер Nginx, платформа для обучения английскому языку LinguaLeo.

- Kite Ventures. Основатель компании — известный американский предприниматель российского происхождения Эдуард Шендерович. Крупнейшие проекты фонда — Trends Brands, Ostrovok.ru. В числе ключевых компетенций венчурных инвесторов из Kite Ventures – электронная коммерция, коммуникации в сфере B2B.

- Almaz Capital. Корпорация имеет офисы в Москве и в Силиконовой долине. Основной предмет инвестиций фонда — технологические бизнесы, медиа, телекоммуникации. Фонд был создан в 2008 году известным предпринимателем Александром Галицким. В финансировании деятельности венчурной корпорации участвовали Cisco и UFG Asset Management. Известно об участии Almaz Capital в развитии таких крупнейших брендов как Яндекс, Parallels. В числе недавних проектов фонда — компания NFWare, которая занимается развитием технологий виртуализации коммуникационного оборудования.

- ru-Net Holdings. Данный фонд в числе самых известных и влиятельных в сфере онлайн-бизнеса. Его основатель Леонид Богуславский, который в 2012 году стал интернет-инвестором года по версии Forbes. Инвестиционный фонд был основан в 2000 году. В том же году компания вкладывает более 5 млн. долларов в акции «Яндекса» и приобретает, таким образом, 35% от капитала интернет-компании. Также фонд становится обладателем контрольного пакета корпорации Ozon.ru. С 2011 года Леонид Богуславский принимает активное участие в финансировании международных проектов. В США он создает дочернюю компанию ru-Net Holdings, которая начинает инвестировать в различные технологические стартапы (в сфере SaaS, разработке параллельных систем, инфраструктуры безопасности).

- Life.SREDA. Данный венчурный фонд специализируется на финансовых стартапах. То есть — развивает бизнесы в таких сферах как:

- эквайринг;

- мобильный банкинг;

- электронно-платежные сервисы;

- мобильные платежи;

- скоринг;

- внедрение мобильных технологий в финансовые коммуникации.

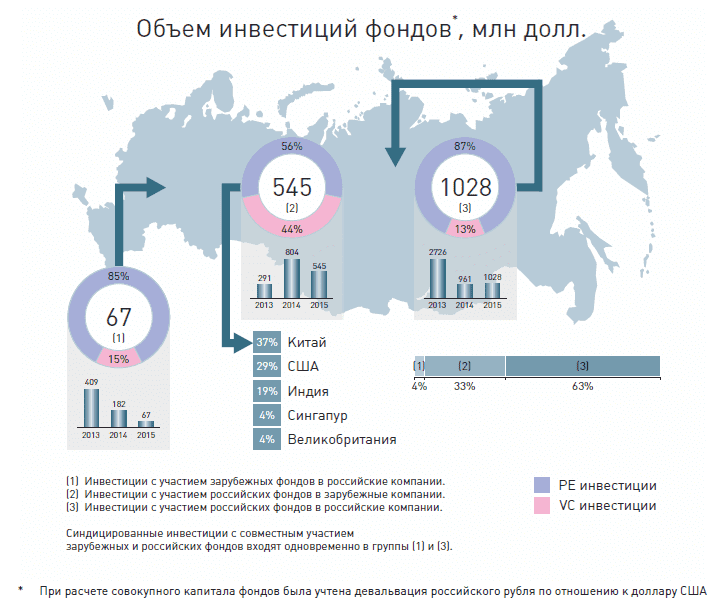

С 2015 года фонд в основном базируется в Сингапуре (там открывается его штаб-квартира). Туда же переезжают и некоторые российские проекты, в которые фонд к тому моменту проинвестировал. Главной задачей фонда в Сингапуре стало изучение возможностей для вложений в финансовые стартапы развивающихся стран Юго-Восточной Азии.

К моменту переезда в Сингапур основатели фонда успели открыть другую венчурную корпорацию — Life.SREDA II. В ее распоряжение был передан капитал в величине 100 млн. долларов. Ключевая компетенция нового венчурного фонда, фактически, соответствовует той, что характеризует основной бизнес. Однако данный фонд призван сосредоточить работу, прежде всего, на поддержке тех финансовых стартапов, что располагаются в Юго-Восточной Азии, Европе. Кроме того, ожидается, что компания будет выстраивать партнерские отношения с зарубежными инвесторами, которые будут заинтересованы в выходе на рынок РФ. Предполагается также оказание поддержки отечественным финансовым стартапам.

В числе самых известных проектов фонда Life.SREDA II – компания SumUp (поставщик услуг мобильного эквайринга в Европе — фактически, аналог Square).

Компания принимает участие в своих проектах совместно с крупными партнерами — такими как, например, Groupon, банк BBVA.

Аналитика

О Фонде

Система венчурных партнеров ФПИ РВК

Венчурный бизнес в России

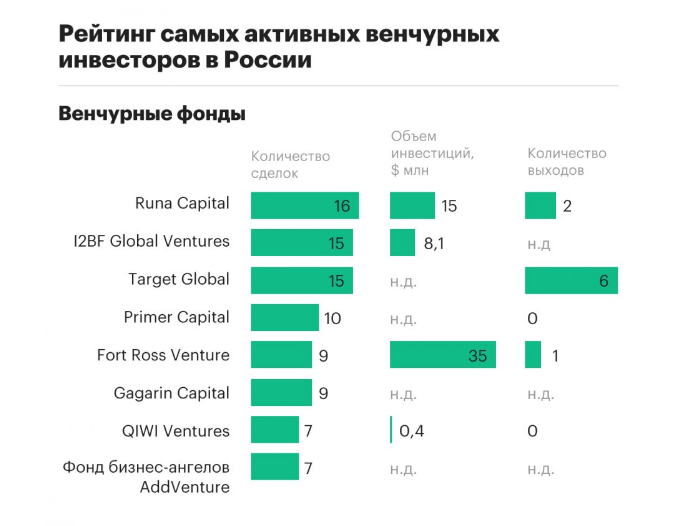

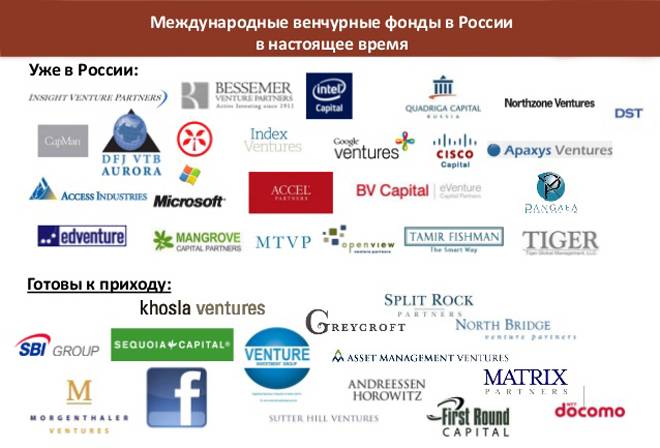

Практика венчурного бизнеса в России привела к созданию объединений инвесторов, готовых к прямому и венчурному вложению капитала в те или иные проекты. Регулярно проводятся конференции и ярмарки, а предприниматели желающие получить инвестиции научились выявлять лучший венчурный фонд. При этом они стремятся отсеять фонды с небольшим сроком существования и совершившие небольшое число инвестиций.

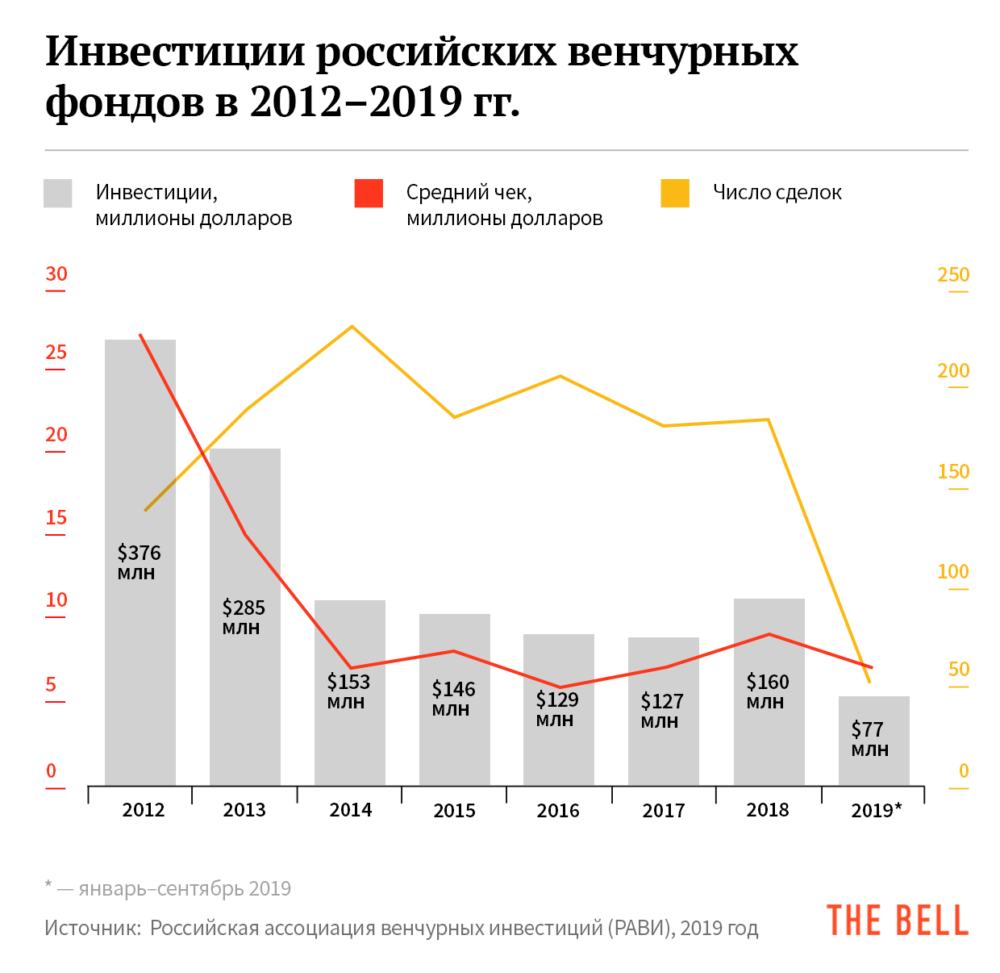

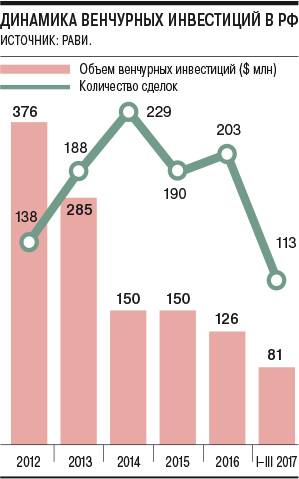

Немаловажную роль в области установления контакта между инвесторами и авторами стартапов становится компания ОАО «РВК», государственный институт создания национальной инновационной системы. По данным этой аналитической компании наиболее популярными направлениями инвестирования в 2012 году стали следующие ниши:

- телекоммуникации — 25%

- финансовые услуги — 21%

- потребительский рынок — 7%

- медицина — 7%

- транспорт — 3%

- компьютеры — 2%

При этом РБК наблюдает всего 141 венчурный фонд. Конечно, в России их намного больше, но не все строят свой бизнес на таком уровне, который может заинтересовать РБК. К тому же сама компания ещё не имеет обширных данных о ситуации с инвестированием в регионах.

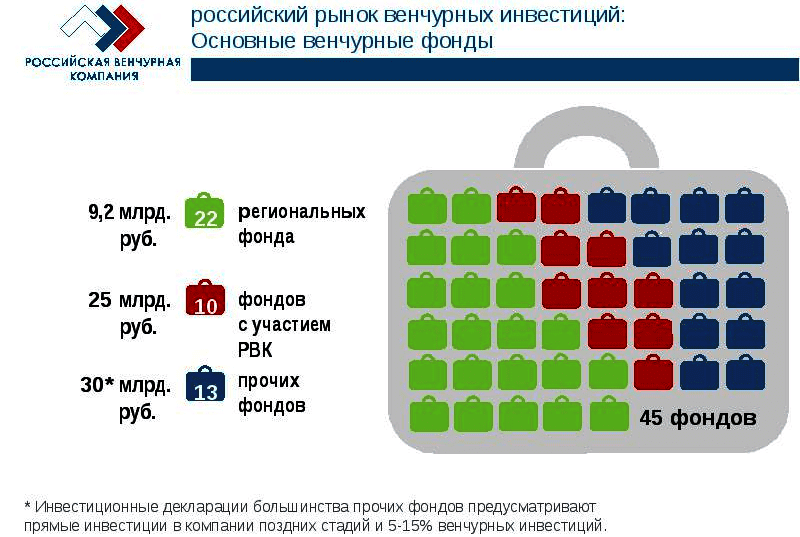

По их данным, на начало 2013 года в России работают 22 региональных венчурных фонда. Общий объём капитала которых составляет 8944 млн рублей.

Тем не менее, попытки поиска позволяют найти и других инвесторов. До начала работы с ними необходимо вспомнить, что коммерческие риски никто не отменял, а в любом бизнесе они обоюдные.

Система очистки оптики на автомобилях Mazda

В автомобилях «Мазда» омыватель фар является дополнительной опцией, которую можно установить в каждую модель. Нужна она, чтобы улучшать видимость при плохой погоде, не протирать оптику вручную. Больше всех в такой системе нуждаются автомобили с ксеноновой оптикой — грязь на таких фарах приводит к рассеиванию света, что влечет за собой ослепление водителей, которые едут по встречному направлению. Также рассеивание света снизит видимость до 50%.

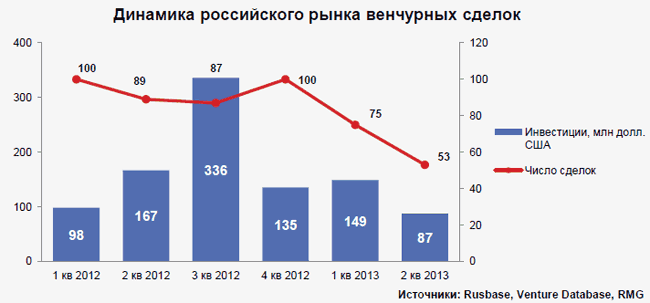

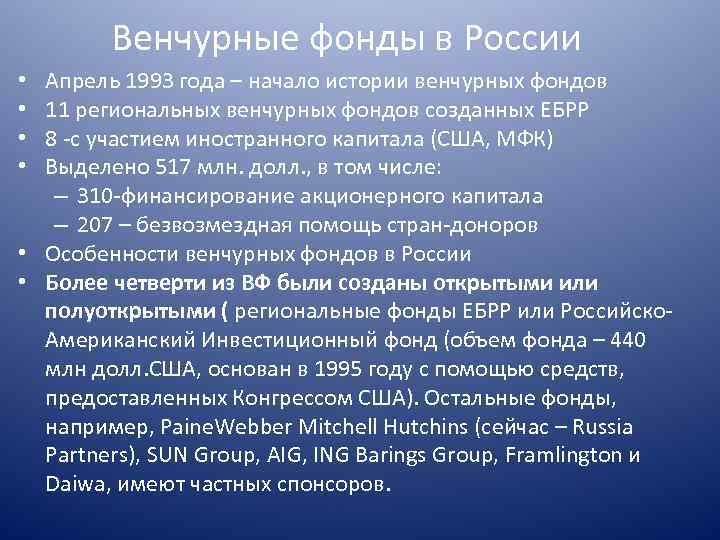

История российского венчурного рынка

Первичное формирование венчурного рынка в России началось в первой половине 1990-х годов. В этот период страны Запада проявили первый финансовый интерес к новому рынку, относя все возможные капиталовложения к разряду высокорисковых. Благодаря усилиям западных и американских партнеров в 1993-1996 гг. стартовало массовое формирование региональных фондов венчурного капитала. Практически все они были фондами поздних стадий инвестиций и сотрудничали с действующими предприятиями сферы народного потребления. Общее количество фондов в этот период – 26 компаний с капитализацией более 1,5 млн. долларов.

После кризиса 1998 года большинство региональных фондов развалилось. Из 11 крупных компаний остались всего три:

ο Norum;

ο Eagle;

ο Quadriga Capital

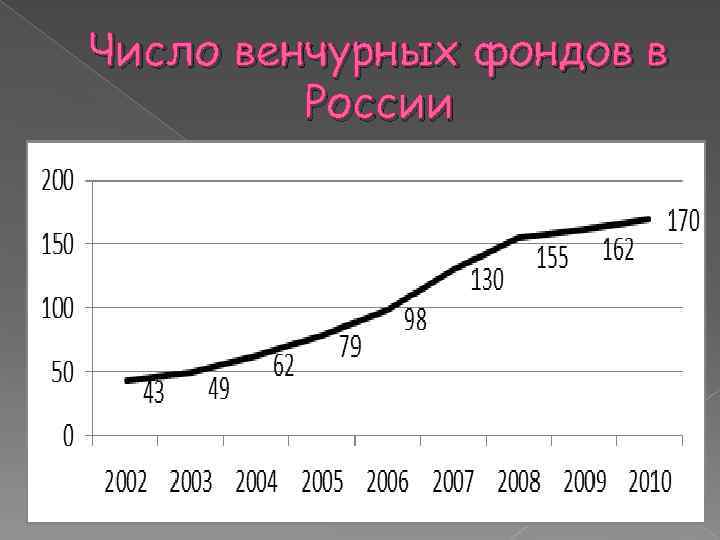

Активное развитие российского инвестиционного рынка пришлось на период с 2000 по 2013 гг. К основным вехам этого времени можно отнести следующие события:

- Создание Венчурного инновационного фонда – 2000 г.

- Рост инвестиций в технологические компании (Яндекс, Рамблер, Ozon.ru, РБК и т.д.).

- Разработка и принятие концепции развития венчурной индустрии в России – 2002-2004 гг.

- Открытие ООО «Российская венчурная компания» – 2005 г.

- Создание масштабных национальных проектов: «Роснано», «Наукоград Сколково» – 2010-2011 гг.

- Создание Фонда развития интернет-инициатив – 2013 г.

Где инвестору искать проекты для венчурных инвестиций

Именно поэтому ожидаемая прибыльность стартапа должна превышать сумму вложений как минимум в 10 раз. Бизнесмен, нацеленный на успешное вложение денег, не ждет, пока его найдут. Он постоянно мониторит рынок в поисках варианта для прибыльного вложения.

Пути поиска удачного проекта в России:

- По знакомству. Наверное, у каждого в окружении есть человек, ищущий деньги на развитие бизнеса. Среднестатистический житель России пропустит информацию мимо ушей, но истинный бизнесмен заинтересуется, тщательно изучит проект и примет решение о вложении.

- На форуме «Селигер» одна из смен названа «Предпринимательство». Сюда часто приезжают инвесторы в поисках интересных стартапов с порогом вхождения до 50 000 долларов.

- Биржа проектов. В России существуют площадки, где молодые ученые размещают довольно интересные проекты.

- Биржи долей. Это площадки, регулирующие отношения между стартаперами и венчурными инвесторами. Бизнесмен через биржу приобретает долю в компании.

Основное, что стоит запомнить инвестору в России, – нужно постоянно держать руку на пульсе и мониторить рынок. Неизвестно, когда появится предложение, способное перевернуть мир, как это сделала в свое время Apple.

Инвестиционная деятельность

Как работают венчурные фонды в наше время

Если бы все технопарки функционировали так, как они были задуманы, то конечно, инновационный бизнес развивался бы у нас куда быстрее, активнее и успешнее. Слагаемые эффективной работы технопарка – тема довольно обширная, но ключевые факторы все же можно выделить. В технопарке должна присутствовать наука и адекватное понимание того, как работают ученые, должны быть четко выстроены коммуникации, работать государственные программы по поддержке предпринимателей.

Ещё одна из ключевых составляющих – наличие инвестиций, которые, естественно, остро необходимы инновационным проектам, особенно на начальном этапе работы. Стартапы чаще всего имеют ограниченный доступ к финансированию, не всегда могут получить кредиты в банках или использовать другие классические варианты привлечения денег в проект

Для молодых инновационных компаний крайне важно преодолеть так называемую долину смерти – период, когда компаниям не хватает ни средств, ни опыта. Именно в этот период венчурное финансирование может помочь

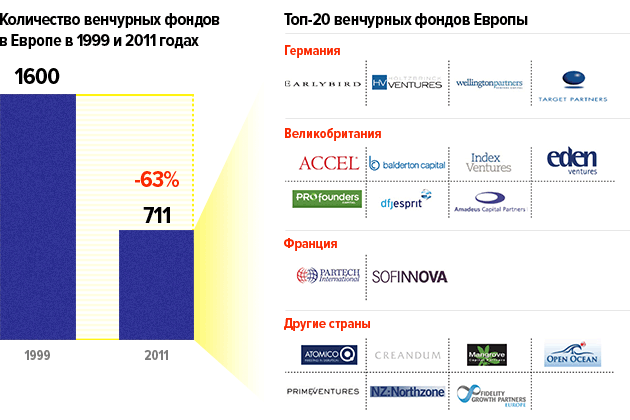

Безусловно, оно не может заменить традиционные инструменты финансовой поддержки малых и средних предприятий, которое осуществляются в основном через банковскую систему. По оценкам Европейского центрального банка, венчурные фонды пяти западноевропейских стран в 2015 году оценивались в 39 млрд евро, объем предоставленных кредитов в этих странах был почти в 100 раз больше и составлял 3 500 млрд евро. Это хороший пример того, в каких пропорциях могут эффективно существовать кредитные и венчурные схемы в экономике.

Венчурные компании обеспечивают стартапам не только финансирование, но и консультации специалистов – в части законодательства, разработки бизнес-стратегии, работы с персоналом, по вопросам интеллектуальной собственности, а также создают положительную кредитную историю для последующего привлечения инвестиций. Согласно обзору, подготовленному немецким Кредитным институтом восстановления, получение консультационной поддержки и контакты с венчурными компаниями оцениваются малыми фирмами-реципиентами выше, чем само предоставление средств

Венчурные фонды или бизнес-ангелы вкладывают деньги в инновационные проекты с высокой степенью риска и получают прибыль после выхода проекта на окупаемость. Как правило, 70-80% проектов не приносят отдачи, но прибыль от оставшихся 20-30%, в идеале, должна окупать с лихвой все убытки. На практике в России деятельность венчурных фондов, направленная на поддержку стартапов, далеко не всегда так эффективна, как хотелось бы – причем, эффективности не хватает как самим инвесторам, так и их «подопечным».

Заключение

Рынок прямых инвестиций – важная часть развития и функционирования экономики России. Несмотря на ряд проблем, наблюдаются позитивные тенденции в этом направлении.

Список фондов пополняется местными компаниями, а государство старается стимулировать эти процессы, участвуя в создании бизнес-акселераторов внутри корпораций и отдельных инвестиционных структур.

Благодаря этому в нашей стране получают развитие небольшие производственные площадки и продвигаются научно-технические разработки, тем самым совершенствуется список выпускаемых продуктов и технологий с местной пропиской.

Надеюсь, было интересно, а главное, полезно. Подписывайтесь на статьи и делитесь ими в соцсетях.