Первый, второй и другие разделы

Корпоративные акции котируются и торгуются на Токийской фондовой бирже в нескольких секциях: первая секция, которая началась, когда Токийская фондовая биржа была воссоздана в 1949 году, и включает в себя в основном крупные компании; Вторая секция , которая началась в 1961 году и включает в себя , главным образом , компании среднего размера; JASDAQ (основан в 1991 году, приобретен Осакской фондовой биржей в 2010 году и поглощен TSE в 2013 году) и Mothers (рынок быстрорастущих и развивающихся акций, на японском:マ ザ ー ズ, основан на TSE в 1999 году), которые предназначены для развивающихся стран. компании; и TOKYO PRO Market (по-японски: TOKYO PRO Market ), который был основан в 2009 году совместно с Лондонской фондовой биржей в качестве AIM .

По состоянию на 31 марта 2018 г. на Токийской фондовой бирже было зарегистрировано 3607 компаний.

| Названия рынков | Всего | (Зарубежные компании) | |

|---|---|---|---|

| Первый раздел | 2032 г. | (3) | |

| Второй раздел | 525 | (1) | |

| Рынок развивающихся компаний | Матери | 241 | (1) |

| JASDAQ | Стандарт | 708 | (1) |

| Рост | 41 год | (0) | |

| ПРО Маркет | 19 | (0) | |

| Всего | 3566 | (6) |

Также есть активный рынок облигаций и фьючерсный рынок .

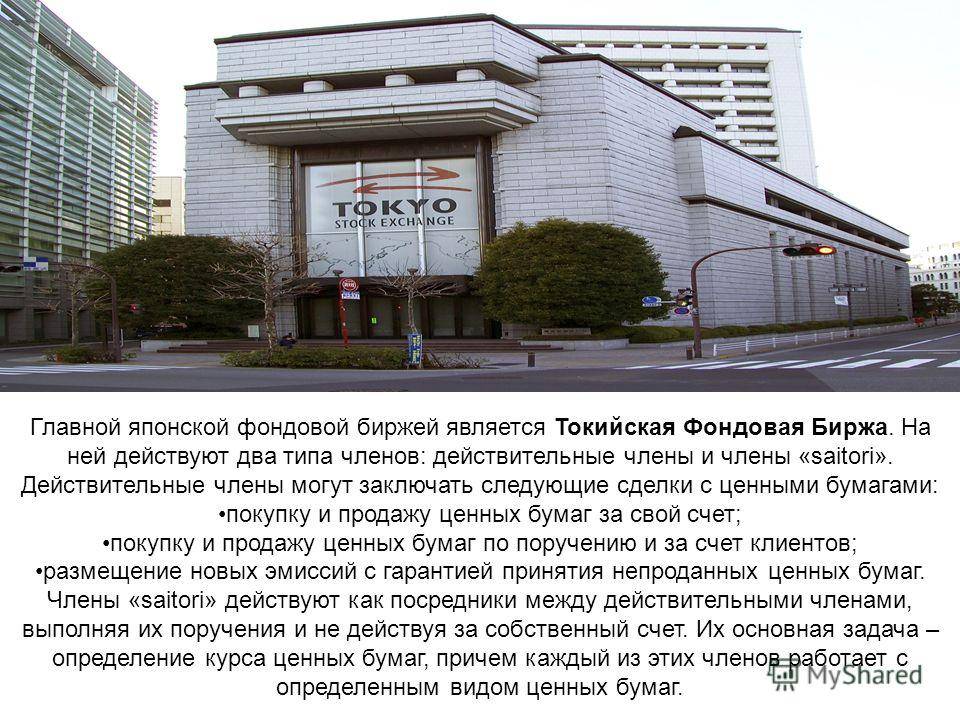

Члены биржи

Членами биржи являются:

- регулярные члены (компании по ценным бумагам, которые могут вести операции, как за свой счёт, так и в интересах клиента);

- сайтори члены (компании по ценным бумагам, являющиеся посредниками между регулярными членами биржи);

- специальные члены (компании, связывающие биржевые рынки, выполняющие на Токийской фондовой бирже те приказы, которые не могут быть выполнены на региональных биржах) и другие члены;

- небанковские компании по ценным бумагам (находящиеся в ассоциированной связи с банками).

Успешные торговые системы для получения прибыли на бирже Таиланда

Wiki Masterforex-V не рекомендует бездумно и 100% доверять свои финансы «специалистам», чью логику получения профита лично вам непонятна. Лицензии, сертификаты и дипломы на финансовых рынках никогда не являлись гарантом успеха. Примеры об управляющих трейдерах при торговле на фондовых биржах

- Александр Герчик: факты, мифы рекламы и отзывы Masterforex-V;

- Эрик Найман: заслуги, мифы, провалы.

Если вы не обучались в Академии Masterforex-V предлагаем внимательно изучить несколько надежных торговых систем с ноу-хау МФ, как минимум для проверки вами потенциальных управляющих трейдеров:

- Азбука или самый краткий курс технического анализа трейдинга при поступлении в 1-й класс Школы МФ;

- Чарльз Доу: теория теханализа и ноу-хау Masterforex-V…

- Скальпинг: классика и стратегии Masterforex-V для торговли на таймфреймах м1 и м10;

- Свинг трейдинг: классика и ноу-хау Masterforex-V) на таймфреймах на м30 — н4;

- Три экрана Элдера и модификации Masterforex-V для комплексного анализа рынка;

- Точки безошибочного для трейдера открытия сделок по форексу;

- Волновой анализ трейдинга: о чем говорят и что скрывают от трейдеров Форекс;

- Основы классического волнового анализа Эллиотта и ноу-хау MasterForex-V;

- Работа трейдера на новостях: ошибки и неразгаданные загадки классического анализа;

- 7 ноу-хау мани менеджмента MasterForex-V: как при минимальном риске получить максимальную прибыль на Форексе;

- Какое кредитное плечо 1:1, 1:10 или 1:1000 выбрать трейдеру и инвестору

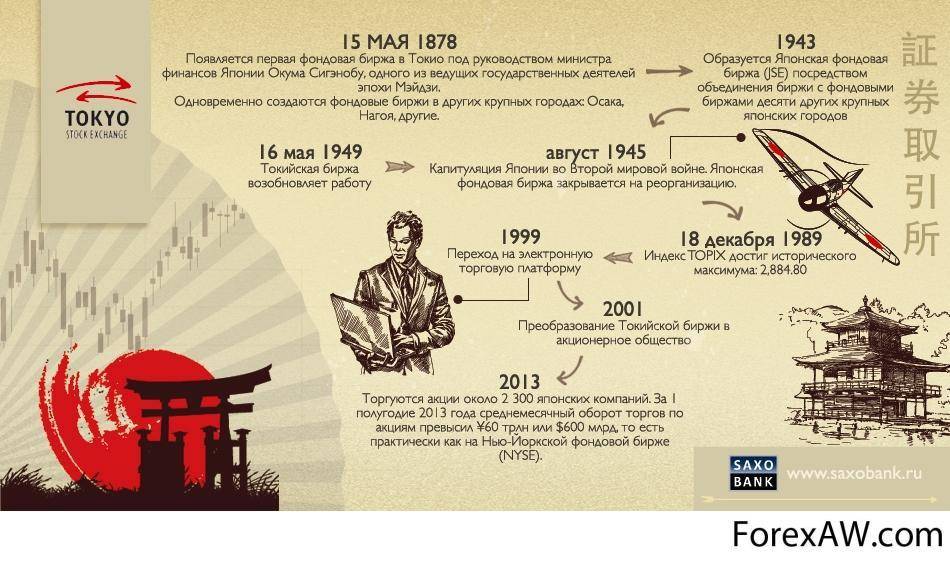

История токийской биржи

Создателями, первыми владельцами и управляющими биржи Токио были тогдашний японский министр финансов Окума Сигэнобу и специалист по корпоративному праву Шибусава Ейичи.

Похоже, что в 1878 году в японском корпоративном праве не было таких понятий, как «конфликт интересов» и «инсайдерская информация».

В 1890-х гг. меняется организационно-правовая форма организации, биржа становится закрытым акционерным обществом, а в структуре торгуемых активов все больший вес начинают занимать государственные облигации. Японии нужны деньги на наращивание оборонного бюджета.

Поступательное развитие японского фондового рынка продолжалось вплоть до окончания II Мировой войны. В 1943 году в Японии действовало 11 фондовых бирж, объединенных в конгломерат под названием Japan Stock Exchange.

Но бомбардировка Хиросимы и Нагасаки, а также последовавший за ними режим американской колониальной администрации привели к полной остановке деловой активности и к закрытию бирж.

В 1949 году после реорганизации биржа вновь начала работу, под тем названием, которое она носит сегодня — Tokyo Stock Exchange. А с 1950-х начался бурный рост японского рынка, замедлившийся лишь в 1960-е. Но с начала 1970-х возобновившийся вновь на целых 20 лет.

В реальный сектор японской экономики шли огромные инвестиции и фондовый рынок показывал пропорциональный рост. В период с 1983 по 1990 годы на японском фондовом рынке оборачивалось 60% всего мирового биржевого капитала.

Параллельно шел сильнейший рост цен на рынке недвижимости (до $1 млн/м2 в центре Токио), сопровождавшийся большим объемом спекулятивных сделок и общей эйфорией. После чего последовало падение:

Индекс NIKKEI 225 — основной фондовой индекс Токийской фондовой биржи

NIKKEI 225 — это основной и самый популярный в среде инвесторов фондовый индекс Токийской фондовой биржи, показывающий в режиме онлайн среднеарифметический цену ее 225 крупнейших и высоколиквидных акций. Это следующий популярный торговый и инвестиционный продукт Токийской фондовой биржи.

В индекс NIKKEI 225 входят акции

— 11 гигантов автопрома — Toyota Motor Corp, Honda Motor Co., Mitsubishi Motors Corp., Mazda Motor Corp., Isuzu Motors Ltd., Nissan Motor Co., Ltd., Suzuki Motor Corp., Subaru Corporation., Hino Motors, Ltd. (дочерное предприятие Тойоты по производству грузовиков);

— 6 производителей электроники — Nikon Corp., Olympus Corp., Ricoh Co., Ltd., Citizen Holdings Co., Ltd., Konica Minolta Holdings, Inc.;

— 30 предприятий по выпуску электротехники — Canon Inc., Casio Computer Co., Ltd., Panasonic Corp., Sanyo Electric Co., Ltd., Sharp Corp., Sony Corp. и др.;

— 12 крупнейших банков Японии — Bank of Yokohama, Ltd., The Chiba Bank, Ltd., Chuo Mitsui Trust Holdings, Inc., Fukuoka Financial Group, Inc., Mitsubishi UFJ Financial Group, Inc., Mizuho Financial Group;

— 4 страховых компании — Mitsui Sumitomo Insurance Group Holdings, Inc., Sompo Japan Insurance;

— 14 корпораций химической промышленности — Asahi Kasei Corp., Denki Kagaku Kogyo K.K., Fujifilm Holdings Corp., Kao Corp., Mitsubishi Chemical HoldingsCorp., Mitsui Chemicals, Inc и др.;

— 15 машиностроительных предприятий — Komatsu Ltd., Kubota Corp., Mitsubishi Heavy Industries, Ltd., NSK Ltd. и др.

— 8 фармацевтических холдингов — Astellas Pharma Inc., Chugai Pharmaceutical Co., Ltd., Daiichi Sankyo Co., Ltd., Dainippon Sumitomo PharmaaCo., Ltd., Eisai Co., Ltd. и др.;

— 8 строительных корпораций — Comsys Holdings Corp., Daiwa House Industry Co., Ltd., JGC Corporation и др.;

— 11 производителей продуктов питания — Ajinomoto Co., Inc., Asahi Breweries, Ltd. и др.;

— 2 судостроительных, 7 транспортных, 3 энергетических, 8 торговых и иных компаний.

Так выглядит график индекса NIKKEI 225 за последние 40 лет с максимальным пиком, достигнутым 29 декабря 1989 года на уровне 38 957,4. Именно эту дату и стоит считать концом «японского экономического чуда» 70-80-х гг. ХХ века.

Комментарии Masterforex-V: глядя на данный график Nikkei 225 за последние 40 лет неужели ни у кого из так называемых «специалистов» фондового рынка, получающих высокие оклады и премии в ПИФах, инвестиционных банках, хедж-фондах

а) не возникли подозрения о смене бычьего рынка на рынок медвежий? Что пробиты пивоты и трендовые каналы, что двадцать пять лет подряд (1989-2014) не было фигур продолжения тренда, что индикторы MACD , RSI, АО Зотик и др. показывают дичайшую дивергенцию, не говоря уже о явно коррекционном характере бычьего движения по волновой теории Эллиотта? Или эти «специалисты» понятия не имеют о техническом анализе рынка, торговой системе, , важных уровнях сопротивления и поддержки и точках безошибочного для трейдера открытия сделок?

б) есть ли вообще здравый смысл у этих «специалистов» крупных инвестиционных фондов, вложивших сотни миллиардов долларов своих (!) инвесторов в сомнительные фьючерсы, и опционы индекса Nikkei 225 Токийской фондовой биржи? Как можно на 10 (!) крупнейших биржах мира рекомендовать другим (!) инвесторам к покупке товар, цена на который такая же, как и 30 лет назад в условиях инфляции доллара США за этот период примерно на 108%?

Презентация Фондовой биржи Осло и ее основные особенности

-

Фондовая биржа Осло занимает 27-е место в авторском рейтинге Академии Masterforex-V, благодаря которому трейдеры и инвесторы следят за движением мирового капитала – в какие страны заводят, а из каких выводят свои инвестиции.

Первый эшелон (клуб триллионеров):

- Нью-Йоркская фондовая биржа – $23.211 трлн. (на 1.04.2019);

- NASDAQ: биржа №2 в мире – $11.218 трлн.;

- Токийская фондовая биржа – $5.608 трлн.;

- Шанхайская фондовая биржа SSE – $5.013 трлн.;

- Гонконгская фондовая биржа HKE – $4.307 трлн.;

- Euronext (Париж, Амстердам, Брюссель, Лиссабон, Дублин) – $4.268 трлн.;

- Лондонская фондовая биржа LSE – $3.965 трлн.;

- Шэньчжэньская фондовая биржа SZSE – $3.355 трлн.;

- Фондовая биржа Торонто – $2.216 трлн.;

- Бомбейская фондовая биржа BSE – $2.179 трлн.;

- Национальная фондовая биржа Индии – $2.156 трлн.;

- Франкфуртская фондовая биржа — $1.867 трлн.;

- Швейцарская фондовая биржа — $1.603 трлн.;

- Корейская фондовая биржа — $1.468 трлн.;

- Nasdaq Nordic Exchange (Вильнюсская, Исландская, Копенгагенская, Рижская, Стокгольмская, Таллинская, Хельсинкская, Армянская фондовые биржи) — $1.432 трлн.;

- Австралийская фондовая биржа ASX — $1.384 трлн.;

- Тайваньская биржа TWSE — $1.041 трлн.

Второй эшелон ($0,5-1 трлн.):

- Йоханнесбургская фондовая биржа (ЮАР) — $950 млрд.;

- Фондовая биржа Сан-Паулу (Бразилия) — $820 млрд.;

- Мадридская фондовая биржа BME — $770 млрд.;

- Сингапурская фондовая биржа — $715 млрд.;

- Московская фондовая биржа MOEX — $636 млрд.;

- Саудовская фондовая биржа (Tadawul) — $558 млрд.;

- Фондовая биржа Таиланда (Stock Exchange of Thailand, SET) — $535 млрд.

Третий эшелон ($100-500 млрд.):

- Малайзийская биржа (Bursa Malaysia, KLSE) — $409 млрд.

- Мексиканская фондовая биржа — $401 млрд.

- Фондовая биржа Осло (Норвегия) — $290 млрд.

- Филиппинская фондовая биржа (PSE) — $277 млрд.

- Фондовая биржа Сантьяго (Чили) — $259 млрд.

- Тель-Авивская фондовая биржа (Израиль) — $205,45 млрд.

- Варшавская фондовая биржа (Польша) — $162 млрд.

- Дохийская биржа ценных бумаг (Катар) — $156 млрд.

- Стамбульская биржа (Borsa Istanbul, BIST) — $143 млрд.

- Фондовая биржа Абу-Даби (ОАЭ) — $140 млрд.

- Фондовая биржа Хошимина (Вьетнам) — $138 млрд.

- Венская фондовая биржа (Австрия) — $125,92 млрд.

- Ирландская фондовая биржа — $110,47 млрд.

- Taipei Exchange (Тайвань) — $103,8 млрд.

Четвертый эшелон ($3-100 млрд.):

- Новозеландская биржа — $95,8 млрд.

- Дубайский финансовый рынок — $95,65 млрд.

…

-

До 2019 года Фондовая биржа Осло была одной из немногих независимых европейских бирж. Это единственная фондовая биржа Норвегии, поглотившая другие крупные рынки ценных бумаг в Бергене и Тронхейме.

- За право установить контроль над Фондовой биржей Осло схлестнулись крупнейшая европейская биржа Euronext и влиятельная американская биржа Nasdaq. Битва продолжалась 5 месяцев. Оба покупателя предложили за OSE 6,8 млрд. NOK — норвежских крон ($779 млн.USD), но и в итоге Министерство финансов Норвегии отдало предпочтение землякам по континенту, одобрив в мае ее заявку Euronext на покупку всего пакета акций Фондовой биржи Осло. По состоянию на 01.07.2019 Euronext владеет 97,7% акций OSE, но намеревается выкупить и оставшуюся часть.

-

Первый квартал 2019 года не внес изменений на рынок капитала Фондовой биржи Осло. Ее капитализация увеличилась всего на 0,33%.

-

На Фондовой бирже Осло 3 рынка акций, отличающихся условиями листинга: Oslo Bors, Oslo Axess и Merkur Market.

-

Экскурс в историю или этапы становления Фондовой биржи Осло:

- 1818 год. Основание товарной биржи (площадки по заключению торговых контрактов).

- 1881 год. Статус фондовой биржи. На тот момент на бирже торговалось менее 40 ценных бумаг: 23 акции и 16 облигаций.

- 2001 год. Приватизация Фондовой биржи Осло, начало процесса слияния с фондовыми биржами Бергена и Тронхейма, которые сегодня являются ее филиалами.

- 2007 год. Основание компании Oslo Bors VPS Holding ASA, собравшей под своей крышей весь фондовый рынок страны.

- 2019 год. 100% акций Фондовой биржи Осло приобретены крупнейшей европейской фондовой биржей Euronext.

ЦБ Багамских островов протестирует запуск своей цифровой валюты

История биржи

Начало пути

В мае 1878 года в Токио было открыто первое здание нового для Японии финансового учреждения — фондовой биржи. Первыми владельцами и менеджерами Токийской биржи были японский министр финансов тех лет Окума Сигэнобу и юрист, занимавшийся корпоративным правом, Сибусава Эйити. Вначале торговцы акциями, собиравшиеся на бирже, надевали исключительно национальную одежду — кимоно.

В середине 1890-х годов биржа переезжает в новое здание, меняется её структура — с товарищества двух партнёров, на акционерное общество с ограниченным кругом владельцев. С течением времени появляется всё больше государственных облигаций — как и во многих странах того времени, правительство Японии озаботилось своим военным могуществом и начало наращивать оборонные бюджеты за счёт привлечения средств крупных капиталистов.

Послевоенные годы

К началу Второй мировой войны в Японии работали 11 бирж. Однако после первых военных лет стало понятно, что иметь столько разрозненных площадок, торгующих ценными бумагами, неэффективно. В 1943 году было принято решение объединить все биржи в одну на базе Токийской. Хотя, как показало недалёкое будущее, этого можно было и не делать — объединённая биржа закрылась вскоре после бомбардировки Хиросимы и Нагасаки в августе 1945 года.

Здание Токийской биржи заняли американские военные. До января 1948 года в нём находилась штаб-квартира оккупационных войск, которые управляли страной вплоть до момента передачи всей власти японскому правительству в начале 1950-х годов. При этом торговля ценными бумагами в стране продолжалась, правда, все сделки заключались не публично на общей биржевой площадке, а между конкретными инвесторами и владельцами акций и облигаций.

Послевоенное азиатское чудо — быстрый рост экономических и финансовых систем крупнейших стран региона — естественно, затронуло и Японию. Страна начала выходить в лидеры мировой экономики за счёт своих технологических разработок и прогрессивных инноваций. И хотя на самой бирже до 1974 года не существовало даже электронных табло и цены на все бумаги писались обычным мелом на чёрной доске, стоимость акций японских компаний с 1968 года постоянно росла. Именно в это время правительством Японии были введены необходимые ограничения на деятельность брокеров и некоторые новые правила проведения биржевых операций.

Особенно заметным рост ценных бумаг стал в период с 1983 по 1990 год — за эти семь лет Токийская фондовая биржа стала первой в мире по рыночной капитализации размещённых здесь компаний (60 % объёма мирового фондового рынка было сосредоточено именно в столице Японии). Успешная стратегия конкурентов из Нью-Йорка вскоре изменила ситуацию, однако второе место прочно закрепилось за Токийской биржей.

Электронная эра

30 апреля 1999 года на крупнейшей фондовой бирже Японии закончилась эпоха «живых» торгов — площадки, на которых находились брокеры, проводившие сделки, были закрыты. Вся торговля перешла на электронный рынок.

Несколько раз использование электронных систем приводило к серьёзным сбоям в торговых процессах. Так, 1 ноября 2005 года биржа смогла проработать только полтора часа. Через 90 минут после открытия торгов отказала установленная накануне компьютерная система торгов, разработанная компанией Fujitsu. Работа фондовой площадки остановилась на четыре с половиной часа, что стало рекордным простоем в новейшей истории Токийской биржи. Другой неприятный случай произошёл из-за того, что во время проведения IPO компании J-Com 8 декабря 2005 года сотрудник фирмы Mizuho Securities, осуществлявшей техническую поддержку размещения акций, ввёл при выставлении ценных бумаг на продажу ошибочные данные. Вместо того чтобы назначить цену одной акции в 610 000 иен, он выставил 610 000 акций за 1 иену. В первые же секунды торгов наиболее находчивые и быстрые брокеры начали скупать за бесценок акции J-Com. Администраторы биржи поняли ошибку и постарались отменить совершённые операции. Однако несмотря на приложенные усилия потери J-Com составили 347 млн долларов — эту сумму эмитенту поровну возместили Токийская фондовая биржа и Mizuho Securities. Последний крупный сбой произошёл на бирже в Токио в январе 2006 года, когда количество сделок, проведённых на ней, достигло 4,5 млн и торги остановились на 20 минут. Правительство Японии обязало владельцев биржи подготовить программу совершенствования компьютерной системы, которая позволила бы предотвращать такие сбои в будущем.

Советы по использованию

Автовладельцы, которые приняли решение установить такое стекло на автомобиль, интересуются ресурсом изделия, а также проблемами, которые могут проявить себя в процессе эксплуатации.

Особенность электронной тонировки в надежности, ведь она не требует дополнительного ухода. Это связано с тем, что контакты, объединяющие стекло и блок управление, надежно заизолированы.

Мойка поверхности производится по такому же принципу, как и очистка простого стекла. Это обусловлено тем, что рабочий слой находится между стеклами.

Кроме того, умная тонировка потребляет около 7 Вт на один квадратный метр. Это значит, что можно не переживать за случайный разряд аккумулятора в процессе эксплуатации.

Кроме того, обслуживание электронной тонировки не требует дополнительных финансовых вливаний.

Но стоит учесть некоторые рекомендации, которые помогают продлить срок службы дорогостоящего изделия:

- В яркую солнечную погоду стоит снижать способность пропускать свет со стороны улицы.

- В вечернее время рекомендуется устанавливать комфортную прозрачность.

- В темноте стекла должны быть полностью осветлены.

Союзы

Лондонская фондовая биржа (LSE) и TSE развивают совместно проданные продукты и разделяют технологию, отмечая последнее международное соглашение среди фондовых бирж, поскольку международное соревнование нагревается. TSE также ищет некоторых партнеров в Азии, и более определенно ищет союз с Сингапурским Обменом (SGX), который рассматривают как становление ведущим финансовым центром в Азиатско-Тихоокеанском регионе. Недавно, некоторые слухи близко к соглашению предполагают, что TSE готовится к поглощению SGX, или, по крайней мере, возьмите крупную долю в первый семестр 2008. TSE уже приобрел 5%-ю долю в SGX с июня 2007, который, как считают, был только началом большего участия.

В июле 2008 Лондонская фондовая биржа (LSE) и TSE объявили о новом совместном предприятии находящийся в Токио рынок, который будет основан на Alternative Investment Market (AIM) LSE.

Категория: Блюда из рыбы

Морской окунь обычно продается в наших магазинах в замороженном или охлажденном виде. Стоит он недорого и имеет диетическое нежирное мясо с легким привкусом краба. Мелких косточек в морском окуне также практически нет. И несмотря на это наши хозяйки почему-то крайне редко отдают предпочтение этой замечательной рыбке. Хочу предложить очень вкусный и простой рецепт приготовление окуня с овощами на сковороде. Попробуйте и вам понравится!

Ингредиенты:

- Морской окунь – 1 шт.

- Морковь – 1 шт.

- Луковица – 1 шт.

- Сливочное масло – 1 ст.л.

- Соль, перец, ароматные травы – по вкусу

- Вода или белое вино — 100 мл

Пошаговые фото как приготовить рецепт:

Морской окунь имеет тонкую кожу, которую легко повредить во время готовки. Если обжаривать его на сковороде, то рыба гарантированно ее лишится. Чтобы этого не произошло, готовить его будем на овощной подушке.

Мелко шинкуем луковицу.

Затем чистим морковь и нарезаем ее полукружиями, мелкую можно нарезать кружочками.

Следующий шаг – осторожно очищаем тушку от остатков чешуи легкими движениями ножа по направлению к голове. После чего морской окунь промывается водой

В глубокой сковороде разогревается сливочное масло.

Затем обжаривается до полуготовности лук и морковь.

Внутрь тушки кладем ароматные травы. Затем все солят и перчат по вкусу.

И выкладывается на подушку из овощей.

Заливается небольшим бокалом воды или белого сухого вина и тушится под крышкой 15 минут на слабом огне.

После готовности окуня овощи собираются в емкость и измельчаются блендером, хотя это не обязательно. Если жидкости очень много, то можно добавить 1 ч.л. ага-агара.

Ароматные травы и овощи выкладываются вокруг рыбы.

Диетическое вкусное блюдо готово.

История биржи

Листинг компаний

Компании, акции которых торгуются на Токийской бирже, делятся на три большие группы: Первую секцию (компании с наибольшей капитализацией), Вторую секцию (средние компании) и секцию Mothers (этим английским словом («мамы») на Токийской бирже называют наиболее быстро растущие компании и отрасли рынка — термин появился из неточной аббревиатуры для соответствующего понятия Market of the High-Growth and Emerging Stocks). Примерно 65 % эмитентов входят в Первую секцию, меньше всего компаний попадают в «материнский» список.

Стоимость всех ценных бумаг, торгующихся на Токийской фондовой бирже, превышает 5 трлн долларов.

Плюсы и минусы этой биржи

К очевидным плюсам токийской фондовой биржи можно отнести:

- Активное участие в глобализации мирового сообщества: Япония сотрудничает с западными странами и совместно с Лондонской фондовой биржей запускает работу платформы Tokyo AIM Stock Exchange.

- Работа с иностранными инвесторами ведется по двойному законодательству: по японским нормативам и нормативам страны-эмитента.

Самый большой минус Токийской фондовой биржи – технические проблемы, которые влекут за собой приостановку работы платформы и несут огромные убытки для всех участников рынка. За 68 лет работы таких неполадок было 7, убытки составили сотни миллионов долларов.

Для российской аудитории недостатком Токийской площадки будет узкий спектр инструментов, к которым есть доступ на территории РФ.

Биржа крипто-валют EXMO

Одно мнение

История биржи

Начало пути

В мае 1878 года в Токио было открыто первое здание нового для Японии финансового учреждения — фондовой биржи. Первыми владельцами и менеджерами Токийской биржи были японский министр финансов тех лет Окума Сигэнобу и юрист, занимавшийся корпоративным правом, Шибусава Ейичи. Вначале торговцы акциями, собиравшиеся на бирже, надевали исключительно национальную одежду — кимоно.

В середине 90-х годов XIX века биржа переезжает в новое здание, меняется её структура — с товарищества двух партнёров, на акционерное общество с ограниченным кругом владельцев. С течением времени появляется всё больше государственных облигаций — как и во многих странах того времени, правительство Японии озаботилось своим военным могуществом и начало наращивать оборонные бюджеты за счёт привлечения средств крупных капиталистов.

Послевоенные годы

К началу Второй мировой войны в Японии работали 11 бирж. Однако после первых военных лет стало понятно, что иметь столько разрозненных площадок, торгующих ценными бумагами, неэффективно. В 1943 году было принято решение объединить все биржи в одну на базе Токийской. Хотя, как показало недалёкое будущее, этого можно было и не делать — объединённая биржа закрылась вскоре после бомбардировки Хиросимы и Нагасаки в августе 1945 года.

Здание Токийской биржи заняли американские военные. До января 1948 года в нём находилась штаб-квартира оккупационных войск, которые управляли страной вплоть до момента передачи всей власти японскому правительству в начале 1950-х годов. При этом торговля ценными бумагами в стране продолжалась, правда, все сделки заключались не публично на общей биржевой площадке, а между конкретными инвесторами и владельцами акций и облигаций.

Послевоенное азиатское чудо — быстрый рост экономических и финансовых систем крупнейших стран региона — естественно, затронуло и Японию. Страна начала выходить в лидеры мировой экономики за счёт своих технологических разработок и прогрессивных инноваций. И хотя на самой бирже до 1974 года не существовало даже электронных табло и цены на все бумаги писались обычным мелом на чёрной доске, стоимость акций японских компаний с 1968 года постоянно росла. Именно в это время правительством Японии были введены необходимые ограничения на деятельность брокеров и некоторые новые правила проведения биржевых операций.

Особенно заметным рост ценных бумаг стал в период с 1983 по 1990 год — за эти семь лет Токийская фондовая биржа стала первой в мире по рыночной капитализации размещённых здесь компаний (60 % объёма мирового фондового рынка было сосредоточено именно в столице Японии). Успешная стратегия конкурентов из Нью-Йорка вскоре изменила ситуацию, однако второе место прочно закрепилось за Токийской биржей.

Электронная эра

30 апреля 1999 года на крупнейшей фондовой бирже Японии закончилась эпоха «живых» торгов — площадки, на которых находились брокеры, проводившие сделки, были закрыты. Вся торговля перешла на электронный рынок.

Несколько раз использование электронных систем приводило к серьёзным сбоям в торговых процессах. Так, 1 ноября 2005 года биржа смогла проработать только полтора часа. Через 90 минут после открытия торгов отказала установленная накануне компьютерная система торгов, разработанная компанией Fujitsu. Работа фондовой площадки остановилась на четыре с половиной часа, что стало рекордным простоем в новейшей истории Токийской биржи. Другой неприятный случай произошёл из-за того, что во время проведения IPO компании J-Com 8 декабря 2005 года сотрудник фирмы Mizuho Securities, осуществлявшей техническую поддержку размещения акций, ввёл при выставлении ценных бумаг на продажу ошибочные данные. Вместо того чтобы назначить цену одной акции в 610 000 иен, он выставил 610 000 акций за 1 иену. В первые же секунды торгов наиболее находчивые и быстрые брокеры начали скупать за бесценок акции J-Com. Администраторы биржи поняли ошибку и постарались отменить совершённые операции. Однако несмотря на приложенные усилия потери J-Com составили 347 млн долларов — эту сумму эмитенту поровну возместили Токийская фондовая биржа и Mizuho Securities. Последний крупный сбой произошёл на бирже в Токио в январе 2006 года, когда количество сделок, проведённых на ней, достигло 4,5 млн и торги остановились на 20 минут. Правительство Японии обязало владельцев биржи подготовить программу совершенствования компьютерной системы, которая позволила бы предотвращать такие сбои в будущем.

Презентация Токийской товарной биржи TOCOM

- По своей сути TOCOM – универсальная товарная биржа. На ее площадке торгуются контракты на различные товары – металлы, промышленные товары, энергоресурсы и др.

- Годом основания Токийской товарной биржи официально считается 1984 год. Однако история биржи имеет более глубокие корни. Родилась она с появления в феврале 1951 года Токийской текстильной биржи. Как видно из названия, это была специализированная площадка по продаже текстиля. Позже она слилась с Токийской биржей каучука и Токийской биржей золота. Так она стала универсальной и сменила название.

- Японию называют «Страной восходящего солнца». Ее часовой пояс одинаково неудобен европейским и многим американским трейдерам. Для их удобства биржа ввела ночную сессию, продолжающуюся до 4 часов ночи по местному времени.

- С 2009 года торги велись на платформе, разработанной по технологии платформы Nasdaq OMX – фондовой биржи №2 в мире. В 2016 году биржа перешла на разработанную японскими специалистами платформу Next J-Gate.

- Контролирует работу Токийской товарной биржи Ассоциация дилеров по ценным бумагам Японии () – финансовый регулятор Японии.

- Валюта торгов – японская иена (JPY).

- Частью TOCOM является внебиржевая площадка JOE (Japan OTC Exchange).

- С 1 октября 2019 года TOCOM является «дочкой» Japan Exchange Group, Inc. (JPX).