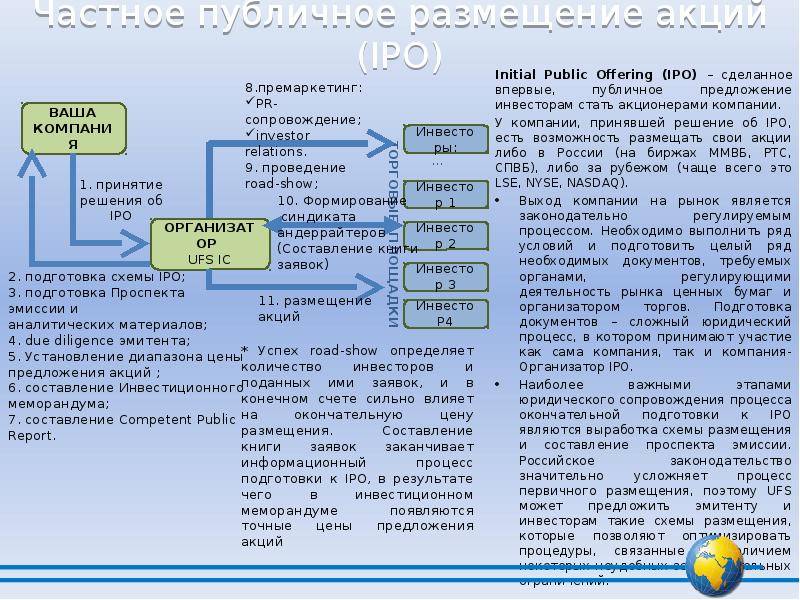

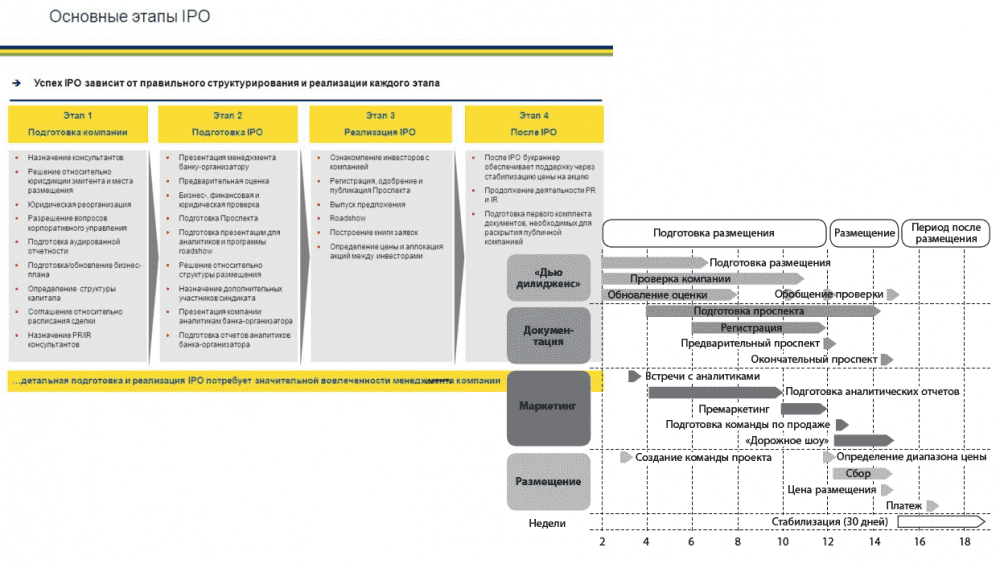

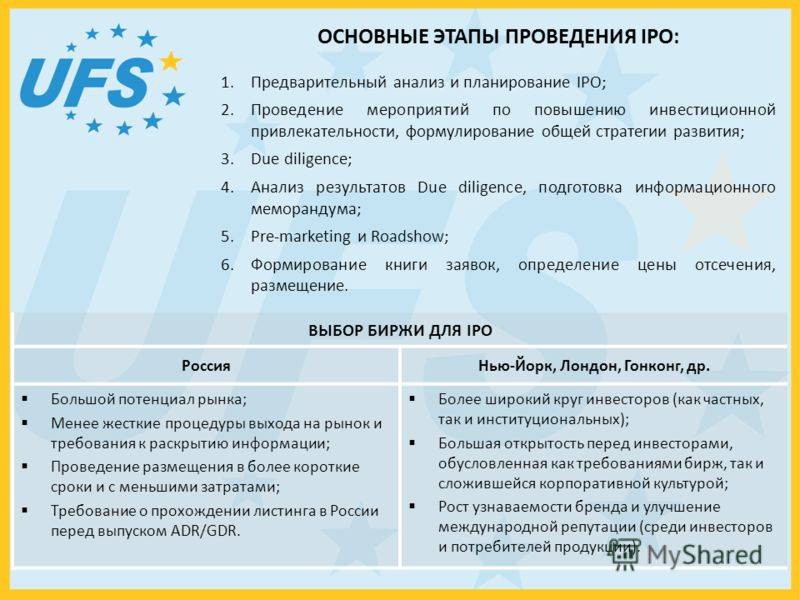

Как проходит IPO?

Для получения наибольшего эффекта от первичной публичной продажи акций, организации необходим целый комплекс мер для ее подготовки.

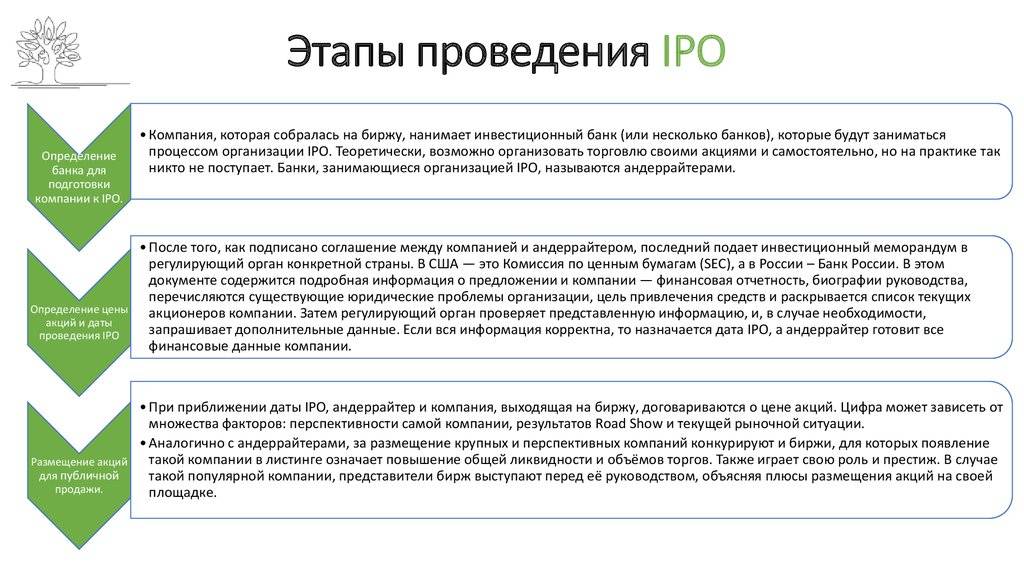

Предварительный этап

Заключается в оценке финансовой деятельности компаний с целью нахождения наиболее слабых мест, способных отпугнуть потенциальных инвесторов. Компания улучшает свои показатели и укрепляет финансовое положение. Когда все готово, можно приступать непосредственно к подготовке.

Подготовительный этап

Подготовительный этап состоит из нескольких шагов:

- Поиск партнеров (консультанты – юридические компании, брокеры, андеррайтеры – инвестиционные компании, которые зачастую покупают акции после IPO), с которыми согласовывается план проведения, выбор площадки для торгов, листинг (процедура допуска к торгам на фондовой бирже, необходимо соблюдение нескольких условий).

- Составление формальных документов (регистрация проспекта ценных бумаг и т.п.)

- Создание инвестиционного меморандума – документа, предоставляющего всю необходимую для инвестора информацию (цены на акции, дивидендная политика компании и т.п.)

- Запуск рекламной компании, в том числе в виде «роад-шоу» (рекламные поездки по крупным городам руководства с целью презентации компании – распространено на Западе), знакомство с потенциальными инвесторами и т.д., направленное на формирование книги заявок.

Основной этап

Включает сбор заявок на предлагаемые ценные бумаги, устанавливаются цены (если не было сделано этого ранее) с учетом полученных заявок, удовлетворение заявок, подведение тогов

Завершающий этап

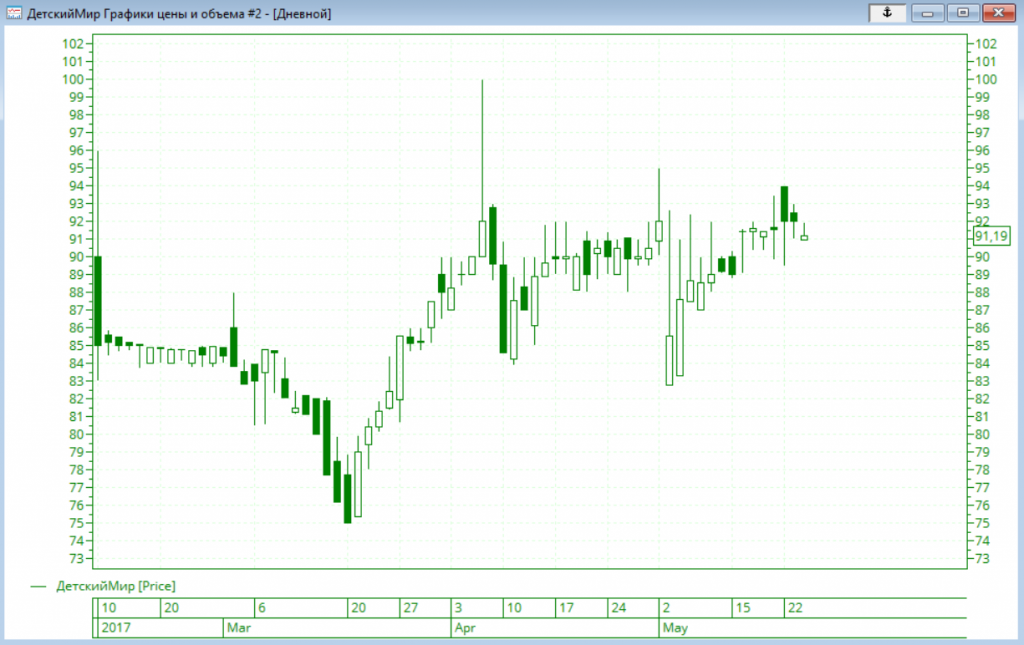

Показывает эффективность проведенного размещения, смотрится объем торгов, динамика цен (в сочетании с free-float, ликвидностью) и т.д.

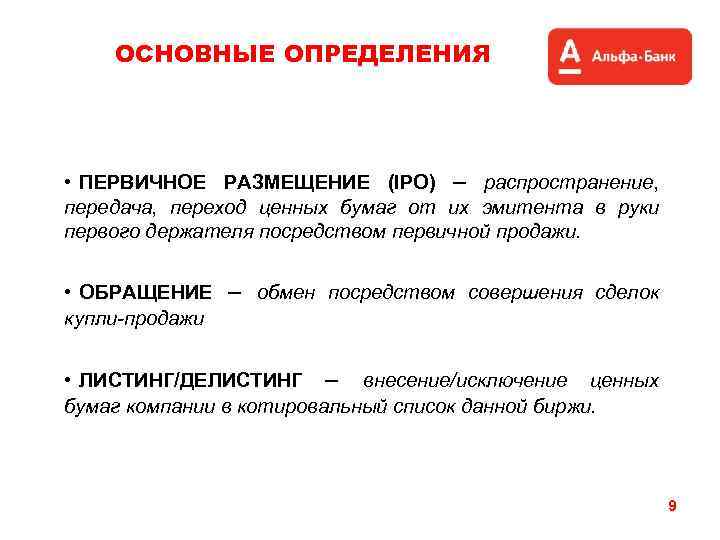

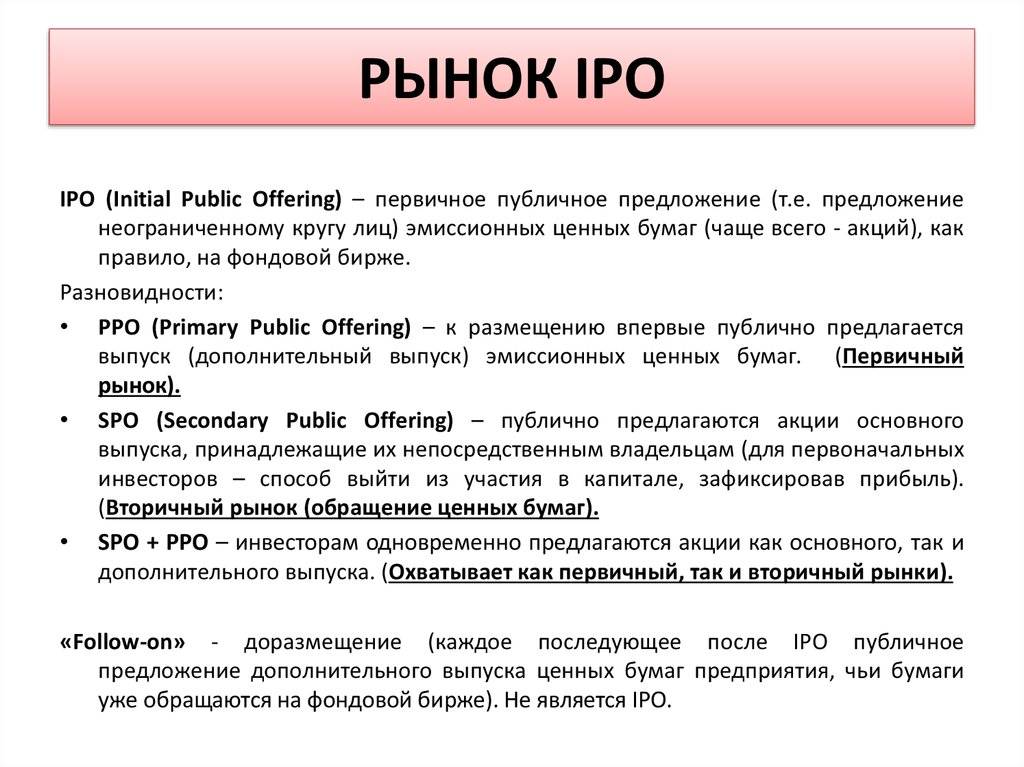

Понятие и особая терминология IPO

В IPO непонятно все: от самой аббревиатуры до терминологии, которой пользуются опытные инвесторы, участвующие в этом процессе. Будем разбираться, чтобы не остаться за бортом аттракциона невиданной щедрости (так говорят профессионалы). А может, после изучения этот аттракцион предстанет в другом свете – например, в виде Поля Чудес, где Буратино зарыл свои золотые монеты и, сами знаете, что получил.

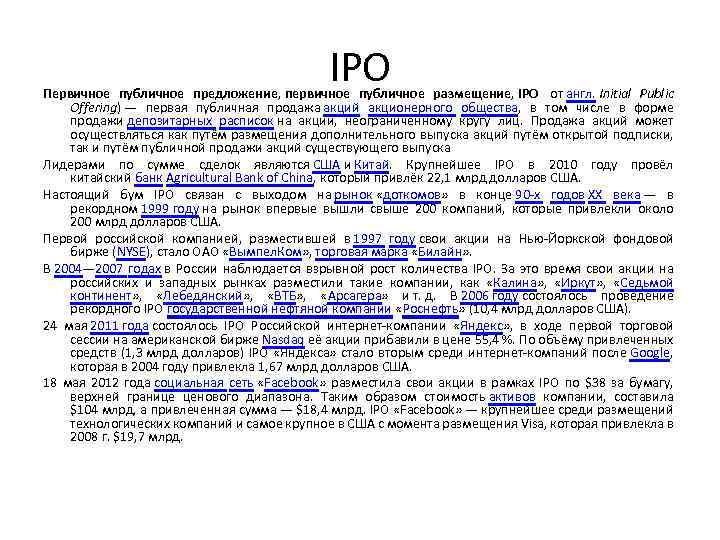

Что такое IPO

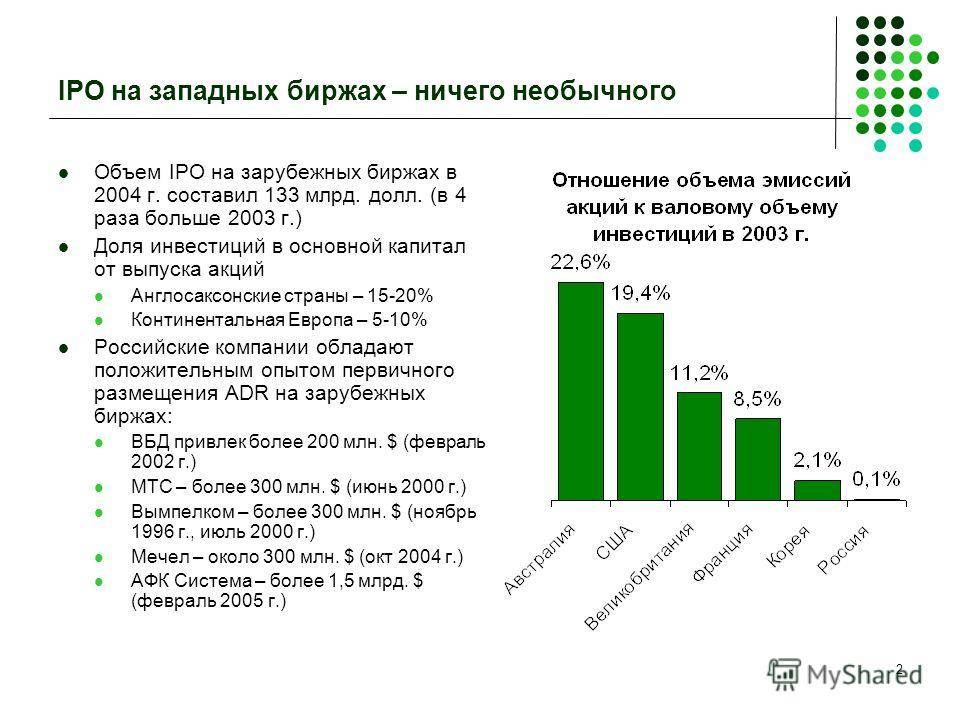

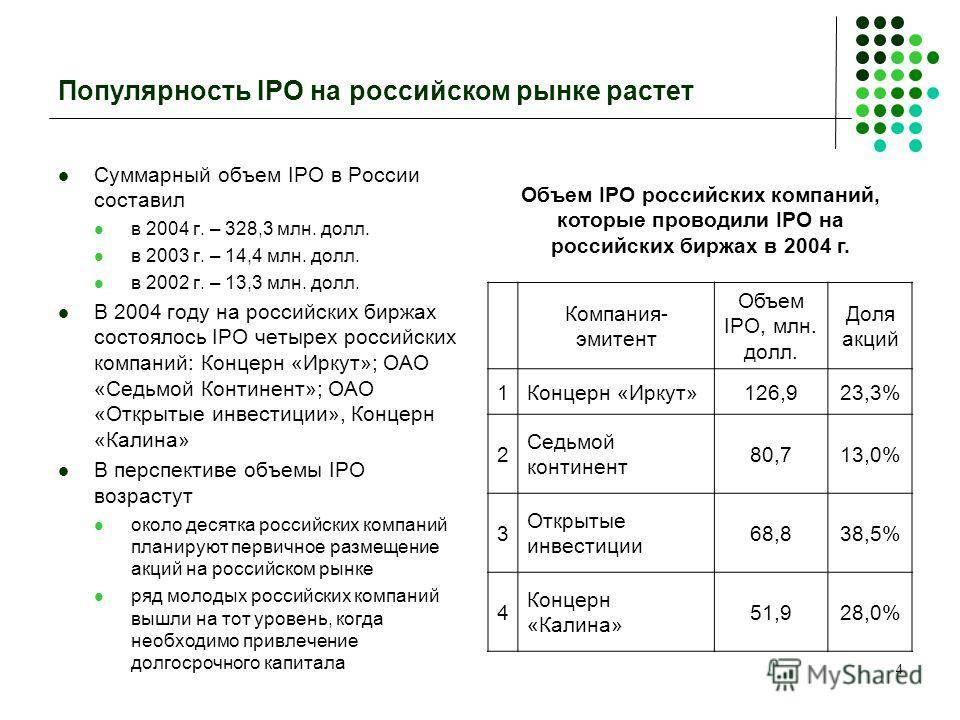

У каждого способа есть свои плюсы и минусы. Последний вариант позволяет привлечь суммы несоразмерно большие, чем при всех других. Для выхода на биржу компания должна стать публичной и открыто показывать инвесторам свою финансовую отчетность, т. е. деятельность становится прозрачной. Это накладывает определенные обязательства, но имеет неоспоримые плюсы, о которых еще будем говорить в статье.

Основные цели выхода предприятия на биржу:

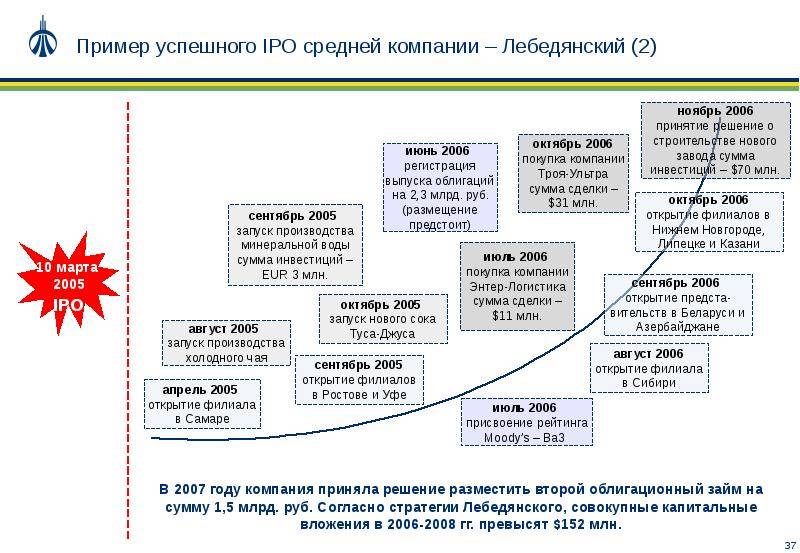

- Повышение статуса компании и доказательство успешности ее деятельности. IPO – это определенная ступень в развитии, когда бизнес перестает быть стартапом, становится зрелым и может заинтересовать большее количество инвесторов.

- Получение дополнительного капитала на развитие: открытие новых производств, расширение существующих, модернизация, покупка других компаний и пр.

- Получение известности, рост доверия со стороны партнеров, клиентов, кредитных организаций, международных сообществ. Это в итоге приводит к расширению бизнеса и увеличению прибыли.

У инвесторов, которые участвуют в IPO, одна задача – заработать. Предсказать заранее, достигнет или нет компания своих целей, выйдя на фондовый рынок, невозможно. Известны случаи, когда стоимость акций взлетала на несколько сотен процентов после начала торгов, но часто случается и обратная ситуация.

Компания Beyond Meat провела IPO в мае 2019 г. Через 3 месяца (на 1 августа 2019 г.) доходность сделки составила 61 %. Сейчас (на июль 2020 г.) прибыль – скромнее – плюс 35 %.

Компания Uber Technologies вышла на фондовый рынок в мае 2019 г. Через 3 месяца (на 1 августа 2019 г.) убыток по сделке составил минус 19,4 %. На июль 2020 г. – минус 24 %.

В этом кроется большой риск инвестирования в IPO, т. е. в покупке акций на старте продаж. Советы опытных инвесторов:

- Не входить на рынок первичного размещения, пока не научитесь самостоятельно оценивать компанию и ее перспективы.

- Не вестись на обещания брокеров о сумасшедшей прибыли, а смотреть пункт 1.

- Не вкладывать в акции более 10–20 % своего капитала.

- Диверсифицировать вложения, т. е. участвовать не в одном IPO, а в нескольких. Но финансовые затраты для такого подхода будут большие, потому что у многих брокеров есть порог входа.

Начинающие инвесторы должны изучить терминологию процесса первичного размещения. В ней встречаются непонятные слова: андеррайтер, аллокация и локап-период.

Андеррайтер

Критерии выбора посредника:

- опыт проведения процедуры первичного размещения;

- репутация на рынке;

- условия, на которых инвестиционная организация оказывает посреднические услуги.

Аллокация

Для одной сделки аллокация может составить, например, 5 %, для другой – 80 %. Это происходит потому, что одни компании известны и имеют хорошие перспективы развития, поэтому многие инвесторы хотят вложить деньги в нее с целью заработать на росте котировок. Другие не пользуются популярностью, и желающих приобрести их акции немного.

Получается, что при инвестировании в IPO, например, 10 000 $ в первом случае инвестор купит ценные бумаги только на 500 $, а в другом – на 8 000 $. Процент удовлетворения заявки может оказать существенное влияние на доходность всего портфеля, поэтому надо очень внимательно подбирать компании для инвестиций.

Локап-период

Цели, которые преследует введение локап-периода:

- избежать обвала котировок в случае массовой продажи ценной бумаги;

- избежать волатильности и поддержать стабильность на рынке.

Сегодня есть брокеры, которые дают возможность участия в первичном размещении и без локап-периода. Например, в Тинькофф Инвестициях. Но требуется статус квалифицированного инвестора.

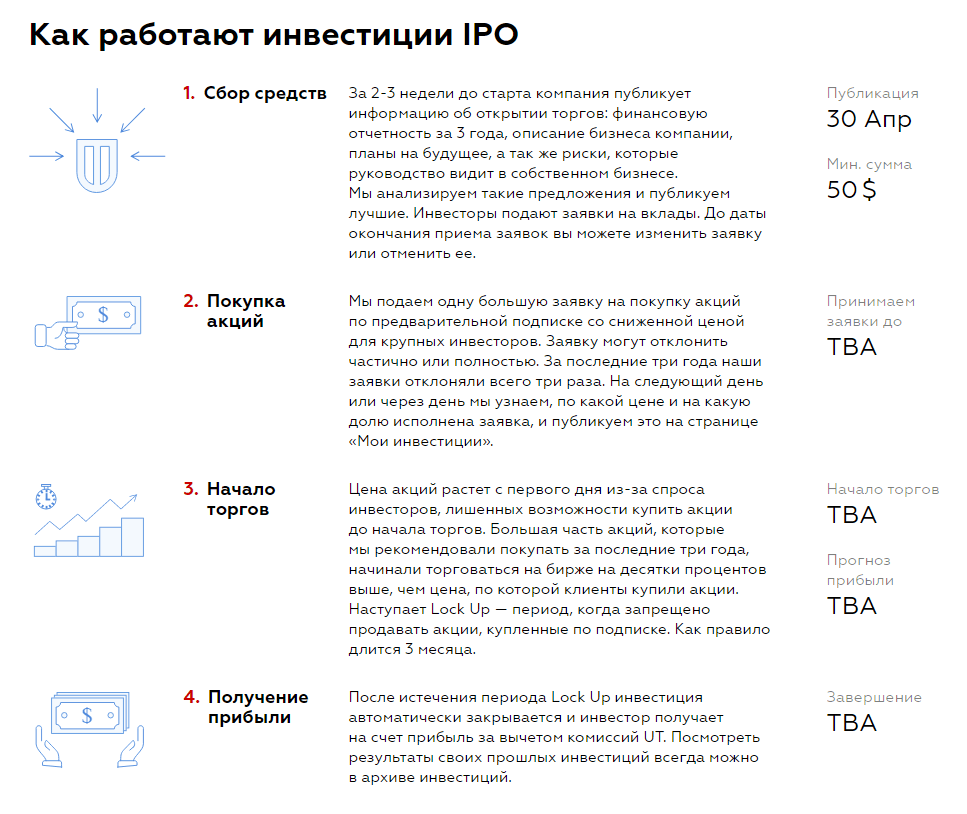

Как работают инвестиции в IPO?

Чтобы инвестировать в IPO, важно понимать, как организуется сам процесс этого первичного размещения акций

Сначала компания привлекает инвестиционные банки, которые называют андеррайтерами. Банки вкладываются собственными деньгами, становясь, можно сказать, владельцами тех акций, которые затем пойдут на IPO.

Далее компания готовит пакет документов и подаёт заявку в SEC — комиссию по ценным бумагам и биржам США. И после этого ездит с презентациями оповещая рынок и потенциальных инвесторов о своих планах стать публичной компанией. Уже на этом этапе компания собирает заявки от желающих на приобретение их будущих акций.

Перед самым размещением инвесторам сообщают окончательную стоимость и общее количество акций, которое будет продаваться.

Чтобы уже на этом этапе привлечь инвестиций по максимуму и сделать акции привлекательными для инвесторов, инвестбанки предлагают акции со скидкой, дисконтом к справедливой цене. А торги на фондовой бирже начинаются со справедливой цены. Да и если компания имеет потенциал, и спрос на акции будет высоким, то уже в первый день торгов они могут очень сильно вырасти.

Риски частного инвестора при IPO

Рассматривая основные инструменты инвестиций в интернете в своем материале на блоге, я уже говорила, что акции — определенный риск. Если инвестор вложился на стартовом этапе выхода на биржу, то не всегда можно угадать с ценой, ведь попадая на открытый биржевой рынок, ценные бумаги начинают стремительное падение стоимости. Боковая динамика указывает, что рыночная цена была определена максимально корректно. Также способствует этому увеличение клиентов на покупку и продажу акций, заинтересованность ценными бумагами определенными брокерами, как freedom finance. Для определения эффективных направлений развития предлагаю познакомиться с самыми успешными IPO минувшего года.

Топ-IPO-2017 с общей капитализацией

| # | Название компании | Направление работы | Капитализация (млрд. долл.) |

|---|---|---|---|

| 1 | Uber | Мобильное приложение для перевозок | 68,5 |

| 2 | AirBnb | Онлайн-платформа букинга | 30 |

| 3 | Palantir | Big Data | 20 |

| 4 | DropBox | Облачные IT-технологии | 10 |

| 5 | Spotify | Потоковый сервис | 2,2 |

Подводя итог, отмечу: ipo — незаменимый комплекс этапов и задач, перед тем, как полностью выйти на биржу ценным бумагам, и ответ на вопрос, для чего он нужен, как работает и что это такое подразумевает полный контроль над деятельностью компании и подтверждения ее финансовой работы. Это позволяет инвесторам количественно увеличивать свой капитал для работы, и выбирать только из тех, кто преодолел все этапы.

Рассматривая покупку акций первого или второго эшелона, сложно предугадать, как будут развиваться в цене инвестиционные проекты, и кратко- или долгосрочной будет их рентабельность

Желаю каждому, чтобы остановив внимание на определенных акциях, которые только прошли все этапы и добавлены в листинг на биржу, выгодных условий покупки и продажи ценных бумаг

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Инициал — пишем грамотно

Как участвовать в IPO частному инвестору

Для участия в IPO частному инвестору необходим посредник – брокер. Организаций, которые оказывают брокерские услуги в России, сегодня около 300. Но услуги по выходу на IPO предоставляют не все и не всем желающим.

Механизм

Механизм инвестирования частного инвестора в IPO:

- Открыть счет у брокера и пополнить его на определенную сумму. Некоторые посредники устанавливают минимальный порог. Например, у United Traders это 5 000 $. Тинькофф работает только с квалифицированными инвесторами.

- Выбор компаний, которые планируют выход на фондовый рынок. Можно довериться аналитикам брокера или самостоятельно провести оценку эмитента.

- Подача заявки на определенную сумму. Для снижения риска можно распределить капитал среди нескольких IPO, т. е. провести диверсификацию.

- Ожидание результата первичного размещения. К моменту окончания периода Lock-Up можно подсчитывать прибыль от роста котировок или убыток от падения цены акции.

Дальнейшее участие состоит либо в фиксации прибыли/убытка, т. е. продаже акций на вторичном рынке, либо в дальнейшем удерживании ценных бумаг в надежде увеличить инвестиционный капитал.

Желающие поучаствовать в первичном размещении акций должны следить за календарем IPO. Такой, например, есть на ресурсе investing.com.

Ближайшие размещения в июле 2020 г.:

Недавние размещения:

Брокеры

Рассмотрим наиболее известных и надежных IPO-брокеров в России.

Тинькофф Инвестиции

Работает только с квалифицированными инвесторами. Брокерский счет должен быть открыт на тарифе “Премиум” (обслуживание – 3 000 руб. в месяц). Комиссия – 2 % от суммы сделки. Локап-период – до 6 месяцев.

Фридом Финанс

С 2019 г. компания отменила минимальную сумму для входа. Брокерская комиссия за участие составляет 3–5 % от суммы сделки. Услуга доступна для неквалифицированного инвестора. Процент аллокации зависит от активности клиента. У тех, кто инвестирует редко и на маленькие суммы, не имеет в портфеле продуктов брокера, одобрение может составить всего 2 %. Локап-период – от 3 до 6 месяцев.

Финам

Участвуют только квалифицированные инвесторы. Вход от 1 000 $. Комиссия – 5 % от суммы сделки. Позволяют торговать без локап-периода, но предупреждают, что в следующий раз могут не пригласить к участию в первичном размещении.

UnitedTraders

Как оценить компанию перед IPO

Как и в случае с выбором обычной акции, которая обращается на бирже, мы должны оценивать шансы бизнеса на рост в будущем:

- рыночная капитализация эмитента (поскольку нет котировок для расчёта, оценивается экспертно, для этого читаем аналитику);

- выручка компании – смотрим отчётность на сайте или сообщения в СМИ;

- долговая нагрузка;

- маржинальность бизнеса, сравниваем её со средней по отрасли и др.

Помимо финансовых показателей самого эмитента, инвестору стоит внимательно изучить и другие подробности:

- репутация команды, проводящей IPO – банк-андеррайтер и букраннер (распределяет заявки и устанавливает цену акций на старте);

- как организована передача акций инвестору;

- в каком депозитарии будут учитываться бумаги.

Если запускается новый проект (стартап), продукт которого еще неизвестен широкой публике, изучаем бэкграунд (предыдущий опыт) команды, отзывы в медиа и соцсетях.

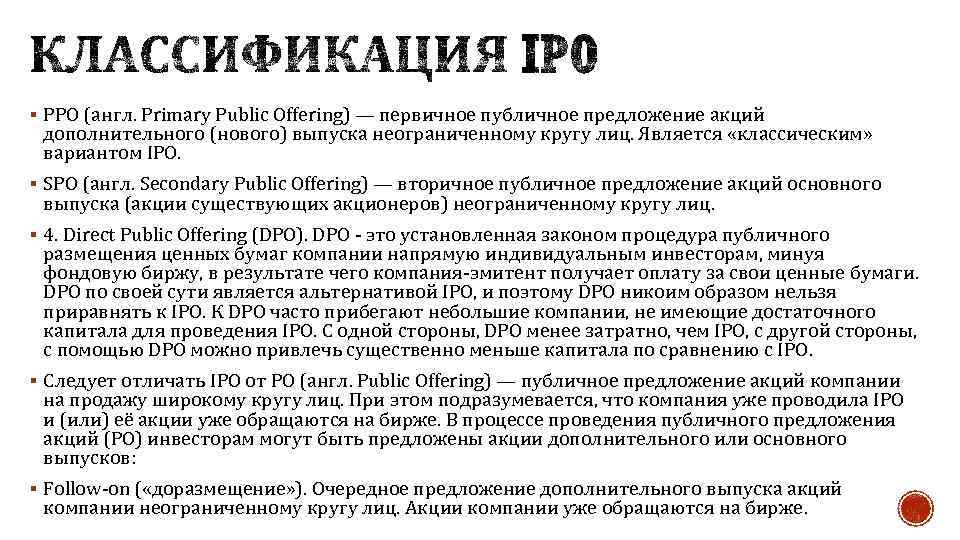

Что же такое IPO

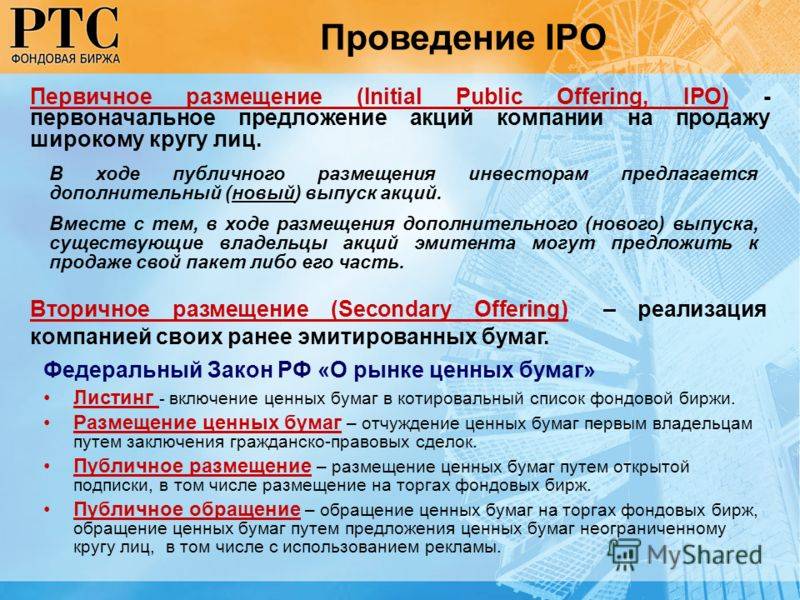

IPO (Initial Public Offering) – это первичная публичная продажа акций.

Размещение акций на бирже — по-настоящему большое событие для компании и выгодный шанс для инвесторов.

Ценные бумаги компании попадают на рынок, где их могут купить крупные инвестиционные игроки.

Зачем компании выходят на IPO

- Получить дополнительные деньги от инвесторов для дальнейшего развития.

- Акции, размещенные на публичных площадках, потом можно использовать как актив при расчетах. Например, компания может взять кредит под залог своих ценных бумаг.

- Выход на IPO делает компанию более статусной и позволяет узнать объективную (рыночную) стоимость ее бизнеса.

Минимальный порог входа

- Заявки принимаются от суммы $2 000. Не все инвесторы могут себе такое позволить.

- Однако все чаще брокеры собирают пул инвесторов (в том числе частных) и участвуют в инвестициях коллективно. В таком случае, порог входа может быть относительно небольшим — примерно $50.

Выгода инвесторов от IPO

Компания заинтересована не только в том, чтобы привлечь максимальный капитал, но и в том, чтобы инвесторы смогли заработать

Это важно для построения долгосрочных отношений с акционерами.. Именно поэтому первоначальная цена акций обычно указана с дисконтом по отношению к справедливой цене

Таким образом, после размещения ценные бумаги растут в цене, и инвесторы имеют возможность получить прибыль.

Именно поэтому первоначальная цена акций обычно указана с дисконтом по отношению к справедливой цене. Таким образом, после размещения ценные бумаги растут в цене, и инвесторы имеют возможность получить прибыль.

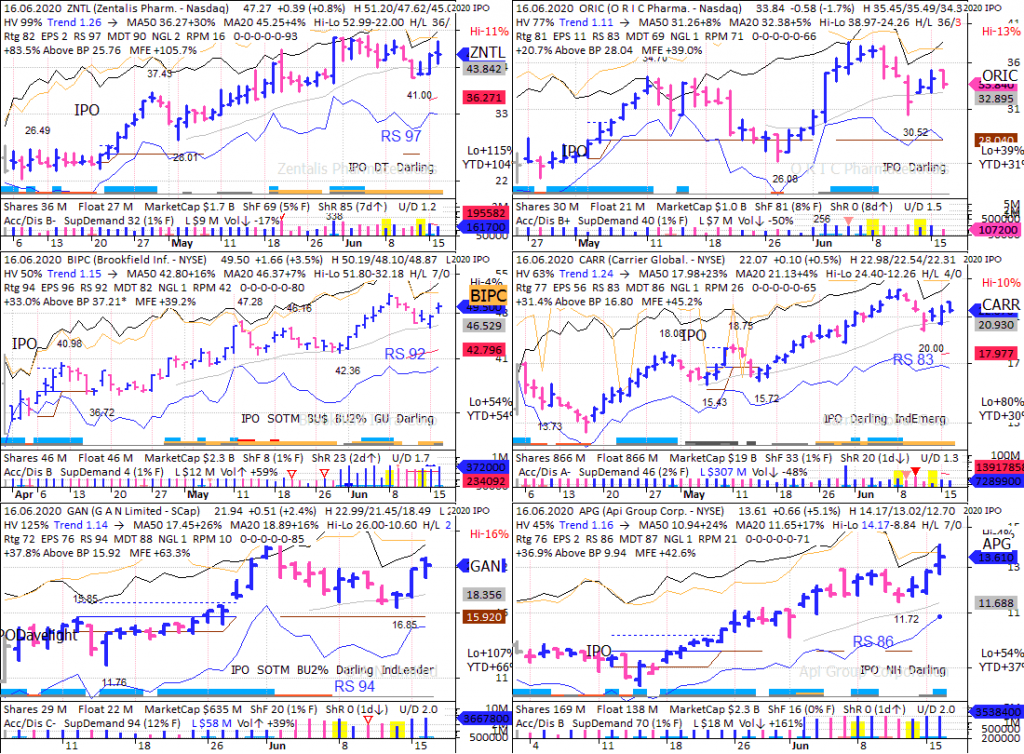

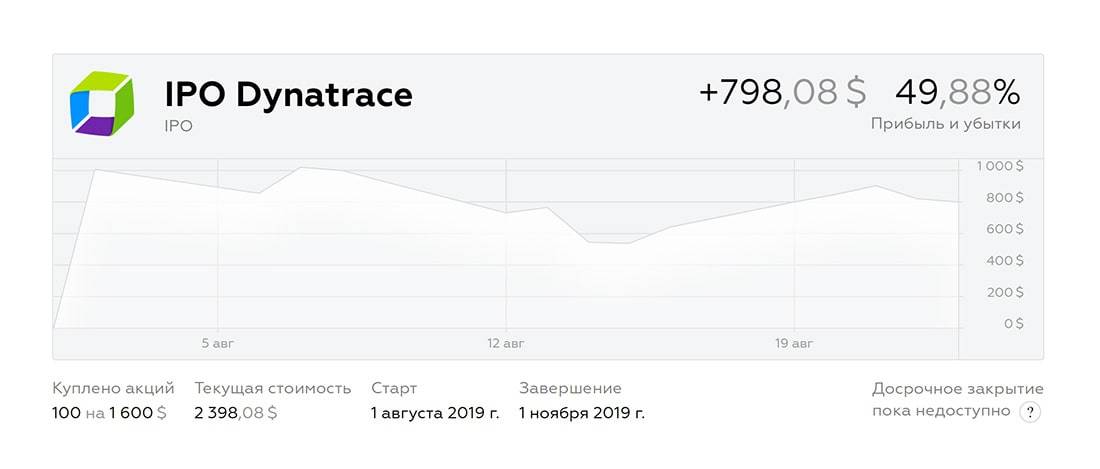

Результаты инвестирования в IPO Глеба Задоя на 26.06.2020 год

Риски инвестора

- Период Lock up (обычно 90 дней) во время которого акции после размещения «заморожены» и их нельзя продать.

- Точная торговая цена акций неизвестна до непосредственного проведения IPO — компания дает только примерный диапазон цен. К слову, окончательная цена редко выходит за рамки этого диапазона.

- Частичное исполнение заявок. Если спрос на акции превышает предложение, эмитент может одобрить только часть заявки. Например, инвестор подал заявку на $4000, но из-за высокого спроса ему одобрили только 50% от сделки и он получил акции на сумму $2000.

Кстати, стартапы часто работают себе в убыток. И это нормально! Компания для того и выходит на биржу, чтобы привлечь дополнительные средства

Перед тем, как вкладываться в акции перед первичным размещением компании, важно проанализировать темпы ее развития и перспективность.

Ловля на зимний поплавок

Ловить карася зимой можно на червя или мотыля, а вот к растительной пище карась зимой практически равнодушен. Перловку и пшено лучше использовать для прикормки.

Подкармливать только надо не в процессе рыбалки, а за несколько часов до ловли. Для приготовления прикормки можно взять манную крупу, смешать ее с прожаренными панировочными сухарями, добавить в смесь измельченные в муку семена льна.

Впрочем, если некогда заниматься готовкой, в любом рыбацком магазине всегда можно приобрести готовую базовую прикормку без выраженной ароматики.

Рынок IPO

фондовыеМосковской бирже

Выход на рынок IPO

Выход на рынок IPO

Полезное чтение:

- United Traders (Юнайтед Трейдерс): обзор, отзывы и личный опыт

- Заработок на IPO: инвестирование в перспективные компании

- Сколько можно заработать на IPO от компании Cloudflare

- IPO от Datadog: перспективы и возможность заработка

- IPO от Peloton: перспективы и возможность заработка

Техника ловли карася на мормышку

Техника игры мормышкой при ловле карася со льда требует особого внимания. Применяют несколько видов техники игры мормышкой:

- В первом случае мормышку медленно опускают на дно водоема и, выдержав небольшую паузу, поднимают вверх на 10-15 сантиметров. Затем движения повторяют. Поклевка при такой игре обычно следует после того, как мормышка ложиться на дно.

- Другой результативный способ игры мормышкой заключает в себе шевеление ею на дне. Для этого следует плавно положить приманку на дно и спустя 5-10 секунд тихонько пошевелить мормышкой, поднимая небольшое облачко мути. После этого приманку приподнимают на пару сантиметров от дна, повторяют шевеление и оставляют в таком положении на некоторое время. Если поклевки не последовало, игру повторяют. Активизацию клева при такой игре может вызвать перемещение мормышки по ширине лунки. Также применяют технику игры мормышкой, при которой приманку поднимают на высоту до полуметра от дна и затем плавно с паузами опускают на дно.

Ранее на тему Ловля карася:

- Как ловить карася: Секреты рыбалки на карася, ловля карася на мормышку зимой

- Рыбалка в декабре: Какую рыбу ловить в декабре

- Ловля карася в ноябре: Прикормка, наживки и снасти для рыбалки на карася осенью

- Ловля карася в октябре: Как ловить карася в октябре, прикормка и наживка для карася

- Ловля карася в сентябре: Где и когда ловить карася в сентябре, снасти, прикормка и наживки на карася

Андрей Шалыгин PhD, DBA, Главный редактор National Explorer

Инвестиции в IPO – как тут заработать

United Traders

- Инвестируя через брокера в IPO, вы не сможете продать акции на протяжении определенного времени – это ограничение называют периодом Lock up. Как правило, он составляет 180 дней.

- Порог входа при инвестиции в IPO достаточно высокий и может составлять несколько миллионов долларов. Инвестируя через брокера, вы можете входить мелкими суммами, так как все средства инвесторов собираются в общий пул.

- Перед размещением своих акций компания публикует их примерную цену, но в реальности она может быть гораздо меньше. Как правило 60-70% компаний после размещений акций на IPO показывают более высокие результаты, тогда как около 30% не достигают обозначенной цены, из-за чего инвесторы терпят убытки.

- Спрос на акции компании может повышаться и тогда заявки инвесторов могут исполняться не полностью. В такой ситуации, вкладывая 10 000$, инвестор может получить акций на 5 000$. До конца IPO точное количество купленных акций останется неизвестным.

- Найдите надежного брокера с хорошей репутацией.

- В списке отобранных брокером перспективных IPO компаний выберите подходящую для вас.

- Выделите сумму, которую готовы инвестировать в IPO. При этом не забывайте о диверсификации и сделайте пусть небольшие вклады сразу в несколько компаний.

- Откройте счет, создайте заявку и переведите деньги брокеру.

Инвестиции в IPO компаний InMode и Dynatrance

Инвестиции в IPO компаний InMode и Dynatrance

Примеры удачных IPO

- PagerDuty – компания, которая занимается разработкой программного обеспечения в сфере IT-безопасности, собрала 250$ млн. инвестиций, а цена ее акции после завершения IPO в 2019 году подорожала на 62%.

- Zoom – провайдер видеосвязи, собрал на IPO 751$ млн., цена акций после завершения продажи поднялась на 67%.

- Dropbox – IPO проходило в 2018 году, в первый же день акции подорожали на 36%.

- Farfetch – акции онлайн-платформы для люксовых брендов подорожали на 42% в первый же день.

- NIO – производитель электромашин, через два дня после размещения акций цена на них подорожала на 85%.

- Xiaomi – компания разместила акции во втором квартале 2018 года, после чего они подорожали на 68%.

- CarGurus – аналог auto.ru родом из США. Акции компании подорожали на 98%.

Компании привлекшие большие инвестиции выходя на рынок IPO

Компании привлекшие большие инвестиции выходя на рынок IPO

Что такое IPO и как на нем зарабатывают миллиарды?

Говоря о том, что такое ipo простыми словами, необходимо посмотреть в корень и узнать, как расшифруется аббревиатура. С английского языка Initial Public Offering переводится как первое публичное размещение акций общества на бирже. В обзорной статье об этапах проведения IPO на www.iqmonitor.ru я детально рассказывала, как компании это делают и в чем польза от такого процесса. Хочу детально остановиться на основных плюсах ипо непосредственно для компании-эмитента.

Плюсы для предварительного размещения акций для компаний

| Сильная сторона | Особенность |

|---|---|

| Привлечение долгосрочного капитала | Полученные средства можно направить в разные сферы развития компании |

| Официальный выход на биржу | Старт рыночной капитализации |

| Улучшение финансового состояния | Рост общего капитала за счет привлечения акционерных средств |

| Получение статуса «публичная компания» | Улучшение соотношения заемных средств к собственным, привлечение кредита на более лояльных условиях |

| Повышение статуса компании | Открытие новых коммерческих перспектив |

Примеры неудачных IPO

Яркий пример не совсем удачного размещения на бирже — это акции Facebook. В 2012 году это было самым ожидаемым IPO года. Но при первоначальной цене в 48 долларов при открытии рынка произошел быстрый обвал котировок до 38$. Остановка была недолгой и в дальнейшем цена упала еще на 25%. В итоге общее падение составило около 60%. Правда сейчас по истечении нескольких лет, стоимость акций выросла почти в 3 раза.

Второй пример уже из истории российских IPO. В 2007 было проведено так называемое народное IPO банка ВТБ. Стоимость акции при первичном размещении составляла 13,6 копеек. В результате удалось привлечь 1,6 миллиардов инвестиций. Но……цена выше цены размещения продержалась менее полугода и дальше началось падение котировок. С 2007 года цена даже не приблизилась к первоначальным 13,6 копейкам за акцию. В последние 2 года они торгуются в пределах 6-7 копеек за акцию. И это после почти десятилетия, когда цены на все, даже с учетом инфляции выросли в несколько раз.

График цен на акции ВТБ с момента IPO в 2007

Разновидности мормышек для зимней рыбалки

Мормышками называются специализированные рыболовные снасти, предназначенные для зимней рыбалки. Они состоят одновременно из грузила и крючка. Существуют мормышки для мотыля, называемые мотылками и снасти с искусственными наживками, под названием безмотылки.

Безмотылки

Безмотылка является достаточно эффективной мормышкой, не требующей живой наживки. Она подбирается максимально индивидуально под конкретную рыбалку, и напоминает своей формой реальный объект рыбной охоты, такой как мотыль или опарыш. Безмотылки полезны при освоении техники проводки, необходима «игра» мормышкой, колебания должны привлечь к наживке хищную рыбу и обеспечить активный клёв.

Мотылки

https://www.youtube.com/watch/yhjHmEPg1GM

Мормышки для мотыля имеют более простое устройство, как правило, обыкновенный вольфрамовый грузик, соединённый с крючком. Для эффективной рыбалки необходимо правильно насаживать мотыль на мормышку, так как слабое тело червяка может быстро прийти в негодность.

Снасти отличаются от обычных более тонкой леской, малыми размерами мормышки и крючка. Все это связано с нежной структурой наживки, методами проводки и игры приманкой. Но существенных, грандиозных отличий нет.

Что такое IPO – определение и суть процесса

Initial Public Offering (IPO) – предложение организацией принадлежащих ей акций общественности. Таким образом, акционером общества может стать каждый желающий. Выход компании на IPO приводит к тому, что предъявляемые требования к ней со стороны регулирующих инстанций принципиально изменяются. Процедура IPO начинается с первичного размещения акций. Данная процедура длится от нескольких месяцев до года.

Главная цель проведения IPO это

– привлечение сторонних средств, которые можно эффективно использовать в качестве инвестиций либо для развития бизнеса. Акции, в свою очередь, покроют часть расходов при заключении сделок. Кроме того, выход на IPO дает возможность получить в штат компании высококвалифицированных специалистов. И, наконец, компания получает возможность попасть в список крупнейших мировых бирж, что существенно повышает её престиж.

На первом этапе компания получает прибыль от продажи акций, нередко суммы исчисляются сотнями, миллионами и миллиардами долларов. Далее, компания может выкупать свои же акции со вторичного рынка, ждать пока курс бумаг поднимется и снова их продавать. IPO же – это первое публичное размещение, процедура которого требует от компании определенных действий, например, теперь компания должна публично публиковать финансовые отчеты, квартальные отчеты и другие данные, иметь отдел отношений с инвесторами и так далее.

Посмотрите занятное видео о том, что такое IPO и в чем его суть: