Структура ЕЦБ

Европейский Центральный Банк является акционерным учреждением, действующим на основании международного юридического соглашения. Акционерами ЕЦБ выступают государственные Центральные банки стран, входящих в Еврозону, причем, в разных долях. Наибольшие доли в уставном капитале ЕЦБ имеют:

- Дойче Бундесбанк – 18,9%;

- Банк Франции – 14,2%;

- Банк Италии – 12,5%;

- Банк Испании – 8,3%.

Доли других ЦБ Евростран составляют от 0,1 до 3,9%. При этом совокупный уставный фонд ЕЦБ превышает 5 млрд. евро.

Главным органом управления Европейского Центрального Банка выступает Совет управляющих, в состав которого входят главы Центробанков всех стран еврозоны и члены Дирекции (Исполнительного комитета) ЕЦБ. Именно Совет Управляющих принимает все решения, касающиеся выполнения структурой своих основных функций и задач.

При этом у ЕЦБ, как и у любой акционерной компании, есть Правление, в которое входит 6 участников: президент (председатель правления), вице-президент и 4 члена правления. Кандидатуры в Правление представляет Совет Управляющих, после чего они проходят обязательную процедуру одобрения Европарламентом и главами всех стран, входящих в еврозону. На сегодняшний день председателем правления ЕЦБ является итальянский финансист Марио Драги.

Европейский Центральный Банк юридически является независимым учреждением, самостоятельно принимающим все решения, которые никто не может ветировать. Однако, он регулярно отчитывается за свою деятельность сразу перед четырьмя структурами:

- Европарламент;

- Европейская комиссия;

- Совет Европейского Союза;

- Совет Европы.

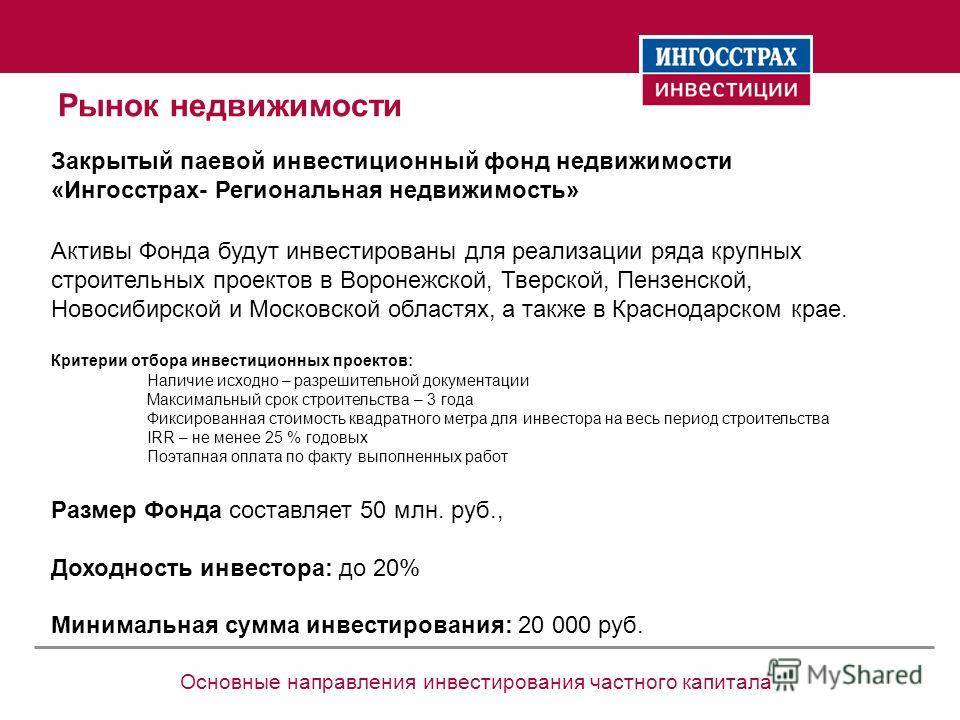

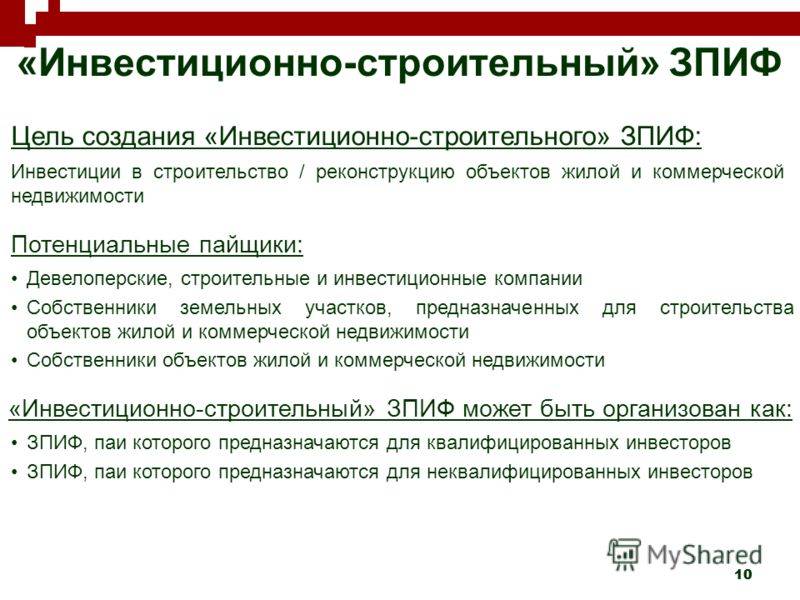

Виды ЗПИФ

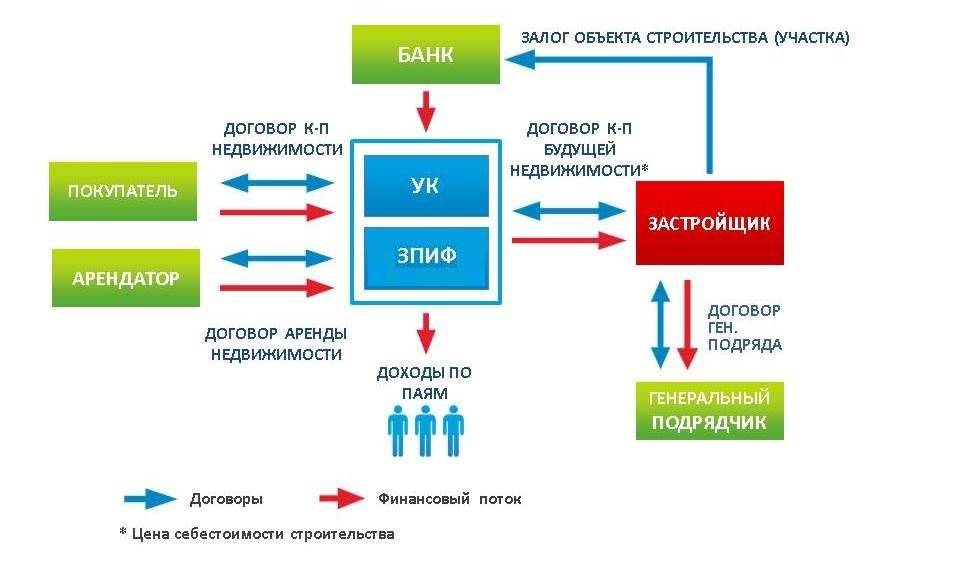

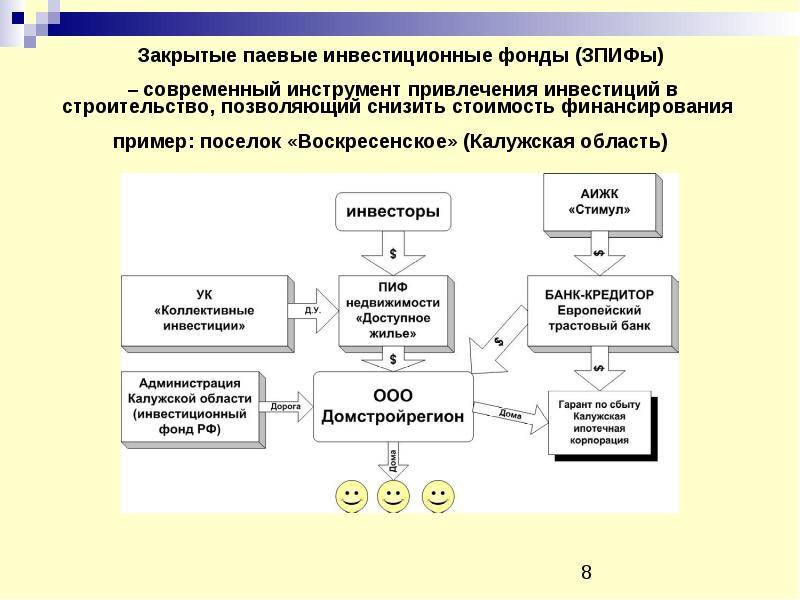

Паевые фонды различаются по виду деятельности, самый распространенный – это строительные ЗПИФы, которые занимаются строительством и продажей недвижимых объектов. Чаще всего в момент создания такого ПИФа покупатель уже есть и с ним заключен договор подряда.

Также существуют следующие виды закрытых паевых фондов:

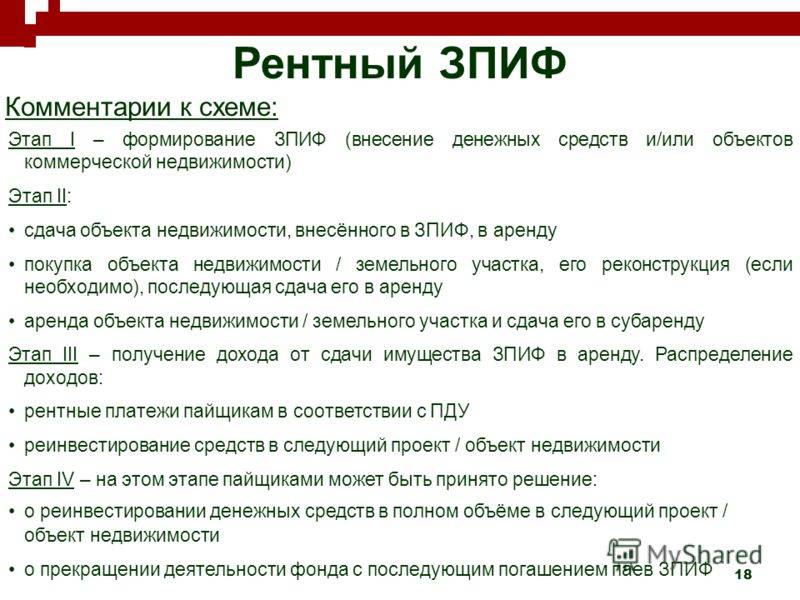

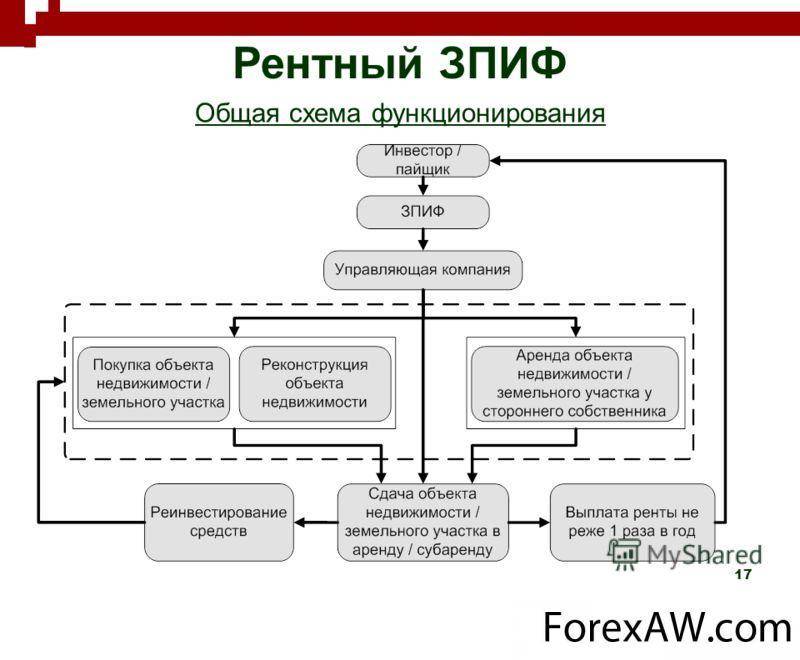

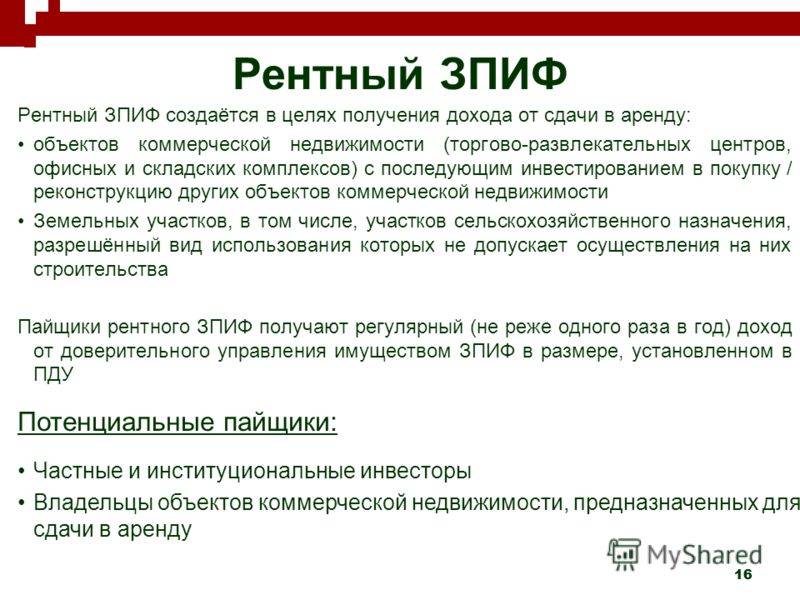

- рентные. Создаются для покупки недвижимости, чтобы сдавать ее в аренду;

- девелоперские. Покупают недвижимость для последующей перепродажи (здания, жилые и коммерческие помещения, земельные участки);

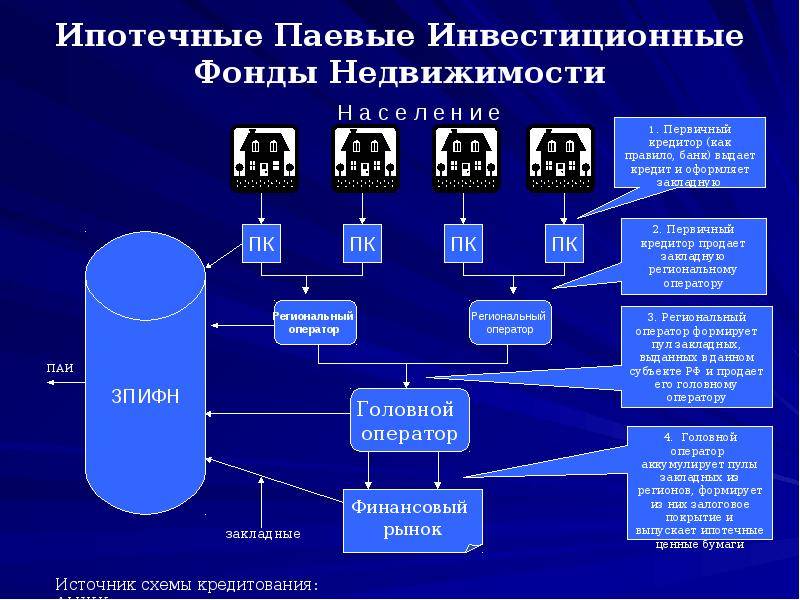

- ипотечные. Продают жилье в ипотеку;

- инвестиционные. Не приобретают недвижимость напрямую, а занимаются финансированием других паевых фондов недвижимости;

- смешанные. Совмещают ряд направлений.

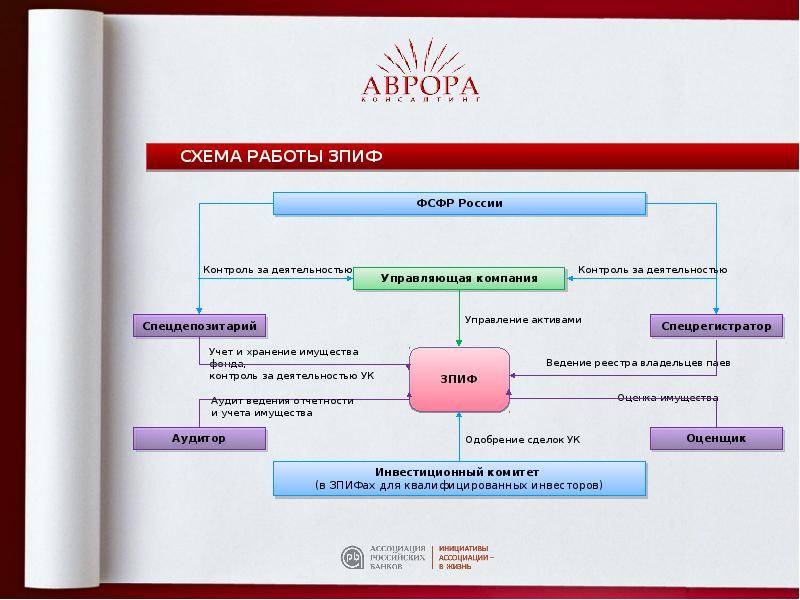

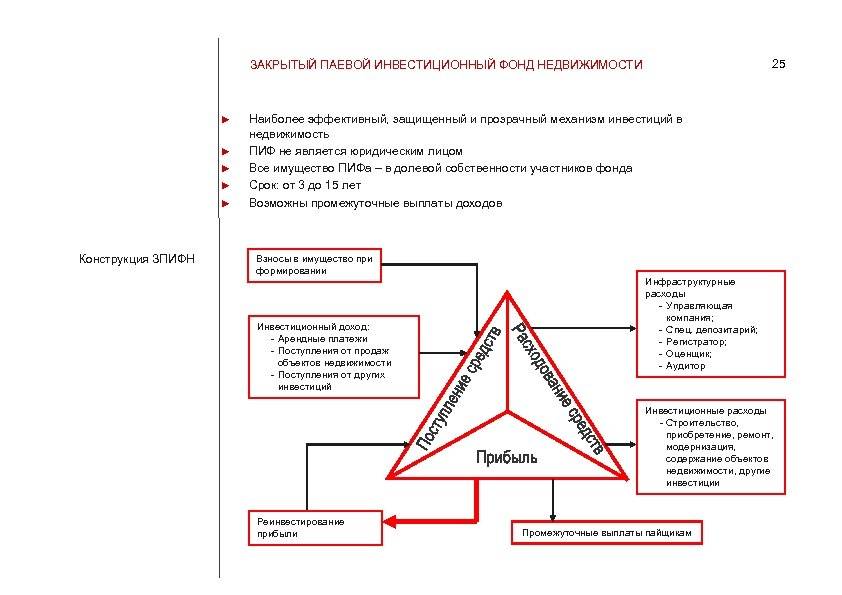

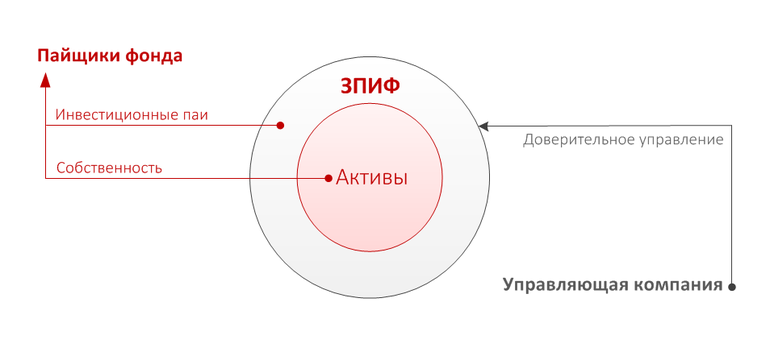

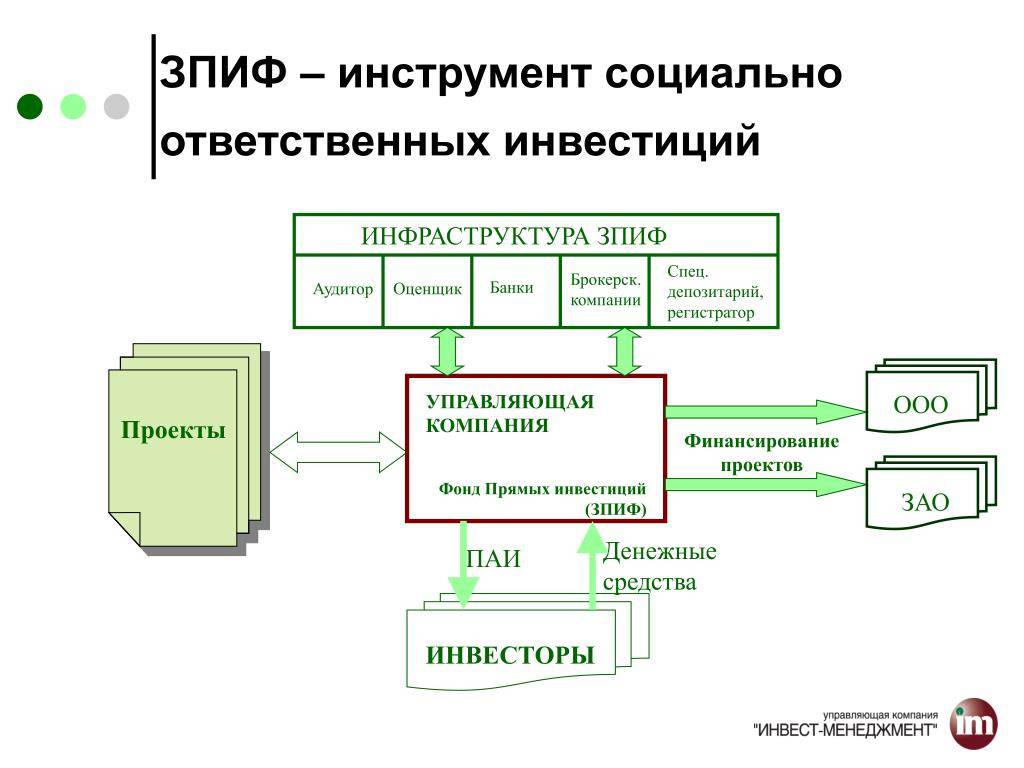

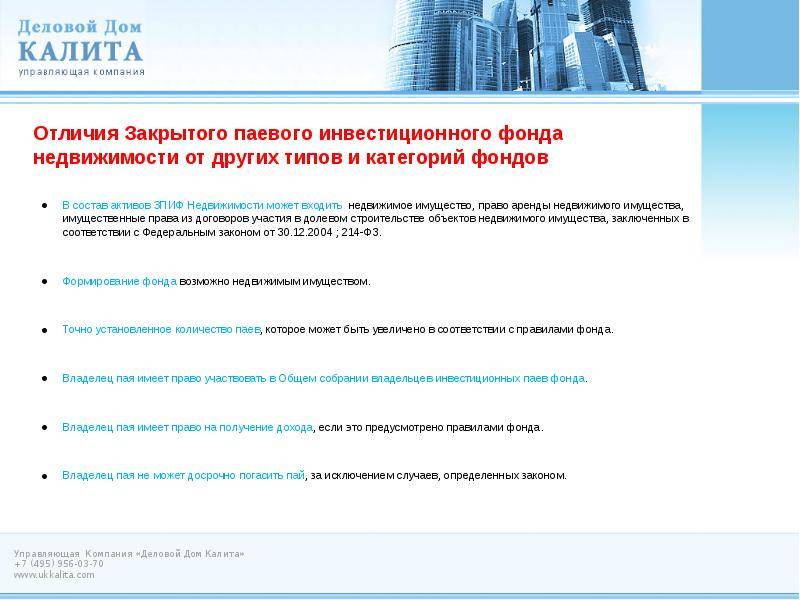

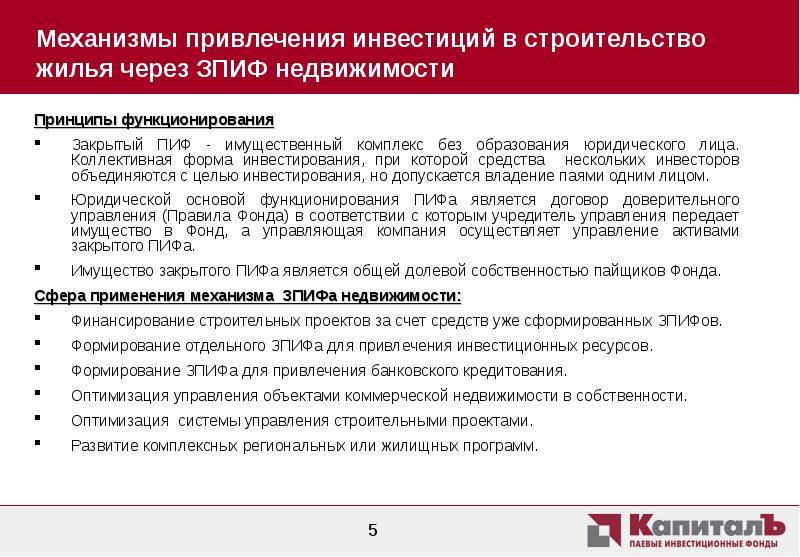

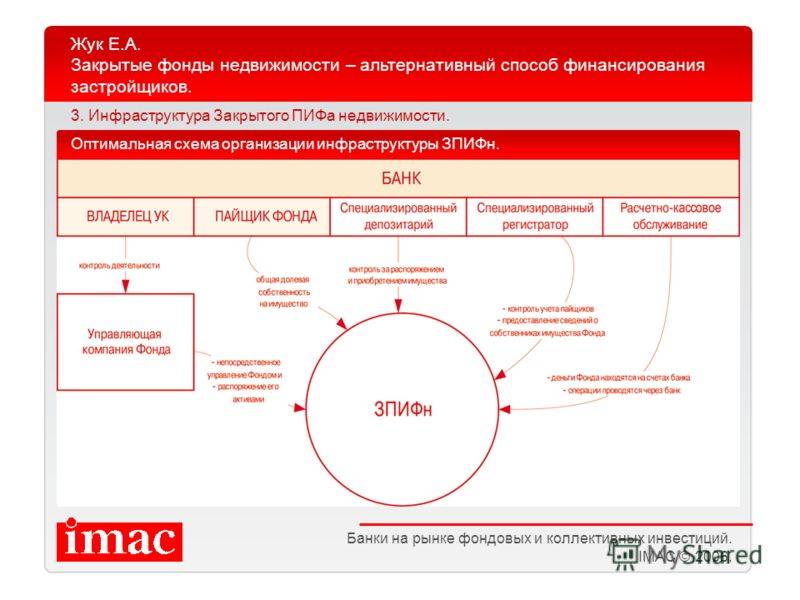

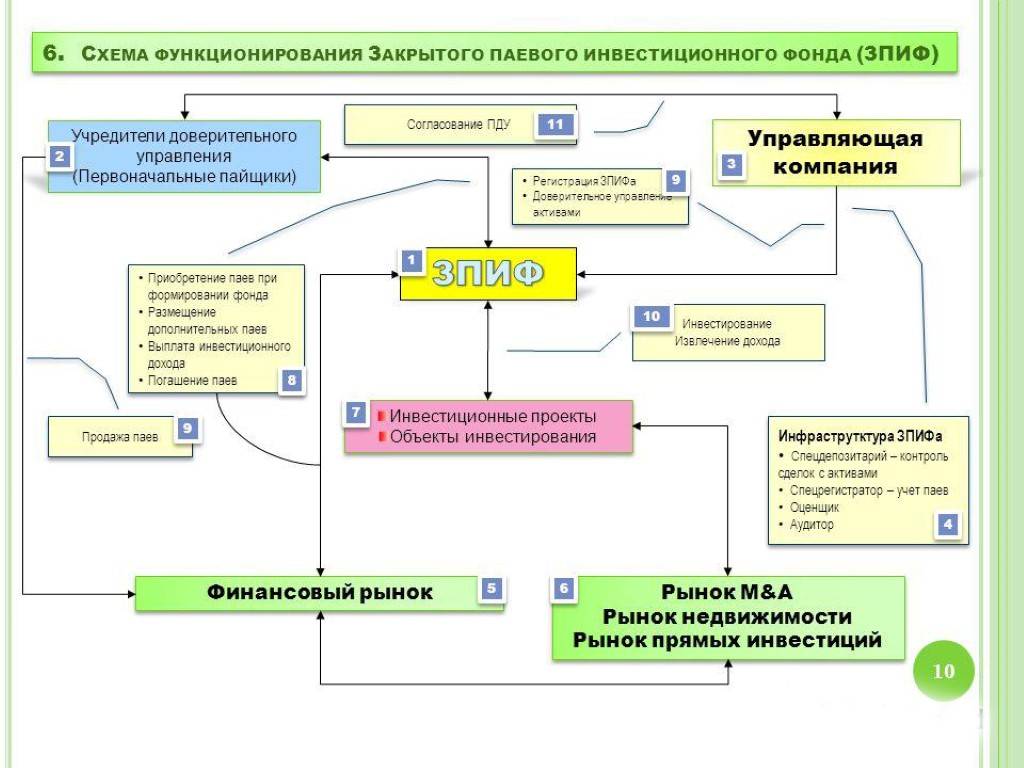

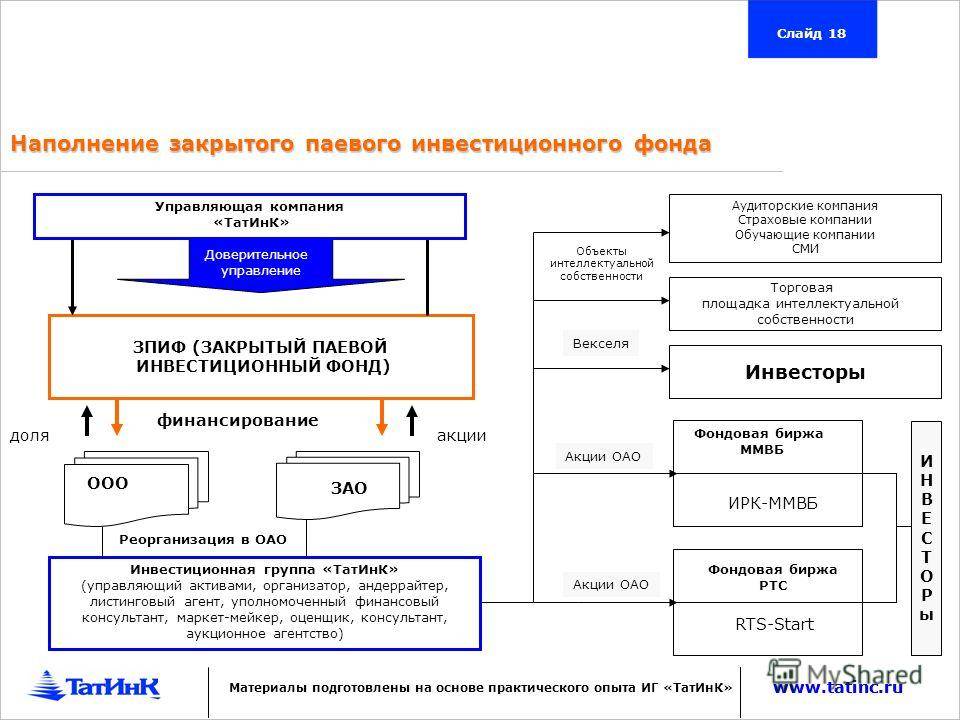

Закрытые паевые инвестиционные фонды

ЗПИФ предполагает объединение имущества физических лиц и компаний, выступающих в роли инвесторов. Привлеченные средства поступают в распоряжение управляющей компании, которая работает по соответствующей лицензии. Как правило, такие лицензии позволяют управлять инвестиционными фондами, ПИФами и негосударственными пенсионными фондами.

Имущество, в результате которого образуется ЗПИФ, пребывает в собственности пайщиков на долевых началах. В роли пайщиков выступают юридические и физически лица, вне зависимости от статуса резидента или нерезидента РФ.

Виды закрытых фондов

ЗПИФ – проекты, которые позволяют инвестировать капитал в различные активы. От выбора субъекта финансирования напрямую зависит окупаемость инвестиций, процент риска, доходности. Расскажем подробнее, какими особенностями обладают фонды в зависимости от направления финансирования.

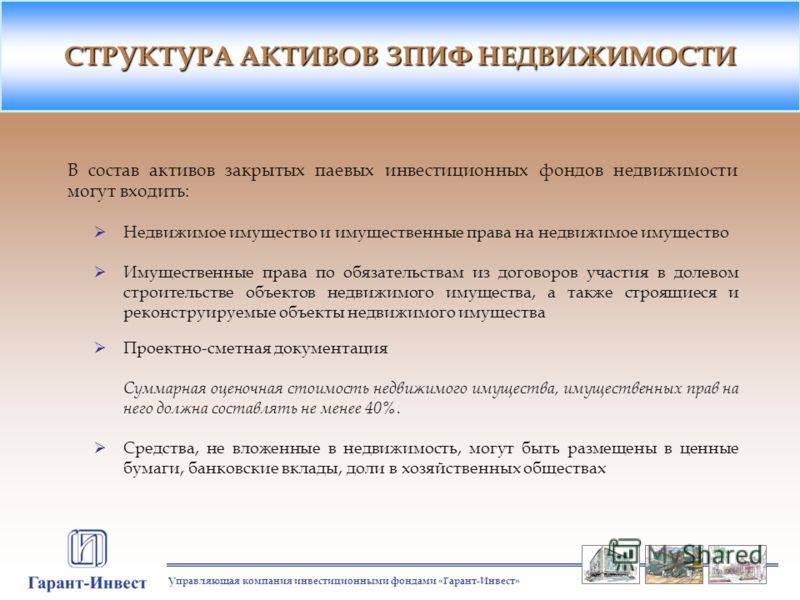

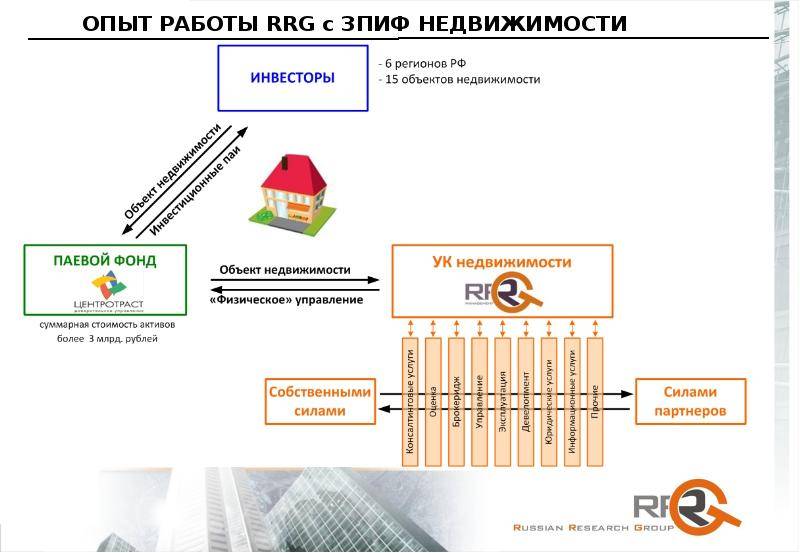

Фонды недвижимости

Они работают с недвижимым имуществом. Такие проекты предназначены для расширения жилого, нежилого фонда, строительства новых и капитального ремонта действующих домов, сооружений. Дополнительно решаются глобальные вопросы управления земельными участками, заключаются сделки долгосрочной аренды. Фонды недвижимости классифицируют не четыре типа: рентные, инвестиционные, девелоперские, земельные.

Фонды облигаций

Исходя из названия, очевидно, что капитал направляется на инвестирование облигаций. Выбираются высоколиквидные бумаги с фиксированной доходностью. Эти фонды приносят прибыль минимального размера, но отличаются стабильностью, безопасностью. Они стойко переносят рыночные колебания, сохраняют величину дохода инвесторов.

Фонды акций

Это популярный вид инвестирования, который предполагает финансирование деятельности крупных предприятий путем выкупа доли акций. Вложение способно приносить достойную прибыль, но риски убытка очень велики. Особенно актуальны ЗПИФ в акции на долгосрочной основе. Управляющие компании предпочитают выбирать так называемые голубые фишки, то есть фирмы с устойчивой деловой репутацией.

Смешанные фонды

Особенность этих проектов – грамотное совмещение различных направлений инвестирования в ценные бумаги, активы с целью получения максимальной прибыли. Доходность вложений напрямую зависит от опыта управляющей компании. Процентное соотношение активов с высокими и низкими рисками определяется направлением деятельности фонда, его ориентацией.

Фонды прямых вкладов

Такие проекты работают по инвестиционной программе в пользу конкретного предприятия, отрасли. Доход инвесторов формируется из доли от прибыли организации. Выбор источника финансирования зависит от специфики, сферы деятельности, размера и срока существования фонда.

Фонды венчурных инвестиций

Это одно из наиболее рискованных направлений инвестирования. Проект предполагает финансирование вновь образованных или развивающихся предприятий. Акции субъекта еще не котируются на рынке, процент риска вложений максимальный. Успех инвестирования напрямую зависит от компетенции руководителя фирмы, сферы ее деятельности. Наибольшую окупаемость проекты приносят в долгосрочной перспективе.

Рентные фонды

Особенность инвестиционного проекта – вложение в недвижимость, передаваемую под аренду. Потенциал инвестиций возрастает после модернизации, капитального ремонта, реконструкции объекта.

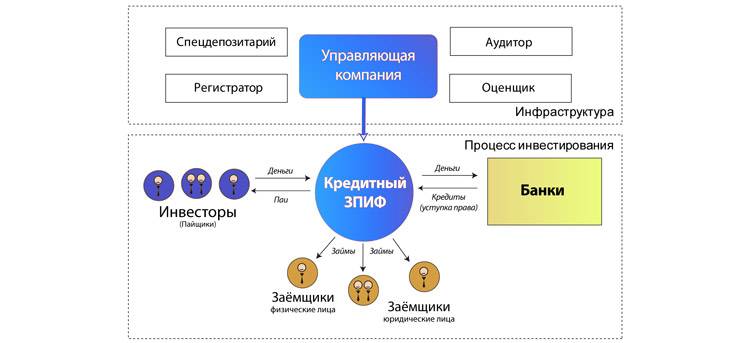

Кредитные фонды

Это направление инвестирования особенно популярно сегодня из-за финансово-экономического кризиса по стране. Пользователями ресурсов становятся физические, юридические лица, которые стремятся освободиться от кредитного обременения и получить займ на более выгодных условиях.

Ипотечные фонды

Программа ориентирована на выкуп предметов залога у банков, иных финансово-кредитных учреждений. Дополнительно предоставляются ипотечные кредиты сторонним пользователям.

Задачи

В основные задачи регулятора входит поддержание единой валютной политики с одновременным обеспечением ценовой стабильности в экономиках еврозоны, что осуществляется через различные рычаги монетарного регулирования (один из которых ключевая ставка регулятора).

Одна из первоочередных задач Европейского ЦБ – сдерживание инфляции, которая по действующим нормативам, не должна расти выше 2%. Однако, в последнее время, вследствие постепенного изменения мировой системы финансов, рецессии и угнетающей экономический рост дефляцией, планка инфляционного давления повышена до 3,5%.

Денежно-кредитная политика ЕЦБ

ЕЦБ регулирует распределение денежной массы между финансовыми учреждениями, государством и компаниями. Для этого используются традиционные инструменты: операции на открытом рынке, суточные ссуды и депозиты, норматив минимальных обязательных резервов. Отличие от национальных денежных систем состоит в том, что вся денежно-кредитная политикаЕЦБ проводится на децентрализованнойоснове. ЕЦБ принимает решения и устанавливает правила их исполнения. Практические же действия совершают национальные ЦБ в строгом соответствии с инструкциями ЕЦБ.

В ЕСЦБ используется четыре вида операций на открытом рынке. Главный из них — основные операции рефинансирования (main refinancing operations — MRO). Через них передается основная часть средств, направляемых ЕСЦБ банковскому сообществу. Ликвидность предоставляется сроком на одну неделю посредством торгов, которые проводятся раз в неделю на стандартных условиях. В начале торгов объявляется ставка — ориентир (marginal rate) для данного недельного тендера. Коммерческие банки делают заявки на получение средств, и каждый из них указывает приемлемую для него ставку, которая не может быть ниже ставки-ориентира.

Традиционно все стандартные операции рефинансирования ЕЦБ проводятся по множественной ставке, или в форме так называемого американского тендера. Каждый коммерческий банк может подать две и более заявки с указанием разных сумм и разных ставок. Участники не знают объёма всех поданных заявок. Объём рефинансирования по каждому конкретному тендеру определяет ЕЦБ. Удовлетворение заявок идет сверху вниз: от более высоких к более низким ставкам предложения. Часть заявок — по минимальным ставкам — не удовлетворяется. С середины 2008 в связи с мировым экономическим кризисом и нехваткой ликвидности в еврозоне ЕЦБ перешел к операциям рефинансирования по фиксированной ставке с полным удовлетворением заявок.

- Долгосрочные операции рефинансирования (long-term refinancing operations — LTRO) — обратные сделки по обеспечению ликвидности. Проводятся раз в месяц, срок погашения — три месяца, цель — обеспечение контрагентов дополнительным и долгосрочным обеспечением.

- Операции точной настройки (fine tuning operations) осуществляются нерегулярно по мере необходимости для того, чтобы смягчить влияние внезапных колебаний ликвидности.

- Структурные операции (structural operations) — выпуск долговых сертификатов, обратные и форвардные сделки. Цель — корректировка структурной позиции ЕС по финансовому сектору.

В операциях рефинансирования (MRO, LTRO) центральные банки кредитуют коммерческие банки под залог ценных бумаг. В операциях тонкой настройки и в структурных операциях используются не только возвратные сделки (займы), но прямые сделки по купле-продаже ценных бумаг. Соответственно, поток денежных средств может идти как от центральных банков в сторону коммерческих, так и в обратном направлении.

Суточные ссуды и депозиты (в зоне евро они официально

именуются «standing facilities» — «постоянные инструменты») позволяют финансовым институтам зоны евро управлять ликвидностью в конце рабочего дня, когда межбанковский рынок закрывается. Благодаря суточной ссуде банк может совершить платеж при отсутствии собственных достаточных средств. Суточный депозит позволяет разместить под процент временно свободные средства. В докризисный период (1999—2007) ставка по суточным депозитам обычно была на 1 процентный пункт ниже ставки по основным операциям рефинансирования, а ставка по суточным кредитам — на 1 процентный пункт выше её. Две названные ставки служат соответственно нижним и верхним пределом рыночной ставки овернайт.

Норма обязательных резервов определяется в зоне евро решением ЕЦБ. По правилам ЕЦБ, норматив

обязательного резервирования должен выполняться в среднем в течение отчетного периода (maintenance period) продолжительностью четыре недели. Срок выполнения норматива обязательного резервирования кратен частоте проведения тендеров по МRO.

Особенности инвестирования в рентные паевые фонды

По сути, все пайщики рентного инвестиционного фонда становятся совладельцами тех объектов недвижимости, которые фонд приобретает. А инвестиции в недвижимость всегда обладали относительной надёжностью и хорошей доходностью (особенно в долгосрочной перспективе).

Тот факт, что паи рентного фонда могут быть погашены только по окончании срока его деятельности никоим образом не мешает пайщикам продавать и приобретать их на биржевом и на внебиржевом рынках. Ликвидность, в данном случае, может быть не столь высока как в случае торговли акциями облигациями или фьючерсами, однако продать здесь свой пай обычно не составляет особого труда.

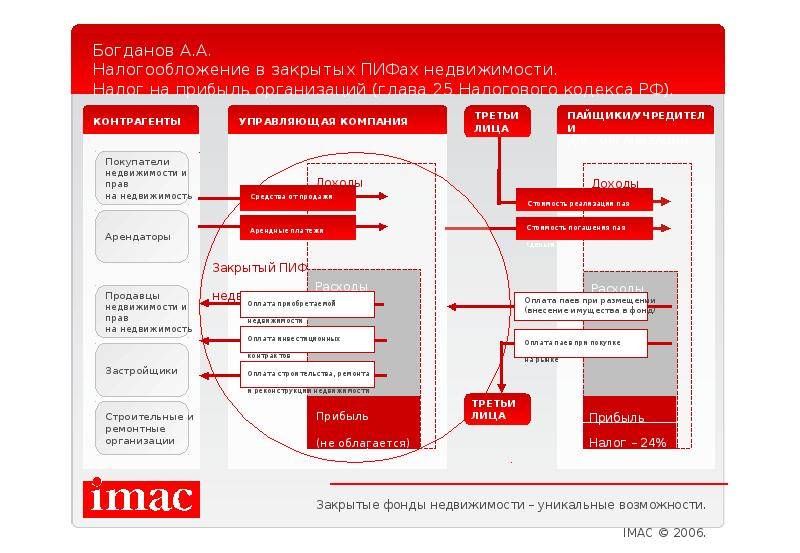

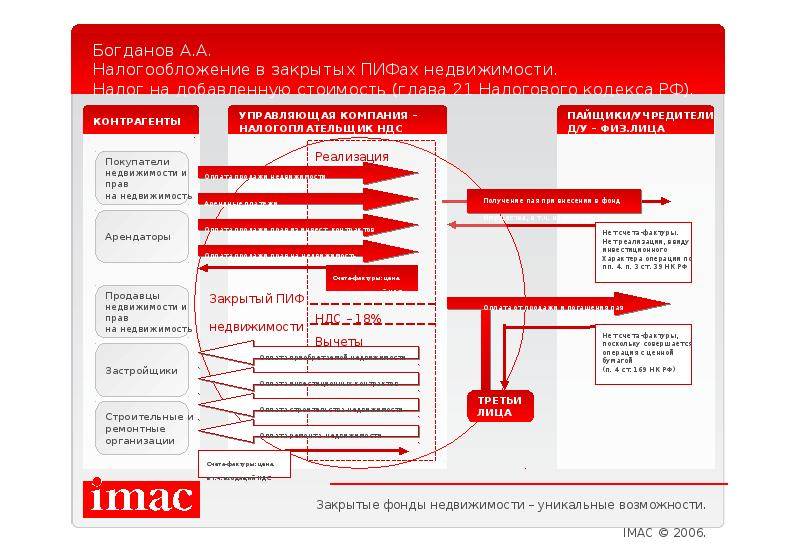

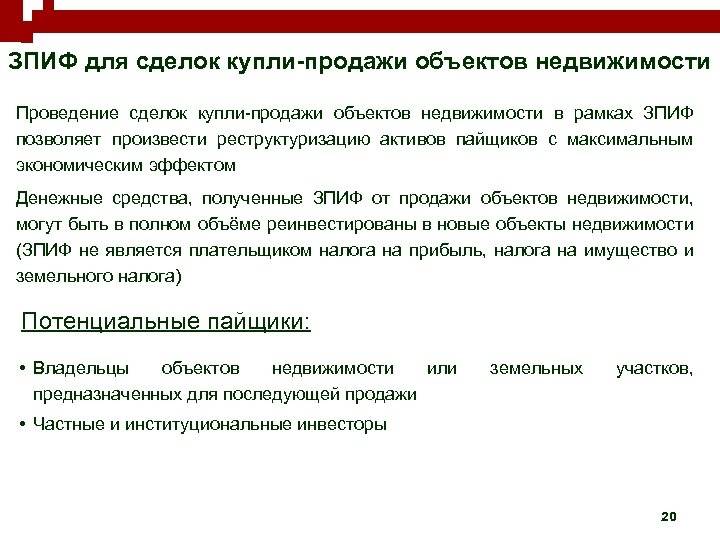

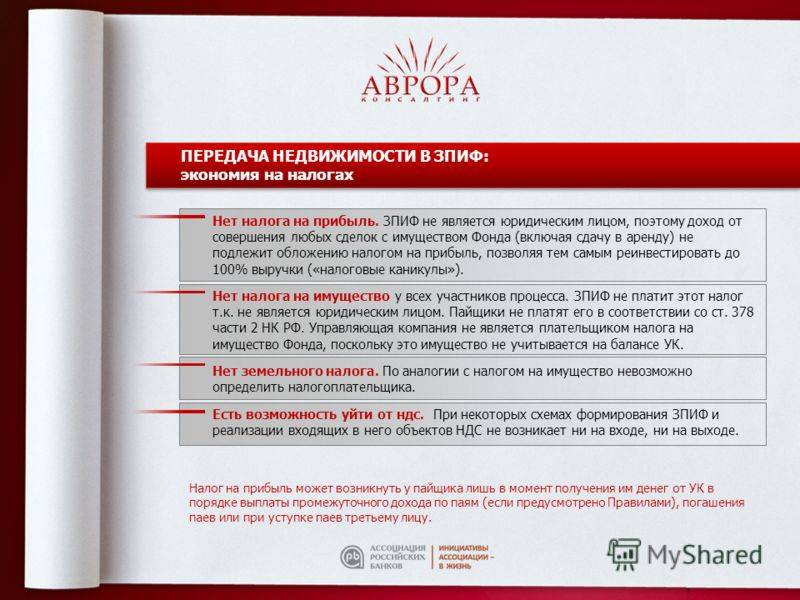

По российскому законодательству все ПИФы имеют ряд налоговых преференций. Они освобождаются от налога по всем торговым операциям с ценными бумагами (вся прибыль от которых реинвестируется фондом). А ЗПИФы, к которым относятся и рассматриваемые нами рентные инвестиционные фонды, к тому же освобождены от налогов на имущество и земельного налога. Такое положение вещей активно используется, и количество рентных фондов (как способа приобретения недвижимости освобождённого от налогов) постоянно растёт.

Что касается пайщиков

рентного фонда, то во время владения

паями они не должны платить никаких

налогов. Налог уплачивается только при

реализации пая (его погашения внутри

фонда или продажи на биржевом или

внебиржевом рынках). Сумма налога

составляет 13% для физических, и 20% – для

юридических лиц.

Помимо относительно больших сроков инвестирования, рентный паевой фонд, как правило, предполагает довольно высокий порог входа в него. Стоимость паёв здесь может начинаться с 10-15 тысяч долларов. Что существенно ограничивает потенциальный круг пайщиков. Хотя, конечно, следует отметить тот факт, что этот порог значительно ниже того, который требуется для того, чтобы осуществлять самостоятельные инвестиции в недвижимость.

Доходность ЗПИФов

обычно находится на уровне ниже фондов

открытого типа, занимающихся, например,

акциями, однако они традиционно гораздо

надёжнее и безопаснее. Такие фонды

отлично подходят инвесторам обладающим

значительным капиталом, который они

планируют разместить на достаточно

длительные сроки, получая при этом

(помимо роста стоимости пая) стабильный

рентный доход.

Как и в любом профессионально управляемом фонде, здесь широко используется диверсификация активов. В связи с этим, в число активов рентного инвестиционного фонда, помимо недвижимости, могут входить:

- Денежные средства в различной валюте хранящиеся на банковских депозитах;

- Государственные ценные бумаги;

- Депозитарные расписки;

- Паи других инвестиционных фондов (в том числе и зарубежных, при условии, что они соответствуют требованиям ЦБ РФ).

Попытки оживить производство

Как мы видим, уровень текущих процентных ставок центральных банков упомянутых стран и ЕС не одинаков. Однако общая тенденция к их понижению явно присутствует. В чем же экономический смысл текущей гонки сокращения процентных ставок между ведущими мировыми экономиками?

Прежде всего, необходимо понимать, что уже с 2018 года наметилась тенденция к замедлению темпов роста мировой экономики. По прогнозу Всемирного банка, в 2019 году они могут снизиться до 2,6% против 3,8% по итогам 2017 года. Вполне очевидно, что в ухудшающихся условиях международная экономическая конкуренция может лишь обостряться при прочих равных обстоятельствах.

Исторически сложилось так, что самым быстрым и простым способом поддержания материального производства и всех надстроек над ним в отдельной стране является ослабление курса национальной валюты. Это в первую очередь стимулирует экспорт и вызывает соответствующее оживление экономики. Кроме того, «складирование» свободных денежных средств на банковских депозитах теряет свою привлекательность по причине невысокой доходности. Это тоже является значимым фактором для оживления производства в стране.

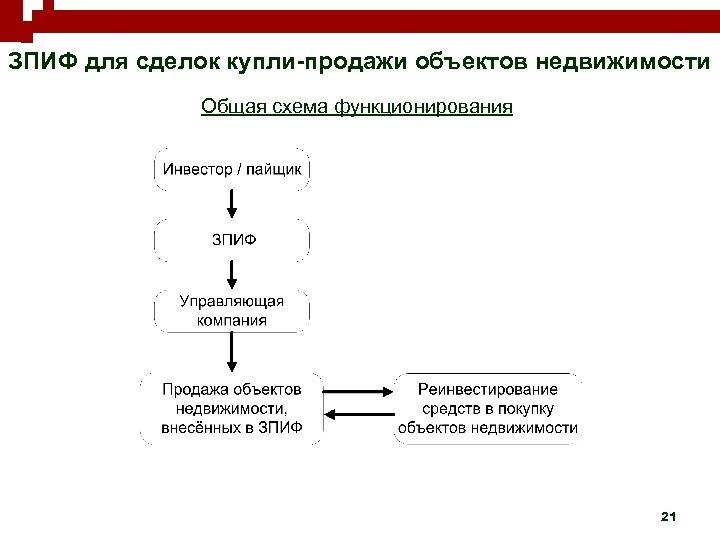

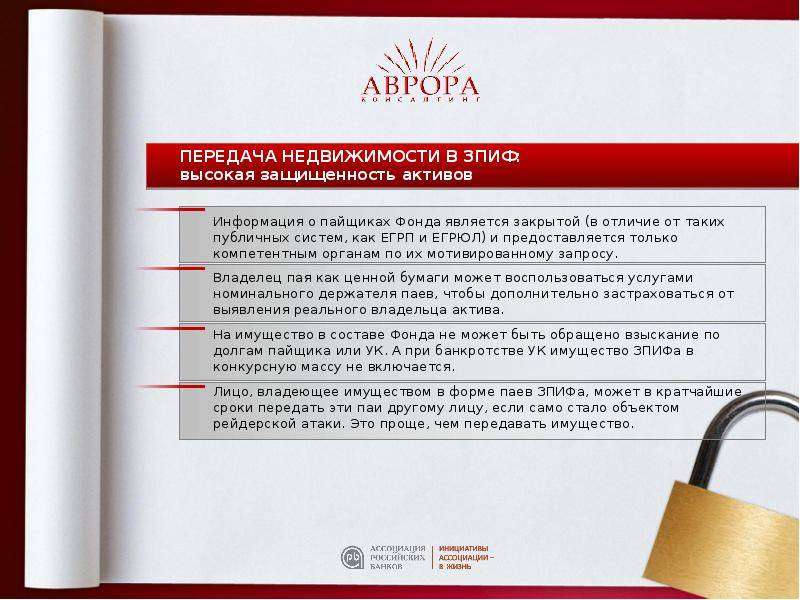

Вопрос 2. Как заключать сделки с ЗПИФом?

Пара выяснила, что ЗПИФ не является юридическим лицом. Возник вопрос: как заключать сделки с такой организацией и будут ли они законными?

Объяснение

У ЗПИФа есть особенность — он не является юридическим лицом, и это настораживает покупателя. Не пугайтесь. Дело в том, что за спиной ЗПИФа всегда стоит управляющая компания — юридическое лицо, которое регулирует деятельность ЗПИФа, распоряжается его имуществом и заключает сделки от его имени.

Из-за наличия управляющей компании в свидетельстве о праве собственности на квартиру содержится обременение – доверительное управление.

Обременение — это статус, который не позволяет новому владельцу свободно распоряжаться квартирой. Ничего страшного в этом нет. Как только сделка купли-продажи будет заключена и зарегистрирована в Росреестре, обременение снимут.