Как выбрать хорошую инвестицию?

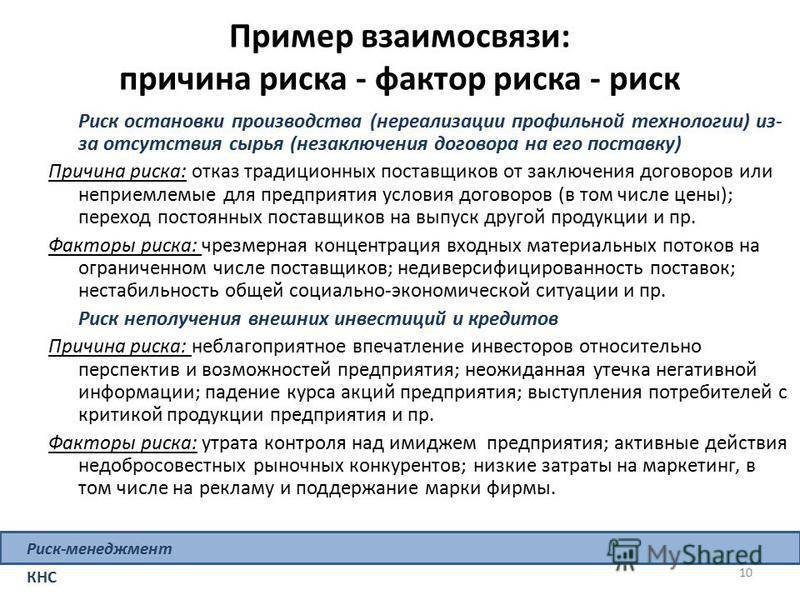

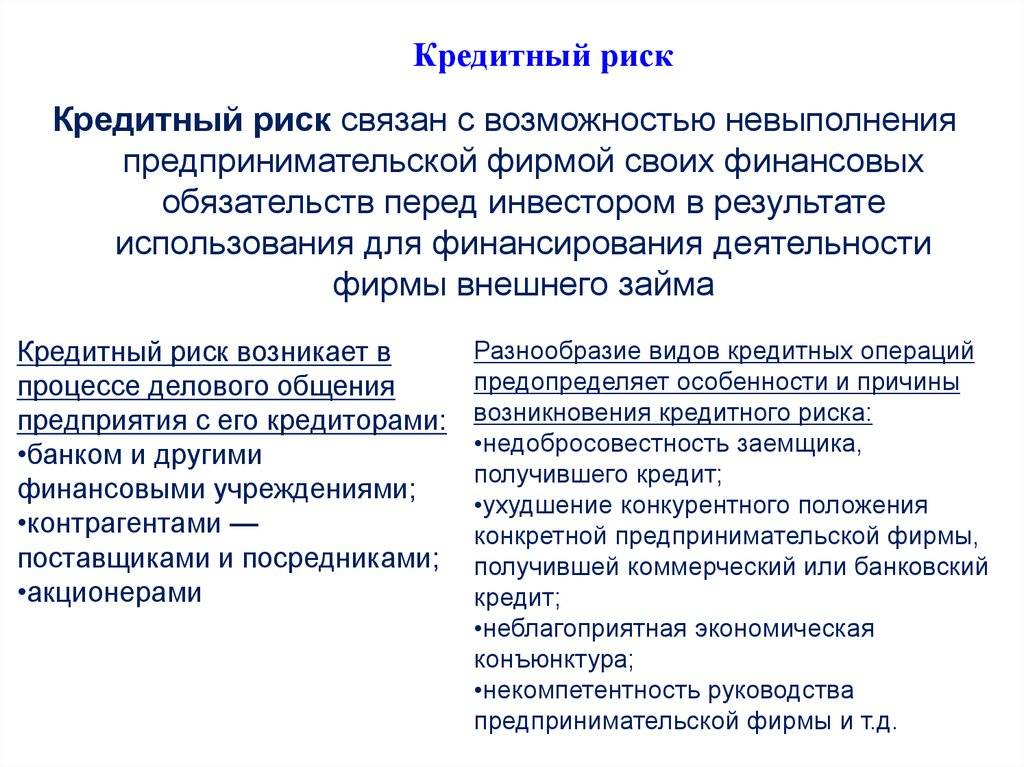

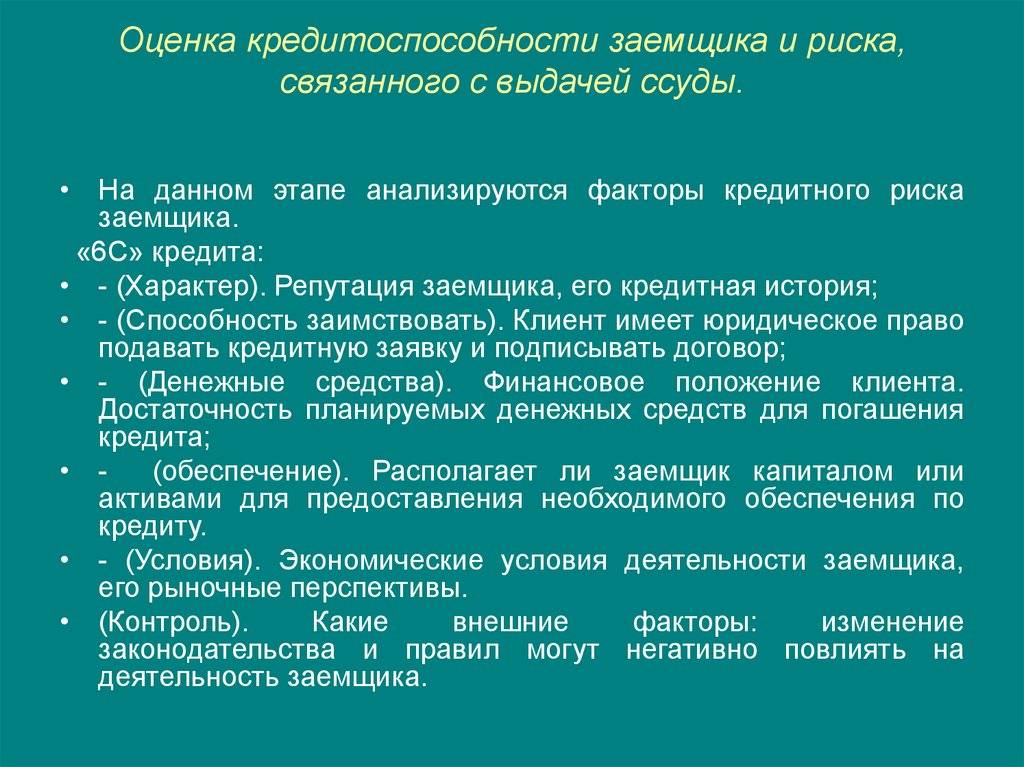

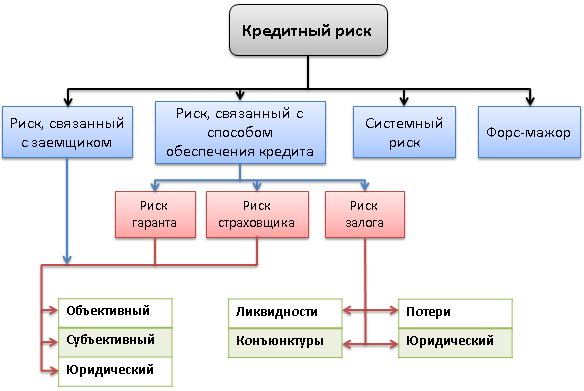

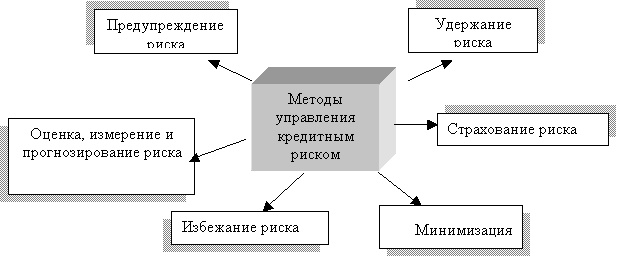

Любой, кто прошел проверку кредитоспособности, проведенную платформой, может подать заявку на займ. Конечно же, учитывается кредитная история заёмщика, соотношение его расходов и доходов, и тому подобное. Эти данные проверяются при каждом обычном заявлении на получение кредита. Все это создает кредитный рейтинг для кредитора, например, могут быть присвоены рейтинги A, B и C.

Даже если кредитные заявки прошли проверку, это не значит, что вы должны потерять бдительность и одалживать каждому встречному.

Вот несколько золотых правил, о которых следует помнить:

-

- По возможности инвестируйте в кредиты с более высоким кредитным рейтингом. Так выше вероятность того, что кредит будет возвращен (хотя даже рейтинг А + не является гарантией).

- Инвестируйте небольшие суммы — диверсифицируйте риски. Инвестируйте 10-20 евро за раз.

- Не спешите — если сейчас нет привлекательных инвестиционных возможностей, не стоит вкладывать средства в посредственные заявки. Вместо этого наберитесь терпения и дождитесь лучшей возможности.

- Следите за соотношением суммы заявки на кредит к периоду. Финансирование кредита в 2000 евро может показаться заманчивым, но если кредитный рейтинг кредитора составляет С, а срок кредита нереально короткий, то это не лучшая инвестиция. Всегда думайте, кажется ли вам логичным соотношение между суммой и сроком.

- Если возможно, инвестируйте в кредиты с залогом. Некоторые платформы предлагают это, и поэтому выдача кредита становится гораздо более безопасным процессом.

- Если возможно, инвестируйте в кредиты, которые защищены гарантией обратного выкупа портала. Многие платформы предлагают эту опцию.

Торговый советник GMartin Trader

Биржи

P2p сайты представлены следующими отечественными и заграничными площадками:

P2p сайты представлены следующими отечественными и заграничными площадками:

- Fingooroo. Каждый заемщик на сайте имеет свой кредитный рейтинг p2p-кредитования, присваивающийся на основании заполненных данных и своевременности возвращения займов. Кредиты с относительно высоким процентом доступны сразу после регистрации. Средний показатель прибыли инвесторов составляет 20 % годовых, но биржа не пытается минимизировать их риски, что может уменьшить ожидаемый заработок.

- BTCJAM. Англоязычная биржа, которая выступает посредником в сделках с биткоинами. Пользователи площадки могут брать займы на образование, бизнес, медицинские расходы, на рефинансирование долга и на другие цели. Инвесторов биржа привлекает возможностью подробного анализа данных заемщика перед тем, как выдать ему деньги.

- БезБанка. Классическая площадка, которая имеет подробное бюро кредитных историй. Заимодатель может отправить в него запрос и получить информацию о благонадежности пользователя. Несмотря на это, площадка имеет один из самых высоких процентов невозврата долгов среди других сайтов (20-25 %). Биржа хорошо подходит для бытового микрокредитования: средняя сумма займа составляет всего 7 тысяч рублей.

- Город Денег. Сайт позиционируется как площадка для выгодного бизнес-кредитования. Здесь выдаются деньги на стартапы и другие предпринимательские начинания, на бирже практикуется залоговое кредитование. Инвесторы не финансируют напрямую конкретных пользователей, вместо этого они вкладывают средства в несколько проектов, уменьшая свои риски. Такая система позволяет вложить деньги почти любому человеку, минимальный стартовый капитал для инвестирования составляет 10000 руб. Город Денег имеет самый низкий процент невозврата среди аналогичных сайтов (всего 4 %).

- Кредитная биржа Webmoney. Площадка удобна тем, что для получения займа достаточно наличия персонального аттестата, который используется и для пользования другими услугами платежной системы. Но это достоинство несет в себе и риски: проверка пользователей только через внутренние механизмы системы Webmoney дает мошенникам простор для махинаций.

- SimZirok. Украинская биржа, которая использует аукционный метод установления ставки кредита.

- КредБери. Основатели площадки реализовали комбинированный подход к расчету кредитного рейтинга: учитываются не только отношения с банками, но и данные профилей в соц. сетях, рекомендации друзей и знакомых, результаты специальных тестов.

Справка: существуют биржи, которые работают в сходном с p2p формате: они дают кредиты через интернет, но инвесторами являются крупные организации, а не частные лица. В число таких площадок входят Milli, MoneyMan и др.

Существуют и другие сайты для инвесторов, но они не так известны, как указанные выше.

P2P-кредитование в России

В России взаимное кредитование граждан не получило такого развития, как в Великобритании, США или Китае. Счет сайтов, где обычные люди предлагали займы друг другу, шел не на тысячи или сотни, а в буквальном смысле на единицы.

Платежеспособные и дисциплинированные граждане нашей страны привыкли оформлять кредиты в банках по вполне приемлемой ставке 15-19 % годовых. Потенциальными клиентами первых отечественных онлайн-сервисов P2P-займов оказалась те же самые люди, что и заемщики многочисленных МФО. Это либо граждане с низким уровнем дохода и большим числом действующих кредитов (и, соответственно, с высоким риском невозврата полученного займа). Либо хитрецы, которые изначально не собирались отдавать легко полученные через интернет деньги.

Молодые российские интернет-проекты не обладали эффективными инструментами для определения уровня надежности потенциальных заемщиков и возврата неоплаченных кредитов. Инвесторы российских P2P-сервисов быстро столкнулись с большим уровнем дефолтов по займам. Возврат выданных в долг средств через суд оказался процедурой очень длительной и хлопотной. И через несколько лет после начала работы подобных сервисов частные инвесторы в них полностью разочаровались.

Так, одним из первых российских проектов по P2P-кредитованию стал сайт «Вдолг.ру», открытый при содействии известного интернет-портала «Банки.ру». Год основания проекта — 2010. Сайт не выдает займы с 2016 года. Причина — повышенный уровень дефолтов (невозврата) кредитов.

На сервисе взаимного кредитования Loanberry» в течение нескольких последних лет красуется статистика: «Новые заявки 0», «Недавние займы 3». Сервис больше не работает.

Сервис «Займиго» переквалифицировался в обычную МКК с займами под 1,5 % в день и жесткими способами работы с просроченными микрокредитами. Порог вхождения для частных инвесторов в эту организацию повысился с 50 тысяч рублей до 1,5 миллионов.

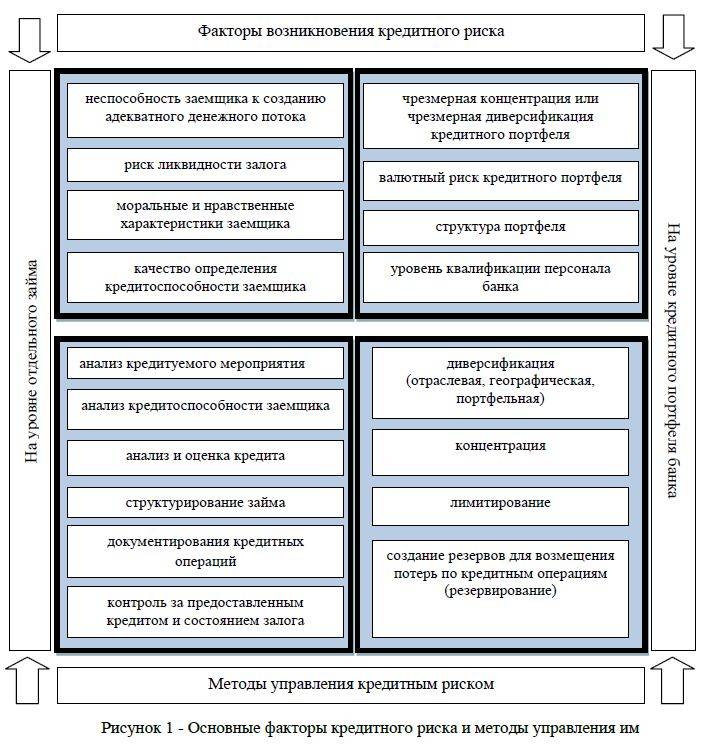

В целом, P2P-экономика развивается. Однако идея взаимного кредитования гражданами друг друга на практике столкнулась с серьезными проблемами. В числе их:

- отсутствие законодательной базы и контроля со стороны государства, и, как следствие, наличие серьезных злоупотреблений;

- недоступность механизмов проверки заемщиков на платежеспособность;

- сложность процедуры взыскания просроченной задолженности.

В настоящий момент мы не в состоянии порекомендовать вам сервис P2P-кредитования, в котором вы смогли бы одолжить деньги у частного лица под более низкий процент, чем в банке. Этим инновационным стартапам пока не удалось заменить собой консервативную, но надежную банковскую систему. Так что в случае необходимости вам лучше всего обратиться за займом в один из известных российских банков.

pro-banking.ru

Рубрика:

Интересные статьи о финансах и финансовой грамотности

Инвестирование в недвижимость

Хотя одним из наиболее распространенных вариантов краудфандинга является инвестирование в обычные беззалоговые кредиты, другим вариантом может стать инвестирование в проекты недвижимости. Несколько платформ совместного кредитования, таких как Reinvest24, Crowdestate и Estateguru, специализируются на проектах в данной сфере, предоставляя простой способ инвестировать в недвижимость в форме совместного финансирования.

Хотя одним из наиболее распространенных вариантов краудфандинга является инвестирование в обычные беззалоговые кредиты, другим вариантом может стать инвестирование в проекты недвижимости. Несколько платформ совместного кредитования, таких как Reinvest24, Crowdestate и Estateguru, специализируются на проектах в данной сфере, предоставляя простой способ инвестировать в недвижимость в форме совместного финансирования.

По сути, вложение средств в недвижимость посредством краудфандинга работает точно так же, как и обычное P2P-кредитование: вам нужно открыть счет на платформе, а затем вкладывать свои деньги в разные проекты. Они обеспечены залогом, поэтому такие инвестиции безопаснее, чем обычное со-финансирование.

ESTATEGURU ЯВЛЯЕТСЯ ОДНОЙ ИЗ САМЫХ НАДЕЖНЫХ ПЛАТФОРМ СО-ФИНАНСИРОВАНИЯ НЕДВИЖИМОСТИ

Эстонский проект EstateGuru значительно вырос за последние годы и стал одним из крупнейших игроков в Европе в сфере кредитования недвижимости. Надежные вклады, минимальный инвестиционный лимит в 50 долларов и средняя доходность 12% — вот некоторые из сильных сторон EstateGuru.

Инвестиции в недвижимость также достаточно стабильны, поэтому этот вариант может быть особенно подходящим для новичков.

Какой самый большой минус инвестирования в недвижимость? Ответ на этот вопрос прост: хотя вклад может быть всего 10 евро, для проектов в сфере недвижимости обычно существует минимальный лимит в 50-100 евро .

Следовательно, сумма для инвестиций должна быть больше. Краудфандинг позволяет любому инвестировать в недвижимость на разумных условиях!

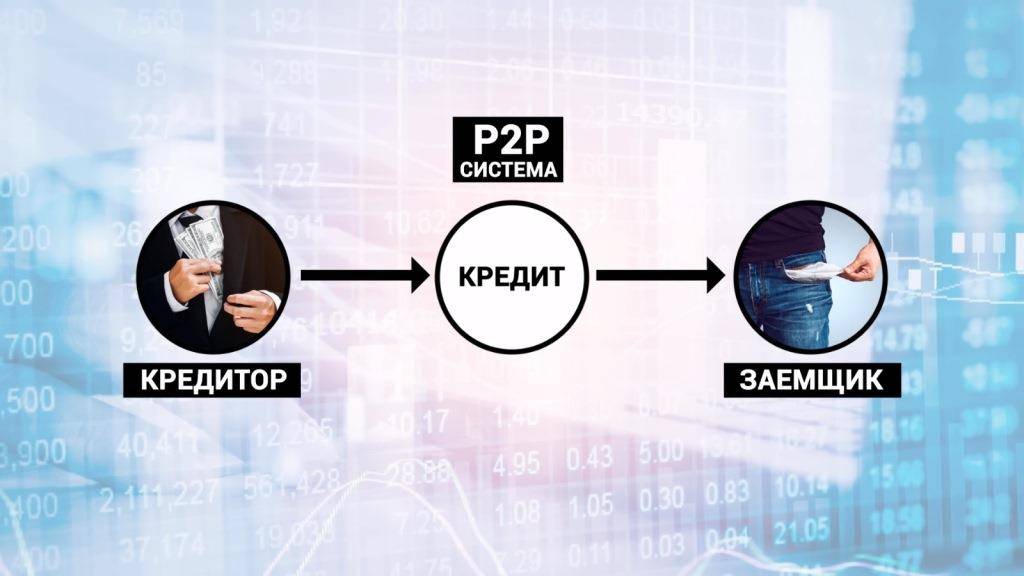

Р2Р кредитование — что это такое и его назначение

Давайте более подробнее разберем определение данного термина и посмотрим что это вообще такое. Название происходит от сокращения английского «peer-to-peer», что дословно можно перевести как «кредитование от человека к человеку». По-другому такой вид займа еще называется «равноправное инвестирование» или «социальное страхование».

Под «финансовыми институтами» подразумеваются, как правило, коммерческие и некоммерческие банки, кредитные союзы и трастовые фонды, которые суживают средства под определенный процент.

В 98% случаев такие займы являются необеспеченными займами, то есть такими которые выдают и получают физические лица. В некоторых случаях возможно конечно и участие юридических лиц, но такое встречается гораздо реже.

Разумеется, как и в случае с банками, такие займы подразумевает определенную ставку, то есть процент, под который кредитор ссужает средства. Иногда процентная ставка может быть фиксированной, а иногда – скользящей. Скользящие ставки определяются методом обратного аукциона, что означает, что заемщик сам указывает верхний предел ставки, под которую он будет согласен взять ссуду, а в это время потенциальные инвесторы устраивают торги на понижение ставки, так как каждый из них заинтересован в этой сделке.

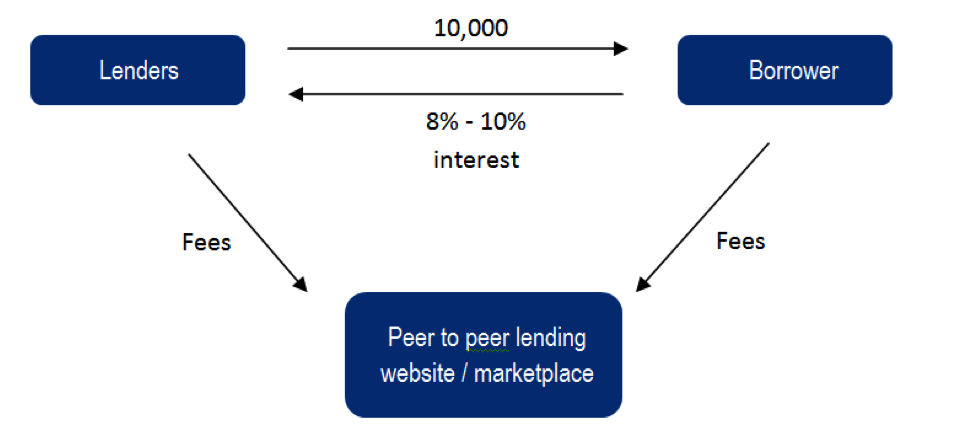

Если говорить о площадках, которые занимаются организацией таких займов, то они, в свою очередь, также получают определенный процент от комиссионных платежей. Комиссионные платежи снимаются с обеих сторон-участников сделки.

Рынок онлайн кредитов

Гораздо более выгодные условия для заемщика и инвестора по сравнению с кредитными организациями сегодня предлагают p2p-платформы, довольно успешно конкурирующие в текущих рыночных условиях с банками. Банки уже не первый год испытывают конкурентное давление со стороны финтех-компаний и p2p-сервисов, которые начинают переманивать их клиентов, говорится в исследовании международной консалтинговой компании McKinsey. В ближайшее время растущая отрасль способна отобрать у традиционных банков 10% их прибыли, или порядка $105 млрд.

P2p-платформы связывают тех, кто готов дать в долг с теми, кому нужны деньги. Сервис осуществляет скоринг заемщиков, обеспечивает удобство оплаты по выданным кредитам.

P2p-кредитование хорошо развито на Западе, а вот в Китае, например, переживает настоящий бум. По прогнозам Foundation Capital, к 2025 году объем мирового рынка p2p-кредитования может достигнуть $1 трлн.

Нередко участниками рынка становятся институциональные игроки, которые выступают кредиторами, фондируя существенный объем выдаваемых кредитов.

PricewaterhouseCoopers прогнозирует, что восемь из десяти банков могут в ближайшие 3-5 лет создать стратегические партнерства с p2p-сервисами и цифровыми платформами денежных переводов.

Вместе с тем, согласно оценкам сервиса Zaimoteka, многие специализированные игроки имеют качественный продукт, своего потребителя и смогут составить достойную конкуренцию крупным финансовым институтам. Мы считаем, что за такими игроками в перспективе 3-5 лет сохранится не менее 40% российского рынка.

Российский рынок альтернативного кредитования до сих пор развивался медленнее, чем во всём мире

Крупные игроки обратили внимание на новое финтех-направление только в этом году. Сбербанк уже выпустил краудлендинговую платформу «СберКредо», а ВТБ пока только заявил о таких намерениях

Однако это уже шаг вперёд, и он обязательно скажется на росте всего рынка.

В 2017 году регулятор оценивал российский рынок p2p-кредитования в 1,3 млрд рублей, за год отрасль показала более, чем трехкратный рост. Однако за девять месяцев 2019 года рынок сократился более чем на 40%. Такое падение, согласно публичным источникам информации, было связано с уходом с рынка недобросовестного игрока. Свою роль также сыграло ужесточение контроля за рынком со стороны регулятора, благодаря чему его постепенно покидают неблагонадежные игроки, а остаются более надежные компании. Рынок уже начал восстанавливаться и, по нашим прогнозам, вернется к достигнутым значениям уже в следующем году.

Отзывы

Самые лестные отзывы имеет «уралка». Рыболовы ценят ее за универсальность и простую конструкцию. Многие из них изготавливают такие мормышки самостоятельно. Кроме того, «уралку» можно легко переоснастить, дополнив ее конструкцию самодельными подвесами.

Любители окуневой рыбалки предпочитают безмотылки-нимфы в форме различных насекомых: «чертики», «козы», «муравьи» и т. д. Неплохо отзываются и об «уралке» тоже.

Ни один из уважающих себя лещатников не обходится без «клопа». Эта мормышка по праву лидирует в рейтинге приманок на леща и крупную плотву. По отзывам рыбаков, охотящихся на мирную рыбу, «клопа» можно с успехом использовать и на зимнего карася.

Ну и куда уж без самоделок! Каждый мастер хвалит свои творения, сравнивая их с «бесполезными» покупными.

Преимущества

Получение денег в долг в день обращения

Создав личный кабинет на площадке LendInvest, заемщики получают возможность срочно получить деньги на карту или счет в момент возникновения такой потребности. Площадка не контролирует на что расходуются средства, но контролирует соблюдение сроков и договорных обязательств по возврату займов.

Преимущества срочного получения денег в долг через площадку LendInvest

Система безналичных перечислений LendInvest является наиболее удобной и надежной формой взаимного кредитовая, позволяющей экономить время и обеспечивающей максимальную безопасность финансовых взаимоотношений. Срочно занять деньги в долг на карту могут любые физические лица, у которых открыт личный счет в банке. После зачисления займа пользователи площадки могут тратить средства на любые нужды.

Возврат полученных займов

Во время окончания пользования займом пользователь выбирает способ возврата займа. Заемщику предлагаются три варианта расчетов — автоматическое списание фиксированной суммы с карты (акцепт), самостоятельные выплаты по реквизитам, возврат денег через QIWI терминалы.

Первый вариант служит самым безопасным способом возврата долга, поскольку исключает просрочку платежей. Вторая схема удобна для тех, у кого не всегда есть средства на карте в достаточном размере. Третий подходит тем, кто пользуется наличными средствами.

Подписка на статьи

-займов

Конкретные условия и способы оформления, получения и погашения p2p-займов устанавливает площадка.

Скажем, на сервисе Fundico можно «попросить» в долг сумму от 100 000 до 2 000 000 рублей на срок от 1 до 12 месяцев под ставку от 19,5% годовых. Залог имущества не требуется. Зато для юридического лица обязательно поручительство владельца бизнеса.

Каждая площадка использует собственную систему рейтинга заемщиков. К примеру, сервис Loanberry делит заемщиков на четыре категории: А, B, C и D. Чтобы получить рейтинг D, достаточно иметь хорошую кредитную историю. В этом случае максимальный размер займа составит 150 000 рублей, а процентная ставка будет варьироваться в диапазоне от 25% до 40% годовых.

Рейтинг А позволяет получить на Loanberry уже до 500 000 рублей под 12 – 14,9% годовых. Но кроме хорошей кредитной истории, А-заемщик должен иметь подтвержденный доход и историю займов на площадке.

Требования к заемщикам

Опять-таки у каждой P2P-площадки свои требования к заемщикам. Скажем, сервис «Город денег» вначале «пробивает» компанию и ее учредителей по открытым источникам (базы исполнительных производств, арбитражи, бюро кредитных историй и другие). Затем анализирует предыдущий опыт владельцев компании. После чего сотрудники площадки изучают поступления и выплаты по расчетным счетам для оценки платежеспособности проекта.

Любая площадка потребует предоставить ключевую информацию о себе, займе и бизнесе (срок кредитования, цель кредита, возраст и профессия заемщика).

Для проведения более глубокого финансового анализа понадобится финансовая и управленческая отчетность, данные о бизнесе, поручителях и залоговом имуществе. Специалисты сервиса анализируют предоставленные документы, а иногда и выезжают на место ведения бизнеса для его оценки.

Проценты и сроки

Процентные ставки по p2p-займам варьируются от 12 до 40% годовых. Цена заемных средств зависит от рейтинга заемщика, суммы и срока займа, а также от наличия у него обеспечения (залог, поручительство).

Большая часть P2P-сервисов взимает комиссию и с инвестора, и чуть большую – с заемщика.

Ответственность заемщика

На каждой P2P-площадке свои способы взыскивать просрочку с должника. Сервис «Лонбери» через 30 дней просрочки передает долг коллекторам. Проект Penenza взыскивает задолженность через суд (и у площадки уже есть положительная судебная практика).

Документы для получения p2p-займа

Чтобы получить P2P-займ, понадобится минимальный пакет документов. От физического лица, чаще всего, требуют лишь паспорт и свидетельство ИП.

Все остальное (кредитная история, недвижимость в собственности) проверяется сотрудниками сервиса по базам. От юридического лица документов, конечно, потребуется больше. В том числе, балансовые и финансовые отчеты.

На что можно взять p2p-займ?

На площадках P2P-кредитования заемные средства можно получить на покупку, ремонт или обновление оборудования, недвижимости или транспортных средств. Еще p2p-займы выдают на выкуп доли в бизнесе или пополнение оборотных средств. Сервис Loanberry даже предлагает оформить займ на рефинансирование других кредитов.

К слову, потенциальный инвестор не видит на площадке информацию, которая позволяет идентифицировать личность или место ведения бизнеса заемщика. Инвесторам доступна лишь общая информация о бизнесе (вид бизнеса, его «возраст», показатели деятельности, цель займа, желаемая сумма, срок и ставка, предлагаемое обеспечение).

Чаще всего одобренная сумма займа перечисляется безналичным банковским переводом на счет заемщика. Гораздо реже в качестве способа выдачи денег доступны другие варианты (QIWI, WebMoney).

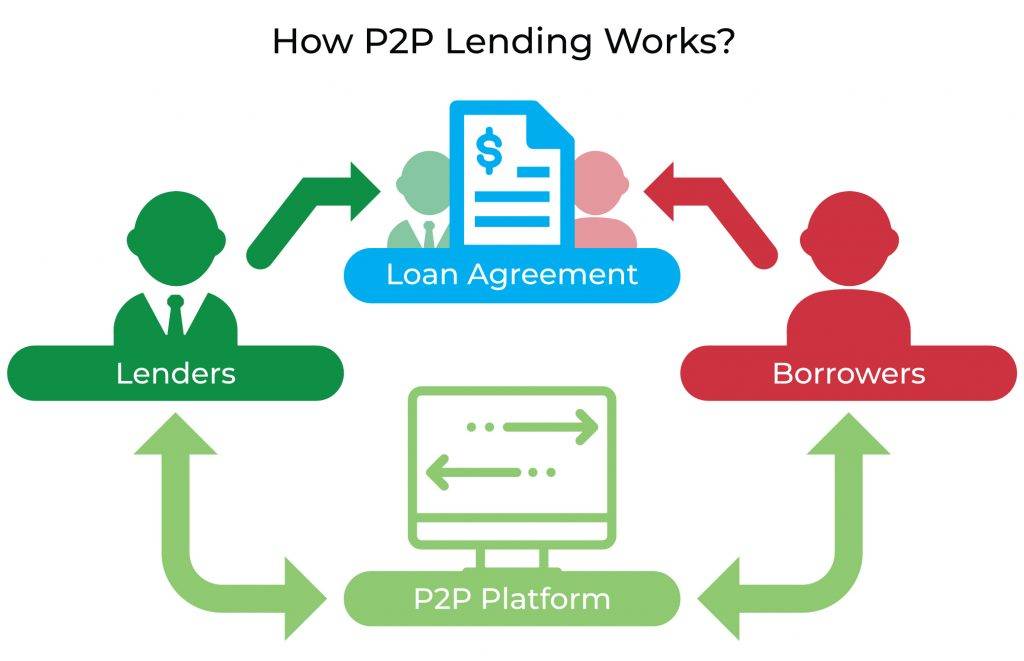

Что такое P2P-кредитование

Это механизм ссуживания денег, где кредиторами и заемщиками выступают равноправные стороны (частные лица и/или компании) и процесс осуществляется без участия посредников в виде банков, кредитных брокеров и других традиционных финансовых институтов. В большинстве случаев такие отношения выстраиваются в интернете на специальных площадках — P2P-платформах.

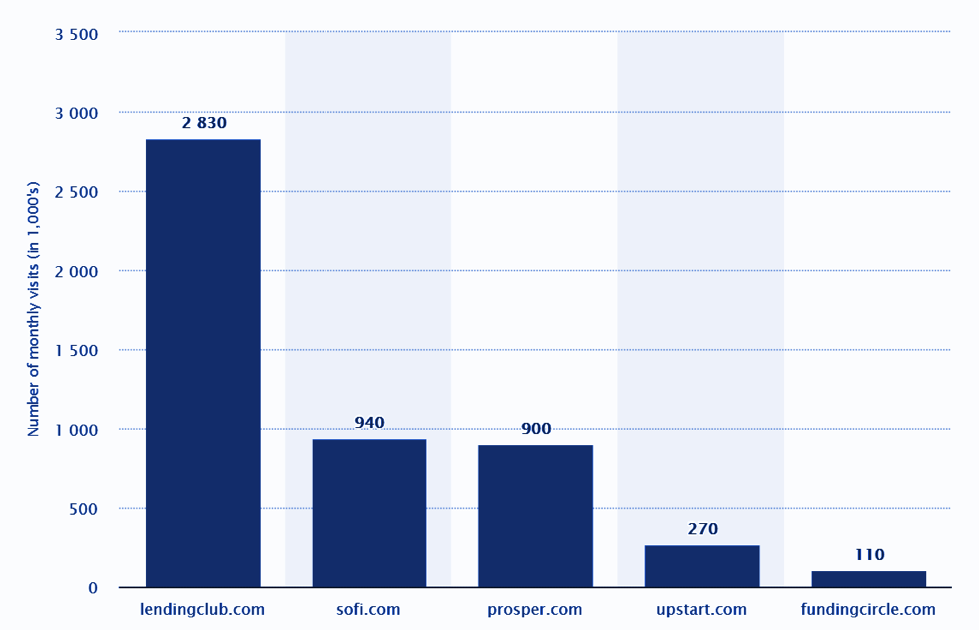

Ведущие сайты однорангового кредитования в США (август 2016 – июль 2017)

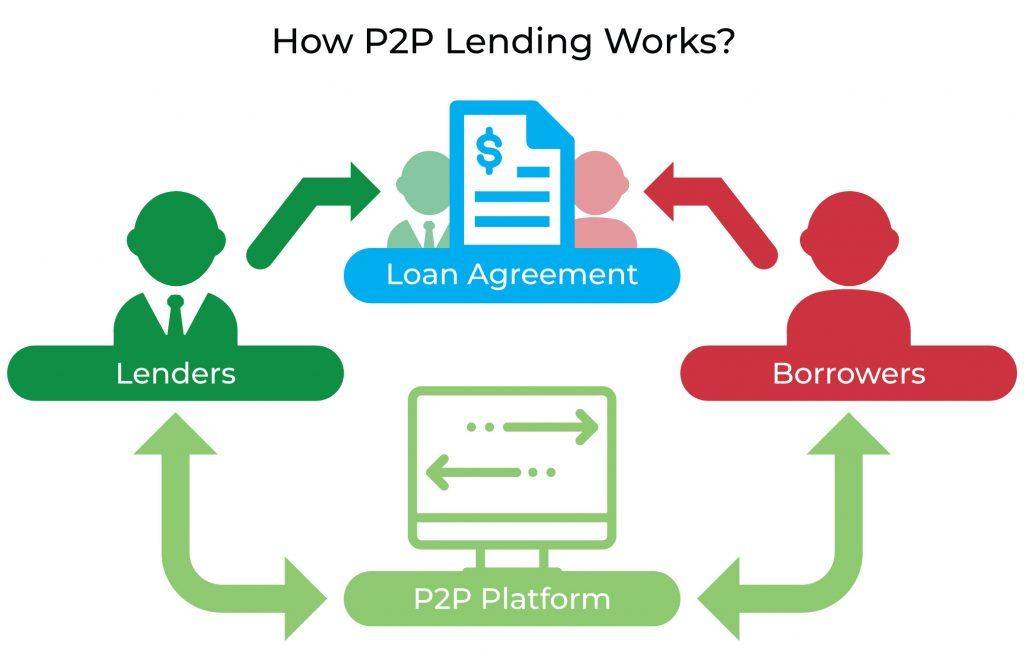

Без посредников кредитная ставка меньше, а прибыль инвестора больше. Дело в том, что содержание банка — дорогостоящее удовольствие. Нужно арендовать или приобрести помещение, укомплектовать персонал, купить компьютерное оборудование и программное обеспечение. А еще соблюсти все правила безопасности.

Традиционная модель кредитования с участием банка

Умножьте эти расходы на несколько отделений, и вы поймете, почему в одном и том же банке кредитная ставка может быть на уровне 10%, а депозитная — 2%. Банк съедает большую часть прибыли инвесторов.

Модель P2P-кредитования

В одноранговом кредитовании не нужно учитывать стоимость банковской недвижимости, зарплат сотрудников и дорогостоящего оборудования. Поэтому ставка по кредиту может быть на уровне 10%, а выгода инвестора — 8%. Оставшиеся 2% уйдут P2P-платформе. Работает такое кредитование по простой схеме:

- Люди регистрируются на P2P-платформе в качестве заемщика или кредитора (инвестора).

- Заемщик подает заявку на кредит, указав сумму, условия займа и краткую информацию о себе.

- Платформа проводит оценку риска, определяет кредитный рейтинг и устанавливает соответствующую процентную ставку. Это делают оракулы (люди или организации, нанятые со стороны) и/или специальные алгоритмы.

- Заявка попадает в общий пул, который просматривают кредиторы.

- Если условия займа подходят кому-либо из кредиторов, оформляется кредитный договор.

Поделись с друзьями!

Наши партнёры

Как устроен рынок p2p кредитования в России?

Интересно, что до сих пор такой вид займов в России не регулируется на законодательном уровне.

Сегодня Центробанк лишь мониторит деятельность отдельных краудлендинговых площадок. Около 20 лучших сервисов России добровольно отчитываются перед ЦБ о результатах своей работы (например, «Город денег», Fundico и Loanberry).

Регулирование рынка необходимо для того, чтобы минимизировать вероятность мошенничества. Сегодня любую финансовую пирамиду можно с легкостью «замаскировать» под P2P-площадку. Связываться с ней инвестору, конечно же, не стоит. В будущем кредиторы будут получить объективную информацию о платежеспособности и долговой нагрузке каждого заемщика из официального реестра.

В начале октября прошлого года Сергей Швецов, первый заместитель Банка России, заявил, что со временем ЦБ внесет все краудфандинговые площадки в единый реестр и определит четкие требования к ним (в части ответственности перед инвесторами и раскрытия информации).

Особое беспокойство у Центробанка вызывает сама ниша. Сегодня кредитование «от равного к равному» занимает большую часть рынка краудфандинга.

Напомню, что кроме P2P к краудфандингу относят еще и краудинвестинг. Что такое краудинвестинг? Это когда инвестор в обмен на свою денежную помощь получает долю в компании либо часть ее прибыли.

Но вернемся к законодательному регулированию P2P в России. Один из вариантов госконтроля: распространить на такие займы действие закона «О потребительском кредите (займе)». В этом случае инвестору не нужно будет доказывать на судебном процессе наличие долга. Для кредитора это, безусловно, плюс.

Но, с другой стороны, если p2p платформы сохранят роль посредника в сделке, то каждый выданный через них займ придется оформлять отдельным кредитным договором. А инвестору — платить НДФЛ с полученных доходов, неся потери от невозвратов за свой счет.

И если из-за этого доходность P2P-платформ упадет до 15-20% вместо нынешних 30-40%, они перестанут быть конкурентоспособными по сравнению с другими высокорисковыми инструментами…

Преимущества и недостатки равноправного кредитования

Как и у других сферах финансирования среди равноправного инвестирования можно выделить как преимущества, так и недостатки.

К ряду плюсов р2р обслуживания относят:

- минимальное количество формальностей;

- скорость заключения сделок;

- выполнение всех операций в виртуальном режиме;

- возможность потребителя строить кредитные отношения одновременно с несколькими цедентами;

- шанс получить внушительную сумму на потребительские нужды, размер которой превышает банковские предложения;

- возможность найти инвестора с оптимальным сроком кредитования и выгодными процентными ставками;

- спонсоры получают отличную возможность заработать на процентах, которые в сумме приносят хорошие деньги.

Список недостатков равноправного кредитования составляют риски мошенничества, проблемы с электронными переводами, частые обманы автоматизированной системы рейтингов, доступ граждан с плохой кредитной историей.

Таким образом можно сказать, что р2р кредитование в России является малоизученным и нейтрализовать все тонкости, связанные с рисками, пока разработчикам не удалось.

Биржи заемного инвестирования, как и представители банковской структуры, активно сотрудничают с коллекторскими компаниями, а случаи судебных разбирательств, касающиеся равноправного кредитования в России, встречаются крайне редко.

Крупные игроки на российском рынке P2P кредитования

Российский рынок р2р-кредитования постоянно меняется. Еще совсем недавно одним из лидеров считался сервис «Вдолг.ру». Однако по факту площадка полноценно не работает еще с апреля 2016-го года.

На начало 2018-го в России работают такие крупные площадки:

- «Город Денег»

- «Альфа-Поток»

- Loanberry

- Fundico

- SimplyFi

Хочу обратить ваше внимание еще на один проект: SOFIN – международную фиатную платформу P2P-кредитования на блокчейн. Теперь и в мире криптовалют появился свой кредитный проект

Главная «фишка» проекта: все действия на площадке (пополнение кредитором счета заемщика, уплата комиссии сервису, генерация всех документов) сохраняется на платформе в виде транзакции Blockchain и видны в личном кабинете заемщика. За активное участие оба участника сделки получают бонусы и награды внутренними электронными деньгами (токены SOFIN). В будущем эти токены можно будет переводить в другие криптовалюты.

К слову, потенциал рынка прямых займов в России эксперты оценивают в 4,3 млрд. рублей!