Какой срок грозит?

Экономическое мошенничество и экономические преступления уголовно наказуемы. К примеру, за хищение имущества предусматривается лишение свободы минимум на два года, максимум — на десять лет. Законодатель определяет и более мягкие санкции в виде штрафа или обязательных работ.

Итак, экономические преступления во многом похожи с экономическим мошенничеством. Основное отличие — это тайный умысел и тщательно продуманные действия. Аферисты всегда втираются в доверие к своим жертвам, заставляя в добровольном порядке отдать свое имущество. Обманутыми могут быть как государство, так и граждане.

Если вы стали жертвой обмана, рекомендуем обратиться к нашим юристам. Позвоните по телефону или задайте свой вопрос онлайн.

Кибермошенничество

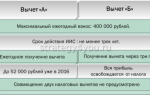

Ленивые инвестиции

Защита от мошенничества

Аферисты придумывают все новые и новые методы вовлечения людей в свои преступные замыслы. Законодательная власть, разрабатывающая законы, не всегда может защитить частных инвесторов, граждан от риска быть втянутыми в преступные схемы. Люди должны расширять свои финансовые знания, проявлять осмотрительность, бдительность и быть разумными при размещении своих сбережений. Как правило, граждане самостоятельно и добровольно передают преступникам свои деньги, собственность или права на нее.

В каком случае обращаться по финансовым махинациям в правоохранительные органы? Это делать необходимо, если:

- В организации, куда инвестированы средства, замечены признаки финансовых пирамид.

- Инвестированные средства не возвращены инвестору своевременно из-за финансовых афер.

- Утеряно имущество или право на него в результате финансовых махинаций.

Виды мошенничества

Финансовые пирамиды. Данная мошенническая схема рассчитана на людей, желающих получить большой и быстрый доход без приложенных усилий. Основными признаками финансовых пирамид считаются:

- необходимость вложения минимальной суммы для участия;

- обещанный огромный доход с вложенных средств;

- доплата за каждого приведенного человека;

- отсутствие необходимых лицензий на привлечение денег;

- отсутствие четкого определения деятельности компании.

К финансовым пирамидам сегодня относятся компании, работающие на принципах сетевого маркетинга, проекты по выдачи займов и кредитов, осуществляющие софинансирование или рефинансирование кредиторской задолженности, виртуальные биржи и др.

Участие в торгах на рынке ценных бумаг или Форекс. Основную опасность здесь представляет не само участие в торгах, а сотрудничество с посредническими фирмами — трейдерами, которым люди доверяют свои сбережения. Довольно часто в их лице выступают профессиональные мошенники, которые берут на себя обязательства по управлению средствами клиента, но впоследствии не предоставляют ему полученный от сделок доход.

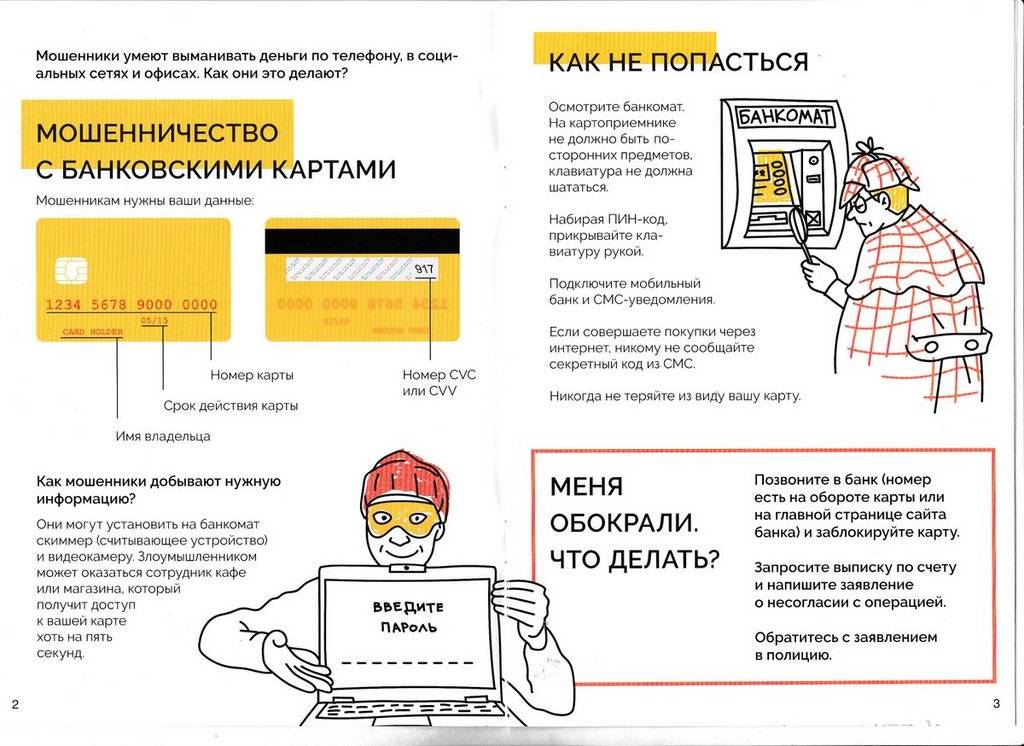

Мошенничество с помощью банковских карт. Данный вид предполагает кражу денег с карты с помощью компьютерных программ или специальных устройств, устанавливаемых на банкомат.

Манипулирование рынком ценных бумаг, когда участники искусственно формируют их спрос или цену, а потом получают доход за счет продажи. Это может быть достигнуто, например, распространением ложной информации или организации фиктивной торговой активности.

Компьютерные махинации, к которым относятся как сообщения с просьбой перевести сумму денег для разблокировки аккаунта или получения более крупной суммы, так и оплата несуществующих услуг или товаров в интернете.

Наказание за мошенничество

Чтобы привлечь обманщика к ответу, нужно правильно квалифицировать противоправные поступки, в соответствии с действующим законодательством (ст. 159 УК РФ). По данной статье дело открывают в том случае, если обманщик действовал умышленно, имеются неопровержимые доказательства совершенного преступления и нанесен ущерб жертве, сумма которого разная для каждой конкретной ситуации.

Мошенник

Наказание за мошенничество строго регламентировано. За совершенное преступление судом назначается:

- Штраф:

- до 120 тысяч рублей (зависит от суммы ущерба, нанесенного жертве).

- Различные виды работ:

- принудительные – до 24 месяцев;

- исправительные работы – до 1 года;

- обязательные – до 360 часов.

- Ограничение свободы:

- до 2-х лет, кроме мошенничества в крупных размерах (до 10 лет).

- Арест:

- до 4-х месяцев.

Преступление, совершенное несколькими людьми предусматривает ответственность за мошенничество более строгое: ограничение свободы – 4-10 лет и штраф, установленный органами суда.

Такой же срок светит лицам, которые нанесли большой ущерб жертве размером более 1 млн. рублей, или лишили человека жилой площади.

Штраф с использованием служебного положения составляет 100-500 000 рублей.

Если ущерб составляет до 3 000 рублей, то мошенник избежит уголовной ответственности, но для него наступит административная ответственность. При сумме вреда более 10 000 рублей есть все основания обращаться за защитой своих прав.

Распространённые варианты мошенничества со стороны банка

В большинстве случаев, банк обманывает своих клиентов вполне законным способом, просто навязывая дополнительные услуги, или, пользуясь юридической безграмотностью заемщика, включает в тело скрытые условия. Такие подводные камни прописываются мелким шрифтом, и обычно просто не привлекают внимания.

Обман при оформлении кредита

Наиболее распространённые схемы «законного» мошенничества выглядят так:

- Страховка. При оформлении кредита, человеку сообщают, что страхование является обязательной процедурой и после погашения займа возвращается клиенту. Отметим, что страховка является навязываемой услугой, без которой некоторые банки просто отказывают в выдаче кредита. При этом сумма страховки обычно включается в тело займа, пропорционально увеличивая процентную ставку. Добавим, что даже при досрочном погашении всех обязательств, страховку клиенту не возвращают, а доказать её навязывание через суд практически невозможно.

- Условия договора. Это своеобразная информационная блокада, когда заемщику просто не раскрывают все нюансы кредитования. При этом дополнительные пункты прописываются мелким шрифтом или банк прямо уведомляет, что оставляет право изменять условия договора в одностороннем порядке. В результате человек получает абсолютно другой банковский продукт с более высокими процентами. Здесь всё оформляется в рамках закона, ведь договор перед подписанием должен внимательно изучаться. Однако, по сути, это завуалированное мошенничество, за которое нельзя привлечь к ответственности.

Помимо этого, на человека могут оформить кредит вообще без его ведома. Делается это следующим образом:

- заключение договора по найденным или похищенным документам;

- регистрация дополнительного кредита по предоставленным данным клиента;

- подписание заемщиком кредитного договора с измененными реквизитами.

Важно: Чтобы не оказаться в подобной ситуации, кредитный договор перед подписанием нужно показывать квалифицированному юристу

Мошенничество с депозитными вкладами

Любые кредитно-финансовые организации оказывают услуги по хранению средств частных и юридических лиц на текущих либо накопительных счетах. Здесь можно столкнуться с такими видами правонарушений:

- находящиеся на хранении средства вовлекаются в рискованные финансовые операции, организация признается банкротом, а вкладчики получают страховку, которая обычно оказывается ниже реальной суммы вклада;

- средства находятся на счетах банка, не имеющего лицензии на депозитарное хранение средств, следовательно, после банкротства рассчитывать на страховку уже не приходится;

- вкладчик имеет договоренность с банковским служащим, поэтому открывает счёт без фактического внесения средств, после чего происходит снятие реальной суммы.

Не все описанные схемы могут квалифицироваться как мошенничество, однако, итог один: вкладчики по вине банка теряют средства.

Игра по-крупному

Здесь пойдёт речь о грандиозной афере, которая тщательно планируется группой лиц и по предварительному сговору. Обман граждан заключается в том, что в регионе открывается новая банковская организация, привлекающая вкладчиков и партнеров яркой рекламой и выгодными условиями для сотрудничества по всем направлениям.

Когда на счетах такого банка накапливается запланированная сумма, организация просто исчезает. Юридический адрес оказывается фиктивным, предъявлять претензии по возврату средств оказывается некому.

Ещё одним способом проведения крупных финансовых махинаций является выдача крупных денежных займов несуществующим лицам.

Статья 159 УК РФ «Мошенничество»

Уголовное законодательство описывает мошенничество как получение выгоды материального характера с помощью обмана или введения в заблуждение. Определение содержит статья 159 УК РФ. Однако, законодатель учел тот факт, что мошенничество совершается в различных сферах взаимоотношений. Поэтому расширил перечень преступлений такого толка путем введения в кодекс нескольких дополнительных параграфов: от 159.1 до 159.6.

До 2012 года обман сфере предпринимательской деятельности квалифицировался по статье 156.4. Ее действие в новой редакции закона отменено. Такое решение было связано с тем, что данная статья не позволяла справедливо наказать преступника-предпринимателя. Конституционный Суд РФ издал Постановление № 32-П (11.12.14), в котором дал разъяснения по мошенничеству в предпринимательской сфере. Документ объясняет, что таковые правонарушения подпадают под общее определение мошенничества.

Законодатель разделил преступные деяния по степени ущерба, понесенного пострадавшим. В тексте статьи урон характеризуется следующими терминами:

- значительный – от 10 000,0 руб.;

- крупный – от 3 000 000,0 руб.;

- особо крупный – от 12 000 000,0 руб.

Объектом преступного деяния являются экономические отношения. В связи с этим в нормативном акте выделены особые субъекты:

- индивидуальные предприниматели;

- юрлица.

Так, под определение мошенничества подпадают действия по заключению липовых договоров. Речь идет о ситуации, когда ИП или предприятие подписывают контракт, выполнять условия которого заведомо не собираются. Такое поведение закон признает обманом контрагента, следовательно, мошенническим деянием.

В отношении несовершеннолетних подозреваемых действует норма Общего раздела УК. Таковая запрещает наказывать несовершеннолетних, в силу особенностей развития или состояния здоровья не осознающих суть своего проступка.

Обман при расчётно-кассовом обслуживании

Здесь речь идет об откровенно противоправных действиях со стороны банковских служащих, однако, доказать их бывает очень сложно. Например:

- Вытягивание банкнот из пачки. Работает обыкновенная ловкость рук, когда из пачки денег, выдаваемой клиенту незаметно изымаются 1-2 купюры. Недостача обнаруживается только дома, когда доказать факт обмана практически невозможно.

- Подмена. Иногда кассиры вкладывают к настоящим деньгам фальшивки. Люди привыкли верить, что все купюры в банках проходят проверку на подлинность. Когда подлог обнаруживается, доказать, что именно эта купюра получена в банке нельзя.

- Махинации с лицевым счётом. Считанные единицы вкладчиков знают состояние своего счёта до последней копейки. Поэтому незначительные списания средств обычно остаются незамеченными. Если клиент обнаруживает несанкционированные операции, деньги обычно возвращаются, а противоправные действия объясняются ошибкой.

К этой категории можно причислить несанкционированный доступ недобросовестных банковских служащих к ячейкам клиентов. В таких ситуациях, похищаются ценные бумаги и другие материальные ценности. Фокус заключается в том, что если причастность сотрудника банка к хищению не доказана, клиент не может претендовать на возмещение убытков.

Важно: Чтобы не стать жертвой сотрудников расчётно-кассового центра, нужно всегда проверять соответствие выданной суммы, по возможности — подлинность купюр

Обещают сделать трейдером

Схема развода. Мошенники представляются сотрудниками форекс-дилеров и предлагают научиться играть на бирже или даже освоить профессию трейдера. Жертва вносит деньги на депозит, и ей какое-то время везет. Но это развод — сайт жуликов просто имитирует биржу: графики растут, курсы валют меняются в нужную сторону. На языке финансистов такой сайт-подделка называется «кухня».

Очень быстро человек спускает все деньги. Даже если жертва поймет, что ее обманули, добиться справедливости будет непросто. Компании, которые открывают подобные сайты, предусмотрительно регистрируют за рубежом.

Как защититься. Разрешение на работу в России есть всего у четырех форекс-дилеров: «ПСБ-Форекс», «Финам Форекс», «Альфа-Форекс» и «ВТБ Форекс». Но мы не советуем связываться с форексом — он имеет больше общего с казино, чем с финансовым рынком.

Виды мошенничества

Видов обмана, целью которых является нажива, огромное количество. Это могут быть ложные сообщения, подделка документов, заключение мнимых сделок. Сферы деятельности мошенников также различны — банки, интернет, социальные службы — да вся наша жизнь. Перечислять их нет смысла, так как каждый год их численность увеличивается, а формы становятся разнообразнее.

Главные признаки мошенничества:

- добровольная передача имущества или денег другому лицу;

- уверенность жертвы, что мошенник — это человек, имеющий право на эти средства.

Если такое произошло — не стесняйтесь, пишите заявление в полицию. Будет произведена проверка, в результате которой правоохранительные органы установят данные мошенников и помогут вам возместить ущерб

Главное — запомните: неважно, где и кто вас обманул. Цыганка на улице, строгий молодой человек в костюме — любой, кто делает деньги на лжи и дезинформации, должен быть наказан.

Куда обращаться столкнувшись с мошенничеством

Здесь многое зависит от формы мошенничества и предполагаемого виновника. Столкнувшись с противоправными действиями, обращаться нужно в следующие инстанции:

- служба безопасности банка или руководство отделения;

- правоохранительные органы и прокуратура;

- Центробанк.

Нужно отметить, что каждое структурное подразделение ограничено в своих полномочиях. Например, если человек стал жертвой телефонного мошенничества, делом будут заниматься правоохранительные органы. Когда предполагаемый злоумышленник является служащим банка, разобраться с ним вполне может внутренняя служба безопасности.

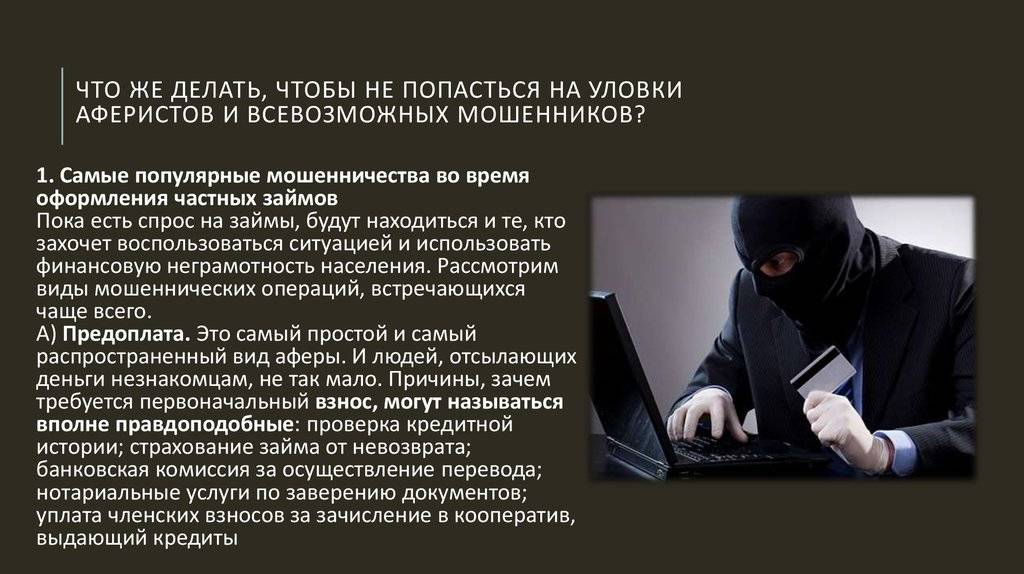

Как не стать жертвой мошенников?

Чтобы не стать пострадавшим из-за финансовых махинаций аферистов, наши юристы рекомендуют придерживаться некоторых правил:

- не общайтесь с незнакомцами, которые просят помочь проверить купюры на подлинность;

- при неожиданной тишине во время звонка оператора и иного неизвестного абонента существует риск того, что к вашей линии подключаются злоумышленники;

- если собеседник при наметившейся сделке скрывает данные о себе — это является поводом для тревоги;

- перевод за услугу/товар частями должен быть прописан в договоре, а словесные требования приводят к обману;

- удаленная работа по предоплате — афера, которую не следует воспринимать как серьезное предложение;

- не сообщайте пароли и коды третьим лицам, даже если звонивший представился банковским работником.

В случае, если обман все же произошел, можно обратиться за советом к нашим адвокатам, написать грамотно заявление в полицию или подать иск в суд. В последнем случае привлечь виновного можно только в случае уверенности и при наличии доказательств его вины.

4. Ваша карта заблокирована, перезвоните

Что происходит: Вам поступает СМС-сообщение от банка, где говорится о блокировке вашей карты. В конце — предложение перезвонить по указанному номеру. (Как вариант, вам может поступить звонок, во время которого электронный голос сообщит ту же новость и предложит перезвонить по тому же номеру.) Если вы перезваниваете, то вас просят назвать номер карты и код из поступившего СМС.

На самом деле: Ваши деньги переводятся мошенникам.

Как противостоять: Игнорировать предложения перезвонить в банк. Банк не рассылает просьб перезвонить и не запрашивает данные карт (они у него есть). Более того, банки сами предупреждают клиентов, что коды из СМС нельзя сообщать никому — даже сотрудникам банка. Если нужно позвонить в банк, то используйте номер телефона, который указан на его официальном сайте.

История финансовых пирамид

Первую пирамиду организовал Чарльз Понци в 1919 году. В его компании людям за сорок пять дней обещали увеличение капитала в полтора раза.

Вторым по величине обогащения мошенником стала женщина – Дона Бранка, открывшая в 1970 банк, обещавший вкладчикам немыслимые процентные доходы. Банк обанкротился спустя почти пятнадцать лет существования.

В 2005 году три тысячи участников потеряли свои сбережения в результате краха пирамиды «Двойной Шах» в Пакистане.

В России было три всплеска самого популярного для нашей страны вида мошенничества в финансовой сфере, а именно создания пирамид:

- 1990-е годы — создание классических пирамид;

- 2008-2009 годы — создание инвестиционных компаний, обреченных на провал;

- с 2010 года по настоящее время — создание кредитных кооперативов, активная деятельность участников финансового рынка.