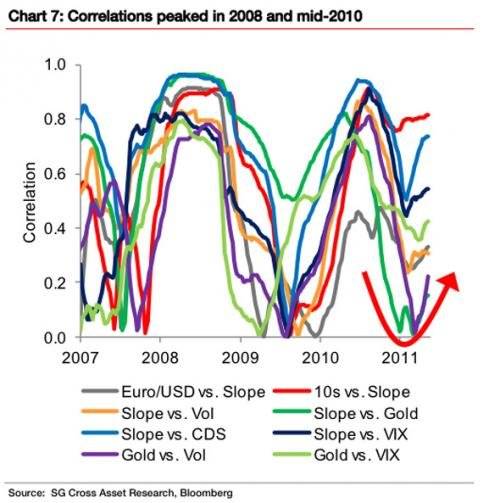

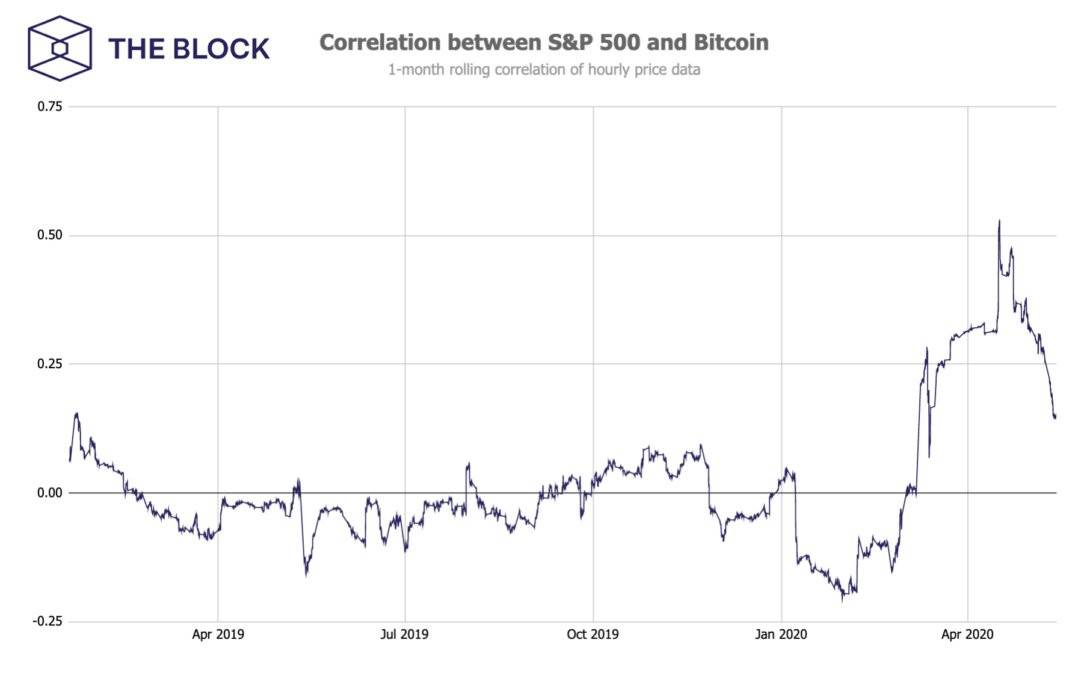

Зависимость корреляции от времени

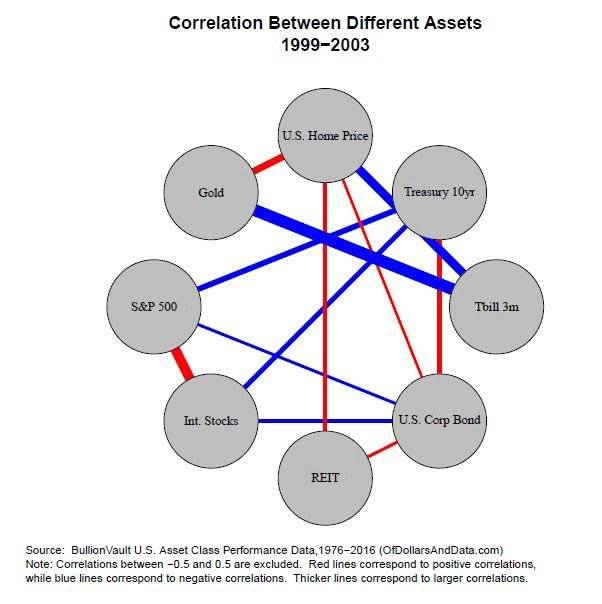

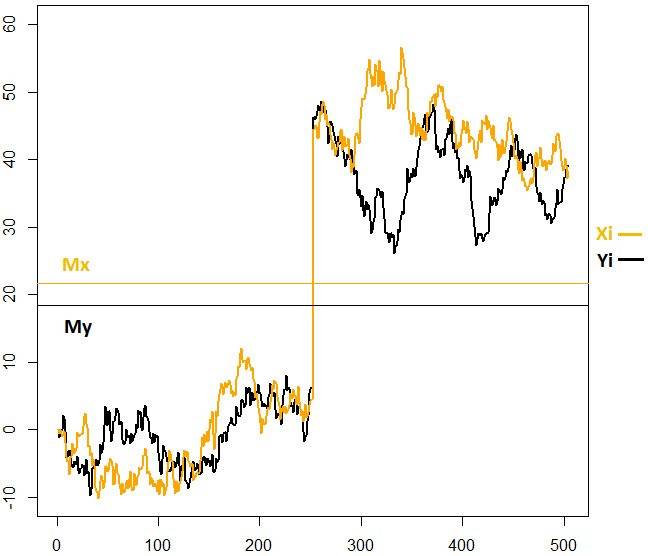

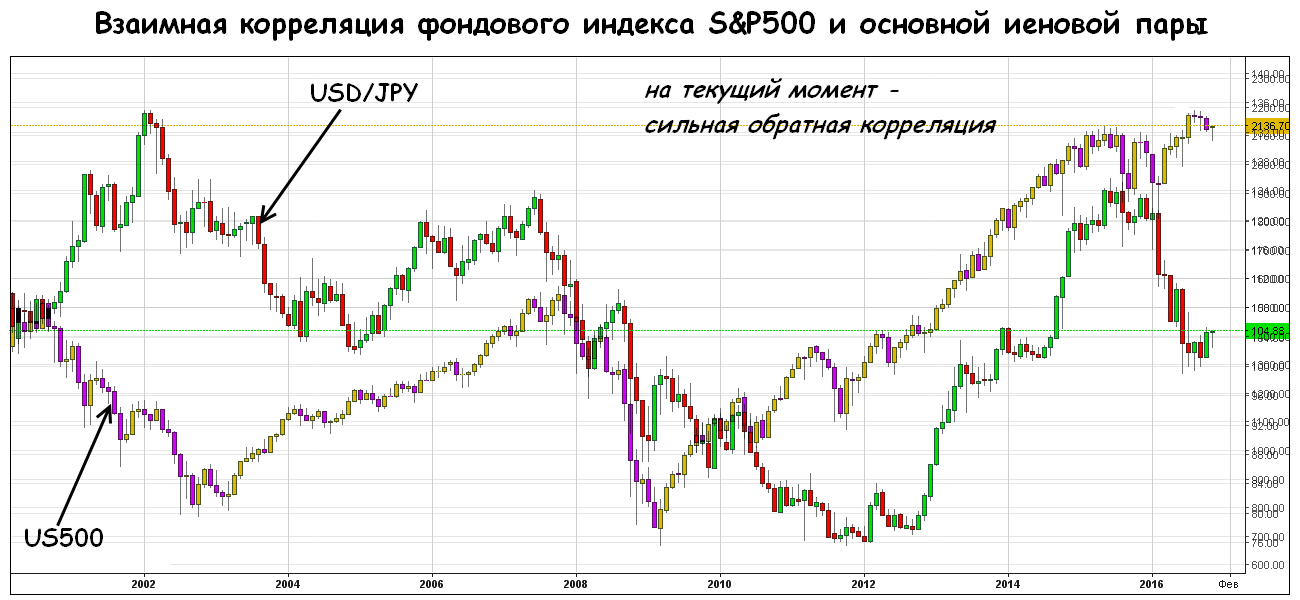

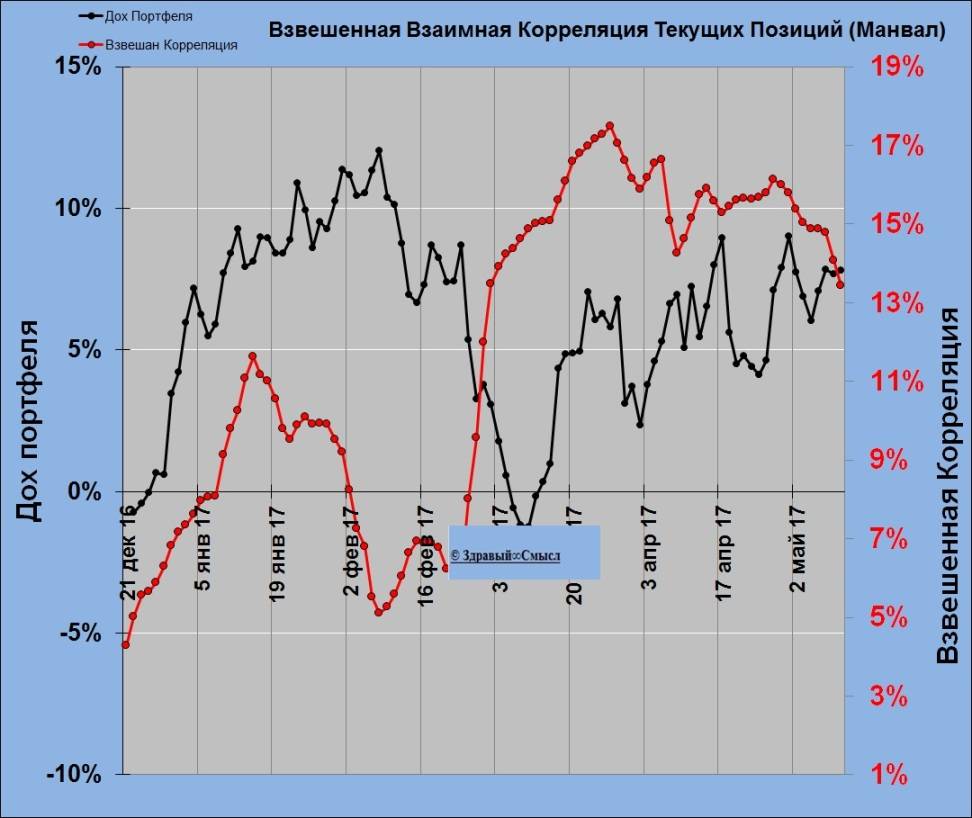

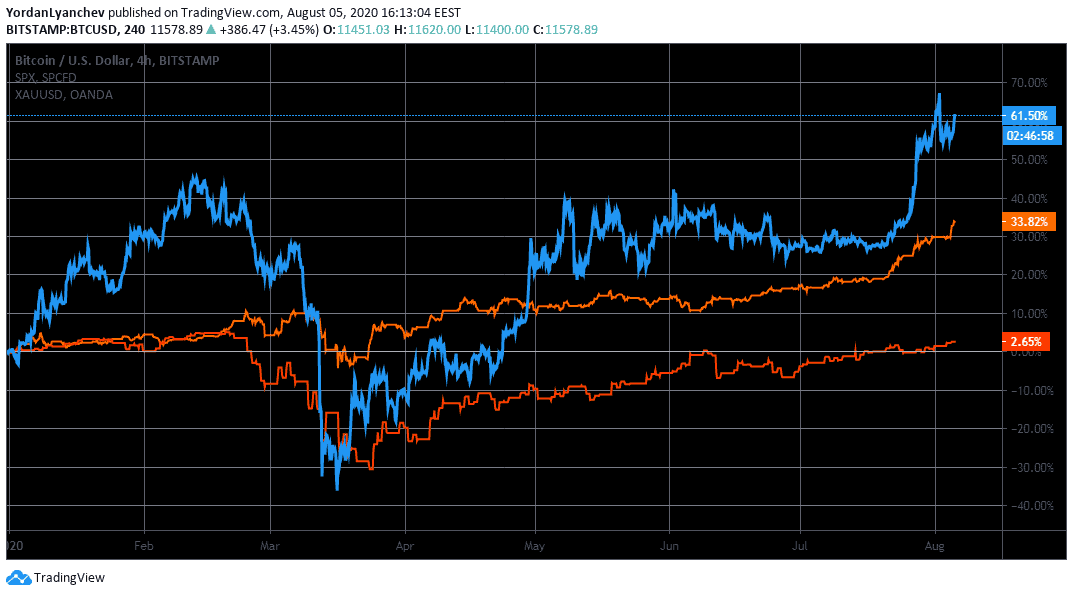

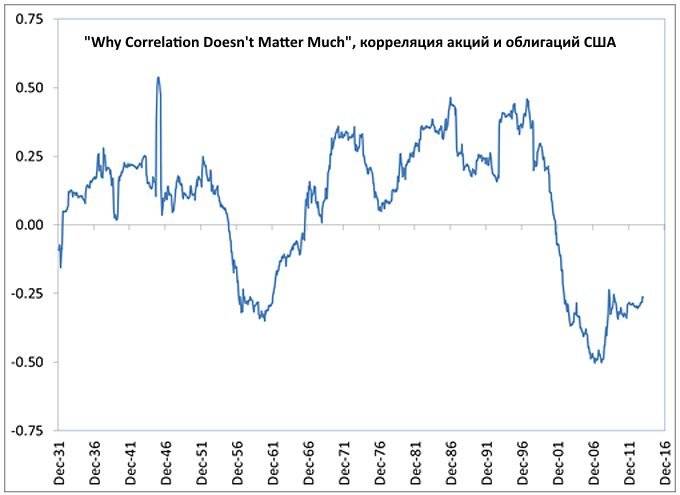

Как уже упоминалось выше, корреляция не является константой и сама меняется в зависимости от времени. К примеру, корреляция между акциями США и пятилетними гос. облигациями с 1926 по 2013 годы была равна 0.07 — т.е. зависимость почти не прослеживалась. Однако на истории корреляция колебалась от -0,5 до +0,5, причем в XX веке после Великой Депрессии она находилась в отрицательной зоне лишь с середины 50-х по середину 60-х годов. В период с 1970-1985 корреляция акций и облигаций была равна 0.3%, тогда как с 2002-2013 обратной по знаку:

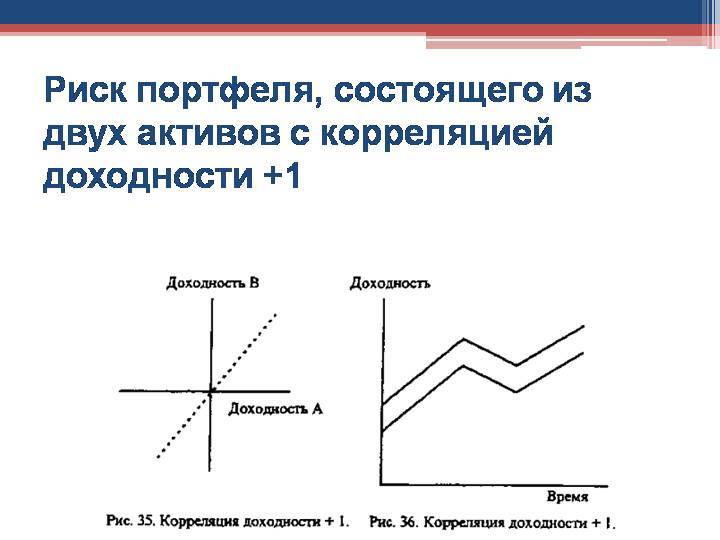

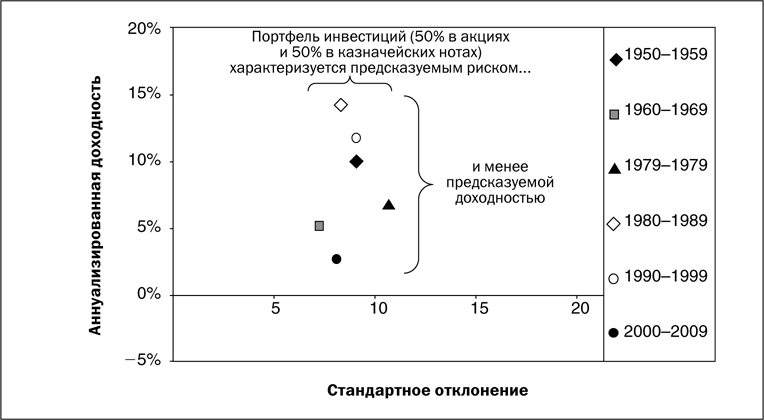

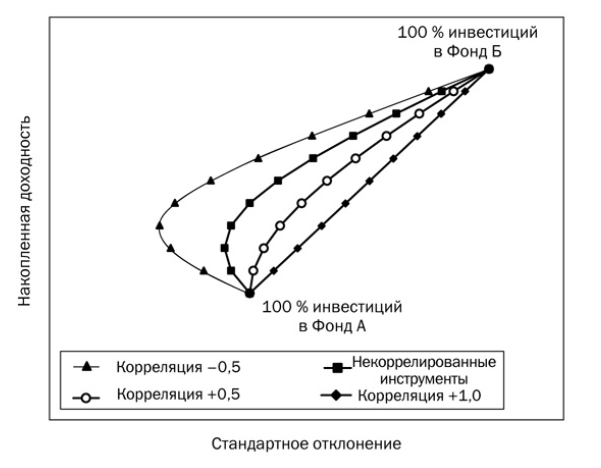

Таким образом, задача поиска доходности зависит от двух неизвестных: корреляции и доходности активов на рассматриваемом промежутке, причем эта доходность достигается с различным риском (отклонением от среднего значения). Отрицательная корреляция в общем случае позволяет достигать большей доходности с меньшим риском по сравнению с менее доходным активом:

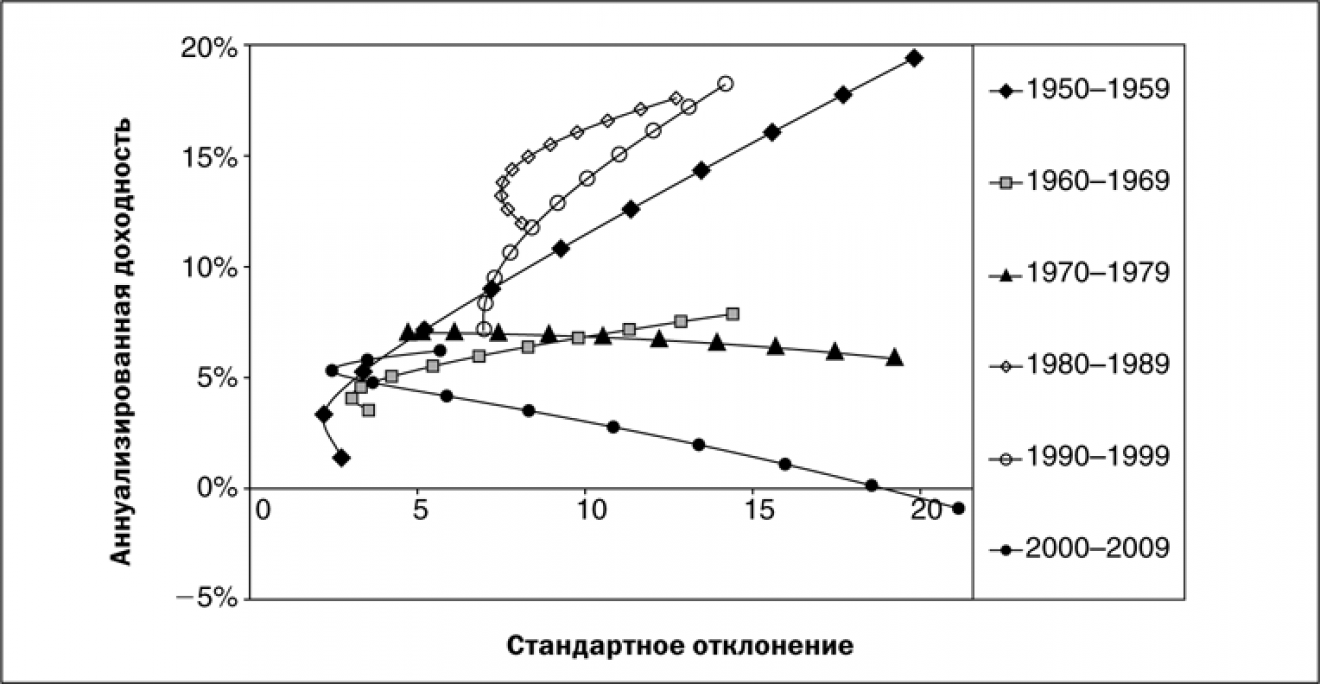

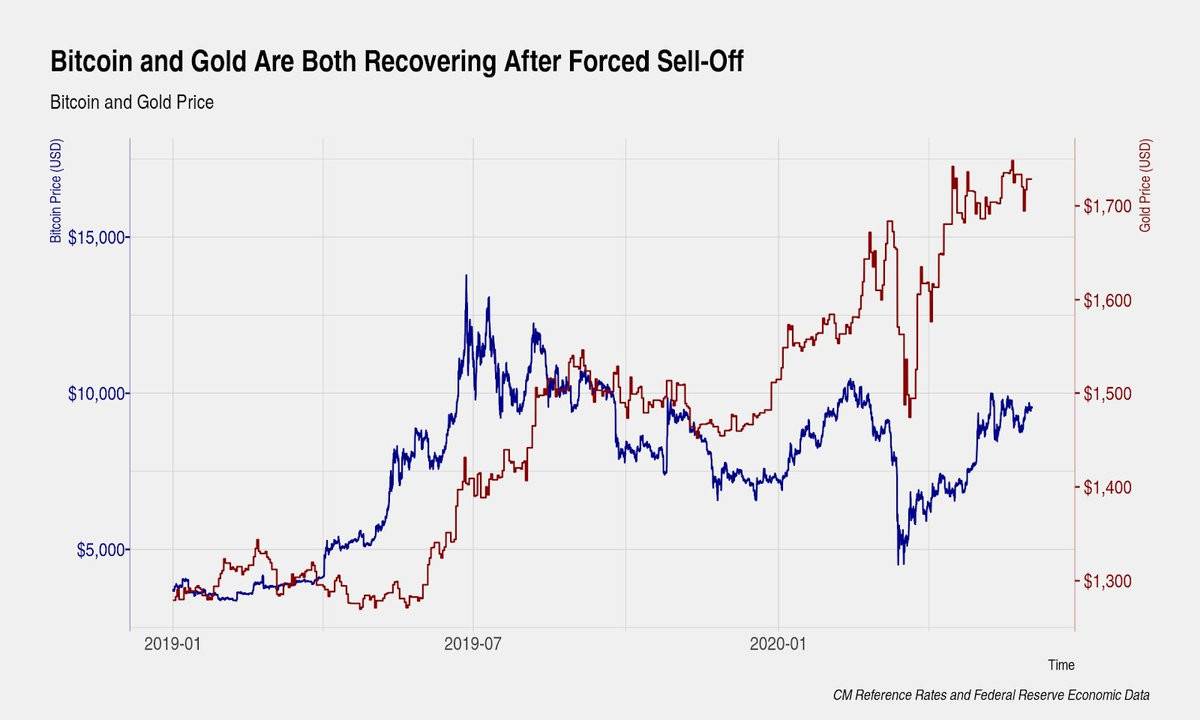

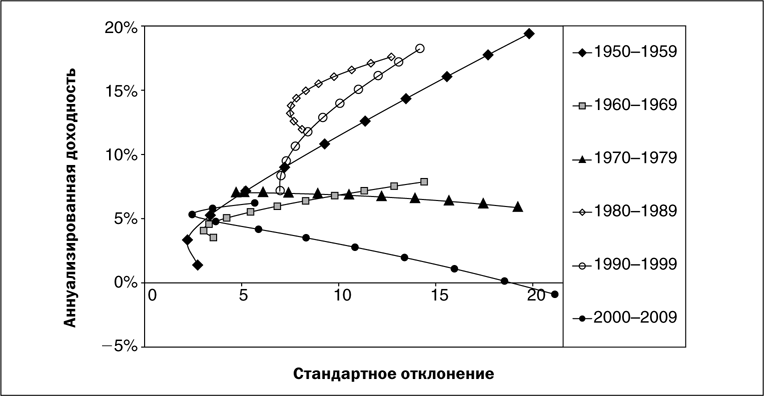

Фонд А — менее волатильный и менее доходный актив (облигации), фонд Б — более волатильный и доходный (акции). Стандартное отклонение определяет размах колебаний относительно среднего значения актива. Такое соотношение, как на рисунке выше, наблюдается на длинной истории — однако в пределах десятилетий может довольно сильно меняться:

Видно, что на протяжении 2000-2009 годов американские акции даже ушли в минус, в результате чего кривая получила движение вниз, а не вверх. Следовательно, корреляция ничего не говорит об абсолютной доходности — первая может мало меняться на протяжении 20 лет, однако результаты одинаковых портфелей на следующих друг за другом 10-летних промежутках разойдутся.

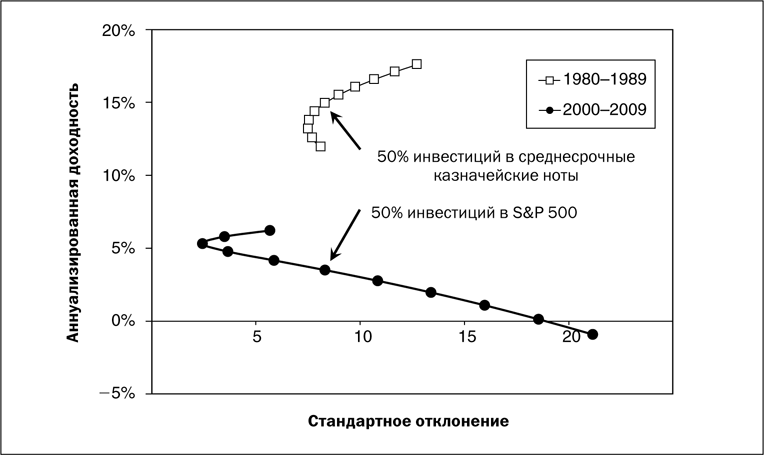

Так, в кризисные 70-е и растущие 80-е корреляция американских акций и 5-летних облигаций была в среднем одинакова (около 0.25), однако доходность портфеля 50 на 50 во втором случае была 15% годовых, а в первом лишь около 7%. Ниже отдельно показаны наилучшее и наихудшее американское десятилетие с 1950 года:

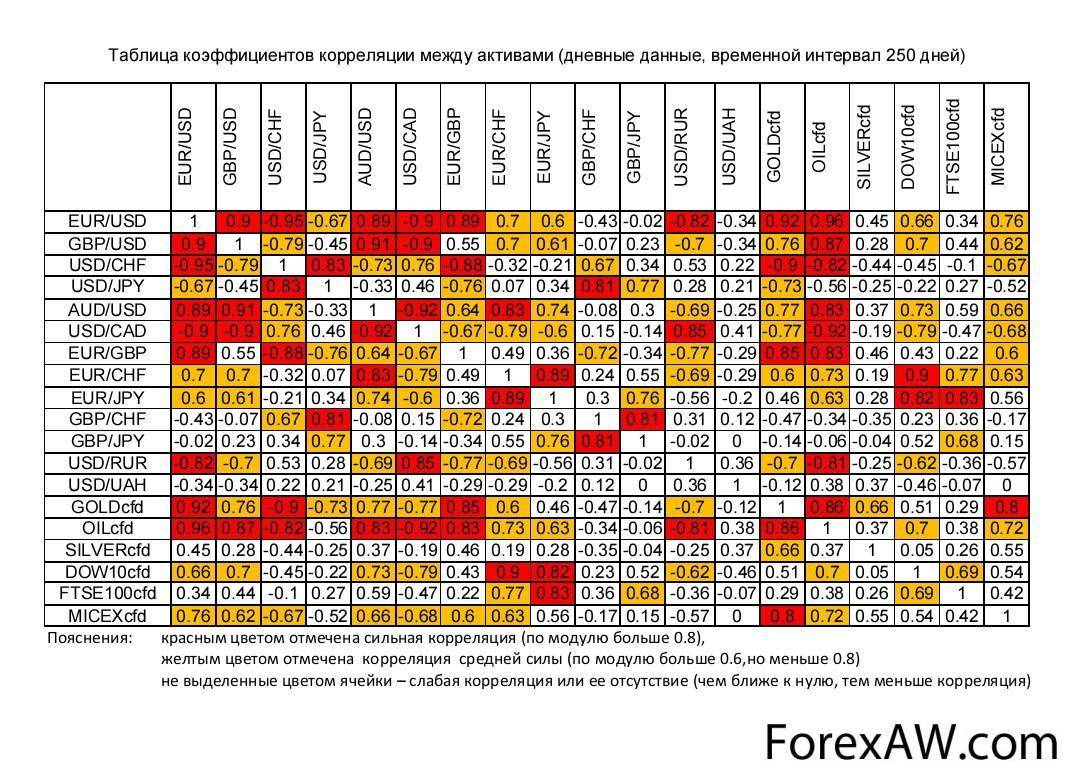

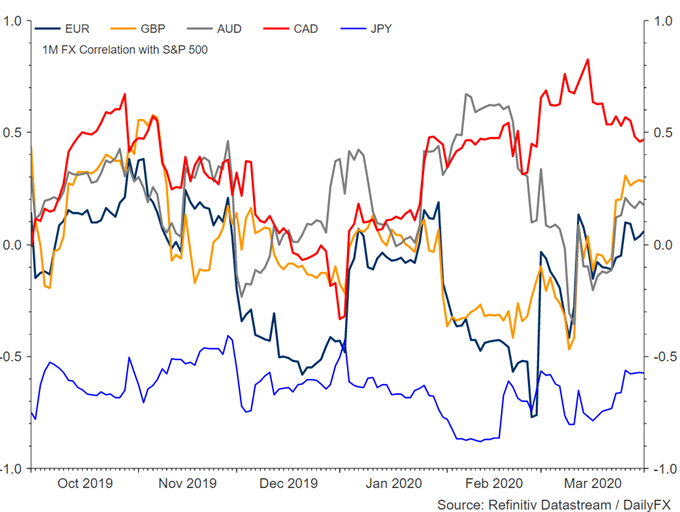

Стратегии на основе корреляции валютных пар

Есть множество способов применения корреляции на валютном рынке. Вы должны уметь составлять свою торговую систему, которая максимально соответствует рыночной ситуации. Мы рассмотрим самые распространенные стратегии на основе корреляции валютных пар, которые вы в дальнейшем должны будете адаптировать под себя и тот актив, которым торгуете.

Статистический арбитраж

Стратегия, основанная на задержке в изменении цены одного коррелирующего актива. Нам необходимо сначала найти валютную пару, имеющую сильную корреляцию, после чего дождаться, пока она ослабнет. После этого продаем сильную валюту и покупаем слабую, а затем ожидаем момента, когда корреляция восстановится.

Хеджирование позиций

Хеджирование – это инструмент страхования рисков. Чтобы уменьшить потенциальные убытки по коррелирующим активам, следует придерживаться такой инструкции:

- Ищем два актива, которые хорошо коррелируют друг с другом. Тип взаимосвязи (прямая или обратная корреляция) не имеет значения. Предположим, это валютная пара USD/RUB.

- Открывается сделка в направлении тренда.

- Не забываем о выставлении стоп-лосса. Ограничитель нужно выставлять на уровне выше значимого максимума.

- Открываем отложенную сделку на нефть (или любой другой коррелирующий актив). Направление открытой позиции зависит от типа корреляции и действующего тренда. В нашем случае предположим, что рубль укрепляется, и поэтому необходимо продавать доллар. Следовательно, нам нужно открывать медвежью сделку. Отложенный ордер следует выставлять чуть ниже значимого минимума.

Сделки по коррелирующим активам нужно открывать на одном и том же таймфрейме. Не забывайте также о необходимости выставлять стоп-лосс на отложенном ордере, потому что риски могут быть даже в самой эффективной стратегии. И первая позиция, и вторая, должна быть открыта на одну и ту же сумму. Придется вооружиться калькулятором и считать. Некоторые брокеры позволяют открывать сделки не по объему, а по количеству вложенных средств.

Итак, мы сделали все необходимое для хеджирования сделки на основе корреляции. Если рубль вдруг начнет дешеветь, то автоматически будет открыт отложенный ордер. Также не запрещается заключать сделки в обратном порядке. То есть, сначала нефть, а отложенный ордер выставлять по паре «доллар-рубль».

Стратегия на корреляции валютных пар EURUSD и USDCHF

Это еще одна арбитражная стратегия торговли по корреляции, которая базируется на двух валютных парах с общей денежной единицей. При этом следите, чтобы у одного актива она находилась в числителе, а у другого – в знаменателе. С приводимыми нами в качестве примера парами такой валютой является доллар.

Корреляция отрицательная, потому что у одного актива доллар является котируемой валютой, а другого – базовой. Если посмотреть на часовой график, то можно увидеть, насколько точно котировка повторяет движения другой валюты, правда – в зеркальном направлении. Проблема этого таймфрейма для нашей стратегии в том, что движения слишком похожи, валюты реагируют почти сразу.

А вот на более маленьких временных отрезках возможны задержки в 1-2 свечи (естественно, чем он меньше, тем больше может быть рыночная неэффективность). Следовательно, торговая стратегия следующая:

- Если основной актив двигается вверх, то заключаем сделку на втором по направлению вниз.

- Если основной актив двигается вниз, то заключаем бычью сделку.

Важно внимательно следить за двумя активами сразу. Если видим, что зависимая валюта отреагировала, лучше удержаться от открытия позиции

Также нужно следить за движением первого актива относительно второго, и наоборот. Зависимая пара может меняться. Сначала это евродоллар, а потом доллар-франк.

Индикатор корреляции валютных пар

Индикатор, который помогает в определении корреляции любых двух финансовых инструментов, называется Overlay Chart. Он очень прост в использовании. Его задача – наложить определенным образом один график на другой, чтобы было удобнее сравнивать два разные актива.

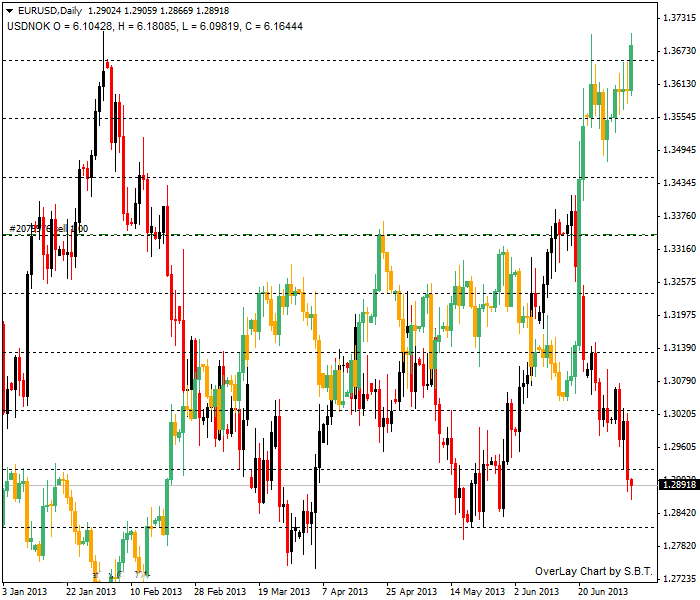

После установки инструмента на ваш компьютер, необходимо выбрать валютную пару. Предположим, мы будем сравнивать евродоллар и USD/NOK (норвежскую крону). Для этого нужно в окне повыше ввести название валютной пары без слеша, после чего к существующему графику добавится еще один.

Рисунок 4. Индикатор в действии

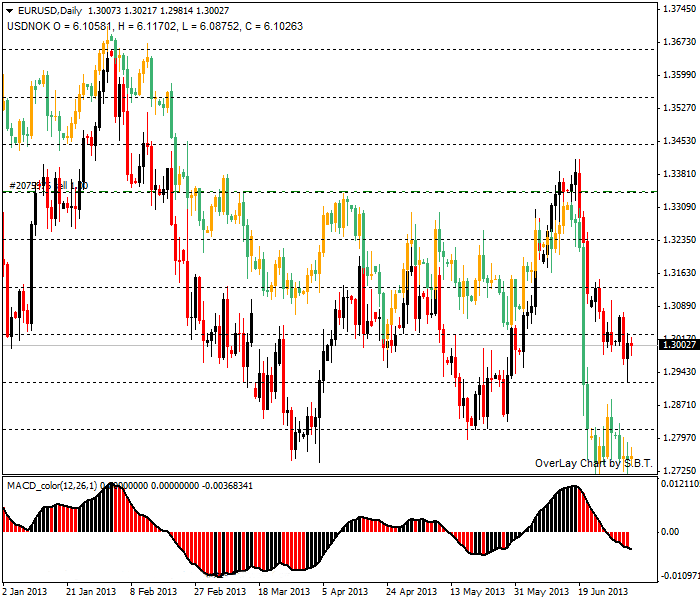

Чтобы было более удобно торговать активами с противоположной корреляцией, можно воспользоваться опцией «отзеркаливание» (Mirroring), которая включается через настройки. После этого график перевернется в противоположном направлении.

Рисунок 5. Индикатор после отзеркаливания

Правда, в таком виде торговать будет несколько неудобно. Поэтому следует заранее подготовить несколько шаблонов. Берем по отдельности две валютные пары и рисуем линии тренда. За основу нужно взять правило, что рынок разворачивается в момент наибольшей корреляции. Так мы видим на скриншоте выше. В самой верхней точке была самая большая взаимосвязь между активами и следовательно, вскоре произошел разворот рынка.

При восходящем тренде нужно дождаться пробоя линии вниз, после чего открывать короткую позицию. И наоборот: при нисходящем пробой линии тренда говорит о необходимости открывать длинную позицию. Вместо трендовых линий могут использоваться уровни или использоваться другие индикаторы, которые помогут выгодно торговать.

Этот индикатор корреляции валютных пар очень хорош. Рекомендуем всегда пользоваться именно им.

Анализ CFA — Биномиальное распределение вероятностей

Практическое применение корреляции в торговле

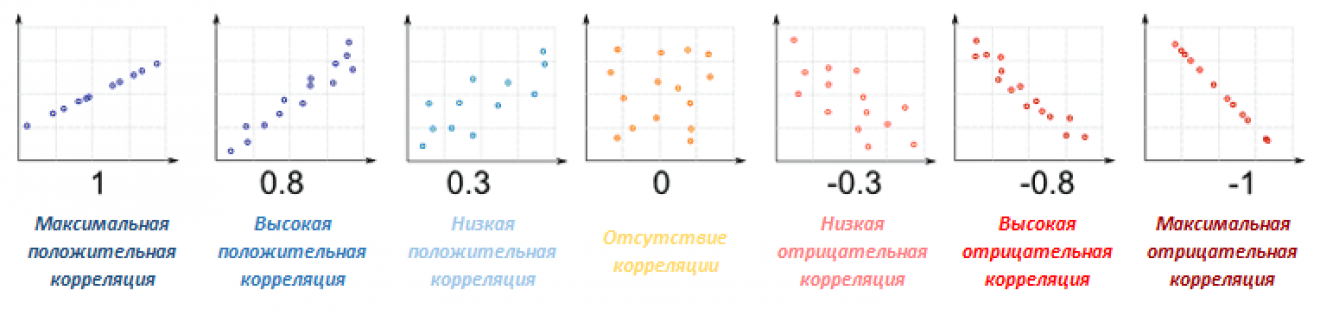

Важно понимать, что коэффициент корреляции не имеет фиксированных значений. Например, если в течение одного торгового дня этот показатель между парами EUR/USD и USD/CHF был равен – 0.89, то в течение следующего он может составлять -1

Для определения взаимозависимости между финансовыми инструментами используется специальный индикатор корреляции, который с высокой точностью способен определить текущий коэффициент.

Прежде, чем рассмотреть пошаговое руководство торговли по данной стратегии, следует немного ознакомиться с индикатором коэффициента корреляции

На сайте есть подробная статья, посвященная данному аналитическому инструменту, поэтому я сейчас обращу внимание только на важные аспекты. Визуально этот индикатор представляет собой скользящую линию, которая строится в дополнительном окне терминала в диапазоне от -1 до 1

При установке индикатора на график важно в меню входных параметров указать валютную пару, которая является обратно коррелирующей по отношению к открытому ценовому графику. Например, если открытый график отображает изменение стоимости EUR/USD, то в настройках индикатора потребуется выбрать валютную пару USD/CHF

Корректная работа индикатора коэффициента корреляции возможна только при возможности работать с указанным в настройках финансовым инструментом через выбранную брокерскую компанию. Например, если брокер не предоставляет клиентам возможности работать с парой USD/CHF, то сигналы индикатора будут некорректны.

Теперь можно перейти непосредственно к правилам торговли по обратной корреляции.

Алгоритм заработка довольно прост:

- Следует скачать и установить в торговый терминал индикатор коэффициента корреляции, после чего перезапустить платформу и перенести инструмент на ценовой график.

- Открыть 2 графика валютных пар, у которых коэффициент обратной корреляции близок к -1. Для выбора активов рекомендуется воспользоваться представленной ранее таблицей.

- Следует дождаться, пока значение взаимозависимости между валютными парами будет максимальным. Коэффициента в -0,98 будет вполне достаточно. Соответствующие данные будут отображены в дополнительном окне индикатора.

- Открыть 2 сделки в любом, но одинаковом направлении (либо 2 ордера на понижение, либо 2 на повышение).

- Дождаться пока значение коэффициента корреляции уменьшится и закрыть оба торговых ордера с суммарной прибылью.

Внимание! Торговые ордера по этой стратегии не должны открываться в периоды повышенной ликвидности и при расширенном спреде. Для торговли рекомендуется отдавать предпочтение брокеру, который предоставляет клиентам прямой доступ к совершению торговых операций на межбанковском рынке с актуальным, биржевым спредом

Также важно учитывать комиссионные сборы посреднической компании. Для понимания принципа работы рекомендуется внимательно рассмотреть пример открытия сделок по валютным парам EUR/USD и USD/CHF

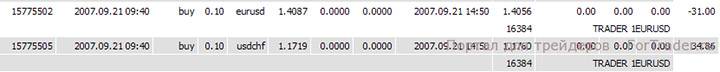

При открытии ордеров напротив пункта “Торговля” в нижней части терминала сразу отобразится отрицательный баланс за счет спреда и списания комиссии брокера. Однако через 1-2 дня коэффициент корреляции гарантированно снизится, что приведет примерно к такому результату:

Для понимания принципа работы рекомендуется внимательно рассмотреть пример открытия сделок по валютным парам EUR/USD и USD/CHF. При открытии ордеров напротив пункта “Торговля” в нижней части терминала сразу отобразится отрицательный баланс за счет спреда и списания комиссии брокера. Однако через 1-2 дня коэффициент корреляции гарантированно снизится, что приведет примерно к такому результату:

Как можно заметить из представленного изображения, чистая прибыль составила немного более 3 USD

Прошу обратить внимание, что оба ордера были открыты с одинаковым и небольшим торговым объемом. Поскольку стратегия абсолютно безрисковая, то страховочные ордера устанавливать не потребуется

Важно просто вовремя открыть торговые позиции, ссылаясь на показания индикатора коэффициента корреляции, и дождаться когда значение взаимозависимости валютных пар изменится. В результате этих нехитрых действий стабильная прибыль гарантирована

Объем торговых ордеров может быть абсолютно любой. Все зависит от стартового капитала и кредитного плеча брокера. В случае ошибки риски для трейдера незначительны – не более 2-4 пунктов, но и этот убыток будет компенсирован за счет ежедневных начислений свопа.

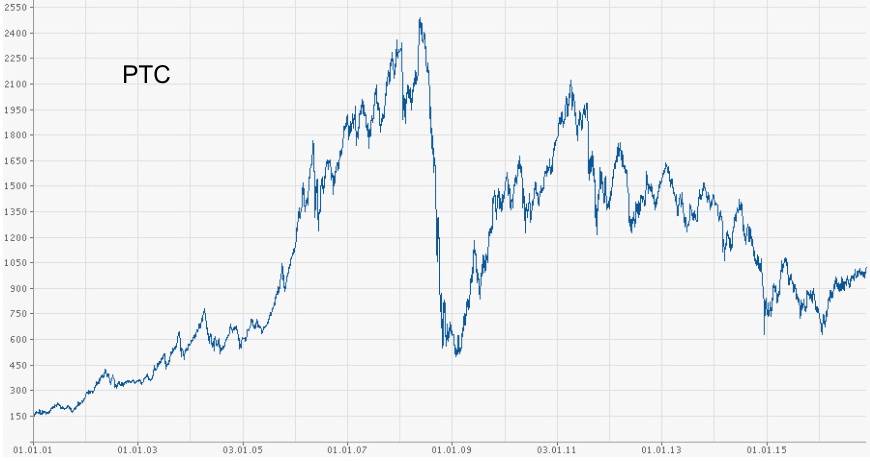

Фонды активов России

Облигации и всепогода

| Тикер | Актив | Категория | Регион |

|---|---|---|---|

| SBRB | Облигации | Корпоративные облигации | Россия |

| SBGB | Облигации | Госдолг | Россия |

| TRUR | Все активы | Смешанный | Россия |

Удивительно, но БПИФы Сбербанка на облигации удостоились отдельной группы. В марте эти фонды чувствовали себя гораздо лучше, создавая гавань спокойных рублевых облигаций. Маркетмейкеры других фондов расширили свои спреды, увеличив тем волатильность фондов.

TRUR же попал в группу в силу инвестиционной специфики: половина его фондов инвестирована в облигации, а вторая в балансирующие друг друга акции и золота. Вот и получились очень похожие графики TRUR и SBGB.

Акции

| Тикер | Актив | Категория | Регион |

|---|---|---|---|

| FXRL | Акции | Основные компании | Россия |

| SBMX | Акции | Основные компании | Россия |

| RUSE | Акции | Основные компании | Россия |

| VTBB | Облигации | Корпоративные облигации | Россия |

| FXRW | Акции | Основные компании | Весь мир |

| FXDE | Акции | Основные компании | Германия |

Данную группу можно разбить еще сильнее. Есть подгруппа индекса МосБиржи(RUSE, FXRL, SBMX) и мировых (FXDE, FXRW). Связь FXDE и FXRW не очевидна, но динамика цен у них сонаправлена.

В группу IMOEX попал облигационный VTBB. Это удивительно, так как обычно инвесторы сравнивают VTBB с SBCB. Что вполне логично, учитывая их похожесть. Значит, VTBB попал в группировку IMOEX случайно.

Хеджирование и дюрация

| Тикер | Актив | Категория | Регион |

|---|---|---|---|

| FXRB | Облигации | Еврооблигации | Россия |

| GPBM | Облигации | Корпоративные облигации | Россия |

| GPBS | Облигации | Корпоративные облигации | Россия |

| MTEK | Акции | Технологические акции | США |

Последняя группа состоит из самых сложных для понимания фондов. Настолько сложных, что математика сама споткнулась и решила сгруппировать их отдельно.

FXRB хоть и еврооблигационный фонд, но у него присутствует валютное хеджирование в отличие от его консервативного собрата FXTB.

GPBM и GPBS имеют самую сложную для понимая обычных инвесторов инвестиционную декларацию, учитывающие процентные риски через дюрацию. По факту эти фонды не держат облигации до погашения, а в полуактивном режиме поддерживают свой состав для соответствия собственным политикам.

MTEK же фонд особенный. В отличие от остальных IT фондов в MTEK всего 10 компаний по 10% каждая. Такое распределение делает его непохожим на остальные IT фонды.

Трудности и риски

Вас ждут трудности в обоих случаях. Если положить 5 000 000 в банк, то высок риск потерять деньги, ведь застрахованы только 1 400 000 рублей. Можно отнести эти деньги в четыре банка, тогда в каждом придётся разместить по 1 250 000 рублей. Или выбрать государственный банк — тогда меньше доходность.

Найти вклад с высокой ставкой на большой срок

Калькулятор вкладов

С квартирой тоже всё непросто. В Москве придётся постараться, чтобы найти однокомнатную квартиру за 4–5 миллионов рублей. Скорее всего, это будет жильё в старом доме, плохом состоянии или далеко от центра. Нужно сделать косметический ремонт, найти арендатора, контролировать состояние квартиры и платить налоги.

Как влияет курс золота на доллар

Котировки золота оказывают заметное влияние на экономику тех стран, которые задействованы в его активном импортировании или экспортировании. Связь между импортом и экспортом уже давно установлена:

- при превышении объема импорта над экспортом происходит снижение курса нацвалюты;

- при превышении объема экспорта над импортом происходит повышение курса нацвалюты.

Поэтому, рост котировок золота способствует торговому профициту. Если страна импортирует много золота, то рост его цены будет приводить к падению курса ее валюты. Соответственно, скупка Центробанком золота будет способствовать росту инфляции.

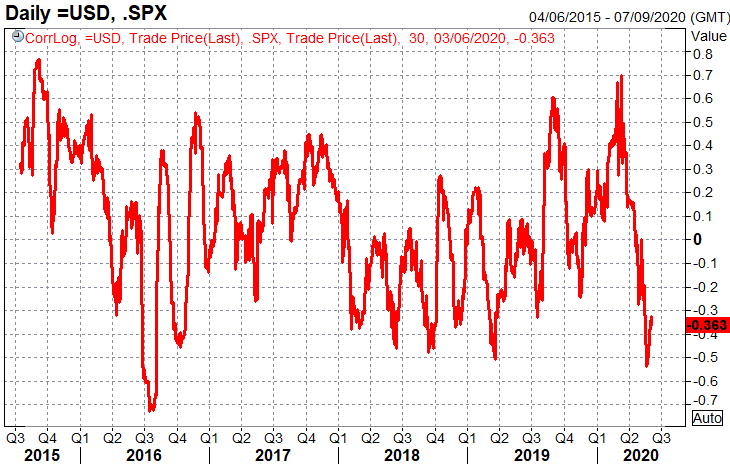

Рисунок 2. Вот так курсы доллара и золота влияют друг на друга.

В настоящее время США является одним из крупнейших добытчиков золота. Поэтому, рост курса золота влияет на доллар как понижающий фактор. Другими странами, валюта которых завязана на золото, являются:

- ЮАР;

- Канада;

- Австралия;

- Новая Зеландия;

- Швейцария.

Поэтому валютные пары из валют этих стран и доллара обладают сильной корреляцией с динамикой котировки золота (для одних она прямая, для других – обратная).

Существует и обратная связь – курс доллара влияет на золото. И объясняется это просто – американские деньги являются валютой подавляющего большинства межгосударственных расчетов, а также одной из самых популярных инвестиций. Влияние в этом случае тоже обратное – снижение ценности доллара приводит к росту цены золота и, наоборот. Обычно корреляция между ценами этих активов колеблется в интервале -0,5±0,1.