Экономическая сущность

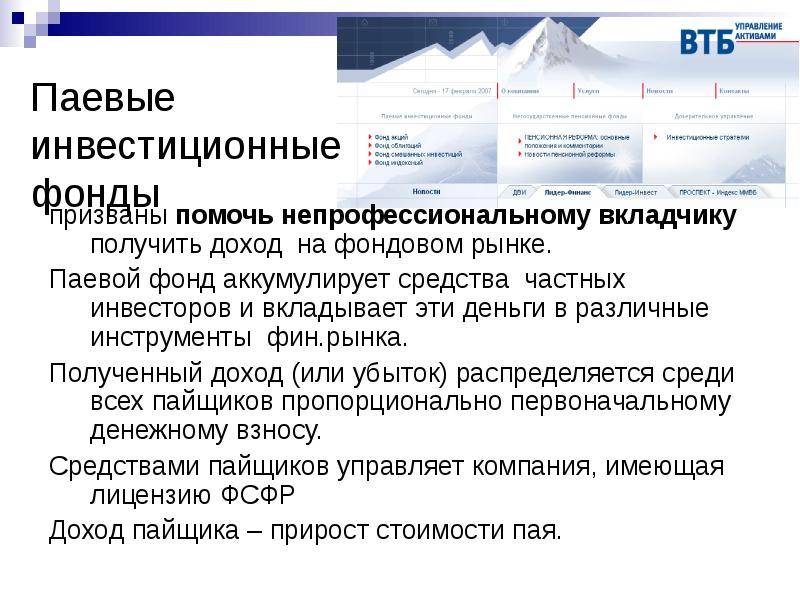

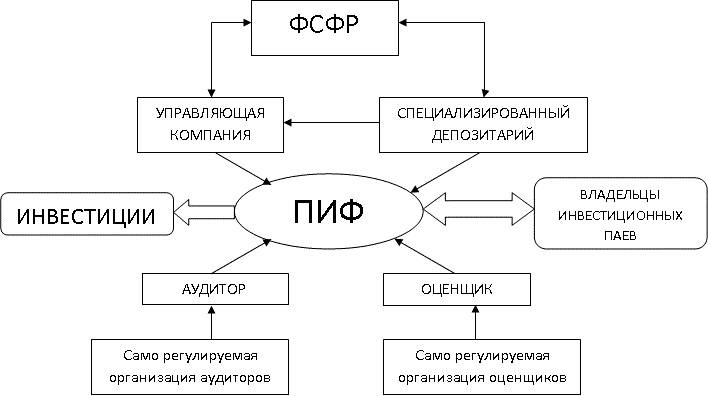

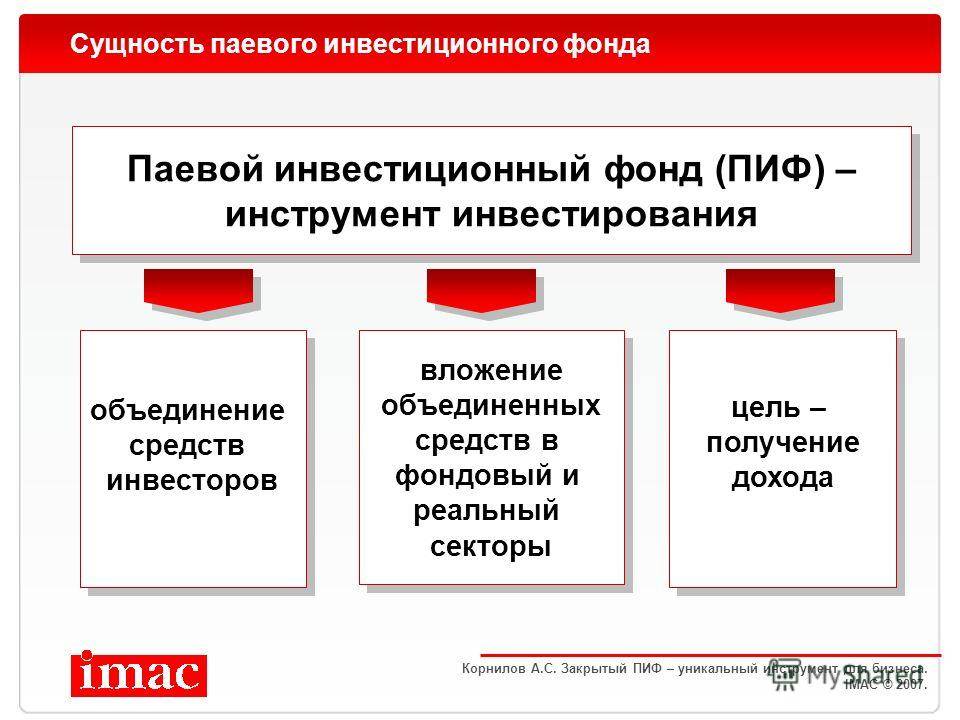

Что такое ПИФ простыми словами? Это вариант объединения средств отдельных вкладчиков «в едином котле» и доверительного управления (ДУ) ими профессиональными менеджерами управляющей компанией (УК). Идеальная цель: обеспечить перманентный рост стоимости активов.

Как это следует из определения, фонд наполняется деньгами отдельных инвесторов, каждый из которых становится пайщиком — обладателем определенного числа паев.

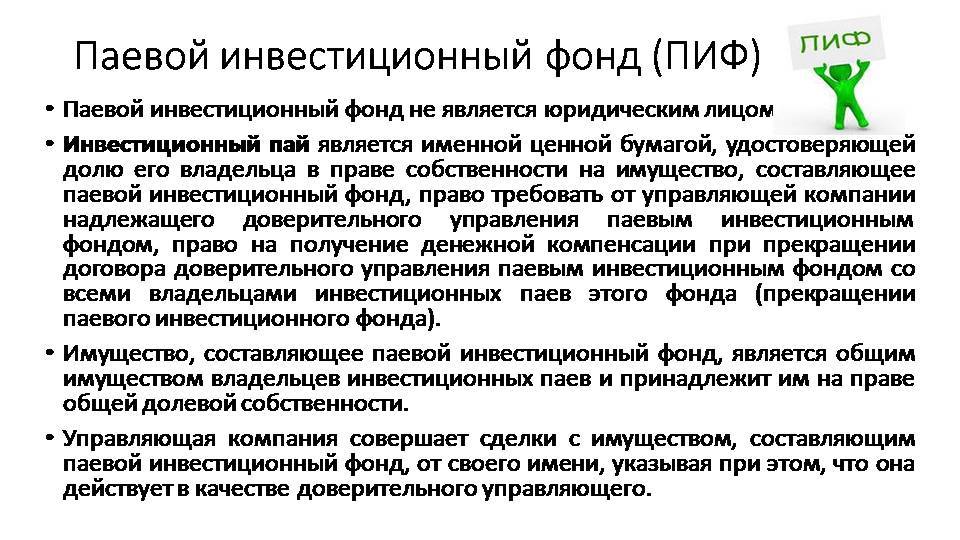

Инвестиционный пай является именной бумагой, свидетельствующей о праве собственности вкладчика на долю в имуществе, и дает вкладчику гарантированные права:

- право на компетентное управление своими сбережениями;

- для любых ПИФов: право на возврат своей доли в денежной форме при закрытии фонда (расторжении договора ДУ со всеми вкладчиками);

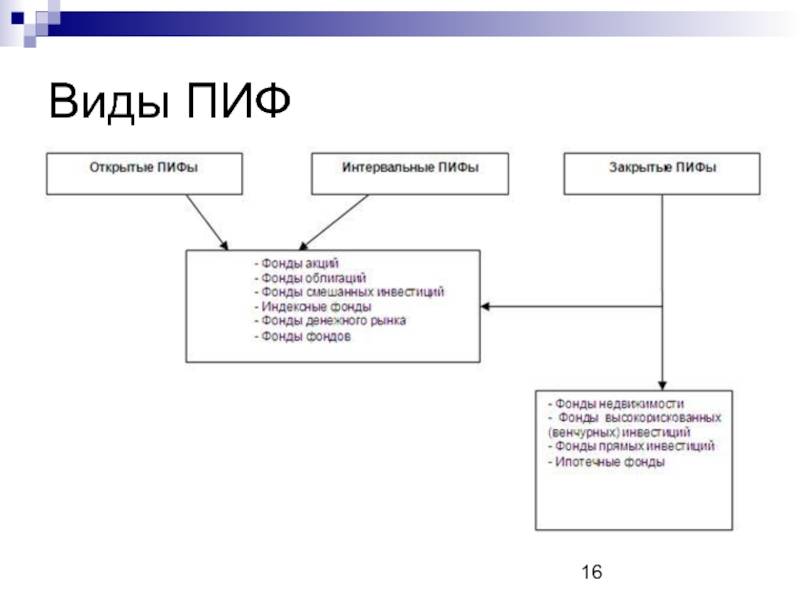

- для открытых ПИФов: право на погашение своих бумаг в любое время;

- для закрытых ПИФов (только если прямо зафиксировано в правилах): право на погашение своих бумаг в определенный момент, право на поступление регулярных доходов от ДУ (аналог дивидендов), право участвовать на собрании пайщиков.

На практике паи закрытого паевого фонда конвертируются в деньги только при закрытии. Чтобы обеспечить ликвидность паев, УК в некоторых ситуациях обеспечивает биржевое хождение бумаг.

Количество бумаг открытого и интервального ПИФа может быть сколь угодно большим; закрытого ПИФа — лимитировано правилами договора ДУ.

Как рассчитывается стоимость инвестиционного пая? Как частное от деления чистых активов фонда на число выпущенных паев. Чистые активы — это все имущество на момент расчета за минусом долговых обязательств УК перед инфраструктурными участниками.

Очевидно, цена одного пая — динамическая величина, которая меняется ежедневно (растет при удорожании портфеля и снижается при его удешевлении).

Полезное видео, что такое ПИФ.

https://youtube.com/watch?v=X0j-9sGsJXQ

Комбинированный ПИФ

Комбинированный ПИФ — это новый инструмент, появившийся на российском рынке в конце 2016 года. В такой ПИФ можно включить что угодно, кроме наличных денег. Например, самолеты, частные дороги, коллекционный коньяк, марки и другие предметы коллекционирования, произведения искусства, опционы на нефть и пшеницу, драгоценные металлы и камни, криптовалюты, зарубежные вклады. Все зависит от того, что УК прописала в правилах фонда.

Но есть нюанс: имущество, за исключением недвижимого, должно находиться на хранении в депозитарии. Поэтому «упаковать» в фонд фабрику по пошиву кроссовок не удастся, а вот сами кроссовки — вполне. Для этого нужно заранее прописать кроссовки в ПДУ и договориться с депозитарием о хранении, а сами кроссовки ПИФу придется покупать у фабрики как товар.

УК пока не спешат приобретать в комбинированные фонды всё подряд и придерживаются более традиционных финансовых инструментов.

Понятие и сущность инвестиционного фонда

Определение 1

Под инвестиционным фондом понимается некий имущественный комплекс, который находится в собственности акционерного общества или же принадлежит физическим или юридическим лицам на праве общей солевой собственности.

Пользование имуществом фонда и распоряжение им осуществляет управляющая компания непосредственно в интересах участников фонда – акционеров или учредителей доверительного управления.

Итак, инвестиционный фонд – это объединение лиц (физических или юридических), которое передает в доверительное управление свои средства с целью получения материальной выгоды в виде прибыли. Можно говорить о том, что участие в инвестиционном фонде дает возможность любому лицу получать доход от вложения своих средств в ценные бумаги на том же уровне, на каком доход получают крупные инвесторы, например, коммерческие банки, компании, корпорации.

Через инвестиционный фонд осуществляется постоянный кругооборот собственных и ссудных капиталов в виде инвестирования имеющихся производств, новых технологий, проектов на уровне отрасли или региона.

Особенности чековых и иностранных фондов

Несколько слов о менее популярных, но тоже заслуживающих внимания разновидностях инвестиционных фондов.

Иностранные фонды позволяют вложить свои сбережения в зарубежные и международные компании.

Такие ПИФы подразделяются на:

- глобальные (позволяют обогащаться за счет вложений в экономику других стран);

- интернациональные (занимаются вложениями за пределами страны проживания пайщика);

- фонды развивающихся стран (рискованные, но перспективные инвестиции в экономику развивающихся государств).

Зарубежные фонды, как и любые другие, бывают открытыми и закрытыми. Всего в мире насчитывается около 50 тысяч фондов, открытых для иностранных инвестиций.

Что такое чековые инвестиционные фонды (ЧИФы), помнят все, кто жил в России в 90-х годах. Эти структуры занимались помощью гражданам в управлении ваучерными чеками в период всеобщей приватизации.

В середине 90-х количество ЧИФов в РФ исчислялось сотнями. Дальнейшая судьба таких компаний – постепенное слияние, взаимное поглощение, реорганизация и банкротство. В настоящее время подавляющее большинство чековых фондов ликвидировано.

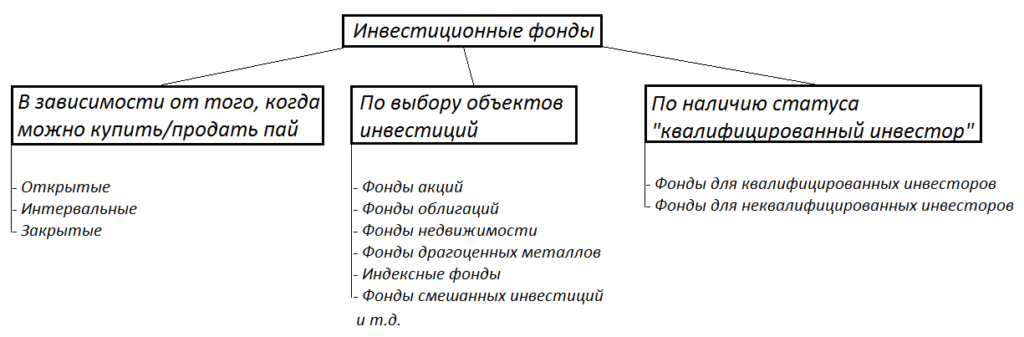

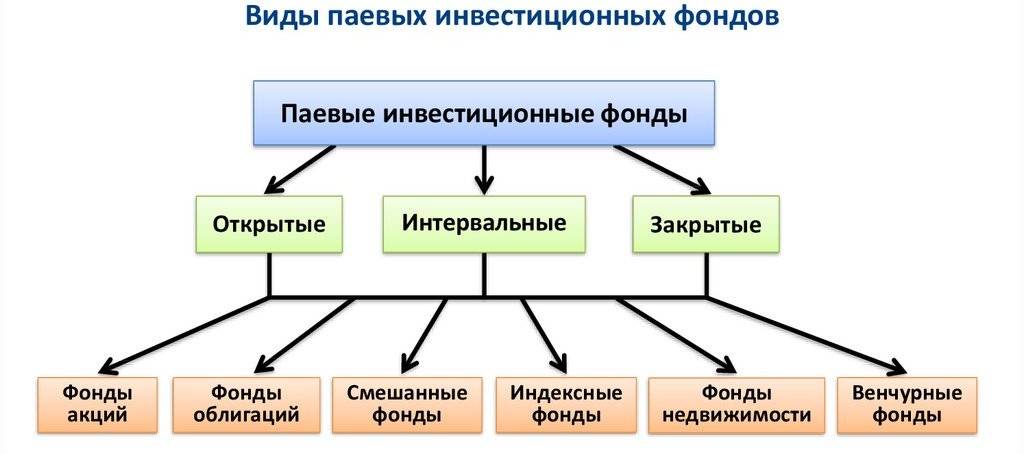

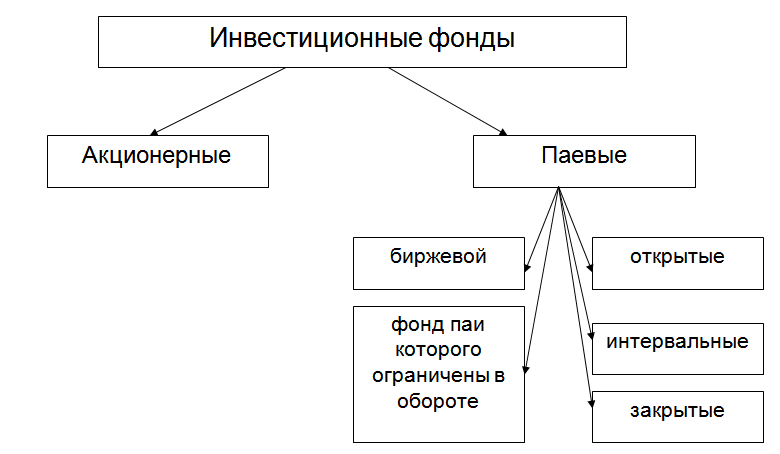

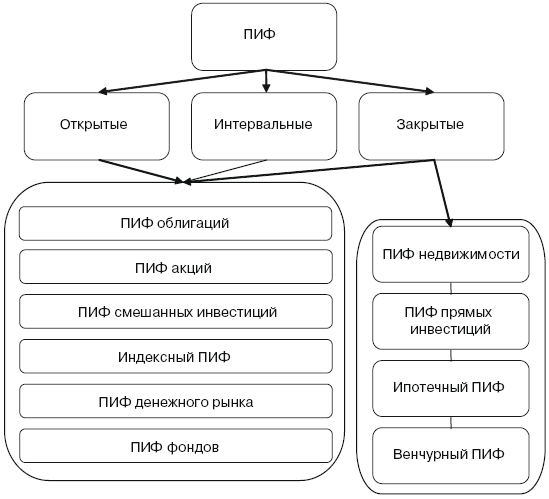

Виды инвестиционных фондов

Законодательно деятельность инвестиционных фондов и компаний регулируется посредством «Положения об инвестиционных фондах». В нем дано понятие инвестиционного фонда, инвестиционной компании, описан порядок их создания и принципы деятельности, формы государственного контроля, мероприятия по защите интересов участников фондов и компаний.

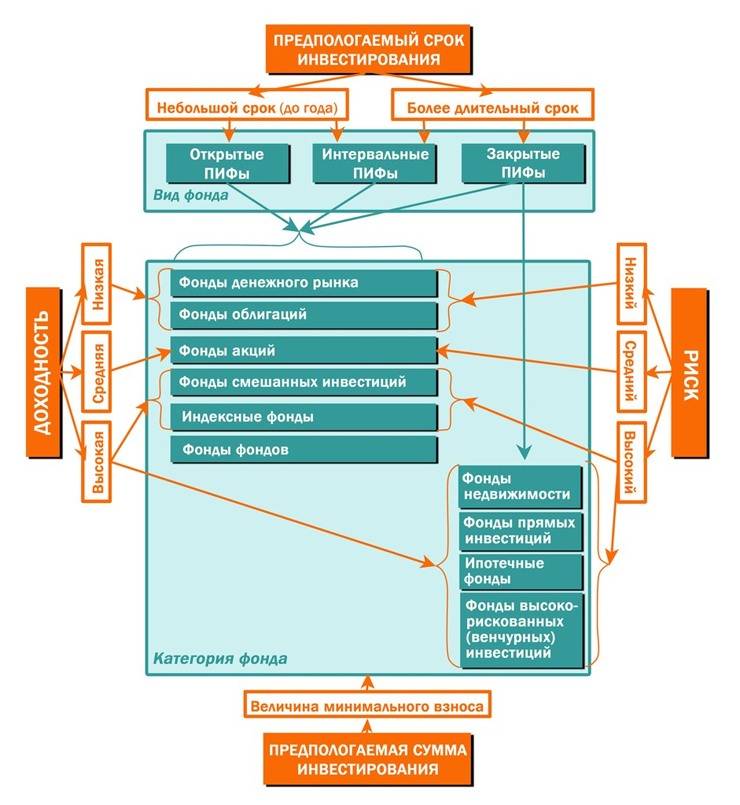

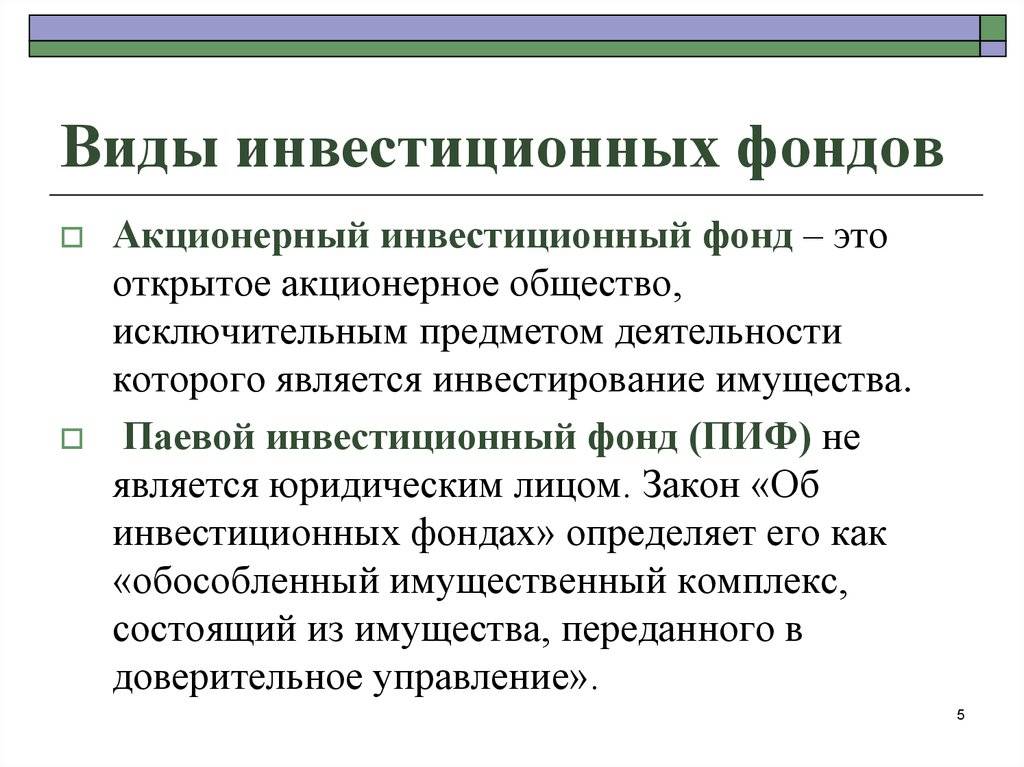

Принято подразделять инвестиционные фонды на два вида:

- Открытый

- Закрытый

Открытый инвестиционный фонд создается на неопределенный временной период, а также условием для создания такого рода фонда является его обязательство обратного выкупа своих обязательств в срок, который установлен в инвестиционной декларации этого фонда.

Закрытый инвестиционный фонд создается на конкретный временной период. Такой фонд осуществляет расчеты по своим инвестиционным сертификатам в конце срока его деятельности.

Замечание 1

Важно отметить, что инвестиционные фонды открытого типа выпускают инвестиционные сертификаты, которые нельзя перепродавать в открытой форме, а закрытые фонды выпускают сертификаты, подлежащие свободной перепродаже. Также можно выделить следующие виды инвестиционных фондов:

Также можно выделить следующие виды инвестиционных фондов:

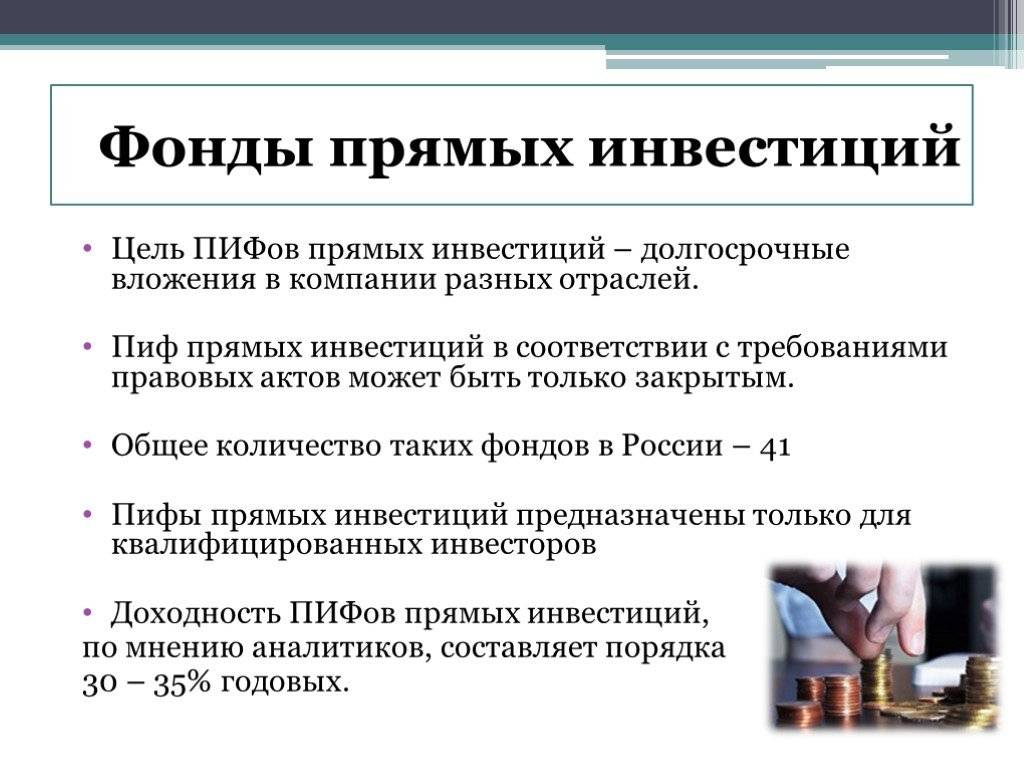

- ПИФ (паевой инвестиционный фонд) – фонд, создаваемый на основе совместного инвестирования.

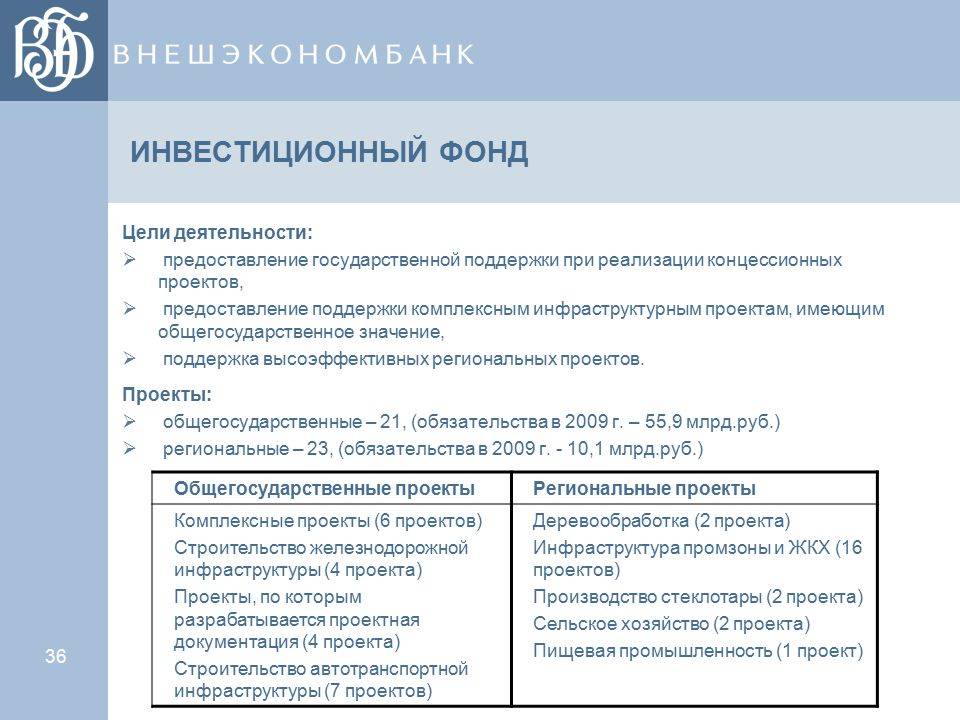

- ИФ РФ (инвестиционный фонд России) – государственная форма инвестиционного фонда, предназначенная для финансирования государственных проектов.

- Взаимный инвестиционный фонд – также является формой совместного инвестирования

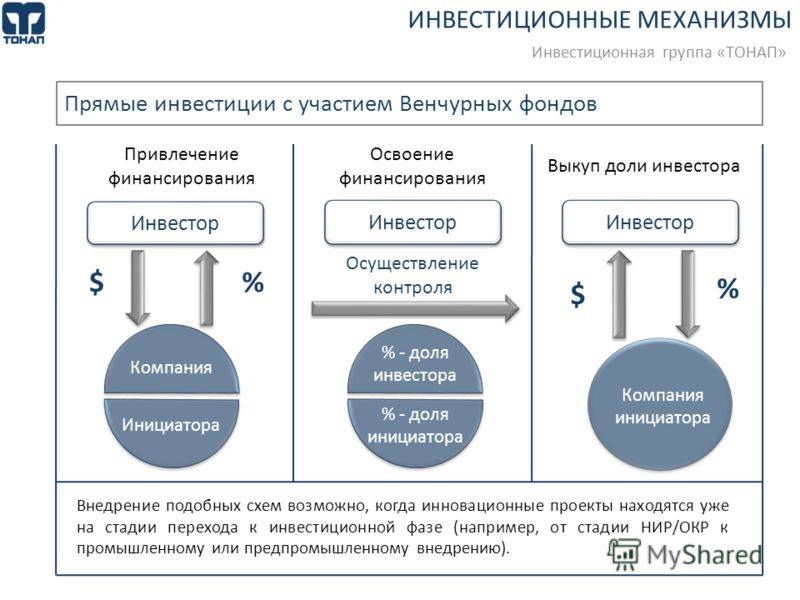

- Хеджевый инвестиционный фонд – частный фонд, который не ограничен нормативным регулированием. Однако он недоступен широкому кругу лиц, и управляется он исключительно профессиональными инвестиционными управляющими.

- Торгуемый инвестиционный фонд – это паевой траст закрытого типа, который выпускает исключительно акции.

Значение инвестиционных фондов в экономике

Итак, как было указано выше, инвестиционные фонды являются компаниями, которые осуществление средств в некие активы или ценные бумаги.

Инвестиционный фонд производит или реализует ценные бумаги по большей части мелким частным вкладчикам, а на вырученные деньги покупаются активы банков и производственных компаний, что гарантирует получение прибыли по ценным бумагам. Инвестиционные фонды широко поддерживаются государством, поскольку аккумулируют у себя большие объемы средств, которые идут в большой степени на развитие и обновление производств.

Инвестиционные фонды выполняют конкретные функции, к перечню которых относятся:

- Аккумуляция сбережений населения и компаний

- Эффективное управление инвестициями, которое не могут в полной мере обеспечить частные инвесторы в виду отсутствия профессиональных навыков и умений

- Максимальная диверсификация рисков вложений от частных инвесторов в разного рода финансовые инструменты

- Минимизация расходов на ведение операций с ценными бумагами

Функции инвестиционного фонда

Замечание 2

Общая экономическая функция инвестиционных фондов и компаний в том, что они являются своего рода двигателями капиталов в экономике. При определении такой их роли исходят из того, что инвестиционный фонд – это форма объединения свободных средств физических или юридических лиц, предназначенных для последующего инвестирования в проекты, программы, новые производства и получение прибыли вкладчиками в виде постоянной прибыли. Прибыль, в свою очередь, возникает за счет высокого профессионализма участников фонда и инвестиционного процесса в целом.

Итак, главными функциями инвестиционных фондов можно считать:

- Диверсификацию инвестиций и управление инвестированными средствами и портфелями. Куда входят разного рода ценные бумаги разных эмитентов и прочие финансовые инструменты

- Покупка-продажа ценных бумаг, способствующая перераспределению капиталов в перспективные отрасли народного хозяйства. Обычно для таких целей создаются специализированные инвестиционные фонды, т.е. такие фонды, которые вкладывают средства в конкретную область экономики, например, в жилищное строительство.

Заключение

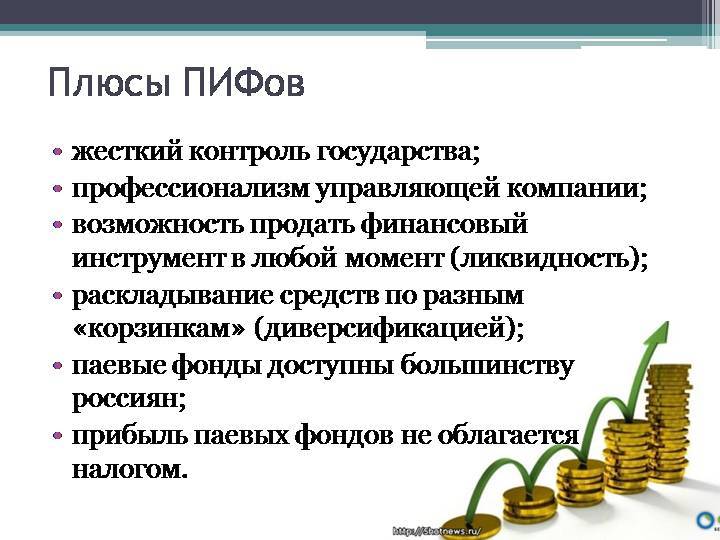

В заключение

данной статьи, подводя итог всему

вышесказанному давайте рассмотрим

основные достоинства инвестирования

в ИФ. Далее будем объективны и поговорим

о недостатках инвестиционных фондов.

К несомненным

плюсам инвестирования в ИФ можно отнести:

- Все эти фонды

регулируются государством и действуют

на основании лицензии выданной ЦБ РФ

(речь, естественно, о российских фондах).

А это в немалой степени способствует

повышению их надёжности; - Для инвестора

открывается широкий выбор и он может

выбрать тот тип фонда, который будет

полностью удовлетворять его потребностям,

в соответствии с его склонностью к

риску; - Инвестору

нет необходимости самому управлять

своими деньгами, вместо него это сделает

профессиональный управляющий; - Многие фонды

предоставляют инвесторам возможность

начать инвестировать с довольно

незначительных сумм денег (от 1000 рублей),

обеспечивая при этом широчайшую

диверсификацию даже самых малейших

вложений (сумма вклада будет распределена

между всеми активами находящимися в

собственности фонда).

Есть и недостатки,

к числу которых можно отнести следующие:

- За управление

вашими деньгами будут взиматься

определённые комиссии (иногда весьма

существенные) включающие в себя наценки

при покупке и продаже доли, а также

вознаграждение управляющей компании; - В большинстве

случаев вознаграждение управляющему

будет взиматься в независимости от

того прибыльным или убыточным окажется

для фонда очередной отчётный период; - Как ни крути,

а всё же здесь имеет место риск потерять

часть ваших инвестиций (чем агрессивнее

стратегия управления фондом, тем выше

этот риск и, соответственно, та доля

которую можно потерять).

Инвестировать

или нет в ИФ? Ответ однозначный — да! Но

к этому вопросу стоит подходить

максимально ответственно, не следует

жалеть времени на выбор и оценку

подходящего для вас инвестиционного

фонда. А кроме этого можно не ограничиваться

одним ИФ, ведь вам никто не мешает

дополнительно диверсифицировать свои

сбережения и разложить их, что называется,

по разным корзинам. Можно инвестировать

одновременно и в индексные фонды, и в

фонды облигаций, а малую толику средств

вкладывать в более рискованные фонды

акций или даже венчурных инвестиций.

Выбор здесь только за вами.

Успехов вам и

стабильного профита!

Инвестиции , Словарь трейдера