CBOE Volatility Index

Этот индекс рассчитывается на Чикагской бирже опционов, начиная с 1993 года, и обозначается как VIX. Говоря простыми словами, этот показатель демонстрирует общее рыночное ожидание в отношении опционов на S&P 500

Однако важно понимать, что VIX остаётся предположением, а не гарантированным прогнозом

CVOE Volatility Index обратно пропорционален фондовым индексам, то есть он увеличивается при падении рынка и уменьшается – при росте. Так, например, когда основная масса инвесторов в страхе бежит от рисков, VIX вырастает до 40-45 пунктов. При спокойных торгах с низким общим ожиданием риска он держится в пределах 20 пунктов. Сильное падение волатильности воспринимается тревожно, так как все инвесторы, очевидно, ожидают его роста. Опытные специалисты рекомендует в данном случае фиксировать прибыль.

Зависимость индекса волатильности от положения на рынке хорошо отображает его рост в кризисные 1997, 1998 и 2001, а также в октябре 2008 года, когда он достиг рекорда в 89,53 пункта.

Как торговать на бирже российскому инвестору

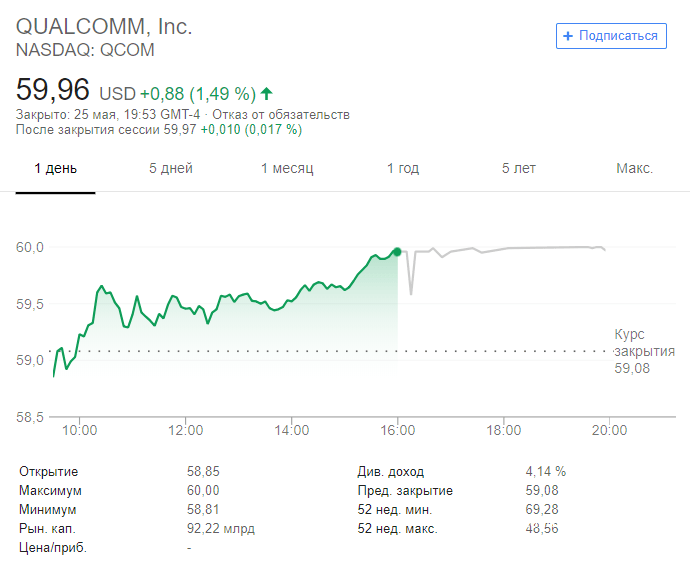

На любой фондовой бирже мира нужен посредник, чтобы частный инвестор мог торговать ценными бумагами интересующих его компаний. Nasdaq не исключение. Прямой выход через российского брокера возможен только для квалифицированного инвестора. Для тех, кто таковым не является, есть несколько способов. Их и рассмотрим.

Иностранный брокер

К сожалению, выбор брокера, который дает доступ на Nasdaq, ограничен для россиянина. Сегодня можно назвать:

- Interactive Brokers (IB) – наиболее популярный вариант в России. Нет минимальной пороговой суммы, можете торговать хоть со 100 $ США. Но есть комиссия за неактивность. При сумме менее 2 000 $ на счете – 20 $, от 2 000 до 100 000 $ – 10 $, более 100 000 $ – без комиссии. Еще один плюс – поддержка на русском языке. В последнее время участились случаи отказа в обслуживании.

- Score Priority принадлежит российскому брокеру “Финам”. Русскоязычная поддержка отсутствует. Есть тариф без комиссии. Наша страна относится к странам с повышенным уровнем риска, поэтому для нее предусмотрен минимальный депозит от 5 000 $. Есть плата за неактивность – 15 $ в квартал, если совершили менее 5 сделок в квартал. За ведение счета – 50 $ в год.

- Lightspeed. Минимальный депозит – 10 000 $, плата за неактивность – 25 $ в месяц, если на счете менее 15 000 $. Нет русскоязычной поддержки.

Открываете счет у зарубежного брокера – получаете доступ к инструментам на американских биржах, в т. ч. и на Nasdaq: акциям, облигациям, ETF и т. д.

Биржевые фонды на МосБирже

Если хотите владеть акциями высокотехнологичных компаний, можно купить на МосБирже:

- Индексный фонд от компании FinEx с тикером FXIT. В него входят 90 компаний IT-сектора США. Среди них Apple, Microsoft, Intel, Visa, IBM, Cisco, Oracle и пр. Комиссия за управление составляет 0,9 %. Доходность за последние 5 лет составила 276,94 % в рублях и 214,06 % в долларах. Можно купить на ИИС. Одна акция на конец сентября 2020 г. стоит 9 127 руб.

- Новый биржевой фонд от Тинькофф – Тинькофф NASDAQ (TECH). Он ориентируется на индекс Nasdaq-100, но не слепо копирует его, а отобрал всего 40 наиболее популярных и крупных компаний. Комиссия за управление – 0,79 % в год, стоимость одной акции – всего 0,0818 $.

- Биржевой фонд “Технологии 100” (AKNX) от УК “Альфа-Капитал”. Одна акция стоит 16,59 $. Инвестирование проводится не напрямую, а через покупку иностранного ETF. Отсюда двойные комиссии и двойные ошибки слежения.

Индексные фонды доступны для неквалифицированных инвесторов.

Акции Nasdaq на Санкт-Петербургской бирже

На Санкт-Петербургской бирже, а с недавнего времени и на МосБирже, доступны акции американских компаний, в том числе тех, что торгуются на Nasdaq.

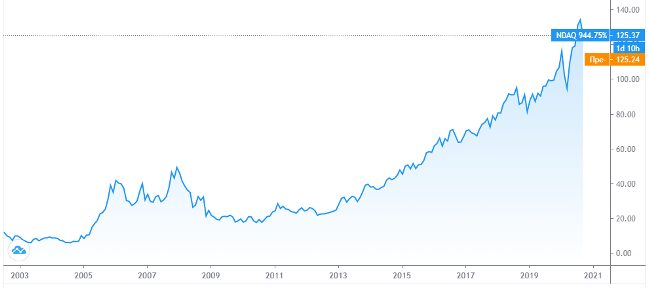

Но есть еще одна возможность инвестировать в Nasdaq – купить акции этого биржевого холдинга (тикер NDAQ). В 2002 г. он вышел на IPO. За это время цена акции с 12 $ выросла до 125,37 $ (по состоянию на сентябрь 2020 г.).

Основные доходы компания получает из следующих источников:

- обеспечение работы рынка;

- консультационные услуги;

- корпоративные услуги;

- технологии.

Кроме того, Nasdaq выплачивает дивиденды. Последняя выплата была в декабре 2019 г. в размере 0,47 $ на акцию, что соответствует 1,81 % дивидендной доходности.

Bakkt привлекла $ 300 млн на запуск приложения ориентированного на триллион долларов

Dow Jones Industrial

Это старейший рыночный индекс в мире, который был создан Чарльзом Доу, когда он был редактором Wall Street Journal. С помощью этого показателя предлагалось наблюдать за развитием промышленного сектора американской экономики. Слово industrial (промышленный) сохранилось в названии как дань времени, хотя на сегодняшний день далеко не все компании из корзины Dow относятся к промышленному сектору.

В наши дни для расчёта Dow Jones используется масштабируемое среднее — общая стоимость 30 акций делится на постоянно меняющийся показатель, расчет которого зависит от количества акций в индексе.

Многие инвесторы не считают Dow Jones достаточно авторитетным индексом, отображающим точную экономическую картину и поведение фондового рынка. В качестве альтернативы многие выбирают S&P 500, состоящий из 500, а не 30 компаний-игроков.

Ещё один недостаток Dow Jones заключается в том, что при его расчёте складываются цены акций отдельных компаний, а затем делятся на общий коэффициент. Из-за этого компании с дорогими акциями часто задают общее настроение всей корзине.

Иллюстрировать это можно так: Допустим, индекс учитывает акций 3 компаний, цена которых равна $1, $5 и $10, а делитель равен 0,5. Соответственно, индекс равен 8. Если акции с наибольшей ценой подешевеют на 30%, индекс упадёт до 6,5, то есть потеряет 19%. Если же самая дешёвая акция подорожает в два раза, индекс вырастет лишь до 8,5, то есть на 6,2%.

В Dow Jones входят акции таких компаний, как:

— American Express Co.

— Boeing Co.

— Coca-Cola Co.

— Intel Corp.

— Johnson & Johnson Inc.

— WalMart Inc.

— Visa Inc. и другие.

Формула, по которой рассчитывается цена фьючерса от базового актива

Для расчета фьючерса на индекс Насдак используется следующая формула:

- Index price — текущая цена;

- Days to expiration — дней до экспирации;

- Interest rate — процентная ставка;

Расчеты ведутся по торговой активности на Чикагской бирже в период 15:14:30 — 15:15:00 Central Time (CT), что на 9 часов отличается от московского. Нужно учитывать, что в США часы переводят на летнее время, разница может составлять 8 часов.

Как рассчитывается ГО

Гарантийное обеспечение для расчетных фьючерсов (ГО), предполагает то, что покупатель (или продавец) должен заплатить деньги за право открыть позицию по этому производному инструменту.

ГО устанавливает и взимает биржа, на которой торгуются фьючерсы. В данном случае СМЕ ведет все расчеты по гарантийному обеспечению фьючерса Насдак. Эти цифры можно увидеть в торговом терминале при выставлении заявки в режиме реального времени.

Изменение показателя

Несмотря на отсутствие акций компаний финансового спектра, индекс включает в себя всемирно известные холдинги и корпорации. В первую пятерку входят такие гиганты, как Фейсбук, Apple, Майкрософт, Alphabet и Amazon, причем их позиции могут менять в зависимости от того, какая информация будет в отчетах о прибыли и убытках.

Интересно! Части акции показателя включаются в другие популярные индексы например, S&P500 и Dow Jones.

Повлиять на волатильность способны кредитно-денежная политика и процентные ставки. Поскольку темпы развития сектора биологических и информационных технологий невероятно высоки, проблем с волатильностью показателя у трейдеров не возникнет. Но не стоит забывать отслеживать макроэкономические новости и анализировать работу компаний-участников.

Наибольшую значимость имеют аномально высокие или аномально низкие значения и динамика доходов.

Изменения в деятельности каждой из компаний может повлиять на индекс. Как правило, фирмам одной отрасли характерно тандемное движение цены акций. Поводом для резкого увеличения стоимости ценных бумаг может стать инновационное изобретение, выпуск новой продукции, а снижение происходит при объявлении банкротства, гибели директоров или известных разработчиков. Обо всем этом можно узнать, просматривая новостную ленту, посещая сайт биржи и читая прогнозы опытных трейдеров.

Методики расчета фондовых индексов

Фондовый индекс должен максимально честно и беспристрастно показывать положение дел. На показатель не должны влиять спекуляции, дополнительная эмиссия или изменение «индексной корзины».

Чтобы избежать любых перекосов и сделать индекс максимально адекватным особое внимание уделяется:

- формулам расчета;

- достоверности базовой информации;

- корректированию индекса.

Формулы расчетов индексов фондовых рынков

Все фондовые индексы рассчитываются по трем методам.

I=PiD

где Pi— сумма цен всех акций «индексной корзины», а D — делитель.

Делитель нужен для корректировок расчетов и сохранения непрерывности при каком-либо событии: добавлении и исключении компании; изменении количества бумаг, структуры компании. Недостаток метода — вес каждой акции связан с ее ценой, и не учитывается капитализации предприятия. В современных методиках такие расчеты не применяются. Это скорее дань традициям.

2. Взвешенный по свободной рыночной капитализации индекс

Почти все современные индексы рассчитывают по этому методу — S&P 500, NASDAQ, РТС. В нем учитывают не только цену акции, но и их количество в свободной продаже. Формула выглядит так:

I=PiNiD

где: Pi — цена акции, имеющейся в свободном обращении, а Ni — количество акций в свободном обороте, D — делитель.

На начало расчета индекса, делитель выбирается как произвольное удобное число. Например, для S&P 500 он был равен 10. Со временем его значение меняется для сохранения точности расчета индекса.

3. Равновзвешенный индекс

Для его расчета выбирается такое количество акций, чтобы их вес в корзине был одинаковым.

Используется достаточно редко, из известных примеров — S&P 500 Equal Weighted, ÖkoDAX.

Информационная база

Информация для расчета фондовых индексов, должна отвечать нескольким критериям:

- достаточный размер выборки — чем больше компаний входят в «индексную корзину» тем точнее будет результат;

- репрезентативность —характеристики выбранных акций должны быть сопоставимы с характеристиками всех компаний в отрасли или на бирже;

- стоимость бумаг должна быть пропорциональна их влиянию на рынок;

- объективность и честность.

Рынок движется и меняется постоянно, компании появляются и исчезают. А цены на акции так и вовсе меняются ежеминутно. Такие изменения могут свести на нет все расчеты индексов. Эти изменения делают корректировки необходимыми.

Ежедневно индекс корректируется с помощью делителя. Периодически проверяется «индексная корзина» и методика расчета и выбора.

Редкие обновления приведут к искажению индекса, он перестанет отражать истинное положение дел. Но и очень часто вносить изменения не стоит — тогда исчезнет история и трудно будет сопоставлять информацию за прошлые периоды.

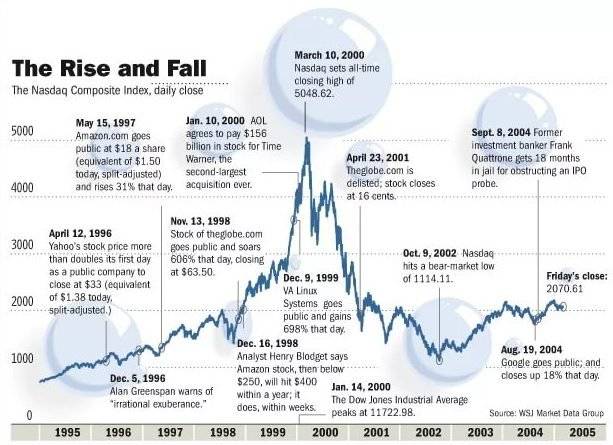

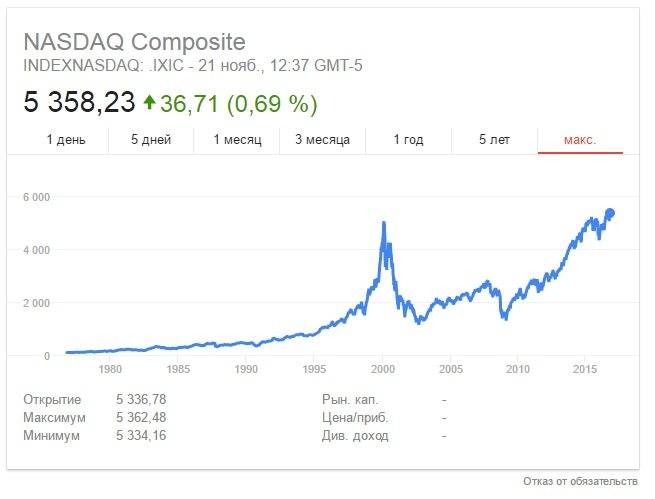

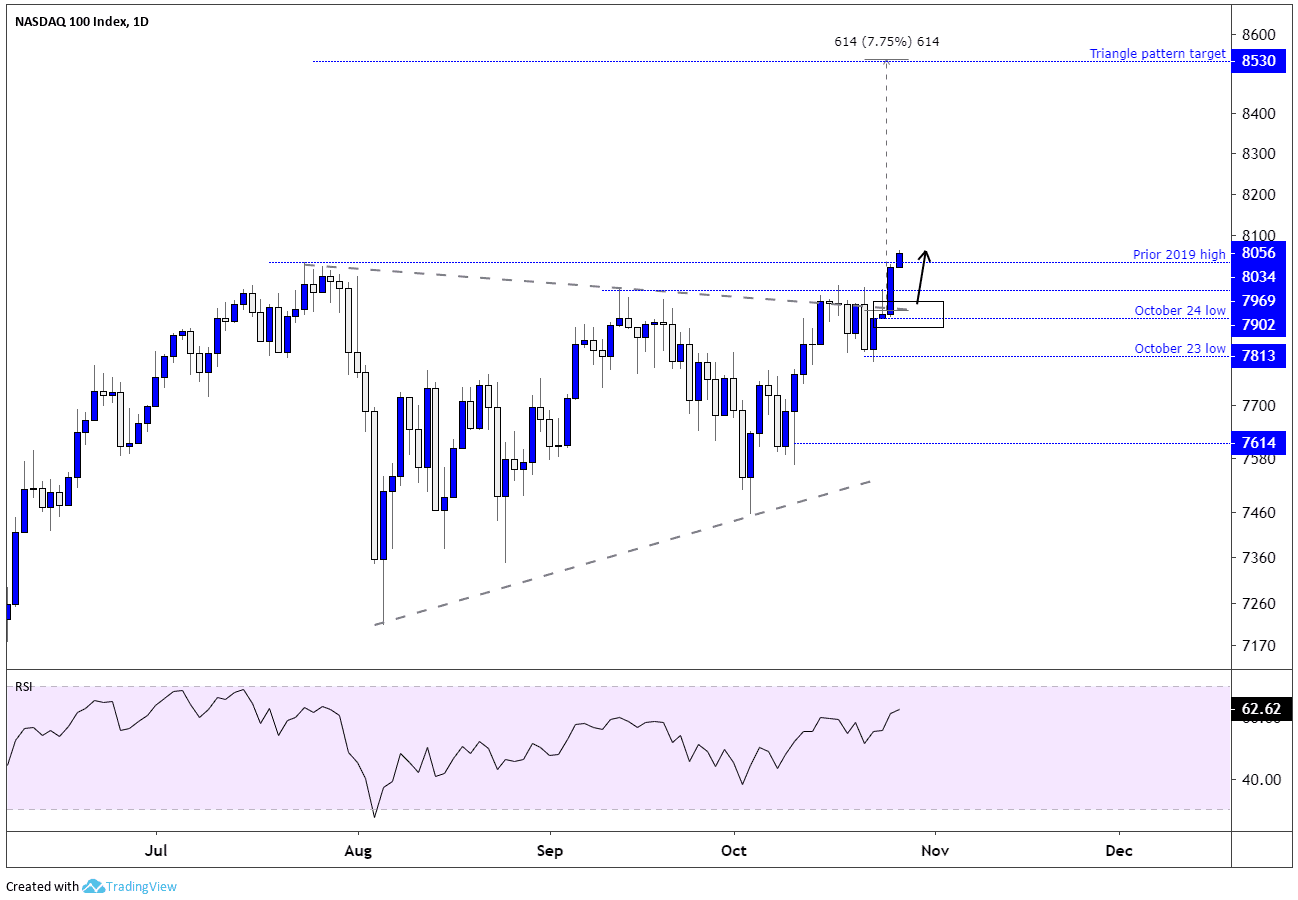

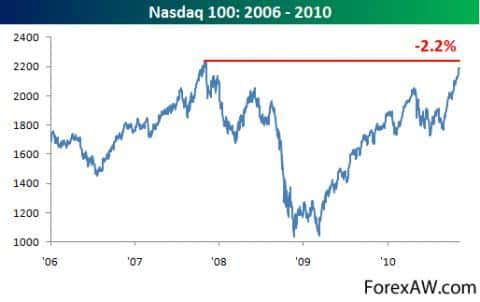

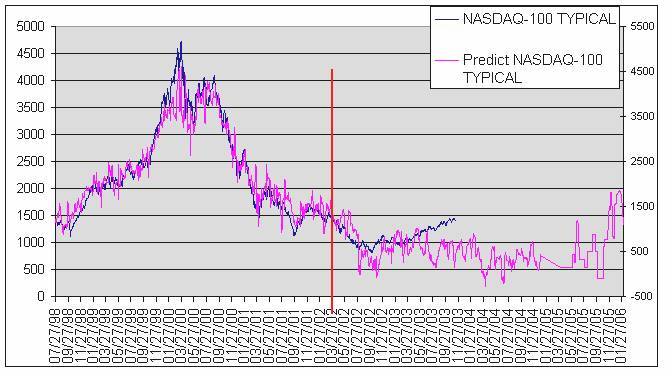

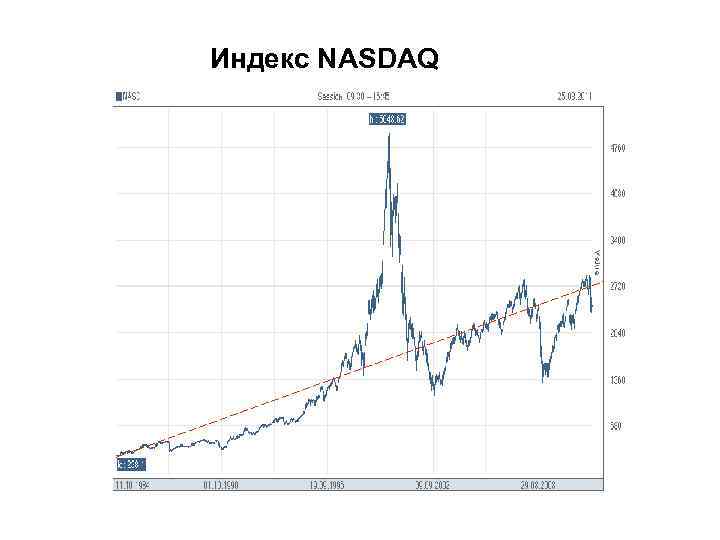

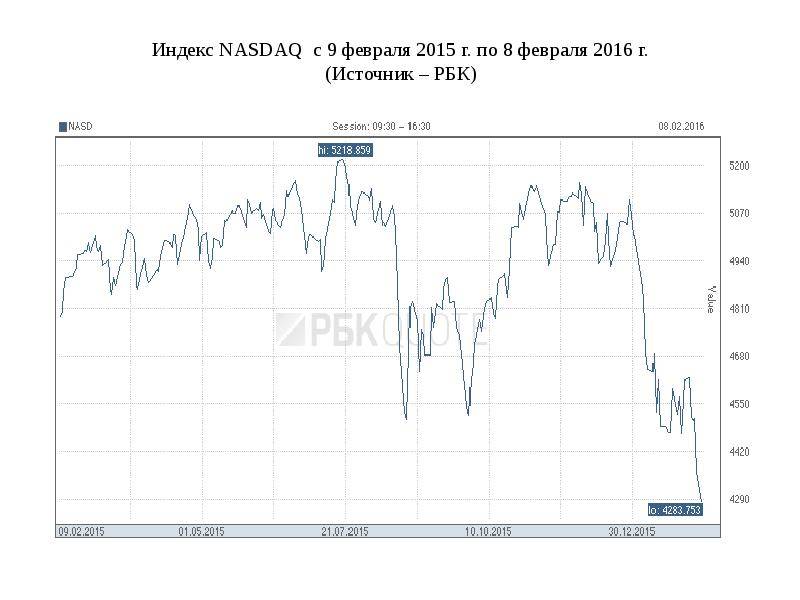

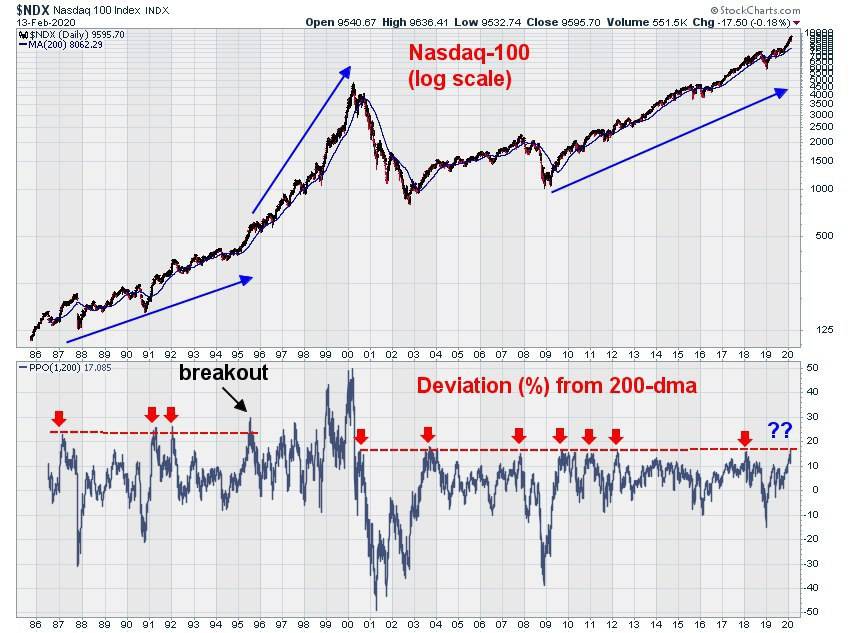

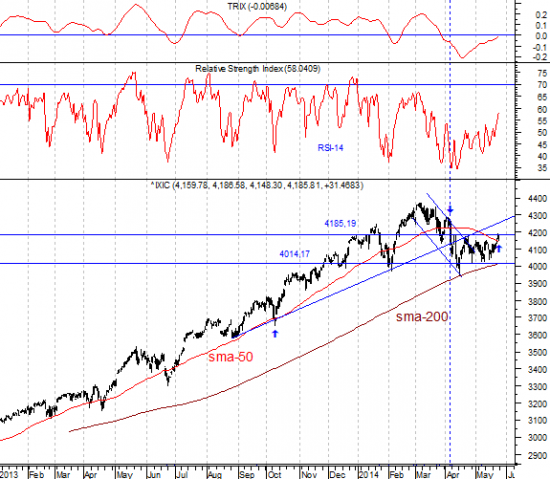

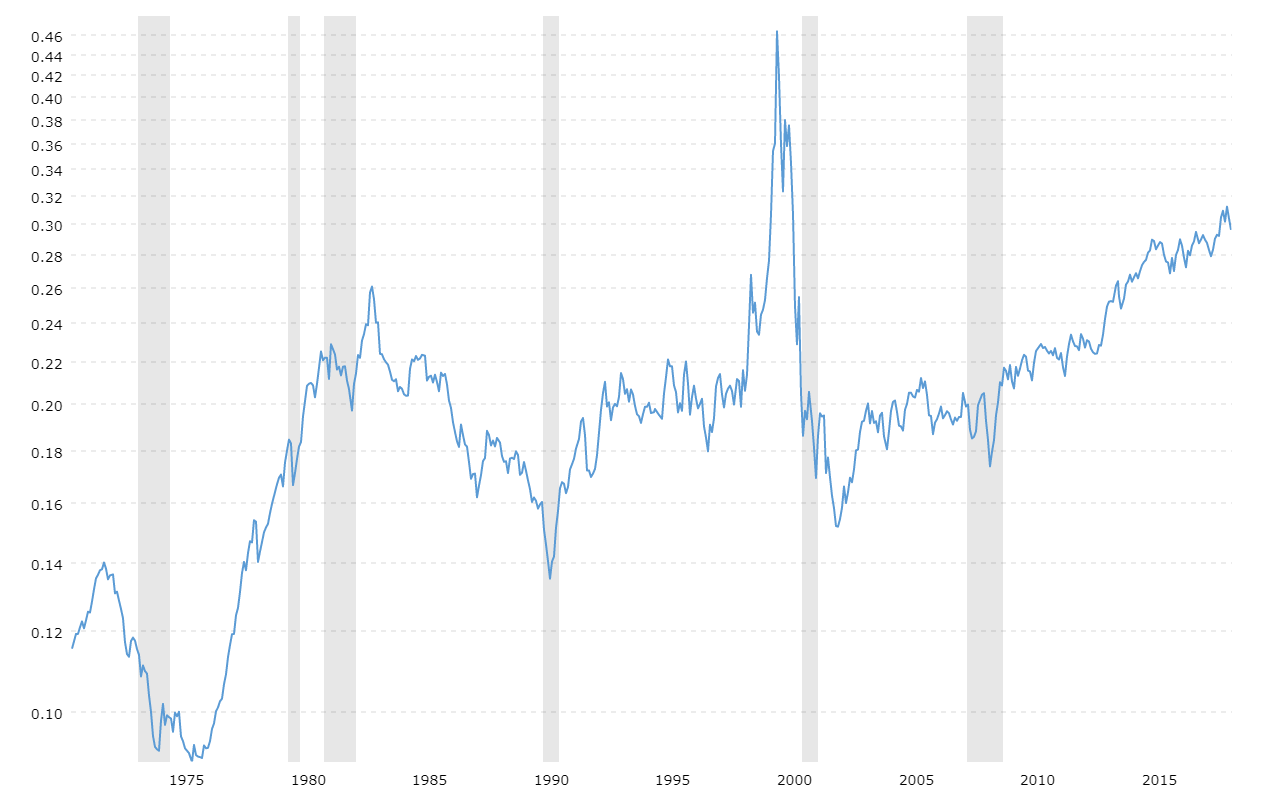

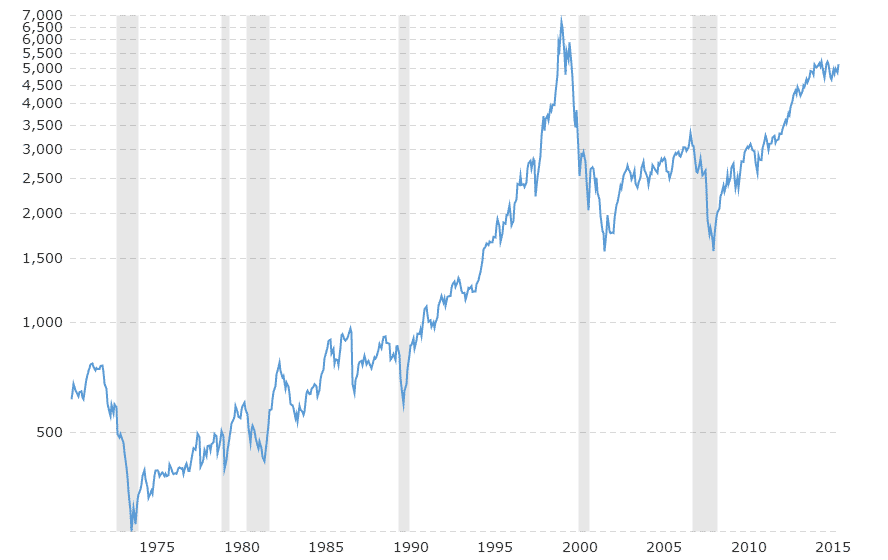

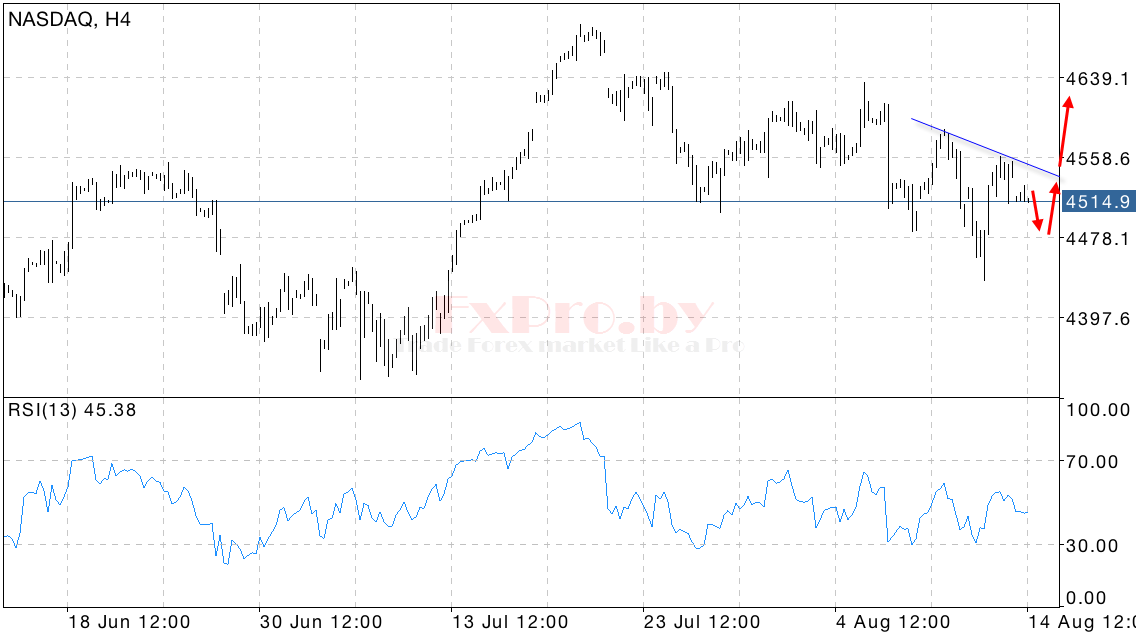

Индекс Nasdaq: график и динамика

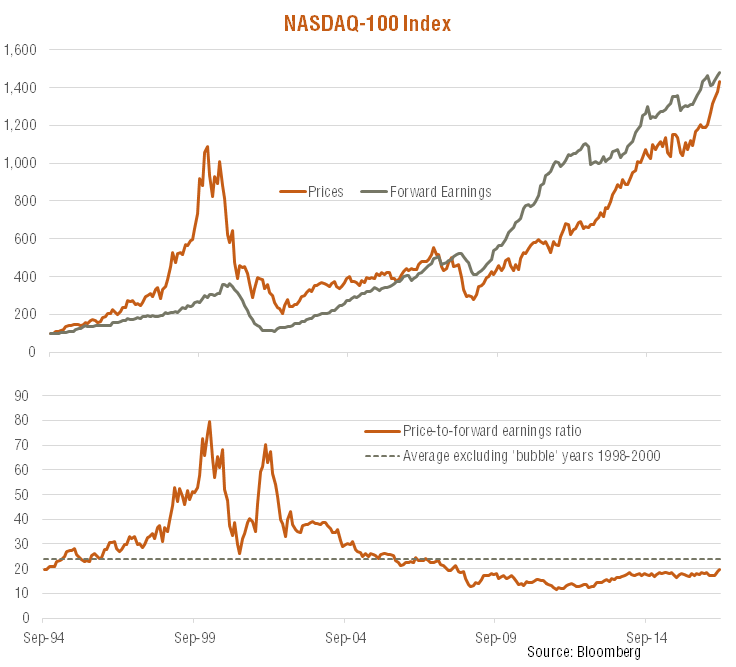

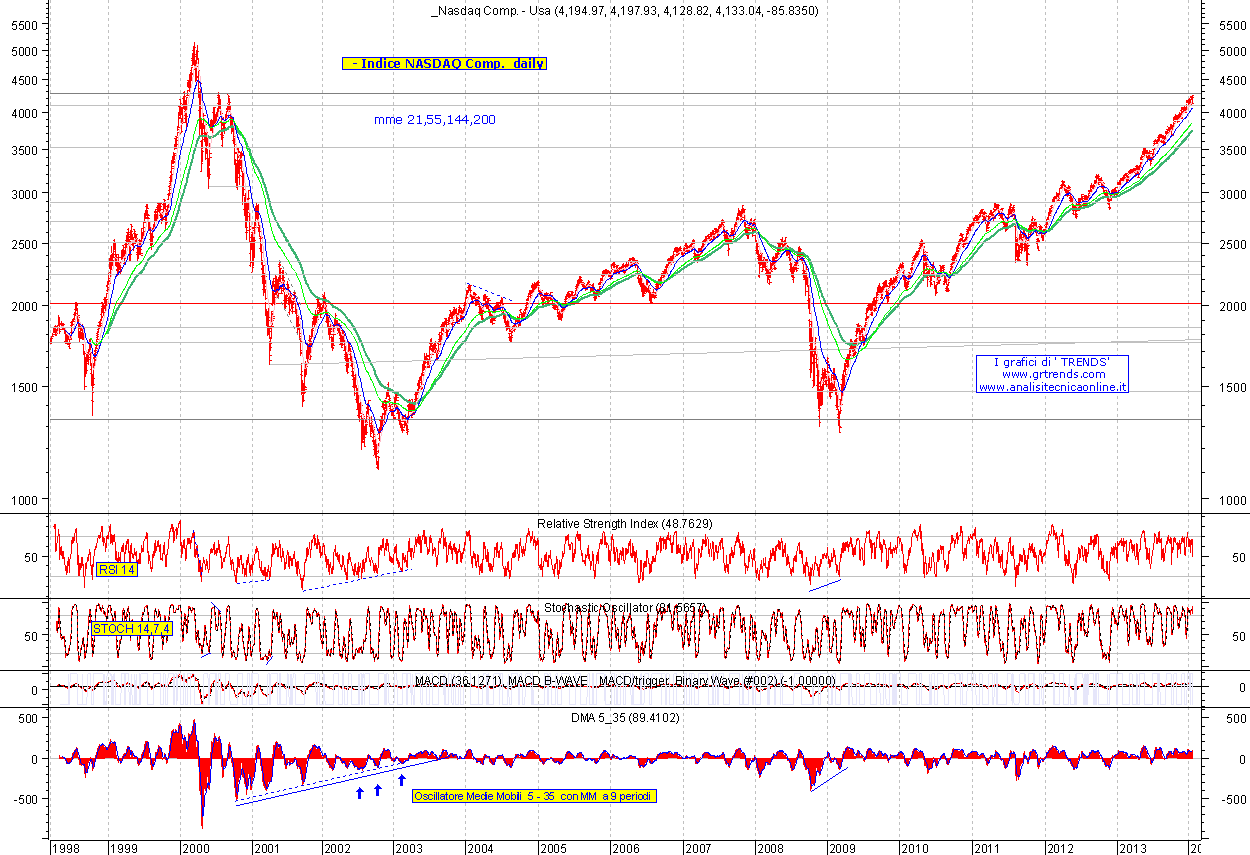

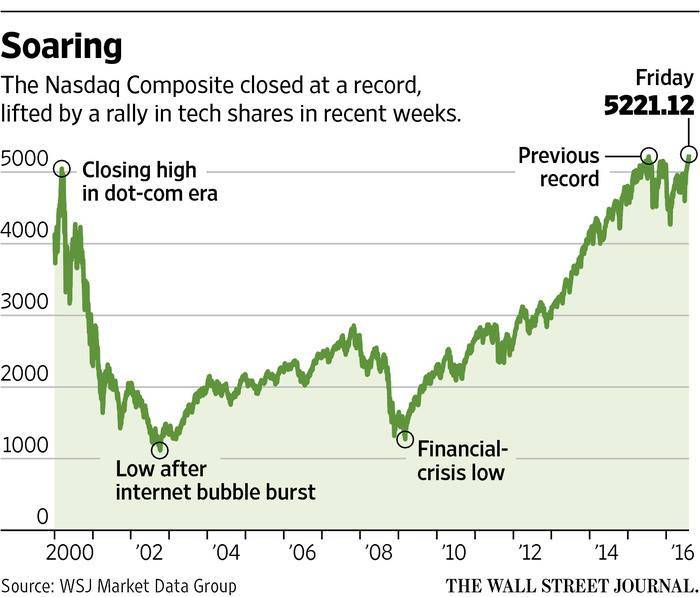

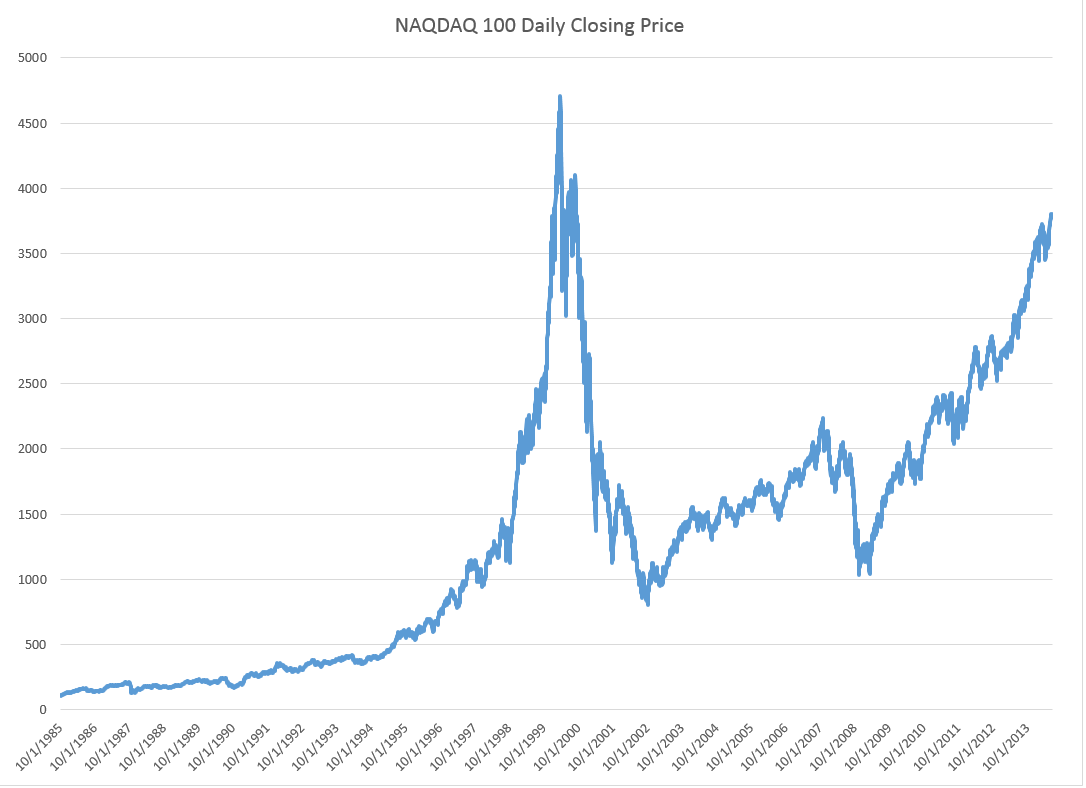

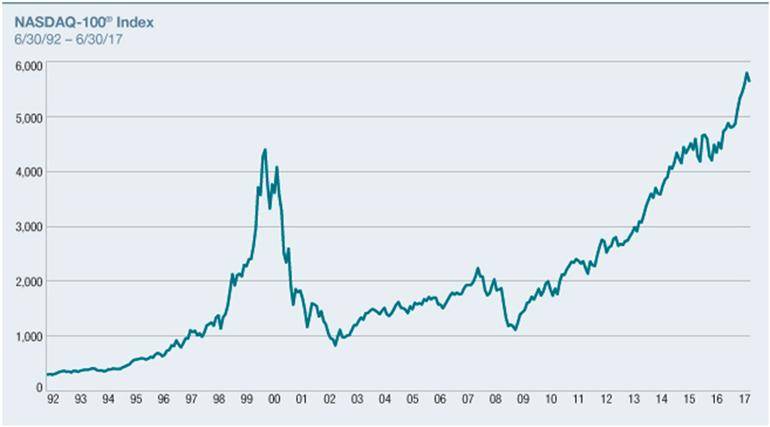

Впервые индекс Nasdaq был рассчитан в ферале 1971 года и начал свое движение с отметки 100. Затем, после снижения почти до нуля в 1974 году, начался планомерный рост показателя, который привел его к историческому максимуму более 5000 в 2000 году. После этого индекс скорректировался, опустившись до уровня около 1100, а затем волнообразными движениями поднялся до уровня около 3000, где и находится на сегодняшний день.

Далее представлен график динамики индекса Nasdaq с момента начала его существования по настоящий момент.

По своей структуре график индекса Nasdaq схож с графиками других американских индексов S&P 500 и Dow Jones, однако имеет и существенные различия. Так, например, те два индекса достигли максимума, скорректировались и снова обновили максимумы, а Nasdaq — пока еще нет, и находится достаточно далеко от своего максимального значения, достигнутого в 2000 году. Это говорит о том, что высокотехнологичные компании в последние 15 лет развиваются не такими темпами, как предприятия более традиционных отраслей промышленности, и отстают от безусловных лидеров рынка, акции которых составляют индекс Dow Jones (этот показатель демонстрирует наилучшую динамику).

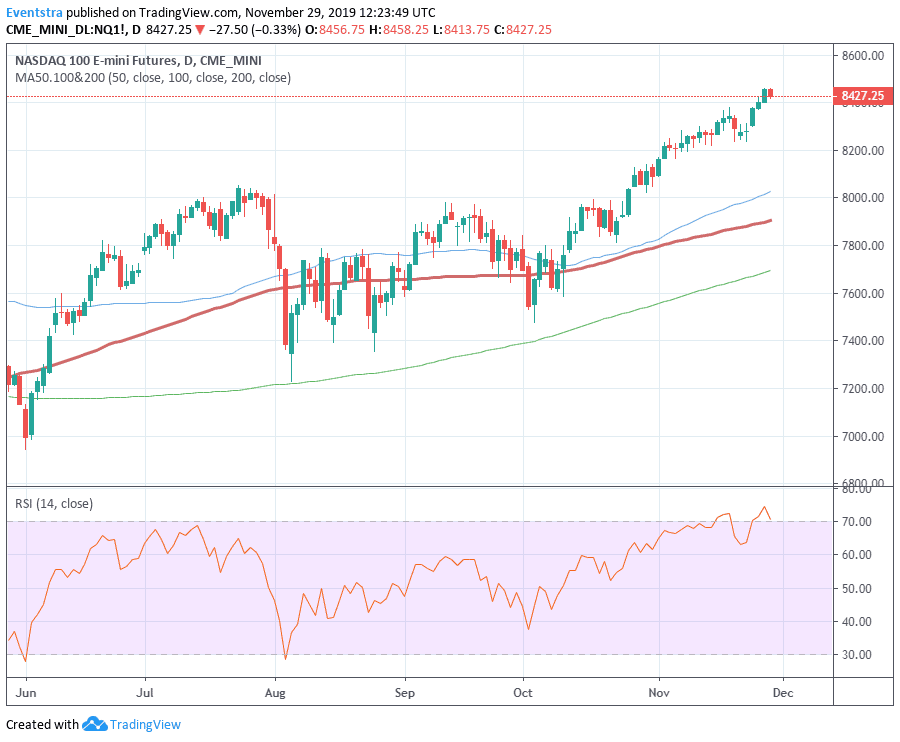

Индекс Nasdaq, как и другие фондовые индексы, является популярным биржевым активом и торгуется на биржах через свои производные инструменты: опционы и фьючерсы.

Теперь вы знаете, что такое индекс Nasdaq, что он показывает и где используется. Надеюсь, что эта информация вам пригодится, хотя бы — для общего развития.

До новых встреч на Финансовом гении! Повышайте свою финансовую грамотность и берегите личные финансы!

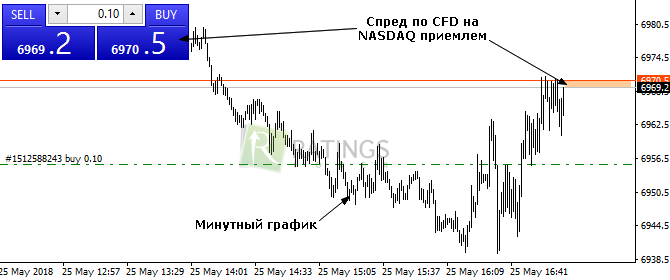

Торговля индексами

Помимо своей основной роли — показывать направление движения экономики и отрасли, индексами можно еще и торговать. Конечно не именно индексом, а фьючерсом на его значение. Он позволяет сделать ставку на то, какое значение индекса будет на определенную дату.

Такие индексные фьючерсы очень популярны на биржах. Они позволяют крупным инвесторам хеджировать риски, а частным делать ставки на рост или падение рынка.

На Московской бирже именно фьючерс на РТС является самым популярным инструментом. В США активно торгуются контракты на S&P 500.

Научиться правильной и грамотной торговле фьючерсами на котировки фондовых индексов можно на курсах Школы трейдинга. Основной курс по торговле можно получить бесплатно, достаточно только подписаться на обновления блога. Углубленное изучение трейдингу проходит на платных курсах Александра Пурнова.

Что влияет на цену всех трех индексов?

Стоимость акций компаний напрямую зависит от полученной ими прибыли или убытков. Инвестору Насдак придется регулярно отслеживать рыночные настроения в сфере высоких технологий.

Котировки растут на новостях о появлении новых технологий (информация публикуется в пресс-релизах крупных компаний и новостных лентах). К позитивной относят и информацию об усовершенствованиях актуальных технологий.

Цена падает на плохих новостях: ограничения со стороны правительств отдельных стран, смерть или уход с должности руководителя крупной компании. Последнее и произошло с компанией Apple — на графике котировок виден резкий обвал после печальной новости об уходе Стива Джобса.

VINX и KBW

Индексы акций VINX Nordic, производимые совместно с Oslo Börs, отслеживают составляющие бирж Nasdaq Nordic (Копенгаген, Хельсинки, Осло, Рейкьявик и Стокгольм) и Осло Бёрс. Основу семейства составляют индексы VINX All-Share, Benchmark, Tradable и Benchmark Cap.

Глобальные индексы Nasdaq и Keefe Bruyette & Woods сотрудничают, чтобы улучшить ведущее в отрасли семейство финансовых индексов KBW. В число целевых секторов входят: банковское дело, управление активами, брокерские / дилерские услуги, страхование, инвестиционные фонды недвижимости и ипотечное финансирование.

Кроме того, есть индексы с определенным результатом, обеспечивающихся опционами с заданными максимальными уровнями падения стоимости.

Как инвестировать в Nasdaq

Для того, чтобы получать доход, стоит изучить список компаний Nasdaq, и выбрать одну (или сразу несколько) стратегий работы:

- купить ценные бумаги компаний и ждать, пока курс вырастет, чтобы продать в нужный момент;

- приобрести акции и ждать выплаты дивидендов;

- найти ETF фонд, в который входят ценные бумаги сразу нескольких компаний и купить в нем долю.

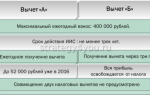

Поскольку акции компаний представлена на иностранной площадке, без зарубежного брокера не обойтись, но стоит понимать, что получить налоговый вычет в этом случае не получится. Да и стартовый заход от 3-5 тысяч долларов — весьма высокий. Дополнительно не упускайте возможность участвовать в IPO, ведь именно на стартовом этапе ценные бумаги низкие по стоимости, а их быстрый рост весьма частый, например, компания Netflix суммарно показала +350%. Многие компании считают престижным, когда их акции добавлены на эту торговую площадку.

Vertex Pharmaceuticals

Ни один из других упомянутых биотехнологий не может коснуться Vertex Pharmaceuticals, когда речь идет о перспективах роста. Аналитики полагают, что компания сможет увеличить свою прибыль на целых 65% ежегодно в течение следующих нескольких лет. Это действительно возможно? Я думаю так.

Вертекс сосредоточен на лечении муковисцидоза. У биотехнологии в настоящее время есть два препарата CF на рынке — Kalydeco и Orkambi. Но лекарства только лечат пациентов с МВ с определенными генетическими мутациями. Эти пациенты составляют лишь часть от общего числа пациентов с МВ во всем мире.

В то время как Orkambi продолжает набирать обороты, реальные возможности роста Vertex должны исходить от кандидатов в трубопровод. Компания ожидает получить одобрение FDA на комбинацию тезекафтора и ивакафтора (Kalydeco) к 28 февраля 2018 года. Хотя комбо, скорее всего, будет успешным, оно должно стать лишь прелюдией к еще лучшим вещам для Vertex.

Биотехнология намерена начать исследования на поздней стадии для комбинаций из трех препаратов в начале 2018 года. Эти препараты предоставляют самые большие долгосрочные возможности для Vertex. Цель компании — достичь в CF того, что Gilead Sciences сделала в области ВИЧ. Я думаю, что у него есть довольно хорошие шансы для достижения этой цели.

Средняя ДД компаний в России и США

NASDAQ Biotechnology Index

NASDAQ Biotechnology Index — сводный индекс около 120 акций ведущих фармацевтических и биотехнологических компаний Насдак. Отличается высокой волотильностью как и самого индекса, так и акций предприятий, представленных в нем.

Рис.3. ETF iShares Nasdaq Biotechnology

Прогноз

Данному производному инструменту могут угрожать катаклизмы, колеблющие основы мировых финансовых рынков. Но подобные события происходят очень редко, после них рынки восстанавливаются. Поэтому вложения в фьючерс Насдак 100 весьма перспективны для получения прибыли.

Общая характеристика и особенности базового актива

Индекс Насдак 100 включает в себя компании технологического сектора и биотехнологий. Это быстроразвивающиеся отрасли, идущие в ногу с современными научными и техническими достижениями. Поэтому индекс отражает состояние не только финансов, но еще науки и техники.

В составе индекса нет акций финансовых компаний. Это позволяет фьючерсам Насдак 100 меньше зависеть от финансовых пертурбаций.

Анализ и факторы влияния

Рост экономики и развитие технологий позволяет индексу Насдак обгонять другие американские фондовые показатели. Учитывая силу и величину американской экономики, ее устойчивость, процентное выражение роста высокотехнологичного сектора, хоть меньше китайского ВВП, но гораздо более надежное. Сырьевые и финансовые факторы оказывают опосредованное влияние, индекс не так чувствителен к скачкам курсов на других биржах мира.

История NASDAQ

Считается, что NASDAQ возник в начале 1970-х годов, когда владельцами была внедрена первая в мире электронная доска купли-продажи активов (только BID и ASK). На самом деле, истоки второй биржи в мире лежат в 1938 году, когда Конгрессом США был принят Акт Мелони. Он, осуждая разрозненность фондовых рынков, приказал всем независимым брокерам вступить в СРО.

В теории, саморегулируемые организации (на английском Self-Regularity Organization), должны были вести учет деятельности биржевых игроков и формировать отчеты, впоследствии направлявшиеся в Комиссию по ценным бумагам и рынкам. Первой из СРО стала NASD – National Association of Securities Dealers — куда вошло большинство свободных трейдеров.

Даже спустя 30 лет ситуация оставалась неудовлетворительной — манипуляции и инсайд были часты, а акции компаний каждый день падали и взлетали без причины, принося кому-то миллионы. В 1968 году Комиссией по ценным бумагам и биржам США было принято решение о разработке автоматической программы учета торгов — она получила название NASD Automated Quotations или NASDAQ.

Уже 08 февраля 1971 года состоялась первая сделка в рамках новой площадки. Стоит отметить, что NASDAQ не была похожа на традиционную биржу и представляла собой электронную доску объявлений, где указывалась ценная бумага, цена спроса и предложения. С учетом видимого коридора цены, волатильность была невысокой, а возможностей для спекулятивной торговли — исчезающее мало. Этим

обусловлен массовый исход трейдеров (даже числящихся в NASD) и низкая популярность площадки. К 1975 году с целью сохранения жизнеспособности было принято решение о допуске к участию малых компаний со всего мира. И то, что львиную долю из них составили структуры развивающегося hi-tech-сектора, можно списать на совпадение. Энтузиастам, строившим цифровую эпоху в гаражах, идти было некуда.

К 1982 году число компаний превысило тысячу, и им стала необходима градация. С этой целью был введен фондовый индекс NASDAQ National Market. Когда число претендентов в него привело к судебным тяжбам и протестам эмитентов, в 1985 году были внедрены еще два индекса: NASDAQ 100 и NASDAQ Financial Index. Как следует из названия, финансовым структурам отвели второй индикатор.

Биржа NASDAQ

В 1992 году NASDAQ заключил партнерское соглашение с Лондонской фондовой биржей LSE, что позволило, во-первых, выйти на европейский рынок, во-вторых, на некоторое время сформировать конкурента NYSE. Союз оказался недолгим, и через несколько лет пути площадок разошлись. В 1998 году в Европе была создана EASDAQ, которая была куплена американцами и превращена в NASDAQ Europe.

В 2001 году направление было закрыто (причиной стал крах доткомов – точка com), но в 2007 году вновь открыто как Equiduct, а впоследствии перешло в управление Deutsche Borse AG.

В настоящее время группа компаний NASDAQ OMX занимает второе место по капитализации в мире, представляя интересы компаний большинства стран, и косвенно – через NASDAQ Dubai – участвует в деятельности Лондонской фондовой биржи. Таким образом, дельцам из Нового Света удалось зайти в Старый, чему так препятствовала LSE, и получить над ней косвенный контроль.