Что лучше: евробонды или дивидендные акции

Акции изначально — более рискованный инструмент инвестиций, чем еврооблигации.

У дивидендных акций два параметра риска.

Первый, и в меньшей степени — размер самих дивидендов. Он может быть как на уровне доходности по евробондам, так и выше. Достаточно много акций с дивидендными выплатами значительно бОльшими, чем доходность облигаций.

Второй параметр — биржевой курс акции. Является самой непредсказуемой величиной. Если рост — к дивидендным выплатам добавится маржа при повышении цены бумаги, если падение — вся потенциальная прибыль может быть съедена, даже с учетом дивов.

К примеру, дивиденды 12%, это очень неплохая величина. А падение котировок акций относительно покупки составило 20% и цена длительный период находится на этих уровнях. Это прямые потери плюс упущенная прибыль и потери, связанные с инфляцией.

Евробонды — на порядок более консервативный инструмент с заранее известным сроком инвестирования и размером доходности по ценным бумагам. Сами облигации могут подешеветь, но доходность в любом случае будет за счет процентов.

Чем укрывать автомобиль

Мы уже рассмотрели, чем укрывать машину от града, если вы заранее не подготовились к напору ледяной стихии. Но ведь всегда есть возможность позаботиться о сохранности экстерьера загодя. Здесь возможных вариантов намного больше. Можно возить с собой, например, остатки рулона подложки для ламината или чего-нибудь подобного. Если кому-то это покажется экзотикой, есть и альтернативный способ. В хозяйственных отделах супермаркетов продаётся пузырчатая упаковочная плёнка. Стоит она копейки, а места в багажнике занимает немного. Правда, после однократного использования её, скорее всего, придётся выбросить, но и град ведь случается далеко не ежедневно. Но лучшим способом следует признать покупку специального антиградового тента/накидки/чехла, благо предложений подобных изделий предостаточно. При его наличии защита автомобиля от града своими руками потребует от вас только быстроты реакции.

Меры, применяемые для защиты персональных данных субъектов

Компания принимает необходимые и достаточные организационные и технические меры для защиты ПДн субъектов ПДн от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий.

Меры по обеспечению безопасности ПДн, применяемые в Компании:

- Назначение ответственного за организацию обработки ПДн.

- Издание документов, определяющих политику Компании в отношении обработки ПДн, локальных актов по вопросам обработки ПДн, а также локальных актов, устанавливающих процедуры, направленные на предотвращение и выявление нарушений законодательства РФ в области ПДн, устранение последствий таких нарушений.

- Оценка вреда, который может быть причинен субъектам ПДн в случае нарушения законодательства РФ в области ПДн, соотношение указанного вреда и принимаемых мер, направленных на обеспечение выполнения законодательства РФ в области ПДн.

- Ознакомление работников Компании, непосредственно осуществляющих обработку ПДн, с положениями законодательства РФ в области ПДн, в том числе требованиями к защите ПДн, документами, определяющими политику Компании в отношении обработки ПДн, локальными актами по вопросам обработки ПДн, и (или) обучение указанных работников.

- Определение угроз безопасности ПДн при их обработке в информационных системах персональных данных (далее – ИСПДн).

- Применение организационных и технических мер по обеспечению безопасности ПДн при их обработке в ИСПДн, необходимых для выполнения требований к защите ПДн, исполнение которых обеспечивает установленные Правительством Российской Федерации уровни защищенности персональных данных.

- Применение прошедших в установленном порядке процедуру оценки соответствия средств защиты информации.

- Оценка эффективности принимаемых мер по обеспечению безопасности ПДн до ввода в эксплуатацию ИСПДн.

- Учет машинных носителей ПДн.

- Обнаружение фактов несанкционированного доступа к ПДн и принятие мер.

- Восстановление ПДн, модифицированных или уничтоженных вследствие несанкционированного доступа к ним.

- Установление правил доступа к ПДн, обрабатываемым в ИСПДн, а также обеспечение регистрации и учета всех действий, совершаемых с ПДн в ИСПДн.

- Контроль принимаемых мер по обеспечению безопасности ПДн и уровня защищенности ИСПДн.

Что такое евробонды

Начинающих инвесторов часто интересуют евробонды и что это такое, простыми словами это один из типов облигаций. Они появились в 1963 г. в Италии. Корень «евро» означает, что они родом из Европы, хотя сейчас это слово уже утратило свой первоначальный смысл из-за того, что эти бумаги выпускаются и работают не только в Европе, но и во многих развитых странах мира.

Этим занимаются компании, международные организации и государство. Они делают это для того, чтобы привлечь заемные средства, взяв их на внешнем рынке капитала на срок от 1 года до 40 лет. Чаще всего он ограничен 3-30 годами.

Этим занимаются компании, международные организации и государство. Они делают это для того, чтобы привлечь заемные средства, взяв их на внешнем рынке капитала на срок от 1 года до 40 лет. Чаще всего он ограничен 3-30 годами.

Если говорить о номинале, то для заемщика он выражен в иностранной валюте. Еврооблигации размещаются одновременно на финансовых рынках многих государств. Исключение составляет только страна, которая их выпустила.

К основным покупателям евробондов относятся следующие инвесторы:

- пенсионные фонды;

- страховые компании;

- инвестиционные организации.

Еврооблигации доступны и частным инвесторам. Есть бумаги, у которых фиксированная ставка процента, но встречается и плавающая.

Облигации внутреннего валютного займа и другие расписки находятся в ведении андеррайтеров, которые выступают в роли менеджеров проекта. В их задачи входят проверка заемщиков и выпуск евробондов, а также их распределение среди покупателей.

Зачем они нужны эмитенту и инвестору

Эмитенты выпускают евробонды, чтобы привлечь заемные средства. Они используются для развития отраслей, проектов, реализации бизнес-идей.

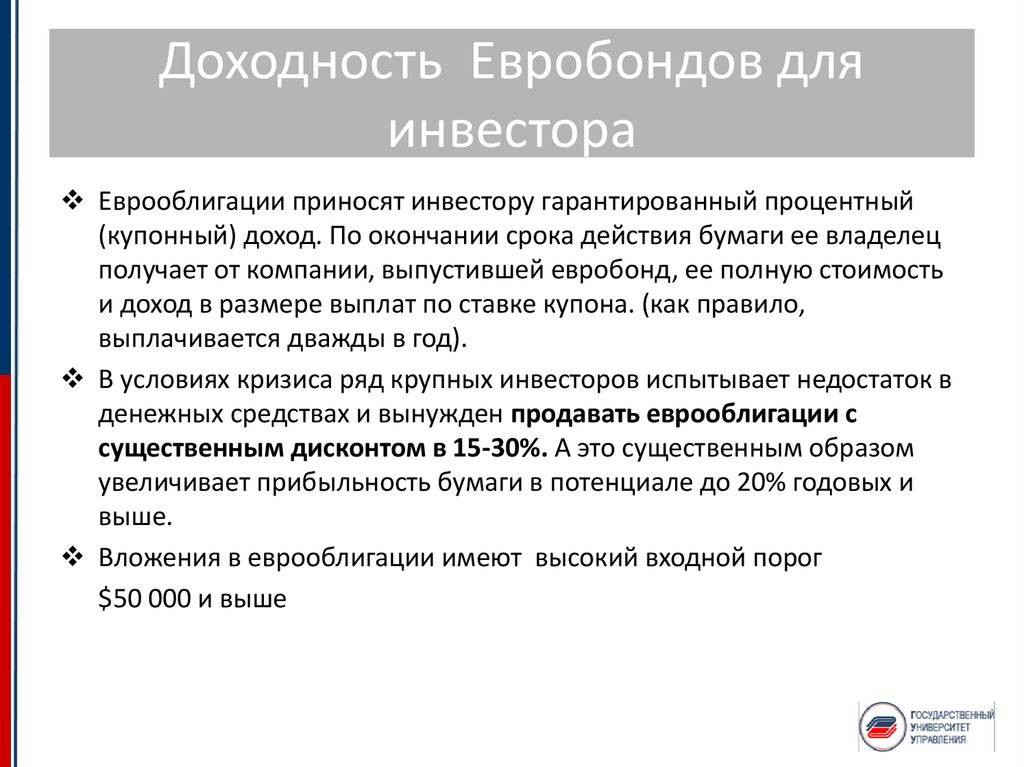

Инвесторы покупают бумаги для получения фиксированного дохода. Они дают свои деньги в долг компаниям и государству, а те платят им проценты. Чаще всего выплаты осуществляются 1 раз в 6 месяцев, но возможны и другие варианты. Когда срок жизни акции подходит к концу, заемщику выплачивается номинал.

Инвесторы покупают бумаги для получения фиксированного дохода. Они дают свои деньги в долг компаниям и государству, а те платят им проценты. Чаще всего выплаты осуществляются 1 раз в 6 месяцев, но возможны и другие варианты. Когда срок жизни акции подходит к концу, заемщику выплачивается номинал.

Можно выделить следующие преимущества таких долговых расписок:

Регулярный доход. По купонам можно получать до 4% годовых.

Валютные вложения. Конвертация денег в иностранную валюту является распространенной мерой по защите капитала от финансовых кризисов и инфляции. Курс рубля меняется, за последние 30 лет национальная валюта в несколько раз подешевела по отношению к доллару, а потом и к евро, поэтому вложение в евробонды можно назвать прибыльным.

Защита от девальвации. Торговля еврооблигациями осуществляется в иностранной валюте, чаще всего это евро и доллар. Преимущества владения такими бумагами можно рассмотреть на следующем примере: многие инвесторы в период с 2015 по 2016 год понесли убытки, но высокая инфляция не затронула тех людей, которые держали еврооблигации. В рублях они получили прибыль.

Диверсификация портфеля. Инвесторы могут приобрести облигации корпораций, государств. Это позволит уменьшить потенциальные риски и снизить потери.

Инвесторы заранее знают, какой получат доход

Для того чтобы сделать прогноз, нужно принимать во внимание размер платежей, сумму долга и процентную ставку.

Ликвидность. Продать облигации можно в любой момент.

Защита интересов инвесторов

Оборот бумаг жестко контролирует международное законодательство.

ICMA, являющаяся международной ассоциацией, исполняет функции регулятора.

Процесс покупки, продажи и начисления дохода прозрачен: эмитенты отчитываются по международным стандартам, поэтому инвестор может быть уверен, что его деньги не пропадут.

Как работают еврооблигации

При выпуске евробондов эмитенты могут сделать закрытую или открытую подписку, инвестор заинтересован в открытом способе выпуска.

При выпуске евробондов эмитенты могут сделать закрытую или открытую подписку, инвестор заинтересован в открытом способе выпуска.

Процесс осуществляется через андеррайтеров, им руководит лид-менеджер. Он покупает запасы облигаций российских компаний, других государств и иностранных корпораций в соответствии с согласованными условиями. После этого их предлагают другим заемщикам, чаще всего это институциональные инвесторы.

По своим параметрам облигации в валюте похожи на другие:

- У них есть номинал, так называют стоимость одной бумаги.

- Держатель еще перед покупкой знает доходность еврооблигаций. Она устанавливается в процентах годовых, эту сумму заемщикам выплачивает эмитент.

- Есть срок погашения. Это дата, когда будет произведен расчет с инвестором. До нее выплачивается купонный доход, а в указанный день происходит возврат номинала.

- Каждая выпущенная долговая расписка имеет рыночную цену, часто она отличается от номинальной как в большую, так и в меньшую сторону. Евробонды растут в цене, когда на них наблюдается повышенный спрос на рынке.

- С учетом рыночной стоимости рассчитывается текущая доходность. Это годовая прибыль, которая исчисляется в процентах.

Инвесторам не нужно самостоятельно делать расчеты. Все данные есть, поэтому нужно только выбрать подходящие евробонды.

Цели сбора и обработки персональных данных субъектов компании

Компания производит обработку ПДн, в соответствии с договорными обязательствами (исполнение соглашений, договоров и обязательств), общехозяйственной деятельностью Компании, а также в соответствии с требованиями законодательства РФ в области ПДн.

В Компании производится обработка ПДн следующих категорий субъектов персональных данных:

- работников (в том числе уволенных) Компании;

- родственников работников Компании;

- представителей контрагентов и других физических лиц, по договорам возмездного оказания услуг, купли-продажи недвижимости;

- физических лиц — клиентов Компании по направлению инвестиционной деятельности компании.

Для каждой категории субъектов ПДн определены цели обработки их ПДн:

- Целями обработки ПДн работников Компании являются обеспечение соблюдения законов и иных нормативных правовых актов, содействие в трудоустройстве, обучении и продвижении по службе, осуществление кадровой и бухгалтерской деятельности организации, обеспечение личной безопасности работника и сохранности имущества организации, выполнение функций, предусмотренных должностной инструкцией и трудовым договором, контроль количества и качества выполняемой работы, обеспечение обратной связи с клиентами в части предоставления дополнительной информации о Компании.

- Целью обработки ПДн представителей контрагентов — юридических лиц и физических лиц, осуществляющих деятельность по договорам ГПХ или купли-продажи недвижимости, является взаимодействие по вопросам выполнения условий договора, платежам и для отправки писем о наличии просроченной задолженности.

- Целями обработки ПДн клиентов — физических лиц Компании являются оформление и работа по договорам доверительного управления, договорам на брокерское обслуживание, проведение торговых операций в интересах клиента, информирование клиентов и результатах инвестирования, обеспечение обратной связи с целью предоставления дополнительной информации о Компании, анализ степени удовлетворенности клиентов – физических лиц, изучение рынка, сбор и актуализация контактных данных для осуществления информационных рассылок.

- Целью обработки ПДн родственников работников является достижение целей, предусмотренных законом, для осуществления и выполнения, возложенных законодательством РФ на Компанию функций, полномочий и обязанностей (5 абзац статьи 228, 11 абзац статьи 229, 6 абзац статьи 230 и др. статьи Трудового кодекса РФ).

В Компании не обрабатываются специальные категории и биометрические ПДн. Перечень обрабатываемых ПДн определяется действующим законодательством РФ, а также локальными документами Компании. В Компании осуществляется сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передача (предоставление, доступ), блокирование, удаление, уничтожение ПДн при их обработке как с использованием средств автоматизации, так и без использования таковых.

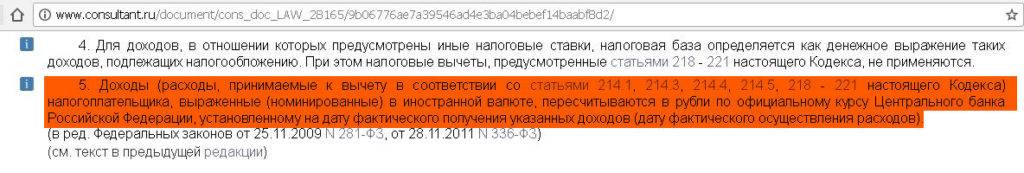

Налогообложение еврооблигаций. Валютная переоценка

В механизме налогообложения кроется основное достоинство вкладов в банке перед еврооблигациями (и, соответственно, главный недостаток еврооблигаций). Банковским депозитам не страшна валютная переоценка.

Если Вы вложили свою валюту в банк под проценты, то по окончанию вклада Вы получите обратно свои доллары или евро, и Вас не будет волновать, увеличился или уменьшился курс валюты по отношению к рублю. Налог на проценты по валютным депозитам тоже не взимается (если он меньше 10% годовых).

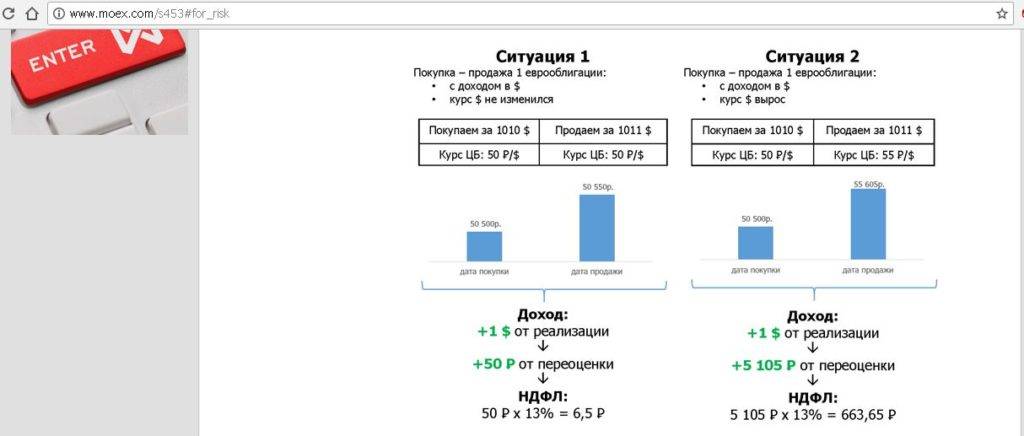

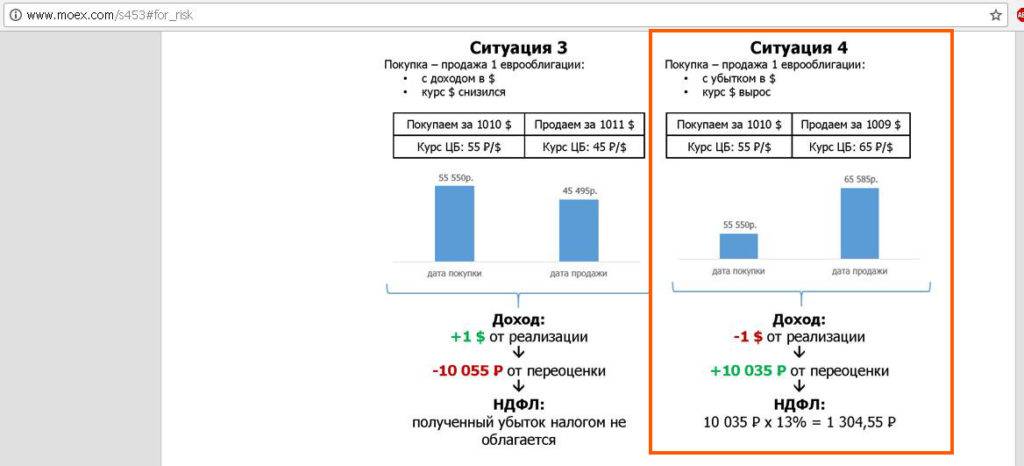

А вот с еврооблигациями дела обстоят несколько иначе из-за валютной переоценки. Мы помним о налоге на доход (т.е. на разницу между ценой покупки и продажи/гашения), который составляет 13%. Налогооблагаемая база рассчитывается в рублях (НК РФ Ст. 210 “Налоговая база”).

При сильной девальвации может случиться так, что в долларах Вы получили фактический убыток, но из-за разницы курса есть рублевая доходность, с которой нужно уплатить 13% налог (в обратную сторону это правило тоже работает, если получена доходность в долларах, а курс рубля вырос по отношению к доллару, и в рублях получился фактический минус, то налог платить не нужно).

В нашем случае мы потратили на еврооблигацию «VEB-20» 1104,05$ при курсе 56,07 руб., т.е. 1104,05*56,07=61904,08 руб.

При её погашении мы получим 1000$. Рублевый доход по сравнению с ценой покупки, с которого у нас возникнет обязанность уплатить налог в 13% (брокер является налоговым агентом), возникнет при курсе выше, чем 61904,08/1000=61,904 руб./$

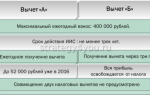

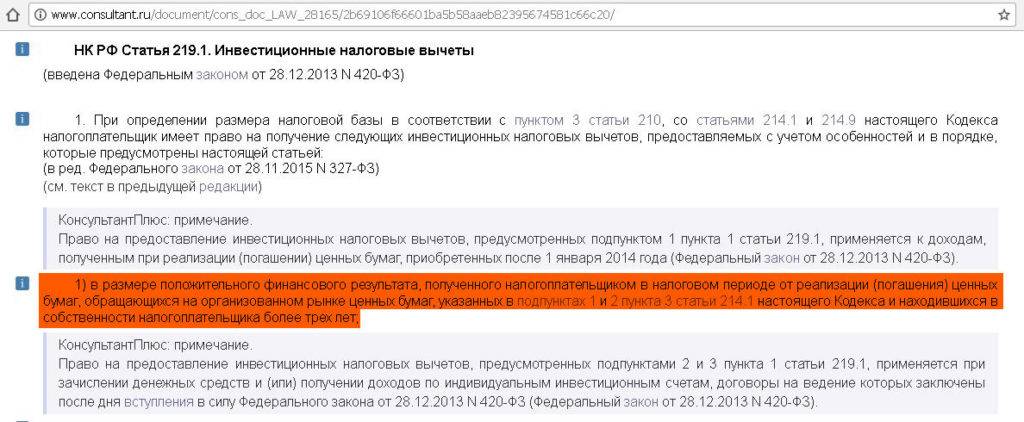

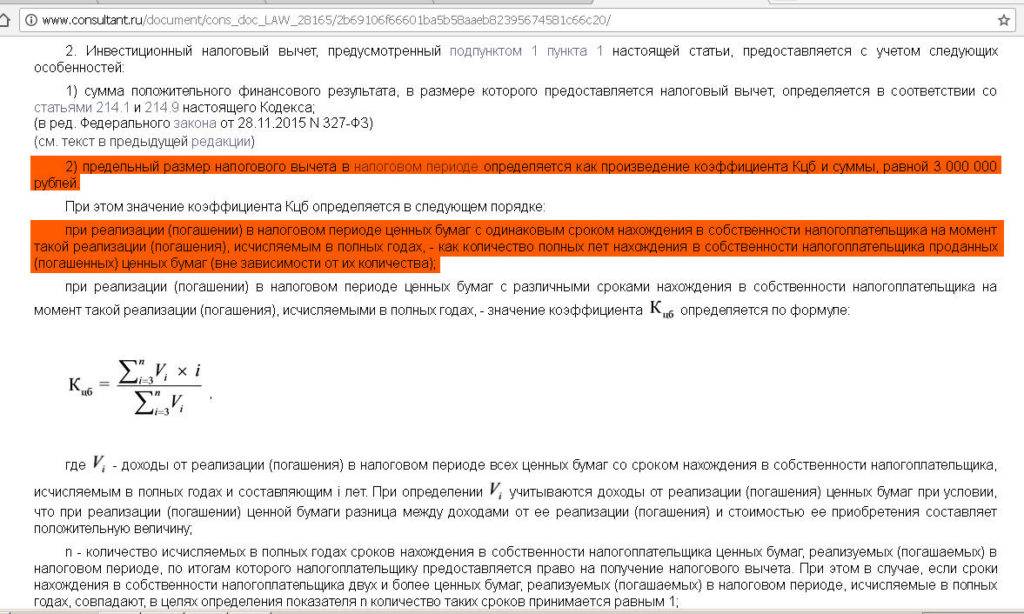

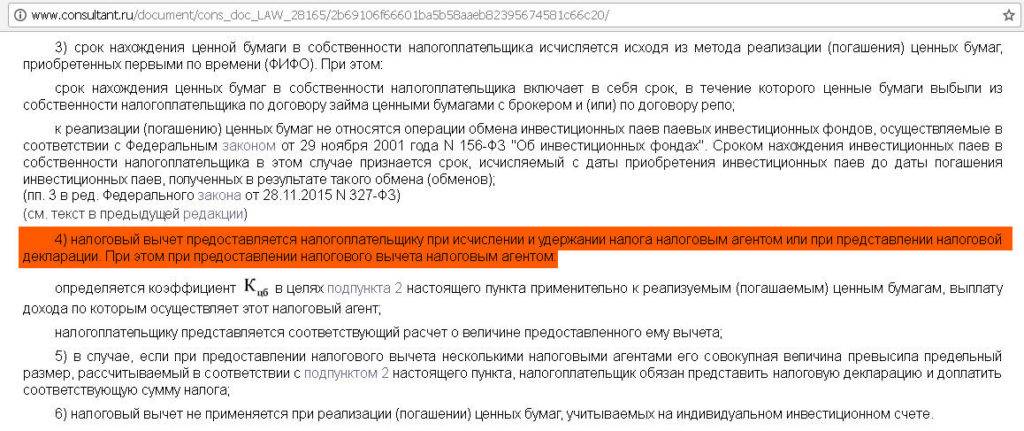

В рассмотренном примере с покупкой «VEB-20» валютная переоценка нас не коснулась бы, поскольку мы владели бы бумагой больше 3-х лет (мы специально такую и подбирали), а согласно cт. 219.1 НК РФ “Инвестиционные налоговые вычеты” нам положен вычет в размере положительного финансового результата, полученного в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг.

Предельная сумма вычета рассчитывается как произведение 3 млн. руб. и количества лет владения бумагой (в нашем случае это 3*3 = 9 млн. руб).

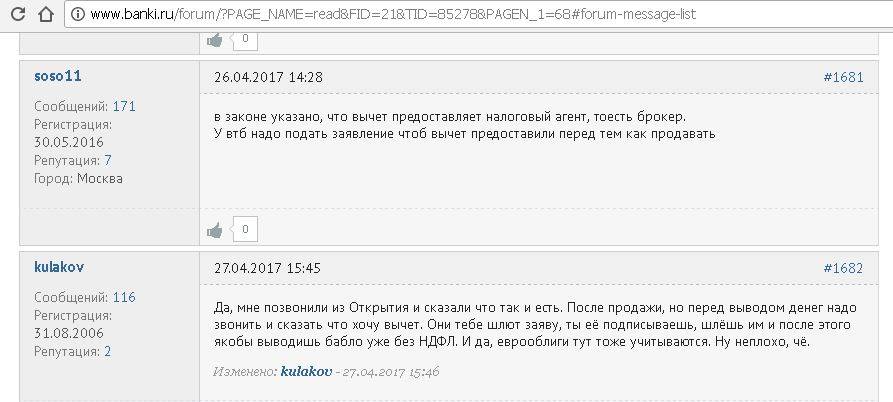

Причём брокер как налоговый агент сам предоставит налогоплательщику вычет при исчислении и удержании налога:

Только всё же стоит напомнить брокеру про этот вычет:

UPD: 21.02.2019

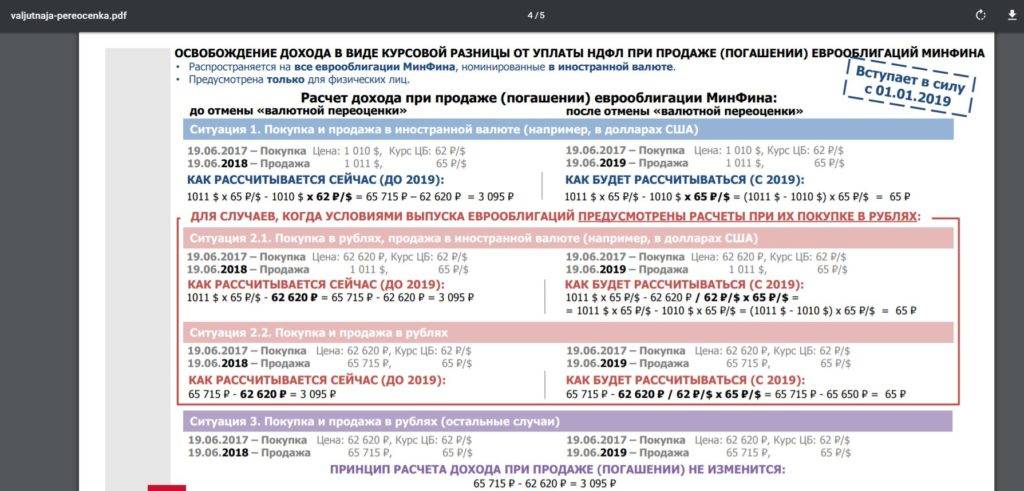

С 01.01.2019 была отменена валютная переоценка по еврооблигациям Минфина для физических лиц. Т.е. будет освобождение дохода в виде курсовой разницы от уплаты НДФЛ при продаже (погашении) ценных бумаг.

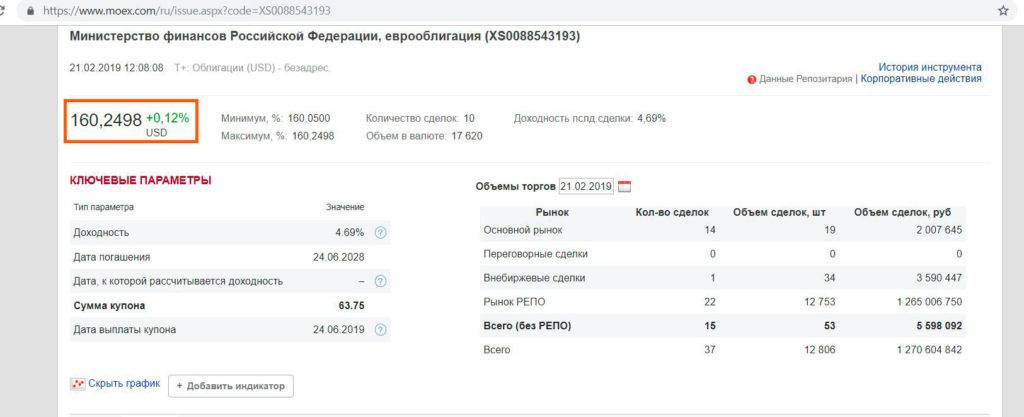

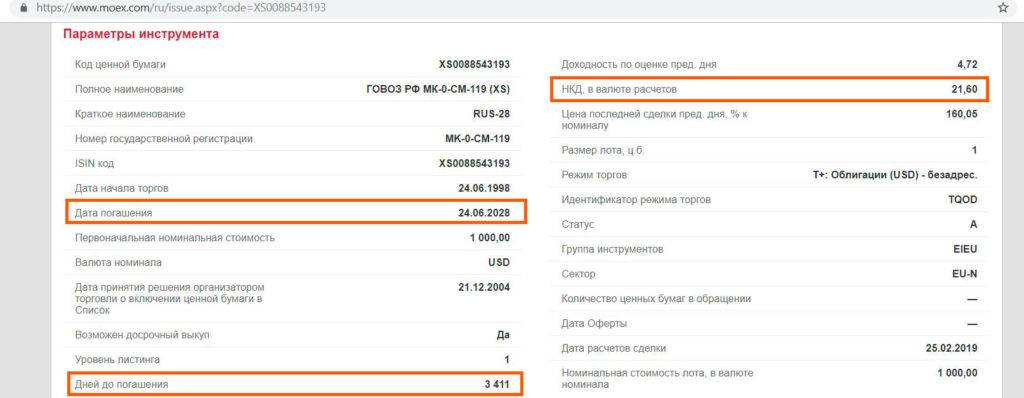

Для частного инвестора выбор еврооблигаций Минфина, которые можно купить на бирже с лотом 1000$, мягко говоря, не велик, доступна разве что еврооблигация RUS-28. Оценим ее доходность по состоянию на 21.02.2019.

Цена последней сделки была 160,2480% от номинала. Накопленный купонный доход 21,6$. До погашения осталось 3411 дней.

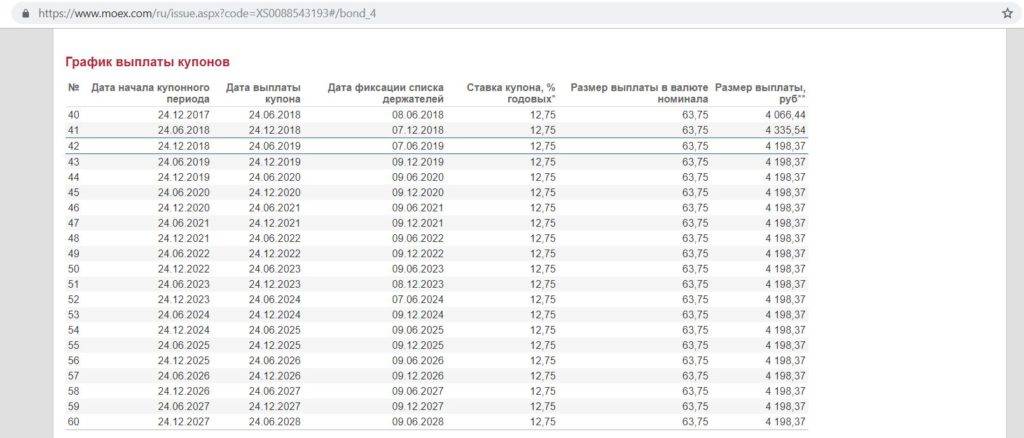

Ближайший купон будет 42-й 24.06.2019 – 63,75$, а всего их 60:

Мы приобрели ее за 1602,48$. Купонные выплаты к дате погашения составят 63,75-21,6 (накопленный купонный доход) + еще 18 купонов по 63,75 = 42,15+ 1147,5= 1189,65$. Также в дату погашения в 2028 году мы получим номинал еврооблигации в 1000$.

Итак, потратив 1602,48$, к 2028 году мы получим 1189,65+1000 = 2189,65$, значит наш доход за это время составил 2189,65-1602,48=587,17$.

Простая доходность за весь период владения бумагой составит: 587,17/1602,78*100% = 36,63%.

Простая годовая доходность к погашению (погашение будет через 3411 дней) равна:

36,63/(3411)*365=3,92%

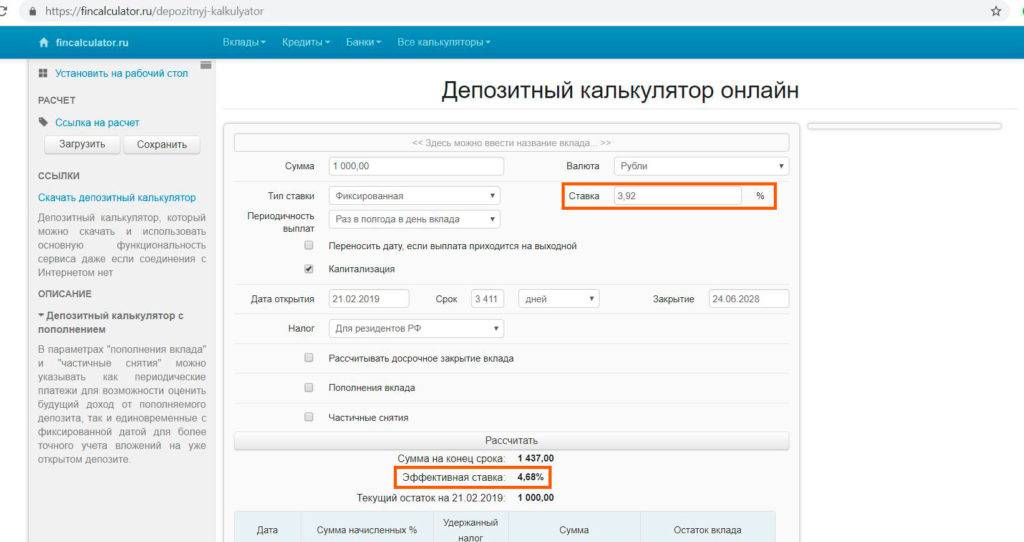

Другими словами, покупка еврооблигации Рус-28, если додержать ее до погашения, эквивалентна депозиту с доходностью 3,92% и выплатой процентов 2 раза в год.

Если учесть реинвестирование купонов под такую же доходность (на практике, конечно, так не получится) получим примерную доходность в 4,68% (для примерной оценки я использовал финкалькулятор, там не те даты выплаты процентов, но на общий результат это не сильно влияет).

Примерно такую же доходность показывает и сайт Московской биржи.

ТОП лучших брокеров

В выборе брокера стоит обращать внимание на многие факторы: от опыта работы, отзывов до того, какие комиссии необходимо платить и насколько удобно сотрудничать. Часто выбирают ВТБ из-за разных тарифов и вполне реальных комиссий

Привлекает удаленной налаженной работой «Тинькофф», а вот для клиентов Сбербанка предложены одни из наиболее низких издержек на рынке.

В среднем, за сделку на Московской бирже инвестору надо заплатить брокеру от 0.0125% до 0.08%.

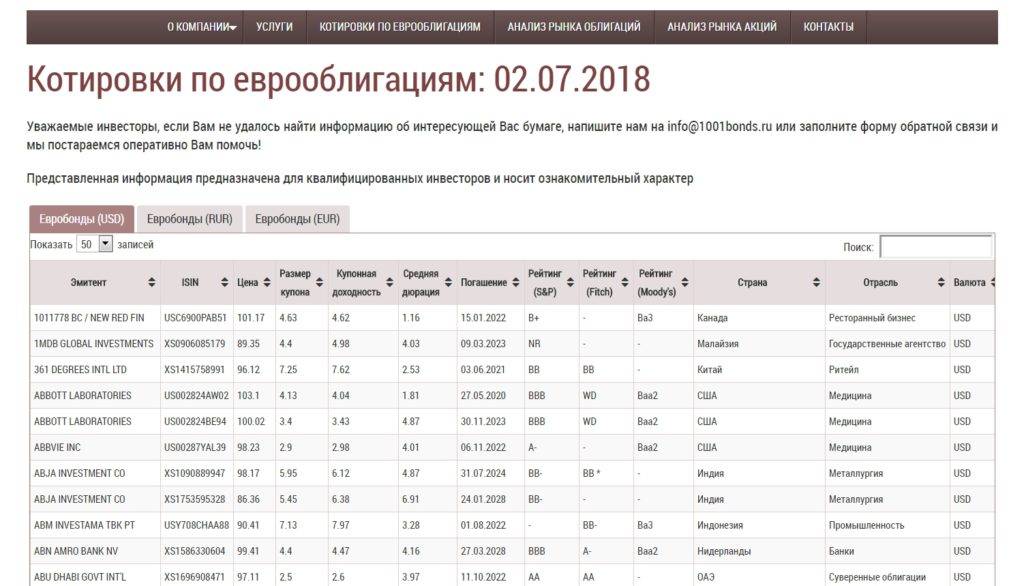

Обязательно изучите условия, максимальный размер счета, есть ли принципиальные условия по количеству сделок и их обороту. В выборе евробондов важна не только ликвидность, сколько доходность. Предлагаю посмотреть на облигации с самым большим купоном и принять решение, какие из ценных бумаг для вас подходят наилучшим образом. Предлагаю актуальные данные с учетом информации, размещенной на банки ру. Здесь можете выбрать варианты в рублях и долларах.

Крупные евробонды, доступные для покупки и Московской бирже

| Название | Годовая доходность | Цена за 1 штуку в $ | Дата погашения |

|---|---|---|---|

| Газпром-18-2037-евро | 4.15% | 1419.60 | 16.08.2037 |

| ГТЛК-001Р-05-боб | 4.12% | 834.35 | 21.08.2024 |

| Газпром-05-2034-евро | 4.11% | 1502.90 | 28.04.2034 |

| ВЭБ. РФ-3-2025-евро | 3.48% | 1163.50 | 22.11.2025 |

| Газпромнефть -03-22-евро | 2.94% | 1041 | 19.09.2022 |

Стоит отдельно остановиться на вечных облигациях. Это довольно специфический инструмент рынка и его особенность в том, что выплаты по купонам регулярно осуществляются, но стоимость никогда не будет погашена. В какой-то мере это похоже с акциями «голубые фишки». Для примера, такая ценная бумага от Россельхозбанка предлагает доход в год в размере 14,8%. Но они доступны исключительно для квалифицированных инвесторов.

На текущий момент представлены такие евробонды от российских финансовых компаний на бессрочной основе их 28 в списке, а котировки стоимости от 100 рублей с минимальной доходностью 5% в год. Евробонды — полноценные участники финансовой системы страны и мира, а о том, что такое рынок ценных бумаг можно детально узнать из материала на www.iqmonitor.ru. В качестве еще одного источника дохода рекомендую доходные сайты, многие из которых даже не требуют вложений.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

ПИФ еврооблигаций

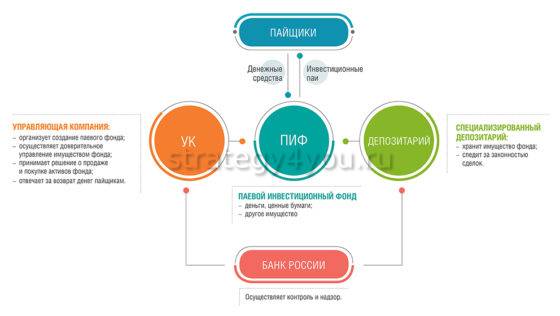

Инвестировать в еврооблигации можно в составе Паевых инвестиционных фондов.

Что такое ПИФ и как на них заработать?

Управляющая компания аккумулирует у себя средства инвесторов. И на эти деньги покупает еврооблигации. Каждый вкладчик имеет долю пропорционально внесенным средствам.

Для покупки паев фонда нужно обратиться в управляющую компанию (УК), заключить договор и можно совершать операции по приобретению еврооблигаций.

Многие УК действует в связке с банками. И процедура покупки может быть упрощена до предела. Все операции производятся онлайн через личный кабинет.

Самые крупнейшие ПИФЫ инвестирующие в фонды еврооблигаций:

- Сбербанк;

- ВТБ;

- Альфа-капитал;

- Атон;

- Открытие.

Плюсы покупки еврооблигаций через ПИФ

Простота. От пайщика требуется только внести деньги. И получить долю от всего фонда, пропорционально внесенным средствам.

Управляющая компания покупает евробонды на основании собственного анализа аналитиков. Выбирая бумаги исходя из доходности, надежности, дюрации, собственной стратегии и правил управления капиталом. Делая инвестиции максимально прибыльными на долговом рынке. По крайней мере они (УК) говорят, что это так. )))

В портфеле инвестора будут находиться бумаги из разных секторов экономики. С разным уровнем доходности и надежности. По истечении срока жизни облигаций, при погашении бумаг эмитентом, получение купонного дохода — ПИФ самостоятельно перекладывает свободные деньги в другие бумаги. И средства вкладчиков работают постоянно.

Учитывая высокую стоимость большинства евробондов (от $100 000) обращающихся на Московской бирже — покупка для частных инвесторов является практически невозможной. ПИФ еврооблигаций, за счет управления огромной суммой инвесторов может приобретать абсолютно все бумаги.

Что в итоге?

Звучит красиво. Но давайте нальем в эту бочку меда немножко дегтя.

Все ПИФ номинированы в рублях. Покупки и продажи производятся только в национальной валюте. И хотя сами инвестиции в еврооблигации, особенно в составе фонда, будут считаться низкорискованными. Но по отношению к рублю — высокорискованными.

Рассмотрим на примере самого крупнейшего ПИФ — Сбербанк фонд еврооблигаций. В распоряжении фонда — сумма в 2,5 миллиарда рублей.

В состав фонда входят.

Виды евробондов

Существует три вида еврооблигаций:

- Евробонды. Ценные бумаги на предъявителя. Не имеют обеспечения, что значительно упрощает их выпуск компаниями-эмитентами. По этой же причине их выпускают в основном в развивающихся странах.

- Евроноты. Именные ценные бумаги. Их выпуск предусматривает создание определенного обеспечения, что значительно снижает риск инвестора, но требует вложений от эмитента. Данный вид выпускается в основном компаниями развитых стран.

- Дракон — еврооблигации, размещенные на азиатских биржах.

Евробонды также классифицируются по ряду признаков. В зависимости от срока действия они бывают:

- Долгосрочные. Срок жизни ценной бумаги составляет от 10 лет и более.

- Среднесрочные. Период действия составляет от 1 года до 10 лет.

- Краткосрочные. Действуют не более 1 года.

По дате погашения евробонды делятся на:

- Ценные бумаги с единой фиксированной датой погашения.

- Евробонды с несколькими датами выплаты основной суммы. На случай если эмитент решит отдать номинальную стоимость постепенно.

- Облигация, предусматривающая досрочное погашение номинала.

По способу получения дохода евробонды бывают:

Где и как можно купить евробонды

Россия стала активно участвовать в торгах еврооблигациями с 1996 г. Государство выступает в роли не только заемщика, но и инвестора.

Крупные организации следует этому примеру. Например, Лукойл, Газпром и Сбербанк активно привлекают деньги для проектов путем размещения на бирже своих долговых расписок. Хотя считается, что их большую часть покупают крупные инвесторы, частные лица также могут стать держателями еврооблигаций.

Крупные организации следует этому примеру. Например, Лукойл, Газпром и Сбербанк активно привлекают деньги для проектов путем размещения на бирже своих долговых расписок. Хотя считается, что их большую часть покупают крупные инвесторы, частные лица также могут стать держателями еврооблигаций.

Напрямую на бирже частные лица торговать не могут, для этого им нужен посредник. Эту роль берут на себя брокерские компании. Приобретать бумаги можно и в банках, но чаще всего у брокеров комиссия ниже.

Самостоятельно на Московской бирже

Процедура покупки евробондов на Московской бирже (ММВБ) начинается с открытия счета у брокера. Инвестору будут предоставлены логин и пароль, после чего он должен скачать торговый терминал на свой компьютер.

Процедура покупки евробондов на Московской бирже (ММВБ) начинается с открытия счета у брокера. Инвестору будут предоставлены логин и пароль, после чего он должен скачать торговый терминал на свой компьютер.

Можно пользоваться для торговли приложением, установив его на смартфон или планшет. Клиенту брокера будут доступны графики, он сможет определять направление тренда, совершать сделки с бумагами.

Те инвесторы, которые не желают торговать самостоятельно, могут отдать приказ о покупке или продаже, позвонив специалисту компании.

В составе ПИФа

Граждане, не имеющие 1000 долларов, но желающие инвестировать в валютные облигации, могут приобрести долю в ПИФ. В состав фонда включают сразу несколько ценных бумаг. За счет того, что инвестиции коллективные, можно приобрести часть пирога, в который были включены долговые бумаги в иностранной валюте, выпущенные разными компаниями.

Инвестирование в ПИФы имеет следующие недостатки:

- нет онлайн-котировок;

- ликвидность ниже, чем у финансовых инструментов;

- инвесторы не могут пользоваться кредитным плечом.

Среди достоинств можно назвать регулярный купонный доход. Он начисляется в зависимости от того, какой долей владеет инвестор. Хорошим примером может стать фонд еврооблигаций, который был основан Сбербанком, и фонд с аналогичным названием, но под руководством ВТБ.

ETF

Чтобы снизить сумму, которую брокер взимает за ведение счета, а также издержки на депозитарий, управление бумагами и другие операции, можно выбирать не ПИФы, а вложения в ETF. Это портфель, состоящий из нескольких евробондов, он котируется на бирже.

ETF высоколиквидные, поэтому при получении купонного дохода инвестор может моментально вложить деньги в покупку новых паев. Но ETF на рынке мало, поэтому выбор вкладчиков ограничен.

Как выбрать

Выбирая облигации в иностранной валюте, вкладчик должен обращать внимание на риск и доходность. Вложения в корпоративные бумаги выгоднее, чем в государственные, но риск банкротства частных организаций выше, чем у государства, поэтому компании, чтобы привлечь заемщиков, предлагают более высоких доход

Если инвестор видит, что перечень расписок, которые его интересуют, совпадает со структурой ETF, то лучше не покупать бумаги напрямую, а выбрать вложение в фонд.

Этот вариант выгоден еще и тем, что можно вложиться не в одну бумагу какой-то компании или государства, а распределить средства между несколькими долговыми обязательствами, снизив риск.

Имеет значение и сумма, которой располагает вкладчик. Если она небольшая, то нет смысла покупать 1 или 2 еврооблигации. Лучше эти деньги вложить в ETF. Когда появятся свободные средства, можно докупать паи.

Имеет значение и сумма, которой располагает вкладчик. Если она небольшая, то нет смысла покупать 1 или 2 еврооблигации. Лучше эти деньги вложить в ETF. Когда появятся свободные средства, можно докупать паи.

Лучшие брокеры

В входят следующие компании:

- ФИНАМ;

- Открытие;

- БКС;

- КИТ Финанс;

- Фридом Финанс.

Покупать расписки можно в Сбербанке, ВТБ, Тинькофф и других финансовых организациях.

Кем приобретаются евробонды

Чаще всего они приобретаются:

- Страховыми фондами.

- Инвестиционными фондами.

- Крупными частными игроками рынка.

- Инвестиционными компаниями.

- Крупными корпорациями

Участие частных лиц ограничивается достаточно высоким порогом вхождения, что объясняется довольно крупным номиналом еврооблигаций. Минимальная покупка (лот) выражается в очень крупной сумме – 100 000$ США (помимо комиссионных издержек).

Евробонды можно приобрести на мировых фондовых биржах. Рекомендуем Люксембургскую и Лондонскую фондовые биржи – два самых больших центра для инвестиций в еврооблигации на сегодняшний день. Кроме них, в мире имеется множество других фондовых бирж. Самым доступным способом являются торги на Московской бирже. Доступ к торгам открывается при открытии брокерского счёта или ИИС. Перед вложением средств, советуем внимательно изучить все условия и риски, связанные с приобретением евробондов.

Российские еврооблигации

На рынок еврооблигаций допускаются только серьезные и стабильные в финансовом отношении заемщики. Процедура выхода достаточно сложная и длительная, поэтому неудивительно, что первым туда вышло российское государство, а не ее компании. В 1996г. правительство РФ впервые эмитировало еврооблигации, что было связано с переговорами с коммерческими структурами зарубежных стран и реструктуризацией государственного долга России.

В настоящий момент еврооблигации выпускает множество российских компаний, в пятерке самых крупных: Газпром, ВТБ, Сбербанк, Альфа Банк, Россельхозбанк. Причем российские еврооблигации могут размещаться не только на Московской, но и на европейских биржах: например в Лондоне или Люксембурге. Примеры российских евробондов:

| Облигация, выпуск | Номер регистрации | Начало размещения | Дата погашения | Номинал |

| Банк ФК Открыт-16-2052-ев | XS0418265509 | 28.12.2007 | 15.12.2052 | 1000 RUB |

| Банк ФК Открытие-15-52-ев | XS0410998289 | 28.12.2007 | 15.12.2052 | 100000 RUB |

| ВТБ Капитал-2040-евро | XS0502917312 | 21.04.2010 | 21.04.2040 | 1000000 EUR |

| Газпром-18-2037-евро | XS0316524130 | 09.08.2007 | 16.08.2037 | 1000 USD |

| Банк ВТБ-08-2035-евро | XS0223715920 | 27.06.2005 | 30.06.2035 | 1000 USD |

| Газпром-05-2034-евро | XS0191754729 | 19.04.2004 | 28.04.2034 | 1000 USD |

| ГородИпотБанк-2033-4-евро | XS0263593682 | 10.08.2006 | 10.09.2033 | 1 USD |

| РЖД-05-2031-евро | XS0609017917 | 18.03.2011 | 25.03.2031 | 1000 GBP |

Список евробондов на Московской бирже можно найти

Обратите внимание, что еврооблигации продаются там не по номиналу (почти всегда 1000 долларов), а с учетом стандартного размера лота — так что порог входа может колебаться от 1 до 200 тыс. долларов

Хотя номинал 1000 долларов имеет еврооблигация Минфина RUS-28 с купоном 12.5% годовых. Реальная текущая стоимость, правда, заметно выше, и доходность к погашению ниже. Подробную информацию по российским еврооблигациям можно найти на сайтах:

- rusbonds.ru

- ru.cbonds.info

- bonds.finam.ru

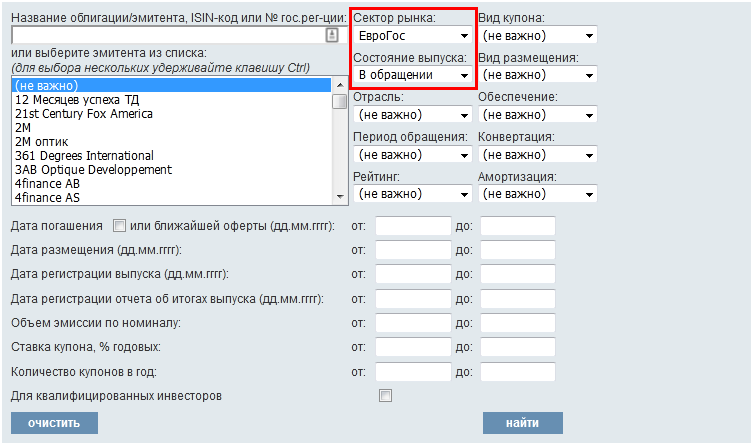

Например, в случае rusbonds.ru нужно выйти в меню «Поиск облигаций» и там задать нужные параметры. Так, для поиска российских государственных еврооблигаций выбираем следующие пункты:

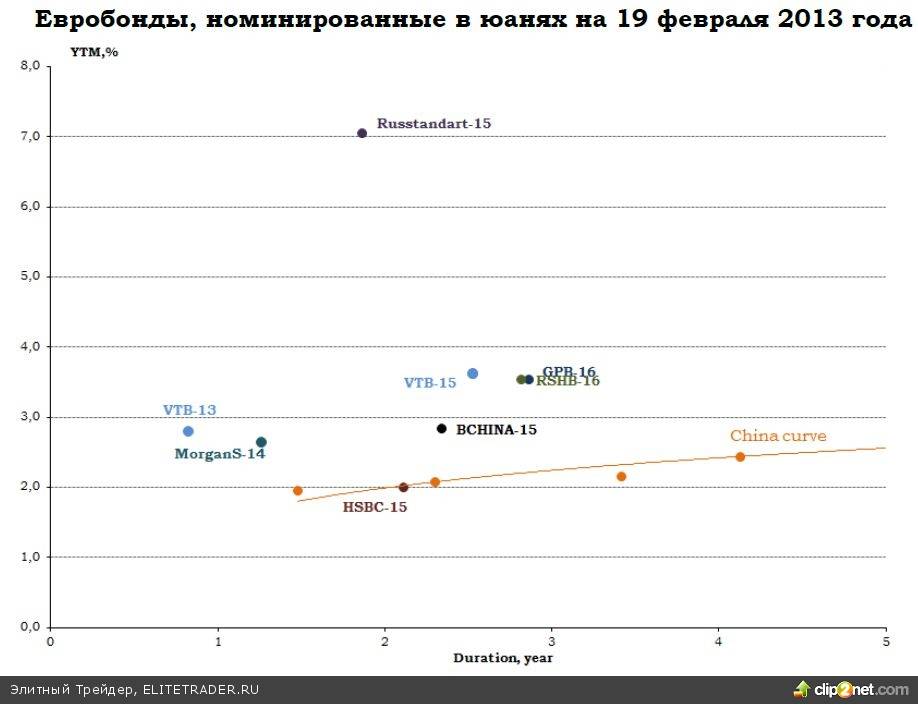

Довольно интересно отметить, что за последнее десятилетие объем выпуска государственных еврооблигаций не претерпел заметных изменений, тогда как корпоративные евробонды в кризис сохранили свои позиции и за 10 лет увеличили их в четыре раза, сильно оторвавшись от государственных бумаг. Одним из возможных направлений развития российских еврооблигаций видится сектор муниципальных евробондов, а также выход на рынок менее крупных компаний второго эшелона — здесь можно ожидать еще более высокую доходность при соответствующем росте риска.

Критика российских еврооблигаций

Утверждение некоторых российских брокеров о том, что еврооблигации выпущены в соответствии с «надежным европейским законодательством», а сами евробонды хранятся в «надежном Deutsche Bank», не имеют никакого отношения к надежности эмитента и возможности его банкротства. Есть и менее очевидные тонкости. Например, такой крупный банк как ВТБ эмитирует еврооблигации через VTB Eurasia Limited (Ирландия), основанную только в 2012 году и занятую только выпуском евробондов. Дочек у ВТБ большое множество, так что в случае необходимости банкротство одной из них не станет для компании серьезным ударом — ОАО банк ВТБ не будет нести за нее ответственность.

В плане защиты от обесценивания рубля ситуация не столь очевидная. Еврооблигация отлично работает в кризисных ситуациях вроде декабря 2014, но все же с 2000 года были заметные периоды, когда рубль обыгрывал доллар, а рублевая инфляция в стране шла. Так что еврооблигация не панацея, хотя ввиду склонности рубля к девальвации (из-за разницы процентных ставок с США) часто хороший вариант.

Насчет ликвидности еврооблигаций тоже не все так просто. Как отмечалось выше, в большинстве случаев продажи идут на внебиржевом рынке, т.е. в отсутствии твердой цены в данный момент времени. На биржевом рынке в России еврооблигаций мало, что дает высокий спред и малую ликвидность, т.е. трудности с выходом из облигаций.

О гарантированной доходности — даже тут есть нюансы. Выкупать у вас облигацию в назначенный срок зачастую не обязанность, а всего лишь право выпустившего евробонд, причем при определенных причинах компания даже может просто списать долг по выпуску. Пресловутый мелкий шрифт. Постоянного дохода по купонам это тоже касается — компания может по своему усмотрению отменить по ним выплату, если при этом не выплачивались дивиденды по акциям, причем невыплаченные купоны не накапливаются и никто их компенсировать потом не обязан. Так было с Межпромбанком в 2010 году и позднее с компанией «Траст».

Понятие евробонда

Звучание термина «еврооблигации» (на профессиональном сленге – евробонды) навевает на мысли о долговых обязательствах европейских компаний. Но это не совсем так. Евробонды – это долговые обязательства, выпущенные компанией-эмитентом на иностранной для нее валюте. Другими словами, это облигации, являющиеся иностранными как для самого эмитента, так и для инвестора.

Приставке «евро» этот термин обязан своей историей. Первые еврооблигации были выпущены в 60-х годах 20 века в Италии, и с тех пор этот новый финансовый инструмент приобретает всю большую популярность на фондовой бирже. Сейчас множество российских компаний ищут инвесторов за бугром, а некоторые местные инвесторы предпочитают вкладываться именно в зарубежные корпорации.

Основные понятия, касающиеся еврооблигаций:

Несмотря на общие черты, евробонды имеют некоторые отличительные особенности:

- Выпускаются на срок от 1 года до 40 лет. Но в последнее время стали появляться бессрочные еврооблигации. На территории России до недавнего времени они были доступны только очень ограниченному кругу лиц из-за высокого риска.

- Номинал ценной бумаги выражен в долларах США.

- Валюта евробондов является иностранной как для эмитента, так и для инвестора.

- Еврооблигации могут выставляться на фондовых биржах нескольких стран одновременно.

- Доход по купону выплачивается держателю в полном размере, без удержания процентов налога на доход, как это бывает с обычными облигациями.

Установленная минимальная стоимость одной еврооблигации составляет 1 000 долларов. Сумма вроде небольшая и вполне доступна рядовому вкладчику. Правда, существует один маленький нюанс – большинство евробондов реализуются лотами. А в одном лоте может быть и сто, и двести единиц ценных бумаг. Поэтому сумма становилась значительной, что отсеивало большую часть вкладчиков, интересующихся данным финансовым инструментом. В 2015 году ММВБ разрешила делить лоты, обеспечив доступ к ним более широкому кругу лиц.

Сколько стоит 1 еврооблигация

Минимальная стоимость одного евробонда — 1 тысяча долларов. Но здесь есть один нюанс.

Многие еврооблигации торгуются только лотами. 1 лот может состоять из 100-200 бумаг. В итоге сумма, необходимая для покупки этого пакета вырастает до 100-200 тысяч долларов.

Ранее в основном все евробонды имели минимальный порог входа от 100 тысяч долларов. Но с 2015 года Московская биржа разрешила дробить лоты. И сделала покупку евробондов доступной для широкого круга инвесторов.

Но об этом чуть ниже.