Почему долгосрочные инвестиции не пользуются популярностью в России?

Ну, наверное, потому что ситуация в стране меняется слишком быстро, чтобы инвестировать на 5-10 лет вперед. И дело даже не в кризисах – они регулярно случаются и в других странах. Просто в России так по-настоящему и не заработали законы о защите прав собственности.

Приведу парочку свежих доказательств (за последние годы их уже накопилось больше сотни).

Начнем с банковских вкладов. Главная характеристика банковских депозитов – их высокая надежность. Но уже третий год подряд российские банки банкротятся один за другим. Совсем недавно «сошел с дистанции» довольно крупный «Интеркоммерц» (67-е место по активам).

Теперь вкладчикам придется компенсировать из АСВ около 65 млрд. рублей – абсолютный рекорд за всю историю существования Агентства. А ведь средств на выплаты рано или поздно может банально не хватить… С официального сайта АСВ, кстати, уже пропал график, показывающий, сколько денег осталось в фонде.

Добавьте сюда слухи о том, что правительство рассматривает возможность пойти по кипрскому сценарию и «состричь» с вкладчиков часть депозитов на спасение банков. А недавно введенный налог на проценты по вкладам? Неожиданно и не совсем честно…

Или возьмем другой актив – акции. Все уже давно забыли о Ходорковском и его ЮКОСе. А ведь пострадали не только собственники компании. Акционеры тоже в один момент потеряли все вложенные деньги. Добиться решения в свою пользу они смогли только через международные суды. Но еще большой вопрос, смогут ли они вернуть себе хоть что-то…

Вложения в бизнес тоже вряд ли можно назвать долгосрочными. Все знают, что на днях в Москве за ночь снесли кучу ларьков. Причем, на многие объекты были официально оформлены права собственности и заключены договора аренды.

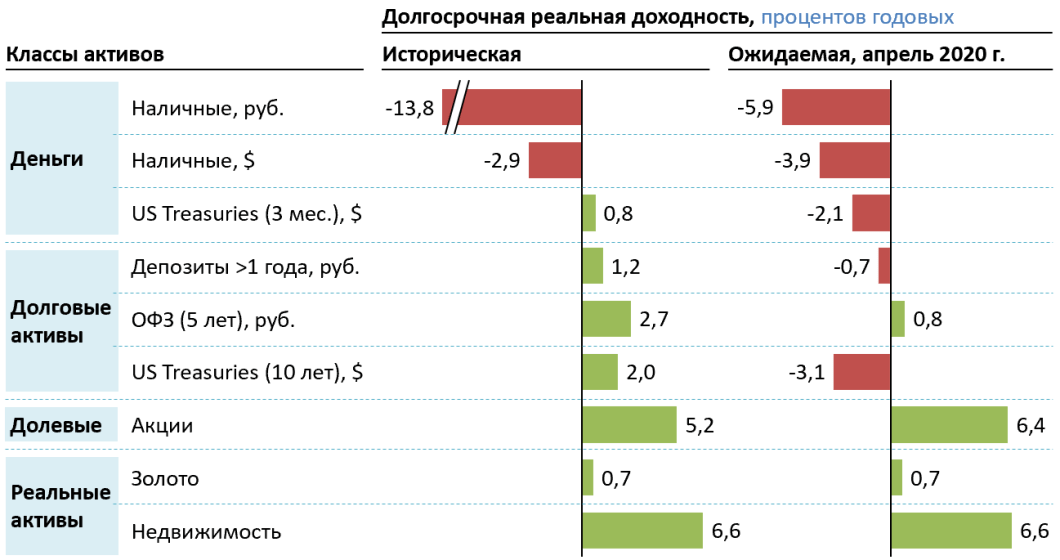

Но не будем о грустном. Предлагаю короткий список классических активов, которые в 2016-м вполне можно рассматривать в качестве долговременных инвестиций.

Применение формулы расчета доходности

ЗАДАЧА. Пусть стоимость нашего инвестиционного портфеля (или размер первоначальной инвестиции) на начало периода составляет 1000 долл.

В процессе инвестиционного периода, равного 1 году (365 дней), производились следующие вводы/выводы средств:

1. Через 160 дней инвестор докупил облигаций на сумму 400 долл.

2. Еще через 80 дней снял с депозита 300 долл.

3. Спустя еще 40 дней приобрел дополнительно акций на сумму 500 долл.

4. На конец инвестиционного периода стоимость портфеля составила 1750 долл.

Как посчитать доходность инвестиций при заданных условиях на конец года?

РЕШЕНИЕ. Для наглядности изобразим наши вводы/выводы на графике:

Теперь последовательно рассчитаем значения ∆S и P:

Теперь последовательно рассчитаем значения ∆S и P:

∆S = (Sкон + ∑Sвывод) – (Sнач + ∑Sввод) = (1750 + 300) – (1000 + 900) = 150 долл.

P = (T1 * Sнач + … + Tn * (Sнач + ∑Sввод — ∑Sвывод))/∑T = / 365 = 1271,23 долл.

Отсюда искомая доходность инвестиций составит 11,8% годовых:

N = [∆S/P] *365/T * 100% = [150/1271,23] * 365/365 * 100% = 11,8%.

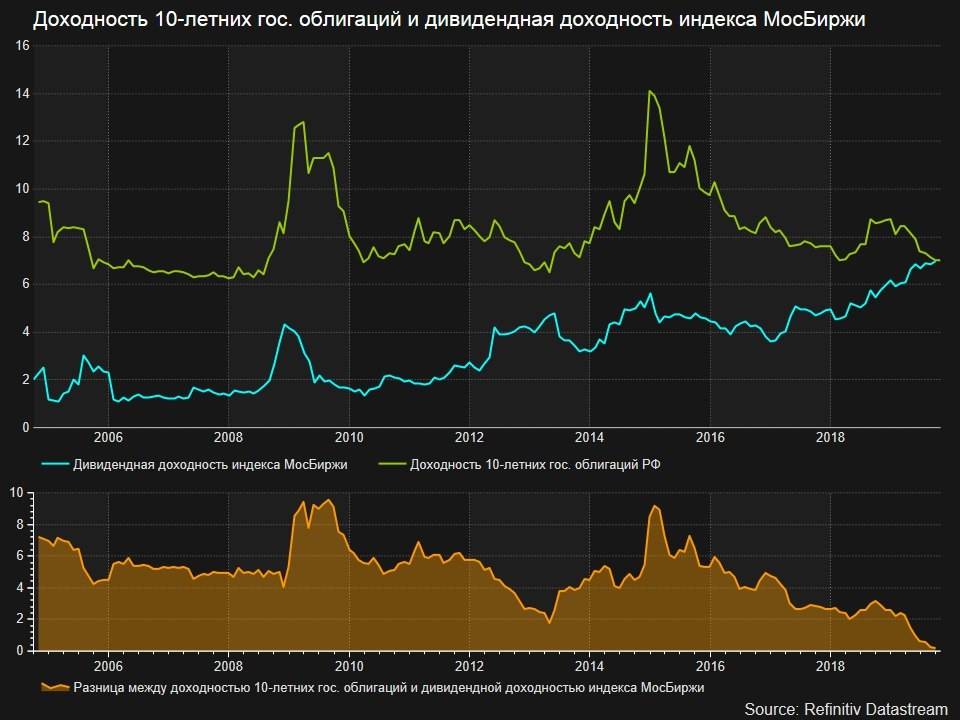

Облигации

Суть этого вида долгосрочных инвестиций в следующем: вкладчик дает в долг деньги компании, которая обязуется через определенный договором срок их вернуть с процентами от собственной прибыли. Процент по облигациям может выплачиваться и периодически. Ставка по облигациям стабильно выше, чем по депозитам. Облигации, в зависимости от эмитента, делятся на:

- Государственные (Облигации Федерального займа). Считаются самыми надежными. Прибыль приносят стабильную, но невысокую, наравне с банковскими депозитами. Есть гарантия возврата вложенных средств.

- Региональные, муниципальные. Разновидность государственных, доходность зависит от развития региона.

- Корпоративные ценные бумаги. Их выпускают фирмы, которые стремятся привлечь средства частных инвесторов. Обычно это крупные надежные компании, но бывают исключения. Стоит внимательно отнестись к выбору, опираясь на опыт инвестирования (возможно, чужой).

- Народные. Это специфичная программа крупных банков (Сбербанк, ВТБ). Облигации выпускаются под ставку 8,5% и не облагаются подоходным налогом.

Денежные средства, которые вкладчики получают в виде дохода от облигаций, называются купонными выплатами. Сроки размещения финансов колеблются от года до долгосрочных, свыше пяти лет. В сравнении с акциями, покупка облигаций — менее рискованное мероприятие. Облигации, как правило, имеют обеспечение. При банкротстве компании-должника акционеры не получат ничего, а владельцам облигаций принадлежит право первоочередной выплаты.

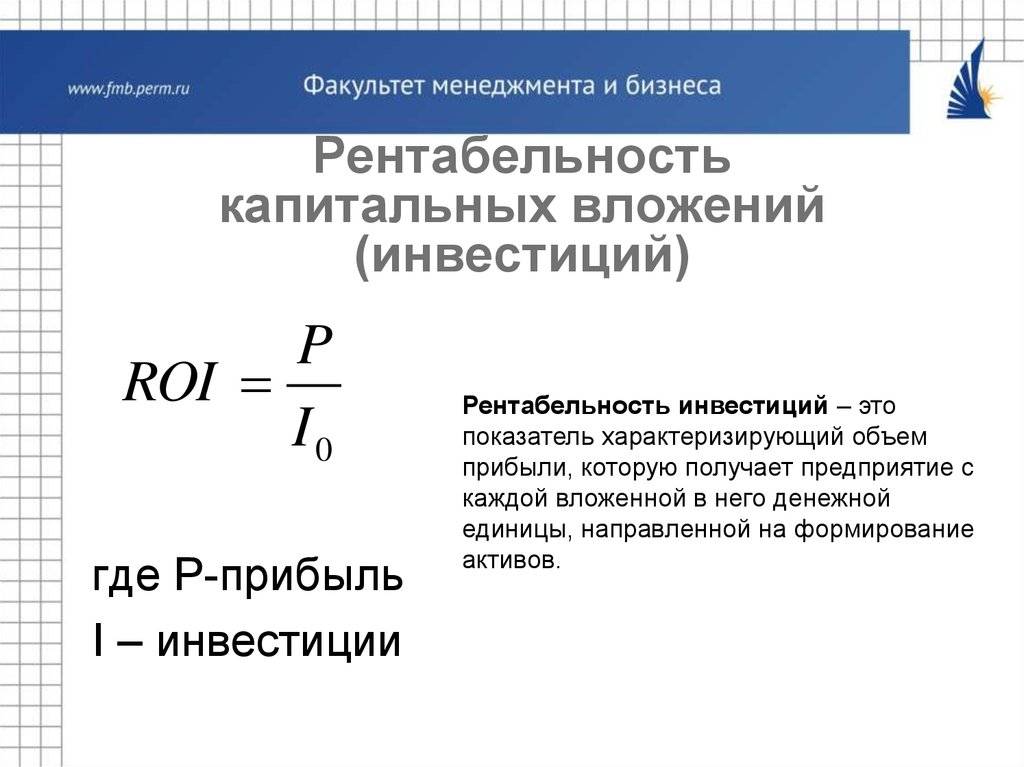

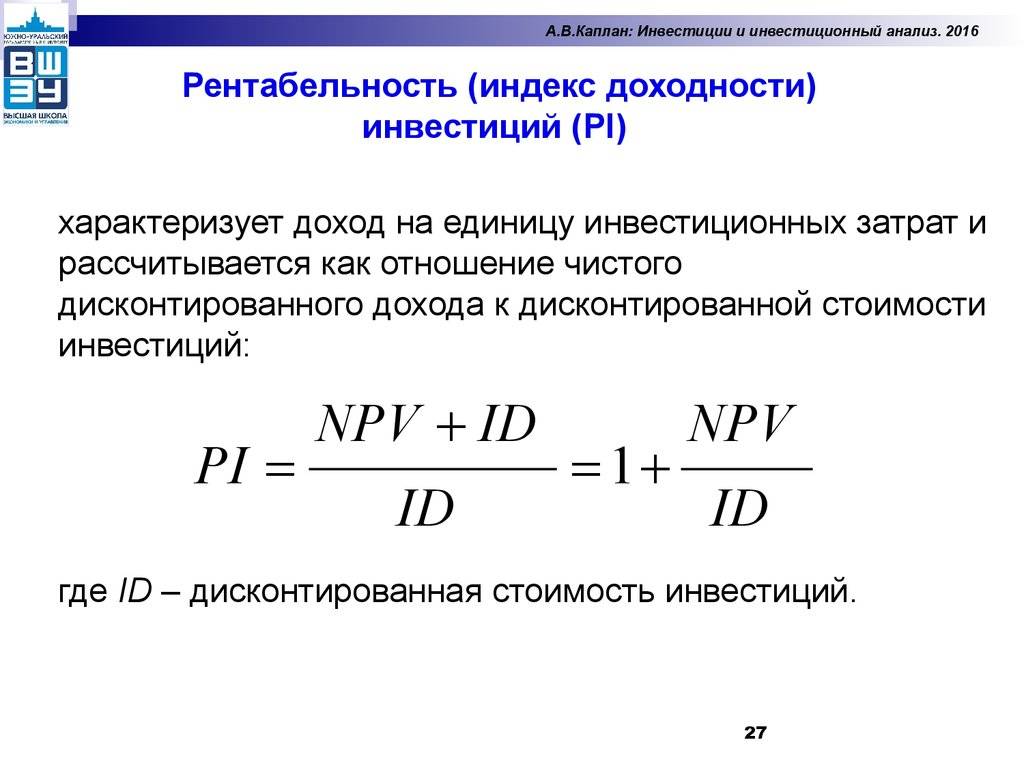

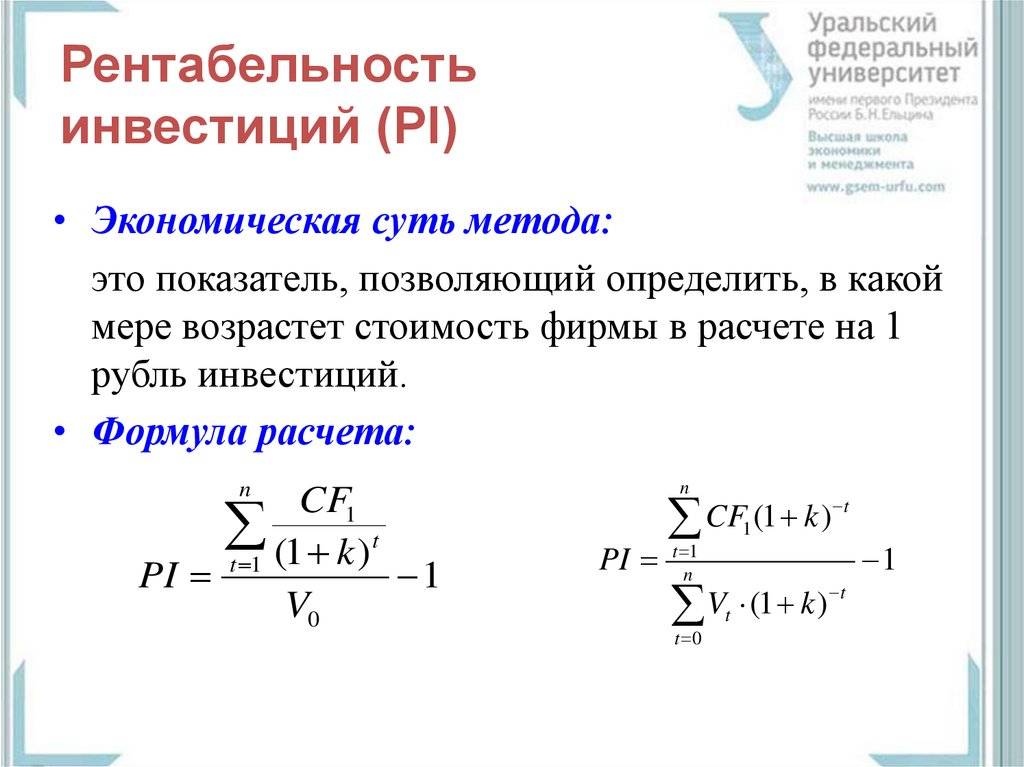

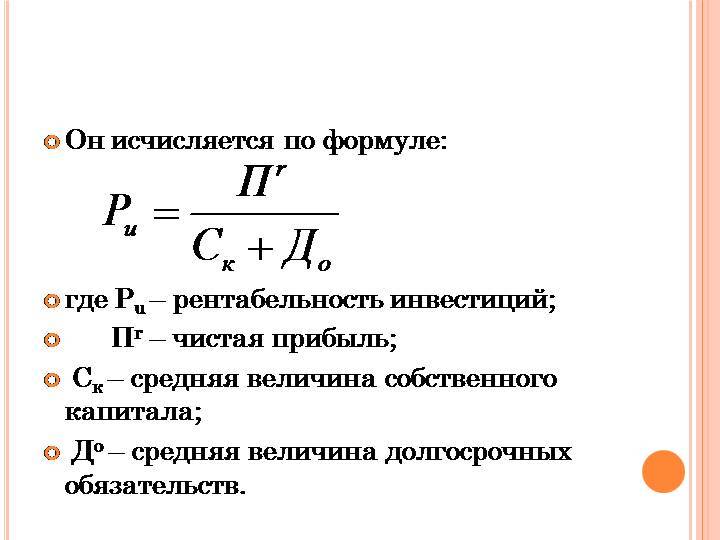

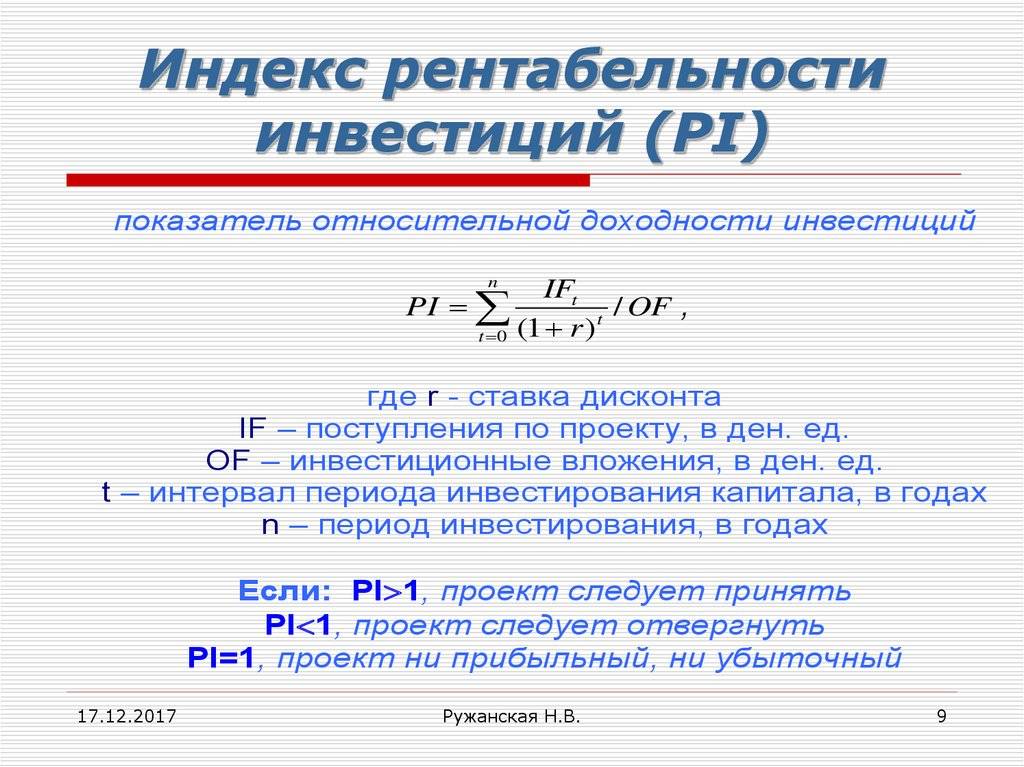

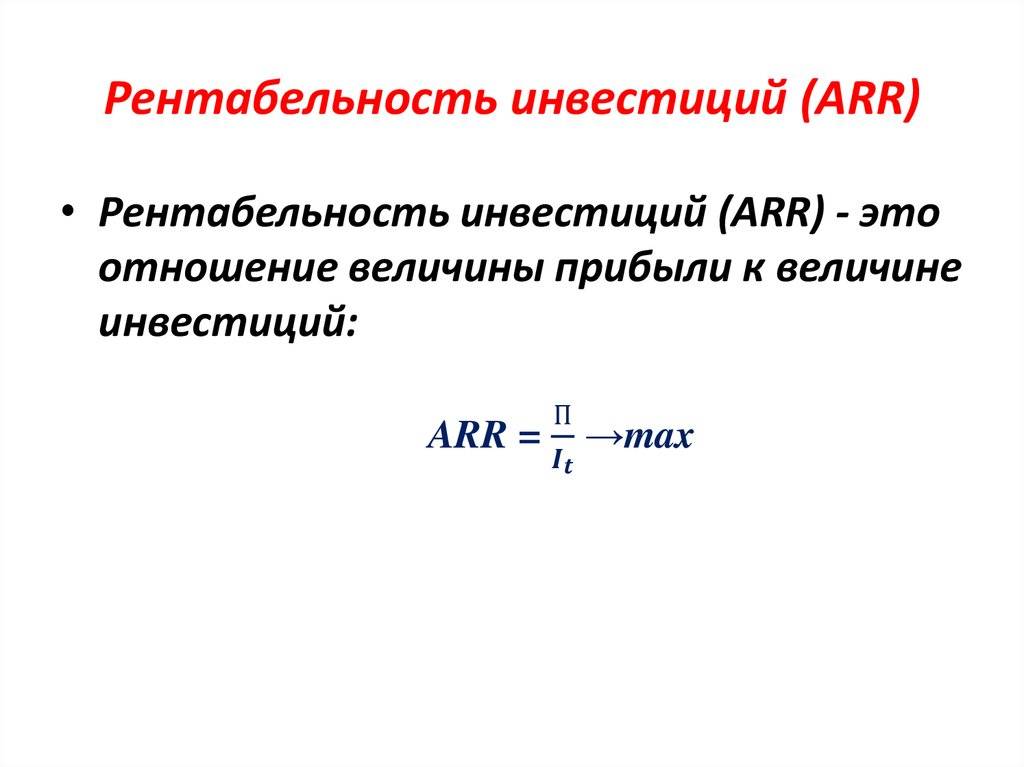

Анализ показателя ROI

В данном случае делать выводы из полученной цифры намного легче, чем правильно и обоснованно её вычислить. Возможны всего три варианта:

ROI < 1. Даже не совсем понятно, на что рассчитывает руководство предприятия, обещая вернуть инвестору меньше денег, чем он вложит.

ROI = 1. Ситуация тоже странная. Однако вполне возможно, что не весь инвестиционный потенциал раскрыт при формировании вероятного дохода. Следует вернуться к подсчётам и всё тщательно перепроверить.

ROI > 1. Инвестиция обещает быть успешной. Впрочем, бдительность не повредит и в этом случае.

Чтобы определить расчётную сумму прибыли, инвестору достаточно отнять от ROI единицу и умножить на остаток (разницу) сумму своего вклада.

Например, ROI = 1,27. Сумма инвестиции составила 100 тыс. руб. Прогнозируемая годовая прибыль – 27 тысяч рублей.

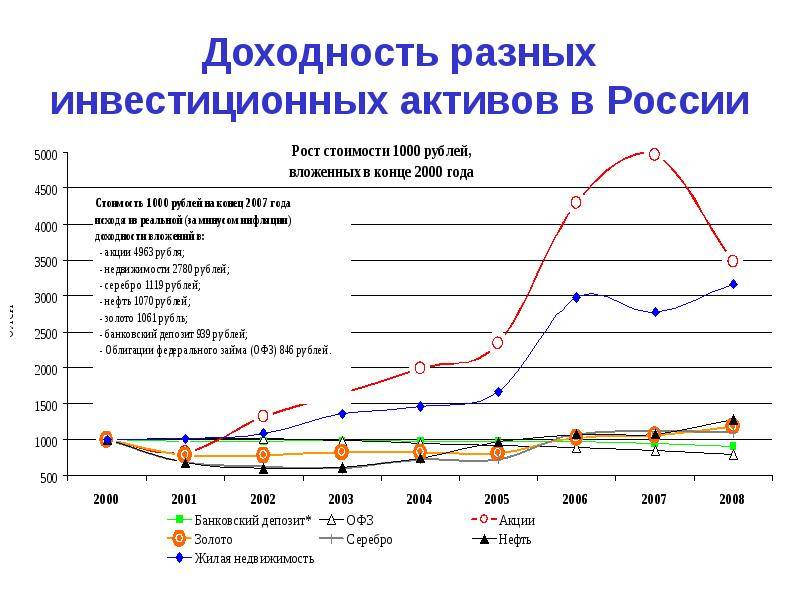

Какой может быть рентабельность инвестиции

Следует помнить о том, что самая высокая рентабельность инвестиций характерна для наиболее рискованных проектов. Чем выше надёжность вложения, тем меньшие дивиденды обещают инициаторы бизнеса. Вместе с тем и низкое значение ROI производит удручающее впечатление: пропадает стимул вкладывать деньги в предприятие, характеризуемое малой доходностью. Как показывает практика, средняя рентабельность инвестиций колеблется в диапазоне от 15 до 25%. Всё, что выше – с большой вероятностью «златые горы». Или «сорок бочек арестантов» — это кому как угодно назвать.

При этом следует учитывать и специфику отрасли, к которой относится предприятие. Торговое дело может приносить инвестору около 25% годовых, а вот сельскохозяйственное производство – вряд ли больше 12%.

Проблемные моменты

Инвестирование всегда сопряжено с риском. Опасность ошибки кроется во многих вероятных обстоятельствах, которые трудно, а порой и вовсе невозможно предвидеть. Вот их самый краткий список:

Трудности оценки выплат будущих периодов. Каждое предприятие в глазах инвестора представляет собой «чёрный ящик», на входе у которого вложенные деньги, а на выходе – возвращаемые ему с прибылью средства. Однако на этот объект воздействует слишком больше количество внешних факторов, несущих в себе угрозу финансовой стабильности. Цены на сырьё, изменения учётной ставки ЦБ, капризы спроса, появление на рынке новых конкурентных предложений – и это далеко не полный список. Бывают ещё и стихийные бедствия…

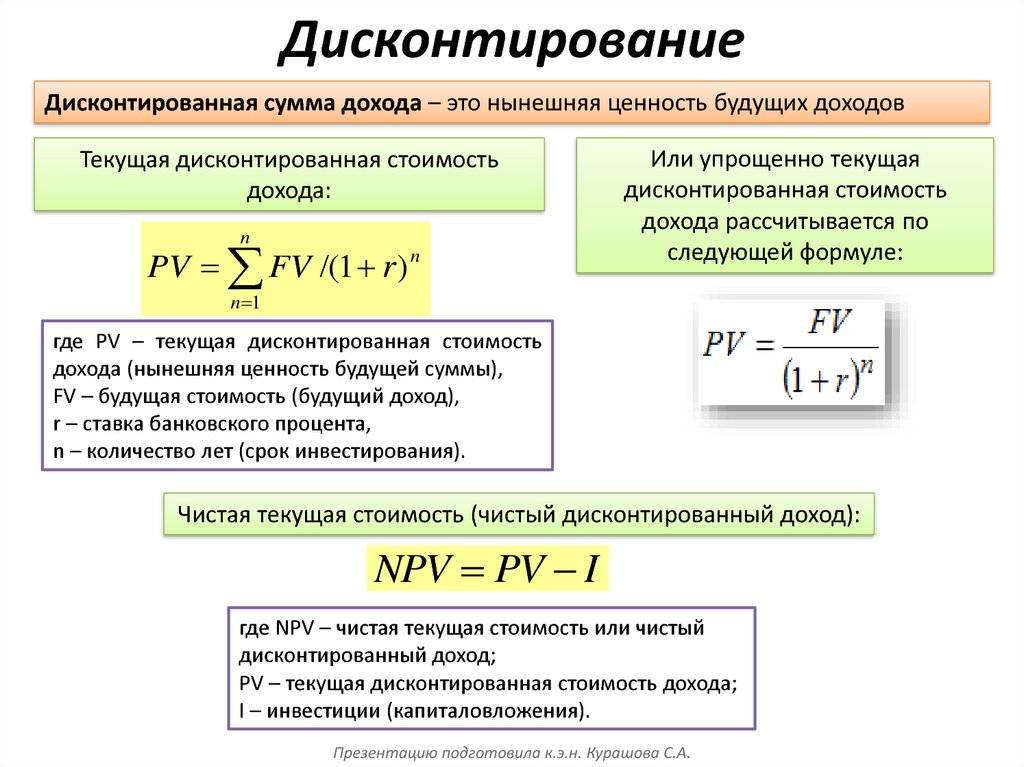

Сложности дисконтирования инвестиции. Этот прогноз построен на вероятных величинах, но стоимость вложенных денег может резко измениться по целому ряду причин. Например, если инфляция происходит медленно или хотя бы предсказуемо, то всё в порядке. Но бывает и иначе.

Временной фактор. Чем длительней период инвестирования, тем рисков больше. Это понятно каждому: предвидеть события завтрашнего дня легче, чем то, что случится через год или пять лет. Краткосрочные вложения интересуют в основном финансовые пирамиды. Инвестиции в предприятия, работающие в условиях реального рынка, всегда в какой-то мере авантюрны.

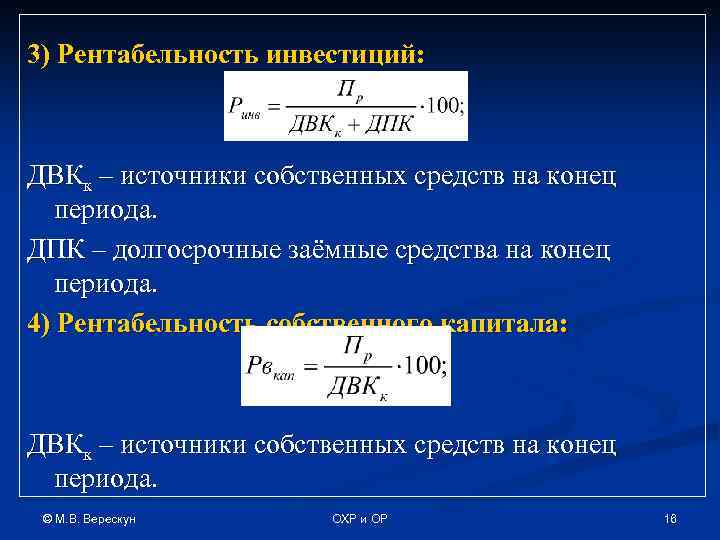

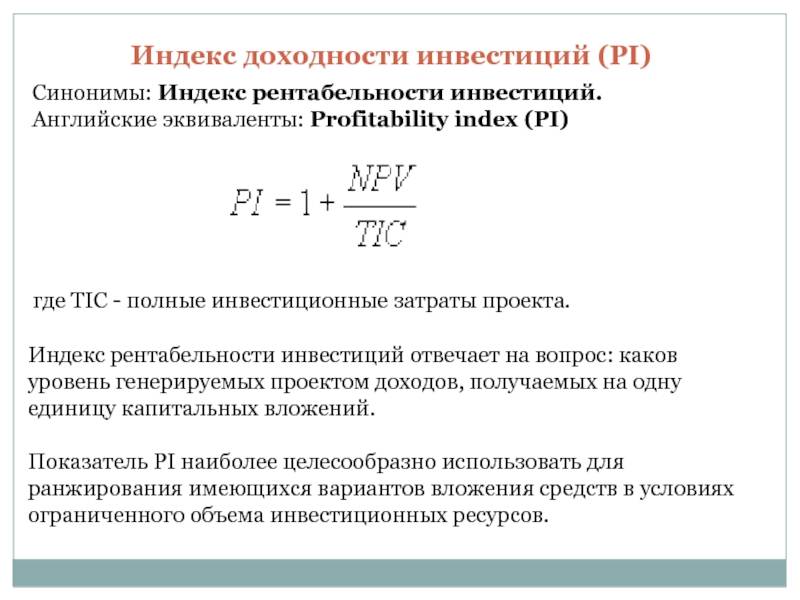

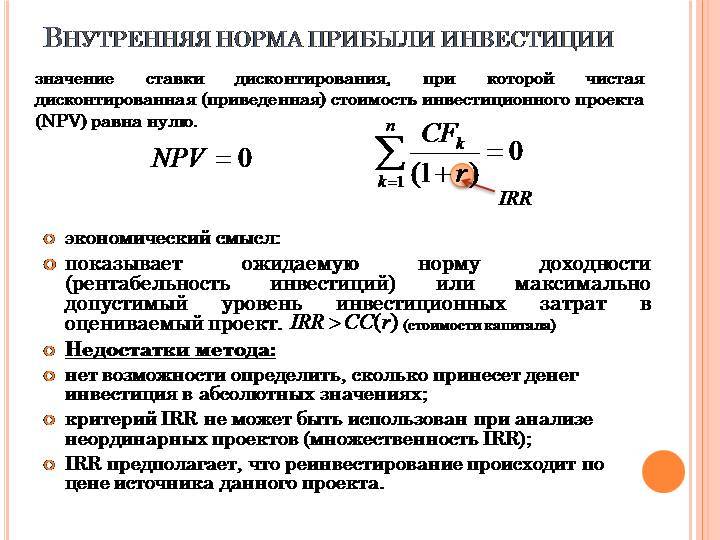

Формулы расчета доходности инвестиций

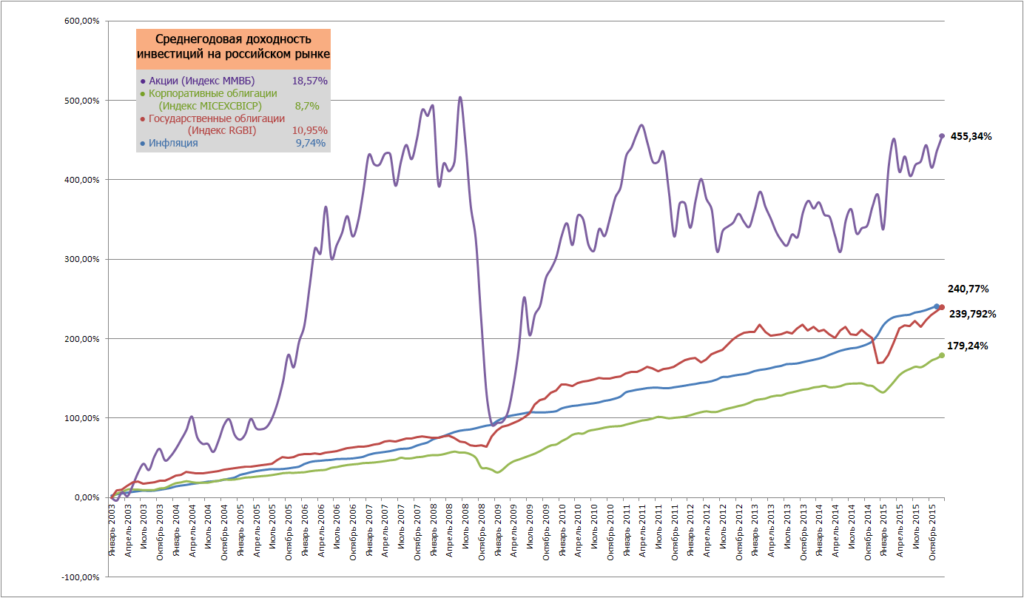

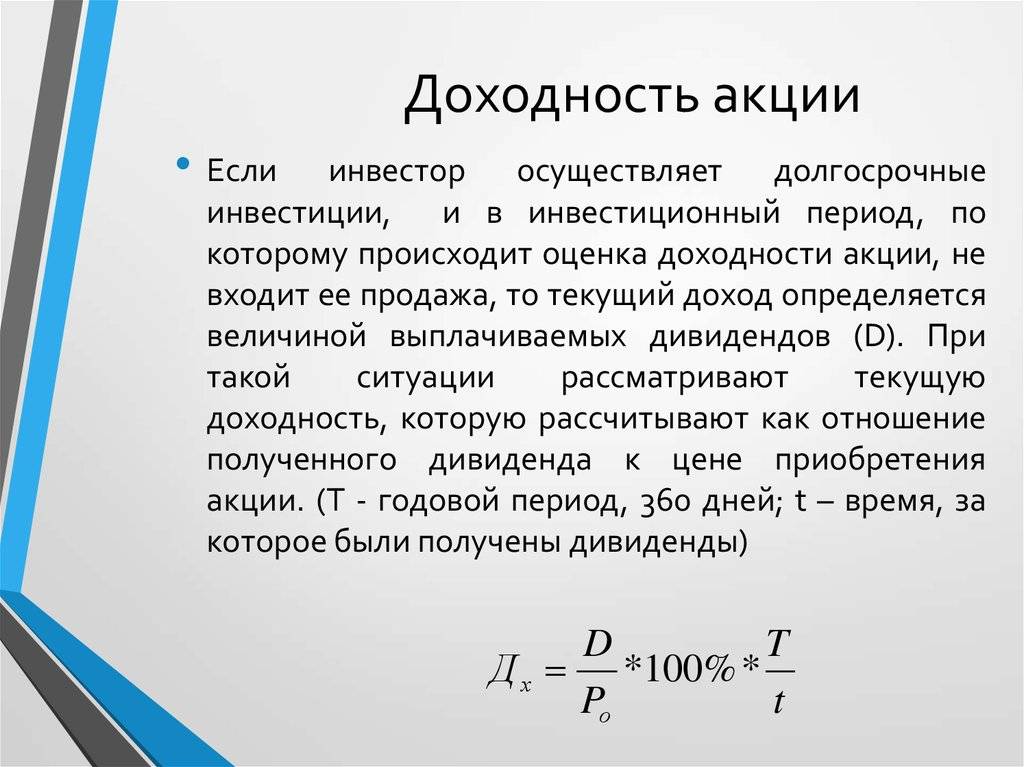

Существует несколько формул, которые можно использовать для оценки эффективности инвестиций. Мы рассмотрим наиболее важные среди них. Основная формула доходности выглядит так:Д = (П/СВ) х 100% Полученную от инвестиций прибыль (П) делим на общую сумму вложенных в актив средств (СВ) и умножаем на 100 процентов. Если вместо прибыли был получен убыток, то, соответственно, показатель будет иметь отрицательное значение. Однако эта формула имеет существенный недостаток. Она не учитывает такой параметр, как время. Если, предположим, доходность составила 28%, то оценить ее без учета времени сложно. Если она получена за год, то это очень неплохой результат, а если за несколько лет, то показатель весьма невысокий. Для того, чтобы учесть временной фактор, надо воспользоваться другой формулой. Она определяет доходность инвестиций в процентах годовых. Выглядит эта формула следующим образом:Д = (П/СВ) х (365/КД) х 100% От предыдущей формулы она отличается тем, что мы умножаем полученную доходность на временной коэффициент. Он определяется путем деления общего количества дней в году (365) на число дней владения активом. Расчет доходности в процентах годовых позволяет сопоставить эффективность вложений в активы, имеющие разное время владения ими. При долгосрочных инвестициях будет полезно рассчитать их среднегодовую доходность. Делается это по формуле: СП – это сумма средств, полученная от продажи активов; ДВ – это денежные выплаты, которые инвестор получил в течение инвестиционного периода; СВ – общая сумма вложений; n – количество лет владения активами.

Как видите, доходность инвестиций рассчитать несложно. И делать это надо для того, чтобы вложение средств было эффективным и приносило инвестору стабильный доход.

Какие существуют источники финансирования долгосрочных инвестиций – 4 главных источника

Доход от долгосрочных инвестиций характеризуется постоянством и стабильностью. Получать прибыль от таких вкладов можно всю жизнь.

Но чтобы начать, нужны источники инвестирования. Рассмотрим 4 главных источника получения оборотного капитала.

Источник 1. Собственные средства

Это собственные активы предприятия или частного инвестора.

Сюда относятся:

- накопительные фонды;

- чистые прибыли;

- выплаты по страховке или другим партнёрским договорам;

- амортизационные средства;

- уставной капитал компании;

- специализированные фонды предприятия.

Так называемая «нераспределённая прибыль» компании инвестируется в надёжные и ликвидные инструменты – строительство, производство, ценные бумаги.

См. «Инвестиционный портфель».

Источник 2. Займы и кредиты

Нет своих средств – занимаем чужие. Используем долгосрочные банковские кредиты (в том числе по льготным федеральным программам), займы у зарубежных фондов или представителей частного капитала.

Источник 3. Бюджетные средства

Государство поддерживает перспективные бизнес-проекты и часто помогает начинающим коммерсантам сделать первые шаги. Некоторые направления – к примеру, инвестиции в сельское хозяйство, госструктуры поощряют особенно охотно.

Источник 4. Привлеченные средства

Ещё один вариант – воспользоваться привлеченными средствами. Сюда относятся: долевое участие в застройке, паевые взносы участников фонда, продажа облигаций и акций предприятия. Иногда инвесторы и спонсоры привлекаются напрямую в перспективный и интересный с коммерческой точки зрения проект.

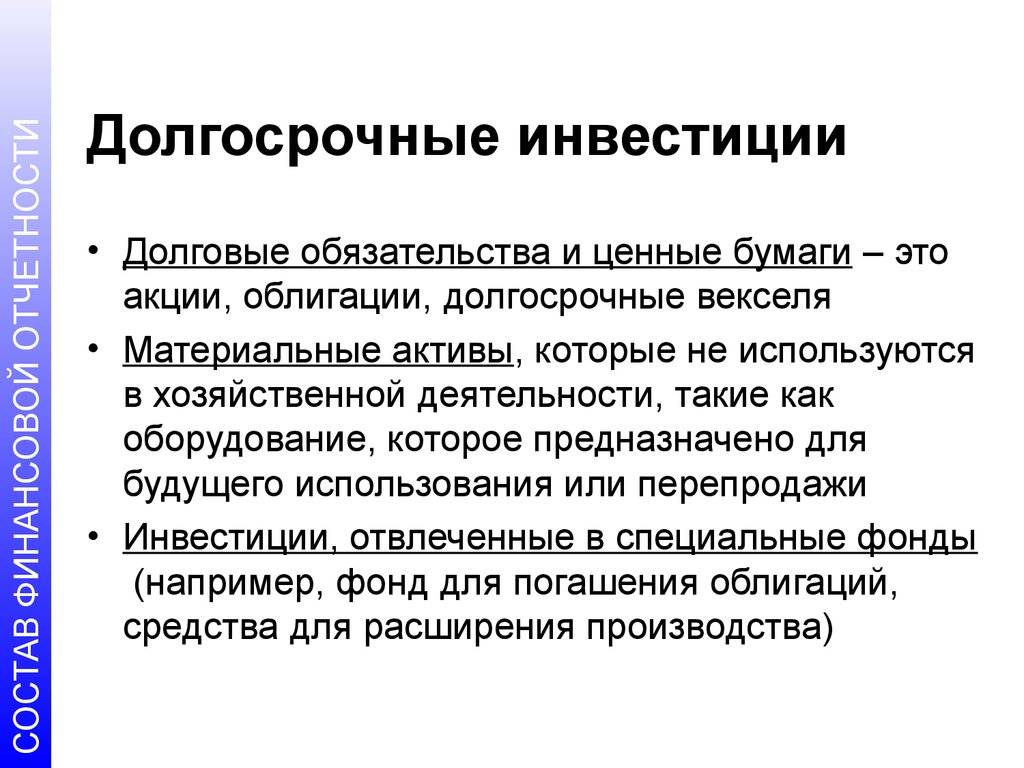

Что может быть активом для долгосрочных инвестиций?

Способов сделать долгосрочное вложение довольно много, но все подходящие для этого активы можно объединить в несколько категорий:

- Вложения денег в банки и другие кредитные учреждения. Это и классические депозиты и связанные с ними варианты, к примеру – депозитные сертификаты;

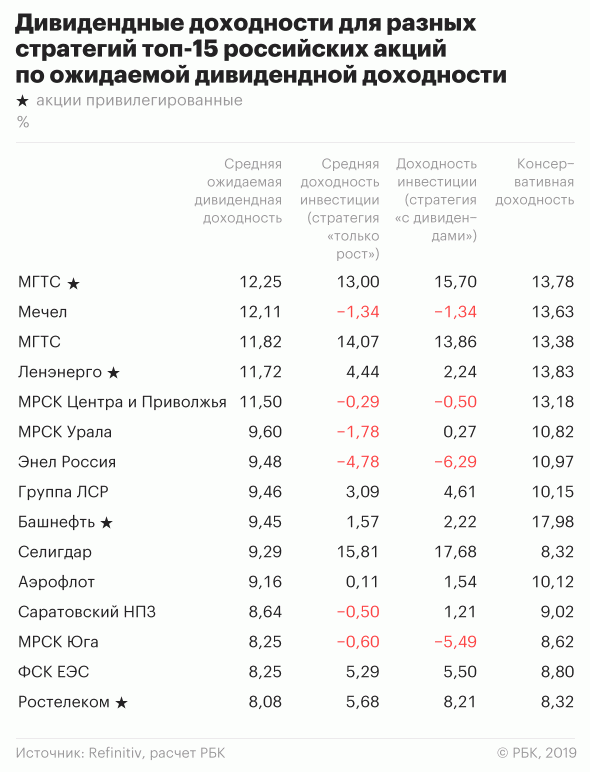

- Акции. Сюда относятся привилегированные и простые акции, с начислением дивидендов и правом на управление предприятием; акции с правом свободной продажи и ограничениями.

- Облигации. Для долгосрочных вложений подходят облигации государств, отдельных государственных органов, территориальных единиц, корпораций и банков.

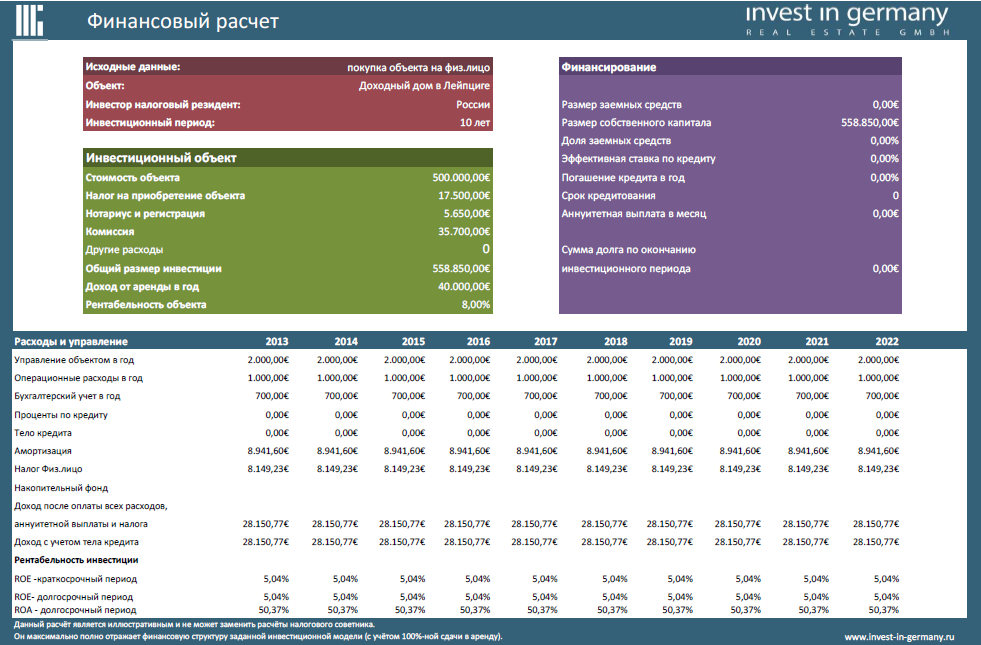

- Недвижимость. Долгосрочные вложения делают в коммерческую и жилую недвижимость, вспомогательные сооружения и пр.

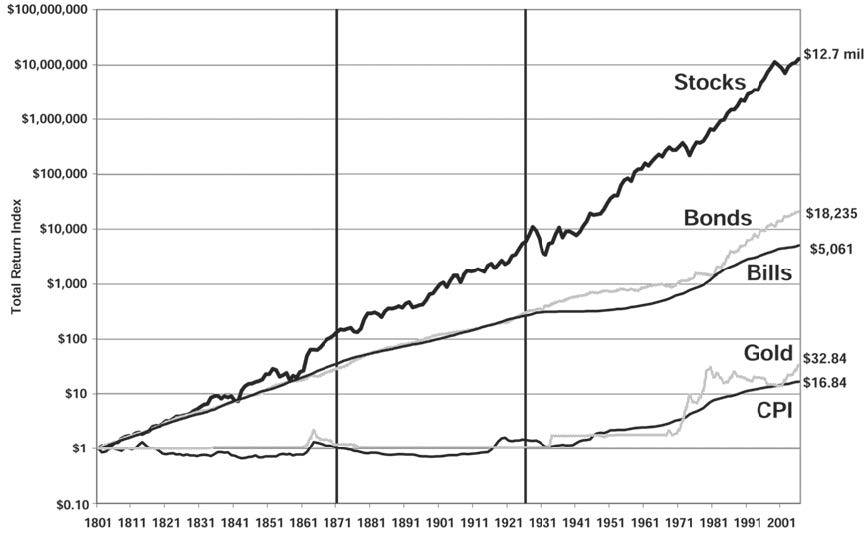

- Драгоценные металлы и камни. Чаще всего речь идет о золоте в слитках. Его покупают в качестве надежного актива, как страховку на случай обвала рынков, прекращения обязательств и пр.

Для долгосрочных инвестиций также годятся произведения искусства, антиквариат, оборудование, права, патенты и обязательства и многие другие материальные активы. Но все эти активы имеют ограниченный оборот, подходят не всем и не для всех ситуаций. Такие вложения не бывают массовыми, и рассматривать их здесь мы не будем. Также не будет рассматривать криптовалюты – их волатильность и положение среди других активов пока непредсказуемы.

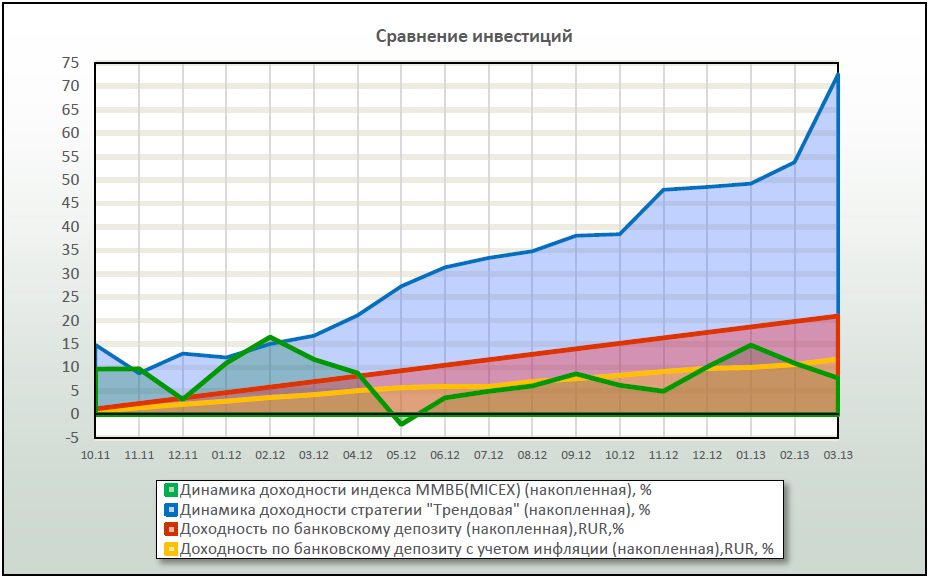

Как получить доходность выше средней

В основе отбора инвестиционных проектов в первую очередь должен лежать здравый смысл.

Превышение среднего уровня доходности инвестиций обеспечивается за счет следующих основных факторов:

. Концентрация инвестиций в проектах, управляемых ВЫСОКОКВАЛИФИЦИРОВАННЫМИ (следуя терминологии Баффета, разумными) менеджерами.

. ЯСНОЕ понимание сути деятельности инвестиционного проекта.

. Относительно НЕБОЛЬШОЕ количество объектов инвестирования (как правило, от 10 до 20).

. РАНЖИРОВАНИЕ компаний и вложение пропорционального объема капитала в проекты в зависимости от их ранга.

. Предпочтение долгосрочных инвестиций краткосрочным.

. Ориентация на проекты, которые предоставляют в ОТКРЫТЫЙ доступ правдивые сведения о своих менеджерах, их анкетных данных, контактных телефонах, которые могут быть подтверждены через официальные источники.

Отмеченные факторы обеспечивают ПРЕВЫШЕНИЕ средней доходности на любом инвестиционном рынке.

Следование им является показателем эффективности управления капиталом.

Каждому, кто задумывается над тем, как повысить доходность своего инвестиционного портфеля, необходимо учитывать эти факторы в процессе планирования и принятия инвестиционных решений.

FXGlory

Как заработать на долгосрочных инвестициях – 4 практических совета

Чтобы получить ощутимую прибыль, заниматься инвестированием нужно несколько лет. Не стоит сразу же распродавать активы, заметив признаки нездоровой активности на биржевом рынке. Ждите периода стабильности и останетесь в выигрыше. Стабильный доход и хорошие деньги здесь имеют люди с холодной головой и трезвым взглядом на вещи.

Не принимайте серьёзных решений, не посоветовавшись с консультантами. Не вкладывайтесь в инструменты, основываясь на интуиции или астрологических прогнозах. Интуиция часто подводит даже опытных игроков.

Следуйте простым и надёжным экспертным советам.

Совет 1. Сотрудничайте с брокерами

Без брокеров начинающему инвестору – никуда. Брокер – это ваши глаза и уши. Он обладает полной информацией о ходе торговых операций, больше вас знает о состоянии вашего счета и даже следит за налоговыми отчислениями.

Базовые правила выбора посредника:

- ищите брокерские компании с предельно прозрачным алгоритмом работы;

- не гонитесь за минимальной комиссией;

- на предварительном этапе задавайте представителям фирмы как можно больше вопросов, чтобы механизмы получения прибыли стали вам предельно ясны.

Если брокер вас по каким-то причинам не устраивает, выводите деньги и ищите другого партнёра.

Совет 2. Инвестируйте в акции нескольких компаний

Универсальный совет для инвесторов – вкладывайте средства в разные инструменты и направления.

Если вы покупаете ценные бумаги, делите деньги между 5-10 различными компаниями. Совмещайте торговлю акциями с валютными торгами и инвестициями в опционы. Это уменьшает риски и в конечном итоге положительно влияет на ваш финансовый потенциал.

Совет 3. Покупайте акции в момент наименьшего на них спроса

Покупайте, когда все продают, и наоборот. Так делают продвинутые биржевые акулы, у которых хватает смелости плыть против течения. Берите с них пример, и будет вам счастье. И не нервничайте по поводу краткосрочной волатильности активов – периодических колебаний стоимости боятся только дилетанты.

Совет 4. Здраво оценивайте финансовые возможности

Не начинайте проект, если у вас нет свободных денег. Инвестировать стоит лишь те средства, потеря которых никак не отразится на уровне вашей жизни. Сначала создайте денежную подушку безопасности, потом оборотный капитал.

Смотрите интересный ролик по теме публикации.

https://youtube.com/watch?v=xgC5GaFlHIA

Брокер для долгосрочных инвестиций в акции

Долгосрочные инвестиции в акции предполагают, что вы проверяете доходность раз в квартал и совершаете сделки пару раз в год. Тогда от брокера требуется:

- низкая комиссия для торговли в выбранной валюте,

- доступ к внебиржевым инструментам (смотрите по портфелю),

- отложенные ордера (stop loss. take profit),

- отсутствие штрафа за неактивность,

- безупречная репутация.

Последний пункт здесь не для пафоса. К слову, брокер Открытие имеет ужасную репутацию и по слухам закрывается, хотя входит в топ-5 по России. Но вы в любом случае успеете узнать новости и вынести свои деньги из конторы, даже если ей будет угрожать закрытие. И не забывайте важный момент…

Несмотря на ненависть россиян к банковскому делу и инвестициям, бояться здесь нечего. Да, брокерские счета не входят в программу страхования вкладов, однако американские бумаги страхуются биржей, например.

Откуда берется доход

Итак, успешная разработка страницы «под ключ» еще не гарантирует успешной монетизации. Для того чтобы начать получать доход хотя бы с рекламы, вам придется добиться хорошей посещаемости. Есть множество путей для достижения результатов в этом направлении – от легальных до не вполне честных. Впрочем, в Сети очень много пособий, посвященных этой теме, и при желании вы можете легко почерпнуть всю необходимую информацию.

Продажа трафика в целом сводится к следующему процессу. Ваш сайт представляет собой некую приманку, которая побуждает посетителя перейти на сайт заказчика. Этот трафик можно измерить количественно и получить за него деньги. Ваш сайт должен быть проиндексирован поисковыми системами и находиться хотя бы в ТОП 20 по определенным запросам. Поковырявшись в поисковике на тему «партнерские программы», можно легко обнаружить много полезной информации по заработку на привлечении трафика.

CityIndex

Как правильно инвестировать?

Долгосрочные инвестиционные проекты требуют тщательно выверенной схемы действий и стабильности ее исполнения:

- На первом этапе необходимо определиться с источниками долгосрочных инвестиций. Выберите наиболее интересный для вас вариант вложений, ознакомьтесь с потенциальной доходностью, посчитайте наглядно вероятную прибыль и соотнесите с намеченной целью получения дохода. Если результат соответствует ожиданиям, начинайте действовать.

- Соберите максимум полезной и правильной информации о будущем источнике дохода. Найдите отзывы, статьи и прогнозы аналитиков. Анализ долгосрочных инвестиций и опыт предыдущих лет даст необходимую информацию о ликвидности выбранного проекта.

- Нелишним будет воспользоваться услугами финансового консультанта с целью анализа инвестиционного портфеля. Профессиональный расчет потенциальной прибыли продемонстрирует наглядно будущий доход.

- Купите то, что выбрали. Или вложите туда, куда решили. Не тяните время, иначе расчеты могут оказаться не верными или стоимость активов изменится. В этом случае придется весь процесс начинать заново, иначе схема окажется ошибочной.

- Постоянно мониторьте свои инвестиции. Проверка рынка осуществляется в долгосрочной перспективе, незначительные колебания не влияют на итоговые показатели. «Положить и забыть» — это не про инвестиционный проект.

- Контролируйте доходность. Периодически проводите аудит и бухгалтерский учет долгосрочных инвестиций. Так вероятность неудачи будет минимальной.

Как стать инвестором

Долгосрочные вложения требуют тщательной подготовки и взвешенных решений. Любой неосторожный шаг может лишить вас первоначального капитала. Здесь требуется внимательно относиться к каждому шагу и оценивать все возможные риски.

Если вы желаете стать инвестором долгосрочного проекта, следуйте рекомендациям:

Определитесь с объектом вложений

Выберите, что для вас важно, какой доход вы хотите получать. Лучше ищите ту сферу, в которой хорошо разбираетесь

От этого шага зависит ваш доход и дальнейший настрой на инвестирование. Немаловажное значение играет и сумма вложений: если она внушительная, то вы располагаете большим количеством инструментов для заработка;

Как только объект выбран, изучите как можно больше информации о нём. Просмотрите интернет-сайты, отзывы, телевизионные передачи, послушайте новости. Не пренебрегайте чтением специальной литературы. Чаще в ней содержится больше практических моментов, чем в интернете. Можно посетить различные семинары, курсы по обучению и подготовке. Самую ценную информацию можно получить из уст опытного инвестора. А потому постарайтесь отыскать такого человека;

Составьте прогноз по возможному развороту событий. Здесь учитывайте все нюансы выбранного направления. Просчитайте возможную минимальную и максимальную прибыль. Продумайте самые неблагоприятные события и их влияние на объект инвестирования. Соотнесите возможные риски и ваше желание расстаться с кровными накоплениями. Вы должны просчитать абсолютно всё, чтобы в дальнейшем знать, как реагировать на ту или иную ситуацию;

Теперь можно приступать к самому процессу инвестирования: займитесь покупкой инструментов вложений (ценных бумаг, валюты, техники, оборудования или обучающих курсов для персонала);

Отслеживаем ситуацию на рынке и состояние ваших активов. Если вы заметите тенденцию резкого спада цены, который уверенно набирает обороты – не ждите, когда останетесь без единого гроша. К примеру, если вы инвестировали в акции, продайте их, а на вырученные средства купите ценные бумаги другой компании;

Анализируем процесс. Своеобразный аудит вложений. Следите за движением вашего капитала. Если есть доход, обязательно записывайте его размер с учётом первоначальных расходов. Так можно определить эффективность вложенных средств и вовремя избавиться от неликвидных долгосрочных активов.

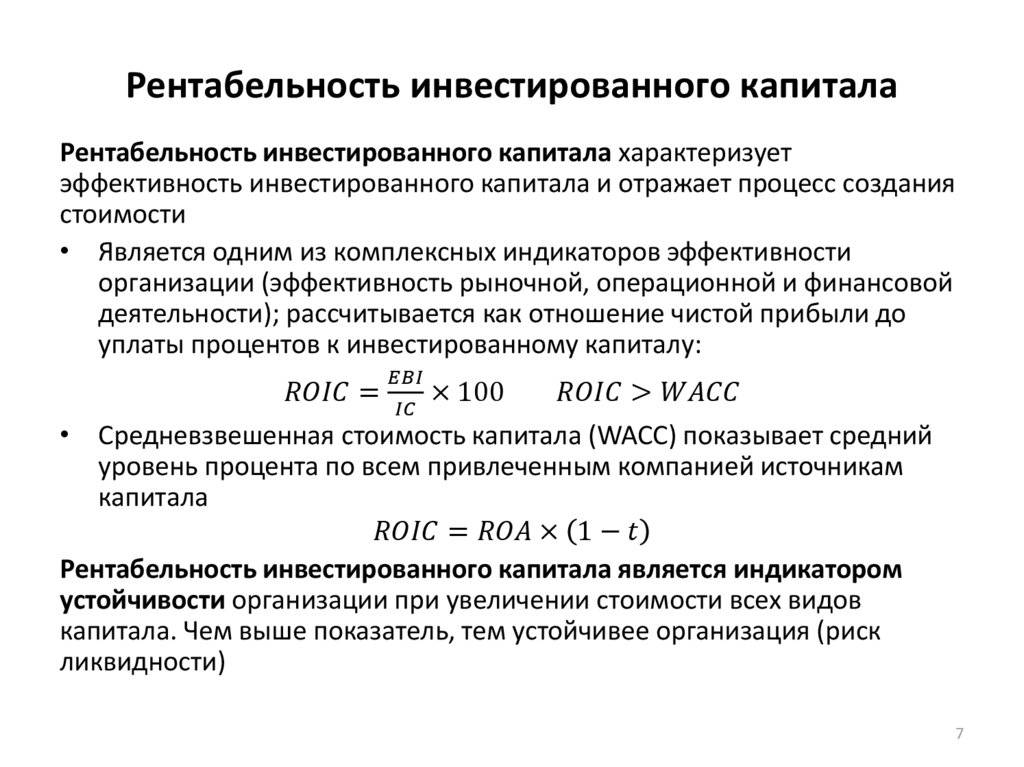

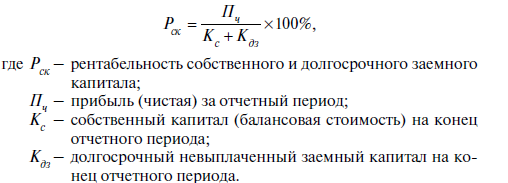

Оценка и анализ

Кроме того, необходимо анализировать сами компании. Смотреть следует на:

- динамику чистой прибыли;

- уровень рентабельности;

- уровень долговой нагрузки;

- длительность пребывания на рынке (репутация).

Где брать эту информацию? Все предприятия ведут бухгалтерский учет, отражают в нем эти показатели.

Какие документы нужны для открытия

Для открытия своего дела связанного с созданием сайта своими руками достаточно будет оформиться в регистрирующем органе в качестве ИП. Для этого потребуется подать заявление установленного образца. В любом отделении банка уплатить государственную пошлину и предоставить ксерокопии паспорта. Больше никаких документов не нужно. Так же необходимо будет стать на учеты в соответствующие органы и открыть в банке счет.

Акции

Первое, о чем думает неподготовленный человек – это то, что акции сложны и учет долгосрочных инвестиций требует особых умений и навыков. На самом деле любой гражданин со средним умом в состоянии (при должном внимании и усидчивости) разобраться с этим финансовым инструментом. Для простого понимания, долгосрочные инвестиции в акции компаний выглядят так: каждая крупная фирма нуждается в деньгах на ее развитие. Не всякая организация может обойтись собственными средствами. Приходится пользоваться деньгами инвесторов. Вкладчики вносят в развитие компании некоторую сумму, рассчитывая на получение прибыли по итогам работы фирмы. По договору инвестирования они имеют право на часть заработанных компанией денег. Из чего формируется акционная прибыль:

- Дивиденды. Выплачиваются из чистой прибыли компании, которая раз в год высчитывается владельцами. Расчет идет на основании вложенной суммы. Как правило, после выплаты дивидендов вкладчик вновь пускает их в оборот. Этот процесс называется реинвестирование.

- Курсовая разница. Характеризуется постоянным контролем за ценой акций. Суть в том, что покупаются акции по одной цене, а продаются по другой. На этой разнице в цене и получается прибыль инвестора. Для подобных действий на бирже требуется немалый опыт и понимание состояния рынка.

Виды акций:

- Акции стоимости. Это те акции, которые по каким-то внешним причинам упали в цене. Возможно, произошел кризис отрасли или сменилось время года. Влияние этих факторов через некоторое время ослабнет или совсем пропадет, стоимость акций вырастет. На разнице в цене инвестор получит прибыль. Вопрос в том, через какое время акции вновь станут ликвидными? Срок может тянуться десятилетиями.

- Акции роста. Продаются компаниями, которые развиваются огромными шагами. Проценты по таким акциям растут очень быстро. Дивиденды выплачиваются редко, обычно эти ценные бумаги реинвестируют и ждут дальнейшего роста.

- Дивидендные акции. Долго поднимаются в цене. Их доходность определяется прибылью компании, которой акции принадлежат. Это крупные, постоянно получающие доход фирмы.

Каждый инвестор, согласно выбранной стратегии, подбирает себе акции. Они должны соответствовать целям инвестирования и опираться на сроки прогнозируемого дохода. Акции имеют разную стоимость, поэтому привязки к сумме капитала не существует. Начинающему инвестору рекомендуется тренироваться на акциях так называемых голубых фишек. Это те компании, которые десятилетиями приносят стабильный доход (Coca-Cola, Procter and Gembel, Nestle и т.п.). Акции этих фирм высоки в цене, но и доходность имеют стабильную.

Налоги

Что это за доходы?

- продажа ценных бумаг с прибылью;

- получение дивидендов.

Налоги можно также отнести к торговым ежегодным издержкам. Снижение (или полностью их отсутствие) имеет аналогичный положительный эффект на конечный результат инвестирования.

Пример. За год, купленные акции на 100 000 рублей, выросли в цене на 20%. Инвестор решает их продать. Чистая прибыль 20 тысяч. С этой суммы будет удержан налог 13% или 2,6 тысячи. Получаем дополнительные расходы в 2,6% от величины собственного капитала.

Есть 3 способа уменьшения налога:

- Инвестиционные льготы. При владении бумагой более 3-х лет, инвестор освобождается от уплаты налогов на сумму 3 миллиона за каждый год. То есть за три года — 9 миллионов. Если чистая прибыль меньше этой суммы — налог платить не нужно.

- Налоговые вычеты. Если все же налог уплачен, то его можно вернуть в виде налоговых вычетов: имущественных, стандартных и социальных.

- ИИС. Есть 2 варианта. В виде получения инвестиционного вычета (52 тысячи в год). Или выбрать по ИИС план Б, который дает полное освобождение от уплаты налогов на любые суммы.

Удачных инвестиций!

Учет на балансе компании

С точки зрения предприятия долгосрочными являются инвестиции во внеоборотные активы, а также приобретение объектов с целью последующей перепродажи. Для целей бухучета долгосрочными признаются вложения, срок которых превышает 1 год. К ним относится:

- строительство зданий, сооружений;

- приобретение объектов капитального строительства;

- покупка земельных участков;

- создание или покупка объектов интеллектуальной собственности

Например, компания приобрела земельный участок 400 гектар. Из них 100 гектар предприятие использовало для строительства собственного цеха, а оставшиеся земли фирма держит для перепродажи в будущем другому бизнесу. Именно этот участок считается долгосрочным вложением капитала, а земля под застройкой – долгосрочными активами.

Таким образом, учет долгосрочных инвестиций в компании подразделяется на:

- долгосрочные вложения;

- основные средства;

- нематериальные активы (патенты, лицензии)

Все эти позиции отражаются в активах компании. Они показывают суммарный объем средств, вложенных в собственное развитие.

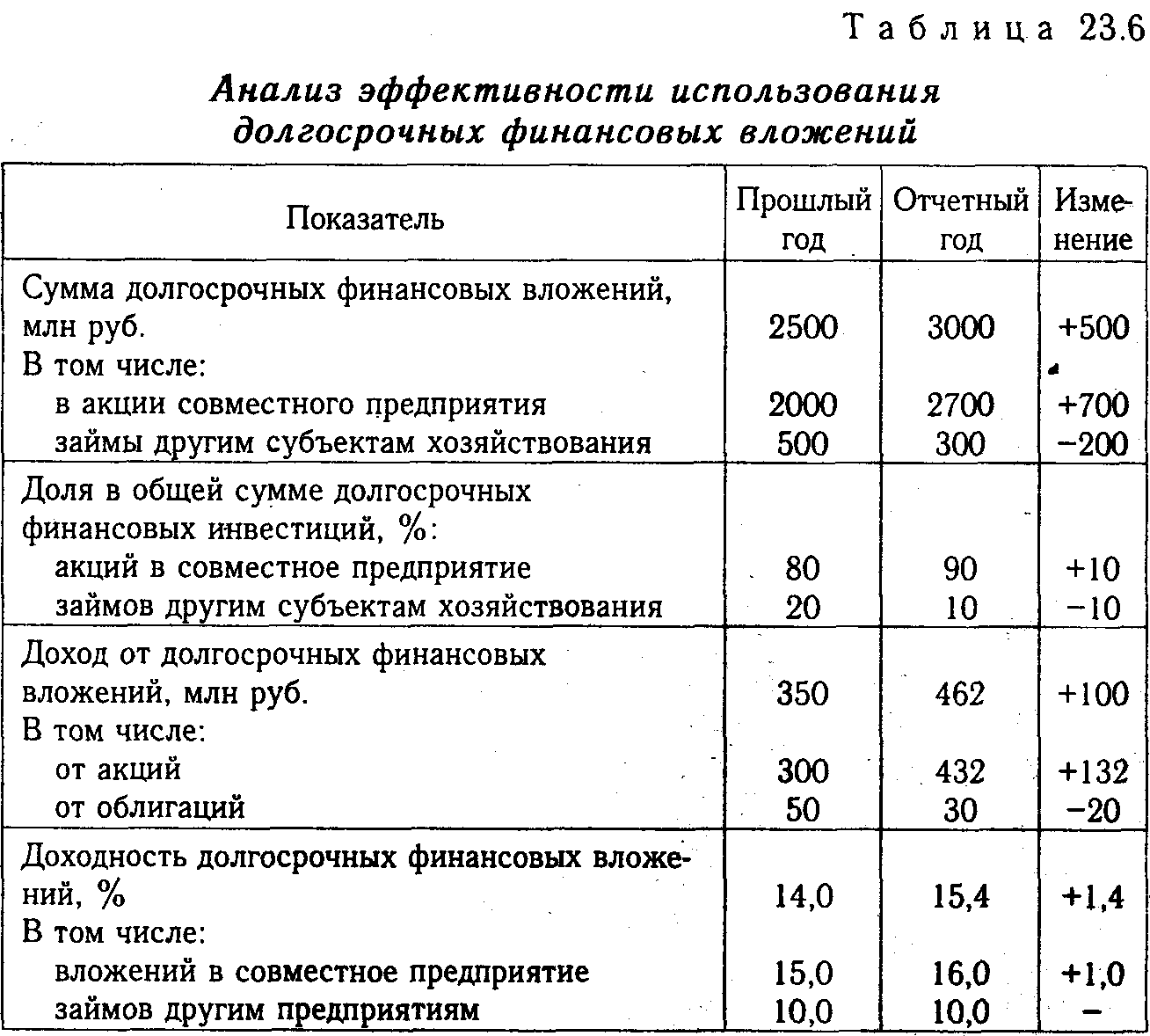

Финансовые долгосрочные инвестиции

Помимо этого, выделяют финансовые долгосрочные вложения, которые выражаются в форме:

- предоставления займов другим компаниям;

- покупки долей в уставных капиталах иных организаций;

- приобретения ценных бумаг с длительным сроком погашения

Анализируя вложения в долгосрочные финансовые и нефинансовые инструменты, а также иные денежные потоки, инвестор может попытаться спрогнозировать дальнейшее развитие предприятия и оценить его инвестиционную привлекательность.

Когда фирма приобретает долевые или долговые инструменты (акции и облигации), решение о том, следует ли классифицировать эти инвестиции как краткосрочные или долгосрочные вложения имеет довольно важные последствия для оценки компании. Краткосрочные инвестиции отражаются в оборотных активах, и любое снижение их стоимости признается как убыток.

Но: одновременно с этим увеличение цены не признается прибылью, пока ценная бумага не реализована. Поэтому балансовая классификация инвестиций — будь то долгосрочные или краткосрочные вложения — оказывает непосредственное влияние на чистую прибыль предприятия, которая отражается в отчете о прибылях и убытках. Практический вывод в том, что в случае каждой компании необходимо разбираться, к какой категории она относит свои вложения, так как у нее существует определенный простор для манипуляций с отчетностью.

В итоге

Итак, если разработка сайтов – это бизнес вашей мечты, то дерзайте. Входя в бизнес, вы ничем не рискуете, а напротив, приобретаете новый опыт и навыки, которые навсегда останутся с вами. Ну а в случае успеха вы получаете то, о чем мечтают тысячи сограждан, – бизнес, который приносит солидный доход и не привязан к конкретной территории. Поверьте, это дорогого стоит.