Дюрация Маколея: формула расчета

Погашение облигаций

Владельцы облигаций при погашении получают номинал облигации независимо от того, когда и по какой цене они ее купили. Также им поступит купон за последний купонный период. Облигация при этом исчезнет с брокерских счетов и ИИС.

Обращаться куда-либо или совершать какие-то операции в торговом терминале не нужно: погашение происходит без участия владельца. Главное, чтобы эмитент облигаций мог расплатиться по своим обязательствам, а то бывает всякое.

Чтобы узнать больше об облигациях, посмотрите другие наши статьи:

- Зачем нужны облигации, если у них низкая доходность?

- Можно ли покупать облигации с большим сроком погашения?

- Как считать доходность облигаций с дисконтом и премией

- Пять способов потерять деньги на облигациях

Еще у нас есть курс , где облигациям посвящен целый урок.

Советы по вложению в облигации

Доля облигаций в инвестиционном портфеле должна зависеть от целей, готовности к риску и того, на какой срок рассчитаны вложения. Чем больше готовность к риску, тем меньше может быть доля облигаций, и наоборот. Чем меньше горизонт инвестирования, тем больше должна быть доля облигаций.

Если вкладываться на 2—3 года, то лучше использовать облигации и депозиты, а не акции. При этом надо помнить, что цена облигаций может колебаться из-за проблем эмитента или изменения процентных ставок в стране. Значит, безопаснее держать короткие облигации, особенно если владеть ими до погашения.

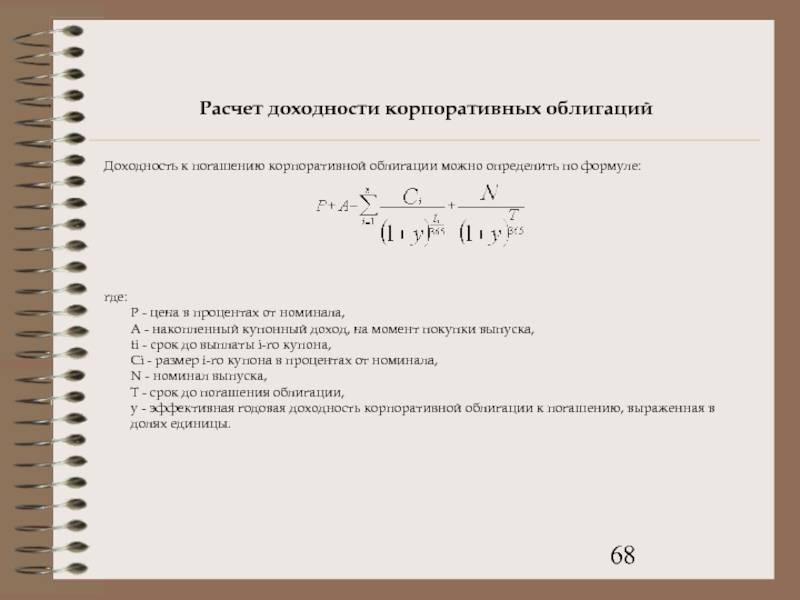

Надежность облигаций равна надежности страны или компании, которая их выпустила. Доходность корпоративных облигаций обычно выше, чем у ОФЗ или субфедеральных бумаг, но и риски выше.

С точки зрения рисков в России наиболее безопасны ОФЗ. Облигации РЖД или МТС менее надежны, а облигации маленького банка брать очень рискованно: если банк потеряет лицензию, облигация превратится в ничто. Агентство страхования вкладов не страхует инвестиции.

Можно инвестировать в облигации с помощью ПИФов или ETF: это обеспечит хорошую диверсификацию вложений. В случае с ПИФами будет большая комиссия. Еще с ПИФами не очень удобно работать на брокерском счете или ИИС: могут быть проблемы с ликвидностью. У ETF комиссии заметно ниже и ликвидность на бирже отличная, но они считаются иностранным финансовым инструментом — из-за законодательных ограничений их не может использовать часть российских госслужащих. Кроме того, на Московской бирже нет ETF на ОФЗ.

Тем, кто только начал инвестировать и боится акций, стоит обратить внимание на ОФЗ или субфедеральные облигации. Можно сделать так: купить облигации, получить купонный доход, купить на него акции, на следующие купоны — еще акции и т

д. Так будет проще освоить фондовый рынок, при этом риски совсем небольшие.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите: ask@tinkoff.ru. На самые интересные вопросы ответим в журнале.

Модифицированная дюрация

Отличие акций от облигаций

Акции и облигации: отличия и риски

Даже далеким от мира финансов и инвестиций людям знакомы понятия акций и облигаций — это ценные бумаги, открывающие возможности для вложения капитала. Хотя и акции, и облигации – это инструменты фондового рынка, механизмы инвестирования и природа данных ценных бумаг во многом отличается.

Облигации

Облигация – это своего рода займ. Инвестируя в облигации Вы, по сути, одалживаете средства компании или государству (в зависимости от того, чьи облигации выбираете), а они в свою очередь выдают документ, удостоверяющий принятие от Вас средств и обещания выплатить Вам вознаграждение по истечении займа. Облигации часто торгуются на внебиржевом рынке и могут быть приобретены через брокеров.

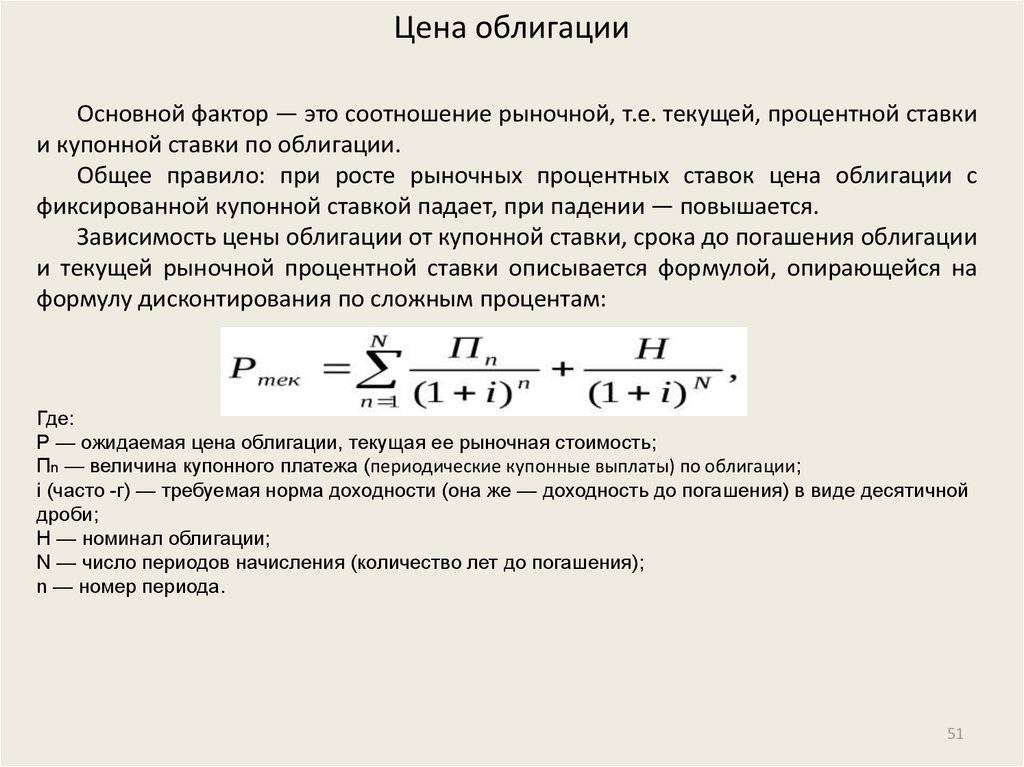

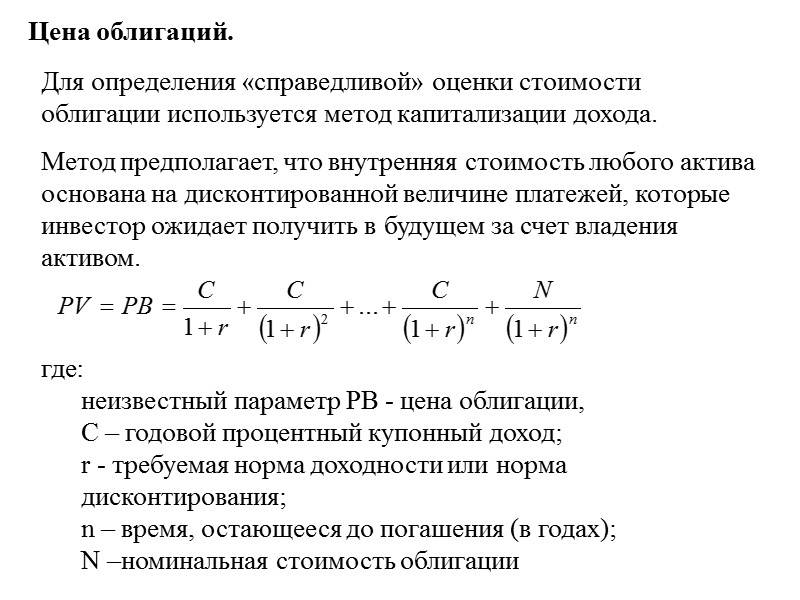

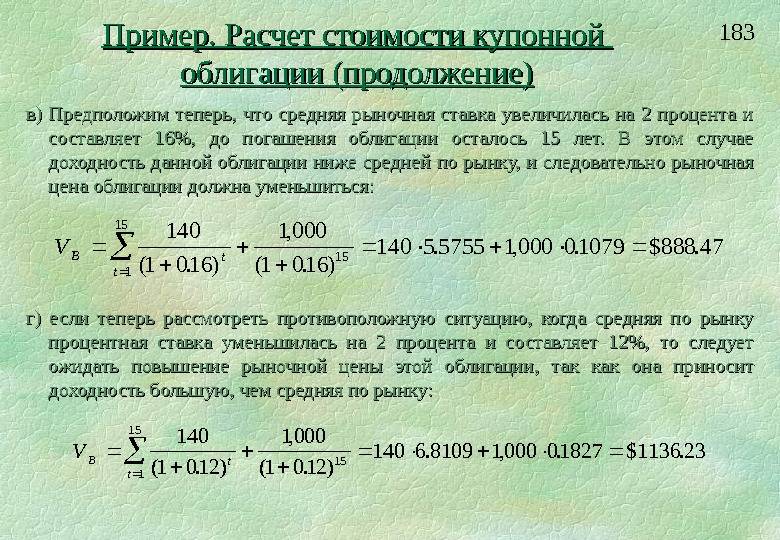

Стоимость облигаций зависит, в том числе, от общей процентной ставки в экономике. Вообще, процентная ставка напрямую влияет на ценность Ваших инвестиций. Например, если Вы владеете облигацией на 1000 USD с 5% годовых, а общая процентная ставка ниже 5%, Вы можете продать свою облигацию по более высокой стоимости. Если же общая процентная ставка выше 5% — то стоимость Вашей облигации уменьшится, чтобы покрыть разрыв между общей процентной ставкой и дохода от ценной бумаги.

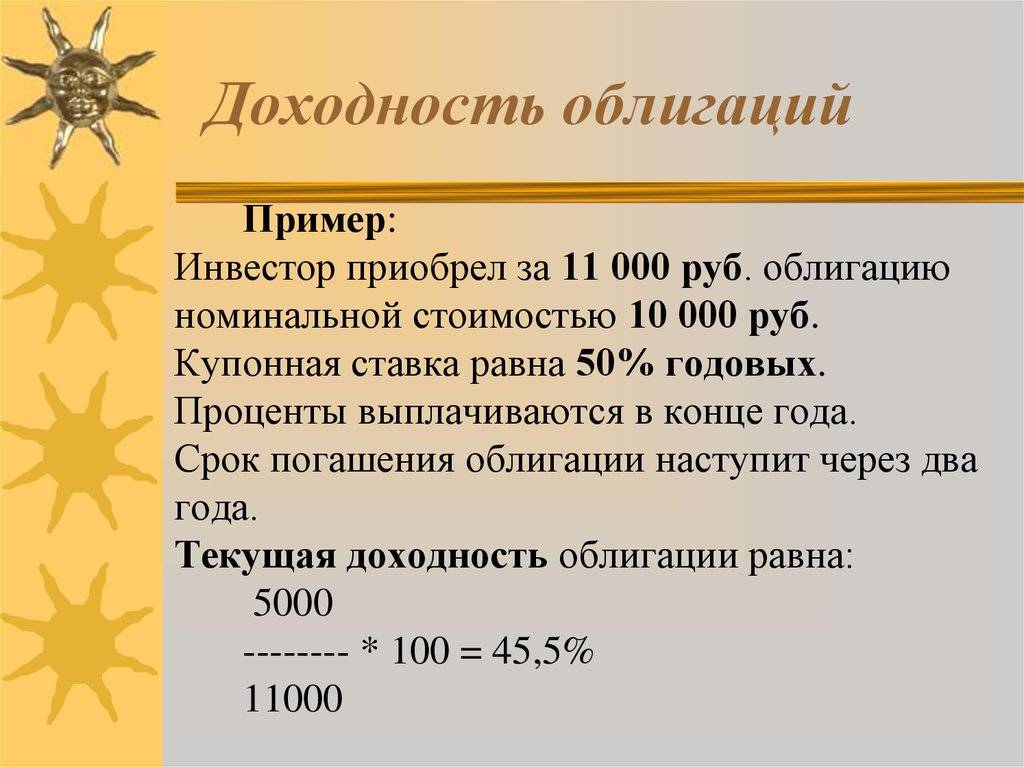

В случае с облигациями инвестор не будет получать прямой выгоды от успехов компании. Доход по облигации не зависит от прибыли компании, он фиксирован и ограничен заявленной процентной (или купонной) ставкой.

Еще один важный момент – это срок действия или жизни облигации. В этот срок облигация погашается, а инвестору возвращается стоимость бумаги. Сроки действия облигаций могут быть различными: от очень коротких до продолжительных, например, 30 лет.

Основной риск при покупке облигации – это невыплата инвестору его средств, то есть невозмещение изначальной стоимости бумаги. Этот риск можно снизить, тщательно выбирая компании или институты, в облигации которых Вы планируете инвестировать. Наиболее надежными с этой точки зрения являются бумаги кредитоспособных и, конечно, государственные облигации.

Иногда инвесторы сознательно идут на увеличение риска, приобретая облигации нестабильных и некрупных компаний ради более высоких купонных выплат. В случае банкротства компании, держатели облигаций являются привилегированными кредиторами: компенсации им выплачиваются в первую очередь, прежде чем держателям акций.

Акции

Акции – это, фактически, доля в компании. Чем больше у Вас акций, тем большей частью компании Вы владеете.

Акции могут быть обычными и привилегированными. Дивиденды по привилегированным акциям выплачиваются в первую очередь, но держатели таких бумаг обычно не могут влиять на деятельность компании и не участвуют в принятии решений. Однако дивиденды – это совсем не главная статья дохода инвестора.

В отличие от стоимости облигаций, цена на акции постоянно изменяется под влиянием конъюнктуры рынка, результатов деятельности компании, фундаментальных политических, экономических, социальных факторов и пр.

Существует несколько способов получения прибыли от акций. Во-первых, прямая купля-продажа бумаг на фондовом рынке. Инвестор может продать свои акции, если со времени покупки они выросли в цене, и получить прибыль от разницы между ценами покупки и продажи. Также возможно получать спекулятивный доход — через торговлю опционами на акции (это разновидность фьючерсного рынка) или CFD на рынке форекс – производными от договора купли-продажи акций, не предполагающими оформления прав собственности на эти бумаги. В обоих случаях торговлю акциями можно осуществлять через Интернет посредством фондовых и форекс брокеров.

Как и в случае с облигациями, существует прямой риск, связанный с выбором недобросовестного или слабого эмитента акций. Кроме того, большой риск несет спекулятивная торговля: прогноз инвестора относительно изменения курса может оказаться неверным, что принесет убытки.

Заключение

Любые инвестиции потенциально рискованны. Как видно, облигации несут в себе меньше риска, но при этом являются менее гибкими инструментами и предоставляют меньше возможностей для получения прибыли. Выбор приемлемого соотношения риска и доходности всегда остается за инвестором. Если уделять достаточно времени изучению компаний-эмитентов и анализу рынка при торговле ценными бумагами и производными от них, то вложения как в акции, так и в облигации могут стать выгодными.

Где и как можно купить?

Существуют разные способы. Можно приобрести облигации в банке или у компании напрямую. Но лучше всего воспользоваться услугами лицензированного российского брокера.

Самостоятельно на Московской бирже

Для этого необходимо открыть инвестиционный счет в одном из брокерских домов. Это можно сделать дистанционно, если имеется подтвержденный аккаунт на портале Госуслуги. Далее инвестор скачивает интерактивный терминал и получает доступ к торговле инструментами на Московской бирже.

В составе ПИФа

Паевые инвестиционные фонды включают в себя целый набор активов. Это обеспечивает широкий уровень диверсификации в сочетании с низким финансовым порогом входа. Однако у таких инструментов есть ряд недостатков: ПИФы не торгуются онлайн, а цены устанавливаются только на конец торговой сессии. Помимо этого, отрицательная сторона ПИФа – низкая ликвидность.

ETF

Торгуемые биржевые фонды – такие же структурные продукты, как и ПИФы, включающие в себя набор разных активов. На российском рынке представлено небольшое количество ETF. Они отличаются тем, что имеют онлайн-котирование и высокую ликвидность.

Как выбрать способ?

Если инвестора интересует конкретная облигация, то лучше просто купить ее в отдельном виде через брокера. Когда нужна стандартная диверсификация или необходим инструмент с высоким порогом входа, следует использовать структурные продукты. При прочих равных между ETF и ПИФами стоит отдавать предпочтения первым.

Лучшие брокеры

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Крупнейшие брокеры, на мой взгляд, выигрывают у мелких представителей отрасли. Они имеют конкурентные комиссии и более высокий уровень надежности. Помимо этого, большие игроки предоставляют более качественные сервисы для работы на бирже.