Что такое дивиденды

В переводе с латинского дивиденды (dividendum) – это определенная часть прибыли, которая разделяется между всеми акционерами. Приобретая акции любой компании, каждый автоматически получает право на получение дивидендов.

Необходимо понимать, что акция – это по своей сути часть любого бизнеса, который направлен на получение определенной прибыли. Инвестор, который покупает акции, сразу становится совладельцем бизнеса и имеет право получать установленный доход. Сумма дохода зависит от количества акций, которыми владеет инвестор.

Покупая акции с целью получения дивидендов важно учитывать, что их готовы выплатить далеко не все компании. На рынке такое могут позволить себе только крупные компании (гиганты)

Среди таких гигантов можно отметить Норильский Никель или Газпром.

Молодые компании, на практике, направляют средства на развитие дела и выплачивают дивиденды по акциям крайне редко. В результате этого каждый инвестор должен уточнить сроки получения дохода и только после этого оформлять покупку.

Где можно купить дивидендные акции

При наличии капитала у многих возникает вопрос: как оформить покупку акций с целью получения дивидендов? На самом деле все просто. Приобрести акции можно только на специальной бирже.

На территории России это ММВБ – Московская межбанковская валютная биржа. Однако напрямую у вас не получится оформить покупку. Все операции осуществляются через брокеров. Брокер – это посредник, который помогает купить необходимый пакет акций.

Для начала сотрудничества потребуется заключить договор, после которого инвестор получает доступ на фондовый рынок. Для приобретения акции останется только пополнить счет и оформить сделку. Как правило, данная процедура простая и занимает по времени несколько минут.

Некоторые крупные компании, такие как Сбербанк, предлагают оформить сделку через личный кабинет клиента. Для этого достаточно открыть брокерский счет и купить необходимый пакет акций.

Также акции Росгосстрах можно купить в офисе, через кассира. Процедура оформления занимает по времени не более 15 минут. При себе необходимо иметь только паспорт.

Список компаний, у которых следует купить

Если вы только начинаете инвестировать, то предлагает изучить список надежных компаний, с помощью которых можно гарантированно получить дивиденды.

На Российском рынке лидеров не так много. Самые крупные участники рынка, это:

- ЛУКОЙЛ

- Сбербанк

- Норильский Никель

- Газпром

- МТС

- Московская биржа

Если вы рассматриваете иностранных эмитентов, то предпочтение следует отдать:

- COCO-COLA

- Procter & Gamble

- McDonald’s

- Apple

- Berkshire Hathaway

Следует отметить, что указанные компании не только стабильно производят выплату дивидендов, но и увеличивают их размер. Приобретая их акции, вы можете быть спокойным в том, что при необходимости продадите их по большей цене, поскольку они всегда увеличиваются.

Опытные эксперты, которые «собаку съели на этом деле» рекомендуют покупать акции, учитывая следующие сведения:

- Как долго компания представлена на рынке, и с какого периода производит выплаты своим акционерам.

- Происходит ли рост цены дивидендов и если да, то с какой периодичностью.

- Происходит продажа напрямую или акции перекуплены.

- Готова ли компания в любой момент выкупить обратно акции, и если да, то по какой стоимости.

Всю необходимую информацию можно получить через брокера или официальном портале специализированной бирже.

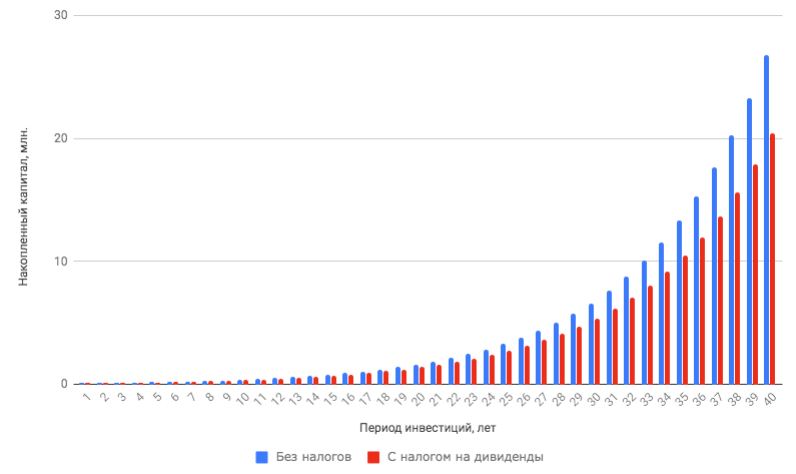

Нужно ли платить налог

В рамках Российского законодательство утвержден налог на прибыль, размер которого составляет 13%. В результате этого вы обязаны сразу после получения прибыли обратиться в налоговый орган и заплатить налог.

Однако если ваш брокер является налоговым агентом, то все дела по оплате он может взять на себя. В этом случае потребуется оплатить его услуги и освободить себя от взаимодействия с налоговой службой.

Важно учитывать, что получить помощь можно только у Российского брокера. Если вы пользуйтесь услугами иностранного посредника, то следует каждый год заполнять форму 3-НДФЛ и сдавать ее в налоговый орган

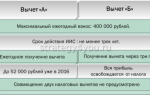

При оплате налога каждый может сэкономить. Для этого достаточно открыть ИИС (индивидуальный инвестиционный счет) в банке. В рамках ИИС можно получить возврат налога и фиксированный доход. Единственный минус, в рамках закона можно открыть только один счет.

Подводя итог можно отметить, что каждый желающий может получать хорошую прибыль. Для этого следует купить акции крупной или перспективной компании и ждать выплаты дивидендов. Для граждан, которые желают получить максимальную прибыль, доступна продажа акций, благодаря которой можно получить прибыль на разнице котировок.

Начиная свою деятельность, следует внимательно изучить рынок, выбрать компанию и подобрать надежного брокера.

Лучшие российские дивидендные истории

Сразу оговоримся, что речь сейчас пойдет только о голубых фишках, торгующихся на отечественном фондовом рынке. Среди компаний второго и третьего эшелона можно найти предложения с большей дивидендной доходностью.

Снова вспоминаем о принципе диверсификации. Формируя дивидендный портфель, покупайте как голубые фишки, так и акции компаний второго, третьего и даже четвертого эшелона. Однако вернемся к нашим фаворитам.

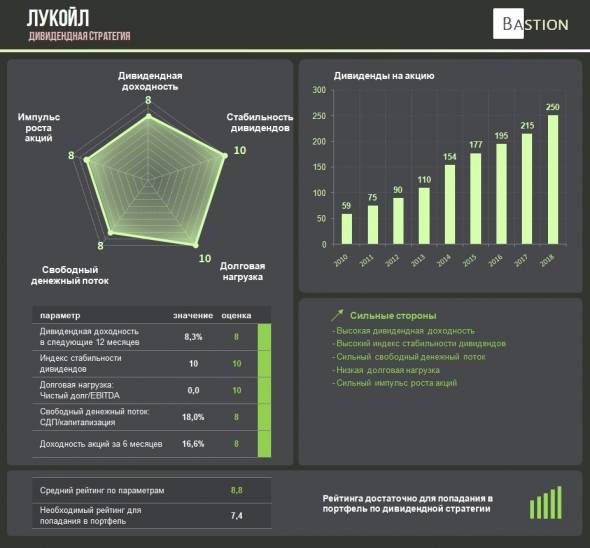

Лукойл

Этот эмитент отличается самым стабильным ростом размера дивидендов на российской бирже. В годовом выражении средний рост подобных выплат равняется 22,4%. Интересно, что рассматриваемый эмитент наращивал дивиденды даже в годы, когда имела место серьезная просадка чистой прибыли.

Что в такой ситуации интересно для инвесторов? Наличие стабильно растущей дивидендной тенденции в акциях Лукойла позволяет строить прогноз по прибыли на годы вперед.

Эмитент традиционно выплачивает дивиденды дважды за год. Это промежуточные зимние выплаты и итоговые летние.

Дивиденды Лукойла лишь немногим выше среднего значения для компаний нефтегазовой отрасли. А выделяется рассматриваемый эмитент из общей массы именно стабильной историей роста выплат.

МТС

Традиционно этот эмитент предлагает инвесторам привлекательную дивидендную доходность. Причем рассматриваемый показатель четко прослеживается в исторической перспективе.

Компания стабильно наращивает размер выплат на акцию начиная с 2012 года. Среднегодовой темп этого роста составляет 10%. Конкуренты из отрасли телекоммуникаций остались далеко позади.

При этом необходимо отметить, акции МТС в долгосрочной перспективе движутся в довольно узком ценовом диапазоне. Другими словами, бумаги не растут и не падают.

Что это означает для инвесторов?

Заработать на росте акций не получится. При этом и потери вложенного капитала практически исключены. Таким образом, бумага идеальна для инвесторов, которые ориентируются именно на дивидендную стратегию.

Пять способов заработка на дивидендах

Для того чтобы успешно зарабатывать на дивидендах, каждому необходимо просто выбрать компанию, купить пакет акции и выбрать стратегию. При этом менять стратегию не рекомендуется.

Специально для вас рассмотрим пять стратегий, которые активно используются со стороны начинающих и квалифицированных инвесторов.

Стратегия №1: Купил? Держи!

Самая простая стратегия, суть которой заключается в том, чтобы приобрести акции у крупной компании, и каждый год получать прибыль. Ежегодно стабильные компании развиваются, в результате чего увеличивается доход по дивидендам.

Многие миллионеры использовали именно эту простую стратегию, с целью получения стабильного дохода. Однако данная стратегия имеет недостаток, суть которого – это долгий срок инвестирования и порой большая стоимость минимального лота.

Стратегия №2: Покупай дешево

Каждый инвестор заинтересован в получение максимального дохода, на который не может повлиять. Акционеры могут рассчитывать на получение прибыли из расчета дохода на 1 единицу акции. В результате этого можно отметить, что максимальный доход будет у того, кто имеет большой пакет.

Опытные инвесторы рекомендуют постоянно изучать рынок и приобретать перспективные акции по сниженной цене. Пока компания развивается, это сделать просто. Со временем компания будет набирать обороты, и доход будет только увеличиваться.

Также следует обратить внимание на активы компаний, которые упали в доходе. Во время скачка вниз также можно выгодно оформить сделку

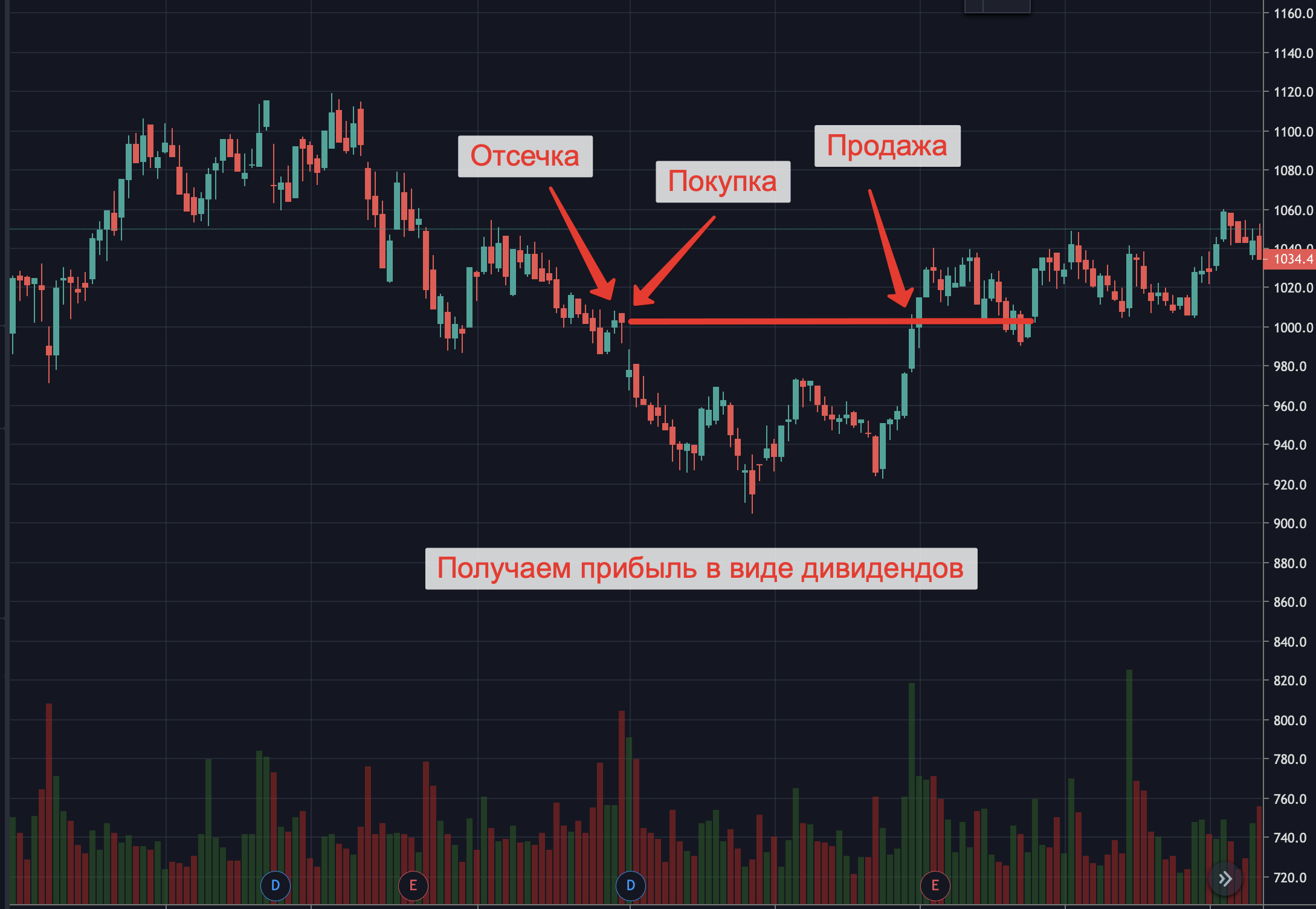

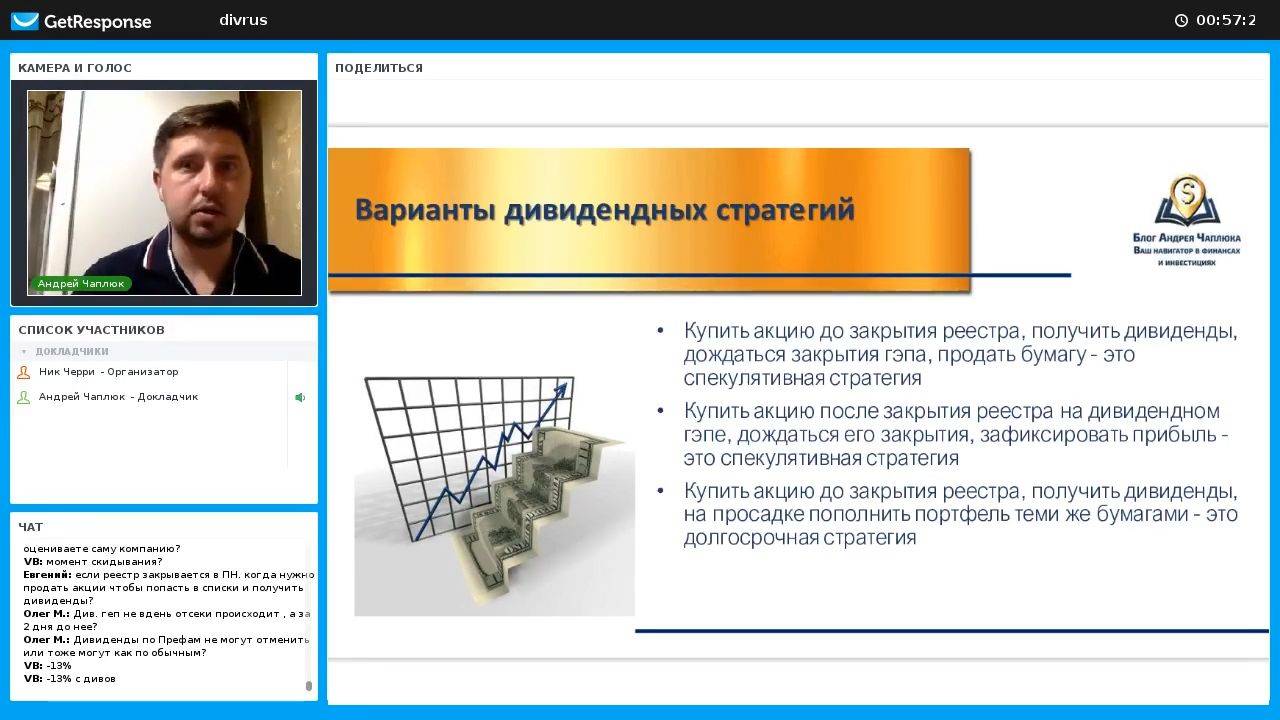

Стратегия №3: Покупай до отсечки

Как только известен размер дивидендов, то интерес акциям активно возрастает. В результате этого спрос на них резко увеличивается. Чем ближе дата отсечки, тем больше спрос. В результате этого возрастают и котировки.

Суть данной стратегии заключается в том, чтобы оформить покупку именно заранее, до указанной даты отсечки. В этом момент стоимость может быть ниже. Вся необходимая информация по дате отсечки отображается в личном кабинете клиента на бирже, услугами которой он пользуется.

Отсечка – это дата, когда закрывается реестр, и вы получаете право на получение дивидендов.

Стратегия №4: Покупай заранее и продавай в день отсечки

В данном случае как в третьей стратегии потребуется купить заранее, а после даты отсечки продать их по завышенной стоимости. Зачем это необходимо, ведь акций на всех хватит? На самом деле следует учитывать один момент, суть которого в том, что после закрытия образуется дивидендный ГЭП.

В результате этого все котировки начинают идти в низ. Для инвесторов это неинтересные проекты, поскольку выплаты по купленным активам устанавливаются до даты отсечки. При продаже прибыль будет отражена в разнице котировки.

Однако сразу необходимо отметить, что такой способ подходит только опытным игрокам рынка, поскольку новичок может оказаться в минусе, если вовремя не оформит продажу.

Стратегия №5: Покупай после дивидендов

Акции, которые приобретены по минимальной стоимости имеют большой потенциал в росте. В результате этого следует выждать несколько недель или месяцев и получить хороший доход.

До даты отсечки цена каждого лота максимальная, а после падает. В этом случае вы выгодно оформите сделку и получите доход.

Средняя ДД компаний в России и США

В России этот показатель выше, чем в США — более 8 % у отечественных компаний против 4,5 % у американских

Это объясняется как низкой ключевой ставкой Федеральной резервной системы, так и осторожностью эмитентов на рынке. Американские фирмы больше тратят на развитие компании и рост котировок в перспективе, чем на сюиминутное распределение среди участников полученной прибыли

ВАЖНО. Высокая ДД не является показателем устойчивого положения компании на рынке

В следующие периоды эмитент может получить убытки из-за отсутствия прибыли на собственные проекты.

| Компания | Дивидендная доходность |

| Центральный Телеграф-преф | 41,2 % |

| Центральный Телеграф | 40,75 % |

| МТС | 12,87 % |

| НМТП | 13,05 % |

| Магнит | 11,40 % |

| Северсталь | 10,15 % |

| НКНХ-преф | 9,95 % |

| НЛМК | 9,60 % |

| Саратов-НПЗ-преф | 9,10 % |

| ФСК ЕЭС | 9,05 % |

А теперь по американскому рынку:

| Компания | Тикер | Дивидендная доходность |

| CentryLink | CTL | 13,2 % |

| L Brands | LB | 8,3 % |

| Kimco Realty | KIM | 7,2 % |

| Iron Mountain | IRM | 7,2 % |

| Ford Motor | F | 7,1 % |

| Invesco | IVZ | 7,1 % |

| Coty | COTY | 7,0 % |

| AT T | T | 6,9 % |

| Seagate | STX | 6,8 % |

| Macerich | MAX | 6,7 % |

Может ли компания перестать делать выплаты по дивидендам

Приобретая акции важно знать, что каждая компания может приостановить выплаты прибыли. При этом данное условие в большинстве случаев прописывается в договоре, который заключается при оформлении сделки

Такое происходит в результате снижения уровня дохода. Если у некоторых компаний это временное явление, то у других может привести к банкротству. Компания уходит с рынка в том случае, если после снижения дохода не может выйти на прежний уровень и с каждым разом уходит в убыток.

Для наглядности статистика Сбербанка. Как видно по графику, начиная с 2011 года, происходит рост дивидендов. Но в 2015 году происходит резкий скачок вниз. Однако банк смог наладить ситуацию и выйти на доход, который сохраняется по сегодняшний день.

Тактика убивает эмоции

В большинстве случаев, мы действуем иррационально, когда нас захлёстывают эмоции. На бирже — это страх потерь и жадность. Придерживаясь определённой и заранее намеченной тактики, вы максимально исключаете эмоциональный фактор при принятии решений. И для этого нам нужно ориентироваться на конкретные цифры.

За каждой из стратегий скрывается теоретический фундамент, который никак нельзя игнорировать. А также можно бесконечно спорить о том, какая из стратегий сможет наилучшим образом вписаться на

В большинстве случаев, мы действуем иррационально, когда нас захлёстывают эмоции. На бирже — это страх потерь и жадность. Придерживаясь определённой и заранее намеченной тактики, вы максимально исключаете эмоциональный фактор при принятии решений. И для этого нам нужно ориентироваться на конкретные цифры.

За каждой из стратегий скрывается теоретический фундамент, который никак нельзя игнорировать. А также можно бесконечно спорить о том, какая из стратегий сможет наилучшим образом вписаться на фондовый рынок России, у какой нет будущих перспектив.

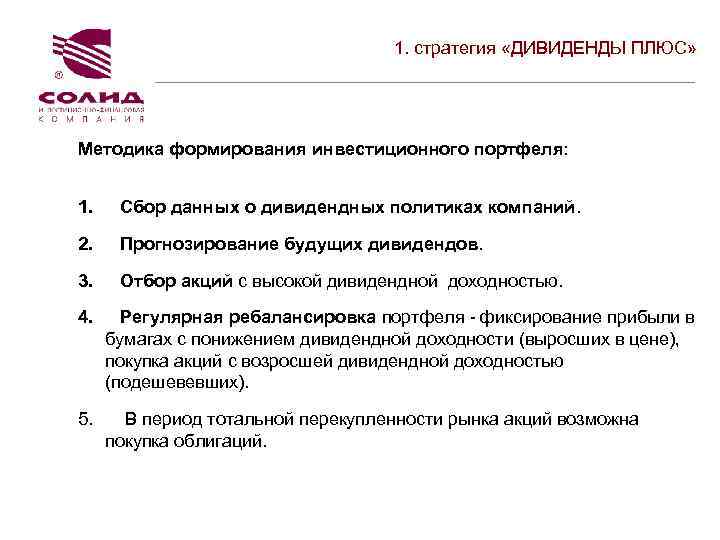

Дивидендные стратегии

Собаки Доу. Названы в честь одного из американских фондовых индексов (Доу-Джонса). Подход заключается в выборе 10 акций с максимальной дивидендной доходностью. Покупаем их в равных долях. Акции выбираем только из тех, что входят в индекс. Нам нужны наиболее успешные и стабильные компании. Через год составляем новую десятку и перетряхиваем портфель.

Летучая пятерка Хиггинса. Стратегия чуть-чуть оптимизируется: опять выбираем 10 акций с максимальной дивидендной доходностью, но из этой десятки в портфель покупаем только 5 самых дешевых акций. Видимо, для того, чтобы за те же деньги купить больше бумаг. Другой логичной причины для подобной оптимизации я не вижу. И каждый год меняем портфель на новую «пятерку».

4 дурня. Это попытка ввести в дивидендные стратегии влияние текущей цены акции. Бумаги в этой стратегии отбираются не по дивидендной доходности, а по коэффициенту «дурости», который считается, как дивидендная доходность, деленная на квадратный корень из цены акции.

Корень берется исключительно по математическим соображениям. Дивидендные доходности выражаются слишком маленькими числами по сравнению с ценами акций, поэтому на коэффициент больше влияет именно цена. Вот корень и призван сгладить это влияние. Если просто делить на цену, то в итоговом коэффициенте сама дивидендная доходность практически не будет играть роли и ранжирование сведется к тому, что акции выстроятся по порядку от дешевых к дорогим.

Проиллюстрирую на примере. Пусть будут две акции: одна стоит 100 рублей, вторая 10 000 рублей. На первую акцию выплачен 1 рубль дивидендов, а на вторую – 5 000 рублей дивидендов. Дивидендные доходности соответственно будут равны: 1% и 50%. Если мы тупо поделим дивидендные доходности на цены акций, то получим коэффициенты 0,0001 и 0,00005. То есть первая акция будет считаться лучше из-за ее дешевизны, несмотря на то, что ее дивидендная доходность в 50 раз меньше. Если же мы поделим доходности на корни из цен, то получим коэффициенты 0,001 и 0,005, что больше соответствует нашим целям.

Отобрав 5 лучших акций по получившемуся коэффициенту, мы отбрасываем самую первую (у которой коэффицент дурости зашкаливает), а оставшиеся четыре покупаем в равных долях. Есть «продвинутая» оптимизированная методика, которая делает акцент на более дешевых акциях. Бумаги покупаются в пропорции 30-30-20-20, причем на более дешевые акции приходится бОльшая доля нашего портфеля. Я использую, как раз «продвинутую» методику, хотя статистика говорит, что разница в результатах этих двух стратегий незначительна.

Прелесть стратегии «4 дурня» заключается в том, что анализ и совершение сделок отнимают пару-тройку часов в год. Все это нужно сделать в течение одного дня. И этот день должен быть после утверждения всех дивидендов. Обычно дивиденды утверждаются в апреле-июне, поэтому для стратегии я использую первый торговый день июля.

Как выгодно купить акции?

Представим ситуацию, когда участник фондового рынка провел анализ эмитентов и выбрал ценные бумаги для формирования портфеля. Новичок сразу после этого купит интересующие инвестиционные активы по текущей биржевой стоимости. Опытный участник не станет торопиться, а дождется благоприятной конъюнктуры и выгодной цены.

Помните, о маленькой хитрости. Очевидно, чем дешевле приобретаются акции, тем выше дивидендная доходность. Давайте подтвердим это заявление расчетами.

Предположим, что инвестор решил приобрести акции ПАО Север. Утвержденный размер дивидендов на каждую ценную бумагу эмитента равняется 100 рублям. При этом текущая цена акции 1000 рублей. Если инвестор купит этот актив при таких условиях, то дивидендная доходность инструмента составит 10%.

Но что будет, если получится приобрести акции дешевле? Скажем, за 800 рублей. Дивиденды останутся прежними. А вот доходность выплат увеличится и составит не 10, а 12,5%.

Однако возникают вопросы: как добиться этого на практике? Как определить момент для входа в рынок и покупки ценных бумаг?

Предлагаем простое, но эффективное решение. Как показывает практика, периодически на фондовом рынке случаются резкие просадки котировок. Как правило, подобное падение котировок обуславливается выходом какой-то неожиданной новости. На короткой дистанции рынком овладевает паника и акции сильно дешевеют в течение одной или нескольких торговых сессий.

Затем инвесторы и трейдеры успокаиваются. Просадка выкупается. Для ценных бумаг, которые находятся в долгосрочном бычьем тренде, этот процесс проходит довольно быстрыми темпами.

К примеру, рассмотрим результаты торговой сессии 9 апреля 2018 года по акциям Лукойла. Котировки просели от уровня 3920,5 до 3532,5 пунктов. Затем в течение двух торговых сессий указанная просадка была выкуплена и ценные бумаги продолжили дорожать.

В 2018 году это был идеальный момент для приобретения акций Лукойла. Подобные просадки котировок случаются у каждой ценной бумаги. Самое сложное в реализации такой стратегии – набраться терпения и дождаться правильного момента для входа в рынок.

Как зарабатывать на дивидендах?

Есть инвесторы, которых мало интересует получение дивидендов по акциям — они покупают и продают ценные бумаги исключительно со спекулятивной целью

Однако, и в этом случае, они берут во внимание дивиденды, ведь они, как я уже писал, влияют и на изменение стоимости

Акции, по которым прогнозируются высокие дивиденды, растут в цене до тех пор, пока ожидаемый размер дивидендов не сбалансируется со среднерыночной доходностью или другими альтернативными источниками заработка (например, купонными выплатами по облигациям). Точно так же акции с прогнозируемыми невысокими дивидендами будут падать в цене, пока размер выплат по ним не сбалансируется со среднерыночной доходностью или альтернативными источниками дохода.

Но есть инвесторы, выбирающие дивидендные стратегии инвестирования, то есть, покупающие акции, в первую очередь, ради получения дивидендов. Для них размер дивидендов имеет первоочередное значение, и главная задача такого инвестора — правильно спрогнозировать их и выбрать себе в портфель акции с наибольшими дивидендными выплатами. А если же в портфеле имеются акции, размер дивидендов по которым прогнозируется к снижению — наоборот, продать их, заменив более доходными.

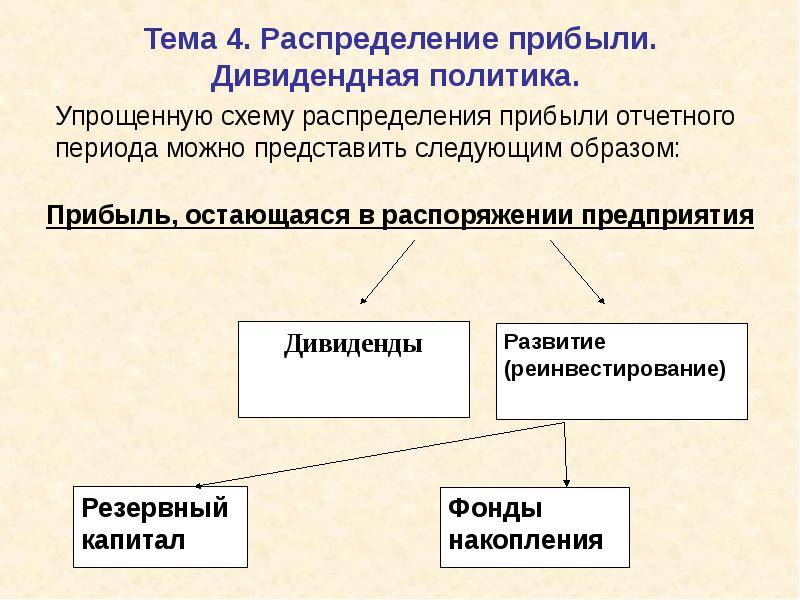

Что такое дивидендные акции

Одна из возможностей зарабатывать на ценных бумагах — покупать их, а затем продавать, когда они подорожают. Но это не всё. Некоторые компании периодически выплачивают дивиденды — распределяют часть прибыли между держателями акций.

Выплата дивидендов — право, а не обязанность компании. Многое зависит от финансового положения акционерного общества. Закрыли финансовый период с убытком — делить нечего. Решили вложиться в развитие и направили всю прибыль на это — и снова никому ничего не достанется. Решение, выплачивать дивиденды или нет и в какой сумме, принимают акционеры на общем собрании. Они основываются на рекомендациях совета директоров.

А потому, если хотите приобрести акции, чтобы получать дивиденды, нужно правильно собрать свой портфель.

Как получить дивиденды

Для того, чтобы получить дивиденды по результатам предыдущего года, вовсе не обязательно владеть ими весь год. Нужно всего лишь быть их владельцем в определённый день – в день закрытия реестра (в день дивидендной отсечки).

Но что нужно делать, чтобы стать владельцем акций и получить дивиденды?

Алгоритм такой:

1. Открытие брокерского счёта. Если у тебя ещё нет брокерского счёта, его нужно открыть. Лучше открыть ИИС – так тебе будут доступны дополнительные бонусы, причём весьма ощутимые (до 52 000 рублей в год).

2. Пополнение брокерского счёта. После того, как брокер откроет тебе счёт, его необходимо будет пополнить на сумму, которую ты рассчитываешь потратить на покупку дивидендных акций.

3. Выбор акций. Выбери акции, которые собираешься покупать. О том, как выбрать акции для дивидендного портфеля, я уже рассказал.

4. Покупка акций. Купи отобранные тобой акции через специальную программу, которую предоставит тебе брокер – торговый терминал. Торговые терминалы бывают разные – QUICK, Transaq, Metatrader и другие.

5. Жди дивидендных выплат. Собственно, больше от тебя ничего не требуется. Для получения дивидендов нужно просто являться владельцем акций, а для этого их нужно просто купить через терминал, предварительно пополнив счёт. После покупки акций не нужно писать никаких заявлений, и ничего такого. Компания-эмитент возьмёт всю процедуру выплаты дивидендов на себя. Сначала они перечислят их брокеру, после чего брокер выплатит их тебе на брокерский счёт (или на какие-либо другие реквизиты, если ты договоришься об этом с брокером), удержав подоходный налог.

Основные условия программы кредитования

Коммерческая ипотека для физических лиц предназначена для покупки нежилых помещений, офисных зданий или земельных участков, предназначенных для застройки нежилой недвижимостью. Так как количество банков, которые готовы работать с такой программой кредитования, сегодня все еще мало, то говорить об однородности условий предоставления ипотеки для покупки коммерческой недвижимости для физических лиц достаточно сложно. Тем не менее, можно выделить основные условия программы кредитования физических лиц:

- Минимальная сумма – от 1 000 000 рублей

- Максимальная сумма кредитования – 100 000 000 рублей

- Ссуда может быть взята, как в рублях, так и в иностранной валюте

- Процентная ставка варьируется от 12% до 16%

- Срок кредитования, как правило, не превышает 10 лет

- Первоначальный взнос в минимальном размере 20% от стоимости приобретаемой коммерческой недвижимости

- Бизнес должен приносить прибыль и работать на рынке не мене 6 месяцев

- Обязательное страхование риска утраты и повреждения коммерческой недвижимости.

Как видите, условия вполне выполнимые для заемщика, руководящего бизнесом или являющегося его владельцем.

Требования к заемщику и объекту недвижимости

Говоря о требованиях, предъявляемых банками к физическим лицам, желающим получить коммерческую ипотеку, то данные требования практически не отличаются от классического варианта ипотечного кредитования :

- Возраст заемщика не менее 21 года и более 65 лет

- Заемщик должен быть гражданином РФ

- Минимальный стаж работы на действующем рабочем месте не менее 6 месяцев.

Условия предоставления ипотеки на коммерческую недвижимость для физических лиц

Условия предоставления ипотеки на коммерческую недвижимость для физических лиц

А вот требования к недвижимости несколько отличаются. Сегодня коммерческая недвижимость в ипотеку для физических лиц доступна лишь в нескольких регионах. Поэтому к нежилому недвижимому имуществу со стороны банка выдвигается ряд жестких требований:

- Здание или помещение должно находиться в регионе, где предоставляется данный вид кредитования

- Недвижимость должна быть площадью не менее 150 квадратных метров

- Нежилое здание должно относиться к объектам капитального строения

- Коммерческая недвижимость должна быть свободной от обременения и имущественных прав третьих лиц.

Подведя итог, можно сказать, что объект ипотеки должен быть высоколиквидным, а заемщик обладать высокой платежеспособностью.

Преимущества коммерческой ипотеки для физических лиц

Одним из положительных моментов предоставления коммерческой ипотеки для физических лиц является возможность отсрочки исполнения кредитных обязательств на срок до 6 месяцев с момента подписания ипотечного договора. Необходимо отметить и другие значимые преимущества ипотеки для покупки коммерческой недвижимости физическими лицами:

- Банки используют дифференцированную схему расчета ежемесячных платежей

- Финансирование до 100% от оценочной стоимости объекта недвижимости

- Отсутствие необходимости оформлять закладную по ипотеке

- Минимальный список требований и документов

- Быстрое рассмотрение заявки на получение кредита

- Срок кредитования позволяет погашать займы небольшими платежами

- Возможность одновременного получения двух и более займов

- Место постоянной прописки заемщика не имеет значения

- Досрочное погашение ипотеки осуществляется без применения штрафов.

Касаемо перспектив получения ипотечного кредита для приобретения нежилой недвижимости физическими лицами, то эксперты весьма неоднозначно высказывают свои мнения относительно этого вопроса. Одни утверждают, что эта программа кредитования станет такой же популярной, как в западных странах, а другие говорят, что до тех пор, пока процентные ставки по коммерческой ипотеке не будут снижены сразу на несколько пунктов, говорить о ее перспективах не имеет смысла.

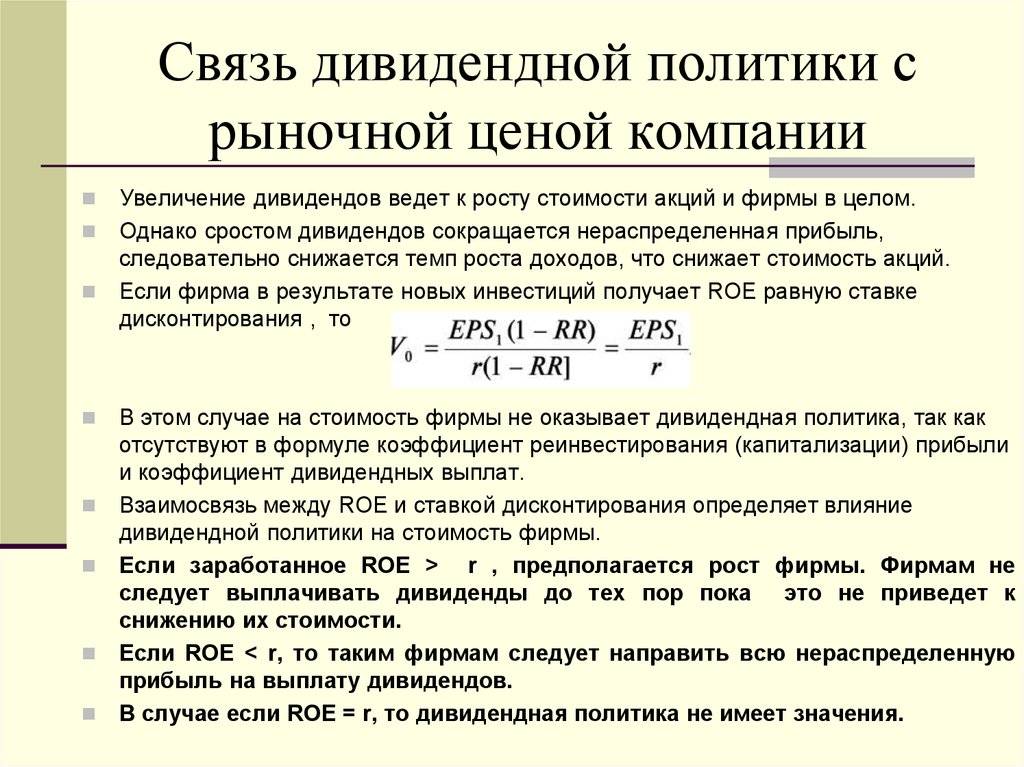

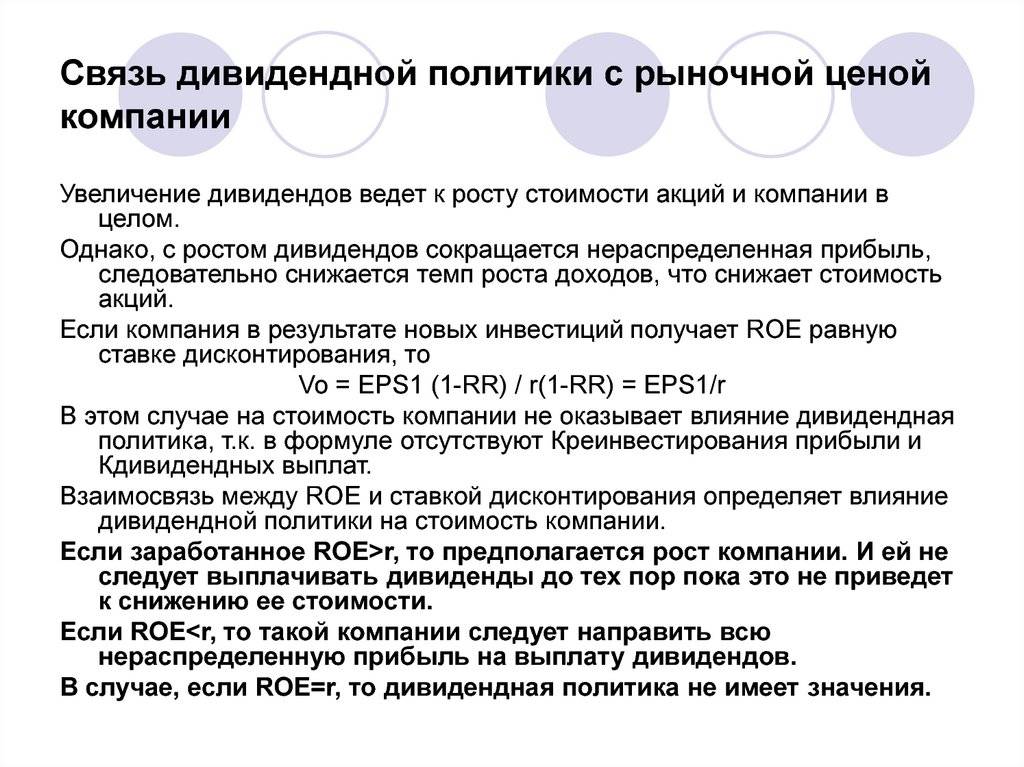

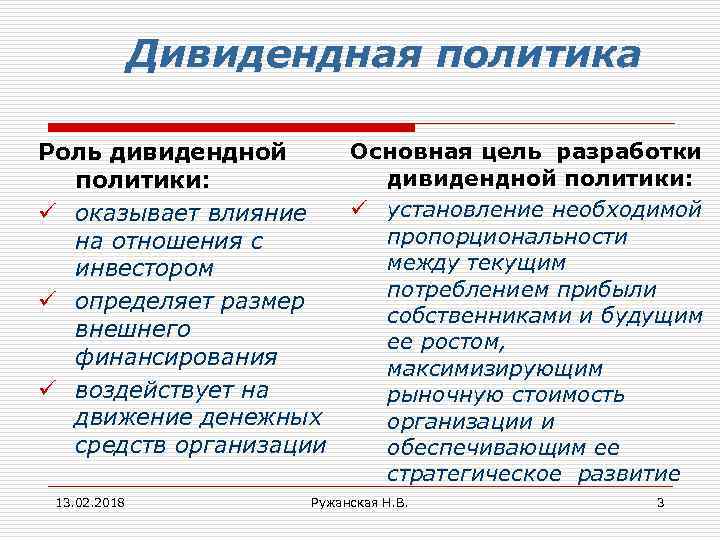

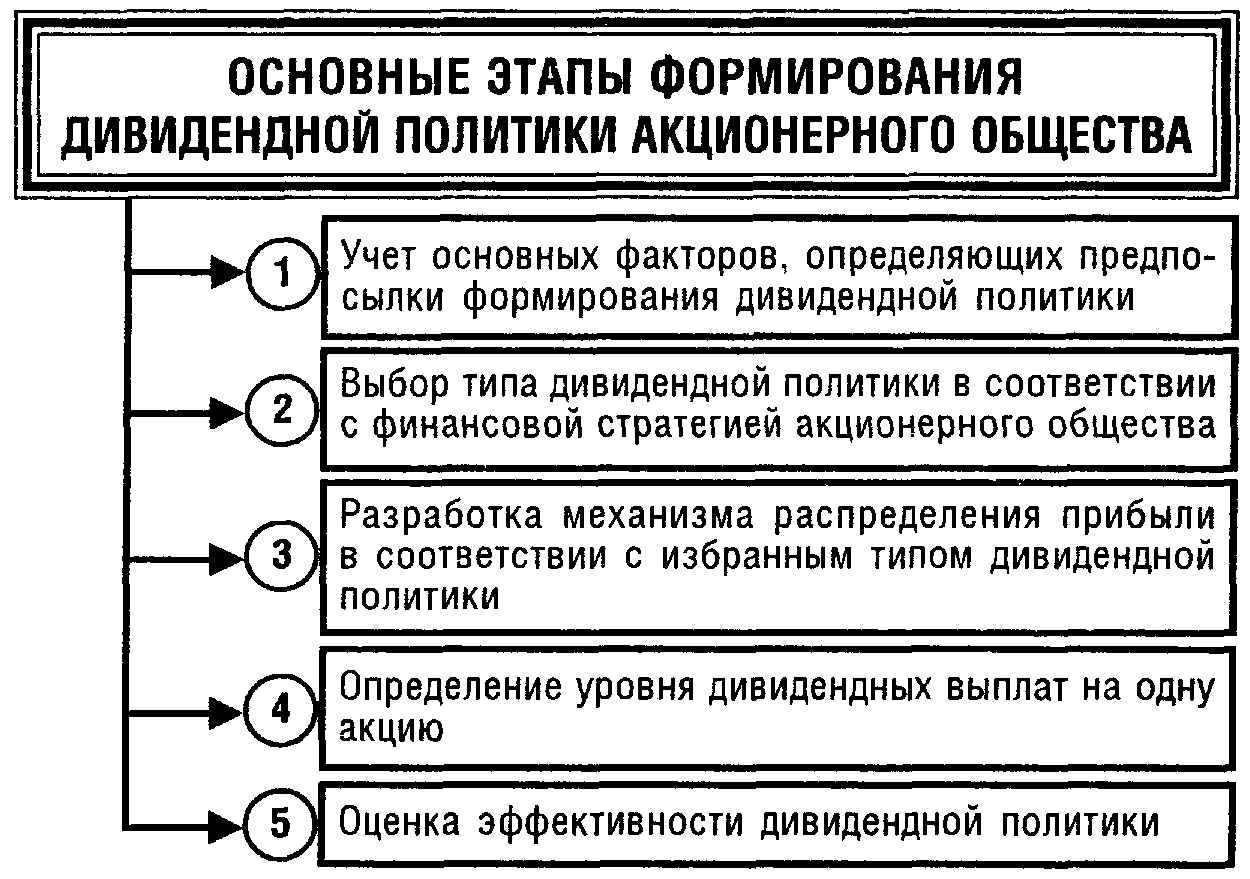

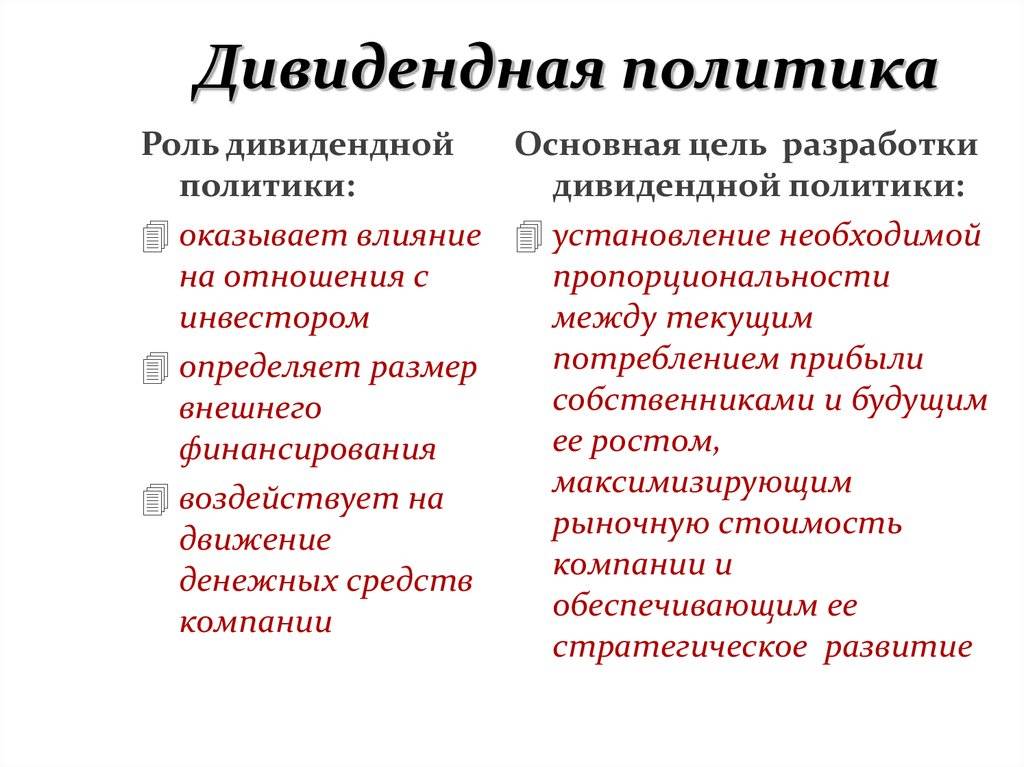

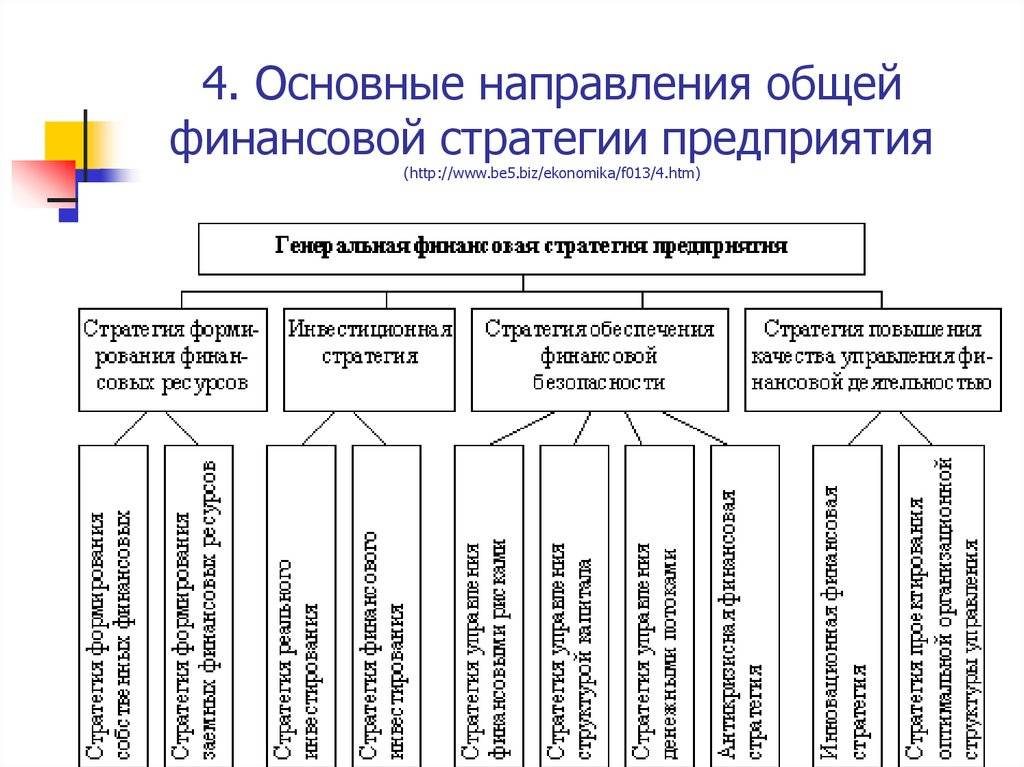

Три вида дивидендной политики

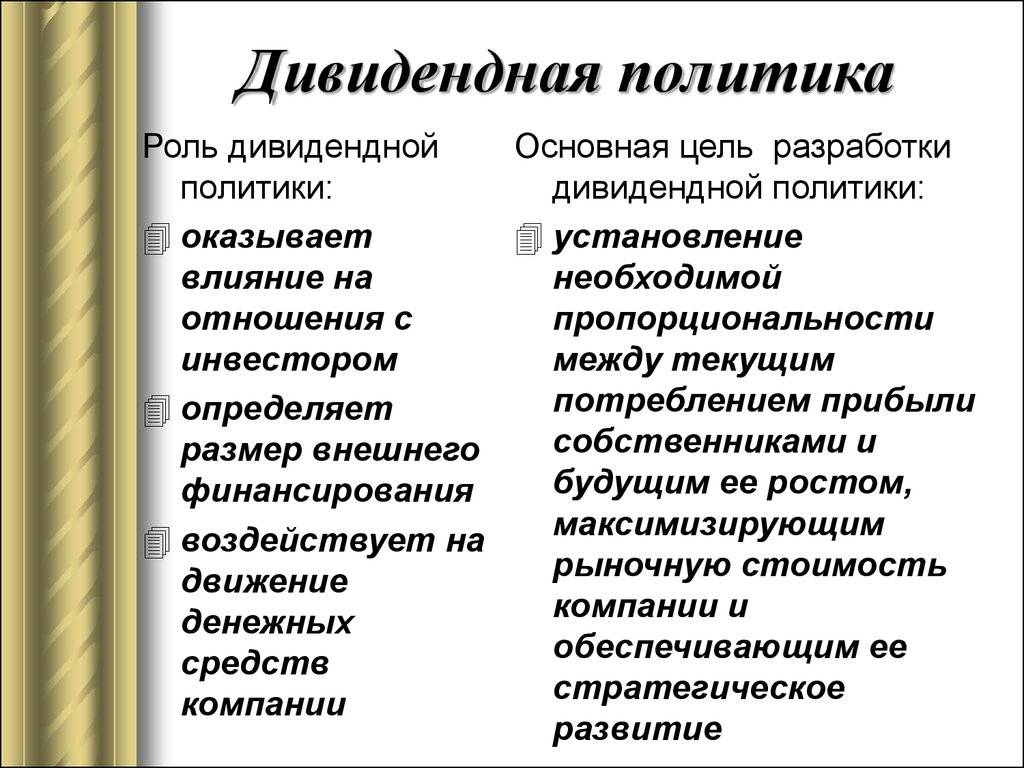

Перед разработчиками стоит задача — достижение оптимального соотношения между интересами инвесторов и нуждами производства.

Чтобы выбрать наиболее приемлемый вариант, учитываются следующие показатели:

- Прибыль отчетного года

- Фактическое состояние основных средств.

- Потребительский спрос.

- Необходимость обновления технологий.

- Степень развития компании.

- Наличие дополнительных источников финансирования.

- Потребность в инвестициях.

Кто-то считает, что залогом успешной деятельности служит развитие производства, в которое стоит вкладывать значительные средства. Другие делают ставку на привлечение большого числа инвесторов, повышая дивидендные выплаты и направляя деньги от продажи или эмиссии акций на расширение бизнеса. Какой будет сделан выбор, зависит от приоритетов эмитента.

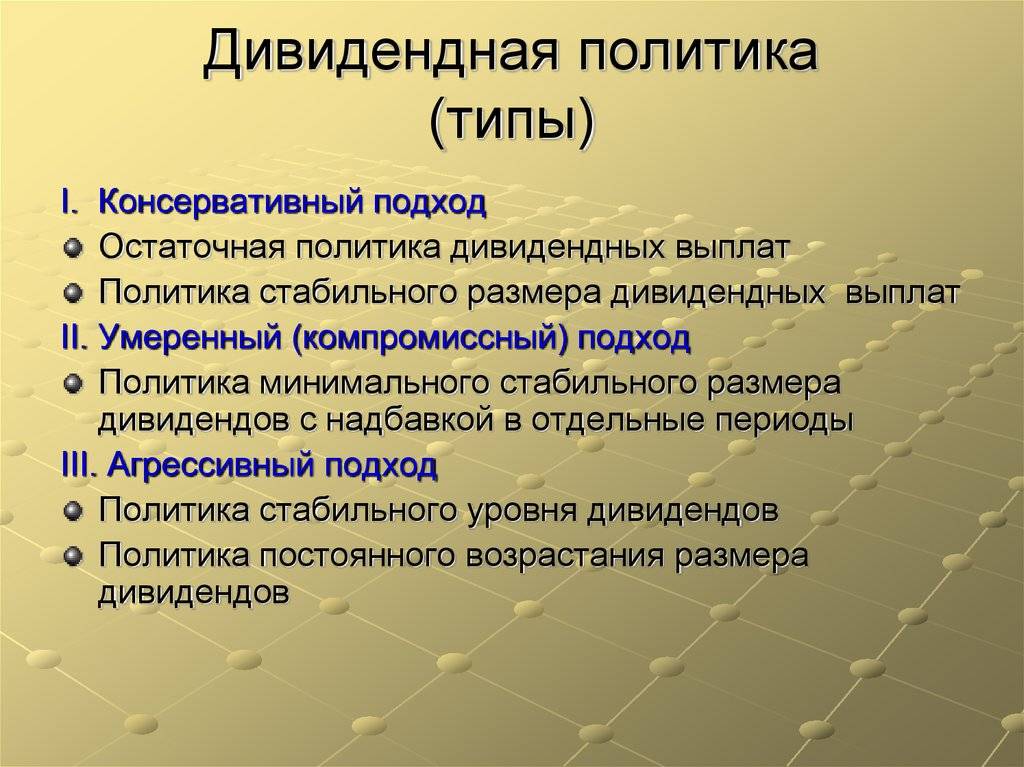

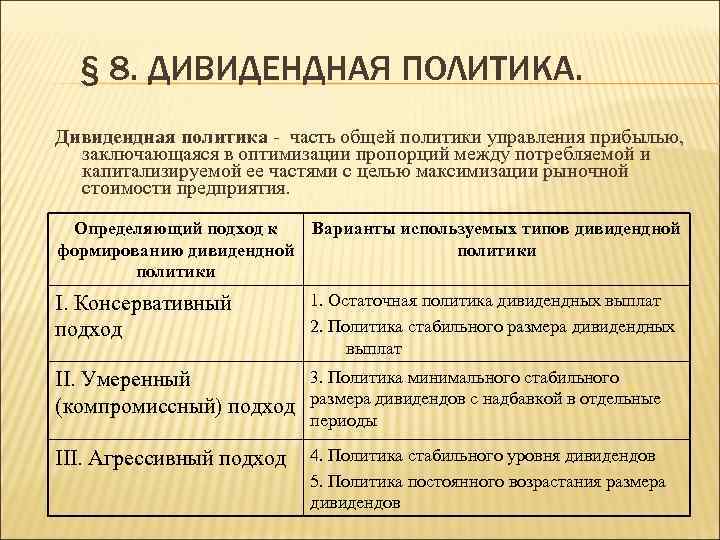

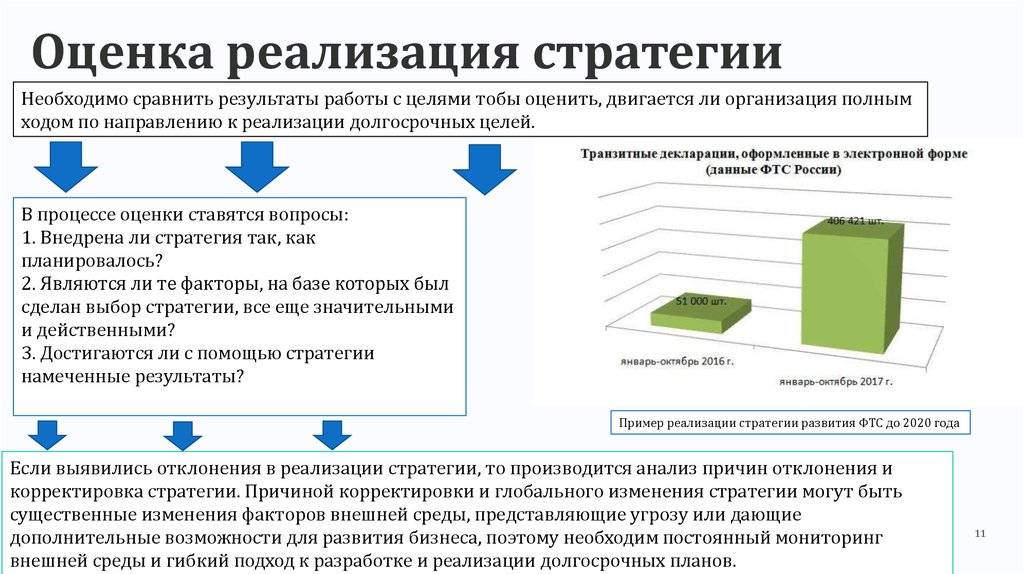

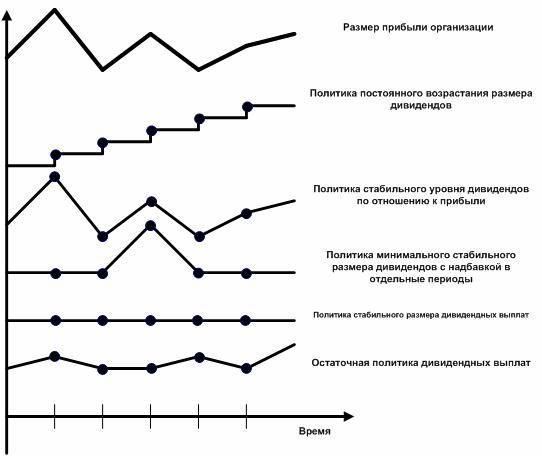

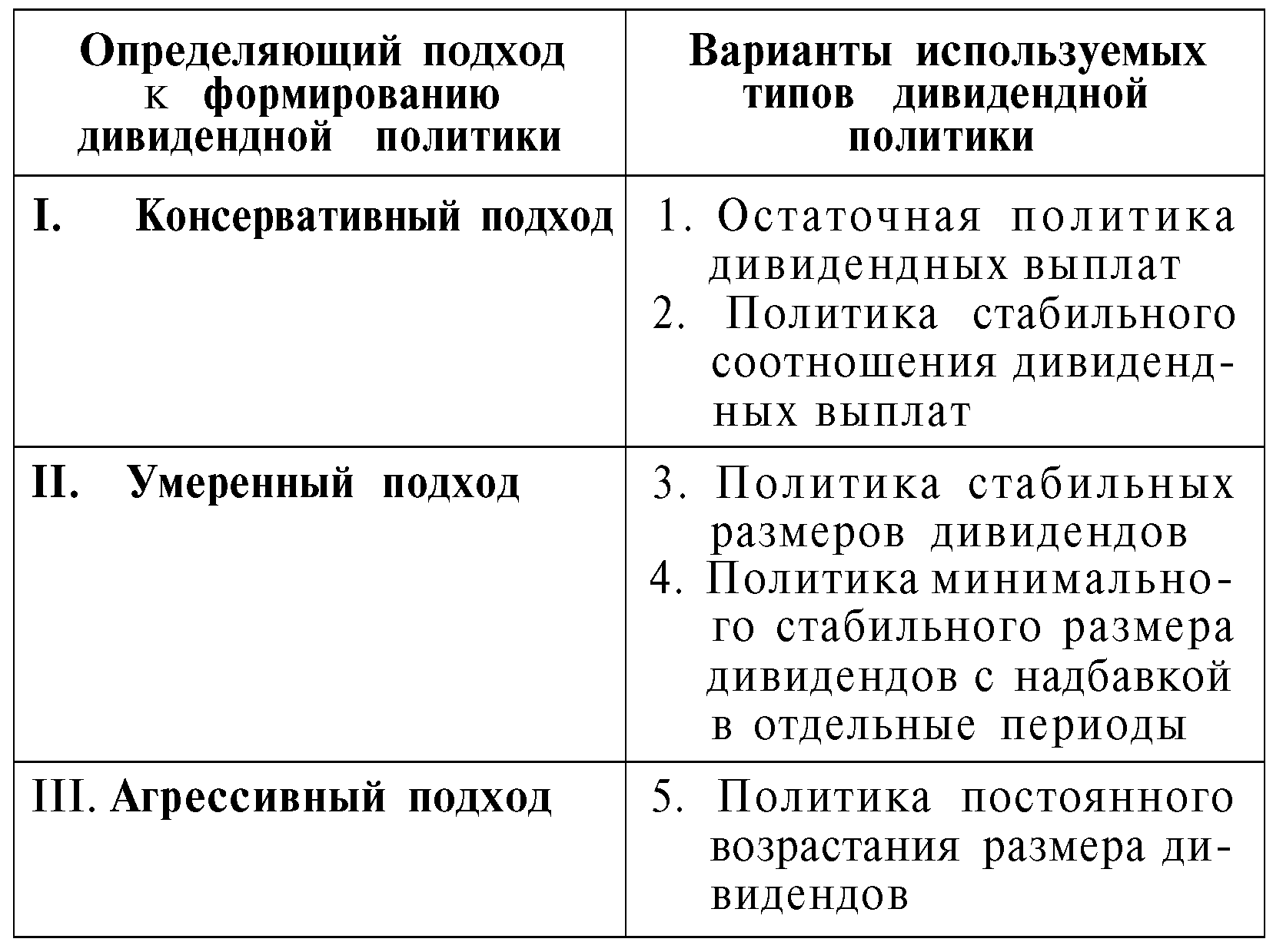

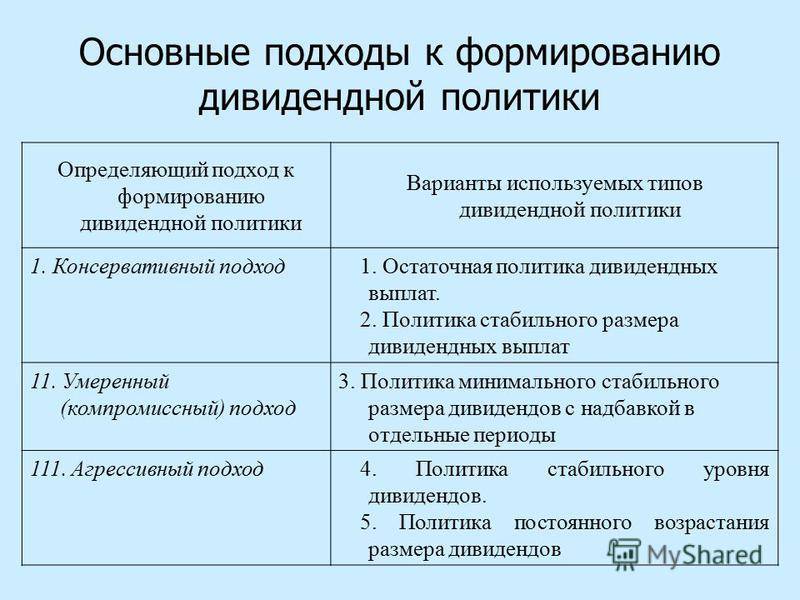

Анализ финансового состояния предприятия приводит к выбору одного из трех видов дивидендной политики:

- Консервативной.

- Умеренной.

- Агрессивной.

Первый вид означает выплату процентов от прибыли акционерам по остаточному принципу. Основной денежный поток при этом идет на развитие производства: приобретение техники, реконструкцию или строительство зданий, модернизацию оборудования или технологий. Оставшаяся часть прибыли может быть использована для материального поощрения сотрудников. Выплаты по акциям осуществляются в последнюю очередь.

Второй вид — образец компромиссного решения. Дивиденды по этой политике выплачиваются систематически в небольшом объеме. Их размер повышается вслед за ростом доходности компании. Решение об увеличении суммы принимается советом учредителей корпорации. Политика умеренности максимально возможно учитывает интересы предприятия и акционеров.

Последний вид представляет собой наиболее рискованную стратегию, когда большая часть прибыли идет на выплату дивидендов, практически ничего не оставляя на капитализацию. Такая политика приводит к снижению капитализации, что в свою очередь влечет уменьшение выплат.

Важные нюансы

Теперь о важных нюансах, которые ты обязательно должен учитывать при работе с дивидендными акциями.

Дата закрытия реестра (дивидендная отсечка)

Дата закрытия реестра акционеров, имеющих право на получение дивидендов, или в простонародии «отсечка» — это дата, по состоянию на которую ты должен являться владельцем акций компании, чтобы иметь право на получение дивидендов.

Т+2 и дивиденды

На московской бирже торги проводятся в режиме «Т+2». Это означает, что купив акции сегодня, законным владельцем акций ты становишься только через 2 торговых дня. А продав акции сегодня, ты являешься их владельцем ещё 2 торговых дня. То есть, сделки, которые ты совершаешь сегодня, юридически проходят только через 2 торговых дня. Такая важная особенность. И эту особенность обязательно нужно учитывать при покупке/продаже дивидендных акций накануне дивидендной отсечки. Например, если дата дивидендной отсечки – 22 апреля (понедельник), то для того, чтобы получить дивиденды по акциям этой компании, нужно приобрести акции не позже 18 апреля (четверг).

Дивидендный гэп

Как я уже говорил, после дивидендной отсечки цена акций падает примерно на размер дивидендов. Это называется «дивидендным гэпом». Но с учётом режима торгов «Т+2», по факту дивидендный гэп наблюдается в предыдущий торговый день перед датой закрытия реестра. То есть, если у нас реестр закрывают 22 апреля (понедельник), то цена на акции упадёт на размер дивидендов в предыдущий торговый день, то есть, 19 апреля (пятница).

Вот как выглядит дивидендный гэп на графике:

Чем меньше дивиденды – тем меньше будет и дивидендный гэп.

Для закрепления твоего понимания сути этого явления, я хотел бы вернуться к примеру с «Газмяс-Нефтесвязью». Перед отсечкой акции компании стоили 1 200 рублей за штуку, а после отсечки цена упала до 1 100 рублей за штуку. Какую же совокупную текущую доходность по акциям (дивидендная доходность и доходность от роста курса) имеют после отсечки наши герои – Вася и Петя.

Петя покупал акции год назад по 1 000 рублей. После отсечки акции стоят по 1 100 рублей. Получено дивидендов – 100 рублей на акцию. Итого прибыль: 100 рублей на курсовой разнице и 100 рублей дивидендов. Доходность 20% годовых.

Вася покупал акции полгода назад по 1 100 рублей. После отсечки акции стоят по 1 100 рублей. Получено дивидендов – 100 рублей на акцию. Итого прибыль: 0 рублей на курсовой разнице и 100 рублей дивидендов. Доходность 9.09% за полгода или 18.18% годовых.

Налоги с дивидендов

С дивидендов по закону удерживается налог. Для физических лиц-резидентов он составляет 13%, для не резидентов – 15%. Компания, выплачивающая дивиденды, сама занимается выплатой налогов, держателю акций об этом беспокоиться не нужно.

Издержки и комиссии

Также, помимо налога, следует быть готовым и к небольшим комиссиям со стороны брокера, которые он может списать с тебя за зачисление дивидендов на счёт.

На что стоит обратить внимание при выборе акций

Перед тем, как вложить деньги, нужно провести оценку дивидендных ЦБ. Существует перечень базовых идентификаторов, позволяющих провести такой анализ.

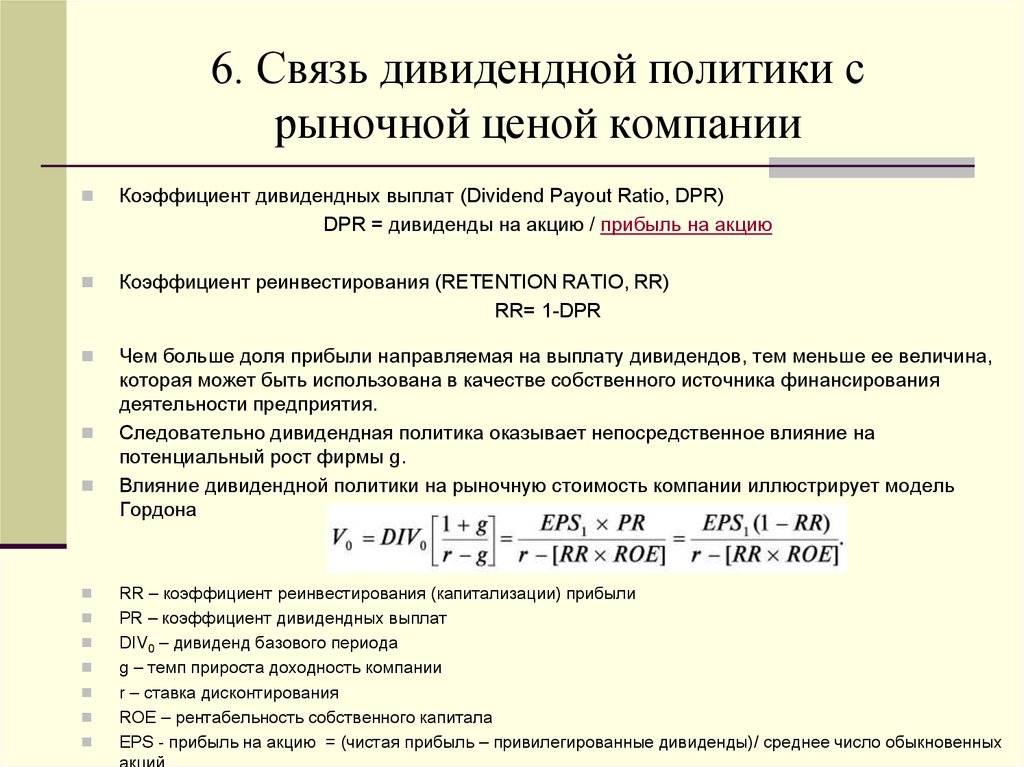

- Дивидендная доходность — проценты от номинальной стоимости акции. Если она равна 200 руб., а выплата дивидендов в год на одну акцию составляет 20, то доходность будет равняться 10 %. Этот результат необходимо также сравнить с историческими сведениями о доходности АО. Если выплаты остаются на одном уровне или растут — компанию можно считать надежной.

- Общий доход. Совокупная доходность акций, то есть та прибыль, которая была получена за счет выплаты дивидендов и прироста стоимости ценных бумаг за 12 месяцев.

- Прибыль на акцию (EPS). Компании, которые демонстрируют стабильный и уверенный рост этого показателя, приоритетны для инвесторов.

- Соотношение цены к прибыли (P/E) на одну акцию. Рассчитывается по формуле P/E=стоимость 1 акции/ EPS и всегда указывается в отчетах компании в разделе «инвесторам». В РФ недооцененными принято считать компании с показателями 8-10, в США — до 30.

Также следует ознакомиться с дивидендной политикой эмитента, ее финансовой отчетностью и историей выплат акционерам.

Заключение

В заключении я хотел бы всё-таки сказать пару слов о недостатках подобных стратегий. Во-первых, когда вы зацикливаетесь на отборе акций исходя только лишь из критериев, касающихся дивидендов, вы упускаете остальные критерии правильной диверсификации.

Что я хочу этим сказать? Ваш инвестиционный портфель не должен состоять только из акций. Его нужно наполнять и другими классами активов (облигациями, ETF, валютой). А уже непосредственно внутри класса акций реализовывать дивидендные идеи.

Во-вторых, помимо дивидендных акций есть масса интересных и перспективных растущих компаний, которые благодаря реинвестированию чистой прибыли растут на десятки и сотни процентов в год. Поэтому я считаю, что перспективы таких компаний тоже нельзя недооценивать.

Предлагаю посмотреть видео-инструкцию для начинающих дивидендных инвесторов:

Удачных инвестиций!

vote

Рейтинг статьи