Что означает вексель и зачем его выписывают

Особенности

- безусловность денежного обязательства подразумевает, что никакие условия не могут отменить обязательство уплатить определенную сумму кредитору;

- самостоятельность означает, что вексель юридически не привязан к конкретному договору, он возникает в результате определенной сделки, но обособляется от нее и существует как отдельный документ;

- строго определенная форма заполнения, должен содержать все необходимые реквизиты, отсутствие хотя бы одного из них делает его ничтожным.

Вклад в уставный капитал

Собственный вексель можно внести в качестве вклада в уставный капитал. Это позволит обеспечить компанию значительным уставным капиталам без передачи реальных ресурсов. Такие вклады могут делать как юридические, так и физические лица.

Сомневаетесь? Напрасно, поскольку подобные вклады — реальность (Постановления ФАС Волго-Вятского округа от 28.05.2007 по делу N А28-10704/2006-171/11 и ФАС Центрального округа от 12.10.2011 по делу N А14-12036/2010). А долю, оплаченную собственным векселем, участник даже может продать по номиналу на общих основаниях (Постановление ФАС Северо-Западного округа от 05.10.2007 по делу N А26-6867/2006-29, поддержанное Определением ВАС РФ от 07.02.2008 N 1071/08).

Всем сомневающимся ВАС РФ Определением от 18.01.2011 N ВАС-18074/10 напрямую разъяснил: законодательство не запрещает оплату уставного капитала общества с ограниченной ответственностью собственным векселем его участника. Однако не забудьте, что оценку вексельного вклада (платежеспособность векселедателя) должен подтвердить независимый оценщик.

На заметку. Рыночная стоимость векселя зависит не только от его номинала, но и от того, кто является лицом, обязанным по векселю, сроков исполнения вексельного обязательства и других обстоятельств (п. 8 Информационного письма Президиума ВАС РФ от 24.09.2002 N 69).

Пример 9. Вкладом ЗАО «Баунти» в уставный капитал ООО «Твикс» является собственный вексель номиналом 100 000 руб. Для фирмы «Баунти» эта операция создает финансовое вложение. В то же время собственных активов компания «Баунти» не передает. На основании абз. 2 п. 14 ПБУ 19/02 бухгалтер фирмы «Баунти» произвел запись:

Дебет 58 Кредит 76, субсчет «Вексель выданный»,

100 000 руб. — отражено возникновение актива за счет обязательства по векселю.

Дело в том, что разрешение на отдельные виды деятельности можно получить при определенной величине уставного капитала (п. п. 2.1, 2.2 ст. 11 Федерального закона от 22.11.1995 N 171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции)». В условиях финансового кризиса собственный вексель выручит. Хотя такой способ оплаты уставного капитала особого доверия к фирме не внушает.

Е.Диркова

Редакция «ПБ»

Особенности инвестирования в компании векселедателей

Как и на депозитах, доходный процент от инвестиций в векселя зависит от периода и размера вложений. Доходность по ценным бумагам банков с высоким рейтингом надежности ниже вкладов в среднем на 2-5%. Менее устойчивые банковские компании предлагают выгодные ставки по вложениям в векселя.

Причины выгодности вексельного билета для вложений:

- ликвидность;

- прогнозируемая прибыльность;

- мобильность финансового инструмента;

- простота использования.

Важно не забывать о недостатках инвестиций в долговые ценные бумаги

- высокая цена на векселя;

- возможность досрочного погашения с потерей потенциальной прибыли;

- отсутствие страхования;

- уплата налога на доход 13 %.

Дисконтный вексель

Вексель может использоваться не только как средство оплаты, но и как способ получения дохода. С этой целью можно разместить средства на депозите, но он не предоставляет таких возможностей, как вексель. Банковский вексель — это удобный инструмент для размещения свободных средств, сочетающий доходность и возможность использоваться его в расчетах с контрагентами или в качестве предмета залога.

Банковский вексель подразумевает, что должник выступает банк, держателем — юридические лица, индивидуальные предприниматели и физические лица. Как правило, банки предлагают процентные и дисконтные. Процентный — ценная бумага, содержащая безусловное обязательство банка выплатить предъявителю сумму и доход по нему на условиях, указанных в документе.

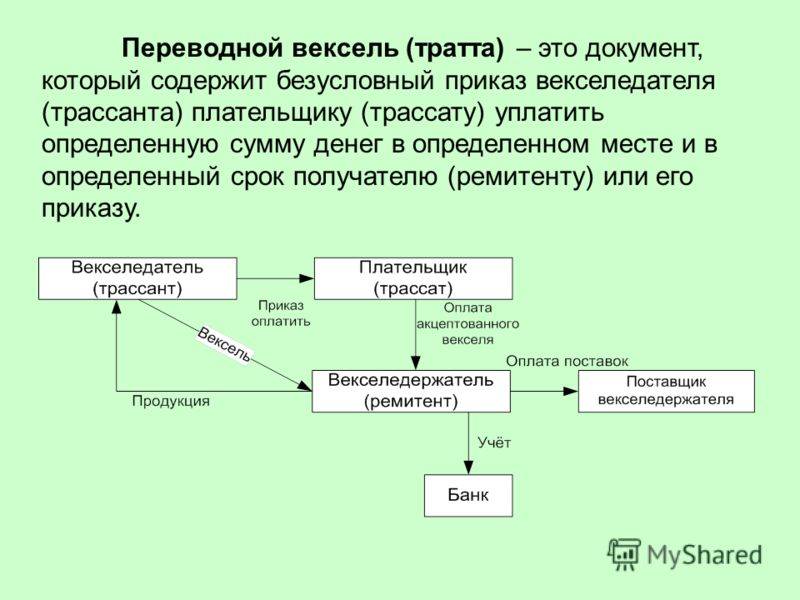

Рисунок 1. «Схема обращения дисконтного векселя»

Данные: «Справочник финансиста предприятия», Баранникова Н.П.

- Между банком и клиентом заключается договор на покупку, в котором указывается его номинал, цена продажи, срок погашения и прочие важные условия.

- Покупатель перечисляет банку плату (цена продажи, отличная от его номинала).

- Банк после получения средств передает клиенту, который тот может либо оставить у себя, либо использовать в расчетах с контрагентами.

- Векселедержатель использует как средство платежа (по номинальной, а не по приобретенной стоимости).

- Вексель может сменить несколько держателей, последний из которых и предъявляет его в банк для погашения.

- Банк погашает вексель по его номиналу.

Расчет номинала, покупной стоимости и дисконта

Номинальная стоимость = Цена продажи * (1 + (срок * ставка / 365*100))Цена продажи = Номинальная стоимость * (1 – (срок * ставка / 365*100))Дисконт = (Цена * процентная ставка * срок ) / 365 *100

Пример 1. (Определение дисконта)

Организация приобрела в банке вексель номиналом 20 тыс. рублей. Срок предъявления — 30 дней. Ставка дисконта — 10% годовых. Следовательно, размер дисконта определяется по формуле:

Дисконт = (Цена * процентная ставка * срок ) / 365 *100

20 тыс. рублей * 10 *30 / 365* 100 = 164,38 рубля

Пример 2. (Определение цены продажи)

Организация приобрела в банке вексель номиналом 20 тыс. рублей. Срок предъявления — 30 дней. Ставка дисконта — 10% годовых. Следовательно, цена продажи векселя определяется по формуле:

Цена продажи = Номинальная стоимость * (1 – (срок * ставка / 365*100))

20 тыс. Рублей * (1 — (30*10/365*100) = 19 835, 62 (Проверяем: к цене продаже прибавляем дисконт, чтобы получить номинал векселя. 19 835,62 + 164,38 = 20 000)

Особенности вексельного оборота

Простой вексель выпускается в единственном подлинном экземпляре. По этой причине пребывание векселя у векселедержателя удостоверяется актами приема-передачи векселя. Такой акт составляется и в случае предъявления векселя к оплате. Форма акта свободная с соблюдением обязательных реквизитов первичного учетного документа, установленных Федеральным законом от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Как правило, к акту прилагают ксерокопии переданных векселей (см. пример 8).

Оплата по векселю именуется погашением векселя. Платеж по векселю производится против его вручения. Поэтому нахождение векселя у должника удостоверяет прекращение обязательства (ст. 408 ГК РФ). Чтобы обезопасить себя от повторного предъявления оплаченных векселей (а такое случается при их хищении), на них делают отметки о погашении, то есть применяют физическое гашение документа.

Простой вексель со сроком оплаты «по предъявлении» или «во столько-то времени от предъявления» может содержать оговорку о начислении процентов с указанием процентной ставки. Такие векселя именуют процентными.

А еще в вексельном обороте применяется понятие «дисконт» (от англ. «discount» — скидка, уменьшение цены). Это разница между номиналом векселя (вексельной суммой) и ценой его размещения. Как правило, первая сумма выше второй, что вполне естественно. Ведь получение денег по векселю в номинальной сумме требует дополнительных усилий и вообще может оказаться проблематичным.

Пример 4. Компания «А» должна оплатить товар в сумме 95 000 руб. Вместо оплаты она выдает поставщику собственный вексель номиналом 100 000 руб. со сроком предъявления на определенный день. Дисконт по векселю — 5000 руб. (100 000 — 95 000). По векселю фирма «А» должна уплатить 100 000 руб.

Экономическое содержание этой операции — новация долга, возникшего из купли-продажи, в заемное обязательство (п. 1 ст. 818 ГК РФ). Поэтому в бухгалтерском учете дисконт рассматривают как расход по полученному займу (п. 15 ПБУ 15/2008).

Чем отличается вексель от других финансовых документов

Практически все виды ценных бумаг подразумевают обеспечение какой-либо сделки залогом. Вексельная сделка этого не требует. Иными словами, вексель — это абсолютно абстрактный документ. К другим его отличиям относятся:

- возможность передачи из рук в руки третьим лицам без документальной фиксации такой операции;

- ответственность по вексельной сделке для лиц, принимающих участие в его обороте, является солидарной (исключение составляют лица, совершающие безоборотную надпись);

- бланки векселей в обязательном порядке устанавливаются законодательством государства;

- в случае неуплаты долга в предусмотренный срок не требуется никаких судебных разбирательств, достаточно совершения нотариального протеста.

История возникновения

Вексельные отношения между партнерами впервые были оформлены в XIV веке в Италии. Страна на тот период считалась центром мировой торговли. В России ценные бумаги стали применяться только в XVIII веке при проведении расчетов с Германией. Положениями нормативно-правового источника, вексель был отнесен к категории ценных документов. Многие его разделы были составлены по аналогии с международными актами.

Платеж по векселю

Так как одна из самых привлекательных сторон векселя – это его платежеобеспеченность, стоит обратить внимание на платеж по векселю. Платеж по векселю может существенно отличаться, обуславливавший самой природой векселя

Платеж необходимо произвести не первоначальному кредитору, а векселедержателю, потому что если возникает возможность индоссирования векселя, тогда только это последнее лицо можно назвать полноправным владельцем ценности, которую представляет вексель

Платеж по векселю может существенно отличаться, обуславливавший самой природой векселя. Платеж необходимо произвести не первоначальному кредитору, а векселедержателю, потому что если возникает возможность индоссирования векселя, тогда только это последнее лицо можно назвать полноправным владельцем ценности, которую представляет вексель.

Нормальный процесс вексельного обращения должен завершатся оплатой векселя в срок и, когда производится оплата векселя, плательщик может быть свободен от вексельного обязательства.

Если придерживаются условия взаимной ответственности по вексельному платежу это придает уверенности, что именно вексель является тем, что нужно предприятиям, чтобы непрерывно обеспечивать процесс производства и оплаты за поставленные товары и оказанные услуги.

Банками часто выполняются поручения векселедержателей для получения платежей по векселям в срок. Банки могут брать на себя ответственность, чтобы предъявлять векселя в срок плательщику и получать причитающиеся по ним платежи. Если платеж поступает, вексель возвращается должнику. В противном случае, вексель возвращается кредитору, но с протестом в неплатеже. Это значит что банк будет отвечать за последствия, которые возникнут вследствие упущения протеста.

В следствии этих операций банки могут собрать на своих счетах внушительные средства и получить их в бесплатное пользование. Однако вместе с тем, эти средства очень прибыльны, потому что за инкассо собирается определенная плата.

Вексели выгодны и для клиента, потому что банки с помощью тесных взаимоотношений между собой могут выполнять поручения клиента быстрее и дешевле, это так же освобождает клиента от необходимости следить за сроками предъявления векселей к платежу. Это потребовало бы затрат намного больших, нежели комиссионные банка.

Преимущества и недостатки использования векселей

С помощью вексельного обращения коммерческие предприятия могут получать или выдавать денежные займы, не привлекая банковскую сферу с ее комиссиями и процентными ставками за услуги. Кроме того, имея статус ценной бумаги, он ликвиден, может быть либо продан, либо использован в качестве закладной.

Вексельные бланки замещают и экономят оборотные активы, их несложно заполнять, удобно использовать.

Я выделю самые важные плюсы:

- Бесспорное погашение обязательств.

- Взыскание задолженности через суд не требует аргументации.

- При необходимости его можно продать.

- Помогает оптимизировать оплату налогов.

- Используется вместо денег.

- Дает отсрочку платежа.

Как известно, у любой медали две стороны, поэтому выпуск векселей влечет за собой сложности и неудобства.

Основные минусы:

- Отсутствует гарантия возврата долга, его обеспечение.

- Процедура возмещения по решению суда длится несколько месяцев.

- Его может не принять в качестве оплаты третья сторона.

Передача векселей в залог

Компания, выступая поручителем по договору займа, может передать в залог заимодавцу собственные векселя. При этом индоссамент на заимодавца должен содержать оговорку о залоге (п. п. 19, 77 Положения N 104/1341). Собственником такого векселя залогодержатель не становится.

Поручитель отразит движение заложенных векселей на забалансовом счете 009 «Обеспечения обязательств и платежей выданные», субсчет «Собственные векселя».

Любопытные моменты

Банки-векселедатели, вступая в такую программу взаимодействия, учитывают, что обязательства безусловные. Следовательно, невозможно ввести в программу взаимодействия условия, при которых держатель бы не получил положенных ему сумм. Кроме того, вексель оформляется по строго установленной форме с упоминанием всех значимых реквизитов. Если какое-то поле заполнено неверно, документация признается ничтожной, обязательства по ней исполнять никто не должен.

Учет у векселедателя производится с учетом факта самостоятельности ценной бумаги. Такой подход подразумевает отсутствие привязки к договоренностям, бумагам, призванным декларировать дело. Даже если вексель был передан в рамках такого сотрудничества, финансовый документ обособляется от него. Сразу с момента подписания он является отдельным, полноценным, обязывающим вступившие во взаимодействие стороны в полной мере исполнять взятые на себя обязательства.

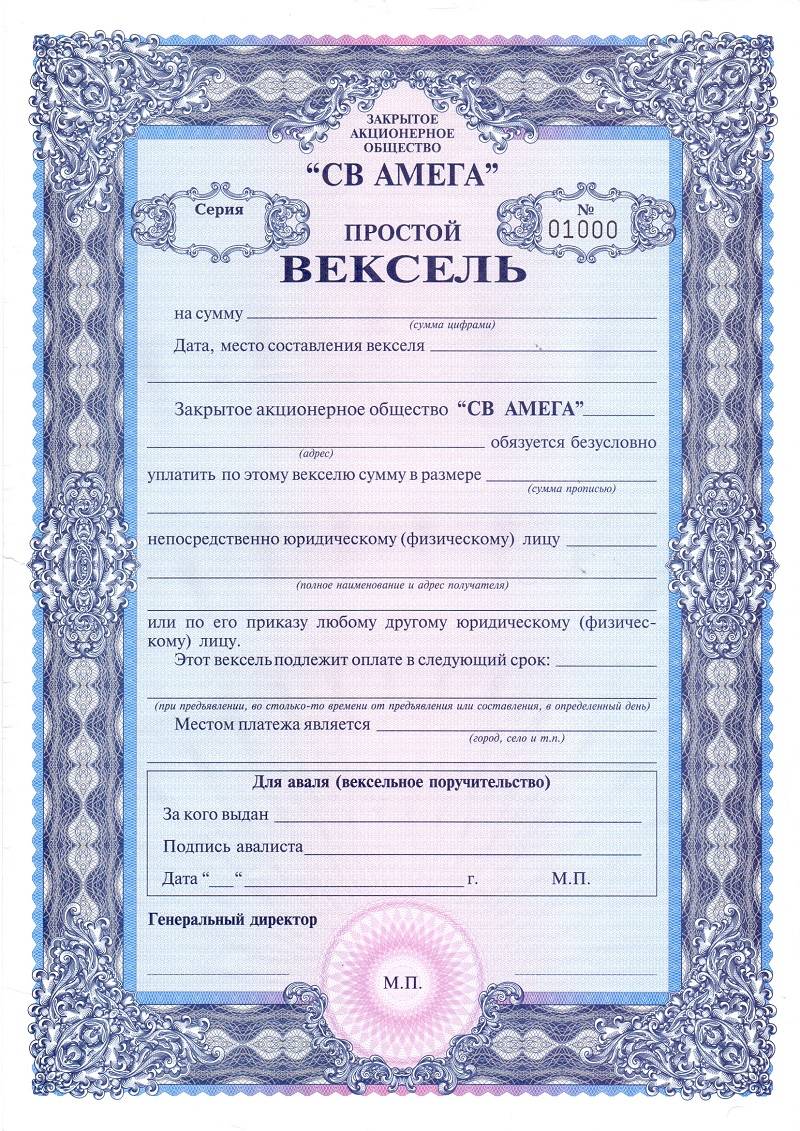

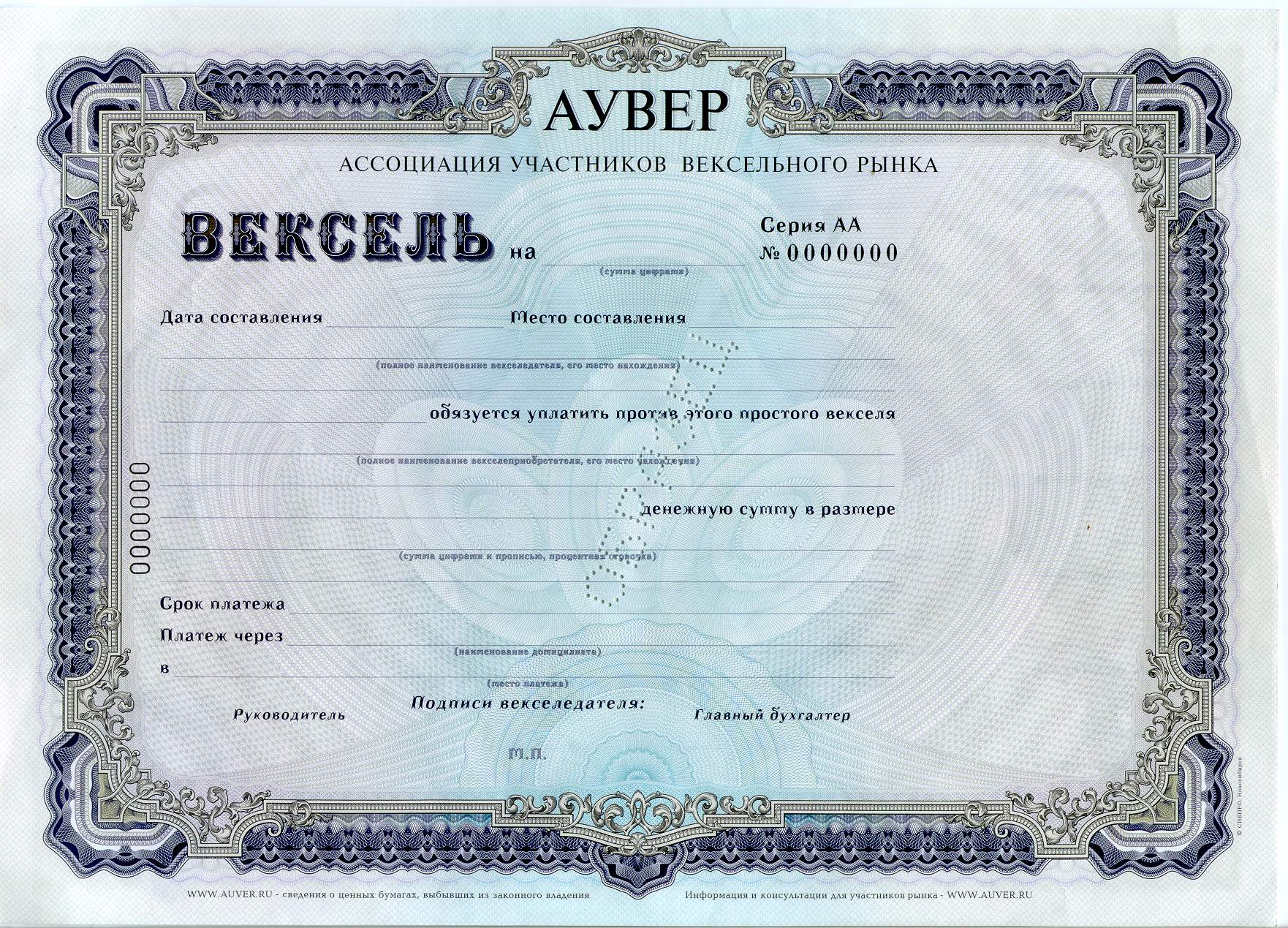

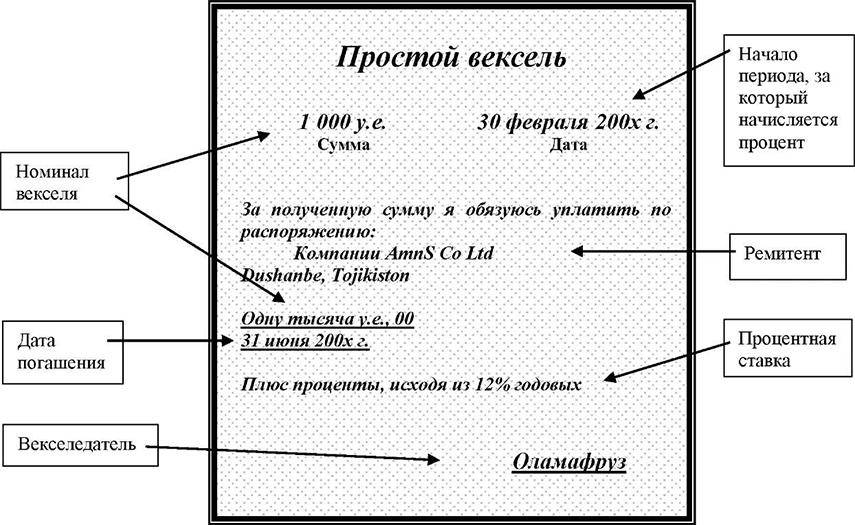

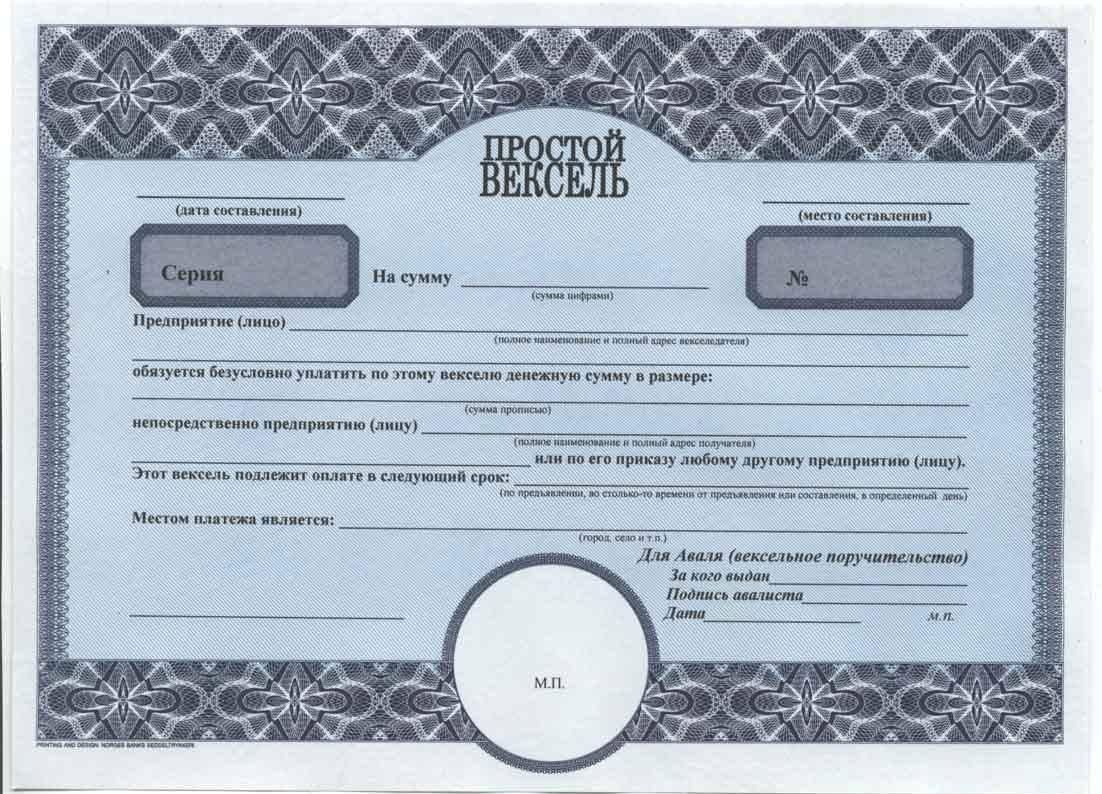

Простой вексель (соло)

Простой вексель – это ценная бумага, в согласии с которой векселедатель принимает на себя обязательство уплатить векселедержателю без каких-либо условий сумму, которая названа в векселе .

Обязательные реквизиты простого векселя:

-

Название «вексель», которое включено в непосредственно текст документа и выражено на том языке, на котором составлен этот документ.

-

Ничем не обусловленное, простое предложение оплатить определенную сумму.

-

Название того, кто должен оплатить (плательщика).

-

Время платежа.

-

Указание местоположения, в котором необходимо совершить платеж.

-

Название того, по приказу кого или кому должен быть выполнен платеж.

-

Место и дата составления векселя.

-

Подпись векселедателя (того, кто выдает вексель).

Отсутствие необходимых реквизитов делает недействительным простой вексель. Но существует ряд исключений. Так, если не указывается срок платежа, вексель оплачивают по предъявлении. Когда не назвали место платежа, им станет адрес плательщика, а если место составления – адрес векселедателя.

Проценты по векселю можно начислить лишь в ситуации, когда вексель необходимо оплатить сроком по предъявлении или в какое-нибудь время от предъявления. В любом другом переводном векселе данное условие является ненаписанным.

Если неправильно оформить простой вексель, он превращается в обыкновенную долговую расписку. То есть не имеет больше упрощенной схемы взыскания долга, которая применяется в вексельном праве. Но сберегает все права в согласии с Гражданским кодексом РФ.

Для простого в отличие от переводного векселя, не потребуется процедура акцепта.

Простой вексель необходимо предъявить к уплате в указанный день выполнения платежа или в течение двух последующих рабочих дней. Когда векселедатель не желает оплатить по векселю, то должен быть оформлен надлежащим образом у нотариуса протест по векселю.

Простой вексель – это ценная неэмиссионная бумага, то есть его может кто угодно выписать, вплоть до частного лицо, без какой-либо регистрации. Потому в России простые векселя имеют довольно большое распространение, как долговой инструмент.

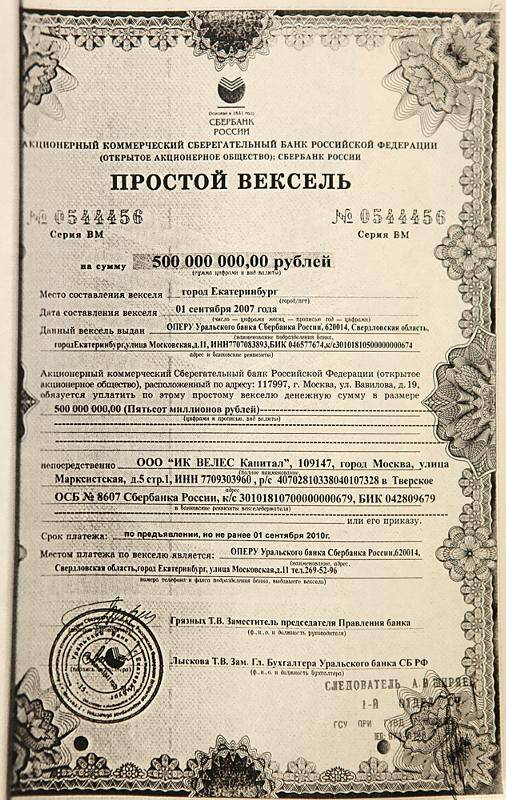

В частности, они являются одним из банковских средств для того, чтобы привлечь деньги. Первое место на сегодняшний день по выпуску банковских векселей имеет Сбербанк. Практически все кредитные финансовые организации свои векселя продают. Масштаб рынка векселей согласно с данными Банка России, в обращении на сегодня превышает 30 триллионов рублей.

Мы коротко рассмотрели простой вексель: его реквизиты, соло, срок, отношения. Оставляйте свои комментарии или дополнения к материалу

Банковский вексель на примере Сбербанка

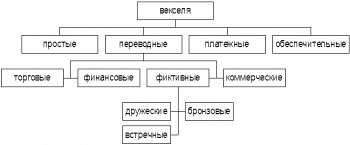

Классификация

Классификация векселей достаточно многообразна, они могут отличаться по эмитенту, обслуживаемым сделкам и лицу, которое получает оплату.

По признаку эмитента векселя бывают:

- казначейскими — краткосрочными долговыми обязательствами, выпускаемыми правительством страны обычно при посредничестве Центрального банка срок погашения которого обычно составляет от 90 до 180 дней;

- частными — эмитирующимеся корпорациями, финансовыми группами, коммерческими банками. Вексель может служить обслуживанием чисто финансовых и товарных сделок. Финансовый вексель может отражать отношение займа денег векселедателем у векселедержателя на определенных процентах. С помощью финансового векселя проводят осуществление выдачи кредита, перечисления в бюджет налогов, получения бюджетного финансирования, заработной платы, обмен валюты и т.п.

Разновидностями фиктивного векселя являются:

- дружеский вексель. Он может выдаваться одним лицом другому без желания векселедателя произвести по нему платеж, а только для того чтобы провести изыскание денежных средств с помощью взаимного учета этих векселей в банке. Зачастую дружескими векселями (на одинаковые суммы, сроки) могут обменяться два реальных лица, которые находятся в доверительных отношениях, с целью, чтобы потом учесть или отдать под залог в банке, получив под него реальные деньги, или совершить платеж за товары.

- бронзовый вексель — это вексель, за которым не стоит реальная сделка, нет никакого реального финансового обстоятельства, при этом хотя бы одно лицо, которое участвует в сделке является вымышленным. Целью такого векселя является получение под него денег в банке, либо использование для погашения долгов по существующим товарным сделкам или финансовым обязательствам. Бронзовые и дружеские векселя могут возникнуть во время затруднительного финансового положении «кредитора» или во время проведения им мошеннической операции. Такие векселя могут фальсифицировать денежный оборот, что провоцирует в свою очередь налоговые неплатежи.

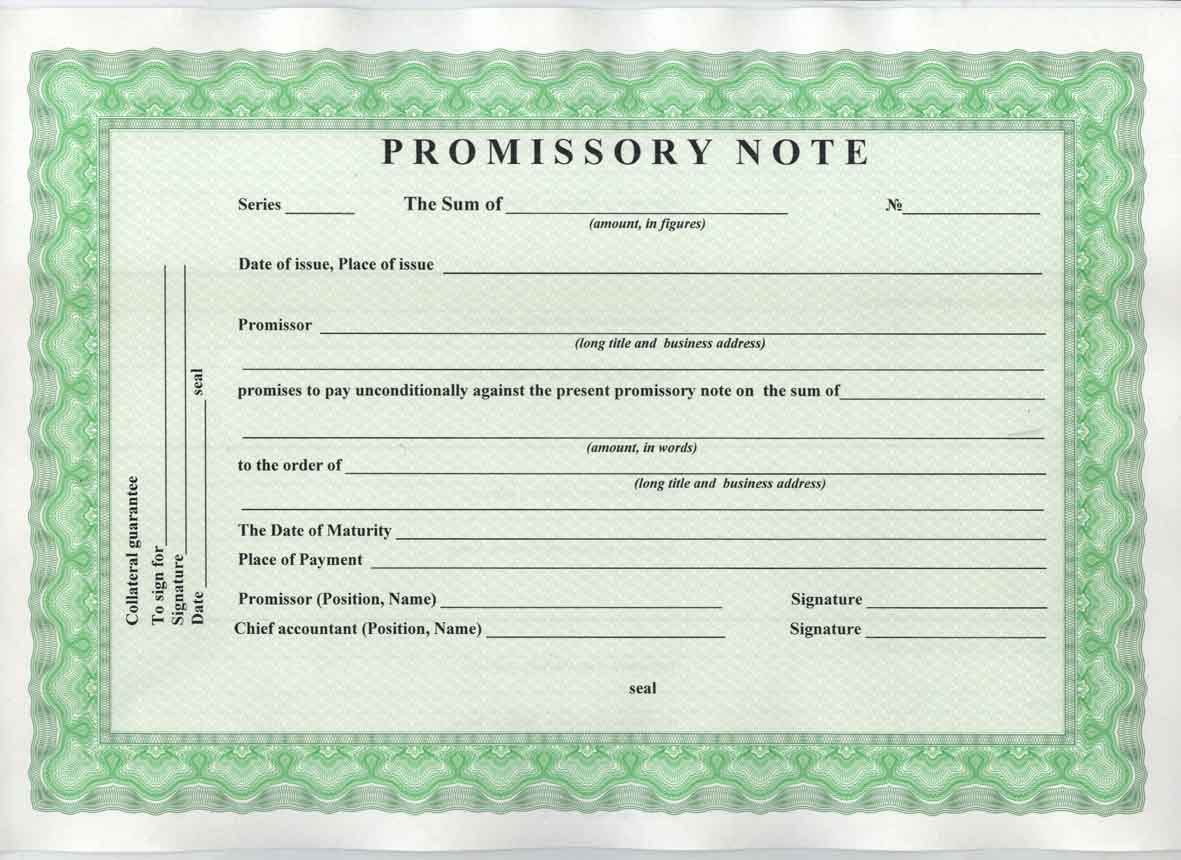

Какие реквизиты должны содержаться в документации

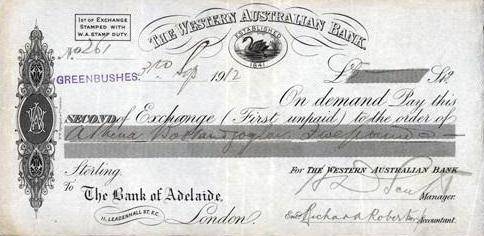

Чтобы иметь четкое представление о сделках и операциях, происходящих по данной бумаге, необходимо рассмотреть пример векселя.

Переводной вексель, заполненный бланк

На бланке оформляется текст, в котором содержатся следующие данные:

- заголовок, в котором происходит отображение точного наименования этой ценной бумаги;

- оформление приказа или создание обязательства;

- данные о реквизитах, необходимые с целью предъявления после того, как наступит срок погашения;

- сумма, которая подразумевается к оплате, в качестве дополнительного мероприятия может происходить указание процентов по вексельной сумме;

- сроки по осуществлению платежей, здесь есть несколько вариаций действий;

- конкретные сведения о месте осуществления платежа;

- дата, адрес, в котором происходила выписка данной документации;

- подписи и печати.

Это то, как выглядит вексель, и какую информацию он содержит в себе. На данном основании можно получить представление об этой бумаге и сделать определенные выводы.

Что такое банковский вексель и зачем он нужен

Банковский вексель — это письменное обязательство банка выплатить указанную в нем сумму. Это своего рода долговая расписка, составленная в определенной форме.

Как выглядит

Документ заполняется по строгим правилам.

- В заголовке должно быть прописано слово «Вексель».

- В тексте указывается сумма долга, время и место осуществления расчетов. Если срок выплаты не указан, то он считается равным 1 году с момента подписания. Также в тексте может быть прописано, что оплата производится по его предъявлению. При этом должно быть уточнение: «Но не ранее…».

- Внизу ставятся подписи руководителя и главного бухгалтера банка. Они заверяются печатью.

- Также в документе может стоять аваль. Это равнозначно поручительству по долгу. Поставившее его лицо (авалист) обязуется выполнить обязательства по данной бумаге в случае их невыполнения основным плательщиком (в нашем случае — банком).

Экономическое значение

Вексель является доказательством права на получение указанной в нем суммы. Для держателя это такой же актив, как и акции, облигации, недвижимость.

Им можно, например, расплатиться с контрагентом. В этом случае право на получение денег переходит к новому владельцу. Еще один популярный вариант применения — использование в качестве залога по кредиту.

Особенности

Банковский вексель — это лишь долговое обязательство. Оно не выполняет функции договора и не должно содержать ни деталей сделки, ни обстоятельств выдачи документа. В банковском векселе указывается только сумма долга и порядок выплаты.

Еще одна особенность работы с векселем — невозможность восстановления. Так, если он был утерян либо украден, получить свои деньги законный владелец сможет разве что через суд. При этом, скорее всего, придется ждать истечения срока исковой давности по данному векселю (3 года).

Это требование позволяет банку избежать двойной выплаты, так как по истечении трех лет он вправе отказать в погашении (если вдруг кто-то найдет оригинал и попытается его обналичить).

Отсутствие хотя бы одного обязательного реквизита на банковском векселе является основанием для признания его недействительным. Он не потеряет свою ценность, но превратится в обычную долговую расписку.

https://youtube.com/watch?v=NttlmEsVjTA

Что такое договор векселя?

Что делать, если должник отказывается платить по векселю?

Скорее всего, придется идти в суд. Но перед этим нужно обратиться к нотариусу, чтобы он составил акт протеста векселя — подтверждение, что должник не вернул деньги. Нотариус сначала сам направит должнику требование оплатить вексель. Если это не поможет, то нотариус составит акт протеста. С этой бумагой уже можно обращаться в суд.

За протест векселя придется заплатить госпошлину — 1% от неоплаченной суммы векселя, но не больше 20 000 рублей.

Процедура рассмотрения дел по опротестованным векселям довольно простая. Судья не будет интересоваться причинами, почему векселедатель отказался платить, так что не потребуется проводить заседания и слушать аргументы сторон. Он сразу направит должнику судебный приказ погасить вексель. Если должник не оспорит это решение в течение 10 дней, то судебный приказ отдают кредитору, и он может идти с ним к приставам.

Если же нотариус откажется составлять акт протеста, например из-за того, что на векселе не было всех обязательных реквизитов, кредитор все равно может обратиться в суд. Но в таком случае судья рассмотрит дело не в упрощенном, а в общем порядке.

Стоит иметь в виду, что и решение суда не всегда помогает вернуть деньги. Векселедатель или плательщик может оказаться банкротом, и гасить вексель ему будет просто нечем.

Преимущества векселя

Как уже было сказано, вексельные сделки — это выдача (получение) денежных кредитов. Предприятия и организации могут осуществлять подобные операции, минуя банковскую систему с ее условиями и обязательными комиссионными. Кроме этого, вексель мобилен в финансовом плане. Являясь ценной бумагой, он всегда может быть продан на фондовом рынке или заложен в банк.

Виды и типы векселей

В зависимости от характеристик субъекта, инициирующего оформление ценных бумаг, различают несколько их видов. Государство выпускает казначейский вексель. Это ценный документ, выпускаемый для покрытия государственных расходов. Универсальными векселями являются простые и переводные бумаги. При их оформлении одним из участников, в результате торговых отношений и необходимостью получения товара в займ, документ приобретает статус коммерческого. Банковский вексель – это ценная бумага, выдаваемая банком для заграничных респондентов.

В зависимости от цели оформления ценных документов, их различают по типам:

Особенности оформления

При заключении финансовой договоренности в соответствии с логикой простого векселя на бумаге не требуется указывать, кому именно необходимо будет направить деньги по завершении программы взаимодействия. Ценная бумага дает право получения по ней сумм тому, кто в нужный момент предъявляет ее для расчета.

Векселедатель переводного векселя напрямую взаимодействует с трассантом, который и будет выписывать конкретный документ. В качестве плательщика нередко выступает лицо, желающее приобрести товар. Упоминается имя ремитента и записывается приказ трассату об уплате ремитенту положенных сумм по документации. Если обязательство передается, на его обратной стороне обязательно фиксируется этот факт постановкой передаточной надписи. Официально соглашаясь с обязательствами по такой программе, участники ставят акцепт. Трассат, подтверждая ознакомление с программой и ее согласование, на лицевой стороне документации делает соответствующую надпись. Учетная программа предполагает передачу денег в адрес кредитора.

Какие его основные разновидности?

Виды векселей определяют исходя из предполагаемой процедуры погашения долгов.

Различают простой и переводной, именной и ордерный, а также встречается и банковский вексель. Рассмотрим подробнее каждый из них:

Простой – наиболее традиционный вид, который означает, что векселедатель должен погасить выданное им обязательство.

Переводной – означает наличие третьей стороны сделки, и эмитент предлагает оплатить долг ей. Данный вид отличается от простого своим оформлением.

В основном переводной вид применяют, когда векселедатель имеет должника. При его погашении аннулируется 2 долга: человека, выпустившего его перед векселедержателем, и должника векселедателя.

Согласно законодательству, третье лицо, являющееся должником эмитента ценной бумаги, должен быть осведомлен о данной процедуре, и должен подтвердить это акцептом – своим согласием погашать долг. При наличии такого акцепта, должник векселедателя становится основным должником.

Именной – в нем прописывают лицо, которое обладает правами на получение долга в определенное время.

Ордерный – в нем указывают только векселедателя, величину долга, место и время осуществления расчета. А правом на получение средств обладает лицо, у которого сейчас находится данный документ.

В случаях, когда срок погашения большой, за это время может смениться несколько ее владельцев. Требовать оплату по долгу будет последний векселедержатель.

При этом, если векселедатель окажется на момент уплаты долга не способным его погасить, то последний векселедержатель может требовать средства с предыдущего держателя, и так далее.

Наличие нескольких должников — это всегда хорошо, при неплатежеспособности одного, долг можно потребовать с другого. Схожую аналогию можно провести с кредитом, выдаваемым под поручительство. Вы согласны?

Однако, сменить владельца можно и по именному векселю: на обратной стороне которого должна содержаться надпись (индоссамент), указывающая переход владения его к другому лицу, с подписью предыдущего векселедержателя – индоссата.

А теперь перейдем к банковскому векселю, с помощью которого банки могут привлечь дополнительные капиталы, а инвесторы могут вложить свои деньги. Его можно сравнить с банковским депозитом, но на него не распространяется обязательное страхование вклада (то есть, если банк обанкротится, потери инвесторам возмещаться не будут).

Однако, вексель – более значимая долговое свидетельство, по сравнению с банковским договором, и если при банкротстве банк будет распродавать свое имущество, то векселедержатели первые получат свои финансовые средства.

Как это было на моем личном опыте при банкротстве Татфондбанка, сначала обслуживали векселедержателей, а для вкладчиков прием был закрыт. и только спустя недели 2 начали выдавать застрахованные вклады через АСВ.

Классификация векселей

Существует достаточно большое количество разновидностей этих ценных бумаг, и классификация осуществляется на основании нескольких основополагающих признаков.

- По эмитенту: частные и казначейские бумаги. Выпуск первого типа бумаг осуществляется посредством банковских компаний и других предприятий. Вторая разновидность эмитируется муниципалитетами, правительством России, при этом в сделках активное участие принимает Центральный банк.

- По субъекту: простые, переводные возможности. Что касается простых бумаг, которые, кстати, именуются соло-векселями, плата осуществляется непосредственно векселедателем. Именно он занимается постановкой подписи на бумаге и ее последующей передачей держателю. Переводной вексель, или тратта, подразумевает проведение платежа со стороны должника в адрес третьего лица, выступающего в качестве ремитента.

- По типу сделок, которые обслуживаются, документ может носить товарный или финансовый характер. Товарные документы актуальны в ходе осуществления сделок купли-продажи или покупки услуг. Финансовые вариации не имеют прямой взаимосвязи с товарным оборотом.

- По присутствию определенного держателя: бумаги могут быть именными или носить ордерный характер. В первом типе векселей присутствует четкое описание ремитента. Если вести речь об ордерных бумагах, то держатель в них не указывается, а существует лишь запись о должнике, сумме долгового обязательства, а также месте, в котором произошло получение документа.

Так, оформление векселя может быть осуществлено в рамках различных форм и разновидностей.

Вексель в дар

Может ли компания выдать так называемый безденежный вексель в отсутствие встречного представления со стороны его получателя?

В результате вручения векселя его держатель безвозмездно получает имущественное право требования к векселедателю. Такая сделка характеризует дарение (п. 1 ст. 572 ГК РФ). Правда, между коммерческими организациями дарение запрещено (пп. 4 п. 1 ст. 575 ГК РФ). Зато физическому лицу собственный вексель можно подарить беспрепятственно. Не забудьте предварительно составить договор дарения (п. 2 ст. 574 ГК РФ).

Пример 7. Компания «А» передала физическому лицу в подарок собственный простой вексель на 100 000 руб. со сроком «по предъявлении». Поскольку срок исполнения обязательства по векселю неизвестен, бухгалтер отразил в учете краткосрочное оценочное обязательство (п. 5 ПБУ 8/2010):

Дебет 91 Кредит 96, субсчет «Векселя подаренные»,

100 000 руб. — образован резерв на погашение безденежного векселя.

Сообщать в налоговую инспекцию о подарках физлицам (по форме 2-НДФЛ) не требуется (п. 2 ст. 226, пп. 7 п. 1 ст. 228 НК РФ).

Уплачивать НДФЛ с такого подарка гражданин сразу не должен. Налогооблагаемый доход у него возникнет (п. 8 ст. 214.1 НК РФ) в случае:

- реализации векселя, то есть при передаче его в собственность третьему лицу;

- погашения векселя, то есть при его оплате векселедателем.

Особые преимущества использования векселей

- Основным плюсом является гарантия возврата долга.

- Высокий уровень защиты от возможного мошенничества.

- При необходимости деньги можно востребовать по суду.

То, что вексель представляет собой бумажный документ, создаёт определённые сложности при его использовании, так как документ можно подделать или уничтожить.

Он используется в различных сферах деятельности, как правило, там, где между участниками сделок имеется высокая степень доверия. Вексельная бумага может быть непосредственно использована, или же передана третьим лицам.

Его стоимость меняется в зависимости от назначенной даты выплат, начальная стоимость у него намного ниже, чем тогда, когда близок срок выплат.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Использую для заработка

Цели и задачи применения векселей

Использование этого типа ценных бумаг в рамках коммерческой практики позволяет обеспечить решение одновременно нескольких вопросов:

- формирование благоприятных условий для получения денег за товары, которые были поставлены, или сервисы, которые оказывались;

- создание возможности для заключения сделки без предварительной оплаты, а также без применения факторинга;

- возможность применения документации в качестве платежного средства между физическими и юридическими лицами с целью удовлетворения требований, которые являются взаимными;

- бумага может выступать в качестве объекта купли-продажи и предоставляться как залоговое обеспечение.

То есть, получается весьма простая и интересная схема. Наблюдается взаимное действие между такими сторонами, как поставщик и покупатель, поставщик и вторичный рынок.