Покупайте дивидендные акции

Моя самая любимая стратегия на падающем рынке.

Мечта любого инвестора — получать постоянный денежный поток от своих вложений. И дивидендные компании подходят для этого идеально.

Имея в портфеле компании, регулярно выплачивающие дивиденды, вам особо без разницы, сколько сейчас стоят акции на бирже. Выросли они или упали. Ваша главная цель — получение стабильного дохода. И если компания продолжает платить дивиденды, на остальное инвестору все равно (ну почти).

Падение цен на акции — подарок для дивидендного инвестора. Повод для новых покупок. Чем ниже падает цена, тем выше будет дивидендная доходность. Причем это не разовая прибыль (как в случае с куплей-продажей: купил по 100, продал по 150, заработал 1 раз 50 рублей прибыли). А вечная. По крайней мере, пока вы будете владеть активом.

Поясню на примере.

Вася решил вложить деньги в дивидендные акции. Выбрал одну интересную компанию. Со стабильными выплатами.

- Компания платит дивиденды в размере 10 рублей на одну акцию.

- Стоимость акции на бирже — 100 рублей.

Вася покупает акции по текущей цене. На 100 тысяч рублей. И обеспечивает себя дивидендным доходом в 10% годовых.

Каждый год Вася будет получать по 10 тысяч рублей в виде дивидендов (налоги в расчет не буду брать).

Его друг Петя, видя как Вася ничего не делая, получает прибыль, тоже захотел стать дивидендным инвестором. И купить аналогичные акции. Той же компании. Он идет на биржу. И видит …

- Котировки снизились до 80 рублей.

- Но компания продолжает стабильно платить 10 рублей дивидендов.

По размеру дивидендов ничего не изменилось. Все те же 10 рублей с акции. Но вот дивидендная доходность к текущим ценам возросла на 25%. На вложенные сто тысяч рублей, Петя будет получать уже не десять тысяч рублей, а 12 500.

Покупка акций на падении, позволило Пети зафиксировать повышенную дивидендную доходность. И получать КАЖДЫЙ ГОД дивидендов на 25% больше, чем Вася. На один и тот же вложенный капитал.

Перед покупкой падающих дивидендных акций, желательно понимать, почему происходит падение. Это общий обвал рынка? Рыночная коррекция? Либо снижение котировок связано с финансовыми проблемами в самой компании. В этом случае, всегда есть риск банкротства компании. Или снижение дивидендных выплат в будущем.

Лучше обращать внимание на крупные компании. Как более устойчивые

Со стабильной дивидендной историей. Те же дивидендные аристократы вам в помощь.

Удачных инвестиций в кризис!

Как снова не разочароваться в падении рубля и рынка акций

Придется предварительно поработать.

Создайте инвестиционный план. Совет банальный, но сядьте, подумайте и решите, как и зачем вы инвестируете. Хорошая идея — в отдельном документе подробно расписать свою стратегию и тактику инвестиций:

- На какой срок вкладываете деньги.

- Зачем.

- Какие активы вам подходят и в каких пропорциях они нужны.

- Как часто и на какие суммы будете пополнять портфель.

- Что будете делать, если какие-то активы резко подорожают или подешевеют.

Раз в несколько месяцев или в моменты, когда особенно худо и тревожно, заглядывайте в этот документ, чтобы убедиться, что ваши действия соответствуют вашему же плану.

Не кладите все яйца в одну корзину. Инвесторы с хорошим инвестиционным портфелем не особо переживают из-за коронавируса, нефти и рубля. Курс рубля их не очень волнует, потому что часть активов у них в долларах и евро — на курсовой разнице можно даже выйти в плюс. А ситуация с коронавирусом не беспокоит, потому что консервативные инвесторы страхуются облигациями и золотом.

Российскому инвестору доступны акции российских и иностранных компаний в виде отдельных бумаг и фондов, рублевые и долларовые облигации, популярные валюты и драгоценные металлы. Из всего этого можно собрать хороший инвестиционный портфель, который не будет критично проседать ни из-за эпидемий, ни из-за цены нефти. Как собрать такой портфель, мы рассказываем

Пересмотрите свое отношение к риску. Если нынешняя просадка портфеля заставляет вас переживать, значит, ваш портфель слишком рискованный. Если планируете пополнять его, докупайте больше облигаций. Еще можно часть портфеля выделить под золото: обычно оно дорожает, когда акции дешевеют. Так вы сделаете портфель менее рискованным, и вам не придется сильно беспокоиться о нем в будущем.

Забудьте про кредитное плечо. В нестабильные периоды стоимость ценных бумаг может резко расти и падать. Если вы торгуете на заемные деньги и стоимость ваших активов серьезно упадет, брокер может принудительно закрыть ваши сделки с убытком или вам придется внести дополнительные деньги на брокерский счет. Впрочем, использовать плечо рискованно даже на растущем рынке, и этим лучше не увлекаться.

Оценивайте бизнес, если вы инвестируете в отдельные компании. Резкие падения на фондовом рынке дают возможность купить акции с хорошей скидкой. Но, чтобы правильно выбрать компанию, необходимо проделать работу.

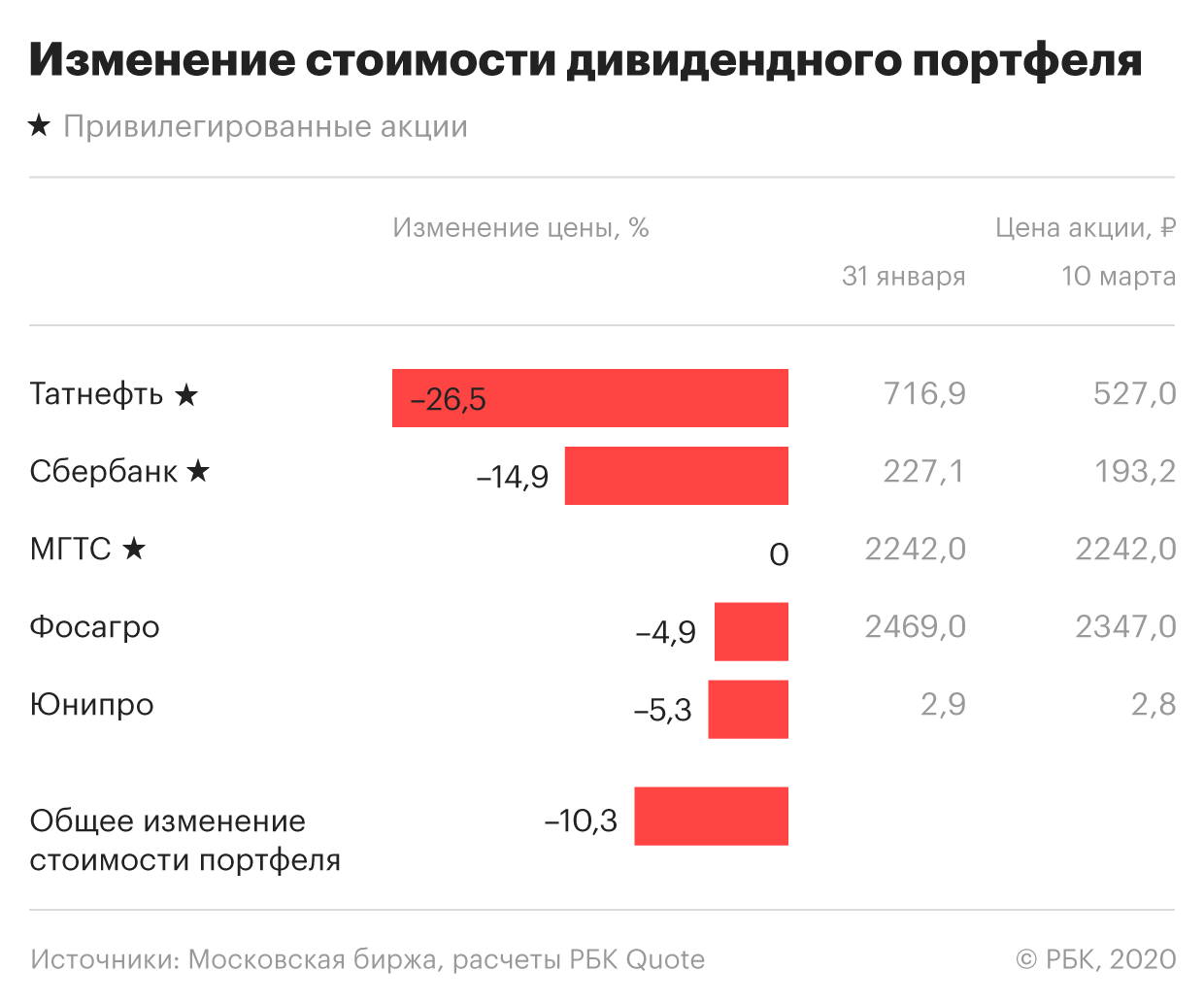

Например, последние три года капитализация Сбербанка оценивалась инвесторами в среднем в 1,2 капитала банка (мультипликатор P / BV). А 10 марта 2020 года Сбербанк оценивался в 0,9 капитала. Когда паника пройдет, капитализация может вернуться к исторической оценке.

А вот у «Сургутнефтегаза» на банковских счетах 40 млрд долларов. Тех самых, подорожавших. Компания зарабатывает не только на процентах по вкладу, но и на долларовой переоценке депозита. И на этой переоценке и процентах иногда получается больше заработка, чем на продаже нефти. Но в этой истории есть свои особенности, почитайте наш архивный пост.

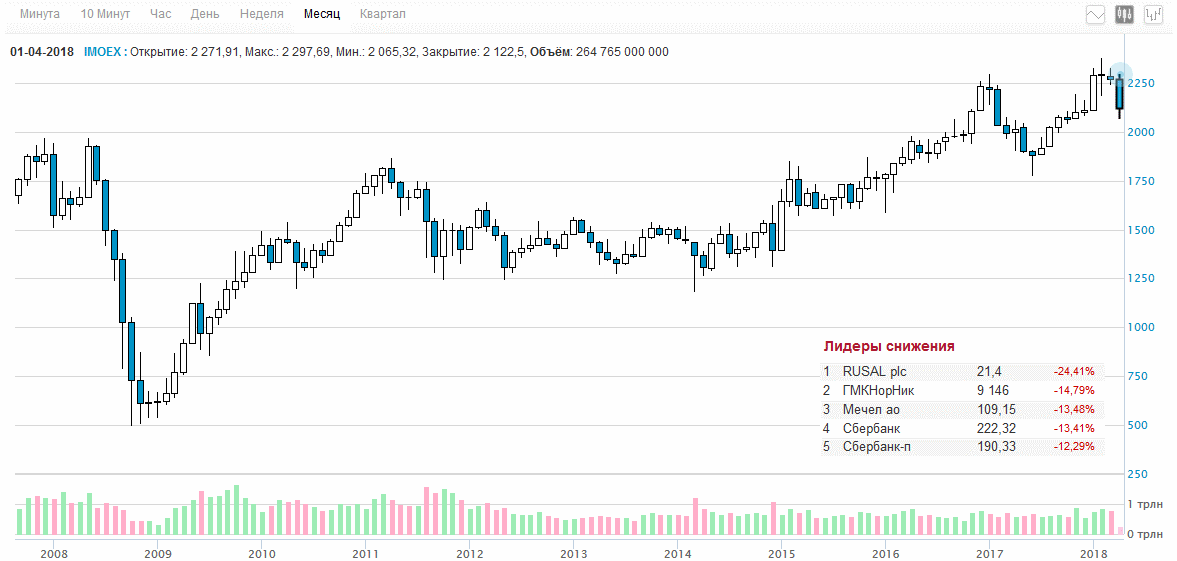

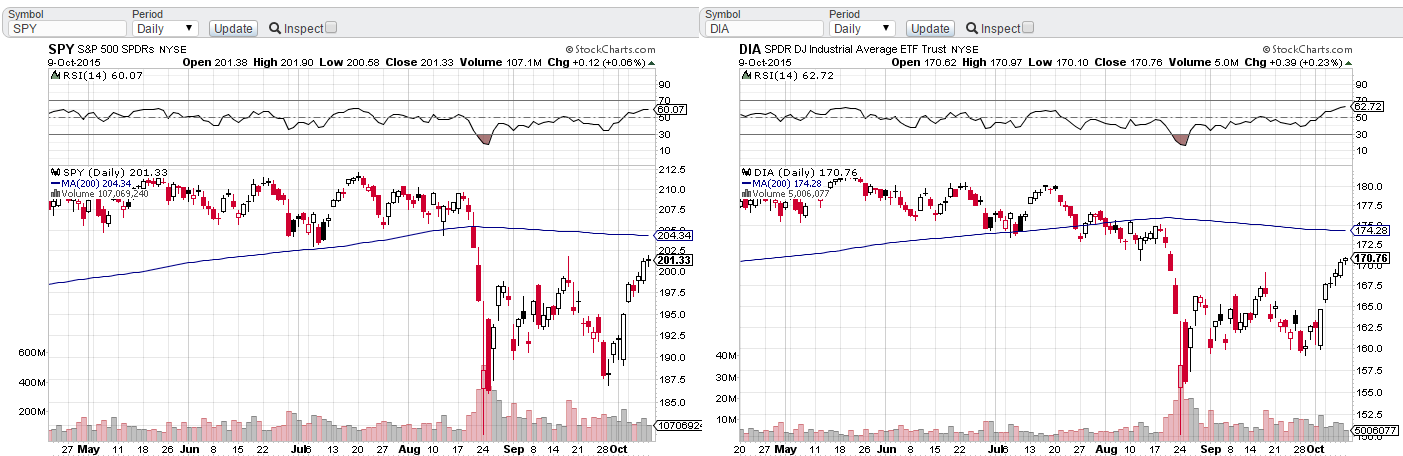

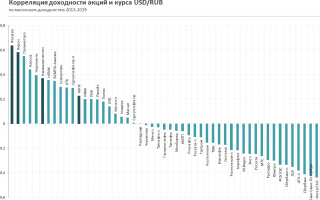

Пользуйтесь готовыми материалами — нашими и других компаний. «Доход» проанализировал, какие акции больше и меньше зависят от роста курса доллара. Найти данные можно на сайте компании или в инвестидее нашего автора. Первые три акции на графике подорожали 10 марта:

Докупайте понравившиеся активы постепенно. Это легко сделать, если вы регулярно пополняете портфель, например инвестируя часть зарплаты. Так вы защитите себя от риска купить сразу много по невыгодной цене.

Оцените свои потребительские привычки и определите, насколько они зависят от курса доллара. Если вы покупаете Айфоны и Макбуки или часто путешествуете, из-за роста курса доллара и евро итоговые расходы в рублях могут ощутимо вырасти.

Если вы будете держать в долларах и евро 100% денег на будущие покупки, велик риск получить убыток, если валюта подешевеет по отношению к рублю. Если оставить все в рублях — разочаруетесь, если валюта подорожает. Найдите для себя золотую середину и держите 25—75% денег на подобные будущие расходы в долларах и евро.

И сколотите уже подушку безопасности. Нет, деньги в акциях — не подушка безопасности. И кредитка — тоже не подушка безопасности. И отложенное на отпуск — тоже не подушка безопасности. Всё не подушка безопасности, кроме подушки безопасности.

Сделайте ребалансировку портфеля

Пример пропорций простейшего портфеля по классам активов:

- акции — 50%;

- облигации — 30%;

- золото — 20%.

Инвестор, на протяжении всего срока, должен стараться сохранять подобное процентное соотношение в своем портфеле.

Главный смысл ребалансировки — получение дополнительной доходности, при сохранении уровня риска портфеля.

Есть 2 варианта действий как проводить ребалансировку на падающем рынке.

Вариант 1. Покупка отстающих

Подходит, если вы делаете ежемесячные (ежеквартальные) пополнения счета.

В спокойные времена, с каждой вложенной сотни: на 50 рублей нужно будет купить акций, на 30 рублей облигаций, на остаток золота.

Что происходит когда рынок акций снижается? На 10, 20, 30%. Меняется пропорции активов вашего портфеля. Доля упавших активов (акций) в портфеле уменьшается. Доля облигаций и золота — возрастает.

Ваша задача — восстановить пропорции в портфеле с помощью новых денег. При каждом пополнении счета добираем акции. До тех пор пока не восстановятся изначальные пропорции.

В чем смысл? Пропорции портфеля сами будут говорить вам, куда нужно вкладывать деньги в каждый момент времени. Таким образом вы реализуете правило «Покупай дешево«.

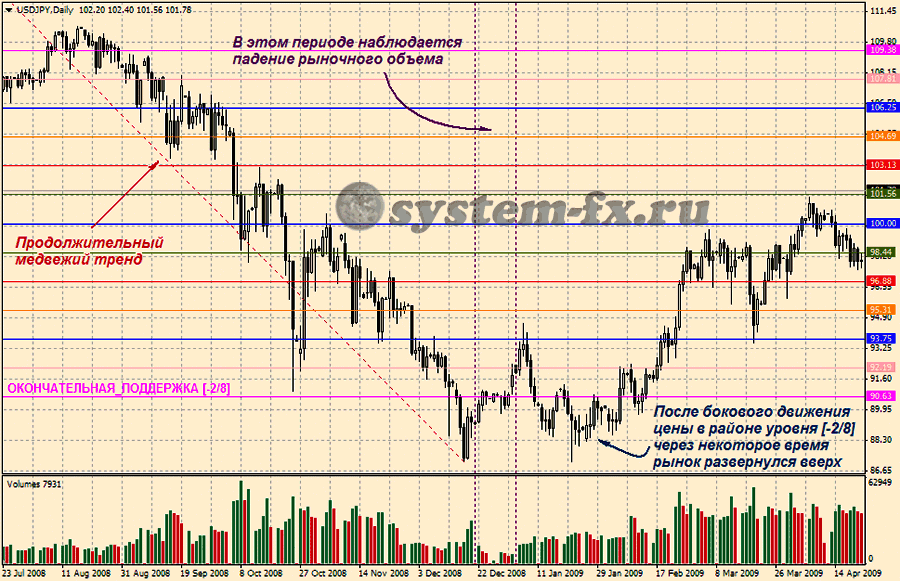

Вариант 2. Продавай дорого, покупай дешево

Разные классы активов могут вести себя по разному. Например в моменты кризиса, котировки акций снижаются. А золото или облигации вырастают в цене. Сильные движения на рынке способны вызвать существенный перекос в пропорциях портфеля. И обычными пополнениями счета (и докупкой упавших) дело не исправишь.

Что делать в этом случае?

Инвестор может продать часть подорожавших активов. И вложить деньги в упавшие. Получается двойная выгода. Как у классика: «Продавай дорого, покупай дешево«.

Иногда все активы в портфеле могут снижаться. Но величина падения будет у каждого разная. Например, акции упадут на 20%, облигации на 5%, а золото на 1%.

При сильном перекосе пропорций, все равно выгодно сделать ребалансировку.

Да вы продадите облигации с убытком (-5%). Но взамен вы купите акции с дисконтом в 20%. Продать одно немного дешево, чтобы купить другое еще дешевле.

Делаем чистку колодца

Нужные инструменты

Дабы выполнить чистку колодца самостоятельно, пригодится следующий комплект инструментов:

- Лестница (простая либо веревочная).

- Страховочный пояс.

- В случае если глубина колодца через чур громадная, то одной лестницы будет не хватает, в этом случае возможно воспользоваться прочной веревкой, к которой привязывается доска. Так, получаются качели.

- Ведро и инструменты для очистки шахты.

Кроме перечисленных выше элементов, в специализированном магазине возможно купить:

- Приспособление для спуска и блокировки;

- Удерживающие стропы;

- Лебедку;

- Блок;

- Барабан для доставки воды на поверхность.

Ручная чистка

Инструкция по чистке колодца ручным методом выглядит следующим образом:

- Колодезная Вода неспешно откачивается по 40-50 см и параллельно с этим выполняется чистка стенок. Для этого направляться воспользоваться мягкой щеткой по металлу либо большой губкой, дабы не повредить структуру колец.

- По окончании полной очистки стенок, в то время, когда уже чувствуется дно, воду направляться всецело откачать и заняться капитальной чисткой.

- После этого, швы между кольцами необходимо заделать раствором цемента с жидким стеклом, что разрешит вернуть изоляцию шахты от поверхностных вод.

- Следующим этапом очистки есть дезинфекция колодца. Очищенные и замазанные стенки обрабатываются десятипроцентным раствором хлорной извести, часть которого выливается на дно. После этого закупоривается крышка и верхняя часть конструкции обматывается брезентом.

- Затем, работу направляться прекратить на двое суток, а после этого два раза всецело выкачать воду.

Такую чистку необходимо проводить не только в крайних случаях, но и в качестве профилактики. Эксперты советуют осуществлять ее не реже, чем 2-3 раза в год.

Применение дренажного насоса

Значительно чаще дно колодцев устилается слоями гравия, щебня и песка, каковые делают роль естественного фильтра. С течением времени, пространство между фракциями заполняется илом, благодаря чего вода делается менее прозрачной. При таких условиях нужно произвести соответствующие мероприятия с применением дренажного насоса.

Сходу направляться заявить, что основной задачей таковой очистки есть очищение фильтра колодца и герметизации стыков колец, как и в первом случае. Дабы выполнить работу как следует, нужно иметь подходящее оборудование. В частности, необходимо верно подобрать насос.

Устройство должно, первым делом, иметь достаточную мощность, дабы работать на соответствующей глубине шахты. Использование не сильный насоса приведет к тому, что некачественная вода выкачается не всецело и колодец еще больше засорится. Соответственно, время будет израсходовано напрасно.

Помимо этого, с маломощным аппаратом может случиться еще одна неприятность – он не выдержит нагрузку и просто выйдет из строя. В этом случае окажется, что и деньги были израсходованы понапрасну, при том, что цена на аппарат высокая. Исходя из этого очень важен, в этом случае, квалифицированный выбор устройства.

Итак, очистка с применением дренажного колодца выполняется следующим образом:

- Насос нужно опустить на глубину 0,5-1 метр от уровня дна.

- После этого устройство включается и выполняется очистка фильтра от грязи. Вода под сильным напором опять выбрасывается в колодец, поднимая тем самым илистые отложения.

- Периодический аппарат направляться поднимать на поверхность с целью очищения фильтров.

- Данную процедуру направляться проводить , пока на фильтре не начнут образовываться отложения.

Ничего не делать

Бездействие — тоже действие. Кстати, не самый плохой вариант. Иногда при падении рынка, лучше не предпринимать никаких дополнительных действий (паниковать, фиксировать убытки). И придерживаться изначальной стратегии инвестирования. Падения и коррекции — неотъемлемая часть фондового рынка. Они были, есть и будут есть.

Попытки избежать просадок (и быть вне рынка) путем продажи падающих активов — чревато для инвесторов потерей потенциальной доходности. По статистике, пропуск всего 10 лучших дней на рынке за 20 лет, способен снизить среднегодовую доходность инвестора в 2 РАЗА!!!

Не пытайтесь предсказывать куда будет двигаться цена. С бОльшей долей вероятности вы ошибетесь. Придерживайтесь вашего изначального инвестиционного плана. Планировали, например раз в месяц пополнять счет и покупать активы. Продолжайте в том же духе. Покупайте независимо от текущих цен и ближайших перспектив на рынке.

Выбор времени входа в рынок (то есть попытки покупать по оптимальным, с вашей точки зрения, ценам) влияет на конечный финансовый результат инвестора всего на 4%.

Отзывы о ПАММ счетах Альпари

Он упал, помогите

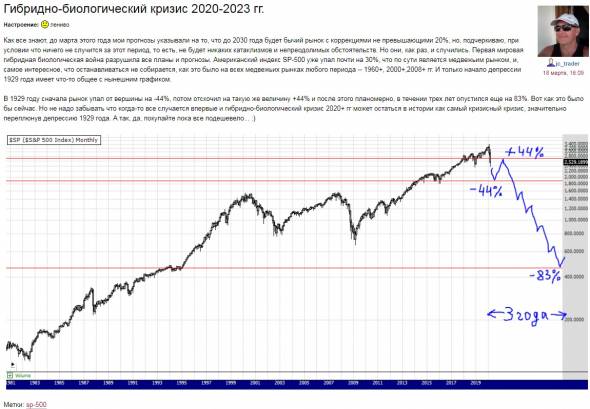

И вот первые брокеры попадали с окон на Уолл Стрит. Что в этом случае делать Василию Петровичу с акциями Лукойла на 10 тысяч рублей? Если вы внимательно читали статью, то понимаете — делать ничего не надо. Покупки и продажи в течение торговой сессии — это удел институциональных инвесторов, но для обывателя кризис не очень опасен. То есть да, капуста подорожает и кредиты перестанут выдавать, но инвестиции не сгорят.

Вот почему:

- брокер или биржа страхуют ваши активы;

- активы из категории консервативных восстановятся в цене;

- грамотный портфель бумаг не блокирует деньги, необходимые вам для выживания.

Кризис — это вообще черная пятница в мире денег: мировые лидеры отрасли торгуются со скидкой 20-50%, а брокеры как никогда лояльны к новым клиентам. Купленный на кризисе портфель радует инвестора еще долгие годы.

Но кризис — слишком абстрактное понятие, давайте конкретно. Если боитесь рубля, то покупайте компании, которые зарабатывают на импорте и работают с валютой. Если боитесь доллара, присмотритесь к экспортерам, которые зарабатывают на слабом рубле. Нравится нефть? Запишите в список покупок компании, занятые в нацпроектах, что под крылышком правительства. Не нравится нефть? Для вас есть ритейлеры (супермаркеты), энергетики/вода (ЖКХ) и коммодити (золото).

Каждая из перечисленных сфер торгуется в акциях, облигациях, ETF и ПИФах, а это очень большое количество вариантов по прибыли и риску. И все эти бумаги заточены под конкретную проблему рынка, из них составляется непотопляемый портфель.

Вот и все, что мы успеваем рассказать в одной статье. Добавляйте сайт в закладки и возвращайтесь, обновления каждую неделю!

Читать ещё: почему 90е не повторятся.

Автор поста: Лада

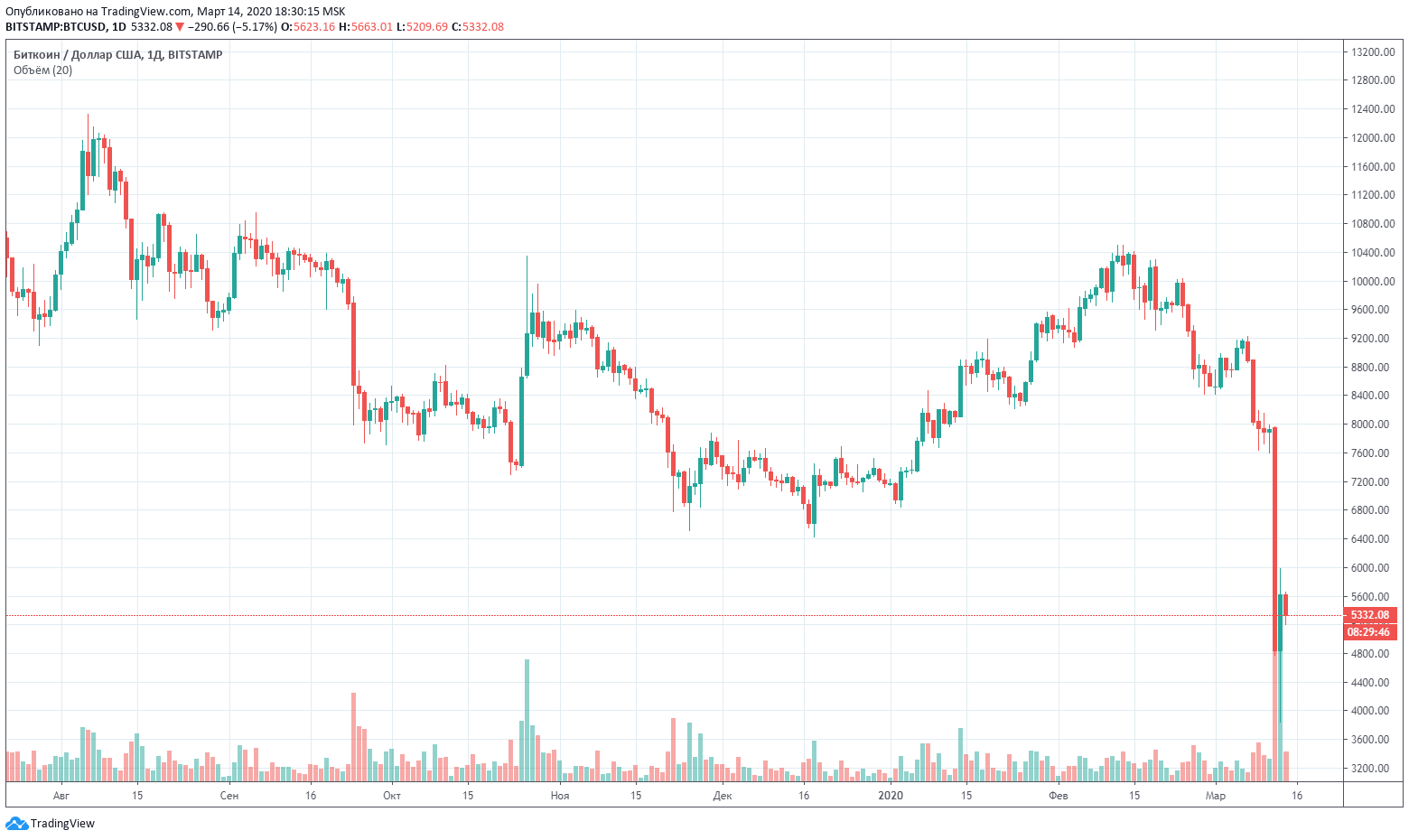

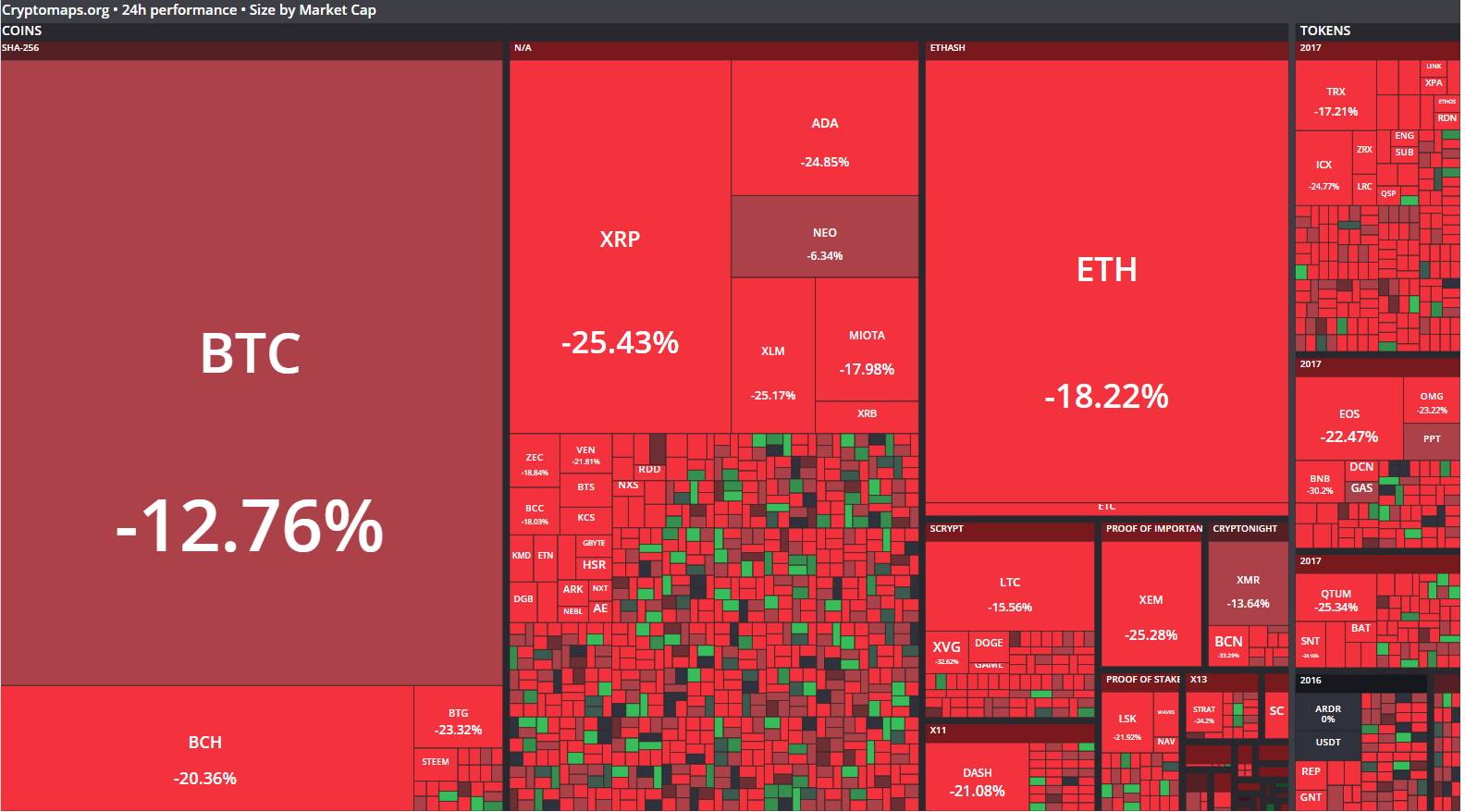

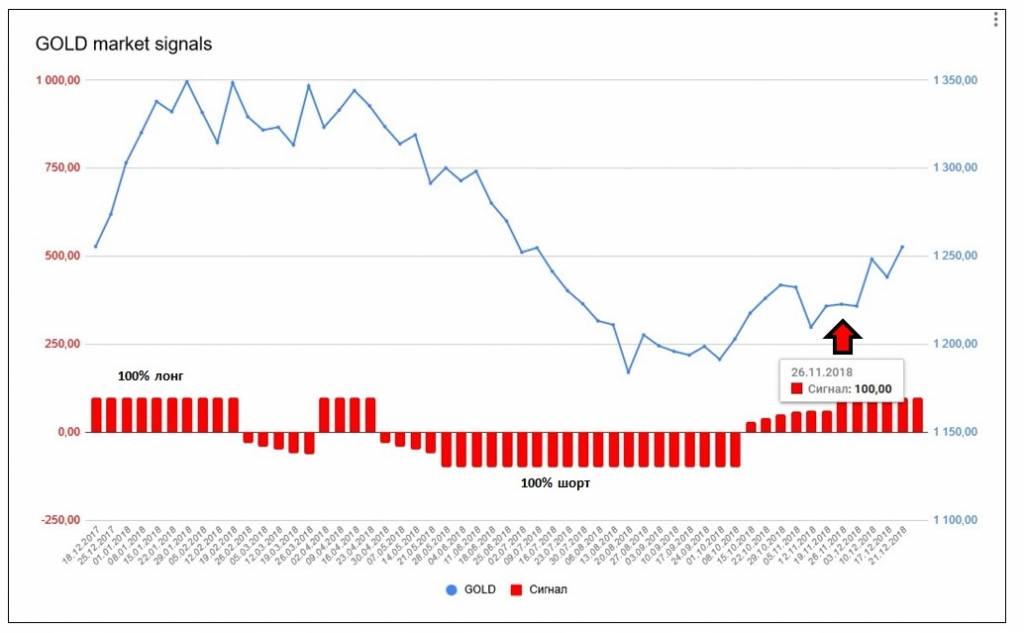

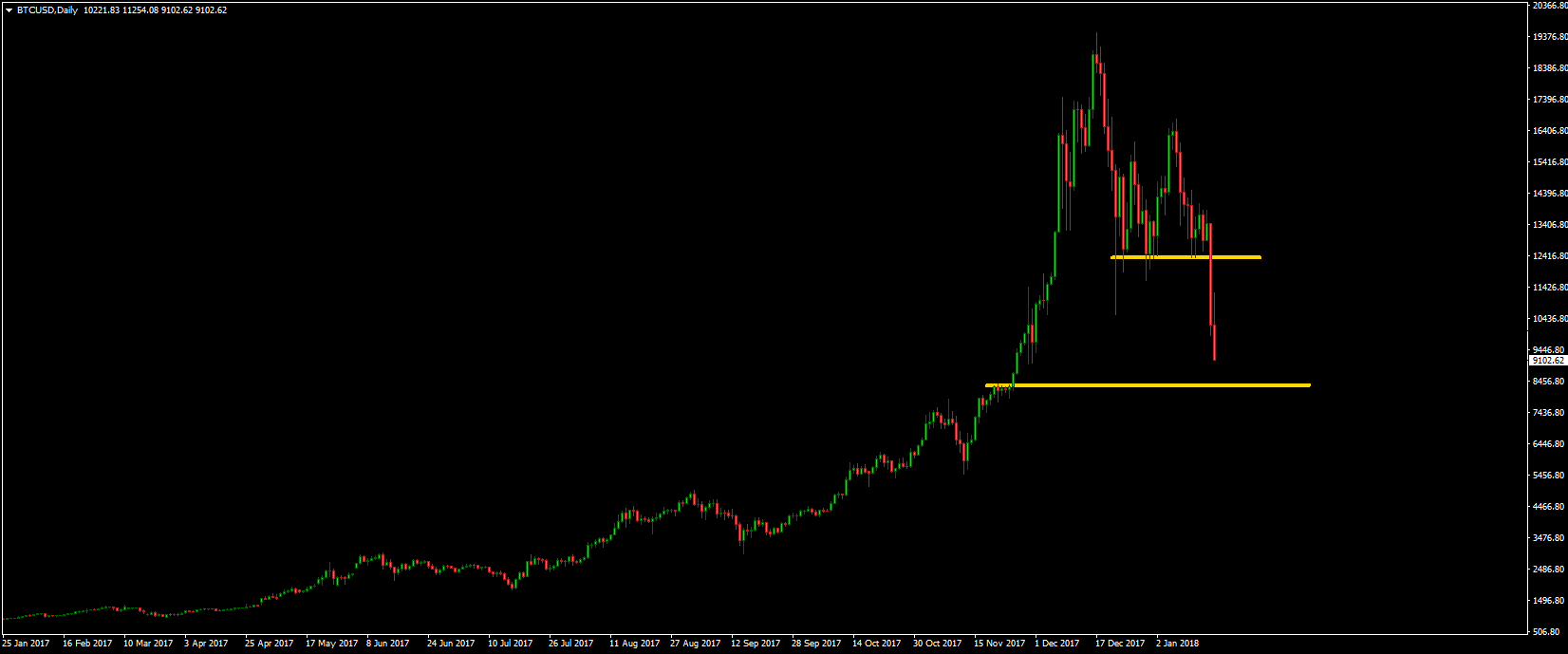

Факт №3: никто не может предсказать падение или рост рынка

Все еще слушаете биржевых аналитиков? Различных инвестиционных гуру. О будущем фондового рынка. Различные предсказания о точном времени начала кризиса.

Есть ли смысл им верить? Правда состоит в том, что их предсказания, сродни гаданию на кофейной гуще. Да. Всегда найдется один или несколько человек, которые своими прогнозами попадают точно в цель. Но … все это находится на уровне статистической погрешности. Всегда есть вероятность точного прогноза падения рынка. Одним или несколькими людьми. Из нескольких тысяч различных прогнозов, кто-то всегда будут прав.

Сегодня угадали одни. Через пару лет «точные прогнозы» дает совершенно другие. Очень напоминает рулетку в казино.

Наиболее пострадавшие секторы

Нефтегазовый

В апреле самым громким событием, затмившем даже обвал фондовых рынков, стало падение стоимости поставочных фьючерсов на нефть в мае до -$40. Фактически, нефтедобытчики были готовы платить $40 за баррель тем, кто мог бы хранить нефть у себя, которая осталась добытой, но не купленной в мае.

Остановка производственных предприятий также способствовала падению спроса на черное золото, что нанесло ощутимый урон акциям таких компаний, как Exxon Mobil, Chevron, PetroChina и других гигантов нефтегазового сектора. Соответственно, по итогам окончания пандемии и восстановления ситуации на финансовых рынках, акции данных компаний могут принести потенциально хорошую прибыль тем, кто купил их во второй половине 2020 года.

Гонка за вакциной и стриминг. Топ активов, которые росли в июне

По теме

Гонка за вакциной и стриминг. Топ активов, которые росли в июне

Банковский сектор

На передовой по спасению экономик от крутого пике всегда находится банковский сектор, который выполняет поручения ЦБ, кредитует и стимулирует бизнес и население, рискуя порой собственной прибылью. Безусловно банковский сектор страдает одним из первых в периоды наступления финансовых кризисов.

Люди массово забирают средства с фондовых рынков, не горят желанием инвестировать, открывая лишь депозиты, за которые банки вынуждены платить проценты. Отсутствие ключевых источников дохода и обязательства по депозитам приносят банкам убытки и давят на стоимость их акций. Такие гиганты мирового финансового сектора как Goldman Sachs, Morgan Stanley, JPMorgan Chase, Bank of America, Wells Fargo и другие хорошо просели в цене.

Туризм и пассажирские перевозки

Карантинные меры, принятые практически во всех странах мира, оказали негативное влияние на туризм и международные пассажирские перевозки. American Airlines, Lufthansa, United Airlines. Expedia, Marriott и другие известные бренды лишились практически всех клиентов и какой-либо надежды на их появление до конца снятия ограничительных мер и открытия границ.

Будет, пожалуй, справедливо, если мы назовем туристический сектор и сектор международных пассажирских перевозок наиболее пострадавшим от пандемии COVID-19. Акции данных компаний весьма серьезно потеряли в цене, однако на фоне постепенного снятия ограничений в скором времени ожидается планомерное восстановление данных секторов. С

Разновидности займов

Законодательство Российской Федерации подразделяет подобный вид сделок на следующие категории:

- Целевой: предоставление денежного займа подразумевает использование средств получателем исключительно в конкретных целях – на приобретение определённых товаров, лечение, образование и т. д.

- Нецелевой: предоставляется на любые нужды граждан, получатель имеет право использовать финансы по собственному усмотрению. На практике это более дорогое решение, нежели целевой заём.

Оба вида сделок могут иметь возмездный или безвозмездный характер, т.е. средства предоставляются с расчётом на уплату процентов за их использование, либо без дополнительной платы.

Что покупать в тяжелые времена

Главный защитный актив — это золото, но только Обезличенные Металлические Счета (ОМС). Все другие разновидности, от монет до золотых акций, требуют кое-каких навыков и риска. Помните, что золото (как и предметы искусства) растет в среднем на 5% в год — вы ничего не заработаете в краткосрочной перспективе. В золото облекают около 5% от капитала и увеличивают пропорцию только в тяжелейшие времена вроде ипотечного кризиса.

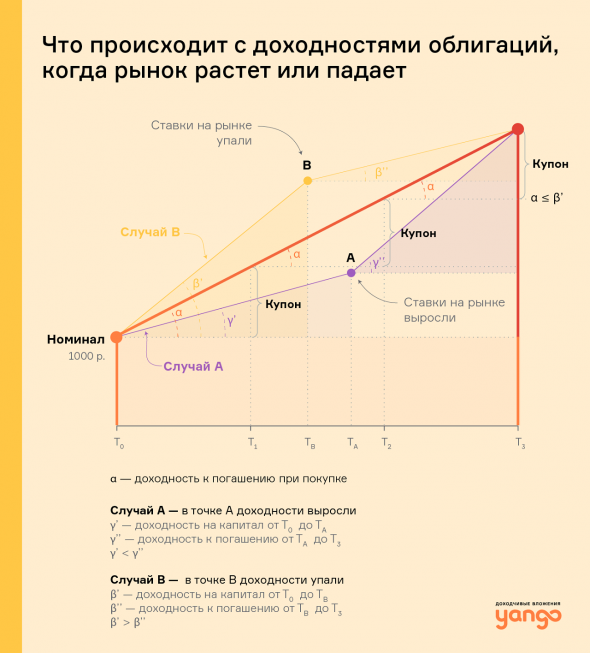

Другой защитный актив — это государственные облигации (наши ОФЗ и американские трежерис). Мы имеем ввиду долговые расписки ЦБ, а не облигации, которые размещают области или регионы. Еще наша редакция скептична по поводу ОФЗ-н, «народного» варианта обычных российских гособлигаций.

Другое безопасное прибежище для денег — это облигации корпораций из числа голубых фишек (топ-10 нашего фондового рынка).

Чтобы выжать максимум из облигаций, делают лесенку. Ваша задача — купить облигации разного срока погашения, от 2 месяцев до 2 лет, и сохранять этот портфель, докупая бумаги необходимого срока. Таким образом и купоны чаще, и не все деньги оказываются безвозвратно заморожены. Хотя облигации крутятся на вторичном рынке, продать их до даты погашения без убытка не всегда просто.

И третий защитный актив — это бумаги ETF. Их выпускает фонд, который вкладывается в несколько компаний сразу. Купил одну ETF’ку — закинул по копейке на десяток компаний, готовый портфель за 1000 рублей! Если даже половина компаний из списка фонда просядет, другая половина вытянет прибыль на рыночный уровень.

На рынке появился новый ETF от Сбера на индекс Мосбиржи (топ наших компаний). По комиссиям он такой же приятный, как американские, но все-таки по возможности лучше сразу брать американские ETF. Западные фонды отличаются большей прибылью и меньшей волатильностью. Для этого придется работать с американским брокером, но это мало чем отличается от работы с нашими банками (даже сайты и поддержка на русском есть).

Для этих продуктов всегда кризис

Есть целая категория финансовых продуктов, с которыми тяжело в любую фазу рынка. Вот короткий список:

- ETF на компании с малой капитализацией;

- ПИФы, особенно связанные с недвижкой и акциями;

- Структурные продукты и структурные ноты;

- Облигации на срок от 2 лет;

- Инвестиционные полисы страхования жизни.

Продукты из нашего списка пользуются спросом у богачей, но это опытные инвесторы, которым надо распределить деньги по разным кучкам. Когда же в это дело лезет обыватель, то его покупка сродни ставке в казино. Точно такой же необдуманной и рискованной ставкой будет покупка фьючерсов и опционов.

Помните, что инвестор или трейдер — это full-time job, полнокровная и нервная работа, требующая высокой квалификации.

Судебная практика

При наличии расписки займодавец может обратиться в суд для взыскания:

- долга по расписке;

- процентов за пользование чужими средствами;

- компенсация морального вреда;

- сумму госпошлины за обращение в суд.

Так как иск будет являться имущественным, то расчет госпошлины проводится в соответствии со ст. 333.19 НК РФ. Она не может быть меньше 400 р. и не может быть больше 60 000 р.

Пример. Гражданин Р. обратился в суд с иском о взыскании долга по расписке. Он занял другу 274 000 р. Но он не вернул денежные средства в срок. Поэтому иск содержал требование о взыскании процентов за пользование чужими средствами и возмещение морального вреда, который был ему причинен. Суд удовлетворил требования частично. Сумма компенсации морального вреда не были взысканы. Остальные требования были удовлетворены полностью. Решение № 2-20/2018 2-20/2018 ~ М-14/2018 М-14/2018 по делу № 2-20/2018 от 04.05.2018.

При обращении в суд необходимо расписать расчет процентов за пользование денежными средствами. Судья не будет делать это самостоятельно. При отсутствии расчета. Проценты просто не будут взысканы.

Компенсация морального вреда может быть взыскана только в случае, если действия должника причинили вред здоровью займодавца. Например, он копил деньги на операцию.

Поделись с друзьями!

Дать в долг по договору займа – заключение

Поэтому друзья, подытоживая, если вы все-таки решили дать в долг, то лучше руководствуйтесь рекомендациями указанными выше. Вы сможете обезопасить себя. От последующих проблем насколько это возможно и сократить их количество. Если же вы все-таки услышали нашу основную мысль, то мы рекомендуем не давать в долг ваши деньги. Положите их в банк под проценты, это ваши деньги. Бегать за кем-то взыскивать свои же деньги по судам – это не самое эффективное, не самое приятное занятие которое можно сделать с деньгами. Если вы решили дать в долг оформляете аккуратно и лучше не давайте в долг.