Простая доходность к погашению

Многие держат облигации до даты их погашения, когда вместе с последним купоном инвестор получает номинал. Но рассчитать величину доходности облигации на момент погашения можно лишь тогда, когда известен размер всех купонов.

Ставка к погашению рассчитывается по более сложной формуле:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

У ОФЗ-26217 простая доходность к погашению составит ((1000 − 1001,2 + 224,4) / 1001,2) × (365 / 1051) × 100% = 7,74% годовых.

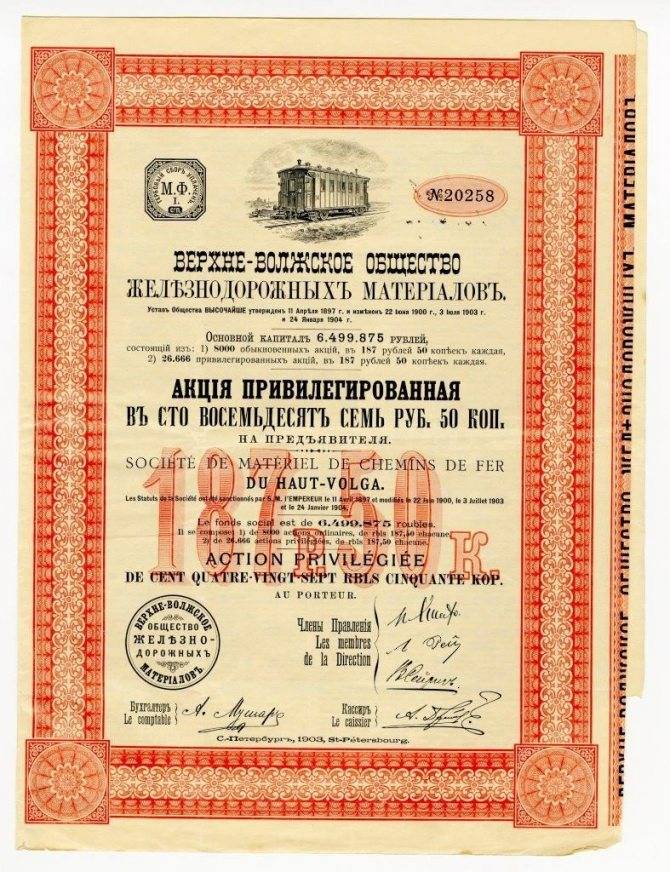

???? Что такое облигация

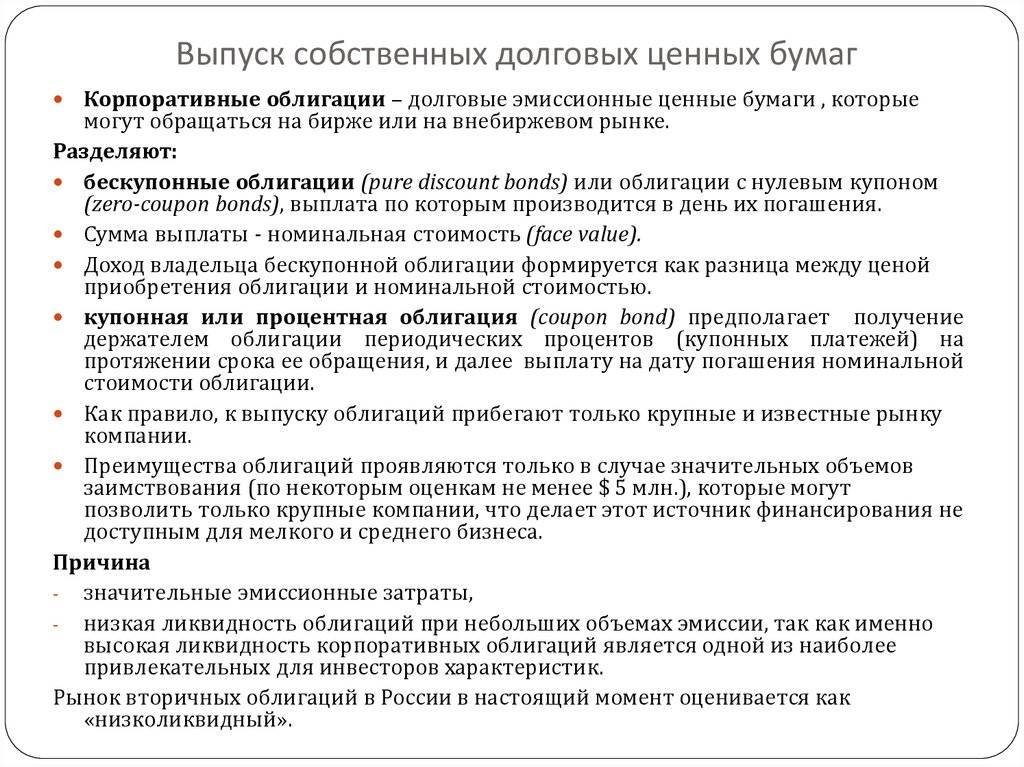

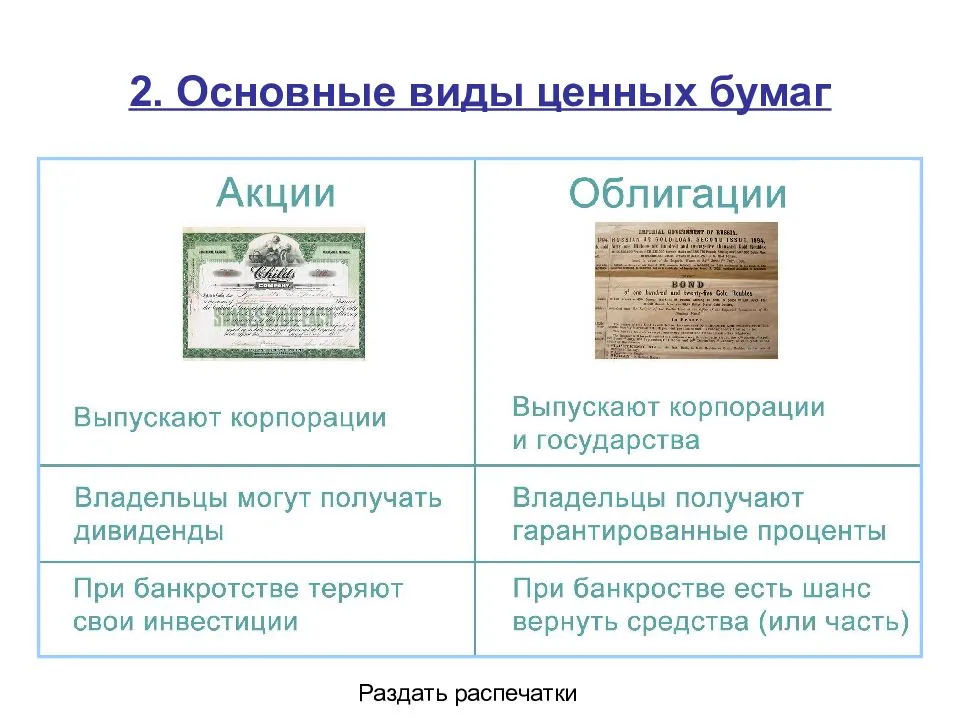

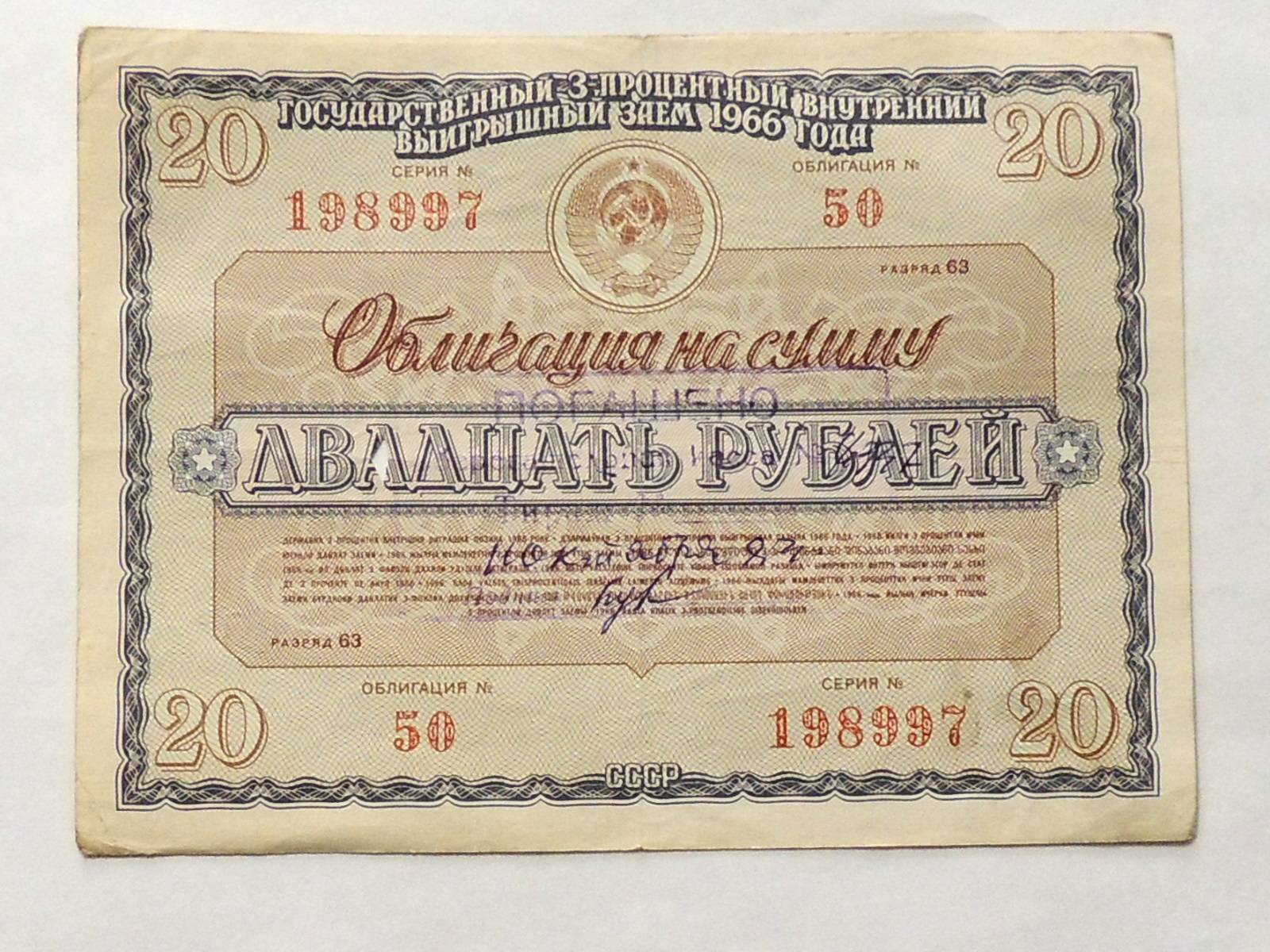

Облигация – это долговая ценная бумага, согласно которой, эмитент (тот, кто выпустил облигацию) должен в оговоренный срок выплатить кредитору (инвестору) номинальную стоимость облигации и процент за использование средств (купонный доход).

Эмитентом обычно выступает государство или какая-либо компания. Поэтому на практике это выглядит так: государству или компании требуются денежные средства. Вместо того чтобы брать кредиты в банках под невыгодный процент, эмитент выпускает облигации, которые размещает на бирже. Ведь не зря облигации называют долговыми инструментами, или долговыми обязательствами.

После размещения облигаций на бирже их могут купить все желающие, которые тем самым дают в долг государству или частной компании. Каждая облигация имеет срок погашения, после которого держатель облигации получит от эмитента ее стоимость и проценты за пользование средствами.

Надежность эмитента определяется его кредитоспособностью и, как следствие, вероятностью банкротства. В России традиционно популярны государственные облигации, считающиеся одними из наиболее надежных на отечественном долговом рынке.

Важные термины для инвесторов

Чтобы лучше разбираться в рынке облигаций, желательно знать основные, наиболее часто используемые термины. С тем, кто такой эмитент, мы разобрались выше.

Также часто можно встретить следующие термины:

- купон – сумма, которую инвестор получает в качестве дохода по облигациям. Выплата купона осуществляется обычно раз в квартал или раз в полгода в зависимости от условий;

- накопленный купонный доход (НКД) – это процентная сумма, которая накопилась с момента выпуска облигации (если до этого выплаты по купонам еще не было) или с момента последней выплаты. При продаже облигации НКД приплюсовывается к номинальной стоимости облигации, таким образом, инвестор не теряет накопленный доход даже до наступления выплаты процентов по купону;

- номинальная стоимость (номинал) облигации – это цена облигации, установленная при выпуске. Размер купонного дохода привязывается именно к номиналу облигации.

- срок погашения – это календарная дата, в которую инвестор получит обратно средства в размере номинальной стоимости своих облигаций, плюс проценты.

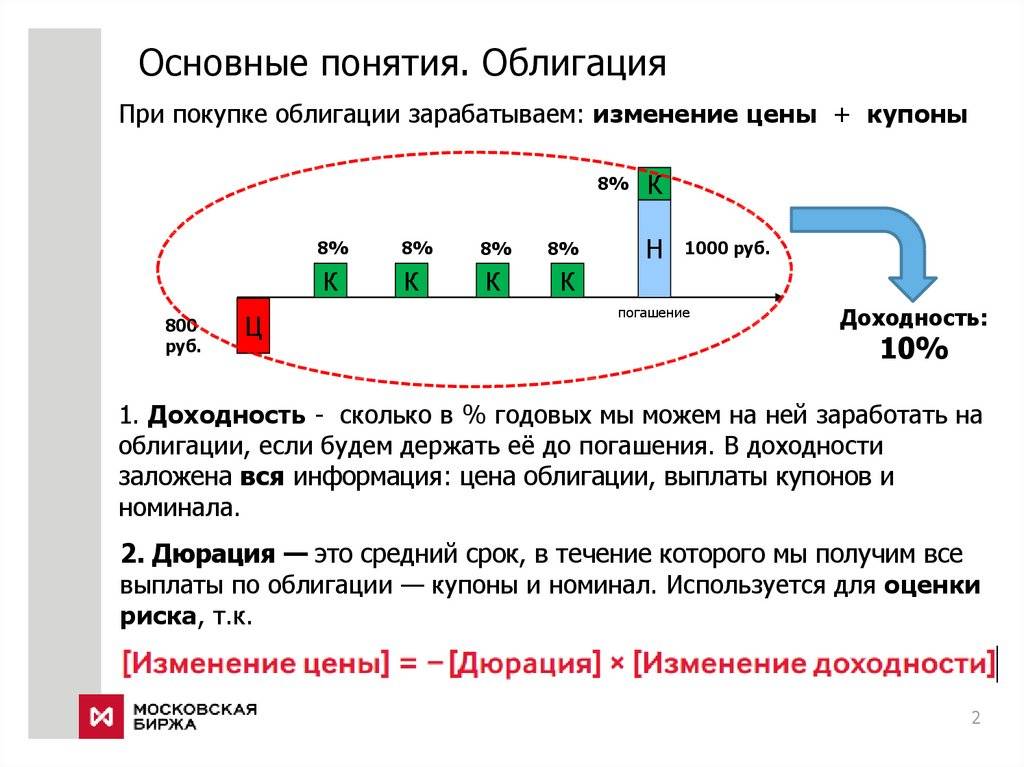

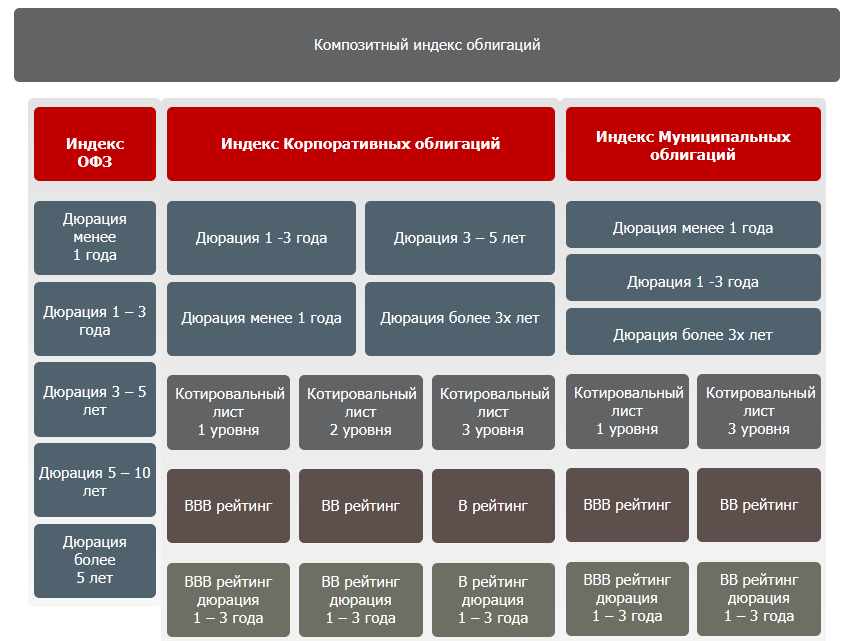

Что такое дюрация облигации

Дюрация облигации – это определенный промежуток времени до момента полного возврата средств, вложенных в приобретение облигации. При расчете временного промежутка учитываются периодичность выплат и объем купонного дохода.

Говоря простыми словами, чем выше дюрация, тем облигация ближе к моменту погашения. И наоборот – чем ниже дюрация, тем дальше срок погашения.

Дюрация используется для расчета среднего времени окупаемости инвестиций и определения зависимости облигации от изменения процентных ставок.

Существует несколько формул расчета дюрации, однако, они могут показаться сложными для неспециалиста. Поэтому для экономии времени можно рассчитать дюрацию в онлайн-калькуляторе, например, на сайте Московской биржи.

Расчет дюрации актуален при оценке финансовых активов, для которых характерны заранее определенные выплаты.

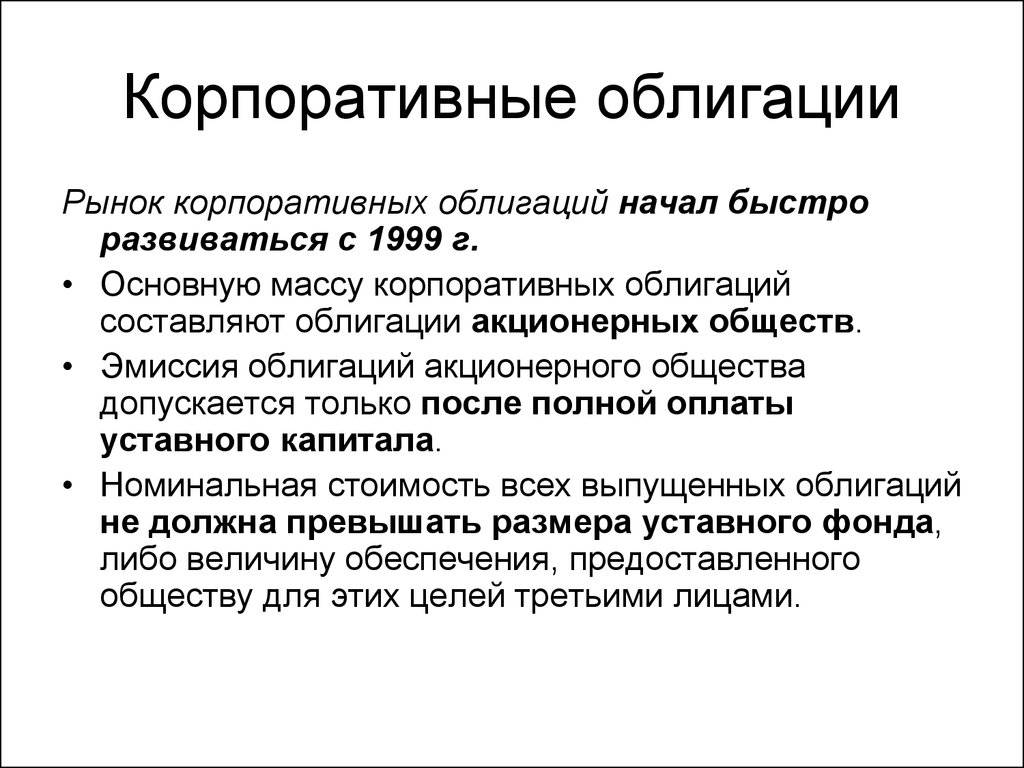

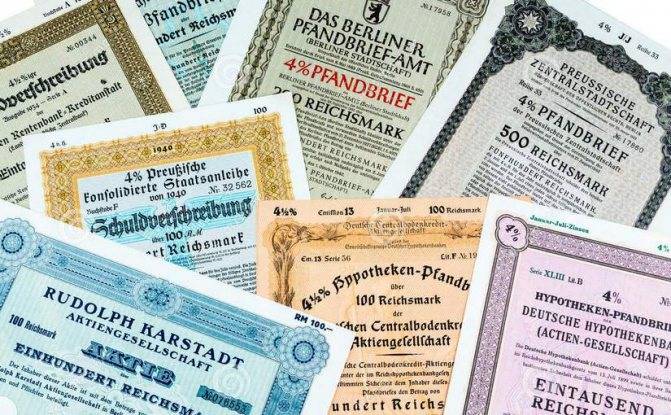

Общая характеристика

Экономическая суть данных ценных бумаг имеет схожесть с кредитованием, однако не нуждается в оформлении обеспечения долга. Кроме того, существенно упрощен процесс перехода прав требования к новому владельцу. Стоит отметить, что облигации банка имеют аналогичную особенность. Данные финансовые инструменты являются более ценными, нежели акции, так как позволяют получить преимущественное право при возврате денег в случае ликвидации или банкротства эмитента. Высокая надежность облигаций делает их намного актуальнее для инвесторов, что приводит к их широкому ассортименту.

Для эмитента облигация – это дополнительный источник дохода. Их выпуск в основном имеет целевой характер. Он заключается в финансировании объектов или программ, прибыль которых станет источником для выплат. Обычно прибыль от облигаций превышает сумму дохода от банковских депозитов в аналогичном размере. На вторичном рынке ценных бумаг формируются цены на данные финансовые инструменты, основой для чего служит сопоставление их доходности и процента ссуды.

Запомнить

- Облигации помогают компаниям и государству получать деньги дешевле, чем в банке, а инвесторам — зарабатывать больше, чем в банке.

- Самые важные параметры облигаций — дата погашения, купон, номинал.

- Реальная доходность облигации зависит не только от размера купона, но и от нынешней стоимости облигации на рынке. Смотрите на доходность к погашению или эффективную доходность.

- Самые надежные облигации — ОФЗ, но доход по ним не выше банковских вкладов. Впрочем, вместе с вычетом 13% по ИИС получается хорошо и безопасно.

- Можно найти облигации и под 20% годовых, но риск остаться без денег по ним — очень высокий. Начинать лучше с ОФЗ, облигаций регионов и крупнейших компаний.

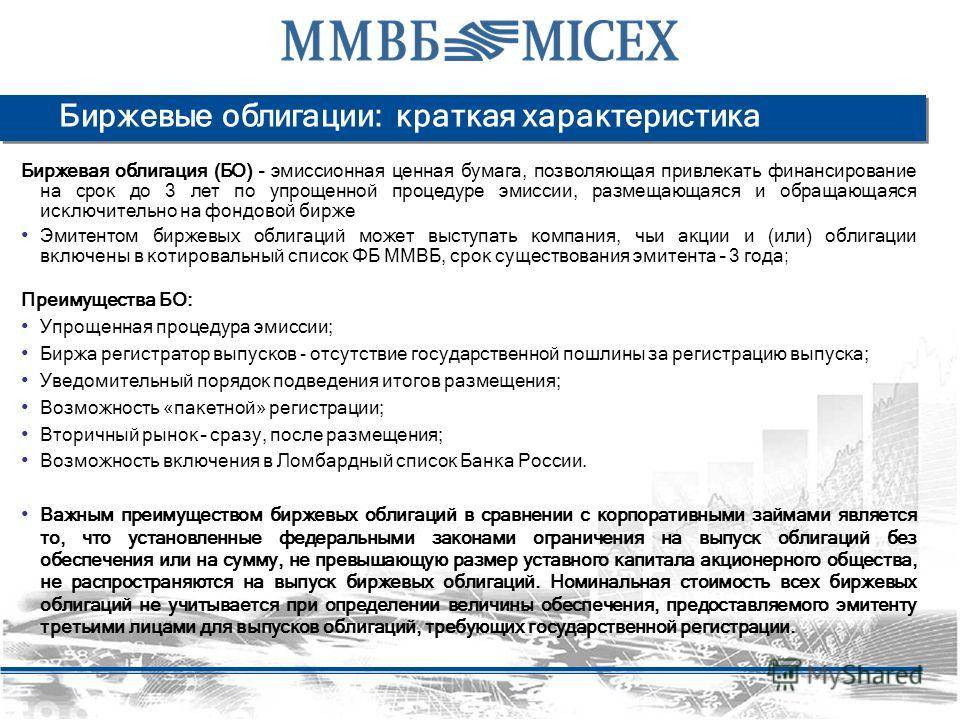

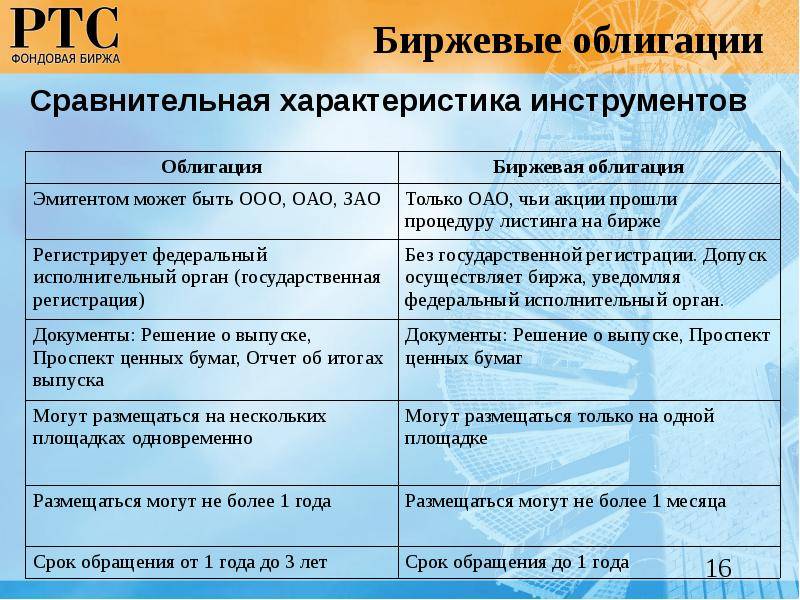

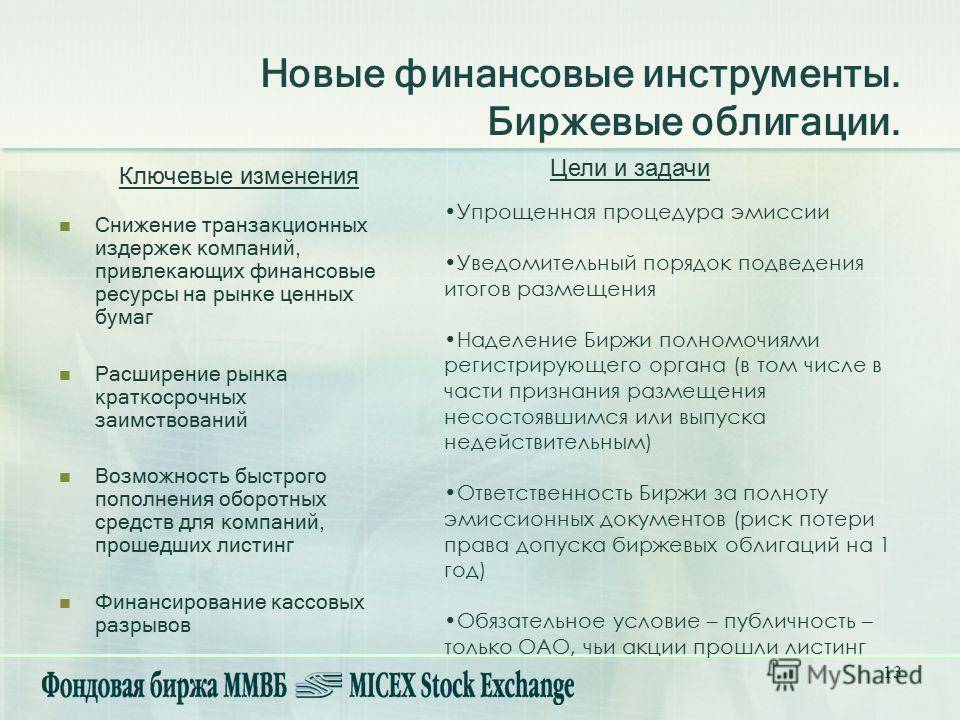

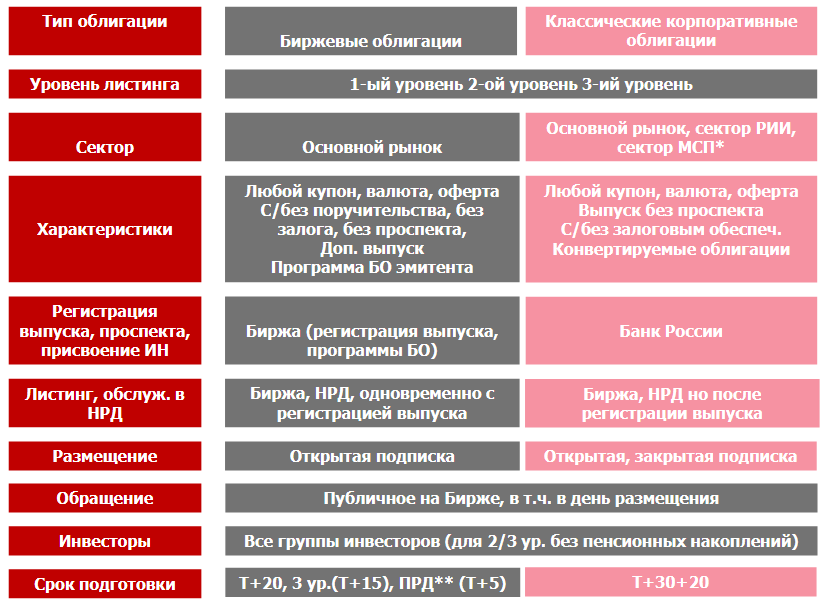

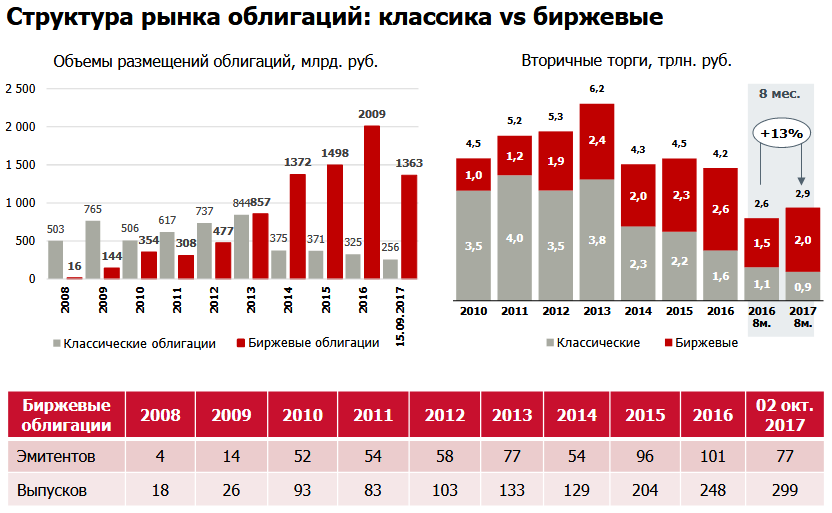

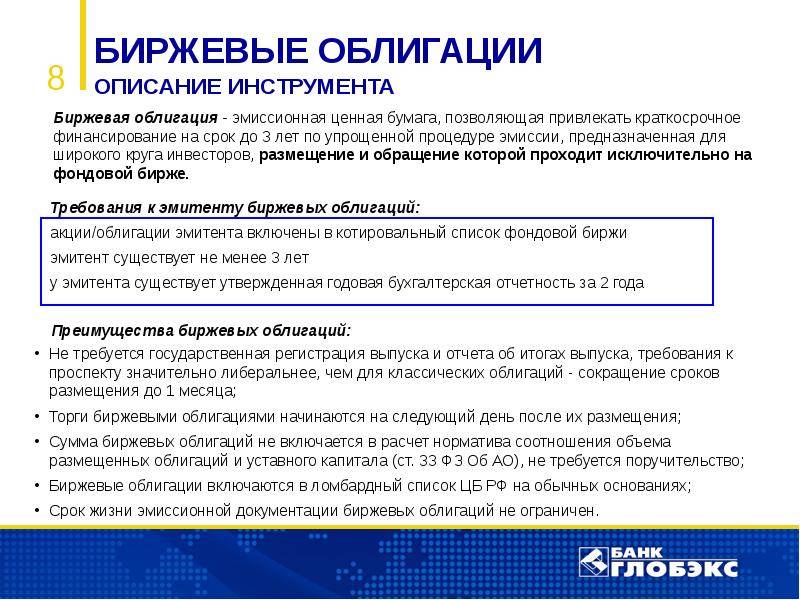

Как разместить биржевые облигации?

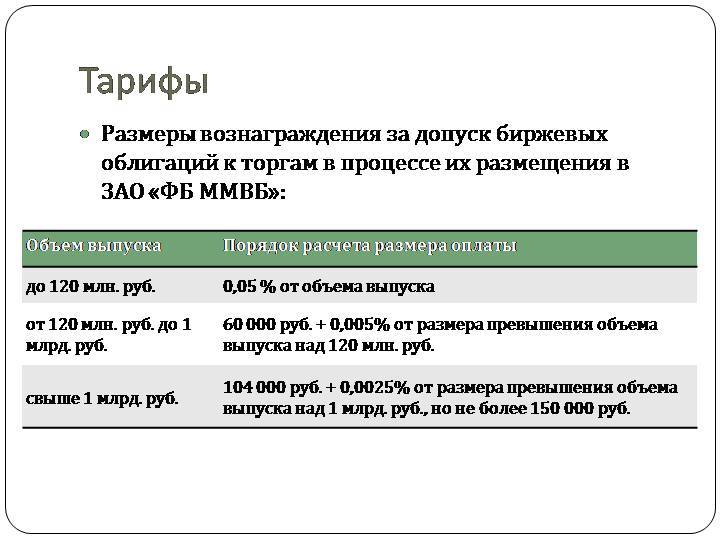

Большинство бирж взымает с эмитента комиссию за допуск к торгам. Самая крупная российская биржа – Московская, взымает с организации 500 000 рублей за первичный выпуск облигаций.

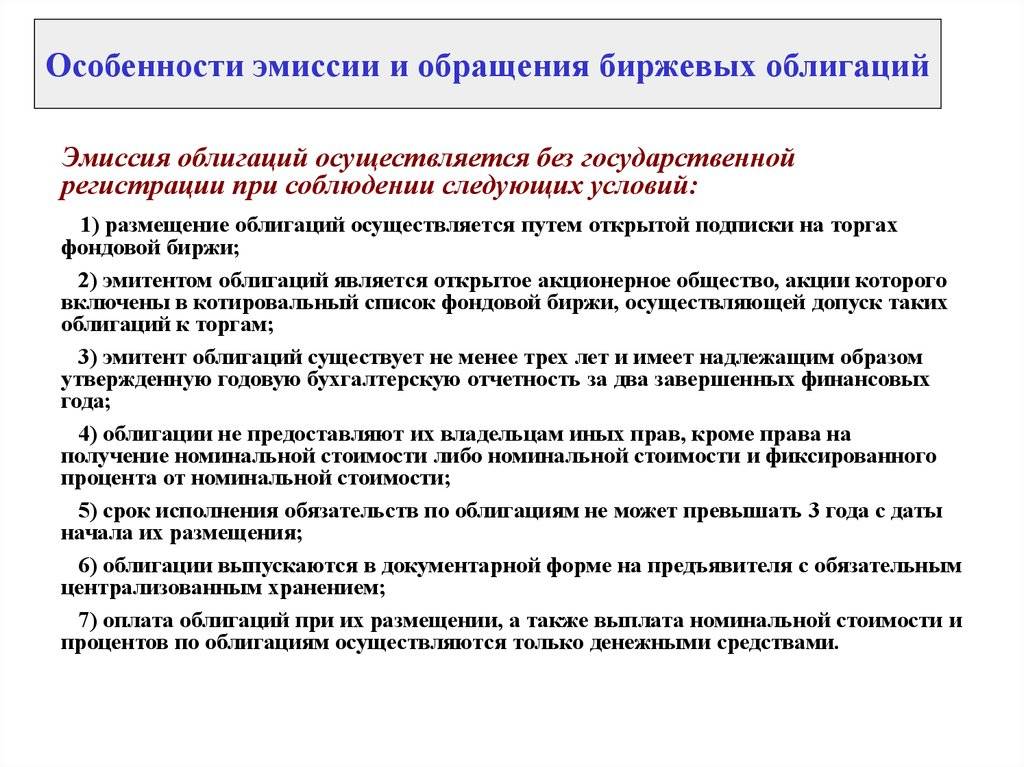

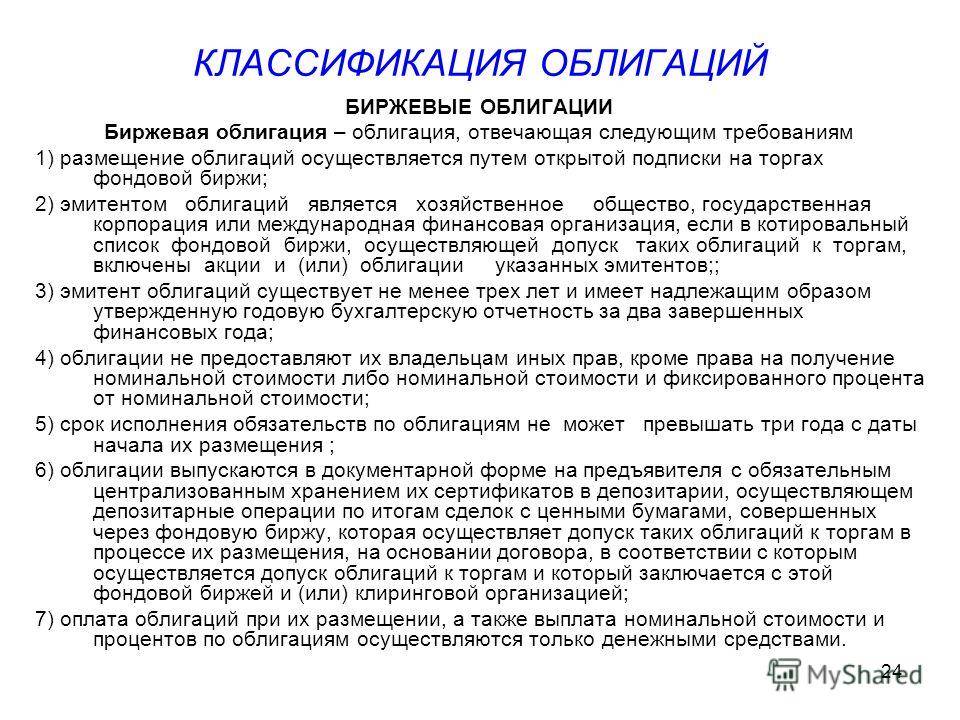

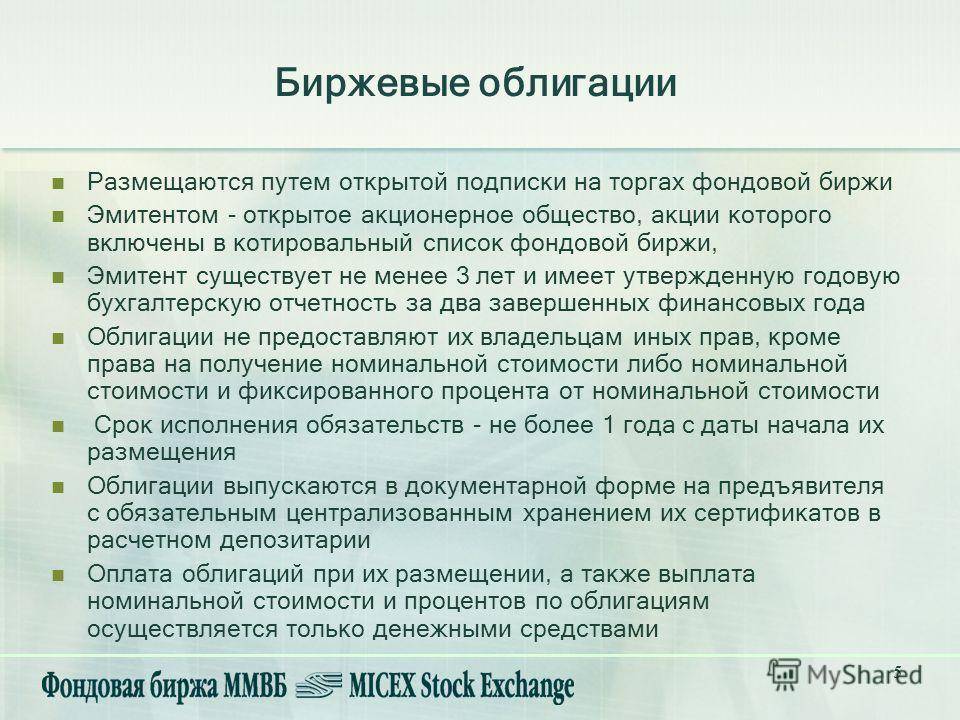

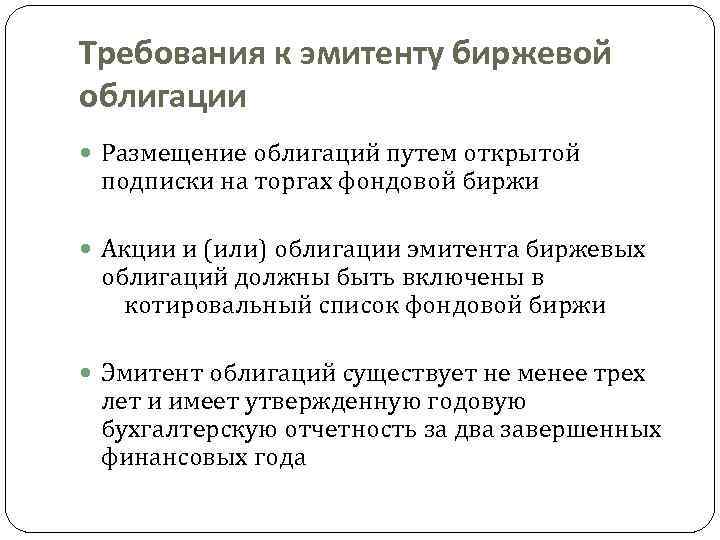

Торги на бирже можно проводить лишь с облигациями, которые соответствуют следующим требованиям:

- компания-эмитент присутствует на рынке не менее трех лет;

- объем выпуска бондов составляет не менее 2 миллиардов рублей;

- организация предоставила бирже доступ ко всем требуемым документам;

- компания предоставила полную финансовую отчетность;

- организация-эмитент работает без убытков в течение последних трех лет;

- имеется обеспечение в виде залога или гарантии, если стоимость всех выпущенных долговых обязательств больше уставного капитала;

- эмитент обладает определенным кредитным рейтингом.

Существует несколько механизмов размещения облигаций на Московской финансовой бирже:

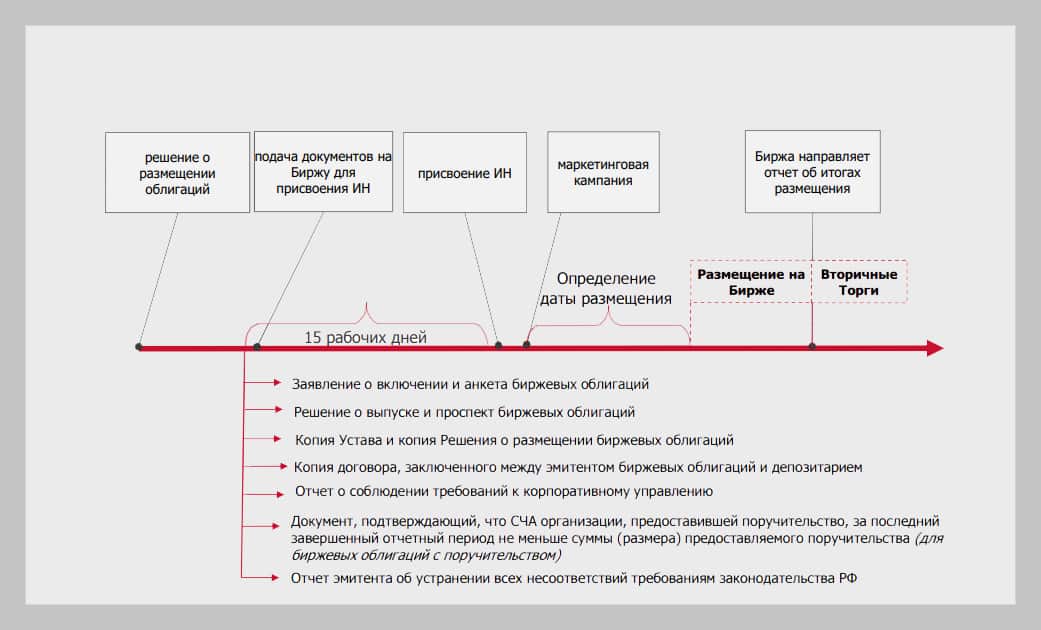

Выпуск биржевых облигаций

К размещению допускаются компании, которые котируются на бирже не менее трёх лет.

Для выпуска ценных бумаг необходимо:

- разработать концепцию и принять решение о выпуске;

- утвердить решение и предоставить проспект (открыть доступ к сведениям о предприятии);

- утвердить объём, сроки и ставки;

- зарегистрировать выпуск (присвоение идентификационного номера, допуск к торгам);

- разместить БО на торгах.

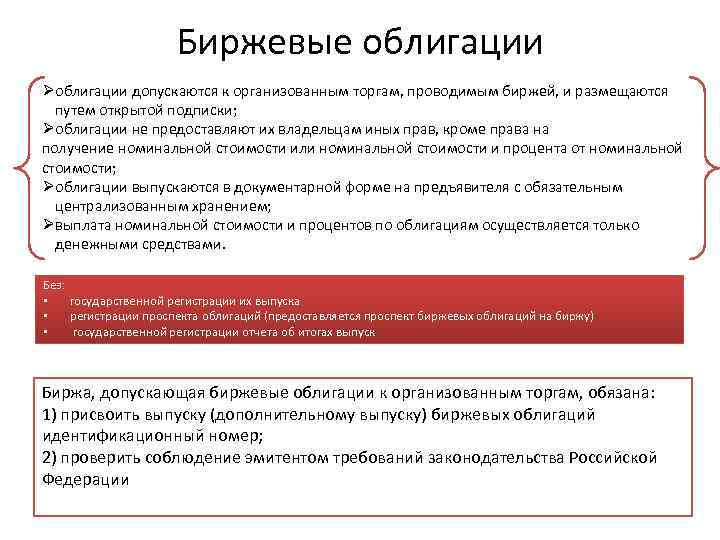

Эмиссия БО не требует регистрации в ЦБ. Эмитента проверяет и контролирует биржа. Она же кодирует ценные бумаги и информирует Центробанк о сделках. Сведения о сертификатах хранятся в депозитарии. Обращение БО – открытое.

БО без проспекта эмиссии

Выпуск краткосрочных биржевых облигаций без проспекта возможен, если объём привлекаемых денежных средств не превышает за год:

- для кредитных организаций 4 млрд. рублей;

- для иных – 1 млрд. рублей.

Размещение БО без проспекта эмиссии возможно только в Третьем уровне листинга фондовой биржи.

БО на Мосбирже

Для размещения краткосрочных и долгосрочных биржевых облигаций на Мосбирже компания должна:

- в течение трёх лет иметь устойчивую доходность;

- иметь на бирже ранее размещённые ценные бумаги;

- открыть доступ к финансовой отчётности, спискам аффилированных лиц, учредительным документам.

Услуги по размещению и сопровождению ценных бумаг платные. Минимальная комиссия 65 тыс. рублей.

Как я выбирала в первый раз

Я очень люблю все систематизировать, записывать и вести таблицы в экселе: фильтровать, сортировать, писать формулы, строить диаграммы и графики. При выборе облигаций я поступила так же — свела в таблицу все данные.

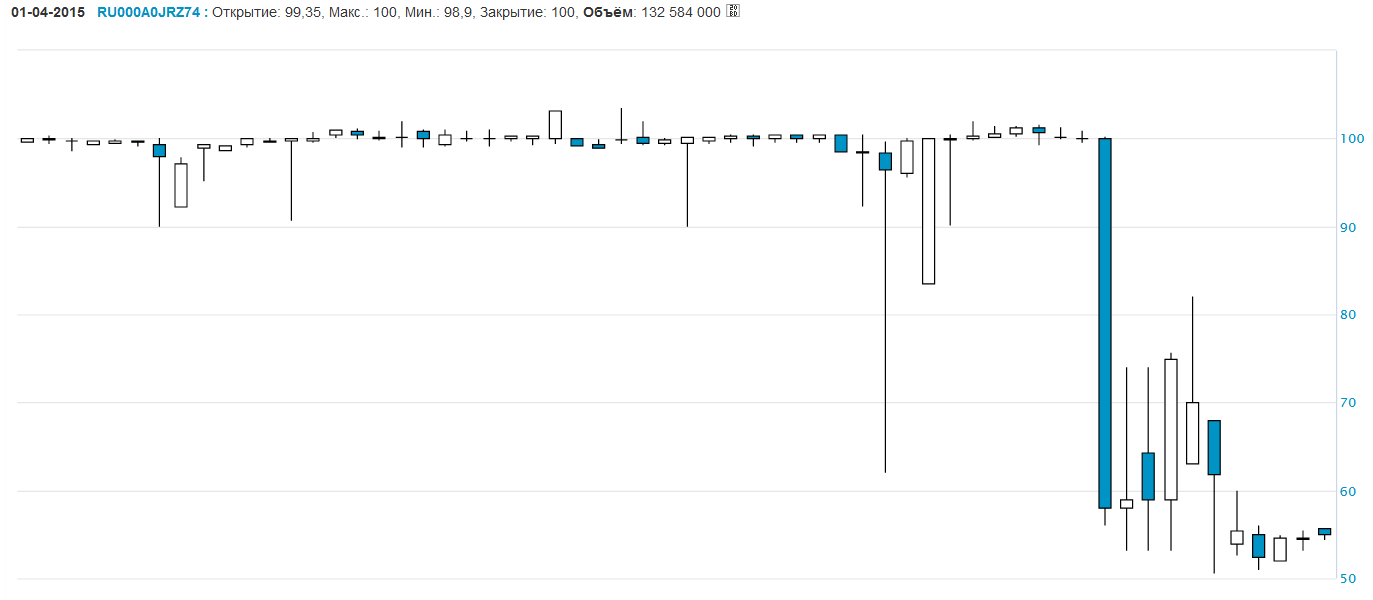

Я открыла карту доходности корпоративных облигаций на «Смарт-лабе». На этой карте по оси Y указана доходность облигаций, а по оси X — срок до погашения. Я искала облигации с доходностью 8—15% и сроком до погашения 2—3 года — на карте можно выделить интересующие интервалы.

Так выглядит карта корпоративных облигаций целиком. Интересующий фрагмент можно выделить на «Смарт-лабе» курсоромТак на момент написания статьи выглядит увеличенный участок карты с доходностью 8—15% и сроком до погашения 2—3 года

Потом я составила простую таблицу, куда включила только те облигации, что рассматривала. В первую очередь я выбирала компании, которые знаю. Сейчас я понимаю, что определять надежность по названиям — не особо продуманный и эффективный способ, но тогда это показалось мне разумной идеей.

Компании в таблице я оценивала по нескольким критериям.

Отрасль — тогда это был главный для меня критерий. Для диверсификации рисков я выбрала разные отрасли: строительство, нефтегаз, банковское дело и телеком.

Дата начала размещения и дата погашения облигации — я хотела вернуть деньги до 2021 года. Дату размещения выбирала ближе к августу 2018, чтобы не пропустить купонные платежи. На самом деле дата размещения важна только с психологической точки зрения, на доходность она не влияет. Дата погашения важна для тех, кто планирует держать облигации до погашения

Поскольку я нервная и консервативная, обращала внимание на обе даты. Подробную информацию по каждой выбранной облигации смотрела на сайте Московской биржи

Чтобы найти облигацию на сайте Московской биржи, нужно в поле поиска ввести ее название или тикер. Ввожу название «Легенда 1P1» — это одна из тех облигаций, что я выбрала на «Смарт-лабе»Параметры облигации «Легенда 1P1» на сайте Московской биржиГрафик выплат по облигациям «Легенды» — четыре раза в год: январь, апрель, июль и октябрь

Количество платежей в год. Я выбирала облигации, по которым купоны платят от двух до четырех раз в год. Если бы платежи приходили чаще, суммы купонов были бы совсем небольшими, а докупать бумаги часто и по чуть-чуть было бы дорого из-за комиссий. Подробную информацию о количестве ежегодных платежей по каждой облигации тоже смотрела

Амортизация — это выплата стоимости облигации равными платежами в течение срока ее обращения.

Обычно номинал облигации возвращается вместе с последним купонным платежом. Но если купить облигацию с амортизацией, то ее номинал будет возвращаться частями.

Плюс — деньги возвращаются быстрее и их можно реинвестировать. Но в этом же и минус: когда номинал облигации уменьшается, уменьшаются и купонные платежи по ней.

Амортизация облигации «Легенда 1Р1» с сайта bonds.finam.ru. Купонные платежи с шестого по двенадцатый постепенно уменьшаются, потому что вместе с платежом компания возвращает часть номинальной стоимости облигации

Я не люблю облигации с амортизацией, но купила облигации «Легенды» из примера выше, потому что у них высокая доходность и я знаю эту компанию как застройщика. Информацию об амортизации искала по названию компании или коду облигации на сайте bonds.finam.ru.

Какие облигации я выбрала в августе 2018 года

| Компания | Тикер | Доходность | Сколько вложила |

|---|---|---|---|

| Легенда | ЛЕГЕНДА1P1 | 14,75% | 200 500 Р |

| Транснефть | ТрнфБО1P10 | 8,26% | 194 000 Р |

| ВЭБ | ВЭБПБО1Р10 | 7,88% | 152 400 Р |

| Мегафон | Мегафон1P4 | 7,33% | 150 000 Р |

Легенда

Тикер

ЛЕГЕНДА1P1

Доходность

14,75%

Сколько вложила

200 500 Р

Транснефть

Тикер

ТрнфБО1P10

Доходность

8,26%

Сколько вложила

194 000 Р

ВЭБ

Тикер

ВЭБПБО1Р10

Доходность

7,88%

Сколько вложила

152 400 Р

Мегафон

Тикер

Мегафон1P4

Доходность

7,33%

Сколько вложила

150 000 Р

Если выплата купонов и погашение облигаций пойдут по плану, эти бумаги принесут мне 163 тысячи рублей — это грубый расчет, потому что я не учитывала амортизацию «Легенды». Любая компания может обанкротиться, доходность по вложениям на бирже не гарантирована — в этом и заключается риск.

Для распределения рисков я выбрала разные отрасли, а еще примерно на 100 тысяч рублей купила дивидендные акции. Весь купонный доход я реинвестирую — тоже в дивидендные акции. Логика была следующая: если что-то случится с одним из видов облигаций, есть акции. Если акции не выстрелят, останется доход по облигациям.

На август 2019 года по этим облигациям я получила 63 тысячи рублей купонного дохода и реинвестировала их в дивидендные акции.

Внебиржевые облигации

Внебиржевой облигацией занято то финансовое протестантство, которое не регламентируется биржей. Правила биржи довольно жесткие для небольших предприятий, которые не могут осуществлять деятельность в рамках биржи.

Предположим, что эмитент — это небольшое предприятие, которое не интересно крупным инвесторам. Но, руководитель обладает достаточным объемом амбиции для освоения финансового рынка. Именно для них существует внебиржевое пространство. Рассмотрим особенности внебиржевого рынка.

Московская область

В начале сентября здесь активно клюют щука и окунь. Именно в это время года открывается сезон рыбалки на Десне в Московской области. Отыскать хищников можно преимущественно возле водорослей, в которых они нерестятся. Если вы выбрали глубокое место, то можно поохотиться прямо у берега, если же нет, лучше использовать лодку. Также рыбалка на реке Десне в Московской области подразумевает отлов плотвы и леща, которые водятся здесь в больших количествах. В осеннее время года они начинают активно откармливаться, готовясь к зимовке, поэтому проблем с клевом у вас возникнуть не должно.

Для лучшего результата профессиональные рыбаки рекомендуют использовать специальные прикормки. Такие действия помогут поймать сразу несколько видов рыб на одном месте. На одну и ту же наживку может клюнуть окунь, плотва, лещ, жерех и так далее. Если вы хотите отловить кого-то из этих видов рыб, то рекомендуем использовать для насадки на крючок червя, тесто, хлеб или мотыля.

На обычную поплавочную удочку можно поймать носаря, ерша или плотву. В ночное время суток хорошо показывают себя донки, с помощью которых без особого труда получится вытащить налима или окуня.

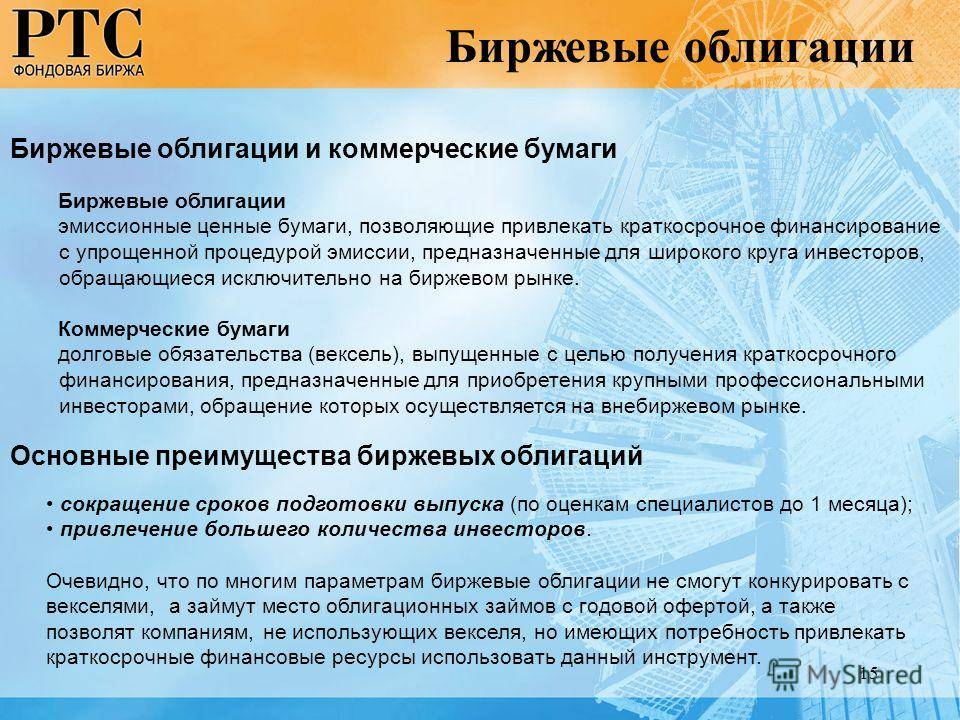

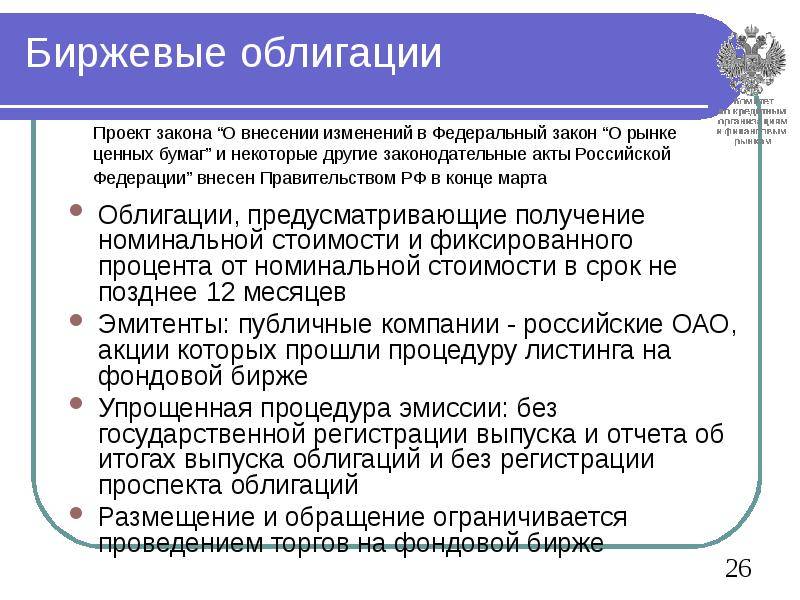

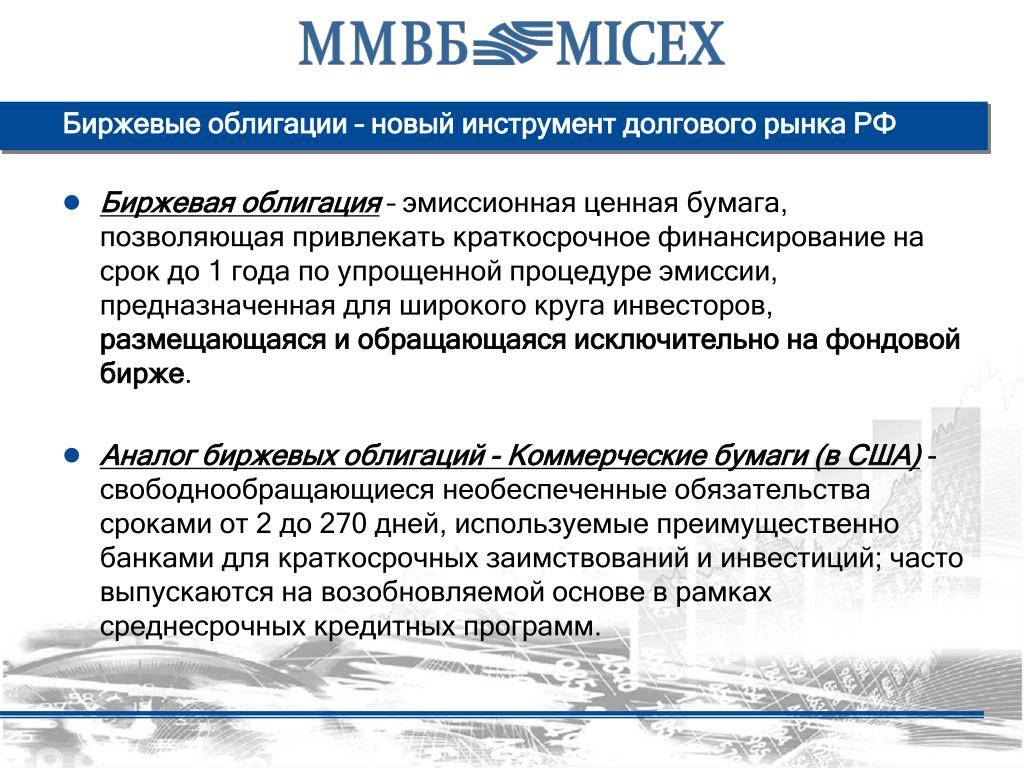

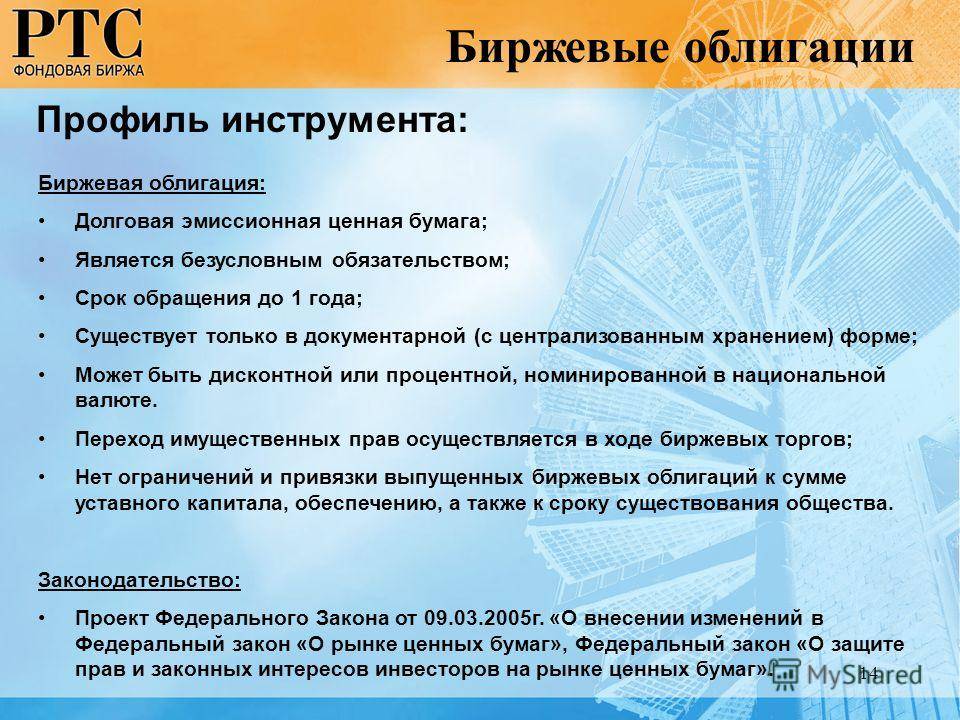

Биржевая облигация — краткосрочный или долгосрочный заем?

Чтобы ответить на вопрос, необходимо знать особенности описываемых ценных бумаг:

- Раньше время жизни биржевых облигаций составляло три года, теперь же оно не ограничено. Это позволяет компании привлекать деньги не только на краткосрочные перспективы, но и на долгосрочные.

- Отсутствие государственной регистрации выпуска немного упрощает эмиссию. Делает ее более быстрой. Государственная же регистрация ценных бумаг предполагает более подробный перечень документов и предоставление дополнительной информации об использовании денежных средств.

Это, конечно, снижает риски для инвесторов, т. к. они могут проанализировать, на какие цели производилась эмиссия. Но что касается подробных сведений об эмитенте, то здесь особо опасаться не стоит. Это объясняется правилами выпуска ценных бумаг. Дело в том, что эмиссию биржевых облигаций может сделать только юридическое лицо, уже имеющее акции или облигации, находящиеся на площадке, на которой предполагается выпуск. А значит, вся информация о компании в наличии у Федеральной службы по финансовым рынкам.

- Доходность по биржевым облигациям выше, чем по обычным. Связано это с тем, что снижаются затраты по регистрации, займы привлекаются быстрее, а риски у инвесторов выше, чем по другим видам облигаций. Например, доверие к государству больше, чем доверие к бирже. Следовательно, инвесторы охотнее вкладывают средства в государственные облигации, чем в биржевые. А значит, чтобы привлечь инвестиции компаниям необходимо увеличивать прибыль по этим ценным бумагам.

- Программа биржевых облигаций предполагает работу с ценными бумагами путем публичной (открытой) подписки. Никаких частных (закрытых) договоренностей быть не должно.