Цели выдачи

Цели, на которые выдаются беспроцентные ссуды физическим лицам или организациям, могут быть не указаны в соглашении. Если рассматриваются общие понятия, то ссуда может иметь целевой и нецелевой характер. Как правило, при оформлении подобного соглашения человек, который нуждается в получении займа, указывает, на какие цели он предполагает потратить средства. Например, это может быть приобретение недвижимости, автомобиля, техники, обучение, лечение, выполнение ремонта и прочее.

В случае, когда беспроцентная ссуда предприятию выдается, то цели, на которые будут израсходованы средства, могут быть четко оговорены. Примечательным является то, что направить полученные средства можно будет исключительно на то направление, которое было указано заемщиком. В противных ситуациях может быть отмечено нецелевое расходование средств. Итогом будет возникновение у заемщика немалых проблем.

https://youtube.com/watch?v=ZOG7-BQNoSw

Меня поймали в сети

И потащили к стойке оформления кредитов, там было еще человек 5-6 кредитчиков других банков, они с завистью смотрели как их коллеги победно тащили добычу, т.е. меня

Миловидная девушка, попросив паспорт, тут же начала оформлять заявку. Я все же настоял, чтобы мы вначале обсудили условия.

До кризиса 2008-2009гг я пользовался пару раз подобными бесплатными кредитами, и, действительно, при выполнении ряда условий я не платил ни копейки лишнего сверх стоимости на ценнике товара. Но потом это все было свернуто, и таких кредитов не стало. К слову, из 6-ти банков, только один предлагал такие условия — беспроцентный кредит при условии погашения его в течение 6-ти месяцев.

Беспроцентный кредит в банке

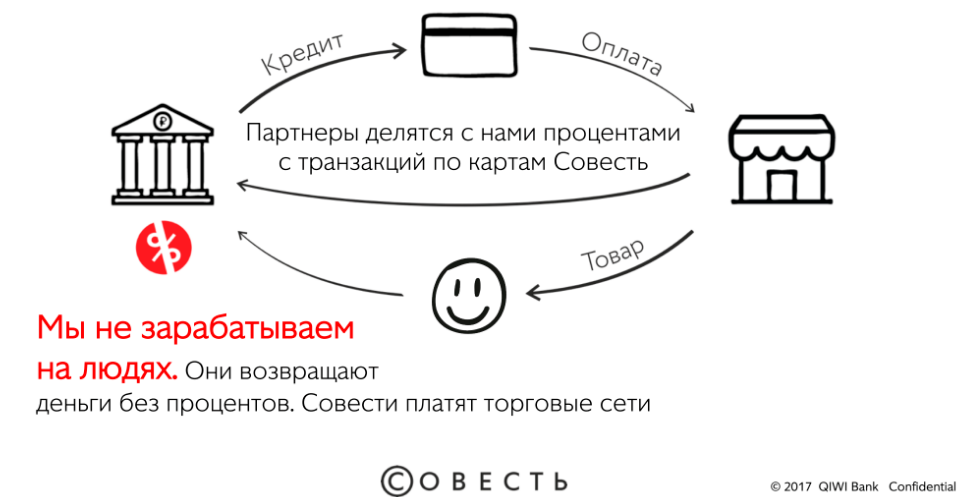

Финансовая организация, выдавая кредит, получает прибыль в виде процентов. За счёт этого банки и МФО «живут», обеспечивая работоспособность коллектива, окупая занимаемые площади и т.д. Денежные средства выдаются на условиях срочности, возвратности и оплаты. Предполагается, что любая банковская организация или МФО выдаёт кредит всегда на определённый период, на уговоре обязательного возврата и на платной основе. Проценты и являются той комиссией, которую получает банк за предоставление в пользование собственных средств.

Таким образом, банки не предоставляют беспроцентный кредит. Исключением могут стать только государственные программы, принять участие в которых могут определенные слои населения. В этой ситуации проценты банку выплачивает организатор программы.

Берем беспроцентный кредит в банке

Взять беспроцентный кредит в банке сложно, но можно. Существует два пути, которые могут вас привести к положительному результату, – это собственная акция выбранного банка либо кредитование на льготных условиях.

Оформить кредит без процентов онлайн за 5 минут

Льготники вполне реально могут получить займы либо под 0%, либо по значительно сниженной ставке в крупных банках, к примеру, Сбербанке или ВТБ. К такой категории относятся:

- пенсионеры

- военнослужащие

- малоимущие и/или многодетные семьи

- принимавшие участие в военных действиях

- другие лица, которые имеют право на льготу.

Допустим, вам не положена льгота

Тогда имеет смысл обращать внимание на проводимые акции

Если вы решите взять сумму в размере до миллиона рублей, Совкомбанк вернет вам проценты по окончании срока кредитования (от 1 до 7 лет). Касается всех граждан в возрасте 20-85 лет. Для получения кредита потребуется паспорт гражданина РФ и еще один дополнительный документ.

Можно получить ссуду вместе с картой “Халва”. При этом вы можете тратить деньги посредством безналичной оплаты покупок, а наличные – на что угодно. Присутствуют требования по доходу – он не должен быть ниже 30 000 рублей в месяц.

Бинбанк предлагает кредит наличными сроком на 90 дней без взимания процентов. Сумма может варьироваться от 50 до 200 тысяч рублей на срок 2-7 лет. Первые три месяца вы сможете пользоваться финансовыми средствами без процентов. Это льготный период. Соискателям должно быть от 23 до 65 лет.

Вам понадобится предъявить паспорт, дополнительный документ и справку, подтверждающую ваши доходы. Такой кредит относится к потребительским и направлен на любого гражданина РФ, имеющего работу и стаж свыше 4 месяцев. Вам предоставляется бесплатная карта с одобренной суммой. Снять деньги можно в банкоматах Бинбанка без комиссии.

Куда обращаться

Получив одобрение в местной администрации, необходимо выбрать банк, сотрудничающий с государством по субсидированию ипотеки для лиц определённых категорий. Наиболее надёжными сегодня являются следующие финансовые организации:

- Сбербанк;

- Газпромбанк;

- ВТБ 24;

- Россельхозбанк.

Однако, чтобы оформить беспроцентный ипотечный заём, обязательно потребуется обратиться:

- по месту работы, чтобы получить справку, подтверждающую уровень доходов;

- в отдел соцзащиты – для подтверждения необходимости расширения жилплощади;

- в Пенсионный фонд – требуется в случае оформления ипотеки пенсионером и погашения долгосрочного жилкредита материнским капиталом;

- в военный комиссариат по месту прописки – если ипотека оформляется военнослужащим или военным пенсионером.

В заключение отметим, что наряду с государством выгодное субсидирование по договорам ипотеки предлагает ряд крупнейших банков. Поэтому покупка недвижимости сегодня стала доступнее.

https://youtube.com/watch?v=0xBRlIKy6-Q

Условия и требования для открытия ипотеки

Одним из важнейших параметров любого ипотечного кредитования является размер процентной ставки, но так как здесь она фактически отсутствует, то банки устанавливают повышенные требования для потенциальных заёмщиков.

Также условия банков предусматривают сумму первоначального взноса и срок выдачи ипотеки.

Необходимые документы

Для того, чтобы подтвердить своё право на использование специальных программ, позволяющих отказаться от уплаты процентов по ипотеке, необходимо предоставить установленные документы:

- Свидетельство о регистрации брака;

- Свидетельство о рождении ребёнка;

- Пенсионное удостоверение;

- Справка по месту работы и другие в соответствии с видом программы.

Кроме вышеуказанных документов, также требуется стандартный пакет бумаг, которые предоставляются в банк и подтверждают личность и платежеспособность заёмщика:

- Копия всех страниц паспорта;

- Справка о доходах установленного образца;

- Выписка из трудовой книжки или копия трудового договора;

- Идентификационный номер налогоплательщика.

Также банк может потребовать и другие подтверждающие ту или иную льготу бумаги.

https://youtube.com/watch?v=eMT8ZSARXU0

https://youtube.com/watch?v=Qc2px00HFsk

https://youtube.com/watch?v=gqZ-vOCMtOc

Необходимый пакет документов

Чтобы стать участником программы государственной поддержки, в местную администрацию следует подать:

- заявление;

- паспорта заявителя и членов его семьи;

- свидетельства о рождении несовершеннолетних детей;

- документы о семейном положении;

- аттестаты и дипломы об образовании;

- копию трудовой книжки;

- документ, подтверждающий, что семья относится к категории малоимущих;

- правоустанавливающие бумаги на имеющиеся активы;

- справку или выписку из домовой книги о составе семьи;

- справку об отсутствии в собственности недвижимости;

- договор о социальном найме жилья – для лиц, проживающих в принадлежащей государству квартире.

Банк, в свою очередь, потребует:

- анкету-заявление;

- паспорт;

- дополнительные бумаги, удостоверяющие личность;

- трудовую книжку;

- документ о размере доходов.

В целом пакет бумаг зависит от выбранного кредитного продукта.

Как оформляется заявление

Подачей заявления инициируется процедура получения субсидии. В нём необходимо указать:

- Ф.И.О. и даты рождения всех членов семьи;

- адрес фактического проживания и регистрации;

- основания для получения субсидии и проживания по указанному адресу (собственность, договор социального найма, аренды);

- заработок каждого супруга отдельно и совокупный средний доход семьи;

- имеющиеся льготы;

- приложенные к заявлению документы.

Возврат процентов

По правилам участия в акционном предложении происходит пересчет процентной ставки, вместо 17,4% рассчитывается по 11,9%. Эти условия указаны в договоре в самом конце листа мелкими буквами. Это 132660 руб. Вот и подвох — вместо 201635 руб. возвратить можно 132660, а если инфляцию учесть, то сумма возврата уже будет далеко не такой значимой, как на сегодня.

Уровень инфляции в Российской Федерации на ноябрь 2019 года составляет 3,54%. Выходит, что за каждый год деньги обесцениваются. Вот расчеты по показателям на сегодня (будем считать, что коэффициент не изменится), какой сумме будут эквивалентны наши 132660:

- Через год: 127964.

- Спустя 2: 123268.

- 3: 118572.

- 4: 113876.

- 5: 109180.

Это означает, взяв в Совкомбанке кредит на 400 тысяч рублей на 5 лет, переплатив 330275 руб., вам возвратят назад сумму равную 109180.

Но, чтобы получить возврат придется безукоризненно соблюдать все условия платежей по кредиту, карте, не допускать опозданий и не выплачивать долг досрочно. Даже, если вы сумеете выполнить все требования, Совкомбанк в накладе не останется. Банк заработает 197615 руб. чистой прибыли с кредита.

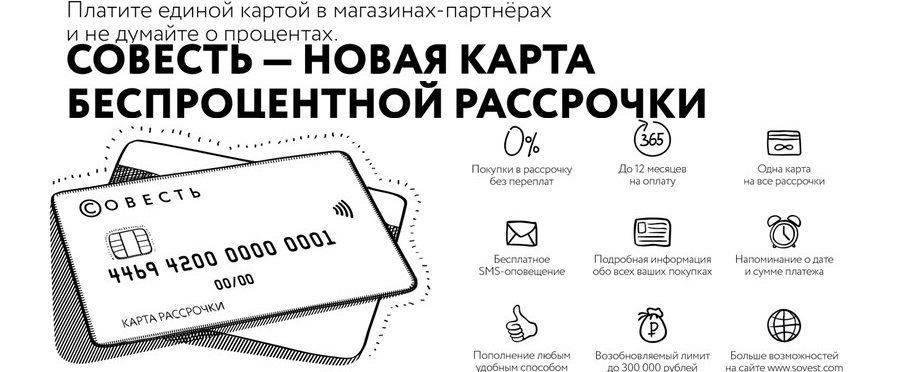

Не все так гладко! Или дополнительные «опции» к рассрочке без переплат…

Страховка для покупателя – перестраховка для продавца. К сожалению, для клиентов, такие заманчивые акции, как рассрочка 0/0/12 или 0/0/24 (36) во многих магазинах оформляются с дополнительными условиями. Например, необходимо приобрести аксессуары к товару на определенную сумму или оформить (купить) страховку.

Пункт 1. Страховка. Закон Российской Федерации запрещает отказывать в получении кредита или рассрочки клиенту, который не желает приобретать дополнительные услуги. А именно, статья 16 Федерального Закона «О защите прав потребителей» от 7 февраля 1992 года (ред. от 1 мая 2017 года). Однако, к сожалению, далеко не все организации соблюдают данное правило. Так, по многочисленным отзывам недовольных клиентов в сети интернет, банки «Ренессанс Кредит» и «ОТП Банк» не одобряют заявки на получение рассрочки без согласия на заключение договора страхования. Однако, это лишь домыслы клиентов, ведь фактически, любой банк имеет право отказать клиенту в получении кредита без объяснения причин. Поэтому, получается, все законно. Тогда клиенту нужно просто пробовать искать те банки, которые работают по иным условиям.

Если все же магазин (или банк) не идут ни на какие уступки, и доводы клиентов о нарушения законодательства не действуют, то, оформив договор страхования, от него можно отказаться в течение 5 дней. Для этого нужно написать заявление в свою страховую компанию о досрочном расторжении договора. Согласно Указу Центрально Банка Российской Федерации № 3854 от 20 ноября 2015 года, страховые компании обязаны удовлетворить просьбу клиента о досрочном расторжении договора и возместить уплаченные клиентом деньги в течение 10 рабочих дней после получения заявления.

Но рассчитано это на то, что, даже зная свои права и законы, клиент по каким-то причинам не станет этого делать (пожалеет свое время и нервы).

Пункт 2. Что касается дополнительных покупок, то это условие магазина, а так как и рассрочку предлагает он, то, именно от данного условия отказаться невозможно. То есть, можно, но тогда уже для клиента не будет действовать акция. Например, многие цифровые магазины, при покупке телефонов в рассрочку, предлагают дополнительно платно оформить той или иной тариф, приобрести аксессуары к телефону на сумму, не менее 10% от стоимости товара. А некоторые Банки не заключают договор без согласия клиентов на дополнительные опции в виде, например, смс-оповещений на весь период кредитования.

Что такое беспроцентный кредит?

Чтобы успешно пользоваться средствами беспроцентного займа, нужно понимать, что это такое, и знать правила пользования капиталом без начисления переплаты.

Отсутствие комиссии и процентов на взятую ссуду – главная отличительная особенность беспроцентного займа от других видов кредитования. Целью беспроцентного займа обычно выступает не получение прибыли, а привлечение новых клиентов, которые в итоге приведут к увеличению размера дохода.

Статистика показывает, что классические банки редко выдают кредиты без переплаты. Подобные предложения предоставляются определенным слоям населения в раках целевых программ. Взять беспроцентный кредит в банке могут:

- военнослужащие;

- многодетные и малоимущие семьи;

- лица, принимавшие участие в боевых действиях;

- иные категории граждан, имеющие право на использование льготы.

В таких случаях гарантом выступает государство, и банк получает прибыль, но не за счёт заёмщика.

Возможен беспроцентный кредит и при обычном потребительском кредитовании. Однако такой займ выступает маркетинговым ходом для привлечения клиентов. На пользование ссудой предоставляется льготный период, в течение которого проценты не начисляются. Когда он завершится, банк начинает брать переплату за пользование денежными средствами.

Статья 809 ГК РФ гласит, что беспроцентная ссуда должна отвечать ряду требований:

- сумма не должна превышать пятидесятикратного размера МРОТ;

- средства не должны использоваться в предпринимательских целях;

- если заёмщику предоставляются не денежные средства, а имущество (квартира, автомобиль и т.д.).

Какие ставки без акции?

Выдача карты «Халва» осуществляется бесплатно. Однако если не брать в расчет акцию или не выплатить деньги за отведенный срок, то карта Совкомбанка превращается в обычную кредитку. Это второй подвох от Совкомбанка. Процентная ставка в этом случае составляет 17,4% или 17,9%, плюс необходимо выполнить некоторые условия:

- Принести в банк подтверждение дохода 2-НДФЛ или по форме банка.

- Потратить путем безналичного расчета за 25 суток больше 80% от кредитного лимита.

- Учесть, что при невыполнении вышеперечисленных требований, ставка по кредиту составит уже 22,4% или 22,9%.

Основные условия по карте Халва

В этом заключается третий подвох Совкомбанка. В случае допущения просрочки ставка увеличится и составит 36,5%. Помимо того в случае возникновения задолженности, проценты начинают начисляться и по кредиту. В итоге получается двойная переплата, что совсем не выгодно для заемщика.

Почему банки готовы рисковать

- Острая конкуренциямежду банками. Банку нужны клиенты, и чем больше — тем лучше. Возможность получить быстрые деньги с минимумом проверок («без геморроя», как часто пишут пользователи на интернет-форумах, посвященных кредитованию), увеличивает поток клиентов в разы. Чем больше заемщиков – тем больше процентных платежей. Чем больше процентных платежей – тем выше доход банка, тем более высокое место он занимает в банковских рейтингах. Тем больше у него шансов привлечь новых заемщиков и вкладчиков.

- Возможность назначить повышенную процентную ставку. Кредитуя заемщика за пять минут, без долгих проверок, банк может назначать повышенный процент – ведь он сильно рискует. Однако, как ни странно, большинство людей, даже находясь в стесненных обстоятельствах, остаются добросовестными заемщиками, и банк выигрывает больше, чем проигрывает. Заемщика же так привлекает простота процедуры оформления и быстрый результат, что он попросту не успевает подсчитать реальную стоимость услуги.

- Особенности российского рынка труда и «серые зарплаты». Работающие россияне – очень занятые люди, у них попросту нет времени на многократные визиты в банк и долгие беседы с кредитным менеджером. К тому же едва ли не 50% зарплат полностью или частично выдаются «в конвертах», так что со сбором официальных справок возникают проблемы и проволочки. Банк, не желая из-за бюрократических проволочек терять перспективных заемщиков, идет на уступки и выдает кредиты на доверии, позволяя хотя бы «на старте» сэкономить время и нервы.

Что касается преимуществ для заемщика (помимо быстроты и простоты), то следует отметить еще два важных пункта: возможность оформления кредита через онлайн-ресурсы и отсутствие необходимости раскрывать цели, на которые планируется потратить деньги.

Последнее очень важно для тех, кто пытается с помощью нового займа погасить старую задолженность или оплатить переезд в другой регион.

Казалось бы, все довольны… Но не спешите. Банки не склонны заниматься благотворительностью. И моментальное кредитование во многих отношениях является для заемщика «бесплатным сыром» внутри известной конструкции.

Кредитование наличными

Кредит наличными – одна из форм потребительского кредитования. К нему чаще прибегают те, кто не хочет связывать себя с банком и открывать в нем счета и или карты. Нюансы у него – те же, что и у потребительского:

- Часто при выдаче такого кредита деньги не выдаются наличными сразу, а зачисляются на счет заемщика. За вывод денег со счета в банкомате или кассе банк возьмет комиссию – она может составлять до 6% от суммы

- При оформлении заемщику могут навязывать дополнительные услуги (в том числе, страховку), которые повлияют на размер переплаты. Отказаться от них тяжело, так как из-за этого банк может отклонить заявку

- Кредиты на крупные суммы редко выдаются наличными, так как в такой ситуации сложнее отследить цель расходования. Многие целевые кредиты (например, ипотека или автокредит) всегда выдаются только безналичным способом

Как избежать?

Условия выдачи наличными всегда прописаны в договоре. Если в нем сказано, что кредит перечисляется на счет или карту, то от такого предложения лучше отказаться

Обратите внимание и на все остальные условия, комиссии и услуги

Корпоративный инвестфонд

Корпоративный инвестиционный фонд – это акционерное общество совместного инвестирования. Деятельность подобных учреждений регулируется двумя документами: уставом и регламентом.

Здесь нет юридической компании-основателя, зато управляет всем совет директоров и акционеров. Уставный капитал формируется за счет денег, акций, облигаций, недвижимости.

Характеристика корпоративного инвестфонда

Что касается капитала корпоративного инвестфонда, в нем действуют все правила, основанные на законодательстве акционерных обществ. Лучше всего охарактеризовать его, рассказав о недостатках:

- можно инвестировать только в акции;

- нельзя создавать резервные фонды;

- невозможно предоставлять активы третьим лицам в залог;

- кредит для выдачи более 10% капитала невозможен.

Сбербанк и беспроцентное кредитование

Можно ли взять беспроцентный кредит в Сбербанке? Организация, как и другие финансовые учреждения, имеет различные программы кредитования, в том числе льготные. Компания предоставляет клиентам возможность оформления кредитных карт. Платежное средство имеет льготный период пользования заёмными средствами, в течение которого можно без процентов осуществлять операции со ссудой.

Клиентами Сбербанка также становятся граждане из особых категорий (военнослужащие, члены многодетных семей и т.д.), которые могут рассчитывать на поддержку государства и участвовать в льготных государственных программах кредитования. Альтернативные услуги в организации отсутствуют.

В чем подвох беспроцентного кредита?

А теперь самое главное: подводные камни, из-за которых может теряться вся выгода от пользования беспроцентным кредитом. Это:

- Навязывание страховок. При оформлении рассрочки нередко требуется обязательное страхование ответственности. Стоимость такой страховки может быть довольно внушительной: до ¼ от всей суммы кредита.

- Льготный период не покрывает весь срок кредитования. Нередко в условиях договора можно увидеть, что беспроцентный период короче, чем срок, на который одобрен кредит. Досрочное погашение при этом невозможно. Это значит, что после окончания льготного срока клиенту придется платить процент.

- Проценты за снятие наличных. Большинство кредитных карт предусматривает только безналичную оплату товаров и услуг. Снятие наличных в банкоматах или вовсе невозможно, или происходит с уплатой внушительных процентов.

- Обслуживание карты. Ежемесячно или ежегодно банк может снимать с карты определенную сумму за обслуживание. У одних компаний она открыта и сразу обговаривается, у других завуалирована. Например, карта рассрочки «Халва» заявлена как карта с бесплатным обслуживанием. Но при заключении договора добавляется обязательный ежемесячный платеж в 299 рублей (предусмотрен якобы за «добровольное страхование»).

Мораль сводится к одной простой истине. Перед заключением кредитного договора или подачей заявки на микрозайм стоит досконально изучить условия и найти пункты, прописанные мелким шрифтом. Каким бы соблазнительным ни казался кредит с беспроцентным периодом, не стоит необдуманно соглашаться на него.

Первый займ наличными без процентов

Особенности возврата процентов

Возврат процентов по предложению «Все под 0» также имеет свои подвохи:

- Проценты клиенту, участвующему в акции, Совкомбанк возвращает после полного погашения кредита.

- Вернуть проценты по кредиту можно только, если не было просрочек и погашение происходило точно по графику платежей.

- Участие в акции «Все под 0» с картой рассрочки несет много минусов. К примеру, снять деньги с карты «Халва» практически невозможно или расплатиться кредитными средствами можно не во всех магазинах.

Исходя из вышеперечисленного, можно сделать вывод, что подвохи акции Совкомбанка делают ее крайне невыгодной. К примеру, погасить задолженность досрочно и возвратить наряду с этим проценты по кредиту невозможно. А рассрочка на покупку товаров составляет вовсе не год, а три месяца.

Подводные камни беспроцентного кредитования

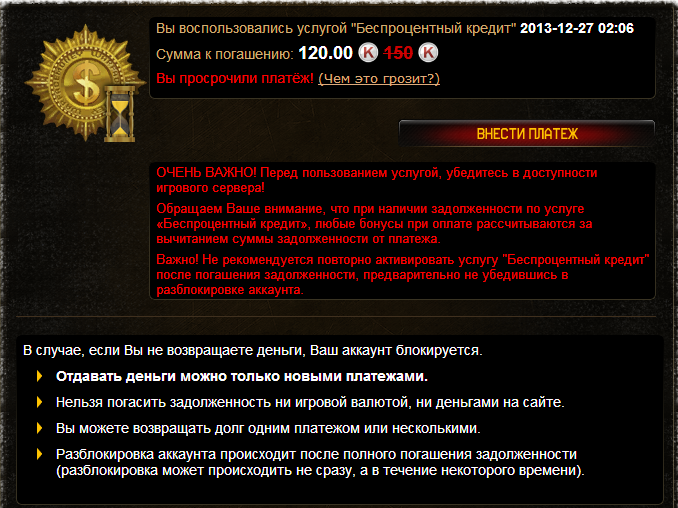

Рисками при оформлении кредита под 0%, как говорилось выше, являются скрытые платежи, комиссии, сборы, или льготный период, рассчитываемый по хитрой схеме. Чтобы избежать переплат, внимательно читайте договор, изучайте условия, заранее планируйте выплаты. Не соглашайтесь на подключение автоматических платежей и дополнительных услуг, если они не обязательны.

Опасения, что в день погашения банк или МФО не даст войти в личный кабинет для погашения долга, обычно беспочвенны. Однако, при переводе средств на погашение, возможны задержки транзакций, а от реальных сбоев в работе сервисов никто не застрахован. Поэтому, чтобы не доказывать, что платеж был оформлен в срок, но пришел с опозданием, или вы не смогли войти в кабинет банкинга, оставляйте временный запас. Погашайте все обязательные платежи не «день в день», а с запасом в пару суток.

Преимущества и недостатки заёмов

Как получить кредит без процентов в Сбербанке

Беспроцентный кредит Сбербанк выдает посредством кредитной карты. После оформления документов и выпуска пластика, счет карты будет содержать кредитный лимит, величина которого устанавливается Сбербанком самостоятельно. Она зависит от многих параметров: кредитной истории, индивидуальных характеристик заемщика.

Чтобы кредит действительно оставался беспроцентным, необходимо вернуть потраченные средства на счет в течение 50-дневного льготного периода. Начиная с 51 дня будут начисляться проценты.

Перед выпуском карты вам предложат определиться с платежной системой: Виза или Мастеркард. При этом обе имеют идентичные условия:

- максимальная сумма равна 600 тысячам рублей

- стоимость обслуживания присутствует. Исключение возможно для тех, кто имеет зарплатные карты, депозиты и счета

- проценты по окончании льготного периода варьируются в размерах 23,9 – 27,9% годовых

- карта действительна в течение трех лет.

Денежные суммы с карты можно тратить на безналичный расчет. При этом имеется возможность снять наличные. Для этого следует обратиться в кассу банка или использовать банкомат. В кассе можно снять 150 тысяч рублей за раз, а банкоматах – в три раза меньше.

Для оформления беспроцентного кредита необходимо собрать пакет документов, включающий паспорт гражданина РФ с пропиской, выписку от работодателя с подтверждением уровня доходов, трудовую книжку.

Если заемщик получает зарплату на карту Сбербанка, справка о доходах не требуется. Затем вам следует подать заявку, заполнив специальный бланк и отметив тип карты. По истечении 2-3 дней Сбербанк вынесет вердикт в отношении вас. При этом зарплатные клиенты имеют значительные преимущества. Узнав по телефону о решении, вы можете прийти и получить карту в отделении. Затем происходит ее активация, после чего она готова к использованию.

Полезный совет тем, кто берет беспроцентный кредит

Кстати, хочу напомнить Вам, что время, которое Вы тратите на поход в банк снести туда деньги и совершить платеж — это тоже деньги! Возможно, Вы так не считаете, но это так. Время — это непрямой эквивалент денег. Поэтому внимательно относитесь к выбору банка-партнера.

Он должен быть для Вас в удобном месте, без очередей, лишних заморочек, удобный сервис и т.п. Если Вам на совершение операции требуется с поездками более часа, поищите замену банку. Лучше потратите высвободившееся время на что-то более полезное.

Ранее, в своих статьях, я неоднократно писал о вреде потребительских кредитов. Так оно и есть. Просто есть приятные исключения, но и здесь надо быть очень аккуратными. Как видите, опасных моментов отдать свои деньги банку, оформив даже беспроцентный кредит, более чем предостаточно.

Кстати, у этой статьи есть продолжение — читайте далее про кредит без процентов

Искренне Ваш,

Не упускайте свои деньги, которые незаметно ускользают от Вас в чужие карманы каждую минуту. Еще больше полезностей, которые приведут Вас к успеху – получите их себе на почту!

Удачи Вам !

Разновидности беспроцентного кредита

Перед тем, как получить беспроцентный кредит, человек должен знать, что существует несколько разновидностей займа. К ним относятся:

- кредитная карта с льготным периодом;

- рассрочка платежа, предоставляемая точкой продаж;

- ссуда в микрофинансовой организации;

- ссуда без процентов для работников и учредителей предприятия.

С кредитной картой всё просто. Получить её не составит труда. Банки выдают гражданам пластиковые карты с определённым лимитом финансовых средств. С их помощью человек может расплачиваться по счетам, совершать покупки или снимать наличные.

Карта имеет льготный период. В этот срок проценты на потраченные средства не начисляются. Продолжительность периода может различаться. Обычно он составляет 50-55 дней. Срок банк устанавливает по своему усмотрению.

Во время льготного периода пользование картой абсолютно бесплатно и не подлежит начислению процентов. Однако, если длительность срока завершилась, а потраченные денежные средства не были возвращены, банк начинает начислять переплату, как и при обычном кредитовании.

Ещё один вид беспроцентного кредитования – рассрочка платежа, которую предоставляют многие крупные супермаркеты, магазины, автосалоны. Так, покупая бытовую технику на крупную сумму, можно разбить платёж на равные части и в течение определённого количества времени выплачивать его постепенно, при этом, не переплачивая.

Вид займа очень удобен и выгоден для заёмщика. Человек сможет обзавестись необходимой техникой, осуществляя расчет за нее постепенно. Нагрузка на семейный бюджет при этом не будет сильно повышена.

Некоторые микрофинансовые организации также занимаются предоставлением займов, не облагаемых процентами и комиссиями. Но зачастую услуга предоставляется для рекламы компании. С ее помощью МФО стремятся привлечь новых клиентов и укрепить отношения с заемщиками, взаимодействие с которыми осуществляется давно.

Беспроцентные займы в микрофинансовых фирмах не отличаются большим объемом. Обычно компании не предоставляют больше 10-15 тысяч рублей. Деньги выдаются на короткий срок (около 1 месяца). Здесь выгода заёмщика сомнительна, однако в некоторых случаях вариант может стать спасительным для человека, ведь деньги предоставляются практически моментально.

Получить беспроцентную ссуду можно и в ситуации, если человек берет деньги в долг у предприятия, в котором осуществляет трудовую деятельность или является его учредителем.

Руководство компании может принять решение о предоставлении кредита для ценного работника на покупку квартиры или на машины, исключая его отстранённость от работы для решения вопросов.

Ответственность сторон

Не важно, какую именно форму рассрочки оформляет клиент (напрямую с магазином или через банк-партнер), необходимо помнить об ответственности сторон. Заключая договор с менеджером банка, при скоринг-тексте следует максимально правдиво отвечать на задаваемые вопросы

Несмотря на то, что при оформлении рассрочки не требуют документы-подтверждения слов клиента (кроме паспорта).

Покупатель обязан в полной мере расплатиться с банком по своим обязательствам до истечения срока, указанного в договоре. Как и в кредитных платежах, в платежах по рассрочке нельзя нарушать график. Не стоит забывать, что, предоставляя рассрочку, банк фиксирует лишь определенный временной льготный период. Если клиент нарушает правила выплаты и не покрывает задолженность в срок, то банк имеет право перевести его задолженность на иную процентную ставку. При нарушении финансовой дисциплины заемщика, банк может наложить штраф или иные санкции, описанные в договоре.

А так же банк имеет право передать в Бюро кредитных историй отрицательную информацию по кредитной истории клиента, что в дальнейшем отрицательно скажется на его репутации.

Обратите внимание: Универсальный совет для всех заемщиков банков (не зависимо от формы и вида кредитования): после внесения последнего платежа или досрочном погашении кредита обязательно попросите специалиста банка выдать вам справку о полном погашении и закрытии кредитного договора с датой и печатью банковской организации