Что такое НСЖ — полис накопительного страхования жизни?

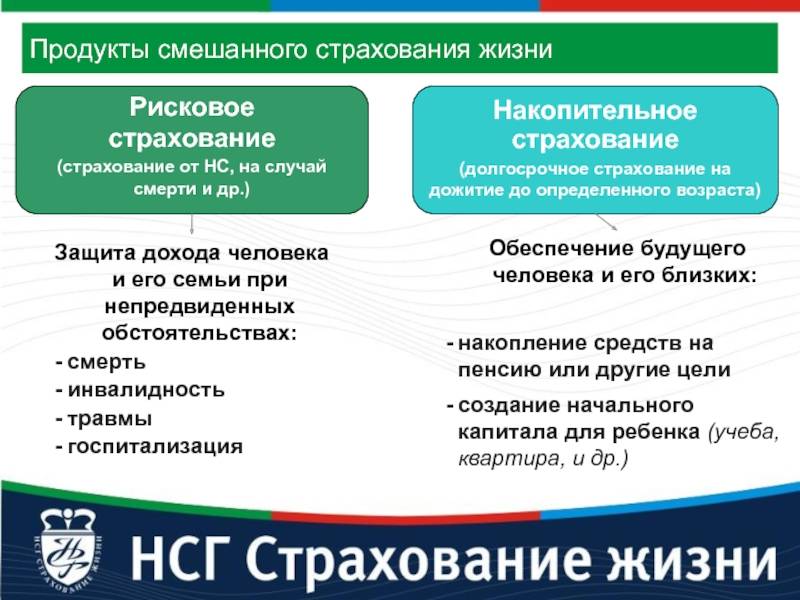

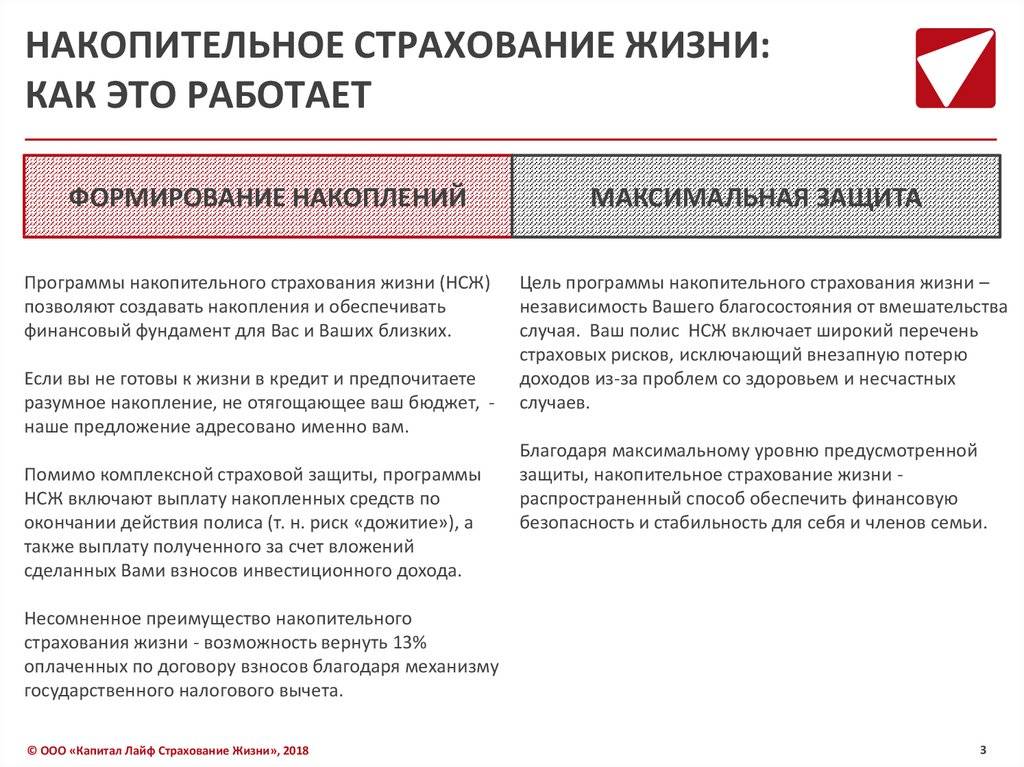

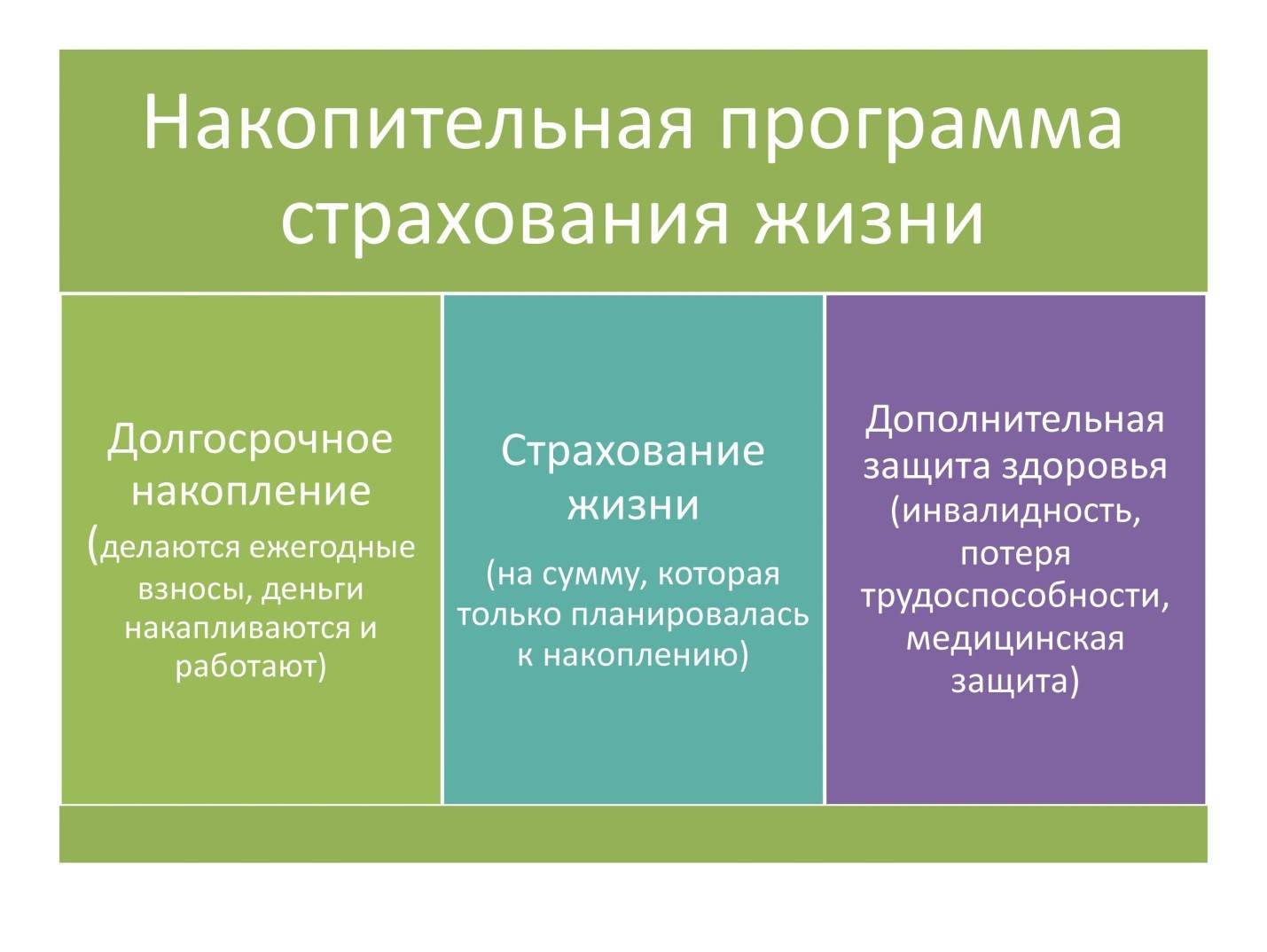

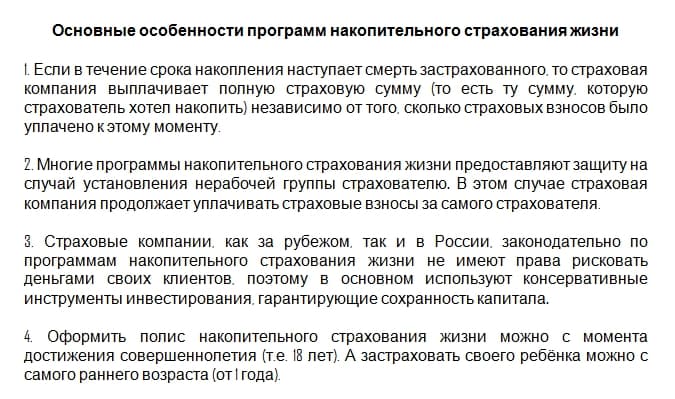

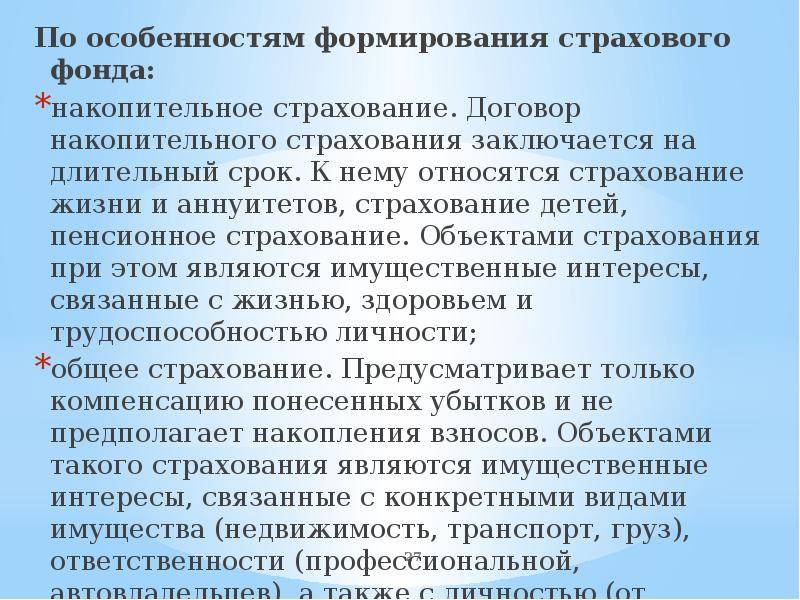

Полис накопительного страхования жизни (НСЖ) является особым видом страхования, при котором дается возможность накапливать определенные денежные средства в течение многих лет.

Клиентом ежемесячно, раз в квартал или год, в зависимости от того как прописано в документах, вносятся платежи в фиксированной сумме. В момент наступления страхового случая, а также при окончании срока действия заключенного договора, застрахованное лицо получает от страховой компании денежные средства.

Важно: накопительное страхование – это возможность скопить денежные средства, а главное, застраховать свою жизнь и здоровье.

Интересный момент: в ряде европейских стран НСЖ является самым популярным видом страховки.

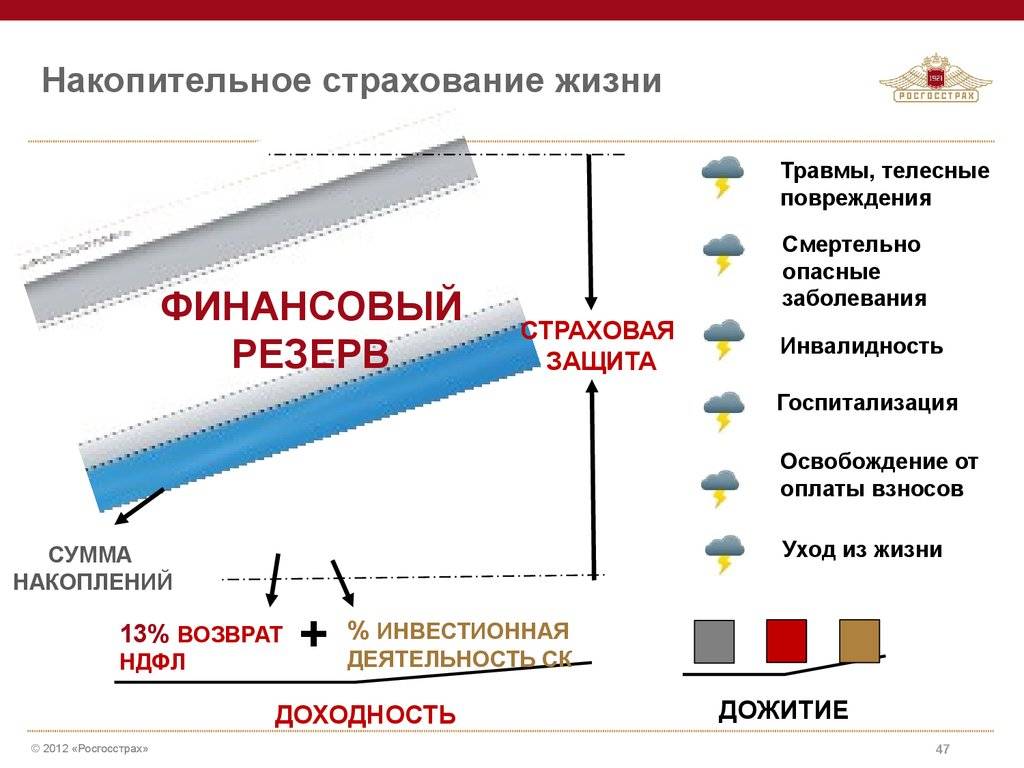

Принцип работы

В целом, принцип работы НСЖ заключается в следующем:

Человек, подписавший договор с выбранной страховой компанией, регулярно перечисляет на ее счет денежные средства.

Сумма перечислений прописывается в полисе.

В момент окончания действия договора, скопленные деньги переводятся на счет клиенту.

В случае если человек, по каким – либо причинам ушел из жизни, то весь накопленный капитал перечисляется его прямым наследникам, например, жене, мужу, детям или иному выгодоприобретателю.

Примечание: в 70% — 80% случаев страховки оформляются на срок более 15 лет.

Недостатки или подводные камни — это нужно знать

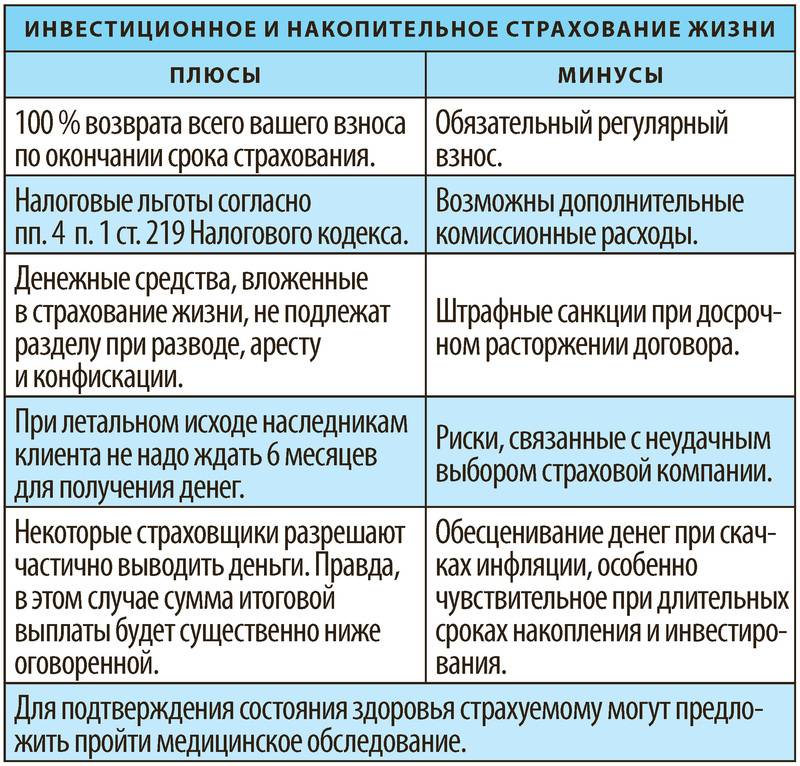

Оценивать выгодность любого предложения нужно по совокупности достоинств и недостатков. У продукта могут быть просто сказочные условия, но существующие минусы могут свести на нет всю привлекательность предложения.

Что нужно нам знать про НСЖ? Какие минусы он имеет.

Длительный срок действия договора. За 20-30 лет много может поменяться. Банальное ухудшение финансового положения в будущем, сделает обязательные платежи обременительными. И клиент, потеряв возможность платить ежеквартально или ежегодно перестанет вносить деньги.

Что тогда?

Здесь обязательно вступить в диалог со страховой объяснить ситуацию и вместе искать выход из положения. Компания может пойти навстречу клиенту, уменьшив размер платежей или предоставить отсрочку.

В противном случае, задержка очередного планового платежа от клиента на срок более 3-4 месяцев влечет автоматическое расторжение полиса НСЖ.

Клиент теряет страховую защиту и ….. часть накопленных денег.

Программа НСЖ является долгосрочной. И компания не заинтересована в досрочных расторжениях. И вводит так называемый штраф — выкупная сумма.

Размер выкупной суммы зависит от срока расторжения договора.

Одновременно с увеличение срока владения полисом ИСЖ (и своевременным внесением взносов) увеличивается процент выкупной суммы.

При расторжении на 4-й год, клиенту вернут 40%, на 5-й — 45% и так далее.

Но….он никогда не будет равен 100%.

Вклад — не вклад? И хотя вносимые клиентами платежи, страховая может размещать на банковских депозитах, на сами средства клиентов не действует закон о страховании вкладов. Деньги не застрахованы. Возврат не гарантируется АСВ. Но с другой стороны — это проблема страховой компании.

Условия договора. Менеджеры, пытающиеся продать полис и потенциальные клиенты находятся по разные стороны баррикад. Главная цель агентов — получить комиссионные. Причем весьма неплохие. И они пытаются всеми правдами и неправдами уговорить клиента. Расписывая все прелести и выгодность полиса.

Умалчивая о многих важных деталях. И даже откровенно вводят в заблуждение, искажая условия полиса.

Менеджеры получают повышенные проценты от взносов клиентов в течение первых трех лет действия полиса ИСЖ. Размер комиссии может составлять 20-30%. Вот они и стараются застраховать вас заработать.

Поэтому, очень важно самостоятельно ознакомиться со всеми условиями договора. Пусть на это уйдет даже час-полтора

Неважно. Потеряв немного времени, в дальнейшем это поможет сэкономить не одну сотню тысяч.

Несколько примеров.

- Полис ИСЖ позиционируют как альтернативу банковскому вкладу. Сознательно умалчивая о выкупной суммы. Говоря, что при досрочном расторжении клиент потеряет максимум — только начисленные проценты.

- Обещают доходность на уровне и даже выше банковского депозита.

- Сознательно не сообщают о условиях страхования, зависящих от здоровья клиента. Так например, инвалиды и люди, имеющие серьезные заболевания купившие полис НСЖ, не попадают под страховую защиту. Полис считается недействительным.

- При заключении договора клиент должен указать все имеющиеся у него заболевания. Но может случиться так, что менеджер не попросит это сделать. В итоге полис оформляется как на абсолютно здорового человека. И при наступлении страхового случая, компания может отказать в выплате. Ссылаясь на недостоверные данные, указанные клиентом при заключении договора.

Как получить страховые выплаты?

Для получения выплаты при страховом случае нужно отправить в СК в указанный в договоре срок заявление установленного образца и комплект документов, соответствующий страховому событию. Перечень документов указан в договоре, а также размещен на сайте компании. Заявить о страховом случае можно по телефону или онлайн. Пакет документов следует лично доставить в офис СК, либо отправить почтой; некоторые компании принимают электронные копии документов на рассмотрение.

СК 10-20 дней рассматривает заявления на выплату, может запрашивать дополнительную информацию в медицинских и правоохранительных учреждениях.

По закону, в период 14 первых дней, если страховой случай не произошел, можно расторгнуть договор без потерь.

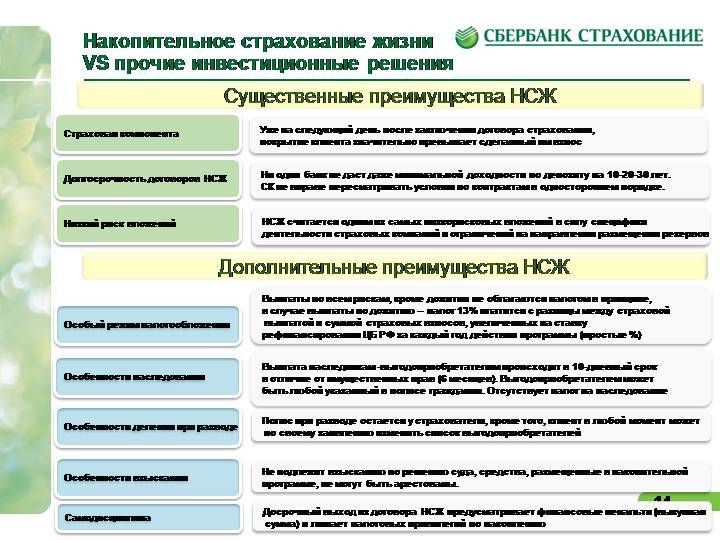

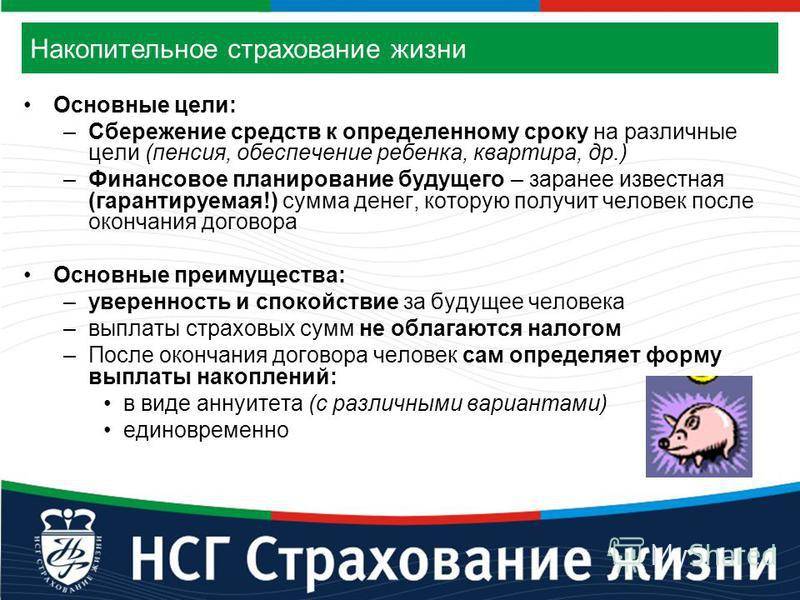

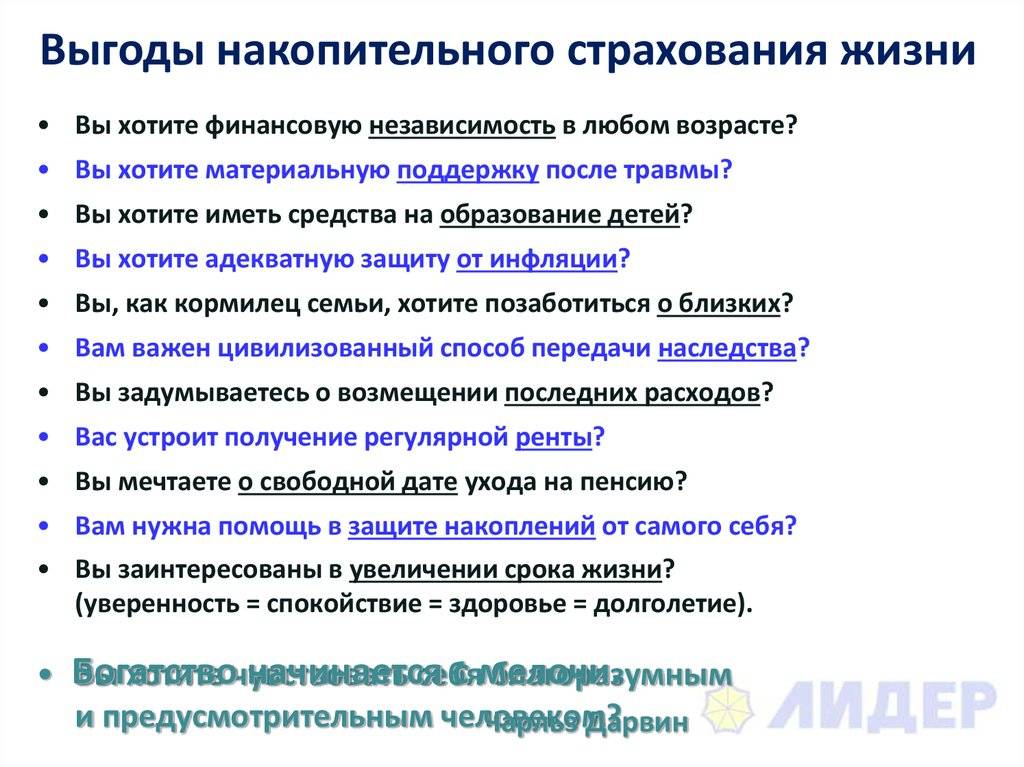

Плюсы накопительного страхования жизни

К плюсам накопительного страхования жизни я бы отнес:

- Главная ценность накопительного страхования – наличие страховки жизни и здоровья на весь срок договора. При возникновении серьезного страхового случая, сумма страховой выплаты может в несколько раз превысить вложенную сумму. После наступления страхового случая договор продолжает действовать и вы застрахованы дальше. За период действия договора страховых случаев может быть несколько.

- Пункты договора в части страхования жизни и здоровья не могут быть изменены. Например, вы застраховались на случай инфаркта. По злому велению судьбы это случилось и вы прошли курс лечения, получив соответствующие выплаты. При наличии обычной страховки по истечении срока, как правило 1 года, ни одна компания не застрахует вас повторно от возникновения сердечно-сосудистых заболеваний. Но, при наличии договора накопительного страхования жизни вы остаетесь застрахованными без увеличения страховой суммы до окончания срока действия соглашения.

- Учит планированию. Если самостоятельно у вас не получается систематически откладывать деньги и не трогать их – накопительное страхование жизни отличный выбор. Вам в любом случае нужно будет рассчитывать и уплачивать предусмотренные договором суммы, иначе вы рискуете потерять все.

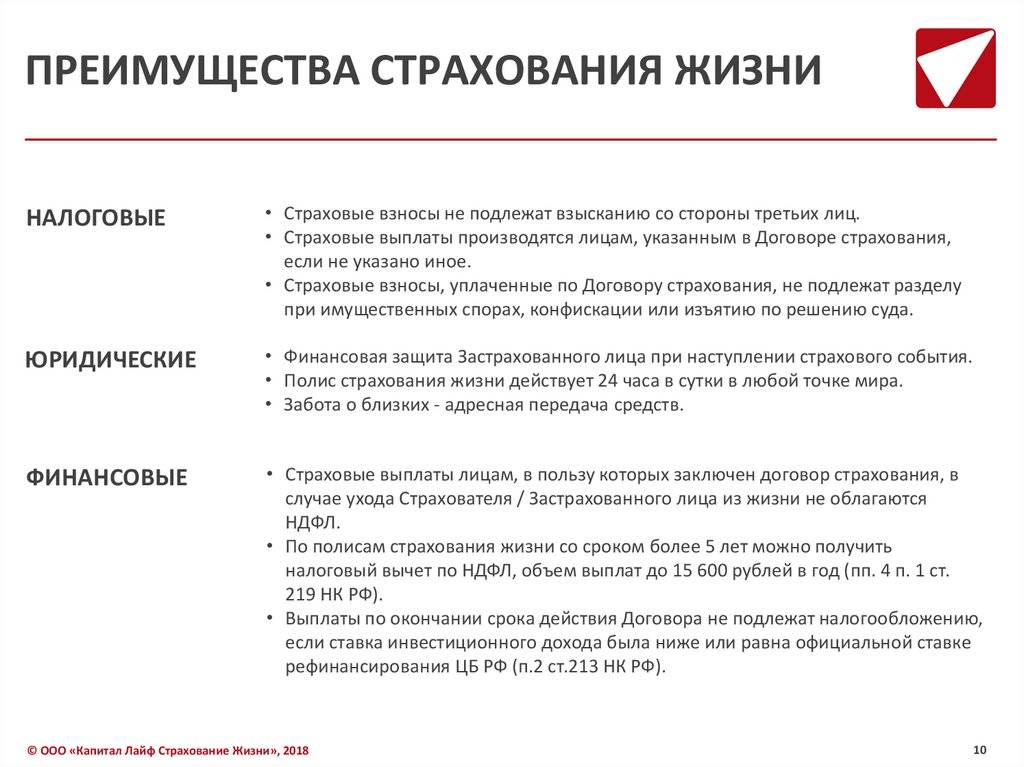

- Несомненным плюсом является нюанс, что денежные средства, выплачиваемые в рамках договора накопительного страхования жизни, не могут быть изъяты и конфискованы в рамках погашения кредитов, а также при бракоразводном процессе. Они освобождены от уплаты налога на прибыль и налога на наследство. Все сведения, указанные в договоре конфиденциальны и не подлежат разглашению третьим лицам.

- С сумм, перечисляемых по договору накопительного страхования жизни, вы можете получить социальный налоговый вычет по НДФЛ (13%) в размере 15600 руб./год (с суммы не более 120 000 руб. в год). Т.е. получая зарплату свыше 10000 руб. вы гарантированно вернете себе 15600 руб. Обязательное условие для этого – договор должен быть заключен на срок более 5 лет.

- Наличие доходности с накопительной части страховой премии. Ожидать баснословной прибыли не стоит, но на 3-6% годовых можно рассчитывать.Чтобы получить максимальную отдачу от инвестиций, страховые организации рекомендуют заключать контракты сроком на 10 и более лет.

- При заключении договора накопительного страхования жизни можно самостоятельно выбрать сумму договора, периоды оплаты и страховые риски, от которых хотите застраховаться. Т.е. договор создается индивидуально под вас, что очень удобно.

- Возможность изменения параметров договора страхования в части размера инвестиций. Клиент может принять решение об изменении условий даже во время страхования. Например, он может уменьшить или увеличить страховую сумму или премию, удалив или добавив определенные риски. Для долгосрочных соглашений предусмотрена возможность изменения периода страхования, т.к. человек просто адаптирует страхование жизни к своим текущим потребностям и жизненной ситуации.

- В случае не дожития до срока окончания договора, причитающиеся денежные средства и страховую сумму получает выгодоприобретатель, указанный в договоре.

Но не все так гладко.

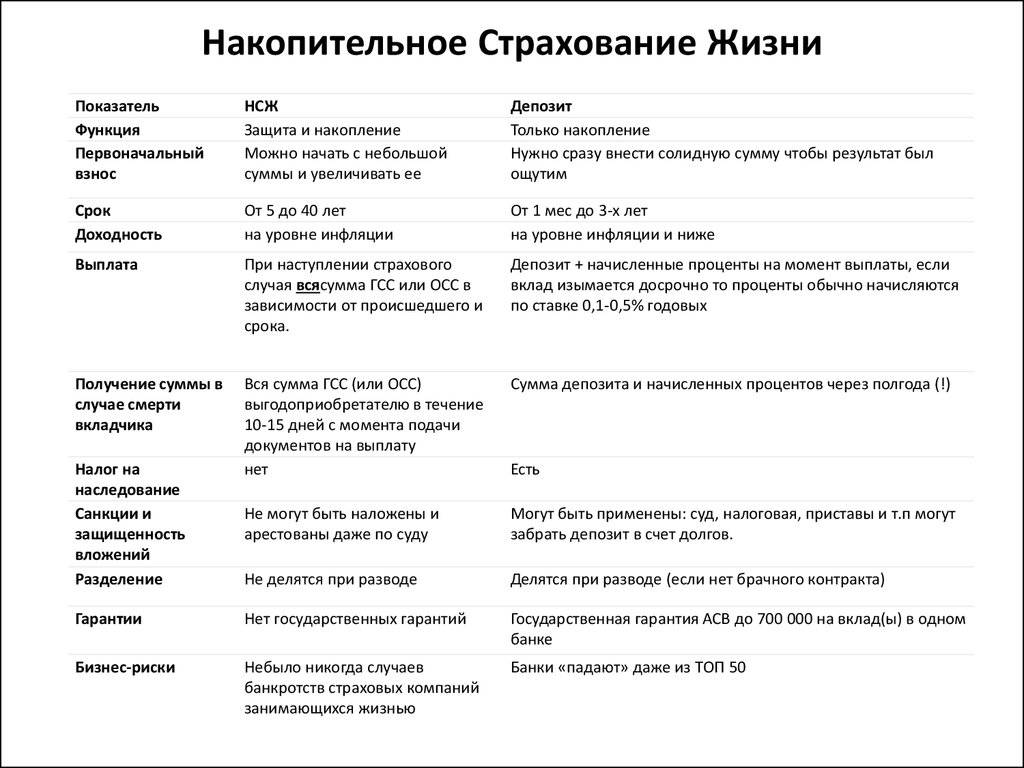

Сводная таблица по страхованию

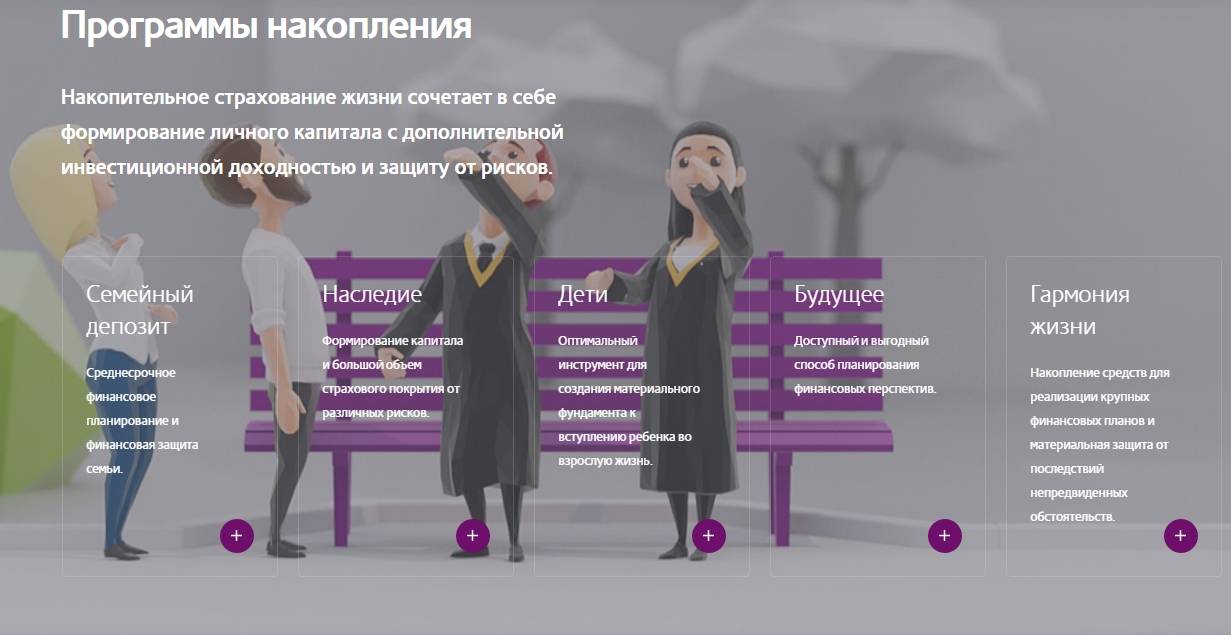

Примеры программ НСЖ

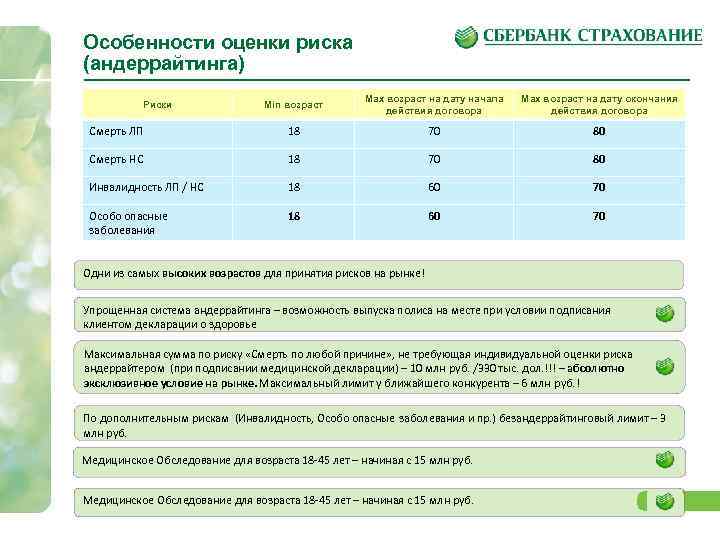

Сбербанк Страхование

Воспользоваться программой НСЖ от «Сбербанк Страхование» могут только клиенты «Сбербанк Премьер» или «Сбербанк Первый» — программ по вкладам. Что обещает здесь страховщик:

- Накопление денег для ребенка: обучение, дорогостоящие покупки, и пр.;

- Формирование большой суммы. Она не облагается НДФЛ, а по взносам можно получить налоговый вычет. Также в случае смерти клиента выгодоприобретатели, указанные в договоре, смогут получить финансы до вступления в наследство, причем им быть наследниками необязательно.

Обратите внимание! Во многих компаниях при наступлении страхового случая страховщик самостоятельно перечисляет взносы за клиента в пределах установленной суммы. Здесь же эта опция доступна при условии, что во время заключения договора подключено освобождение от уплаты взносов

Альфа страхование

В отличие от других страховщиков, где сумма страховых выплат напрямую зависит от размера вложений, в «Альфа страховании» по программе «Защита жизни» это играет второстепенную роль, и устанавливается максимальный порог.

Рассмотрим основные условия при взносе от 100 до 175 тысяч руб. в год:

| Срок | 10 лет |

| Сумма накоплений | 1 750 000 руб. |

| Размер выплат при наступлении страхового случая | До 10 000 000 руб. |

| Если нет возможности платить взносы | На счет поступает до 50% от установленного размера платежа автоматически |

| Если клиент умирает | Родственникам выплачивается от 1 000 000 до 3 500 000 руб. |

Обратите внимание! По этой программе могут застраховаться граждане от 18 до 45 лет, желающие накопить нужную сумму за определенный срок. Если на счету имеется 1 750 000 руб., при ставке в 5% клиент получит прибыль в виде 87 500 руб

Если застрахованное лицо оформляет налоговый вычет, за весь период оно получит только 120 000 руб. дополнительно несмотря на то, что 13% от суммы накопленных денег составляет 227 500 руб.: воспользоваться вычетом сверх установленной нормы нельзя

Если на счету имеется 1 750 000 руб., при ставке в 5% клиент получит прибыль в виде 87 500 руб. Если застрахованное лицо оформляет налоговый вычет, за весь период оно получит только 120 000 руб. дополнительно несмотря на то, что 13% от суммы накопленных денег составляет 227 500 руб.: воспользоваться вычетом сверх установленной нормы нельзя.

Райффайзен Лайф

Еще одна программа – «Перспектива №1» от Райффайзен Лайф. Здесь платежи можно перечислять каждый месяц, раз в полугодие, ежеквартально, единоразово или ежегодно. Условия клиент определяет индивидуально при заключении договора. Также по окончании срока его действия клиенту выплачиваются проценты, на доходность влияет отложенная сумма.

У «Перспективы №1» есть преимущество: в отличие от большинства других программ, здесь можно копить не только рубли, но и доллары и евро. Так что и доходность в случае девальвации рубля (как в декабре 2014) может разово оказаться высокой. Воспользоваться ею могут граждане от 5 до 35 лет, поэтому по ней можно застраховать и ребенка.

Если хочется создать накопления для ребенка, можно застраховаться и по программе «Киндер №2». Здесь застрахованным лицом является его родитель, а выгодоприобретателем – сын или дочь, указанные в договоре. Основные критерии:

| Срок действия договора | 5-25 лет |

| Возврат ребенка на момент окончания программы | От 18 лет |

| Возраст родителя | От 18 до 59 лет |

| Максимальный возраст застрахованного на момент прекращения договора | 64 года |

| Уплата взносов | Ежемесячно, ежеквартально, ежегодно, раз в полгода |

Сообщить об опечатке

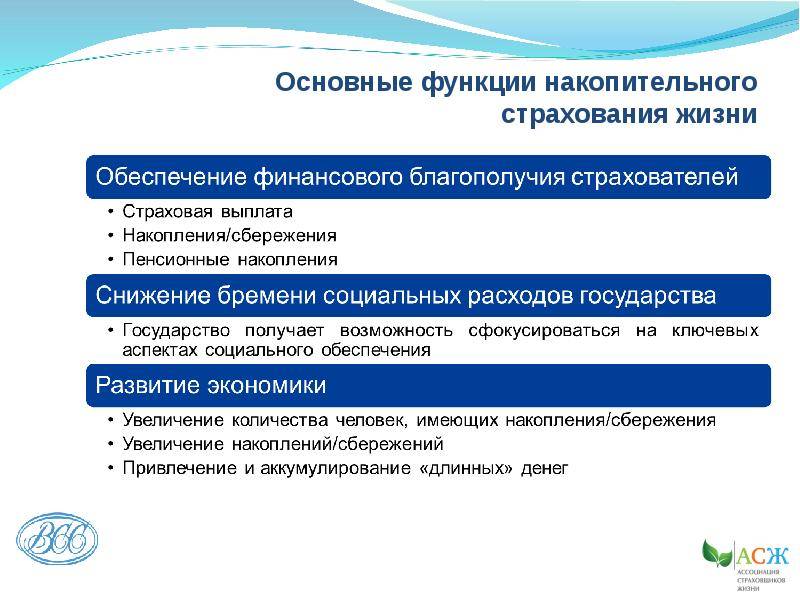

Налоговые льготы

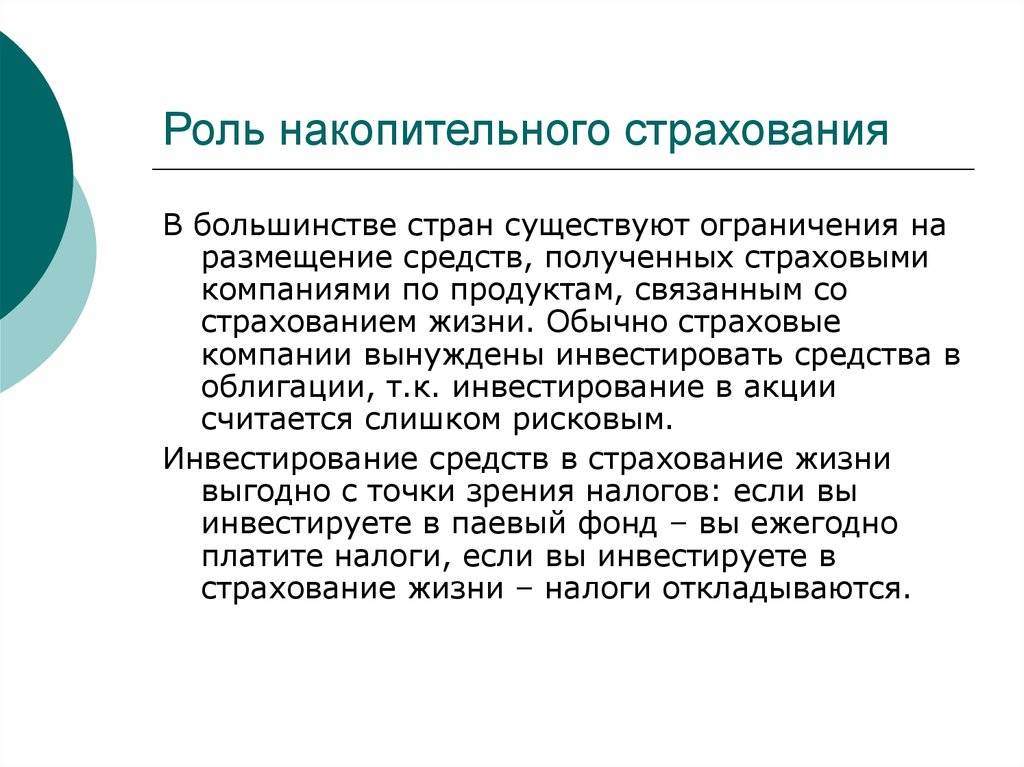

Наличие льгот является выгодным и для страховых фондов, и для клиентов. То есть льготы привлекают новых вкладчиков и этим становятся выгодны и самим организациям.

Позволяют возвращать на накопительную программу около 15% от внесённой суммы. В конце года в налоговую инспекцию нужно предоставить копии страхового договора и квитанций оплаты взносов.

Также нужно заполнить декларацию по НДФЛ и написать заявление. Вычеты позволяют уменьшить свой доход на сумму понесённых расходов. Вычеты являются лимитированными.

Льготы представлены в виде социальных вычетов для лиц, которые самостоятельно работают над негосударственной пенсией. Чем больше сумма уплаченных средств, тем больше социальный вычет. То есть происходит вычитание страховых взносов из НДФЛ.

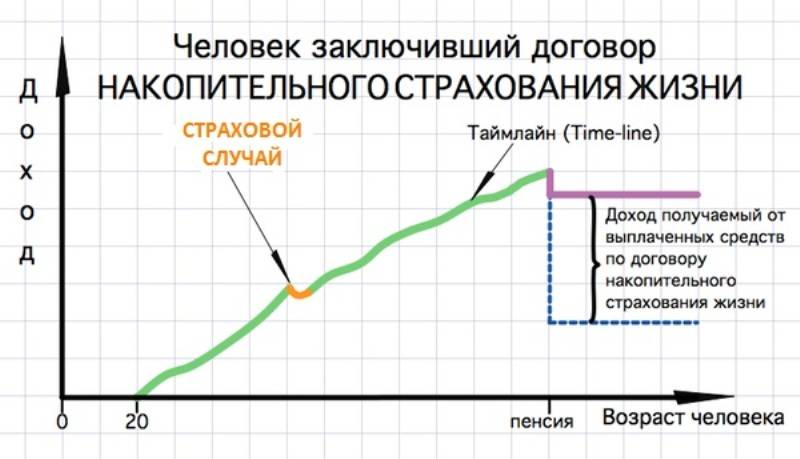

Накопительное страхование жизни как инструмент инвестирования

Каждый человек хотя бы раз в жизни планировал свои инвестиции, пусть даже обладая совсем скромными свободными средствами. Ведь суть инвестирования – это вложение свободных денежных средств с целью получения прибыли. А программу накопительное страхование жизни, безусловно, можно рассматривать как вариант инвестирования, однако, нужно взвесить все детали, а именно:

- Учитывать низкую доходность. Однако при весьма низкой доходности можно получить гарантированную сохранность денежных средств, ведь страховые компании являются лидерами финансового рынка по своей надежности.

- Иметь в виду, что данное инвестирование несет исключительно долгосрочный характер, но при этом имеет гарантированный 100% доход.

- Фактор инфляции. Стоит задуматься, не обесценятся ли со временем фиксированные действующие взносы? Однако специалисты страховых компаний заверяют, что это исключено. К тому же, клиент имеет право сам ежегодно индексировать величину своих взносов, внеся поправки к договору.

Сравнение накопительного страхования жизни с банковским депозитом

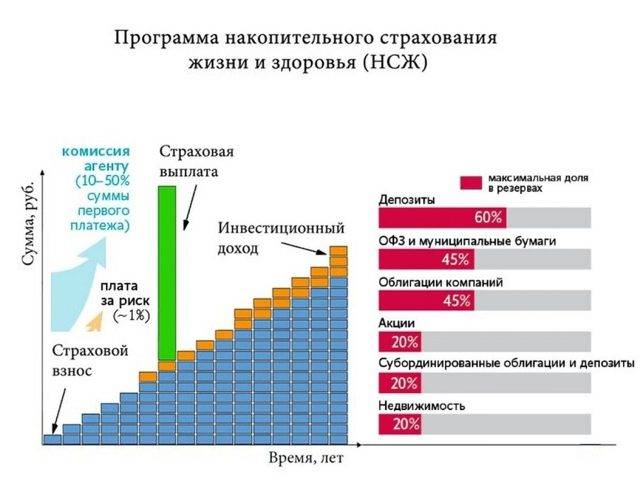

Большая часть годовых денежных взносов, уплаченных клиентом страховой компании, поступает на его накопительный счет.

Сбережение и накопление денежных средств, как в накопительном страховании жизни, так и в банковском депозите происходит по единому принципу. То есть, средства накопительной части копятся на счете клиента, а организация (и банковская, и страховая) инвестирует их во время действия договора в различные низко рисковые инструменты, приносящие прибыль не только самой организации, но и клиентам.

Важный момент! В случае смерти клиента, в отличие от банковского вклада, по программе накопительного страхования жизни положенные выплаты осуществляются в течение двух недель после получения необходимых документов (свидетельства о смерти).

А выплаты по банковскому депозиту в случае смерти его владельца производятся после вступления наследников в право наследования, то есть, минимум спустя полгода. При этом сумма выплат по банковскому депозиту осуществляются в том размере, в котором средства были накоплены на счете по день наступления смерти вкладчика. А страховые выплаты по программе накопительного страхования жизни предусматривают ту конечную сумму, которая изначальна была прописана в договоре полиса.

Конечно, при сравнении процентных ставок доходности, банковский депозит выигрывает в своем предложении. Однако не стоит забывать, что в банке, как правило, доход начисляется по фиксированной ставке (которая может ежегодно меняться в зависимости от ставки Центрального Банка). В накопительном страховании жизни, страховая компания выплачивает своим клиентам как гарантированную доходность (примерно 3-4% годовых, установленных на весь срок договора), так и, по возможности, доходность от прибыли компании. При положительных условиях, размер такой доходности может достигать 8-10% годовых. Однако начисляется процент не на всю сумму взноса, а только на часть, формирующую резерв.

Отличительные черты накопительного страхования жизни

Накопительное страхование жизни имеет немало интересных нюансов, которые отличают его от банковских продуктов и ПИФов (Паевых Инвестиционных Фондов).

Самой главной отличительной чертой является то, что итоговые страховые выплаты не облагаются подоходным налогом, что является весьма выгодным фактом для клиента.

Так как взносы по полисам накопительного страхования жизни Гражданский Кодекс РФ не относит к понятию «имущество», то средства клиента, вложенные в данную программу, не подлежат конфискации, аресту или разделу (например, при разводе).

А так же страховые выплаты, при страховом случае – ухода из жизни, не включаются в наследство, а выплачиваются непосредственно тому выгодоприобретателю, который был указан в договоре.

В 2015 году в Налоговом Кодексе Российской Федерации была внесена поправка к Закону о накопительном страховании жизни. И с 1 января 2015 года граждане, имеющие такой полис, имеют право получить налоговый вычет (Возврат 13% подоходного налога).