Новости »

Moderna поддержала рынки вакциной

Рынки США завершают неделю без энтузиазма

Российский рынок акций вырос по индексу Мосбиржи по итогам пятницы и за неделю

ЦБ РФ выпустил первые стандарты открытых API для банков

Чистый убыток группы «Домодедово» по МСФО за 6 месяцев составил 4,5 млрд рублей

Нефтяные цены опять перешли к снижению

Рынок сделок финансируемого выкупа восстанавливается после затишья

Цена на золото вернулась к падению после коррекционного роста утром

Великобритания и Япония заключили соглашение о свободной торговле

Набиуллина заявила, что Россия привыкла жить в условиях санкций

Tesla: скучный отчет за III квартал

Британский регулятор проверяет причастность 14 компаний к налоговому скандалу

Акции «Соллерса» упали на 8,5% на новостях о цене buyback

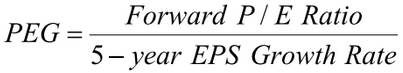

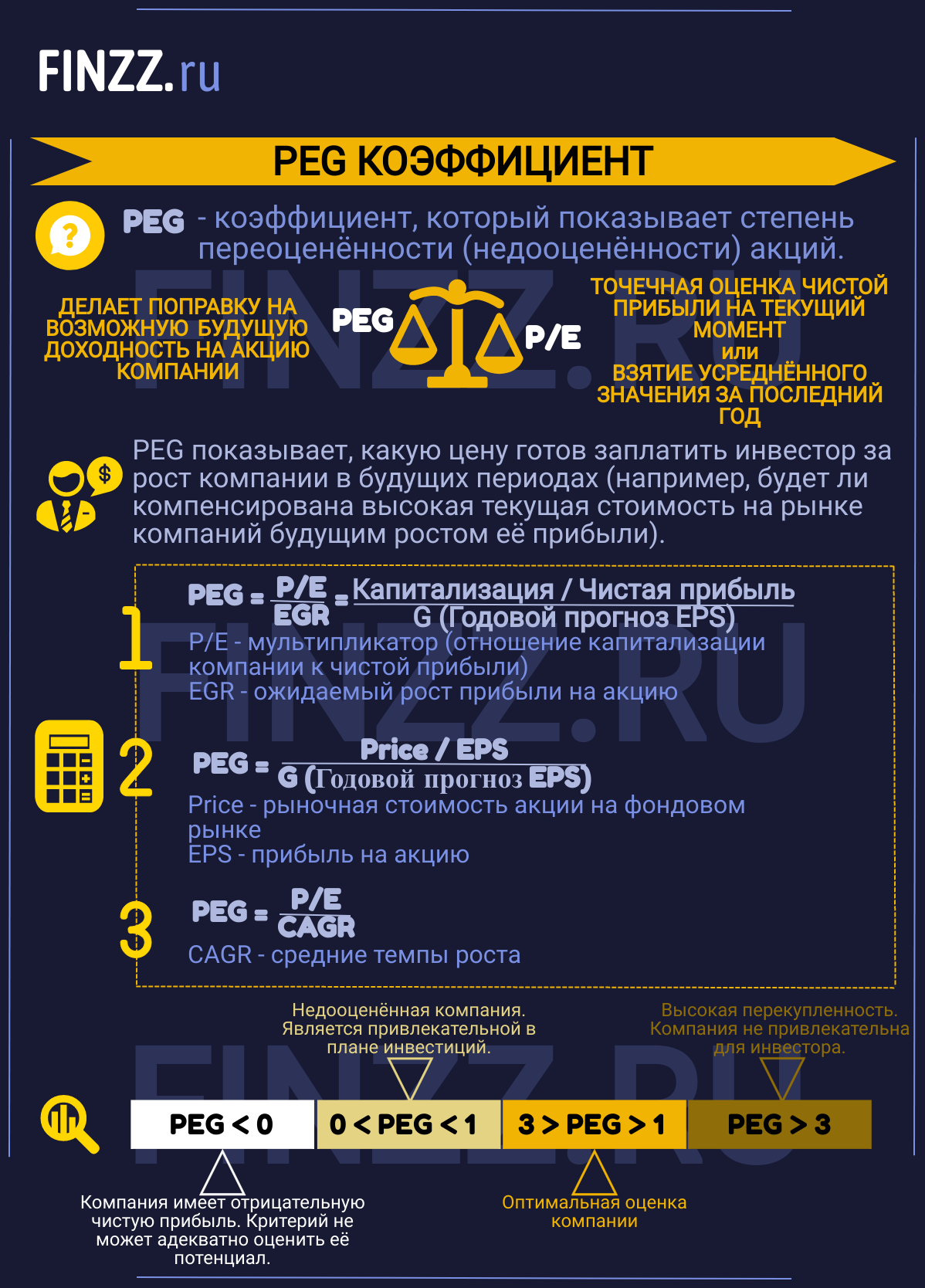

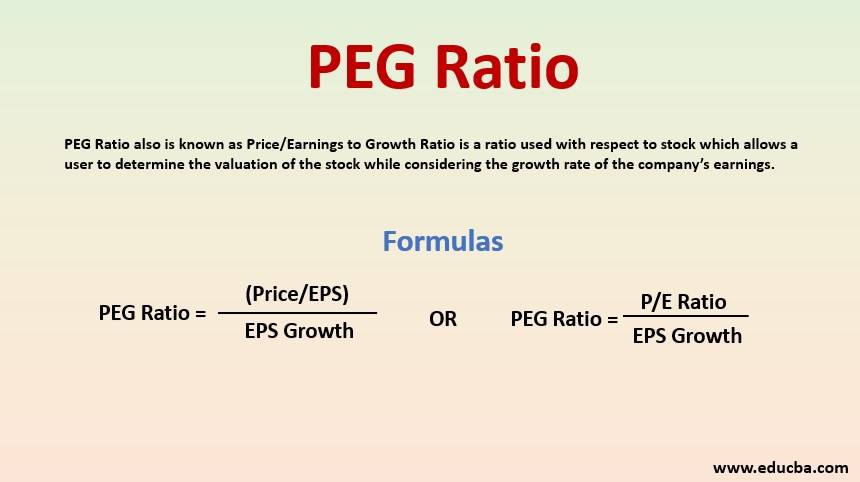

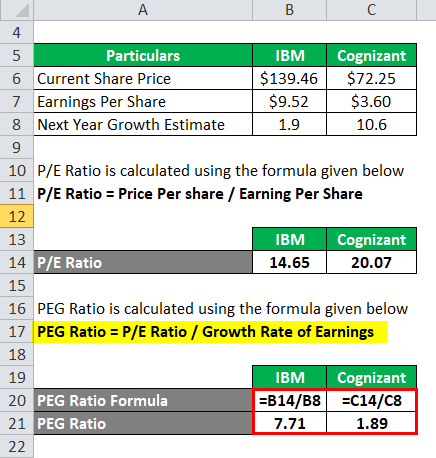

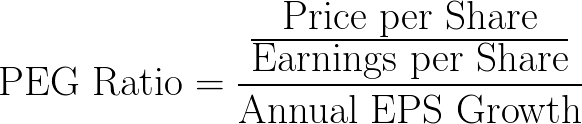

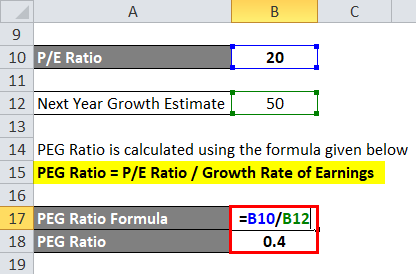

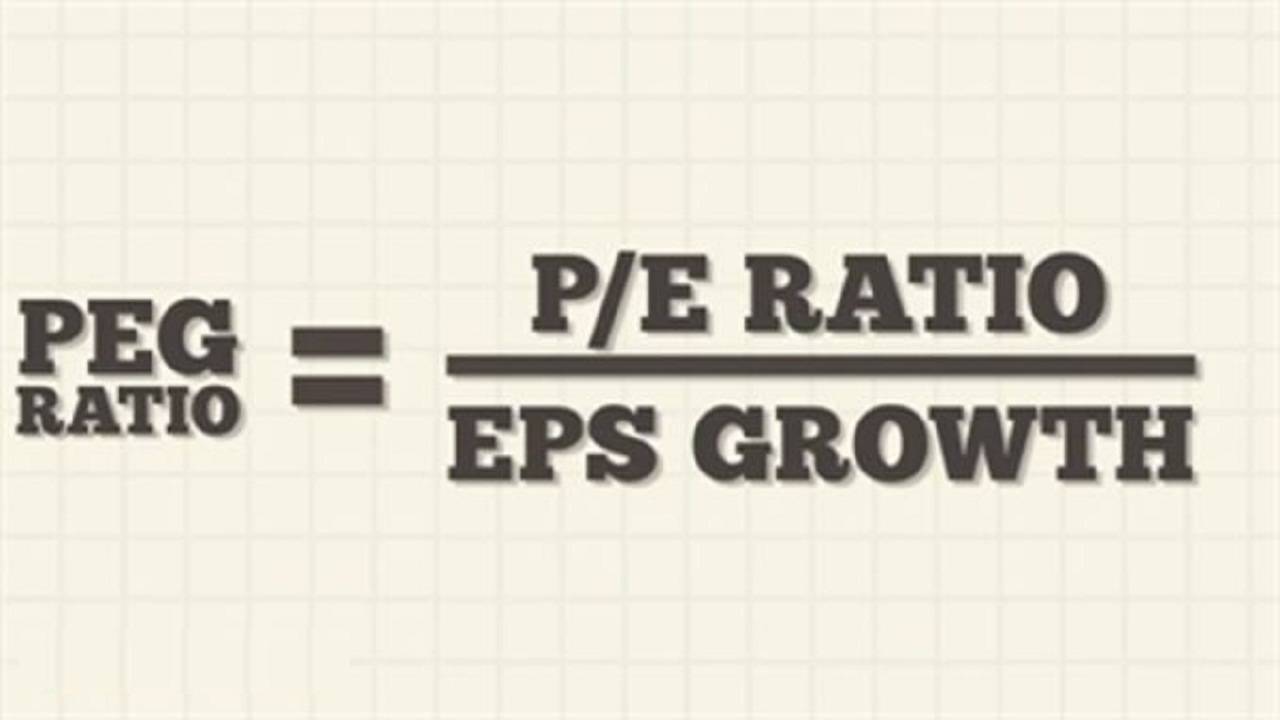

Основная формула

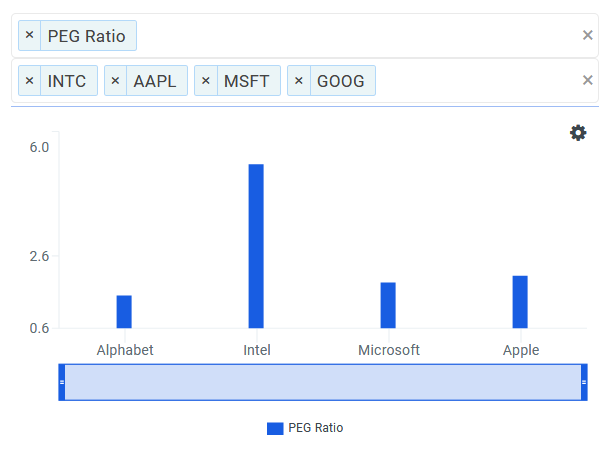

Нормативное значение PEG

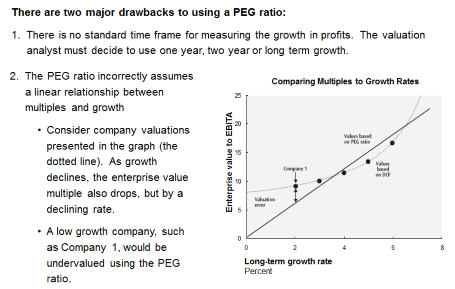

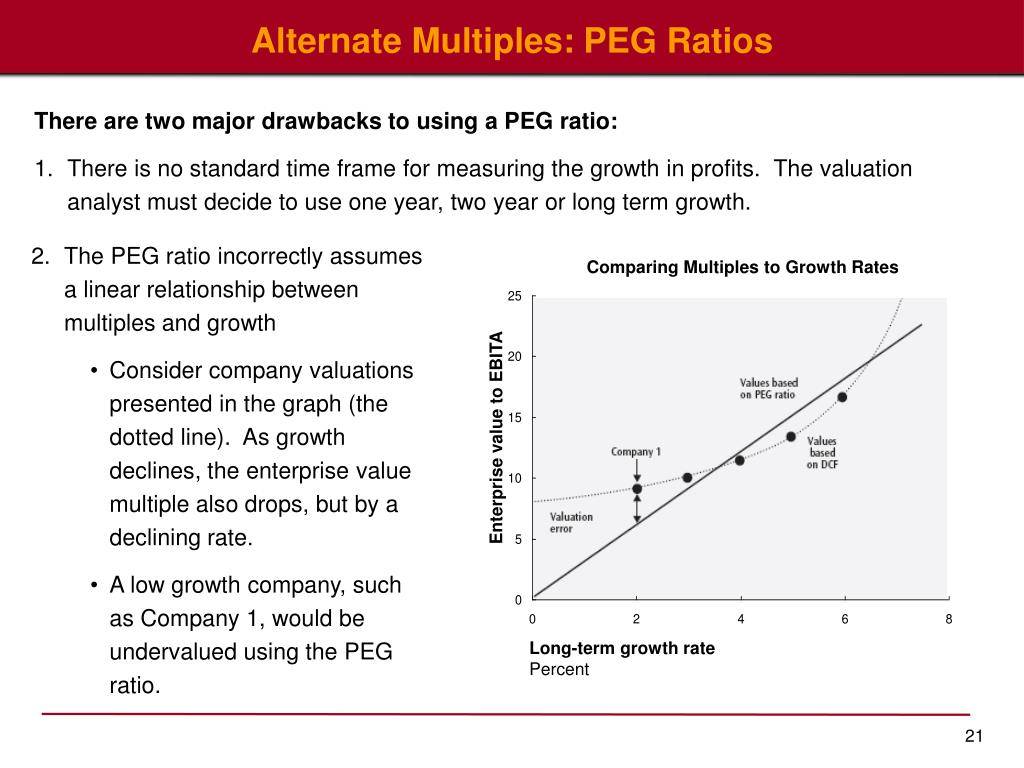

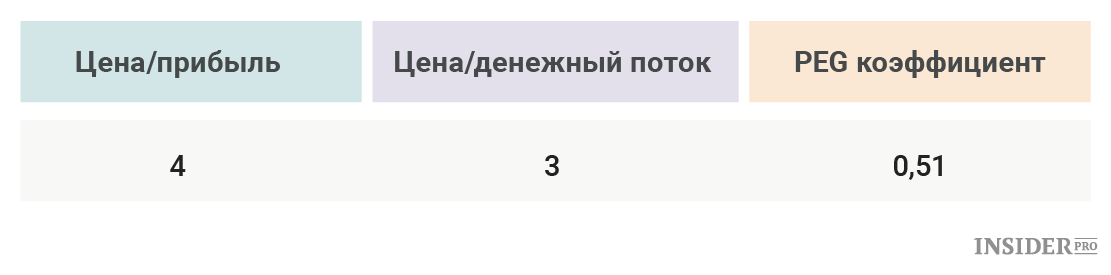

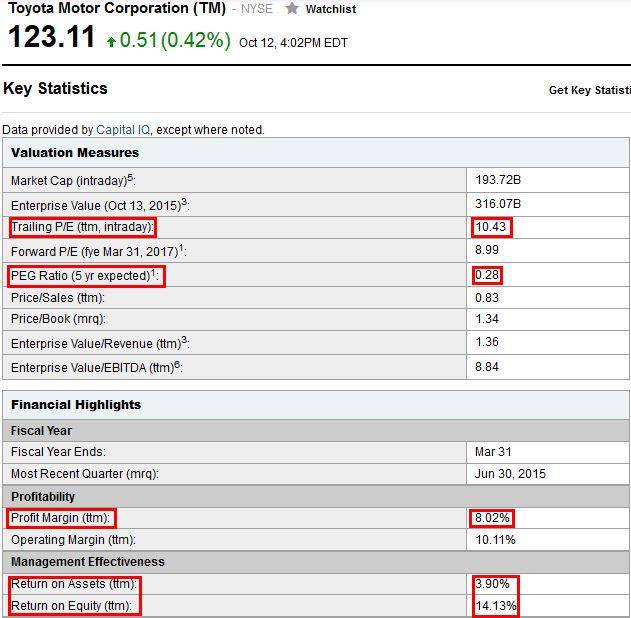

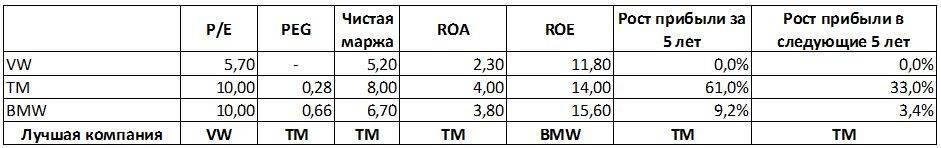

Единого нормативного значения не существует. Чем больше значение данного показателя, тем менее инвестиционно-привлекательна компания (более переоценена рынком). Питер Линч предложил ориентироваться на значение 1. Если PEG в интервале от нуля до единицы, то компания может быть рассмотрена для вложения. В таблице отражены оптимальные значения мультипликатора ↓

| Значение | Инвестиционная привлекательность |

| PEG < 0 | Компания имеет отрицательную чистую прибыль. Критерий не может адекватно оценить ее потенциал |

| 0 <PEG < 1 | Недооцененная компания инвестиционно- привлекательно для инвестора |

| 3 > PEG > 1 | Оптимальная оценка компании |

|

PEG > 3 |

Компания не привлекательная для инвестора из-за высокой перекупленности |

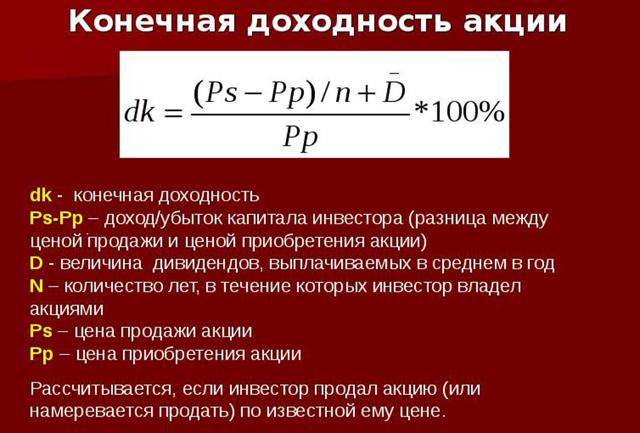

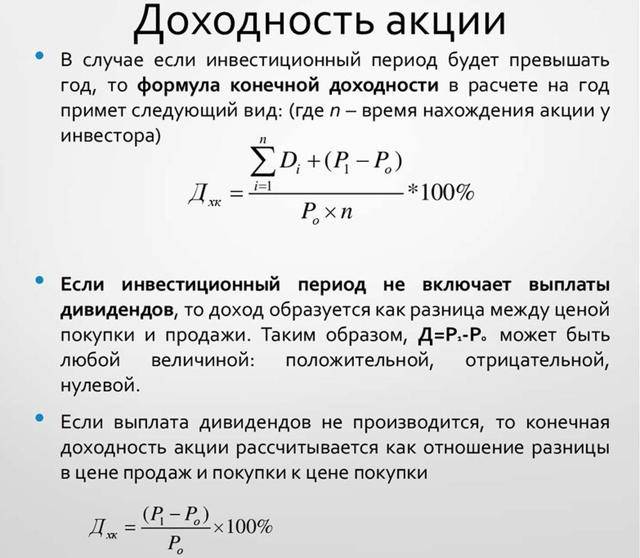

Как рассчитать рентабельность? Формула расчета

Смысл рентабельности несложен: это чистый доход, полученный от инвестиции (включая ее продажу) относительно стоимости ее приобретения. Обычно рассчитывается и приводится в процентах.

Формула: Чистый доход / стоимость инвестиции

Пример: допустим, вы купили акцию за 100 рублей, получили 10% дивидендов (10 рублей), и продали ее за 120 рублей.

Тогда ROI инвестиции составит: / 100 = 30%

Понятно, что если цена продажи была бы, скажем, 80 рублей, то инвестиция выйдет убыточной и РОИ математически получится отрицательным. Используя этот коэффициент можно очень быстро оценить, какие инструменты в портфеле приносят больший доход.

Кроме того, универсальность коэффициента позволяет использовать его для сравнения самых разных инвестиций, в том числе относящихся к разным классам: акции, облигации, паевые фонды, недвижимость, прямые инвестиции в бизнес и т.д. Например, рентабельной будет операция сдачи квартиры, если квартирная плата выше ежемесячного взноса по ипотеке. Умножим разницу на 12 и разделив на первоначальный ипотечный взнос, получим численное значение коэффициента.

Сложности и ошибки

-

Чаще всего ROI используют для того, чтобы сравнить эффективность уже совершенных инвестиций, когда у вас уже есть достоверная цена продажи, либо текущая цена, по которой можно продать. При оценке РОИ еще не совершенной инвестиции возникает необходимость предполагать, какой будет будущая цена продажи – и, таким образом, вносить поправки на потенциальные изменения будущей стоимости, что уже искажает изначальный смысл коэффициента. В этом случае более оправданным выглядит использование других коэффициентов (например, доходность).

-

Сама по себе формула не учитывает время владения инвестицией. Следовательно, для того, чтобы использовать ее для активов с разным сроком владения, необходимо ввести дополнительную поправку. Например, если в портфеле есть акция А со сроком владения 2 года и ROI 30%, и акция B, удерживаемая 1 год и ROI 10%, то для сравнения нужно РОИ акции А разделить на 2.

-

Наиболее распространенная ошибка — не учитывать при расчете стоимости инвестиции различные дополнительные расходы, такие как транзакционные издержки и налоги. При расчете РОИ по вложениям в недвижимость следует не забывать про включение в стоимость инвестиции комиссионных брокеров, эксплуатационные издержек, налоговые выплаты и т.д.

Покупка ОФЗ через брокеров

Как купить облигации федерального займа частному инвестору? Приобретение данного вида ценных бумаг имеет ряд особенностей — например, подобно банковскому депозиту оформить их лишь по паспорту нельзя.

Алгоритм действий следующий:

- Необходимо заключить договор с крупным надежным брокером

- Внести на его счет сумму средств для приобретения ценных бумаг

- На предоставленной платформе приобрести выбранный тип облигаций

После того, как описанные действия проделаны и получен выход на Московскую биржу, в терминале можно настроить таблицу параметров, включив туда интересующие вас данные. Важными могут быть сведения о номинале облигации, ее доходности, времени до погашения (чем оно выше, тем больше риск), цены спроса и предложения, а также сведения о купонах: размер и дата выплаты, НКД, периодичность платежей. После чего добавьте класс Т+Облигации. При этом в терминале как правило указано сокращенное наименование облигации, например ОФЗ 29007 — более подробные сведения о купоне можно получить, вставив в поиск сайта rusbonds.ru «ОФЗ-29007». Алгоритм самой покупки достаточно прост:

Поставка купленной облигации в соответствии с выбранным режимом будет осуществлена на следующий день — цена, как уже упоминалась выше, представлена в виде процента от номинала. Т.е. при цене в 108.9 облигация будет стоить 1089 рублей, с учетом накопленного купонного дохода еще несколько больше: 1089 + 34.55 = 1123.55 рублей. Дополнительно будет взята комиссия за сделку (например, 0.12%). Кстати, в отличие от дивидендных акций, выплаты НКД не сказываются на котировках ОФЗ. Цену в стакане можно выбрать и ниже, что увеличит как доход, так и время совершения сделки. Указанная в терминале доходность это доходность к погашению — т.е. доходность, получаемая инвестором при условии, что он сохранит ценную бумагу до срока погашения.

Еще один важный момент возникает в случае, если ОФЗ приобретаются на ИИС. Поскольку последний предусматривает срок пребывания капитала не менее трех лет, купонный доход (при желании его потратить, а не реинвестировать в другие инструменты) может выводиться сразу на банковский, а не брокерский счет.

Карбонара с беконом и сливками: рецепт от нашей читательницы

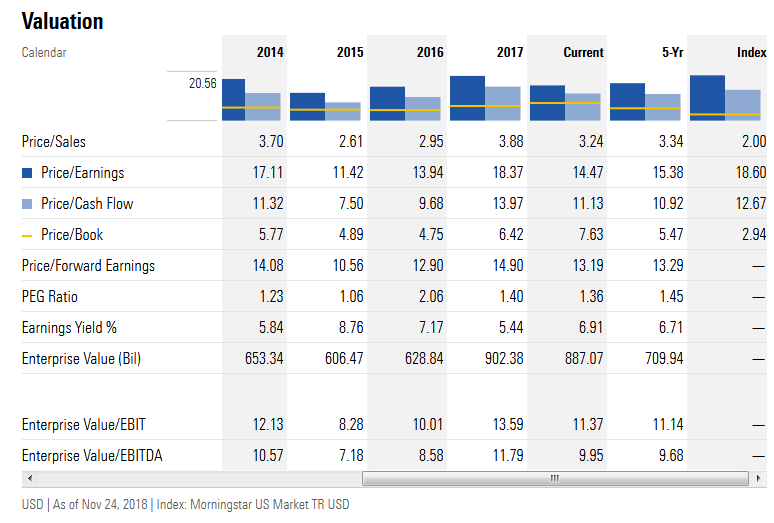

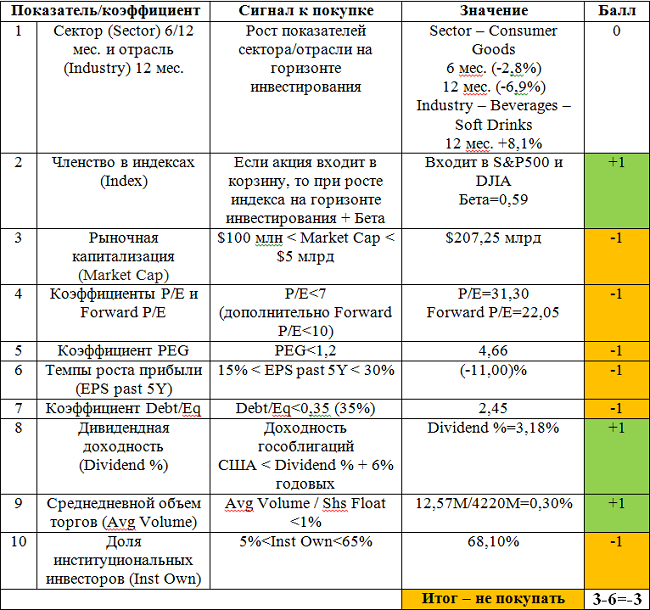

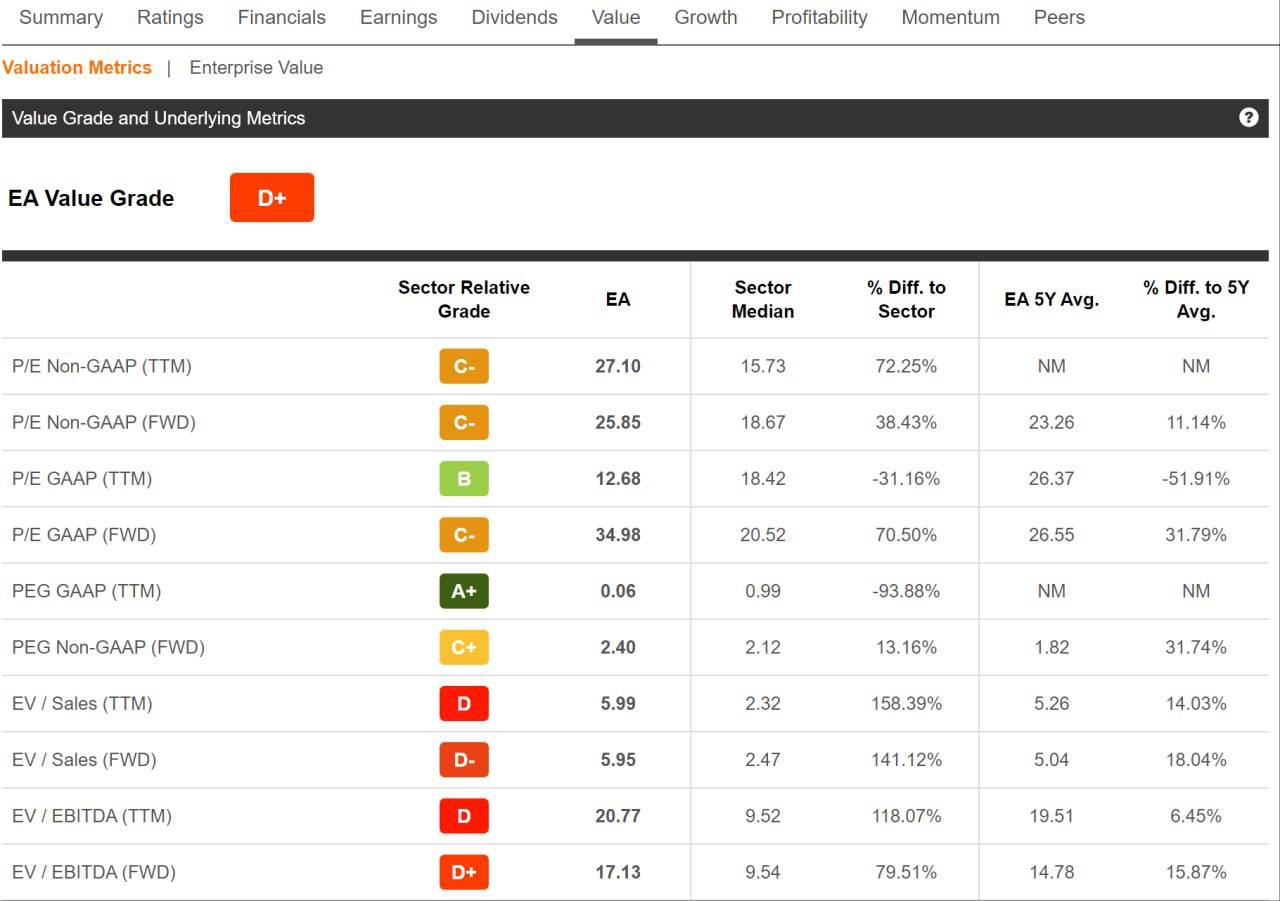

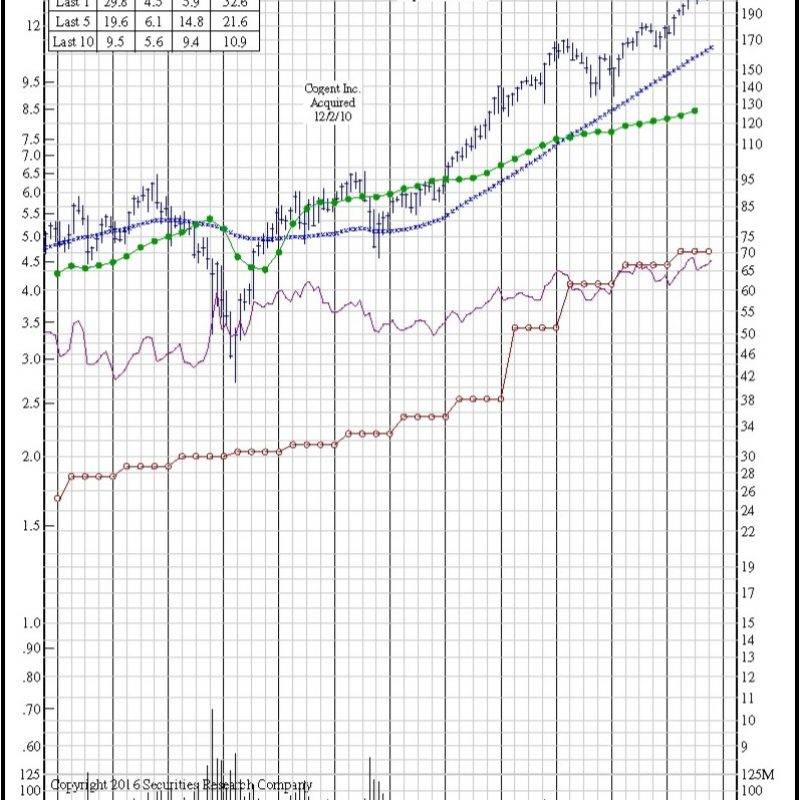

Где посмотреть мультипликаторы. Как оценить акции?

Оперативно оценить компании по фундаментальным показателям можно с помощью сервиса Finviz.com. На рисунке ниже я показал применение всех разобранных мультипликаторов на практике оценки недооцененных акций. Были выставлены жесткие условия по нормативным значениям. В результате отразились компании, удовлетворяющие требованиям фильтров.

Пошаговая инструкция как применять на практике инвестиционные мультипликаторы в сервисе Finviz. Указаны нормативные значения по коэффициентам

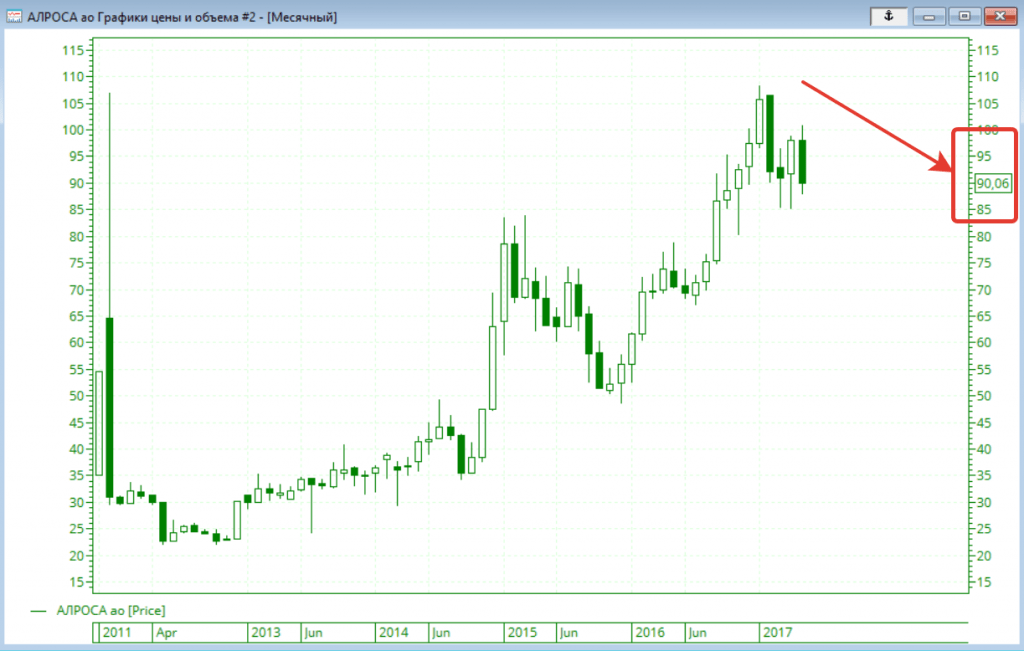

Возьмем компанию CAL, занимающуюся производством обуви и аксессуаров. Если посмотреть график цены, то цена находится на минимуме за последние 9 лет. Это сильный признак для того чтобы рассмотреть включить ее в инвестиционный портфель. Оценка финансовых показателей и технических (на каких ценовых уровнях находится акция) позволяют принять решение о вложении в акцию.

Цена акции находится на исторических минимумах, при этом фундаментальные показатели сигнализируют о потенциале роста

[править] Суть

Снизу — то, как не должно быть

Проблема с кубами в теории Рамсея состоит в том, что это никакая не проблема, а одна из задач в комбинаторике, где любят переставлять или красить мелкие части одного большого множества и смотреть, что интересного может получиться. В нашем случае предлагается взять n-мерный кубик, соединить его вершины линиями, и каждое получившееся ребро покрасить одним цветом из двух — либо синим, либо красным. Суть в том, чтобы понять, до какого значения n можно, по-разному закрашивая рёбра, избежать ситуации, когда одна плоскость в кубе закрашена одним цветом. То есть, мы не хотим, чтобы получался одноцветный конвертик, как на картинке. Математики посидели-позакрашивали — видят, что в обычном кубике это сделать легче лёгкого. Добавили ещё измерение (получился тессеракт), снова позакрашивали — получилось, избежать конвертика можно. Добавили пятое, шестое, седьмое — всё отлично! Но тут пришёл Грэм и сказал, что они занимаются хуитой, и он-де сразу сейчас посчитает, при каком количестве измерений одноцветный конвертик будет получаться по-любому. ИЧСХ, посчитал-таки, однако искомым решением это назвать нельзя.

Дело в том, что теорема предлагает найти наименьшее количество измерений с нарушением условия появления одноцветной плоскости. Но хитрый Грэм подумал и решил, что считать по порядку никакого терпения не хватит. Он подозревал, что количество измерений будет большим, но не бесконечным, поэтому, применив специальное кунг-фу из комбинаторики, посчитал сразу максимальное количество этих самых измерений. Этим приёмом он не нашёл решения теоремы, но обозначил верхнюю границу поисков. То есть, если вдруг начнёте решать эту задачу с гиперкубами, то размерности больше числа Грэма можете не брать. И на сегодняшний день та самая минимальная размерность гиперкуба лежит между 13-ю измерениями и, собственно, числом Грэма. Таким образом, число Грэма — это верхний предел количества измерений гиперкуба, при котором точно невозможно избежать подграфа, закрашенного одним цветом.

Акции и облигации

Полиэтиленгликоль ПЭГ 200 Цены снижены на 20%

В наличии

Рентабельность активов (ROA)

ROA (англ: Return on Assets, перевод: рентабельность активов) – коэффициент отражающий прибыльность использования компанией своих активов. Рассчитывается как отношение чистой прибыли к величине активов. Коэффициент является одним из основных показателей результативности и показывает какую прибыль принес собственный и заемный капитал.

Вариант №1. Формула расчета ROA:

где:

Net Income – чистая прибыль после налогообложения;

Total Asset – сумма активов компании.

Вариант №2. Формула расчета ROA:

где:

Tax rate – налоговая ставка;

Percent on credits – проценты по выданным кредитам.

Существуют различные модификации коэффициента ROA, основанные на использовании различных видах прибыли: EBIT (операционная прибыль), прибыль до налогообложения, маржинальная прибыль.

Нормативное значение ROA

Чем больше рентабельность активов, тем более инвестиционно-привлекательна компания в глазах инвесторов. Рассмотрим нормативные значения для данного показателя ↓

| Значение | Привлекательность |

| ROA < 0 | Прибыль компании отрицательная. Финансовая устойчивость низкая. Не привлекательна для инвестиций |

| ROA > 0 | Компания инвестиционно-привлекательна |

| ROA1 > ROA2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| ROA1 > ROA* | ROA (1) компании больше среднерыночного значения (*). Эффективность управления собственными и заемными средствами выше среднерыночного значения.

Инвестиционно-привлекательна для инвестирования |

Анализ компаний по ROA необходимо проводить в одной отрасли, т.к. фондоемкие предприятия будут иметь меньшее значение, чем телекоммуникационные и it-компании.

Более подробно про коэффициент ROA читайте: → Рентабельность активов (ROA). Формула по балансу. Пример расчета

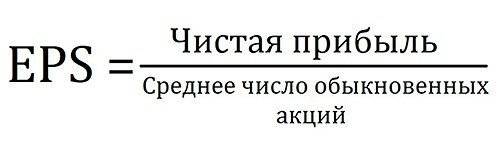

Коэффициент выплаты дивидендов (DPR)

DPR (англ: Dividend Payout Ratio, аналог: PR, Payout ratio, перевод: коэффициент выплаты дивидендов) – показатель отражающий какой размер чистой прибыли направляется на дивидендные выплаты. Коэффициент показывает качественный уровень акций.

Выделяют две возможные дивидендные политики:

- Подход согласно теории Модильяни-Миллера. Дивидендные выплаты направляются акционерам, после удовлетворения нужд компании в расширении, производства, капитальном строительстве, инвестировании.

- Подход Гордона. Дивидендные выплаты необходимо осуществлять постоянно и в растущем темпе. Для того чтобы создать рост инвестиционной привлекательности на фондовом рынке и удовлетворению интересов акционеров. См. → Модель Гордона. Формула. Пример расчета

Главная цель дивидендной политики компании – это так распределить прибыль и дивидендные выплаты, чтобы максимизировать стоимость компании.

В настоящее время доминирует второй подход по управлению выплатами дивидендов.

Вариант №1. Формула расчета DPR следующая:

Где:

DPS (Dividend per share) – размер дивидендных выплат на акцию.

EPS (Earnings per share) – прибыль на акцию.

Вариант №2. Формула расчета DPR через чистую прибыль:

Нормативное значение DPR

В инвестиционной практике были выделены следующие значения коэффициента Payout (DPR) ↓

| Значение |

Привлекательность |

| DPR < 0,3 | Компания не инвестиционно-привлекательна |

| 0,3 < DPR < 0,7 | Оптимальное значение |

| DPR >0,7 | Компания может иметь финансовые проблемы. Так как более 70% чистой прибыли направляются на выплаты акционерам |

При анализе коэффициента дивидендных выплат необходимо оценивать характер тренда. Так если он устойчиво повышательный то компания устойчиво расширяется. Если показатель имеет резки скачки, то это говорит о финансовой нестабильности и не грамотной управленческой политике. Многие стартапы и it-компании, не платят дивиденды, а все направляют на реинвестирование.

Значение коэффициента DPR может быть более 100%.Так показатель для American Campus Communities (ACC) = 240%. Размер дивидендных выплат не показывает финансовую устойчивость компании, а отражает ее дивидендную политику. Высокие значения, первый знак, что в ближайшем будущем дивидендные выплаты снизятся, а это негативный фактор для роста цен на акции.

Применять данный коэффициент к российским компаниям некорректно, т.к. они их либо вообще не платят, либо делают это нерегулярно.

Плюсы ОФЗ н

Подписка на статьи

Корпоративные новости »

Клиенты ГК «ФИНАМ» смогут принять участие в IPO Группы «Самолет»

Руководитель АФД принял участие во II-м Всероссийском форуме инвестиционных советников и финансовых консультантов

Спикеры главной краудфандинговой конференции 2020 года «Крауд-инвестиции: доходность и новые возможности»

Boeing: хорошие и плохие новости

Клиенты банка «Центр-инвест» оформили первые депозиты на маркетплейсе Московской биржи

Драйверы нового времени — голосовые технологии и информационная безопасность

«Сбербанк страхование» застраховала ЖК Виноградный более чем на 1,3 млрд руб.

МКБ выступил партнером Евразийского экономического форума в Вероне

Активы Новикомбанка за 8 месяцев 2020 г. выросли на 12,3%

Количество клиентов Сбера по инвестиционно-накопительным продуктам выросло за год на треть

Новикомбанк – победитель осеннего Интеллектуального кубка

Теперь в Сбербанк Онлайн можно оформить полисы страхования жизни

Чат-бот BSS помогает клиентам Триколора

Состоялось заседание Рабочей группы по кредитованию ценными бумагами

Состоялось заседание Совета по спецдепозитарной деятельности

РАЗРЕШЕНИЕ «Цена / прибыль к росту — отношение PEG»

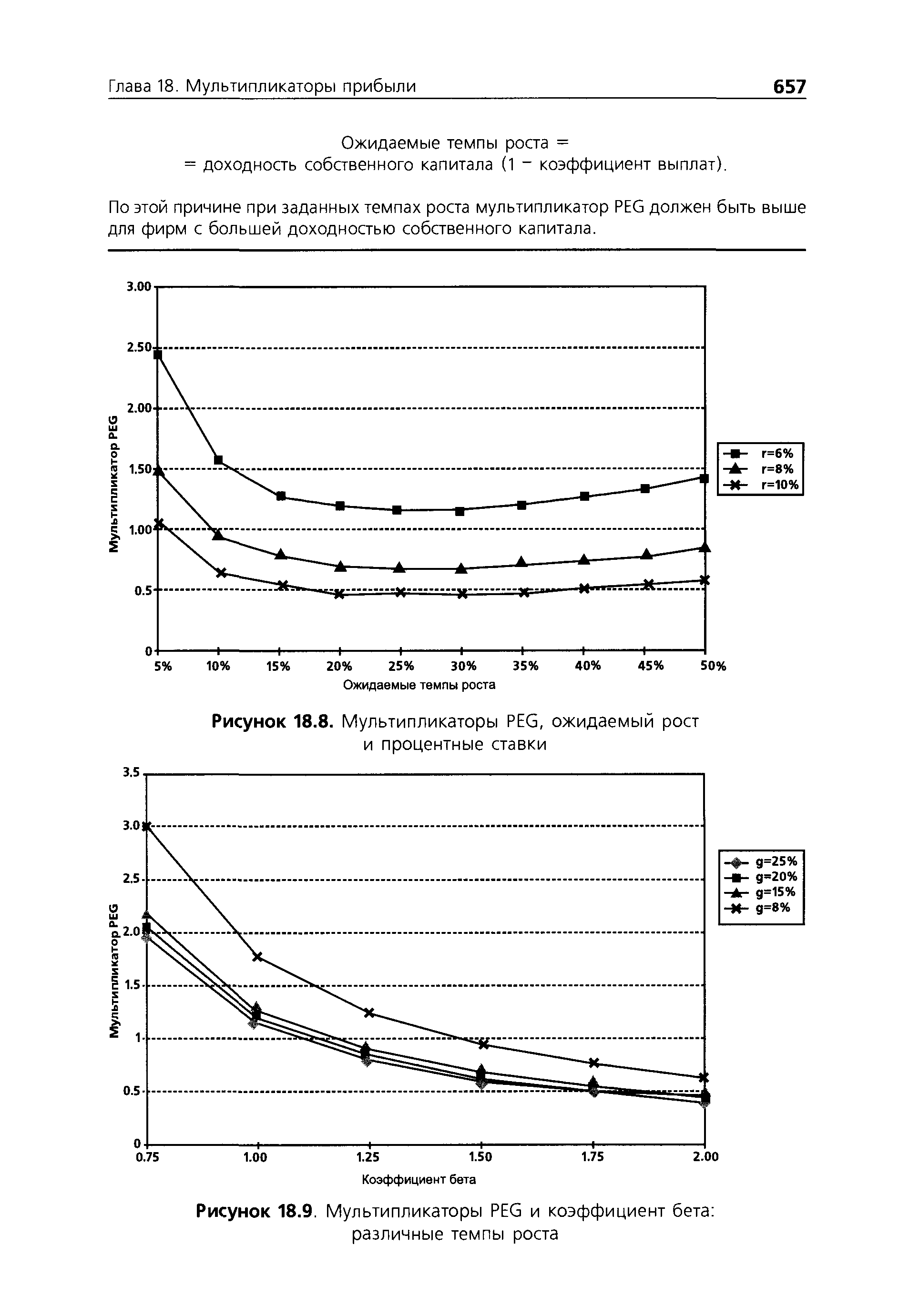

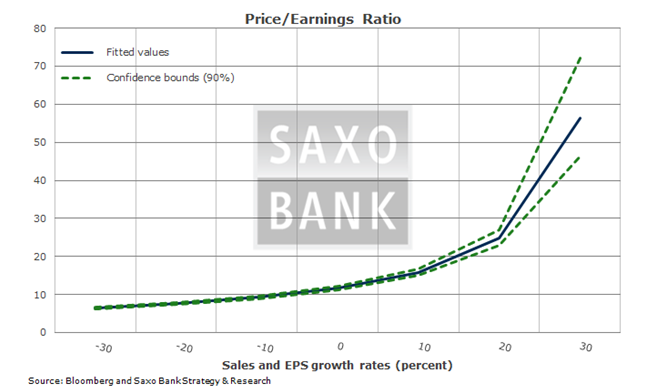

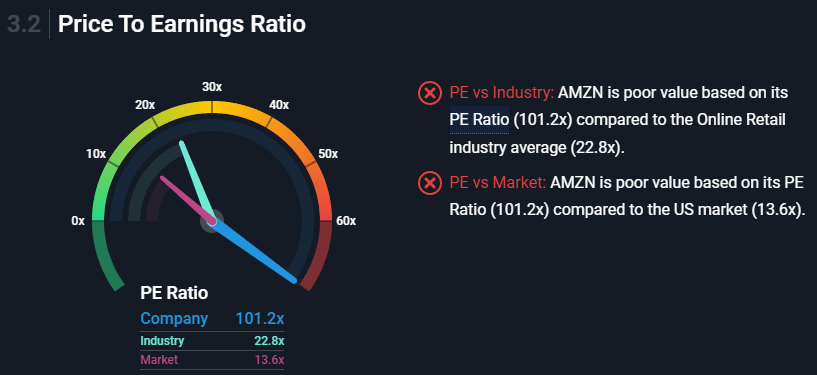

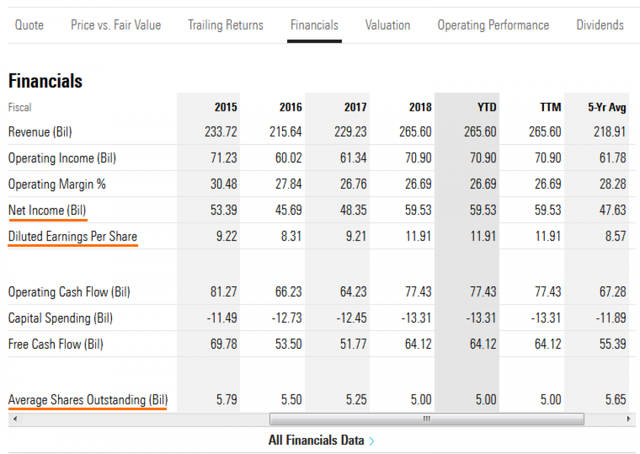

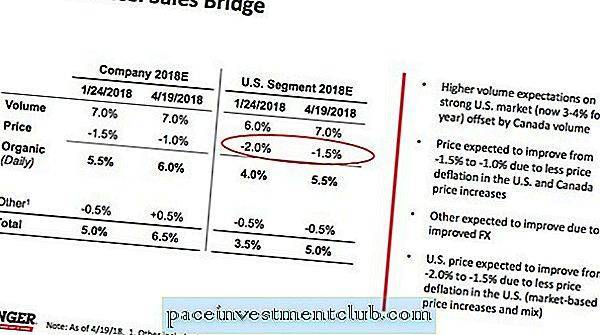

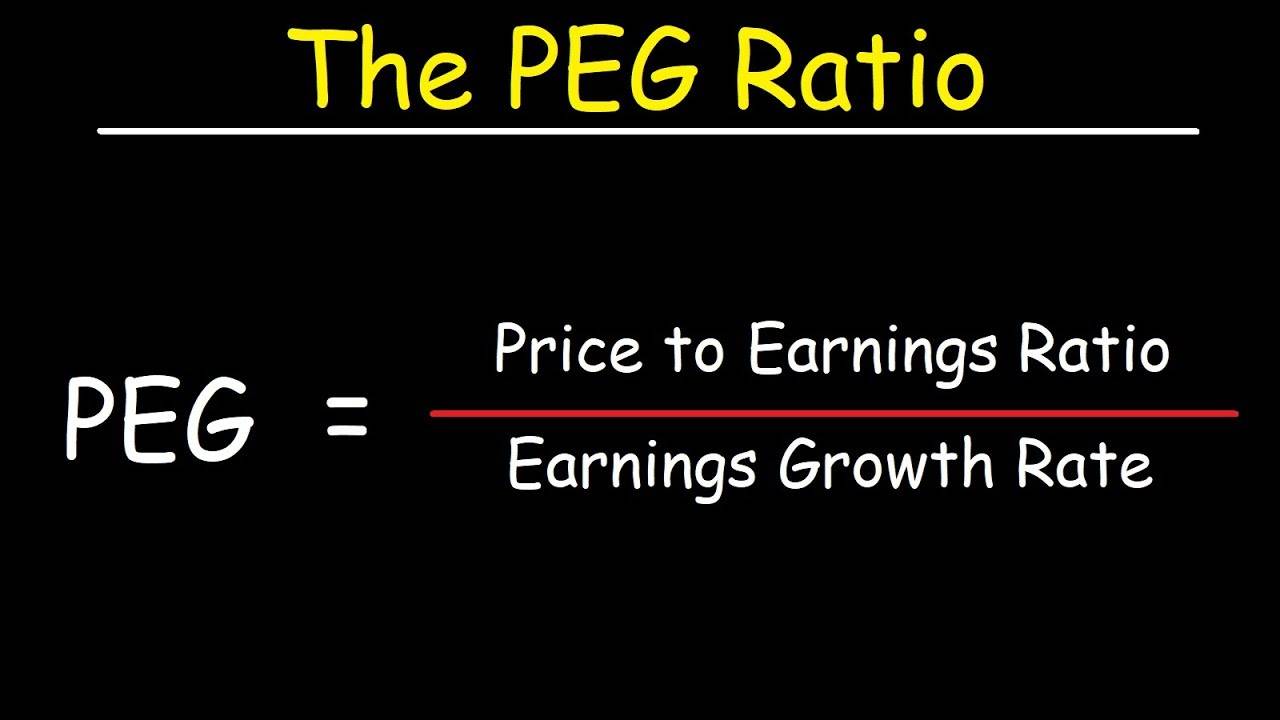

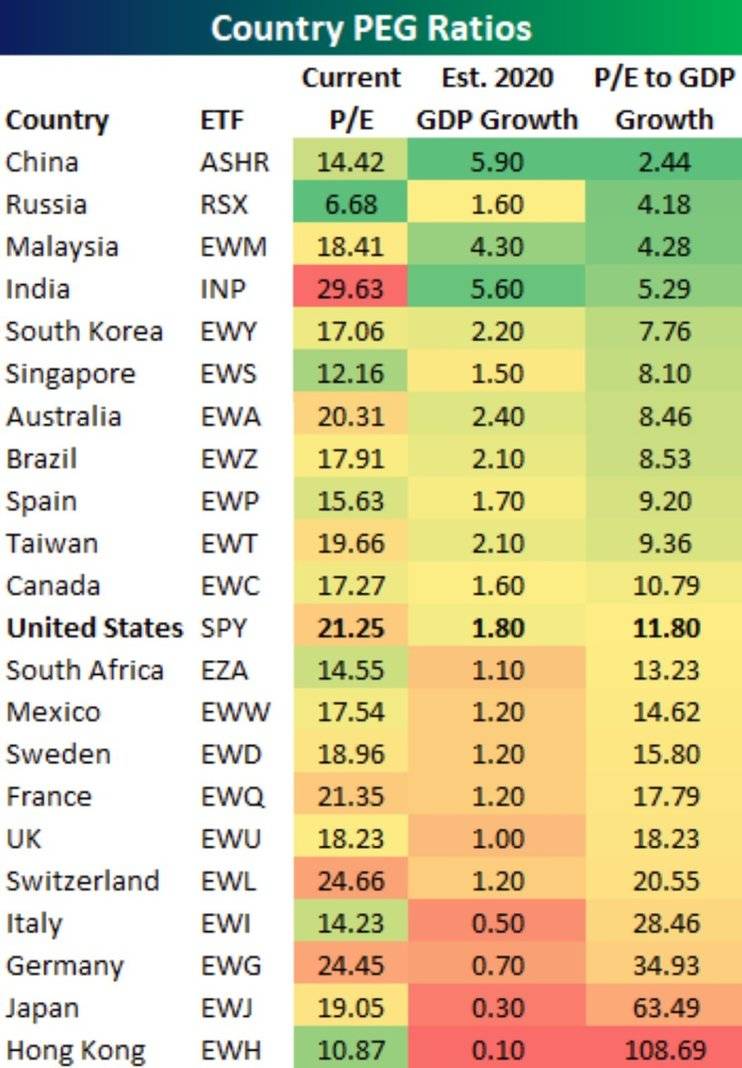

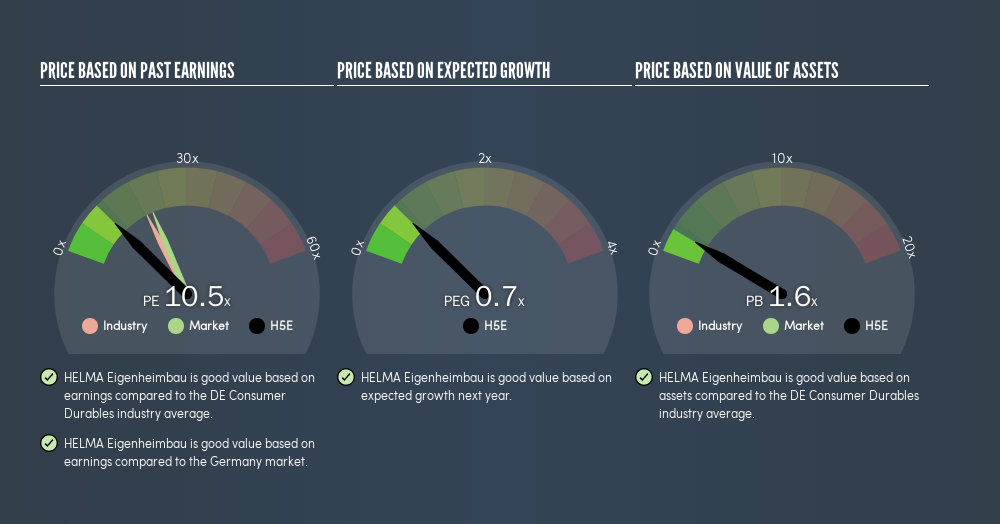

В то время как низкий коэффициент P / E может сделать акции похожими на хорошую покупку, факторинг в темпах роста компании, чтобы получить отношение PEG к запасу, может рассказать другую историю. Чем ниже коэффициент ПЭГ, тем больше запасы могут быть недооценены с учетом его прибыли. Степень, в которой значение отношения ПЭГ указывает на запас или заниженные запасы, варьируется в зависимости от отрасли и типа компании, хотя широкое эмпирическое правило заключается в том, что отношение ПЭГ ниже единицы желательно. Кроме того, точность коэффициента ПЭГ зависит от используемых входов. Например, использование исторических темпов роста может обеспечить неточное соотношение ПЭГ, если ожидается, что будущие темпы роста будут отличаться от исторических темпов роста. Для различения методов расчета с использованием будущего роста и исторического роста иногда используются термины «прямой ПЭГ» и «конечный ПЭГ».

| Добавить | Символ | PEG | Цена |

|---|---|---|---|

| SPGI | 1, 051. 25 | 156. 94 | |

| S & P Global Inc | |||

| EOG | 96. 31 | 104. 58 | |

| EOG Resources Inc | |||

| MKC | 95. 92 | 96. 92 | |

| McCormick & Co Inc |

| Добавить | Символ | PEG | Цена |

|---|---|---|---|

| HCP | 0. 01 | 27. 01 | |

| HCP Inc | |||

| LUK | 0. 01 | 25. 66 | |

| Leucadia National Corp | |||

| EBAY | 0. 02 | 35. 97 | |

| eBay Inc |

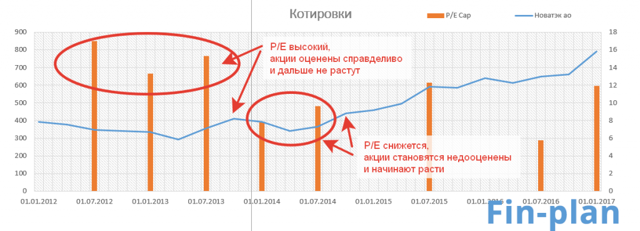

Дополнительные драйверы для роста стоимости на рынке

Существуют дополнительные факторы, влияющие на рост недооцененных акций:

Инвестиционные проекты. Расширение мощностей предприятий, строительство, реализация инвестиционных проектов приводит к увеличению активов предприятия и его внутренней стоимости.

Рост финансовых коэффициентов. Увеличение значения ключевых финансовых коэффициент (чистая прибыль, рентабельность, оборачиваемость, финансовая устойчивость, ликвидность) приводит к повышению интереса у инвесторов акций компании. Финансовые показатели отражаются в ежеквартальных отчетностях. Если показатели оказываются в разы лучше, чем прогнозировались, то это приводит к росту цены на фондовом рынке.

Слияние и поглощение. Реорганизация компании приводит к изменению ее структуры капитала и размера ее активов, что приводит к росту ее внутренней стоимости.

Погашение долга. Уменьшение размера долговой нагрузки улучшает финансовые показатели компании, и повышают ее привлекательность.

Ожидание и размер дивидендов. Объявление дивидендных выплат привлекают инвесторов их получить и создают «дивидендные ралли». Чем больше размер выплат, тем больше желающих получить выплаты и тем больше возникает рост цены до даты отсечки.

Портфель Уоррена Баффета

Рассмотрим портфель Баффета, как представителя школы стоимостного инвестирования на текущий момент ↓

Посмотреть состав портфеля У. Баффета можно на сайте finbox.io

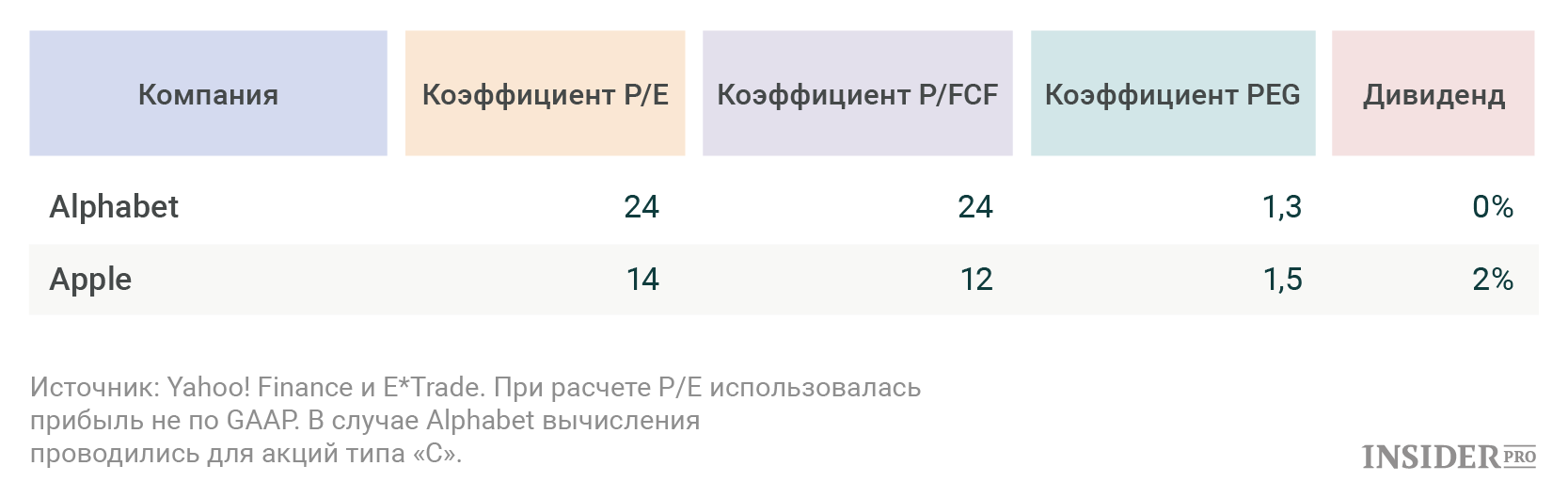

Можно заметить, что он инвестирует компании лидеры своего сегмента. На текущий момент, он все-таки добавил акцию IT-компании (Apple), которая очень переоценена и имеет P/E =24,5. Она занимает более 30% в его портфеле!

Его портфель строится по следующим принципам, которые расширяют подход Грэма:

- Вложение в «понятные» для инвесторов компании. Например, Coca-Cola – потому что сам любит его пить.

- Рентабельность собственного капитала и маржа чистой прибыли высокие.

- Компания должна постоянно расти в прибыли.

- У компании есть потенциал для роста и масштабирования в своем секторе.

- Собственники компании имеют положительную репутацию.

Анализ CFA — Проверка статистических гипотез о среднем значении

Выводы.

Всегда легко прийти к негативному выводу, когда мы видим отрицательное соотношение P/E

Важно понимать, что значения финансовых показателей не должны восприниматься как ответы, а должны использоваться как вопросы. Аналитик должен попытаться найти ответы на вопросы, на которые указывают нарушения в коэффициентах

Кроме того, неразумно полагаться только на одно соотношение при анализе финансового состояния любой компании. Каждый финансовый показатель отражает только одну сторону ситуации. Чтобы составить полную картину потенциальных инвестиций, нужно учитывать и другие показатели.