Преимущества вкладов в банках

Многие люди, задумываясь, куда вложить деньги в 2020 году, по-прежнему выбирают банковские депозиты. Одни не знают о существовании других вариантов, вторые опасаются их, а третьим не хочется заниматься изучением нового для себя. Назвать подобный подход полностью ошибочным нельзя. У банковских вкладов есть нескольких существенных преимуществ:

- Гарантированная доходность по заранее оговоренной ставке. Она фиксируется в договоре и не может изменяться финансовой организацией в одностороннем порядке.

- Наличие страховки от государства. Даже если выбранный банк лишится лицензии, то вкладчики получат свои деньги и большую часть процентов.

- Минимальные затраты времени на размещение средств, контроль за ними. Договор можно заключить онлайн, вся актуальная информация о вкладе доступна в интернет-банке.

- Изъять средства досрочно можно в любой момент без потери вложенной суммы. Законодательство обязывает банки возвращать вклады по первому требованию клиента.

- Возможность открыть депозит для накопления и постепенно пополнять его. Это особенно удобно, если пока есть в наличии только небольшая сумма.

- Бонусы от кредитной организации для вкладчиков. При наличии вклада можно получить бесплатное обслуживание карточек или другие льготы и привилегии.

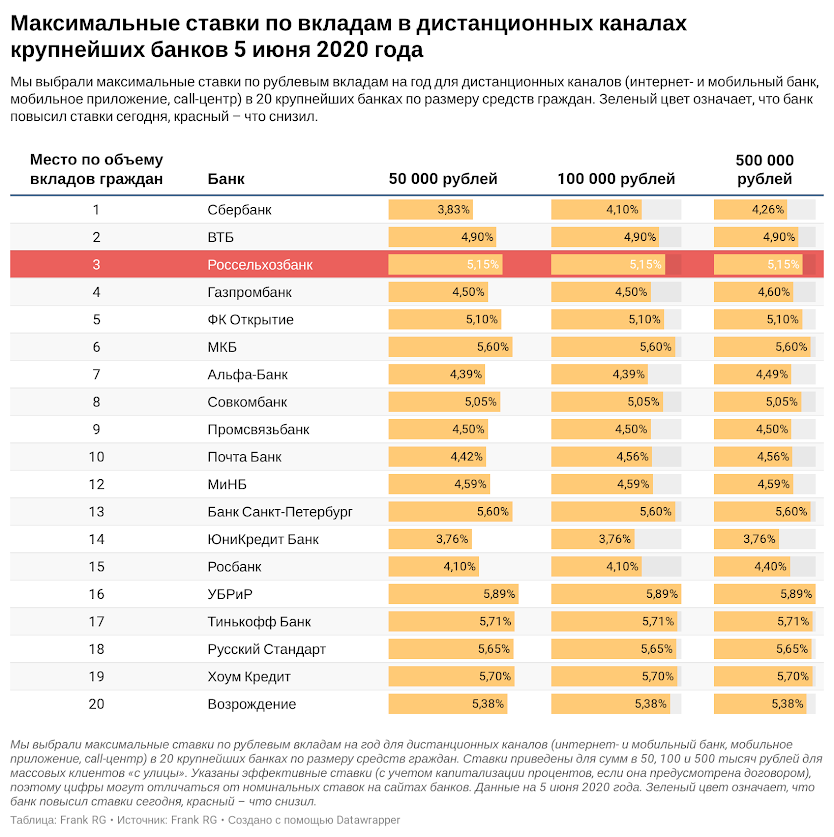

Куда лучше вложить рубли под высокий процент с гарантией без рисков: обзор топ-5 лучших банков

Чтобы понять, куда вкладывать капитал, стоит ознакомиться с рейтингом банков, составленным на основе экспертных мнений и отзывов потребителей.

В какой банк лучше вложить средства под гарантированные проценты

Специалисты рекомендуют вкладывать средства в «Тинькофф Банк», «Совкомбанк», «ЮниКредит Банк», УБРиР и «Абсолют Банк». О каждой из этих финансовых организаций стоит рассказать подробнее.

Тинькофф Банк

Отечественный банк, созданный Олегом Тиньковым. На территории РФ нет ни одного отделения, что значит полный переход на дистанционное обслуживание.

Отечественный банк, созданный Олегом Тиньковым. На территории РФ нет ни одного отделения, что значит полный переход на дистанционное обслуживание.

Минимальная сумма вклада составляет 50 тыс. руб., максимальная ставка — 7%. Существует возможность пополнения депозита и частичного снятия денег, что прописывается в договоре. Проценты по вкладу подвергаются капитализации или переводятся на отдельный счет.

Совкомбанк

Организация основана в СССР в 1990 г., входит в перечень 20 крупнейших банков страны. Минимальная сумма депозита составляет 30 тыс. руб., максимальная доходность — 7,6% годовых. Право пополнять счет вкладчик имеет, а частично снимать деньги с него — нет.

Организация основана в СССР в 1990 г., входит в перечень 20 крупнейших банков страны. Минимальная сумма депозита составляет 30 тыс. руб., максимальная доходность — 7,6% годовых. Право пополнять счет вкладчик имеет, а частично снимать деньги с него — нет.

Прибыль выплачивается по окончании периода. Если расторгнуть договор раньше назначенного срока, проценты за 3 месяца, полгода и полное количество лет сохранятся.

ЮниКредит Банк

Европейская компания появилась в России больше 15 лет назад. Сегодня это крупнейшее кредитное учреждение в стране с зарубежным капиталом. Ставки по вкладам варьируются от 0,2 до 8,35%. Они зависят от разных факторов: выбранной валюты, срока, суммы и способа начисления дохода. На официальном сайте организации находится калькулятор, с помощью которого можно выбрать подходящий депозит.

Уральский Банк Реконструкции и Развития

УБРиР обслуживает клиентов в более 1,5 тыс. филиалов, расположенных в разных регионах России. Ставка достигает 11% годовых, но увеличивается на 1% при открытии депозита через интернет. При этом клиент самостоятельно выбирает, как использовать прибыль: капитализировать или получать на карточный счет.

УБРиР обслуживает клиентов в более 1,5 тыс. филиалов, расположенных в разных регионах России. Ставка достигает 11% годовых, но увеличивается на 1% при открытии депозита через интернет. При этом клиент самостоятельно выбирает, как использовать прибыль: капитализировать или получать на карточный счет.

Еще одно преимущество вкладов УБРиР — это бесплатное подключение к системе интернет-банкинга.

Абсолют Банк

Организация существует на отечественном рынке с 1993 г. Она предлагает открыть вклады с годовым доходом до 8,5% и выплатой по истечении срока договора. К недостаткам относят отсутствие возможности пополнения и частичного снятия, а также минимальный порог в размере 30 тыс. руб.

Выгодные инвестиции в интернет-проекты

Приумножить собственные активы можно не только с помощью банков и найма профессиональных инвесторов. Огромные возможности для пассивного заработка дает internet. Пользователю сети остается только выбрать проекты, в которые стоит вкладывать деньги. Предварительно лучше посоветоваться с успешным инвестором, чтобы уменьшить риск потери капитала. Гражданин может вложить небольшую денежную сумму в один из перечисленных ниже проектов:

Доходы по вкладам

Например, разместив 6 млн руб. в «ДжиИ Мани Банке» (это банк корпорации «Дженерал Электрик») на 2 года, можно рассчитывать на 11,57% годовых (с учетом капитализации), а если положить указанную сумму на год, то ставка с учетом капитализации составит 11,2%. И это притом что по условиям вклада разрешено частичное снятие средств. А доверив свои сбережения на 3 года Альфа-банку, можно получить 11,51% годовых (с учетом капитализации).

Банки России сегодня радуют приятными условиями. Так, в Промсвязьбанке, можно открыть вклад «Моя выгода» на 3 года под 10% годовых. А в Сбербанке России есть вклад «Растущий», предлагающий разместить денежные средства более миллиона рублей на 1,5 — 2 года под 9,93% годовых (с учетом капитализации). Таким образом, 6 млн руб. без особого риска могут принести около 600 тыс. руб. в год, что составляет примерно 50 тыс. руб. в месяц. Чтобы получить такой доход от сдачи жилья в аренду, еще надо постараться, например, купив две хорошие квартиры, не требующие ремонта, в Подмосковье.

Риски и правила

Вклад, с точки зрения потенциальных рисков, более привлекателен, если речь идет о сумме менее чем в 1,4 миллиона рублей. При наличии обязательной страховки со стороны государства вкладчик ничем не рискует. Даже при банкротстве финансового агента его средства не исчезнут. Однако такой капитал нельзя считать достаточным для покупки недвижимости в городах. При увеличении объемов депозита все риски клиент уже берет только на себя. Это существенно сужает выбор банков до самых надежных, имеющих длительную успешную историю работы.

Приобретение квартиры будет менее рискованным вариантом, если вложить деньги в готовую недвижимость, а не в стройку или в долевые договора. Придется потратиться на тщательную проверку объекта, чтобы гарантировать отсутствие обременений и претензий со стороны возможных скрытых собственников. Однако риска, что купленные метры не будут востребованы на рынке аренды, упадут в цене, практически нет. Даже при непродолжительном снижении трендов в перспективе 10 лет можно ожидать стабильного роста.

На заметку!

В среднем за год метры жилого фонда дорожают на 3 процента. Особенно выражена эта тенденция на рынке новостроек.

Вклад – это хороший вариант для тех, кто не хочет дополнительно платить налоги, заниматься декларациями и изучать правовые аспекты. Такие доходы от депозитов не облагаются дополнительными сборами, в отличие от любой прибыли от недвижимости. Касается это как аренды, так и быстрой перепродажи на волне подъема ценника объектов. Закон обязывает либо уплатить 13 процентов от всей суммы за год, либо оформить ИП и удержать налог уже в размере 6 процентов. Последняя редакция закона о сдаче квартир в аренду предполагает также вариант оформления лица как самозанятого или покупки патента на заданный срок. Обязательным этапом оформления сделки будет сбор пакета документов, в который входят:

- письменное согласие всех владельцев и жильцов;

- технический паспорт;

- нотариально заверенный договор;

- выписка ЕГРП или ЕГРИП;

- ИНН.

С этой точки зрения, вклад в банке более выгоден. Снизить уровень риска можно, разделив сумму на несколько частей и воспользовавшись услугами нескольких финансовых компаний. Страховка будет покрывать всю сумму, хотя это негативно скажется на доходности.

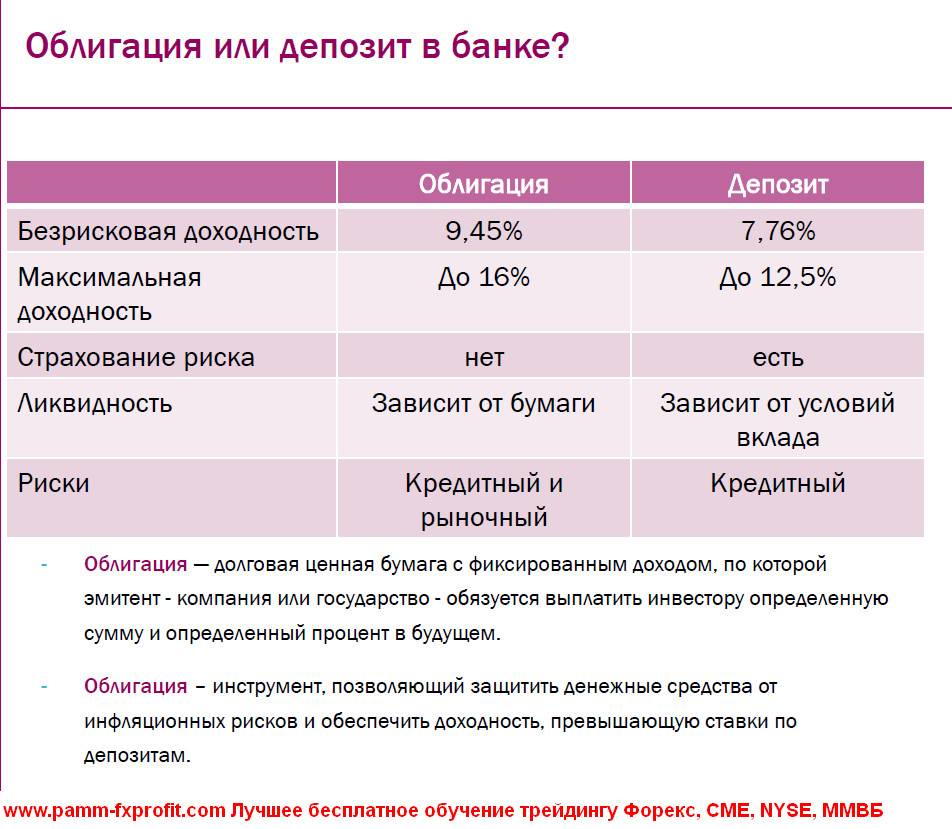

Отличия вклада от депозита

Все знают, что хранить деньги лучше не дома, а в банке, так как они должны работать и приносить доход. Банковские организации предлагают клиентам различные сберегательные программы, которые могут помочь не только сохранить свои накопления, но и неплохо заработать на этом. К числу самых популярных и известных банковских продуктов относятся вклад и депозит, однако не все знают, в чем же отличия этих двух понятий.

Определение вклада

Вклад – это деньги, которые клиент размещает на банковском счете, чтобы получить доход. Прибыль складывается из начисляемых процентов и зависит от срока и суммы размещения. Храниться средства могут как определенное время, установленное договором, так и до востребования, пока клиент их не решит снять. Сделать это можно в любое удобное время.

Сегодня разработано много видов вкладов. Основные из них:

- До востребования – вклад, не имеющий четко установленного срока. То есть вкладчик (физическое лицо) может получить средства в любое время. К тому же он также самостоятельно выбирает, когда ему удобно забирать проценты. Доход по такому виду размещения не самый большой, но зато стабильный.

- Срочные вклады – размещение денежных средств, оговоренное определенным сроком. Как правило, такой тип вклада подразумевает под собой заключение договора на размещение денег на срок от 1 года до 5 лет. Процентная ставка также определяется сроком и суммой размещения. Однако стоит учитывать, что если вкладчик решит забрать деньги раньше срока, он теряет начисленные ему проценты.

- Накопительный вариант – это продукт для тех людей, которые хотят разместить деньги на длительный срок с возможностью периодического пополнения и снятия наличных.

Открывать вклад можно не только в российских рублях, но и в иностранной валюте, тем самым получая дополнительную прибыль. Однако здесь необходимо быть предельно внимательным и выбирать валюту осознанно, предварительно проанализировав рынок.

При срочном вкладе в договоре указывается определенный, заранее оговоренный срок. Если это условие вкладчиком соблюдается, он может получить таким способом максимальный доход.

Плюсы и минусы

Основным достоинством сберегательного вклада считается возможность безопасного хранения денег. Накопления, которые хранятся дома, можно потерять в любой момент, а вот если они размещены на банковском счете, то будут защищены государством, так как банковские вклады застрахованы на сумму до 1 400 000 рублей. В случае банкротства того или иного банка вкладчик в любом случае сможет вернуть свои деньги в пределах застрахованной суммы.

Если говорить о недостатках, то для получения максимального дохода необходимо разместить крупную сумму на короткий срок. Если сумма вклада невелика, то получить хорошую прибыль не получится. Если в среднем по стране процентная ставка по вкладу составляет, например, 5%, а уровень инфляции 3%, то прибыль будет чисто условной.

Плюсы и минусы банковских вкладов

Перед тем как вкладывать деньги в сберегательные вклады или ПИФы надо разобраться с плюсами и минусами каждого продукта.

Банковский вклад предусматривает передачу денежной суммы банку на определенный срок и под заранее оговоренный процент. У данного инвестиционного инструмента есть ряд плюсов:

- Доходность оговорена заранее. Банк не может менять ставку в одностороннем порядке. Причем это правило действует на весь срок договора.

- Гибкие сроки. Вклады для населения предлагаются на сроки от 1-3 месяцев до нескольких лет.

- Гарантии от государства. Все средства населения, предпринимателей и малых предприятий страхуются АСВ в пределах установленных лимитов. Если произойдет отзыв лицензии у банка, то будет выплачена страховка. В нее войдет как тело вклада, так и проценты на дату наступления страхового случая.

- Пассивное получение дохода. После передачи денег банку клиенту не надо предпринимать никаких действий. Именно кредитная организация будет решать, куда направить средства для получения прибыли.

- Отсутствие риска получить убыток. Банк принимает его на себя. Даже если деятельность финансового учреждения принесет одни убытки, вкладчики получат назад вклады и проценты в полном объеме.

- Простое открытие депозитов. Заключить договор можно не только онлайн, но и через интернет в онлайн-банке, а также часто в устройствах самообслуживания.

- Возможность досрочного изъятия. Деньги с вклада можно забрать практически в любой момент.

Разбираясь, что лучше выбрать для вложения средств, надо не забывать о наличии у депозитов ряда существенных минусов:

- Низкая доходность. Проценты по депозиту с трудом позволяют перекрыть потери от инфляции. Если в небольших банках ставка по вкладам может достигать 6-7% годовых, то Сбербанк и другие крупные кредитные учреждения предлагают уже только 4.5-5.5%.

- Ограничения страховки. Государство страхует население по вкладам на сумму 1.4 млн рублей. В эту сумму входят все деньги, размещенные в 1 банке – суммы вкладов, проценты по ним, деньги на других счетах. При банкротстве кредитной организации сумму сверх лимита вернуть часто невозможно.

- Потеря дохода при досрочном изъятии. Обычно банки пересчитывают проценты по ставке до востребования и фактически клиент лишается дохода, если он решил забрать средства до окончания срока договора.

Ни то, ни другое

Алексей Коренев, аналитик ГК «ФИНАМ», имеет альтернативное мнение насчет депозитов и вложений в недвижимость. Он считает, что на сегодняшний день ни один из предложенных способов инвестирования не может считаться оптимальным.

И вот почему: ставки по депозитам относительно стабильны, их изменения возможны лишь по мере пересмотра ЦБ РФ ключевой ставки. Но доходности там настолько низкие, что, с точки зрения заработка, да и даже спасения своих денег от растущей инфляции, выглядят не совсем привлекательно. А вот недвижимость, несмотря на всю привлекательность, вполне возможно, окажется на какое-то время не самым лучшим объектом для инвестирования. «Мы находимся в начальной стадии затяжного и глубокого кризиса, когда, быть может, спрос на коммерческую и жилую недвижимость уйдет в глубокую и продолжительную рецессию», – говорит эксперт.

«Более того, банковский депозит хоть и не слишком выгоден, но позволяет хотя бы прогнозировать свои будущие доходы. Чего сейчас не скажешь о рынке недвижимости. В этом плане куда более перспективными выглядят операции на финансовых рынках, позволяющих получать вполне приличную прибыль от торговли акциями, облигациями или иными финансовыми инструментами. Доходность там фактически не ограничена и определяется лишь уровнем риска, который готов взять на себя инвестор».

ОВГЗ качает курс доллара

Руководство Минфина уже неоднократно заявляло, что планирует минимизировать валютные долги и вовсе от них отказываться на рынке ОВГЗ. Ставка будет делаться на гривну. Причем, на длинную гривну: краткосрочные облигации (со сроком обращения полгода-год) будут замещаться долгосрочными — от 2 до 5 лет. Не исключаются и шестилетние выпуски. Спрос на длинные вложения очень большой, ведь инвесторы хотят закрепить более высокие доходности на продолжительное время. И чиновники рассчитывают на этом сыграть.

Это значит только одно — иностранцы, которые сейчас скупают наши долговые бумаги, продолжит заводить к нам валюту и покупать за нее гривневые облигации. Значит, продолжит расти дисбаланс на валютном рынке — украинская валюта может укрепляться.

Дисбаланс — потому что удешевление доллара не сопровождается его притоком в реальный сектор. Импорт в Украине по-прежнему опережает экспорт, и формируется негативный торговый баланс. Выходит казус: доллара не хватает, но он дешевеет. Власти уже задумались над проблемой, и, может, выдадут ее решение в следующем году.

«Я не в восторге от укрепления гривны, от которого страдает госбюджет и товаропроизводитель. Ревальвация любой национальной денежной единицы при несоответствующем отклике со стороны внутреннего товаропроизводителя должна обязательно прожимать импорт. Мы видим ухудшение торгового баланса несколько кварталов подряд. Экономику же можно раскручивать только за счет активизации инвестиционных потоков», — подчеркнул исполнительный директор Международного Фонда Блейзера, советник президента Украины Олег Устенко.

Как чиновники распутают валютно-долговой клубок проблем, пока сложно предсказать. Ведь иностранцы — главные покупатели ОВГЗ, потому и заваливают наш межбанк долларом и продавливают его курс. И правительство нуждается в них. В тоже время, если власть достигнет своей цели и подтолкнет украинские банки к более активному кредитованию бизнеса и отечественной экономики в целом, то они станут меньше покупать ОВГЗ, и помогать с выплатой госдолга.

Банковский вклад: преимущества и риски

Банковский депозит — самый доступный инвестиционный инструмент для рядового гражданина. Работать со вкладами просто сразу по нескольким причинам:

- Предсказуемая доходность. Процентная ставка фиксируется в договоре, так что клиент заранее знает, сколько денег он получит.

- Низкий порог вхождения. Многие банки позволят сделать вклад даже на 1 тыс. руб.

- Деньги сами приносят доход. После заключения договора клиенту банка ничего не нужно делать для получения прибыли. Перевести средства и открыть счет можно онлайн.

- Ликвидность. Банковский депозит — это реальные деньги, которые легко вывести, потратить или вложить в другой актив.

- Отсутствие налога на доход по денежным вкладам.

Важное уточнение: налог на депозиты существует, но применяется только в том случае, если ставка по депозиту превышает ключевую ставку ЦБ на 10%. На практике такая ситуация не встречается

Например, в конце 2018 года доходность по вкладам доходит до 8%, в то время как ставка рефинансирования ЦБ составляет 7,75%.

Рисунок 1. Все, что нужно сделать — подписать договор и отдать деньги в банк

Впрочем, простота работы со вкладами имеет и обратную сторону. Открывая депозитный счет в банке, клиент берет на себя целый ряд рисков.

Банкротство банков. В России сложилась эффективно работающая система страхования вкладов, но пользоваться ей нужно с умом. Возврату подлежат только рублевые депозиты на сумму не более 1,4 млн руб. Если размер вклада выходит за эти рамки, можно разбить его на несколько частей по 1,4 млн и положить их в разные банки. Личность вкладчика не имеет значения: можно смело открывать счета на одно и то же имя.

Тяжелый кризис. Самый плохой сценарий, при котором вкладчик рискует потерять все деньги. Если по каким-то причинам в стране начнется тяжелый банковский кризис, система страхования вкладов может дать сбой. По сравнению с 90-ми российская экономика стала намного стабильнее, но просчитать все риски по-прежнему невозможно.

Рисунок 2. Тяжелый банковский кризис — самая большая опасность

Инфляция. Обычно размер ставки по депозитам оказывается выше, чем уровень инфляции. Например, в 2018 году вкладчики российских банков получат около 7–8% дохода, в то время как цены вырастут лишь на 4%. Но так бывает далеко не всегда.

Самый свежий пример — резкий рост цен в 2014 году. На фоне санкций и ослабления доллара инфляция достигла 11,4%, хотя еще в 2013 году этот показатель составил 6,4%. До роста цен банковские депозиты давали доходность в районе 7–8%, так что люди потеряли деньги.

Важно: инфляция — это общий экономический показатель, который рассчитывается по крайне специфическому набору товаров. В реальности деньги в банке могут обесцениваться быстрее

Изменение валютных курсов. Речь идет как о рублевых, так и о валютных вкладах. Падение курса рубля стало привычным явлением, причем снижение 2014 – 2015 годов — далеко не самый тяжелый случай. После кризиса 1998 года рубль за несколько месяцев рухнул в 4 раза. Сбережения, на которые приходилось работать не один год, обесценились в один момент.

Рисунок 3. Изменение курса доллара к рублю с 1998 года

Депозиты в иностранной валюте также не гарантируют стабильную доходность. С 2002 по 2008 год доллар неуклонно снижался, потеряв 27% своей стоимости. Курс евро оставался более стабильным, но и здесь не обошлось без ощутимых просадок.

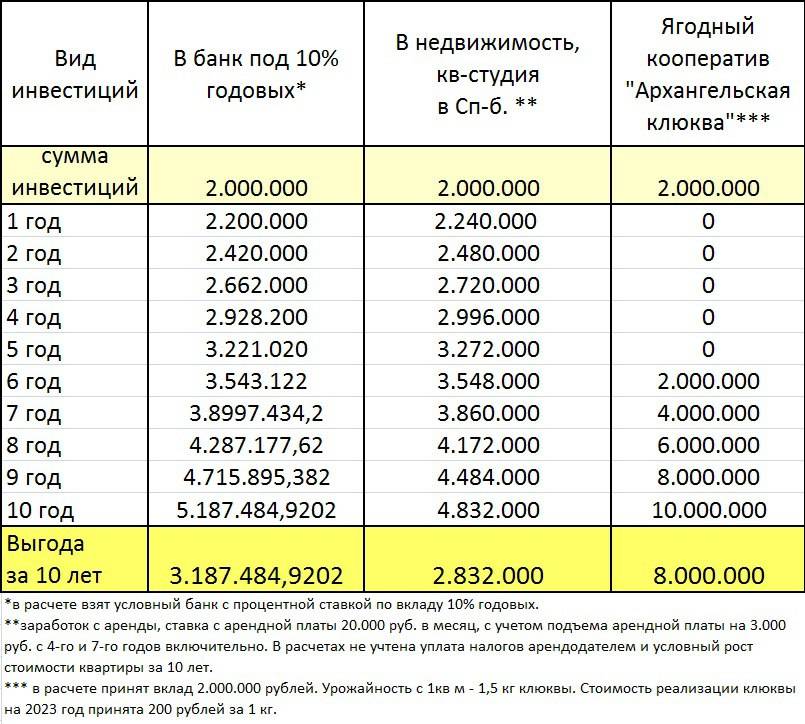

Пример расчета доходности

Чтобы сравнить доходность банковских вкладов с прибылью от сдачи жилья, рассмотрим конкретные примеры. Рассчитаем доход, который могут принести самые выгодные вклады в 2019 году, если на начальном этапе вложить 1,7 млн руб. Именно столько стоит квартира в Томске, с которой будет удобно проводить сравнение.

Таблица 1. Доходность по вкладам в некоторых банках

| Банк | Процент по вкладу | Прибыль за год, руб. |

| Ренессанс Кредит | 8,0% | 136 000 |

| Совкомбанк | 8,0% | 136 000 |

| Восточный банк | 7,9% | 135 036 |

| МТС Банк | 7,8% | 132 600 |

| Почта Банк | 7,8% | 133 327 |

| Хоум Кредит | 7,7% | 130 900 |

На какой банковский процент можно рассчитывать

1. Поскольку для расчета нам все же необходимо оперировать конкретной суммой, возьмем 1,4 млн руб. В вашем случае это может быть несколько 1,4 млн руб, поэтому рассчитанные нами суммы вам предстоит умножить на их количество.

2. Для расчета будем использовать топ банков входящих в ССВ АСВ по тем финансовым продуктам, которые представлены в данный момент (январь 2019 года).

Список банков взятых для примера: Сбербанк России, ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк (бывший «Российский Сельскохозяйственный банк»).

Предложения банков при вкладе в 1,4 млн руб

| Банк | Максимальный % | Максимальная сумма дохода за 12 месяцев, руб | Ежемесячная сумма дохода (снятия), руб |

|

Сбербанк России |

7% | 98 000 | 5 031 |

|

ВТБ |

7,5% | 109 315 | 8 793 |

|

Газпромбанк |

7,0% | 101 206 | 7 319 |

|

Альфа-Банк |

6,91% | 96 740 | 7 816 |

|

Россельхозбанк |

7,15% | 75 075 | 6 040 |

Корреляция и ее виды

Корреляция на Форекс – это взаимосвязь между одним активом и другим. Это может быть как зависимость одного финансового инструмента от другого, так и взаимозависимость от третьего.

Корреляция в зависимости от направления может быть двух видов:

- Положительная. Вместе с первой валютой растет в цене другая и наоборот в случае с медвежьим трендом.

- Отрицательная. Когда актив 1 растет в цене, актив 2 – падает и наоборот.

На интенсивность взаимосвязи указывает коэффициент корреляции, который может принимать значения от -1 к 1. Да, взаимосвязь может быть неполной, и так бывает наиболее часто.

Надо сказать, что этот показатель постоянно меняется. Например, раньше зависимость рубля от нефти была значительно большей, и поэтому каждое снижение стоимости черного золота приводило к падению цены на рубль. Но если центральный банк обеспечит ряд мер, направленных на удержание курса рубля, то тот не будет так быстро реагировать, а также может уменьшиться степень взаимосвязи между активами.

На что Вам не хватает денег?

Проголосуйте и узнайте результат

Наш большой канал о покупках на AliExpress

Сколько можно заработать на вкладе и ИИС

Сравним, сколько можно заработать, если сделать вклад на 100 000 рублей и открыть на ту же сумму индивидуальный инвестиционный счёт.

Доходность вклада

Средневзвешенная процентная ставка по вкладам на срок от одного до трёх лет в России на сентябрь 2017 года составила 6,83% годовых. Если рассчитать доход исходя из этой процентной ставки, то через год он составит 106 830 рублей. Реинвестировав эту сумму, через два года вы получите 114 126,5 рубля, а через три года — 121 921,3 рубля. Чистый доход — 21 921,3 рубля.

Стратегия 1: вложения в государственные облигации

Открыв ИИС, можно инвестировать в такой надёжный инструмент, как облигации федерального займа (ОФЗ), эмитентом которых является Российская Федерация в лице Министерства финансов РФ. Доходность к погашению ОФЗ-26205 на конец ноября 2017 года составила около 7,3%. С учётом налогового вычета в размере 13% доходность от вложений составит 20,3% в первый год. А за три года (счёт открывается на срок не менее трёх лет) средняя доходность составит около 11,6%. В итоге за три года можно получить 138 504 рубля. Чистый доход — 38 504 рубля.

Стратегия 2: вложения в облигации корпораций

Другой надёжной и довольно выгодной стратегией являются инвестиции в корпоративные облигации, доходность по которым немного выше, чем по облигациям ОФЗ.

К примеру, это могут быть облигации «Газпром Капитала» и «Роснефти». Средняя доходность по портфелю облигаций этих компаний на момент написания материала составляет 7,97%. Если положить на ИИС 100 000 рублей и по итогам получить налоговый вычет за один год, то по прошествии трёх лет мы получим среднюю цифру в 12,3% годовых. К концу третьего года на счету будет уже 141 020 рублей. Чистый доход — 41 020 рублей.

Кстати, по отдельным выпускам облигаций этих эмитентов купонный доход не будет облагаться налогом начиная с 2018 года.

Стратегия 3: вложения в акции

Самый большой доход могут принести вложения в акции. Однако это и наиболее рисковый инструмент для инвестиций, ведь даже если акции какой-либо компании на протяжении прошлых периодов показывали рост, то это не значит, что такая тенденция сохранится и впредь. Бывалые инвесторы советуют вкладывать деньги сразу в несколько видов акций, чтобы падение акций одной компании могло быть компенсировано ростом акций другой компании. Это называется диверсификацией портфеля.

Самым проверенным вложением являются акции «голубых фишек» — ценные бумаги самых крупных, ликвидных и надёжных корпораций. Среди российских компаний к ним относят акции «Газпрома», Сбербанка, «Алросы» и других.

Если бы в начале 2016 года вы в равных долях вложили 100 000 рублей в обыкновенные акции трёх крупнейших российских корпораций — «Газпрома», Сбербанка и «Лукойла», средняя доходность акций которых по итогам 2016 года составила 43,93%, то только за один год вы бы заработали 43 930 рублей. К этой сумме добавьте налоговый вычет в размере 13 000 рублей. Получается, что только за год вы бы заработали 56 930 рублей. При этом рост за три года предсказать намного сложнее.

Квартира в Москве или деньги в банке

Для тех, кто считает что в столице, в отличие от регионов, выгоднее покупать квартиру, прилагаем небольшой расчет.

| Квартира однокомнатная в Москве |

Деньги на депозите |

|

7 890 898 руб. — средняя стоимость на декабрь 2018 |

7 890 898 / 1 400 000 = 5 вкладов по 1,4 млн и один на сумму 890 898 руб. |

|

35 020 руб. — средняя стоимость арендной платы на декабрь 2018 |

(8 793 руб. — ВТБ) + (5 031 руб. — Сбербанк России) + (7 319 руб. — Газпромбанк) + (7 816 руб. — Альфа-Банк) + (6 040 руб. — Россельхозбанк) = 34 999 руб., ежемесячный доход с 7 млн руб |

|

5 000 руб. — средняя стоимость услуг ЖКХ |

Оставшуюся сумму положим в Промсвязьбанк и будем получать 4 143 руб. ежемесячного дохода с 890 898 руб. |

|

30 020 руб. — ежемесячная прибыль |

|

|

21 год и 10 месяцев — средний срок окупаемости квартиры |