Подробнее о трех исходах фьючерсных контрактов

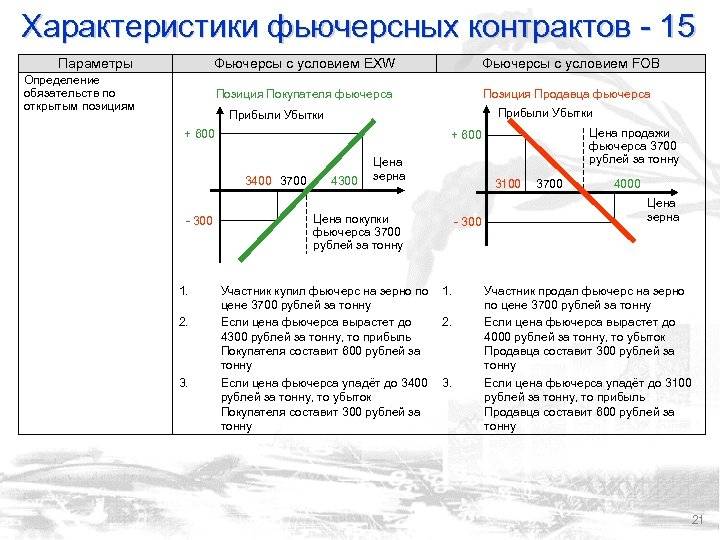

Первый вариант наглядно показывает, что счет продавца пополняется при одновременном уменьшении счета покупателя. Данная ситуация возникает с ростом цены инструмента. На самом деле контрагент А приобрел товар у Б по более дешевой цене, и смог бы продать его сразу же, заработав при этом определенную сумму.

Таким образом, продажа фьючерсного контракта служит для облегчения деятельности субъектов хозяйствования.

При втором варианте использования балансы у контрагентов остаются неизменными, несмотря на административные затраты, возможные с обеих сторон.

И, наконец, третий вариант, при котором финансовые фьючерсные контракты влияют в обратном порядке от первого варианта. Другими словами, надежды продавца оправдались, цена снизилась, поэтому он может выгодно реализовать товар. Если бы продавец сам занимался реализацией товара, то он купил бы его по рыночной цене, а продал бы покупателю по фьючерсу, и смог бы заработать некоторую сумму. Для облегчения жизни продавца и существуют фьючерсные контракты, биржи по которым освобождают его от затрат на транспортировку товаров, делают самостоятельно расчет и перечисляют на его счет разницу между ценой по фьючерсному контракту и рыночной ценой. Одновременно с этим указанная сумма снимается со счета покупателя.

Ленивые инвестиции

Фьючерсы на нефть

Существуют биржевые товары, для которых понятие рыночной цены не имеет прямого экономического обоснования. Прежде всего это нефть. Первые фьючерсные сделки на нефтяном рынке были совершены в начале 1980-х годов. Но в 1986 году мексиканская нефтяная компания PEMEX впервые привязала спотовые котировки к фьючерсным, что быстро стало стандартом.

При общемировой добыче нефти всех марок менее 100 млн баррелей в сутки, на Лондонской площадке ICE Futures Europe в день заключается в среднем около миллиона фьючерсных контрактов на нефть только марки Brent. Согласно спецификации, объём одного контракта составляет 1000 баррелей. Таким образом, суммарный объём фьючерсов на нефть, торгуемый на одной этой площадке, примерно в 10 раз выше общемировой добычи нефти. Небольшие (порядка 1 млн барр. и менее) изменения запасов нефти марки WTI в США не способны повлиять на предложение, но приводят к значительной волатильности фьючерсных торгов. С 29.11.2016 торги фьючерсами на нефть Urals были запущены на Санкт-Петербургской международной товарно-сырьевой бирже (СПбМТСБ).

Фьючерс на Urals поставочный, ориентирован прежде всего на экспорт, но к торгам допускаются и российские компании. Объём поставочной партии 720 000 баррелей. По плану Минэнерго России, эти торги призваны сократить дисконт марки Urals относительно Brent, который в среднем составляет 2$, но иногда возрастает до 5$ и выше. Целевой уровень для объёма торгов на конец 2017 года установлен на 200 тыс. контрактов в месяц, при этом на данный момент в день заключается не более нескольких десятков контрактов.

В этой статье я не старался охватить все аспекты торговли фьючерсами на бирже. Конкретные типовые ситуации и приёмы их проторговки – отдельная большая тема, которая вряд ли будет интересна начинающим инвесторам. Впрочем, при наличии встречного интереса читателей, могу рассмотреть тему более подробно.

Всем профита!

03.06.2017

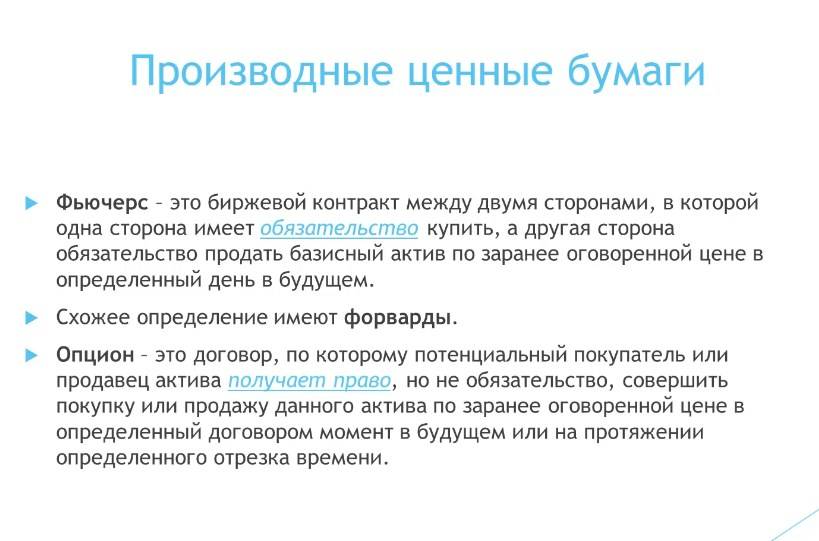

Сравнение фьючерса с опционом

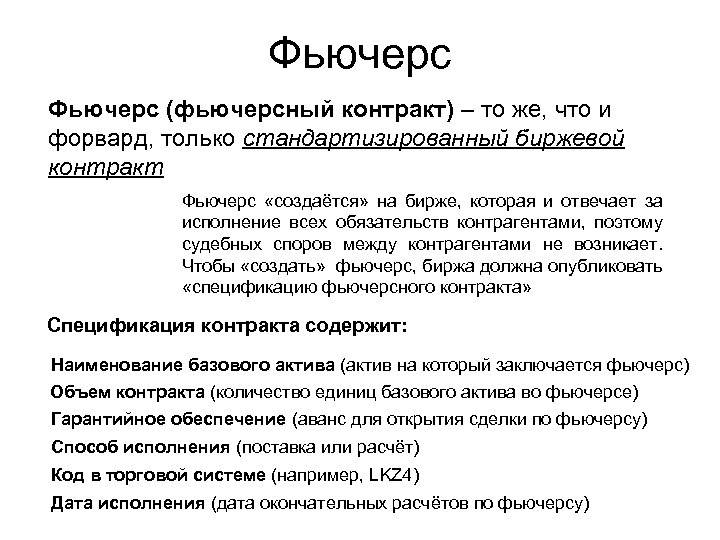

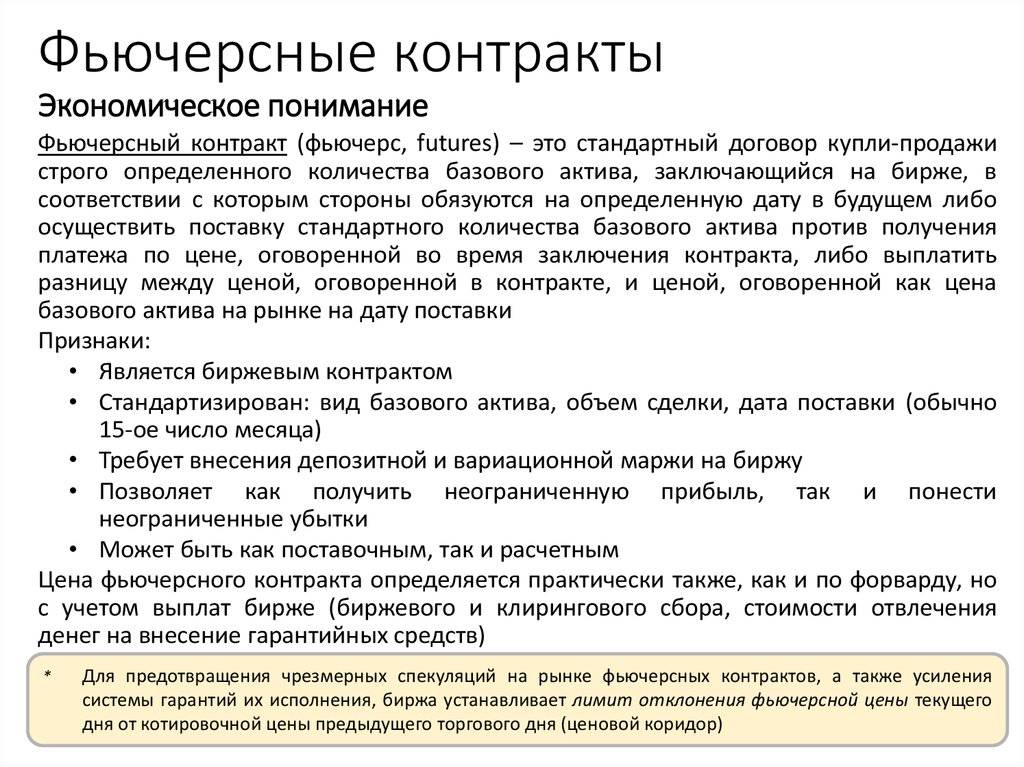

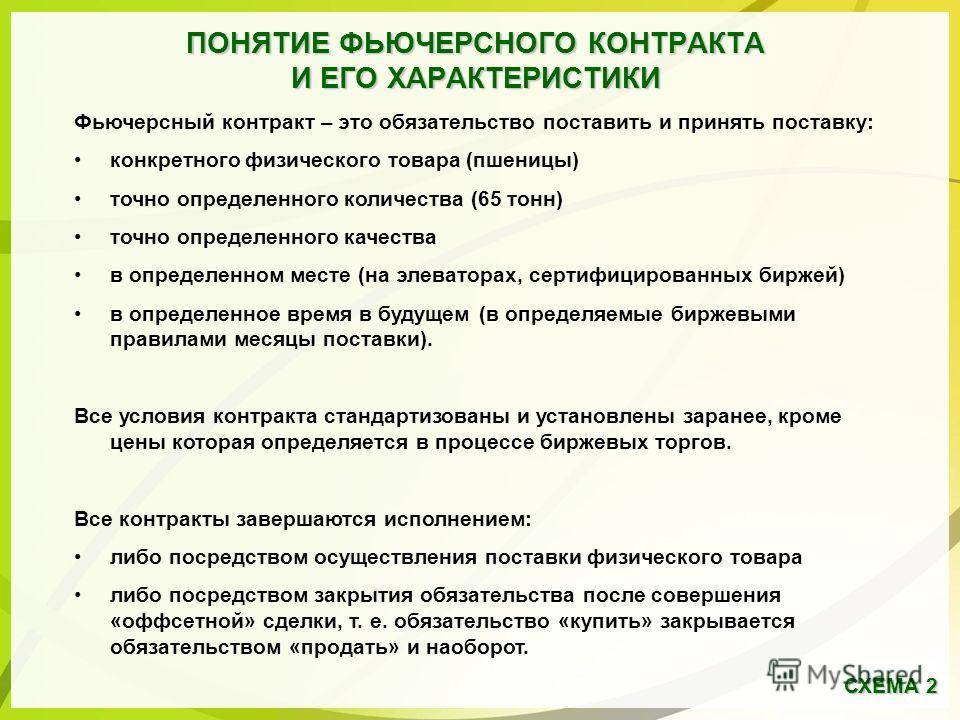

Сравнивая эти два понятия, необходимо отметить следующее. Опцион дает право, а не обязательство на продажу либо покупку какого-либо товара по оговоренной цене в будущем. При этом фьючерсный контракт является более строгим документом.

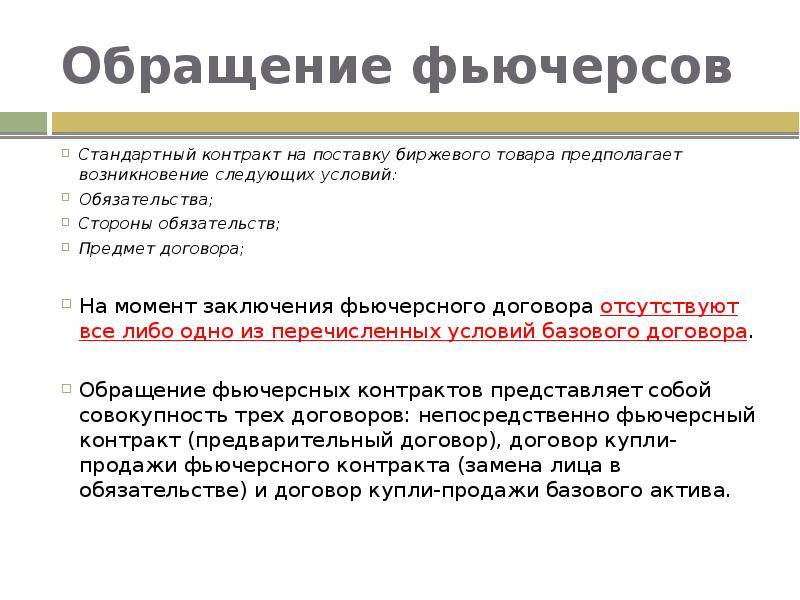

Он накладывает обязательства на две взаимодействующие стороны. Необходимо также отметить, что при торговле с использованием фьючерсов фактический обмен товара не производится.

Экспирация фьючерсов

Экспирация фьючерса означает завершение срока его контракта с выходом в деньги. Принудительное закрытие фьючерса до срока экспирации может быть автоматически проведено биржей, если суммы на счету трейдера недостаточно для поддержания позиций. Со стороны участника вариантов закрытия позиций и фиксации финансового результата два:

1. Закрытие офсетной сделкой

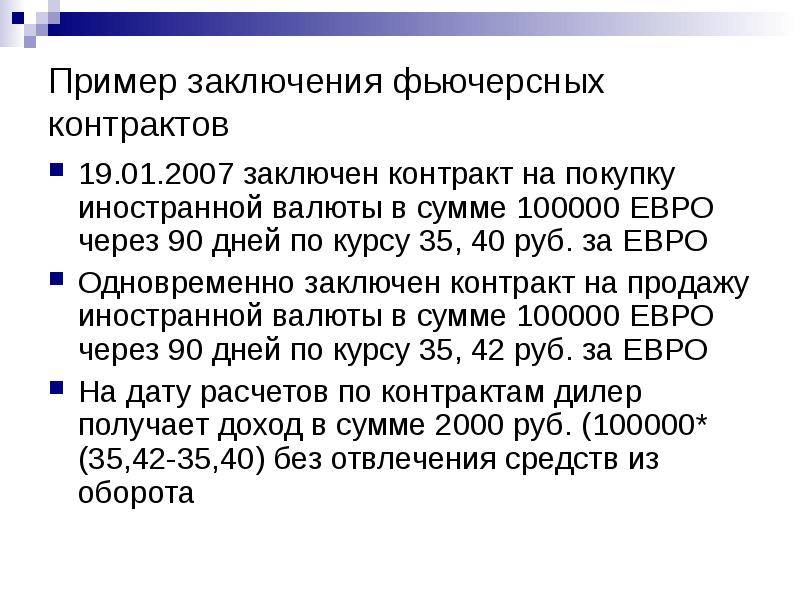

Такое закрытие позиции возможно и в случае с поставочным, и с расчетным фьючерсом. Офсетная сделка – это открытие позиции, обратной уже существующей. Например, инвестор приобретает 10 фьючерсов по 10 500 рублей, и через некоторое время их цена вырастает до 10 700 рублей. Инвестор решает зафиксировать свою прибыль и для этого заключает ещё 10 контрактов, но уже на продажу и по новой цене. Таким образом, его суммарная позиция становится равна нулю и аннулируется.

Однако инвестор приобрел свои контракты по 10 500, а продал по 10 700. Соответственно, его вариационная маржа составит 10700–10500=200 рублей с одного контракта или 2000 рублей со сделки. Несмотря на то, что технически трейдер в данном случае остаётся контрагентом сразу по 20 контрактам, при торговле на организованных площадках считается, что все контракты трейдера закрываются посредством взаимозачёта.

Почему нельзя просто продать фьючерс, как ценную бумагу на фондовом рынке? Дело в том, что фьючерс представляет собой договор, включающий не только права, но и обязательства в будущем (в отличие от фондового рынка, где покупка актива обязательств не содержит). Соответственно фьючерсный контракт необходимо или исполнить, или перекрыть противоположной позицией. Хотя трейдеры для простоты используют именно это выражение – «продать фьючерс», подразумевая описанный выше механизм.

2. Ожидание экспирации

В некоторых случаях трейдер не желает закрывать свою позицию по фьючерсу (например, он правильно спрогнозировал тренд и изменение цены продолжает приносить ему доход). В таком случае он может удерживать ее до срока истечения контракта – даты экспирации. Просто зафиксировать прибыль по поставочным фьючерсам таким образом нельзя – это будет означать наступление обязательств по поставке актива. Вряд ли трейдер обрадуется, если ему домой поставят пару сотен баррелей нефти, выписав счёт А вот все позиции по расчётным фьючерсам в момент экспирации автоматически закрываются и по ним рассчитывается вариационная маржа. Во время последующего клиринга она зачисляется или же списывается со счёта трейдера.

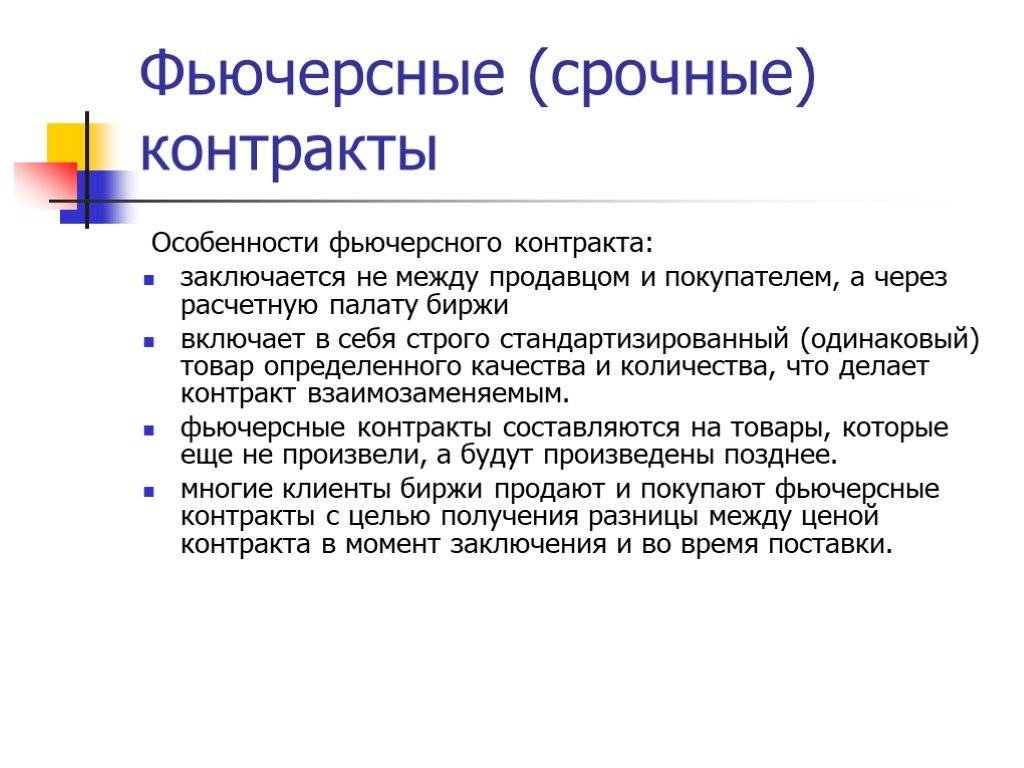

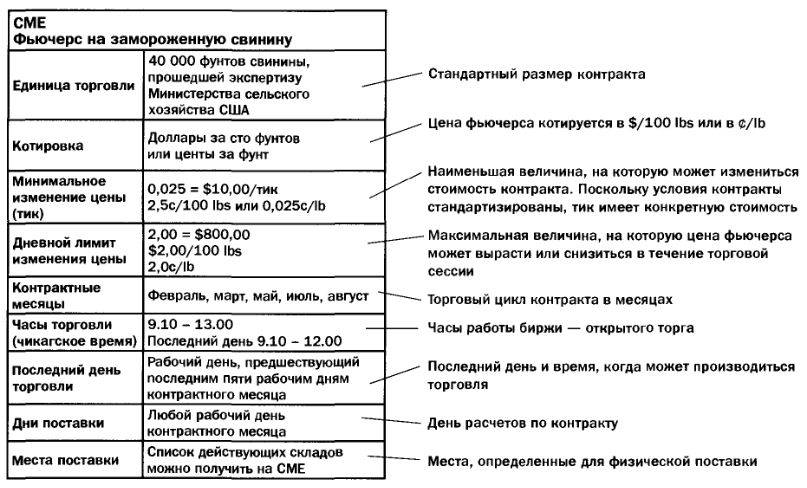

Из-за того, что фьючерсная торговля изначально стремилась к стандартизации, её общие принципы на различных биржах совершенно одинаковы. По большому счёту, разница на Московской, Чикагской и, например, Токийской биржах будет заключаться лишь в различном времени торгов и клиринга, а также уровне ликвидности (количестве сделок). В остальном же принципы заключение контрактов и расчёта прибыли на разных площадках практически идентичны.

Что такое производные финансовые инструменты

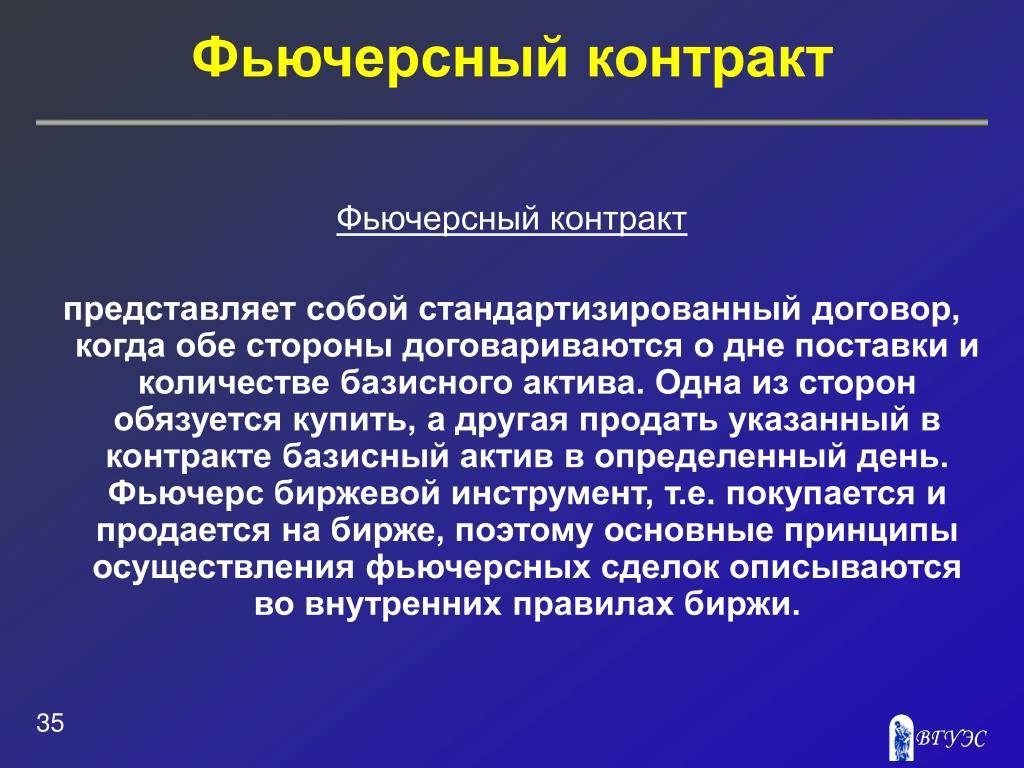

Производные финансовые инструменты, или деривативы — это некие письменные соглашения по отношению к активам, которые называются базовыми.

Торговля на рынке деривативами совсем не означает перемещение самих базовых активов, она абстрактна и происходит чаще всего исключительно на бирже.

Опционы и фьючерсы представляют собой разновидности таких производных фининструментов рынка срочных сделок.

Начало рынка покупки-продажи деривативов можно соотнести с развитием сельского хозяйства. Фермерам и владельцам перерабатывающих заводов были нужны условия, при которых каждый из них имел бы страховку на случай непредвиденных обстоятельств в будущем, компенсацию на случай неурожая или, наоборот, высокой конкуренции при хорошем урожае.

Соответственно, они договаривались о будущих поставках по указанной цене, что дало начало рынку фьючерсных операций.

Основой рынка стала разница в покупке опционов и фьючерсов, а с дальнейшим развитием финансовых отношений физическое наличие товара перестало быть обязательным условием, и активами в таких операциях стали нефть, валюта, ценные бумаги, цветные и черные металлы.

Сейчас имеют абстрактную форму и проводятся с целью определения приблизительных цен на товары, только 2-3% таких сделок заканчиваются физической передачей актива покупателю.

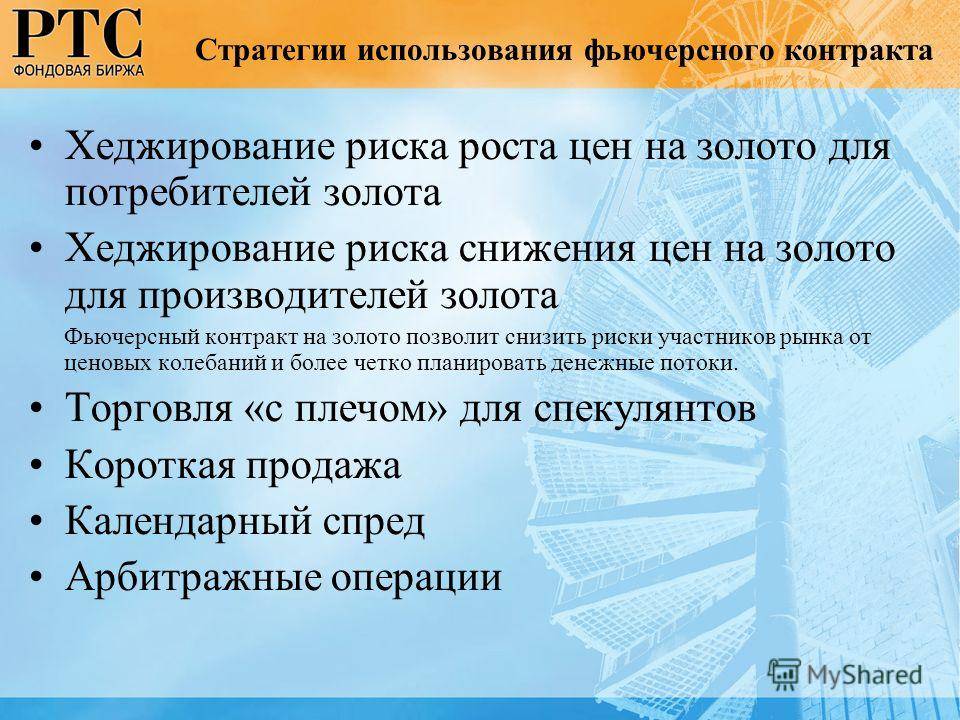

Участники рынка — спекулянты и хеджеры. Первые заинтересованы в перепродаже самих ценных бумаг с получением заработка от этого процесса, а вторые — покупке физического актива. Соответственно, в конце торгов спекулянты продают ценные бумаги хеджерам.

Торги происходят онлайн на различных биржах — Московской, Нью-Йоркской, а их участники могут пребывать в любом месте. В любое время участники могут оценить ситуацию рынка с помощью онлайн-графиков, котировок и индикаторов. Сами же торги проходят по графику биржи.

Инструменты

Торговать на инвестиционной площадке Фортс можно фьючерсами и опционами.

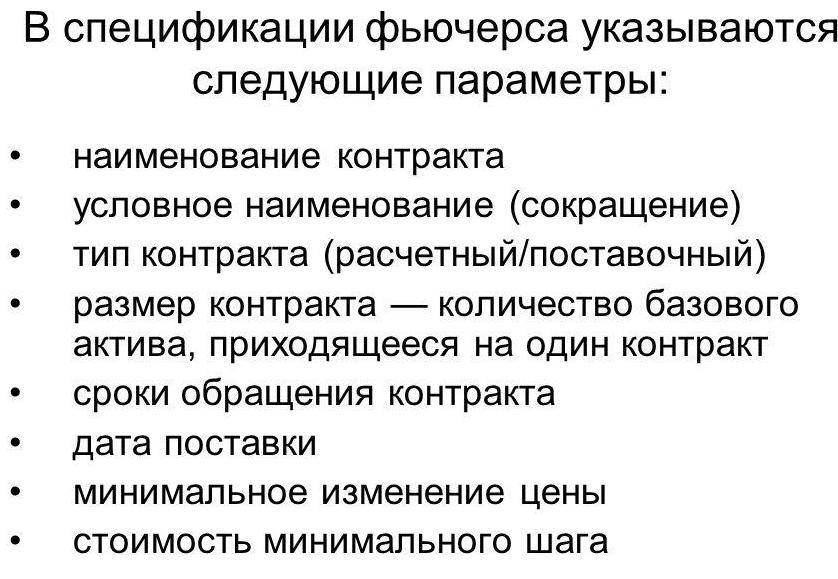

Данные инструменты представляют собой договоры, где прописано:

- вид базового актива;

- срок действия соглашения;

- цена исполнения, т.е. цена, спрогнозированная в момент заключения договора.

После окончания срока контракта цена исполнения сравнивается с ценой, действующей на текущий день. Таким образом можно определить, кто из сторон оказался в выигрыше, а кто понес убытки.

Фьючерсы

Залог подтверждает платежеспособность участников, а также является свидетельством того, что сделка совершилась. Это снижает риски невыполнения обязательств одной из сторон договора. По истечении срока контракта гарантийное обеспечение подлежит возврату.

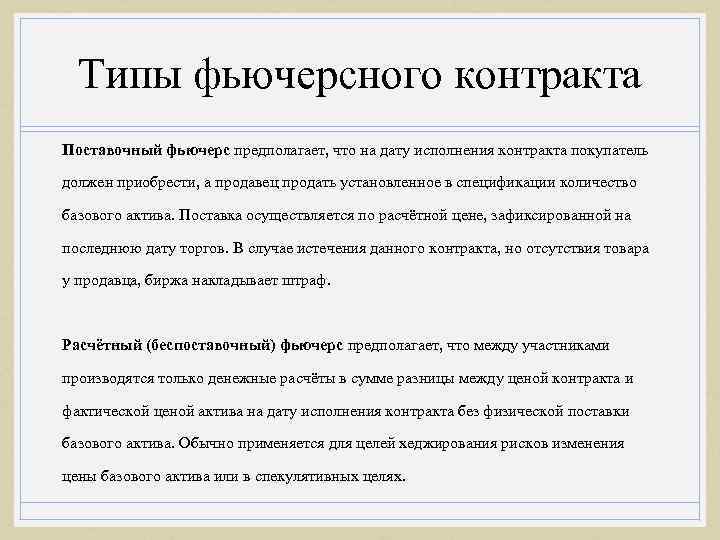

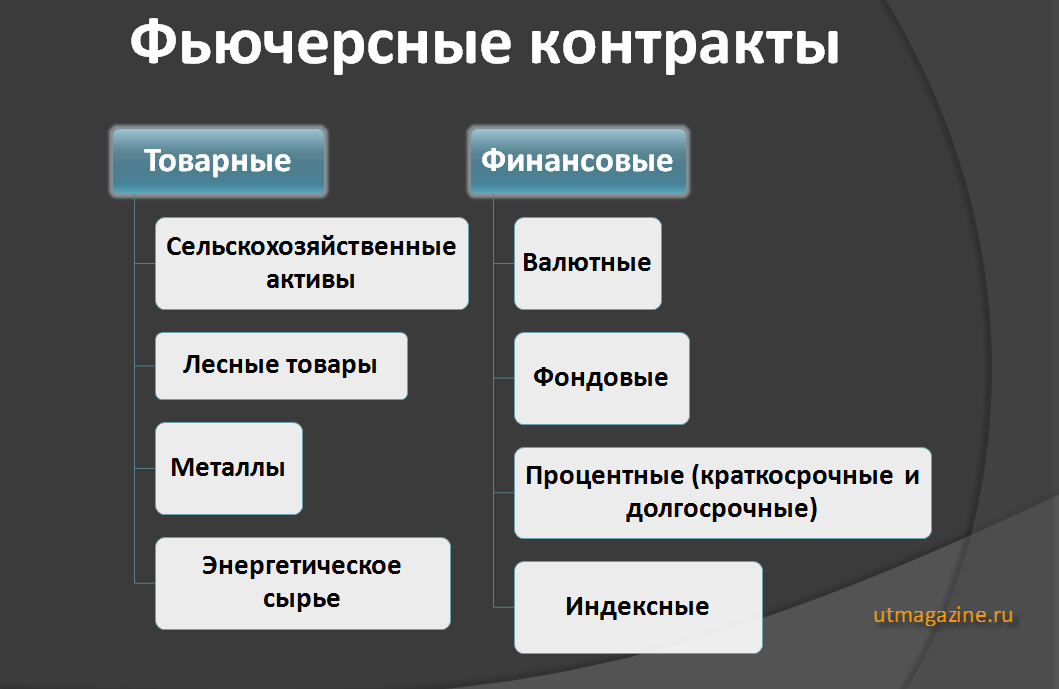

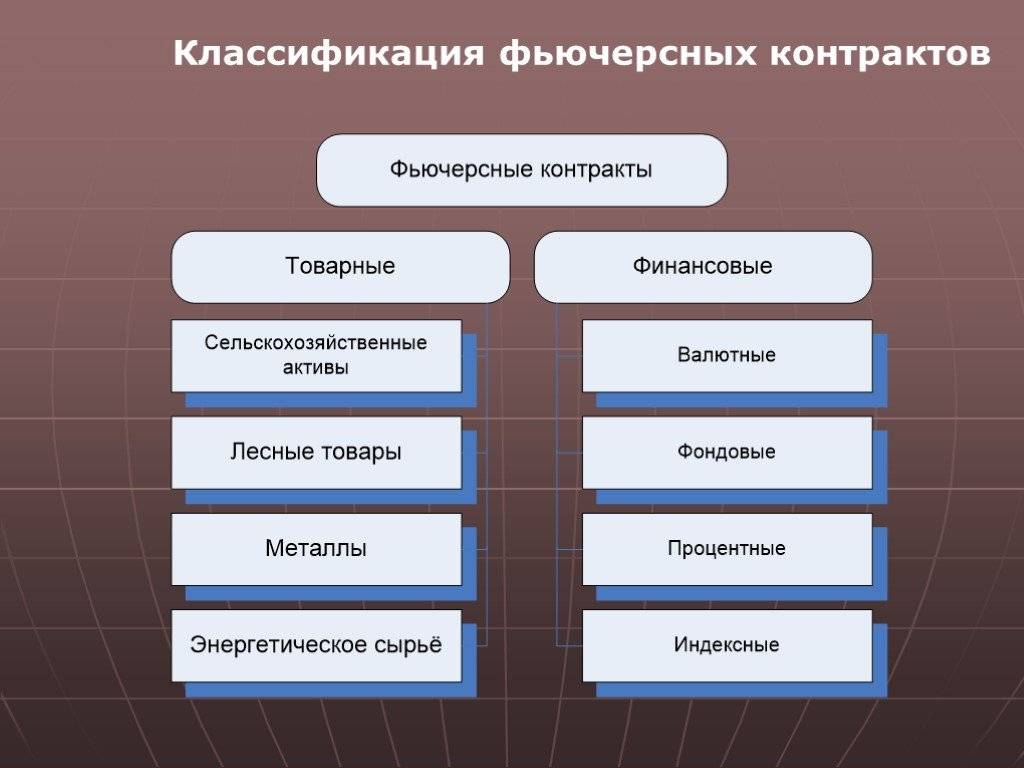

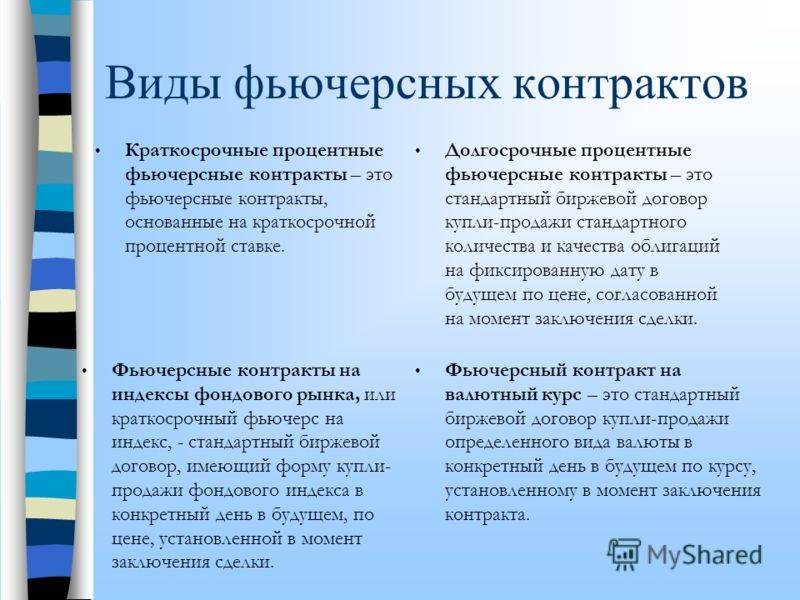

Фьючерсы могут быть расчетными, когда активы не поставляются покупателю в конце срока действия договора, например, валюта или индексы. И поставочными, когда приобретается материальный товар.

Цена фьючерса может меняться с изменением стоимости базового актива, в качестве которого могут выступать:

- Акции. Это ЦБ, дающие право на владение частью компании. Доход поступает инвестору в виде дивидендов. Кроме того, можно заработать на разнице между ценой приобретения и реализации ЦБ. акциями на Фортс можно до полуночи. Это дает возможность реагировать на колебания стоимости активов в то время, когда основной рынок уже закрыт.

- Облигации. Это долговые документы. Инвестор, приобретая ЦБ, берет на себя роль кредитора эмитента. Фьючерсные облигации различаются по сроку действия.

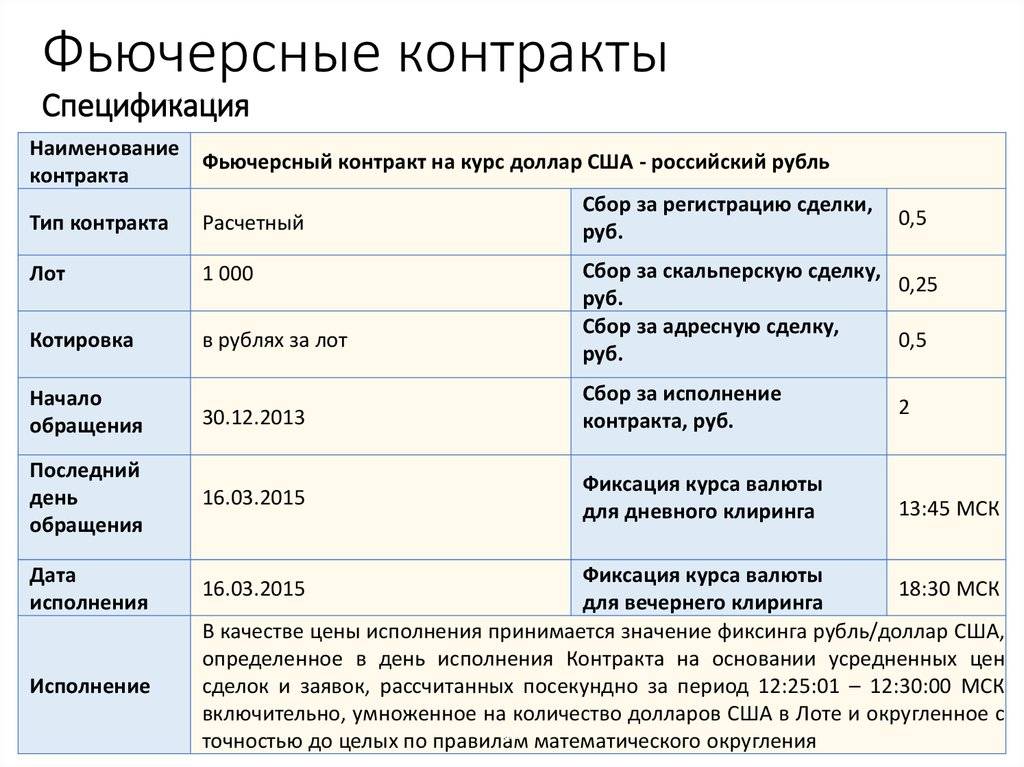

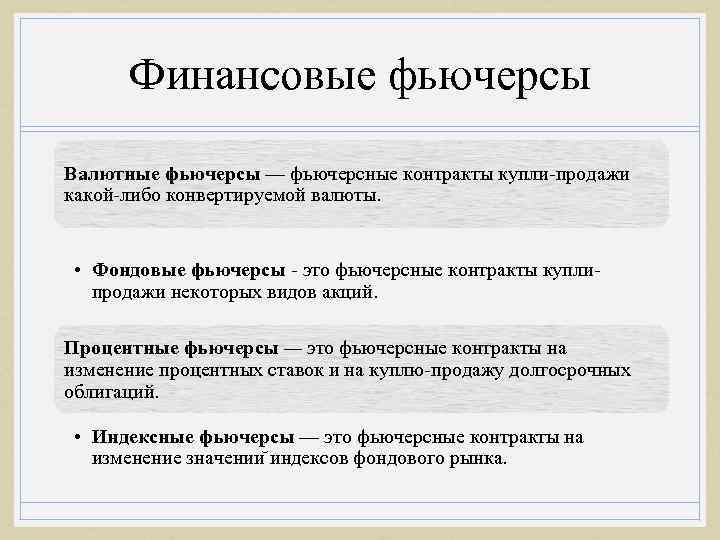

- Валюта. На Фортс можно приобрести только фьючерсы на валютные пары.

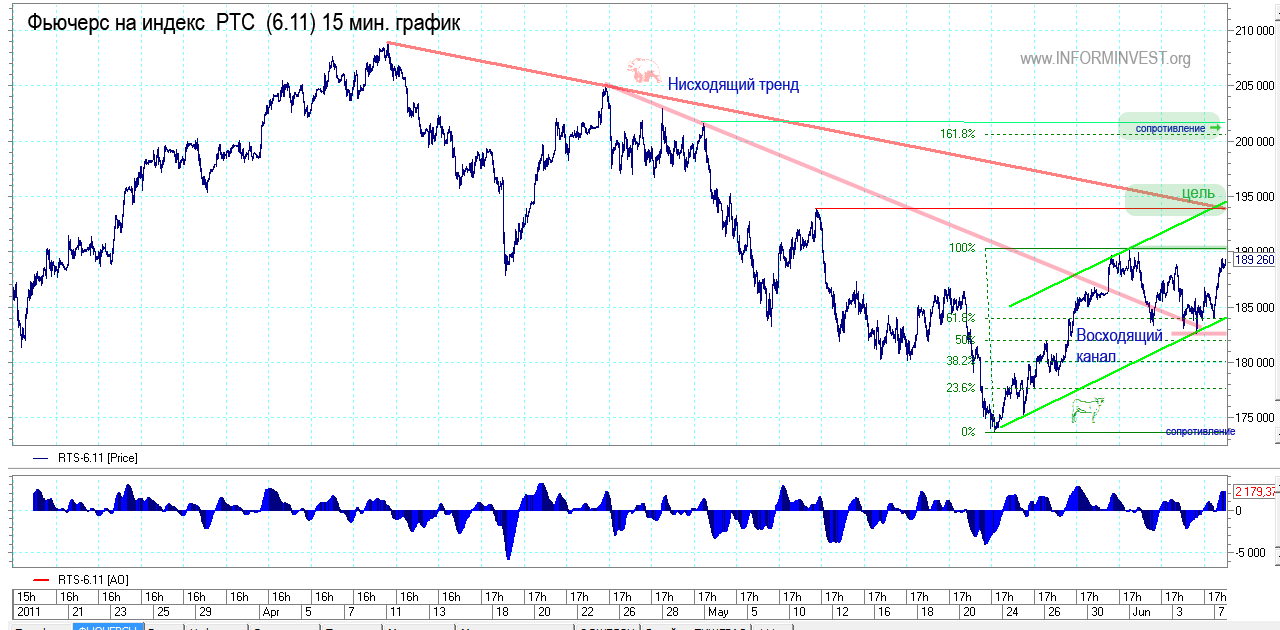

- Индексы. Это величина, которая рассчитывается на основании стоимости отдельных продуктов рынка. К ним относятся MOEX, RTS, RTS Standart, РТС.

- Товары. Наибольшим спросом пользуются драгоценные металлы и нефть.

Торговля фьючерсами подходит как для начинающих трейдеров с небольшим депозитом, так и для опытных игроков.

Опционы

Отличительной чертой опционов является возможность неисполнения покупателем условий сделки по истечении срока контракта. В таком случае его гарантийное обеспечение переходит продавцу. Если цель не достигнута, лучше потерять сумму залога, чем приобретать ЦБ по невыгодной стоимости.

- На индексы. Пользуется наибольшим спросом у участников рынка. В наибольшей степени это касается РТС.

- На валюту. Не менее популярны, чем аналогичные фьючерсы. В данном случае тоже используются валютные пары.

- На ценные бумаги. К ним относятся акции и облигации. Если ЦБ приобретены не с целью спекуляции, в конце срока контракта инвестор получает их в полное владение. Это приносит стабильный доход в виде дивидендов.

- На товар. Такие опционы популярны у хеджеров. Драгоценные металлы на рынке представлены в виде золота, серебра, палладия, платины и меди.

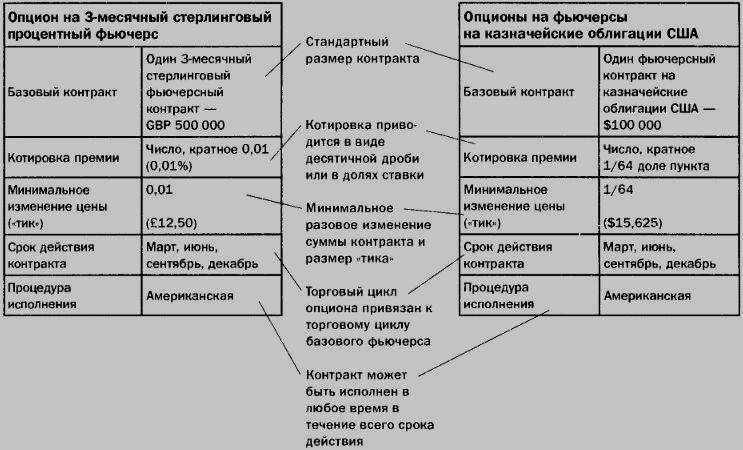

- На фьючерсы. Данный опцион используется в целях спекуляций и для снижения рисков вложений.

История фьючерсов

Фьючерс происходит от слова «будущее» и таким образом уже дает первое представление о своей сути. Фьючерсный контракт напрямую связан с будущей ценой какого-то актива, хотя сама эта цена неизвестна. Только сегодняшняя. Фьючерсы могут быть на самые разные активы: зерно, нефть, акции, облигации или даже на валюту.

Почему появился этот инструмент? Потому что люди нуждаются в определенности, хотя мнение о будущем у каждого может быть свое. Например, о стоимости пшеницы через несколько месяцев. При этом один хочет быть уверен, что через полгода сможет продать пшеницу по текущей цене — он боится понижения стоимости. Может быть, будет хороший урожай. Другой напротив ждет повышения цены и поэтому не против заплатить за товар в будущем его текущую стоимость.

Таким образом, мы имеем две стороны, которые готовы заплатить текущую цену за актив, приняв на себя обязательства на дату в будущем. Это может быть полгода, год или даже два — в зависимости от фьючерсного контракта. На сегодня они заключаются на бирже, которая является гарантом исполнения обязательств по сделке. В прошлом было иначе, но похоже.

Первые контакты подобного типа заключались еще в Японии в 17 веке. Есть такой город Додзима, про него мало кто слышал — но в нем в свое время находилось несколько десятков рисовых складов. Японцы приезжали и заказывали будущие поставки, в том числе оговаривая цену. Впрочем, такие контракты правильнее называть форвардными. В чем разница? В стандартизации товара — рис на складах мог быть разного качества. Тогда как современный фьючерсный контракт гарантирует одинаковый продукт.

Позднее в Додзиме появилась и торговая площадка — аналог современной биржи. Ведь при наступлении срока исполнения контракта одна из сторон неизбежно оказываться в убытке и выполнять договоренности не торопится. Например, пусть какая-то мера риса стоила 50 иен со сроком поставки через полгода. Полгода прошло, мера риса стоит 60. Что это значит?

Значит, покупатель контракта оказывается в прибыли — он должен получить товар, за которую заплатил более низкую (относительно сегодняшней) цену. А вот продавец не очень рад — может, у него сегодня есть желающие заплатить за его рис 60 иен, но поставить он обязывался за 50. А если откажется? Кто-то должен принудить к исполнению. Сегодня это происходит путем резервирования биржей цены за товар.

Со второй половины 19 века рынок фьючерсов постепенно смещается на биржу в Чикаго и начинает приобретать современный вид. Сегодня уже нет необходимости выкрикивать цены — торговля идет в электронном виде, а настроения толпы учитываются в графике котировок. Кстати, в случае фьючерса на акции нет необходимости оплачивать услуги хранения ценных бумаг в депозитарии, что может снизить расходы трейдера при ведении торгов, а также не нужно платить за кредитное плечо.

Если акции или облигации выпускают компании, то фьючерсы — по сути сами трейдеры, хотя и по условиям биржи. Какие контракты самые торгуемые в мире на сегодняшний день? В тройку мировых лидеров входят фьючерсы на индекс S&P 500, 10-летние казначейские облигации США и на нефть.

Поставочные vs. Расчетные фьючерсы

Поставочные фьючерсы относятся к реальной экономике. Если вы являетесь держателем такого фьючерса на дату экспирации, вы должны совершить реальное действие.

Расчетные не такие строгие и страшные, на современном рынке более популярные, существуют даже фьючерсы на погоду. Здесь на дату экспирации осуществляются расчеты, никакой даты поставки нет, просто на счет поступает прибыль или пользователя теряет.

На Московской бирже большинство фьючерсов расчетные за исключением фьючерсов на акции и облигации, по ним осуществляется реальная поставка инструментов на баланс.

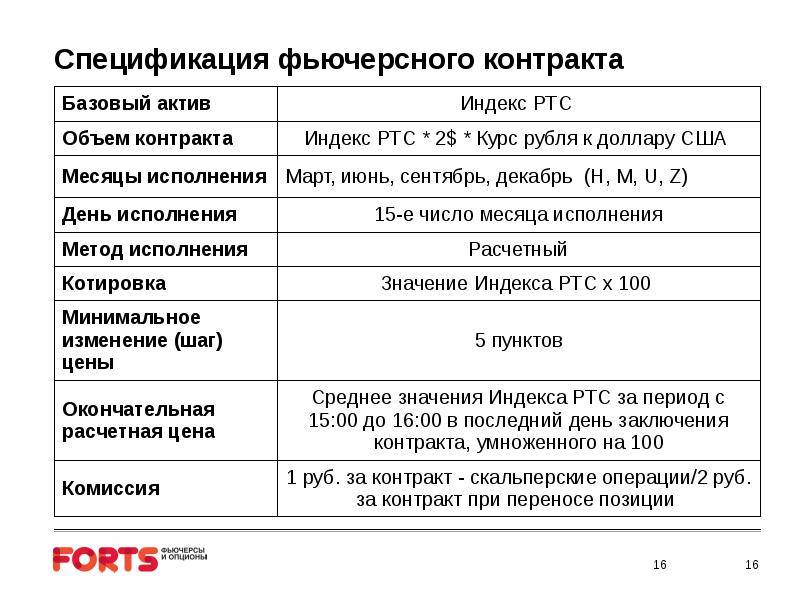

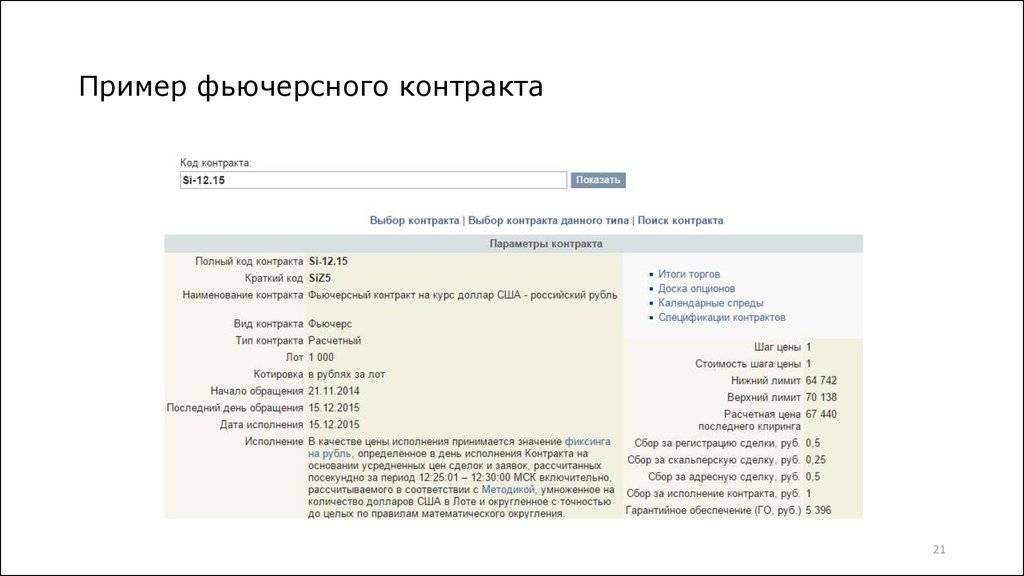

Существует чаще всего несколько фьючерсов на один инструмент, с разной датой экспирации. Большинство истекают в фиксированные месяцы, чаще − это март, июнь, сентябрь, декабрь. Последний торговый день в большинстве случаев 15 число.

Фьючерсы и опционы

Опционы и фьючерсы — большая разница

Опционы и фьючерсы — самые востребованные и ликвидные виды торговых сделок. У них есть перечень специфических сходных особенностей: ориентированность на будущее, заранее обусловленные характеристики, некий оговоренный срок действия и потребность участников застраховать свои убытки при изменении ситуации на рынке.

Хотя опционы и фьючерсы являются видами одного и того же распространенного инструмента торговли, между ними существуют различия в механизме действия. Для понимания разницы следует рассмотреть фьючерсы и опционы: что это такое, и как оба способа способствуют высокому заработку всех участников срочного рынка.

Что такое фьючерсы и как на них зарабатывать

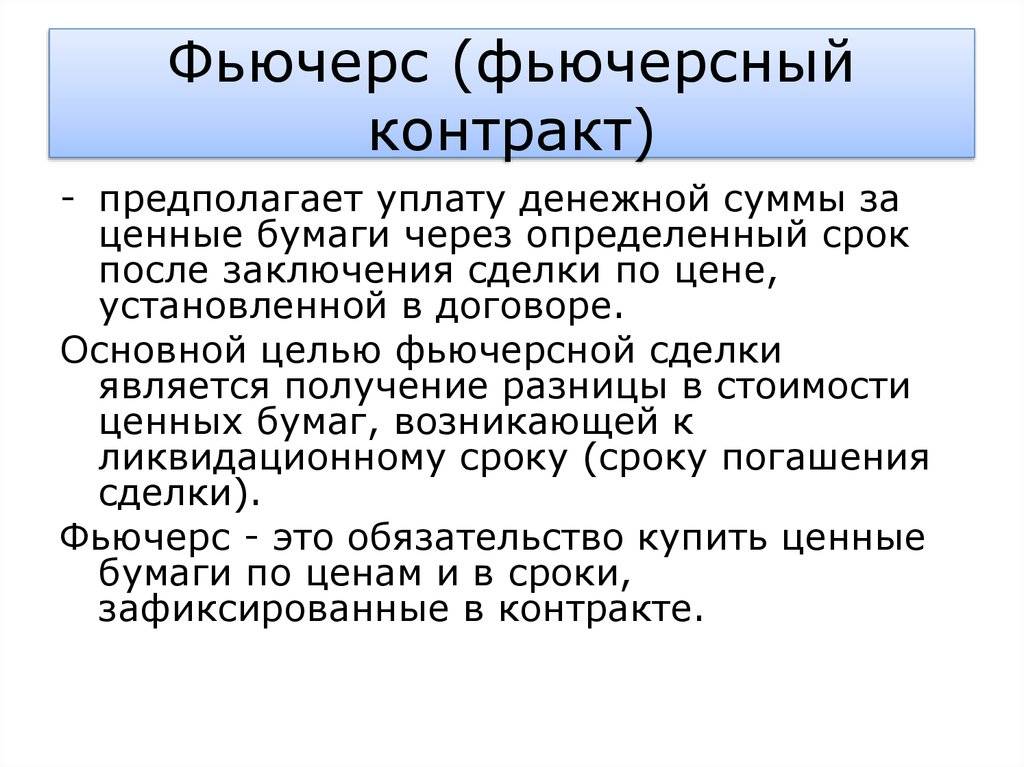

Фьючерс — это контракт, согласно которому покупатель должен совершить покупку некого объема базового актива по указанной цене в особый срок. Он предполагает обязательства для обеих сторон, которые принимают участие в сделке.

При этом покупатель вносит сначала залог, а затем уже всю сумму по условиям договора. Т. е. в указанное время нужно выполнить обязательство, в связи с этим за несколько дней до даты контракта его необходимо купить или продать.

означает инвестиционный процесс, при котором есть возможность спекуляции на постоянно меняющихся котировках рынка или стоимости самих активов. Торговать можно 2 способами: на повышение и понижение цены, от этого зависит и тактика игроков биржи.

Сейчас торговля на рынке срочных контрактов имеет спекулятивный характер.

Говоря простыми словами, каждый трейдер старается купить актив по самой низкой цене и впоследствии продать по самой высокой, которая возможна на рынке в тот момент. Трейдерам дополнительно необходимо учитывать расходы на комиссию биржи и биржевых брокеров.

Что такое опцион

Опционы — финансовые инструменты, означающие контракт с возможностью купить тот или иной актив, но это не обязательство, а лишь право на покупку, чем он отличается от фьючерсного договора. Покупатель впоследствии сам решает, совершать покупку или нет. Если же он принял решение не совершать ее, то в оговоренные контрактом сроки он просто будет считаться расторгнутым.

Т. е. опцион предполагает неравное соотношение обязанностей и прав его участников, в этом отличие опционов от фьючерсов. Покупатель также имеет право совершить покупку не только в положенное время, но и раньше этого срока.

Покупатель опциона вправе реализовать или не реализовывать его, а продавец не имеет права отказать ему в покупке. При этом покупатель платит продавцу премию при заключении соглашения, что является прибылью последнего в такого рода сделках.

Еще один вид заработка на таких сделках называется страйком — это цена исполнения опциона, которая также порождает спекуляции.

Иными словами, биржевые участники сначала выбирают те опционы, которые подходят им по величине страйка, а в ходе торгов на площадке они уже смогут определить свою премию по той или иной сделке.

Опционы делятся на 2 вида: call и put. Call опционы порождают право купить актив по некой установленной цене, а put, соответственно, продать.

Разница между фьючерсом и опционом существенная, но иногда они выступают взаимосвязанными инструментами, т.к. в качестве актива по опциону может оказаться фьючерсный договор. Опционы считают более прибыльным средством, но также и более рисковым.

Чем отличаются между собой

Между деривативами есть несколько отличий, на которые стоит обратить внимание

| Опционы | Фьючерсы |

| Владелец приобретает право на продажу/покупку актива. При этом может отказаться или воспользоваться этим правом по своему желанию. | Сделка должна быть совершена независимо от желания сторон. |

| Доход от продажи получается из премии за производную ЦБ, т.е. разницы цен на актив. | Выгода сторон только в разнице рыночной стоимости актива. |

| Продавец получает невозвратную премию за подписание контракта. | Бирже платится сумма, выступающая гарантом сделки, которая компенсируется после исполнения требований по соглашению. |

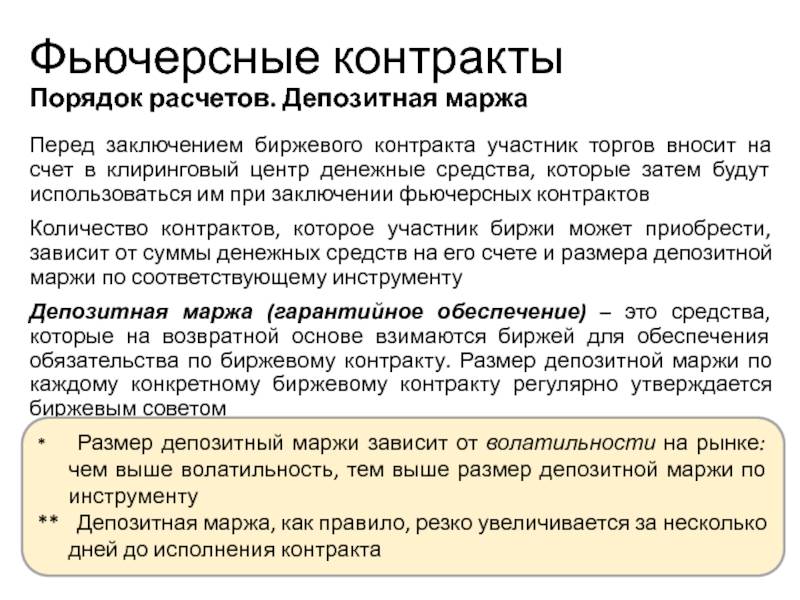

Маржа и финансовый результат фьючерсного контракта

При открытии сделки с фьючерсным контрактом, на счету каждого из её участников блокируется страховое обеспечение, называемое депозитной маржой. Оно обычно составляет от 2 до 30% от стоимости контракта. После завершения сделки депозитная маржа возвращается её участникам. Иногда возникают ситуации, при которых биржа может потребовать внести дополнительную маржу. Такая ситуация называется маржин колл.

Как правило, это связано с ростом волатильности рынка. В случае если участник сделки не имеет возможности внести дополнительную маржу, он вынужден закрывать позицию. В случае массового закрытия позиций, цена актива получает дополнительный импульс к изменению. Например, при массовом закрытии длинных позиций, цена актива может резко падать. На рынке FORTS гарантийное обеспечение по поставочным фьючерсам за 5 дней до исполнения возрастает в 1,5 раза. Если одна из сторон отказывается от выполнения условий контракта, заблокированная сумма гарантийного обеспечения изымается в качестве штрафа и передаётся другой стороне как компенсация. Контроль за исполнением финансовых обязательств участниками сделки осуществляет клиринговая палата.

Кроме того, ежедневно по закрытию торгового дня на открытую фьючерсную позицию начисляется вариационная маржа. В первый день она равняется разнице между ценой, по которой заключён контракт, и ценой закрытия дня (клиринга) по данному инструменту. В день исполнения контракта вариационная маржа равна разнице между текущей ценой и ценой последнего клиринга. Таким образом, результат сделки для конкретного участника равен сумме начислений вариационной маржи за все дни, пока позиция по контракту является открытой.

Финансовый результат сделки равен ВМ1+ВМ2+ВМ3=600-400+200=400 р.

Если фьючерс расчётный и приобретается со спекулятивной целью, а также в ряде других ситуаций, предпочтительнее бывает не дожидаться дня его исполнения. В этом случае заключается противоположная сделка, называемая офсетной. Например, если ранее было куплено 10 фьючерсных контрактов, то точно такое же количество нужно продать. После этого обязательства по контракту переходят к его новому покупателю. На Нью-Йоркской товарной бирже NYMEX (организационно входит в CME) до поставки доходит не более 1% открытых позиций по фьючерсам на нефть марки WTI

Важное отличие расчётного фьючерса от поставочного заключается в том, что при открытой позиции расчётного фьючерса не происходит увеличение гарантийной маржи накануне исполнения. Окончательная цена на день исполнения формируется на основе спотовой цены

Например, в случае фьючерсов на золото берётся Лондонский фиксинг на COMEX (Commodity Exchange).

Котировки фьючерсов

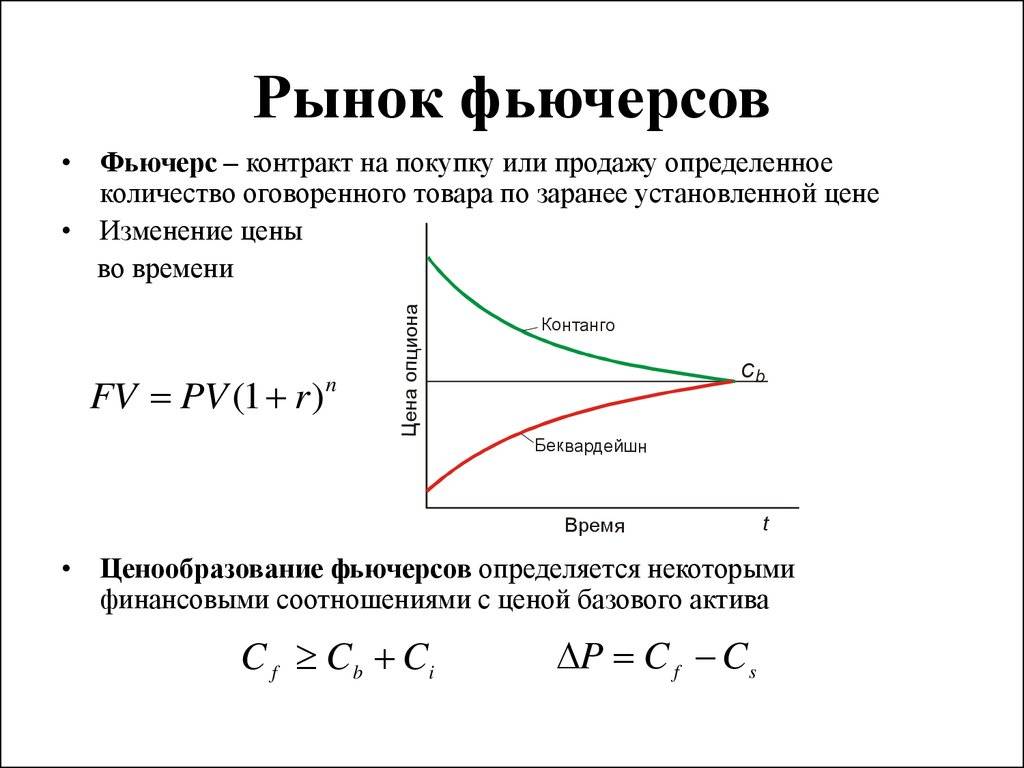

Однако цены на актив и его фьючерс совпадают не полностью, и происходит это по нескольким причинам. Наиболее яркая из них – это сезонность. Например, фьючерс на уголь или топочный мазут, с поставкой непосредственно перед началом отопительного сезона, в июне будет дороже, нежели тот же мазут и уголь в начале лета на товарном (спотовом) рынке. Почему? Во-первых, из-за сезонного роста спроса, а во-вторых из-за того, что уголь и мазут нужно где-то хранить всё лето, что также влечёт за собой расходы. Покупатель фьючерсного контракта возмещает их, т.е. переплачивает относительно спотовой цены.

Такая ситуация, когда цена фьючерса превышает цену базового актива на спотовом рынке, называется контанго. Обратная ситуация, когда спот-цена выше цены фьючерса, называется бэквордация. Ниже представлены котировки фьючерсов в двух вариантах.

Цена фьючерса с эффектом контанго и беквордации

Когда возможна беквордация? Причины выше говорят о том, что в результате хранения материальных активов должно возникать контанго, хотя сезонность работает в обе стороны. Контанго действительно можно считать более частой ситуацией на рынке, однако на цену контрактов сильно влияют рыночные настроения. Ожидание падения цены может сильнее отражаться на котировках фьючерса, чем на его базовом активе.

Кроме того, беквордация ожидаема для скоропортящихся товаров — яйца, конечно, тоже нужно хранить, но через три месяца (когда их должны поставить) они будут явно не первой свежести. И это закладывается в котировки фьючерса в виде пониженной цены. Ну и разумеется, в любой сделке присутствует небольшая комиссия биржи и вашего брокера.

Навигация по записям

Резюме

Подводя итоги

всему вышесказанному, давайте вкратце

перечислим те основные достоинства,

которыми обладают фьючерсные контракты:

- Благодаря огромному выбору доступных для торговли фьючерсных контрактов (в том числе, предоставляющих доступ к сырьевым рынкам) открываются широкие возможности для диверсификации;

- Комиссии по фьючерсным контрактам, как правило, на порядок ниже комиссий по тем финансовым инструментам, которые выступают в качестве их базовых активов;

- Высокая степень ликвидности. Фьючерсные контракты можно всегда легко купить и также легко продать;

- Доступность. Для приобретения фьючерсного контракта нет необходимости оплачивать полную стоимость базового актива в него входящего, достаточно внести лишь относительно небольшую сумму гарантийного обеспечения.

Вместе с тем,

необходимо полностью отдавать себе

отчёт в том, что торговля на срочном

рынке это весьма рискованное предприятие.

Та сумма гарантийного обеспечения,

которая требуется для открытия позиции,

может как легко приумножиться, так и

полностью сойти на нет. Такая торговля

рискованнее обычной торговли на фондовом

рынке ровно во столько раз, во сколько

фьючерсный контракт доступнее того

количества базового актива, которое в

нём указано.

Возможно,

после прочтения данной статьи, перед

вами встанет вопрос о том где и как можно

купить фьючерсы. Операции с фьючерсными

контрактами можно проводить практически

на любой фондовой бирже. В нашей стране

они торгуются на Московской и

Санкт-Петербургской фондовых биржах.

А вот список наиболее популярных торговых

площадок за рубежом:

Для того

чтобы получить доступ к любой из указанных

биржевых площадок, вам потребуются

услуги брокера. Брокер должен иметь

соответствующую лицензию на ведение

брокерской деятельности выданную ЦБ

РФ, а кроме этого он должен быть

аккредитован на выбранной бирже (список

аккредитованных брокеров обычно можно

найти на её официальном сайте). Так,

например, для Московской биржи этот

список выглядит следующим образом:

https://www.moex.com/ru/members.aspx

Никогда не

торгуйте фьючерсами через, так называемых,

Форекс-брокеров. Во-первых, потому, что

никакие они не брокеры, а во-вторых

потому, что фьючерсы у них не настоящие.

Поясняю, все Форекс-конторы в нашей

стране, в лучшем случае имеют статус

дилера (дилинговые центры), а брокерами

они себя называют по двум причинам:

- Это звучит

более солидно; - По

действующему законодательству их

невозможно за это наказать.

Ну а то, что

они называют фьючерсами не имеет никакого

отношения к тому, о чём велась речь выше.

Их «фьючерсы» не имеют никакой гарантии

исполнения и сделки по ним далеко не

так прозрачны и не контролируются

государственными регулирующими органами,

как все операции осуществляемые на

биржевом рынке.

О том, что такое фьючерсы вы уже знаете, теперь самое время узнать о том, как ими правильно торговать. Читайте об этом в материале: «Руководство для начинающих по торговле фьючерсами».

Словарь трейдера , Фьючерсы

![Что такое фьючерсы простыми словами с примерами [2020]](https://mulino58.ru/wp-content/uploads/4/6/0/4603ee08ade45284618c4814895c2386.jpg)

![Что такое фьючерсы простыми словами с примерами [2020]](https://mulino58.ru/wp-content/uploads/2/4/7/247aa1faf89d003df30f52526364f9d5.jpg)