О чем идет речь?

Чтобы понять, в чем суть векселя и векселедателя, следует также найти определение этого документа. В настоящее время законодательство обязывает понимать под этим термином ценную бумагу. Именно так декларировано действующим ГК в статье, изданной под номером 815. Основная особенность бумаги – удостоверение обязательства выдавшего ее лица либо плательщика, прямо прописанного в документации, по истечении некоторого срока уплатить заранее определенные финансовые величины. Сроки действия программы указываются в векселе. Здесь прописывается и то, как много нужно заплатить.

Банк-векселедатель, как и физлицо, выдавшее такой документ, обязуется уплатить финансовые суммы держателю соответствующей бумаги. Благодаря такой логике работы сама ценная бумага превращается в методику расчета, посредством которой можно оплатить продукцию у продавца. В ряде случаев векселя используются как кредитные обеспечения или источники получения прибыли. Например, если приобрести вексель у финансовой структуры, то на него можно постоянно получать проценты.

Чем еще может быть опасна покупка векселя?

Главный риск — не вернуть уплаченные за вексель деньги — может возникнуть еще в нескольких случаях.

Вексель выдан мошенниками

Право выписать вексель есть абсолютно у любой компании, и этим могут воспользоваться мошенники. Например, продадут векселя, по которым вообще не собираются платить, и исчезнут. Кредитору в таком случае, скорее всего, придется навсегда распрощаться со своими деньгами.

Вексель неправильно оформлен

Существуют очень строгие требования к оформлению векселя. На нем должны присутствовать обязательные реквизиты:

-

Заголовок. Там должно быть написано, какая это бумага — «Простой вексель» или «Переводной вексель». Простой вексель используется, когда в сделке есть только два участника — должник и кредитор. Переводной вексель используется очень редко — в том случае, если в сделке появляется третий участник (его называют плательщиком). Он возвращает деньги кредитору вместо должника.

-

Сумма к оплате. Она должна быть написана без исправлений — и цифрами, и прописью. Если вексель процентный, проценты должны быть указаны отдельно.

-

Дата и место составления векселя, то есть место, где он был куплен. Если место составления векселя не указано, им считается адрес должника.

-

Срок платежа. Он может указываться по-разному. Первый вариант — на векселе пишут конкретную дату, когда он должен быть погашен. Другой вариант — надпись «по предъявлении». Она означает, что выплату можно потребовать в любое время в течение года со дня составления векселя. Кроме того, допускается указывать определенный период, когда можно получить деньги. Например, «по предъявлении, но не ранее 3 февраля 2020 года и не позднее 3 февраля 2021 года».

Если срок платежа вообще не написан, считается, что это вексель, который оплачивается по предъявлении.

-

Место, в котором должен быть совершен платеж. Если оно не указано, то выплачивать деньги нужно там же, где был составлен вексель. Если информации о месте составления тоже нет, то местом платежа будет считаться адрес векселедателя (простой вексель) или плательщика (переводной вексель).

-

Наименование кредитора. Это полное наименование компании или фамилия, имя, отчество человека, а также их полные адреса.

-

Подпись векселедателя. Вексель должен быть подписан вручную. Если вексель выдает компания, на нем должна быть печать организации, а также подпись генерального директора и желательно — главного бухгалтера.

-

Реквизиты должника. Указываются полное наименование и адрес юридического лица или фамилия, имя, отчество и место регистрации человека. На переводном векселе должны быть указаны реквизиты и векселедателя, и плательщика.

Если какого-то из обязательных реквизитов нет, то составленная бумага не считается векселем. Это будет иметь значение, если кредитору придется взыскивать долг через суд. По векселю процедура более простая и быстрая, чем по другим обязательствам.

А вот выписать вексель можно на любом листе бумаги, специальные бланки для этого не требуются.

Платить по векселю должна другая компания — не та, у которой вы его купили

Каждый кредитор может продать или просто отдать его другому владельцу — это вполне законно. На обратной стороне векселя или на отдельном листе указывают название и реквизиты юридического лица или фамилия, имя, отчество человека, которому передается вексель, а также название или имя предыдущего владельца. Если это компания или организация, то должна быть поставлена печать.

И вот тут надо быть очень внимательным. Рядом с названием прежнего владельца векселя может быть написано: «без оборота на меня». Такая запись означает, что этот человек или компания не берут на себя никаких обязательств по векселю перед следующими векселедержателями. Последнему владельцу придется требовать долг с того, кто изначально выдал вексель, — с должника, в случае переводного векселя — с плательщика. А найти их может быть непросто.

Если напротив имени или названия прежнего владельца векселя нет пометки «без оборота на меня», то он несет солидарную ответственность с должником или плательщиком по погашению обязательств. Это значит, что кредитор может потребовать всю сумму у кого-то одного из них или распределить ее между ответчиками в любой пропорции.

Поэтому при покупке векселя всегда нужно выяснять, кто же в итоге должен будет по нему платить.

Вексель потерялся

Вексель выписывается на бумаге и в электронном виде не хранится. Если вексель потеряется, придется доказывать в суде, что он был. В качестве доказательства можно предоставить, например, договор купли-продажи векселя.

Вексель – что это?

Документ появился в начале развития товарного рынка и использовался как инструмент получения материальных ценностей «под реализацию». Разбираясь, что такое вексель, нужно знать, что он произошел от долговой расписки. Сегодня он служит обязательством или предложением заплатить определенную сумму в конкретный срок. В нашей стране вексель появился в 18 веке. В настоящее время его действие закреплено ст. 142 Гражданского Кодекса РФ.

Разбираясь, что такое вексель простыми словами, нужно знать, что это бланк строгой отчетности, имеющий несколько степеней защиты. Он помогает заключать сделки без привлечения банков в качестве гаранта. Согласно вексельным условиям, долг в обязательном порядке должен быть погашен не позднее даты, которая определена в документации. Место встречи для этой цели обсуждается заранее.

https://youtube.com/watch?v=TpqRC2-MqQ4%250D

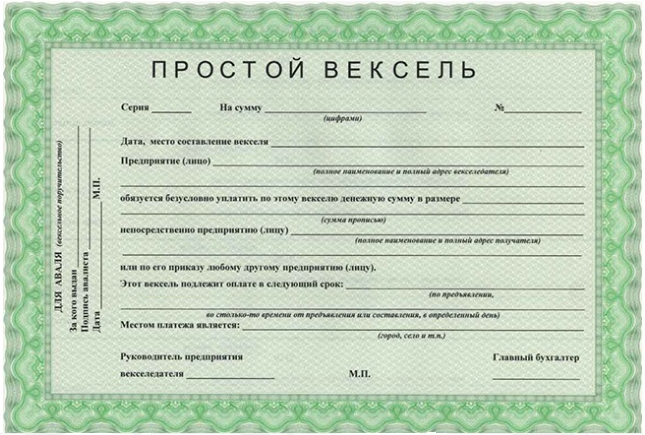

Как выглядит вексель?

Документ представляет собой бланк, который заполняется в момент совершения сделки. Именной вексель в обязательном порядке содержит информацию:

- об условиях сделки;

- о сумме;

- личные данные плательщика;

- срок возврата денег;

- о месте совершения платежа;

- данные о векселедержателе;

- дату и место оформления;

- подпись векселедателя.

Для чего нужен вексель?

Этот вид ценных бумаг используют для решения следующих задач:

- Получения денежных средств за товары, которые были до этого поставлены, выполненные работы или оказанные услуги.

- Заключения сделки купли-продажи без предварительной оплаты.

- Объект купли-продажи или предмет залога, гарантия платежа по векселю 100%.

- Для кредитования юридических и физических лиц.

- Для привлечения капитала в банковской сфере.

Как учитывать проценты и дисконт по «правильным» векселям

Налог на прибыль

Для налога на прибыль и дисконт, и проценты по векселю признаются в расходах в пределах нормативап. 3 ст. 43, подп. 2 п. 1 ст. 265 НК РФ; Письмо Минфина от 21.07.2010 № 03-03-06/2/129. Норматив представляет собой предельную ставку для расчета процентов. Ее можно определить:

- исходя из ставки рефинансирования ЦБ РФ;

- исходя из средней ставки по сопоставимым займам.

Если ваша компания получает много займов и кредитов, имеет смысл прописать критерии сопоставимости долговых обязательств в учетной политике, так как предельная ставка, определенная исходя из сопоставимых обязательств, больше, чем предельная ставка, определенная исходя из ставки рефинансирования. В общем случае займы являются сопоставимыми, если:

- они выданы в одном отчетном периоде;

- они выданы в одной валюте;

- сроки займов отличаются не больше чем на 20%;

- суммы займов отличаются не больше чем на 20%.

Кроме того, Минфин России считает, что займы, выданные физическим лицом, и займы, выданные организацией, не считаются выданными на сопоставимых условияхПисьмо Минфина от 02.06.2010 № 03-03-06/2/104.

Спорным является вопрос сопоставимости вексельных и невексельных долговых обязательств. Из писем Минфина можно сделать вывод, что вексельные и невексельные долги сопоставимыми не являютсяПисьмо Минфина от 21.07.2010 № 03-03-06/2/129.

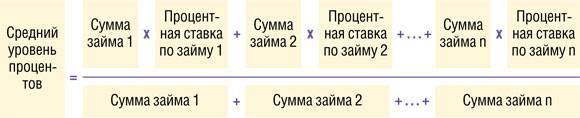

Чтоб рассчитать среднюю ставку по сопоставимым займам, надо сначала определить процентную ставку по векселю. С процентным векселем все понятно — ставка его указана в тексте векселя. А по дисконтным векселям процентную ставку нужно будет определить самостоятельно по формуле, которую мы привели выше. Полученную процентную ставку подставляем в формулу расчета среднего уровня процентов:

Максимальная сумма процентов рассчитывается исходя из среднего уровня процентов, увеличенного в 1,2 раза. В расходы мы принимаем наименьшую из двух сумм:

- эту максимальную сумму процентов;

- сумму фактически начисленных процентов.

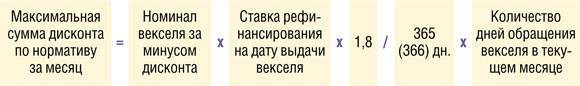

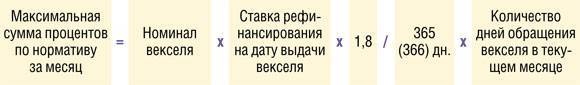

Если же векселя у вас выдаются от случая к случаю, критерии сопоставимости вы в учетной политике не установили или у вас просто нет сопоставимых долгов, то используйте способ нормирования по увеличенной ставке рефинансированияп. 1.1 ст. 269 НК РФ. Поскольку ставка по векселю не может поменяться априори, то для расчета норматива берем ставку рефинансирования на дату выдачи векселя. Тогда вы определяете максимальную сумму дисконта или процентов, которую можете учесть в расходах, по формуле:

вексель дисконтный:

вексель процентный:

После сравнения максимальной и фактически начисленной сумм процентов (дисконта) за месяц признаем в расходах на конец месяца ту сумму, которая меньшеп. 8 ст. 272, п. 1.1 ст. 269, п. 8 ст. 270 НК РФ.

Бухгалтерский учет

В бухучете начисленная сумма дисконта или процентов не нормируется. Сумма дисконта равномерно распределяется на весь срок обращения векселя. Проценты и дисконт ежемесячно признаются в прочих расходахп. 15 ПБУ 15/2008:

- до месяца предъявления векселя к погашению — на последнее число месяца;

- в месяце предъявления векселя к погашению — на дату предъявления.

Кредиторскую задолженность по процентам или дисконту надо учитывать обособленно от основной суммы долга, например на субсчете «Проценты по векселю» к счету 60 «Расчеты с поставщиками и подрядчиками». В балансе проценты следует отразить так же, как и сумму долга по векселю, то есть как заемные средства:

- дата платежа по векселю не наступит в течение 12 месяцев после отчетной даты, то по строке 1410 «Заемные средства» в разделе IV «Долгосрочные обязательства»;

- дата платежа по векселю наступит в течение 12 месяцев после отчетной даты, а также если срок платежа по векселю установлен «по предъявлении», то по строке 1510 «Заемные средства» в разделе V «Краткосрочные обязательства».

В отчете о финансовых результатах проценты или дисконт показываются по строке 2330 «Проценты к уплате».

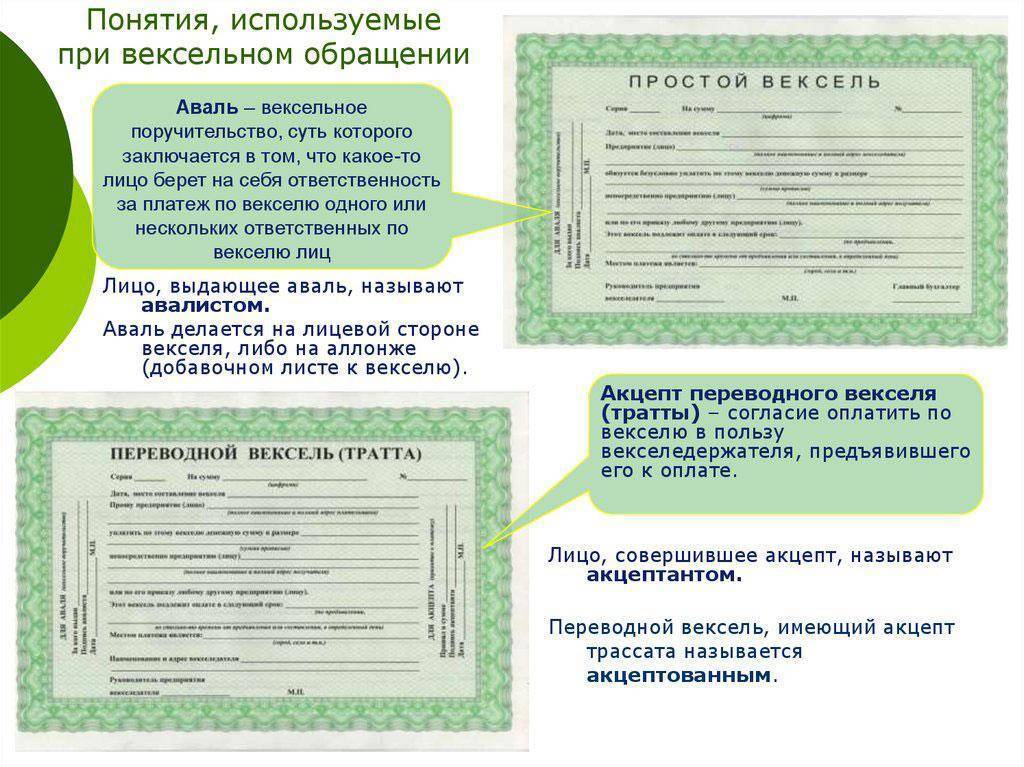

Что такое акцепт векселя

Акцепт векселя ― это принятие предложения (приказа) оплатить переводной вексель лицом, указанным векселедателем в качестве должника.

Акцептант (должник) свободен от вексельных обязательств до момента согласия исполнить обязательство. Причины, по которым он дает такое согласие, находятся в области других отношений, совершенно не связанных с ценными бумагами.

Обязательно соблюдение двух условий:

- действительным считается только акцепт, сделанный на действующем векселе, оформленном по всем правилам

- выражение акцепта возможно только после создания самой ЦБ и никак ранее.

Российское законодательство предусматривает как полное, так и частичное акцептирование. Последнее подразумевает оплату акцептантом только части указанной суммы. Частичный акцепт обязательно удостоверяется протестом.

Основания для акцепта

Для совершения процедуры необходим ряд оснований, никаким образом не связанных с оформлением ЦБ.

Такие основания принято разделять по двум основным группам:

- Наличие каких-либо обязательств у акцептанта перед векселедателем. Акцептованный вексель будет являться исполнением таких обязательств.

- Потребность векселедателя в кредите. Как правило, в данном случае акцептантом выступает кредитная организация. Денежные средства, однако, предоставляются не векселедателю, а предъявителю. Причин для реализации такой схемы взаиморасчетов может быть очень много.

Причины использования

Рассматривая причины использования простого векселя, можно с уверенностью утверждать, что основная ― это кредитование и финансирование. В первом случае векселедержатель кредитует векселедателя. Во втором наоборот ― векселедатель финансирует векселедержателя.

В переводном всегда есть еще одна третья сторона сделки — акцептант.

В итоге можно утверждать, что причиной является кредитование векселедателя и векселедержателя либо их финансирование.

Права векселедержателя

Держатель вправе полностью распоряжаться своей ценной бумагой. Это означает, что ее можно предъявить для оплаты, а можно оставить для хранения или просто уничтожить.

Если акцептирование было частичным, держатель вправе:

- опротестовать его у нотариуса

- обратиться к акцептанту и векселедержателю с иском о взыскании неуплаченной части

- обозначив протест у нотариуса, передать бумагу иному держателю с правом взыскания задолженности;

- осуществить передачу индоссанту, не предъявляя нотариусу протеста.

Векселедержателю стоит знать, если обязанность предъявить ЦБ должнику установлена кредитором, то поступить иначе нельзя. Документ лишится своей финансовой значимости.

При полном или частичном отказе плательщиком акцептовать обязательство держатель бумаги имеет право обратиться в суд с регрессным иском.

При указании в ЦБ конкретной даты или периода для предъявления требования выполнение этих условий необходимо. Иначе отказ будет законным.

Все официально

Векселедатель – это лицо, в первую очередь несущее ответственность за корректность оформления документации. Его область ответственности – проследить правильность заполнения всех пунктов, полей документа, указать корректно место составления договоренности, дату этого события. Справа снизу собственноручно оформляющий вексель должен подписаться, чтобы документация стала действительной. В случае когда в качестве источника обязательств выступает юрлицо, необходимо обеспечить наличие двух подписей – главного бухгалтера, генерального директора. Заверение подписей осуществляется простановкой печати компании.

Допускается с внешней стороны поставить аваль. Этим термином принято обозначать такое поручительство, на основании которого при правильном учете векселей у векселедателя третьи лица получают гарантию получения обещанных денег. Аваль нужен в случае, когда оформляющий вексель – лицо с сомнительной платежеспособностью. С противоположной стороны документа допускается ставить индоссамент, то есть такую подпись, которая удостоверяет факт передачи права требования по ценной бумаге иному физ-, юрлицу.

Дисконтный вексель

Вексель может использоваться не только как средство оплаты, но и как способ получения дохода. С этой целью можно разместить средства на депозите, но он не предоставляет таких возможностей, как вексель. Банковский вексель — это удобный инструмент для размещения свободных средств, сочетающий доходность и возможность использоваться его в расчетах с контрагентами или в качестве предмета залога.

Банковский вексель подразумевает, что должник выступает банк, держателем — юридические лица, индивидуальные предприниматели и физические лица. Как правило, банки предлагают процентные и дисконтные. Процентный — ценная бумага, содержащая безусловное обязательство банка выплатить предъявителю сумму и доход по нему на условиях, указанных в документе.

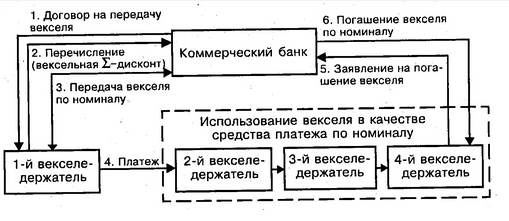

Рисунок 1. «Схема обращения дисконтного векселя»

Данные: «Справочник финансиста предприятия», Баранникова Н.П.

- Между банком и клиентом заключается договор на покупку, в котором указывается его номинал, цена продажи, срок погашения и прочие важные условия.

- Покупатель перечисляет банку плату (цена продажи, отличная от его номинала).

- Банк после получения средств передает клиенту, который тот может либо оставить у себя, либо использовать в расчетах с контрагентами.

- Векселедержатель использует как средство платежа (по номинальной, а не по приобретенной стоимости).

- Вексель может сменить несколько держателей, последний из которых и предъявляет его в банк для погашения.

- Банк погашает вексель по его номиналу.

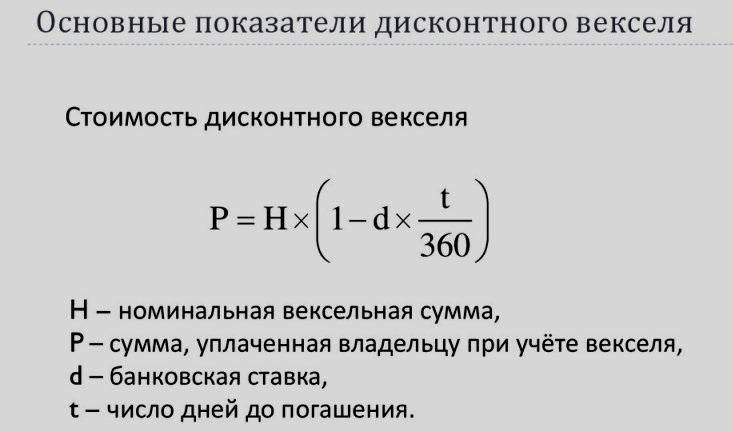

Расчет номинала, покупной стоимости и дисконта

Номинальная стоимость = Цена продажи * (1 + (срок * ставка / 365*100))Цена продажи = Номинальная стоимость * (1 — (срок * ставка / 365*100))Дисконт = (Цена * процентная ставка * срок ) / 365 *100

Пример 1. (Определение дисконта)

Организация приобрела в банке вексель номиналом 20 тыс. рублей. Срок предъявления — 30 дней. Ставка дисконта — 10% годовых. Следовательно, размер дисконта определяется по формуле:

Дисконт = (Цена * процентная ставка * срок ) / 365 *100

20 тыс. рублей * 10 *30 / 365* 100 = 164,38 рубля

Пример 2. (Определение цены продажи)

Организация приобрела в банке вексель номиналом 20 тыс. рублей. Срок предъявления — 30 дней. Ставка дисконта — 10% годовых. Следовательно, цена продажи векселя определяется по формуле:

Цена продажи = Номинальная стоимость * (1 — (срок * ставка / 365*100))

20 тыс. Рублей * (1 — (30*10/365*100) = 19 835, 62 (Проверяем: к цене продаже прибавляем дисконт, чтобы получить номинал векселя. 19 835,62 + 164,38 = 20 000)

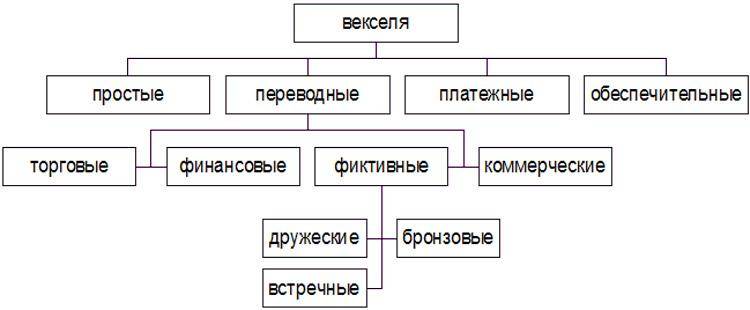

Особенности

Бывают коммерческие, финансовые, фиктивные векселя. Последние не предполагают настоящих операций по перемещению продукции, денежных масс. Коммерческие основаны на товарной сделке. Цель заключения такого рода документации – отсрочка погашения финансовых обязательств, то есть фактически вексель является вариантом коммерческого кредита. Наконец финансовые ценные бумаги предполагают передачу заемных средств нуждающемуся лицу, при этом оформляемый документ становится залогом возврата этой величины.

Векселя отличаются друг от друга по особенностям участия лиц. В некоторых случаях векселедатель – это еще и плательщик, тогда говорят о соло документации. Кроме кредитора и должника в таком взаимодействии больше никто участия не принимает. Тратта – это ситуация, когда оформляющий вексель участник сделки и плательщик отличаются и сторон становится три.

Чем вексель отличается от вклада?

Нередко продавцы векселей уверяют, что это практически одинаковые финансовые продукты, но доходность по векселю будет выше, чем по вкладу. В некоторых случаях это действительно может оказаться правдой. Но при этом продавцы обычно умалчивают о тех рисках, которые связаны с покупкой векселя.

-

Вексель не застрахован

Банковские вклады застрахованы государством. Если у банка отзовут лицензию, его вкладчики точно получат обратно свои деньги в пределах 1,4 млн рублей. В случае с векселем, даже если он выдан банком, никаких гарантий при форс-мажорных ситуациях нет. Вложения в векселя не попадают в систему страхования вкладов.

Векселедержатели относятся к третьей — последней — очереди кредиторов. Это значит, что в случае отзыва лицензии у банка, который выдал вексель, на погашение долгов перед ними денег уже может не остаться.

-

Погасить вексель раньше указанного на нем срока нельзя

Вклад можно забрать в любое время, хотя обычно и с потерей процентов. С векселем так не получится. Если на нем указан конкретный срок погашения, до этого момента деньги получить нельзя.

Доход по векселю облагается налогом

Налог составляет 13%. Например, если доход по векселю — 20 000 рублей, 2600 рублей из них придется заплатить в качестве подоходного налога.

Доход по банковским вкладам облагается налогом только в исключительных случаях: если процент по вкладу превышает ключевую ставку на 5 процентных пунктов. Таких предложений практически не бывает на рынке. Поэтому стоит тщательно оценить выгоду, когда процент по векселю лишь немного превышает ставку по депозиту.

Банковские векселя

Банковские организации тоже продают векселя, и чаще всего, чтобы привлечь дополнительный капитал. Между договорами банковского вклада и этой ценной бумагой имееюся и сходства, и различия.

Так, в отличии от вкладов, государство вообще не занимается страхованием векселей. Допустим, банк обанкротился, или у него оказалась отозвана лицензия. Тогда владелец долгового документа будет в проигрыше – он не сможет ничего получить в качестве страховки.

С другой стороны, когда после банкротства активы банка будут распродаваться, сначала будет погашаться задолженность по векселям, а уже после — задолженность по договорам банковских вкладов.

Кроме продажи векселей, банки занимаются их покупкой, и затем продажей другим (как физическим, так и юридическим) лицам, увеличивая тем самым число ответственных за данный долговой документ. Это выгодно для его держателя, так как он может потребовать возврата от предыдущих владельцев, и от банка тоже.

Как рассчитывается дисконт векселя

Как я писал выше, дисконт — это скидка, которая и позволяет получить покупателю прибыль. Упрощенно это можно представить в виде формулы:

номинал = покупная цена + дисконт

Однако для векселедателя такой формулы будет недостаточно. Ведь из этих трех показателей у него есть только один — сумма, которую он должен получить.

Поэтому размер дисконта считается следующим образом. Сначала вычисляется второй недостающий показатель — номинал:

Н = ПЦ х (1 + СВ х С / 365)

- где ПЦ — покупная цена;

- СВ — срок, на который выдается бумага;

- С — процентная ставка.

После этого из полученной суммы вычитаем покупную цену.

Например, если необходимо привлечь 100 тыс. руб. под 8% годовых на 300 дней, расчет будет выглядеть следующим образом.

Н = 100 000 х (1 + 300 х 0,08 / 365).

В результате получаем номинальную стоимость, равную 106 575 руб. Это означает, что дисконт (разница) составит: 106 575 — 100 000 = 6575 руб.

Любопытные моменты

Банки-векселедатели, вступая в такую программу взаимодействия, учитывают, что обязательства безусловные. Следовательно, невозможно ввести в программу взаимодействия условия, при которых держатель бы не получил положенных ему сумм. Кроме того, вексель оформляется по строго установленной форме с упоминанием всех значимых реквизитов. Если какое-то поле заполнено неверно, документация признается ничтожной, обязательства по ней исполнять никто не должен.

Учет у векселедателя производится с учетом факта самостоятельности ценной бумаги. Такой подход подразумевает отсутствие привязки к договоренностям, бумагам, призванным декларировать дело. Даже если вексель был передан в рамках такого сотрудничества, финансовый документ обособляется от него. Сразу с момента подписания он является отдельным, полноценным, обязывающим вступившие во взаимодействие стороны в полной мере исполнять взятые на себя обязательства.

Виды векселей и их отличия

Долговые бумаги имеют несколько классификаций в зависимости от изменяющегося признака:

- Организация, которая их выпустила.

- Причина выпуска и цель выдачи.

- Плательщик по обязательству (векселедатель либо третье лицо).

- По получателю оплаты.

Именной

Отличается тем, что содержит реквизиты выгодоприобретателя.

Если получатель не указан, платеж получит любой предъявитель.

Банковский

Выдается банком для аккумулирования инвестиций или финансирования программ и проектов. Его можно сравнить с депозитом.

Коммерческий

Участвует в сделках между продавцами и покупателями, дает возможность отсрочки платежа. Помогает купить и продать товар в кредит, без денег.

Финансовый

Закрепляет возникновение долговых обязательств при выдаче ссуды, гарантирует ее возврат. Предприятия приобретают их у партнеров, не имеющих задолженностей.

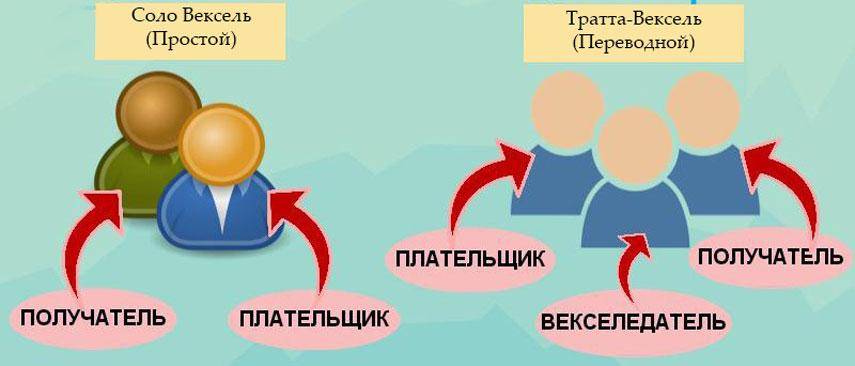

В чем различие простых и переводных векселей

Главные отличия этих вексельных документов я постарался для наглядности собрать в таблице ниже.

| Простой | Переводной | |

| Кто выпускает | Должник | Кредитор |

| Что лежит в основе | Обязательство должника выплатить условленную сумму в срок | Приказ (требование) кредитора должнику перечислить необходимую суммыу в срок в пользу третьей стороны (ремитента) |

| Количество сторон | 2 | 3 |

| Стороны – участники сделки | Векселедатель Векселедержатель | Векселедатель

Векселедержатель Ремитент |

| Возможность передачи по индоссаменту | + | + |

| Необходимость проставления акцепта | — | + |

Правила оформления векселей

Векселя – это прежде всего ценные бумаги, поэтому требования к их оформлению жесткие. В случае неправильного или неполного заполнения они могут быть признаны недействительными.

Обязательны такие реквизиты:

- Вексельная метка. Указание формы бумаги.

- Денежная сумма. Обязательно указывается цифрами и прописью.

- Срок и место осуществления расчета.

- Наименование и адресные данные получателя средств.

- Дата и место составления.

- Наименование лица, выдающего ДЦБ.

- Собственноручная подпись векселедателя. Если это юридическое лицо, то обязательна печать и подписи двух уполномоченных лиц.

Расчет по векселям

Сравнение порядков расчета по обеим формам вексельных бумаг показало идентичность этого процесса.

К оплате вексельную ЦБ необходимо предъявлять в месте официальной регистрации плательщика, если другие координаты не указаны. Плательщик обязан произвести расчет незамедлительно, если ЦБ предоставлена вовремя. При расчете даты погашения день, когда ЦБ выписана, не учитывается. Если дата выпадает на нерабочий день, то погашение проводится в ближайший рабочий.

Если расписка предъявляется к оплате раньше срока, это не обязывает должника немедленно по ней рассчитываться. В день погашения должник может выплатить только часть обязательной суммы, а получатель не может отказаться ее принять. В такой ситуации на лицевой стороне бумаги делается специальная пометка о частичном погашении.

Векселедержатель вправе обратиться с иском к любому или сразу ко всем обязанным лицам в размере невыплаченного долга.

Преимущества и недостатки использования векселей

С помощью вексельного обращения коммерческие предприятия могут получать или выдавать денежные займы, не привлекая банковскую сферу с ее комиссиями и процентными ставками за услуги. Кроме того, имея статус ценной бумаги, он ликвиден, может быть либо продан, либо использован в качестве закладной.

Вексельные бланки замещают и экономят оборотные активы, их несложно заполнять, удобно использовать.

Я выделю самые важные плюсы:

- Бесспорное погашение обязательств.

- Взыскание задолженности через суд не требует аргументации.

- При необходимости его можно продать.

- Помогает оптимизировать оплату налогов.

- Используется вместо денег.

- Дает отсрочку платежа.

Как известно, у любой медали две стороны, поэтому выпуск векселей влечет за собой сложности и неудобства.

Основные минусы:

- Отсутствует гарантия возврата долга, его обеспечение.

- Процедура возмещения по решению суда длится несколько месяцев.

- Его может не принять в качестве оплаты третья сторона.

Простой вексель

Вексель — это долговое денежное обязательство, выданное должником кредитору. Данный документ, призванный зафиксировать наличие задолженности заемщика перед кредитором, заполняется в письменной форме в соответствие с требованиями законодательства. Вексель — это ценная бумага и отсутствие у него обязательных реквизитов (наименование, обязательство его оплатить, размер суммы, срок оплаты, данные плательщика и получателя денег, подпись векселедателя и другое) делает его недействительным.

В зависимости от того, сколько сторон участвуют в сделке, различают простой и переводной. Соло-вексель (простой) подразумевает, что в сделке участвуют две стороны: должник и держатель (кредитор). То есть плательщик и должник — одно лицо. По сути, это долговая расписка. В простом векселе содержится личное обязательство должника оплатить долг, в переводном — указание третьему лицу оплаты.

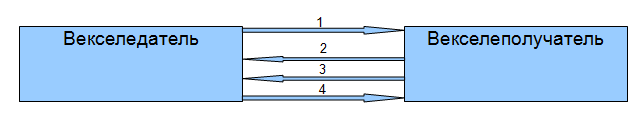

Схема обращения простого векселя

Схема обращения

- Покупатель товара (получатель услуги) выдает вексель продавцу как подтверждение его обязательств оплаты за отгруженный товар (оказанную услугу);

- Продавец (кредитор) отгружает товар или оказывает услуги заказчику;

- Продавец в установленный срок предъявляет вексель к оплате;

- Покупатель оплачивает поставленный товар (выполненные услуги) — гасит вексель.

А тратта-вексель (переводной) подразумевает участие трех сторон: кредитор, должник. Переводной выписывает трассант (например, покупатель товара) на имя ремитента (продавца товара и получателя средств). В таком векселе содержится письменный приказ банку (трассату) выплатить ремитенту сумму.

Пример. Сравнение простого и переводного векселя.

Оптовый продавец фруктов закупает у сельхозпроизводителя партию яблок на сумму 10 тыс. рублей. Но расплатиться сразу он не может, так как средства поступят только после продажи партии товара в розничные магазины. Оптовик может предоставить сельхозпроизводителю простой вексель, в котором обязуется оплатить товар (с процентом за отсрочку) к указанному сроку. Также оптовый продавец может использовать переводной вексель, в котором обязует расплатиться уже своего должника. Розничный магазин задолжал оптовику 20 тыс. рублей за предыдущую партию фруктов и теперь последний может «перенаправить» свой долг (10 тыс.рублей + процент) ему.

Обязательные реквизиты

- наименование(простой). Расположено в верхней части;

- место и дату составления;

- размер суммы (цифрами и/или прописью). Вексель может быть выписан с учетом процентов, которые могут быть либо включены в сумму, либо указаны отдельно;

- личное обязательство должника оплатить сумму к указанной дате;

- наименование и адрес получателя платежа;

- срок платежа. Есть несколько вариантов: по предъявлении, в течение какого-то времени от предъявления, в течение определенного времени после составления, в определенный день. Если срок платежа не указан, то это означает, что он подлежит оплате по предъявлении в течение 1 года с момента выставления;

- место платежа (по умолчанию — местонахождение плательщика);

- подпись векселедателя (в нижнем углу, рукописным путем). Если должник — юрлицо, то подписи ставят директор и главбух, а рядом — печать организации.

Также на лицевой стороне может быть аваль — поручительство, гарантия платежа третьего лица. Может потребоваться, когда платежеспособность вызывает сомнения.

Образец

Образец

Особенности векселя

Отличительные особенности этой ценной бумаги заключаются в следующем:

- Абстрактность. Обязательства по векселю имеют исключительно денежное выражение и никак не связаны с другими долгами.

- Оплата векселем передается третьим лицам без документального фиксирования операции.

- Требования безусловны к исполнению и реализации в общем объеме.

- Ответственность по документу несут все лица, участвующие в обороте, в одинаковом размере.

- Изучая, что такое вексель, нужно знать, что документ оформляется в виде бланка строгой отчетности.

- При отказе оплаты, нет надобности обращаться в суд. Хватит провести нотариальный протест.

Отличие векселя от долговой расписки

Суть у этих документов одинаковая, различия есть только в юридическом статусе. В каждом случае должник должен погасить определенную сумму кредитору, однако при всем этом вексель имеет следующие отличия:

- Документ оформляется в рамках строгой формы по определенному образцу. Используется специальная бумага имеющая защиту от подделок.

- Собственный вексель – объект сделки или обмена ценностей.

- Ценную бумагу можно внести в уставной капитал предприятия.

- Вексель не привязан к определенной сделке.

- Передача долга не нуждается в подписании соглашения.

Чем отличается вексель от облигации?

Между этими ценными бумагами намного больше различий, чем у предыдущих. Основными считаются следующие:

- Облигации предполагают серийный выпуск с обязательной регистрацией, которую отслеживает государственный органы. Векселя выпускаются штучно.

- Вексельная система предполагает при надобности легкий расчет этим документом, у облигации такой функции нет.

- Вексельный бланк оформляется только на бумажном носителе в отличие от облигаций.

- Временные рамки. Облигация выпускается сроком до 5-ти лет, а второй документ на период до года.

- Предмет договора. Вексель оплачивается сразу полностью, а облигация – частями.

- Выпуск. Облигация – эмиссионная ЦБ, во втором случае – исключительно объект хозяйственной сделки.

Процедура выпуска векселя

К выпуску следует отнестись внимательно. Вексель требует строгого соблюдения установленной законом формы. Иначе он будет долговой распиской ― утратится безусловность исполнения указанного обязательства.

В законодательстве России существует разработанная форма. Ее использование носит диспозитивный (свободный) характер. Также отсутствуют какие-либо дополнительные требования к уплате пошлин и регистрации этой ценной бумаги.

С одной стороны, это, бесспорно, еще одно преимущество, с другой — заставляет составителей внимательней подходить к процедуре выпуска обязательства. Многие стараются работать на типографских бланках, соответствующих разработанной законодателем форме и имеющих защиту. Такой бланк продают в банках и организациях казначейства.

Издается на бумаге, содержание вписывается либо печатается.

Следующие реквизиты необходимы к внесению:

- наименование

- обязательство

- платежные реквизиты

- сумма платежа

- срок платежа

- место совершения обязательства

- дата и место создания бумаги

- подпись векселедателя.