Что значит рассрочка 0-0-24

Рассрочка 0-0-24 — это на самом деле POS-кредит. Деньги на покупку того или иного товара вам дает банк. С ним же вы и будете рассчитываться. Договор, как правило, оформляется в самом магазине через кредитного менеджера — представителя банка.

Понятие «Рассрочка 0 0 24» расшифровывается как:

- 0% первоначального взноса;

- 0% переплаты;

- срок рассрочки 24 месяца.

На месте последнего значения может стоять любая цифра: 6 будет означать, что рассрочка дается на полгода, 12 — на год, 36 — на 3 года.

То есть клиент забирает товар, не внося ПВ, а со следующего месяца начинает его оплачивать. Полная сумма выплат при этом не должна превышать стоимость товара на ценнике.

Как это работает

Основной доход банков — это проценты за пользование кредитными средствами. Выдавать займ бесплатно они не будут. Клиенты тоже не собираются переплачивать, так как магазин обещал им беспроцентную рассрочку. В таком случае возникает резонный вопрос, что такое рассрочка 0 0 24 и как она работает?

На самом деле все довольно просто — переплату компенсирует магазин, в котором совершается покупка. Продавец делает скидку, равную сумме процентов. Разница между полной стоимостью товара и его стоимостью со скидкой идет на погашение процентов банка. То есть магазин подсчитывает, на сколько нужно снизить цену, чтобы с учетом переплаты покупатель не отдал больше, заявленной на ценнике суммы.

Например, вы покупаете холодильник за 40 тыс. рублей на 2 года с процентной ставкой 10% годовых. Переплата составляет около 4 тыс. Продавец снижает цену до 36120 и тогда с учетом процентов вы в общей сложности отдаете 40, а не 44 тыс. рублей. Получается, что проценты все-таки есть и оплачивает их покупатель, но не из «своего кармана», а за счет скидки, которую делает магазин.

В каких магазинах можно получить

Рассрочку 0-0-12 и 0-0-24 в основном предлагают магазины, специализирующиеся на продаже дорогостоящей продукции: бытовой и электронной техники, мебели, меховых изделий и т. д. В этот список входят:

- RBT.RU.

- DNS.

- Эльдорадо.

- М.Видео.

- Снежная королева.

- ISTNOVA и т. д.

Продавец может запустить разовую акцию или продавать товары в рассрочку на постоянной основе. Поэтому прежде чем покупать что-либо, изучите актуальную информацию на официальном сайте выбранного магазина, или проконсультируйтесь у сотрудников.

Банковская рассрочка

Хотя по закону банкам и не разрешается предоставлять услугу рассрочки в чистом виде, все чаще можно заметить рекламные объявления с подобными предложениями. В них описаны условия банковской рассрочки с нулевой предоплатой и отсутствием процентной ставки. Причем и сроки погашения долга могут быть больше, чем в магазине.

После консультации банковского сотрудника сомнений в правдивости информации — нет, и дополнительных платежей тоже. Однако на деле это тот же кредит, только проценты в этом случае выплачивает не клиент, а магазин, который скорее всего уже вложил эту сумму в стоимость товара. Получается, что в любом случае расходы на себя берет клиент, как бы красиво этот факт ни был завуалирован.

Таким способом магазин повышает свои продажи, ведь продать товар в рассрочку легче, чем за полную стоимость. Банк в этом случае тоже не упустит возможность заработать, и может попытаться продать клиенту дорогую страховку.

Информация к документу

Покупка товара в рассрочку позволяет людям, приобретать крупные товары, не переплачивая за проценты, начисляемые по кредиту. Правильно оформленный договор должен предусматривать возможность урегулирования спора, возникшего в ходе эксплуатации товара, либо просрочки по платежам. Купля-продажа товара в рассрочку регламентируется §1 главы 30 ГК РФ.

Содержание договора купли-продажи

Само понятие договора купли — продажи, условия и порядок его исполнения, а также последствия его не исполнения, чётко определены статьями — ГК РФ, согласно которым он должен содержать следующие пункты:

- Преамбулу – дату и место заключение договора.

- Предмет договора, его подробное описание по которому приобретаемую вещь можно легко идентифицировать.

- Полная стоимость приобретаемого товара и порядок произведения расчётов за него. Цена может быть как фиксированной, так и устанавливаться по обоюдному соглашению сторон.

- Права покупателя и продавца, а также их обязанности.

- Момент перехода права собственности на приобретаемую вещь. Как правило, это устанавливается актом приёма-передачи.

- Ответственность за нарушение договорных обязательств.

- Реквизиты сторон. Для физических лиц, достаточно паспортных данных и места жительства. Для юридических обязательно наличие реквизитов и печати.

Несоблюдение формы договора может повлечь за собой правовые последствия в виде признания сделки недействительной.

Рассрочка

Понятие рассрочки платежей и условия её предоставления изложены в ст. 489 ГК РФ, согласно которой рассрочкой признает договор о продаже вещи в кредит.

Эта же статья содержит исчерпывающий перечень условий, которые необходимо указать при заключении договора рассрочки:

- Цена – полная стоимость продаваемой вещи.

- Порядок оплаты – наличный, безналичный расчёт и т.д.

- Сроки, в которые оплата должна быть произведена, как правило, указывается дата месяца.

- Размер погашаемой суммы.

Эта же статья предусматривает последствия неисполнения обязательства покупателем, а именно невыплаты очередного платежа.

Важно! Если покупатель не выплачивает очередной платёж, предусмотренный договором, в срок который в нём же оговаривается, продавец имеет полное право требовать возврата проданной вещи, только если общая сумма выплат за неё не составляет половину от её общей стоимости

Ответственность сторон

Риск, который несёт каждая из сторон, а также порядок урегулирования споров, которые могут возникнуть в ходе эксплуатации товара покупателем могут быть изложены в пунктах заключаемого соглашения.

Если ответственность сторон не оговаривается в договоре, то виновная сторона несёт ответственность согласно нормам законодательства, действовавшим на момент заключения соглашения.

В качестве ответственности, как правило, подразумевается выплата пени в случае просрочки очередного платежа, либо возврат товара продавцу.

Риск случайной гибели купленного товара наступает у покупателя с момента фактического исполнения продавцом договора – ст. 459 ГК РФ. Если в договоре специально не оговариваются порядок и условия передачи вещи покупателю, то договор признается исполненным с момента его подписания.

Поэтому, если покупатель не забирает купленную им вещь сразу после подписания договора, а тем более, если товар требует доставки и установки, необходимо все эти моменты отразить в договоре купли-продажи.

Размер неустойки может быть установлен по соглашению сторон. Если этот пункт отсутствует, то применяются правила ст. 395 ГК РФ.

Основные отличия рассрочки от кредита

Для того чтобы определить, какая разница между кредитом и рассрочкой приведен перечень отличий:

- Количество сторон. Рассрочка формируется между тремя сторонами: продавец, банк и покупатель. Банк может не фигурировать в договоре, но может быть и включен, как третья сторона. Кредитные отношения двусторонние — между заемщиком и банковским учреждением.

- Поводы для оформления. Рассрочку оформляют только для покупки услуги или товара в магазине. Кредит — денежная сумма, которую банк выдает клиенту на разные цели.

- Условия оформления. При оформлении рассрочки не требуется заполнять заявку и ждать решения банка, так как залогом выступает товар, который приобретают в рассрочку. Если покупатель не оплачивает ежемесячные взносы, покупатель имеет право конфисковать приобретенный товар. Для кредита необходимо одобрение банка и не обязателен залог.

- Первый взнос. При рассрочке взнос обычно есть, хотя его может и не быть. Варьируется от 0 до 30% от общей суммы задолженности. При оформлении кредита такое понятие не встречается, только при оформлении ипотеки.

- Проценты. По рассрочке процентная ставка либо нулевая, либо минимальная. Если оформлен кредит, то ставка указана в договоре.

- Дополнительные платежи. В договорах по рассрочке часто прописывают обязательные дополнительные платы. При приобретении бытовой техники это может быть оплата сервиса обслуживания в течение года, страховка товара. При кредитовании из дополнительных платежей может быть страховка, но в большинстве случаев от нее можно отказаться на законных основаниях.

Чем еще кредит отличается от рассрочки для покупателя — это закрытие задолженности до истечения срока договора. При досрочном погашении долга по рассрочке штрафы и санкции не предусмотрены. А за досрочную выплату кредита некоторые банковские учреждения могут начислить штраф. Правомочность такой меры устанавливает договор кредитования, если там это прописано, тогда банк действительно имеет право взимать неустойки.

Карта Platinum

Оформление онлайн

Банк Русский Стандарт разместил удобную анкету, которую можно заполнить прямо на сайте и подать заявку онлайн. Мы также предусмотрели возможность подачи заявки по телефону и в офисе банка.

По паспорту

Чтобы получить кредитную карту Platinum, покупать в рассрочку и не платить проценты, нужно предъявить только паспорт и СНИЛС.

Курьерская доставка

Мы предлагаем бесплатную доставку курьером. У заемщика есть возможность получить карту в любом месте и в удобное время или прийти в ближайший офис банка.

Льготный период

Оплачивайте покупки картой Platinum и не платите проценты в течение 55 дней. Если клиент успевает погасить задолженность за 55 дней, льготный период начинается заново после следующей покупки. В противном случае начисляются проценты на остаток задолженности. Ставка по карте составляет от 21,9% годовых. Если покупка оформлена в рассрочку, она не учитывается при реализации льготного периода.

Немного о продаже в рассрочку

В нынешнее, не совсем простое время, людям очень тяжело насобирать сразу большую сумму для совершения покупки. Тут на помощь может прийти рассрочка.

Она удобна не только покупателям, но и продавцам. Ведь благодаря тому, что деньги за товар можно отдавать частями, люди охотнее совершают покупки. Это способствует увеличению объемов продаж.

Но тут многие покупатели путают рассрочку со схожим термином «кредитование». Это похожие, но довольно разные понятие.

Продавать в рассрочку можно что угодно. Это может быть бытовая техника, детские товары, движимое и недвижимое имущество (квартиры, дома, автомобили).

Но продавец должен понимать, что рассрочки без риска не бывает. Если есть хоть малейшая возможность совершить продажу без рассрочки, то рекомендуем продавать именно так.

Но бывают в жизни ситуации, когда человеку срочно нужна определенная сумма, а покупателей на горизонте не наблюдается. Тогда можно найти человека, который захочет совершить покупку, расплачиваясь постепенно.

Рассрочка или Кредит

Как уже отмечалось выше, кредит предполагает плату за пользование заемными средствами, рассрочка – нет. В таком сравнении рассрочка, безусловно, выгоднее кредита.

Однако на практике все сложнее.

Кредит обычно выдается на большой срок, рассрочка, как правило, на 2-3 месяца.

На потребительский кредит начисляются проценты. При рассрочке покупатель не платит проценты, однако ежемесячные платежи, ввиду короткого срока погашения, бывают больше, чем по кредиту с процентами.

Вывод – при одинаковых сроках погашения и других условиях рассрочка выгоднее. Однако рассрочка может быть менее доступной ввиду больших регулярных платежей.

Материалы по теме:

За и Против: брать ли кредит

Рассрочка или Предоплата

Здесь выбор еще проще.

Если есть деньги для полной оплаты, то смысла в рассрочке нет. Она только добавит лишнее обязательство.

Если средств для полной оплаты нет, а покупка нужна сейчас, то рассрочка выгоднее всех прочих вариантов.

Исключение из этого правила – покупки в ожидании роста цен. Пример – перед обвалом курса купить что-то в рассрочку и платить по старой цене.

Совпадает ли выгода рассрочки для продавца и потребителя?

Прямой выгоды давать рассрочку у продавца нет. Однако практика показала, что желающих получить товар сейчас, а платить потом больше, чем способных копить. Так психология потребителя становится основой для кредитов и рассрочек.

Благодаря рассрочкам и кредитам люди покупают значительно больше, в итоге прибыль продавцов растет.

фото: pixabay.com

Покупка жилья в рассрочку

Пользу для потребителей попробуем оценить на примерах.

Многие продавцы жилья, особенно новостроек, предлагают расчет в несколько этапов: сразу уплачивается 30–50%, а остальное в течение года. Иногда предлагаются большие сроки. Но обычная норма – 2 года на строящееся жилье, 1 год – на готовое.

Подходит ли такая рассрочка для погашения из зарплаты? Нет. Поэтому она не слишком полезна среднестатистическому покупателю.

Покупка авто в рассрочку

Рассрочки автосалонов имеют ясные условия и предлагаются всем желающим. Наиболее частый вариант: 50% первый взнос и полный расчет в течение года.

Платежи по рассрочке на авто тоже не укладываются в среднюю зарплату. Но общая сумма меньше, потому легче что-то скопить, одолжить у близких.

Материалы по теме:

За и Против: хранить ли деньги в долларах

Рассрочка на потребительские товары

Таким способом покупается техника, стройматериалы, одежда, обувь, иногда даже продукты на крупную сумму.

Самый распространенный вариант рассрочки от продавцов выглядит так:

- 20-50% сразу;

- остальное – равными долями на срок от 2 до 6 месяцев.

Рассрочка на 12 месяцев и более – редкость. Чаще всего продавцы дают рассрочку на 2-3 месяца. Условия по картам рассрочки примерно такие же.

Выгодна ли рассрочка на потребительские товары?

Выгодна – и потребителям, и продавцам.

Ежемесячные выплаты невелики по сумме и не связывают покупателя надолго.

Продавцам короткие рассрочки на потребительские товары тоже выгодны. Они быстро погашаются, продавец меньше страдает от замораживания оборотных средств. Большой первый взнос помогает делать новые оптовые закупки.

Неявные недостатки рассрочки

За множеством плюсов рассрочки внимательный взгляд найдет и некоторые минусы.

Рассрочка несет продавцу определенный убыток от замораживания средств и риск неплатежа. За покупки по картам рассрочки продавцы платят проценты банку. Все это закладывается в торговую наценку.

Потому покупающие в рассрочку обычно не имеют права на многие скидки и акции.

Другой недостаток рассрочки для потребителей – легкость покупки провоцирует необоснованные траты.

Выводы

Сводный список «За» и «Против» будет таким:

Плюсы:

- рассрочка дает возможность купить дорогой товар, не имея всей нужной суммы;

- в период рассрочки можно пользоваться покупкой;

- рассрочка не предполагает кредитных процентов.

Минусы:

- покупка в рассрочку фактически обходится дороже, чем по предоплате – из-за отсутствия скидок;

- рассрочка хуже подходит для дорогих покупок (недвижимость, автомобиль) – из-за больших платежей;

- рассрочка может провоцировать на лишние покупки.

Количество плюсов и минусов вышло одинаковым. Каждый покупатель сам сделает вывод, что для него более весомо – достоинства рассрочки или ее недостатки.

Как продать автомобиль в рассрочку

Продавая свое транспортное средство в рассрочку, вам необходимо знать, что существует много рисков, связанных с такой сделкой. Например, машина может быть повреждена до того, как деньги за нее будут вам выплачены, или покупатель скроется на вашем авто в неизвестном направлении.

Тем не менее, если вам срочно нужно продать авто, то это можно сделать и в рассрочку. Но для этого серьезно отнеситесь к оформлению всех документов.

Продать транспортное средство в рассрочку можно 3-мя способами:

- Оформив договор купли-продажи.

- Заключив договор займа.

- Составив расписку.

А теперь рассмотрим каждый из вариантов более подробно.

Оформления договора купли-продажи

Суть оформления сделки при составлении договора купли-продажи в следующем. Вы с покупателем составляете и подписываете договор, где прописаны все условия покупки. После этого происходит передача ключей и необходимых документов будущему владельцу. Транспортное средство вы не переоформляете до момента, пока не будет выплачен последний платеж.

Продавая машину, вы должны понимать, что независимо от того кому именно вы продаете свое транспортное средство, сделка должна совершаться в присутствии нотариуса.

По закону вы можете и не заверять договор нотариально, но тогда вы рискуете остаться без машины и без денег. Поэтому даже если покупатель – это ваш родственник, сосед или хороший знакомый, требуйте, чтобы договор купли-продажи заключался при участи нотариуса.

Договор должен содержать максимум информации об условиях сделки.

Обратите внимание на такие пункты:

- «Цена договора и порядок выплат по рассрочке» – должны содержаться сведения, о полной стоимости автомобиля, разработан четкий график погашения задолженностей и прописаны условия, на которых предоставляется рассрочка;

- «Ответственность сторон», «Заключительные положения» – тут оговариваются все возможные нюансы, связанные с рассрочкой. Прописывается ответственность сторон за невыполнение обязанностей, ответственность покупателя за просрочку платежей и методы их взыскания, форс-мажоры и т. д.;

- Внесите пункт, по которому покупатель не сможет продать и перерегистрировать автомобиль;

Часто водители, которые еще не выплатили рассрочку, попадают в ДТП или нарушают ПДД и получают штрафы. Для того чтобы к вам не было никаких претензий, внесите в договор соответствующий пункт о ДТП и штрафах.

Помимо этого, заставьте будущего владельца застраховать авто, оформив КАСКО. Эта процедура хоть и дорогостоящая, но убережет вас от возможных проблем в будущем.

Оформления договора займа

Суть оформления такой сделки в следующем: вы как бы даете взаймы сумму, равную стоимости транспортного средства, после чего покупатель просто отдает вам долг.

Это более сложная процедура, но она считается надежней предыдущей. По ней договор купли-продажи с рассрочкой по платежам заменяется долговыми обязательства.

Для совершения такой сделки необходимо составить и подписать 3 документа.

- Договор купли-продажи транспортного средства (указывать, что товар приобретается в рассрочку не нужно).

- Договор займа – это основной документ сделки. На его основании вы будете получать оговоренные выплаты. В этом документе указываются все пункты, касающиеся рассрочки, что рассматривались ранее в предыдущем варианте.

- Договор, на основании которого авто выступает в качестве залога. Этот документ составляется в качестве страховки. После его подписания, продаваемый автомобиль становится залоговым имуществом.

Порядок действий при получении рассрочки исполнения решения суда

- Подать заявление о предоставлении рассрочки с пакетом документов в суд. Это можно сделать лично или по почте (заказным или ценным письмом с описью и уведомлением о вручении).

- По общему правилу (ч. 1 ст. 203.1 ГПК РФ) суд должен рассмотреть заявление в течение 10 дней, не проводя судебное заседание и не вызывая никого в суд. Вынесенное определение судья должен в течение 3 дней выслать по почте всем участвующим в деле лицам.

- При необходимости судья может назначить заседание по заявлению о предоставлении рассрочки и выслать всем участникам дела повестки. В этом случае вам нужно будет прийти в судебное заседание с оригиналами документов и поддержать свое заявление о предоставлении рассрочки. Вкратце пояснить причины, по которым вы просите рассрочку, озвучить предлагаемый вами график погашения долга. Если у истца или судьи появятся вопросы, ответить на них.

- При положительном итоге заседания — получите по почте или в канцелярии суда определение о предоставлении рассрочки или отсрочки (можно до вступления в законную силу). Если у вас уже возбуждено исполнительное производство, имеет смысл сразу же поставить в известность о предоставленной рассрочке судебного пристава.

- При отрицательном итоге заседания у вас есть 15 дней на обжалование определения суда путем подачи частной жалобы в вышестоящий суд через тот суд, который выносил определение по рассрочке. Кстати обжаловать предоставление рассрочки может и вторая сторона.

- После вступления определения суда о рассрочке в законную силу — платить по утвержденному судом графику. Можно платить больше и чаще, если есть такая возможность. Пропускать платежи или платить меньше не стоит: это даст второй стороне или приставу право потребовать отмены рассрочки.

Внимание: если суд отказал вам в предоставлении рассрочки или отсрочки, вы всегда можете обратиться с таким заявлением повторно. Главное — учесть все сделанные ошибки и обратить внимание на причины, по которым суд решил не предоставлять рассрочку

Статья с сайта «Вести права» — правовые решения и советы юриста.

Выгодно ли погашать рассрочку досрочно?

Рассрочка, хоть и является беспроцентной, все равно сокращает бюджет. Ежемесячно нужно выделять N-ю сумму, чтобы ее погашать. С одной стороны вроде и не переплачиваешь, но другой эйфория от приобретения уже прошла, а платить еще нужно. При досрочном погашении рассрочки можно уменьшить ежемесячное бремя выплат по долгам. Поскольку здесь нет процентов и иных плат, при досрочной выплате сэкономить не на чем.

Рассрочка, хоть и является беспроцентной, все равно сокращает бюджет. Ежемесячно нужно выделять N-ю сумму, чтобы ее погашать. С одной стороны вроде и не переплачиваешь, но другой эйфория от приобретения уже прошла, а платить еще нужно. При досрочном погашении рассрочки можно уменьшить ежемесячное бремя выплат по долгам. Поскольку здесь нет процентов и иных плат, при досрочной выплате сэкономить не на чем.

Если просчитывать более досконально, досрочное погашение становится невыгодным. Например, была совершена покупка на 60 000 р. в рассрочку на 6 месяцев. На втором месяце клиент надумал погашать ее досрочно, внеся остаток 50 000 р. Если эту сумму положить на накопительный счет под 7%, то за пять месяцев можно получить доход около 1200 р. При этом с этого счета можно ежемесячно отдавать по 10 т.р. на погашение рассрочки. Выгода небольшая, но она есть.

Таким образом, при досрочном погашении рассрочки выплачивается изначальная сумма покупки. При этом клиент ничего не экономит. При возможности досрочного погашения нужно рассчитать, стоит ли это делать. Если сумма небольшая, то тянуть ее несколько месяцев нет смысла. Если покупка на большую сумму (от 30 т.р.), а ежемесячный взнос не напрягает, то есть смысл гасить ее постепенно.

Свободные средства можно положить под проценты и на этом даже заработать

При погашении важно соблюдать все сроки, чтобы не выйти на просрочку и не получить приличный штраф, который превратит рассрочку дорогой кредит. На текущий момент карта Халва является одним из немногих банковских продуктов, с помощью которого можно делать выгодные покупки

Пусть пока перечень партнеров небольшой, но из того, что есть, можно учиться пользоваться этой «халявой».

Вопросы по составлению заявления о рассрочке

Решение еще не вынесено, но платить по нему не смогу. Когда подается в суд заявление о рассрочке?

Такое заявление можно подать в суд в любое время после вступления решения в законную силу, вплоть до окончательного исполнения решения. Решение вступает в силу в течение одного месяца со дня изготовления мотивированного решения. Вы можете подать апелляционную жалобу на решение суда, что увеличит сроки вступления решения в законную силу.

Если я буду выплачивать сумму в рассрочку, может ли истец после выплаты всей суммы долга подать заявление еще и на индексацию?

Право на индексацию присужденных судом сумм возникает у истца на следующий день после вынесения решения суда. Если Вы оплачиваете долг с задержкой, даже на основании судебного постановления об отсрочке или рассрочке индексация будет взыскана обязательно.

Как правильно написать заявление о рассрочке, если нет денег, нет имущества, доходы маленькие?

Вообще подавать заявление о рассрочке имеет смысл только в том случае, когда есть имущество, которое может быть реализовано приставами. То есть рассрочка предотвращает обращение взыскание на это имущество. Например, есть машина, которую могут забрать приставы, чтобы этого избежать подается такое заявление, по которому сумма выплачивается равными платежами. Если имущества нет, то подавать заявление о рассрочке в большинстве случаев смысла нет. Так и так будет удерживаться часть заработной платы не больше 50 %.

Подскажите, в случае положительного решения по предложенному мной графику рассрочки, могут ли наложить запрет на выезд за границу? Или эта мера только для уклоняющихся? Если могут, то вправе ли я оспорить? Ведь я не скрываюсь и готова выполнять свои обязанности по выплате долга.

Рассрочка предполагает, что задолженность оплачивается частями, то есть решение суда исполняется. Если график не соблюдается, то наложить ограничения могут, если соблюдается, то нет.

Как составить заявление, если на руках два решения о взыскании?

В этом случае нужно составить 2 отдельных заявления по каждому решению, но в каждом из них сослаться на наличие 2 решений и подачу по каждому заявления о рассрочке.

В каких случаях суд может отказать в рассрочке?

Суд может отказать в рассрочке, если заявитель не представит доказательств, что его имущественное положение позволяет ему оплатить задолженность.

Является ли основанием для рассрочки исполнения решения суда задолженность в банке и наличие двух несовершеннолетних детей? Если да, то какие разумные сроки для рассрочки?

Как отличить кредит от рассрочки

Часто встречаются ситуации, когда банки, желая привлечь новых клиентов, предлагают магазину договоренность: продавец предоставляет покупателю скидку на товар наряду с предложением оформить выгодный кредит в банке. Позже скидка компенсируется процентами, выплаченными по кредиту. Но в условиях нестабильной экономической ситуации людям свойственно искать более выгодные условия и они прибегают к услуге рассрочки. На деле же банки могут выдавать под видом рассрочки обычный кредит. И даже хорошо зная, что значит рассрочка; на первый взгляд отличить ее бывает трудно. Как определить кредит, выдаваемый под видом рассрочки:

- В оформлении договора принимает участие банковский работник, а банк выступает посредником операции.

- Вместо стандартного срока рассрочки магазин предлагает более гибкие сроки погашения — от года и больше.

- Продавец настойчиво предлагает оформить кредитную карту, что явно свидетельствует о намерении оформить кредит.

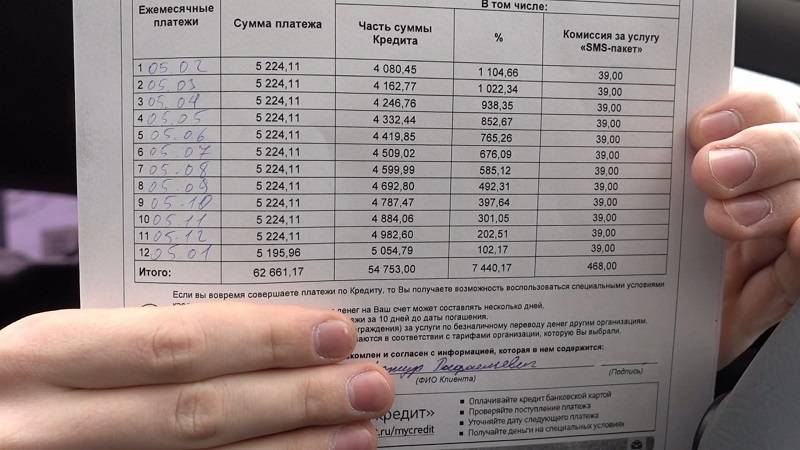

- В результате расчетов к сумме рассрочки прибавляются дополнительные платежи или комиссии.

Исходя из этого, можно еще раз сделать вывод, что рассрочка — это договор только между магазином и клиентом, никаких посредников и третьих лиц участвовать не должно. После разбивки на платежи изначальная сумма покупки остается прежней, нет никаких комиссий и дополнительных платежей.

https://youtube.com/watch?v=agx89yA6zpE

Рассрочка в магазинах-партнерах

Банк Русский Стандарт имеет огромную партнерскую сеть, и каждый магазин предлагает свои условия рассрочки. Максимальный срок составляет до 12 месяцев. Количество товаров и максимальная сумма покупки ограничены лишь кредитным лимитом по карте.

В некоторых магазинах-партнерах установлена минимальная сумма покупки в рассрочку. Например, для службы доставки цветов GrandFlora она составляет 1000 ₽, для мебельной компании «Орсо Бруно» — 40 000 ₽. Подробные условия можно посмотреть .

По правилам магазина-партнера рассрочка подключается бесплатно. Если необходимо увеличить срок, Банк Русский Стандарт предлагает следующие условия:

- на 3 месяца — комиссия 299 ₽;

- на 6 месяцев — комиссия 999 ₽;

- на 9 месяцев — комиссия 1499 ₽;

- на 12 месяцев — комиссия 1999 ₽.

Комиссия оплачивается единовременно в составе первого платежа по рассрочке.

Особенности банковского кредита

Обычно банки заинтересованы в выдаче займов, поскольку именно эта услуга приносит им основную прибыль. В зависимости от целевого назначения выделяют наиболее востребованные виды кредитов:

- для приобретения автомобиля;

- на развитие бизнеса;

- ипотечные;

- потребительские.

Если речь идет о крупных суммах, финансовое учреждение требует от заемщика залог в виде недвижимости, автомобиля или других ценных предметов. Такой шаг минимизирует риски банковской организации. При оформлении потребительского кредита банк становится связующим звеном между продавцом и покупателем, предоставляя деньги на совершение покупки. Такая операция интересна для всех троих участников сделки: покупатель получает желаемый товар, продавец — деньги за продажу, а банк — комиссию за пользование кредитом.

Единственный недостаток для клиента — необходимость выплачивать ежемесячные проценты, в результате чего конечная стоимость покупки будет значительно превышать сумму, заявленную в магазине. Однако в этом случае сделка остается прозрачной, и все расчеты можно прочесть в кредитном договоре.

Особенности заключения договора с банком

Для получения займа клиенту необходимо предоставить в банк перечень документов, которые проверяются несколько дней, прежде чем кредитор вынесет окончательное решение. Суммы ежемесячных взносов строго фиксированы и привязаны к конкретному числу месяца, до которого необходимо вносить оплату. Если одно из этих условий нарушено, то с заемщика взимаются штрафные санкции.

В договоре с банком указывается процентная ставка, сроки возвращения денежных средств, штрафные санкции за невыполнение условий соглашения, права и обязанности сторон, участвующих в сделке. Согласно договору, клиенту присваивается статус заемщика, а информация о его благонадежности попадает в Бюро кредитных историй. Если клиент не вносит платежи в оговоренные сроки, это отражается на его кредитной истории, и в будущем ему могут отказать в выдаче нового кредита.