Продукты Банки.ру

Показать еще

Скрыть

Дядюшка Фред

Бенштайн весьма оригинально описывает фондовый рынок, вводя мистического дядюшку, который предлагает решать вопрос о вашей годовой выплате подбрасыванием монетки. Если падает орел, то накопленную за год сумму ждет 10% убытка, если решка — то 30% прибыли. В простейшем случае двух лет, когда выпадают обе стороны монеты, средний доход можно рассчитать как 0.9 × 1.3 = 1.17%. Т.е 17% за два года или 8.17% в год (с учетом сложного процента). Это очень близко к реальным историческим показателям рынка США за вычетом инфляции, а трехкратное превосходство прибыли хорошо коррелирует со средними сроками бычьих (рост) и медвежьих (падение) рынков.

Но понятно, что монеты могут падать несколько раз подряд одной стороной — и в случае, если орел выпадет несколько раз, то инвестор будет нести ощутимые убытки. Они особенно ощутимы, если представлять, что деньги могли быть положены на депозит под 3% годовых (книга написана в конце 90-х). Бернштайн рассчитывает, что вероятность проиграть доходу в 3% годовых в данном эксперименте включает 12 решек и 23 орла (взяты 35 попыток, т.е. 35 лет накоплений капитала) и составляет менее 5%. На сегодня при депозите в США не более 1% вероятность уступить ему еще ниже — однако и ближайшее десятилетие американского рынка, переживающего сегодня второй по величине бычий рынок за историю, также далеко не безоблачно…

После этого автор смотрит на рынок уже с классических позиций теорий вероятности с известными данными по доходности (10% годовых) и по стандартному отклонению (11.46%). Что фактически означает стандартное отклонение? Оно означает, что две третьих всего времени годовая доходность актива будет находиться между одним стандартным отклонением выше и одним стандартным отклонением ниже среднего значения. Следовательно, две третьих всего времени этот показатель будет находиться между значениями –1,46% (10 минус 11,46) и 21,46% (10 плюс 11,46).

Остается еще треть времени. Делим ее пополам и получаем, что существует один шанс из шести получить убыток, превышающий -1,46% и такой же шанс на прибыль выше 21.46%. Продолжая эту тенденцию, существует один шанс из 44 получить убыток, превышающий -12,92 % (на два стандартных отклонения меньше среднего) и один шанс из 740 получить убыток, превышающий -24,38 % (на три стандартных отклонения меньше среднего). Картинка с другого источника в качестве пояснения:

Пик в нашем случае приходится на 10% годовых; дисперсия равна 11.46%. Все расчеты сделаны при условии инвестирования средств на год. Если я правильно считаю, то вероятность, что после двух лет инвестирования годовая доходность инвестора в рынок США будет лежать между -1,46% и 21,46%, равна 0.66 + 0.66 – (0.66 * 0.66) = 88.44%. После трех лет эта вероятность около 95%.

Хотя по замечанию автора разрыв в 5% может привести к разбросу конечной суммы в 4 раза, в целом можно говорить о заметном снижении риска при длительном инвестировании в акции.

Одно замечание от меня. В книге по понятной причине приведены данные не позднее 1998 года, т.е. в них не попал ни пузырь доткомов, ни кризис недвижимости 2008 года с просадкой рынка США около 50%. Так что с учетом новых данных вероятность убытка 25% один раз в 740 лет выглядит заниженной – как тут не вспомнить книгу Талеба и его слова о неприменимости распределения Гаусса к финансовым рынкам (особенно в отношении редких событий). Хотя для монетки применение теории вполне корректно.

Акции и облигации. Портфельная теория

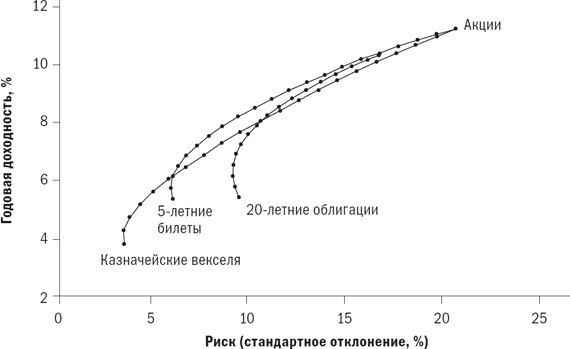

В этом разделе Бернштайн сначала рассматривает американские облигации разного срока действия и замечает, что долгосрочные облигации обладают заметно большим риском при почти той же доходности, т.е. отсутствует / очень мала компенсация инвестору за риск. Причиной автор считает большую популярность длинных облигаций у пенсионных фондов и видимо их общий «безрисковый» характер, а также портфельный эффект (о котором дальше). Но в своих примерах в дальнейшем он оперирует только краткосрочными облигациями.

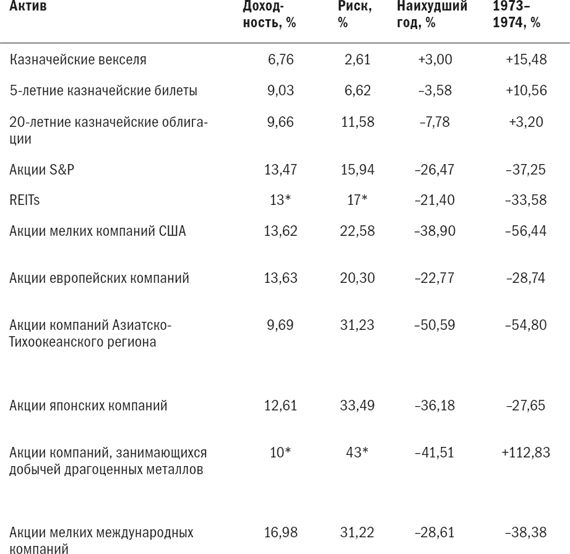

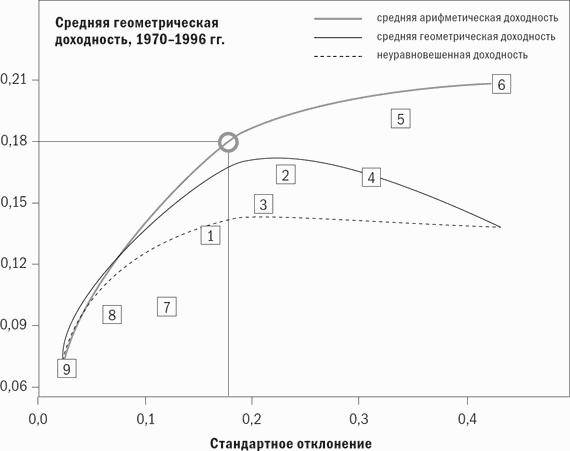

С акциями все стандартнее — их доходность растет с повышением риска. За 1970-1998 г. есть только два исключения: азиатско-тихоокеанский регион и акции золотодобывающих компаний (высокая волатильность с доходом на уровне казначейских облигаций):

Важное следствие от меня: высокая доходность связана с высоким риском (высокий доход не получить без высокого риска), однако сам по себе высокий риск еще не означает высокой доходности. Промежуточные выводы автора:

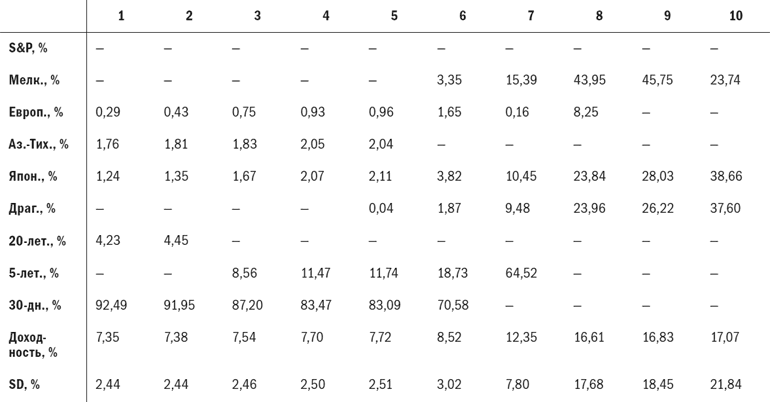

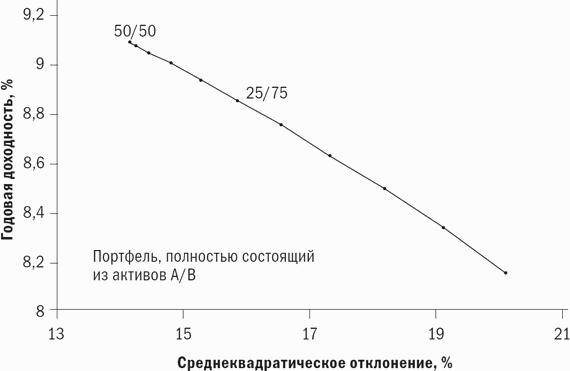

Далее автор обращается к портфельной теории – на примере все того же дядюшки Фреда. Теперь годовой капитал предлагается разделить на две части и бросать монету для каждой из них. Один бросок никак не зависит от другого, а серия из двух подбросов дает положительный результат в 3 случаях из четырех – таким образом автор удачно вводит понятие корреляции активов и описывает преимущества низкой корреляции двух и более компонентов. Фактически это то, что сегодня называют современной портфельной теорией (СПТ) или теорией Марковица. Здесь достаточно много графиков и полезной информации для читателя. Чтобы не заниматься слишком дословным цитированием книги и сохранить интерес для самостоятельного чтения, приведу только резюме главы:

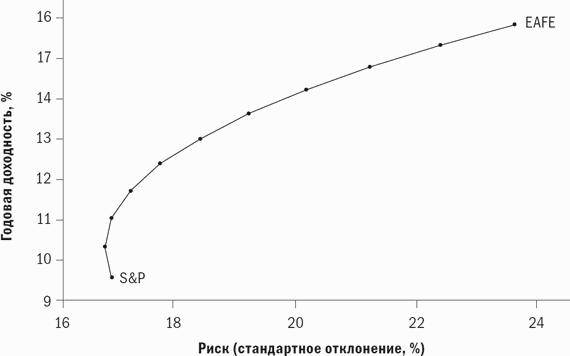

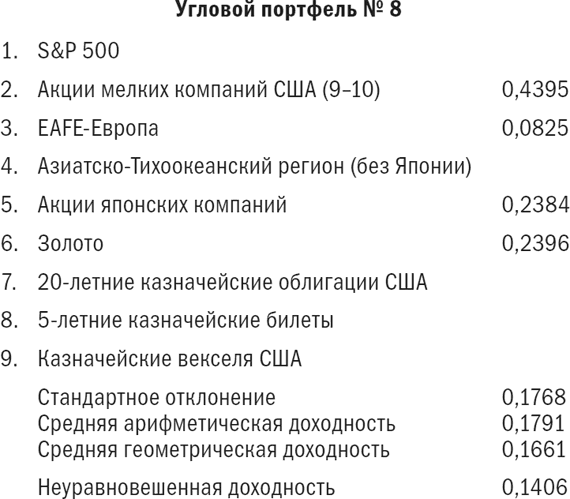

Добавляя в анализ иностранные акции на промежутке 1969-98 с использованием индекса EAFE, акций японских компаний и стран азиатско-тихоокеанского региона (в результате чего заметно возрастает число вариантов) и исследуя 800 различных портфелей за разные периоды, автор приходит к следующему:

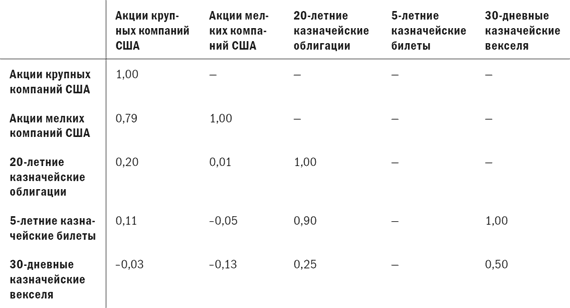

Автор фактически призывает не избегать просадок, отмечая, что даже самое успешное распределение активов (обыгрывающее S&P500) будет уступать ему примерно 4 года из 10. Бернштайн критикует экспертов с прогнозами, неверными в 3/4 случаев и призывает не обольщаться недавними результатами. Про диверсификацию отмечается тот факт, что она плохо работает на падающем рынке — т.е. именно тогда, когда больше всего нужна. Поскольку доходность зависит от корреляции активов, автор изучает современное положение дел и находит, что корреляция не растет в условиях глобализации – за исключением европейских рынков. Об этом же я писал здесь. Корреляция акций мелких компаний по исследованию автора ниже, чем крупных, а самую большую диверсификацию вы получаете при использовании первых нескольких классов.

Библиотека

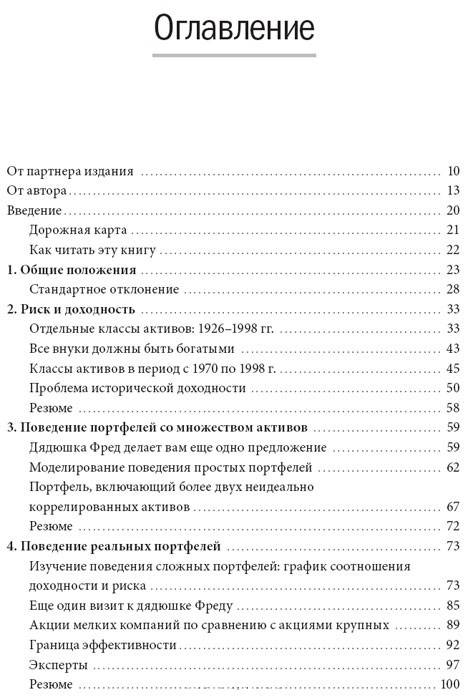

В новой статье из рубрики “Библиотека” напишу о последней прочитанной книге Уильяма Дж.Бернстайна “Разумное распределение активов”. Эта книга мне чем-то напомнила книгу Армстронга “Инвестиционные стратегии 21 века”. Наверное потому, что как признается автор, многие мысли и идее он взял оттуда. Итак приступаю.

Сразу хотелось бы отметить, что для чтение книги желательно знать некоторые вещи из математической статистики: стандартное отклонение, дисперсия и т.п. Автор конечно же пытается определения этих терминов раскрыть более простым языком, доступным для неподготовленной публики, но на мой взгляд, большую пользу книга принесет “продвинутым” в статистике людям (достаточно базовых знаний из университета).

Как и другие американские книги по инвестициям, они в большей степени ориентированы для соответствующую группу инвесторов – американцев. Анализ, различные графики и статистические таблицы в основном приведены только по активам, обращающимся на американской рынке ценных бумаг. Но подходы по правильному построению инвестиционных портфелей, с учетом уровней риска и доходности, на мой взгляд, подходят инвесторам из совершенно любых стран.

Далее постараюсь сжато выразить основные идеи книги, по крайней мере те, которые мне запомнились и показались наиболее интересными:

Доходность и риск связаны между собой. Не будет высокой доходности без высокого риска.

Доходность и риск портфеля активов отличаются от доходности и рисков конкретных активов. Хорошо сбалансированный портфель не обязательно должен исключать очень рискованные активы. Большая надежда на безопасные активы может в реальности увеличить риск всего портфеля.

Теоретически для любого заданного уровня риска можно составить портфель с максимальной доходностью, основываясь на исторических данных. Но фактически предсказать это невозможно, т.к. в будущем доходность активов может отличаться от прошлых доходностей

Представляется, что разумное распределение активов должно включать разнообразные типы акций и облигаций: крупных компаний, мелких компаний, отечественных и иностранных.

Нужно обращать внимание на поведение портфеля в целом, а не его составляющих. Некоторые части вашего портфеля могут нести большие убытки, но в целом по всему портфелю их влияние минимально.

Необходимо периодически восстанавливать баланс портфеля

Так мы сможем продавать выросшие активы, и покупать снизившиеся (покупай дешево, продавай дорого).

Рынки умнее вас и всех аналитиков. Нельзя с постоянством предсказывать поведение рынка. Даже если вам удалось один или два раза угадать, но вы не сможете угадывать постоянно на протяжении длительного промежутка времени.

У хороших компаний обычно самые плохие акции, а у плохих компаний – самые хорошие акции. Выбирайте подход к оценке акций на основании “стоимости”. Лучшим для этого является коэффициент P/B (отношение рыночной стоимости компании к ее балансовой стоимости).

В долгосрочном горизонте очень сложно превзойти низко-затратный индексный взаимный фонд. Нужно стараться индексировать максимально возможное количество ваших инвестиций. Так удастся максимально снизить риск при необходимом уровне доходности.

В завершении хочу дать общую оценку книги: 4,8 из 5. Книгу рекомендую к обязательному прочтению всем, кто хочет стать грамотным инвестором и иметь хорошие долгосрочные результаты в инвестировании.

Фонды облигаций. «Умная бета»

В то время, как котировки акций зависят от многих показателей, доходность облигаций определяется главным образом уровнем процентных ставок. Однако это вовсе не значит, что их легко угадать. В результате в диверсифицированных индексных фондах облигаций инвестор имеет примерно то же преимущество, что и в акциях – комиссии пассивного облигационного фонда в среднем в несколько раз ниже активно управляемого фонда облигаций.

За 10 лет такая разница практически не оставляет шансов активному управлению с угадыванием процентных ставок: по Боглу 550 из 570 активных фондов облигаций на данном периоде проиграли индексным. Аналогичная ситуация и с фондами денежного рынка (фактически: краткосрочных обязательств по казначейским векселям высокого качества со сроком погашения около 60 дней). Минусом денежного рынка можно назвать низкую доходность на уровне инфляции, так что издержки приобретают здесь решающее значение.

После этого Богл обсуждает такое явление, которое сегодня называют «умная бета» — т.е. фонды, которые взвешены не по капитализации компаний (как стандартные индексы), а по другим факторам – например, по максимальным дивидендам, стоимости, размеру и т.д. Их можно условно считать некоторым промежуточным вариантом между активным и пассивным инвестированием. Можно добавить, что и через 10 лет после написания книги тема «умной» беты по-прежнему очень популярна и большинство сегодняшних биржевых фондов создаются на ее основе.

Богл признает, что фонды стоимости были прежде эффективнее рынка, однако упомянутое ранее сравнение фондов Vanguard показало совсем небольшой перевес стоимости (1-2%) над акциями роста. При современной высокой эффективности рынков нет оснований полагать, что стратегия инвестиций в стоимость продолжит превосходить рынок и в будущем. Кроме того, акции роста и в прошлом лидировали на довольно продолжительных отрезках.

«Умная быта» по автору лишь одна из новых парадигм последних 50 лет, были и другие, которые приходили и уходили – как, например, известные Nifty Fifty в 1970-х годах. Нет факторов, которые должны быть постоянно недооценены рынком – а значит, выбор любого критерия не предполагает доходность выше рынка и комиссии фондов снова выходят на первый план (а из-за молодости нового фонда и его направленности на повышенную доходность они скорее всего будут выше, чем у традиционных индексных фондов). Поэтому низкокомиссионные фонды, построенные на взвешенных по капитализации индексах, должны по Боглу оставаться предпочтительным выбором разумного инвестора. Лучшее – враг хорошего.

«Отступники» ETF

Богл нападает на биржевые ETF фонды, аргументируя это секторальным выбором акций многих ETF (вроде диверсификации по сектору полупроводников Южной Кореи вместо широкой диверсификации всего рынка развитых стран), отслеживанием ими валютных курсов, хеджированием и короткими позициями, использованием в ETF кредитного плеча и спекулятивным отношением участников рынка к фондам — когда они используются не для долгосрочного инвестирования, а в попытках извлечения прибыли путем ежедневной торговли.

Богл даже называет биржевые фонды отступниками, поскольку множество из них сегодня используется не для того, для чего этот инструмент был создан. Еще одна проблема заключается в повышенном обороте активов некоторых ETF – от сотен до тысяч процентов в год — что ведет к описанным выше проблемам с избыточным налогообложением. Но в целом ETF это оружие и каждый решает сам, как им распоряжаться: его можно использовать и для охоты, и для самоубийства.

Лично мне кажется, что Богл излишне критично рассматривает недостатки использования ETF управляющими компаниями (видимо, неизбежные в погоне за прибылью), тогда как можно было бы сделать значительно больший акцент на то, что дали «классические» индексные ETF разумному инвестору – в частности, возможность покупать огромные рынки целиком за несколько десятков долларов кликом мыши, тогда как инвестирование через индексные взаимные фонды заметно более дорогой (порог входа) и менее прозрачный инструмент.

Впрочем, стоит сделать поправку на то, что первые взаимные фонды были уже при рождении Богла, тогда как биржевые фонды возникли, когда ему стукнуло 65 лет. Неумение обращаться с ружьем на мой взгляд – проблема инвестора; к тому же сегодня достаточно литературы (последние несколько лет — даже на русском, в том числе эта отличная книга), чтобы использовать оружие должным образом…

Заключение

В конце книги Богл задается вопросом, что сказал бы о его книге такой известный классик и инвестор в акции стоимости, как Бенджамин Грехем (чьим учеником был У. Баффет, несколько усовершенствовавший подход своего учителя). И находит, что Грехем высказался бы в его пользу. Немногие знают, что в конце жизни Грехем уже не был стоимостным инвестором, сказав как раз в год запуска первого индексного фонда следующее:

Консультанты? Проявите осторожность

О консультантах Богл приводит например тот факт, что средняя доходность фондов, рекомендованных консультантами с 1996 по 2002 год, по исследованиям Гарвардской школы бизнеса составляла 2,9% годовых — тогда как при участии в фонде без посредников инвестор получил бы 6,6%. Интуитивно это ожидаемо и из прошлых глав: вряд ли стоит ожидать, что консультанты будут иметь какое-то весомое преимущество перед реальными управляющими (хотя справедливости ради стоит сказать, что последние часто ограничены в маневрах достаточно жесткой регуляцией фондов). Причем фонды, управляемые брокерами, были как раз в наихудшей по доходности категории. Кроме того, New York Times опросила различных консультантов в 1993 году на предмет выгодности вложений 50 000 долларов: в 2000 году результаты составили от 61 800 до 105 100 долларов. Доходность индексного фонда составила 138 750 долларов.

Богл не отрицает возможность, что какие-то консультанты смогут обогнать рынок на длинной дистанции: однако по исследованиям Марка Халберта из 35 инвестиционных консультантов за период 1980-2006 год только двое смогли показать доходность лучше, чем S&P500 (не уточняется, насколько именно – как и не уточняется, вычиталась ли из результатов стоимость услуг консультанта). Между тем даже небольшое преимущество индексного фонда в годовой доходности за 26 лет способно перерасти в огромный отрыв, выраженный в конкретной сумме. Практика консультантов в России такова, что многие рекомендуют фонды по партнерской программе, т.е. исходя из получаемых комиссий – тогда как убытки будут переложены на инвестора и большой вопрос, сможет ли их покрыть будущая доходность предлагаемых фондов.

Далее Богл обсуждает Фонд роста и стоимости от Vanguard – и отмечает, что инвестор почти наверняка получит меньше из-за неправильного времени входа. В книге (переводе) они названы «отраслевыми» фондами, хотя в российской практике под последними имеется в виду совсем другое – например, фонды электроэнергетики, машиностроения, телекоммуникаций и пр. С 1993 по 2006 доходность Фонда роста составила 9.1% годовых – но инвесторы получили лишь 0.9% годовых, потому что многие вошли на пике доходности в 2000 году. Об эффекте недополучения доходности и причинах этого я писал в этой статье. Хотя справедливости ради стоит добавить, что фонд стоимости, не переживавший пузырей, дал инвесторам 7.6% в год – что, однако, все равно меньше его чистой доходности в 11.2% годовых.