Содержание

Структура управления ОФБУ

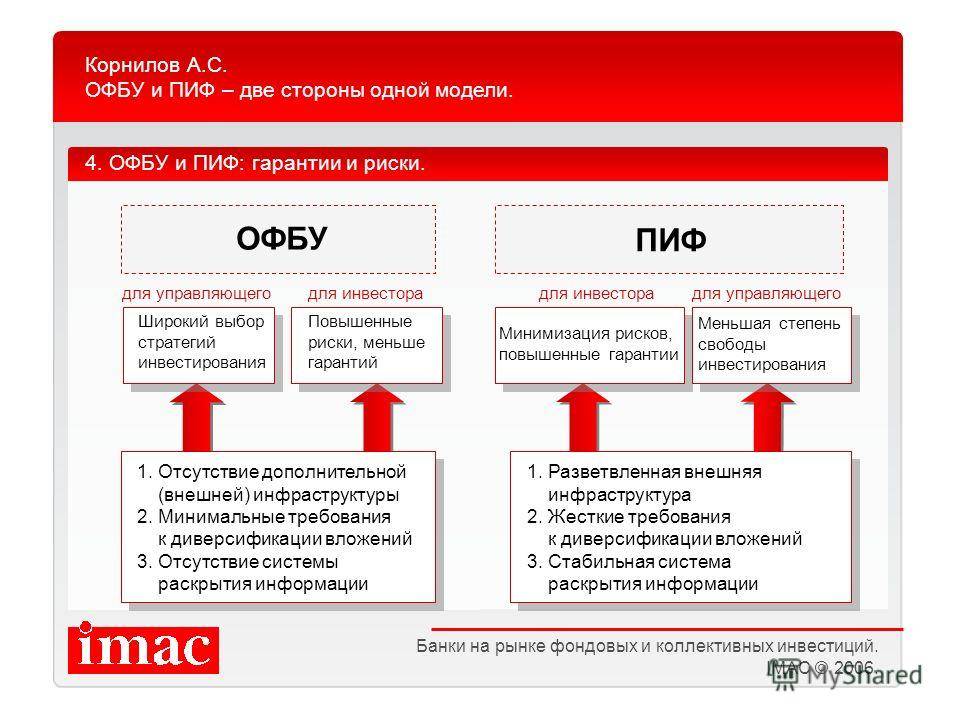

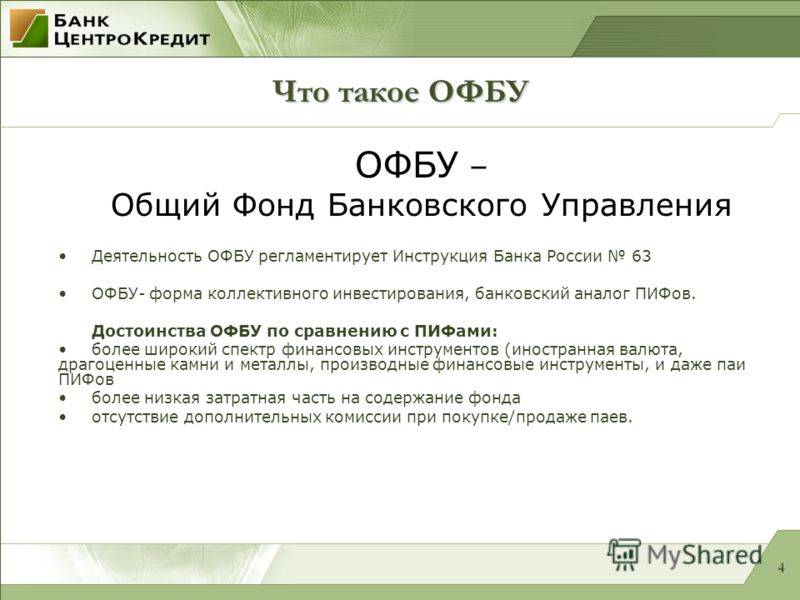

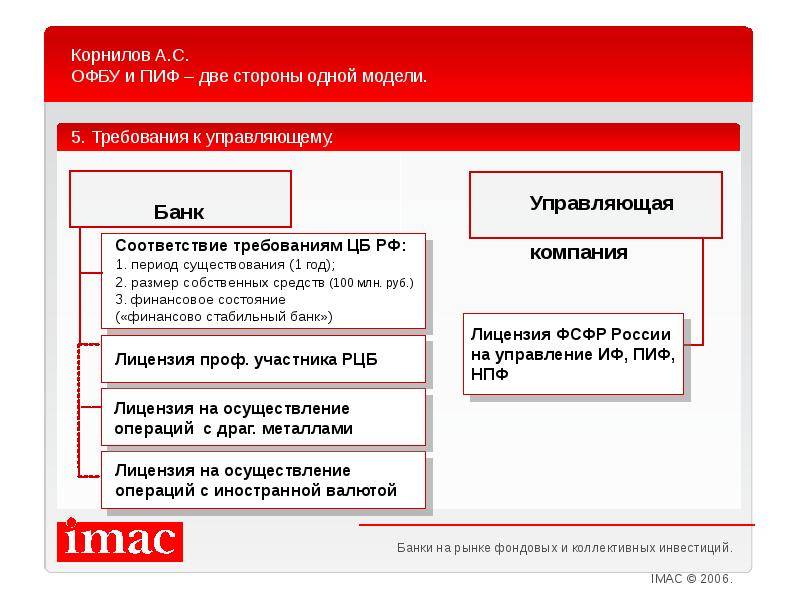

Помимо широких инвестиционных возможностей ОФБУ имеет особую структуру управления, отличающуюся от соответствующей структуры ПИФ. Размещение средств в ПИФ сопровождается необходимостью оплаты услуг специализированного депозитария, регистратора и УК, участвующих в его работе. В ОФБУ данные функции выполняет банк, что позволяет инвестору экономить на вознаграждении субъектов, участвующих в работе фонда. Однако совмещение указанных функций может создать возможность осуществления банком незаконных сделок с имуществом ОФБУ. Для обеспечения надежности вложений законодательно определено, что управлять имуществом фонда имеют право лишь банки, соответствующие следующим критериям :

- с момента регистрации банка прошло не менее года;

- размер его собственных средств превышает 100 млн руб.;

- на шесть последних отчетных дат банк был отнесен к категории финансово стабильных.

Примечание. Для повышения надежности вложений инвестор, например, может использовать лишь ОФБУ 100 крупнейших российских банков.

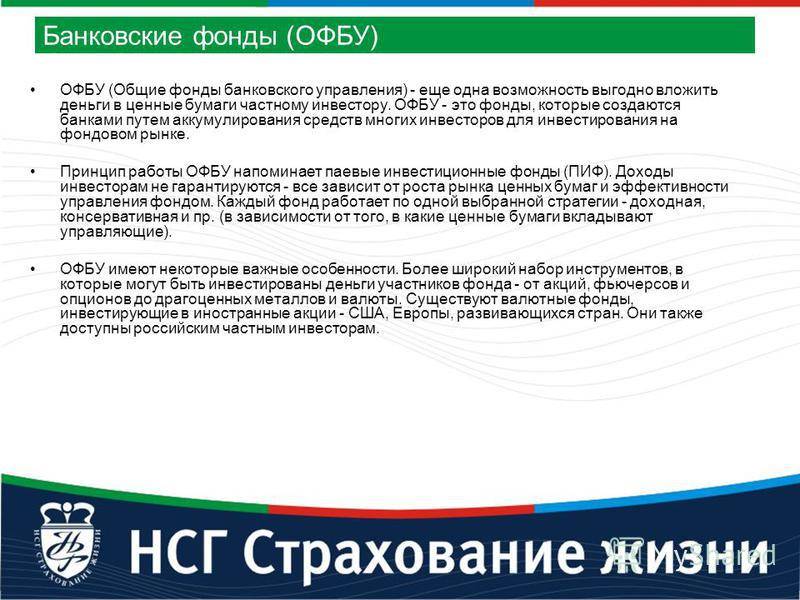

Многие российские кредитные организации предлагают инвесторам возможности коллективного инвестирования. В зависимости от их форм банки делятся на две основные группы:

- банки, предлагающие инвесторам коллективное инвестирование в форме ПИФ;

- банки, предлагающие инвесторам коллективное инвестирование в форме ОФБУ.

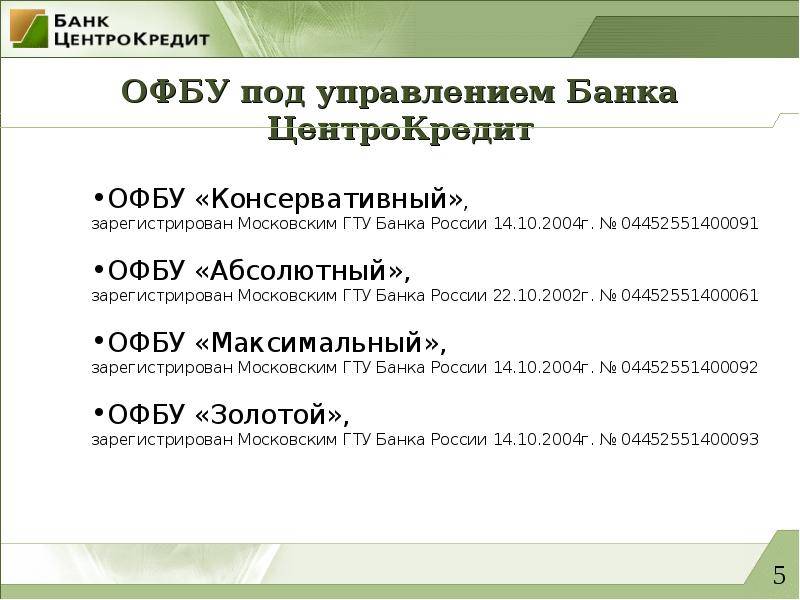

К первой группе кредитных организаций относятся ОАО «Банк Москвы», ОАО «Банк УРАЛСИБ», ОАО «Альфа-Банк»; ко второй — ОАО Банк ЗЕНИТ, КБ «Юниаструм Банк» (ООО), ОАО КБ «Петрокоммерц». По состоянию на 24 апреля 2010 г. 95 кредитных организаций предлагают инвесторам коллективные инвестиции в форме ОФБУ.

Повысить надежность вложений инвестор может, выбирая ОФБУ, управляемые кредитной организацией, имеющей высокий рейтинг надежности.

Из 100 крупнейших банков 35 управляют средствами инвесторов в форме ОФБУ. При этом в их фондах размещено более 82% от всех средств, размещенных в ОФБУ. Стоимость имущества, размещенного в ОФБУ некоторых банков, представлена в табл. 3.

Таблица 3

Скачать образец документа

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

Банковская отчетность Код формы документа по ОКУД 0409712

---------------T------------------¬

¦Код территории¦ Код учреждения ¦

¦ по ОКАТО ¦по справочнику КП ¦

+--------------+------------------+

¦ ¦ ¦

L--------------+-------------------

ИНФОРМАЦИЯ

О ЗАРЕГИСТРИРОВАННЫХ ОБЩИХ ФОНДАХ БАНКОВСКОГО

УПРАВЛЕНИЯ (ОФБУ)

по состоянию на ____ г.

Наименование учреждения Банка России _________________________________

Форма N 712

----T---------T--------T---------T-------T-------T----------T--------¬

¦N ¦Полное ¦Номер ¦Регистра-¦Дата ¦Дата ¦Предельный¦Примеча-¦

¦п/п¦и сокра- ¦банков- ¦ционный ¦регист-¦прекра-¦стоимост- ¦ние <*> ¦

¦ ¦щенное ¦ской ¦номер ¦рации ¦щения ¦ный объем ¦ ¦

¦ ¦наимено- ¦лицензии¦ОФБУ ¦ОФБУ ¦ОФБУ ¦имущества ¦ ¦

¦ ¦вание ¦ ¦ ¦ ¦ ¦в ОФБУ ¦ ¦

¦ ¦кредитной¦ ¦ ¦ ¦ ¦(тыс.руб.)¦ ¦

¦ ¦организа-¦ ¦ ¦ ¦ ¦ ¦ ¦

¦ ¦ции ¦ ¦ ¦ ¦ ¦ ¦ ¦

+---+---------+--------+---------+-------+-------+----------+--------+

¦ 1 ¦ 2 ¦ 3 ¦ 4 ¦ 5 ¦ 6 ¦ 7 ¦ 8 ¦

L---+---------+--------+---------+-------+-------+----------+---------

Руководитель учреждения <**> (Ф.И.О.)

Исполнитель: (Ф.И.О.)

телефон:

"__"__________ ____ г.

———————————

<*> В случае регистрации изменений (общих условий, инвестиционной декларации), которые подлежат внесению в реестр ОФБУ, делается соответствующая отметка в данной графе.

<**> Или иное лицо, которому делегированы данные полномочия на основании соответствующего распорядительного акта (приказа) в порядке внутреннего распределения обязанностей.

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Информация: образцы (Полный перечень документов)

- Поиск по фразе «Информация» по всему сайту

- «Информация о зарегистрированных общих фондах банковского управления (ОФБУ). Форма N 712».doc

Документы, которые также Вас могут заинтересовать:

- Информация о зарегистрированных коллективных договорах в городе (районе). Форма N 1

- Информация о заемщиках земельных участков

- Информация о замещении вакантных должностей государственной гражданской службы в центральном аппарате Федерального агентства по образованию по результатам конкурса

- Информация о земельных участках (вновь образуемых жилых кварталах, микрорайонах), планируемых для первоочередного освоения

- Информация о земельных участках в разрезе факторов стоимости (рыночных ценах и (или) величине рыночной арендной платы за объекты недвижимости)

- Информация о качестве активов кредитной организации

- Информация о кандидатах на должность единоличного исполнительного органа, его заместителей, членов коллегиального исполнительного органа кредитной организации, главного бухгалтера, заместителей главного бухгалтера кредитной организации, руководителей, заместителей руководителя, главного бухгалтера, заместителей главного бухгалтера филиала кредитной организации, в отношении которых территориальным учреждением принято решение об отказе в согласовании кандидатур на должности руководителей

- Информация о количестве человек (с указанием адреса и срока пребывания), которые были зарегистрированы в Московском округе (граждане зарубежья)

- Информация о количестве временно зарегистрированных граждан и суммах коммунальных платежей

- Информация о количестве человек, которые были временно зарегистрированы по данным жилищных и иных организаций

Инвестиционный сервис ПАММ-счет

Компания Альпари в 2008 году первой на российском рынке создала и внедрила инвестиционный сервис под названием «ПАММ-счет». Хотя многие другие компании пользуются этим названием, но права на товарные знаки, связанные с ПАММ-счетами, принадлежат Альпари.

Торговая платформа объединяет счета инвесторов в один ПАММ-счет для трейдера. В этом счёте обязательно участие капитала трейдера. Степень риска распределяется пропорционально вложенным средствам, а плату за управление трейдер получает в виде процента от прибыли. Инвесторы могут видеть историю счёта и наблюдать за совершением сделок в режиме реального времени. Преимущества таких счетов для трейдера состоит в увеличении прибыли в виде платы за управление. Инвесторы имеют право вводить и выводить средства в любое время, распределять их между несколькими управляющими.

Для брокера внедрение сервиса ПАММ-счетов означает применение специального программного обеспечения и юридические сложности. (Полный список ПАММ брокеров есть на сайте.) Но это компенсируется значительным увеличением оборота, так как привлекаются средства инвесторов, которые сами не способны торговать и при других условиях не вкладывали бы деньги в валютные спекуляции. Если вы решили открыть ПАММ счет, обязательно почитайте отзывы Alpari Limited, т.к. это компания является основоположником данного типа инвестиций.

Также, возможно вам будет интересно почитать про MAM и LAMM брокеров.

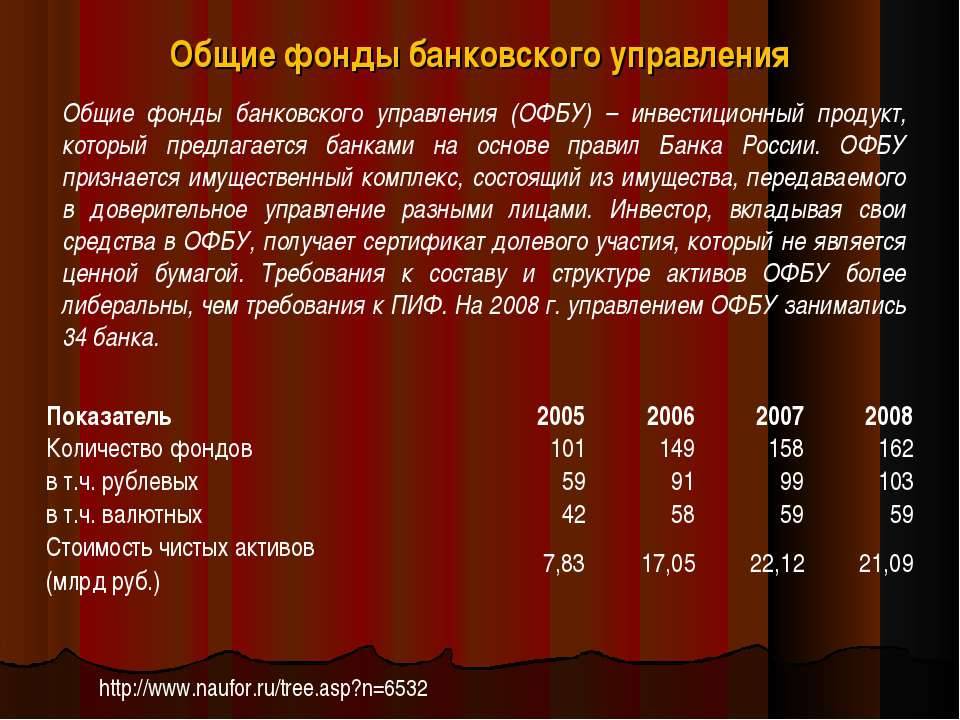

Стоимость чистых активов ОФБУ

Поскольку фонды банковского управления являются относительно закрытыми структурами, актуальную информацию в свободном доступе в отличие от ПИФов найти не так просто. Ниже данные по стоимости чистых активов фондов за 2001-2010 годы по данным investfunds:

Причем они не сильно расходятся с сообщением из Википедии по фондам банковского управления, согласно которой «на 1 января 2010 года совокупная стоимость чистых активов составила 9 301 342 961.11 рублей». Однако сравнивая эти данные с объемами управления паевых фондов можно увидеть, что к 2010 году они составляли примерно 190 млрд. рублей. А значит, средства в ПИФах примерно в 20-25 раз превосходили ОФБУ. Последние результаты банковского управления не дают оснований предположить, что за пять лет ситуация заметно изменилась в лучшую для ОФБУ сторону.

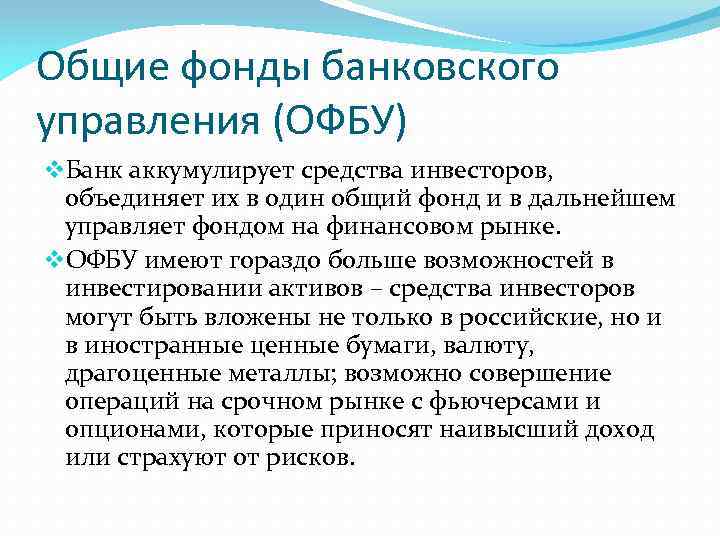

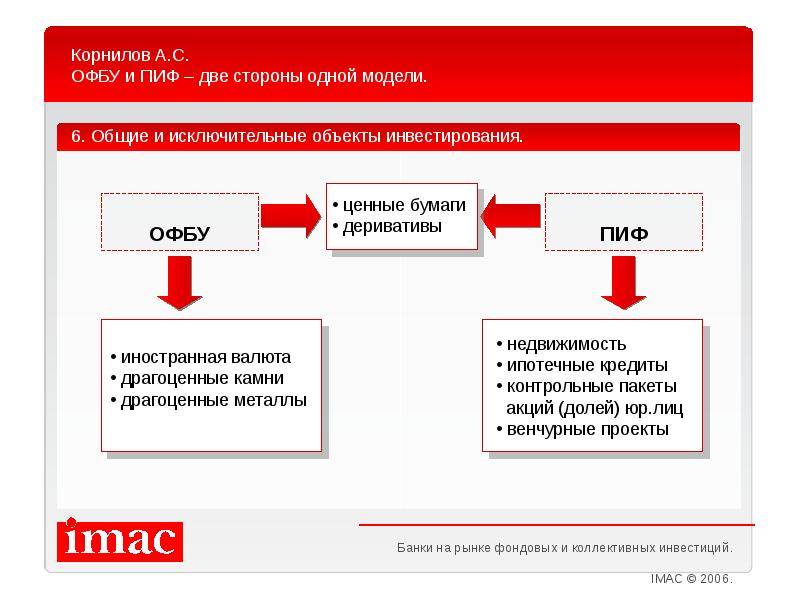

Объекты инвестирования

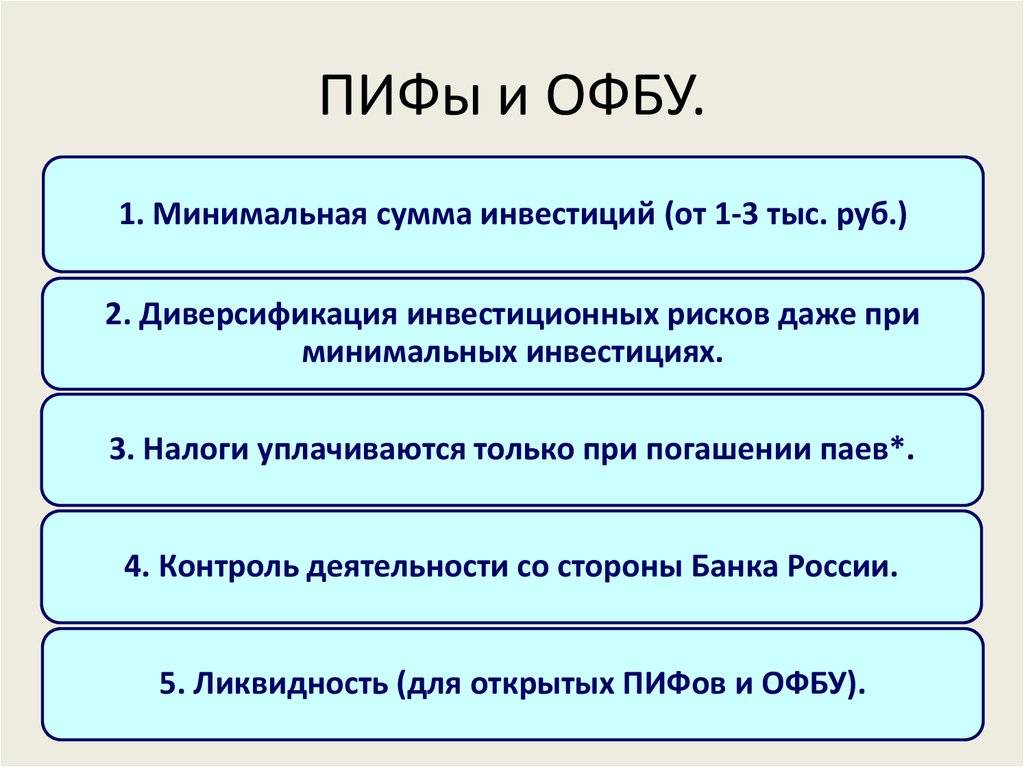

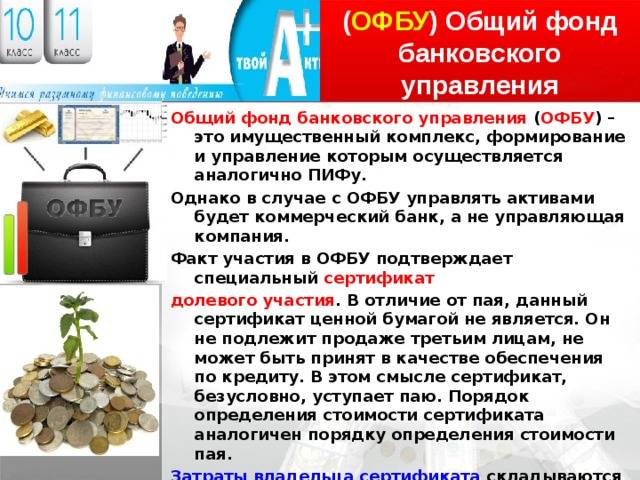

Отличительной особенностью ОФБУ являются широкие инвестиционные возможности.

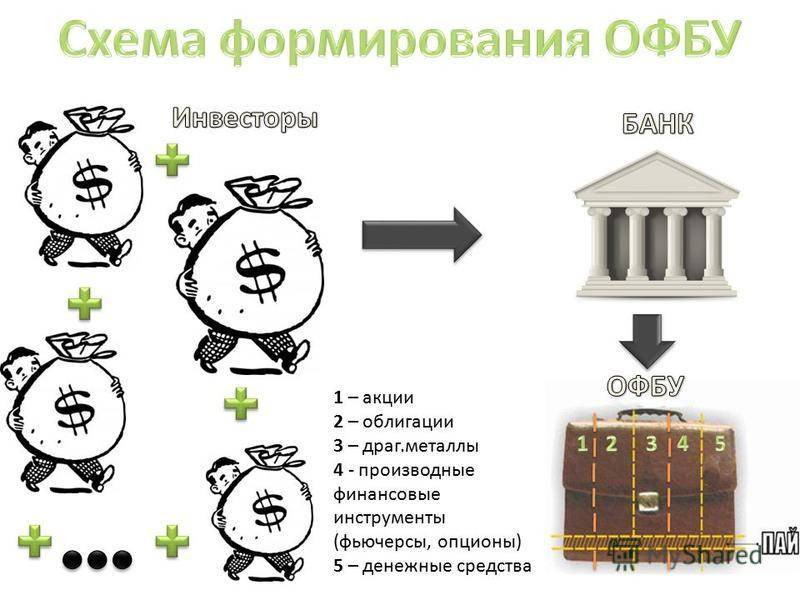

Объектами доверительного управления в ОФБУ могут быть:

- денежные средства;

- иностранная валюта;

- ценные бумаги ;

- природные драгоценные камни;

- драгоценные металлы;

- производные финансовые инструменты.

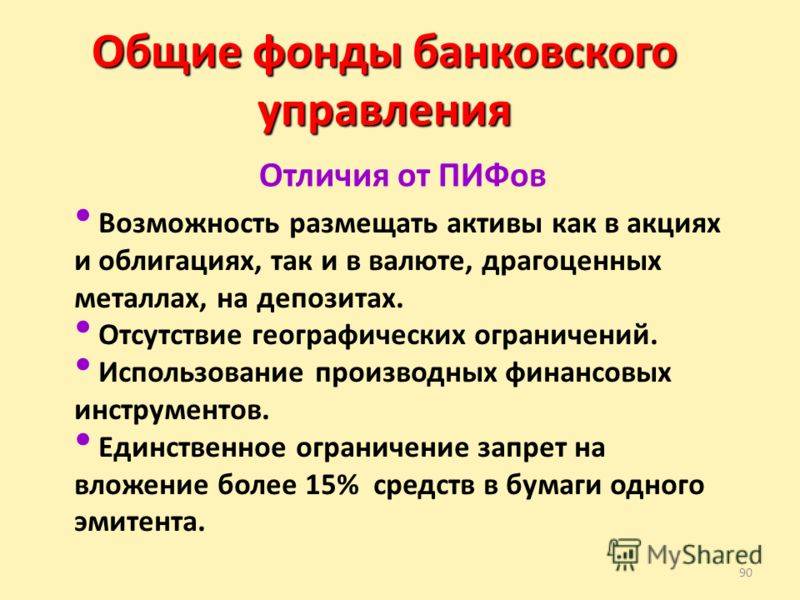

Таким образом, возможности инвестирования у ОФБУ больше, чем у, например, ПИФов.

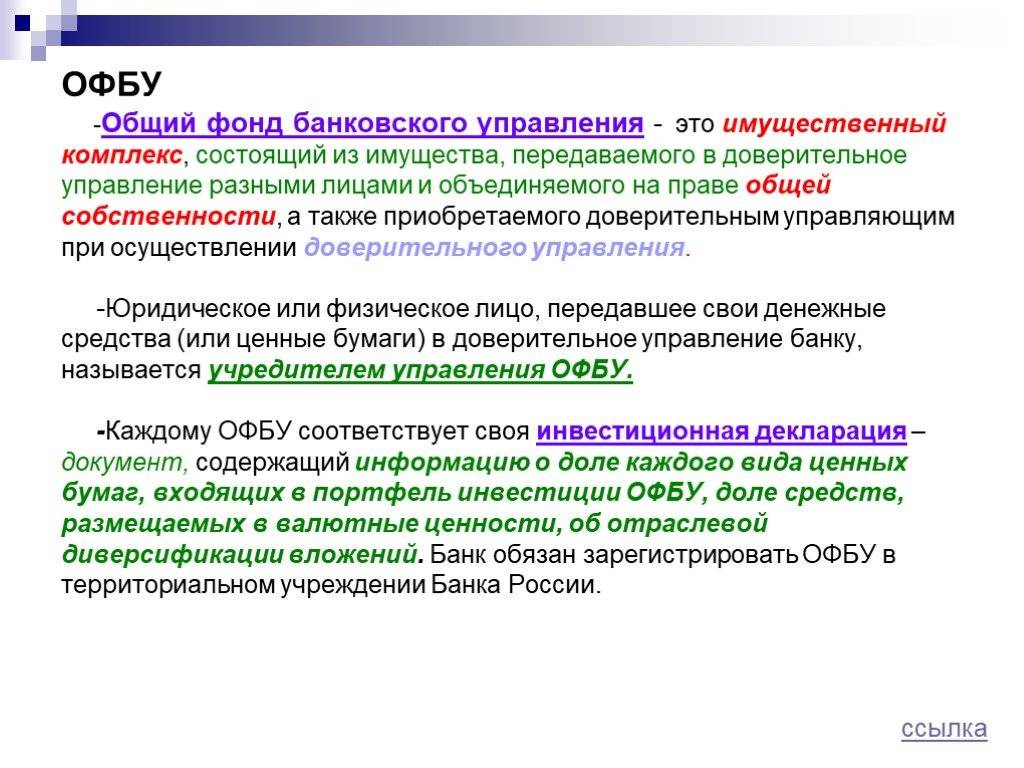

Инвестиционная декларация должна содержать информацию о предельном стоимостном объеме имущества в ОФБУ, о доле каждого вида имущества, о доле каждого вида ценных бумаг (акций, облигаций, векселей и т.д.), входящих в портфель инвестиций ОФБУ; доле средств, размещаемых в валютные ценности; об отраслевой диверсификации вложений (по видам отраслей — эмитентов ценных бумаг).

Хоть инвестиционная декларация и принимается банком, как правило, она носит очень вольный характер. Например, акции 0—100 %, облигации 0—100 %, производные финансовые инструменты 0—100 %, валютные ценности 0—100 % и т.д.

Единственное ограничение, которое накладывается на деятельность ОФБУ, — фонд не может вкладывать более 15 % своих активов в ценные бумаги одного эмитента. Но это ограничение не распространяется на государственные ценные бумаги.

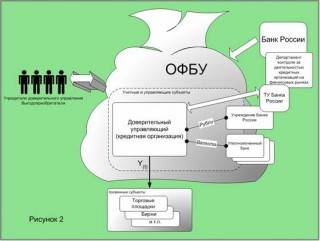

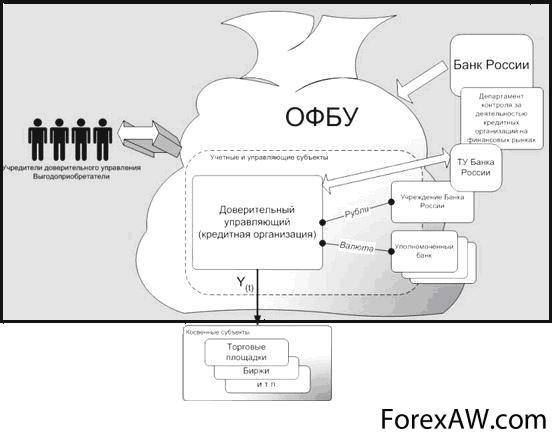

Следует отметить, что инвестированные средства вкладчиков ОФБУ поступают на специально открытый для ОФБУ счёт в Банке России, а в случае, если ОФБУ инвестирует средства на иностранных рынках, то средства поступают на валютный счет уполномоченного Банка. Таким образом, даже в случае проблем у кредитной организации (отзыв лицензии, банкротство), передаваемое в Фонд имущество надёжно защищено и не входит в конкурсную массу.

При вложении своих средств в ОФБУ инвестор получает сертификат долевого участия, который не является ценной бумагой со всеми вытекающими отсюда последствиями — этот сертификат не может быть объектом купли-продажи, не может быть залогом при выдаче кредитов, не может обращаться на бирже. Однако возможно переоформление сертификата на другое лицо.

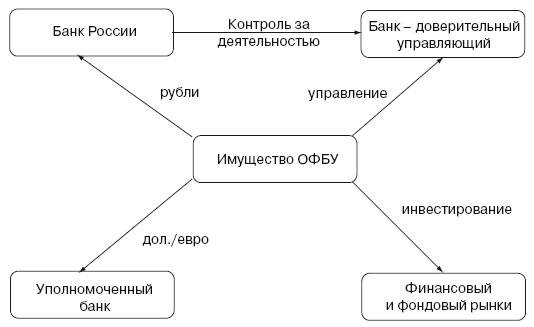

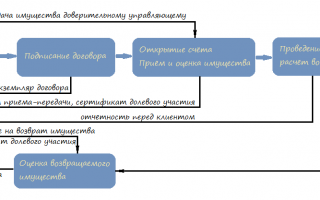

Схема работы общих фондов банковского управления

Для того чтобы стать

дольщиком ОФБУ достаточно обратиться

в тот банк на базе которого создан

выбранный фонд. В настоящее время

существует большой выбор подобного

рода фондов с самыми различными сферами

и стратегиями инвестирования. Инвестор

может выбрать из них такой, который

полностью удовлетворяет его ожиданиям

в плане потенциальной доходности и

склонности к риску.

Подписав договор и

внеся средства в виде денег либо иных

материальных ценностей (как мы уже

говорили, в качестве доли вкладчика

здесь могут приниматься и драгоценные

металлы, и ценные бумаги, и производные

финансовые инструменты) инвестор

получает на руки сертификат долевого

участия.

Схема работы ОФБУ

Схема работы ОФБУ

В том случае, если

вносимые вкладчиком средства представлены

не в виде денег, а виде других активов,

производится их оценка (перевод в

денежную форму). Сумма оценки вписывается

в сертификат долевого участия, который

вместе с актом приёма-передачи имущества

передаётся вкладчику.

Вкладчик в любой момент

времени может запросить отчёт о

проделанной работе фонда, всегда

оставаясь, таким образом, в курсе всех

его дел.

В том случае, когда

потребуется изъять свои инвестиции из

фонда, вкладчик пишет соответствующее

заявление и обменивает свой сертификат

на количество денег равное изначально

внесённой им сумме с прибавлением

процентов заработанных в результате

деятельности фонда.

Вообще, выплата дохода

вкладчикам может осуществляться

несколькими способами:

- Периодическая выплата процентов по результатам деятельности фонда (в том случае, конечно, если фонд показал прибыль за прошедший отчётный период). Может быть составлен график выплаты процентов через определённые промежутки времени, например раз в месяц или раз в год. Допустим если при сумме вклада в 50000 рублей и оговоренной ежемесячной выплатой процентов, фонд показал прибыль за прошедший месяц в 10%, а сумма издержек связанных с управлением фонда составила 0,5%, то инвестор получит на руки прибыль в размере 9,5% или 4750 рублей;

- Проценты могут и не выплачиваться, а постепенно добавляться к сумме основного вклада. В этом случае начинает работать, так называемый, эффект сложных процентов. В этом случае вкладчик получает всю сумму с накопленными процентами только при окончании (или при расторжении) договора.

См. также

Хедж фонды России и Мира

С 2016 года практически все инвестиционные хедж фонды испытывают проблемы. Сказывается и стремительное развитие этого направления инвестирования, и большое количество посредственных специалистов, считающих, что они способны эффективно управлять доверенными средствами.

В мире сейчас существует не менее 12 тысяч хедж фондов, управляющих инвестиционным капиталом в 3,5 триллиона $. Штаб-квартиры крупнейших из них, GLG (30 миллиардов $) и AHL (под управлением 26 миллиардов $), находятся в Лондоне.

Проблемы с удовлетворенностью инвесторов доходностью хедж фондов, не обошли и российский рынок. Среди отечественных лидеров выделяют:

- VTB Capital Russia & CIS Equity Fund (доходность 70 %)

- Russian Federation First Mercantile Fund (с доходностью 69 %)

- Specialized Russian Growth Fund (+ 66,6 %)

- Prosperity Cub Fund (доходность 63,2 %)

- Prosperity Russia Domestic Fund (+55,9 %).

Отечественный рынок хедж-фондов развит относительно слабо. Организованных в «традиционном» формате мало. Пятерка лидеров управляет 80 % всего объема капитала, переданного в управления готовым «на риск» менеджерам.

У нас в стране более популярным является доверительное управление капиталом на бирже через ПИФы (Паевые инвестиционные фонды) и ОФБУ (Общий фонд банковского управления).

К сожалению, большинство работающих в РФ хедж фондов ориентировано на крупных клиентов (корпоративных либо частных инвесторов). В этом случае часто предлагается разместить часть средств на счетах дочерних компаний инвестиционного фонда, находящихся в оффшоре.

Порог входа в хедж фонд, чаще всего зарегистрированный в офшорных зонах, высокий. Начинается от трех миллионов рублей. Комиссия управляющих – также высокая, от 15 до 20 %.

Доходы клиентов в этом случае облагаются налогами так же, как и в иных компаниях – по ставке налога на прибыль плюс налоги с дивидендных доходов по акциям. В общем, в России отдается в виде налогов около 50–60 % от прибыли, получаемой инвестором.

Наибольшее количество эффективно работающих хедж-фондов находятся в Великобритании и США. На их долю приходится более 50 % рынка. В управлении у них — десятки миллиардов долларов, но не только на основании капитализации необходимо выбирать хедж фонд, рейтинг составляется с учетом доходности в течение нескольких лет:

- Bridgewater Associates из Коннектикута (собственник Рэй Далио) — 160 миллиардов $, с 20 % ростом.

- Основанный Клиффом Аснессом и Дэвидом Кабиллером AQR Capital Management 185 млрд. $ (рост 29,10 %).

- Основанный Джеймсом Харрисом Саймонсом Renaissance Technologies — 68 миллиардов $ (рост 35,70 %).

- Two Sigma — 52 млрд. $ (+ 33,40 %).

- JP Morgan Asset Management (дочерняя организация банка JPMorgan Chase) — 47,7 миллиарда $ (+ 6 %).

Эффективность хедж-фондов зависит от навыка менеджера и рыночной доходности. Ценные бумаги с фиксированными доходами и акции в последнее время испытывают давление сильных бычьих тенденций. К тому же, все больше менеджеров является посредственными управляющими, что не способствует росту доходности.

Соотношение средней годовой доходности ОФБУ и инфляции , %

2005 |

2006 |

2007 |

2008 |

2009 |

Среднее за период |

|||

Доходность |

31,11 |

16,18 |

7,88 |

-44,42 |

39,26 |

4,92 |

||

Инфляция |

10,9 |

9 |

11,9 |

13,3 |

8 |

10,6 |

||

<1> Расчеты автора по данным , .

В 2005, 2006 и 2009 гг. большинство ОФБУ дали доходность, существенно превышающую темпы инфляции. В 2007 г. ОФБУ обеспечили инвесторам положительную доходность, однако она была ниже темпов инфляции. В 2008 г. ОФБУ принесли инвесторам убыток в среднем в размере 44,42%.

Представленные данные свидетельствуют о том, что имеющиеся у ОФБУ инвестиционные возможности способствуют увеличению неопределенности относительно их будущей доходности. При инвестировании в ОФБУ можно получить как существенную доходность, так и существенный убыток. Для получения положительной доходности необходима высокая квалификация управляющего фондом.

Оценим способность отдельных компаний приносить инвесторам существенную доходность. Будем сравнивать доходность ОФБУ, обеспечившего инвесторов наибольшей годовой доходностью (наименьшим убытком), и ОФБУ, обеспечившего инвесторов наименьшей годовой доходностью (наибольшим убытком), с соответствующими фондами категории «открытые ПИФ акций», а также с соответствующей динамикой индексов РТС и ММВБ за период 2005 — 2009 гг. Результаты представлены в табл. 2.

Таблица 2

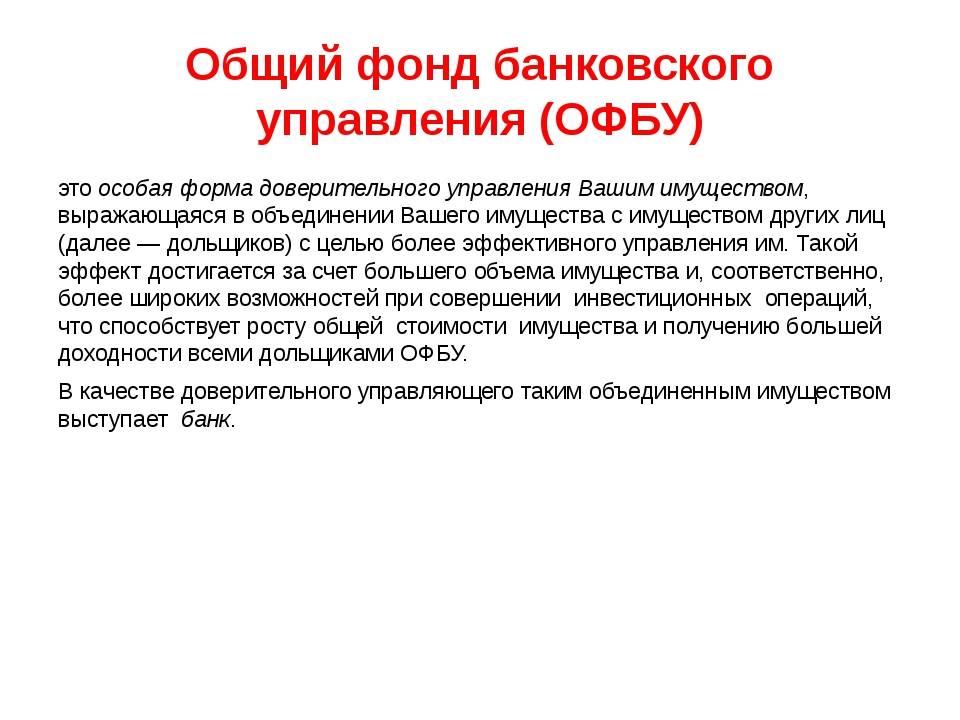

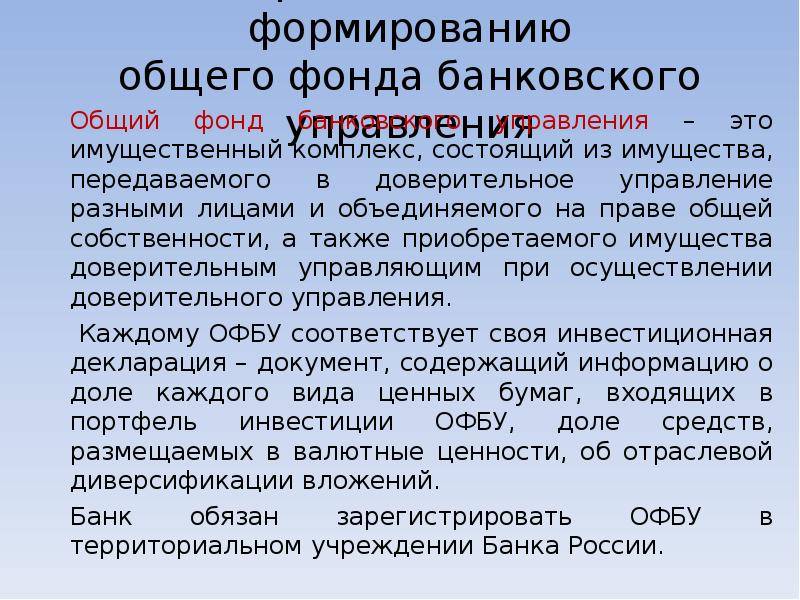

Структура

Общие фонды банковского управления относятся к услугам доверительного управления, оказываемым банком наряду с другими услугами. При этом имущество ОФБУ обособлено от имущества кредитной организации. Для хранения средств и осуществления расчётов для ОФБУ открывается отдельный корреспондентский счёт в Банке России, а для осуществления валютных операций — счёт в уполномоченной Банком России кредитной организации.

Вкладчиками ОФБУ могут быть как резиденты, так и нерезиденты.

Регулирующую и контролирующую функцию в отношении ОФБУ осуществляет Банк России, в соответствии с гражданским законодательством и нормативными правовыми актами Российской Федерации.

ОФБУ, создаваемый на базе кредитной организации, имеет возможность использовать все преимущества инфраструктуры банка (собственный депозитарий, филиальная сеть, общий банковский аудит и внутренний контроль), тем самым снижая издержки на администрирование и управление.

С точки зрения инфраструктурных издержек, ОФБУ имеет большую манёвренность и основания для их дальнейшего снижения в целях повышения эффективности доверительного управления при общем повышении объёма доверенных средств.

Стоит особо остановиться на процедуре создания нового ОФБУ, которая подразумевает выполнение ряда довольно серьёзных требований для кредитной организации:

- С момента государственной регистрации прошло не менее года.

- Размер собственного капитала не менее 100 млн рублей.

- За шесть последних отчётных дат категория финансового состояния должна иметь показатель не ниже «финансово стабильный банк».

Достоинства инвестирования в ОФБУ

Начнём, как водится, с перечисления основных достоинств инвестирования в такого рода фонды:

- По сути средства инвестируются в широко диверсифицированный и профессионально управляемый фонд, что фактически превращает их в источник пассивного дохода не заморачивая инвестора тонкостями управления и диверсификации;

- Возможность получить более высокий доход по сравнению не только с такими консервативными инструментами как банковский вклад или государственные облигации, но и в сравнении с ПИФ;

- Все расходы связанные с деятельностью ОФБУ (комиссионные за управление и др.) определяются по факту подписания договора и остаются неизменными в течении всего периода инвестирования;

- Благодаря тому, что ОФБУ создаются на базе банков, они могут в полной мере использовать всю их инфраструктуру включающую в себя собственные депозитарии, внутренний контроль и общий банковский аудит. Это, в свою очередь, снижает накладные расходы и, соответственно, положительным образом сказывается на прибыли дольщиков фонда.

Конечно же, инвестирование в такие фонды связано и с определённой долей риска. Ведь более агрессивная стратегия инвестирования, которая доступна управляющим таких фондов помимо потенциально большей прибыли, несёт в себе и потенциально большие риски. Впрочем, вовсе не обязательно, что каждый банк управляющий таким своим фондом будет вести именно агрессивную политику инвестиций.

Ну и следует иметь в виду тот факт, что никто не гарантирует вам того, что инвестиции в ОФБУ принесут прибыль, а не обернуться убытками (например, как это случилось с подавляющим большинством фондов во время кризиса 2008 года). Никто не застрахован от ошибок управляющих фондов и от мировых финансовых кризисов.

Объекты инвестирования

Отличительной особенностью ОФБУ являются широкие инвестиционные возможности.

Объектами доверительного управления в ОФБУ могут быть:

- денежные средства;

- иностранная валюта;

- ценные бумаги ;

- природные драгоценные камни;

- драгоценные металлы;

- производные финансовые инструменты.

Таким образом, возможности инвестирования у ОФБУ больше, чем у, например, ПИФов.

Инвестиционная декларация должна содержать информацию о предельном стоимостном объеме имущества в ОФБУ, о доле каждого вида имущества, о доле каждого вида ценных бумаг (акций, облигаций, векселей и т.д.), входящих в портфель инвестиций ОФБУ; доле средств, размещаемых в валютные ценности; об отраслевой диверсификации вложений (по видам отраслей — эмитентов ценных бумаг).

Хоть инвестиционная декларация и принимается банком, как правило, она носит очень вольный характер. Например, акции 0—100 %, облигации 0—100 %, производные финансовые инструменты 0—100 %, валютные ценности 0—100 % и т.д.

Единственное ограничение, которое накладывается на деятельность ОФБУ, — фонд не может вкладывать более 15 % своих активов в ценные бумаги одного эмитента. Но это ограничение не распространяется на государственные ценные бумаги.

Следует отметить, что инвестированные средства вкладчиков ОФБУ поступают на специально открытый для ОФБУ счёт в Банке России, а в случае, если ОФБУ инвестирует средства на иностранных рынках, то средства поступают на валютный счет уполномоченного Банка. Таким образом, даже в случае проблем у кредитной организации (отзыв лицензии, банкротство), передаваемое в Фонд имущество надёжно защищено и не входит в конкурсную массу.

При вложении своих средств в ОФБУ инвестор получает сертификат долевого участия, который не является ценной бумагой со всеми вытекающими отсюда последствиями — этот сертификат не может быть объектом купли-продажи, не может быть залогом при выдаче кредитов, не может обращаться на бирже. Однако возможно переоформление сертификата на другое лицо.

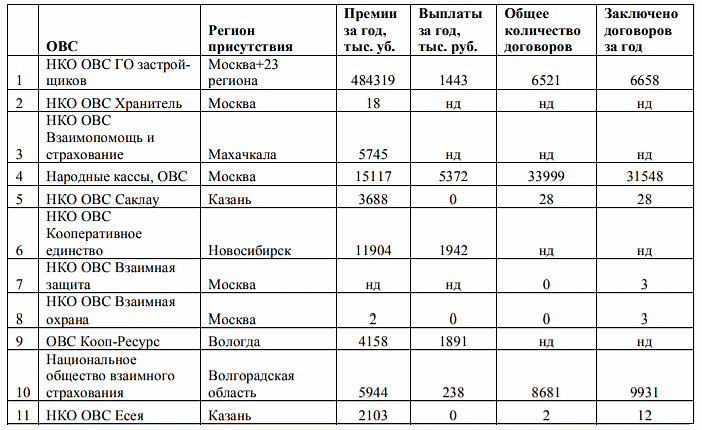

Имущество ОФБУ некоторых банков

Название банка |

Стоимость имущества под управлением ОФБУ, млн руб. |

Доля имущества от общей стоимости имущества всех ОФБУ, % |

|||

ОАО Банк ЗЕНИТ |

2239,83 |

22,95 |

|||

ОАО Банк "Петрокоммерц" |

1913,03 |

19,6 |

|||

КБ "Ренессанс Капитал" (ООО) |

1655,68 |

16,96 |

|||

"Газпромбанк" (ОАО) |

887,74 |

9,1 |

|||

КБ "Юниаструм Банк" (ОАО) |

780,33 |

8 |

|||

<1> Составлено автором по данным http://ofbu.investfunds.ru

Представленные данные свидетельствуют о том, что в фондах пяти банков сосредоточено более 76% от общего объема средств, размещенных во всех ОФБУ. Они также свидетельствуют о том, что инвесторы в целом положительно оценивают перспективы фондов, управляемых представленными кредитными организациями. Однако оправданно ли такое доверие инвесторов и способны ли указанные кредитные организации эффективно управлять имуществом фонда?

Заключение

Хедж фонд является одним из наиболее эффективных способов инвестирования на фондовом рынке для крупного капитала. Это вариант вложения денег с возможностью получения сверхдоходов, при определенной гарантии их защиты. Но этот способ инвестирования подходит только для тех, кто имеет крупный капитал.

Во всех иных случаях – вхождение в хедж фонд недоступно. В первую очередь из-за высокого порога входа. Кроме того, существуют и иные недостатки работы с хедж фондами. Ведь именно во время кризиса многие компании, занимающиеся рискованным инвестированием, банкротятся. Средства инвестора привлекаются в хедж фонд на длительный период, а их вывести достаточно трудно.

Вклады инвесторов в хедж фонды не страхуются, к тому же, у государства нет реально работающих механизмов для их эффективного контроля.

Поскольку каждый хедж фонд в какой-то мере уникален, обещает высокую доходность, использует свои стратегии торговли и по-своему выстраивает взаимоотношения с клиентами, предлагаемый ими «рискованный» вариант торговли все же привлекает многих инвесторов

Спасибо за внимание, всегда Ваш Максимальный доход!