Виды бирж

Говоря о “Бирже”, как-правило, подразумевается обобщенное понятие, но на самом деле биржи достаточно различны и имеют свою классификацию и назначение.

Американская фондовая биржа

Это могут быть, как универсальные биржи, на которых продаются как товары так и деньги (валюта), например:

- Сиднейская

- Чикагская

- Токийская.

Или специализированные биржи, на которых осуществляется торговля определенным видом товара, такими биржами, например:

- Нью-Йоркская фондовая биржа

- Лондонская биржа металлов.

Лондонская биржа металлов

Помимо этого биржи можно классифицировать и по другим, достаточно различным признакам.

Например, по роли на международном рынке, по количеству и составу участников, принципу организации торгов, реализуемом товаре. По последнему признаку, кстати, классифицируют наиболее часто.

Фондовые биржи

На таких площадках основным активом выступают акции разных компаний и предприятий, а также различные долговые бумаги. Такие биржи имеются, как в экономически развитых, так и развивающихся странах.

Например:

- Бомбейская фондовая биржа.

Бомбейская фондовая биржа

Фондовые биржи дают возможность аккумулировать и использовать финансовые ресурсы. Помогая перераспределять финансы, направляя их на наиболее перспективные направления.

Товарные биржи

На таких биржах происходит реализация разнообразных товаров, начиная от сельскохозяйственной продукции и заканчивая драгоценными металлами. Товарные биржи могут иметь узкую специализацию или универсальную.

При этом узкоспециализированные биржи более распространены. Примерами таких бирж могут быть:

- Лондонская биржа шерсти

- Kansas City Board of Trade, на которой продают пшеницу.

Kansas City Board of Trade

Товарные биржи позволяют ослабить влияние монополистов.

Также снизить издержки при торговых операциях или выработать определенные стандарты качества товара и их цены, на которые впоследствии могут ориентироваться и другие участники международной торговли.

Валютные биржи

На таких биржах осуществляется реализация такого товара, как “валюта”, то есть деньги различных государств.

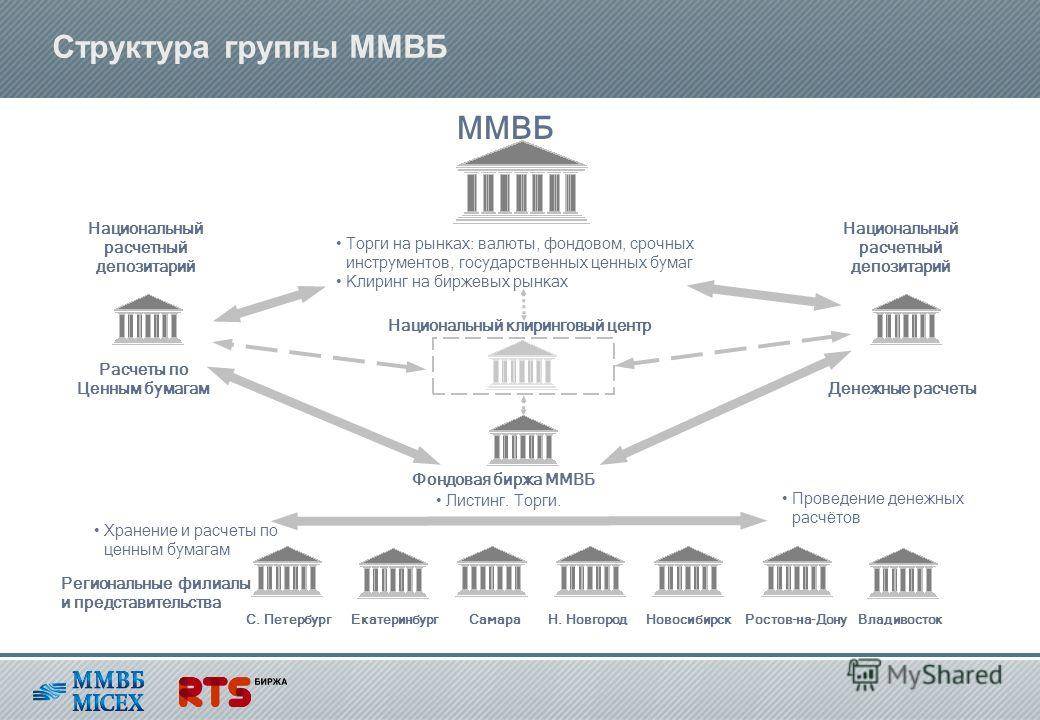

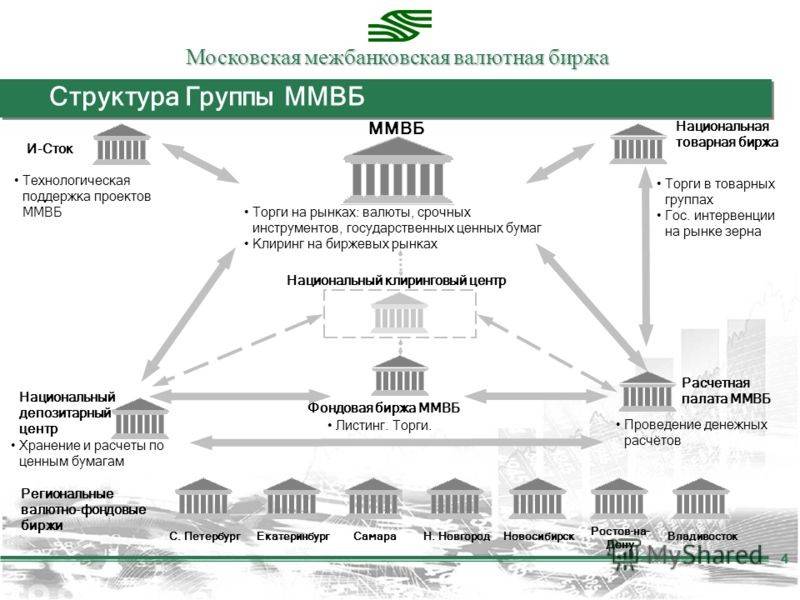

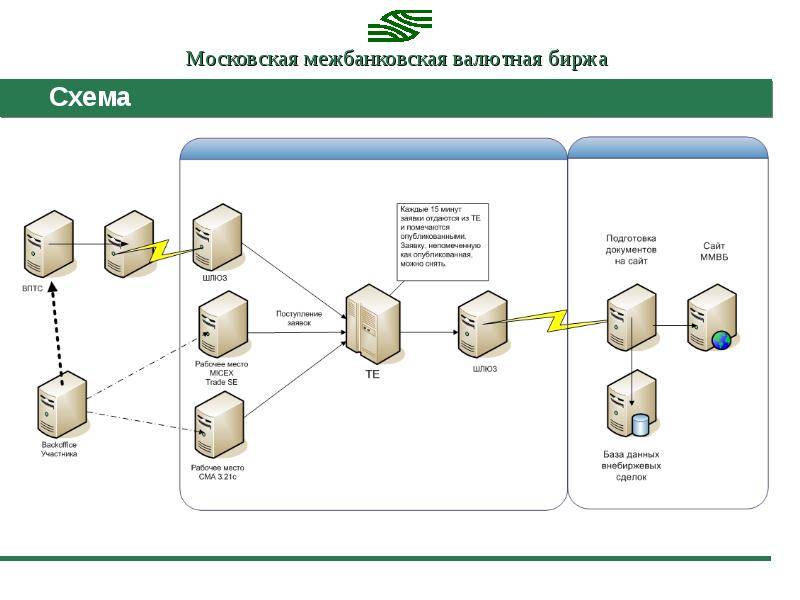

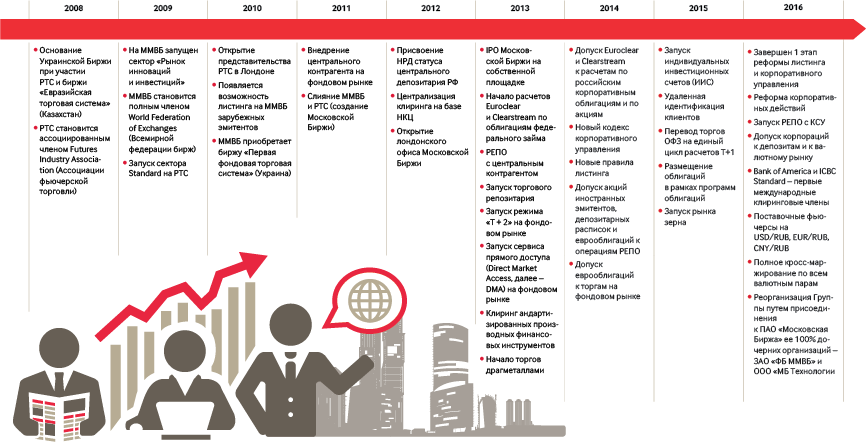

Одной из крупнейших бирж по торговле валютой была и Московская межбанковская валютная биржа.

Она, впоследствии, открыла и фондовую площадкую.

И с 2012 года называется “Московская биржа”.

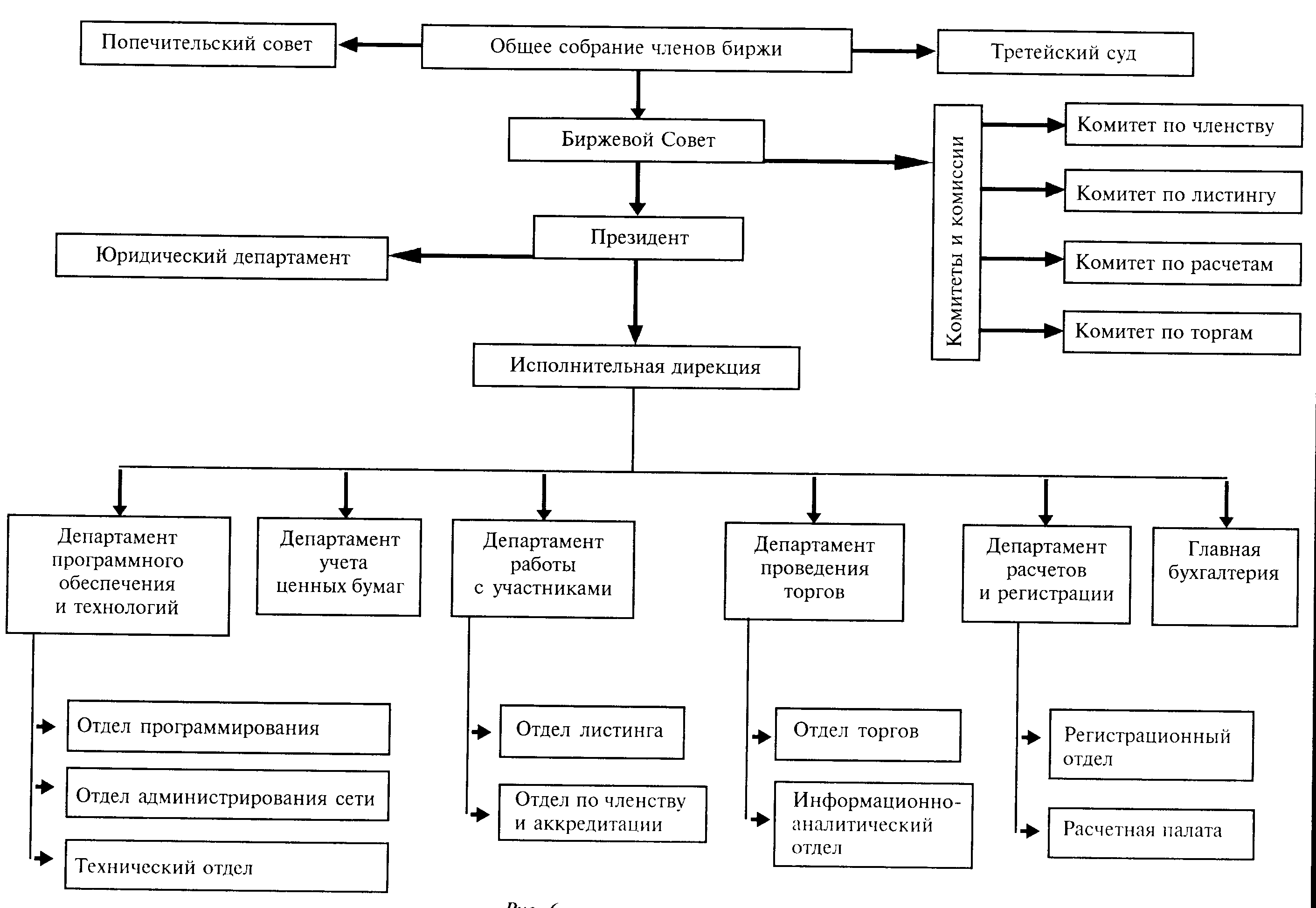

По типу организации бирж можно выделить следующие:

Биржи смешанного типа

В этом случае помимо государственного регулирования, привлекаются и частные структуры. Бизнес вкладывает финансовые ресурсы и организует саму работу и весь процесс проведения торгов. За государством остаются контрольные функции.

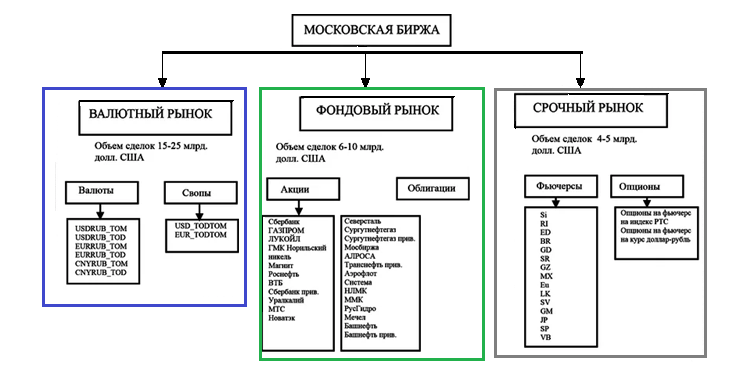

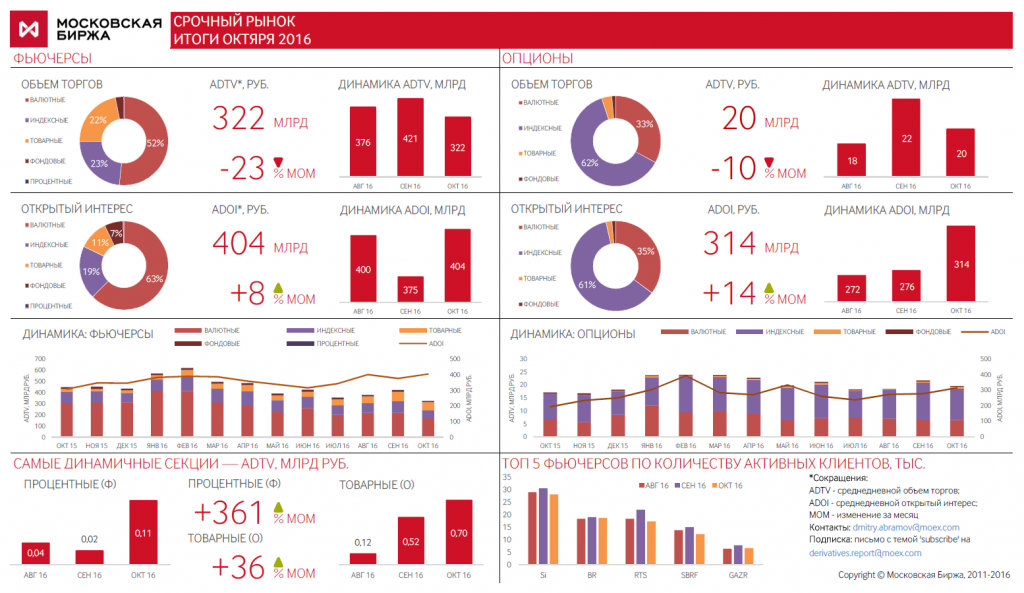

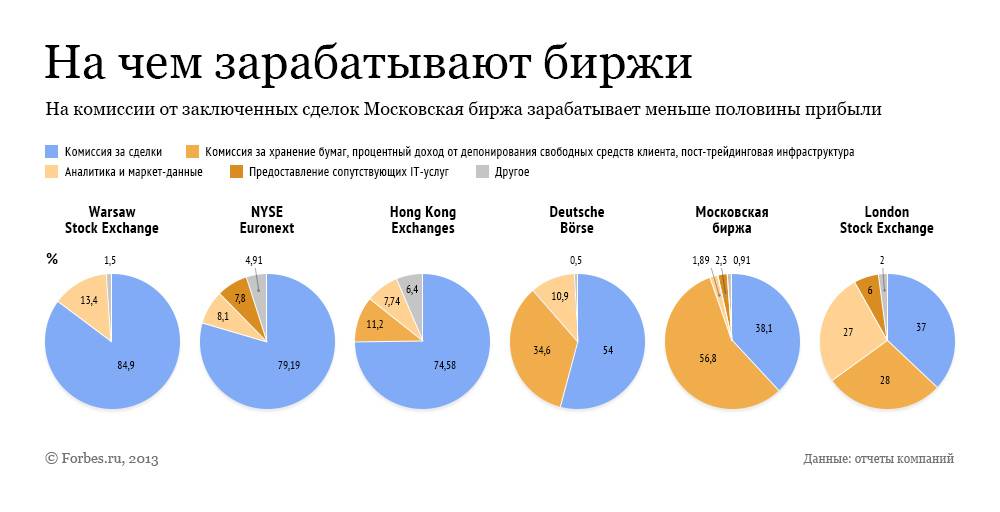

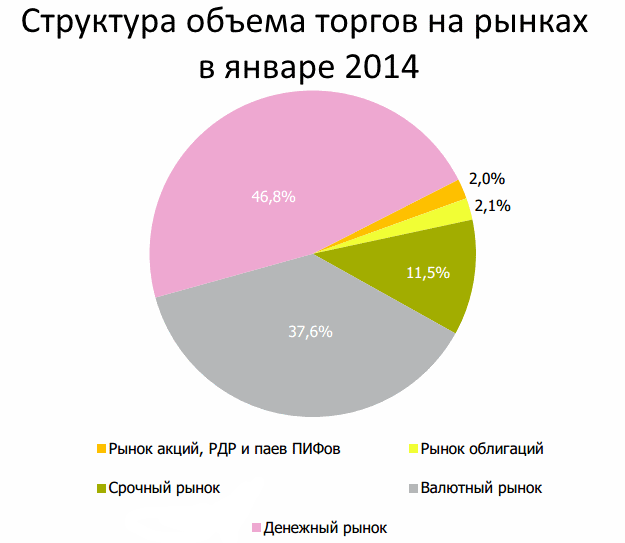

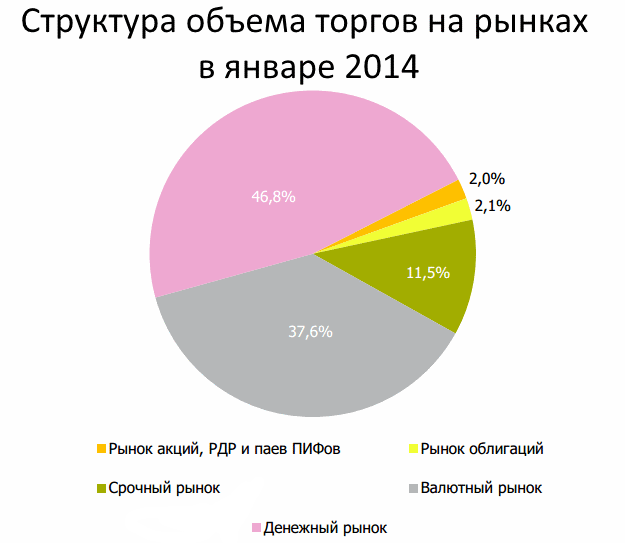

Объем и структура торгов на Московской бирже

При наличии пяти различных секций на бирже интересно заметить, что объем сделок на одной из них может в десятки раз превосходить другую. Сначала посмотрим на структуру рынка в начале 2014 года:

Здесь видно, что в объемах торгов доминируют денежный и валютный рынок, тогда как на фондовую секцию приходится менее 5% оборота — при общем объеме на январь 2014 в 35.1 трлн. рублей торговалось лишь 0.7 трлн. руб. акций и 0.75 трлн. облигаций.

Теперь сравним ситуацию с текущим моментом. В мае 2017 года общий объем торгов на рынках Московской биржи составил 71,1 трлн. рублей, что почти ровно в раза выше. Однако здесь нужно вспомнить про девальвацию рубля в конце 2014 года, в результате которой активы в долларах сильно прибавили в стоимости. Распределение общей суммы по секторам (из актуального пресс-релиза Московской биржи):

- Рынок акций, депозитарных расписок и ПИФов — 0,74 трлн. рублей

- Рынок облигаций — 1,21 трлн. рублей

- Срочный рынок — 6,5 трлн. рублей

- Валютный рынок — 29,3 трлн. рублей

- Денежный рынок — 29,7 трлн. рублей

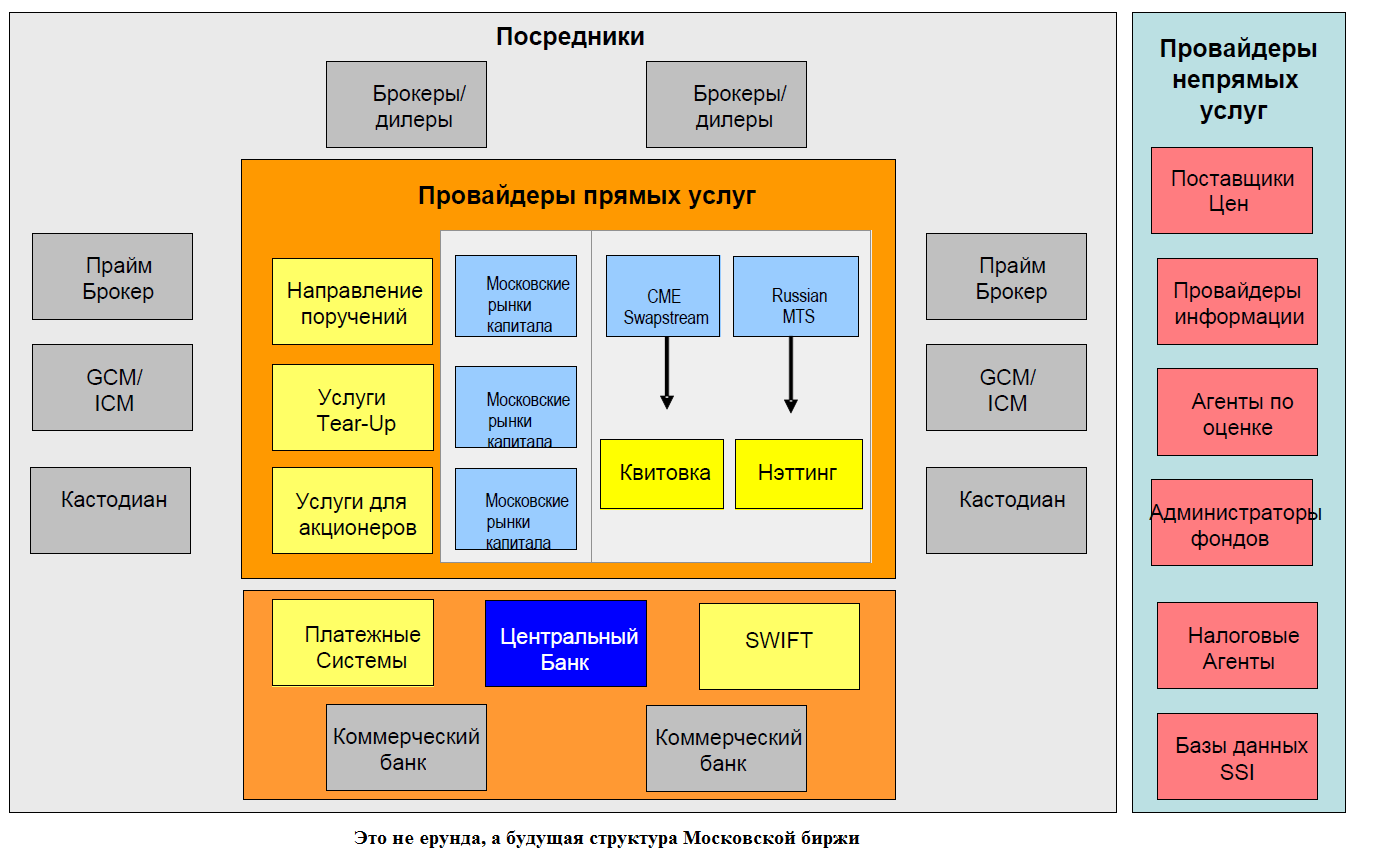

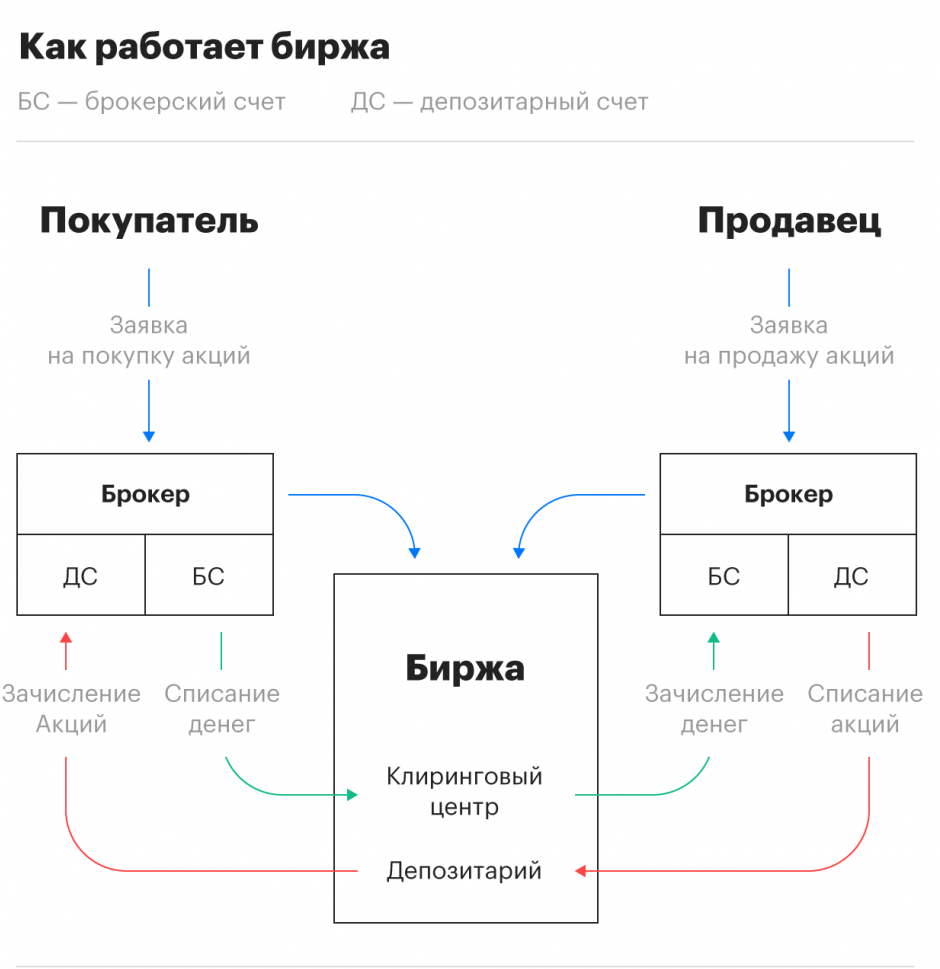

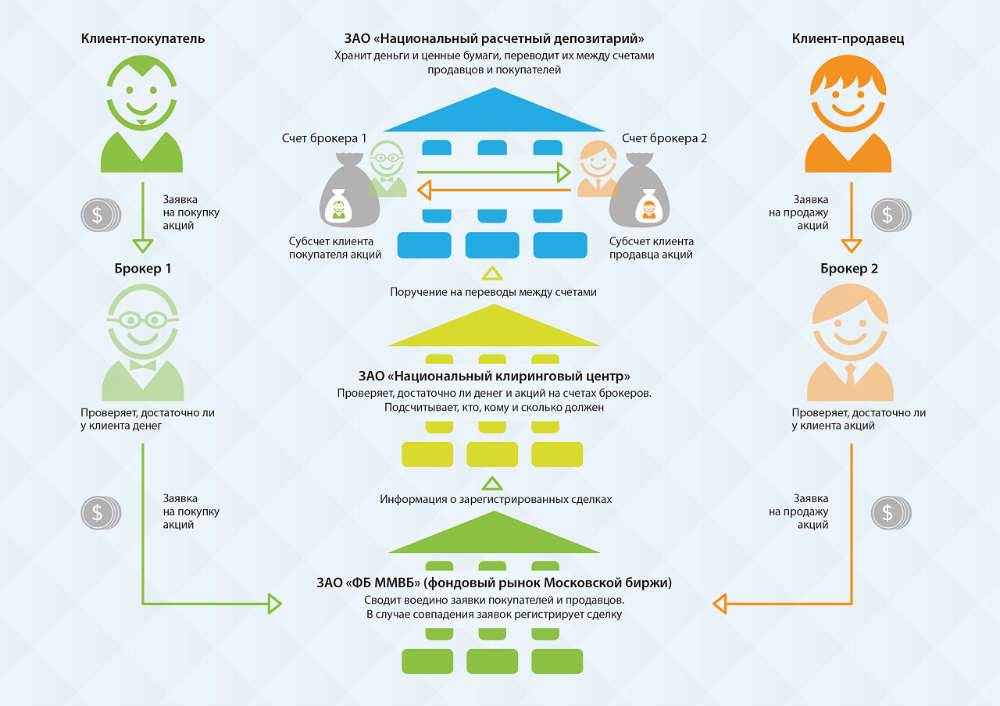

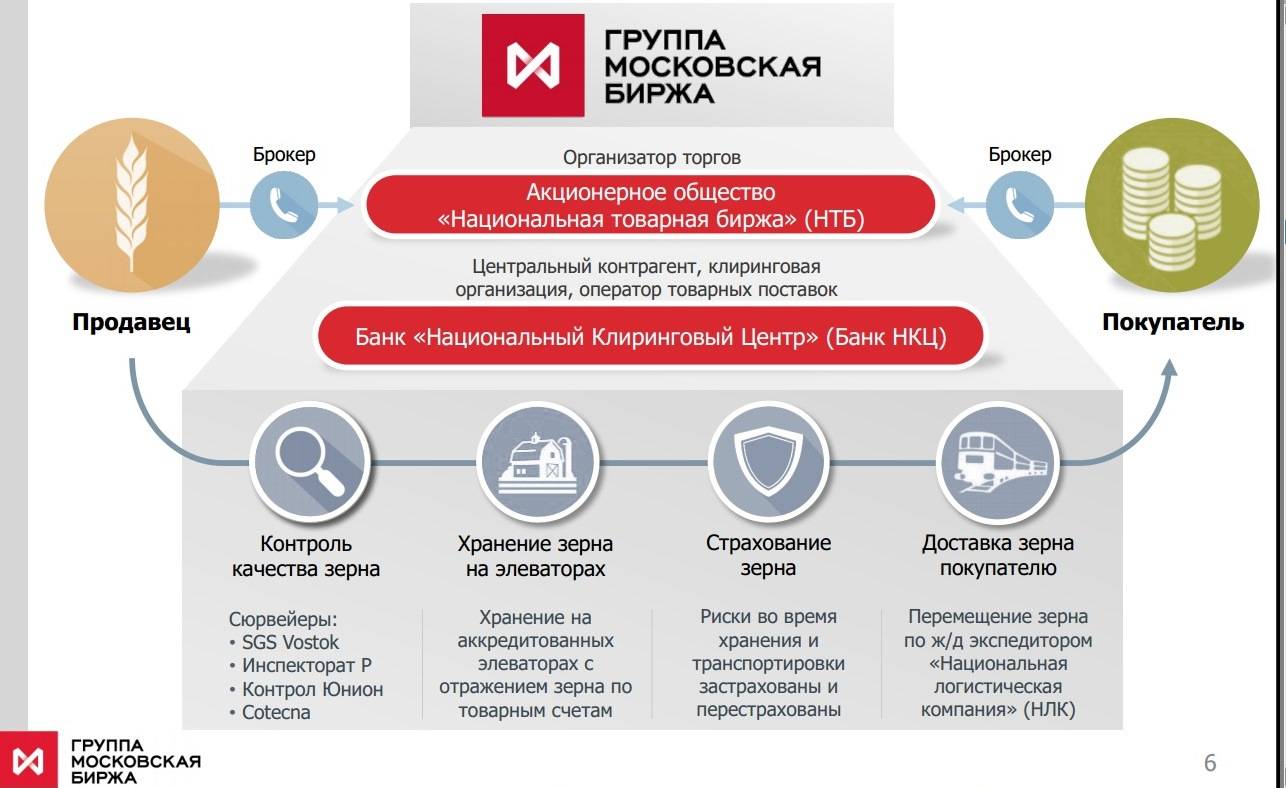

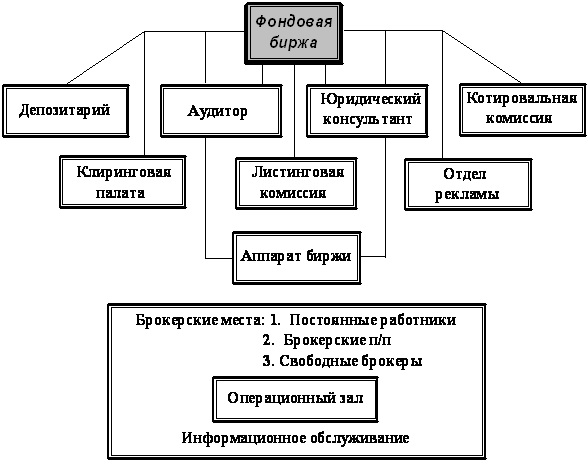

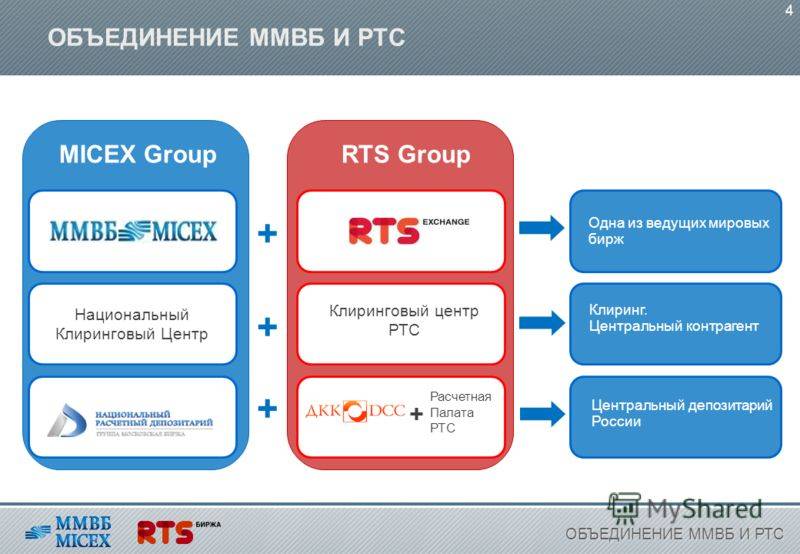

Центральный контрагент (ЦК)

Это посредник между покупателем и продавцом. Он не только организует сделку, но и обеспечивает ее безопасность для каждого из участников.

Основная функция центрального контрагента — брать на себя риски по сделкам. Для каждого покупателя он выступает продавцом, для каждого продавца — покупателем. Вместо того чтобы напрямую заключать договор с фермером Цукербергом на покупку его кабачков, вы проводите сделку через ЦК:

- Фермер Цукерберг продает кабачки ЦК.

- Вы покупаете кабачки у ЦК.

Возьмем другой пример. Вы самостоятельно продаете машину, уже нашли покупателя и совершаете сделку. Это потребует от вас определенных усилий и времени: составить договор, оформить бумажки в ГИБДД. Еще и вы, и покупатель несете риски: например, вы несете риск, что деньги фальшивые, а покупатель — что машина в угоне. Если что-то случится, вы с покупателем будете разбираться напрямую.

Но на бирже ежедневно проводятся миллионы сделок. И пусть для нас это выглядит как щелчок по кнопке, за этим щелчком — свой большой процесс. Деньги должны поступить от покупателя к продавцу, а акции — от продавца к покупателю. И здесь тоже могут возникнуть риски, что не окажется денег или акций.

Страховкой от этих рисков как раз выступает центральный контрагент. Формально вы заключаете договор с ним и дальше можете не волноваться о рисках. Если возникнут какие-то проблемы, с ними будет разбираться центральный контрагент. Вы об этом даже не будете знать, а ваша сделка останется без изменений.

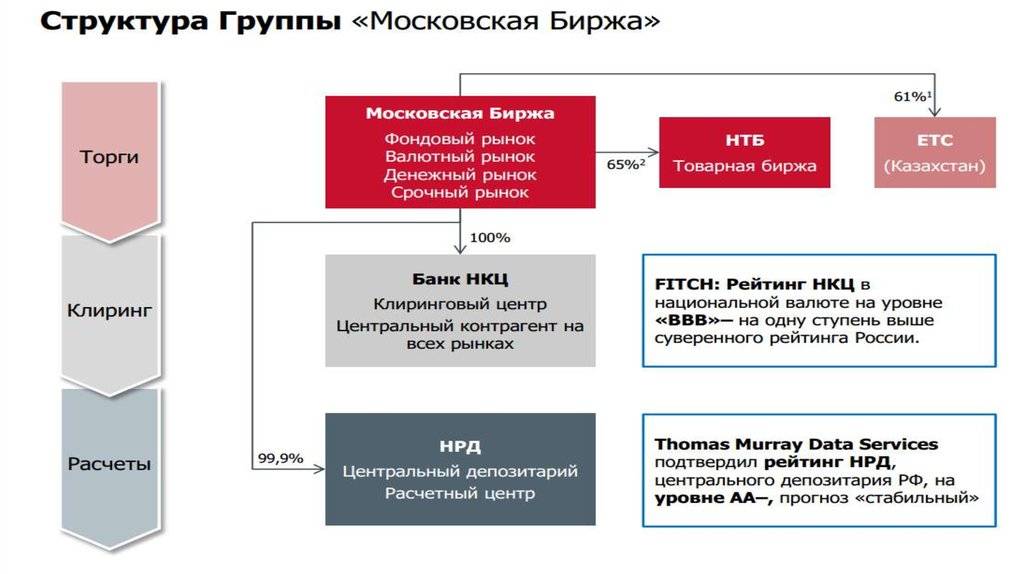

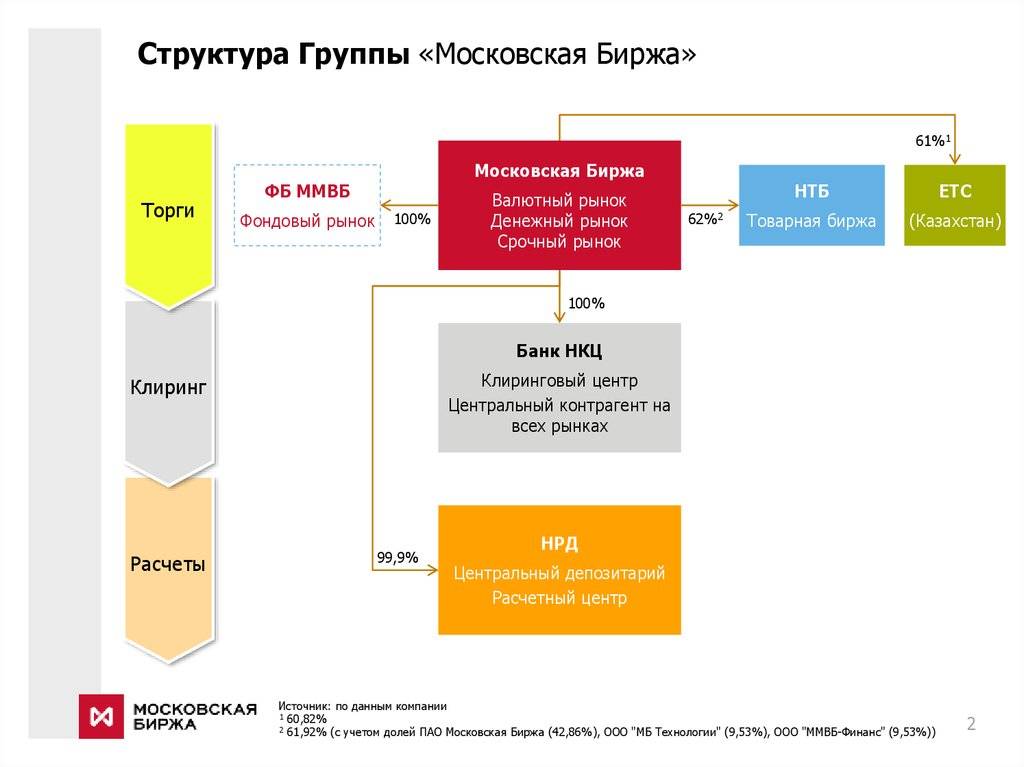

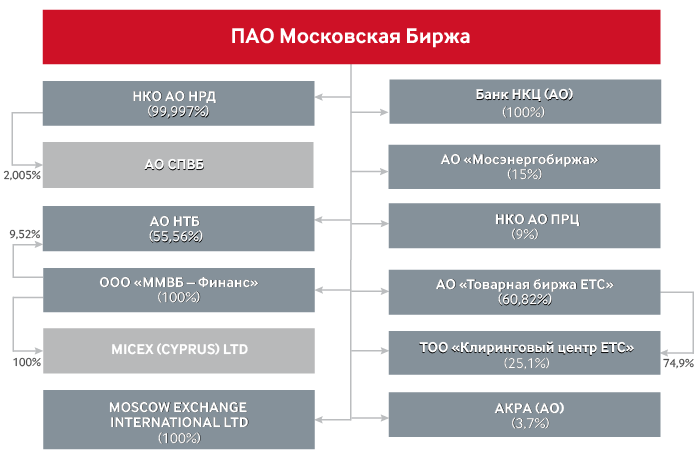

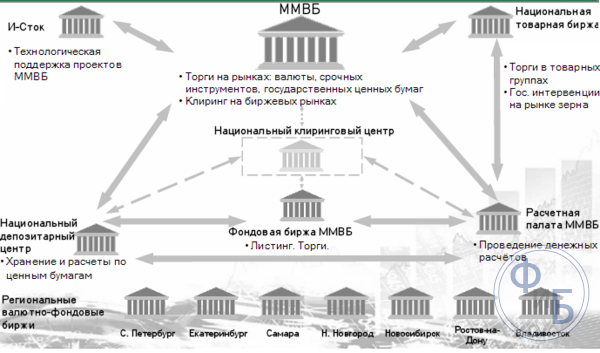

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа».

Топ фондовых бирж мира

В настоящее время во всем мире имеется большое количество фондовых бирж. Сегодня их насчитывается более нескольких сотен. Они отличаются своим уровнем сервиса и предоставляемыми инструментами. Инвестиционные компании и многие другие участник рынка доверяют тем из них, которые обладают большим уровнем надежности.

В мире выделяется несколько фондовых бирж, которые уже доказали, что трейдеры и другие частники рынка могут им доверять.

Нью-Йоркская биржа

Ранее в городе Нью-Йорке купля продажа таких инструментов, как ценные бумаги, осуществлялась посредством двух бирж:

- NYSE

- Euronext. NYSE Euronext

Десять лет тому назад произошло их слияние. Теперь оба эти института обладают одним общим понятием — Нью-Йоркская фондовая биржа. Она характеризуется своим высоким уровнем влиятельности в мире. В рейтингах она практически всегда находится на первых местах. Объем капитализации данной биржи является просто огромным. Он составляет 13 триллионов долларов. Здесь ведется торговля акциями трех тысяч самых влиятельных компания планеты.

Московская биржа

В России большое значение имеет Московская биржа. У нее имеется отличная репутация и множество клиентов. Она предлагается большие возможности торговли акциями, облигациями и валютой, товарами, опционными контрактами и многим другим. В рейтинге мировых фондовых рынков ММВБ находится в первой двадцатке.

Эта биржа с каждым годом стремится стать все лучше и лучше, потому что в ней работает команда специалистов, разрабатывающих наиболее выгодные условия для сотрудничества, чтобы инвестиции приносили им стабильный доход.

Московская биржа является относительно молодой. Она существует с 2011 года. Она использует европейский опыт проведения сделок. Он заключается в следующей схеме: T+2. Это значит, что клиенты получают полный расчет по состоявшейся сделке через два дня после ее открытия.

Токийская биржа

Эта биржа является одной из самых возрастных на данный момент. Она была образована в 1878 году. Она всегда занимает место в тройке самых влиятельных институтов финансового мира. Она сотрудничает с 2300 крупнейшими компаниями, которые представлены кроме всех прочих еще и банковскими организациями. Ее участники делятся на следующие категории:

- сайтори (они представляют собой посредников)

- связующие компании

Практически 80 процентов биржевого оборота Японии приходится именно на Токийскую Биржу.

Гонконгская биржа

Эта биржа была образована в 1861 году. Она регулярно входит в двадцатку лучших фондовых бирж мира. Основным фондовым индексом данного института является Hang Sang. Именно благодаря нему отражается эффективность фондового рынка Гонконга

В нем принимается во внимание большое количество акций крупнейших компаний города

Лондонская биржа

Ее история началась с 1570 года. Именно тогда она была образована. Здесь в торговле принимают участие ценные бумаги ведущих компаний города страны, и даже мира, валюта, товары и прочее. Она открыта для сотрудничества с мировыми компаниями. Именно это выделяет ее на фоне всех остальных. У нее имеется свой собственный индекс, получивший название FTSE100. Именно с его помощью проводится анализ успешности всей экономики.

ТОП-10 крупнейших фондовых бирж мира:

| # | Биржа |

|---|---|

| 10 | Бомбейская биржа |

| 9 | Мадридская биржа |

| 8 | Биржа Торонто |

| 7 | Шанхайская биржа |

| 6 | Франкфуртская биржа |

| 5 | Лондонская биржа |

| 4 | Euronext |

| 3 | NASDAQ Stock Exchange |

| 2 | Токийская биржа |

| 1 | New York Stock Exchange — NYSE |

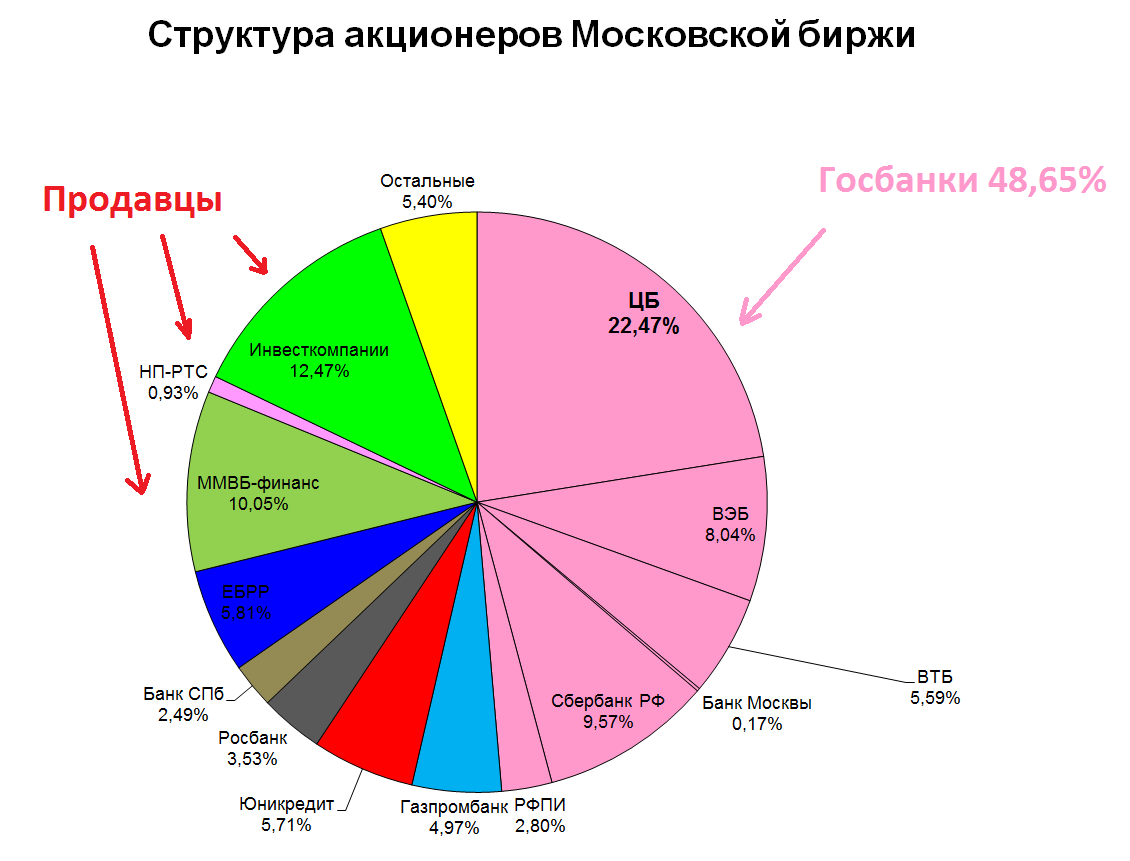

IPO и акции Московской биржи

Размещение собственных ценных бумаг (IPO) предусматривает передачу на реализацию акций или облигаций различным финансовым учреждениям. IPO Московской биржи состоялось 15 февраля 2013 года при начальной цене 55 рублей за акцию. Рыночная капитализация Московской биржи после проведения первичного размещения таким образом составила около 127 млрд. рублей или приблизительно 4.2 млрд. $. Это, кстати, было крупнейшее IPO биржи в мире с 2007 года.

В качестве организаторов размещения были выбраны: АО Сбербанк, ВТБ, Credit Suiss и J.P.Morgan, а сами акции были размещены исключительно в России. Стоимость акции Московской биржи (MOEX) на момент статьи составляет 106.9 рублей, что дает с момента размещения среднегеометрическую доходность около 16% годовых. Пока неплохо. Текущую цену акции Мосбиржи можно увидеть например .

Как идут торги на Московской бирже

Мы разобрались с основными правилами торгов на фондовом рынке. Теперь непосредственно о том, как идут сами торги.

Торговая сессия. Торговая сессия — это период, когда открыты торги и все участники могут совершать сделки. На Московской бирже торговая сессия фондового рынка длится с 10:00:00 до 18:39:59 по московскому времени. В это время происходят все сделки на фондовом рынке.

Аукцион открытия. Перед началом торгов проходит так называемый аукцион открытия. Он длится 10 минут перед началом основных торгов. На нем определяют стартовую цену акций на основе баланса спроса и предложения. Аукцион открытия нужен, чтобы не допустить манипуляций с ценой в самом начале торгов.

Если бы Московская биржа просто брала и в 10 утра запускала основные торги, первые участники с первыми заявками могли бы получить некоторые преимущества, потому что именно их заявки сразу бы определяли спрос и предложение. Вместо этого на аукционе открытия на основе поступающих заявок рассчитывается суммарный спрос и суммарное предложение — далее на основе определенных алгоритмов рассчитывается стартовая рыночная цена.

Завершается аукцион открытия в случайное время между 09:59:31 и 09:59:59 — это нужно, чтобы усложнить манипуляции ценой.

Аукцион закрытия. Аналогично с аукционом открытия задача аукциона закрытия в том, чтобы определить справедливую цену закрытия. На эту цену потом ориентируются фонды, рассчитывая по ней стоимость своих активов. Также эта цена будет признана официальной ценой закрытия.

Аукцион закрытия также защищает инвесторов от возможных манипуляций, когда самая последняя заявка может неожиданно резко изменить цену.

Вы можете создавать свои заявки и во время аукциона открытия, и во время аукциона закрытия. Если ваша заявка пересечет рыночную цену, которую определит алгоритм биржи, она будет исполнена.

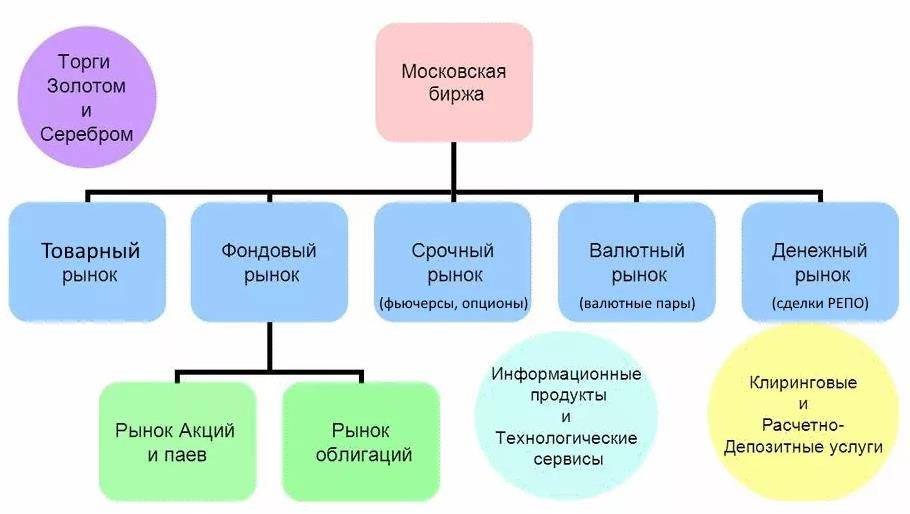

Услуги Московской биржи

Фондовый рынок

На фондовом рынке Московской биржи проводятся торги:

- акциями,

- облигациями федерального займа (ОФЗ),

- региональными и корпоративными облигациями,

- суверенными и корпоративными еврооблигациями,

- депозитарными расписками,

- инвестиционными паями,

- ипотечными сертификатами участия,

- биржевыми инвестиционными фондами (Exchange Traded Funds — ETF).

- Расчеты по акциям происходят на второй день после заключения.

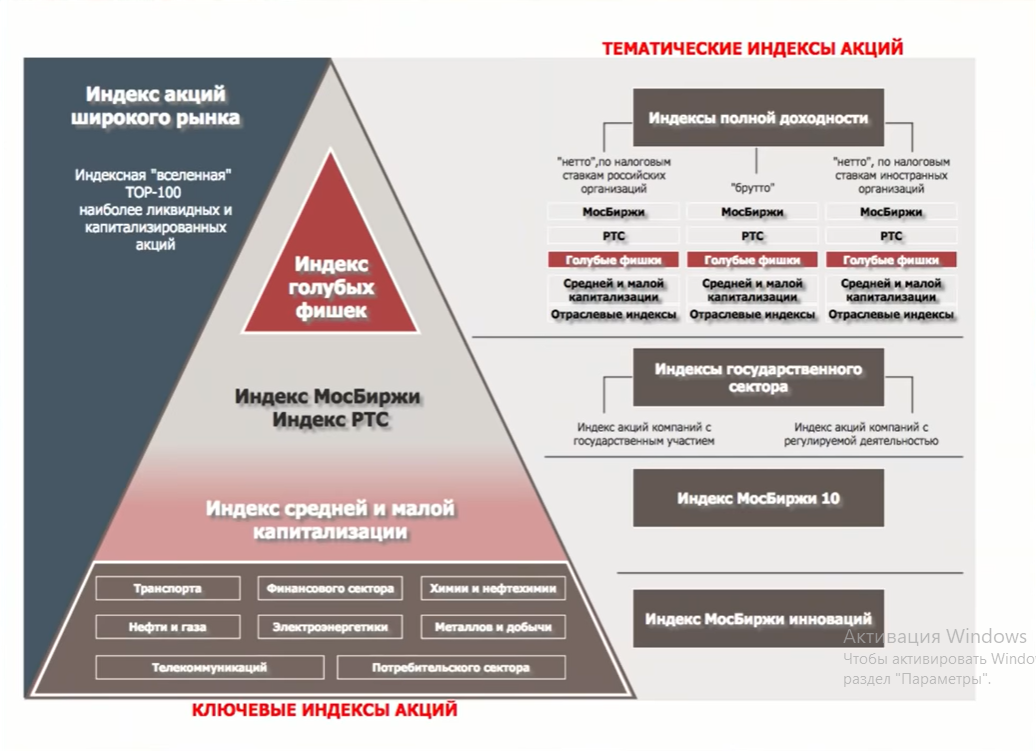

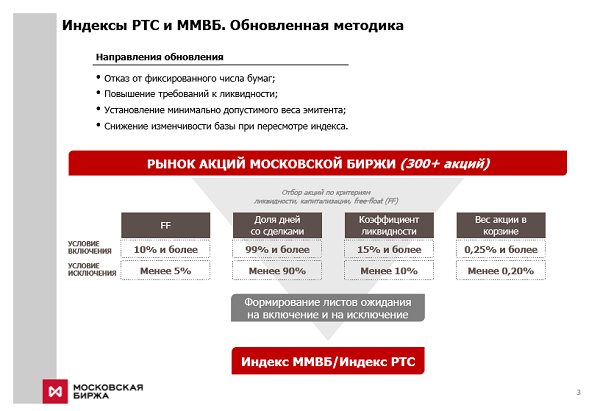

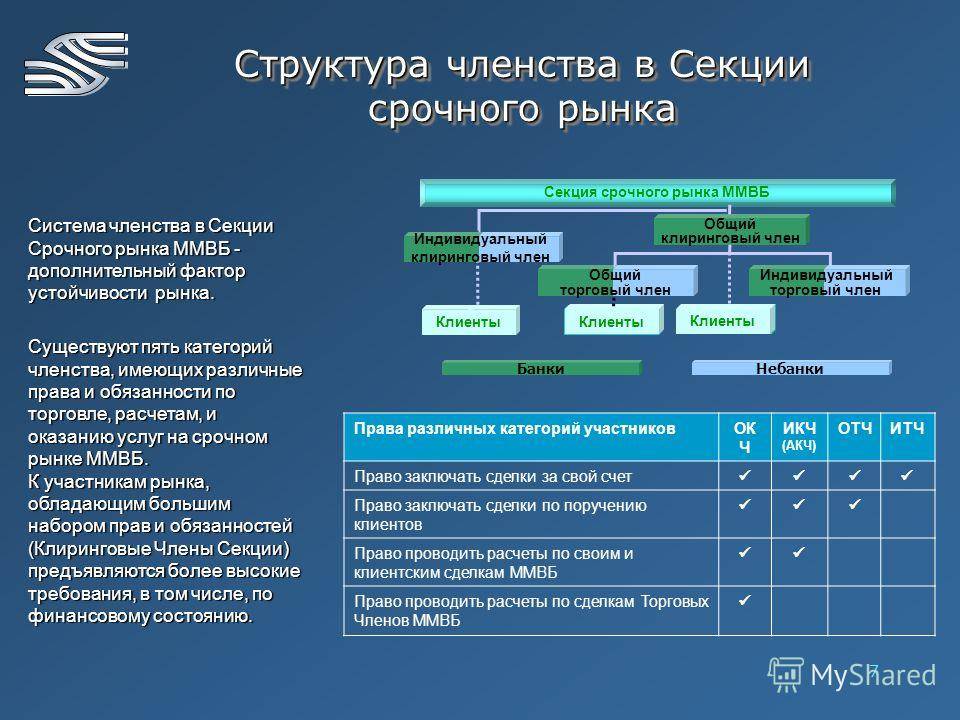

Срочный рынок

На срочном рынке Московской биржи обращаются:

- фьючерсные контракты на индексы (индекс ММВБ, индекс РТС, индекс волатильности RVI);

- фьючерсы на российские и иностранные акции, ОФЗ и еврооблигации Россия-30, валютные пары, процентные ставки;

- контракты на драгоценные металлы (золото, серебро, платина, палладий, медь); фьючерсы на нефть и сахар;

- опционные контракты на некоторые из этих фьючерсов.

Валютный рынок

На валютном рынке Московской биржи ведутся торги следующими валютами:

- долларом США (USD),

- евро (EUR),

- китайским юанем (CNY),

- британским фунтом (GBP),

- гонконгским долларом (HKD),

- украинской гривной (UAH),

- казахским тенге (KZT),

- белорусским рублем (BYR).

Денежный рынок

На денежном рынке Московская биржа предоставляет сервис репо следующих типов:

- репо с ЦК,

- междилерское репо,

- прямое репо с Банком России,

- репо с системой управления обеспечением.

Кроме того, доступны депозитно-кредитные операции, организаторами которых выступают Банк России, Пенсионный фонд России, Федеральное казначейство России, Внешэкономбанк и др.

С октября 2013 года проводятся торги золотом и серебром. На платформе ЗАО «Национальная товарная биржа», которое является уполномоченной биржей Минсельхоза России, осуществляются государственные закупочные интервенции на рынке зерна.

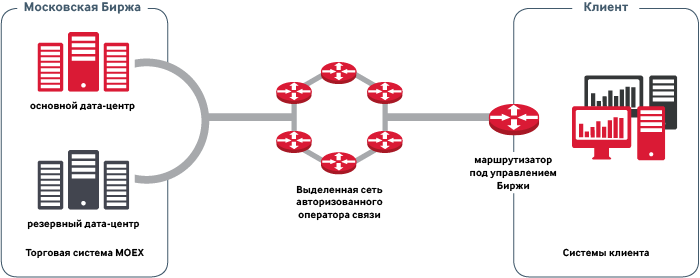

Группа также предлагает клиентам информационные продукты и технологические сервисы. Информационные продукты включают как рыночные данные в режиме реального времени, так и информацию об итогах торгов и индексах.

С чего начать торговлю на бирже

Разберемся, как новичку начать торговать на бирже. Я выделила здесь 2 этапа:

- Осознание, чем именно вы хотите торговать. В соответствии с этим изучить площадки для купли-продажи выбранного инструмента (особенности торговли, список активов, режим работы, тарифы и пр.).

- Выбор посредника, который даст доступ на выбранную площадку, и открытие брокерского счета.

Выбор торговой секции и инструментов инвестирования

Основная масса инвесторов ориентируется на фондовый рынок. Именно там они могут купить акции российских и зарубежных компаний, облигации, еврооблигации, биржевые индексные фонды. Все брокеры автоматически открывают доступ на фондовый рынок МосБиржи.

Для тех, кто нацелен на торговлю фьючерсами и опционами, необходимо получить доступ на срочный рынок. Операции с валютой, напомню, проводятся на валютном рынке.

Выбор брокера и открытие брокерского счета

Следующий этап – выбор брокера и открытие брокерского счета. В своей практике открытия счетов у трех разных посредников я всегда пользуюсь определенными критериями.

Наличие лицензии

Ее удобнее проверить на сайте Центробанка, потому что именно он и выдает разрешение на финансовую деятельность. На сайте необходимо найти раздел “Реестры” и скачать “Список брокеров”.

Рейтинг МосБиржи

Тарифы

Самый сложный этап отбора. Придется найти и прочитать многостраничные документы на официальных сайтах брокеров, чтобы определиться с комиссиями. Если есть офис в вашем городе, то рекомендую обратиться за консультацией туда, чтобы сразу задать конкретные вопросы, а не читать много лишней информации.

Советую серьезно отнестись к вопросу тарифов. Они отличаются у разных брокеров в разы. При небольших суммах инвестирования велика вероятность, что большую часть дохода вы будете дарить посреднику. Именно такой опыт я получила, когда открывала свой первый ИИС. Через год пришлось его переводить другому брокеру именно из-за высоких комиссий.

Условия обслуживания

Здесь надо обратить внимание на возможность открытия счета онлайн, удобство мобильного приложения или версии торговой площадки для компьютера, условия пополнения и снятия денег. Вы можете открыть счет непосредственно на сайте или в офисе брокера

Московская биржа через свой “МаркетПлейс” позволяет открыть обычный брокерский счет и ИИС за 10–15 минут не выходя из дома, но выбор посредников пока ограниченный

Вы можете открыть счет непосредственно на сайте или в офисе брокера. Московская биржа через свой “МаркетПлейс” позволяет открыть обычный брокерский счет и ИИС за 10–15 минут не выходя из дома, но выбор посредников пока ограниченный.

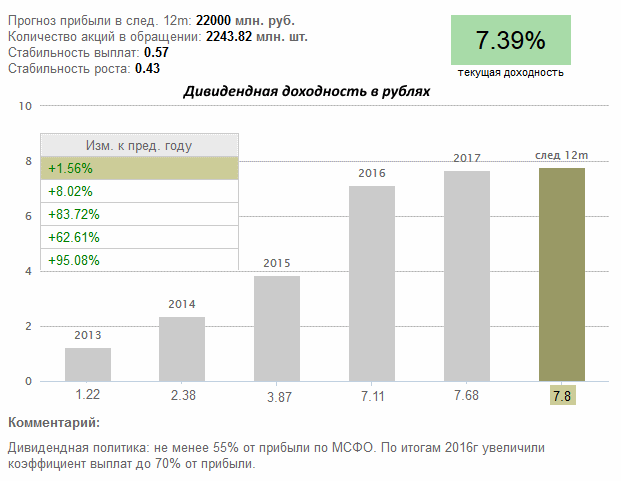

Дивидендная политика биржи

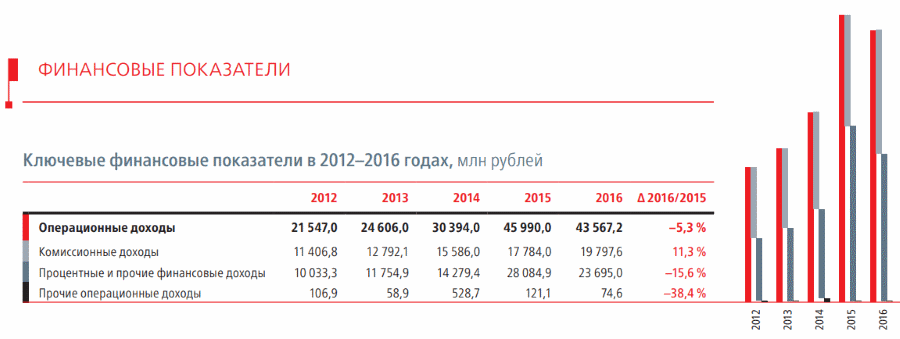

Московская биржа за недолгое время своего существования показывает себя (пока что) весьма привлекательным эмитентом. Ее акции можно покупать не только в расчете на рост котировок, но и ожидать по ним неплохую дивидендную доходность:

Здесь все выглядит хорошо: и хороший процент текущей дивидендной доходности, и ежегодный рост выплат, и величина этого роста. Как было отмечено выше, цена акций биржи с 2013 года по сегодня выросла примерно в два раза, что коррелирует с ее операционными доходами:

Однако дивиденд на акцию за пять лет вырос заметно сильнее — в 6.3 раза! Это показывает текущую готовность биржи делиться своими доходами — увеличение коэффициента выплат до 70% от прибыли в 2016 году лишь подтверждает это. Едва ли компания продолжит наращивать выплаты дивидендов такими темпами в будущем, но тем не менее. Актуальные котировки и историю дивидендов Мосбиржи можно увидеть например здесь: https://bcs-express.ru/kotirovki-i-grafiki/moex.

Биржевой и внебиржевой рынки

Перед тем, как перейти к последней главе о работе с биржей через посредника (брокера), различим биржевой и внебиржевой рынки. Исходя из определения, биржа – это площадка для торговли ценными бумагами, где операции совершаются по заранее обговоренным правилам. Здесь ведется торговля проверенных и надежных эмитентов, которые допускаются до площадки только после тщательной проверки (листинга), а сама биржа следит за выполнением обязательств участниками. Такими биржами являются Московская или Санкт-Петербургская фондовая биржа.

В отличие от биржевой торговли, внебиржевой рынок – это сфера, где торговля ведется без участия биржи как гаранта исполнения сделок, но с соблюдением установленных, хотя и менее жестких, правил. Стоимость ценных бумаг на таком рынке существенно колеблется в силу малой ликвидности, а сделки носят договорной характер. Хотя быть сторонами сделки, как и на стандартной бирже, тут могут как физические, так и юридические лица — скажем, два банка или две инвестиционные компании. Примером внебиржевой площадки может служить RTS Board, для доступа к которой также нужно открыть брокерский счет — однако он будет без доступа к торговому терминалу (который есть только у брокера).

Как проходят торги

Время работы биржи (МСК):

- с 9:30 до 23:50 – фондовый рынок;

- с 10:00 до 23:50 – срочный, валютный, товарный рынки.

На сайте биржи есть торговый календарь, в котором удобно смотреть дни, когда торги не проводятся (выходные и праздники).

Инвестор должен разбираться в режимах торгов:

- Т+0 означает, что переход прав на активы и все расчеты происходит в день осуществления сделки. Применяется для акций российских и иностранных эмитентов на вечерней торговой сессии.

- Т+1 означает, что переход прав на активы и все расчеты происходит на следующий день после фактической сделки. Применяется для облигаций, в т. ч. ОФЗ, с расчетами в рублях и юанях.

- Т+2 означает, что переход прав на активы и все расчеты происходит через 2 дня после фактической сделки. Самый распространенный на бирже, применяется для акций российских и иностранных эмитентов с расчетами в рублях, облигаций в долларах США и евро, паев ПИФов, акций ETF.

Торговля на бирже проходит по следующему расписанию (МСК):

- 9:50–9:59 – аукцион открытия. Определяется цена по каждому активу.

- 10:00–18:39 – торговый период.

- 18:40–18:50 – аукцион закрытия. Определяется цена по каждому активу.

Это расписание действует для акций российских эмитентов в рублях, облигаций в долларах США, евро, рублях и юанях. По акциям иностранных компаний с расчетами в рублях аукциона закрытия нет.

Вечерняя торговая сессия проводится без аукциона закрытия:

- 19:00–19:04 – аукцион открытия.

- 19:05–23:50 – торговый период.

К вечерней сессии допущены пока только акции российских эмитентов (не все).

Классификация и виды бирж

Общий подход к классификации далее.

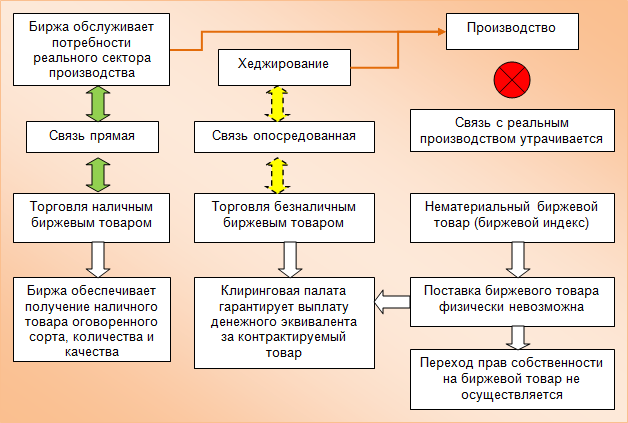

По виду предлагаемого товара

Инструменты, торгуемые на бирже, определяют ее направление — фондовые, товарно-сырьевые, валютные. При этом следует учитывать — сегодня редко можно встретить в чистом виде только фондовую или товарную.

В результате исторического развития и процесса слияний и поглощений, как правило, это мировые конгломераты с несколькими направлениями. Крупные фондовые часто включают направления торговли не только ценными бумагами, но и производными, и валютными парами.

Товарные

Торги реальным товаром проводят товарно-сырьевые биржи (энергоносители, сельхозпродукция, металлы). Основная форма контрактов — фьючерсы с выходом на поставку или деньги. Поставочные фьючерсы подразумевают отгрузку реального товара на оговоренных условиях.

Крупные мировые площадки — Лондонская LME, Чикагская CME, Шанхайская фьючерсная биржа.

Валютные

После развала золотого стандарта в 1971 году возник межбанковский мировой рынок валюты FoRex. Сейчас это основное место для торговли валютой.

Долгое время главная российская площадка называлась Московская межбанковская валютная биржа. Она действительно начинала с торговли валютой, сейчас это одна из площадок. Информация по ходу торгов транслируется на сайте Московской биржи (выбрать в меню «Валюта»).

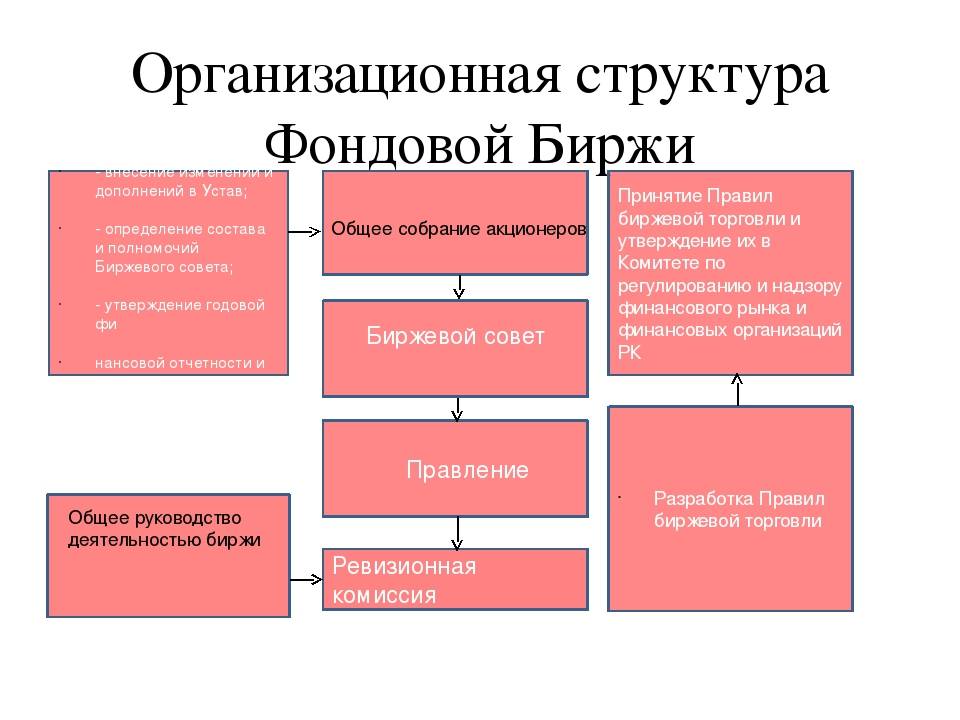

По принципу организации

С момента зарождения биржи действовали по принципу частного партнерства или ассоциации ее членов. Торговцы имели паи, решения принимались на общем собрании.

Правила торгов определялись таким же образом. Со временем объемы торгов росли, биржи стали играть большую роль уже в мировой экономике. Схема собственности усложнялась. Как и прогрессировало законодательство, регулирующее такую торговлю как субъект экономики.

Формы владения по основному собственнику описаны ниже.

Смешанные

Когда государство не хочет терять контроль над такой эффективной экономической структурой, как биржи, но хотело бы повысить эффективность ее работы, привлекаются частные структуры. Создается государственно-частное партнерство, где у каждого своя роль. Частный бизнес вкладывается и организует сам процесс работы, государство регулирует и контролирует правила игры.

В соответствии с участниками

Есть открытые и закрытые биржи по допуску участников торгов. В чем отличия, разберу далее.

Открытые

Когда любой желающий может заключить прямую адресную сделку на бирже с контрагентом. Такими были первые биржевые площадки. Остались в прошлом. Сегодня такая форма на ведущих площадках не работает.

Закрытые

Право в торгах имеет только профессиональный брокер с местом на бирже. Самая распространенная схема работы современной биржи. Доступ остальных осуществляется через брокера-посредника.

По роли и месту в международной торговле

На фондовом рынке в торговле ценными бумагами фаворит — Нью-Йоркская фондовая биржа. Лидер по обороту производных инструментов — Чикагская товарная. В подразделении NYMEX самый большой объем сделок с фьючерсами на энергетические активы. LME в Лондоне формирует цены на цветные металлы.

Небольшие биржевые площадки в странах третьего мира. Пример — в Лаосе торгуются акции 10 эмитентов. Или Южная Тихоокеанская фондовая биржа с 3-мя брокерами.

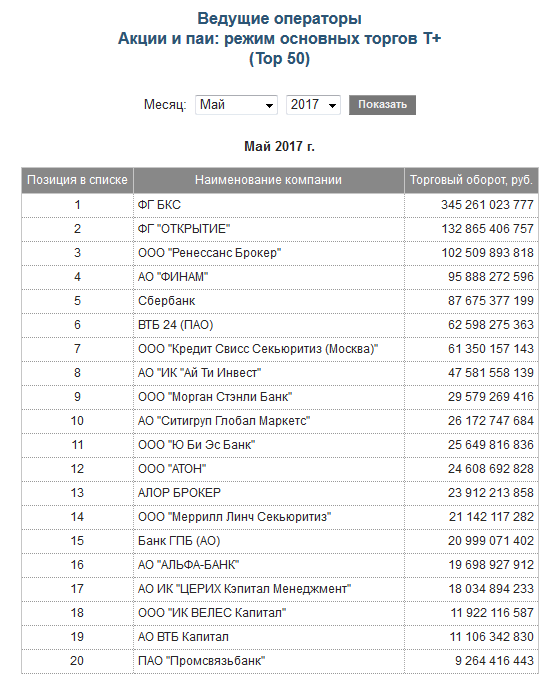

Как начать работу с биржей. Выбор брокера

Выше представлен рейтинг брокеров Московской биржи по торговым оборотам. О некоторых из них можно прочитать в моей рубрике «брокеры», где в том числе указаны взимаемые за сделку комиссии. Рекомендовать какого-то одного очень сложно, поскольку при выборе нужно учитывать большое число параметров, а их приоритет оказывается для разных людей разным. Но к примеру, есть неплохие отзывы о Промсвязьбанке, сочетающему низкие комиссии с достаточной на сегодня надежностью. Общее число участников на текущий момент составляет 537 компаний.

После знакомства со статистикой и выбора подходящего брокера необходимо заключить с ним специальное соглашение. Все серьезные брокеры в обязательном порядке должны иметь лицензию ЦБ РФ. Для работы с ним понадобятся лишь:

-

паспорт гражданина РФ, где указан адрес прописки

-

денежные средства для открытия депозита

Средняя сумма для открытия счета довольно невелика и составляет около 30 000 рублей, хотя некоторые брокеры и вовсе не имеют входного порога. После предоставления документации (в ряде случаев это возможно онлайн, но может потребоваться указать о себе дополнительные сведения) сотрудники брокерской компании оформляют счет и вручают клиенту логин и пароль для входа в торговую программу.

Наиболее известным и универсальным терминалом для работы на фондовом рынке в России является QUIK, хотя многие брокеры имеют свои собственные разработки. В общем, все довольно несложно и в среднем время открытия брокерского счета не превышает трех дней. Теперь вы можете работать на любой из секций биржи, предоставленной брокером.

Заключение

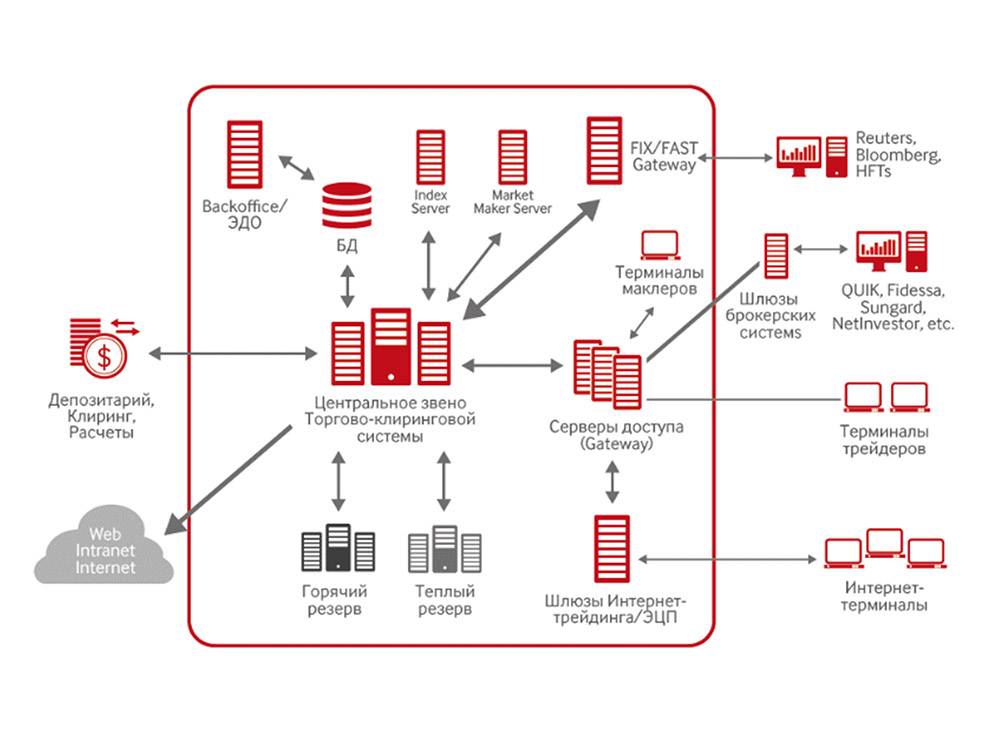

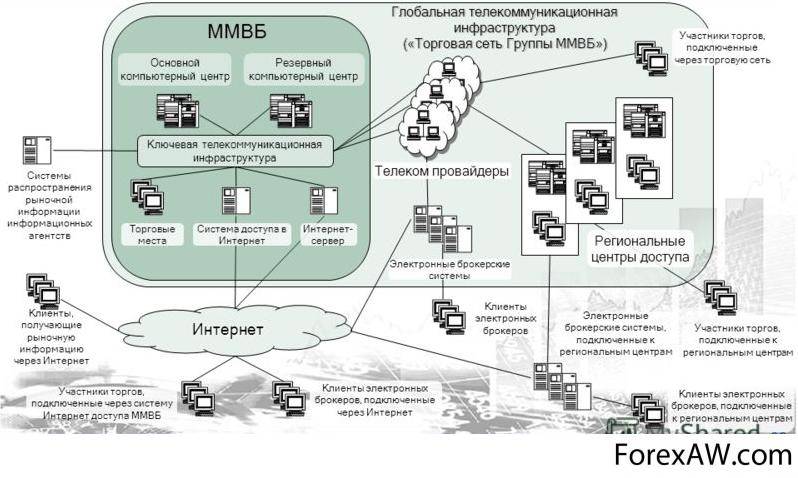

В статье была рассмотрена структура Московской биржи, ее техническая реализация и ряд связанных с биржей данных. Для инвестора наибольший интерес может представлять фондовая секция Московской биржи (хотя ее объем составляет менее 5% от общего оборота средств), тогда как спекулянты чаще работают на срочном рынке. Фондовая секция позволяет инвестировать в большое число отдельных акций и облигаций — а также в некоторые индексы через компанию FinEX. Причем в последнем случае можно делать коллективные инвестиции не только в российский, но в некоторые другие мировые рынки. Наконец, на площадке можно приобрести и сами акции Московской биржи с очень неплохими текущими показателями.

Заключение

Московская биржа – структура, без которой невозможно функционирование рыночных механизмов в экономике страны. На сегодня это современная и динамично развивающаяся компания, которая предлагает целый комплекс услуг.

Мне как частному пользователю торговать на бирже удобно. Сайт, в отличие от сайтов многих брокеров, понятный и информативный. Мне часто приходится к нему обращаться, чтобы посмотреть актуальную информацию. Новичкам в обязательном порядке советую исследовать все вкладки, чтобы получить представление о компании, которая принимает непосредственное участие в развитии финансового рынка России.